PR

PR

永住権なしの外国人はカードローンを借りられる?カード・住宅・車の審査事情

外国人がカードローンや住宅・マイカーローンでお金を借りる方法を解説します。

永住権がないと審査は厳しいですが、種類によっては可能です。

永住権の有無によって申し込めるカードローンの種類が異なるため、まずは以下の表でご自身の状況を確認しましょう。

|

永住権の有無 |

消費者金融 | 銀行カードローン |

|---|---|---|

|

永住権あり |

〇 申込可能 |

〇 申込可能 |

|

永住権なし |

△ 一部のみ申込可能 |

× 原則申込不可 |

独立前はハウスメーカー、不動産会社に19年間勤務。不動産、住宅ローン、不動産相続に強いFPとして、住宅ローンを借りる方のライフプラン設計、失敗しない住宅の買い方、売り方、不動産の相続対策などの相談をお受けしています。保険や投資商品などの金融商品を売らない第三者の立場から、一人一人の生き方に寄り添った提案を行うことを最も大事にしています。趣味はテニス、読書、SFアニメ鑑賞。

- 永住権を持っていなくても在留カードがあれば、カードローンを利用できる

- 永住権なしでお金を借りたい方は、融資まで最短18分の「アイフル」や最短3分の「プロミス」がおすすめ

- 外国人がカードローンの審査に通過するコツは、申込情報を正確に記入し借入れ希望額を高額にしないこと

【一覧表】永住権なしの外国人が組めるローンの種類と難易度

| 種類 | 難易度 | 必要書類 | 特徴 |

|---|---|---|---|

| カードローン | ◎ | 在留カード | 最短即日融資が可能 |

| 住宅ローン | △ | 頭金・永住権 | 永住権なしは頭金2割〜が必要 |

| マイカーローン | △ | 在留カード・保証人 | 日本人の連帯保証人が必要 |

| 教育ローン | △ | 在留カード・要件有 | 永住者・定住者などが対象 |

永住権なしの外国人がお金を借りられる消費者金融カードローンは、「アイフル」「プロミス」「SMBCモビット」などです。

「在留カード」などの書類を持っている中長期滞在者で、年齢など各社の規定を満たしている方であれば、消費者金融カードローンへの申込みができるため、永住権なしでお金を借りられます。

本記事では、カードローン審査にとおるコツやおすすめのカードローンについて詳しく解説しています。

外国人で永住権がなく、日本で安全にお金を借りたいと検討している方は、ぜひ参考にしてください。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

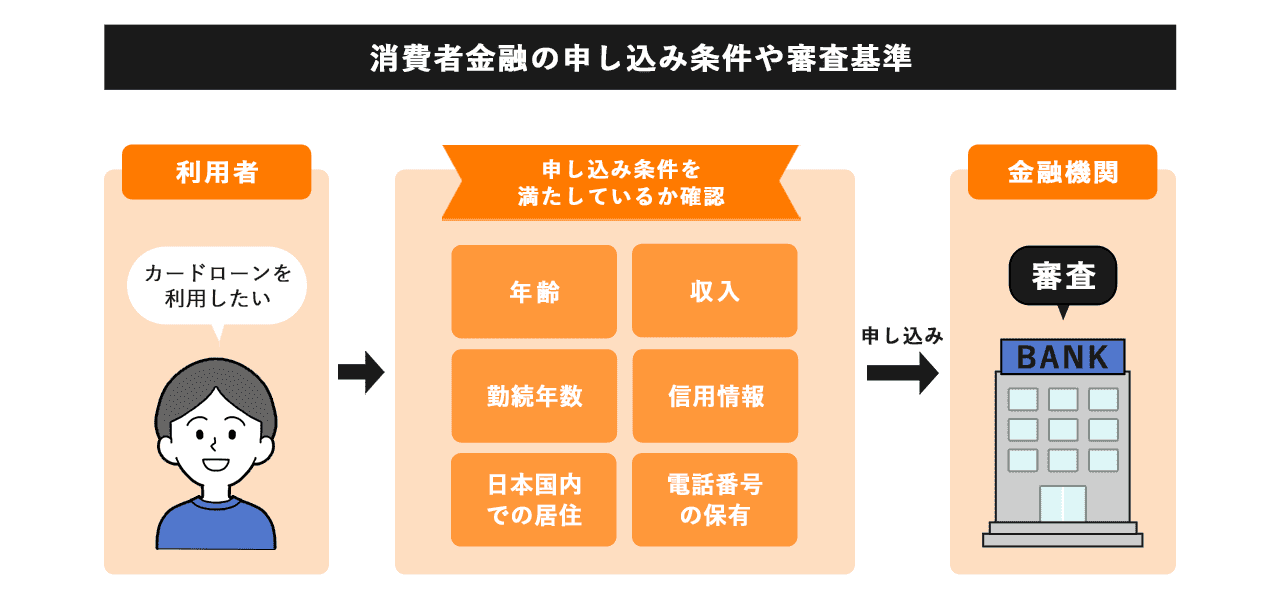

永住権なしの外国人がカードローン審査に通るための5つの条件

外国人がカードローンの審査に通過するためには、一定の条件をクリアしている必要があります。

さらに、申込み条件を満たしているからといって、必ずカードローンでお金を借りられるわけではありません。お金を借りるためには、各カードローン会社の審査に通過する必要があります。

審査通過のための条件について、ひとつずつ詳しく解説していきます。

- ①在留カードや特別永住者証明書を保有している

- ②安定した継続収入がある(アルバイトも可)

- ③最低限の日本語能力がある(読み書き・会話)

- ④日本国内に住所と連絡先(電話番号)がある

- ⑤信用情報に問題がない(過去の延滞など)

- ⑥中長期滞在者か永住者であること

専門家からのコメント

一般的にカードローンの審査で重視される項目は、収入、職業、勤続年数、ほかの金融機関からの借入れ件数・金額、過去の返済履歴などです。

ほかのローンと比較すると、カードローンの審査はそれほど厳しくはありませんが、審査がとおらない場合はこれらの項目で審査基準を満たさないと判断されている可能性が高いです。

ただし、どの項目が審査基準を満たしていないかについては開示されないのが一般的です。

①在留カードや特別永住者証明書を保有している

カードローンを利用するためには、日本に適法に在留していることを証明できる書類が必要です。

具体的には「在留カード」または「特別永住者証明書」の提示が求められます。

これらの書類によって、現在の在留資格や在留期間、住所などが確認されるため、カードローンの審査において欠かせない項目です。

書類に記載されている情報に不備があると審査に進めない場合もあるため、事前に有効期限や内容をしっかり確認しておくと安心です。

②安定した継続収入がある(アルバイトも可)

カードローンに申込むには、外国人であっても正社員やパート・アルバイトなど働き方の種類に関係なく、毎月きちんとした収入が安定して得られる状態でないと、審査に通過できません。

カードローン会社からすると、お金を返してもらえるかどうかが重要になるため、申込み者に安定した収入があるかは審査での合否を分ける大きなポイントになります。

そのため、毎月安定した収入を得ていることを確認するために、勤務先へ電話での在籍確認や、書類で在籍確認をおこないます。

なかでもアイフルとプロミスは、永住権がない外国人に向けて融資が可能な上に、在籍確認の電話をおこないません。

原則として書類による在籍確認を実施します。周りの方にバレたくないという方には、おすすめのカードローンです。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

③最低限の日本語能力がある(読み書き・会話)

外国人が消費者金融カードローンを利用するときは、日本語での電話対応と読み書きの能力が必要です。

消費者金融のなかには、日本語以外の申込みや案内に対応していないカードローンがあります。

日本語の電話対応や読み書きができない場合は、カードローンの利用が難しいといわれています。また、カードローンの契約時には在籍確認の電話対応を求められるケースもあります。

④日本国内に住所と連絡先(電話番号)がある

カードローンを申込むときは、電話番号と住所の記載が必要です。

日本に居住していない外国人の方の場合、返済されずに帰国されるリスクがあります。

また、電話番号がない場合も連絡がとれずに返済されない可能性があります。審査に通過するのは難しいでしょう。

なお、ホテルやゲストハウスは一時的な宿泊施設にすぎないため、これらに宿泊している外国人の方は住所不定とみなされます。

⑤信用情報に問題がない(過去の延滞など)

カードローンを利用するには「信用情報」が良好であることが必要です。

信用情報とは、クレジットカードやローン、携帯料金などの「これまでの支払いの記録」のことです。

審査では、この支払い記録を見て「返済をきちんとできる人かどうか」を判断します。

過去に返済の遅れや支払いトラブルがあると、借入れが難しくなります。反対に、日本での利用履歴が少ない外国人でも、毎月きちんと支払っていれば問題ありません。

日ごろから支払いを期限どおりにおこない、よい信用情報を保つことが大切です。

⑥中長期滞在者か永住者であること

日本で外国人がカードローンを利用できるかどうかは、在留資格によって異なります。

短期滞在者の外国人は90日以内の滞在期間が設定されています。

短期滞在者は在留カードが発行されないため、日本でのカードローンの申込みは基本的にできません。

短期滞在者の在留カードについては、出入国在留管理庁に下記のように書かれています。

Q27:短期滞在(90日)の上陸許可を受け、さらに90日間の更新許可を受けた場合、在留カードは交付されますか。

A.短期滞在の在留資格が決定された方や3月以下の在留期間が決定された方に在留カードは交付されません。

「3月」の在留期間の許可を受けていた方が、在留期間更新許可を受けて新たに「3月」の在留期間を許可された場合であっても、在留カードは交付されません。

中長期滞在者に分類される外国人は一般的にカードローンの申込みが可能です。

中長期滞在者は、3ヶ月以上日本に滞在する予定がある場合に発行される在留カードを持っています。留学生、技術者、日本人の配偶者なども含まれます。

在留カードは、中長期在留者に対し、上陸許可や在留資格の変更許可、在留期間の更新許可などの在留に係る許可に伴って交付されるものです。

ただし、銀行カードローンは永住権が必要な場合が多いため、中長期滞在者は消費者金融カードローンに限定されます。

永住者に分類される外国人は、カードローンに申込み可能です。

また、銀行カードローンを利用するためには基本的に永住権を持っている必要があるため、永住者であれば銀行カードローンと消費者金融カードローンのどちらにも申込み可能です。

専門家からのコメント

上記記載のとおり、銀行が外国人の方へ貸し出しする場合は「日本国籍」または、「永住権」が条件となります。

その点においては、消費者金融より銀行のほうが外国人の方への貸し出しは厳しいといえます。

一方で、永住権が無くてもAIスコアにより融資条件が決まる、全く新しい個人向け融資サービスを提供する金融機関も出てきているので、変化の兆しもみられます。

永住権なしの外国人でも申込めるおすすめカードローン2選

外国人が借りられるカードローンは、日本の永住権を持っているかどうかで選択肢の数が変わります。

永住権を持っていない中長期滞在者の外国人である場合、「アイフル」「プロミス」の2社に申込むことができます。

それぞれ詳しく解説していきます。

|

会社名 |

審査時間 | 金利 |

|---|---|---|

| アイフル | 最短18分 | 年3.00〜18.0% |

| プロミス | 最短3分 | 年2.50〜18.0% |

アイフルは在留カードがあれば永住権なしで申込みできる

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

- 最短18分で融資可能

- 無利息期間が最大30日間ある

- カードレス契約で郵送物なし

- Web完結型のため簡単に申込みが可能

- 「1秒診断」で簡単に借入れシミュレーションがおこなえる

- 永住権なしで申込みが可能

アイフルの必要書類では、「特別永住者証明書」のほかに、「在留カード」が記載されています。

在留カードは永住権を持っていない中長期滞在者の外国人でも持っている書類となるため、永住権なしでも申込めることがわかります。

また、下記のとおり外国人や国籍に関わらず、申込み条件は年齢と定期的な収入のみとなっています。

誰でも申込みはできますか?

キャッシングローンの場合、満20歳以上69歳までの定期的な収入がある方であれば、お申込みいただけます。

アイフルは最短18分で審査が完了し、即日融資が受けられる早さが特徴です。

24時間いつでも申込み可能なうえ、契約済みであれば深夜でも振込みが可能です。

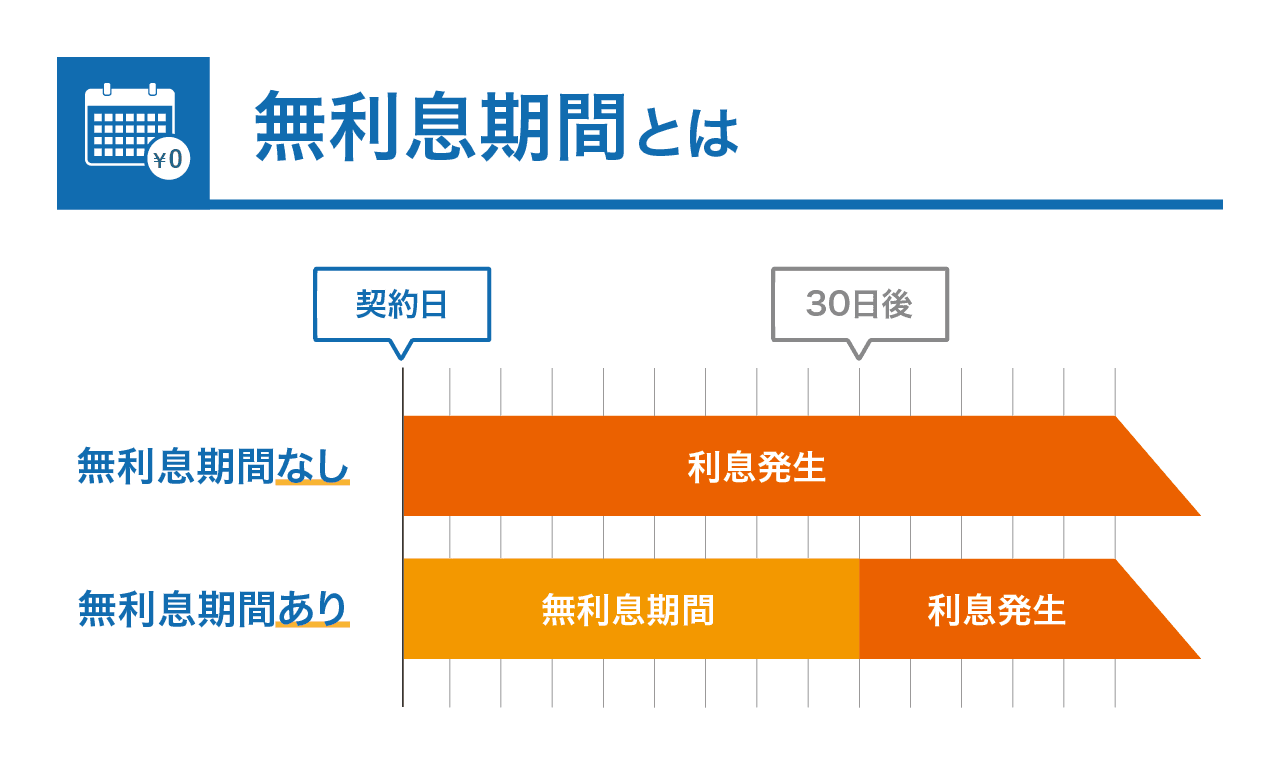

さらに、初めて利用する方は最大30日間の無利息サービスが利用でき、この期間内に返済できれば利息なしで借入れできます。

返済方法も種類が多く、全国に多数あるセブンイレブンやローソンのATMからでも返済ができるためとても便利です。

カードレスで契約すれば自宅への郵送物がなく、アイフルを利用していることが家族に知られるリスクを減らすことができます。

申込みはWeb完結型のため、外出することなくどこからでも簡単に申込みから契約まで済ませられます。

プロミスは申込条件に永住権の記載なし

- 審査が最短3分で、融資までのスピードも早い!

- 初回かつ無担保キャッシングローン契約者なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年2.50〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

- 最短3分で審査完了

- 30日間の無利息期間あり

- 契約から借入れまでスマホアプリで完結

- 原則として勤務先への在籍確認電話がない

- カードレス契約で郵送物なし

- 永住権なしで申込みが可能

プロミスの必要書類では、本人確認書類として「特別永住者証明書」のほかに、「在留カード」が記載されています。

在留カードは永住権を持っていない中長期滞在者の外国人でも持っている書類となるため、永住権なしでも申込めることがわかります。

プロミスは審査が最短3分で完了し、即日融資が可能です。

24時間いつでもWebで申込みを始められ、深夜の振込みも可能です。

さらに、初めて利用する方は最大30日間の無利息サービスが利用できます。

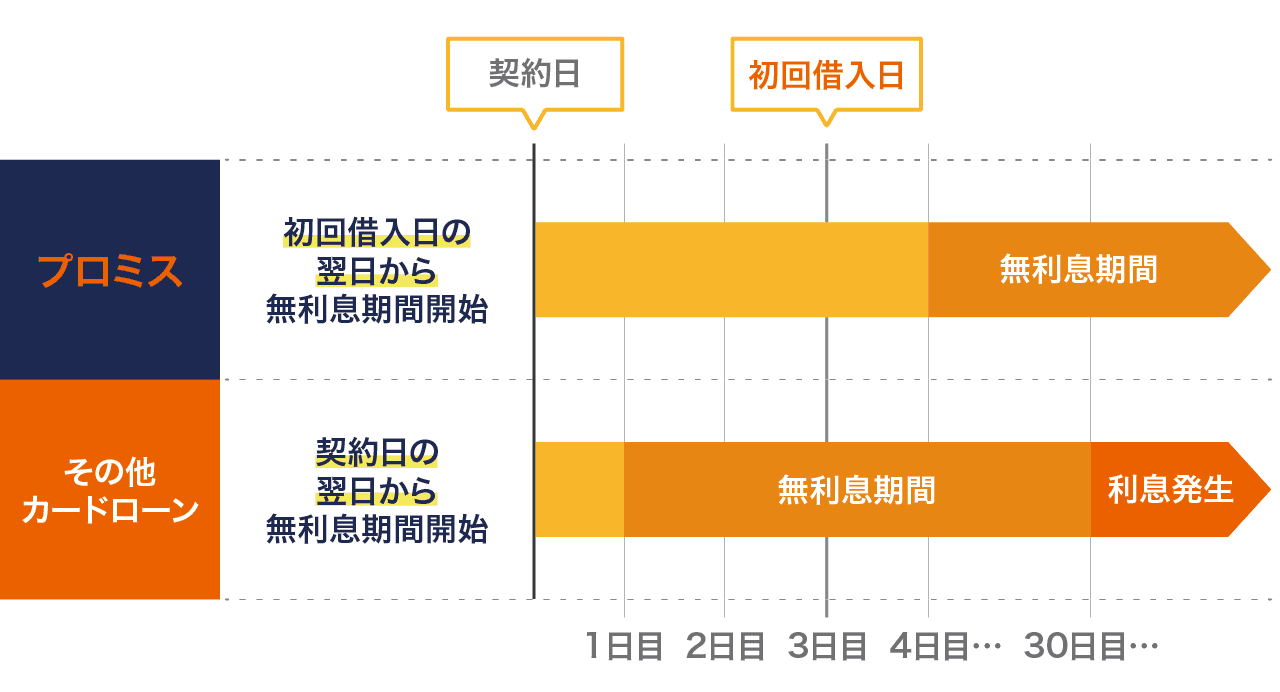

プロミスの無利息期間は「初回借入れ日の翌日」から開始されるため、ほかの大手消費者金融で見られる「初回契約日の翌日」よりも期間を無駄なく利用できます。

在籍確認のための電話が原則ないのもメリットのひとつです。プライバシーが守られるため、周囲に内緒で利用したい人におすすめです。

申込をしたら、勤務先に電話はかかってきますか?

原則、お勤めされていることの確認はお電話では行いません。ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。

プロミスでは、実際に98%のお客さまには電話での在籍確認を実施しておりません。

プロミスならではの特徴として、Vポイントを貯めることができる点があります。プロミスアプリの利用や毎月の返済でVポイントが貯まり、買い物や景品交換に利用できます。

女性限定のコールセンターも用意されており、女性へのサポートも手厚くなっています。

永住権がある外国人であれば申込めるおすすめカードローン

永住権がある外国人であれば、日本人と同じ条件で申込めるカードローンの選択肢が広がります。

ここでは、永住権保有者にとって利用しやすいおすすめのカードローンをご紹介します。

|

会社名 |

審査時間 |

金利 |

|---|---|---|

| アコム | 最短20分 | 年3.00〜18.0% |

| レイク | 最短15秒 | 年4.50〜18.0% |

アコムは在留カードがあれば申込みできる

- 申込から借入まで最短20分!(※)

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス。はじめてでも安心!

- 実質年率

- 年2.40〜17.90%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

- 最短20分で審査完了

- 24時間いつでも申込み可能

- 30日間の無利息期間あり

- カードレス契約で郵送物なし

- 原則電話での在籍確認なし

- 外国人の申込みには永住権が必要

アコムは公式Webサイト上に外国人の方の永住権について詳細は記載されていないため、マネ会編集部で問い合わせたところ、在留カードのみでは申込みができず永住権が必要という回答がありました。

審査は最短20分で完了し、即日融資が可能です。また、24時間いつでもWebから申込みを受け付けています。

アイフルやプロミスと同じように、初めての利用であれば最大30日間の無利息期間サービスが利用できるため、期間内の返済であれば無利息での利用が可能です。

カードレス契約も可能で、自宅への郵送物がなくなるため、家族に内緒で利用しやすいカードローンです。

さらに、三菱UFJフィナンシャル・グループの一社であるということからも信頼性が高く、安心できる会社を利用したいという方にもおすすめできます。

勤務先への在籍確認の電話が原則なしになっているので、職場に知られるリスクも下げることができます。

レイクは永住権があれば申込み可能と記載あり

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短15分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短15分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

- 申込み後最短15秒で審査結果が出る

- 24時間いつでも申込み可能

- 365日間の無利息期間あり

- 電話での在籍確認なし(※)

- 永住権があれば外国人でも借入れできる

レイクは、申込みから最短15秒で審査結果が表示され、即日中に借入することも可能な消費者金融です。

外国人への貸付は、永住権があれば申込み可能としています。

公式サイトでも下記のように述べています。

Q. 外国籍でも利用できますか?

A. 日本の永住権をお持ちであればお申込み可能です。

永住権を確認できる在留カード、特別永住者証明書をご用意ください。お名前がアルファベット表記など、申込みフォームに入力ができない場合はフリーダイヤル0120-09-09-09へお問合せください。

そして、レイクはWeb完結にも対応しているほか、電話での在籍確認はなし、郵送物もありません。さらに、専用アプリを使えばカードレスでの借入もできます。

また、他社と比べて無利息期間が365日用意されるのもメリットのひとつです。

| 無利息サービス | 条件 |

|---|---|

| 60日間無利息 |

・レイクとはじめて契約 ・契約額50万円未満 ・Webから申込み |

| 365日間無利息 |

・レイクとはじめて契約 ・契約額50万円以上(お借入れ額1万円でも可能) ・Webから申込み |

無利息期間はそれぞれ契約日の翌日からスタートします。

住宅ローンやマイカーローンを永住権なしで組むのは難しい?

永住権なしでの住宅ローン審査は、現実的には頭金を用意するか、配偶者が日本人であることなどが条件になります。

まずはカードローン等で日本でのクレヒス(信用実績)を積むことも大切です。

>>まずはクレヒス作りにもなるカードローンを検討する

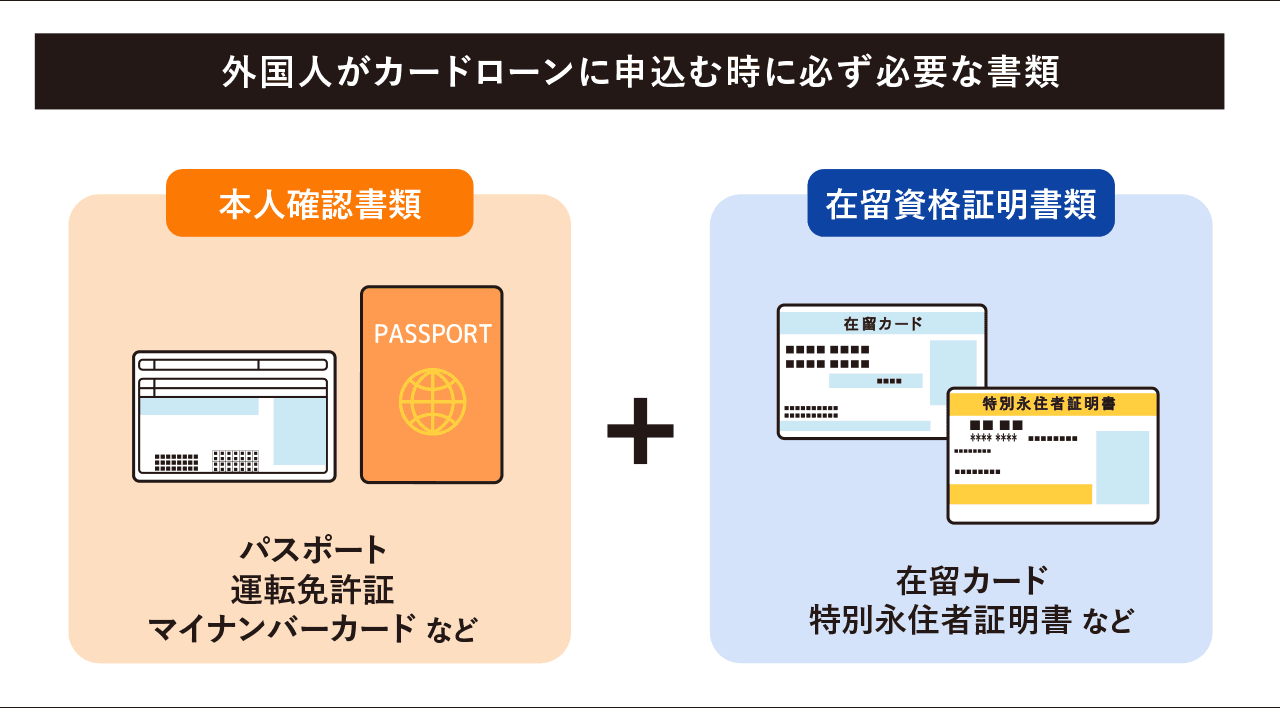

外国人がカードローンの申込時に必要な書類一覧

外国人がカードローンを申込む際には、本人確認書類と在留資格を証明する書類の両方の提出が必要です。

例えば、永住権を持つ外国人の場合、パスポートや運転免許証などの本人確認書類に加え、在留資格認定証明書も提出する必要があります。在留資格認定証明書を提出することで、永住権を持っていることが証明できます。

一方で、永住権を持たない外国人の場合、パスポートや運転免許証などの本人確認書類に加え、有効期限内の在留カードを提出しなければなりません。在留カードには滞在資格や期限が書かれているため、身元確認だけでなく在留状況の審査にも必要になるためです。

また、日本での長期滞在者や定住者に交付される特別永住者証明書を持っている場合も、本人確認書類に加えてこれを提出します。

運転免許を取得済みであれば、パスポートではなく運転免許証を本人確認書類に選ぶことがおすすめです。日本国内で発行された公的証明書である運転免許証の方が身元保証度が高く、審査の信頼性も上がります。

本人確認書類として認められるものは、下記のとおりです。

顔写真がついていない本人確認書類は、ほかに年金手帳や住民票の提出を求められる場合があります。

外国人がカードローン審査の通過率を上げる4つのコツ

外国人の方がカードローンを借りるときには、いくつか意識しておくべきポイントやコツがあります。

それぞれ詳しく解説していきます。

- お金を借りたことがない場合は利用実績を積む

- 申込情報を正確に記入する

- 複数のカードローンに申込まない

- 借入れ希望額は最低限にする

お金を借りたことがない場合は利用実績を積む

カードローンの審査では、カードローンやクレジットカードの利用実績があると有利です。

一度もカードローンを利用したことがなく、クレジットカードを作ったこともない方は、信用情報に何も記載がない「スーパーホワイト」と呼ばれる状態です。この状態だと、審査時に「借入れや支払いに対してどのような対応をするか不明」という印象を与え、不利になることがあります。

そのため、スーパーホワイトの方は、まずクレジットカードを作成し、返済実績を積んだ後でカードローンに申込むことをおすすめします。

クレジットカードを利用し、数ヶ月間きちんと支払いを続け、信用情報を構築してからカードローンを申込むと、審査にとおりやすくなります。

申込情報を正確に記入する

正確な情報を記入することは、カードローンの審査に通過する可能性を高める重要なポイントです。

うっかり間違った情報を記入してしまうと、金融機関側に「嘘をついている」「信用できない」と判断され、審査に落ちてしまうこともあります。

借入れを急ぐ気持ちがあっても、まずは落ち着いて、正確な情報を慎重に入力するよう心がけてください。

また、申込フォームには「希望借入額」を記入する欄がありますが、ここでも適当な数字を入れるのではなく、具体的な利息や返済額をシミュレーションした上で申込みをおこなうとよいでしょう。

これにより、返済計画も立てやすく、無理のない借入れができます。

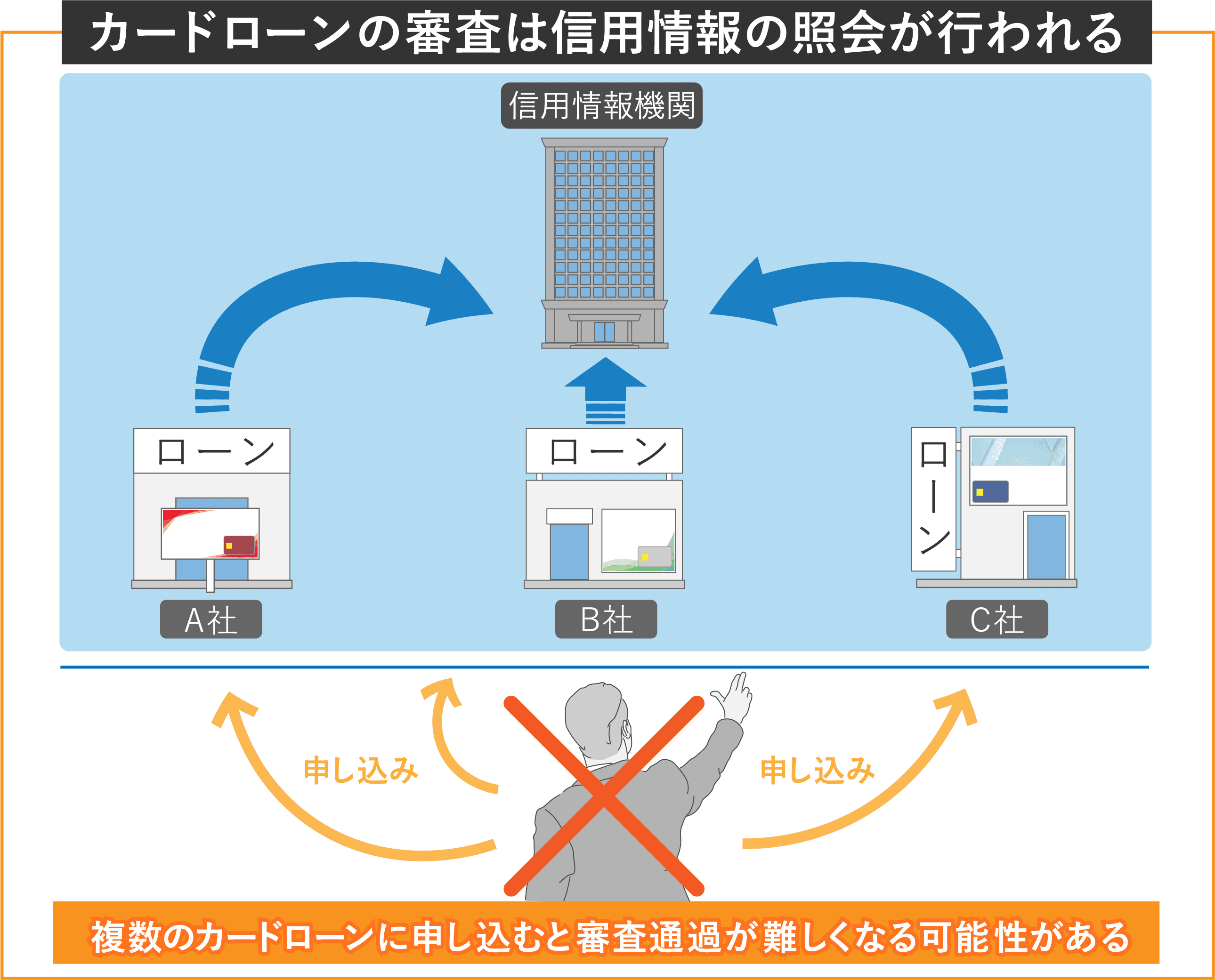

複数のカードローンに申込まない

金融機関は審査時に、下記の信用情報機関で個人の信用情報の照会をおこないます。

カードローンやクレジットカードに申込むと、カードローン会社やクレジットカード会社は信用情報機関に信用情報を照会します。

信用情報機関では「信用情報を照会した」という情報を6ヶ月間保管・管理しますので、6ヶ月以内に申込む別のカードローン会社やクレジットカード会社に「最近、ローンやクレジットカードに申込んだ」という情報が伝わることになります。

通常、短期間に複数のカードローンやクレジットカードに申込むと、金融機関側から「お金に非常に困っている」と判断されてしまいます。

お金に困っている人にお金を貸すのがローンですが、複数のカードローンに申込みしていると「お金に困っている」と判断され、返済能力を疑われる可能性があります。

審査が不安だからといって、複数社に申込みするのではなく、1社ずつ申込みましょう。

借入れ希望額は最低限にする

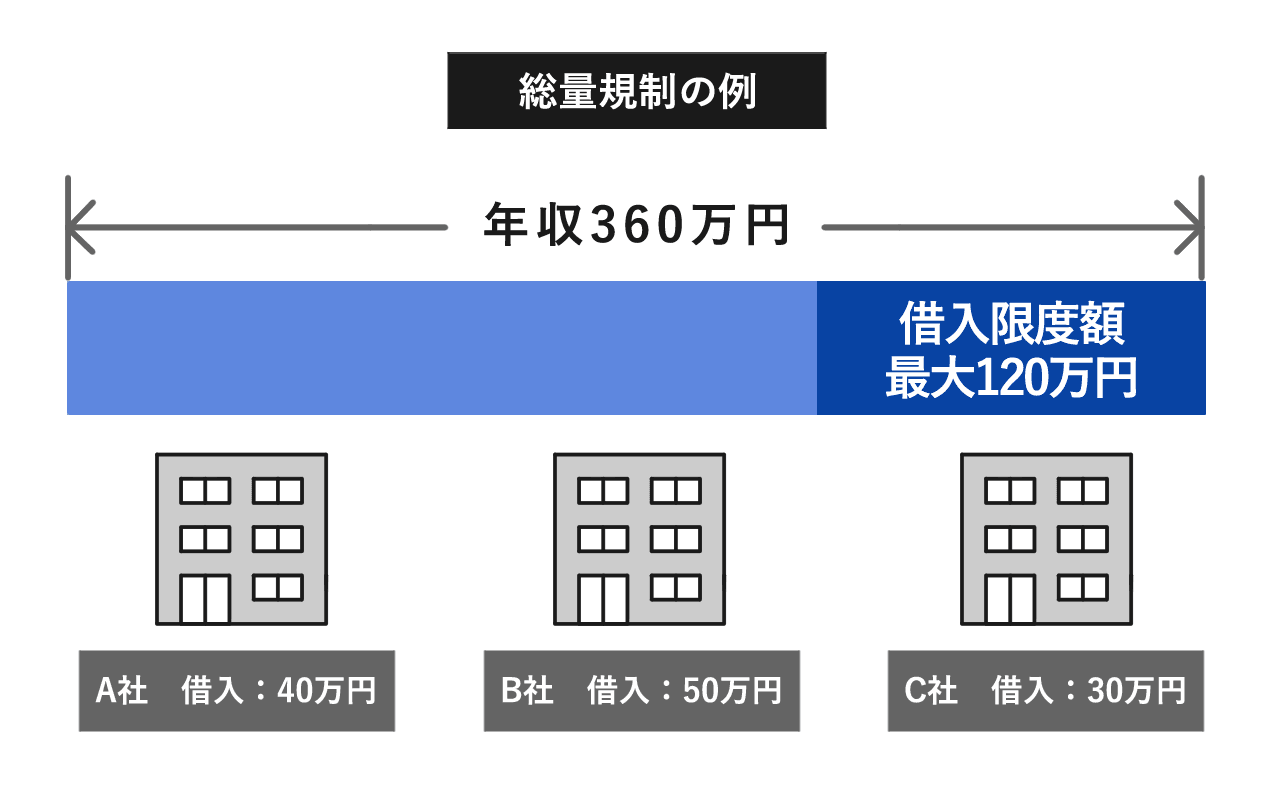

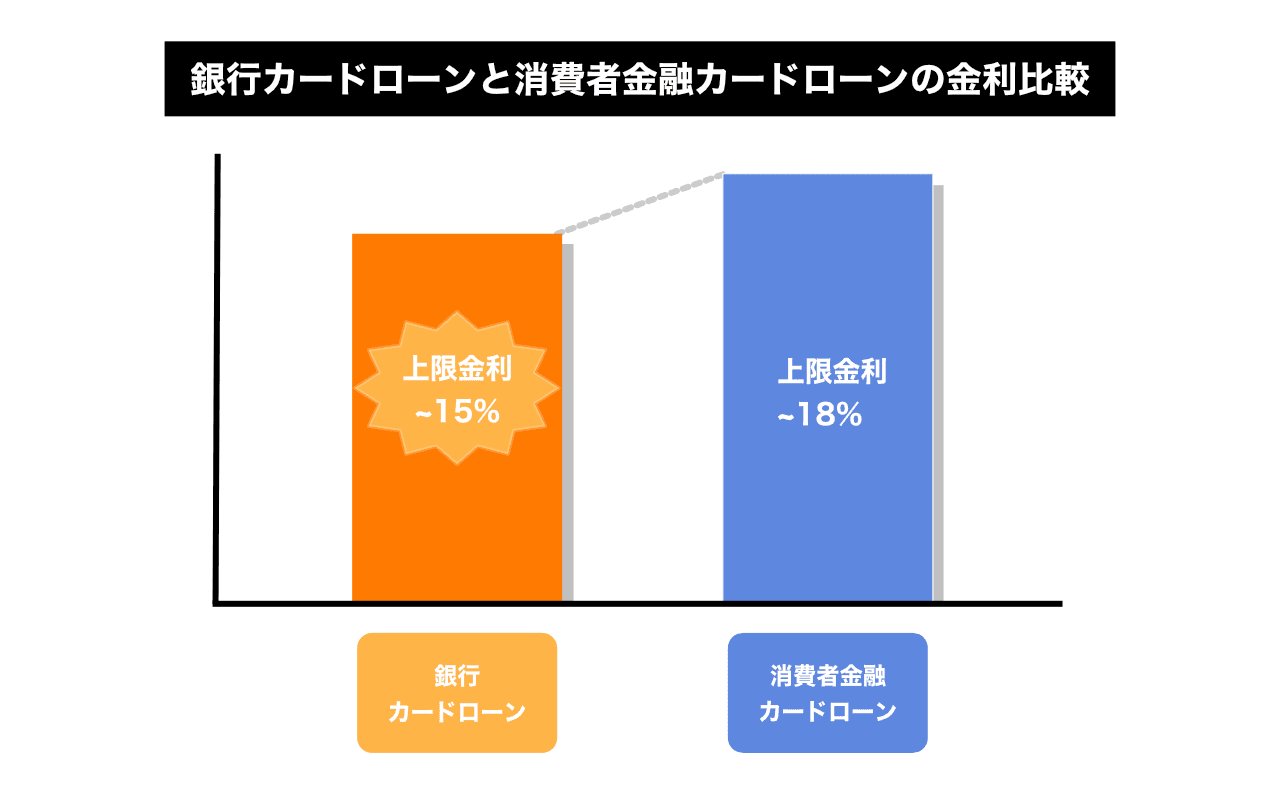

消費者金融のカードローンは貸金業法の総量規制に則り、年収の1/3を超える貸付けが原則禁止されています(※)。

たとえば年収300万円の場合、借入れ額は最大100万円です。一社からの借入れではなく、借入れ先の合計金額となります。すでに他社から借入れをしていると、新規申込みをするときに年収の1/3を超えてしまい審査に落ちる可能性があります。

たとえ借入れがない場合でも、収入の1/3以上の金額を希望すると、総量規制に抵触して審査に落ちる可能性があります。

また、借入れ希望額を大きくしてしまうと、安易な借入れをおこない、返済が苦しくなる危険性もあります。

そのため、申込み時に記載する借入れ希望額は利用する最低限の金額を記載しましょう。

もし、年収の面で審査に通過するか不安がある方は、アイフルとプロミスが設けている「1秒診断」を受けてみてください。

年齢、年収、他社での借入れ金額を入力するだけで簡易的に融資可能かを判断してもらえます。こちらは信用情報に情報が記録されることはありません。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

外国人でも銀行カードローンでお金は借りられる

外国人でも銀行カードローンでお金を借りることはできます。

銀行カードローンの最大のメリットは、金利が比較的低い点です。

ここでは、消費者金融カードローンとの違いを詳しく解説し、外国人の方でも利用可能な銀行カードローンを紹介します。

金利を抑えてお金を借りたい方は、ぜひ検討してみてください。

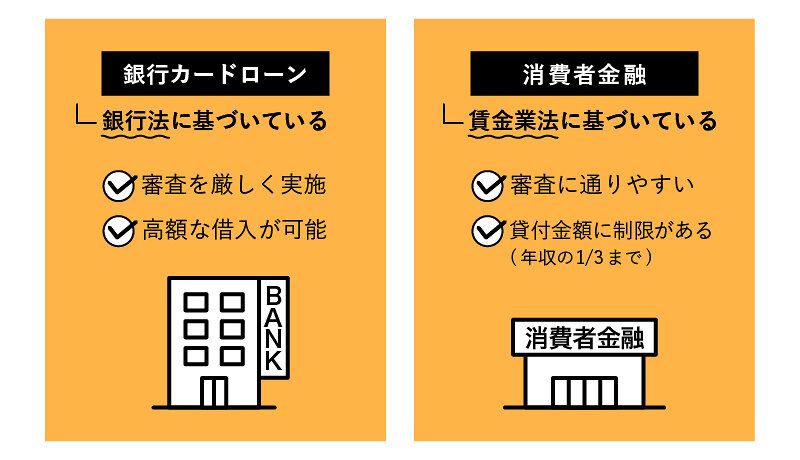

消費者金融カードローンと銀行カードローンの違い

消費者金融カードローンと銀行カードローンの大きな違いは、以下の2点です。

- 審査スピード

- 金利の高さ

消費者金融カードローンは審査が早く、即日融資に対応しているのに対し、銀行カードローンは審査に数日かかることが多いです。

そのため、なるべく早くお金を借りたい方は、永住権なしで当日融資可能なアイフルとプロミスがおすすめです。

また、銀行カードローンのメリットとしては、金利の低さが挙げられます。

しかし、銀行カードローンは、消費者金融カードローンに比べて審査が厳しく、永住権を持っていない場合は借入れができないケースがほとんどです。

上記を踏まえ、ご自身の状況やニーズに合ったカードローンを選んでください。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

三井住友銀行 カードローンは低金利で借りられるが永住権が必要

- 上限金利が年14.5%、最短当日融資

- WEB完結可能で、郵送物も原則なし(※)

- 三井住友銀行の普通預金口座も不要

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 申込完了後最短当日

- 融資時間

- 申込完了後最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

- SMBCグループの安心と信頼

- 普通預金口座のキャッシュカードをそのまま使用可能

- 銀行法が適用されるので安全性が高い

- 三井住友銀行の口座を持っていなくても申込み可能

- 毎月の最低返済額が2,000円からで負担が少ない

- 消費者金融よりも低金利で借りられる

- 外国人の申込みには永住権が必要

三井住友銀行のカードローンは、SMBCグループが提供していることによる高い信頼性と安全性のもと利用できます。

それだけではなく、銀行カードローンは「銀行法」という法律が適用されることもあり、より一層健全性が高くなっています。

三井住友銀行の普通預金口座をすでに持っている人は、キャッシュカードをそのままローンカードとして利用できるので便利です。万が一、口座がなくてもカードローンは申込み可能です。

返済についても月々の返済額を最低2,000円からの設定が可能で、負担が少なく借入れがしやすいうえ、消費者金融より平均して低金利でお金を借りられるのが強みです。

もし審査に落ちたら?外国人が利用できる公的支援制度

審査に落ちてしまいカードローンでお金を借りることが難しい場合は、国の支援制度「生活福祉資金貸付制度」の利用をおすすめします。

生活福祉資金貸付制度は、一定の条件を満たした人に、低利息または無利子で生活費の貸し付けをおこなう制度です。

特定の条件を満たしていれば外国人の方でも申請可能です。

生活費を工面するための収入がなく、かつ必要な生活費を調達するためには借入が必要であると認められた人が対象となります。

生活福祉資金貸付制度は、主に以下のような人を対象に貸付をおこないます。

- 低所得者世帯:必要な資金をほかから借りることが困難な世帯

- 障害者世帯:障害者手帳などの交付を受けた人が属する世帯

- 高齢者世帯:65歳以上の高齢者が属する世帯

上記に当てはまっていても、一定の給与をもらっていたり、他の公的支援(生活保護・失業等給付金など)を受けていたりする方は対象外となるため注意が必要です。

生活福祉資金貸付制度の詳細は、下記の記事を参考にしてください。

永住権なしの外国人のローンに関するFAQ

外国人が日本でカードローンを利用する際によくある質問とその答えをわかりやすく解説します。

借入れを検討するうえで知っておきたいポイントを、事前にしっかりチェックしておきましょう。

外国人でもお金を借りることができる?

安定した収入があり、在留資格や在留期間が十分であれば、審査にとおる可能性があります。

連絡先や住民登録があること、日本語の理解力も重要なポイントです。

また、永住権がない外国人でも利用できる消費者金融系カードローンとして、「アイフル」と「プロミス」の2社が対応しています。

これらの会社は、永住者でなくても条件を満たせば申し込みが可能です。

外国人が利用できるカードローンの詳細についてより詳しい情報を知りたい方は、「外国人がカードローンでお金を借りるための条件」を参考にしてください。

レイクは外国人でも借りられる?

その際には在留カードや特別永住者証明書の提出が必要です。

永住権がない場合は、プロミスなど永住権を条件としない消費者金融を検討するとよいでしょう。

|

|

|

| 無利息 期間 |

初回契約翌日から365日(※)

|

初回借入翌日から30日

|

| 審査時間 | 申込み後最短15秒 | 最短3分 |

| 実質年率 | 年4.50〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

最小1万円〜最大500万円 | 1万円〜800万円 |

外国人がカードローンの審査で注意すべきことは?

1つ目は、安定した収入を証明することです。毎月きちんと収入があると「返済できる人」と判断されます。給与明細などで収入を示せれば、アルバイトでも大丈夫です。

2つ目は、信用情報をよい状態にしておくことです。信用情報とは、クレジットカードや携帯料金の支払い記録のことです。延滞や未払いがあると審査に通りにくくなるため、普段から期日どおりに支払いをすることが大切です。

3つ目は、同じ時期にたくさん申し込まないことです。短期間に複数へ申込むと「お金に困っている」と思われ、審査に不利になります。申し込みは1社ずつおこなうと安心です。

外国人でもローンを組める銀行はどこ?

永住権があれば多くの銀行で日本人と同条件で利用できますが、永住権がなくても、スルガ銀行の「外国人専用プラン」やSMBC信託銀行(PRESTIA)、などは条件付きで利用可能です。

いずれも安定した収入や勤続年数、日本語で契約内容を理解できることなどが審査のポイントになります。

外国人がクレジットカードの審査にとおらない理由は?

これは日本人と共通する部分もありますが、外国人特有のハードルも存在します。

・在留期間が短い

・永住権がない・在留資格の種類

・勤続年数・収入が不安定

・日本でのクレジットヒストリー(信用情報)がない

・日本語でのやり取りが難しい

・住民登録や連絡先が不十分

・過去に支払い遅延や延滞歴がある

より詳しい情報を知りたい方は「永住権なしの外国人がカードローンを契約するための5つの条件」を参考にしてください。

カードローンは外国人の永住者でも借りられる?

在留期限がなく、安定した生活基盤があると判断されるため、審査でも有利になることが多いです。

また、就労制限がないため、正社員などで安定した収入を得やすい点も評価されます。ただし、収入が不安定だったり、過去に支払いの延滞がある場合は審査に落ちることもあります。

永住者だからといって必ず借りられるわけではありませんが、基本的な条件を満たしていれば、カードローンの利用は十分に可能です。

永住権なしで車のローンは組めますか?

住宅ローンは絶対に無理ですか?

帰国することになったらローンはどうなりますか?

永住権なしの外国人がカードローンでお金を借りる方法まとめ

外国人がカードローンでお金を借りる方法について解説しました。

結論として、「アイフル」や「プロミス」では、永住権がなくても「在留カード」を提出できれば申込みが可能です。

逆に永住権を持っている外国人は、多くのカードローンが利用できます。

永住権を持っている方は、本記事でも紹介した大手消費者金融の「アコム」や「レイク」、金利が低くお得にお金を借りられる銀行カードローンの「三井住友銀行のカードローン」などがおすすめです。

また、いずれもカードローンを利用して融資を受ける際は、安定した収入があること、信用情報に傷がないことなどが大切な条件になります。

海外生活では予想していなかった出来事も多いですが、計画的なお金の使い方を心がけることで乗り切っていきましょう。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

専門家からの一言

現状は「永住権のない外国人」が銀行のカードローンを利用するのは難しいので、消費者金融会社を選ぶことが一般的です。

一方で、時代の変化とともにAI技術を取り入れた新しい審査の仕組みが作られることで、外国人の方でもカードローンを利用しやすい環境に変化しつつあります。

借りやすい状況になったとしても、ライフプランを見とおした計画的な利用が大事です。

2019年に株式会社サイバーエージェントに入社。 クレジットカード、キャッシュレス、カードローンの記事作成を担当。 愛用クレジットカードは楽天ゴールドカードでネットショッピングでは楽天市場を利用するようにしている。楽天ペイ、楽天Edyも使っており、楽天のダイヤモンド会員を維持している。最近はスマホを楽天モバイルに変えるか悩んでいる。 ヤフーカードやPayPay、Kyashなども利用しており、お得にポイントを貯めることが趣味。