PR

PR

カードローンの審査基準や落ちる原因、通過のコツを解説!

カードローンの審査基準や落ちる原因を解説。カードローンの審査に通過するためのコツを説明します。

カードローンの審査に関する情報はたくさんあり、どの情報があなたにとって最も適切なのかを見極めるのは簡単ではありません。

この記事では、まずはなぜカードローンで審査が必要なのかを解説し、審査の基準や審査の流れ、審査に落ちやすい人の特徴まで解説します。

また、カードローンの中には、事前に仮審査(シミュレーション)を受けられる消費者金融も存在します。

審査における不安を解消するサービスを提供している消費者金融や審査スピードが比較的早い銀行系カードローンのおすすめも紹介しています。

カードローンの審査に不安がある方は、ぜひ参考にしてください。

- カードローンの審査基準と審査でチェックされる項目

- カードローンの審査に通過するコツ

- カードローンの審査に落ちたときの対処法

カードローンに審査が必要な理由とは?

そもそも審査というのは、カードローンを提供する会社が、お金を返せるかどうかの確認作業のことを言います。

簡単に言うと「返済能力のチェック」です。

必要である理由は、お金を貸す際、返済できるかどうかのリスクを評価するためです。

返せない方にお金を貸してしまうと、会社も大きな損失を受ける可能性があるため、あらかじめ確認をします。

主に以下の点がチェックされます。

- 所得情報:定期的な収入があるか

- 勤務先:勤務先が安定しているか

- 借入れ履歴:他の借入れが多すぎないか、過去に返済トラブルがないか

審査を通過すると、カードローンの契約ができます。

しかし、通過しない場合は、契約ができないか、借入れ額が制限されることがあります。

ここからはこの審査について詳しく解説していきます。

カードローンの審査基準は?

カードローンを申込むにあたって気になるのは、やはり審査基準ではないでしょうか。

審査基準が前もって分かっているなら、通過しそうなカードローンを選んで申込むことができます。しかし、残念ながら審査基準に関してはどのカードローン会社でも非公開のため、審査前に明確な基準を知ることはできません。

とはいえ、カードローンの貸付条件や申込フォームに記入する内容から審査の傾向を知ることは可能です。カードローン会社別の申込条件・貸付条件を確認してみましょう。

カードローン会社別の申込条件・貸付条件

カードローン各社では審査基準は公開していませんが、申込条件は明確に提示しています。

申込条件を満たしていない場合は、審査対象外になってしまうことがありますので、かならず条件を満たしていることを確認してから申込みましょう。

一例として、メガバンクや大手消費者金融の貸付条件を紹介します。

| カードローン |

申込条件・貸付条件 |

|---|---|

|

アコム |

・20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方 |

| アイフル | ・満20歳以上69歳以下の定期的な収入と返済能力を有する人 |

| プロミス | ・20歳以上69歳以下の安定した収入がある人 |

| レイク | ・満20歳以上70歳以下の方で安定した収入のある人 |

| SMBCモビット | ・20歳~74歳の安定した収入のある人 |

| 三井住友銀行 カードローン |

・満20歳以上、満69歳以下で、原則として安定した収入がある人 ・指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる人 |

| みずほ銀行カードローン |

・満20歳以上66歳未満で安定した収入が見込める人 ・保証会社の保証を受けられる人 ・永住許可を受けている外国人 |

カードローンの審査申込フォームに入力する情報

次は申込フォームに記入する内容です。どのカードローンに申込んでも、基本的には申込フォームには似たような項目が並んでいます。主な項目を以下にまとめていますので、申込前にチェックしておきましょう。

| 審査で見られる項目 | 詳細 |

|---|---|

| 申込者 |

・氏名 ・生年月日 ・連絡のつく携帯番号 ・固定電話(ない場合には不要) ・メールアドレス ・運転免許証の有無 ・性別 |

| 住居・家族 |

・住所 ・持ち家/賃貸(居住年数) ・同居家族の有無 ・子ども/扶養親族の有無 ・配偶者の職業 ・世帯年収 |

| 勤務先について |

・勤務先 ・勤務先住所 ・勤務先電話番号 ・勤務年数 ・雇用形態 ・所属 ・年収 (会社によっては2ヶ月の給与明細など) |

| その他 |

・保険証の種類 ・他社の借入金額 ・希望する借入金額 ・希望する連絡方法/時間帯 |

なお、カードローンの審査では、まずは申込フォームの内容が確認されます。

申込フォームに記入した内容がカードローン審査の基準に合致していないときは、審査に落ちてしまう可能性もあるのでご注意ください。

カードローンの審査に必要な書類

以下は一般的にカードローンの申し込みで必要な書類の例になります。

- 運転免許証(または運転経歴証明書)

- パスポート

- 健康保険証

- 住民基本台帳カード

- 個人番号カード(マイナンバーカード)

- 在留カード

- 特別永住者証明書

運転免許証を持ってなくても、パスポートや健康保険証などの書類を用意すれば問題ないです。

本人確認書類に記載されている住所と、住んでいる住所が違う場合は以下の書類で現住所の証明をする必要があります。

- 公共料金の領収書

- 社会保険料の領収書

- 国税、地方税の領収書

- 納税証明書

またある一定以上の借り入れを希望した際に収入証明書が必要になります。

収入証明書が必要となる基準は、貸金業法で決められており、カードローン会社ごとで定められているわけではありません。

カードローンの申し込みで必要になってくるケースは以下の場合です。

- 借入額が50万円を超える場合

- 他社との借入総額が100万円を超えるような場合

上記に該当する場合は、審査の際に必ず収入証明書を提出しないといけません。

収入を証明できる書類は以下のようなものがあります。

- 源泉徴収票

- 給与明細書(直近2、3ヶ月分)

- 住民税決定通知書

- 住民税課税証明書

- 納税証明書

- 青色申告決算書

- 確定申告書

収入証明書として上記の書類を提出する場合は、すべて直近のものである必要があります。

カードローンの審査における審査項目

カードローンの審査においてチェックされる審査項目について解説します。

以下の4つの項目に留意してください。

- 収入の安定性

- 総量規制に抵触していないか

- 他社の借り入れ状況

- 信用情報

収入の安定性

カードローンの審査では、返済能力を確かめるために申込者に定期的な収入があるのかを重要視します。

金額の大きさよりも安定性が重視されますので、不定期に高額な収入を得ているよりも、毎月コンスタントに収入を得ている人のほうが高評価になりやすいです。

つまり雇用形態に関わらず、アルバイトやパートタイムの仕事でも安定した収入があれば審査に通過する可能性が高まります。

なお、年金収入や専業主婦(夫)で配偶者に収入があるなど、それらを定期的な収入とみなすかどうかは、ローン会社によって異なります。

総量規制に抵触していないか

融資を受ける際、総量規制に抵触していないかをチェックされます。

銀行カードローンは銀行法に基づいているため、総量規制の対象外ですが、消費者金融では年収の3分の1を超える金額を貸し付けることはできません。

これは「貸金業法」という法律において定められている「総量規制」というルールがあるからです。総量規制とは、年収の3分の1以上の借入(貸付)は原則禁止であるというものです。

消費者金融は総量規制を定める貸金業法に従って営業しなくてはならないため、融資を実行する際に、まずは申込者の借入額と年収の関係についてチェックします。

総量規制は、返済能力を超える借入をしているのか否かを決める判断基準の1つとなるので、注意して借入金額を決めてください。

他社の借り入れ状況

審査では、他社からの借入状況について確認されます。

借入状況には「借入件数」と「借入額」の2つの要素がありますが、いずれも多い方が審査には不利になります。

特に借入件数が多い方は、返済管理が難しくなるため返済能力を懸念されます。そのため「借入件数が多い人には貸したくない」と考えるローン会社が多いのです。

また、借入額があまりにも多いと総量規制にかかってしまい、融資そのものが不可能になる場合もあります。

他社で融資を受けている方は今一度、借入件数と借入額に問題がないか確認をしてから申し込みをしてください。

信用情報

信用情報機関に集められている情報のことを「信用情報」と呼びます。

信用情報とは、「ローンやクレジットカードなどの利用・返済履歴、個人を特定する情報など」のことで、具体的には以下の6つの情報が登録・保存されています。

- 本人を特定する情報

- 契約内容に関する情報

- 返済状況に関する情報

- 申込みに関する情報

- 取引事実に関する情報

- その他の情報

これらの情報は、カードローンやクレジットカードなどを利用するとその都度登録されています。

登録された情報は、申込者や利用者が信用できるかどうかを判断するための参考資料として利用されます。

審査がないカードローンは存在しない

カードローンを利用するためには、返済が可能かどうかを見極めるためにかならず審査がおこなわれます。

カードローン会社は、カードローンを利用した人が借入れたお金を返済し、発生した利息を支払って初めて利益を得られます。また、貸したお金を返してもらえないと損失が発生するので、審査で本当に返済できる人なのかを厳しく見極めるのです。

審査なしの業者は要注意!

カードローンを紹介しているサイトの一部は、「審査なし」や「審査が甘い」、「審査に通りやすい」などの文言で勧誘をおこなっています。しかし、きちんとしたカードローン会社では、返済能力がない方に過剰な融資をしないように慎重な審査を実施しています。

簡単に審査に通過するかのような宣伝をおこなう会社やサイトは、悪徳業者や闇金などの可能性が高いといえます。

うっかりと申込みをしてしまうと高額な利息を請求されたり、返済に遅れると精神的・身体的に大きなダメージを与える方法で取り立てが実施されたりする可能性があります。

いくら審査が不安でも、甘い言葉に惑わされずにローンを申込む金融機関をきちんと選ぶことが、カードローンを安心・安全に利用するためには大切です。

審査が甘いと断言できるカードローンもない!

容易に「審査を通過できる」と言い切れるローン会社は存在しませんが、審査基準が比較的緩いとされるカードローン会社は実際にあります。

ただし、カードローンの審査を受ける際には、カードローン会社が設けた特定の基準を満たしているかが非常に重要です。

申し込み者の年収やその他の属性、個人の信用情報などが審査において重要なポイントとなります。

審査が緩めと言われているカードローンであっても、返済能力が不足している方や信用情報が悪い方がカードローンの審査を通過することはほぼありません。

カードローンには銀行や消費者金融の2つの種類があり、銀行と消費者金融では審査方法や基準が異なる点も理解しておく必要があります。

大手消費者金融が公開している以下の審査通過率も併せて確認して比較してみてください。

| 消費者金融 | 2020年3月 | 2019年12月 |

2019年9月 |

|---|---|---|---|

| アコム(※1) | 43.6% | 44.2% |

44.6% |

| アイフル(※2) | 44.5% | 44.9% |

43.7% |

| プロミス(※3) | 42.3% | 43.6% |

46.3 % |

| レイク(※4) | 30.6% | 29.4% |

29.8% |

(※2)出典:アイフル株式会社「アイフル月次推移2019/4~2020/3」

(※3)出典:SMBCコンシューマーファイナンス「SMBCコンシューマーファイナンス月次営業指標2020年3月期」

(※4)出典:SBI新生銀行「決算・ビジネスハイライト2019年度通期決算」

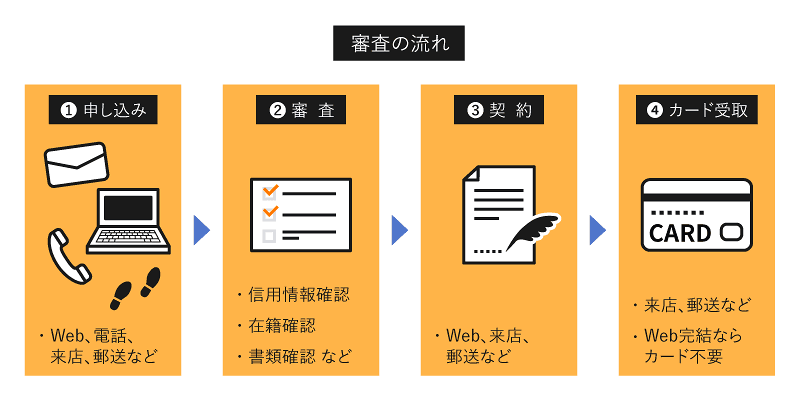

カードローンの審査の流れ

カードローンの審査の流れについて解説します。

基本的な流れは、以下の4ステップです。

- 申込み

- 審査(仮審査・本審査)

- 契約

- カード受け取り

審査には仮審査と本審査があり、仮審査を通過した方だけが本審査に進めます。

仮審査に通っても、本審査に通過しないことにはカードローンは利用できません。

申し込む

カードローンの申し込み方法には、店舗で申し込むほかインターネットや電話、郵送などのさまざまな手続き方法から選択できます。

申込方法によって審査が進むスピードが異なり、即日融資を受けたい方は電話もしくはインターネットでの申し込みをおすすめします。

| 申込方法 | 申込手順 | メリット/デメリット |

|---|---|---|

| インターネット |

・パソコンやスマホから申し込み ・本人確認書類は、専用サイトへのアップロードやメール添付 |

・24時間好きなときに、 好きな場所から申し込みをすることができる ・インターネット環境がないと 申し込みができない |

| 自動契約機 |

・自動契約機で申し込む ・本人確認書類は、 契約機の指示に従い所定の場所で提示するので持参が必要 |

・申し込みから契約までがスピーディー ・自動契約機の対応時間に足を運ぶ必要がある |

| 郵送 | ・店頭やWeb上で申込書を入手して、記入のうえで郵送する |

・自分のペースで申し込める ・郵便物が届くまでに時間がかかる ・ミスがあったときに再度郵送するのが面倒 |

| 電話 |

・専用ダイヤルへ電話をする ・本人確認書類は、WebやFAX、郵送などをおこなう |

・分からないことを聞くことができる ・本人確認書類を郵送する場合、契約完了までに時間がかかる |

必要書類の提出をする

申し込み方法を決めたら、必要書類の準備と申請する際の情報入力作業をしましょう。審査に必要な書類は、主に以下の2点です。

- 本人確認書類

- 収入証明書類

本人確認書類は、運転免許証(運転経歴証明書)やパスポート、住民基本台帳カードなど顔写真つきの身分証明証が1点あれば問題ありません。

しかし、本人確認書類に記載の住所が現住所と違う場合や顔写真つきの本人確認書類がない場合、健康保険証や年金手帳のほかに、住民票など住所がわかる書類の提出を求められることがあります。

その場合、以下の書類を組み合わせての提出が必要です。

| 身分証明証(顔写真なし) | プラスで必要な書類 |

|---|---|

|

・健康保険証 ・年金手帳 ・母子健康手帳 など |

・戸籍謄本(抄本) ・住民票 ・住民票記載事項証明書 ・公共料金領収書 など |

審査が実施される

仮審査では、年齢や年収、勤務先、勤務年数、雇用形態などの申込フォームに記入した内容を元に点数化(スコアリング)して合否を決定します。

たとえば、Aというカードローン会社ではスコアリングの結果が600点以上の方だけが仮審査に通過するとしましょう。

年収600万円を超える場合が10点、年収400万円超600万円以下が5点、持ち家が10点、借家が2点などとすべての項目において点数が決められており、合計600点以上になった方のみが本審査に進むことができる、というようなイメージで仮審査がおこなわれます。

なお、項目ごとの配点はカードローン会社によって変わります。

そのため、カードローン会社Bの審査に通過した方でも、カードローン会社Cの審査に落ちることがあります。

在籍確認がおこなわれる

審査では、勤務先への在籍確認を電話や書類でおこないます。

カードローンにおいての在籍確認とは、本当に勤務先で働いているかを確認することです。実際に電話がかかってくるところもあれば、在籍確認を書類でおこなうカードローンもあります。

電話ではなく書類で在籍確認をする場合、勤務先を証明できる書類の提出を求められます。

今、就業していることを証明する書類とは、社員証や給料明細、勤務先から発行された保険証などです。

本記事で紹介しているアコムやアイフル、プロミス、レイク(※)、SMBCモビットは原則として書類確認となるため、電話連絡はありません。

契約をする

審査通過後は、契約に進むことができます。

最終的な契約内容を確認しておくことが重要です。金利や返済期間、返済方法といった基本的な契約条件はもちろんのこと、返済を遅延した場合の利息率や早期返済に関する条件など、契約の詳細を細かく確認し、十分に理解した上で契約を進めましょう。

WEB完結を採用しているカードローンでは、契約もすべてインターネット上で手続き可能。時間と場所を選ばずにおこなうことができます。

契約が完了すれば、実際の借入れ手続きに進みます。

借入れる

カードローンの契約完了後は借入れをおこないます。

借入方法は主に4つの方法があります。

- 振込キャッシング

- 提携ATMによる借入れ

- スマホATMよる借入れ

- 自社ATMによる借入れ

それぞれ利用できる時間帯や手数料などが違ってきます。

スマホやパソコンで手続きができる振込キャッシングは、24時間土日祝日関係なく手数料0円で利用できます。

消費者金融の中には、手続きをしてから最短10秒で振り込まれるところもあり、自宅にいながら即日融資を受けられます。急ぎで融資を受けたい方は振込キャッシングがおすすめです。

提携ATMによる借入れは、各ローン会社が提携している全国の提携ATMを利用しての借入れ方法です。

いつでもすぐに現金を受け取ることができますが、利用時に手数料がかかるケースもあり、さらに取引金額に応じて手数料が違うので注意が必要です。

スマホATMは、ローンカードを使わずにアプリで提携ATMから借入れができるサービスです。

コンビニATMに表示されるQRコードを読み取り、アプリ内に表示されるパスワードを入力することで手続きができます。

またATMを使用する際は、各ローン会社の自社ATMによる借入がおすすめ。土日祝日関係なく利用できる上に夜間の時間も対応していることや、手数料がかからないことが最大のメリットです。

事前に仮審査(シミュレーション)を受けられるカードローン

各カードローン会社が提供している簡易診断サービスを利用すれば、審査に通過できるかどうかの目星をつけてから申込むことができます。

簡易診断サービスは、匿名でおこなわれるためカードローン会社に個人情報として残ることはありませんし、実際のカードローン審査の結果に影響を及ぼすこともありません。

カードローンの利用を検討している方で審査が不安な方は、一度試してみてはいかがでしょうか。

簡易診断のあるカードローンを紹介しますので、ぜひ検討してみてください。

アコムの3秒スピード診断で即審査通過の可能性がわかる

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

- 3秒スピード診断で借入れの前に簡易チェックできる

- 初回契約日の翌日から30日間金利0円サービスを提供している

- 大手消費者金融のなかでもっとも利用者数が多い

アコムでは3秒診断を実施しています。

年齢と年収、そしてアコム以外のカードローンで借入れている金額を入力するだけで、すぐに審査通過の可能性があるのかどうかが分かります。

実際にアコムの簡易診断を実施した方の声に耳を傾けてみましょう。

借り入れをする前は、やはり消費者金融で借り入れするのはかなりの不安と迷いがありました。それでもお金は必要だったのでネットで3秒診断をやったら、難なく審査に通りました。その後、家の近くにあるむじんくんで正式に契約しました。

申込前に借りられるのかどうかおおよそ分かっていると、安心して申込手続きに進むことができます。わずか数秒の手間ですから、ぜひ試しておきましょう。

アイフルの1秒診断は借入れ前に簡易チェックができる

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

- 1秒診断で借入れ前に簡易チェックできる

- 初回契約日の翌日から30日間無利息サービスを提供している

- ローン用のカードを使わずATMから借入れできる(スマホATM取引)

アイフルでは1秒診断という名前で簡易診断サービスを実施しています。

年齢と雇用形態(正社員かパートかなど)、年収、他社からの借入額の4項目を記入するだけですぐに結果が出ます。実際に1秒診断を利用した方の口コミを紹介します。

アイフルに申し込む前に銀行のカードローンの申し込みに落ちていましたので、「一秒診断」を利用しました。

すでにカードローン審査に落ちている方は、申込回数を増やし過ぎないために通常以上に慎重に行動する必要があります。1秒診断で試してから、アイフルに申込むようにしましょう。

プロミスはお借入診断のほか返済シミュレーションも

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

- お借入診断で簡易チェックできる

- 初回借入日の翌日から30日間無利息サービスを提供している

- ローン用のカードを使わずATMから借入れできる(スマホATM取引)

プロミスではお借入診断という名前で、簡易診断サービスを実施しています。

生年月日と年収、他社からの借入金額の3項目を記入するだけですので、ぜひ利用してから申込みをおこなうようにしてください。

ネットで検索し、金融会社のホームページに計算ツールが貼ってあり何度か使用した。簡単診断もでき、勤続何年目か等を記載しどれくらいの利息になるかを調べることもできたため、診断後計算をした。

上記の方は、お借入シミュレーションだけでなく、返済シミュレーションでの利息計算もあわせて活用したそうです。

どちらもプロミスの公式サイトから利用できるので、審査前にはぜひチェックしてみましょう。

レイクはお借入れ診断と最短15秒のスピード審査が魅力

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短25分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短25分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

- お借入れ診断でいくら融資可能か簡易チェックできる

- 無利息サービスの長さを選択できる

- ローン用のカードを使わずATMから借入れできる(スマホATM取引)

レイクは、申込みから審査結果表示まで最短15秒のスピード審査が特長の消費者金融カードローンです。

レイクではお借入れ診断というサービスがあり、生年月日と年収、他社からの借入額と借入件数の4つを入力すると、借入可能かどうかの結果が分かるようになっています。実際に利用した方の声を紹介します。

元々のネームバリューもありましたし、不安といった気持ちもなく、ネットで軽い診断を受けてから向かったので借りれる可能性の方が大きいと知った上で向かいました。金利も他社と比べて特別高くもなかったですし、住んでいる地域にもしっかりと店舗があり、無人機なので人の目を気にせず借り入れの審査を受けにいくことが可能でした。

無人契約機までわざわざ出かけたのに、審査落ちしてしまうのは悲しいものです。とくに急いでいるときには、貴重な時間を無駄にすることになります。

この方のように、お借入れ診断で審査通過の可能性が高いということを確認してから無人契約機に向かうようにしましょう。

SMBCモビットは最短10秒簡易審査でそのまま即日融資可能

- 最短15分で融資が可能!(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

- WEB完結可能で、電話での在籍確認、郵送物も原則なし

- 借入上限額は最大800万円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- -

- お借入診断で借入れ前に簡易チェックできる

- WEB完結で申込むと原則として「職場への電話連絡なし」

- ローン用のカードを使わずATMから借入れできる(スマホATM取引)

SMBCモビットでもお借入診断というサービスを提供し、借入可能かどうかを簡単にチェックできるようにしています。

生年月日と年収、他社からの借入額を入力し、SMBCモビットから借入れられる可能性があるのか確認してみましょう。実際にお借入診断を利用した方の口コミを紹介します。

生活費がどうしても足りなくなった時に、カードローンをネットで検索してみたところ、モビットの評判が良かったので、10秒簡易審査で借り入れができるかどうか確認をしてみました。その後、そのままネットで申し込みをしたのですが、審査も早く必要な時にすぐに借り入れをすることができました。

SMBCモビットでは、診断結果が表示されているページから、そのまま申込みの手続きをおこなうことができます。

本当に数秒の手間で借入可能かどうかをチェックできますので、面倒に思わずに試してみてください。

比較的審査が早いおすすめの銀行カードローン

消費者金融と比べて銀行系カードローンは融資を受けるまでに時間を要しますが、中には最短翌営業日などに借入可能な銀行系カードローンも存在します。

また銀行系カードローンは、消費者金融に比べて金利が低いこともメリットです。

こちらでは、審査から融資まで時間があまりかからない銀行系カードローンを紹介します。

三菱UFJ銀行カードローン(バンクイック)

- 金利年1.4%~年14.6%!

- 最高800万円までご融資可能!

- 借入可能かお試し診断あり!

- 実質年率

- 年1.40〜14.60%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短翌日

- コンビニ

-

- 収入証明書

- 公式サイト参照

三菱UFJ銀行が提供するカードローン(バンクイック)は、最短翌営業日融資が可能。さらに、三菱UFJ銀行の口座を持っていれば、振込融資の際も振込手数料が無料となります。

夜間や早朝などの店頭窓口の営業時間外でも手数料が発生しないため、お金が必要なときに気軽に借り入れが可能です。

そのほか、三菱UFJ銀行カードローン(バンクイック)が提携しているセブン銀行、ローソン銀行、イーネットのATMでは借り入れや返済時に手数料が発生しません。

また、申込みに関してはすべてWEB上で完結でき、24時間いつでも申し込むことができます。もちろん三菱UFJ銀行の口座を持っていない方でも利用可能で、返済の負担も月1,000円からと抑えられています。

上限金利も14.99%以下と低く設定されているため、低金利の銀行カードローンを求めている方や、三菱UFJ銀行の口座を持っている方、毎月の返済日を自由に設定したいと考えている方におすすめです。

三井住友銀行 カードローン

- 上限金利が年14.5%、最短当日融資

- WEB完結可能で、郵送物も原則なし(※)

- 三井住友銀行の普通預金口座も不要

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 申込完了後最短当日

- 融資時間

- 申込完了後最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

三井住友カードローンは審査は即日で完了。最短翌営業日に借入可能です。

さらに三井住友銀行の口座を既に持っている人は来店不要で申し込み手続きが完了する点もメリット。

審査が完了後、手元にあるキャッシュカードを使って借入れができるので、ローンカードを管理する手間がかかりません。

また、返済日を5日・15日・25日・月末のいずれかから選ぶことができます。

自身の余裕のあるタイミングに合わせて返済日を設定できるので、より計画的に利用できるでしょう。さらに、毎月の最低返済額は2,000円と少額なため、返済の負担が気になる方でも安心です。

また、三井住友銀行 カードローンは、三井住友銀行のATMだけでなく、全国の提携コンビニATMでもATM利用手数料や時間外手数料を無料で利用することができます。

何度もATMで借入や返済を繰り返す人はお得に利用できるので特におすすめです。

楽天銀行スーパーローン

- 申込がスマホ完結で、最短即日融資!

- 上限金利が年14.5%、借入上限額は最大800万円

- 楽天銀行の口座開設不要

- 実質年率

- 年1.90〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 公式サイト参照

楽天銀行スーパーローンは、利用者の間口が広い点も特長です。

公式サイトには申込条件として以下のように記載があります。

(1)満年齢20歳以上62歳以下の方(※1)

(2)日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方)

(3)お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方

(4)楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方(※2)

※1但し、パート・アルバイトの方、及び専業主婦の方は60歳以下

※2当行が認めた場合は不要です

融資スピードは最短即日となっており、急な出費でも安心です。スマホやパソコンを使って自宅にいながら、手間なくすべての手続きが完了できます。

新規で入会した人であれば楽天ポイントのプレゼントや、楽天会員ランクに応じて審査が優遇されるなど、楽天内で連携したお得なサービスを享受できます(※)。

付与されたポイントは、楽天市場などで日々のお買い物に役立てることができます。

普段から楽天のサービスを利用している方にとっては、非常にメリットが多いカードローンだといえるでしょう。

auじぶん銀行カードローン

- 年会費&提携ATM手数料0円

- 全国の銀行/コンビニATMで原則24時間365日ご利用OK

- au IDをお持ちの方なら最大年0.5%の金利優遇

- 実質年率

- 年1.48〜17.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

auじぶん銀行カードローンは、au IDの登録者に対して金利特典などのメリットがあるカードローンです。

申し込みや借入はすべてWEB上で完結でき、ローンカードが届く前に即日融資を受けることが可能です。

そしてauじぶん銀行カードローンは、特典サービス「じぶんプラス」を提供しており、借入残高に応じてPontaポイントがもらえるキャンペーンなどもおこなわれています。

金利は、1.48〜17.5%とされていますが、au利用者は特別な割引「au限定割」によって金利を1.38〜17.4%まで引き下げることができます。

さらに、既存のローンを借り換える場合は、最大で年間0.5%の金利が削減されるなどのメリットも。既存のローンを別のものに移行しようと考えている方にもおすすめです。

みんなの銀行ローン

- 24時間、申込み可能。かんたん審査で借入れ条件がわかる

- 面倒な手続き不要。指先ひとつで操作、すべてアプリで完結

- 今月の返済は利息のみなど、あなたにあった返済額が選べる

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜1,000万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

みんなの銀行ローンは、2022年7月12日にリリースされた新しい形の銀行カードローン。申込みから借入れまでをアプリ上で完結できるサービスです。

アプリ上で年収を入力するだけで、最短2分で借入限度額と適用金利が表示されます。

その後の最終審査後、最短翌日に借入れをおこなうことが可能なので急な出費にも対応可能です。

担保や保証人は不要で、20歳から69歳までの方が申込み対象となります。

そしてみんなの銀行ローンは、金利の低さも魅力の1つ。

1.5%~14.5%の低金利に設定されていることや、借入限度額は最大1,000万円までなど、メリットが多いカードローンです。

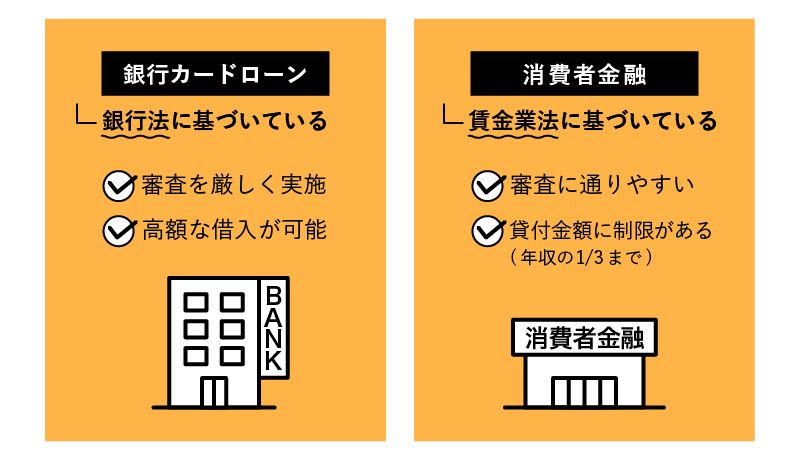

銀行と消費者金融の審査の違い

カードローンは、銀行カードローンと消費者金融の2つに大別できます。

どちらの審査においても「借りたお金を無理なく返済できるのか」について調べることは基本ですが、審査基準が同じというわけではありません。

銀行は銀行法に基づいて営業をおこなっていますので、銀行カードローンも銀行法に基づいて審査がおこなわれ、消費者金融や信販業者は貸金業法に基づいて営業をおこなうため、それぞれのカードローンは貸金業法に基づいて審査されるのです。

一般的には、銀行カードローンよりは消費者金融のほうが審査に通りやすい傾向にあるといわれています。しかし、消費者金融でも審査通過は当たり前というわけではなく、きちんと返済能力を確認したうえで融資がおこなわれています。

消費者金融は貸金業法に基づいて審査される

消費者金融の審査は、貸金業法の影響を受けます。

例えば、貸金業法には総量規制という決まりがあります。総量規制では、貸金業者による貸付は、原則として利用者の年収の1/3までに制限されます。

また、1つの貸金業者からの借入が50万円を超える場合や、貸金業者からの借入の合計額が100万円を超える場合には、収入証明書類の提出も求められます。

銀行カードローンは総量規制の対象外だが自主規制で融資額を制限している

一方、銀行カードローンは貸金業法に基づいた貸付はおこなっていないため、総量規制も適用されません。

そのため、消費者金融カードローンよりも高額な借入れが可能になることがあります。しかしながら、無制限に借りられるわけでもありません。

銀行法には総量規制はありませんが、自主規制によって消費者金融と同じように年収の1/3程度に貸付額を制限していることがあるからです。

また、適用金利が消費者金融カードローンよりも低めに設定されている分、審査を厳しく実施して、本当に返済可能な金額だけを融資する傾向にあります。

消費者金融の審査は甘いとはいえない!カードローンの審査基準比較

一般的に、銀行カードローンよりも消費者金融のほうが審査が甘い傾向にあるといわれています。

なぜなら、銀行カードローンよりも貸付金利が高いため、審査基準も若干穏やかになると考えられるからです。

しかし、決して消費者金融が適当に審査をおこなっているわけではありません。以下の表からも分かるように、大手消費者金融カードローンでは過半数の方が審査落ちしています。

| 消費者金融 |

|---|

| アイフル:43.0%(※1) |

| プロミス:46.3%(※2) |

| アコム:44.6%(※3) |

まとめると、消費者金融は銀行カードローンよりも審査に通りやすい傾向にあるものの、誰でも融資を受けられるというわけではなく、返済能力は慎重に審査されるといえます。

(※2)SMBCコンシューマーファイナンス「SMBCコンシューマーファイナンス月次営業指標2019年9月成約率」

(※3)アコム株式会社「DATABOOK MONTHLY REPORT2019年9月末」

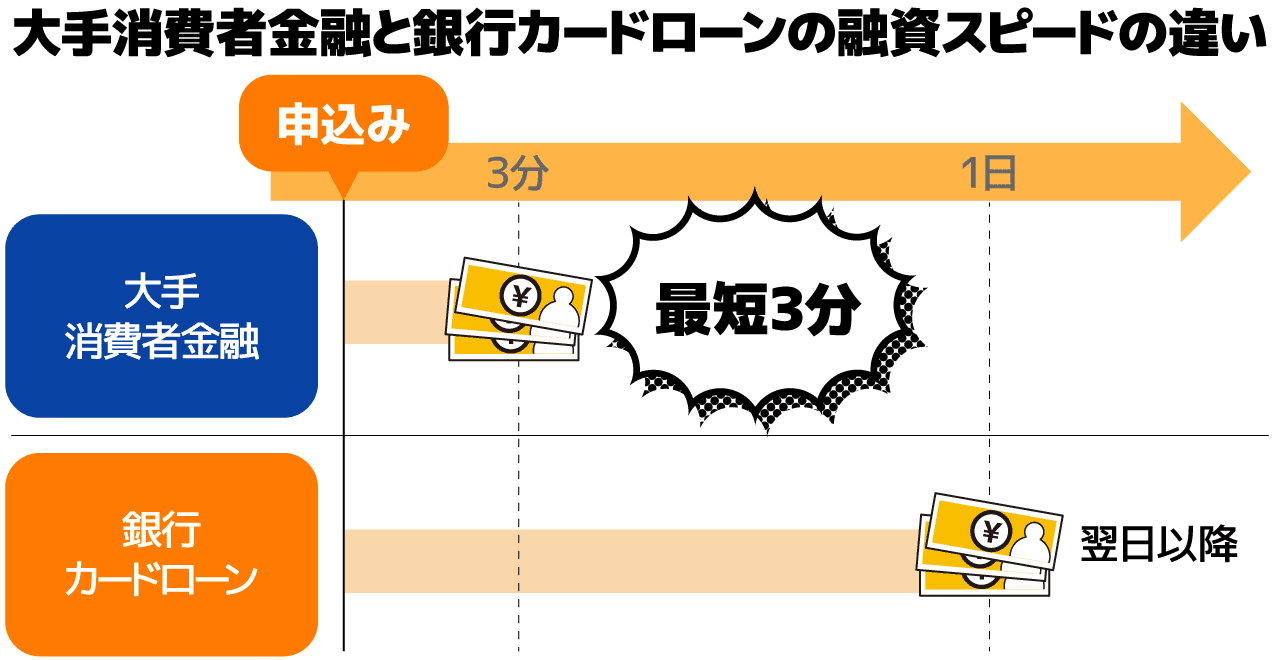

カードローンの審査時間は銀行カードローンより消費者金融のほうが早い

審査難易度は銀行カードローンと消費者金融カードローンのどちらが高いとは一概にいえませんが、審査時間に関しては両者の違いは明白です。

消費者金融カードローンのほうがスピーディにおこなわれ、特に早いプロミスでは最短3分で審査が完了します。

一方、銀行カードローンは最短でも申込みの翌日に審査結果が分かります。そのため、申込んだ当日中の融資は不可能です。

プロミスでは最短3分、アイフルは最短18分、アコムは最短20分で審査が完了します。審査スピードを重視する方は、これらの商品を検討してみましょう。

ただし、メガバンクの銀行カードローンは審査には時間がかかるものの、年14%台の上限金利が魅力的です。

契約機やATMの数もネット銀行に比べると数が多めで、利便性が高い傾向にあります。同行の口座があるとさらに便利に利用できる場合もあるので、メガバンクの口座を保有している方は、その銀行が展開するカードローンを検討してみてもよいでしょう。

カードローンの審査に落ちる主な理由

カードローンによって審査基準は異なりますが、次の状況下ではたいていの審査に落ちてしまいます。

カードローンに申込む前にセルフチェックしておきたい審査落ちの主な理由を紹介します。なお、1つでも該当しているときは、状況を改善してから再度、申込みをするようにしましょう。

また、マネ会では、「カードローンの審査に落ちたことがある方」だけを対象にした口コミを独自に収集しました。それぞれの審査落ちの原因に当てはまる口コミも、あわせてご紹介します。

信用情報に傷がある

カードローン審査では、申込者の信用情報をチェックされます。信用情報に傷があるときは、審査通過は厳しいものになってしまいます。

信用情報とは、今までのクレジットカードやカードローンの利用履歴を記録した情報のことです。審査の際には、かならずこの信用情報が照会されます。

借金があること自体は悪いことではありませんが、借金に対して誠実に向き合っていない場合は信用情報に傷がつくことがあります。

他社のカードローンで返済遅延を起こしていると審査落ちの可能性が高い

ほかのローン会社で返済の遅延を繰り返していると、貸付をおこなっても返済されない可能性があると判断されてしまいます。

遅延の回数が少なければ審査に通る可能性がないとはいえません。しかし、返済遅延が多い方は審査に通りにくいですし、万が一審査に通ったとしても、限度額が低く設定される可能性が高くなります。

延滞遅延情報の取り扱いは、信用情報を管理する信用情報機関にもよりますが、延滞状態が解消されてから最低でも半年間は記録が残ります。

つまり、他社のカードローンでの返済遅延がある方は、返済遅延の解消後半年は申込をしても審査に落ちてしまう可能性が高くなるのです。

信用情報に傷をつけないための対策としては、くれぐれも返済は遅れないこと、また、延滞してしまったときはできるだけ速やかに返済することを心がけましょう。

クレジットカード代金を滞納していると審査落ちの可能性が高い

クレジットカードでショッピングをすると、一時的に商品代金をクレジットカード会社に立て替えてもらうことになります。すなわち、クレジットカードも広義では借金の1つなのです。

そのため、支払いが滞ると信用情報に記録され、カードローン等の審査に通りにくくなってしまいます。

ローン返済に遅れたときと同様、支払い遅延状態を解消してから最低でも半年間は信用情報機関が遅延情報を保管します。クレジットカードの支払いは口座振替が一般的ですから、引き落とし日までにかならず充分な残高があるか登録口座を確認するようにしてください。

また、仮審査は通っていたので、金融の信用情報が傷ついていたことが考えられ、過去に5か月間クレジットカードの支払いを延滞してしまっていたことがあり、それが原因ではないのかなと思っています。

上記の方は、クレジットカードの延滞が原因で審査に落ちたと考えているそうです。

やはり、信用情報を傷つけないためにも、クレジットカードの支払いには遅れないように気をつけたいですね。

専門家からのコメント

特に審査のマイナスになるのは「クレジットカード代金の滞納」です。

日常生活でクレジットカード利用料の支払いを失念してしまうのはよくありますが、それは「記録」としてしっかりと残ってしまいます。

その時は支払いが遅れてしまった…だけでも、後々大きな買い物を分割でするとき、スマートフォンを買い替えるときに割賦販売の申請が通らず頭を抱えてしまうことも。「生活のリスク」として、注意するようにしましょう。

携帯電話料金を滞納していると審査落ちの可能性が高い

携帯やスマートフォンの端末を契約時に一括で購入した場合は、毎月の携帯料金の支払いが遅れたとしても、信用情報には傷がつきません。

しかしながら、機種代金の割賦販売契約を結び、通話料金と合算して支払っている場合は、毎月の支払いが滞ると信用情報に傷がついてしまいます。

何ヶ月料金を滞納すると信用情報に登録するかは、携帯キャリア会社の判断によります。携帯料金の支払いを今までに遅延したことがある方は、JICCやCICなどの信用情報機関に情報開示請求をしてみましょう。

代表的な信用情報機関や記録される情報の保有期間、開示の仕組みについては、下記の記事で詳しく解説しています。

奨学金の返済遅延を起こしていると審査落ちの可能性が高い

奨学金の遅延も信用情報に登録されます。日本学生支援機構(JASSO)は、返済開始後6ヶ月目以降で3ヶ月以上延滞した場合は、信用情報機関である全国銀行個人信用情報センターに延滞の情報を登録します。

現在、奨学金制度を利用している方は、3ヶ月以上の延滞をしないように気をつけてください。

また、今までに返済が滞ったことがある方は、カードローンの審査に申込む前に、全国銀行個人信用情報センターに情報開示請求をおこないましょう。

自己破産などの債務整理をした場合、審査に落ちる

自己破産などの債務整理を経験すると、5~10年間は信用情報に履歴が残ってしまいます。

債務整理の記録が信用情報機関に残っているときは、審査通過は非常に厳しくなってしまいますので、信用情報の開示請求をしてからカードローンの審査に臨むようにしましょう。

なお、クレジットカードの審査も、債務整理の情報が信用情報機関に残っている間は厳しくなってしまいます。

信用情報に傷がついている間は、新たにカードローンやクレジットカードに申込むのではなく、借金の返済や家計の立て直しに力を注ぐようにしましょう。

総量規制の対象になっている

消費者金融カードローンなどの総量規制が適用されるローン商品ですでに年収の1/3超を借入れている場合は、新たに総量規制が適用されるローンの審査に通過することは難しくなります。

また、借入額が年収の1/3に満たない場合でも、新たに申込む総量規制適用内のローンによって借入額が年収の1/3を超えてしまうなら、審査通過は厳しいものとなるでしょう。

総量規制のために審査通過が厳しいと思われるときは、融資希望額を少額に設定するか、銀行カードローンなどの総量規制が適用されないローン商品への申込を検討してください。

収入のわりに150万円借入を行なっているため、返済できるかどうかの信用がなかったのかと思います。また、年収の1/3しか借りることができない法律も聞いたことがありますので、そこにも引っかかってしまった可能性もあります。

上記の方は、希望借入額が年収の1/3を超えてしまうことが原因で審査に落ちたのではないかと考えているそうです。

消費者金融だけでなく、銀行カードローンでも借入額が年収の1/3を超えないように、自主規制をおこなっている場合があります。「銀行カードローンなら大丈夫」と思い込まず、自分の年収に見合った借入額を希望するようにしましょう。

短期間で複数のカードローンに申込んだ

カードローンやクレジットカードに申込むと、カードローン会社やクレジットカード会社は信用情報機関に信用情報を照会します。

信用情報機関では「信用情報を照会した」という情報を6ヶ月間保管・管理しますので、6ヶ月以内に申込む別のカードローン会社やクレジットカード会社に「最近、ローンやクレジットカードに申込んだ」という情報が伝わることになります。

通常、短期間に複数のカードローンやクレジットカードに申込むと、金融機関側から「お金に非常に困っている」と判断されてしまいます。

お金に困っている人にお金を貸すのがローンですが、あまりにもお金に困っている人にお金を貸してしまうと返済されない恐れがあるため、審査でふるい落とすことがあります。

どんなにお金に困っているときでも、短期間に複数のローン会社に申込むことは避けておきたいものです。

申込情報に不備があった

勤続年数や借入希望額、必要書類などのいずれかに不備があった場合や、申告した内容に嘘や矛盾があると審査に通りづらくなってしまいます。

少しでも自分をよく見せようと嘘の年収を申告したり、借金を実際よりも少額に報告したりすることは、かえって審査に不利な状況を作り出してしまいます。

審査に落ちるのが怖いからといって、嘘をつくのは絶対にやめましょう。

審査に不安がある場合には、申込む前にオペレーターに問い合わせてみましょう。気になる疑問を解決してから申込みの手続きに進んでください。

安定した収入がない

銀行カードローン・消費者金融にかかわらず、ほとんどのカードローンでは申込条件として「安定した収入があること」を掲げています。

つまり、安定した収入がない場合は、当然審査が難しくなってしまうのです。単発バイトで収入を得ている方や頻繁に職を変えている方は、審査通過は厳しくなるかもしれません。

ただし専業主婦の場合は、本人に安定した収入がなくても、配偶者の年収で審査が受けられる可能性があります。次の記事で詳しく解説していますので、ぜひご覧ください。

また、収入に対する希望限度額が高い場合にも、返済能力に懸念が及ぶので審査に落ちることがあります。下記の口コミの方は、自分が審査に落ちたのは年収に対する借入額が高かったからだと考えているそうです。

考えられることは勤続年数が足りなかったのか、年収が300万円と少なかったのか、年収に対しての借入額が多すぎたのしか考えられないです。

収入に対する返済額の割合である返済比率が高くなると審査に落ちやすいので、自分の収入で十分に返済できる限度額を希望することをおすすめします。

さらに、勤続年数が短い場合にも、「安定した収入がない」と見なされて審査にマイナスの影響が及ぶことがあります。下記の口コミの方は、審査落ちの原因として勤続年数の短さが考えられるそうです。

勤続年数の短さです。新しい職場に入社して1ヶ月以内に申込みをしたので、在籍期間が短いために落ちてしまった可能性があります。

転職したばかりの方は、半年〜1年程度が経過してから審査に申込むほうが、審査に通る可能性は高くなるでしょう。

カードローンの審査に通過するコツ

紹介した審査落ちの理由のうち1つでも該当する場合は、まずは状況改善に取り組みましょう。しかし、審査落ちの理由すべてに該当しない場合でも、かならずしもカードローン審査に通過するわけではありません。

実は、カードローンの審査に通過するためには、ちょっとしたコツがあります。審査通過のコツのなかでもとりわけ実行しやすいコツを3つ紹介しますので、ぜひ実践してみてください。

- 借入限度額を低く設定する

- 利用実績を積む

- 申込情報を正確に記入する

また、マネ会では、「カードローンの審査に通ったことがある方」の口コミも独自に収集していますので、それぞれの審査通過のコツに当てはまる口コミも、あわせてご紹介します。

借入限度額を低く設定する

借入限度額が大きければ大きいほど返済が滞る可能性が高くなりますので、審査が慎重に実施されることになります。

審査が慎重に実施されると通過できる可能性が低くなるため、できるだけ少なめの借入限度額で申込むようにしましょう。

契約時の借入限度額が低いとしても、いつまでも少額しか借りられないというわけではありません。

取引を重ねることで信用を積み上げていき、後日、増額申請をおこなって限度額を引き上げることができます。

海外勤務をいきなり会社から命じられ急遽引っ越しする運びとなったのですが、当時あまりにも手元にまとまった現金がなく仕方なく、誰にもお金を借りたくもなかったので、カードローンを利用しました。

こちらの方は、年収の1/3よりもかなり少ない金額を借りています。借入金額を少なめにすることでスムーズに審査通過できたのかもしれません。

また、借入金額を少なくすると返済が楽になるというメリットもあります。無理なく返済するためにも、借入額は少なめにしておきましょう。

最初は少なめの融資限度額に設定して、後日、増額審査を受けて借入枠を増やしてもらうことも可能です。

利用実績を積む

カードローンの審査において、信用情報にカードローンやクレジットカードの利用実績があると有利です。

今までに一度もカードローンを利用したことがない方、またクレジットカードを作ったことがない方は、信用情報に何も記載されていない、いわゆるスーパーホワイトと呼ばれる状態です。

スーパーホワイトの方は、信用情報に利用実績がないため「借入れや支払いに対してどのような態度をとるか分からない方」というイメージを与え、審査において不利になる可能性があります。

そのため、スーパーホワイトに該当する場合まずは、クレジットカードを作り返済実績を積んだのちにカードローンに申し込むことをおすすめします。

クレジットカードを発行し何ヶ月かきちんと支払い、信用情報を積み上げた状態でカードローンの申込みをした方が審査に通りやすくなります。

しかしクレジットカードを利用する際は、支払いの遅延などの金融トラブルを起こさないよう、注意してください。

信用情報に傷がつくとカードローンはもちろんこと、クレジットカードの利用もできなくなります。

専門家からのコメント

日常生活でクレジットカード利用料の支払いを失念してしまうのはよくありますが、それは「記録」としてしっかりと残ってしまいます。

その時は支払いが遅れてしまった…だけでも、後々大きな買い物を分割でするとき、スマートフォンを買い替えるときに割賦販売の申請が通らず頭を抱えてしまうことも。「生活のリスク」として、注意するようにしましょう。

なお、信用情報のことを考えると、「同時に複数のカードローンに申込まない」ということも大切です。

なぜなら、申込みの履歴は信用情報に記録されるため、複数のカードローンに申込んでいるのはすぐに分かってしまい、借入金額が大きくなることが予想されて審査に落ちる可能性があるからです。

後悔していることといえば、他のカードローンを審査している間に楽天銀行スーパーローンも審査をしていれば、もう少し借入額を増やせたのかと思います。

上記の方は、楽天銀行スーパーローンの審査に通っていますが、「ほかのカードローンに同時に申込んでいればもっとたくさん借りられたかも」と考えているそうです。

しかし、もしかすると、この方が複数者に同時申込みをしていたら、そのことが原因で審査に落ちていたかもしれません。

申込情報を正確に記入する

正確に情報を記入するだけでも、カードローン審査に通過する可能性を高めることができます。

ついうっかりと間違った情報を記入したために、金融機関側に「嘘をついている。信用できない」と判断されてしまって審査に落ちるのはあまりにも残念です。

早く借りたい気持ちを抑えて、正確な情報を落ち着いて入力するようにしてください。

なお、申込フォームには「希望借入額」を記入する欄もあります。ここでは、適当な数字を入れるのではなく、具体的な利息と返済額もシミュレーションしてから申込むとよいでしょう。

カードローンは利息がどれだけ発生するのかをもっと詳しくアコムのカードローンに申し込む時に具体例を使ってわかりやすく説明して欲しかったです。

上記の方は、アコムを利用した際、申込む前に利息がどれだけ発生するかを知りたかったそうです。

担当者から利息についての詳しい説明があることは少ないですが、カードローンの公式サイトには返済シミュレーションが用意されています。申込フォームを入力する前に、そちらで利息を試算してから借入希望額を決めるとよいでしょう。

カードローンの審査に落ちたときの対処法

審査に通過するコツなどを知った上で申し込んで、審査に落ちた場合、以下の方法でお金を調達できる可能性があります。

国や自治体の支援制度の利用を検討する

カードローンの審査に落ちた場合、国や自治体の支援制度の利用が有効な対処法の一つです。

国や自治体の支援制度は、消費者金融などとは異なり、低金利または無利子で資金を借りることができることができます。

以下のような支援制度があります。

- 緊急小口資金等の特別支援

- 福祉貸付

上記などの制度を利用するには、必要な申請手続きを経て、収入証明や生活状況などの審査があります。

これまで紹介している一般的なカードローンとは異なり、社会的なサポートを目的としているため、審査基準や利用条件が異なります。

カードローンの審査に落ちた場合、国や自治体の制度を検討することで、急な資金が必要な時に、金融的な負担を軽減できる可能性があるでしょう。

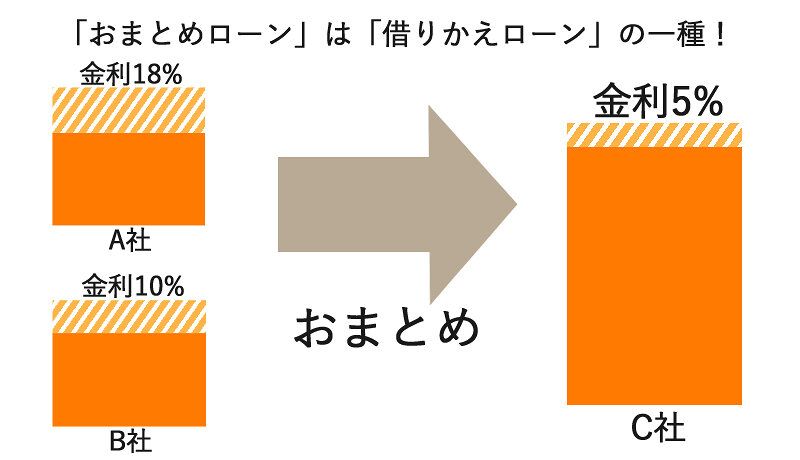

借り換えやおまとめローンを利用する

ローンは、既存の複数の借入れを一本化することで、返済の管理を容易にし、金利負担を軽減することが目的です。

| 借り換えローン | 借り換えローンは、既存のローンを別の金融機関の新しいローンに置き換えることを指します。この方法は、元のローンより低い金利の新しいローンを見つけた場合に有効です。金利が低いローンに借り換えることで、毎月の返済額や総返済額を減らすことができます。 |

|---|---|

| おまとめローン | おまとめローンは、複数の借入れを一つのローンに統合することです。複数の返済日や金利を一つにまとめることができ、返済計画を立てやすくなります。特に、高金利の消費者金融からの借入れがある場合、一本化によって金利負担を軽減できる可能性があります。 |

借り換えやおまとめローンには審査が必要で、現在の借入れ状況、返済履歴、信用情報などが審査されます。

借り換えやおまとめローンを検討する際は、複数の金融機関の条件を比較し、自身の経済状況に合った最適な選択をすることが大切です。

おまとめローンの詳細

おまとめローンを選ぶ際は、銀行のカードローンよりも消費者金融のカードローンをおすすめします。

銀行のおまとめローンは審査が厳しいうえに、金利が引き下がるとは限らないからです。

一方、消費者金融のおまとめローンは審査難易度が比較的低めで、おまとめ後の金利が下がりやすい傾向があるとされています。

| 消費者金融のおまとめローン |

銀行のおまとめローン |

|---|---|

| 審査難易度は低い傾向にある | 審査難易度は高い |

| 金利が引き下げられる可能性が高い | 金利が引き下げられるとは限られない |

| 借入の件数は3社以上でも可能 | 借入の件数は1〜2社以内 |

| 融資時間は最短即日 |

融資時間は平均7営業日 |

おまとめローンのイメージは以下を参考にしてください。

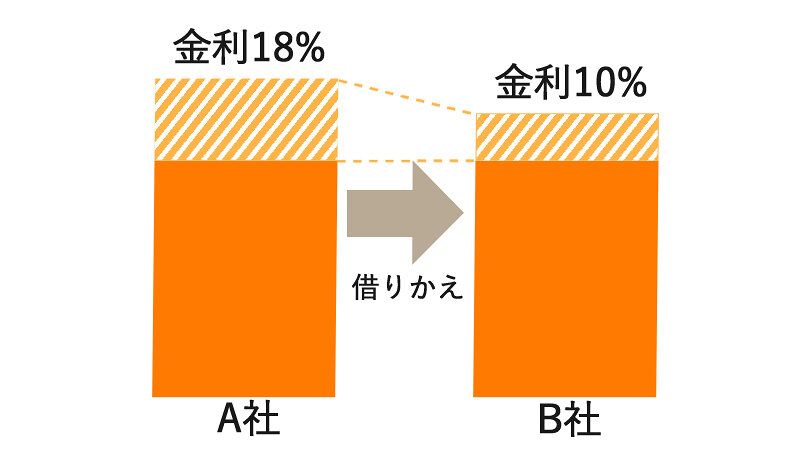

借り換えローンの詳細

カードローンの借り換えとは、現在の貸し付けを別の金融機関からの融資によって返済することを意味します。

高金利のローンを、低金利の新たなローンで返済することで、合計の支払額を減少させることが可能になります。

この方法により、全体の返済額の削減だけでなく、毎月の返済負担を軽減することも期待できます。

例えば、18%の金利でA社から借入れている金額を、B社の15%の金利で新たに借り入れて返済することで、経済的な利益を得られます。

イメージは以下の通りです。

カードローンの審査を早くするコツ

即日融資でお金を借りたい場合、カードローンの申込み時間によってはその日のうちに借り入れができます。

カードローンを扱う金融機関は貸金業法や銀行法に従って営業しており、銀行系のカードローンなど、審査が厳格な業者を選ぶとお金を借りるまでに時間が掛かることがあります。

一方、消費者金融系のカードローンでは、最短3分での即日融資が実現可能なので、急ぎの時に役立ちます。

以下は消費者金融系カードローンの融資を受けるまでの時間をまとめたものなので、参考にしてください。

(※)レイク:初回契約&Web申込みの方で、契約額が50万円未満の場合は60日間、契約額が50万円以上で契約後59日以内に収入証明書類の提出とレイクでの登録が完了の場合は365日間無利息が適用されます。

即時審査であれば申込後すぐに審査が進められるため、公式サイトに記載されている時間どおりに借入れが可能です。

大手消費者金融カードローンの審査対応時間と審査にかかる時間を以下の表にまとめました。

| 消費者金融系カードローン | 審査対応時間 | 審査にかかる時間 |

|---|---|---|

| アイフル | 9:00〜21:00 | 最短18分 |

| プロミス | 9:00〜21:00 | 最短3分 |

| レイク | 9:00〜21:00 | お申込み後、最短15秒で審査結果表示 |

| アコム | 8:10〜21:50 |

WEBで最短15秒 |

| SMBCモビット | 9:00〜21:00 |

10秒簡易審査 |

即日融資を確実に受け取りたいなら、審査の受け付け時間の1時間前くらいには手続きを終えておくと良いです。

終了時間間際に申し込むと、審査や融資が次の日に延びるリスクが増えます。

カードローンに申し込むときの注意点

カードローンに申し込むときに事前に確認しておいたほうがいい注意点を紹介します。

確認後に申し込むをおこなうことで、審査に落ちるリスクを防ぐことができるでしょう。

新規で申し込む際は他のカードローンと同時に申し込みをしない

カードローンを利用しようと思った時、同時に2つ以上のローンを申し込むのは避けた方がよいかもしれません。

申し込みがおこなわれると、それは信用情報センターに記録されます。

当然、多数の会社からの申し込みがあることは、信用情報をチェックすれば確認できます。

したがって、このようなケースでは審査が厳格におこなわれることが予想されます。

複数の申し込みをしていると、「資金繰りが苦しくて、何社からも借りようとしているのでは?」と疑いを持たれるかもしれません。

だからこそ、カードローンを初めて申し込む時は、1つの会社に絞って申し込むことをおすすめします。

3つ以上の会社に申し込むと、審査に落ちるリスクがさらに増加しますので、最大でも2社までに留めておくのが賢明です。

さらに、信用履歴がまだない場合、過去に不正な業者からの借り入れがないか疑問を持たれることがあります。

焦りから複数の申し込みをおこなっていると見られると、審査が難しくなる可能性があるので注意が必要です。

他のカードローンからも借入しているときは総量規制に注意する

総量規制とは、「消費者金融などの貸金業者は、原則として利用者の年収の3分の1を超えて貸し付けてはいけない」という制約のことを指します。

たとえば、年収が300万円の人は、この規制の下で、消費者金融からの最大借入額が100万円までとなります。

この規制は、特定のカードローンからの借入だけではなく、全カードローンからの合計借入額に適用されます。

先述の例でいうと、すでに100万円を借りている状況では、他の業者からの追加の融資を受ける際、総量規制の制約により、審査が通りにくくなることが考えられます。

年収の1/3を超える金額を融資してもらいたい場合、返済額と年収との比率、すなわち返済比率が増加するため、審査に不利な影響を及ぼす可能性がある点を頭に入れておく必要があります。

カードローンの審査に関するよくある質問

カードローンの審査に関するよくある質問にお答えします。

カードローンの審査基準はなに?

・安定した収入があるか

・信用情報に傷がないか

・総量規制の対象になっていないか

ただし、どのカードローン会社も審査基準は非公開のため、明確な基準があるとはいえません。

各カードローンの申し込み条件や貸付条件はこちらで紹介しています。

カードローンの審査に通過するコツは?

・借入限度額を低く設定する

・利用実績を積む

・申込情報を正確に記入する

カードローンの審査は一度落ちると6ヶ月は再申し込みしても落ちる可能性が高いので、借入れできる確率が高い会社に申込みましょう。

簡易診断サービスのあるカードローンを利用すれば、審査通過の可能性があるかわかります。

カードローンの利用はクレジットカードの審査に影響する?

・カードローンからの借入金が大きい

・カードローンの返済に遅れや未払いがある

・信用情報にマイナスの情報が記録されている

上記3つの状況にならないよう、カードローンは計画的に利用しましょう。

カードローンの審査まとめ

この記事では、カードローンの審査について解説しました。沢山あるカードローン会社から自分に合ったサービスを選んで審査に通るためには、正しい知識を身に着けてきちんと対策することが重要です。

また、審査に進む前に借入診断をしておくこともおすすめです。

借入診断で融資の可能性を確かめておくことで、審査落ちを回避することができ、申込手続きの手間や時間を短縮することにもつながります。こちらの記事を参考にして、カードローン審査通過のコツを実践してみてくださいね。

<参考記事>

・アイフル株式会社「アイフル月次推移2019/4~2019/9」

・SMBCコンシューマーファイナンス「SMBCコンシューマーファイナンス月次営業指標2019年9月成約率」

・アコム株式会社「DATABOOK MONTHLY REPORT2019年9月末」

- 調査時期:2019年12月

- 調査方法:インターネットアンケート

- 調査地域:全国調査

- 調査内容:カードローンの審査について

1982年北海道生まれ。相続×Fintechプラットフォーム「レタプラ」開発・運営。WEB執筆、書籍など多数の執筆のほか、Fintech関連のセミナー講師実績を有する現役の独立型ファイナンシャルプランナー(FP)として活動中。現在はスタートアップとしての活動にも重きをおき、2018年サービスをリリース。相続×Technologyの担い手として活動を続ける。

投資信託・株式の運用歴20年以上。相続問題が発生したことを機に、ファイナンシャルプランナー2級とAFPの資格を取得。 大学や省庁で研究活動をおこないながら、2014年度からはマネーやファイナンス、医学関係の執筆活動を開始。 ライフマネープランニングやIPO投資、金融詐欺の見分け方、ローン・クレジットカードの使い方などを得意テーマとしている。 現在メインで利用しているカードはアメリカンエクスプレスのプラチナ。招待制から申込制に変わって、ちょっと残念に思う毎日。