PR

PR

バレずにお金を借りるには?家族や会社にバレないおすすめのカードローンを紹介

家族や会社にバレることなく、お金を借りたいと思っている人は多いのではないでしょうか。

バレずにお金を借りたい人は、電話での在籍確認がなく、自宅への郵送物をなしにできるWeb完結できるカードローンを選ぶのがおすすめです。

今回は、誰にもバレずにお金を借りる方法や注意点、コツを詳しく解説します。家族や会社にバレるのを心配している方は、ぜひ参考にしてください。

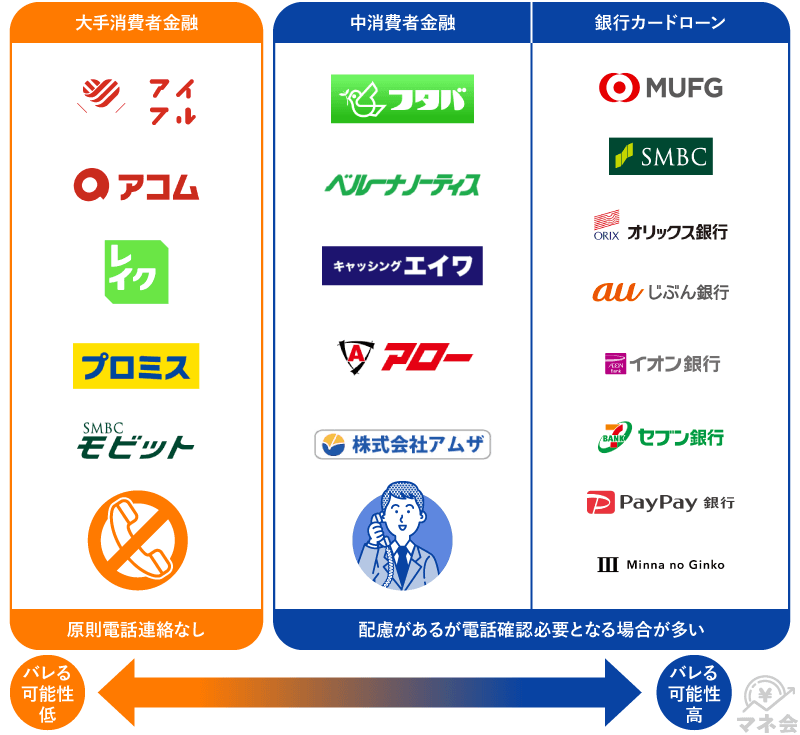

本記事でおすすめするバレずに借りられる消費者金融のカードローンは、「アイフル」「アコム」「レイク」「プロミス」「SMBCモビット」の5社です。

ローンカードなしでの借入れが可能な点や無利息期間によって長期借入れを防ぐことができたりするなど、バレる可能性を減らすことができます。

- 消費者金融カードローンは基本的にバレずに借りられる

- バレずにお金を借りるなら「アイフル」「アコム」「レイク」「プロミス」「SMBCモビット」がおすすめ

- 「郵送物なし」「Web完結」「電話での在籍確認なし」を採用しているカードローンを選ぶ

- バレずにお金を借りるためにも、返済を延滞しないなど金融トラブル防ぐことが重要

カードローンはバレずにお金を借りられる

カードローンは、基本的にバレずにお金を借りることができます。

しかし、バレずにお金を借りるには、どのカードローン会社を選ぶかが重要です。

カードローン会社によって特徴は異なり、審査の基準や手続き方法もさまざまです。

なかでも、下記のような消費者金融カードローンは、利用者のニーズに沿ったサービスが充実しています。

消費者金融カードローンは、担保や保証人が不要で借入れできるほか、Web完結の手続きが可能な点や在籍確認の電話をなしできる点など、家族や会社にバレにくいカードローンです。

融資を受けていることを、まわりにバレたくないという方におすすめです。

カードローンでバレずにお金を借りるポイントは4つ

保証人が不要かつ無担保のカードローンは、バレずにお金を借りやすいことがわかりました。

銀行や消費者金融では、無保証人かつ無担保のカードローン商品が展開されています。

バレずにお金を借りるポイントとしては、融資先をどこにするかの見極めが重要です。バレずにお金を借りるカードローン会社を選ぶポイントは以下の4点です。

- 郵送物をなしにする

- Web完結で申込む

- 在籍確認を電話ではなく書類でおこなう

- ローンカードを発行しない

これらのことを踏まえればまわりの人にバレることなくお金を借りることができるはずです。

それぞれ説明していきます。

郵送物をなしにする

家族バレしやすい1つのきっかけが郵送物です。消費者金融からの郵送物は、おもに明細書や増額のお知らせやローンカードのお届けなどがあります。

いずれもカードローン申込み時に郵送物の停止ができるので、事前手続きを忘れないようにしましょう。

また、下記の大手消費者金融カードローンは、自宅への郵送物をなしにできます。

書類やローンカードが自宅へ届く心配がなくなるため、家族にバレるリスクを下げることができます。

Web完結で申込む

Web完結とは、自宅ですべての融資手続きを完了することです。

Web完結での手続きを完了することで、窓口やローン契約機に行く手間を省けるため誰かに目撃されてバレるリスクを軽減することができます。

さらに、書類などのやりとりもインターネット上でおこなうので、郵送物が送られてくるようなこともありません。

自宅のパソコンやスマホから24時間いつでも申込みが可能なので、忙しくて時間が取れない方でも、簡単に利用できます。

在籍確認を電話ではなく書類でおこなう

会社バレの不安をなくすためにも、電話による在籍確認なしのカードローン会社を選んでください。

本記事で紹介している大手消費者金融カードローンは、原則として電話で職場への在籍確認をするのではなく書類による在籍確認をおこなっています。

書類による在籍確認では、下記のような書類を求められます。事前に用意をしておくと、スムーズに審査が進められます。

- 社員証

- 給与明細書

- 社会保険証(社名入り)

- 雇用契約書

- 源泉徴収票

しかし、なかには何かしらの理由で電話での在籍確認が必要なケースもあります。

万が一そういったイレギュラーが発生した場合でも、大手の消費者金融はプライバシーを十分配慮した上で手続きをしてくれます。

事前連絡ない状態で、いきなり在籍確認の連絡がくることはないので安心してください。

ローンカードを発行しない

お金を借りる際は、ローンカードを発行せずに契約ができるカードローンを選びましょう。

ローンカードを利用すると、家族や同僚に見られてしまうリスクや、カードの管理に気を配らなければならないなどのデメリットがあげられます。

このようなリスクを避けるためにも、カードレス契約を採用しているカードローンを選びましょう。

カードレス契約では、借入れや返済のすべてがインターネットでおこなえるため、他人に見られる心配がありません。

下記の消費者金融カードローンは、ローンカードなしで契約ができます。

カードの紛失や盗難といったリスクもなく、より安心して利用できるためおすすめです。

バレずに借りられる消費者金融カードローン5選

次にカードローン会社ごとの対策を紹介します。

バレずにお金を借りたいなら、カードローン会社に合わせた対策をおこなう必要があります。

バレずにお金を借りる方法をカードローン会社別に解説しますので、申込み前にぜひチェックしてください。

アイフルはコンビニATMを活用できるからバレない

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

- カードレスキャッシングを選ぶ

アイフルは、カードレスキャッシングをおこなっています。ローンカードによってバレるのを回避したい方は、カードレス契約を選びましょう。

カードレスキャッシングを選択しスマホATMを利用すれば、ローンカードを使わず近くのセブン銀行ATMやローソン銀行ATMで入出金ができます。

24時間365日、借入れ・返済が可能です。

また、口座振替による返済や振込融資は通帳にアイフルの痕跡を残してしまいます。家族に通帳を見られる恐れがある方は、スマホATMを利用して借入れ・返済がおすすめです。

アイフルでは、原則として電話による在籍確認はおこないません。

そのため、在籍確認の電話によって会社にカードローンの利用がバレることはありません。

また、アイフルからのDMや営業の電話は、アイフルのコールセンターに電話をかければすぐにストップできます。営業連絡が気になる方は事前に電話(077-503-3003、平日9:00~18:00)をかけておきましょう。

アコムはカードレス対応で郵送物をなしにできるからバレない

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

- カードレスキャッシングを選ぶ

アコムはスマホATMを利用すれば、ローンカードを発行せずにWebだけで申込みから借入れを完結できる消費者金融です。

ローンカードによるバレを回避したい方は、カードレスでの契約を希望しましょう。

郵送契約や書面の郵送受け取りを選ばない限り、原則自宅や会社に書類が送られてくることもありません。

そして、アコムの在籍確認は書類確認となるため、電話連絡は原則ありません。

その点が安心だったという口コミのほか、まわりの人にバレるのを防ぐためにも、インターネットから申込みを選択している方が多いようでした。また、ネットからの申込みは手順がわかりやすく、手続きしやすいメリットもあるようです。

また、アコムには自動契約機(むじんくん)が全国に展開されていて、都市部の駅前地区、繁華街、幹線道路沿いの郊外など便利な場所に設置されています。

自動契約機での申込みの場合も、その場で契約書が発行されるため自宅に契約時の郵送物が届きません。

レイクは無利息期間が長く返済できないリスクを軽減できるからバレない

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短25分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短25分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

- カードレスキャッシングを選ぶ

- コンビニATMを活用する

レイクもカードレス契約とスマホATMに対応していますので、郵便物やローンカードによるバレを回避することができます。

しかも、レイクはWeb申込みなら「初回契約翌日から60日間無利息or365日無利息」を選択できます。

無利息期間が長いので、返済できずにバレるリスクも回避しやすくなるでしょう。

すべてアプリやネットのなかでお金の管理ができる上にカードレス対応も可能です。同居人がいる方は、郵便物の心配があると思いますが、その懸念はネットからの申込みで解決できます。

口コミでもまわりの人にバレるのを防ぐために、ネットを使って申込む方が多いようでした。

また、レイクは、自宅や職場への在籍確認はおこなっていません。在籍確認が必要な場合でも、お客さまの同意なくお電話しません。

どうしても電話での連絡をしてほしくない場合は、書類の提出で対応もしくはレイクに相談することも可能なので、レイクの相談窓口(0120-09-09-09)まで問い合わせをしてみてください。

プロミスはアプリローン®で通帳の記載をなしにできるからバレない

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

- カードレスキャッシングを選ぶ

- アプリローン®を活用する

プロミスのアプリをインストールすると、カードレス契約から融資手続きまでをすべてアプリ内で完了できます。

自宅にローンカードを送付してほしくないから自動契約機に出向いたのに、自動契約機コーナーに入る様子を家族や知人に見られてしまう…といった悲劇を回避したい方は、アプリローン®で自宅契約してください。

また、アプリローン®を利用すると、セブン銀行、ローソン銀行のATMでローンカードなしに借入れ・返済ができるスマホATMも利用できます。

振込融資は通帳に取引履歴が残りますので、通帳を家族が見る可能性がある方は提携ATMで借入れ・返済をするようにしてください。

口コミを見るとスマホATMを利用し、コンビニで手続きをしていた方が多いようです。

また、プロミスならインターネットか電話で申込みだけ済ませておくくと、三井住友銀行の自動契約機でローンカードを発行することができます。

お近くにプロミスがないときは、三井住友銀行の支店を探してみてください。

また、プロミスの在籍確認は、原則として電話での在籍確認はおこなっていません。書類の提出で在籍確認をします。

だたし審査の結果によっては、在籍確認の電話が必要なケースもあります。しかしその場合、利用者の同意なしで電話がかかってくることはないので安心してください。

SMBCモビットは電話連絡と郵送物をなしにできるからバレない

- 最短15分で融資が可能!(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

- WEB完結可能で、電話での在籍確認、郵送物も原則なし

- 借入上限額は最大800万円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- -

- Web完結で申込む

SMBCモビットのWeb完結なら、原則として電話連絡での在籍確認はありませんので、勤務先にバレることはありません。

また、Web完結はカードレス契約ですので、ローンカードによるバレや自動契約機コーナーに出入りするときのバレも回避できます。

なお、Web完結を利用せずにローンカードを発行したときは、ゆうちょ銀行などの一部銀行のATMを利用しないように注意してください。明細書が後日郵送されるため、家族にバレる可能性があります。

- ゆうちょ銀行、北海道銀行、北洋銀行、みちのく銀行、仙台銀行、常陽銀行、足利銀行、栃木銀行、群馬銀行、千葉銀行、京葉銀行、横浜銀行、第四銀行、北陸銀行、大垣共立銀行、十六銀行、スルガ銀行、中京銀行、百五銀行、京都銀行、池田泉州銀行、但馬銀行、南都銀行、紀陽銀行、もみじ銀行、トマト銀行、西京銀行、西日本シティ銀行、百十四銀行、宮崎銀行、信用金庫、ビューアルッテ、PatSat

スマホでATMキャッシングを使えば、コンビニで借入れ、返済が可能。まわりの目を気にせず、手続きができます。

さらに、SMBCモビットは、スマホやパソコンからの申込みであるWeb完結であれば原則として電話による在籍確認なしで利用できます。

家族や会社にお金を借りたのがバレる原因

お金を借りているのがバレる原因として多い事例を紹介します。

事前にこれらのことを把握し、家族や会社の人にバレてしまう要因を事前に防ぎましょう。

増額案内や利用明細などの郵送物が自宅に届いた

カードローン会社からの郵送物に注意しましょう。

ローンカードや明細などを郵送で送られることがないよう、郵送物なしのカードローンを選ぶことが大切です。自宅に郵送で届く可能性があるものとしては、以下のものが考えられます。

- 契約書

- 利用明細書

- ローンカード

- サービス案内

- 督促状

契約書や利用明細書、ローンカードやサービス案内に関しては、下記の消費者金融であれば事前に郵送物をなしにできます。

ただし、返済に遅延が生じた場合など、金融トラブルが発生した際には、延滞ハガキが自宅に届くことがありますので、要注意です。

実際、延滞ハガキを家族に見られて、お金を借りていることがバレる事例もあります。

しかし、延滞ハガキが送付されるのは、消費者金融からの電話に応答しないなどトラブルが起きた場合のみ。ハガキでの通知は、最終手段としておこなわれるケースがほとんどです。

つまり、返済に遅れた場合でも消費者金融からの連絡対応を怠らなければ、突然の延滞通知が自宅に届くことはありません。

- 消費者金融からの電話は必ず対応する

- 返済が遅れる場合は必ず連絡をする

住宅ローンを組む際に信用情報に問題があった

住宅ローンなど、共同名義でのローンを組む際に家族にバレてしまうケースも少なくありません。

例えば、夫婦で共同ローンを組む際、両者の審査がおこなわれます。

これらは信用情報をもとに審査されるので、その際にローン会社からの借入れ額が大きい、複数社から借入れをしている、返済に延滞があるなど金融トラブルを起こしている場合、ローンを組むことが難しい場合があり家族バレの原因になります。

家族でローンを組む際は、事前に自身の信用情報に問題がないかを確認しておきましょう。開示請求の仕方は、下記の記事を参考にしてください。

- ローンを組む前に信用情報に問題がないかを確認しておく

引き落としや入金履歴がある通帳を見られた

口座を家族と共有している場合、通帳の履歴を通じて借入れがバレる可能性があるため、注意が必要です。通帳には、入金や出金などのすべての取引履歴が残ります。

カードローンを利用する際は、必ず個人口座を使用するようにしましょう。

また、下記のような大手消費者金融カードローンは、口座履歴名を消費者金融の名前ではなく、別の会社名で記帳可能です。

手続きの際に名称を選択できる場合もあるため、事前に対策をしておくと安心です。

さらに、借入れの証拠を残さない方法として、返済日までにスマホ取引で完済する方法も考えられます。ただし、この方法は借入れ金額が比較的小額の場合にのみ適用可能です。

- 個人口座を利用し通帳の管理をしっかりおこなう

- ローン会社の名前ではなく別会社名での記帳を希望する

- スマホ取引で返済日までに完済をする

ローンカードを見られた

ローンカードを発行して融資を受けている方は、カードの管理方法に要注意です。

うっかりローンカードを見られてしまい、お金を借りていることがバレてしまうこともあります。

そして、下記のような消費者金融カードローンは、ローンカードなしで融資を受けられます。

また、消費者金融カードローンを利用する際は、自宅ですべて手続きが完了するWeb完結での手続きをおすすめします。

借入れ、返済はすべてスマホででき、提携ATMでの引き落としも可能。ローンカードを誰かに見られてしまう心配もないので、スマートに利用できます。

- ローンカードを利用している方は管理に注意する

- 消費者金融を利用する際はカードレス決済を選ぶ

消費者金融のローン契約機に入るのを見られた

消費者金融カードローンのローン契約機に入っていくところを偶然知人に見られてしまうこともあるようです。

ローン契約機での手続きは、即日融資を受けたい方にはとても便利です。しかし一方で、うっかり誰かに見られてしまいバレてしまったなんてこともめずらしくありません。

こういったトラブルを防ぐためにも、Web完結を採用しているカードローンを選びましょう。

Web完結であれば、自宅にいながらすべての手続きを完了できます。口座振込みはもちろん、提携コンビニのATMでの融資も可能です。自然な形で消費者金融を利用できます。

本記事で紹介した下記の消費者金融カードローンは、すべてWeb完結での手続きができます。ぜひ、参考にしてみてください。

- Web完結を採用している消費者金融を選ぶ

- 提携コンビニATMを利用する

長期延滞をして給料が差し押さえられた

給料が差し押さえになってしまうケースは、延滞を繰り返しやカードローンの連絡にも対応しなかった場合に起こる金融トラブルの1つです。

普通にカードローンを利用している分には滅多に起こりませんが、延滞をし続けさらに、連絡が取れない状態が長期間続くとローン会社は貸金請求訴訟で支払い督促の申立てをおこないます。その後、裁判所から仮執行宣言が下され強制執行(差し押さえ)が実行されてしまいます。

ローン会社が上記のような処置をとる期間は、利用者が支払いの催促を無視する、連絡が取れなくなる、などの状態が約1年ほど続いた場合が多いです。

カードローンの利用は、計画的におこないましょう。

- 融資を受ける際の利用は計画的におこなう

- 遅延や延滞を繰り返さない、遅れる場合は必ず連絡

- 消費者金融の連絡は無視しない

バレずにお金を借りるための注意点

ローンカードと通帳、在籍確認、ローン会社別の注意点に気をつけていれば、ローンの利用が家族や会社に知られることはありません。

しかし、ふとした拍子にカードローン利用がバレてしまうことがあります。念には念を入れてバレ対策をしておきましょう。

絶対にローン利用を家族や会社に知られたくない方は、これから解説する7つのポイントに注意してください。

それらを把握した上で、バレずにお金を借りる効果的な対処策を紹介します。

- 携帯電話への連絡は必ず取る

- 返済には遅れない

- 通帳に記帳せずスマホATMを使う

- DMの連絡などは最初に断っておく

- 会話の内容に注意する

携帯電話への連絡は必ず取る

申込み内容の確認の連絡は、個人の携帯電話にかかってきます。また、申込みフォームに不備があるときも、個人の携帯電話に連絡されます。

電話を取らないと自宅に電話がかかってきますので、着信にはすぐに出るようにしましょう。

とくにネットで申込んでから1時間は、ローン会社から電話がかかってくる可能性が濃厚です。常に携帯電話の着信に気を配り、すぐに応対できるようにしておいてください。

万が一、電話に出られず留守電にメッセージが残されたときも、時間を置かずに折り返すようにしてください。

自宅の電話番号の記入が必須でないときは、最初から書かないという方法もあります。自宅の電話番号を記入しないと、あなたが電話に出るまで携帯電話のほうに電話をかけてくれます。

なお、小規模消費者金融では、「自宅の固定電話がないと融資不可」というケースも稀に見られます。その場合は、きちんと自宅の固定電話番号を記入し、臨機応変に対応しましょう。

返済には遅れない

とにかく返済には遅れないように注意してください。

滞納をし続けるとローン会社から督促状が送られてくるようになりますし、最終的には裁判所から支払い督促の通知が届く可能性もあります。

また、携帯にも督促の電話がかかってきますが、すぐに出なかったときやあるいは折り返して連絡しなかったときは、勤務先や自宅に電話がかかってしまうこともあります。

どうしても遅れそうなときは、約定返済日までにローン会社に「今月は返済が遅れます」と連絡してください。

カードローン会社では、返済日をメールで知らせるリマインドメールを送信するサービスを実施していることがあります。

ATM返済の方だけでなく口座振替返済の方もリマインドメールに登録し、返済額を引き落とせるだけの口座残高があるのか返済日までにチェックするようにしておきましょう。

通帳に記帳せずスマホATMを使う

振込融資や口座振替を利用していると、通帳に履歴が残ります。

家族が通帳を見る可能性がある方は、通帳に痕跡を残さないためにもスマホATMを使った借入れ・返済をするようにしてください。

また、Web通帳からローンの利用履歴を見られてしまう可能性もあります。Web通帳のパスワードはパソコンやスマートフォンに記憶させず、Web通帳を閲覧したときはこまめに履歴を削除することをおすすめします

そして、スマホATMを使えば、利用明細書などがすべて電子化されるため、郵送で明細書が届く心配もありません。

下記の消費者金融カードローンは、すべてスマホATMでの手続きが可能です。スマホ1つで手軽にお金を借りることができるため、大変便利なサービスです。

DMの連絡などは最初に断っておく

DMは、予想もつかないタイミングで自宅に送付されることがあります。

また、携帯電話や自宅の固定電話に、いきなり営業の電話がかかってくることもあります。

カードローンに契約したら、すぐにローン会社のコールセンターに電話をかけ、絶対に電話や郵便による宣伝活動はしないでと念を押しておきましょう。

例えば、アイフルでは苦情専用のコールセンター(077-503-3003、平日9:00~18:00)を設けており、電話や郵便による営業を断れるようになっています。

早めに電話をかけて、営業活動を一切断っておきましょう。

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

会話の内容に注意する

ローンを利用するようになると、普段の発言に変化が見られるようになることがあります。

「足りないなら借りればいい」といった発言や認識は抱かないようにしてください。

また、カードローンや借金という単語に過敏になる方、街中で消費者金融の看板やポスターを見かけると過剰に反応する方もいるかもしれません。不自然な反応を示さないように注意しましょう。

バレずに借りられる銀行系カードローン3選

銀行系カードローンは、消費者金融と比べて金利が低いことがメリットです。

一方で、審査の厳しさなどを指摘されることが多いですが、間口を広めに設けている銀行系カードローンも存在します。

実際に利用しているユーザーの口コミも合わせて解説します。

みずほ銀行カードローンはWeb完結はできるが在籍確認に注意する

- 金利年2.0%~14.0%と納得の金利!

- 最高ご利用限度額800万円

- 住宅ローンをご利用の方はさらに金利を年0.5%引き下げ

- 実質年率

- 年2.00〜14.00%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短当日

- 融資時間

- 最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

- 在籍確認のタイミングを相談する

みずほ銀行カードローンも、三井住友銀行カードローンと同じくキャッシュカードをローンカードとして利用できます。

さらに、Web完結の手続きができる上に、郵送物もありません。審査結果は、ネットからの申込みであれば最短当日にわかります。

しかし、注意が必要なのは在籍確認です。みずほ銀行カードローンは、電話による在籍確認をしています。

銀行系カードローンで即日審査も可能な点はうれしいですが、職場に連絡をしてほしくない方にはおすすめできません。

どうしても職場に在籍確認の電話をしてほしくない方は、一度みずほ銀行カードローンに相談をしてみるとよいでしょう。

特にバレないよう工夫したことはありませんが、電話がかかってくるときは電話の前に張り付いていました。

その際は借りたことがバレるとほかの人間に気を遣わせるので、知られるのを恐れていました。ただ後日談として、わざわざ社名などは名乗ったりはせず、本人以外にはバレないよう電話の冒頭は対応しているという話を聞き、安心した記憶はあります。

また、消費者ローンなどとは違い、銀行での返済が可能なので、工夫することは簡単でした。

電話の内容が気になる方は、自分で電話を受けるのが一番です。

また、銀行カードローンは借入れや返済も銀行ATMででき、ローンを利用しているのか預金を下ろしているのか分かりにくいというメリットがあります。

みずほ銀行カードローンの在籍確認について詳しく知りたい方は、以下の記事を参考にしてください。

三井住友銀行カードローンは郵送物を回避できる

- 上限金利が年14.5%、最短当日融資

- WEB完結可能で、郵送物も原則なし(※)

- 三井住友銀行の普通預金口座も不要

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 申込完了後最短当日

- 融資時間

- 申込完了後最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

- 事前に郵送物回避の手続きをする

三井住友銀行のカードローンは、大手メガバンクの三井住友銀行が提供しているカードローンです。初めてキャッシングを利用する人によく検討される商品でもあります。

「三井住友銀行 カードローン」を実際に利用していたユーザーの口コミを見てみると、多くの方が使いやすいと高く評価しています。

また、金利が消費者金融と比べて低い点も高評価のポイントです。

三井住友銀行の口座を既に持っている人は、Web上で申込みも可能です。店舗に行くことなく、融資を受けらる手軽さも魅力の1つといえるでしょう。

ローン契約機で申込をしたい人も、Web申込みを利用するとカード受取りまでの手続きを事前に完了できます。

ローンカードの受取りは、郵送以外にもローン契約機でもできるため「自宅にカードが送付されるのは困る」という場合はローン契約機で受け取るようにしましょう。

楽天銀行スーパーローンはWeb完結可能

- 申込がスマホ完結で、最短即日融資!

- 上限金利が年14.5%、借入上限額は最大800万円

- 楽天銀行の口座開設不要

- 実質年率

- 年1.90〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 公式サイト参照

- 在籍確認のタイミングを確認する

楽天銀行スーパーローンは、スマホで申込みが完結することやほとんどのコンビニで手数料が無料になるなど、お得なメリットがいっぱいのカードローンです(※1)。

申込条件は、日本国内に居住の20歳以上から62才までの方、毎月安定した定期収入のある方など、条件を満たしている方であればどなたでも申込み可能です(※2)。

さらに、「年収○○万円以上」という条件もありませんので、現在の収支のバランスが整っていれば、審査に通過できる可能性は高いといえます。

口コミを見てみると、申込みの際に家族や職場の人にバレたくないことを事前に伝えている方が多い印象です。

バレることが不安な方は、申込み時に相談をしてみることをおすすめします。

(※2)申込条件:①満年齢20歳以上62歳以下の方(パート・アルバイト・専業主婦は60歳以下)、②日本在住の方(外国籍の方は、永住権または特別永住権をお持ちの方)、③お勤めの方で毎月安定した定期収入のある方、または専業主婦の方、④楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方(楽天銀行が認めた場合は不要)の全ての条件を満たす方。

バレずに借りられる低金利が魅力のフリーローン3社

フリーローンとは、融資を受けたお金の使用目的が問われないローンのことです。おもに銀行やろうきんが取り扱っています。

カードローンとの違いは、毎月の返済額が一定(元利金等返済方式)となっており、借入れ金額にかかわらず毎月決まった金額を返済していきます。

即日融資ができないところがほとんどですが、なによりフリーローンのメリットはカードローンよりも低金利で利用できること。

低金利で融資を受けたい方にはおすすめです。

今回ここで紹介する3社は、来店の必要がなくWeb完結での手続きが可能。保証人も不要です。

さらに、電話による在籍確認は、書類での審査に変更できるところもメリットの1つです。

気になる郵送物などは、相談次第で電子交付に変更できるなどのサービスを設けていたりするので、より詳しく知りたい方は各公式HPから問い合わせてみてください。

イオン銀行「イオンアシストプラン」

イオン銀行には、来店不要で手間をかけずに融資を受けられる「イオンアシストプラン」があります。

金利は3.8%〜13.5%、借入れ金額は10万円〜700万円以内。借入れ期間は1年〜8年以内です。

手続きはすべてインターネットからの申込みで完結します。来店不要なのはうれしいポイントです。

職場への在籍確認は、会社名は名乗らず個人名でかかってきます。

こちらのフリーローンは、安定かつ継続的な収入がある方のみの利用可能。年金収入のみの方や学生、専業主婦(夫)の方や無職の方は利用できませんので注意が必要です。

イオン銀行のイオンアシストプランについてより詳しいことが知りたい方は、こちらの公式HPをチェックしてみてください。

東京スター銀行「スターフリーローン」

東京スター銀行からは、「スターフリーローン」があります。

こちらの金利は年率1.5%~14.6%と低金利かつ、最大1,000万円の融資が受けられます。そして、最長で10年間の借入れが可能です。

低金利でまとまったお金を借りたい方には、おすすめのフリーローンとなっています。しかし年収が150万円未満の方は利用ができませんので注意してください。

職場への在籍確認は、銀行名は明かさず個人名での電話がかかってきます。また、融資手続きはすべてインターネットで完結、来店不要です。

東京スター銀行のスターフリーローンについてより詳しいことが知りたい方は、こちらの公式HPをチェックしてみてください。

横浜銀行「横浜銀行フリーローン」

「横浜銀行フリーローン」は24時間いつでもインターネットから申込みができ、審査結果は最短翌日。

最短2営業日でお金を借りることができます。

職場への在籍確認は、電話ではなく書類提出での審査も相談可能。さらに、取引明細などの郵便物を電子交付へ変更することもできます。

返済期間は最長10年年間。融資を受けるまでの時間が早い上に借入れ限度額が金額が大きいことから、急ぎでまとまったお金の融資を受けたい方におすすめ。

金利は1.9%~14.6%で、最大借入れ可能金額は1,000万円です。

ただし、こちらの横浜銀行フリーローンは、神奈川県、東京都、群馬県(前橋市、高崎市、桐生市)に居住、または勤務の方しか利用できません。

申込み資格に当てはる方は、ぜひ検討されてみてはいかがでしょうか。

横浜銀行フリーローンについてより詳しいことが知りたい方は、こちらの公式HPをチェックしてみてください。

バレずにお金を借りることはできる!

お金を誰にもバレずに借りることは可能です。

特にカードレス契約やスマホATM、Web完結などのバレ対策を実施している大手消費者金融カードローンなら、家族や会社に知られずに借りることがわかりました。

とはいえ、借入れ期間が長引くと気がゆるんでしまい、ついATM明細書をポケットに入れておいたり、ローンカードを目立つ場所に置いてしまったりするかもしれません。

バレる可能性を減らすためにも、早期に完済するようにしてください。

そして、本記事内でも解説した下記の消費者金融カードローンは、バレにくい上に即日融資可能です。

まわりの方にバレずにお金を借りたい方、急ぎでお金が必要な方は、ぜひ利用を検討してみてはいかがでしょうか。

投資信託・株式の運用歴20年以上。相続問題が発生したことを機に、ファイナンシャルプランナー2級とAFPの資格を取得。 大学や省庁で研究活動をおこないながら、2014年度からはマネーやファイナンス、医学関係の執筆活動を開始。 ライフマネープランニングやIPO投資、金融詐欺の見分け方、ローン・クレジットカードの使い方などを得意テーマとしている。 現在メインで利用しているカードはアメリカンエクスプレスのプラチナ。招待制から申込制に変わって、ちょっと残念に思う毎日。