PR

PR

会社からお金を借りる従業員貸付制度の条件は?デメリット・注意点まで解説

- 従業員貸付制度は正社員であれば利用できる

- 審査は社内でおこなわれるため、金融機関よりも柔軟に対応してもらえる

- 金利は2.0%~4.0%で返済時の負担が少ない

- 借入金は入院費用や葬儀費用などに利用可能

- 融資までにかかる期間は最短2~3週間ほど

- 返済の遅延や滞納は出世に響くおそれがある

従業員貸付制度とは、会社からお金を借りられる福利厚生の一環です。

正社員であれば利用できる制度ですが、会社からお金を借りると人事評価が下がったり、職場の方に借入れがバレたりするのではないかと心配する方も少なくありません。

本記事では、従業員貸付制度の利用条件やデメリットを徹底解説しています。

安心して従業員貸付制度を利用したい方は、ぜひ参考にしてみてください。

なお、従業員貸付制度は借入れまでに最短でも2~3週間ほどかかります。

今すぐにお金が必要な方は、即日融資が可能な借り入れ方法を検討しましょう。

誰にもバレずに即日融資を受けたい方には、原則として電話での在籍確認なしのカードローンがおすすめです。

会社からお金を借りる従業員貸付制度の利用条件とは

会社からお金を借りることのできる従業員貸付制度は、福利厚生の一環として導入されている制度です。

従業員貸付制度の利用条件は、制度を導入している会社の正社員であること。

ただし例外として、小規模会社の場合はパートやアルバイトの方でもお金を借りられる場合があります。

なお、従業員貸付制度は資金用途が制限されており、借りたお金を生活費に充てることはできません。

生活費が足りなくて困っている方は、ほかの借り入れ方法を検討しましょう。

基本的に資金用途が制限されていないカードローンであれば、借入金を自由に使用できます。

ここからは従業員貸付制度の利用条件について、詳しく解説します。

給料の前借りとの違い

従業員貸付制度と給料の前借りの違いは、会社の利益からお金を借りているか、自身の給料を先に受け取っているかです。

給料を前借りする場合、翌月分の給料を先に受け取る形になり、借入れした分だけ次回もらえる給料が減ります。

(非常時払)

第二十五条 使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であつても、既往の労働に対する賃金を支払わなければならない。

前借りした金額が多いと、次回の給料日にお金が足りなくなるおそれがあるため、十分注意が必要です。

一方、従業員貸付制度では、会社の利益からお金を貸す形になります。

借入れした分が翌月の給料から引かれることはなく、慢性的にお金が足りない状態になりにくい点がメリットです。

翌月の生活費に困らないか心配な方は、給料の前借りではなく従業員貸付制度を利用しましょう。

貸付対象は正社員

従業員貸付制度は社員のために設けられた福利厚生のため、制度のある会社に勤める正社員の方であれば、誰でも申請できます。

必ずしも審査に通る保証はありませんが、従業員貸付制度を福利厚生として導入している会社であれば、申請自体を断られることはありません。

しかし、近年は正社員よりもパートでの雇用が増えつつあります。

厚生労働省の調査によると、一般労働者の離職者が入職者を上回っているのに対し、パートの入職者は離職者を上回っていました。

就業形態別にみると、一般労働者は、入職者数 4,045.7 千人、離職者数 4,129.9 千人で、離職者が入職者を 84.2 千人上回っている。パートタイム労働者は、入職者数 3,154.8 千人、離職者数 3,042.7千人で、入職者が離職者を 112.1 千人上回っている。

パートとして雇用されている方は従業員貸付制度を利用できないため、給料の前借りを検討しましょう。

なお、契約社員や派遣社員の方もパートと同様の扱いになり、基本的に従業員貸付制度を利用できません。

契約社員・派遣社員は貸付対象外

前述のとおり、契約社員や派遣社員の方は基本的には従業員貸付制度を利用できません。

雇用が安定しておらず、正社員と比較して収入が低いからです。

従業員貸付制度では会社の利益からお金を貸すため、一定の利用条件が設けられている点は仕方がないといえます。

契約社員や派遣社員でお金が必要な方は、給料の前借りを検討してみましょう。

病気や怪我や出産などの非常時に限りますが、給料の前借りは労働基準法で認められています。

なお、生活費を借りたい場合は給料の前借りや従業員貸付制度では対応できないため、ほかの借り入れ方法を検討しましょう。

小規模会社ならパートやアルバイトでも社長から借りられる場合がある

従業員貸付制度は正社員しか利用できませんが、小規模会社に勤めている場合は、パートやアルバイトでもお金を借りられるかもしれません。

この場合、従業員貸付制度での借入れではなく、社長のポケットマネーから貸してもらいます。

社長から直接お金を借りることになってしまいますが、最終手段として検討してみましょう。

資金用途は入院費や葬儀費など

従業員貸付制度の資金用途は、入院費用や葬儀費用など緊急性の高いものに限定されているケースが一般的です。

資金用途として認められる具体例を、次にまとめました。

- 入院費用

- 出産費用

- 葬儀費用

- 介護費用

- 教育資金

- 災害で家屋が破損した際の修繕費用

- 空き巣や強盗に遭った際の生活費の補填

従業員貸付制度では、ギャンブルの資金のような娯楽費や通常の生活費は借りられません。

自由に使えるお金を借りたい方は、カードローンのように資金用途が制限されていない借り入れ方法を検討しましょう。

なお、従業員貸付制度での貸付額は、10~100万円ほどに設定されるケースが一般的です。

ただし、実際に借りられる金額は勤続年数によって変わります。

勤続年数が長いほど会社からの信用が高まりますし、年収も必然的に高くなる傾向にあるからです。

入社して間もない方は従業員貸付制度を利用しても、10万円ほどしか借りられない可能性が高いといえます。

勤続年数が短い方でまとまった金額の借入れを希望する方は、カードローンの利用も検討してみましょう。

生活費や住宅ローンなどには使えない

従業員貸付制度の借入金は、生活費やギャンブルの資金や住宅ローンなどには充てられません。

普通に生活していて生活費やギャンブルの資金が必要になるケースでは、お金の使い方に問題があると判断されるからです。

例外として小規模会社であれば、社長がポケットマネーからお金を貸してくれる場合もあります。

しかし、生活費やギャンブルの資金が必要だと伝えて借りられる可能性は極めて低いため、過度の期待は禁物です。

どうしても生活費や娯楽費を借りたい場合は、資金用途が制限されていないカードローンへの申し込みを検討しましょう。

消費者金融のカードローンであれば職場への電話連絡がないケースもあるため、誰にもバレずにお金を借りることができます。

従業員貸付制度を住宅ローンとして利用したいとお考えの方は、会社が住宅購入資金の融資をおこなっているか確認してみましょう。

会社によっては住宅購入資金として、1,000万円以上の高額融資をおこなっている場合があります。

一般的な住宅ローンよりも低金利ですし、審査の通過ハードルも低い傾向にあるため、ぜひ会社の住宅購入資金融資制度を検討してみてください。

ただし、会社から住宅購入資金を借りる場合、退職金の金額が借入限度額だったり連帯保証人が必要だったりする場合があります。

条件や返済期間をしっかりと確認したうえで、融資を受けるかどうか検討しましょう。

自動車会社の場合、車両購入資金貸付制度を設けていることがある

自動車会社に勤めている方は、従業員が車を購入する際に会社からお金を借りられる、車両購入資金貸付制度を利用できる場合があります。

なお、トヨタ自動車の車両購入資金貸付制度の場合、従業員の家族も制度を利用することが可能です。

車両購入資金貸付制度は、ディーラーローンやマイカーローンよりも低金利になるケースが多い傾向にあります。

お得に車を購入したい方は、ぜひ検討してみてください。

限度額は勤続年数や年収で決められる

従業員貸付制度の借入限度額は勤続年数や年収で決定されるため、勤続年数が長いほど有利になります。

勤続年数が長い方は昇給を重ねている可能性が高く、収入も安定している傾向にあるからです。

入社して間もない方や勤続年数2~3年ほどの方は、収入がまだ少ない場合が多いため、借入金の返済が難しいと判断されるおそれがあります。

従業員貸付制度に申し込んでも最低限度額しか借りられない場合や、そもそも借入れできない場合がある点に注意が必要です。

しかし、勤続年数が短い方は、必ずしも従業員貸付制度を利用できないわけではありません。

従業員貸付制度の最終審査では社長が判断するため、日頃から仕事の評価や実績を上げていれば審査で有利に働く可能性があります。

勤続年数が短い方が会社からお金を借りる場合は、信頼を積み重ねたうえで従業員貸付制度に申し込んでみましょう。

従業員貸付制度は総量規制対象外

従業員貸付制度は総量規制対象外のため、すでに貸金業者から年収の3分の1以上の金額を借りている方でも、問題なく利用できます。

総量規制とは貸金業者を対象に定められた法律で、貸金業者に申し込む方は年収の3分の1までしか借入れできません。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

会社からお金を借りる制度である従業員貸付制度は、貸金業法の対象外です。

従業員貸付制度を利用すれば、自身の年収や貸金業者からの借入金額に関係なく、希望する金額を借りられます。

しかし、従業員貸付制度で100万円以上借りることは大手の企業でもない限り難しいため、高額融資を希望する方には向きません。

総量規制対象外で100万円以上のお金を借りたい方は、ほかの方法を検討しましょう。

金利は2.0%〜4.0%の低金利

従業員貸付制度では、2.0%~4.0%の低金利でお金を借りられます。

銀行や消費者金融の金利との比較を、次にまとめました。

|

借入先 |

平均金利 |

|---|---|

| 従業員貸付制度 | 2.0%~4.0% |

| 銀行カードローン | 1.5%~14.0%ほど |

| 消費者金融カードローン | 3.0%~18.0%ほど |

銀行や消費者金融よりも10%以上低い金利で借りられるため、返済の負担を少なくしたい方はぜひ従業員貸付制度を活用してみてください。

なお、下限金利は銀行や消費者金融とほぼ変わりませんが、金利を比較する際は上限金利を確認しましょう。

金利は借入限度額が高くなるほど低くなる仕組みになっており、高額融資を受けないと下限金利は適用されないからです。

初めてカードローンを利用する方や年収が高くない方は、借入限度額が低く設定される傾向にあります。

金利を正確に比較するためにも、借入先を検討する際はそれぞれの上限金利を確認しましょう。

なお、会社によっては無利子で従業員貸付制度を利用できる場合もあります。

ただし、災害や病気が原因で生活苦に陥ったケース以外では、無利子でお金を借りると所得税の課税対象になるおそれがあるため注意が必要です。

国税庁のホームページにも、課税対象外のケースについて次のように記載されています。

(1) 災害や病気などで臨時に多額の生活資金が必要となった役員または使用人に、その資金に充てるため、合理的と認められる金額や返済期間で金銭を貸し付ける場合

会社が無利子で従業員貸付制度の貸付をおこなっており、課税対象になりそうな場合は、カードローンの利用を検討しましょう。

低金利で利用できるカードローンであれば、比較的返済の負担が少なくて済みます。

従業員貸付制度の審査は人事評価に基づいておこなわれる

従業員貸付制度の社内審査は、人事評価に基づいておこなわれます。

日頃から社内の規則を守っているかどうかや、人柄や生活態度が確認されるため、勤務態度が不真面目な方は注意が必要です。

従業員貸付制度の審査では、社内での信頼性が重視されます。

入社して間もない方は信頼性の面で不利なため、審査通過率を高めるなら最低でも1年以上は勤めてから申請しましょう。

また、従業員貸付制度では、借り入れ条件が定められています。

申し込む前には、借り入れ条件を満たしているかどうかきちんと確認しておきましょう。

しかし、従業員貸付制度の借り入れ条件はさほど厳しくないため、過度に心配する必要はありません。

貸付により利益を得ることを目的としている金融機関とは異なり、従業員貸付制度は社員に非常事態が起きた際、サポートするための制度だからです。

従業員貸付制度は、社員が金銭トラブルを起こすことを防ぐための制度でもあります。

本当に困っている場合は柔軟な対応も期待できるため、一度相談してみましょう。

ローンの利用状況が悪くてもお金を借りられる可能性がある

現在ローンの利用状況が好ましくない方でも、従業員貸付制度であればお金を借りられる可能性が十分あります。

従業員貸付制度の審査は社内でおこなわれており、CICやJICCの信用情報は照会しないからです。

貸金業者に義務づけられている申込者の返済能力の調査は、一般的な企業が社員に貸付する際には適用されません。

カードローンで返済の遅延や滞納を繰り返している場合でも、従業員貸付制度なら利用できる可能性はあるためご安心ください。

ただし、従業員貸付制度の審査では、勤続年数のほかに日頃の勤務態度や人柄が重視されます。

勤務態度が悪く社内での信頼度が低い場合は、審査に落ちるおそれがあるため注意が必要です。

従業員貸付制度を利用しても信用情報に記録は残らない

社内で審査がおこなわれる従業員貸付制度は、申し込んだ事実がCICやJICCの信用情報に記録されることはありません。

カードローンや住宅ローンに申し込む際、従業員貸付制度の利用が審査に影響することはないため、ご安心ください。

借入金額が高額になるケースの多い住宅ローンでは、カードローンの借入残高が多いと審査に落ちるおそれがあります。

しかし、信用情報に記録が残らない従業員貸付制度であれば、借入分を完済できていなくてもローンの審査には影響しません。

近々カードローンや住宅ローンの審査を受ける可能性がある方には、審査への影響がない従業員貸付制度の利用がおすすめです。

従業員貸付制度で借りたお金の返済期限は原則として5年

従業員貸付制度で借りたお金の返済期限は、原則として5年です。

ただし、借入金額ごとに設定されているケースもあるため、事前に社内規定を確認しておきましょう。

従業員貸付制度の一般的な借入限度額である100万円を借りた場合、100万円÷5年間÷12ヶ月=16,667円に利息がかかります。

限度額まで借りた場合でも月々の返済は1万円台のため、計画的に返済を進めていれば完済できなくて困ることはありません。

従業員貸付制度で借りたお金を返済できない場合、会社に税務調査が入った際に指摘されると、借入れが贈与とみなされるおそれがあります。

万が一借りたお金が課税対象になった場合、高額な税金を支払わないといけなくなるため、無理なく返済できる金額を借りましょう。

そのためには、従業員貸付制度に申し込む前に月々の返済金額を計算しておき、高すぎると感じる場合は借入希望額を調整することが大切です。

なお、従業員貸付制度の貸付が贈与とみなされた場合、会社は貸付金を福利厚生費として計上できなくなります。

会社からの信用度が落ちるのみでなく、会社に不利益を与えた事実により人事評価に悪影響を及ぼす危険性がある点にも、注意が必要です。

注意点として、従業員貸付制度で借りたお金を完済する前に退職した場合、借入金は一括返済しなければなりません。

2~3年以内に退職を考えている方は、万が一の際に一括返済できる金額を借りましょう。

返済方法は給与からの天引きか口座振込

従業員貸付制度で借りたお金の返済方法は、給与からの天引きまたは口座振込です。

ただし、会社によって異なる場合もあるため、事前に返済方法を確認しておきましょう。

従業員貸付制度の返済を延滞または滞納すると、人事評価に悪影響を及ぼすおそれがあります。

振込をうっかり忘れてしまい返済を延滞しないか心配な方は、給与からの天引きを選択しましょう。

ただし、会社が厚生労働省の規約に則って労使協定を締結していない場合、給与からの天引きは選択できません。

給与から返済金額を天引きできない場合、毎月口座振込の手続きが必要になるため、返済を忘れないよう十分注意が必要です。

従業員貸付制度のデメリット・注意点

社内審査のみでお金を借りられる従業員貸付制度ですが、次のようなデメリットや注意点もあります。

- 勤務先が制度を導入していなければ利用できない

- 融資までに2~3週間かかるため急ぎの場合には不向き

- 連帯保証人が必要になる

- 借り入れ理由を偽ると規約違反で一括返済を求められる

- 会社からお金を借りていることが上司や同僚などにバレる可能性がある

- 返済できない場合は贈与扱いとなり課税対象になる恐れがある

- 返済を延滞・滞納すると人事評価が悪くなる可能性がある

- 退職時には一括返済をしなければならない

上記の点が気になる方には、アコムやアイフルなど大手消費者金融のカードローンがおすすめです。

大手消費者金融の多くは、原則として電話での在籍確認を実施していません。

さらに自宅への郵送物なしのカードローンも多く、会社の方にも家族にもバレずにお金を借りることができます。

従業員貸付制度とは異なり融資スピードが早い点も、大手消費者金融カードローンのよい点です。

多くのサービスが即日融資に対応しており、申込後最短20~30分ほどで借入れできます。

契約の申し込みはWebで完結するため、わざわざ店舗に足を運ぶことなく、自宅や外出先で手続きが完了するのもメリットです。

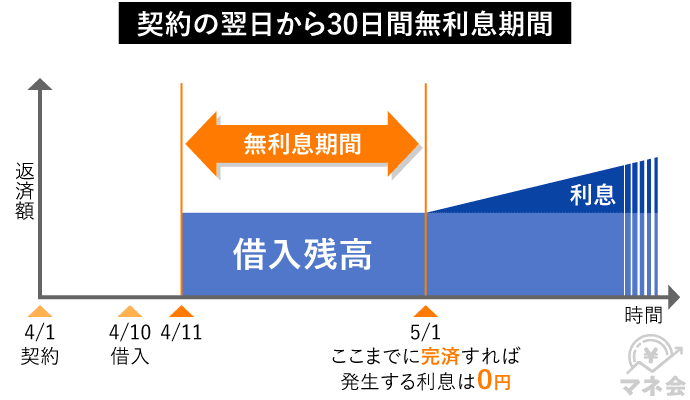

また、多くの大手消費者金融カードローンは、新規契約の方を対象に最大30日間の無利息サービスを提供しています。

無利息期間とは、借入金額に対して利息(金利)がかからない期間のことです。

無利息期間中の返済が可能であれば、利息0円でお金を借りることができます。

10万円以下の少額融資であれば、無利息期間中に全額返済することも現実的でしょう。

今すぐにお金が必要な方や少しでもお得に借入れしたい方は、ぜひ大手消費者金融のカードローンを検討してみてください。

勤務先が制度を導入していなければ利用できない

従業員貸付制度は、そもそも勤務先が制度を導入していなければ利用できません。

会社によって福利厚生の内容は異なるため、事前に社内規定を確認しておきましょう。

社内規定を確認できない場合や、内容を確認してもわからない場合は、会社の求人情報を確認してみましょう。

従業員貸付制度を導入している会社の場合、福利厚生として求人情報にも記載されているケースが一般的です。

なお、従業員貸付制度を導入するためには、会社にある程度の資金力がないといけません。

社員に貸付するほどの資金力がない中小企業では、従業員貸付制度を導入していないケースも少なくないため、注意が必要です。

資金力がある会社でも社員の質を向上させる目的で、あえて従業員貸付制度を導入していない場合もあります。

すべての会社で導入されている制度ではないため、勤務先で従業員貸付制度が導入されていないケースも想定しておきましょう。

融資までに2〜3週間かかるため急ぎの場合には不向き

従業員貸付制度は、申し込んでから融資を受けるまでに2~3週間ほどかかるため、今すぐにお金が必要な方にはおすすめできません。

申し込みから融資までに時間がかかる理由は、総務や経理担当などさまざまな部署から承認を受けないといけないからです。

従業員貸付制度で融資を受けるまでにかかる期間は、大手企業ほど長い傾向にあります。

融資を受けるまでに1ヶ月以上かかるケースもあるため、申し込みの際は注意が必要です。

今すぐにお金が必要で困っている方には、大手消費者金融のカードローンをおすすめします。

大手消費者金融の多くは即日融資に対応しており、審査完了までにかかる時間は申込後最短20~30分ほどです。

契約完了後は、公式アプリを利用すればコンビニATMですぐに借入れできるため、急いでいる方は検討してみてください。

連帯保証人が必要になる

従業員貸付制度を導入している会社の多くでは、制度を利用する際に連帯保証人が必要になります。

連帯保証人が必要な理由は、複数の社員が従業員貸付制度を利用して返済が滞ると、会社が存続できなくなるおそれがあるからです。

会社によっては、少額の借入れの場合は連帯保証人が不要になるケースもあります。

しかし、連帯保証人が必要なケースが一般的のため、あらかじめ家族や友人に相談しておきましょう。

連帯保証人になってくれる人が身近にいない場合は、ほかの借り入れ方法を検討することもひとつの手です。

大手消費者金融のカードローンは連帯保証人が不要のため、家族や友人に頼めない方は検討してみてください。

借り入れ理由を偽ると規約違反で一括返済を求められる

従業員貸付制度は資金用途が限定されており、生活費や娯楽費を借りることはできませんが、虚偽の申告は絶対にしてはいけません。

借り入れ理由を偽って申し込んだことが発覚した場合、規約違反になり借入金の一括返済を求められるからです。

お金が足りなくて従業員貸付制度を利用するのに、一括返済になっては元も子もありません。

なお、虚偽の申告が悪質だと判断された場合、詐欺罪として摘発されるおそれもあります。

詐欺罪は10年以下の懲役になるため、絶対に虚偽の申告をしないようにしましょう。

従業員貸付制度の資金用途に該当しない場合は、資金用途の制限がない消費者金融カードローンの利用がおすすめです。

大手消費者金融は貸金業法に則って運営されており安全に利用できますし、申込後最短20~30分ほどで借入れができます。

会社からお金を借りていることが上司や同僚などにバレる可能性がある

従業員貸付制度を利用する際は、会社からお金を借りたことが上司や同僚にバレる危険性がある点を、考慮しておきましょう。

社内で審査がおこなわれる従業員貸付制度では、上司や経理担当や総務部が申し込み手続きをおこないます。

手続きの際に名前や希望借入金額を知られるため、担当者がほかの従業員にうっかり話した場合、噂が広まる危険性はゼロではありません。

会社からお金を借りたことが周囲にバレた場合、同僚からからかわれたり陰口を言われたりするおそれがあります。

職場の方にバレずにお金を借りる方法をお探しの方には、大手消費者金融のカードローンがおすすめです。

大手消費者金融の多くは電話での在籍確認を実施していないため、職場の方にバレずにお金を借りられます。

返済できない場合は贈与扱いとなり課税対象になる恐れがある

従業員貸付制度で借りたお金を返済できなかった場合、会社に税務調査が入った際に贈与だとみなされ、所得税を課せられるおそれがあります。

国税庁のホームページにも、会社から財産をもらった際は所得税がかかる旨が記載されているため、必ず期限内に完済しましょう。

従業員貸付制度で借りたお金が贈与だとみなされた場合、会社は貸付金を福利厚生費として計上できなくなります。

会社に不利益を与えたことで人事評価に悪影響を及ぼすおそれがあるため、返済計画はきちんと立てましょう。

従業員貸付制度で借りたお金の返済期限は原則5年ですが、借入金額によって個別で設定されているケースもあります。

必ず事前に社内規定を確認し、借入希望金額÷返済年数÷12ヶ月で毎月の返済金額を計算しておきましょう。

なお、100万円を5年かけて返済する場合、月々の返済金額は16,667円+利息です。

従業員貸付制度の一般的な限度額まで借りた場合でも、月々1万円台の返済に抑えられるため、基本的には無理なく完済を目指せます。

返済を延滞・滞納すると人事評価が悪くなる可能性がある

従業員貸付制度で借りたお金の返済を延滞・滞納した場合、人事評価が悪くなるおそれがあります。

人事評価が悪くなると出世や昇給が難しくなりますし、今後従業員貸付制度を利用することはできません。

お金が足りなくて従業員貸付制度を利用するにも関わらず、より金銭的に厳しい状況に追い込まれるため、毎月の返済はきちんとおこないましょう。

返済をうっかり忘れてしまわないか心配な方は、給与からの天引きで借入金を返済すれば安心です。

会社が給与からの天引きでの返済に対応していない場合は、返済日をスマートフォンアプリのカレンダーに登録しておきましょう。

多くのカレンダーアプリにはイベント通知機能が搭載されているため、オンにしておけば返済日を忘れることがありません。

退職時には一括返済をしなければならない

従業員貸付制度で借りたお金は、退職時に一括返済をしなければいけません。

あくまでも社員のために用意された福利厚生であり、退職すると従業員貸付制度の対象外になるからです。

従業員貸付制度の返済期限である5年よりも前に退職する場合、一般的に借入残高は退職金で清算されます。

退職金のみでは完済できない場合、不足分は現金で支払わなければいけません。

万が一現金でも清算できなかった場合、借入残高は連帯保証人が支払う形になります。

従業員貸付制度の返済期限よりも前に退職しようと考えている方は、連帯保証人に迷惑をかけないためにも、希望借入金額を少額にしましょう。

なお、借入金を完済せずに退職して返済を踏み倒した場合、差し押さえや訴訟などに発展するおそれがあります。

借入金をきちんと完済することは大前提として、無理のない金額を借りるようにしましょう。

従業員貸付制度に申し込む方法

従業員貸付制度に申し込む手順は、次のとおりです。

- 直属の上司に従業員貸付制度を利用したい旨を相談する

- 上司または総務や経理担当から従業員貸付制度の申請用紙をもらう

- 申請用紙に必要事項を記入する

- 申請用紙と必要書類を上司または担当者に提出する

- 社内審査の完了を待つ

- 指定口座に借入金が振り込まれる

従業員貸付制度の窓口は会社によって異なるため、まずは直属の上司に相談する必要があります。

上司から従業員貸付制度を利用する許可をもらい申請用紙を受け取ったら、必要書類を準備しましょう。

従業員貸付制度に申込む際の必要書類

従業員貸付制度の申し込みで必要なものは、次の3つです。

- 貸付金申請書(申請用紙)

- 必要経費の見積書または領収書

- 申込者本人の印鑑

資金用途がわかる書類を捨ててしまった場合は、省略して申し込めないか担当者に相談してみましょう。

書類の省略ができない場合は、利用先に見積書の再発行を依頼しなくてはいけません。

無事に申し込みが完了して社内審査にも通過したら、あとは金銭消費貸借契約書を提出するのみです。

社内審査通過後は金銭貸借契約書の提出が求められる

従業員貸付制度の社内審査に通過したら、金銭消費貸借契約書を提出する必要があります。

金銭消費貸借契約書とは、会社と従業員の間でお金の貸し借りがあった際に、証拠として残すために作成される書類です。

会社指定の金銭消費貸借契約書がない場合は、自ら借用書を作成して提出する必要があります。

金銭消費貸借契約書または借用書に記入する内容は、次のとおりです。

- 書類作成日

- 借入金額

- 返済方法

- 返済期日

- 金利についての定め

- 遅延損害金についての定め

- 借入れ側(申込者)の氏名、住所、押印

- 連帯保証人の氏名、住所、押印

- 貸付側の名称

なお、金銭消費貸借契約書は印紙税の対象になります。

収入印紙がなくても法的には有効ですが、印紙税法に違反するおそれがあるため十分注意が必要です。

借入金額ごとに必要な収入印紙の金額を、次にまとめました。

|

借入金額 |

収入印紙 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円~10万円以下 | 200円 |

| 10万円~50万円以下 | 400円 |

| 50万円~100万円以下 | 1,000円 |

金銭消費貸借契約書は万が一のトラブルが起きた際にも役立つため、必ず作成する必要があります。

万が一返済を滞納してしまい、税務調査で贈与とみなされそうになった場合も、金銭消費貸借契約書があれば返済の意思を証明可能です。

自身を守るうえでも必要な書類のため、作成を省略しないようにしましょう。

まとめ

従業員貸付制度は、会社からお金を借りることのできる制度です。

社内審査により貸付の可否が決定されるため、勤続年数が長く勤務態度がまじめな方は審査で有利に働きます。

会社の福利厚生で従業員貸付制度が導入されている場合、正社員の方であれば誰でも申し込むことが可能です。

従業員貸付制度の借入限度額は10~100万円ほどと高くはありませんが、2.0%~4.0%の低金利で借入れできます。

ただし、従業員貸付制度は資金用途が制限されているため、生活費や娯楽費を借りることはできません。

融資までにかかる期間も最短2~3週間ほどと長めで、今すぐにお金が必要な方には不向きです。

今すぐにお金が必要な方や生活費を借りたい方には、大手消費者金融のカードローンをおすすめします。

従業員貸付制度とは異なり資金用途は自由ですし、申込後最短20~30分で審査が完了するため、借入れを急いでいる方でも安心です。

大手消費者金融の多くは、在籍確認の際に職場への電話連絡をおこなっていません。

自宅への郵送物がない大手消費者金融も多いため、職場の方にも家族にもバレずにお金を借りることが可能です。

多くの大手消費者金融では、新規契約の方を対象に最大30日の無利息期間を用意しています。

利息を抑えてお得に借入れできるため、ぜひ検討してみてください。

<参考>

・お金を借りる方法一覧!|ドットマネー