PR

PR

プロミスで借りるとやばい?審査時間と安全性、注意点などメリットとデメリットを解説

プロミスは、最短3分で即日融資可能な消費者金融です。

しかし、一方で「消費者金融で一度でも借りるとやばい」「プロミスでお金を借りたら終わり」という噂も耳にしますが、プロミスは金融庁から認可を受けた貸金業者であり、まったくやばくありません。

プロミスは、三井住友銀行を中心とするSMBCグループが運営している消費者金融です。

SMBCグループは、金融経済教育セミナーを開催するなど社会貢献活動を積極的におこなっており、社会的信頼も厚いです。そのため、安心して利用できます。

この記事では、プロミスの安全性や実際に利用した方の口コミのほか、メリットとデメリットについて詳しく解説します。

また、あわせて審査難易度や審査に通過するためのポイントなど、専門家の意見を交えて紹介しますのでぜひ参考にしてみてください。

プロミスのカードローンで融資を受けようと検討されている方は必見です。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

大手証券会社をはじめ、都市銀行の融資課、消費者金融の督促など、金融機関に計10年間勤務してきました。証券会社では個人顧客400名の資産運用を担当し、お金にまつわるアドバイスをしていました。 銀行や消費者金融では、審査のための稟議書の作成や期日に返済が困難なお客様の対応をしてきましたので、審査でどのような点がチェックされるか、返済が困難になった場合の対処方法などを熟知しています。

- プロミスはSMBCグループの消費者金融であり、金融庁から認可を受けた貸金業者である

- 審査時間は最短3分!急ぎでお金が必要な方には役立つ消費者金融である

- 在籍確認は、原則として書類提出で実施されるため電話連絡はおこなわれない

- プロミスの基本情報と安全性

- プロミスでお金を借りるとやばいといわれる理由は?口コミから調査!

- プロミスの申込み条件と審査基準

- プロミスの審査時間は最短3分!

- プロミスの審査は厳しい?難易度と通過率

- プロミスの審査に通過するポイント

- プロミスの審査で電話の在籍確認はある?

- プロミスの審査に落ちた場合の対処法

- プロミスで借りるメリット

- プロミスで借りるデメリット

- プロミスではいくらまで借りられる?

- プロミスの金利について解説

- プロミスの利息を抑えるコツ

- プロミスでお金を借りる方法は3種類

- プロミスでお金を借りるときに必要な書類

- マネ会がプロミスで借りてみたがやばくなった!お金を借りる流れ

- プロミスで借りるときの注意点

- プロミスATMは手数料無料で返済可能

- プロミスの提携コンビニATM一覧

- プロミスに関するよくある質問

- 結論、プロミスで借りてもやばくない!

プロミスの基本情報と安全性

| 項目 | 条件 |

|---|---|

| 審査スピード | 最短3分 |

| 融資スピード | 最短3分 |

| 借入上限金額 | 最大500万円 |

| 上限金利 | 15.0〜18.0%以下 |

| Web完結申込みが可能か | 可能 |

| 在籍確認が書類で代替できるか | 原則できる |

| 無利息期間 | あり |

| 郵送物の有無 | 原則なし |

結論からいってプロミスは、安全な消費者金融です。

さらに、プロミスは最短3分で即日融資が可能なため、急ぎでお金が必要な方におすすめです。

プロミスなどの消費者金融にネガティブなイメージを抱いている方も多いと思いますが、お金を借りることはまったくやばくありません。

ここでは、プロミスの安全性について解説していきます。

- 最短3分の審査で必要な時に資金調達ができる

- 手続きがWebで完結する

- プロミスの専用アプリで手軽に借入れができる

- 他社の消費者金融と比較して低金利に設定されている

- 初回利用者は30日間利息負担なしで借入れができる

- 原則電話での在籍確認が発生しない

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスの運営元は社会的に信頼が厚いSMBCグループ

プロミスは、三井住友銀行を中心とするSMBCグループが法律に基づいて運営しています。

1962年の創業以来、金融サービス業界において数々の功績を上げてきました。

また、プロミスは単にお金を貸すだけでなく、社会貢献活動の一環として、金融経済教育セミナーを開催し、利用者や次世代に向けて正しい金融知識を提供する取り組みもおこなっています。

賢い資金の使い方や節約方法の提案などを発信しており、社会的にも信頼の厚い消費者金融といえるでしょう。

プロミスは金融庁から認可を受けた貸金業者である

プロミスは、金融庁から認可を受けた正規の貸金業者です。

厳格な法律と規制のもとで営業をおこなっています。金融庁の認可を受けるためには、厳しい審査を通過しなければなりません。そのため、プロミスは信頼性と安全性が高いとされています。

また、プロミスは顧客の個人情報を厳重に管理し、不正利用を防ぐためのセキュリティ対策を講じています。

これにより、顧客のプライバシーが保護され、安心してサービスを利用することができます。

プロミスでお金を借りるとやばいといわれる理由は?口コミから調査!

プロミスでお金を借りるとやばいといわれる理由について、マネ会で独自調査をおこないました。

実際にプロミスを利用したユーザーからは、融資までのスピードが早く、電話対応が丁寧だったという口コミが多く寄せられています。

これらの口コミから、プロミスが信頼できる消費者金融であることがうかがえます。

アルバイトや主婦でも借りられた方の口コミ

プロミスでは、アルバイトの方や主婦、学生の方など、幅広い層の方が利用していました。

雇用形態に関わらず、安定した収入があれば申込みが可能なため、正社員だけでなく、パートタイムで働く方や家事の合間にアルバイトをしている主婦の方、さらには学業と両立している学生の方にも利用しやすいサービスとなっています。

収入が少ない場合でも、定期的な収入が確認できれば審査通過の可能性があります。そのため、アルバイトやパートで働いている方でも利用しやすい仕組みとなっています。

審査時間が早かったという口コミ

プロミスは最短3分の即日融資に対応しており、消費者金融のなかでも申込みやすさと融資スピードが早いことが魅力です。

利用者からは「手続きが簡単」「素早く融資を受けられた」といった口コミが多く寄せられています。

手続き方法も簡単なので、カードローンでお金を借りるのがはじめての方でも、気軽に利用できる消費者金融です。

電話の対応がよかったという口コミ

利用者の口コミでは電話対応の丁寧さも評価されています。

平日の9時から18時まで受け付けており、わからない点や不安点を気軽に相談できます。

さらに、女性オペレーターが対応する女性専用ダイヤルも設置しているため、女性の利用者にとっても安心して利用できる環境を整えています。

融資を受けてからのアフターフォローも手厚く、信頼性が高いのも魅力です。

専門家からのコメント

口コミにあるとおり、プロミスは電話の応対がとても丁寧で話しやすいです。

消費者金融ということで怖いイメージをお持ちの方もいるかもしれませんが、決してそのようなことはなく、むしろ利用者の意向や事情を親身に聞いてくださり、できる限り配慮してくれるので、女性でも気兼ねなく利用できます。

もし、申込や審査時に不安や心配なことがある場合は、遠慮せずコールセンターに電話して直接相談してみてください。自動契約機の数も多く、ブース内もきれいですので、安心して利用できます。

瞬間振込対応の金融機関が増えたことから、即日融資を受けたい方にとっても手間が少なくたいへん便利に利用できます。

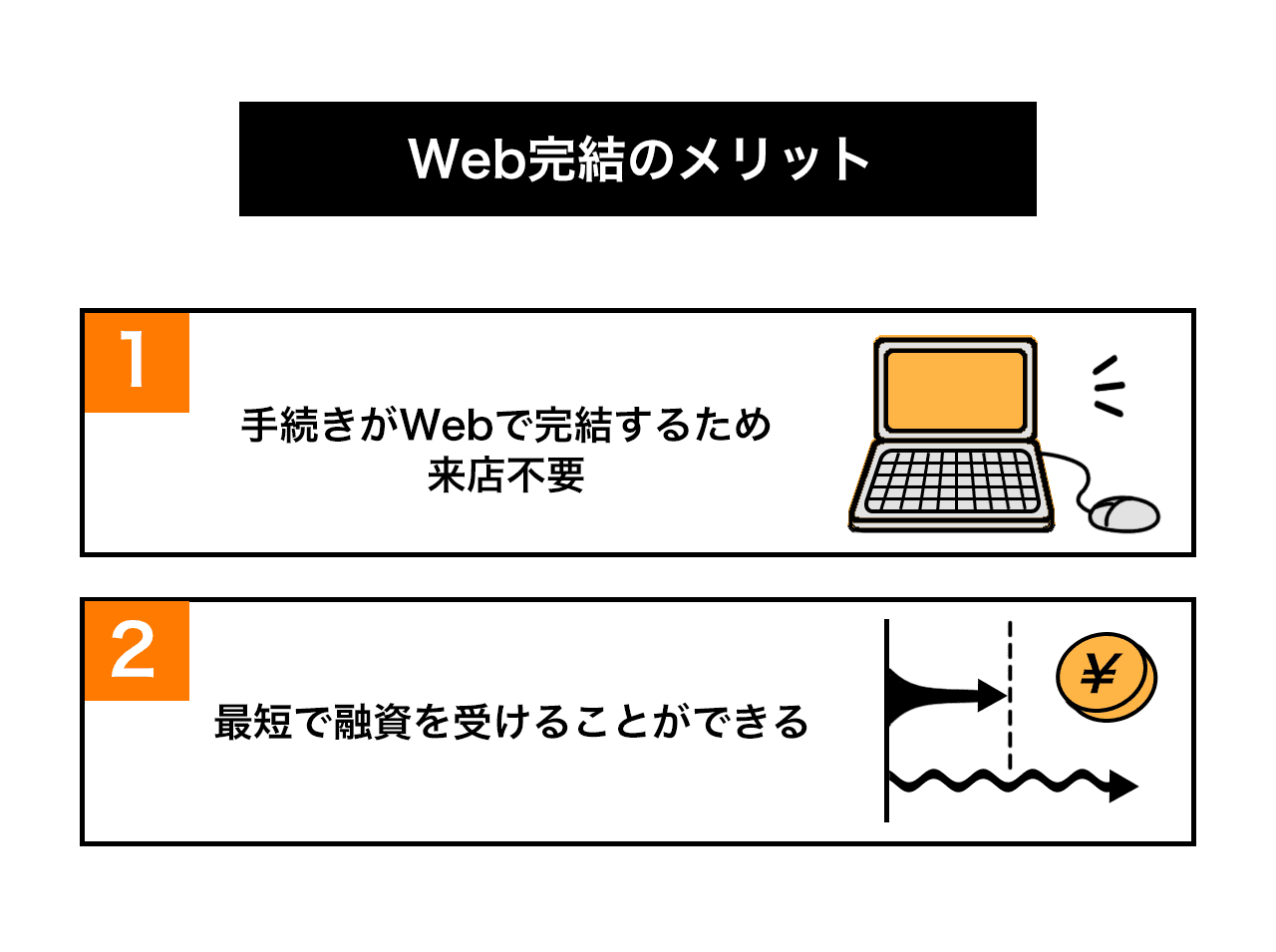

Web完結が便利だったという口コミ

急ぎでお金を借りたい方は、Web完結の申込みをおすすめします。

Web完結の申込みは、ネット上ですべての手続きが完了するため、わざわざ店舗に足を運ぶ必要がありません。

さらに、自宅のパソコンやスマホから24時間いつでも申込みが可能なので、忙しくて時間が取れない方でも簡単に利用できます。

私はWebで申込みをおこないました。店頭に直接いくこともなくとても手軽にできたので便利でした。必要書類を用意しておけば審査もスムーズに終わりました。会社への在籍確認も時間指定できたのでよかったです。

フリーキャッシングのサービスを利用できたので、特に保証人や担保も必要なく、誰にも迷惑をかけたくないという自分の希望にぴったりでした。審査後は無人契約機でカードを発行してもらい、即日融資を受けることができました。

金利が低くて安心だったという口コミ

プロミスの金利(借入利率)は4.5~17.8%となっています。

ほかの消費者金融と比較すると、プロミスは金利が低い方に分類されており、実際に「低金利で融資を受けられた」という口コミも多くみられました。

また、「高額な金利を設定された」というようなネガティブな意見はなく、安心して利用できると評価されています。

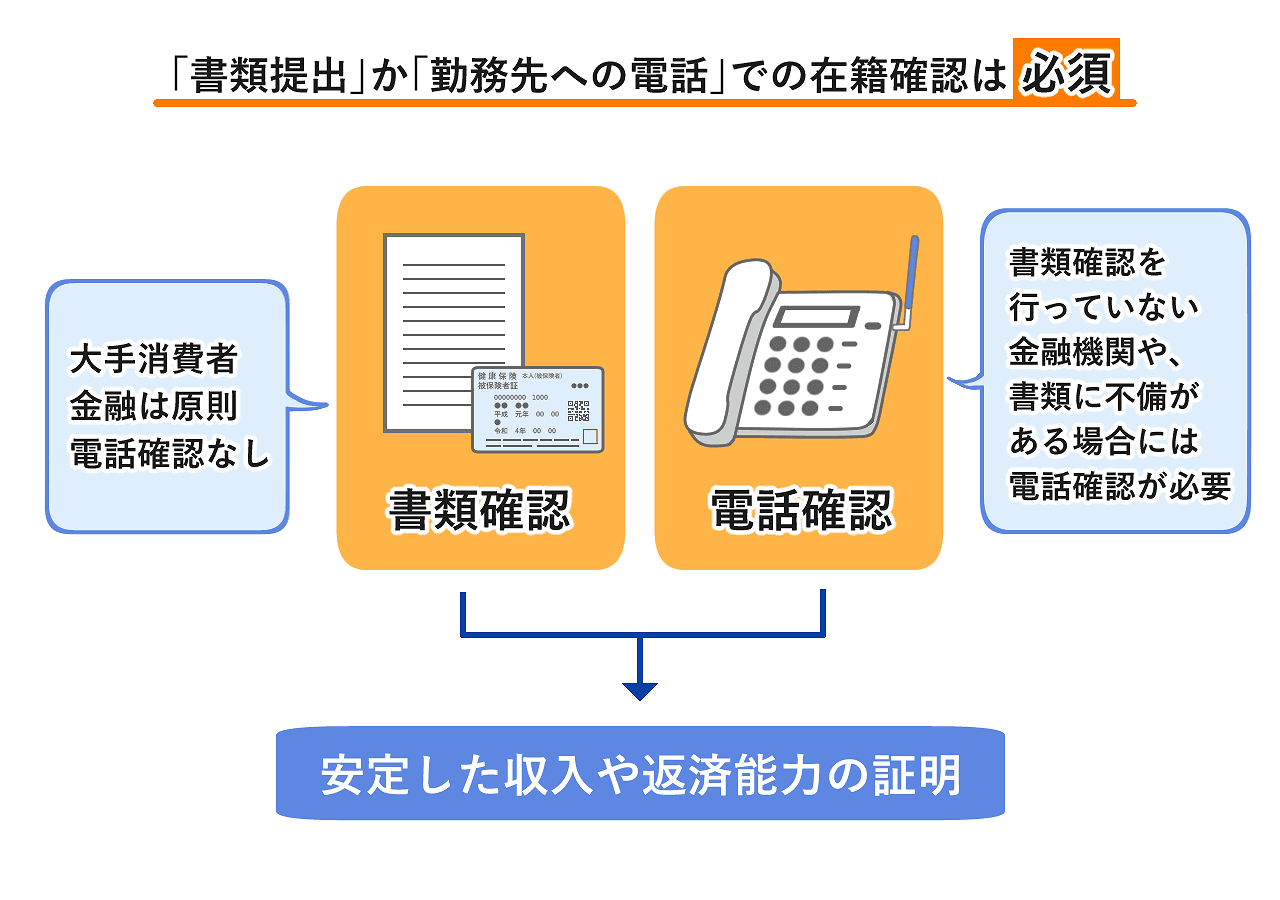

また、プロミスをはじめて利用する方は、初回利用の翌日から30日間は利息が発生しない「30日間無利息サービス」を活用できます。

「30日間無利息サービス」は、初回利用の翌日から30日間は利息が発生しないので、はじめて利用する方は、利息額を含む総返済額をおさえられます。

プロミスの申込み条件と審査基準

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスの申込み条件と審査基準について解説します。

プロミスは、幅広い層の方が利用しやすいように、柔軟な申込み条件と明確な審査基準を設けています。以下で詳しく説明します。

申込み条件は18歳~74歳の安定した収入のある方

プロミスの申込条件は「満18歳~74歳のご本人に安定した収入のある方」と定めています。

多くの大手消費者金融が申込可能年齢を20歳以上に設定しているなか、プロミスは唯一18歳から融資を受けられる消費者金融です。

また、「安定した収入」とは雇用形態を問いません。アルバイトやパートの方でも定期的な収入があれば、お金を借りられる可能性が高いです。

公式サイトにも以下のように記載がありました。

年齢18~74歳のご本人に安定した収入のある方。

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

しかし、転職を繰り返したり休職したりしていると、安定した収入を得ているとは判断されにくいです。審査が不利にはたらく可能性があるので注意しましょう。

審査基準は収入状況と借入状況について調査される

プロミスは、申込み者の返済能力を確認するために、主に以下の4つのポイントを重視しています。

- 収入の安定性

- 総量規制に抵触していないか

- 他社の借入れ状況

- 信用情報

これらのポイントをクリアすることで、プロミスの審査に通過する可能性が高まります。

特に初めて申込みをする場合は、信用情報が重要な評価基準となるため、日頃から計画的な借入と返済を心がけることが大切です。

審査に不安を感じている方は、プロミスが提供する「1秒パパッと診断」のサービスを試してみるのがおすすめです。

年齢、年収、他社からの借入金額の3つを入力するだけで、融資の可能性を簡易的に確認できます。この診断は信用情報に記録されることもないため、気軽に利用できる点が魅力です。

プロミスの審査時間は最短3分!

プロミスは審査時間は、最短3分です。

プロミスは、申込みから融資までのスピードが早く、急ぎでお金を借りたい方にはおすすめの消費者金融です。

マネ会に寄せられた109件の口コミをもとに、プロミスの審査時間の分布をまとめると以下のような結果となりました。

| 審査時間 | 人数 | 割合 |

|---|---|---|

| 30分以内 | 29人 | 27% |

| 1時間 | 56人 | 51% |

| 3時間 | 11人 | 10% |

| 6時間 | 4人 | 4% |

| 24時間 | 7人 | 6% |

| 2日 | 1人 | 1% |

| 1週間 | 1人 | 1% |

約8割の人が審査を1時間以内で完了していることがわかります。

「最短3分」の謳い文句に恥じない審査スピードだということがわかります。

また、審査結果が翌営業日以降になったのは2名のみです。在籍確認が取れないなど、なんらかのトラブルがあったのかもしれません。

プロミスは、お急ぎの方にとってはぜひ検討したい諸費者金融だといえるでしょう。

プロミスの増額審査時間は最短60秒でわかる

プロミスの増額は24時間申し込み可能で、審査結果が最短60秒でわかるため、とても便利なサービスです。

ただし、増額審査は初回借入時の審査よりも厳しくおこなわれる傾向があります。これまでの利用実績や返済能力が重要視されるため、初回審査よりもハードルが高くなるのです。

増額申請をするには、少なくとも6ヶ月以上の利用実績が必要とされています。

利用実績が十分でない場合、増額判断のための材料が不足してしまうため、審査にとおるのが難しくなるため注意してください。

プロミスの増額についてより詳しい情報を知りたい方は、以下の記事を参考にしてください。

プロミスの審査は厳しい?難易度と通過率

プロミスの審査難易度と通過率について解説します。

プロミスの審査は、ほかの消費者金融と同様に返済能力を確認するための重要なステップです。プロミスは大手の消費者金融の中でも利用者が多く、柔軟な対応が魅力です。

プロミスの審査通過率は35〜40%前後

| 消費者金融 | 審査通過率 |

|---|---|

| プロミス | 35.6%(※1) |

| アイフル | 36.0%(※2) |

| アコム | 42.0%(※3) |

2024年3月における各社の成約率は、35〜40%前後でした。

数字のみを見ると、アコムが少しだけ成約率が高い傾向にありますが、審査に通過しやすいと断定できるものではありませんので、ご注意ください。

さらに、その年によっても異なるため、常にアコムが審査にとおりやすいというわけではありません。

また、アイフルは大手消費者金融のなかでは唯一銀行傘下に入っていません。

独自審査を設けているとされており、他社の審査にとおらなかった方でも契約できる可能性もあります。数字はあくまで目安として捉えてください。

|

|

|

|

| 無利息 期間 |

初回借入翌日から30日

|

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短3分 | 最短18分 | 最短20分 |

| 実質年率 | 年4.50〜17.80% | 年3.00〜18.00% | 年3.00〜18.00% |

| 借入 限度額 |

1万円〜500万円 | 1万円〜800万円 | 1万円〜800万円 |

(※2)出典:アイフル月次推移(2023/4~2024/3)/アイフル

(※3)出典:2024年3月期決算DATA BOOK/アコム

審査が不安な方は1秒パパッと診断がおすすめ

プロミスでは、審査結果を簡易的に調べることができる「1秒パパッと診断」のサービスを設けています。

年齢、年収、他社からの借入れ金額の3つを入力するだけで、融資の可能性を調べることができるので、大変便利です。信用情報に記録されることもありません。

審査が不安という方は、申込み前にぜひ試してみてください。

プロミスの審査に通過するポイント

ここからは、プロミスの審査に通過するためのポイントを紹介します。

審査に通過するためのポイントは以下の4点です。

- 利用使途を問われたときの回答に注意する

- 勤続年数に注意する

- 収入に見合った限度額を希望する

- 同時に複数のカードローンには申込まない

利用使途を問われたときの回答に注意する

カードローン審査では、お金の使途を問われる場合があります。資金使途について問われたときは、ギャンブルや投資と答えるのはやめましょう。

カードローンは、ギャンブルや投資目的では利用できません。

また、ほかにも「カードローンの返済にあてるため」など、経済的に余裕がないことを示すような回答をしてしまうと、審査に不利になる可能性があるので注意してください。

ちなみに、プロミスに利用用途を問われた際は、「レジャー・旅行費用の足しにしたい」「知り合いや身内の冠婚葬祭にお金が必要」など、普段お金に困っていないと分かる用途をおすすめします。

あくまで「お金はあるけれど念のため借りておきたい内容の回答なので、返済能力を疑われてしまう心配もありません。

勤続年数に注意する

プロミスの審査では「安定した収入があるかどうか」が重要視されます。

安定した収入の有無は、勤続年数からも判断されるため、勤続年数が短いと「安定した収入がない」と判断されてしまう可能性があります。

転職したばかりの方は、半年〜1年程度が経過してから審査に申込むほうが、審査にとおる可能性は高くなるでしょう。

収入に見合った限度額を希望する

申込みの際は、自分の収入に見合った限度額を希望するようにしましょう。また、総量規制に抵触しない金額であることも大切です。

希望する限度額が年収に見合っていないと「この年収でこんなに借りてちゃんと返済できるのだろうか」と疑われてしまい、審査に落ちる要因になる可能性があるためです。

もちろん「もっと多くの金額を借りたい」方もいるかと思いますが、最初の融資枠が少なくても、返済実績を積み重ねれば、ゆくゆくは増額申請も可能です。

同時に複数のカードローンには申込まない

プロミスを利用したい方は、他社カードローンへの同時申込みはやめましょう。

同時に複数のカードローンに申込みすると「申込みブラック」の状態になり、審査に落ちる可能性が高まってしまうためです。

カードローンへの申込状況は信用情報にも記録されているので、審査の際にプロミスに知られてしまいます。

そのため、審査の通過率を少しでも上げたいのなら、申込先はプロミスのみにしておきましょう。

プロミスの審査で電話の在籍確認はある?

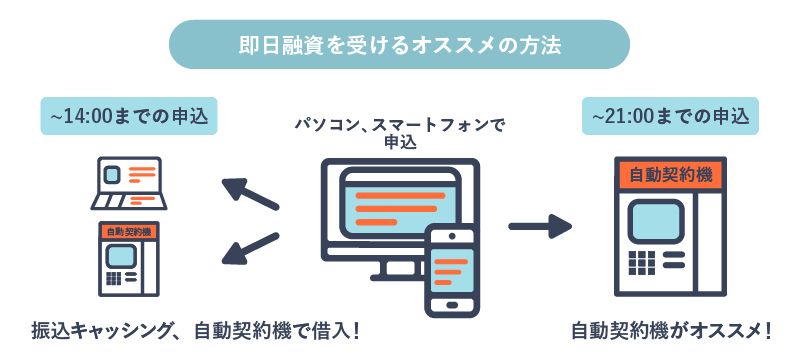

プロミスでは、原則電話での在籍確認はしていません。書類による審査を実施しています。

しかし、審査結果によっては、電話での在籍確認が必要なケースもあります。

その際、会社の人にプロミスの利用がばれてしまわないか心配な方もいるでしょう。プロミスは、在籍確認の電話連絡をするときに非通知かつ個人名を名乗ります。

カードローンなどの用件も第三者には伝えません。審査の際に在籍確認がおこなわれた事実などは第三者に気づかれないように配慮がなされています。

HPのよくある質問にも下記の記載があります。

Q:申込をしたら、勤務先に電話はかかってきますか?

A:原則、お勤めされていることの確認はお電話では行いません。ただし、審査の結果によりお電話による確認が必要となる場合がございます。(ご連絡の際は担当者の個人名でおかけし、プロミス名はお伝えいたしませんのでご安心ください。)

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

在籍確認の電話が必要な場合は時間指定が可能

原則プロミスからの在籍確認の電話はありませんが、申込み内容や審査の状況によっては、電話で確認されることもあります。

その際、電話連絡がある時間帯を指定できる場合があります。

電話連絡について不明点があるときは、プロミスに問い合わせてください。電話を自分で受け取りたい方も、まずはプロミスに相談しましょう。

勤務先の電話連絡で同僚に電話内容を聞かれたときは、「クレジットカードを新規発行したので本人確認の電話だった」など、言い訳を用意しておくのもおすすめです。

専門家からのコメント

プロミスでは、在籍確認が心配な場合は、自分で電話を受けられる時間帯を指定したり、直通の電話番号を知らせて自分で電話を取ることもできます。

在籍確認の電話が心配な方は、申込時にコールセンターに連絡し、その旨を伝えてみましょう。

また、自動契約機で申込をする場合は、申込者が自動契約機のブース内にいる間に在籍確認をおこないます。その場合は自分で電話を取ることができませんが、会社の方が「もう帰りましたよ!」といってくだされば在籍確認はOKになります。

夕方以降の電話連絡のほうが職場の方に怪しまれずに済むと思う方は、夕方以降に申込をして即日融資を希望する旨を伝えるといいでしょう。

プロミスの審査に落ちた場合の対処法

プロミスの審査に落ちた場合の対処法を紹介します。

審査に落ちた場合、下記の対処法を試しましょう。

- プロミス以外のカードローンに申込む

- 他社借入れを減らす

- 総量規制に抵触していないかを確認する

- 期間をあけて再度申込む

- 信用情報を確認する

プロミス以外のカードローンに申込む

カードローンの審査基準は、各会社ごとに異なるため、プロミスに落ちてもアコムやアイフルなど、ほかのカードローンの審査に通過する可能性があります。

そのため、もしプロミスの審査に落ちた場合は、ほかの消費者金融を検討してみてください。

なお、別のカードローンに申込む場合は同じグループの消費者金融や銀行のカードローンに申込むのは避けましょう。

例えば、プロミスは三井住友銀行のカードローンの保証会社です。

これは三井住友銀行のカードローンの審査をしているのがプロミスであることを意味します。

同じ会社が審査をしているため、プロミスの審査に落ちている場合、三井住友銀行のカードローンに申込んでも審査に落ちる可能性が高いです。

また、プロミスが保証会社ではありませんが、SMBCモビットについても同じSMBCグループのため、同じような審査基準となっている可能性があります。

アコムやアイフル、レイクはSMBCグループではないため、もしプロミスの審査に落ちた場合は、これらのカードローンを選びましょう。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回契約翌日から365日(※)

|

| 審査時間 | 最短18分 | 最短20分 | 申込み後最短15秒 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 |

他社借入れを減らす

プロミスの審査では信用情報が確認されますが、信用情報の照会時に他社で借入状況も確認されます。

そのため、複数の会社から借入れをしていたり、借入金額が大きい場合は返済能力を疑われて審査にとおりにくくなります。

審査に落ちた場合は、新たな借入先を作る前に、現在の借入額を減らしたり、完済後に解約するようにしましょう。

総量規制に抵触していないかを確認する

プロミスだけでなく、消費者金融のカードローンは「総量規制」(※)により、年収の3分の1までしか借入れできません。

そのため、総量規制を超える希望額をだしたり、すでに総量規制ギリギリまで借入れがある場合は審査落ちの原因となります。

もし、他社の借入れが総量規制に抵触しそうな場合は、借入希望額を低くして再度申込みするか、利用していないカードローンを解約するなどの対応を取りましょう。

期間をあけて再度申込む

信用情報機関では、カードローンやクレジットカードの申込情報も6ヶ月間保管されます。

そのため、6ヶ月以内にプロミス以外のカードローンやクレジットカードの申込みをしていると、その情報はプロミス側にも共有されます。

短期間に複数のカードローンやクレジットカードに申込むと、「お金に困っている」と判断され、審査にとおりにくくなる場合があります。

もし、6ヶ月以内に別のカードローンやクレジットカードに申込みしていてプロミスの審査に落ちた場合は、複数申込みによる審査落ちの可能性があるため、6ヶ月以上期間をあけてから再度申込みましょう。

信用情報を確認する

プロミスの審査では、前述したように申込者の信用情報がチェックされます。

信用情報とは、今までのクレジットカードやカードローンの利用履歴を記録した情報のことです。審査の際には、かならずこの信用情報が照会されます。

もし、信用情報に過去の金融事故情報が記載されているなど何しらのキズがあると審査通過は厳しくなります。

そのため、もし審査に落ちた場合は、信用情報を確認するとよいでしょう。

プロミスで借りるメリット

プロミスのメリットを解説します。安心してカードローンを利用するために、あらかじめ特徴をチェックしておきましょう。

下記、それぞれのメリットについて詳しく解説していきます。

- 最短3分の即日融資に対応している

- 在籍確認の電話がない

- 初回借入日の翌日から30日間は無利息

- 来店不要なWeb完結に対応している

- レディースコールが用意されている

専門家からのコメント

プロミスでは、申込み・審査時の在籍確認のための電話など、心配な面を考慮してくれる場合もあります。

たとえば、夕方以降や土日に申込みをして即日融資を受けたいけれど、すでに会社が終わっていたり、留守電になっていることもあります。

このような場合は、在籍確認の電話連絡だけを後日に回して、先に融資をしてくれるケースもありますし、在籍を証明できる書類(直近の給料明細や会社発行の健康保険証など)を提示することで、在籍確認の電話を省略してくれるケースもあります。

ただし、すべての場合にこのような配慮がなされるわけではなく、あくまでも申込・審査時において担当者が個別に検討し決定されるので、場合によっては即日融資ができないこともあります。

最短3分の即日融資に対応している

プロミスは最短3分で即日融資可能です。

今すぐにお金を借りたいと思っている方にもおすすめな消費者金融です。

Web完結にも対応しており、24時間いつでも申込み可能な点もうれしいポイント。

マネ会で集めた口コミでも、半数以上の方が申込みから1時間以内に審査が完了しています。

即日融資を受ける方法については、下記の記事でも詳しく解説しています。

在籍確認の電話がない

プロミスでは、在籍確認の電話を実施していません。電話ではなく、原則として書類の提出で在籍確認をおこないます。

原則として、書類による在籍確認を実施していますが、審査状況によっては、電話が必要なケースもあります。

しかし、万が一電話が必要になった場合でも、申込み者に事前確認の電話があります。

いきなり職場に電話がかかってくることはありません。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

初回借入日の翌日から30日間は無利息

プロミスは、借入日の翌日から30日間は利息が発生しない「30日間無利息サービス」を提供しています。

「30日間無利息サービス」の期間は、借入日の翌日からカウントします。

プロミス以外の無利息期間は契約日の翌日なので、借入れをしなくても無利息期間は消費します。例えば契約してから20日後に借入れした場合、30日間の無利息期間であれば、残りは10日しかありません。

一方、プロミスは借入日の翌日から30日間が無利息期間となるので、契約をしても借入れをしていなければ無利息期間はカウントされません。

初回利用の場合は1ヶ月無利息利用のキャンペーンがとても助かりました。

三井住友銀行の口座を登録したのですが、プロミスと三井住友銀行間では振り込み手数料が無料で利用できるので、少額ながらですが上手く提携環境を利用すれば、細かい無駄な出費までおさえることができたことも嬉しかったです。

プロミスの無利息サービスについて、下記の記事でさらに詳しく解説しています。

来店不要なWeb完結に対応している

プロミスは、Web完結での申込みに対応しています。

Web完結は、プロミスの公式ページから24時間いつでも可能です。さらに、申込みから返済まですべて来店不要でおこなえます。

ローンカードなしで手続きできる上に、自宅への郵送物をなしにできるため、家族や同居人に融資を受けていることがバレたくない方におすすめの手続き方法です。

プロミスさんはカードレスWeb完結のため、郵送物などが送られてくることもないので、家族と同居している方なども気軽に利用できる点が最大の利点だと感じました。

また、プロミスの公式アプリでは、アプリを使ってセブン銀行でカードレス取引きできる「スマホATM」サービスを提供しています。

セブン銀行ATMでQRコードを表示して、スマホで読み取ると企業番号と暗証番号が表示されます。番号をATMに入力すれば、カードレス取引きが可能です。

提携ATMからカードレスで借入れと返済をしたい方は、プロミスの公式アプリから「スマホATM」を利用してみましょう。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

レディースコールが用意されている

プロミスには、女性専用ダイヤル「レディースコール」を用意しているので、女性でも安心して申込みできます。

以下は、レディースコールを実際に利用した方の口コミです。

通常の「プロミスコール」は、自動音声での受付やオペレーターと相談できます。

オペレーターの対応時間は、平日9〜18時です。プロミスコールとレディースコールの電話番号は、以下のとおりです。

- レディースコール

0120-86-2634 - プロミスコール

0120-24-0365

プロミスで借りるデメリット

プロミスで借りるときのデメリットを解説します。

メリットだけではなくデメリットも理解し、自分にプロミスが向いているのかを判断しましょう。

主なデメリットは、以下のとおりです。

- 銀行カードローンと比較をすると金利が高い

- 年収の3分の1以上は借入れできない

銀行カードローンと比較をすると金利が高い

|

カードローン |

実質年率 | 遅延損害金利率(実質年率) |

|---|---|---|

| プロミス | 4.5%〜17.8% | 20.0% |

|

アコム |

3.0%〜18.0% | 20.0% |

|

アイフル |

3.0%〜18.0% | 20.0% |

|

三井住友銀行 カードローン |

1.5%〜14.5% | 19.94% |

|

みずほ銀行カードローン |

2.0%〜14.0% | 19.9% |

|

イオン銀行カードローン |

3.8%〜13.8% | 14.5% |

|

楽天銀行スーパーローン |

1.9%〜14.5% | 19.9% |

プロミスの金利(借入利率)は、4.5~17.8%です。

なるべく総返済額を少なくしたい方は、申込前にカードローンの上限金利を確認しておくことが大切です。

プロミスは、銀行カードローンと比較をすると金利が高めです。

しかし、ほかの消費者金融と比較をすると、アコムとアイフルの上限金利が18.0%と設定されているなかで、プロミスは17.8%の上限金利を設定しています。

また、大手消費者金融では即日融資が可能ですが、銀行カードローンは即日融資に対応していないケースが多いです。

急ぎでお金が必要で、なるべく金利を抑えて利用したい方は、上限金利が低いプロミスの利用がおすすめです。

専門家からのコメント

一般的に金利が下がるのは、延滞や回収の不安・リスクが低くなることによります。利用者に対する信用が高まり、回収の確実性が高くなればなるほど、金利を下げることが可能です。

はじめての契約時に金利が上限で設定されるのは、その利用者がきちんと返済してくれるかどうかの根拠や実績がないため、そのリスクとして金利を高くしています。

カードローン会社に対して信用を高める要素としては、契約以降の返済を期日どおりにおこなうこと。月々の返済をきちんとおこない、お金が必要になったときに借入れをしている方は、カードローン会社にとって優良顧客になります。

長期間、継続して金利を払っている場合、すでにカードローン会社に相応の利益を提供しているわけですから、「じゃあ、次はもう少し金利を低くしましょうか」という優遇が可能になります。

利用額が大きくなれば、金利は下がる傾向にありますが、としても最低金利まで下げるためには、利用額が最大利用額に近いところにいることが必要です。

となると、プロミスは総量規制の対象になりますので、500万円を借りるためには、最低でも1500万円の収入がなければいけません。

さらに、500万円を確実に返してもらえるだろうと推測できる根拠、たとえば仕事は公務員であったり、持ち家や定期預金、株式などの資産があるなど、そのほかの要素も加味して、総合的に判断されます。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

年収の3分の1以上は借入れできない

プロミスに限らず消費者金融では、総量規制(※)により年収の3分の1までしか借入れができません。

貸金業法と呼ばれる法律で定められており、一定の範囲を超えた融資をおこなう貸金業者には罰則が科せられます。

また、総量規制は貸金業者ごとに制限されているわけではなく、他社を含めた借入金を合算したうえで制限されていることは覚えておく必要があります。

たとえば、年収600万円の人であれば、最大200万円まで借入れができますが、それ以上の金額は総量規制の範囲を超えてしまうので、借入れできません。

すでに他社からの150万円の借入れをしている場合は、50万円までの借入れしかできないことになります。

仮に年収の3分の1以上の金額を申請しても、審査には通過できませんので気をつけてください。

プロミスではいくらまで借りられる?

プロミスの借入限度額は最大500万円までです。

他社と比べると少なく感じるかも知れませんが、それでも充分な額です。

プロミスで設定される限度額がいくらになるのかは審査によって決定しますが、プロミスは消費者金融のため、総量規制(※)の対象となります。

総量規制とは、貸金業者からの借入れの場合、年収の3分の1までしか融資を受けられないルールです。プロミスの審査をつうじて設定される限度額は、最大でも年収の3分の1以内になることを覚えておきましょう。

また、プロミスで最初から最大の限度額が設定されることはほとんどないようです。

そのため、プロミスの限度額をもっと上げたい場合には、利用開始からしばらく経ってから増額審査の申込みをおこなう必要があります。

プロミスの限度額について、下記の記事でさらに詳しく解説しています。

初回借入限度額は30万円以下に設定されることが多い

プロミスのカードローンは限度額が最大で500万円とされていますが、最初からその全額を借りることができるわけではありません。実際にどれだけ借りられるかは審査によって決まるため、利用者それぞれで違ってきます。

特に、はじめてプロミスに申込む人の場合、最初の限度額はおおよそ30万円以下に設定されています。

これは、プロミス側がまだ新規の契約者の信用度を判断できないため、「貸したお金を返済できるかどうか」を見るために、最初は少ない金額から融資を始めるという理由があります。

最初の借入額は低く設定されていますが、これは安全に返済能力を評価するための手段となっています。

その後、契約者が定期的に借入れと返済をおこなうことで、その人の信用度が上がり、それに伴って借入限度額を増やすことが可能になります。

今後、借入額を上げたいと思っている方は、下記の4点を意識して利用してください。

- 良好な利用実績を半年以上積む

- 返済の遅延や滞納しない

- 初回借入れ時より収入を上げる

- 信用情報にキズがない状態を保つ

もし、初回から50万円や100万円を希望していたとしても、実際にはその額をすぐに借りることは難しいでしょう。

どうしても30万円以上の借入れを希望される方は、ほかの消費者金融の利用も検討してみてください。

その際には、総量規制に抵触していないか、返済計画に問題がないかなど、資金管理を確認することが大切です。

下記の消費者金融は、初回利用の方に向けて無利息期間を設けている消費者金融です。利息を抑えて借入れができます。

プロミス同様に即日で融資ができるので、急ぎでお金が必要な方におすすめです。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回契約翌日から365日(※)

|

| 審査時間 | 最短18分 | 最短20分 | 申込み後最短15秒 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 |

プロミスの金利について解説

プロミスの金利(借入利率)は 4.5%~17.8% に設定されており、大手カードローンと比較して上限金利がやや低い点が特徴です。

この金利幅は、借入金額や利用状況によって適用される金利が変動します。以下に詳しく説明します。

プロミスの上限金利は17.8%と他社よりも低い

プロミスの金利は実質年率で4.5%~17.8%です。この金利は、ほかの大手消費者金融の金利と比べると上限金利が低くなっています。

上限金利とは、金利のもっとも高いパーセンテージのことです。プロミスの場合、17.8%が上限金利となります。逆に金利の最も低いパーセンテージである4.5%は、下限金利と呼ばれます。

金利(利率)は低いほど、利息の負担が少なくなる仕組みです。

では、この金利は具体的にどのくらい低いのでしょうか。プロミスと肩を並べる大手消費者金融の金利を一覧で比較してみました。

| 消費者金融 | 金利(実質年率) |

|---|---|

| プロミス | 4.5%~17.8% |

| アイフル | 3.0%~18.0% |

| アコム | 3.0%~18.0% |

| レイク | 4.5%~18.0% |

| SMBCモビット | 3.0%~18.0% |

新規でカードローンを利用する際は、借入可能な上限額が低めに設定されることも多く、上限金利が適用されることがほとんどです。

最初から金利を引き下げることはできないため、カードローンの金利を比較するときは、上限金利に注目しましょう。

その前提で上記の金利一覧表を見ると、消費者金融各社が上限金利を18.0%とするなか、プロミスのみが上限金利を17.8%に設定しています。

下限金利に注目すると、プロミスは他社よりも金利が高く見えますが、上限金利に注目することで、他社と比べて低めの金利であることがわかります。

利息が不安な方は支払いシミュレーションを試す

プロミスでの借入れや返済に不安を感じている方は、返済シミュレーションの活用をおすすめします。

プロミスの公式サイトでは、借入額、返済回数、金利の3つを入力することで、毎月の返済額を簡単にシミュレーションできます。

このシミュレーションを利用することで、返済計画を立てやすくなり、無理のない借入れが可能となります。ぜひ一度お試しください。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスの利息を抑えるコツ

プロミスの利息を抑えるコツについて解説します。

プロミスの上限金利は他の大手消費者金融と比較して低めに設定されていますが、借入金額や返済期間によっては利息負担が大きくなることもあります。

以下では、利息をできるだけ抑えるためのコツを紹介します。

無利息期間を活用する

プロミスでは、新規契約者を対象に「30日間無利息サービス」を提供しています。

30日の期間内に返済を完了すれば利息ゼロで利用できるため、短期的な資金調達には非常に有効です。

プロミスの30日間金利が適用されない「無利息サービス」を利用するためには、以下の3つの条件を満たしている必要があります。

- プロミスとの契約が初めてである

- メールアドレスを登録している

- 書面の受取方法で「プロミスのホームページにて書面(Web明細)を確認」を選択している

早期完済を目指す

利息の支払いは、借入期間が短くなるほど減っていきます。

例えば、金利17.8%で10万円をプロミスから借りて最低返済額で完済したときの利息は25,864円ですが、1ヶ月で返済した場合の利息は1,463円と、最低返済額のみの返済ケースと比較すると著しく低額です。

このように、プロミスでの借入れを短期間で完済できれば、その分利息(金利)の負担も大幅に減らすことができます。経済的に余裕がある際は、任意返済や一括返済をして早めの完済を目指すようにしましょう。

プロミスの金利についてより詳しい情報を知りたい方は、下記の記事を参考にしてください。

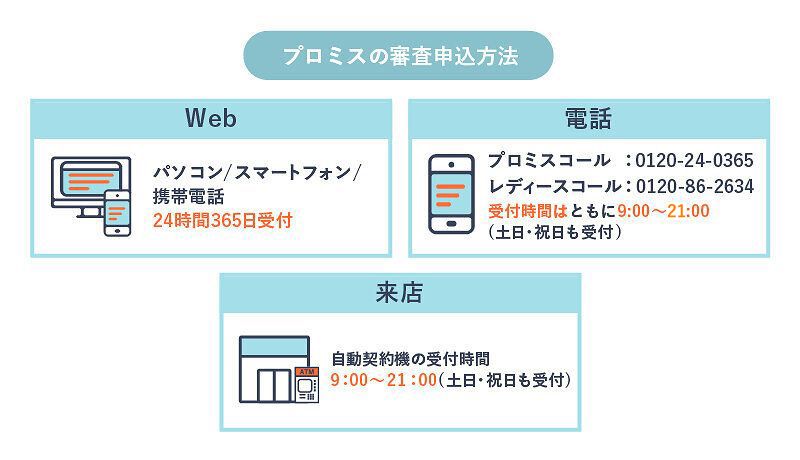

プロミスでお金を借りる方法は3種類

プロミスの申込み方法について解説します。

プロミスの申込み方法は下記の3種類です。

- 電話で申込み

- Webで申込み

- 来店で申込み

それぞれの申込方法について、順番に説明していきます。

電話で申込み

プロミスに電話で申込む場合には、プロミスコール(0120-24-0365)かレディースコール(0120-86-2634)に連絡しましょう。

どちらの問い合わせ先でも受付時間は平日9:00〜18:00です。

電話での申込みは、電話口で担当者と相談しながら申込みたい方におすすめの方法です。

Webで申込み

普段忙しい方におすすめなのが、インターネットからの申込みです。

スマホアプリや公式サイトから必要事項を入力するだけで、簡単に申込みできます。

また、インターネットから申込む場合はカードレス契約が可能です。カードレス契約の場合、振込融資の手続きをすることでお金を借りられます。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

来店で申込み

来店で申込む場合は、自動契約機でおこないます。

Webや電話からの申込みでカードが必要なときは、来店か郵送でカードを受け取る必要があります。来店での申込みなら、その場でカード発行ができる点がうれしいですね。

自動契約機に来店して申込む場合について、下記で順番に説明していきます。

自動契約機で申込むときの流れは、以下のとおりです。

- 必要書類を持参して自動契約機に入店

- タッチパネルを操作して申込み

- 審査

- 審査にとおったら契約を結ぶ

- その場でカードを発行する

プロミスで審査を完了するためには、必要書類の提出が必要です。

自動契約機に来店して審査を受ける場合には、書類を忘れずに持参しましょう。

自動契約機では、審査中にカードの利用方法を説明するビデオを見ることができるため、はじめてプロミスを利用する人も安心です。

自動契約機での申込みは、その場でカードを発行したい方・電話やスキャナーが用意されている環境で申込みたい方におすすめの方法です。

ただし、自動契約機で申込む場合、審査の待ち時間があるため、20分〜1時間程度かかります。

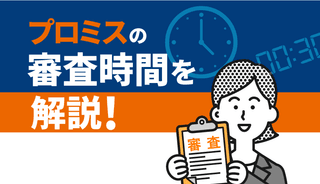

そのため、あらかじめパソコンやスマートフォンから申込み〜審査までを済ませて、自動契約機でカードだけを受け取る方法がスピーディーでおすすめです。

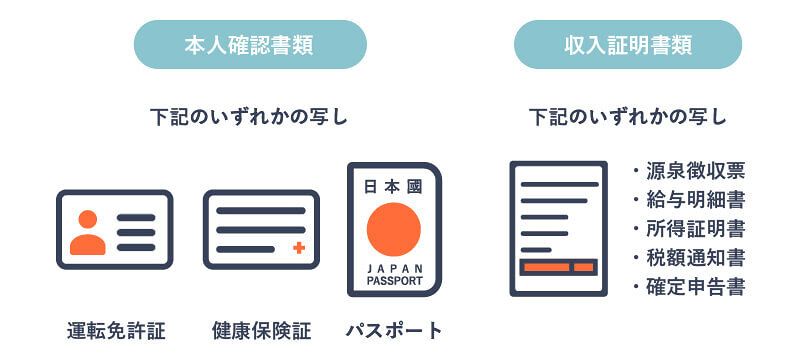

プロミスでお金を借りるときに必要な書類

プロミスのカードローンを申込む際には、「本人確認書類」と「収入証明書」の2つの書類が必要になります。

本人確認書類は、契約形態によって1つか2つを提出する必要があります。一方で、収入証明書は、希望する融資額によっては提出しなくても大丈夫な場合があります。

ただし、これらの書類が揃っていないとカードローンの申込み自体ができないので、必要な書類を事前に確認して準備することが大切です。

提出可能な本人確認書類は限定されています。どのような身分証明書でも受け入れてくれるわけではないので注意が必要です。

本人確認書類として提出可能なものには「マイナンバーカード」や「住民基本台帳カード」も含まれています。ただし、運転免許証、パスポート、健康保険証などがある場合は、これらを優先的に提出することが求められます。

また、健康保険証のように写真がない場合、補足的な書類として住民票を一緒に提出することが必要になります。

そして、自動契約機を使って申込みする場合、認められていない本人確認書類を提出してしまうと、再度契約機まで足を運ばなければならなくなる可能性があるので、特に注意が必要です。

|

本人確認書類(必須) (右記のいずれか) |

・運転免許証 ・パスポート ・在留カード ・特別永住者証明書 ・健康保険証+住民票など1点(来店契約の場合) |

|---|---|

|

収入証明書類 (いずれも最新のもの) |

・源泉徴収票 ・確定申告書 ・税額通知書 ・所得証明書 ・給与明細書(直近2ヵ月分+賞与1年分) |

プロミスの申込みに必要な書類について、下記の記事もご参照ください。

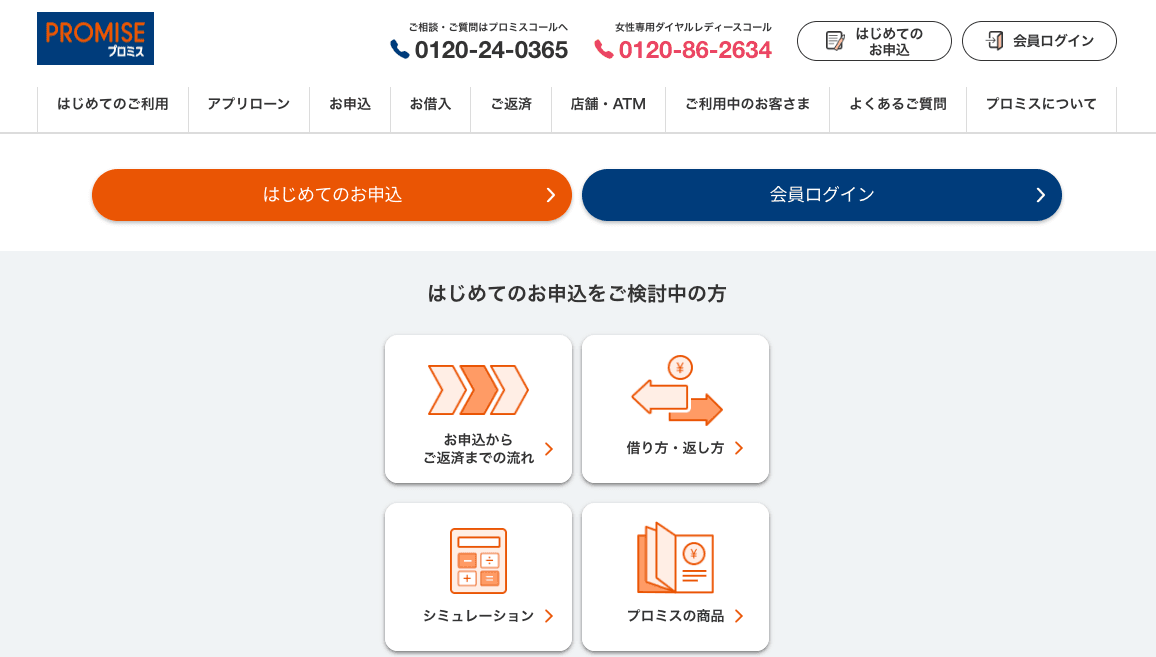

マネ会がプロミスで借りてみたがやばくなった!お金を借りる流れ

マネ会編集部が実際にプロミスに申込みをしてみました。即日融資を受けるまでの流れを紹介します。

今回マネ会では、ウェブから申込みをしました。

プロミスの審査時間についても解説しているので、流れを知りたい方はぜひご覧ください。

- プロミスのHPにアクセスして申込む

- 本人確認手続きに進む

- 必要書類の提出

- 最短3分で審査結果が届く

- 借入れ完了

①プロミスのHPにアクセスして申込む

まずはパソコンやスマートフォンで、プロミスのHPにアクセスして申込みます。

申込み方法は20万円以下と20万円を超える申込みの2パターンがあります。

今回は、20万円以下で申込みました。

申込みボタンを押すと、次ページにて「お客さま情報の入力」が求められます。借入れに必要な基本情報を申告してください。

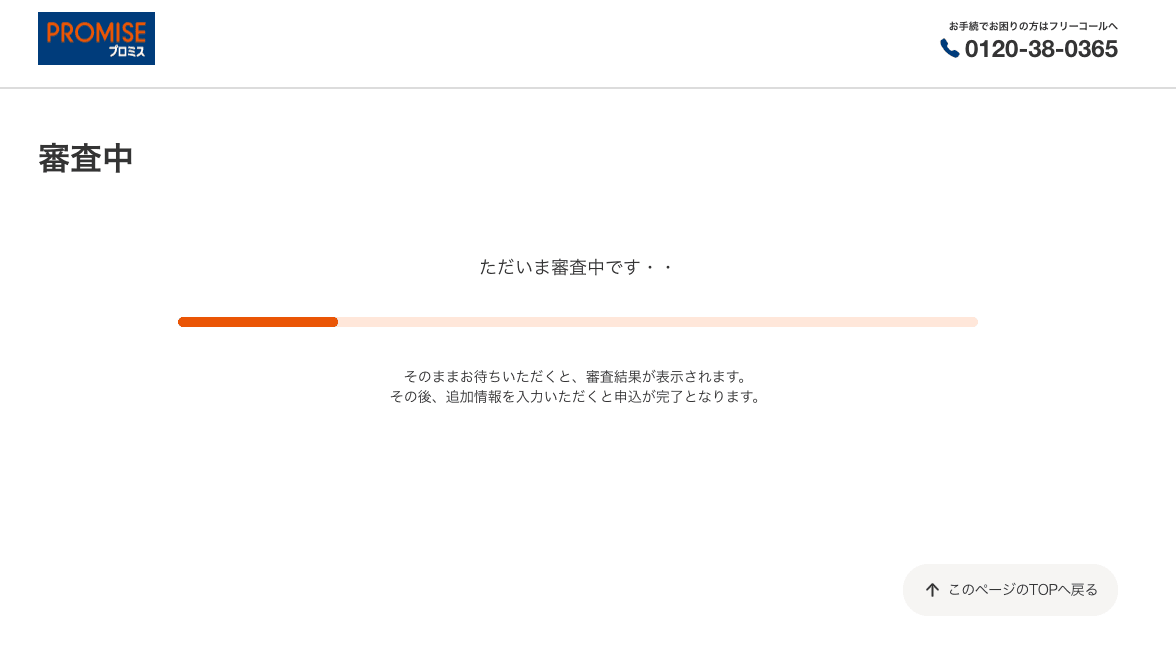

入力が完了すると下記の審査中画面が表示されます。

こちらは仮審査のため、10秒程度で事前審査結果が表示されました。

借入見込みと表示されれば、その後の手続きに進めます。

追加情報の入力では、改めて借入希望額や自宅情報、勤務先情報、免許証の有無、そして、利用目的が確認されました。

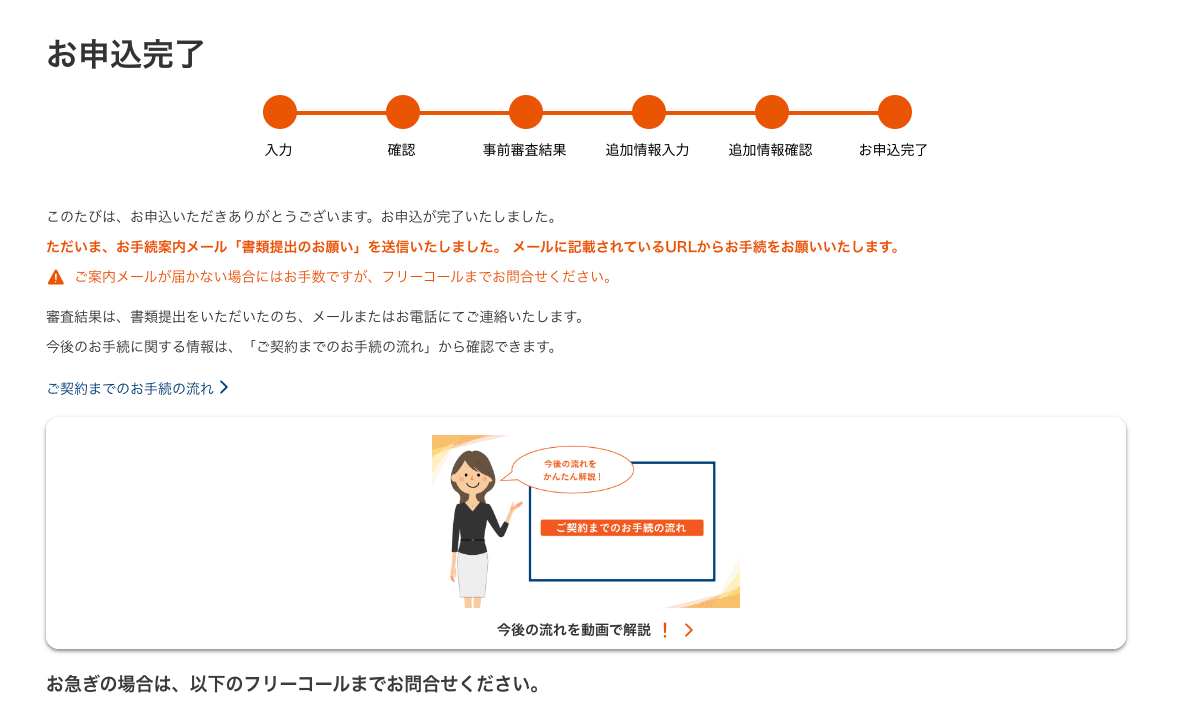

上記を入力すると申込みは完了となります。

②本人確認手続きに進む

申込みが完了すると登録したメールアドレスに「事前審査結果のご連絡」と記載しているタイトルのメールが届きます。

メールにはURLが記載されているので、こちらにアクセスして審査手続きを進めます。

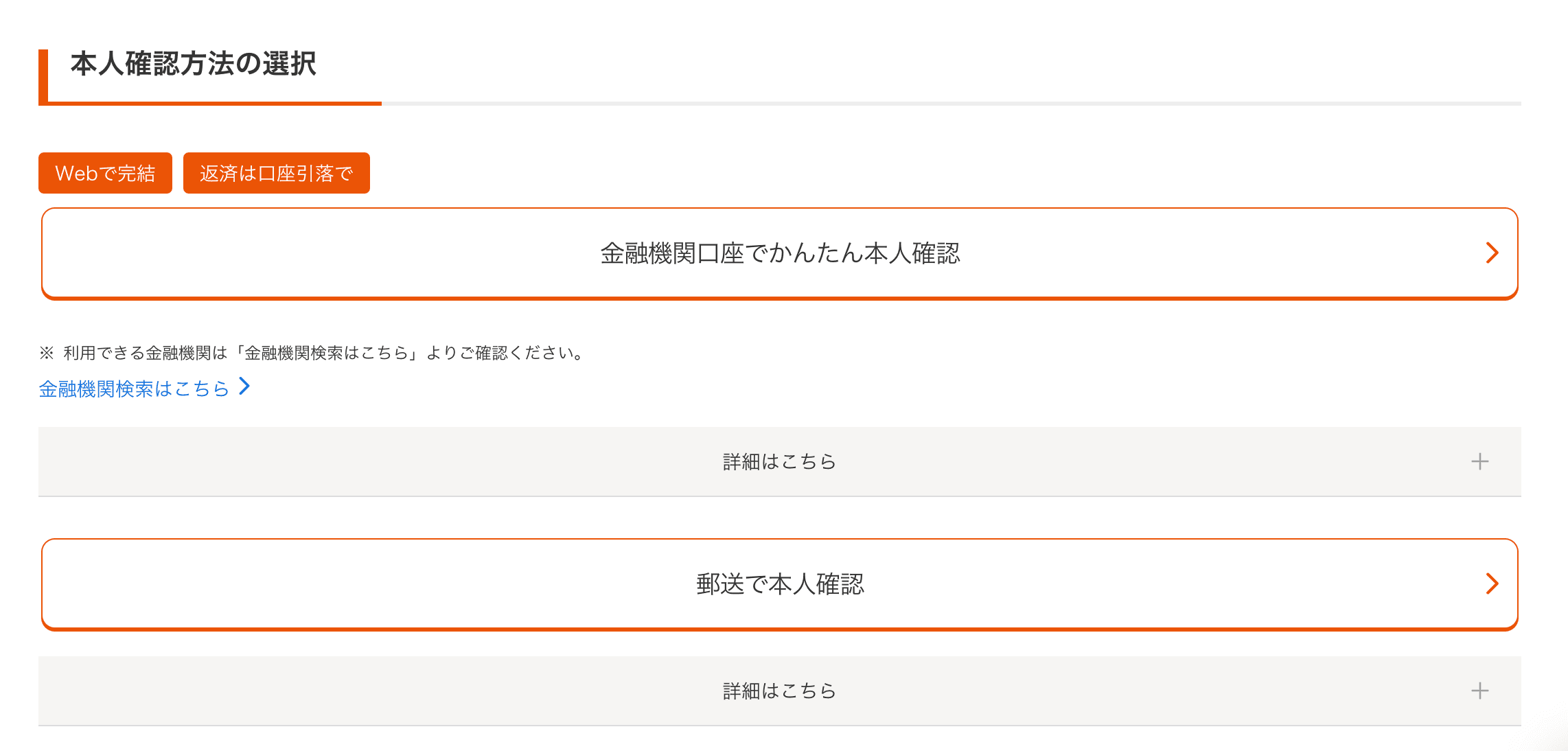

審査に入る前に上記のような本人確認方法の選択画面が表示されます。

ここで注意しなければならないのは、「金融機関で口座振替の登録ができないと、審査の続きを自動契約機などでおこなう必要がある」点です。

金融機関口座の登録画面に進むと、口座振替の登録を促されます。

ここで口座振替の登録を済ませられれば、Web上だけで契約が完結しますが、口座振替ができないとWeb上だけでは審査が完了しません。

自動契約機に行きたくない方、すぐに振込みしてほしい方は、インターネットバンキングの登録を事前に済ませておきましょう。

今回は、自動契約機での借入方法を解説するため、「ご契約方法の選択」を選び、金融機関口座の登録はおこないませんでしたが、口座振替の登録を済ませれれば、審査を経て、Web上だけで借入れまで完結します。

③必要書類の提出

必要書類として、本人確認書類と収入証明書類のアップロードを求められます。

今回は、希望額が50万円以下のため、本人確認書類のみで完了しましたが、50万円を超える融資を希望する場合は、収入証明書類も必要です。

なお、本人確認書類に記載されている住所が現住所と異なる場合は、公共料金の領収書などをあわせて提出する必要があるため、事前に用意しておいてください。

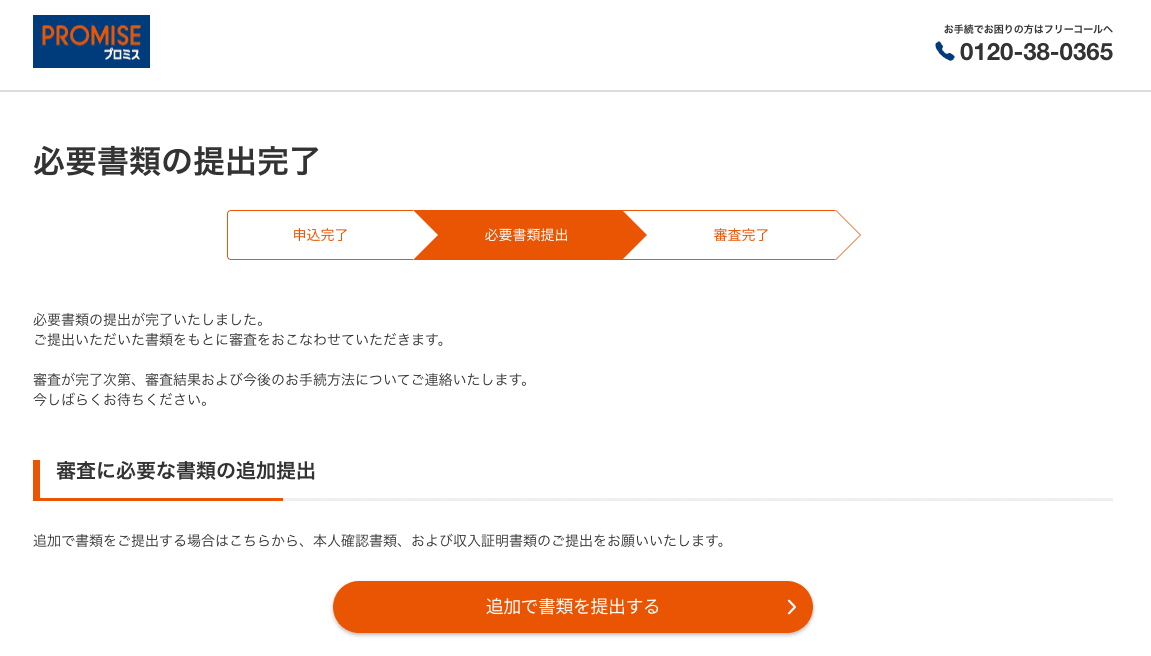

必要書類をすべてアップロードすると審査に進みます。

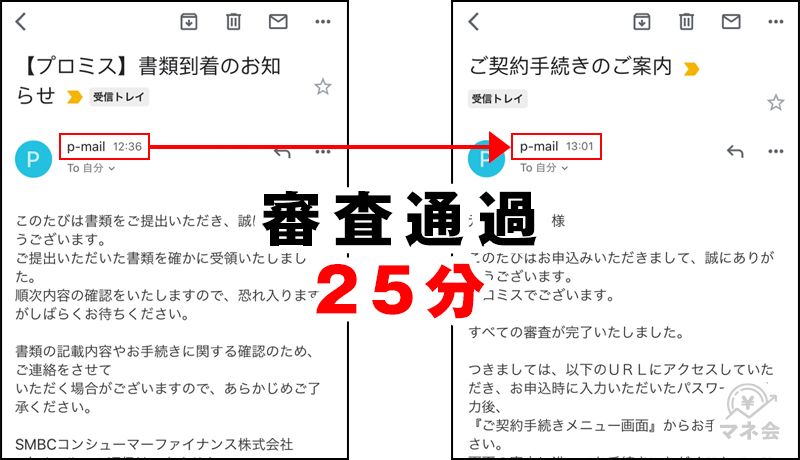

④わずか25分で審査結果の連絡が届いた!

本人確認書類を提出してから約25分後には審査完了のメールが届きました。

なお、今回の申込みでは、会社に在籍確認の電話はありませんでした。

公式サイトに記載しているように、在籍確認は書類提出で済ませられるので、勤務先に電話がかかってくる心配はありません。

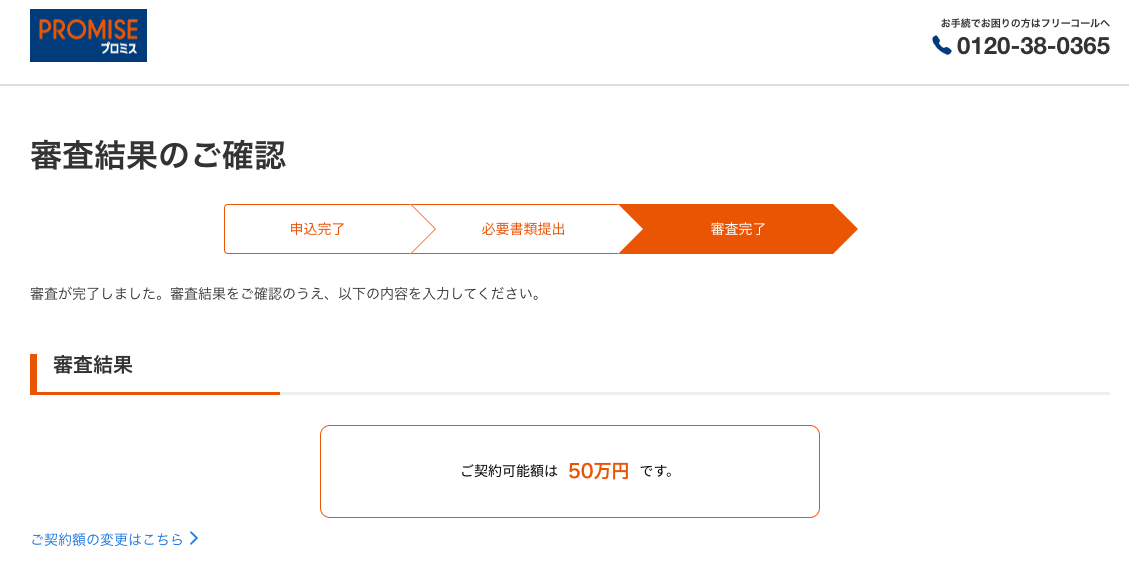

メールに記載のURLをクリックすると、審査結果の確認画面から利用限度額の確認ができます。

今回は収入証明書類を提出していないため、利用限度額は50万となりました。

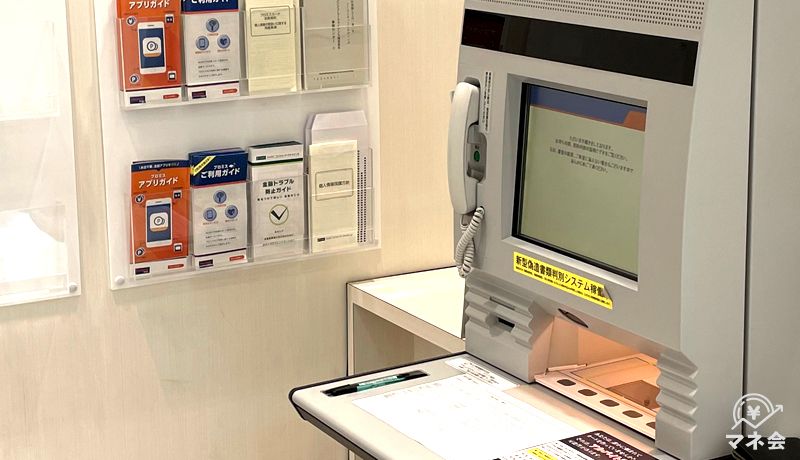

⑤自動契約機で本人確認の手続き

Web申込後は、自動契約ルーム内にある自動契約機で手続きを進めます。

自動契約ルームには、プロミスのアプリガイドや利用ガイドなどの解説書類があります。

自動契約機に表示される案内にしたがって契約手続きを進めます。

契約が始まると備え付けの電話にて、プロミスの担当者から本人確認や手続の進め方についてアナウンスされます。

時間が無い旨を伝えると、とてもスムーズに対応してくれました。

最初は40分から1時間程度かかると伝えられましたが、カードの受取まで20分程度で完了しました。

⑥自動契約機に併設されているATMで借入完了

自動契約機でカードを発行した後は、併設されているATMで借入れできます。プロミスのATMなので、手数料は発生しません。

また、このプロミスのATMと三井住友銀行のATMで借入金の受け取りをする場合、1,000円単位での借入れが可能です。

そのほかの提携ATMでも1,000円単位で借入れができる場合もありますが、利用手数料がかかります。

銀行ATMの操作と同様に、暗証番号と希望金額を入力することでお金を引き出せます。

以上が編集部が実践した借入れまでの流れとなります。

今回は自動契約機で契約しましたが、インターネットで完結させる場合は、インターネットバンキングに登録後、口座振替を選択しましょう。

- 自動契約機で借入れをおこなうと審査は20分以内で完了

- Web完結させる場合は口座振替を選択する

- 口座振替のためにはインターネットバンキングの登録が必要

- 自動契約機のATMは手数料無料

借入れの流れを改めておさらいしたい方は、下記の動画を参考にしてみてください。

【プロミス公式】HowToプロミス「はじめてのお申込」をかんたん解説編

プロミスで借りるときの注意点

プロミスのカードローンを上手く活用するためには、いくつかのポイントを把握しておくことが重要です。

利用するときの注意点は、主に以下のとおりです。

- 年収の1/3以上の金額は借入れできない

- 返済期間が長くなると利息額が大きくなる

- 61日以上の返済遅延は信用情報に傷がつく

- 返済に遅れると遅延損害金が発生する

それぞれの注意点を、詳しく解説していきます。

年収の1/3以上の金額は借入れできない

借入れ金の最高限度額は、改正貸金業法で定められた総量規制(※)に基づき、年収の3分の1までとされています。そのため、これを超える借入れはできません。

また、すでに他社から借入れがある場合、さらに別の金融機関での融資を受ける際の審査は一層厳しくなります。

総量規制の影響を受けたくない方は、銀行系カードローンの利用を検討するのがおすすめです。

銀行系カードローンは総量規制の対象外となっているため、借入れがしやすくなる場合があります。

|

|

|

|

| 無利息 期間 |

なし

|

なし

|

なし

|

| 審査時間 | 申込完了後最短当日 | 最短当日 | 最短即日 |

| 実質年率 | 年1.50〜14.50% | 年2.00〜14.00% | 年1.90〜14.50% |

| 借入 限度額 |

10万円〜800万円 | 10万円〜800万円 | 10万円〜800万円 |

返済期間が長くなると利息額が大きくなる

プロミスの金利は、借入利率4.5%~17.8%(実質年率)です。自分がどれだけの金額を返済しなければならないのか、申込前にあらかじめ確認しておきましょう。

プロミスの利息計算式は、「ご利用金額×借入利率÷365日×ご利用日数」です。

仮に借入利率17.8%で10万円を30日間融資を受けた場合は、10万円×0.178÷365日(1日分の利息)×30日(利用日数)=1,463円(利息額)となります。

もちろん、返済期間が長くなると、それだけ利息が膨らみます。

返済シミュレーションはプロミスの公式HPからできるので、こちらをチェックしてみてください。

61日以上の返済遅延は信用情報に傷がつく

返済日から61日以上の支払遅延が発生すると、信用情報に傷がついてしまいます。

つまりこの状態は、ブラックリスト入りしていることになります。

信用情報に傷がつくと、完済日から5年間はローンを組むことができなくなります。

さらに、金融事故として信用情報に登録され、クレジットカードが作れない、消費者金融から融資を受けることができないなど、さまざまな問題が起こります。

プロミスをはじめとする賃金業法にのっとった消費者金融は安全ですが、支払いの遅延に関してはとても厳しく取締りがおこなわれます。

ご自身の経済状況に合った利用が大切です。

プロミスで延滞した場合に起きることについて、下記の記事で詳しく解説しています。

返済に遅れると遅延損害金が発生する

遅延損害金とは、返済が遅れた際に債務者が負担するペナルティの一種です。返済期日の翌日からすぐに発生し、遅延日数に応じた金額が毎月の返済額に加算されます。

計算は、借入金の残債総額を基準におこなわれ、遅延日数が長くなるほど、その負担も増えることになります。

具体的には、プロミスの遅延損害金は年利20%で計算されます。計算式は次のとおりです。

遅延損害金計算方法

借入金の残高×遅延損害金の利率20%÷365日×延滞日数

例として、30万円の借入金がプロミスから残っていて、返済が遅れた場合を考えてみましょう。遅延日数と遅延損害金の関係は以下のとおりです。

| 遅延日数 | 遅延損害金 |

|---|---|

| 5日遅延 | 約822円 |

| 7日遅延 | 約1,151円 |

| 14日遅延 | 約2,301円 |

| 30日遅延 | 約4,932円 |

| 60日遅延 | 約9,863円 |

返済が遅れると遅延損害金が増えていきます。そのため、できるだけ返済遅延の期間を短くし、遅延損害金の発生を最小限に抑えることが重要です。

プロミスATMは手数料無料で返済可能

ATMで返済するときに、気になるのは利用手数料ですよね。

プロミスATMでは、手数料無料で借入れ・返済が可能です。

コンビニなどの提携ATMで返済するときには手数料が発生するため、手数料無料のATMで返済したい方は、お近くのプロミスATMでの返済がおすすめです。

提携ATMで返済

提携ATMを利用する場合は、借入れと同様に1回につき110円~220円(税込)の手数料がかかります。

また、プロミスでは、コンビニ設置のマルチメディア端末「Loppi」や「Famiポート」を使って返済手続きをすることも可能です。

手続きはコンビニATMに比べて面倒ですが、手数料無料で返済できるので、手数料を節約したい方は利用してみてはいかがでしょうか。

口座振替(口フリ)で返済

プロミスは口座振替にも対応しています。

口座振替の場合、基本的に返済期日は毎月5日となりますが、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、PayPay銀行を引き落とし口座にした場合は、毎月5日、15日、25日、末日のいずれかから選択することができます。

プロミスのオンライン返済シミュレーションで計画的に利用しよう

プロミスの公式HPでは、借入予定の金額と、返済期間、年利を入力することで毎月の返済額を自動的にシミュレーションすることができるようになっています。

予想外に毎月の支払額が多く、返済が滞ってしまうことのないように、シミュレーションをおこなって計画的な利用を心がけるようにしましょう。

プロミスの店舗やプロミスATMを探したい方のために、マネ会ではプロミスの店舗・ATMを簡単に探すことができるリストをご用意しました。

下記の一覧から、お住いの都道府県をクリックしてください。市や区などの地域ごとに、プロミスの店舗・ATMを探すことができます。

プロミスの提携コンビニATM一覧

最寄りのコンビニで手軽にATMを利用したい方のために、プロミスで利用できる提携コンビニATMをまとめました。

- イーネットATM

- ローソン銀行ATM

- セブン銀行ATM

イーネットATMは、主にファミリーマート・ポプラ・デイリーヤマザキ・ニューデイズなどのコンビニに設置されています。

プロミスの提携ATMで発生する手数料

プロミスの提携ATMを利用すると、原則として下記の手数料が発生します。

| 取引金額 | 手数料(税込) |

|---|---|

| 1万円以下 | 110円 |

| 1万円超 | 220円 |

ただし、三井住友銀行のATMは例外です。

プロミスは、SMBCグループの消費者金融です。そのため、三井住友銀行のATMであれば、手数料無料で借入れと返済をおこなえます。

プロミスの提携ATMのうち、手数料無料で利用できるのは三井住友銀行のATMのみです。

手数料無料でATMを利用したい方は、プロミスATMか三井住友銀行のATMがおすすめです。

プロミスの手数料について、下記の記事でも詳しく解説しています。

プロミスに関するよくある質問

最後にプロミスの審査に関する疑問をまとめました。

申込み前に疑問点を解消しておきましょう。

プロミスで借りるとやばい?

法律で定められた賃金業法に基づいて事業を展開しているので、危ない企業ではありません。

大手のため企業ガバナンスなども整っており、名前が知られていない中小消費者金融などで借りるよりも安全です。

高額な金利や不正な取り立てがくるなどはまずありませんので、安心してください。

プロミスはアルバイトでもお金を借りられる?

雇用形態に関係なく、定期的な収入があることが審査で重視されるポイントです。そのため、正社員だけでなく、パートやアルバイトの方でも利用しやすい仕組みとなっています。

プロミスの審査は甘い?厳しい?

(※)出典:2024年3月期SMBCコンシューマーファイナンス月次営業指標/SMBCコンシューマーファイナンス株式会社プロミスの審査では在籍確認はある?

ただし、プロミスでは原則書類で在籍確認を実施しているため、会社に電話がかかってくることはありません。

プロミスにおける在籍確認については、記事内のこちらの章を参考にしてみてください。

過去に審査落ちしていても再申込みできる?

何か条件があることはなく、何回でも審査の再申込みはできます。ただし、一度落ちている方は審査で不利になることがあります。

そのため、融資を受けたい方は、ほかのカードローンに申込みすることをおすすめします。

下記の消費者金融は、初回利用に限り無利息で融資をおこなっています。さらに、プロミス同様に即日融資可能です。ぜひ、検討してみてください。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回契約翌日から365日(※)

|

| 審査時間 | 最短18分 | 最短20分 | 申込み後最短15秒 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 |

最近まで無職だった人でも借入れできる?

しかし、勤続年数が短いことが原因で審査に落ちる可能性もあります。

例えば、働き始めてからまだ数週間しか経っていないような方は注意してください。

このような場合は、一般的に半年ほど働いてからプロミスの審査に臨んだほうがいいでしょう。

結論、プロミスで借りてもやばくない!

- プロミスは最短3分で即日融資可能!

- はじめての方には30日間の無利息サービスが適用される

- 審査において原則、電話での在籍確認はしていない

- 金利(借入利率)は4.5~17.8%。長期の借入れは不向き

- 借入れをする際は総量規制と61日以上遅延に気を付ける

プロミスは、SMBCグループが展開している日本の消費者金融業者です。

プロミスはやばいという噂がありますが、法律で定められた賃金業法に基づいた消費者金融であり、まったくやばいことはありません。

本記事では、実際に利用した方の口コミをあわせてプロミスを利用する際のメリットとデメリット、そのほか利用する際に気をつけるべきことなどを解説しました。

対応が丁寧なプロミスは、はじめての方でも安心して利用することができます。

今回、編集部が実践したように自動契約機からの借入れは最短20分で可能でしたが、Webからの申込みであれば最短3分で融資可能。

また、はじめて借入れした日の翌日から30日間の無利息期間が始まるため、無利息期間を有効的に活用できます。

そのため、融資を急いでいる方やはじめて消費者金融を利用する方にはとてもおすすめです。ぜひ、プロミスを検討されてみてはいかがでしょうか。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

大手証券会社をはじめ、都市銀行の融資課、消費者金融の督促など、金融機関に計10年間勤務してきました。証券会社では個人顧客400名の資産運用を担当し、お金にまつわるアドバイスをしていました。 銀行や消費者金融では、審査のための稟議書の作成や期日に返済が困難なお客様の対応をしてきましたので、審査でどのような点がチェックされるか、返済が困難になった場合の対処方法などを熟知しています。

会計コンサルタントを経て、2017年よりライター・編集者として活動中。 得意なテーマは金融・ビジネスで、マネ会ではカードローン記事の執筆・編集を担当している。本を読むことが好きで、年間の読書量は100冊以上。 保有クレカはエムアイカード。使いすぎ防止で三菱UFJ-VISAデビットを愛用していたが、増税を契機にスマホ決済アプリへの関心を高め、現在は楽天Payを中心にLINE Pay・PayPay・d払い・メルペイを使い分けている。