PR

PR

プロミスの返済方法を解説!分割のやり方や返済額を下げ方がわかる

「プロミスでお金を借りたけれど、返済はどうやっていけばいいのかな」、あるいは、「プロミスで返済をしているけれど、ちょっときつくなってきたなあ」、みなさんのなかには、このような気持ちを持って本記事にたどり着いた方もいらっしゃることでしょう。

本記事では、プロミス返済の仕組みを解説。返済方法や分割の仕方、また返済額の抑え方まで詳しく説明します。

お金が必要になって借入れをする時は、とにかく急いでいることが多いですから、借入れの時点で完済まできっちり計画できた方というのは、少数派かもしれません。

ですが、プロミスから借りたお金をどうやって返済していくか、最後の返済までしっかり見通すことができれば、返済のストレスを大幅に減らすことができます。

この記事では、プロミスへの返済をこれから始めるという方にも、返済の途中という方にも、役に立つ情報をまとめました。

そして、記事内では、万が一返済ができなくなってしまったときの対処法についても解説しているので、プロミスの返済でお困りの方はぜひ参考にしてみてください。

また、下記にある消費者金融もプロミスと同様に即日融資可能。さらに、毎月の返済負担を減らすおまとめローンにも対応しています。

返済に困っている方は、借金を一本化するなどして返済の負担を軽減させることをおすすめします。消費者金融によって、おまとめローンの特徴が違ってくるので合わせてチェックしてみてください。

- プロミス返済の仕組みと返済額の抑え方

- プロミスが設けている6つの返済方法

- 返済ができないときの対処法と相談できる場所

プロミスの返済方法は6種類から選ぶ

プロミスが設ける返済方法について、それぞれ詳しく解説します。

プロミスの返済は、大きく分類すると下記の6つがあります。

- インターネット返済

- 口フリ(口座振替)

- スマホATM

- コンビニ・提携ATM

- プロミスATM

- 銀行振込

プロミスは、三井住友銀行の子会社であるSMBCコンシューマーファイナンスが運営する消費者金融のサービスです。

このため、親会社である三井住友銀行とのサービス連携が強いという特長があります。

また、近年はアプリローン®など、インターネットを通しての決済に力を入れており、利便性が高まっています。

最後に、プロミスでは毎週月曜日0:00~7:00にシステムメンテナンスを実施しています。

このため、この間は返済を含めてすべての手続きが休止になります。

| 返済方法 | 来店不要でWEB完結可能か | 土日返済可 | 24時間返済可 | 手数料無料 |

|---|---|---|---|---|

| インターネット返済 | ◯ | ◯ | ◯ | ◯ |

| 口フリ(口座振替) | ◯ | × | × | ◯ |

| スマホATM | ◯ | ◯ | ◯ | ◯ |

| コンビニ・提携ATM | × | ◯ | × | 三井住友銀行ATMは無料だかそれ以外は有料 |

| プロミスATM | × | ◯ | × | ◯ |

| 銀行振込 | ◯ | ◯ | ◯ | × |

- プロミスのサービスは三井住友銀行と相性がいい

- インターネット返済・アプリ返済が充実

- 毎週月曜日0:00~7:00はプロミスの全サービスが休止

インターネット返済

インターネット返済は、パソコンやスマートフォン、携帯電話などから返済する方法です。

24時間いつでも、どこからでも利用でき、土日・祝日でも返済処理が行われるので追加融資をすぐに受けることができます。

また、振込手数料が無料なのも大きなメリットです。

インターネット返済では、一部返済(約定返済)、全額返済(随時返済のうち一括返済)、金額指定返済(随時返済)の3つの返済ができます。

また、1円単位の端数の返済も可能です。

プロミスのインターネット返済が利用できる銀行は、以下の5行です。

- 三井住友銀行

- 三菱UFJ銀行

- PayPay銀行

- みずほ銀行

- 楽天銀行

このなかに自分の利用している銀行がないという方は、プロミスをしばらく利用する予定であれば、この機会に三井住友銀行の口座を開いておくのもよいかもしれません。

ネットバンク以外の三井住友銀行・三菱UFJ 銀行・みずほ銀行を利用する場合は、事前にそれぞれの銀行でインターネットバンキングの利用手続きをおこなう必要があります。

口フリ(口座振替)で返済

口座振替(口フリ)を利用すれば、自分の銀行口座から返済額を自動で引落しすることができます。口座振替の便利なところは、なんといっても毎回の返済手続きをする手間がなくなることでしょう。

また、手数料が無料なのもうれしいメリットです。

返済日は、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、PayPay銀行の口座を引落し口座に指定した場合は、毎月5日・15日・25日・末日のいずれかから選べます。

そのほかの銀行も指定ができますが、返済日は選べず、毎月5日になるので注意が必要です。

なお、返済期日が休日の場合は翌営業日に引き落とされます。利用には、最初にインターネットの会員サービスから手続きをしておく必要があります。「口フリ(口座振替)のお手続き」から申込ができます。

また、プロミスのサービスをすでに利用中の方は、契約内容の変更が必要になってくる場合があるので、プロミスコールへの問い合わせが必要です。

スマホATM

プロミスではこのほか、スマホATMを使ってセブン銀行ATMからカードレスで返済することもできます。

ローンカードなしで全国のセブン銀行からいつでも返済できるので、とても便利な返済方法です。

スマホATMを利用する際は、プロミスの公式アプリをダウンロードすると利用できるサービスで、メールアドレスの登録をしてください。

デメリットとしては、セブン銀行ATMの手数料が発生するので注意が必要です。

コンビニ・提携ATM

銀行やコンビニに設置されている提携ATMから返済することもできます。この場合、上記とは違い利用にはプロミスカードが必要です。

プロミスが提携しているATMは下表のとおりですが、おすすめは手数料が無料の三井住友銀行のATMです。

三井住友銀行以外のATMでは、1万円以下110円(税込)、1万円超220円(税込)の手数料がかかります。

利用時間は各ATMごとに異なりますが、コンビニに設置されているATMなら、ほぼ24時間利用できると考えてよいでしょう。

Enetやセブン銀行、ローソン銀行、三井住友銀行、三菱UFJ 銀行、イオン銀行、ゆうちょ銀行などが利用できます。

|

ATM |

備考 |

|---|---|

|

・Enet ・セブン銀行 ・ローソン銀行 ・三井住友銀行 ・三菱UFJ 銀行 ・イオン銀行 ・ゆうちょ銀行 ・西日本シティ銀行 ・横浜銀行 ・東京スター銀行 ・第三銀行 ・福岡銀行 ・熊本銀行 ・クレディセゾン |

・銀行内のATMであれば現金振込ができますが、1日の振込限度額は10万円です ・ゆうちょ銀行の利用には「Web明細」登録が必要です 【利用できない時間帯】 ・24時間利用可能なATMでも、日付変更の前後に数十分間の休止時間が発生します ・毎週月曜日0:00~7:00はいずれのATMも利用ができません ・その他、正月やGWなどサービスを停止する期間があります |

プロミスカードを持っていない場合、銀行口座のカードを持っていれば、「振込」を利用してATMから返済することもできます。

ただし、あまりおすすめはできない方法です。

ATM手数料のほかに、返済金額に応じて別途振込手数料がかかるため、ほかの返済方法に比べて手数料が高くなってしまうことがあります。

振込受付は原則24時間おこなわれますが、平日15時以降と土・日・祝日、12/31、1/1~1/3の受付分は、相手銀行の翌営業日扱いとなります。

また、振込をする前に、あらかじめプロミスの「振込先口座」を確認しておく必要があります。口座番号は「プロミスインターネット会員サービス」か、プロミスコールで確認できます。

プロミスATM

プロミスは自動契約コーナーに設置されているATMから返済ができます。利用手数料は無料で、プロミスカードがなくても利用することが可能です。

ATMの利用時間は7:00~24:00の店舗が多いですが、店舗や営業日によって変わることがあります。利用前に確認してから出かけるのがよいでしょう。

利用したい店舗にATMがあるかは、プロミスの公式サイトの「店舗・ATM」から検索ができます。

店舗名の下にある「お取扱い」に「入出金」があれば、利用が可能です。ATMの利用時間は、「お取扱い」の下にある「店舗ページ」から確認できます。

銀行振込

まとめて返済したいときは、銀行振込がおすすめです。土日や夜間も返済可能。一括返済もできます。

注意点としては、銀行振込で返済する際は、振込手数料を負担する必要があります。

そのため毎月返済するなど、こまめな支払いには不向きです。

一気に支払いをおこないたいときなど、利用するシーンを限定して活用してください。

プロミスはいつまでに返済するのか

プロミスの返済はいつまでに返済すればいいのかを解説します。

プロミスの返済は、4つの期日から選べることが魅力ですが、初回返済日は通常の返済と違ってくるので注意してください。

ここでは、プロミスの返済をする際に知っておきたい返済期日について説明します。

プロミスの返済日は4つの期日から選べる

プロミスの返済日は、5日・15日・25日・末日のなかから選ぶことができます。

ただし、銀行経由での返済を希望してる方は、注意が必要です。

しかし、三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行・PayPay銀行ほかその他28銀行以外は、返済期日が選べず毎月5日になってしまいます。

事前にこちらで確認しておきましょう。

初回返済日は通常返済日とは違うので注意!

プロミスの返済は、初回のみ通常の返済日が異なるため注意してください。

返済期日は変わりませんが、返済日が「同月」「翌月」「翌々月」になるケースがあります。

以下の表を参考にしてください。

| 返済期日 | 借入日 | 初回返済期日 |

|---|---|---|

| 毎月5日 | 1日~19日 | 借入日の翌月の返済期日 |

| 20日~末日 | 借入日の翌々月の返済期日 | |

| 毎月15日 | 1日~末日 | 借入日の翌月の返済期日 |

| 毎月25日 | 1日~9日 | 借入日の同月の返済期日 |

| 10日~末日 | 借入日の翌月の返済期日 | |

| 毎月末日 | 1日~14日 | 借入日の同月の返済期日 |

| 15日~末日 | 借入日の翌月の返済期日 |

プロミスの返済は当日振込で即時反映される

プロミスの返済は、振込手続きをすると即時反映されます。

しかし、返済期日当日、ぎりぎりの時間になってしまうと返済当日に間に合わない可能性があります。

返済日に遅れてしまうと延損害金(遅延利息)が発生してしまいます。期日や時間に余裕を持った返済をおこないましょう。

プロミスの返済サイクルについて

プロミスの返済サイクルについて解説していきます。

プロミスの返済には、「約定返済」と「随時返済」の2種類があります。それぞれご説明します。

①約定返済

約定返済とは、最初に契約した時にプロミスと取り決めた返済のことです。

契約書に示された返済期日に支払うもので、プロミスでは最低月1回の約定返済が必要です。いわゆる「通常の返済」と捉えてください。

すでに契約された方はご存じでしょうが、プロミスでは約定返済日を5日・15日・25日・末日のいずれかから選ぶことができます。

選んだあとは、完済まで1ヶ月サイクルで返済を続けていく流れになります。

なお、返済期日がプロミスの休業日にあたる場合は、翌営業日が返済期日になります。

給料日ギリギリに設定して失敗した、という方もいらっしゃるようですので、確実に支払えるよう、入金のある日の少し後などを選ぶとよいでしょう。

返済日を忘れてしまったことはあります。通常は給料日に設定をしていたのですが、給料日が土日を挟んだ場合は後払い方式の会社なので翌月曜日に払うつもりで考えていたら、返済日を過ぎてしまいました。

プロミスから連絡があり初めてそのことに気がつきました。それ以来、返済日を給料日の2日前に設定変更しました。そのおかげでそれ以降返済遅延はありません。

プロミスの返済がまだ始まっていない方は、初回の返済日のことが気になっているかもしれません。

実は、プロミスの初回の返済日は、借入れをした日によって変わってきます。ここは注意が必要なポイントです。

特に、初回借入れ日が当月1日~9日で、返済日を毎月25日に指定した方と、初回借入日が1日~14日で、返済日を毎月末日に指定した方は、「返済日は1ヶ月後」と思っていると、初回の返済期日で延滞してしまいます。気をつけましょう。

| 返済期日 | 借入日 | 初回の返済期日 |

|---|---|---|

| 毎月5日 | 1日~19日 | 借入日の翌月5日 |

| 20日~末日 | 借入日の翌々月5日 | |

| 毎月15日 | 1日~末日 | 借入日の翌月15日 |

| 毎月25日 | 1日~9日 | 借入日の同月25日 |

| 10日~末日 | 借入日の翌月25日 | |

| 毎月末日 | 1日~14日 | 借入日の同月末日 |

| 15日~末日 | 借入日の翌月末日 |

なお、約定返済では、返済期日に遅れると遅延損害金が発生します。

遅延損害金は通常の金利より高く、プロミスの遅延損害金は年率20%に設定されています。

プロミスは上限金利が17.8%と、ほかの消費者金融各社と比べて低めですが、遅延損害金の20%は各社と足並みを揃えています。

せっかくのメリットが消えてしまわないよう、延滞は避けたいものです。

返済日を忘れてしまいそうな人は、以下の口コミのように返済に関するお知らせメールを受け取るようにしましょう。メール設定をして、毎月返済日前にリマインドしてもらうことで、返済を忘れることもなくなります。

周りにバレたくない場合は、自分だけが知っているメールアドレスを登録するなどして、共有のパソコンなどからは閲覧できないように注意しておくことも大切です。

プロミスの返済日は今のところはまだ一度も忘れたことはありません。

プロミスからお知らせメールが届くので忘れることは今の間はまだありません。 返済日時も給料日に設定しているので、延滞したり遅れたりすることはほぼありません。管理方法は、給料日にお知らせメールが来るように設定すると忘れることはほとんどありません。

②随時返済

随時返済とは、簡単にいうと約定返済以外でおこなう返済のことです。

随時返済をさらに分けると、「一部返済」と「一括返済(全額返済)」の2種類があります。

一括返済は、元金と返済までにかかる利息を合わせて一度に返済してしまう返済です。

約定返済は、借りた人の義務として毎月おこなうことが定められていますが、随時返済は借りた人の希望によりおこなうものです。

ですので、いつ返済するか、いくら返済するかなどを借りた人が自由に決めることができます。

随時返済のメリットの1つは、返済額が全額元金に充てられるという点です。

借入れの額が減れば、利息の負担も減っていきますので、返済がどんどん楽になっていきます。

今月は少し余裕ができた、という時は随時返済をおこなうことで、先々の得につながります。

ただし、随時返済をおこなう上で1点、留意しなければいけないことがあります。

それは、随時返済をしても毎月の約定返済の義務はなくならないということです。

ですので、随時返済はあくまで約定返済の分を引いた余裕資金でおこなうのがよいでしょう。

専門家からのコメント

仮に約定返済日の前に一部随時返済をしたとしても、その月の約定返済は通常通りおこなわれます。

具体的には、毎月の約定返済額が5,000円だとして、今月は随時返済で3,000円払っているので、残りの2,000円が残っていれば約定返済は済むというわけではありません。

随時返済3,000円をおこなっていても、このケースでは約定返済額5,000円が残っていなければ遅延損害金が発生します。随時返済を早まって約定返済額を用意しておらず、遅延損害金が発生してしまうことが無いように注意しましょう。

プロミスの返済方式と返済額の決まり方

プロミスの返済方式には、残高スライド元利定額返済方式というものがあります。

この返済方式は、借入残高に応じて毎月の返済額が変動するシステムです。

残高スライド元利定額返済方式について詳しく解説します。

残高スライド元利定額返済方式とは?

プロミスは、返済方式として「残高スライド元利定額返済方式」を採用しています。

クレジットカードを利用される方は、「リボルビング方式(リボ払い)」という言葉を聞いたことがありませんか?

「残高スライド元利定額返済方式」は、このリボ払いの一種です。

リボ払いでは、毎回一定額を分割して支払っていきます。では「残高スライド元利定額返済方式」はどのようなリボ払いなのでしょうか。

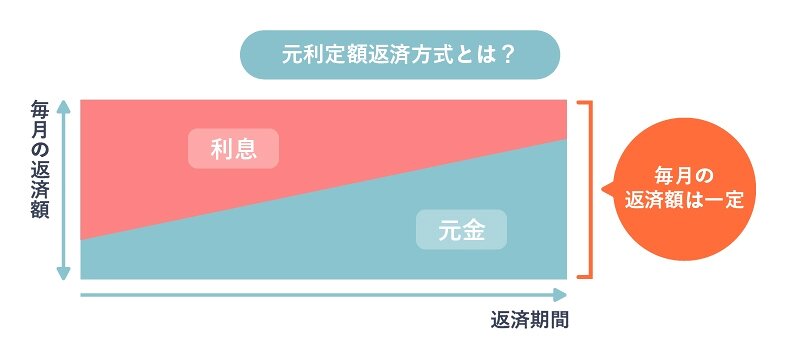

最初に「元利定額」から見ていきましょう。「元利定額」は毎回、元金(借入れた額)と利息を合わせた定額を返済していく、ということを意味しています。

「元利定額」は支払う金額が一定なので毎月の支出管理がしやすいのがメリットですが、下の表のように最初のうちは利息の支払いが多く、元金がなかなか減らないというデメリットがあります。

それでは、「残高スライド」とは何でしょうか。「残高スライド」は、借入残高に応じて毎回の返済額が段階的に“スライド”します。

つまり、残高によって返済額が増えたり減ったりしますよ、という意味です。

例えば、残高10万円なら返済額は4千円、5万円なら2千円といった具合です。

プロミスの「残高スライド元利定額返済方式」では、この残高スライドの額を、毎月最低限返済する必要のある額、「最低返済額」としています。

この額は、以下の式で計算されます。

| 借入後残高 | 返済金額 | 返済回数の上限 |

|---|---|---|

| 30万円以下 |

借入後残高×3.61% (1,000円未満は切り上げ) |

36回まで |

|

30万円超~ 100万円以下 |

借入後残高×2.53% (1,000円未満は切り上げ) |

60回まで |

| 100万円超 |

借入後残高×1.99% (1,000円未満は切り上げ) |

80回まで |

追加借入れをしない限り、返済額は最後まで一定

ただし、ここで大きな注意点があります。

それは、プロミスの「残高スライド元利定額返済方式」では、追加で借入れをしない限り、最後に借入れをした時の最低返済額が維持されるという点です。

どういうことなのか、具体的にご説明します。

例えば、10万円を毎月返済しているとします。返済額は毎月4千円です。

残高が8万円になった時、プロミスへの返済額は上記の計算式からは3千円になるはずですが、3千円には減らず、4千円が維持されます。

そのまま、残高が5万円に減っても、2万円になっても、返済額は変わりません。

しかし、例えば残高が5万円になった時に、1万円の追加借入をしたとします。

この場合は、残高が6万円に増えるので、返済額は4千円から3千円に変わります。

まとめると、プロミスでは追加の借入をしない限り、最後の借入額で計算された最低返済額が毎月の返済額となります。

最初から最後まで一定の金額になるので、シンプルでわかりやすいですね。

一方、途中で追加の借入をおこなうと、返済額が変わってくる可能性が出てきます。

追加の借入を繰り返したことにより、次回の返済額がよくわからなくなった、という方もいらっしゃるでしょう。

途中で借入した場合はその都度、返済額が変わったかどうか、プロミスに確認することを忘れないようにしましょう。

ここまで、プロミスの返済のタイミングである「約定返済」と「随時返済」、プロミスの約定返済額の計算方法である「残高スライド元利定額返済方式」について説明してきました。

続いて、プロミスの返済について、シミュレーションを用いてさらに詳しく解説します。

プロミスの返済額の確認方法

プロミスの返済額は、借入残高によって変動する「残高スライド元利定額返済方式」を採用しています。

追加借入れをしない限り返済額は一定ですが、途中で追加借入れをおこなうと返済額が変わってくる可能性があります。

そこで、現在の返済額がどのくらいなのかを確認したいときの方法を解説します。

プロミスの返済額の確認方法は2つです。

WEBサイトもしくはアプリで確認する

プロミスの公式サイトから会員サービスにログインすれば、返済額を確認できます。

ログイン後、「ご利用情報」を確認してみてください。

また、プロミスの公式アプリからでも確認可能です。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスコールに電話をして確認する

返済額の確認は、プロミスコールでも確認できます。

プロミスコールに電話をすると自動音声が流れます。音声に従うと返済額がわかるので、簡単手軽です。

また、返済額の確認とともに、オペレーターへの相談もできるので、問い合わせを希望する方は下記の電話番号を利用してください。

プロミスコール

0120-24-0365

プロミスの返済を賢くおこなうコツ

プロミスの返済をスムーズにおこなうためには、下記のことに注意してください。

- 無利息期間中に返済を目指す

- 早期返済を心がけ繰り挙げ返済をおこなう

- 返済は自動引き落としを利用する

- 手数料がかからない返済方法を選ぶ

返済を1日でも遅延してしまうと、延損害金(遅延利息)が発生します。

賢い返済方法を心得え、計画的な返済プランを立てることが重要です。

無利息期間中に返済を目指す

プロミスをはじめて利用する方は、30日間の無利息サービスが適用されます。この期間中に返済すれば利息が発生しません。

さらに、プロミスの無利息期間は「初回利用の翌日から30日間」です。

初回利用とは、初めてお金を借りるときのことです。もし、プロミスと契約してから初回利用日までに時間が経ってしまっても、勝手に無利息期間が始まるということはないので安心です。

また、30日以内に追加で5万円を借りて、5万円+5万円=10万円を期間内に返すことで、利息0円でプロミスの追加融資を受けることもできます。

この無利息期間中に返済をすれば、利息が発生しないので賢く返済ができます。

早期返済を心がけ繰り挙げ返済をおこなう

早期返済を目指すような返済プランが望ましいです。

お金に余裕があるときは、繰り上げ返済をすることで返済期間を短縮し、支払うべき総利息額を減らすことができます。

返済は早ければ早いほど支払う利息額は減るため、返済期間をなるべく引き延ばさないことが大切です。

返済は自動引き落としを利用する

早期返済を目指すためにも、うっかり返済日を忘れてしまった!なんてことがないよう注意してください。

返済を1日でも遅延すると延損害金(遅延利息)がかかります。プロミスの遅延損害金は通常の金利よりも高い年率20%です。

口座からの自動引き落としを設定しておくと、返済を忘れるリスクを防げます。

手数料がかからない返済方法を選ぶ

賢い返済方法の1つとして、手数料がかからない返済方法を選ぶことも重要です。

返済にかかる手数料は数百円と一見すると、大きな額ではありません。しかし、長期で返済をする方は、都度手数料を支払っていると大きな金額になってしまいます。

無駄な出費を抑えるためにも、手数料無料の返済方法を選びましょう。

プロミスの返済をシミュレーション

プロミスで、金利17.8%で10万円を借りたとしてシミュレーションをおこないます。

プロミスでは、30万円以下の最低返済回数は36回と決まっていますが、先ほどの返済金額の計算式により最低返済額は4,000円となります。

この範囲で返済回数を設定するなら、最大で32回払いまで可能です。

それでは、1回払いから32回払いまで、毎月の返済額と返済総額を見てみましょう。

返済回数で見る利息額の変動

| 返済期間 | 毎回の返済額(最終回の返済額) | 返済総額(うち利息) |

|---|---|---|

| 32回 | 4,000(1,864) | 125,864(25,864) |

| 31回 | 4,047(4,049) | 125,459(25,459) |

| 30回 | 4,154(4,139) | 124,605(24,605) |

| 29回 | 4,268(4,254) | 123,758(23,758) |

| 28回 | 4,390(4,386) | 122,916(22,916) |

| 27回 | 4,521(4,533) | 122,079(22,079) |

| 26回 | 4,663(4,664) | 121,239(21,239) |

| 25回 | 4,816(4,821) | 120,405(20,405) |

| 24回 | 4,982(4,992) | 119,578(19,578) |

| 23回 | 5,163(5,162) | 118,748(18,748) |

| 22回 | 5,360(5,367) | 117,927(17,927) |

| 21回 | 5,576(5,589) | 117,109(17,109) |

| 20回 | 5,815(5,804) | 116,289(16,289) |

| 19回 | 6,078(6,074) | 115,478(15,478) |

| 18回 | 6,371(6,360) | 114,667(14,667) |

| 17回 | 6,698(6,697) | 113,865(13,865) |

| 16回 | 7,067(7,060) | 113,065(13,065) |

| 15回 | 7,484(7,492) | 112,268(12,268) |

| 14回 | 7,962(7,968) | 111,474(11,474) |

| 13回 | 8,514(8,515) | 110,683(10,683) |

| 12回 | 9,158(9,156) | 109,894(9,894) |

| 11回 | 9,919(9,924) | 109,114(9,114) |

| 10回 | 10,833(10,837) | 108,334(8,334) |

| 9回 | 11,951(11,950) | 107,558(7,558) |

| 8回 | 13,348(13,350) | 106,786(6,786) |

| 7回 | 15,145(15,148) | 106,018(6,018) |

| 6回 | 17,542(17,544) | 105,254(5,254) |

| 5回 | 20,898(20,900) | 104,492(4,492) |

| 4回 | 25,933(25,935) | 103,734(3,734) |

| 3回 | 34,327(34,326) | 102,980(2,980) |

| 2回 | 51,115(51,115) | 102,230(2,230) |

| 1回 | 101,463 | 101,463(うち1,463) |

32回から1回まで、毎回の返済額が少ない順で並べました。

利息の額は、毎回の負担が少ないほうが多くなっているのがすぐにわかると思います。

32回払いだと、借りた10万円を返すほかに、利息としてなんと25,864円を支払うことになっています。対して、1回払いの利息は1,463円です。

「毎月の負担が少なくて助かると思っていたけど、こんなに損しちゃうの?」とびっくりされた方も多いのではないでしょうか。

このように、返済回数によって最終的に支払う総額はかなり変わってきます。

だからこそ、先にご紹介したように、随時返済を活用して負担のない範囲でなるべく早く返済することに価値があるのです。

次は、毎月返済できる金額が決まっている場合についてシミュレーションしてみましょう。

金利17.8%で10万円を11回払いで返済する場合の見通し

例えば、毎回の返済を1万円以内に抑えたいと考えているとします。

先ほどと同じく、金利17.8%で10万円を借入れた場合、毎回9,919円を返済していく「11回払い」が最短で返せる回数となります。

この11回払いについて、返済回数ごとの利息の変化などを見ていきたいと思います。

| 回数 | 毎回の返済額 | うち元金 | うち利息 | 返済後の残高 |

|---|---|---|---|---|

| 1回目 | 9,919 | 8,436 | 1,483 | 91,564 |

| 2回目 | 9,919 | 8,561 | 1,358 | 83,003 |

| 3回目 | 9,919 | 8,688 | 1,231 | 74,315 |

| 4回目 | 9,919 | 8,817 | 1,102 | 65,498 |

| 5回目 | 9,919 | 8,948 | 971 | 56,550 |

| 6回目 | 9,919 | 9,081 | 838 | 47,469 |

| 7回目 | 9,919 | 9,215 | 704 | 38,254 |

| 8回目 | 9,919 | 9,352 | 567 | 28,902 |

| 9回目 | 9,919 | 9,491 | 428 | 19,411 |

| 10回目 | 9,919 | 9,632 | 287 | 9,779 |

| 11回目 | 9,924 | 9,779 | 145 | 0 |

例えば、金利17.8%で毎月1万円を返済する場合

10万円なら11回で、返済総額は109,043円

20万円なら24回で、返済総額は23,8999円

30万円なら40回で、返済総額は399,852円

毎月返済できる額が決まっている場合は、借入金額は可能な限り抑えるよう心掛けないと、思わぬ金額を利息に支払うことになってしまいそうですね。

ここまでシミュレーションをしてきましたが、毎回の返済額や返済回数で返済の負担がどのように変わってくるのか、イメージはつかめましたでしょうか?

プロミスで借入れをしたけれど、最終的に返済がいつ終わるのかわからない。

あるいは、今利息をいくら払っているのかわからない、という方は、ぜひここまでの情報を参考にして、改めて返済計画をたててみてください。

また、プロミスの公式HPでは、借入予定の金額と、返済期間、年利を入力することで毎月の返済額を自動的にシミュレーションすることができるようになっています。

予想外に毎月の支払額が多く、返済が滞ってしまうことのないように、シミュレーションを行って計画的な利用を心がけるようにしましょう。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスの返済が遅れてしまったときに起こること

プロミスを利用していて指定された返済期日に遅れそうな場合、どうすればいいのでしょうか?

急な出費があって払える見込みがなくなったり、忙しくて当日の夜になって思い出すこともあるかもしれません。

心配したり、あわててしまうかもしれませんが、返済期日は変更できます。まずはプロミスコールに電話して相談しましょう。

実は、返済期日から14日以内に入金ができるようなら、返済期日の変更はプロミスコールの自動音声でも受付けてもらえます。

返済に遅れるなんて担当者と話しにくい方でも、自動音声なら連絡がとりやすいのではないでしょうか。

遅延損害金がかかる

プロミスで延滞すると、通常、約定返済期日の翌日から返済残金の元本に対して20%の遅延損害金が課されます。

延滞している限り、日割りで加算されていきますので、これまで頑張って減らしてきた返済の効果が、じわじわと失われていってしまいます。

ですから、返済期日に遅れると連絡済みの場合でも、返済の用意が整い次第、すぐに支払ってしまうのがおすすめです。

実は1度だけうっかり忘れてしまったことがあります。その時はスマホにSMSでメッセージが届き、すぐ思い出して支払ったので遅れたのは1日だけです。でもその時は20%の遅延損害金もきっちり日割りで請求されました。

それ以降は忘れないように、残り月のカレンダーに丸をつけるなどして、忘れないように気をつけていたので大丈夫でした。

このように、1日の延滞でもしっかり請求されてしまいます。

増額・増枠・新規の借入れができなくなる

延滞が解消されるまで、新規の借入れや増枠の申請ができなくなる可能性があります。

また、延滞が続いたり、何度も延滞を繰り返すようだと、現在の融資枠では返済が難しいと判断され、限度額が下げられてしまう可能性もあります。

信用情報に影響する

自動音声で対応してもらえるレベルの延滞なら影響はありませんが、月単位で返済が滞ると、信用情報に影響する可能性があります。

また、短期間の延滞であっても、何度も繰り返している場合、信用情報機関に通知され、個人信用情報に延滞したことが記録されてしまうことになるでしょう。

登録された延滞の記録は、延滞が解消した後も何年間も信用情報に残り続けます。

そして、この情報はプロミスだけでなく、ほかの金融機関やカード会社などにも広く公開されますので、プロミス以外のサービスでも利用が難しくなる可能性が出てきます。

将来、住宅ローンを組もうと思ったときに、何年も前のプロミスでの延滞が原因でローンを断られてしまった…なんていうことにならないためにも、延滞してしまった場合は、なるべく早期の解決をはかることが非常に大事です。

専門家からのコメント

ここで挙げた以外にも、信用情報に傷がついた時のデメリットとしては、日々の買い物でも分割で購入したりすることが難しくなるケースがあります。

また、クレジットカードの利用限度額が急に減額となり、これまでクレジットカード経由で支払っていたものを、現金や口座引き落としに変更せざるを得なくなるなど面倒な手続きが発生し、うっかり支払い忘たり、返済を忘れたりしがちです。

そうなると、ますます自身の信用情報に傷がつくことになり、負のループになるきっかけとなりえます。

延滞を続けたらどうなる?

このように、延滞はしないに越したことはありませんが、それでもプロミスで延滞を続けたらどうなってしまうのか、気になる人もいらっしゃると思います。

プロミスに限らず、カードローンで延滞を続けた時の一般的な流れを含めて見ていきましょう。

プロミスで延滞をすると、約定返済日の翌日には早ければプロミスから、メールや電話で連絡がきます。

初めての延滞の場合は「入金忘れ」や「返済日の勘違い」などの可能性もあるので、督促というよりは「入金がされていないようですがいかがしましたか」と確認をするような内容です。

この連絡で入金の約束が取れて、入金予定日に入金が確認できれば、延滞はここで終了します。

しかし、約束した期日になっても入金が確認できない場合は、督促が再開されることになります。

入金が確認できず、延滞が長期化すると、郵便物が内容証明郵便で届くようになります。

最初は封書で、時間が経つと葉書に変わることが多いようです。

この書面による連絡では、プロミス側が定めた返済期日が書かれています。

人によっては、この期間に自宅や職場に連絡がくることもあるでしょう。

さらに、書面で通知された返済期日までに支払えずに放置していると、プロミスから「期限の利益喪失通知」という書類が届きます。

これは、プロミスからの借入額の一括返済を求める通知です。

この通知が届いてしまうと、返済に関しての交渉余地がほとんどなくなってしまったと考えるべきです。

早急な対応が必要です。

一括返済を求める通知に応じないと、その後、裁判所から「貸金返還請求訴訟」の通達が届きます。

裁判になると、借り手側が勝訴できる可能性はほとんどありません。

敗訴が確定すると、給与や預金口座を差し押さえられる可能性もあります。

こうなると、任意整理や個人再生、自己破産などの債務整理をおこなう必要も出てきます。

プロミスの返済を延滞した場合に起きることについて、下記の記事で詳しく解説しています。

専門家からのコメント

任意整理・個人再生・自己破産となった場合の共通事項としては新たな借入れが任意整理の場合は約5年、個人再生や自己破産は約5年~10年はできなくなります。

資産や家族、職業への影響という点では、任意整理については資産が没収されたり、同居の家族に知られたり、職業への影響はありません。個人再生や自己破産は資産性のあるものは没収されたり、同居の家族への影響があります。

また、個人再生と自己破産は官報という国の機関紙に掲載され、掲載を拒むことはできません。

官報は一般の人が見ることはあまりないものですが、誰でも閲覧できる環境にはなっているので個人再生や自己破産をしたことが知られる可能性はあります。

さらに自己破産については、一部職業(弁護士、税理士、保険募集人)などの資格に制限も出てくることがあることを知っておきましょう。

プロミスで返済できない時の解決方法

「期限の利益喪失通知」や「貸金返還請求訴訟」が届き、自力での交渉は難しいと感じたら、どうすればいいのでしょうか?

専門家に無料で相談できる場所があります。以下、その一例をご紹介します。

| 相談先 | 電話番号 | 備考 |

|---|---|---|

| 日本司法支援センター(法テラス) | 0570-078-374(平日9時~21時、土曜9時~17時) |

・法テラスは法的トラブル解決のための国が設立した専門機関です ・解決に必要な法律の知識や、関係機関への案内など、経済的に余裕がない人を対象とした無料法律相談をおこなっています |

| 公益財団法人 日本クレジットカウンセリング協会 | 0570-031-640(平日10時~12時40分、14時~16時40分) |

・特に多重債務について、返済の助言や任意整理の手伝いを無料でおこなっています |

延滞を回避するための対処法

延滞にならないよう、日ごろから防止できる方法はないでしょうか?

忘れないように、スケジュールに書いておくのも一手ですが、プロミスでは、返済日を事前にメールで知らせる「ご返済日お知らせメール」というサービスを提供しています。

申込みはプロミスの「インターネット会員サービス」からおこなえ、配信希望日と希望時間を設定することができます。返済日を忘れそうな方は、ぜひ活用してみてください。

それでも、うっかり返済を忘れてしまいそう…という方は、自動で引落しがされる口座振替を強くおすすめします。

ただ、返済期日に振替口座の残高が不足していると引き落しがされなくなってしまいますので、返済日が近づいたら、口座の残高が足りているかどうか確認することを忘れないようにしましょう。

プロミスで返済する際の注意点

プロミスで返済する際、知っておきたい注意点について解説します。

スムーズに返済を終えるためにも、下記の点に気をつけましょう。

完済しても解約していることにはならない

プロミスで融資を受け、完済してもプロミスを解約したわけではないので注意してください。

完済は借りていたお金をすべて返し終えた状態であり、プロミスに登録されたままです。

解約をしたいときは、完済を終えた上で別途解約手続きをおこなう必要があります。

口座振替では一括返済できない

プロミスで返済をする際、振替口座を選択していると毎月一定の金額が引き落としされます。

そのため、振替口座では一括返済はできません。

万が一、一括返済をしたい場合は、プロミスコール(0120-24-0365)に電話をして返済方法を変更しましょう。

全額返済は、インターネット、スマホATM、コンビニ、提携ATM、銀行振込から可能です。

ATMでは端数を返済できない

ATMの返済は、1,000円単位のみの返済しかできませんので注意してください。

借入れ金額よりも多めに返済をし、あとからオンライン上で手続きをおこない返金を受け取ることができます。

こうした手続きが面倒な方は、インターネット返済もしくは銀行振込での返済をおすすめします。また、銀行の窓口でも端数の返済が可能です。

プロミスの返済に関するよくある質問

プロミスの返済に関するよくある質問について回答していきます。

返済における設定の変更や端数の支払い方法など、詳しく解説します。

プロミスの返済額を変更したい場合は?

返済を増やす場合は、プロミスへの相談や報告なしにいつでも可能です。

設定された月々の最低返済額以上であれば、残額の範囲内で好きな金額を返済することができます。

一方、減額の場合は、そのままだと毎月の約定返済額を下回ることになってしまいます。そのため、プロミスへの相談が必要です。

個別の事情を加味しての相談となりますので、まずはプロミスコールに連絡をとりましょう。

プロミスで端数を返済したい場合は?

インターネットでの返済なら1円単位まで返済が可能です。

ATM返済の場合、コンビニのATMでは小銭の取り扱いがない端末がほとんどです。

なお、銀行ATMやプロミスATM、クレディセゾンのATMなどでは一部小銭を受付けているATMがあるので、ここからであれば端数の返済が可能です。

また、銀行の窓口でも端数の返済が可能です。

ちなみに、小銭の取り扱いのないATMから紙幣による返済をおこない、払い過ぎが発生した場合は、プロミスから返金してもらったり、次回の利用時の返済に充てることなどができます。

ローンカードなしで返済したい場合は?

インターネットにつながるなら、インターネットバンキングがおすすめです。口座振替(口フリ)は事前の手続きが必要なので、急いでいる時には向かないでしょう。

プロミスの返済日を変更したい場合は?

また、自動契約機・郵送依頼でも変更が可能です。なお、返済期日の変更によって、利息の清算が必要になる場合があります。

プロミスの返済まとめ

ここまで、プロミスの返済について解説して参りました。皆さんが知りたかった情報は得られたでしょうか?

大手消費者金融であるプロミスは、三井住友銀行の完全子会社であるSMBCコンシューマーファイナンス株式会社が運営しています。

メガバンクの子会社が運営をしていることから、しっかりしたサービスが期待できます。

プロミスが提供しているたくさんの便利なサービスを上手に返済に役立てましょう。

この記事が、皆さんの返済計画の確認や見直しに少しでも役立ちましたら幸いです。

専門家からの一言

急に資金が必要な場合の対策として、ローンの活用は有効な手段です。

しかし、使い方を誤ると、自身の信用を失い、家族や職場を巻き込み人生に負のループをもたらします。

ローンを有効に利用するために、金融機関が提供する便利な返済方法やルールなどを理解し、利用は必要範囲内にとどめ、とにかく期日に返済する心がけが大切です。

立教大学法学部卒業。株式会社菱食(現:三菱食品株式会社)勤務後、保険業界に転身。保険営業で約10年間勤務ののち、ファイナンシャルプランナーとして活動を始める。サラリーマン時代、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。以降ファイナンシャルプランナーの最上級資格CFP資格を取得し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーターやメガバンク主催のセミナー年間約100件の講師を務める。日本FP協会道央支部幹事。

2008年青山学院大学国際政治経済学部卒。在学時にファイナンシャル・プランナー(FP)の資格を取得。 2012年に株式会社サイバーエージェントに入社し、Ameba事業部にて編集に従事。 2018年8月にCyberOwlへ異動し、マネ会の編集長就任。FPの知識を活かして、クレジットカード、カードローン、キャッシュレスの記事作成に携わる。難しいことをわかりやすく伝えるがモットー。 ラグジュアリーカード<Titanium Card>とセゾンゴールド・アメリカン・エキスプレス・カードをメインに、アメックスゴールドやJCBゴールド、楽天カードなど10枚以上のクレジットカードを保有。