アコムの申込み方法

47%インターネット

店頭申込53%

PR

PR

アコムとプロミス、どっちがいいのかを迷っている方に向けて、それぞれの特徴や強みを詳しくご紹介していきます。

金利や限度額だけでなく、審査のスピード、サービスの利便性、利用者からの口コミ評価も含めて徹底比較しました。

アコムとプロミスはどちらもメガバンクの傘下に入っており、即日融資に対応している消費者金融です。

アコムは、最短20分で融資可能、金利は3.0%~18.0%、借入限度額は800万円です。

対して、プロミスは最短3分で融資可能、金利は4.5%~17.8%、借入限度額は500万円です。

ぜひ、参考にしてみてください。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜500万円 |

| 消費者金融 | アコム | プロミス |

| 融資スピード | 最短20分 | 最短3分 |

| 申込み条件 | 20歳以上の安定した収入と返済能力を有する方 | 18~74歳の本人に安定した収入のある方 |

| 新規利用者の数 | 430,377人(※1) | 37,144人(※2) |

| 審査通過率 | 42.0%(※1) | 35.6%(※2) |

| 審査時間(編集部検証実績) | 1時間1分 | 25分 |

アコムとプロミスの基本情報を比較しました。

審査スピードはプロミスの方が早いですが、審査のとおりやすさは審査通過率を見るとアコムの方が高い傾向にあります。

さらに、融資限度額はアコムが大きく、融資金利の下限はプロミスが若干高くなっています。

両社、それぞれ特性があり、自分のニーズに合ったほうを選んでください。

アコムとプロミスの共通点は以下です。

アコムとプロミスの在籍確認は、どちらも書類確認です。原則として、職場への電話連絡はありません。

ただし、申込み内容や提出書類に不備があり、電話による確認が必要だと判断した場合は、電話で在籍確認がおこなわれることもあります。

しかし、電話での在籍確認が必要な場合でも、本人からの同意がなければ実施されません。いきなり在籍確認の電話がかかってくることはないです。

また、Web完結での申込みに対応しており、自宅から手続きが可能。

ローンカードなしで、スマホアプリからの借入れも利用できるため、手軽に利用ができます。

さらに、はじめての利用者には30日間の無利息期間が設けられている点も大きな魅力です。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜500万円 |

2024年3月時点で、アコムを新規に利用した方は430,377人(※)でした。

審査通過率は42.0%であり、5人中2人が審査を通過していることから、比較的とおりやすい消費者金融をお探しの方におすすめです。

さらに、アコムでは最大800万円までの借入れが可能なため、高額な資金を必要とする方にも向いています。ま

また、クレジットカード「ACマスターカード」の発行も可能なので、カード機能を併せて利用したい方には特に最適です。

そして、アコムの最低返済額は、2,000~5,000円と高めに設定されています。

一見すると、返済が大変そうにも思いますが、実は返済額を高めに設定することで、利息額をおさえ早期完済が目指せる仕組みになっています。

計画的に返済をしたいという方には、おすすめの消費者金融です。

プロミスを利用する大きなメリットは、やはり融資スピードの速さです。

最短3分で即日融資可能なため、急ぎでお金が必要な方にはおすすめの消費者金融です。

また、多くの大手消費者金融が申込条件を20歳からと定めているのに対し、プロミスは満18歳から申込みを受け付けています。

公式サイトにも下記のような記載がありました。

年齢18~74歳のご本人に安定した収入のある方。

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

さらに、プロミスでは30日間無利息サービスを提供しています。

プロミスの30日間無利息サービスの特徴として、無利息期間を借入日の翌日からカウントします。

ほとんどの消費者金融では、契約日の翌日から無利息期間がはじまりますが、プロミスの場合は借入日の翌日から30日間が無利息期間となります。

たとえ契約をしても借入れをしていなければ無利息期間はカウントされないため、万が一に備えて契約だけしておきたい方にもおすすめです。

アコムの場合、契約してからすぐに借入れをしないと無利息期間のメリットをフルに受け取れません。

カードローンを利用する可能性はあるけれど、すぐに借入れをするわけではない方はプロミスの方がお得です。

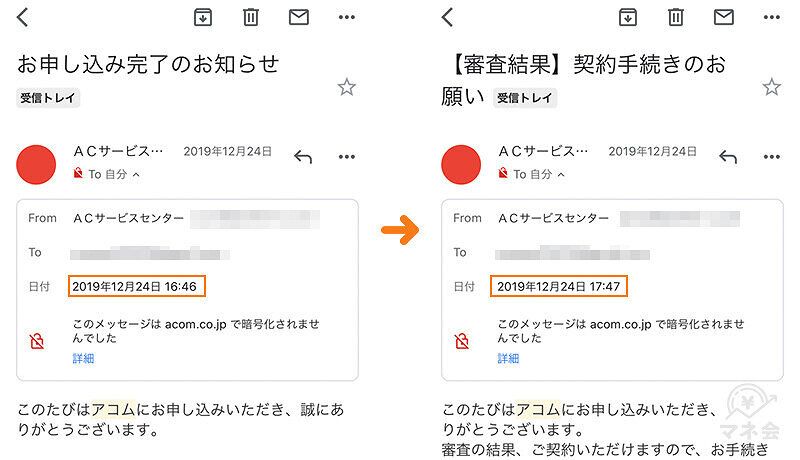

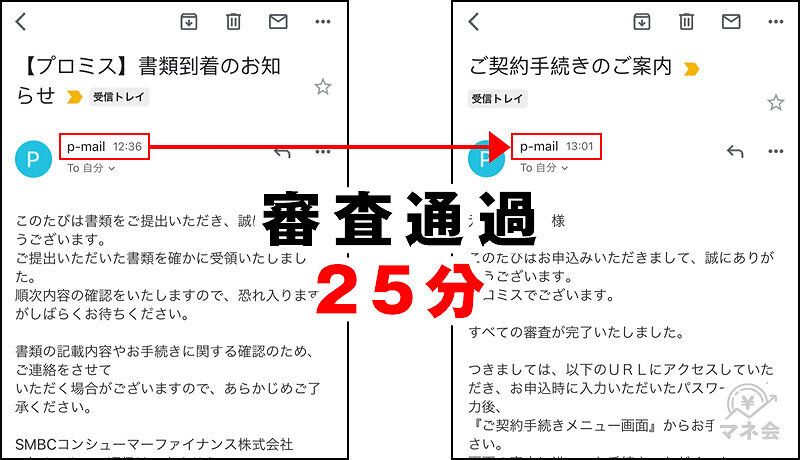

編集部で実際にアコムとプロミスに申込みをして、審査結果時間を比較してみました。

届いたメール画面などもお見せするので、どちらが早く融資を受けられるのか気になる方は、ぜひ参考にしてみてください。

アコムに申込みをしてから審査完了までにかかった時間は、1時間1分でした。

最短20分よりも時間がかかってしまったものの、即日融資可能なことが実証できました。

さらに、在籍確認の電話もなく、原則書類による審査をおこないます。今回も職場に電話がかかってくることは、ありませんでした。

土日夜間関係なく、24時間365日即日融資が可能な点も大きなメリットです。

プロミスに申込みをしてから、審査完了までにかかった時間は25分でした。

また、今回マネ会ではウェブから申込みをしましたが、会社に在籍確認の電話はありませんでした。

公式サイトに記載しているように、在籍確認は書類提出で済ませることができ、勤務先に電話がかかってくることもありませんでした。

検証結果は、アコムは1時間1分、プロミスは25分でした。

しかし、融資スピードは、そのときの状況や審査の内容などにも左右されるため、あくまで目安と捉えてください。

とはいえアコム、プロミスともに即日融資可能であることはわかりました。

万が一、どうしてもなるべく早く融資を受けたい!という方は、プロミスの利用がおすすめです。

また、プロミスでは審査が不安な方向けに「1秒パパッと診断」を設けています。

年齢、年収、他者からの借入れ金額を入力するだけで、融資可能かを簡易的に診断できるサービスです。ぜひ、試してみてください。

審査で年収や他社借入がチェックされるという点は、どの消費者金融でも同じです。

年収や他社借入以外にも、勤続年数や勤務形態、年齢などがどの消費者金融でもチェックされます。

チェックされる審査の内容は、下記の項目を参考にしてください。

しかし、各審査項目をどのような基準でチェックするのかはローン会社によって異なります。

そのため、仮に一度ローン会社の審査に落ちたとしても、違うローン会社に申込みをしたら通過した、ということはめずしくありません。

そして、多くの消費者金融では、「スコアリング」という仕組みを用いた機械審査がおこなわれています。

この機械審査は、アコムとプロミスでもおこなわれており、仮審査とも呼ばれています。

また、信用情報審査や在籍確認は、カードローンの審査において必ずおこなわれます。こちらは、仮審査に対して本審査と呼ばれるものです。

アコムとプロミスの申込条件を比較してみましょう。

| アコム | プロミス |

|---|---|

|

20歳以上の安定した収入と返済能力を有する方で、 アコムの基準を満たす方 |

年齢18~74歳のご本人に安定した収入のある方 |

両社とも一定の安定した収入が必要になるため、収入のない専業主婦や無職の方は申込みできません。

そして、アコムでは申込みの年齢を20歳以上としていますが、プロミスでは18歳から申込み可能です。

18歳、19歳の方で消費者金融の利用を検討している方は、プロミスをがおすすめです。

アコムとプロミスの審査では、以下のような書類が必要になります。

| カードローン | アコム | プロミス |

| 本人確認書類 |

・運転免許証 ・パスポート ・個人番号カードなど ・健康保険証+(住民票、公共料金領収書、納税証明書) |

・運転免許証 ・パスポート ・健康保険証+(住民票、公共料金領収書、年金手帳、税金などの領収書、納税証明書) |

| 収入証明書類 |

・源泉徴収票 ・直近の給与明細書2ヵ月分+賞与明細書 ・市民税・県民税額決定通知書 ・所得証明書 ・確定申告書(青色申告書・収支内訳書) |

・源泉徴収票 ・直近の給与明細書2ヵ月分+賞与明細書 ・市民税・県民税額決定通知書 ・所得証明書 ・確定申告書(青色申告書・収支内訳書) |

本人確認書類はかならず必要です。

収入証明書類は、申込み金額が50万円を超えていたり、他社借入と申込み金額の合計が100万円を超えている場合に必要になります(それ以下の申込金額の場合も、審査によっては必要になる場合があります)。

必要書類の中身には、ほとんど差はないといえるでしょう。

アコムの上限金利は18%、プロミスの上限金利は17.8%で、プロミスのほうが0.2%低い上限金利となっています。

初回利用時の金利は高めに設定されやすく、上限金利が設定されるケースも少なくありません。

この0.2%の金利差について、10万円を借入れたと仮定して、それぞれの上限金利で初月に支払う利息額を確認してみましょう。

| アコム | 10万円×18%×30日/365日=1,479円 |

|---|---|

| プロミス |

10万円×17.8%×30日/365日=1,463円 |

上記のケースにおいて初月に支払う利息額でいうと、その差はわずか16円です。この結果を見ると、0.2%の金利差はそこまで大きいものではないということもできます。

また、借入金額が100万円以上になる場合は、利息制限法により金利は15%以下に制限されるため、上限金利の差異は関係なくなります。

しかし、返済期間が長くなればなるほど、0.2%の金利差が与える影響も大きくなるでしょう。そのため、100万円未満の借入れで長期間に渡って返済を続ける予定がある方や、少額の借入で少しでも利息を抑えたいという方には、金利面ではプロミスのほうがおすすめです。

融資限度額は、アコムが800万円、プロミスが500万円で、300万円の差があります。この点では、アコムのほうが有利であるといえるでしょう。

ただし、貸金業法で定められている総量規制では、貸金業者による貸付額は、原則として利用者の年収の1/3を超えることはできません。

すなわち、500万円の融資を受けるには、最低でも1,500万円の年収が必要になります。800万円の融資を受けるためには、最低でも2,400万円の年収が必要です。

つまり、最大限度額を設定してもらうためには、かなりの年収が必要だということです。

そのため、多くの利用者にとっては、融資限度額の差異は大きな影響を及ぼさないかもしれません。

とくに「大型融資を受けたい!」という希望をお持ちの方には、アコムのご検討をおすすめします。

アコムとプロミスを実際に利用した方のリアルな口コミを紹介します。

アコムもプロミスもスピードや利便性に高い評価が寄せられており、急な資金ニーズに応えてくれるサービスとして多くの利用者に支持されています。

利用を検討している方は、ぜひ参考にしてください。

アコムは、審査完了から融資まで最短20分です。

マネ会に寄せられた口コミを見てみると、審査スピードはもちろん、オペレーターの対応がよかったという評価も見受けられました。

どの口コミもアコムのスピード感に驚きの声が上がっていました。

融資を受けたいタイミングで即手続きができるのは、大変魅力的です。

また、アコムの電話対応がとても丁寧だった、親身になって話を聞いてくれた、という電話対応に対する評価も高いようでした。

プロミスは最短3分の即日融資に対応しており、消費者金融のなかでも申込みやすさと融資スピードが早いことが魅力です。

利用者からは「手続きが簡単」「素早く融資を受けられた」といった口コミが多く寄せられています。

急ぎでお金を借りたい方には、Web完結での申込みがおすすめです。

ネット上ですべての手続きが完了するため、店舗に足を運ぶ必要がなく、スムーズに手続きが進められます。

実際にWeb完結で申込みをした方からは、「大変便利だった」といった口コミが寄せられています。

アコムとプロミスの両方からお金を借りることは可能です。

しかし、消費者金融では「総量規制」により、年収の3分の1までしか借入れができません。これは貸金業法で定められたルールであり、違反した場合、貸金業者には罰則が科せられます。

総量規制は、各貸金業者ごとではなく、他社からの借入れを含めた合計金額に対して適用される点に注意が必要です。

たとえば、年収600万円の方の場合、借入れ可能な金額は最大200万円です。

すでに他社から150万円の借入れがある場合は、残り50万円までしか新規借入れができません。

また、年収の3分の1を超える金額を申請しても、審査を通過することはできないため、申込みの際はこの規制を理解しておくとよいでしょう。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜500万円 |

アコムとプロミスの借入方法は、両社とも下記の4種類です。

ただし、4つの借入方法を利用できる時間帯は、アコムとプロミスで異なります。それぞれの営業時間を比較してみましょう。

なお、下記の営業時間は、店舗や時期によって一部異なる場合があります。

| カードローン | アコム | プロミス |

| 自社ATM | 24時間 | 7時~24時 |

| 提携ATM(コンビニ) | ほぼ24時間(※1) | ほぼ24時間(※1) |

| 提携ATM(銀行など) | 提携先のATM稼働時間内 | 提携先のATM稼働時間内 |

| 振込みキャッシング | 原則24時間(※2) | 原則24時間(※2) |

自社ATMの営業時間をご覧ください。

アコムは、原則として毎日24時間営業しており、プロミスより利用できる時間帯が長いのが魅力です。

振込みキャッシングを利用できる時間帯は、利用する金融機関によって異なるため、詳しくは次の章でご説明します。

ただし、上記の営業時間は、時期や店舗などによって一部異なる場合がある点にご注意ください。

それでは、振込みキャッシングについて比較してみましょう。どちらも原則24時間利用可能とありますが、両社に違いはあるのでしょうか?

まず、アコムとプロミスの振込みキャッシングには、振込までのスピードに違いがあります。

プロミスのインターネット振込は、振込みの申込みをしてから最短10秒ほどで着金します。

アコムの場合は最短1分程度となっており、プロミスのスピードが上回ります。

次に、振込みキャッシングを24時間利用できる金融機関の数に違いがあります。

プロミスの場合には、3大メガバンクやゆうちょ銀行など、多くの金融機関がインターネット振込に24時間対応しています。

対して、アコムの場合には、土日祝日も含めて24時間近く即時振込みが可能なのは、楽天銀行だけです(0:10 ~ 23:49)。

3大メガバンクやゆうちょ銀行では、月曜日や土日祝日の即時振込に対応している時間が限られています(月曜日は9:00〜23:49、土日祝日は9:00〜19:59)。

まとめると、プロミスのほうが振込までのスピードが早く、24時間即時振込に対応している金融機関も多いです。

振込みキャッシングのスピード感にこだわる方には、プロミスのほうがおすすめです。

アコムとプロミスでは、提携ATMで借入れることも可能です。両社で利用できる提携ATMは、下記のとおりです。

特筆すべき点としては、アコムではクレディセゾンATMが、プロミスでは三井住友銀行ATMとゆうちょ銀行ATMが利用可能であることです。

自分がよく利用するATMが一覧に載っているかをチェックしてみましょう。

| カードローン | アコム | プロミス |

| 提携コンビニATM |

・コンビニATM |

・セブン銀行ATM ・ローソン銀行ATM(ローソン) ・イーネットATM(ファミリーマート、その他中堅コンビニ) |

| その他の提携ATM |

・三菱UFJ銀行ATM ・イオン銀行ATM ・クレディセゾンATM ・その他地方銀行ATM |

・三井住友銀行ATM ・三菱UFJ銀行ATM ・イオン銀行ATM ・ゆうちょ銀行ATM ・その他地方銀行ATM |

そして、気になるのは提携ATMの手数料です。

アコムでは、すべての提携先ATMで利用手数料が発生します。対して、プロミスの場合には、三井住友銀行ATMの手数料が無料となっています。

三井住友銀行ATMをよく利用するという方は、プロミスのほうが提携ATMをお得に利用できるでしょう。

アコムとプロミスの返済方法について解説します。

両者の返済方法を下記にまとめました。

| アコム |

・自社ATM ・提携ATM ・銀行振込 ・銀行自動引き落とし ・インターネット返済 |

|---|---|

| プロミス |

・自社ATM ・提携ATM ・銀行振込 ・銀行自動引き落とし ・インターネット返済 |

次に、アコムとプロミスの返済日を比べてみましょう。

アコムでは、毎月の返済期日を指定することが可能です。

対して、プロミスの返済日は、5日・15日・25日・末日のいずれかに限られています。さらに、三井住友銀行とPayPay銀行以外の金融機関からの自動引き落としを選択する場合には、5日に限定されます。

したがって、返済日に関しては、アコムに柔軟性があるといえるでしょう。「給料日の翌日がいい!」など、より自由に返済日を設定したい方にはアコムがおすすめです。

毎月支払う返済額は、返済期間や利息総額にも関わってくるポイントです。アコムとプロミスの返済額には、どのような違いがあるのでしょうか?

毎月の最低返済額は、下記の一定返済率によって算出されます。

| カードローン | アコム | プロミス |

| 30万円以下 | 借入後残高×4.2%以上 |

借入後残高×3.61% |

| 30万円超~100万円以下 | 借入後残高×3.0%以上 | 借入後残高×2.53% |

| 100万円超~ |

借入後残高×3.0%以上~1.5%以上 |

借入後残高×1.99%以上 |

両社とも、1,000円未満は切り上げになります。

例えば、借入残高が10万円の場合、アコムとプロミスの最低返済額は下記のようになります。

| アコム |

10万円×4.20%=4,200円→ 5,000円 |

|---|---|

| プロミス |

10万円×3.61%=3,610円→ 4,000円 |

以上のように、返済率はプロミスのほうが低くなっているため、最低返済額もプロミスが低くなります。そのため、返済しやすさという点ではプロミスのほうが便利です。

ただし、返済金額が少ないということは、完済までの期間が長くなることを意味しています。返済額が低いほど返済期間が長くなり、利息総額が高くなってしまいます。

したがって、最低返済額で完済したときの利息総額は、アコムのほうが低くなります。

アコムとプロミス以外の大手消費者金融を紹介します。

アイフル、レイク、SMBCモビットは、アコムとプロミス同様に即日融資可能な消費者金融です。

急ぎでお金を借りたい方は、ぜひ参考にしてみてください。

アイフルの商品概要は下表のようになっており、アコムとの差はほとんどありません。

プロミスと比べると、融資限度額はより高く、下限金利はより低くなっています。

そのため、アイフルはアコムと同様に大型融資をご希望の方におすすめのカードローンです。

ただし、振込みキャッシングを頻繁に利用したい方には、アイフルよりもアコム・プロミスをおすすめします。なぜなら、アイフルで即日振込を受けるためには、インターネットから平日の14:10までに振込予約をしておく必要があるからです。

「アイフルも検討してみたい」という方は、公式HPの「1秒診断」で融資の可能性を簡易的に診断してもらいましょう。

レイクの特徴は、無利息期間にあります。

レイク・アコム・プロミスの無利息期間を比較してみましょう。

| カードローン | 無利息期間 |

|---|---|

| レイク |

契約額50万円以上なら365日間無利息(※) |

| アコム | 初回契約日の翌日から30日間無利息 |

| プロミス | 初回利用日の翌日から30日間無利息 |

レイクでは、条件を満たすことで、初回契約日の翌日から365日間、お借入れ額全額に対する利息が0円となるため、まとまった金額を借りたい方にとっては非常に魅力的なサービスといえるでしょう。

365日間無利息サービスの利用条件は以下です。

SMBCモビットには自社ATMがありません。その代わり、プロミスと同じように、三井住友銀行ATMを手数料無料で利用することができます。

提携ATMを利用するときはかならず利用料が発生するアコムと比較すると、この点はうれしいポイントですよね。三井住友銀行ATMをよく利用する方は、要チェックです。

プロミスと比べると、融資限度額はより高く、下限金利はより低くなっています。

そのため、SMBCモビットはアコムと同様に大型融資をご希望の方におすすめのカードローンです。

大手消費者金融であるアコムとプロミスについて、「どちらで借りよう?」と悩んでいる方のために、いろいろな角度から両社の比較をしました。

カードローン業界を引っ張っている両社ですが、申込件数や顧客数では、ややアコムの人気のほうが高いようです。

対して、振込みキャッシングのスピードや提携ATMの手数料で比べると、プロミスに軍配が上がります。

大切なのは、あなたが何を重視してカードローンを選ぶかということです。

例えば、「三井住友銀行ATMを無料で利用したい」という方にとってはプロミスが魅力的に映るし、「将来的には大型融資を受けたい」という方にはアコムが適切でしょう。

自分が重視しているポイントについてアコムとプロミスを比較することで、より自分に適したカードローンを選ぶことができますよ。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜500万円 |

長く1部上場の消費者金融で経営企画課長をして、カードローン事業にかかわってきました。経営計画の担当が中心でしたが、カードローンのスコアリングシステムなどを担当するリスク管理や審査、回収などをおこなう集中センターの構築にも携わった経験があり、比較的カードローンに関しては詳しいと自負しております。また、子会社のクレジットカード会社に行っていたことがあり、カード事業の方面もいろいろ情報を提供できるかと思います。宜しくお願い致します。