PR

PR

アコムACマスターカードの審査基準に落ちたらどうする?対処法やキャッシング・借り入れ方法も解説

- ACマスターカードは独自審査基準を設けるクレジットカード

- 審査難易度は比較的低く、他カードの審査に落ちた方でもACマスターカードなら発行できる可能性がある

- ACマスターカードの発行元は正規の金融会社だから安心・安全

- リボ払い専用だが手数料が発生しない支払い方法も選択できる

ACマスターカードは、アコムが発行するクレジットカードです。

消費者金融系カードであるため審査難易度が比較的低いとされており、独自の審査基準を設けていることで他社のクレジットカードを発行できなかった人でも審査に通過できる可能性があります。

今回はACマスターカードの審査基準や申し込み条件、最短即日発行の手順やキャッシング方法、審査落ちした時の対処法まで解説。

本サイトに寄せられた口コミからACマスターカードの評判も紹介しています。

また、なぜACマスターカードに「怖い・やばい」という噂があるのかについても解説するので、カード発行を迷っている方は参考にしてください。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

- 審査は最短20分!土日祝日即日発行が可能

- 買い物ごとに0.25%のキャッシュバック

- 利用明細書が郵送されないから家族にバレない

- 海外旅行保険が付帯していない

- 一括払いはなし!支払い方法はリボ払いのみ

- ATMからの返済手数料が高い

⇒ACマスターカードの審査基準や審査難易度、申し込み条件を先に見る!

- アコムACマスターカードとは?特徴やメリット

- アコムACマスターカードの審査基準と審査難易度について

- ACマスターカードの審査においては原則、電話での在籍確認なし

- ACマスターカードに怖い・やばいという声があがる原因

- ACマスターカードは怖くない!安心して発行・利用できる理由

- アコムACマスターカードのデメリット・注意点

- ACマスターカードの評判は?実際に使っている方の口コミ

- ACマスターカードがおすすめの人

- アコムACマスターカードへの申し込み方法と発行手順を解説

- ACマスターカードへの申し込みにおける必要書類

- ACマスターカードを使ったキャッシング・借り入れ方法

- アコムACマスターカードの返済方法は4つ

- ACマスターカードのリボ払い手数料を抑える使い方

- アコムACマスターカードの増額方法

- アコムACマスターカードアコムのカードローンの違いを比較

- アコムACマスターカードの審査に落ちる原因

- アコムACマスターカードの審査に落ちたときの対処法

- アコムACマスターカード以外で独自審査をしているクレジットカード

- アコムACマスターカードの解約方法

- アコムACマスターカードに関するよくある質問

- アコムACマスターカードのまとめ

アコムACマスターカードとは?特徴やメリット

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

ACマスターカードとはどんなクレジットカードなのか、特徴やメリットを解説します。

- 消費者金融系クレジットカードならではの独自審査基準を設けている

- 三菱UFJフィナンシャル・グループが発行元である

- 審査は最短20分で即日発行・即日受け取りが可能

- 利用明細書が郵送されないから家族や同居人に利用がバレない

- クレジットとカードローン合わせて限度額が最高800万円まで

- 利用金額のうち0.25%のキャッシュバックが受けられる

- 年会費無料で発行・利用できる

- 盗難補償が付帯する

- クレヒスを積みやすい

- 自分のペースで返済ができる

- Apple Pay・Google Payに対応しスマホ決済が可能

それぞれ具体的に解説します。

消費者金融系クレジットカードならではの独自審査基準を設けている

ACマスターカードは消費者金融系クレジットカードです。

消費者金融系クレジットカードは一般的なクレジットカードとは異なり、独自の審査基準を設けていることがあります。

例に漏れずACマスターカードも独自審査基準を設けており、仮に他社のクレジットカードの審査に落ちた人でもACマスターカードなら審査通過の可能性があります。

「クレジットカードを作りたいけれど審査に通るか不安」でも、ACマスターカードに申し込んでみる価値はあるでしょう。

なお、ACマスターカードは審査に通るか簡単にチェックできる「3秒診断」を設けているので、申し込みの前に自分が審査に通過できるか確かめてみてください(※)。

⇒ACマスターカードの審査基準や審査難易度、申し込み条件はこちら

専門家からのコメント

アコムACマスターカードのホームページでは「3秒診断」として年齢・年収・他社からの借入状況を入力します。ただし、注意したいのは「誰でも作れる」ものではないということ。

独自の基準のため、ほかのカード会社の審査がとおる属性でも落ちる可能性があるということです。

カードを作成するときは、ほかのカード会社と同時並行で申込を進めるのもひとつの方法です。

三菱UFJフィナンシャル・グループが発行元である

ACマスターカードは消費者金融のアコムが発行するクレジットカードであるということで「危ない」「怪しい」などというネガティブイメージを持たれる方がいますが、アコムは三菱UFJフィナンシャル・グループの企業です。

コンプライアンス体制が整備されているため、「いつの間にか利用額が上がっていた」、「隠れた手数料を請求された」などといったトラブルが発生することはまずありません。

そのため、安全性・信頼性に関して心配する点はないでしょう。

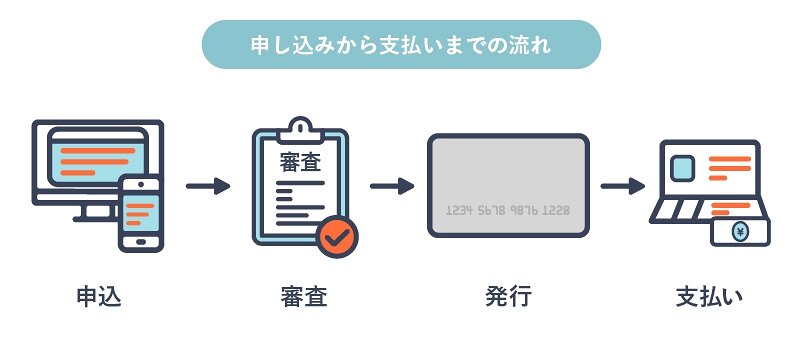

審査は最短20分で即日発行・即日受け取りが可能

ACマスターカードの審査は最短20分で完了するため、審査にとおれば最短即日発行も可能です。

ほかのクレジットカードは申込みから実際にカードを受け取るまで1~2週間かかるものもあるので、それに比べたら圧倒的な早さです。

実際に申込みからカードを手に入れるまで「1時間ほど!」でできた方もいます。土日も休まず営業しているので平日に仕事で忙しい方にはうれしいですね。

ただし、カードを発行するには、アコムの店舗に設置してある自動契約機(むじんくん)が稼働している9時から21時までの間に店舗に行く必要があります。

即日発行可能な店舗・ATMの一覧は下記から確認することが可能です。

「海外出張が決まったので、急いでクレジットカードをつくりたい」、「ワケあって、今すぐクレジットカードが必要」という方にアコムACマスターカードは強い味方になってくれるでしょう。

利用明細書が郵送されないから家族や同居人に利用がバレない

クレジットカードを発行したことが、同居する家族に知られないようにしたいという方にも、アコムACマスターカードはおすすめです。

なぜなら、利用明細などのハガキ、郵便物などが自宅に届くことがないからです。

すべてWeb上やアコムの店舗だけでやり取りし、利用金額や明細の確認ができます。

別のクレジットカードを利用している方で、「家族に知られずに細心の注意を払ってつくったのに、忘れたころに、利用明細のハガキが来てしまった」という声もありますが、アコムACマスターカードはそういった細かいところにもしっかり配慮してくれます。

クレジットとカードローン合わせて限度額が最高800万円まで

アコムACマスターカードには、クレジット機能のほかにカードローン機能も付いています。

クレジット利用の限度額は最高300万円(手数料は10.0%~14.6%)。

一方、クレジットとカードローン(現金の借入れ)の2つの利用合計の限度額は最高800万円になっています。

- クレジット(キャッシングとショッピング):最高300万円

- クレジットとカードローン:最高800万円

もしクレジットの利用をしない場合は、全額をカードローンに使うことができます。

これほどの大きな上限枠は、クレジットカードのなかでも珍しいでしょう。

ただし、限度額には審査があるため、利用者全員が800万円まで借入れできるわけではないことは留意しておきましょう。

また、クレジットとカードローンの利用上限は、それぞれ独立した利用上限枠ではなく、利用上限のいずれか高いほうが、カード全体の利用上限となります。

例えば、カードローン50万円、ショッピング100万円の場合、カード全体の利用上限は自動的に100万円以下となり、カードローンで合計50万円の借入れをしたら、ショッピング枠の上限は50万円となります。

当然ながら、支払いがちゃんとできる範囲で買い物をしなければなりませんが、大きな上限枠があれば、それだけ大きな買い物をすることも可能になります。

利用金額のうち0.25%のキャッシュバックが受けられる

ACマスターカードには一般のクレジットカードにあるようなポイント還元はありませんが、かわりにすべてのショッピング利用額に0.25%のキャッシュバックが適用されます。

たとえば100,000円分を決済をした場合、0.25%にあたる250円が差し引かれて、実際の請求額は99,750円になる形です。

なお、キャッシング利用分はキャッシュバック対象外になる点にご注意ください。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

年会費無料で発行・利用できる

クレジットカードには、年会費がかかるカードとかからないカードがありますが、アコムACマスターカードは年会費永年無料です。

もちろん、2年目以降も年会費無料なので、持っておくだけでも損はないカードといえるでしょう。

盗難補償が付帯する

アコムACマスターカードには盗難補償がついています。

例えばカードをどこかに落として、それを拾った誰かがカードを使っても、その利用が不正であると確認されれば、その利用金額は利用者が負担する必要はありません。

クレヒスを積みやすい

クレヒスとは、クレジットヒストリーの略称で、クレジットカードやカードローンなどの契約で扱われる個人情報や取引履歴のことを指します。

クレジットカードやローンを利用すると、カード会社や金融機関の加盟する信用情報機関に顧客の申し込み情報や契約に関する情報、実際の取引履歴などの個人情報が登録されます。

これらの個人情報や取引履歴は、顧客が以降あらたにクレジットカードやローンなどへ申し込んだ際の審査において、返済能力や信用力を調査するため照会される仕組みです。

一方、これまでクレジットカードやカードローンを利用したことがない方はにはこうしたクレヒスがありません。

クレヒスがない状態をスーパーホワイトといいますが、スーパーホワイトの方がクレジットカードやカードローンに申し込むと返済能力や信用力を調査できず、場合によっては審査落ちする可能性があります。

しかし、前述のとおり、ACマスターカードは独自の審査基準が設けるクレジットカードです。

スーパーホワイトが理由で他社クレジットカードの診査に落ちた方でも、ACマスターカードなら発行できる可能性があり、カードを手に入れられればクレヒスを積むことができます。

ゴールドカードやプラチナカードなど、ゆくゆくはランクの高いクレジットカードを作りたいという方は、ACマスターカードのようにスーパーホワイトでも発行できる可能性があるクレジットカード作り、クレヒスを積むことが大切です。

アコムACマスターカードのクレヒスについてはこちらの記事で解説しているので、参考にしてください。

自分のペースで返済ができる

口コミなどでもお伝えしたように、翌月の6日までに支払えばリボ払いの手数料が発生せず、一括払いと同じように利用できます。

また、お金に余裕があるときは、アコムへの連絡不要で多めに支払うこともでき、余裕がないときは最低額を支払うだけでも大丈夫です。

アコムATM以外にも、ネットバンキングやセブン銀行ATMなど提携ATMがあり、返済しやすい環境が整っているのもメリットです。

自分のペースに合わせて柔軟に返済できるのは、アコムACマスターカードならではでしょう。

Apple Pay・Google Payに対応しスマホ決済が可能

アコムACマスターカードはApple PayとGoogle Payにも対応しているため、スマホに設定をしておけばスマホをかざすだけで支払いができます。

支払いのときにわざわざカードをお財布から出す手間が省けるので便利です。

また、カードを見せず決済できる点も、消費者金融のクレジットカードを使っていることを隠したい人にとってはメリットでしょう。

もちろん、スマホ決済で支払った分も0.25%のキャッシュバック対象です。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

アコムACマスターカードの審査基準と審査難易度について

ACマスターカードに限ったことではなく、全てのクレジットカードの新規発行にあたっては割賦販売法に基づいた審査がおこなわれ、審査基準は基本的に非公開とされています。

したがって「このカードは審査が甘い、厳しい」などと断言することはできません。

ただし、一般的にクレジットカードの審査難易度はカードの分類によって変わるとされています。

審査難易度が最も高いのは銀行系で、交通系や信販系、流通系は一般的なレベルで、ACマスターカードのような消費者金融系クレジットカードは比較的やさしいとされています。

専門家からのコメント

クレジットカードの審査基準は公開されていませんが、一般的に本人の情報(職業、勤務先、年収、住まいの状況など)、他社からの借入(現在の借入状況)、信用情報(過去の利用履歴)をもとに審査がおこなわれます。

絶対的な基準があるわけではなく、クレジットカード会社の総合的な判断となりますので、ご自身では少し不安な方であっても、審査にとおる可能性があります。

ACマスターカードの申込条件

- 安定した収入がある

- 「年収の3分の1ー他社での借入れ金額の合計」が30万円未満ではない

- 過去に金融事故を起こしていない

申込条件の1つめは、安定した収入がある方です。この際に雇用形態は問われません。

正社員はもちろん、自営業、契約社員や派遣社員、アルバイトやパート、自宅で内職をしている方、日雇いアルバイトの方も申し込めます。

さらに、働き始めたばかりで勤続0ヶ月の人でも申し込む資格はありますので、新社会人や転職したばかりの方にもうれしいですね。

無職や収入のない専業主婦の方はACマスターカードを作れませんが、パートやアルバイトなどで働いて定期的な収入がある方、兼業主婦は審査にとおる可能性があります。

最近の社会状況の変化によりフリーランスや個人事業主などの事業者にも、申込む資格はありますが、収入を証明する書類が必要になります。

例えば、源泉徴収票や課税証明書、確定申告書がそれに当たります。

ただし「まだフリーランスになって1年が経過しておらず、書類などがない」という方は審査にとおる可能性が低くなります。

また、他社での借入が多いと審査に落ちる可能性が高いです。

これは、消費者金融、クレジットカード会社からお金を借りていることが対象となり、このような状態の場合は借りすぎということで金融事故、貸倒れのリスクが高いと判断されているためです。

ただし、銀行での借入れやクレジットカードでのショッピング枠の利用は除きます。

また、「年収の3分の1-他社での借入の合計額」が30万円未満だと審査落ちします。事例を以下の表にまとめました。

| OKのケース |

・年収が300万円で他社の借入合計が60万円の場合 ①年収の3分の1を計算(300÷3=100万円) ②100万円から他社の借入合計を引く(100-60=40万円) ③40万円は30万円未満ではないのでOK(他の項目で審査が継続) |

|---|---|

| NGのケース |

・年収が450万円で他社の借入合計が140万円の場合 ①年収の3分の1を計算(450÷3=150万円) ②150万円から他社の借入合計を引く(150-140=10万円) ③10万円は30万円未満なので、NG(審査落ちする) |

金融事故については、以下の4つのことを起こしていると審査に通りません。

| 長期延滞 | 61日以上クレジットカードやローン、分割払いなどの支払いを延滞している |

|---|---|

| 債務整理 | 任意整理や破産、個人再生、特定調停などの法的手段を行った |

| 代位弁済 | 借り手が支払い困難となり、保証会社などの第三者が代わりに支払いした |

| 強制解約 | 長期延滞、クレジットカード現金化などの不正利用などで強制的に契約を解除された |

アコムACマスターカードの審査でチェックされる項目

アコムACマスターカードの審査においては、年収、勤続年数、勤務先、他社借入額などの項目がチェックされます。

| 年収 |

返済能力を計るための重要な項目。年収は多ければ多いほど審査に有利となる。 |

|---|---|

| 勤続年数 |

安定した収入が現在得られているかを見ることのできる項目。勤続歴は長いほど今後も同じ会社で安定した収入が得られると予想されるため、審査に好影響。 |

| 勤務先 |

公務員や東証一部上場企業など勤務先の安定性も審査にとってプラスに働く。 |

| 他社借入額 |

クレジットカードやローンの借入額が年収に対する割合が多いほど、返済能力に疑問が持たれやすく、審査にはマイナスの影響を与える。 |

勤続年数は1年以上あれば審査通過の可能性があるとされているため、申し込みのハードルは低めだと想定できます。

このほかにも、申し込みフォームには現在住んでいる住居の種類(持ち家かマンションかなど)や入居年月、電話番号など住んでいる環境についてや、勤務先の社員数や事業内容なども入力します。

それぞれの項目についてこうでなきゃいけない!という縛りがあるわけではなく、全体をみて返済能力に問題がないか審査していきます。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

審査に時間がかかるのはどんなとき?

アコムACマスターカードは、「審査は最短20分」と記載していますが、1時間程度かかることはよくあるようです。

その理由としては、アコムACマスターカードの申込件数が多く混雑していることがあげられます。

- 入学、入社、引っ越しシーズンの3~4月

- 旅行、遠出、レジャーの予定が多いGWの直前

- 夏休み、盆休みが始まる8月中旬ごろ

- クリスマスや正月の休みの直前

また、そのほかにも「在籍確認が取れない」、「他社での借入れ件数が多いため、慎重に審査している」、「申込内容や書類に不備がある」場合も審査に時間がかかる傾向があります。

審査についてはこちらの記事でも詳しく解説しているので併せてご覧ください。

審査結果はメールか電話で通知される

ACマスターカードの審査が終わったら、メールか電話で審査結果が通知されます。

また、アコム側が申込者へ追加で確認したい点がある場合には電話があります。

アコムACマスターカードの審査が不安なら「3秒診断」を受ける

ACマスターカードは消費者金融系クレジットカードで、独自審査基準を設けていることもあり、審査に通るか不安な方でも申し込んでみる価値はあります。

しかし、申し込んだ人が全員審査に通るわけではありません。

心配な方は申し込みの前に「3秒診断」で簡易的なチェックを受けてみましょう(※)。

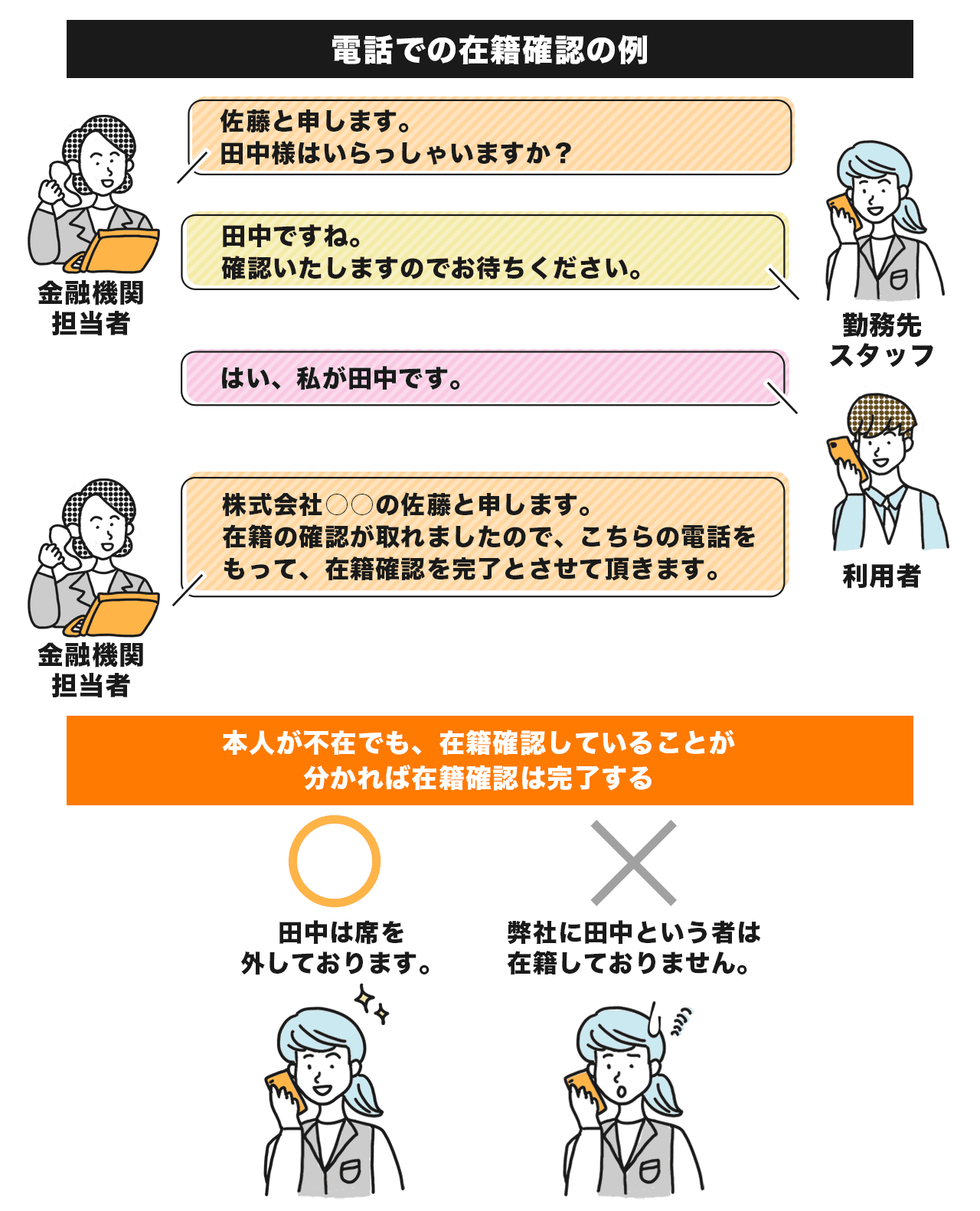

ACマスターカードの審査においては原則、電話での在籍確認なし

クレジットカードの審査においては、申込者の勤務先に在籍確認の電話がかかってくることがあります。

しかしACマスターカードは原則として在籍確認の電話なしとしています。

原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

職場連絡がネックでクレジットカードの作成に踏み切れなかった方でも、ACマスターカードには申し込めるでしょう。

仮に在籍確認の電話が必要となっても職場にバレる可能性は低い

前述のとおり、ACマスターカードは審査において原則として在籍確認の電話をおこないませんが、申し込み状況によっては電話での在籍確認が必要になる場合があります。

しかし、仮に職場連絡が必要になったとしても、ACマスターカードの担当者は電話口で社名を名乗らないため、会社の人にアコムからの電話であることがバレる恐れはありません。

会社の人にバレずクレジットカードを作りたい方にはACマスターカードの発行をおすすめします。

ACマスターカードに怖い・やばいという声があがる原因

アコムACマスターカードを検索すると、キーワードに怖い・やばいと出てきます。なぜ怖いというイメージを持ってしまう方がいるのでしょうか。

まずは、アコムACマスターカードに怖い、やばいという評判がある3つの理由を解説していきます。

- 消費者金融系のクレジットカードだから

- リボ払いで金利がかさむ恐れがある

- キャッシングで借金する心配がある

消費者金融系のクレジットカードだから

アコムACマスターカードは、消費者金融のアコムが発行しているクレジットカードです。

「消費者金融が発行している」と聞いて不安に感じる方も確かにいます。

アコムを法外な貸付をおこなう賃金業者、俗にいう闇金と同じイメージで捉えているため、「怖い」と感じているのでしょう。

実際には、アコムは合法的に貸付を行っている企業なので、法外な金利が発生したり強引な取立てをされる心配はありません。

リボ払いで金利がかさむ恐れがある

アコムACマスターカードは、すべてリボ払いです。計画的に支払いができる方法として便利です。

一方で手数料を上乗せした金額を払わなければなりません。そのイメージから金利がかさんで、支払いが困難になるのではないかと心配を抱く方が多いようです。

キャッシングで借金する心配がある

ACマスターカードは、キャッシングで使う人も多く限度額が800万円と高額であるため、キャッシング機能が注目されやすいクレジットカードです。

世間一般の「キャッシング=借金」というイメージも手伝ってか、ACマスターカードに「怖い」という印象を持つ方も一定数います。

ACマスターカードは怖くない!安心して発行・利用できる理由

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

アコムACマスターカードが怖いと思われる理由を見てきましたが、そのほかのクレジットカードと変わることはなく怖がる必要はありません。

安心だといえる具体的な理由を2つ紹介していきます。

- アコムはヤミ金ではなく正規の金融会社である

- リボ払い手数料を減らして支払うことができる

アコムはヤミ金ではなく正規の金融会社である

アコムは、三菱UFJフィナンシャル・グループの傘下の企業でもあるため、社会的な信用も高いです。

また、アコムは国際ブランド「Mastercard」からライセンスを与えられている国内唯一の消費者金融でもあります。

ヤミ金などの違法業者ではないため、安心して利用することができるでしょう。

リボ払い手数料を減らして支払うことができる

手数料が発生してしまうリボ払いですが、実は下記の2つの方法で実質手数料を0円にすることが可能です。

- 毎月の利用額を指定した支払い金額よりも低くする

- 毎月20日までの利用金額を翌月6日以内に支払う

リボ払いでは、支払い金額を指定することができるため、指定金額が利用金額を上回ると、1度の支払いで返済することができます。

また、アコムACマスターカードは翌月の7日以降にリボ払いの手数料がかかるため、6日までに支払うことができれば、手数料が発生しません。

これらの方法は、後述の「リボ払いのアコムACマスターカードで手数料を抑えるための使い方は?」でも詳しく解説していますので、参考にしてください。

制度を活用して、賢いカード利用をしていきましょう。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

アコムACマスターカードのデメリット・注意点

アコムACマスターカードにはどんなデメリットがあるのでしょうか。

申込む前にデメリットも理解しておいたほうが、本当に自分に合ったカードなのか判断できますし、実際に使う時もデメリットを補うような適切な使い方を検討できます。

以下ACマスターカードのデメリットを解説します。

- カード利用でポイントがつかない

- 海外旅行保険が付帯しない

- 家族カード・ETCカードを発行できない

- 審査で個人的な情報を聞かれる

- 支払い方法がリボ払いのみで一括払いや分割払いには対応しない

- 提携ATMからの返済手数料がやや高い

カード利用でポイントがつかない

一般的なクレジットカードにはポイント還元の仕組みがありますが、ACマスターカードはポイント付与がされません。

しかし、ショッピング利用分の0.25%が自動でキャッシュバックされるメリットはあります。

海外旅行保険が付帯しない

クレジットカードによくある海外旅行保険もアコムACマスターカードにはついていません。

海外旅行保険は、主に海外旅行中に、病気や怪我で病院に行ったときの治療費が支払われる保険です。

この海外旅行保険がクレジットカードに付帯していると便利ですが、海外旅行に行くことがほとんどない方にとっては、特に気にする必要はありません。

もし、海外旅行保険が付帯されているクレジットカードを利用したい場合は、アコムACマスターカードと同様、年会費が無料の三井住友カード(NL)がおすすめです。

利用付帯なので、海外旅行に行く際の移動費用や宿泊予約など事前に決済をすることで、保険が自動で付帯されます。

海外旅行保険付きのクレジットカードを探している方は、三井住友カード(NL)を検討してはいかがでしょうか。

家族カード・ETCカードを発行できない

家族カードは、クレジットカードを契約した本人とは別に配偶者や18歳以上の子供など家族がクレジットカードを持てるサービスで、基本的には、審査なしでクレジットカードが発行されます。

ETCカードは高速道路の料金をクレジットカード払いにできるカードです。

料金所のゲートでは、車を停止させることなく通過できるので、車を運転する方にとってはとても便利です。

しかしながら、家族カードやETCカードはアコムACマスターカードにはついていません。

また、車のトラブル時にサポートをしてくれるロードサービスなどもありませんが、普段から車を乗ることがないという方には気にするほどではないでしょう。

ACマスターカードを発行しつつ、ETCカードが欲しい方は、次の方法をお試しください。

- ほかのクレジットカードに申し込んでETCカードを発行する

- ETCパーソナルカードを作る

- 家族カードからETCカードに申し込む

ETCカードの作り方については詳細はこちらで解説しています。

審査で個人的な情報を聞かれる

アコムACマスターカードは、ほかのクレジットカード会社とは違い、消費者金融のアコムが発行しているクレジットカードです。

そのため、消費者金融業者ならではの独自の審査をおこなっており、名前や生年月日を確認する以外に個人的な質問をされる可能性があります。

- クレジットカードを作る目的

- 勤務先の事業内容

- 仕事の具体的な内容

- 興味のあることや趣味について

- 親の名前

アコムACマスターカードでは、このような質問をおこない、独自の方式で審査をしているようです。

カード作成を希望する際は、事前知識として把握しておきましょう。

支払い方法がリボ払いのみで一括払いや分割払いには対応しない

一般的にクレジットカードの支払い方法は一括払い、分割払い、毎月一定額を支払うリボ払い(リボルビング払い)がありますが、アコムACマスターカードについては、「リボ払いのみ」です。

- 「一括払い」は、利用した翌月に一回ですべての利用額を支払う

- 「分割払い」は、3、6、12、24回など回数を指定して支払う

- 「リボ払い」は、毎月同じ金額を支払う

リボ払いのメリット・デメリットとは?

リボ払いは毎月の支払い額を低く抑えることができますが、その分、返済回数が多くなり、2か月以上になると利息も発生するので注意が必要です。

以下の表では、一括払い、分割払い、リボ払いの各返済方式のメリット、デメリットを比較しています。

| 返済方式 | メリット | デメリット |

|---|---|---|

| 一括払い | 金利手数料はかからない | 1回の支払い額が増えると返済が大変 |

| 分割払い | 1回の支払いの負担が軽減される | 支払い回数が増えると、利息も増える |

|

リボ払い |

1回の支払いの負担が軽減され、分割払いよりも低く設定することができる | 支払い回数が分割払いよりも増え、支払う利息額が増える |

提携ATMからの返済手数料がやや高い

アコムACマスターカードのキャッシングは、コンビニやショッピングセンターにある提携ATMから返済できることが魅力です。

しかし、便利な一方で返済手数料がかかってしまうこともデメリットの1つ。

- 10,000円以下:110円

- 10,001円以上:220円

無利息で返済したとしても都度返済するにあたり、この金額がかかってしまうので注意しましょう。

そのほかの返済方法として、インターネットバンキングからの返済、アコムATM、金融機関窓口やATMからの返済、自動引き落としの口座振替があります。これらの返済方法は、手数料かかかりません。

余計な支払いを少しでも抑えるためにも、あらかじめ返済方法を理解しておくとよいでしょう。

以上がアコムACマスターカードのデメリットです。

アコムACマスターカードを総合的に見てみると、ポイントプログラムはないものの、独自審査方式となる点や、最短即日発行できる点については魅力的ではないでしょうか。

ACマスターカードの評判は?実際に使っている方の口コミ

- 総合評価

- 口コミ件数 : 9件

では、実際にアコムACマスターカードを使っている方はどんな感想をお持ちなのでしょうか。

マネ会に寄せられたアコムACマスターカードに関する口コミを紹介します。

アコムACマスターカードを選んだ理由や使用感など、利用者の生の声を載せていますので、特にアコムACマスターカードに不安をお持ちの方はぜひ参考にしてください。

審査についての口コミ

審査のとおりやすさに関する口コミです。

やはりアコムACマスターカードは審査にとおりやすく「ほかのカード会社ではとおらなかったけれどとおった!」「即日カードが発行された」など、うれしい声が多い印象でした。

利用方法についての口コミ

アコムACマスターカードは、クレジット機能とローン機能があり、ご自身の状況に合わせて使い分けることができます。

利用方法を少し工夫するだけで、リボ払いの手数料を抑えられたり、利息を払わずに済ませられるなどの口コミを紹介します。

還元率についての口コミ

還元率0.25%のキャッシュバックは、実際にお得感はあるのかを口コミで聞いてみました。

アコムACマスターカードがおすすめな人、そうでない人にもご意見をいただいたのでぜひ参考にしてみてください。

利便性についての口コミ

マネ会ではアコムACマスターカードの利便性についての口コミも寄せられています。

キャッシングする際や支払い方法の変更など、意外と使い勝手がいいことがわかりますのでご参考にしてください。

アコムACマスターカードはポイントプログラムがないため、クレジットカードで決済しながらお得にポイントを貯めたい方には向いていないでしょう。

しかし、最短即日発行や自動キャッシュバックなどのメリットが魅力だと感じた方には、ぜひおすすめしたいカードです。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

ACマスターカードがおすすめの人

ここまでの内容を踏まえて、アコムACマスターカードは以下に挙げるような方におすすめです。

- すぐにクレジットカードが必要

- すぐに現金が必要

- クレヒスがないスーパーホワイト状態で審査に不安がある

クレジットカードを即日発行・即日受け取りしたい

アコムACマスターカードは、独自の審査基準を取り入れているからこそ審査が早いことがメリットです。

最短20分で審査が完了し、自動契約機(むじんくん)を利用すればその場でカード発行が叶います。

さらに同時にバーチャルカードも発行でき、スマホのアプリ内での買い物が可能。

Apple Pay・Google Pay 対応で、スマホ決済もできます。

とにかく急ぎでクレジットカードが必要な方には、おすすめです。

すぐにキャッシングを利用したい、現金が必要である

アコムACマスターカードは、クレジットカード機能とともにキャッシングもできるカードです。

そのためクレカのほかに急ぎで現金が必要な方にもおすすめです。

借入と返済がコンビニやショッピングセンターの提携ATMでできることも利便性が高いポイントです。

アコムACマスターカードのキャッシング利用について詳しくはこちらをご覧ください。

クレヒスがないスーパーホワイト状態で審査に不安がある

クレジットカードのクレヒスがなく、ほかのクレジットカードの審査が不安な方におすすめです。

独自の審査方法を採用しているため、比較的審査がとおりやすくなっているのもACマスターカードのメリット。

これまでクレジットカードを作ったことがないスーパーホワイトの方にもおすすめです。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

アコムACマスターカードへの申し込み方法と発行手順を解説

アコムACマスターカードの申込みはインターネットから手間も少なく簡単にできます。アコムACマスターカードの5つの申込方法について解説します。

また、一早くアコムACマスターカードを手に入れられる即日発行の手順についてもお伝えします。

申込方法は以下の5つから選べます。

- パソコン

- スマホ

- 電話

- 自動契約機「むじんくん」

- 郵送

パソコン、スマホなら公式サイトから24時間365日いつでも申込めます。都合がいいタイミングで申込みたい方におすすめです。

電話も以下の番号から24時間いつでも申込めます。

申し込み電話番号

0120-07-1000

18時までの申込みで当日中に審査をしてもらえます。フリーコールで電話料金がかからないのがメリットです。

自動契約機「むじんくん」はその場でカードの発行ができます。9:00~21:00の営業時間内に行けば、審査時間最短20分、カード受取まで最短1時間でできます。

カードをその場で発行できるのはメリットですが、待ち時間が発生するのがデメリットです。

郵送で申込む場合は、電話申込と同じ電話番号に連絡し、書類を取り寄せる必要があります。

書類が到着したら必要事項を記入し返送してください。スマホやパソコンの使い方に慣れていない方や申込を急いでいない方にはおすすめです。

ACマスターカードを最短即日発行する方法

最短で即日発行する場合、自宅のパソコン、あるいはスマホから申込みをし、自動契約機でアコムACマスターカードを受け取る方法があります。

この方法なら必要書類を自宅から持ち出すことなく、一番早く申込みができ、さらに自動契約機での待ち時間も短縮されます。

なるべく自動契約機にいる時間を短くしたいと思う方にとっては特におすすめです。

以下に受け取るまでの流れをまとめましたのでご参考ください。

- 本人確認書類など必要な書類を準備する

- アコムの公式サイトを見て申込む

- 申込み後、審査(最短20分)を待つ

- 審査結果がメールか電話で知らされる

- 近くにあるアコムの店舗、自動契約機「むじんくん」に行き、アコムACマスターカードを受け取る

特に急ぎでなければ、当日ではなく後日、受け取りに行くことも可能です。また、申込みの際に「郵送」を選べば自宅にカードが届きます。

ACマスターカードをキャッシング・カードローン機能なしで発行する方法

「キャッシング機能があると、ついついお金を借りてしまいそうだから、最初からショッピング専用カードにしたい」という方もいるでしょう。

アコムACマスターカードは、キャッシング機能なしで発行することができます。

キャッシング機能を希望しない方は、申し込む際に「キャッシング機能なし」を選びましょう。

ACマスターカードへの申し込みにおける必要書類

アコムACマスターカードを申込んだ後の審査には、必要書類として本人確認書類が求められます。

以下のいずれかを用意しておきましょう。

- 運転免許証

- マイナンバーカード

- パスポート

- 健康保険証+住民票、電気、ガス、水道などの公共料金の領収書、納税証明書のいずれか

健康保険証については、顔写真がついていないため、併せて住民票などの書類が必要になります。

また、引っ越しをしている方であれば、現在の住所と、各書類に記載されている住所が一致しているかの確認もしておきましょう。

金額が大きい方は収入証明書が必要

本人確認書類のほかに50万円以上の借入を希望する方とほかの会社から受けている融資を含め総額が100万円を超える方は、収入証明書の提出が求められます。

- 50万円以上の利用限度額を希望する

- 他社での借入額と今回希望する利用限度額を合計すると100万円以上になる

- 源泉徴収票(最新年度)

- 所得証明書(最新年度)

- 市民税・県民税決定通知書(最新年度)

- 給与明細書(直近2ヶ月)+賞与明細書(直近1年分)

もし、どのような書類が必要であるかわからない場合には、申込みをする前にアコムのカスタマーセンターに電話しておくと間違いないでしょう。

アコムカスタマーセンター電話

0120-07-1000

ACマスターカードを使ったキャッシング・借り入れ方法

ACマスターカードのキャッシングは、アコムATMまたは、提携ATMで利用できます。

主な提携ATMは、下記のようになっているので、参考にしてください。

- 三菱UFJ銀行

- セブン銀行

- E-net(ファミリーマートなどに設置)

- ローソン銀行

- イオン銀行

- 地方銀行(北海道銀行、北陸銀行、東京スター銀行など)

上記のように、提携ATMには全国展開をおこなっている大手コンビニのATMが含まれているので、基本的にどこの地域でもキャッシングを利用できるATMが見つかります。

また、コンビニATMは、24時間稼働している場合も珍しくないので、時間を気にせずにキャッシングを利用できることもうれしいですよね。

ちなみに、ACマスターカードのキャッシングを利用できるATMですが、「アコムのステッカー」の貼ってあるATMコーナーが目印になるので、利用できるのか迷ったときは、ステッカーの有無で判断してください。

なお、ACマスターカードを利用してATMでキャッシングする流れは次のとおりです。

- カードをATMに挿入

- 取引内容の「ご出金(借入)」を選択

- 4桁の暗証番号を入力

- 取引金額を入力し、確認を押す

- 明細票、カード、紙幣を受け取る

利用するATMによって手順や表示される文言が若干異なりますが、操作する内容は基本的に同じなので、参考にしてください。

アコムACマスターカードの返済方法は4つ

ACマスターカード利用分の返済方法としては次の4つが挙げられます。

- 口座振替(口座引き落とし)

- アコムATM

- インターネット払い

- 銀行、コンビニなどの提携ATM

口座振替(口座引き落とし)を利用すると毎月6日に自動的に指定の口座から引き落とされます。

口座引き落としで覚えておきたい日付は「締め日が20日、支払日が翌月6日」です。

そのほか、アコムのATMやインターネットを利用して支払うこともできます。

支払い方法やリボ払いを避ける方法はこちらでも解説しているので参考にしてみてください。

返済日は3種類から選べる

返済方法と同時に返済日についてもしっかりと把握しておきましょう。アコムACマスターカードの返済日は「毎月6日払い」、「35日ごと」、「指定日払い(自由に指定が可能)」があります。

| 毎月6日払い |

・毎月20日を締め日として、翌月の6日に支払いとなる ・毎回、支払いごとに利用残高が0になる場合には、手数料は無料 |

|---|---|

| 35日ごと | ・例として、初回は20日までの利用分を翌月7日までに支払い、その後35日ごとのサイクルで支払う |

| 指定日払い | ・自由に設定でき、毎月○日を支払い日にすることが可能 |

当然ながら支払い日を過ぎてしまうと、延滞した記録が残ってしまいますので、注意してください。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

ACマスターカードのリボ払い手数料を抑える使い方

アコムACマスターカードの支払いで「リボ払い」をネックに感じている方も多いでしょう。

アコムACマスターカードを使う上で手数料を抑えるための使い方のポイントを3つ紹介します。

- 利用額を設定した支払い額よりも低くする

- 利用金額を翌月6日までに支払う

- お金に余裕がある時に繰り上げ返済する

利用額を設定した支払い額よりも低くする

1つめは毎月の利用額を、設定した支払い額よりも低くすることです。

リボ払いでは、毎月の支払い額を設定することができます。そのため、利用した金額よりも設定した金額が上回れば1回で完済します。

例えば、毎月の支払い金額を10,000円に設定した場合、利用した金額が7,500円であれば、1回の支払いで済みます。これによって実質的には一括払いと同じになります。

当然ながら10,000円を超えると、その分、金利手数料がかかってきますので注意が必要です。

ACマスターカードはキャッシング機能もあるので現金が急に必要になった時でも用意できるので便利ですが、手数料を抑えるなら設定した支払い金額を超えない程度の額を借りるのがいいでしょう。

利用金額を翌月6日までに支払う

アコムACマスターカードは当月20日までの新規利用額に対して、翌月の7日以降にリボ払いの手数料がかかります。

そのため、6日までに支払いを完了させることで、手数料がかかるのを防げるのです。

1つめと同様、この支払い方法をとれば実質一回払いと同じになります。

お金に余裕がある時に繰り上げ返済する

アコムACマスターカードでは毎月の返済以外に繰り上げ返済もできます。

繰り上げ返済をすれば完済までの期間を短くできて、本来支払う必要があった手数料も減らせます。

そのため、臨時収入があったときや収入が多かったときには繰り上げ返済をするのがおすすめです。

繰り上げ返済をする際にはアコムに連絡する必要もないため、お金に余裕ができたタイミングで返済するといいでしょう。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

アコムACマスターカードの増額方法

アコムACマスターカードの限度額は、クレジットカード、カードローンの機能を合わせて800万円です。

万が一、お金を使い過ぎてしまったときの限度額を増額したい場合の申込方法について説明します。

アコムACマスターカードを増額する場合の申込方法は3つです。

- インターネットのマイページから申請する

- 店舗に行って自動契約機(むじんくん)を利用する

- アコム総合カードローンに電話する

審査は土日祝日でも可能で、原則当日に回答が返ってきます。

インターネットから申込む場合は、マイページから「ご利用限度額を増やす」を選択すれば2ステップで手続きが可能。

もし、「ご利用限度額を増やす」が表示されない場合は、アコムの総合カードローンデスク(0120-629-215)に問い合わせてみてください。

店舗に行って申込む場合は、本人確認書類と収入証明書を持ってお近くの自動契約機(むじんくん)で手続きが完了します。

電話の場合は、以下のアコム総合カードローンデスクにかけてオペレーターに従い手続きを完了してください。

電話は、相談も同時にできるので不明点や疑問などがある方には電話をおすすめします。

アコム問い合わせ窓口

0120-629-215

アコムACマスターカードアコムのカードローンの違いを比較

アコムが発行しているカードには、今回紹介したアコムACマスターカードのほかにアコムカードローンがあります。

ここではアコムカードローンの特徴からアコムACマスターカードとの違いについて解説します。

アコムカードローンは黒いカード

アコムが発行している黒いカードは、カードローン専用のアコムカードローンです。こちらにはクレジット機能はついておらず、融資のみを受けることが可能。

契約極度額は800万円で、返済方法は定率リボ払い。貸付利率は、3.0%~18.0%です。

30日間利子0円で最短20分で融資可能というスピードから、多くの方が利用しています。返済方法がインターネットもしくはATMなど、選べることも嬉しいメリットです。

アコムACマスターカードの場合、クレジットカードのお買い物限度額は300万円で、カードローンの限度額はアコムカードローン同様800万円。ただし両方の機能を利用した場合は、クレジットとカードローン合わせて上限が800万円です。

クレジットとカードローン、どちらも利用したい方はアコムACマスターカードがおすすめですが、カードローンだけで上限額800万円を使いたい方はアコムカードローンがおすすめです。

アコムのカードローンには無利息期間がある

アコムのカードローンは初めて申し込む方に向け「30日間金利0円サービス」を用意しているため、ACマスターカードと違って30日間分の金利を抑えることができます。

そのため、短期間で返済する見込みがあれば、リボ払い限定のアコムACマスターカードで支払うよりも、支払い総額を抑えることが可能です。

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

アコムACマスターカードの審査に落ちる原因

独自の審査基準があるといっても、審査落ちする可能性もあります。

審査に通過するために、事前に落ちる原因を突き止めて、対策を取ることが大切です。

ACマスターカードの審査に落ちる原因は下記のとおりです。

- 過去にアコムで何かしらのトラブルを起こした

- 専業主婦や無職で安定した収入がない

- 借入れ総額が年収の3分の1を超えていた

- クレヒス状態が悪かった

- 複数社から借入れをしていた

- 在籍確認が完了できなかった

- 申し込み内容に誤りや虚偽の情報があった

- 複数のクレジットカードに同時申込みをしていた

- 申込者の属性に問題があった

ACマスターカードで審査落ちする原因はこちらでも解説しています。

それぞれの理由をみていきましょう。

過去にアコムで何かしらのトラブルを起こした

ACマスターカードはアコムが発行しているクレジットカードなので、アコムのカードローンでトラブルを起こしていると審査に落ちる可能性があります。

例えば、アコムで借入れをして返済が遅れた、借倒しをしているなどです。

当然、アコムの社内で情報は共有されているため、返済能力がないと判断されればクレジットカードの審査も落とされる可能性が高いです。

専業主婦や無職で安定した収入がない

ACマスターカードには申込資格があり「安定した収入と返済能力を有する方で、アコムの基準を満たす方」が対象となります。

そのため、安定した収入がない専業主婦の方や無職の方は審査に落ちる可能性が高いです。

パートやアルバイトなら申込みできるので、ACマスターカードを持ちたい

方は、まずは職に就いてから申込むのがおすすめです。

借入れ総額が年収の3分の1を超えていた

他社の消費者金融カードローンなどで、年収の3分の1まで借入れていた場合、ACマスターカードの審査で落ちる可能性があります。

なぜならACマスターカードはカードローン機能つきのクレジットカードで、貸金業法という法律が適用され総量規制の対象となるからです。

総量規制とは、借入れ総額が年収の3分の1を超える人はそれ以上お金を借りることはできないという法律です。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

ACマスターカードの性質上、他社の消費者金融カードローンやクレジットカードのキャッシング枠などで年収の3分の1まで借入れていると、審査に落ちる可能性があります。

「アコムACマスターカードの申込条件」でもお伝えしたように、審査通過の可能性を高めるなら、借入れている他社に返済して、「年収の3分の1-他社での借入の合計額」が30万円以上になるようにしたうえで申込みましょう。

他社借入れは少ないほうが審査も通りやすい傾向があるため、全額返済したうえで申込むのが理想です。

クレヒス状態が悪かった

ほかのクレジットカードで延滞をしていたり、債務整理をしていた場合、クレヒスの状態が悪くなります。

信用情報機関にも過去の履歴が残るため、ACマスターカードに申込んでも審査に落ちる場合があります。

ただし、信用情報機関に履歴が残るのは一般的に5年と言われているため、5年以上経過している場合は審査に通る可能性もあります。

クレヒスは株式会社シー・アイ・シー(CIC)などの信用情報機関に問い合わせれば開示してもらえるので心配な方は問い合わせてみましょう。

信用情報機関への開示請求方法はこちらで解説しています。

複数社から借入れをしていた

総量規制の範囲内でも複数社から借入れしている場合、多重債務者となり印象が悪くなるため審査に落ちる可能性があります。

現時点で返済が難しい場合、おまとめローンなどで返済を1社に絞ったうえで申込んだほうが、審査通過の可能性が上がります。

在籍確認が完了できなかった

ACマスターカードは在籍確認が必須となります。

担当者が職場に電話をしても在籍確認が取れなかった場合、審査に落ちる可能性があります。

もし職場への電話による在籍確認を避けたいなら、事前にアコムのフリーコールで相談をしておきましょう。

必要書類の提出など代替方法を提案してくれる場合があります。

アコムフリーコール

0120-07-1000

申し込み内容に誤りや虚偽の情報があった

申込内容に嘘を書いても審査ではバレてしまうため落とされてしまいます。

仮に噓ではなく入力ミスだったとしても、虚偽と判断され落とされる場合があるため、入力後は必ず確認をするようにしましょう。

複数のクレジットカードに同時申込みをしていた

同時期に複数のクレジットカードに申し込むことを「多重申し込み」と言います。

クレジットカードの多重申し込みをした場合、クレジットカード会社からの印象が悪くなり審査に落とされる可能性があります。

なぜなら、複数同時に申し込むということは急いでクレジットカードを作る理由がある、それだけお金に困っており返済能力がない、とクレジットカード会社から判断されやすいためです。

クレジットカードの申込情報は信用情報機関を通して各クレジットカード会社に共有されています。

複数同時に申込んだ情報も共有されるため、ACマスターカードに申込んだら別のカードに申込まず、結果を待つようにしましょう。

申込者の属性に問題があった

属性とは職業や雇用形態、年収、年齢、勤め先の規模、勤続年数などの個人情報で審査の対象となります。

一般的にクレジットカードの審査では属性が点数化され、基準となる点数をクリアしていればカードが発行されます。

いずれかの属性に問題があれば点数も低くなるため、審査通過の可能性も下がるのです。

ですが、属性情報に自信がなくても嘘を書いて提出するのはやめましょう。

先にお伝えしたように、嘘を書くと審査でバレますし、審査落ちの原因になるためです。

仮に属性情報に自信がなかったとしても、ACマスターカードは独自審査なのでほかのクレジットカードよりも審査に通りやすい可能性があります。

正直に書いて提出するようにしましょう。

アコムACマスターカードの審査に落ちたときの対処法

もし、ACマスターカードの審査に落ちてしまった場合の対処法は次のとおりです。

- 6ヶ月以上あけて再度申し込みする

- 家族カードを作る

- デビットカードを作る

- プリペイドカードを作る

- バンドルカードを作る

- ほかのクレジットカードを作る

ACマスターカードを作れなかった方は参考にしてください。

6ヶ月以上あけて再度申し込みする

ACマスターカードへ再度申込みをおこなう際は、最低でも6ヶ月の期間をあけてください。

クレジットカードの申込情報は、信用情報機関に6ヶ月間記録されるからです。

前回の申し込み記録が残った状態で再度申込んでも、また審査に落ちる可能性が高くなってしまいます。

再申し込みをおこなう際は、前回の審査落ちの原因を改善することも大切です。

同じ状態で審査を受けてもまた落ちる可能性が高いため、できる限り改善してから申込みましょう。

家族カードをつくる

もしご家族の中にクレジットカードをお持ちの方がいるなら、家族カードに申込むのがおすすめです。

審査の対象はカードの本会員になるため、家族カードを持つ本人に審査落ちの要素があっても不利になることはありません。

特典内容も本会員と変わらないカードが多いため、持つメリットも多いでしょう。

デビットカードを作る

デビットカードは審査不要で、口座を持っていれば作れるカードです。

使った分は口座からすぐ引き落とされるため、口座残高がなくなったら利用できなくなりますが、クレジットカードのように使いすぎて支払えないということが起きません。

計画的に使えるのがデビットカードのメリットです。

また、ポイント還元サービスが付いているデビットカードが多い点も特徴です。

プリペイドカードを作る

プリペイドカードは、あらかじめカードにチャージしたお金で商品やサービスを購入できるカードです。

前払いした金額内で支払うため、デビットカード同様、使いすぎてしまう心配がありません。

プリペイドカードも審査不要で作れますが、デポジットが発生する場合があります。

バンドルカードを作る

バンドルカードとはスマホに入れて利用できるVisa加盟店向けのプリペイドカードアプリです。

審査なしで誰でも持つことができるうえに、ネット決済ならスマホがあればできるため、カードを取り出す手間さえありません。

ただし、実店舗で利用する場合はカード発行が必要です。

プリペイドカードなので基本的にチャージして利用しますが、「ポチっとチャージ」の機能を使えば、チャージ分を後払いにできます。クレジットカードに近い使い方ができるのが特徴です。

Visa加盟店向けなので、利用できるお店が多いのもメリットです。

ほかのクレジットカードに申込む

ACマスターカードのほかに独自審査を設けているクレジットカードはあります。

独自審査だから審査が甘いというわけではありませんが、ACマスターカードとは違った審査基準である可能性もあるため、ほかのクレジットカードなら審査にとおる場合もあります。

アコムACマスターカード以外で独自審査をしているクレジットカード

アコムACマスターカード以外では、以下の2つが独自審査を実施しています。

- セディナカードJiyu!da!

- ライフカード(Ch)

それぞれの特徴やメリットを解説します。

セディナカードJiyu!da!

- 総合評価

- 口コミ件数 : 5件

- 年会費無料!

- 毎月の支払額、お支払い方法も自由に決められる

- 海外でのショッピングご利用でわくわくポイント3倍!

セディナカードJiyu!da!はリボ払い専用で、「高校生を除く18歳以上で電話連絡が可能な方」であれば、誰でも申し込めるカードです。

収入に関する条件がないため、審査のハードルが低いカードと考えられます。

セディナカードの審査はカード発行後のカード利用の可能性が高いかどうかを重視しているといわれています。

そのため、カードを利用する機会の多い主婦に積極的に発行している可能性があります。

ライフカード(Ch)

ライフカード(Ch)は独自の審査基準を採用しており、もともとライフカードの審査に落ちた人向けに発行していたカードです。

申し込み条件に収入に関する文言がないため、専業主婦、パート、アルバイトでも審査にとおる可能性があります。

そのため、ほかのカードの審査に落ちてしまった方は一度ライフカード(Ch)に申し込んでみるのがおすすめです。

アコムACマスターカードの解約方法

ACマスターカードの契約後に解約をしたくなった場合は、「アコムに電話」か「アコムのむじんくんを利用」すれば、簡単に解約できます。

ACマスターカードの解約に解約金はかかりませんので、安心してください。

しかし解約する際にはいくつかの注意点があるため、こちらで解説しています。

アコムACマスターカードに関するよくある質問

アコムACマスターカードは消費者金融のアコムが発行しているクレジットカードと、一般的なクレジットカードと比べて少し異なるので、疑問に思うこともきっとあるでしょう。

そこで本章では、アコムACマスターカードに関するあらゆる疑問について、専門家の意見も交えて解決していきます。

- ACマスターカードとマスターカードの違いは?

- ACマスターカードは持っていて恥ずかしい?

- ACマスターカードは審査なし?誰でもOK?100%借りれる?

- ACマスターカードは審査がゆるい?甘い?

- ACマスターカードは在籍確認なし?バレる?

- ACマスターカードは延滞者やブラック状態の人、自己破産・債務整理をした人でも作れる?

- アコムACマスターカードをつくっても信用に問題はない?

- アコムでクレジットカードが使えないのはなぜ?

- ACマスターカードが使えない店は?

似たような疑問をお持ちの方は参考にしてください。

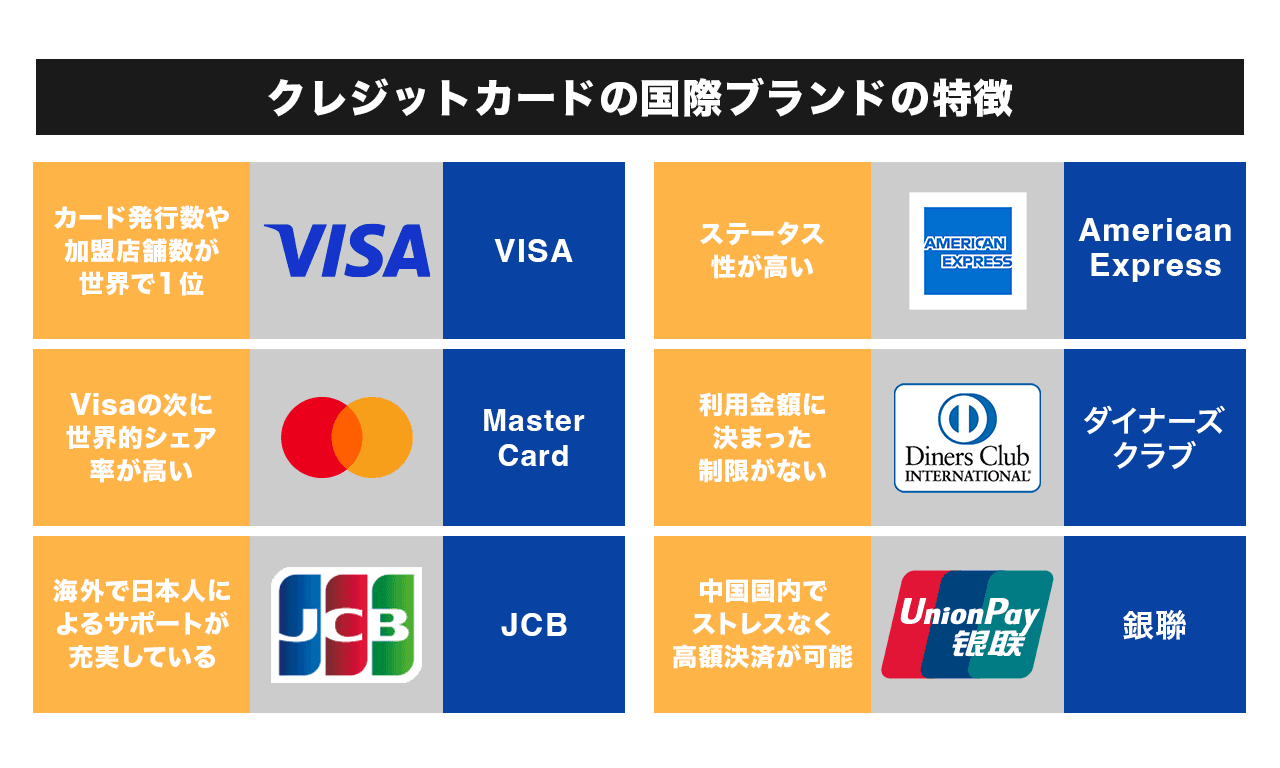

ACマスターカードとマスターカードの違いは?

ACマスターカードは、消費者金融であるアコムが発行元のクレジットカードです。

一方、マスターカード(Mastercard)とはクレジットカードの国際ブランドのことをいいます。

国際ブランドとは、世界中で利用できる「カード決済のシステム」や「ライセンス」をカード発行会社に提供しているブランドのことです。

なかでもVISA、JCB、Mastercardは「3大国際ブランド」として高い知名度を誇ります。

そこへさらにAmerican Express(アメックス)、Diners Club(ダイナース)を加えた「5大国際ブランド」、銀聯(ぎんれん)、Discoverを加えた「7大国際ブランド」も有名です。

ACマスターカードは、アコムが発行するマスターカードブランドのクレジットカードです。

ACマスターカードは持っていて恥ずかしい?

ACマスターカードは消費者金融系クレジットカードということもあり、「持っていると恥ずかしい?」と不安に思う方が少なからずいるようです。

しかし、ACマスターカードの券面に「アコム」のロゴはありません。

またデザインもスタイリッシュなカードなので、一見しただけでは、アコムのクレジットカードであるとは見分けはつかないでしょう。

ただし、券面の裏を見ると小さい文字で「acom」と表記されていることは知っておいてください。

ACマスターカードは審査なし?誰でもOK?100%借りれる?

「ACマスターカードは審査がない」というのは、間違った情報です。

ACマスターカードに限った話ではなく、そもそも審査なしで作れるクレジットカードは存在しません。

ACマスターカードに審査なしの噂があるのは、消費者金融のアコムが発行元であるため発行しやすいイメージがあるからかもしれません。

しかし、消費者金融系のクレジットカードだからといって、審査なしでは発行されないのでご注意ください。

なお「誰でもOK」「100%借りれる」などと甘い言葉を掲げるのは、ヤミ金などの違法業者の常套手段です。

そのようなクレジットカードやカードローンを見かけたとしても、絶対に申し込まないでください。

ACマスターカードは審査がゆるい?甘い?

クレジットカードの審査は貸金業法に則っておこなわれ、その基準は非公開とされています。

したがって、ACマスターカードに限らずどのクレジットカードに対しても「審査がゆるい・甘い」などと断言することはできません。

しかし、クレジットカードの種類は銀行系、交通系、通信系、流通系、消費者金融系の6つのジャンルに分類され、それぞれ審査難易度が異なります。

その中でACマスターカードは、審査難易度が比較的低いとされる消費者金融系のクレジットカードに分類されています。

ただし、申し込んだ全員が審査に通過するわけではありません。

審査がおこなわれる以上、審査落ちする人は必ずいます。

ACマスターカードの審査に通過するためには、最低限の条件として以下を満たしている必要があります。

- 安定した収入がある

- 「年収の3分の1ー他社での借入れ金額の合計」が30万円未満ではない

- 過去に金融事故を起こしていない

ACマスターカードの申し込み資格について詳しくはこちらを参考にしてください。

ACマスターカードは在籍確認なし?バレる?

ACマスターカードに限らず、全てのクレジットカードは審査の際に在籍確認をおこないます。

しかし、ACマスターカードの場合は在籍確認を原則書類でおこなうため、職場へ連絡がいくことはなく、会社の人にバレる恐れはないでしょう。

ACマスターカードの在籍確認について詳しくはこちらを参考にしてください。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

ACマスターカードは延滞者やブラック状態の人、自己破産・債務整理をした人でも作れる?

一般的に、クレジットカードは延滞者やブラック状態の人だと発行できません。

しかし、ACマスターカードには独自審査基準があるため、過去に支払いを遅延・延滞したことがある人やブラック状態の人でも審査に通る可能性はあります。

また、過去に債務整理(過払い金請求、任意整理、民事再生、自己破産)をした方でもACマスターカードをつくれる可能性はあります。

特に債務整理をしてから5〜10年たてば信用情報機関から、金融事故の移動情報は消えるので、その場合であれば、作れる可能性は高くなります。

専門家からのコメント

アコムACマスターカードは安定した収入がある場合であれば原則作成できるため、債務整理の経験があってもカードを作ることは可能です。

ただし、債務整理からの経過年数や返済の状況、現在の収入額はチェックされますので、返済状況が安定してからの申し込みを考えた方がカードを作成できる可能性は高いです。

アコムACマスターカードをつくっても信用に問題はない?

アコムACマスターカードはほかのクレジットカードと同様に、しっかりとしたクレジットカードブランドです。

そのため、アコムACマスターカードを作ったからといって、信用に傷がつくということはありませんので、アコムACマスターカードを検討している方は安心して申込んで大丈夫です。

専門家からのコメント

ACマスターカードを作成したからといって、クレヒスに傷がつくのはないと思います。

確かに作成基準がほかのカードと異なるといわれていますが、れっきとしたクレジットカードブランドのひとつです。

ただし、支払いが滞るなどするとクレヒスに傷がつくのもほかのカードと一緒です。

アコムでクレジットカードが使えないのはなぜ?

アコムでクレジットカードが使えない場合、いくつか理由が考えられます。

- 利用限度額を超えている

- 支払回数が1回払い以外に設定されている

- 有効期限切れや支払いの遅れがある

上記に当てはまらない場合は、以下の窓口に電話問い合わせするのが確実です。

アコム問い合わせ窓口

0120-629-215

ACマスターカードが使えない店は?

ACマスターカードが使えないのは、国際ブランドであるMastercardの決済に対応していない店舗やサービスです。

ACマスターカードはMastercardブランドのクレジットカードなので、たとえばVISAやJCBなど他の国際ブランドの決済にしか対応していない店やサービスでは使えません。

ただし、Mastercardはシェア率が高く、加盟店舗数の多い国際ブランドなので、だいたいの店舗・サービスで利用できます。

アコムACマスターカードのまとめ

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

本記事ではアコムACマスターカードについて詳しく解説してきました。

アコムACマスターカードでコツコツとクレヒスを積み上げることで、ほかのクレジットカードをつくることができることもあります。

「クレジットカードが作れない」とあきらめる前にぜひ、ACマスターカードの申込みを検討してみてください。

1982年北海道生まれ。相続×Fintechプラットフォーム「レタプラ」開発・運営。WEB執筆、書籍など多数の執筆のほか、Fintech関連のセミナー講師実績を有する現役の独立型ファイナンシャルプランナー(FP)として活動中。現在はスタートアップとしての活動にも重きをおき、2018年サービスをリリース。相続×Technologyの担い手として活動を続ける。

食品や雑貨商品などを扱うライター・編集を経て、マネ会を担当。クレジットカードのポイント還元や特典だけでなく、各カード会社の戦略やマーケティングにも興味あり。普段使っているクレジットカードはJALカードで、実家への帰省の際には、貯めたマイルを特典航空券に交換している。ヤフオクやヤフーショッピングで買い物をする際には、ヤフーカードも使用。体を動かすことが好きで、定期的にジムで筋トレ。機会あれば、山へハイキングに出かけ、帰りの温泉を楽しむ。