PR

PR

アコム・プロミス・レイクの比較!審査、独自サービス、金利の違いを解説

アコム・プロミス・レイクの3社は、それぞれのスペックや提供しているサービスに明確な違いがあります。

結論からいうと、すぐにキャッシングしたいならプロミス、長めの無利息期間がいいならレイク、大きな額を借りたいならアコムがおすすめです。

本記事では、アコム・プロミス・レイクの各社の共通する項目や独自サービスを比較します。また、最初にどの会社がどんな人に合っているかも紹介します。この3社で迷っているという方は、ぜひ参考にしてください。

>> おすすめのキャッシングはこちら

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

初回契約翌日から365日(※)

|

| 審査時間 | 最短20分 | 最短3分 | 申込み後最短15秒 |

| 実質年率 | 年3.00〜18.00% | 年4.50〜17.80% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜500万円 | 最小1万円〜最大500万円 |

人気と申込み時の利便性で選ぶならアコムがおすすめ

3社のうち、最も利用者からの人気が高いのが、アコムです。

アコムは株式会社三菱UFJフィナンシャル・グループの銀行系列の消費者金融です。

2023年4〜6月期で、アコムの新規契約者数は10万人を超えていました。一方、プロミスは9万人、レイクは3万5,000人です。

ほかにアコムの長所を挙げると、利便性が高い点が挙げられます。

- 申込み前に「3秒診断」で借入れ可能かどうかを簡易的に診断できる

- 申込みから融資までWEB上で完結する

借入れのときに人と顔を合わせるのが嫌、もし知人に見られたら嫌、と感じる方も少なくないでしょうから、その意味でもメリットは大きいといえるでしょう。

実際にアコムの利便性は高いという口コミが見られます。その上、他人の目が気になるという方への配慮もあることが見て取れます。

特にはじめてカードローンを利用する方は、アコムが前向きに検討したい借入先となりそうです。

ATMの多さと無利息期間を活用するならプロミスがおすすめ

ATMで借入れ・返済をしたい方、30日の無利息期間をできるだけ無駄にしたくない方はプロミスがおすすめです。

プロミスは、SMBCコンシューマーファイナンス株式会社の銀行系列の消費者金融です。

まずATMは、自社、提携ATMを合わせて10万台超を設置しているのがプロミスです。アコムとレイクは10万台に満たない数です。

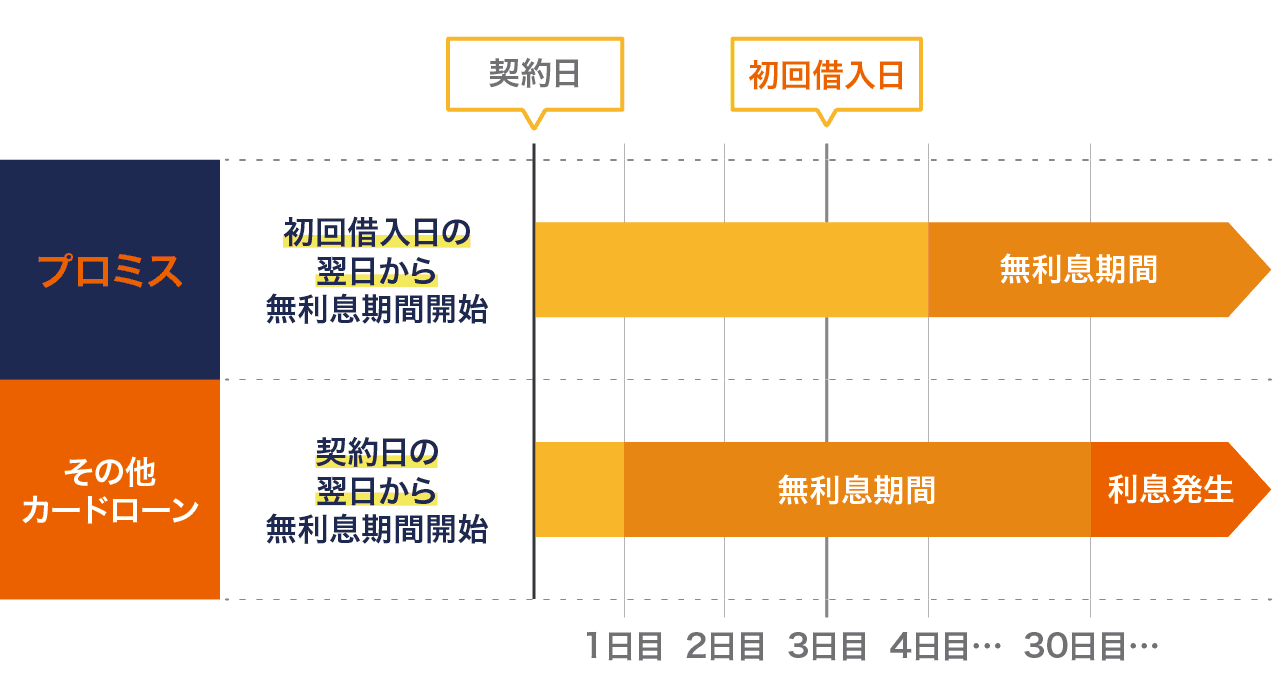

アコムとレイクの場合、無利息期間が始まるのは「契約日の翌日」です。しかし、プロミスは「初回借入れ日の翌日」であるため、実際にお金を借りてから無利息期間が始まります。

やはり、借入れ翌日から30日間無利息、という点にメリットを感じる方がいるようです。

また、最初に挙げた口コミは、当初の限度額が10万円だったものの、半年後には増額の案内がきて50万円以上の借入れができたとのことです。カードローンは返済までを含む利用実績を積んでいけば、増額もできます。

審査時間の短さと無利息期間の長さならレイクがおすすめ

レイクは、新生フィナンシャル株式会社が提供する、銀行系の安心感を備えた消費者金融です。銀行グループに属しているため、信頼性を重視する方にも選ばれています。

大きな特長のひとつが、審査スピードの早さです。レイクでは、最短15秒で審査結果が表示されるため、今すぐにでも借入れを検討している方や、急ぎでお金が必要な方にとっては非常に心強い存在です。

もちろん、申込みから借入れまでの手続きもスマホやPCで完結できるため、スムーズな利用が可能です。

さらに注目したいのが、365日間の無利息サービス(※)です。

これは、一定の条件を満たすことで初回借入れ分が365日も無利息になるという、ほかの消費者金融にはなかなか見られないサービスです。

特にまとまった金額を借りる方や、ゆとりを持って返済したい方にとっては、大きなメリットとなるでしょう。

Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

レイクを始めたとき審査通るのか不安があったのですが、審査が最短15秒で審査結果表示で通ることができてよかったです。

実際に「15秒で審査結果が出た」という声もあり、そのスピード感には驚きの声が寄せられています。

カードローンを利用する場面では、「今すぐにでもお金が必要」というケースも少なくありません。

急なニーズにも迅速に対応してくれるレイクのサービスは、利用者にとって非常に心強い存在といえるでしょう。

アコム・プロミス・レイクの違いを比較

まず、アコム・プロミス・レイクの3社はどのような違いがあるのか、真っ先に気になるかと思います。

ここでは、カードローンにおけるポイントごとの違いについて解説します。

次のようにアコム・プロミス・レイクのスペックなど、3社に共通する14項目を比較してみましたので、自分の求めるポイントで最も強みのあるカードローンはどこなのか把握しましょう。

- 成約率(審査通過率)

- 顧客数・新規申込数

- ATMの数

- 無利息期間

- 審査時間

- 融資(借入れ)までの時間

- 借入れ限度額

- バレにくさ

- 公式アプリの利便性

- 最低返済額

- 金利

- 在籍確認の方法

- 受付時間

- 系列

3社の違いが分かりにくいと思っていても、ひとつひとつの項目を比較することで、自分に合った消費者金融はどこなのか検討しやすくなります。

詳しい情報や商品内容の違いを把握して、3社から自分に合ったベストな会社を選びましょう。

カードローンの成約率(審査通過率)はアコムが一番高い

カードローンを検討している方には、審査に落ちないかどうか不安に思っている場合もあるでしょう。そこで、アコム・プロミス・レイクの成約率(審査通過率)を比較しました。

| 消費者金融 | 新規契約者数 | 成約率 |

|---|---|---|

| アコム | 108,110人 | 42.0% |

| プロミス | 93,748人 | 41.6% |

| レイク | 35,900人 | 26.6% |

<参考資料>

アコム:2024年3月期第1四半期決算(12ページ)

プロミス:SMBCコンシューマーファイナンス月次営業指標

レイク:四半期データブック2023年6月末(23ページ)

成約率は、申込者に対し契約した人数の割合です。

そのため「たったこれだけしか審査に通過できないの?」と思うかも知れませんが、成約率は審査に通過した方の割合ではありません。

審査に通過したものの、なかには契約にいたらず落ちた方もいるので単純な審査通過率ではないのです。

あくまで成約率は、契約をしたかどうかの割合ではありますが、審査に通過できなければ契約もできません。

成約率は、これだけの割合以上の方が審査に通過できたという目安として捉えましょう。

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

顧客数・新規申込数はアコムが一番多い

アコム、プロミス、レイクにはそれぞれどのくらいのお客様がいるのか、どれくらいの方が申込んでいるのかも見てみましょう。

| 消費者金融 | 顧客数 | 新規申込み者数 |

|---|---|---|

| アコム | 1,659,103人 | 257,192人 |

| プロミス | 非公表 | 184,946人 |

| レイク | 828,700人 | 非公表 |

<参考資料>

アコム:2024年3月期 第1四半期決算

プロミス:SMBCコンシューマーファイナンス月次営業指標

レイク:四半期データブック2023年6月末

顧客数は、プロミスが非公表なので、実数を公表している2社で比較するとアコムの数が勝っています。

一方、新規申込者数ではレイクが非公表となっていますが、先ほど解説した新規契約者数と成約率から計算すると、およそ13万5,000人の新規申込み者がいると考えられます。

よって、新規申込者数でもアコムがトップとなります。

ATMの数はプロミスが一番多い

スペックの違いで注目してほしいのが、ATM数の違いです。自社・提携ATMの設置数が少ないと借入れ・返済時の利便性にも影響がでます。

いつでもどこでも、便利に取引を済ませたいという方はATMが多い消費者金融を選ぶのがおすすめです。

すでに説明したとおり、3社のなかで一番ATM数が多いのはプロミスです。

| 消費者金融 | アコム | プロミス | レイク |

| 最高限度額 | 800万円 | 500万円 | 500万円 |

| 金利(年) | 3.0~18.0% | 4.5~17.8% | 4.5~18.0% |

| 連帯保証人 | 無 | 無 | 無 |

| 最長借入れ期間(※1) | 1~100回(※2) | 最大80回(6年9ヶ月) | 最大120回(10年) |

|

ATMの数 |

・自社ATM:785台 ・提携ATM:50,189台 (※3) |

・自社ATM:615台 ・提携ATM:107,304台 (※4) |

・自社ATM:581台 ・提携ATM:74,000台 (※5) |

(※2)最低返済額に応じて変動

(※3)2021年3月時点

(※4)2023年3月時点

(※5)2023年6月時点

<参考資料>

アコム:店舗・ATM

プロミス:SMBCコンシューマーファイナンス会社概要

レイク:2023年度第1四半期データブック(17ページ)

各社が提携するコンビニATMでは、深夜・早朝でも利用可能になっていたり、プロミスやレイクのようにアプリを使用したカードレス借入れができたりと、忙しい方でも安心して利用できる体制が整えられています。

仕事や家事で近くの店舗へ向かうのが難しいという方は、各社の提携ATM数に注目してみましょう。

無利息期間はプロミスが一番長い

アコム・プロミス・レイクは「対象期間に発生する利息がゼロ円になる」という無利息サービスを提供しています。

しかし、各社には開始日や期間など、それぞれのサービス内容に異なる部分があります。以下の比較表を用いて、その違いをご紹介します。

| 消費者金融 | アコム | プロミス | レイク |

| 無利息期間 | 30日間 | 30日間 |

365日(※) |

| 期間開始日 | 契約日の翌日 | 初回借入れ日の翌日 | 契約日の翌日 |

| 適用条件 | 新規申込みの方 |

・新規申込みの方 ・Eメールアドレスの登録 ・Web明細の利用 |

・レイクを初めて利用する方 ・Web申込み ・契約額が50万円以上 ・契約後59日以内に収入証明書類を提出し登録を完了する |

無利息開始が、契約日の翌日であるアコムとレイクは、借入れをしてもしなくても、契約した翌日から自動的に無利息期間が開始されます。そのため、アコムとレイクの無利息をフルに活用しようと思うと、契約日に借入れをしなくてはいけないということになります。

プロミスの場合は、初回借入れをした翌日から無利息期間が始まるため、契約後借入れをするまで無利息期間は開始しません。無利息期間を無駄なく利用したい、という方には、プロミスの無利息期間は独自のメリットとなるでしょう。

また、無利息期間にも3社内で違いが見られます。アコムとプロミスは30日間なのに対し、レイクは365日間(※)の無利息期間が適用されます。

これは大手消費者金融のなかでは、レイクにしかないサービスです。

Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

審査時間はレイクが短い

審査がスムーズに完了するのかどうかも、気になるポイントかと思います。特に、仕事で忙しい方こそ審査に時間がかかると困るでしょう。

まず、各社の審査時間を見てみましょう。

| 消費者金融 | 審査時間 |

|---|---|

| アコム | 最短20分 |

| プロミス | 最短3分 |

| レイク | 申込み後最短15秒 |

あくまで最短ではありますが、レイクの審査時間が1分未満で完了するため、おすすめです。

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短25分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短25分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

また、審査とは別に在籍確認も必要です。在籍確認は3社とも即日で対応可能ですが、スムーズに進行しなかったときのために余裕をもって申込みしましょう。

融資(借入れ)までの時間はプロミスが一番速い

審査通過した後、すぐにお金が必要で借入れしたい方も多いかと思います。そこで、アコム・プロミス・レイクの最短融資時間を比較しました。

| 消費者金融 | 融資時間 |

|---|---|

| アコム | 最短20分 |

| プロミス | 最短3分 |

| レイク |

最短25分 |

融資時間とは、申込みから借入れできる状態になるまでの時間を指します。

あくまで最短ではありますが、融資(借入れ)までの時間はプロミスが最も速いです。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

借入れ限度額はアコムが一番高い

3社の借入れ限度額はアコムが一番高くなってます。

- アコム:最大800万円

- プロミス:500万円

- レイク:500万円

ただし、借入れ限度額は総量規制によって個人で異なります。

総量規制とは「貸金業法」で定められた法律規定で、貸金業者は「年収の3分の1を超えて貸付けできない」という決まりのことです。

例えば、年収が300万円の場合、限度額は100万円となります。

そのため、必ずしもカードローン会社が定めている限度額まで借りられる訳ではないことに注意しましょう。

バレにくさならレイクが一番おすすめ

バレにくいという観点でカードローンを選びたい方は、レイクがおすすめです。

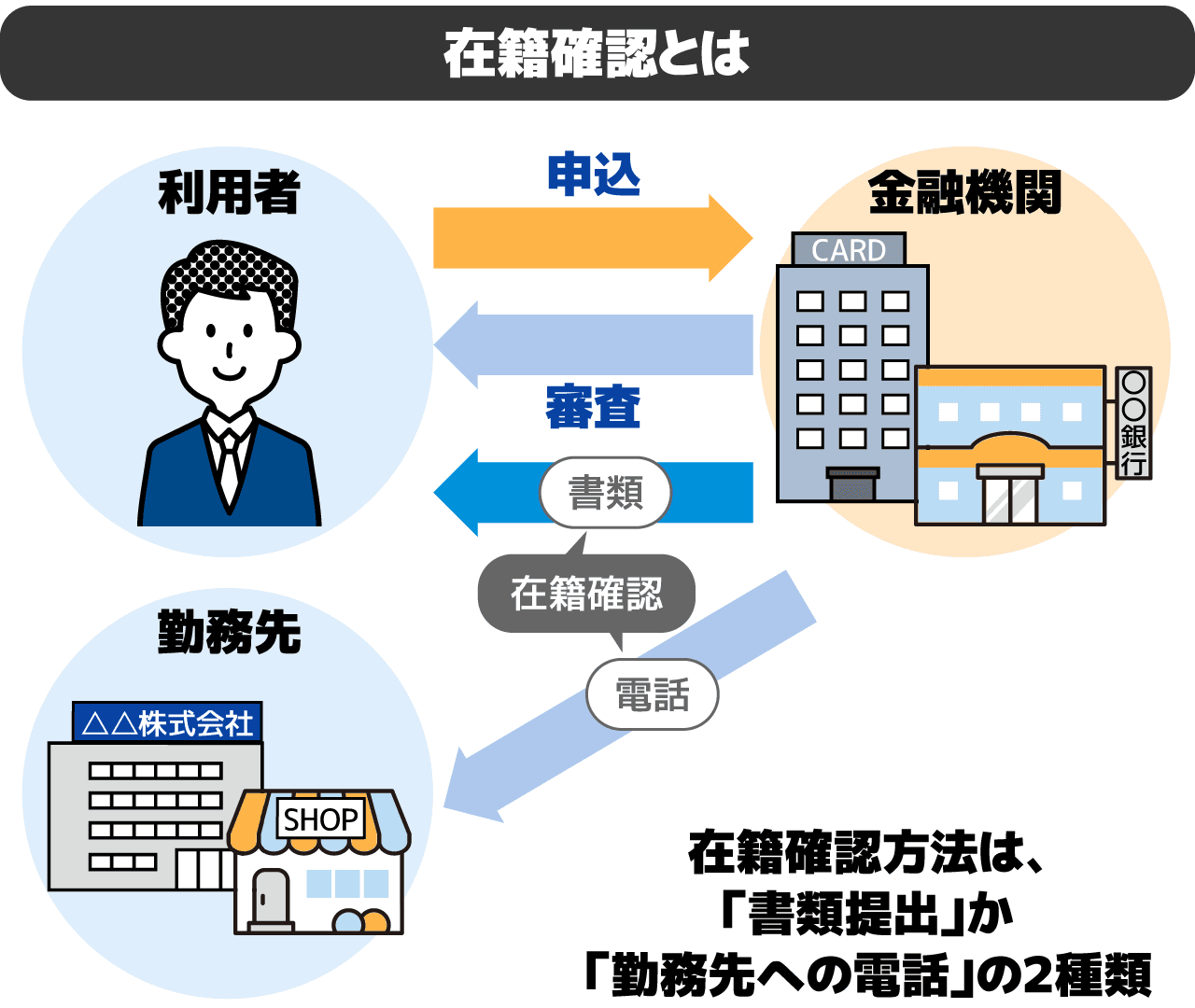

アコム・プロミス・レイクはどれも原則として在籍確認を電話ではなく書類で対応してくれるため、職場にバレにくいのは共通しています。

しかし、審査状況次第では電話連絡が必要になる場合があります。

その場合でも、レイクは相談次第で書類で対応してくれる可能性があります。また、お電話が必要な場合でも、同意なくお電話されることはありません。

Q.申込み時に自宅や勤務先に連絡は来ますか?

A.お申込みの際に、自宅や勤務先へご連絡はおこなっておりません。

在籍確認が必要な場合でも、お客さまの同意をいただかずに実施することはございません。

レイクの在籍確認についてより詳しく知りたい方は、以下の記事もあわせてご覧ください。

公式アプリの利便性はプロミス・レイクが高い

アコム・プロミス・レイクでは、それぞれ公式アプリを配信し、申込み時・利用時の利便性を高めています。そこで、各社が提供している公式アプリの機能性を比較してみましょう。

| 消費者金融 | アコムナビ(アコム) | アプリローン®(プロミス) | レイクアプリ(レイク) |

| 新規申込み | 〇 | 〇 | 〇 |

| 会員ログイン | 〇 | 〇 | 〇 |

| 返済シミュレーション | 〇 | 〇 | 〇 |

| 店舗・ATM検索 | 〇 | 〇 | 〇 |

| よくある質問 | 〇 | 〇 | 〇 |

| 借入れ | × | 〇(※) | 〇(※) |

| 返済 | × | 〇(※) | 〇(※) |

| 書類の提出 | 〇 | 〇 | 〇 |

アコム・プロミス・レイクの3社のアプリは、公式ページ内の利用したい項目へ、最短でアクセスできるようになっています。

そのため、新規申込みやよくある質問を探したい場合に、ブラウザを開いてページを探す手間を省くことができる点は各社共通のメリットです。

大きな相違点としては、プロミス・レイクのアプリでは、セブン銀行ATMを用いることでアプリからカードレスに借入れ・返済をおこなえる点が挙げられます。

アプリにより高い利便性を求めるのであれば、プロミス・レイクを検討しましょう。

最低返済額は借入れ額によるので比較が難しい

カードローンを利用する場合には、借入れ後の返済計画についても意識しておく必要があります。たとえば、アコム・プロミス・レイクの3社でそれぞれ同じ金額を借りたとしても、最低返済額が異なるために月々の返済の負担や返済期間が変わってきます。

まずは、10万円・30万円・50万円を借りた場合の最低返済額を以下の表にまとめました。

| 借入れ残高 | アコム(※1) | プロミス |

レイク(※2) |

|---|---|---|---|

| 10万円 | 5,000円 | 4,000円 | 4,000円 |

| 30万円 | 13,000円 | 11,000円 | 12,000円 |

| 50万円 | 15,000円 | 13,000円 | 14,000円 |

(※2)残高スライドリボルビング方式での最低返済金額

アコム・プロミスとレイクでは算出方法が異なるため、次に最低返済額の算出方法を見ていきましょう。

- アコム:契約極度額に応じて一定の割合が決まり、借入れ残高に一定の割合を掛けた金額

- プロミス:借入れ残高に一定の割合を掛けた金額

- レイク:借入れ残高に応じた金額

アコムの場合、「契約極度額」に基づいた「一定の割合」が定められており、「借入れ残高」に「一定の割合」をかけた金額が最低返済額となっています。

そのためアコムでは、同じ金額を借入れている場合でも契約極度額の違いによって最低返済額が変化します。

| 契約極度額 | 一定の割合 |

|---|---|

| 30万円以下 | 4.2%以上 |

| 30万円超100万円以下 | 3.0%以上 |

| 100万円超 | 1.5~3.0%以上 |

たとえば、10万円の借入れ残高がある場合、契約極度額が30万円以下の方は「10万円×4.2%=5,000円(4,200円の切り上げ)」に、契約極度額が30万円を超えている方は「10万円×3.0%=3,000円」と最低返済額に2,000円の差が出ます。

ちなみに、アコムでは「一定の割合」に影響する金額まで契約極度額が増額された場合には、最低返済額の変更を申込むことができます。手続きが可能な際には、公式ホームページの会員メニュー・アコム自社ATMの取引画面にその旨が表示されるようになっています。

| 借入れ残高 | 一定の割合 |

|---|---|

| 30万円以下 | 3.61% |

| 30万円超~100万円以下 | 2.53% |

| 100万円超 | 1.99% |

プロミスの最低返済額はわかりやすく、借入れ残高に一定の割合を掛けることで最低返済額を確認することができます。

返済を進めれば進めるほど、最低返済額も減額されていくので、残高の減少に応じて家計への負担も減っていくのが特徴です。

続いて、レイクの最低返済額について見ていきます。レイクは「残高スライドリボルビング方式」と「元利定額リボルビング方式」のふたつの返済方式が用意されていますが、今回は公式HPの返済シミュレーションでも利用されている「残高スライドリボルビング方式」での返済金額をまとめました。

| 10万円以下 | 4,000円 |

|---|---|

| 10万円超過20万円未満 | 8,000円 |

| 20万円超過30万円以下 | 12,000円 |

| 30万円超過40万円以下 | 13,000円 |

| 40万円超過50万円以下 | 14,000円 |

借入れ残高にかかわらず一定の金額を返済していく「元利定額リボルビング方式」に対して、上表のように借入れ残高が減るにつれて最低返済額も減少する「残高スライドリボルビング方式」は、利用者が月々の都合に合わせて返済額を調整できる便利な返済方式となっています。

最低返済額は、毎月必ず返していかなくてはいけないため、家計に少なからず影響を及ぼす金額です。しかし同時に、毎月の返済額が大きければ大きいほど返済までの回数が減るため、利息を含めた支払い総額が少なくなるというメリットも持っています。

毎月の返済に不安を感じる方は、最低返済額が低めのプロミスを選び、お財布に余裕のある月は最低返済額以上を返済していくという、無理のない返済計画を立てるのがおすすめです。

反対に、「強制力がないと返済できない」、「どんどん返済していきたい」といった方は、3社のなかで比較的最低返済額が高めのアコムを選ぶといいでしょう。

【ほぼ違いのないポイント①】金利は3社ともあまり変わらない

次に注目してほしいのが、「金利」です。金利は、アコムとレイクの2社は「借入れ限度額」、プロミスは「借入れ残高」に応じて決められています。

アコム・プロミス・レイクの金利を比較すると、以下のとおり大きな差はありません。

- アコム:3.0~18.0%

- プロミス:4.5~17.8%

- レイク:4.5%〜18.0%

3社それぞれの金利を詳しく解説します。

| 借入れ限度額 | 金利 |

|---|---|

| 1万円以上100万円未満 | 7.7~18.0% |

| 100万円以上300万円以下 | 7.7~15.0% |

| 301万円以上500万円以下 | 4.7~7.7% |

| 501万円以上800万円以下 | 3.0~4.7% |

アコムは301万円以上の借入れをおこなう場合、金利が大きく下がる点が特徴です。最高限度額も3社のなかではもっとも高い800万円となっており、多額の借入れを検討されている方にとってはお得な借入れができるカードローンのひとつといえます。

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

| 借入れ残高 | 金利 |

|---|---|

| 100万円未満 | 4.5~17.8% |

| 100万円以上 | 4.5~15.0% |

プロミスの場合は、借入れ残高ごとの金利の目安を公表していません。しかし、貸金業者は利息制限法によって100万円以上を貸付ける際の上限金利は年15.0%以下に定められています。そのため、上記の表のように借入れ残高が100万円以上の場合に関しては年15.0%以下の金利になるでしょう。

また、レイクは、100万円ごとに金利が異なっており、以下の表のように設定されています。

| 借入れ限度額 | 金利 |

|---|---|

| 1万円超過100万円未満 | 15.0~18.0% |

| 100万円超過200万円以下 | 12.0~15.0% |

| 200万円超過300万円以下 | 9.0~15.0% |

| 300万円超過400万円以下 | 7.0% |

| 400万円超過500万円以下 | 4.5% |

ちなみに表を見てもわかるように、各社それぞれで設定できる金利には幅があります。金利は借入れ限度額・残高だけでなく、申込者の収入や他社借入状況など、申込みの内容を考慮したうえで個別に決められる点には注意が必要です。

金利は支払い金額に大きく関係します。より節約して借入れをしたいという場合は、希望借入れ額と金利を比べて検討しましょう。

【ほぼ違いのないポイント②】3社とも電話での在籍確認はなし

アコム・プロミス・レイクの3社とも原則として電話での在籍確認はありません。

そのため、会社に連絡がいくことはないので周囲に利用がバレることはないでしょう。

審査により電話確認が必要となった場合でも、本人の了承を得てから電話があるので安心してください。

ただ、電話確認がない代わりに勤務先名が明記してある社員証や給料明細など勤務が証明できる書類の提出が必要です。

【ほぼ違いのないポイント③】受付時間は大差ない

申込みができる受付時間も大切な要素です。

各社の受付時間を見てみましょう。

| 消費者金融 | アコム | プロミス | レイク(※) |

| WEB・アプリ | 24時間365日 | 24時間365日 | 24時間365日 |

| 店頭窓口 | - | - | - |

| 自動契約機 | 9:00〜21:00 | 9:00~21:00 |

平日・土曜:9:00〜21:00 日曜:9:00〜19:00 |

| 電話 | 24時間365日 |

9:00~21:00(土日・祝日含む) オペレーター対応:9:00~18:00(平日) |

平日・土曜:9:00〜21:00 日曜:9:00〜19:00 |

(※)一部店舗によって自動契約機の営業時間は異なります

コロナ禍以降、有人店舗は減少傾向にあり、アコム、プロミス、レイクの3社ともに店頭受付を廃止しています。

WEBやアプリの申込みは各社とも24時間365日可能です。ぜひ、下のリンクからお申込みください。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

初回契約翌日から365日(※)

|

| 審査時間 | 最短20分 | 最短3分 | 申込み後最短15秒 |

| 実質年率 | 年3.00〜18.00% | 年4.50〜17.80% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜500万円 | 最小1万円〜最大500万円 |

【ほぼ違いのないポイント④】3社とも銀行系

アコム、プロミス、レイクの3社はいずれも銀行のグループに属しています。具体的には、以下のグループとなります。

| カードローン会社名 | 所属する銀行グループ |

|---|---|

| アコム | 三菱UFJフィナンシャル・グループ |

| プロミス | 三井住友銀行グループ |

| レイク | SBI新生銀行グループ |

カードローンについてまだよく知らない、という方は、お金を借りると厳しい取り立てなどがあるのでは、といった不安を抱くかもしれません。

しかし、アコム、プロミス、レイクはご覧のようにいずれも銀行系の企業であり、法令遵守の徹底や融資に関する明確な情報提示をおこなっています。

親会社が銀行でかつ上場企業であるのに、もし違法、モラルに反する営業活動をおこなってしまうと、社会的に非難され、カードローン会社だけでなく、銀行やそのほかのグループ企業の活動にも悪影響が出るからです。

アコム・プロミス・レイクの独自サービスを比較

この章では、アコム・プロミス・レイクの各社がもつ「独自サービス」を比較します。

- アコム:カードローン機能を付帯できるクレジットカード

- プロミス:最短10秒で借入れできる「インターネット振込」

- レイク :審査結果が最短15秒でわかる

独自サービスに関しては、3社を比較するのではなく、自分自身の状況や需要にフィットしたサービスがあるかどうかが大切になります。

ここからは、3社の提供している独自サービスを口コミを交えてご紹介していきます。

アコム:カードローン機能を付帯できるクレジットカード

アコムでは、「女性専用ダイヤル」といった女性を考えたサービスのほか、カードローン単体だけではなく、カードローン機能つきクレジットカード「ACマスターカード」の発行が可能です。

カードローン機能とクレジット機能が1枚のカードに集約できるのは、3社のうちアコムだけということもあり、アコムのカードローンの魅力のひとつとなっています。

キャッシング枠として現金の借入れができる他社のクレジットカードとは異なり、ACマスターカードの利用限度額はカードローンと同等の金額となっています。

また、アコムのローンカードと同様に、自動契約機(むじんくん)での即日発行も可能なのは、クレジットカードとしてもうれしいポイントです。マネ会に寄せられている口コミでも、実際にACマスターカードを活用している方からの体験談が見られます。

アコムは、ACマスターカードや女性専用ダイヤルなど、ユーザーの利便性に考慮したサービスを多数提供している会社です。そのため、安心して借入れができるという精神的な支えを感じることもできるでしょう。

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

プロミス:「インターネット振込」や「アプリローン®」による借入れサポート

プロミスの魅力的なサービスに、「インターネット振込」があります。インターネット振込とは、会員サービスから、最短10秒で指定の口座に振込みキャッシングができるサービスです。しかも振込み手数料は無料、メンテナンス時間外であれば24時間365日利用することができるため、急な出費にも対応してくれます。

ただし、指定した銀行によっては、振込み対応時間が限られているので確認しておきましょう。

また、プロミスには「アプリローン®」という、スマートフォンを使ってセブン銀行ATMよりカードレスで借入れ・返済ができるサービスが用意されています。アプリローン®は振込みキャッシングにも対応しており、急な金欠時に活用できるサービスが揃っています。

加えてプロミスの公式アプリは多くの機能を備えており、スマートフォンと併せて利用することでより便利に借入れ・返済をおこなうことができます。

| 消費者金融 | 特徴的な機能 |

|---|---|

| アコム | ・提出用書類のアップロード機能 |

| プロミス |

・提出用書類のアップロード機能 ・セブン銀行ATMでの借入れ、返済 ・生体認証サービス ・振込みキャッシングの申込み ・三井住友VISAプリペイドへのチャージ ・アプリdeクーポンの発行 |

|

レイク(レイクアプリ) |

・提出用書類のアップロード機能 ・セブン銀行ATMでの借入れ、返済 ・生体認証サービス |

上記の表を見ても、プロミスの公式アプリが多くの機能を備えていることがわかります。

アプリの利便性や借入方法が充実しているプロミスですが、実際の使用感が気になるという方もいらっしゃると思います。そこで、プロミスを利用している方からの口コミを以下でご紹介します。

上記のとおり、プロミスは店舗だけでなく提携ATMやスマートフォンからも借入れをおこなえるという幅広い借入れ方法が特徴です。

アプリや会員サービスを利用することによって、さまざまなシーンで活用できるよう、借入れ方法の選択肢の幅が広くなるのは、ユーザーとしてはうれしいポイントです。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

レイク :審査結果が最短15秒でわかる

少しでも早く審査結果を知りたい方は、レイクを検討するのがおすすめです。

レイク は、Webからの申込み後最短15秒で審査の結果を表示しており、3社のなかでも圧倒的な早さを誇っています。

具体例として、アコム・プロミス・レイクの最短審査時間を表で確認してみましょう。

| 消費者金融 | 最短審査時間 |

|---|---|

| アコム | 最短20分 |

| プロミス | 最短3分 |

| レイク | 最短15秒(※) |

当日に借入れをするためには、審査スピードも重要となります。そうした点で考えると、レイクはアコムやプロミスと比べて非常に迅速な対応を期待できるといえるでしょう。

また平日は21時まで、日曜日は18時までに契約手続きが完了すると、先述したレイクのアプリ「レイクアプリ」を使って、カードレスでセブン銀行のATMより借入れが可能です。

では、実際に申込んだ方の審査速度はどうだったのでしょうか。審査速度について言及している口コミをご紹介します。

上記の口コミを見ても、迅速な審査・結果表示がおこなわれていることがわかります。カードローンを利用する方のなかには、急いでお金を必要とされている方もいらっしゃいます。そうしたニーズにも審査時間という面でこたえてくれるレイクは、検討すべきカードローンのひとつといえるでしょう。

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短25分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短25分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

アコム・プロミス・レイクのなかで2社両方とも借りるのは問題ない?

アコム・プロミス・レイクのなかで1社のみ選ぶのではなく、2社、3社と複数のカードローンから借りたい方もいるかと思います。

初回申込みだと高額の借入れは難しいため、複数社を活用するのは1つの手といえます。

しかし、複数のカードローンから借りること自体は全く問題ないのですが、同時に複数社に申込むと「申込みブラック」という状態になり、審査に落ちる可能性が高くなります。

「申込みブラック」になると、その後も借入れが難しくなるため、ご注意ください。

アコム・プロミス・レイク各社の特長を比較して申込もう

ここまで、アコム・プロミス・レイクの簡単なスペックから、アプリの機能、人気度など比較してきました。似たように見える3社でもはっきりとした違いがあることをわかっていただけたのではないでしょうか。

それぞれのメリットをまとめたので確認してみましょう。

- 最低返済額が高く、返済期間を抑えられる

- 自社ATM台数が多い

- インターネット振込をはじめとした豊富な借入れ方法

- 無利息期間は借入日の翌日から適用

- 50万円以上借りる場合、365日間(※)の無利息期間がある

- 審査結果までの時間が早い

Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

アプリで借入れから返済までおこなう場合はプロミスやレイク、無利息サービスを無駄なく利用したい場合はプロミス、最低返済額を高めに設定しきっちり返していきたいならアコムといったように、それぞれが持っているスペックの違いを活かし、自分にあったを選ぶと、迷わず決めることができるのではないでしょうか。

この記事を参考に、無理のない返済計画を立てながら、ベストな1社を検討してください。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回借入翌日から30日

|

初回契約翌日から365日(※)

|

| 審査時間 | 最短20分 | 最短3分 | 申込み後最短15秒 |

| 実質年率 | 年3.00〜18.00% | 年4.50〜17.80% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜500万円 | 最小1万円〜最大500万円 |

子供が大きくなったのを機に、2017年より本格的にWebライターとして始動。クレジットカードとカードローンを得意分野とし、恋愛・離婚・エンタメ系や商品紹介など、さまざまなメディアのライターを経験。誰もがわかりやすい記事を作成するのを信念に、自分の無知さや語彙力のなさに落胆しながらも、持ち前の探求心を武器に奮闘中。クレジットカードは、楽天カード・Yahooカード・地元のマイナーのカードを利用。キャッシュレスはPayPayとメルペイを利用し、家計を整理するのが目標。

<参考資料>

アコム:2024年3月期 第1四半期決算(11〜12ページ)

プロミス:SMBCコンシューマーファイナンス月次営業指標

レイク:四半期データブック2023年6月末(17ページ)