PR

PR

アイフルのおまとめローンの審査は厳しい?在籍確認の流れや審査落ち対策、一括請求の原因も解説

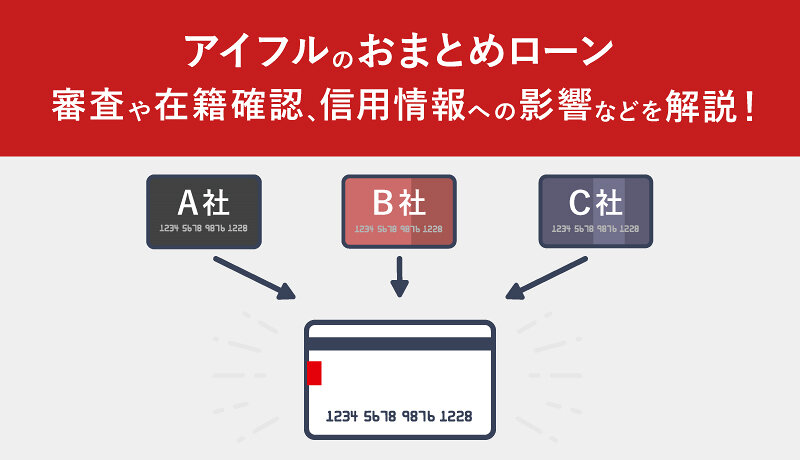

アイフルには、「おまとめMAX」と「かりかえMAX」の2種類のおまとめローンがあります。

アイフルのおまとめローンとは、消費者金融や銀行カードローン、クレジットカードのリボ払いなど複数の借入れを低金利で借り換えて返済負担を緩和するための仕組みです。

そしてアイフルのおまとめローンは、既存の借入れよりも低い金利で返済できることが保証されています。

「現在すでにカードローンを利用中で返済に苦労している方」におすすめしたい商品です。

今回は、アイフルのおまとめローンに関する情報を徹底解説。

審査の流れ、実際に利用した方の口コミほか、気になる在籍確認についてやおまとめローン利用時の注意点などあらゆる疑問にお答えしていきます

- アイフルのおまとめローンの審査は、アイフルのカードローンの審査よりも厳しい

- アイフルのおまとめローンは低金利、最短即日、返済が管理しやすいなどのメリットがある

- アイフルのおまとめローンは追加の借入れができず、利息ができないというデメリットもある

- アイフルのおまとめローンで審査落ちしないためには、正確な申告内容の記載や返済能力・信用が重要

- アイフルのおまとめローンでも在籍確認がおこなわれるが、原則書類であり職場への電話連絡は基本的にない

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

- アイフルのおまとめローンの審査は厳しい?

- アイフルのおまとめローンの審査を受けた人の体験談

- アイフルのおまとめローンの特徴

- アイフルのおまとめローンのメリット3点

- アイフルのおまとめローンのデメリット2点

- アイフルのおまとめローンの審査基準と審査時間

- アイフルのおまとめローンで審査に落ちないための対策

- アイフルのおまとめローンの審査に在籍確認はある?

- 電話かWEB!アイフルのおまとめローンへの申込みの流れ

- アイフルのおまとめローンの審査で必要な書類

- おまとめローンを利用すると信用情報に傷がつく?

- アイフルのおまとめローン後の他社借入は「契約違反」!?

- アイフルのおまとめローンの返済方法

- アイフルのおまとめローンが向いている人の特徴

- アイフルのおまとめローンが向いていない人の特徴

- アイフル以外でおまとめローンを取り扱っている消費者金融

- アイフルのおまとめローンと他社の比較

- アイフルより金利が低い銀行カードローンでのおまとめもおすすめ

- アイフルのおまとめローンに関するよくある質問

- アイフルのおまとめローンまとめ

アイフルのおまとめローンの審査は厳しい?

アイフルのおまとめローンの審査は、アイフルのカードローンの審査よりも厳しいです。

なぜなら、おまとめローンでの融資額は、他社借入をまとめることを前提にしているので、カードローンでの融資額より高額になりやすいからです。融資額が高額になるほど、審査は慎重におこなわれる傾向にあります。

しかし、アイフルをはじめとする消費者金融におけるカードローンの審査基準は、銀行がおこなうカードローンの審査基準よりも低い傾向にあります。

この基準は、おまとめローンの審査でも変わりはありません。

基本的に審査は甘くないですが、銀行のローン商品と比べればアイフルのおまとめローンの審査は厳しくないとも判断できるでしょう。

専門家からのコメント

おまとめローンの審査がカードローンより厳しくなる理由は、複数のローンをまとめることで融資額が高額になることだけでなく、利用者の返済能力をより慎重に判断する必要があるからです。

前述の通り、おまとめローンは多重債務者の救済などを目的に設けられた制度であるため、対象となる利用者は、ほかの利用者と比較して返済能力が低い可能性や、さらに借入れが必要となる可能性があるからです。

おまとめローンの審査に通るには、現在と将来にわたって安定した収入が見込め、その収入からローンの返済が可能だと判断されなければなりません。しかし、おまとめローンは利用者にとって大きなメリットをもたらす制度です。まずは審査にチャレンジすることをおすすめします。

アイフルのおまとめローンの審査を受けた人の体験談

マネ会に寄せられた、アイフルのおまとめローンを実際に利用した人の口コミを紹介します。

複数社から借入れをしていると1ヶ月に何度も支払いがあるため、返済の管理が煩わしくなり、支払いを忘れてしまうこともあるでしょう。

アイフルのおまとめローンに1本化することで管理がしやすくなるため、支払い忘れも防げるようになります。

口コミにある通り、口座からの引き落とし日をお給料日直後に決めて、確実に返済をしていた方も。

また、おまとめローンをアイフル側から提案されることもあるようです。

返済が問題なく進んでいきますと、おまとめローンのご相談もできるため、対応スピードや借入れのしやすさという点ではおすすめです。

あと半年で一旦完済となりますので、今後は残りの2社分をまとめるプランもご提案頂けております。返済をしっかりしていれば、比較的契約後の増額やおまとめのご相談は極力通るように対応して頂けそうな印象はあります。

上記の方は一度審査には落ちたものの、返済実績を積むことでアイフルからおまとめローンを提案される場合があることがわかります。

おまとめローンの審査に落ちてしまった方は、まずは通常のキャッシングローンで返済実績を積んで、タイミングを図っておまとめローンの相談をすると、利用できる可能性が高くなるかもしれません。

おまとめローンを利用することで月々の返済額が減って楽になりますし、アイフルのローン利用者の実績次第では柔軟に相談を受付けてもらえる可能性があります。

複数社から借入れて支払いに悩んでいる方は、アイフルのおまとめローンを一度検討してみてはいかがでしょうか。

アイフルのおまとめローンの特徴

アイフルのおまとめローンに関する特徴を説明します。

おまとめローンの種類、審査時間、金利、さらにはおまとめローン利用時の総量規制についても解説していきます。

アイフルのおまとめローンは2種類

アイフルのおまとめローンには、「おまとめMAX」と「かりかえMAX」の2種類があります。

どちらも目的は、既存の借入れを低金利で借り換えて返済負担を緩和するためのローンです。

「おまとめMAX」は、現在アイフルを利用している方もしくは過去に利用したことがある方が対象です。

アイフル以外に他社でも融資を受けている人や、アイフルを利用したことがあり、現在は他社で借入れをしている人は、「おまとめMAX」を選びましょう。

「かりかえMAX」は、アイフルを利用したことがない方が対象です。

アイフルを利用したことがなく現在は他社で借入れをしている人は、「かりかえMAX」を選びましょう。

| 商品 | 貸付対象者 | 貸金使途 |

|---|---|---|

| おまとめMAX |

・満20歳以上で定期的な収入と返済能力がある方 ・アイフルの基準を満たす方 |

アイフル・他社からの借り換え |

| かりかえMAX |

・アイフルを初めて利用する方 ・満20歳以上で定期的な収入と返済能力がある方 ・アイフルの基準を満たす方 |

他社からの借り換え |

アイフルのおまとめローンの金利は「実質年率3.0〜17.5%」

アイフルのおまとめローンの金利は、「おまとめMAX」と「かりかえMAX」ともに3.0〜17.5%(実質年率)です。

おまとめローンと通常のアイフルのキャッシングローンとの違いをみてみましょう。

アイフルのメイン商品であるキャッシングローンの金利は、3.0〜18.0%(実質年率)です。おまとめローンのほうが、キャッシングローンよりも最高金利が低くなっています。

| 商品名 | おまとめMAX | かりかえMAX | キャッシングローン |

| 実質年率 | 3.0%~17.5% | 3.0%~17.5% |

3.0%~18.0% |

|

契約限度額 |

最高800万円 | 最高800万円 | 最高800万円 |

| 融資にかかる時間 | 最短で即日 | 最短で即日 | 最短18分(※) |

|

審査時間 |

最短で即日 | 最短で即日 | 最短18分(※) |

|

返済方式 |

元利定額返済方式 | 元利定額返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

|

遅延損害金(実質年率) |

20.0% | 20.0% | 20.0% |

| 追加借入 | 不可 | 不可 | 限度額内で可 |

| 在籍確認 | 書類の提出 | 書類の提出 | 書類の提出 |

| 保証人 | 不要 | 不要 |

不要 |

| 申込める年齢 | 満20歳以上69歳まで | 満20歳以上69歳まで | 満20歳以上69歳まで |

アイフルのおまとめローンの金利を見るときは、通常のカードローンの金利を見るときとは視点が異なります。なぜなら、アイフルのおまとめローンでは既存の借入れより低い金利での返済が保証されているからです。

通常のカードローンであれば、最高金利の17.5%が判断材料となりやすいです。しかし、おまとめローンの審査に通れば、現在17%で融資を受けている方は必ずそれ以下の金利が適用されます。

ちなみに、既存の借入額の合計が100万円を超える方は、必ず15%以下の金利が保証されます。なぜなら、利息制限法で貸付に対する上限金利が定められているからです。

| 借入額 | 利息(実質年率) |

|---|---|

| 10万円未満 | 20% |

| 10万円以上100万円未満 | 18% |

| 100万円以上 | 15% |

アイフルのおまとめローンは総量規制の対象外

アイフルのおまとめローンは「貸金業法に基づく計画返済支援」であり、貸金業法で定められた総量規制の対象外となります。

総量規制とは、貸金業法で定められた貸付額に関する規制のことです。この規制により、貸金業者の貸付額は原則として利用者の年収の1/3を超えることができません。

なお、銀行、信用組合、信用金庫、労働金庫、農協などの貸付は総量規制の対象外となります。

上記のように、通常の消費者金融によるカードローンでは、貸付額が利用者の年収の1/3以下に制限されています。

ただし「利用者にとって一方的に有利となる借り換え」となる貸付は、例外として総量規制の影響を受けません。

アイフルのおまとめローンはこの例外に該当するため、総量規制の対象外となるのです。

つまり、他社を含めた借入総額が年収の1/3を超えている方も利用ができるということです。

アイフルのおまとめローンの最大限度額は800万円です。高額な借入額を抱えている方は、ぜひアイフルのおまとめローンをご検討ください。

専門家からのコメント

おまとめローンは、総量規制の「例外貸付け」に該当しますが、主な条件を確認しておきましょう。

おまとめローンは多重債務者の救済などを目的に設けられた制度であるため、利用者にとって有利な条件が定められています。

① 借換えの対象は、貸金業者からの借入です。銀行からの借入や、親族・知人などからの借入債務は対象にならない。

②「借換え後」の金利が、借換え前の金利を上回らない。

③1ヶ月の負担額について、借換え後の負担額が、借換え前の負担額を上回らない。

④ 担保・保証について、借換え後の条件が、借換え前の条件より厳しくならない。

アイフルのおまとめローンの審査は土日もおこなわれる

アイフルのカードローンの審査は最短18分・即日融資OKのスピード感が魅力ですが、おまとめローンの審査時間も短いのでしょうか?

アイフルのおまとめローンについて、審査を最短18分で完了できることは明言されていませんが最短で即日です。

アイフルのおまとめローンの審査受付時間は、毎日9:00〜21:00で土日祝日も審査がおこなわれています。

当日中に審査結果を知りたい場合は、午前中など早めに申込むとよいでしょう。申し込みは、WEBもしくは電話から可能です。

土日の審査について、下記の記事でも詳しくまとめています。

アイフルのおまとめローンのメリット3点

アイフルのおまとめローンには、以下のようなメリットがあります。

- 既存の借入れよりも低金利で返済できる

- 最短即日での利用も可能

- 返済管理が楽になる

下記で順番に説明していきます。

①既存の借入れよりも低金利で返済できる

アイフルのおまとめローンなら、既存の借入れを現状よりも低金利で返済できることが保証されています。

この点は、返済に苦労している方にとっては最大のメリットとなるのではないでしょうか。

おまとめローンは、そもそも既存の借入れよりも低金利で提供されている金融商品です。

金利が低くなり、月々の返済金額も無理のない範囲での返済が可能となります。

アイフルの金利については、下記の記事で詳しく解説しています。

②最短即日での利用も可能

アイフルのメイン商品であるキャッシングローンは最短審査18分・即日融資OKですが、アイフルのおまとめローンでも融資のスピード感が魅力となっています。

アイフルのおまとめローンは、最短即日で利用することが可能です。

おまとめローンで融資をお急ぎの方は、非常にうれしいメリットとなるでしょう。

③返済管理が楽になる

複数社で借入れをしている場合は、カードローンごとに毎回の返済をする必要があります。返済先が複数社にまたがると返済管理が煩雑になり、返済日を忘れてしまうリスクが高まることがあります。

おまとめローンを利用すれば、毎回の返済先は1つです。

返済管理が容易になるため、返済ストレスも緩和できるでしょう。月々の返済日を忘れるリスクも減らせます。

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

アイフルのおまとめローンのデメリット2点

アイフルのおまとめローンには、下記のようなデメリットがあります。

- 追加で借入れることができない

- 金利が低くなっても利息が高くなることがある

下記で順番に説明していきます。

①追加で借入れることができない

アイフルのおまとめローンは、通常のカードローンとは異なり追加で借入れることはできません。

理由としては、アイフルのおまとめローンは「既存の借入れにおける返済負担を減らすこと」を目的としたローンだからです。

また、アイフルの契約限度額は800万円です。

つまり他社での借入れ金額が800万円を超えている場合、アイフルのおまとめローンは利用できませんのでその点も注意してください。

②金利が低くなっても利息が高くなることがある

おまとめローンで金利が低くなったにもかかわらず、完済したときの利息が高くなってしまうということがあります。それは、返済期間が長期化した場合です。

利息をおさえる返済のコツは、「短期間で返済すること」です。低金利で返済期間が長期化した場合よりも、高金利でも短期間で返済した場合のほうが利息が少なくなることがあるのです。

アイフルのおまとめローンでは、3年・5年・7年・10年から返済プランを選択します。毎回の返済額は口座振替で支払いますが、ATMなどで一部返済をおこなうことも可能です。

返済期間が10年などの長期に渡ると、合計で支払う利息額が結果として高くなってしまった!なんてことも。

短期返済を目指しての利用をおすすめします。

おまとめローンの返済シミュレーション

試しに、おまとめローンで金利が下がったのに利息が高くなるケースをシミュレーションしてみましょう。

例えば、A社から20万円・B社から90万円・C社から90万円を金利18%で借入れて、2年・3年・4年で返済したとします。

| 既存の借入先 |

A社 |

B社 |

C社 |

| 金利(実質年率) | 18% | 18% | 18% |

| 借入額 | 20万円 | 90万円 | 90万円 |

| 借入期間 |

2年 |

3年 | 4年 |

| 月々の返済額 | 10,000円 | 33,000円 | 27,000円 |

|

総利息額 |

39,717円 | 266,965円 | 358,011円 |

既存の借入先で返済した場合における3社の総利息額を合計すると、664,693円となります。

それでは、3社の借入総額をアイフルのおまとめローンで借り換えて、5年間かけて返済した場合の総利息額を確認してみましょう。

借入総額は200万円になるため、利息制限法で定められた100万円以上の上限金利である15%が適用された場合を想定します。

| 金利(実質年率) | 15% |

|---|---|

|

借入額 |

200万円 |

| 借入期間 | 5年 |

| 月々の返済額 | 48,000円 |

|

総利息額 |

844,658円 |

実質年利15%で200万円を借り換え、5年間かけて返済した場合の総合利息額は844,658円となります。既存の借入先のまま短期間で返済した場合よりも、総利息額は179,965円高くなってしまいました。

上記の例は、あくまで返済期間が長期化して利息が膨らんだ場合です。既存の借入と同程度の期間で返済することができれば、もちろん低金利なおまとめローンのほうが総利息額は低くなります。

ちなみに、実質年利15%で200万円を借り換え、3年間かけて返済した場合の総合利息額は499,254円となります。既存の借入先のまま返済した場合よりも、総利息額を165,429円低く抑えることができました。

おまとめローンを利用して金利を引き下げることに成功したら、返済期間にも気をつけて完済時の総利息額を減らしたいものですね。

専門家からのコメント

おまとめローンの返済額は、可能な限り借換え前の返済額に近づけましょう。

おまとめローンを利用して金利を引き下げ総利息額を減らすには、返済期間に気をつけて返済方法を決めるほか、返済額に着目して返済方法を決めましょう。

おまとめローンの条件である「1ヶ月の負担額について、借換え後の負担額が、借換え前の負担額を上回らない」範囲で、借換え前の返済額に近い金額を返済することで、総利息額を最小にできます。

返済が可能ならば、おまとめローン利用により月々の返済額を増やさずに、複数に返済する手間と利息を節約することができます。

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

アイフルのおまとめローンの審査基準と審査時間

アイフルのおまとめローンの審査基準と審査時間について解説します。審査に不安がある方や急ぎでおまとめローンを利用したい方は、参考にしてください。

おまとめローンの審査基準

アイフルを含めた消費者金融では、審査基準を公開していません。ただし、一般的に審査では主に以下の4点が確認されます。

さらにアイフルの申込条件は、おまとめローン含め「満20歳以上69歳までの方」かつ「定期的な収入と返済能力を有する方」です。まずは自身が条件を満たしているのか確認しましょう。

- 返済能力はあるか

- 信用情報に問題はないか

- 他社の借り入れ状況に問題はないか

- アイフルの利用実績は良好か

第一に十分な返済能力があるかどうかを判断されます。雇用形態に関わらず、安定した収入を得ていることが重要です。

また、過去に支払いの延滞や債務整理などの金融トラブルがないかを信用情報を元にチェックされます。過去の利用履歴に不安がある方は、審査に申し込む前に信用情報を開示請求してみましょう。

そしておまとめローンは、総量規制の対象外ではありますが、契約限度額は800万円です。無制限にまとめられるわけではないので、他社の借り入れ状況と金額に気を付けてください。契約限度額を超える場合は、どの借り入れをまとめるかを申告する必要があります。

さらに、過去アイフルの利用がある方は、これまでの利用実績も審査の判断材料となります。問題なく利用していれば、審査が通りやすくなるでしょう。

おまとめローンの審査時間

おまとめローンの審査時間は、最短で即日です。

状況によって時間がかかることもありますが、基本的にアイフルのような消費者金融のおまとめローンは、銀行のおまとめローンと比べて、申込みから融資までの時間が短い傾向にあります。

急ぎで利用を検討している方は、アイフルのおまとめローンがおすすめです。

アイフルのおまとめローンで審査に落ちないための対策

アイフルの審査内容は公表されていないため、審査を通過できるかは受けてみるまで分かりません。

しかし、「審査落ちしやすいケース」に該当しないように対策することは可能です。

そこで、アイフルのおまとめローンの審査で落ちないための対策を4つ解説します。

- 申告内容は正確に記載する

- 返済能力をつける

- 信用情報を確認する

- 借入件数・金額を減らす

また、アイフルの審査基準についてより詳しく知りたい方は、下記の記事を参考にしてみてください。

①申告内容は正確に記載する

アイフルのおまとめローンに申込む際には、氏名・住所・勤務先・既存の借入・希望額などを申告する必要があり、偽りなく記載をしてください。

申告された情報をもとに審査されるため、情報に誤りがあれば正しい審査をおこなうことができなくなるからです。

故意か否かにかかわらず、申告内容に誤りがあった場合にはおまとめローンの審査にマイナスの影響を与えます。

心証も悪くなるので申告内容は正確に記載しましょう。

②返済能力をつける

アイフルのおまとめローンの審査では返済能力が重視されます。

そのため雇用形態は問わず仕事をしていることが重要です。収入が継続して得られている、またその見込みがあるほうが審査も有利になると考えられます。

おまとめローンは、商品の性質から融資額が大きくなりやすいローンです。高額な融資になるほど、貸し倒れた際のリスクも高まります。

借り換えたお金を返済しない利用者がいると、アイフルは大きな損害を被ることになるため、上記のように返済能力があるほうが審査も通る可能性が高まります。

③信用情報を確認する

信用情報に問題がある場合も、アイフルのおまとめローンの審査で不利になる可能性があるため、CICなどの信用情報機関に開示請求をしてみましょう。

信用情報が原因で審査に落ちる可能性が高いのは、下記のようなケースです。

- 金融事故を起こしたことがある

- 返済を延滞をしたことがある

長期延滞や債務整理、強制解約などの金融事故を経験している方は、おまとめローンの審査を通過できる可能性が低くなります。

金融事故には至っていなくても、延滞の記録がある方も同様です。他社の情報も信用情報機関には残っているため、アイフル以外で金融事故を起こしている方も難しくなります。

ただし、信用情報は永遠に残っているわけではありません。保有期間が経過していれば、過去の信用情報が削除されている可能性もあります。

信用情報の開示請求の方法などは、下記の記事を参考にしてみてください。

④借入件数・金額を減らす

おまとめローンは他社での借入があることを前提とした商品ですが、その件数や金額があまりに多い場合は審査を通過できないことがあります。

アイフルで借り換えても、返済できないリスクが高いとみなされるからです。

他社の借入件数が多い場合は、まず金利が高いローンから優先的に返済して借入件数や金額を少なくしてから申し込んでみましょう。

アイフルのおまとめローンの審査に在籍確認はある?

アイフルのおまとめローンの審査では、在籍確認がおこなわれます。

在籍確認とは、アイフルが申込主の勤務先などに電話をかけて申告内容を確認することを指します。

周囲に秘密でおまとめローンを利用したい方にとって、電話がかかってくる在籍確認は不安の種となりますよね。

アイフルでは在籍確認を原則書類でおこなうため、職場への電話連絡は基本的にはありません。

- 社員証

- 給与明細書

- 社会保険証(社名入り)

- 雇用契約書

- 源泉徴収票

基本的には電話での連絡はありませんが、審査を進めるなかでどうしても電話での確認が必要になることもあります。

その場合も、申込主の承諾なしに勤務先に電話をかけることはありませんので安心してください。

アイフルの在籍確認についてもっと詳しく知りたい方は、下記の記事もあわせてご参照ください。

電話かWEB!アイフルのおまとめローンへの申込みの流れ

おまとめローンの申込から契約までの流れは、下記のとおりです。

- 電話かWEBで申込む

- 審査がおこなわれる

- 審査結果の連絡がくる

- 契約する

アイフルのおまとめローンでは、電話かWEBからの申込が可能です。

電話で申込む場合には、おまとめローンの申込専用ダイヤル(0120-008-127)に連絡しましょう。受付時間は平日10:00~18:00です。

WEBからの申し込みは、24時間365日いつでも手続き可能。カードレスで郵送物もなしにできる上にWEB完結で申し込みが完了します。

WEBからの申し込みはこちらからいつでもできます。

そしておまとめローンを契約には、2通りの方法があります。

- 来店して契約する

- 郵送で契約する

1つめの方法は、無人契約機に来店のうえ、必要書類を提出して契約することです。おまとめローンを即日で利用したい方は、必ず来店して契約を結ぶ必要があります。

2つめの方法は、郵送で契約することです。郵送での契約を希望すると、契約書類とカードが送付されます。カードを受け取ったうえで、契約書類を返送することで契約を結ぶことができます。

郵送で契約する場合には、早くとも数日の時間を要します。急いでおまとめローンを利用したい方には、無人契約機で契約することをおすすめします。

アイフルのおまとめローンの審査で必要な書類

アイフルのおまとめローンの審査では、原則として3種類の書類が必要になります。

- 本人確認書類

- 収入証明書類

- 他社借入について確認できる書類

下記で順番に説明していきます。

1.本人確認書類

アイフルのおまとめローンの審査では、本人確認書類として運転免許証の提出が求められます。

運転免許を持っていない方は、パスポート・特別永住者証明書・個人番号カード・住民基本台帳カード・在留カードといった顔写真付きの証明書類で代替可能です。

引っ越したばかりで、本人確認書類の住所が現住所と異なる場合は、氏名と現住所が記載されている書類をあわせて提出する必要があります。

- 電気・ガス・水道・NHK・NTTなど公共料金の領収書

- 印鑑証明書

- 住民票の写し

上記のうち1点の原本を提出すれば、本人確認書類の住所と現住所が違ってもOKです。

また万が一、顔付きの本人確認書類を持ってない方は下記表のAから2点。もしくはAとBの1点ずつ提出するなどで対応をしてください。

| A | B |

|---|---|

|

健康保険証 年金手帳 母子健康手帳 |

戸籍附票の写し 住民票 住民票記載事項証明書 など |

2.収入証明書類

収入証明書類として、下記いずれかのコピー1部を提出する必要があります。

- 源泉徴収票

- 給与明細書

- 所得証明書

- 住民税決定通知書

- 確定申告書

いずれの場合も、過去の書類ではなく最新版を提出しましょう。給与明細書の場合は、直近2ヶ月分を提出することになります。

3.他社借入について確認できる書類

アイフルのおまとめローンを利用したい方は、他社でも借入れをしている人ですよね。

おまとめローンの利用にあたっては、下記のような「他社の借入れについて確認できる書類」の提出が必要になります。

- 契約書

- 利用明細書

借入件数や借入額については信用情報でも確認できるため、上記の書類なしで審査が可能になる場合もあります。

ただし、必要になったときのために事前に書類を用意しておいたほうが、スムーズにおまとめローンの審査を進められるでしょう。

おまとめローンを利用すると信用情報に傷がつく?

結論からいうと、「おまとめローンを利用しても信用情報が傷つくことはない」といえます。

おまとめローンは債務整理と異なり、借金を減額するわけではありません。債務を借り換えて1本化しているだけなので、きちんと返済すれば信用情報上の問題はないのです。

もちろん、金融事故として記録される可能性もありません。

カードローンなどの返済が苦しくなった際に債務整理などをおこなうと、信用情報に金融事故として記録されてしまいます。債務整理とは、借金を減額してもらう手続きのことです。

金融事故を起こした場合には、最大10年間はローンやクレジットカードの審査に通ることが難しくなります。できることなら、信用情報に傷をつけたくはないですよね。

金融事故を起こしたくない方は債務整理などの前に、おまとめローンで金利を減らすことを考えてみましょう。

アイフルのおまとめローン後の他社借入は「契約違反」!?

結論として、アイフルのおまとめローンを利用中に他社で借入れても契約違反ではなく、一括返済を求められることもありません。

なぜなら、おまとめローンの契約書には他社での借入れを制限する文言が記されていないからです。

WEB上では、「おまとめローンを利用中に他社から借入れると契約違反で一括請求される」という噂も散見されますが、違反になることはありません。

ただし、おまとめローンの返済において長期延滞をした場合には一括返済催告状が届き、一括返済を求められることがあります。

また、アイフルのおまとめローンは、既存の借入を完済することを目的とするローンです。おまとめローンを利用中にアイフルで追加の融資を受けることはできません。

アイフルのおまとめローンの返済方法

アイフルのおまとめローンでは、約定返済を口座引き落としによっておこないます。

アイフルのおまとめローンの返済額は、元利定額返済方式で算出されます。この返済方式によって毎月の返済額が決まり、最低でもその金額を約定日に支払っていくことになります。

さらに多い金額を入金したいときは、ATMから繰り上げ返済をすることも可能です。

返済期間が短いほど、支払う利息は少なくなります。お財布に余裕があるときは、どんどん繰り上げ返済をして早期返済を目指しましょう。

返済期間および返済回数は、最長10年(120回)。おまとめローンでは融資額が高額になりやすいので、最長10年で余裕を持って返済できる点がうれしいですね。

アイフルのおまとめローンが向いている人の特徴

アイフルのおまとめローンは以下に当てはまる方におすすめです。

- 複数の消費者金融から上限金利を17.6%以上で借入れている方

- 消費者金融のほかに銀行からも借入れている方

- 計画的に返済していきたい方

- 毎月の返済額を少しでもおさえたい方

アイフルのおまとめローンは最高金利が17.5%と比較的低いため、それ以上の金利で借入れ、返済している方にとっては返済額をおさえることができます。

また、借入額の合計が100万円を超える場合は、15%以下の金利となるため返済の負担が軽くなります。

銀行カードローンやクレジットカードのショッピングリボ払いも対象としている商品なので、これらの返済を1本化したい方にもおすすめです。

複数社への返済を1本化することで返済日も同じになるため、返済計画も立てやすくなるでしょう。

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

アイフルのおまとめローンが向いていない人の特徴

アイフルのおまとめローンは、返済専用ローンです。本記事のデメリット部分でも説明しましたが、追加の借り入れはできませんので今後追加で融資を受けたい方には向いていません。

また収入が安定していない方も注意が必要です。現状で収入が安定していない方は、審査通過の可能性が低いため向いていないと言えるでしょう。おまとめローンを利用する際は、収入が安定した状態で申し込むことをおすすめします。

アイフル以外でおまとめローンを取り扱っている消費者金融

アイフル以外でも同じく大手のアコムとプロミスでもおまとめローンを取り扱っています。

アイフルの審査を通過できないときの事も考えて、アコムとプロミスのおまとめローンについても知っておきましょう。

アコム

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

アコムのWEB申込は各地にある自動契約機からでも手続きができ、思い立ったときに申込める利便性の高さが特徴です。

また、利用者が返済しやすい返済ルールになっている点もメリットです。返済方式は元利均等返済方式となっており、毎月の返済額が一定です。毎月複数回の返済が1回にまとまることも含め、返済計画が立てやすくなります。

最長の返済期間は13年7ヶ月と、プロミス・アイフルの最長10年と比較して長めに設定されているのも特徴です。返済期間が長くなると利息が高くなる一方、毎月の返済額がおさえられるため無理のない返済が可能です。

プロミス

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスのおまとめローンは上限金利が17.8%と消費者金融の中でも低金利であることが特徴です。

年18.0%の金利で契約している人は、プロミスに切り替えるだけで0.2%分の金利を節約できます。

また、プロミスは自社商品の1本化も認められています。すでに契約している人で追加融資ができなくなった場合、プロミスのおまとめローンへ切り替えができます。

融資スピードが最短1時間と速く、WEBからの契約であれば原則24時間振込が可能です。夜間や土日にも対応しているので、急いでローンの契約をしたい方にもおすすめできます。

返済期日は毎月5日・15日・25日・月末から選択でき、自分の都合の良いスケジュールを立てられるのもメリット。給料日の直後など、残高不足になりにくい日付を返済日にしておくと良いでしょう。

SMBCモビット

- 最短15分で融資が可能!(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

- WEB完結可能で、電話での在籍確認、郵送物も原則なし

- 借入上限額は最大800万円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- -

SMBCモビットのおまとめローンは、2022年2月にリリースされた金融商品です。新規顧客の獲得に積極的だと期待できるため、融資に前向きなおまとめローンをお探しの方におすすめします。

SMBCモビットは、毎月の返済でVポイントが貯まります。支払った利息200円につき1ポイントが貯まり、さらにポイントは返済にも使えます。少しでもお得に利用したい方におすすめです。

返済期間は、最長13年4ヶ月と長めなので、自分に合う形で返済できる点もうれしいポイントです。

おまとめローンご希望の方は申込後、オペレーターさんにご相談ください。

アイフルのおまとめローンと他社の比較

アイフルのおまとめローンにはデメリットもありますが、ほかの消費者金融会社と比べておすすめできる点が多くあります。

他3社とアイフルのおまとめローンを比較した表が以下です。

3大消費者金融の中で、アイフルのおまとめローンは最高金利・最低金利ともにもっとも低金利です。

| 商品名 | アイフルおまとめローン | アコム借換え専用ローン | プロミスおまとめローン | SMBCモビットおまとめローン |

| 実質年率 | 3.0%~17.5% | 7.7%~18.0% | 6.3%~17.8% | 3.0%~18.0% |

| 契約限度額 | 800万円 | 300万円 | 300万円 |

500万円 |

| 融資にかかる時間 | 最短で即日 | 最短で即日 | 最短で即日 |

最短で即日 |

| おまとめの対象 |

・貸金業者 ・銀行カードローン ・クレジットカードのリボ払い |

貸金業者のみ |

貸金業者のみ | 貸金業者のみ |

| 返済方法 |

・口座引落 ・ATM |

・口座引落 ・ATM |

・口座引落 ・ATM |

・口座引落 ・ATM ・WEB |

| 遅延損害金(実質年率) | 20.0% | 20.0% | 20.0% | 20.0% |

| 在籍確認 | 書類提出 |

書類提出 |

書類提出 |

書類提出 |

| 保証人 | なし | なし | なし | なし |

| 申込める年齢 | 満20歳以上69歳まで | 満20歳以上 | 満20歳以上65歳まで | 満20歳以上65歳まで |

| 申込方法 |

・WEB ・電話 |

・WEB ・電話 ・自動契約機(むじんくん) |

・電話 ・自動契約機 |

電話のみ |

- 実質年率が低い

- 限度額の上限が高い

- おまとめの対象範囲が広い

- 申込める年齢が幅広い

最低・最高金利ともにもっとも低く、返済の負担を他社よりも少なくできる可能性があります。

また、契約限度額は最大で800万円ともっとも高いのも特徴です。高額の借入をまとめるときにも利用できます。

さらにアイフルの場合、貸金業者に限らず銀行カードローンやクレジットカードのリボ払いまでおまとめの対象となっているのが魅力です。

他社と比べて対象が幅広いので、おまとめローンとして汎用性が高いサービスであることがわかります。他社よりも返済を1本化しやすい商品といえるでしょう。

アイフルより金利が低い銀行カードローンでのおまとめもおすすめ

アイフルでは、おまとめローン専用の商品が展開されていますが、金利の低い銀行カードローンでもおまとめローンとして利用できるものがあります。

銀行のカードローンやフリーローンは、総量規制の対象外。これらのローン商品をおまとめローンとして利用してもよいのです。

ここでは、おまとめローンとして利用できるおすすめの銀行カードローン商品をご紹介します。

アイフルのおまとめローンよりも低金利で借り換えられる場合も少なくありません。

auじぶん銀行カードローン

- 年会費&提携ATM手数料0円

- 全国の銀行/コンビニATMで原則24時間365日ご利用OK

- au IDをお持ちの方なら最大年0.5%の金利優遇

- 実質年率

- 年1.48〜17.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

au自分銀行カードローンの公式HPには、「借り換えOK!」という文言があります。そのため、他社からの借入れのせいで審査に落ちてしまうケースが、通常の銀行カードローンよりも少ない可能性があります。

じぶん銀行カードローンの金利は0.98~17.5%(年)。アイフルのおまとめローンよりも低めの金利で借り換えることができるでしょう(※)。

アイフルのおまとめローンに関するよくある質問

アイフルのおまとめローンに関するよくある質問に回答します。

「おまとめMAX」「かりかえMAX」ってなに?

・おまとめMAX:アイフル・他社からの借り換え

・かりかえMAX:他社からの借り換え

おまとめMAXとかりかえMAXの違いについては、こちらで解説しています。

アイフルのおまとめローンのメリット・デメリットは?

【メリット】

・既存の借入よりも低金利で返済できる

・最短即日融資が可能である

・返済管理が楽になる

【デメリット】

・追加で借入れることができない

・金利が低くなっても利息が高くなることがある

メリット・デメリットの詳細については本文でも解説しています。

アイフルおまとめローンの手続きの流れは?

アイフルのおまとめローンはいくらまで借りられる?

アイフルのおまとめローンで一括請求されることはある?

また、申告内容に嘘があった場合や、勤務先から解雇されたにもかかわらず届出がなかった場合などにも、一括請求されることがあります。

そのほか、引越したときに届出がないと、同様に一括請求されることがあるため、引越しの際は合わせて届出を忘れないようにしましょう。

アイフルのおまとめローンまとめ

アイフルのおまとめローンは、「おまとめMAX」と「かりかえMAX」の2種類です。アイフルを利用したことがある方は「おまとめMAX」に、初めて利用する方は「かりかえMAX」に申込みましょう。

そしておまとめローンを利用しても、信用情報に傷がつくことはありません。

多重債務などで返済に苦労している方は、ぜひアイフルのおまとめローンをご検討ください。

専門家からのコメント

おまとめローンの目的は多重債務に苦しむ利用者を救済することで利用者にとっては有利な条件が設けられていますので、 審査は通常より厳しくてもアイフルの「おまとめMAX」(アイフルに契約のない人は「かりかえMAX」)の利用にチャレンジしてみましょう。

利用可能な場合は、支払う利息を最小にするに前の返済額の範囲内で目一杯返済するという方法もありますが、支払いが厳しい場合には確実に返済できることを最優先して返済方法を決めましょう。

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

国内の生命保険会社に25年勤務した後、西岡社会保険労務士事務所を開業。現在は、社会保険労務士として活動するとともに、社労士会からの委託を受け日本年金機構・年金事務所にて週2日ほど勤務、また金融や労務を中心に記事を執筆・監修。 得意分野の公的年金や個人年金・生命保険は、長期的な観点から資産を形成しリスクに備えるもので、お金のことを考えるときに、基本となるものです。長期的な視野を見失うことなく、金融商品や税金に関する最新のお役立ち情報をお届けします。

会計コンサルタントを経て、2017年よりライター・編集者として活動中。 得意なテーマは金融・ビジネスで、マネ会ではカードローン記事の執筆・編集を担当している。本を読むことが好きで、年間の読書量は100冊以上。 保有クレカはエムアイカード。使いすぎ防止で三菱UFJ-VISAデビットを愛用していたが、増税を契機にスマホ決済アプリへの関心を高め、現在は楽天Payを中心にLINE Pay・PayPay・d払い・メルペイを使い分けている。