PR

PR

アイフルの金利は高い?金利を引き下げて利息を減らす方法や他社を比較

審査最短18分で即日融資可能。多彩なローンや選べる返済方式、無人契約でんわBOX「てまいらず」や事前に融資可能性を確認できる「1秒診断」など、独自のサービスで人気を集める大手消費者金融のアイフル。

気になるのはその金利です。

結論からいうと、アイフルの金利『3.0~18.0%』は消費者金融としては一般的。工夫次第で利息の節約や金利の引き下げも可能で、返済計画によっては銀行カードローンよりもお得な場合もあります。

この記事では、アイフルの金利・利息に関するあらゆる疑問を解説していきます。

アイフルで金利を引き下げたい・利息を抑えたい方は、ぜひ参考にしてみてください。

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

アイフルの金利は実質年率3.0%~18.0%!消費者金融での中では一般的

アイフルでキャッシングローンを利用するときの金利は、「実質年率3.0%~18.0%」です。

これは大手消費者金融と比較しても平均的な金利となります。

| 消費者金融 | 金利(実質年率) |

|---|---|

| アイフル | 3.0%〜18.0% |

| アコム | 3.0%〜18.0% |

| プロミス | 4.5%〜17.8% |

| レイク | 4.5%〜18.0% |

| SMBCモビット | 3.0%〜18.0% |

上記表はアイフルと大手消費者金融の金利をまとめたものになります。

このようにアイフルの金利は大手消費者金融とあまり変わらないことがわかります。

| 商品 | 金利 |

|---|---|

| キャッシングローン | 3.0%~18.0% |

|

ファーストプレミアムカードローン |

3.0%~9.5% |

| SuLaLi | 18.0% |

| おまとめMAX | 3.0%~17.5% |

| かりかえMAX | 3.0%~17.5% |

| 無担保ローン | 3.0%~18.0% |

| 不動産担保ローン | 3.0%~12.0% |

まとまった額を借りたい方は金利の低いファーストプレミアムカードローンがおすすめです。

対象はアイフルの利用が初めての満23歳~59歳までの方で、限度額が100万~となっています。

アイフルの金利は審査によって決まる

アイフルの金利は審査によって決められ、何%の金利が適用されるかは審査が終わるまでわかりません。

アイフルの金利は「借入金額」や「返済能力・信用度」をもとに決定されます。

これまでのローン利用や返済履歴、年収、勤続年数などがチェックされます。

「借入金額」が大きく「返済能力・信用度」が高いほど、低い金利が適用されます。

ただし、アイフルには最大30日間無利息サービスがあるため、期間内に返済できれば利息が発生しません。

アイフルの審査基準について、下記の記事で詳しく解説しています。

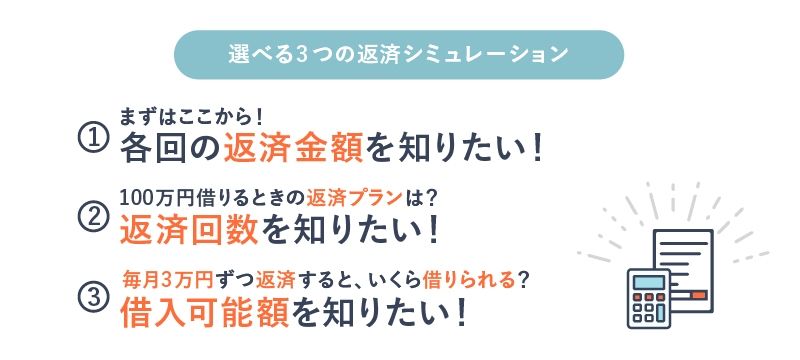

アイフルの「返済シミュレーション」で利息を計算

アイフルの返済は借入後残高スライド元利定額リボルビング返済方式です。「利用残高×金利÷365日×利用日数」という単純計算で利息を求めることはできません。

そこで、アイフルの公式ホームページには「返済シミュレーション」が用意されています。アイフルで借入れる前には、事前にシミュレーションを活用して返済計画の策定に役立てましょう。

アイフルの返済シミュレーションには、「各回の返済金額を知りたい!」、「返済回数を知りたい!」、「借入可能額を知りたい!」の3種類があります。

目的に合致したシミュレーションを選択しましょう。

どんぶり勘定で借入を始めると、返済の際に後悔することになるかもしれません。下記の口コミでも、金利の計算をしていなかったことを悔やむ声が寄せられています。

金利の計算をしなかったことは後で後悔しました。

アイフルの返済日には、毎月一定の返済日を指定する「約定日制」と、返済日の翌日から35日後が次回返済日となる「サイクル制」があります。

アイフルの返済シミュレーションは、約定日制に基づいて算出しています。

返済方式でサイクル制を選ぶ場合は結果が異なりますが、返済シミュレーションの結果を目安として活用しましょう。

10万円を借入れた場合

アイフルでは、借入金額に応じて月々の最低支払額が設定されています。

アイフルの返済シミュレーション「返済回数を知りたい!」では、約定日制に基づく最低支払金額で支払ったときの返済回数が算出されます。

試しに、10万円を最低返済額で返済したときの返済回数を試算してみましょう。

アイフルの利息は日割りで計算されます。民法第140条の規定により、借入初日には利息がかかりません。

| 金利 | 返済回数 | 利息 |

|---|---|---|

| 15% | 31回 | 20,588円 |

| 17.5% | 32回 | 25,219円 |

| 18% | 32回 | 26,202円 |

10万円を借入れて約定日制で返済する場合、月々の最低支払額は4,000円です。

あまり大きな支出ではないため負担は少ないですが、返済期間は2年半以上と長期化しています。

50万円を借入れた場合

次に、50万円を最低支払額で返済したときの返済回数を試算してみましょう。

| 金利 | 返済回数 | 利息 |

|---|---|---|

| 15% | 53回 | 185,559円 |

| 17.5% | 57回 | 238,571円 |

| 18% | 58回 | 250,628円 |

50万円を借入れて約定日制で返済した場合、月々の最低支払額は13,000円です。「返済回数」の列を見ると、金利が高いほど返済期間も長くなっています。

100万円を借入れた場合

100万円を最低支払額で返済したときの返済回数を試算してみましょう。

100万円以上の借入では、利息制限法により金利は15%以下になります。

| 金利 | 返済回数 | 利息 |

|---|---|---|

| 4.5% | 42回 | 81,804円 |

| 9.5% | 47回 | 196,931円 |

| 15% | 53回 | 371,159円 |

100万円を借入れて約定日制で返済した場合、月々の最低支払額は26,000円です。金利15%では、4年5ケ月の長期返済の末に371,159円の利息を支払っています。

上記3つのシミュレーションからは、最低返済額だけを支払っていると「返済期間が長期化」&「総支払利息が高額化」してしまうことがわかります。

利息を抑えるためには毎月の最低返済額を支払うだけでなく、追加返済や一括返済で早期返済を目指すことが必要です。

200万円を借入れた場合

最後に、200万円を最低支払額で返済したときの返済回数を試算します。

200万円以上の借入でも、利息制限法により金利は15%以下になります。

| 金利 | 返済回数 | 利息 |

|---|---|---|

| 4.5% | 63回 | 246,716円 |

| 9.5% | 74回 | 645,064円 |

| 15% | 96回 | 1,434,406円 |

200万円を借入れて約定日制で返済した場合、月々の最低支払額は36,000円です。金利15%では、150万円近くの利息を支払わなければいけません。

ただし、ファーストプレミアムカードローンを利用すれば上限金利を9.5%に抑えられます。

その場合、利息は645,064円、返済回数は74回まで減らすことができます。

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

金利は下限金利ではなく上限金利を確認しよう!

ここで、カードローンの金利についておさらいしましょう。

カードローンの金利は、「○%〜○%」というように、幅を持って設定されており、最も低い金利を下限金利、最も高い金利を上限金利と呼びます。

この金利は借入金額の多く、返済能力が高いと低い金利に適用されやすく、借入金額が少なく、返済能力が低いと高い金利に適用されやすくなります。

例を挙げるとアイフルの金利が「3.0%〜18.0%」となっているからといって「3.0%で利用できるのかな?」と最低金利を期待するのは危険です。

最低金利が適用されるためには、アイフルの最大限度額800万円に近い金額を借入れる必要があります。

しかし、貸金業法(※)で定められた総量規制により、利用者は年収の1/3を超えて借入することはできません。

そのため、アイフルで800万円を借入れるためには、2400万円以上の年収が必要です。

また、初回借入時から大きな限度額が設定されることは少なく、返済実績などもないことから最高金利18.0%が適用されることも多いです。

借入をする場合は、下限金利よりも上限金利を意識して行いましょう。

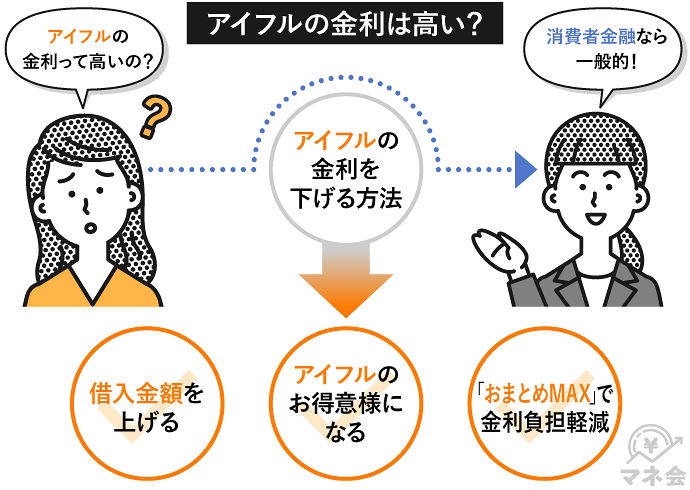

アイフルで金利を引き下げる4つの方法

アイフルの金利は、低ければ低いほど嬉しいですよね。初回の審査で高い金利を設定されて落ち込んでいる方も、金利の引き下げを諦める必要はありません。

一度設定されたアイフルの金利は、不変ではありません。利用状況や契約内容の変化によって、金利を引き下げることが可能になります。

アイフルで金利を引き下げるためには、大きく分けて4つの方法があります。

- 借入金額を上げれば金利は下がる

- アイフルの「お得意様」になって金利を交渉

- 「おまとめMAX」で金利負担を軽減

- 無利息サービスを利用する

1.借入金額を上げれば金利は下がる

アイフルの金利は、借入金額が大きいほど金利が低くなる傾向にあります。初回申込時だけでなく、増額申請でも限度額を増やすことができます。

利息制限法の観点から、100万円以上の借入をすれば金利を確実に15%以下に抑えることができます。それ以上の借入なら、更に金利が下がることが期待されます。

ただし、希望限度額が上がるほど審査は難しくなります。自分の収入と支出のバランスを考えて、余裕を持って返済できる限度額を希望しましょう。

アイフルで増額するときは、「WEB」、「電話」、「来店」という3種類の申請方法があります。お好きな方法でお申込みください。

増額申請をする際は、「利用限度額が50万円を超える場合」と「他の貸金業社を含めた借入額が100万円を超える場合」には収入証明書類の提出が必須となることを覚えておきましょう。

専門家からのコメント

金利を下げるために不要な借入を増やすことは、本末転倒です。

金利が下がっても、借入が増えれば借入金額に応じた利息も増えることになるからです。

また、借入時に余った資金を浪費してしまう危険性があり、月々の返済金額が増え負担感がアップするなど、注意が必要です。

ただし、他社でもにローンがある場合は、ローンを1つにまとめることによりアイフルでの借入金額が上がり、その結果、金利が下がれば有効な金利対策であるといえるでしょう。

2.アイフルの「お得意様」になって金利を交渉

アイフルを継続的に利用してきちんと返済している人は、アイフルの優良顧客です。アイフルも、遅滞なく返済してくれる利用者にはもっと利用してほしいと思っています。

アイフルに新規申込した時点よりも、継続的に借入と返済をおこなう利用者の信用度は高まっています。

「限度額を増額しませんか?」という増額案内が届いたら、あなたがアイフルのお得意様として認められた証です。

下記の口コミでも、継続的に利用するうちに増額案内が届けられた実例が報告されています。

最初は限度額は10万だったが数ヶ月後に限度額引き上げの連絡が来て審査をしたら通ったので30万の限度額になった。

増額案内が届いたときは、アイフルの金利交渉におすすめのタイミングです。

増額申請とともに金利の引き下げを打診すれば、スムーズに金利が下がる可能性が高まります。

アイフルの金利交渉は電話で行います。交渉の際には、「今後も引き続きアイフルを利用していきたい」とアピールしましょう。

返済能力が低いと思われないために、「金利が高くて返済に困っている」といった発言はおすすめしません。

3.「おまとめMAX」で金利負担を軽減

アイフルには、「おまとめMAX」という商品があります。アイフルを利用しながら他社でも借入している方は、「おまとめMAX」で複数の借入先をアイフルに一本化できます。

おまとめローンの目的は、既存の借入を低金利で借り換えて利用者の返済負担を緩和することです。

アイフルのおまとめローンなら、既存の借入よりも低い金利で返済できることが保証されています。

アイフルのおまとめローンは「貸金業法に基づく計画返済支援」であり、賃金業法で定められた総量規制の対象外です。

他社を含めた借入総額が年収の1/3を超えている方も、アイフルの「おまとめMAX」を利用することができます。

ただし、「おまとめMAX」利用者は追加で借入することができなくなります。

アイフルのおまとめローンは、多重債務に苦しむ方が低金利で借金を完済したい場合におすすめの方法です。

4.無利息サービスを利用する

アイフルでは初めての借り入れに限り、30日間利息0円サービスを提供しています。

無利息サービスは、初めて契約した日の翌日から30日間のため、契約したらすぐに借り入れをしたほうがお得です。

また、30日間の期間内であれば何度追加で借り入れや返済を繰り返しても利息は0円になります。

もし無利息期間に完済できればすべて利息0円で利用できるので、かなり返済額を引き下げることができます。

アイフルと大手銀行カードローン3社の金利を比較

では大手の銀行カードローンと比較するとアイフルの金利は低いのでしょうか?高いのでしょうか?

アイフルと大手銀行3社が展開するカードローンの金利を比較してみましょう。

| カードローン | 金利(実質年率) |

|---|---|

| アイフル | 3.0%〜18.0% |

| 三井住友銀行 カードローン | 1.5%〜14.5% |

| 三菱UFJ銀行カードローン(バンクイック) | 1.4%〜14.6% |

|

みずほ銀行カードローン |

2.0%〜14.0% |

銀行カードローン3社は、上限金利が軒並み14%台と消費者金融に比べて3%以上低くなります。

低金利な傾向にあるカードローンを希望するなら、やはり銀行カードローンがおすすめです。

アイフルより上限金利が低いカードローンはある?

アイフルの金利は年3.0〜18.0%。消費者金融としては一般的ですが、「もっと低い金利で借りたい」と思う方もいらっしゃいますよね。

もし借入を急いでいる場合は、金利が年4.5〜17.8%のプロミスがおすすめです。

プロミスは審査最短25分で、初回借入日翌日から30日間の無利息サービスも用意されています。

上限金利が0.2%低いだけでも、返済期間や借入額によっては支払う利息額を大きく節約することができるでしょう。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

アイフルと銀行カードローンの違いは?

低金利な傾向にある銀行カードローンですが、難点として融資までの時間と審査の厳しさが挙げられます。

2〜3日ほど待てる場合や審査に自信がある場合は銀行カードローンを検討するのも良いでしょう。

融資をお急ぎの方や審査に自信がない方には、アイフルやプロミスなどの消費者金融のほうがおすすめです。

また、すぐに返せる見込みがある場合、消費者金融の無利息サービスを利用すれば、銀行カードローンよりもお得な場合もあります。

反対に、「審査スピード・審査難易度よりも金利にこだわりたい」という方は、下記の3銀行のカードローンを検討すると良いでしょう。

三菱UFJ銀行カードローン(バンクイック)

- 金利年1.4%~年14.6%!

- 最高800万円までご融資可能!

- 借入可能かお試し診断あり!

- 実質年率

- 年1.40〜14.60%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短翌日

- コンビニ

-

- 収入証明書

- 公式サイト参照

三菱UFJ銀行カードローン(バンクイック)は、3大メガバンクの1つである三菱UFJ銀行が展開するカードローン。

金利は年1.4%〜年14.6%で、すべての提携ATMを手数料無料で利用できるのがうれしいポイントです。

みずほ銀行カードローン

- 金利年2.0%~14.0%と納得の金利!

- 最高ご利用限度額800万円

- 住宅ローンをご利用の方はさらに金利を年0.5%引き下げ

- 実質年率

- 年2.00〜14.00%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短当日

- 融資時間

- 最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

みずほ銀行カードローンは、3大メガバンクの1つであるみずほ銀行が展開するカードローン。金利は2.0〜14.0%(年)で、3大メガバンクのなかでもっとも上限金利が低い点が特長です。

三井住友銀行カードローン

- 上限金利が年14.5%、最短当日融資

- WEB完結可能で、郵送物も原則なし(※)

- 三井住友銀行の普通預金口座も不要

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 申込完了後最短当日

- 融資時間

- 申込完了後最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

三井住友銀行カードローンは、3大メガバンクの1つである三井住友銀行が展開するカードローン。

金利は1.5〜14.5%(年)で、三井住友銀行ATMと全国の提携コンビニATMを手数料無料で利用できます。

融資をお急ぎの方には、銀行カードローンよりアイフルがおすすめ

しかし、前述したとおり、銀行カードローンは金利が消費者金融よりも低いぶん、審査が厳しく、即日融資もできません。

即日融資をご希望の方や銀行カードローンの審査に落ちた方は、アイフルの利用を検討するとよいでしょう。

下記の口コミでは、銀行カードローンに落ちてアイフルを利用した方の実例が報告されています。

残念ながら金利の安い銀行ローン、カードローンの審査が通らなかったため、アイフルの金利で納得し借り入れをしました。

アイフルにはキャッシングローン以外にも多彩な商品が揃っていて、それぞれ金利が異なります。

ご自身の条件によっては低金利の商品を利用できる可能性があるため、ご利用の際は各商品の契約条件を確認しましょう。

| 商品 | 金利(実質年率) |

|---|---|

| キャッシングローン | 3.0%〜18.0% |

|

かりかえMAX/おまとめMAX |

3.0%〜17.5% |

| 事業サポートプラン(無担保) | 3.0%〜18.0% |

| 事業サポートプラン(不動産担保) | 3.0%〜12.0% |

| SuLali | 18.0% |

| ファーストプレミアム・カードローン | 3.0%〜9.5% |

| 目的別ローン | 9.8%〜17.0% |

専門家からのコメント

カードローンのCMなどで「ご利用は計画的に」というフレーズをよく耳にしますが、融資申込も計画的におこなうことをおすすめします。

前述の通り、銀行カードローンと消費者金融のローンでは金利上限が4%前後違ってきます。

100万円借りて1年後に一括返済すれば、金利が4%違うと利息は4万円も違ってくるので、銀行カードローンが有利なのは明らかです。

銀行で断られた、急にお金が必要などやむを得ない場合以外、借入が必要になるかもしれない、と感じた時点で銀行の審査を受けましょう。

実際にお金が必要になる直前に融資申込をすれば、選択肢は消費者金融などに限られます。融資申込を事前に計画的におこなうことで、金利負担を抑えることができます。

どれだけ変わる?金利引き下げによる利息の違いをシミュレーション!

アイフルで金利が下がると、利息はどれだけ変わるのでしょうか。50万円を2年で返す場合の利息額を金利別に確認してみました。

| 金利 | 返済総額 | 総利息額 |

|---|---|---|

| 15% | 578,775円 | 78,775円 |

| 17.5% | 595,249円 | 95,249円 |

| 18% | 598,637円 | 98,637円 |

50万円を2年で返済すると、金利が15%の場合と18%の場合では利息に19,898円の差が出ます。

今度は、100万円を3年で返す場合の利息を金利別に確認してみましょう。

100万円以上の借入では、利息制限法により金利はかならず15%以下になります。

| 金利 |

返済総額 |

総利息額 |

|---|---|---|

| 4.5% | 1,070,149円 | 70,149円 |

| 9.5% | 1,147,698円 | 147,698円 |

| 15.0% | 1,244,435円 | 244,435円 |

100万円を3年で返済すると、金利が4.5%の場合と15.0%の場合では利息に174,286円の差が出ます。

借入金額が大きかったり、月々の返済金額が少なかったりすると、金利が利息に与える影響はさらに大きくなります。

可能な限り低い金利でアイフルを利用したいですね。

金利が下がらなくてもOK!?アイフルで利息を抑える返済のコツ

アイフルで金利を下げたいのは、利息を抑えたいからです。

利息を抑える方法は、実は金利の引き下げに限りません。

返済を工夫することで、金利の引き下げよりも確実に利息を抑えることができます。

アイフルの金利は自由に引き下げられるものではありません。どんなに対策をしても、実際の金利はアイフルによる審査結果に依存します。

しかし「利息を抑える返済のコツ」であれば、自己管理次第でかならず利息を抑えることができます。

利息を抑える返済のコツは「短期間で返済すること」です。返済期間が長期化するほど、利息は雪だるま式に膨れ上がります。

試しに、アイフルで30万円を借入して「金利15%・18%」×「返済期間2ヶ月・半年・1年」の6通りで返済した場合の利息を確認してみましょう(※)。

| 金利(年) |

返済期間 |

利息 |

|---|---|---|

| 15% | 2ヶ月 | 5,556円 |

| 半年 | 12,961円 | |

| 1年 | 24,011円 | |

| 18% | 2ヶ月 | 6,665円 |

| 半年 | 15,686円 | |

| 1年 |

29,383円 |

上記の表から、金利15%で半年・1年かけて返済したときよりも、金利18%で2ケ月かけて返済したときのほうが利息が低いことがわかります。毎回の返済金額を増やして返済期間を短縮しましょう。

アイフルでは1日でも早く返済できれば、そのぶん利息を節約することができます。

ボーナスなど余裕があるときには、提携ATMなどから追加返済をしましょう。残額を一気に支払うことができるなら、一括返済も可能です。

決められた返済金額だけを払っていると、いつまでも返済が終わらずどんどん利息が高くなってしまいます。返済期間を短縮してアイフルをお得に利用しましょう。

専門家からのコメント

返済期間が長いほど、複利効果で利息がどんどん増えます。

複利とは、利息の計算方法のひとつで「利子にもまた利子がつくこと」です。

借入100万円、利息10%、2年後に一括返済の場合、返済額は120万円ではなく121万円になります。

これは1年目の利息が100万円の10%で10万円なのに対し、2年目の利息が110万(元金100万円+1年目の利息10万円)の10%で11万円になるからです。

複利による効果で、金利は高ければ高いほど、また、返済期間は長ければ長いほど、利息は大きくなるため、金利が変わらない場合は、短期間で返済することによって利息を減らすことができます。

アイフルの金利まとめ

アイフルで利息を節約するためには「金利を引き下げる」、「短期間で返済する」という2つの方法がありました。

なかでも短期間で返済する方法は、アイフルが設定する金利に左右されない非常に有効な方法です。

アイフルをお得に利用したいなら、できるだけ短期間での返済を目指しましょう。

「返済シミュレーション」で堅実な返済計画を立てることは、きちんと返済してアイフルからの信用を高めることにも繋がります。積極的に活用してください。

この記事が、アイフルで利息を抑えたいと考えるすべての方のお役に立てることを願っています。

専門家からの一言

ローン返済で支払う利息を少しでも減らすポイントは、アイフルに限らず、①金利を低くすることと、②可能な限り短期間で返済することの2点です。

金利を低くするには、銀行のカードローンを利用するのがもっとも効果的ですが、アイフルを利用する場合は、もし他社にもローンがあればアイフルの「おまとめMAX」を活用して、金利を下げることおすすめします。

また、短期間で返済することで複利効果を抑え利息を減らすことができることをご案内しましたが、貯蓄の場合は逆に、複利効果を活かす長期運用が効果的です。

お金を賢く利用するために、複利のメリット・デメリットも覚えておいたほうがいいでしょう。

国内の生命保険会社に25年勤務した後、西岡社会保険労務士事務所を開業。現在は、社会保険労務士として活動するとともに、社労士会からの委託を受け日本年金機構・年金事務所にて週2日ほど勤務、また金融や労務を中心に記事を執筆・監修。 得意分野の公的年金や個人年金・生命保険は、長期的な観点から資産を形成しリスクに備えるもので、お金のことを考えるときに、基本となるものです。長期的な視野を見失うことなく、金融商品や税金に関する最新のお役立ち情報をお届けします。

会計コンサルタントを経て、2017年よりライター・編集者として活動中。 得意なテーマは金融・ビジネスで、マネ会ではカードローン記事の執筆・編集を担当している。本を読むことが好きで、年間の読書量は100冊以上。 保有クレカはエムアイカード。使いすぎ防止で三菱UFJ-VISAデビットを愛用していたが、増税を契機にスマホ決済アプリへの関心を高め、現在は楽天Payを中心にLINE Pay・PayPay・d払い・メルペイを使い分けている。