PR

PR

アイフル、アコム、プロミスを比較!金利や審査、サービスの違いについて解説

アイフル、アコム、プロミスを比較します。

本記事では、3社の金利や審査スピード、サービス内容を詳しく解説し、それぞれの特徴をわかりやすくまとめました。

初めてお金を借りる方や、急ぎで資金が必要な方、低金利で借入れたい方にとって、自分に最適な選択肢が見つかるようサポートします。

アイフル、アコム、プロミスは、いずれも最短即日融資に対応している消費者金融であり、急な出費や予期せぬ資金ニーズに対して非常に頼れる存在です。

特に、各社のスピーディーな審査プロセスや、利用者に配慮したサービス内容は、多くの利用者から高い評価を得ています。

3社それぞれの特徴をわかりやすく比較していますので、自分にぴったりの選択肢を見つけてください。

- アイフルのファーストプレミアムカードローンは金利が3.0~9.5%になる

- アコムは利用者が多く審査が不安な方におすすめ

- すぐに借りたい人は審査時間が最短3分のプロミスが心強い

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜500万円 |

アイフル、アコム、プロミスの違いを比較

アイフル、アコム、プロミスのを比較します。

アイフル、アコム、プロミスの3社を比較する際には、金利や審査スピード、サービス内容など、さまざまなポイントを考慮することが大切です。

3社それぞれの強みを理解し、自分の目的や状況に合わせた選択をすることで、計画的にお金を借りることができるでしょう。

- 融資スピード

- 金利

- 在籍確認の電話の有無

- 審査のとおりやすさ

- 無利息期間

- 女性向けサービス

- 提携ATMの数

- 最低返済額

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜500万円 |

融資スピードはプロミスが早い

審査スピードは、アイフルは最短18分、アコムは最短20分(※)、プロミスは最短3分で即日融資可能です。

プロミスがもっとも早く融資を受けられます。

そして、3社ともにインターネットによる申込受付時間は24時間可能です。

しかし、審査対応時間は限られているため、即日融資を受けたい方は、申込み時間に注意しましょう。

| 消費者金融名 | 融資スピード | 審査対応時間 |

|---|---|---|

| アイフル | 最短18分 | 9時〜21時 |

| アコム | 最短20分(※) | 9時〜21時 |

| プロミス | 最短3分 | 9時〜21時 |

アイフル、アコム、プロミスの審査対応時間は、いずれも平日、土日祝日問わず9時~21時です。

審査対応時間外の申込みは、すぐに審査がおこなわれません。そのため、結果が届くのが遅くなります。

なるべく早く当日中にお金を借りたい方は、遅くとも20時までには申込むことをおすすめします。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

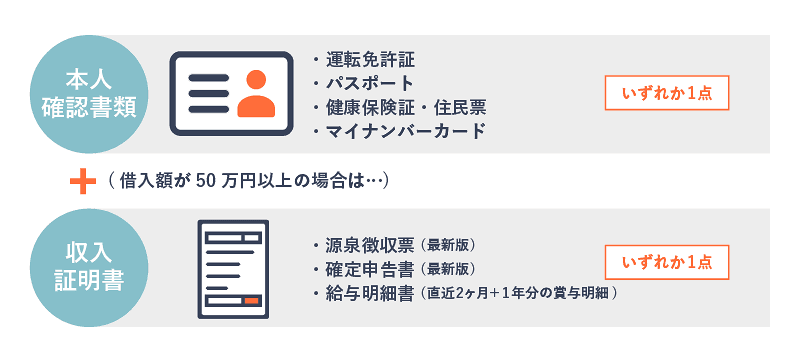

- 収入証明書

- 50万円まで原則不要

金利は23歳~59歳であればアイフルが一番金利を抑えられる

アイフル、アコム、プロミスの金利は、ほとんど差がありません。

一般的に、限度額が100万円以内の場合、各社ともに最高金利が適用されることが多いです。

| 消費者金融 | 金利(実質年率) |

|---|---|

| アイフル |

3.0~18.0% ファーストプレミアムカードローンの対象であれば3.0~9.5% |

| アコム |

3.0~18.0% |

| プロミス | 4.5~17.8% |

しかし、アイフルでは23歳から59歳までの初回利用者を対象に「ファーストプレミアムカードローン」という商品を提供しており、金利を年3.0%~9.5%に設定しています。

年齢の条件に当てはまる方は、アイフルの「ファーストプレミアムカードローン」がおすすめです。

在籍確認はアイフル、アコム、プロミスすべて電話なし

アイフル、アコム、プロミスの審査において、原則として在籍確認の電話がありません。

電話ではなく、書類の提出で在籍確認をおこないます。勤務先の証明書類明として認められているのは、以下のとおりです。

- 社員証

- 給与明細書

- 社会保険証(社名入り)

- 雇用契約書

- 源泉徴収票

社名が印刷された公的書類を提出することで、実際に勤務している事実を証明できます。

ちなみに、上記のなかで1つ用意すればいいということではなく、本人確認書類と収入証明書類は別々で必要となります。

社員証・社会保険証・雇用契約書は本人確認書類であり、給与明細書・源泉徴収票は収入証明書に該当します。

保険証などの本人確認書類のみでは審査を通過できませんので、ご注意ください。

審査のとおりやすさでみると成約率はアコムが高い

成約率とは、申込みから契約まで至った方の割合です。

2024年3月の新規成約率をみると、アコムが高い傾向にあります。

しかし、この数字は、審査に通過しやすいと断定できるものではありませんので注意してください。

| 消費者金融 | 審査成約率 |

|---|---|

| アイフル | 36.0%(※1) |

| アコム | 42.0%(※2) |

| プロミス | 35.6%(※3) |

各消費者金融のHPでは、審査が不安な方向けに審査通過の可能性を簡易的に調べられる「お借入れ診断」のサービスを設けています。

年齢。年収、他社借入れ金額を入力するだけで、すぐに結果がわかる大変便利なサービスです。信用情報に記録されないため、安心して調べられます。

審査にとおるか不安な方は、下記からぜひ試してみてください。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜500万円 |

(※2)出典:2024年3月期決算DATA BOOK/アコム

(※3)出典:2024年3月期SMBCコンシューマーファイナンス月次営業指標/SMBCコンシューマーファイナンス株式会社

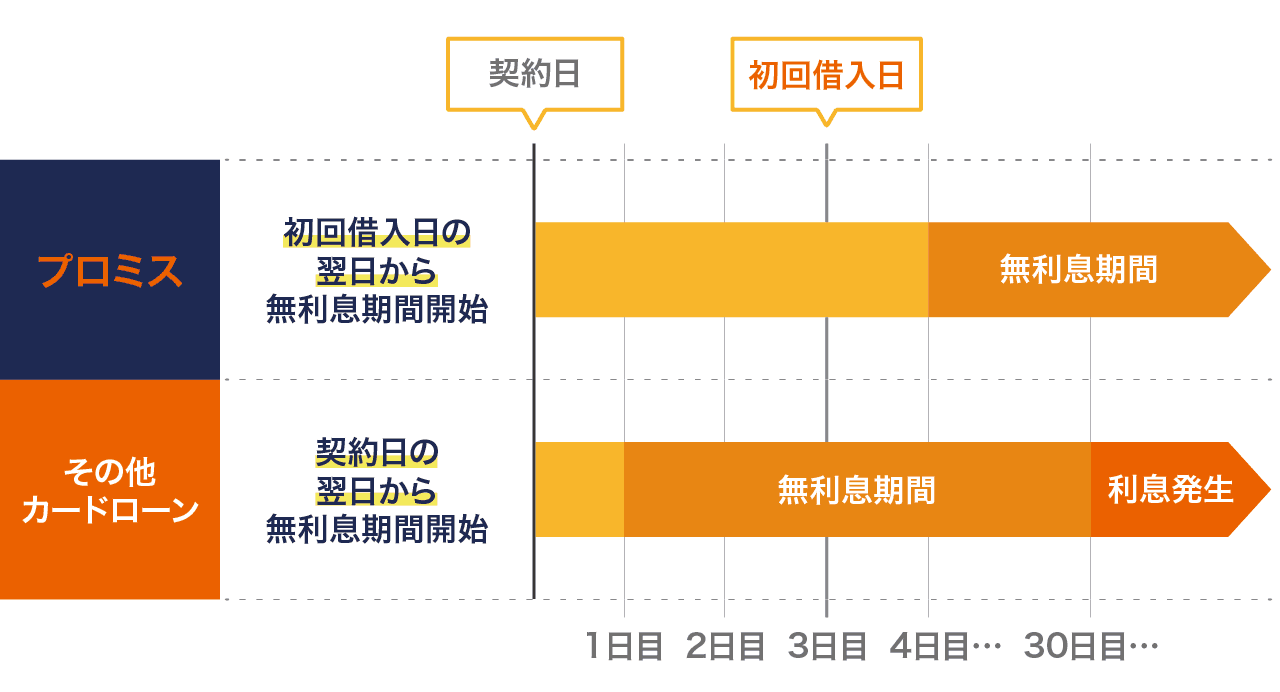

無利息期間はプロミスが利用しやすい

アコム、アイフル、プロミスは、30日間利息が発生しない「30日間の無利息サービス」を提供しています。

3社いずれも「30日間の無利息サービス」の対象者を「新規申込者」に限定しています。

しかし、適用開始日や適用条件など異なる項目もあるので、あらかじめチェックしておきましょう。

| 消費者金融名 | 無利息期間 | 適用されるタイミング | 適用条件 |

|---|---|---|---|

| アイフル | 30日間 | 契約日の翌日 | 初めて利用する方 |

| アコム | 30日間 | 契約日の翌日 | 初めて利用する方 |

| プロミス | 30日間 | 初回借入日の翌日 |

・初めて利用する方 ・メールアドレスの登録 ・Web明細の利用 |

アコムとアイフルとの無利息期間は、契約日の翌日からカウントします。契約後、借入れをしなくても自動的に無利息期間がカウントされるので注意ししてください。

一方、プロミスの無利息期間の起算日は、初回借入日の翌日です。

つまり、契約をしても借入れをしていなければ無利息期間は消化されません。

契約日から借入れまで日数をあける予定の方は、無利息期間を有効活用できるプロミスが適しています。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

女性向けサービスはアイフルが充実している

アイフル、アコム、プロミスの3社とも、女性専用ダイヤルを設けています。

女性専用ダイヤルは女性オペレーターが対応するため、男性には相談しにくい方も安心です。

なかでも女性向けサービスが充実しているのは、アイフルです。アイフルでは、女性専用のカードローン「SuLaLi」を提供しています。

「SuLaLi」の借入れ限度額は10万円と通常のカードローンよりも低いので、お金の使いすぎを防げます。また、女性向けのカードデザインを採用しているため、ローンカードを見られても違和感を与えません。

女性ならではの視点を重視した対応を求める方にとって、アイフルはおすすめの選択肢といえるでしょう。

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

提携ATMの数はプロミスがもっとも多い

アイフル、アコム、プロミス社のなかで、ATMの設置台数が多いのはプロミスです。

手数料が発生してしまいますが、全国の提携ATMあればいつでもコンビニなどで借入れと返済ができます。旅行や買い物など、外出先で急にお金が必要になったときにも利用できます。

また、プロミスは、SMBCグループの消費者金融です。そのため、三井住友銀行のATMであれば、手数料無料で借入れと返済をおこなえます。プロミスの提携ATMのうち、手数料無料で利用できるのは三井住友銀行のATMのみです。

手数料無料で利用したい方は、プロミスの自社ATMか三井住友銀行のATMがおすすめです。

| 消費者金融名 | 提携ATM数 |

|---|---|

| アイフル | 50,974台(※1) |

| アコム | 49,779台(※2) |

| プロミス | 106,336台(※3) |

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

(※2)出典:自動契約機(むじんくん)・ATMのご案内/アコム

(※3)出典:会社概要/SMBCコンシューマーファイナンス株式会社

最低返済額はアイフル、アコム、プロミスそれぞれ異なる

カードローン各社は、毎月の最低返済金額を定めています。

最低返済額の算出方法は、各社で異なり、アコム・アイフル・プロミスの最低返済額の算出方法は以下のとおりです。

- アイフル:借入残高に応じた金額

- アコム:契約限度額に応じて一定の割合が定められ、借入残高に一定の割合を掛けた金額

- プロミス:借入残高に一定の割合をかけた金額

カードローン会社ごとに最低返済金額が異なります。3社から同じ金額を借入れたとしても毎月の返済額は同額とは限りません。

アイフルでは、以下の表のように借入残高に応じた最低返済額が設定されています。

| 借入残高 | 最低返済額 |

|---|---|

| 10万円以下 | 4,000円 |

| 10万円超過20万円以下 | 8,000円 |

| 20万円超過40万円以下 | 11,000円 |

| 40万円超過50万円以下 | 13,000円 |

| 50万円超過100万円以下 | 16,000円~26,000円 |

アイフルの最低返済額は借入残高の変動によって異なるのです。

アコムは「借入残高×一定の割合」で、最低返済額が決定します。

| 契約極度額 | 一定の割合 |

|---|---|

| 30万円以下 | 4.2%以上 |

| 30万円超過100万円以下 | 3.0%以上 |

| 100万円超過 | 1.5~3.0%以上 |

上の表に基づき最低返済額を算出すると、借入残高が同じ10万円であっても、契約極度額が30万円以下の方は、「10万円×4.2%=5000円(4200円の切り上げ)」、契約極度額が30万円を超える方は「10万円×3.0%=3000円」となり、最低返済額が変動します。

アコムの最低返済額は自動で変動しません。最低返済額を減額できる場合は、手続きに関する案内が公式サイトの会員メニュー、もしくはアコムATMの取引画面に表示されます。

そして、プロミスは、借入残高に応じて変動する一定の割合に基づいて最低返済額を算出しています。

| 借入後残高 | 一定の割合 |

|---|---|

| 30万円以下 | 3.61% |

| 30万円超~100万円以下 | 2.53% |

| 100万円超 | 1.99% |

プロミスは、借入後残高に応じて最低返済額が変動します。たとえば、30万円の借入れに対して20万円まで返済が進むと、これまでの最低返済額の11,000円が8,000円まで下がります。

アコム・アイフル・プロミス3社は最低返済額の算出方法が異なるので、あらかじめチェックしておきましょう。

以下では、10万円・30万円・50万円を借入れすると、最低返済額がどのように変動するのか比較しました。

| 借入残高 | アイフル(※1) | アコム(※2) |

プロミス |

|---|---|---|---|

| 10万円 | 4,000円 | 3,000円 | 4,000円 |

| 30万円 |

11,000円 |

9,000円 | 11,000円 |

| 50万円 | 13,000円 | 15,000円 | 13,000円 |

(※2)借入限度額が「30万円超過100万円以下」の場合

アコムは契約限度額と借入残高が大きく関係するので、申込前に「返済シミュレーション」の利用をおすすめします。アイフルは、借入残高によって最低返済額が決まっているものの、プロミスとは差がありません。

「返済シミュレーション」は、借入希望金額・貸付利率(実質年率)・返済回数の項目を入力するだけで、毎月の返済金額と利息額を把握できます。

借入前に返済シミュレーションをしておくことで、カードローンを計画的に利用可能です。

数千円程度ではありますが、3社のなかで最低返済額に差額がありました。毎月の収支とのバランスを考えながら、どのカードローン会社にするのか検討してみてください。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜500万円 |

アイフルは初めてお金を借りる方におすすめ

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

- 24時間いつでも申込みできる上に最短18分で融資可能

- ファーストプレミアムカードローンの利用で金利が3.0~9.5%になる

- 女性向けプランが充実している

アイフルは、初めてお金を借りる方に特におすすめの消費者金融です。

初めての方でも安心して利用できるよう、公式サイトには詳細なガイドや返済シミュレーションツールが用意されており、借入れや返済のイメージがしやすくなっています。

さらに、アイフルでは「ファーストプレミアムカードローン」のような金利が年3.0~9.5%の低金利商品を提供しています。

これは、満23歳から59歳までの初めてアイフルを利用する方を対象としており、無理のない条件での借入れが可能です。

また、女性向けサービスも充実しており、初めて利用する女性でも安心して相談できる専用ダイヤルが設けられています。

加えて、アイフルの審査時間は最短で18分と迅速であり、急ぎの資金ニーズにも対応可能です。在籍確認についても、原則として電話ではなく書類の提出で完結するため、職場に知られる心配がありません。

アイフルは初めてお金を借りる際の不安を軽減し、スムーズな利用をサポートしてくれる信頼性の高い選択肢としておすすめです。

アコムは審査が不安な方におすすめ

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

- 最短20分の即日融資に対応しているため当日中にお金が借りられる

- 三菱UFJフィナンシャル・グループに属する消費者金融

- カードローン付きクレジットカードも展開している

アコムは、審査に不安を感じている方におすすめの消費者金融です。

アコムの審査通過率は約42.0%と比較的高く、ほかの消費者金融と比べても審査にとおる可能性が高いとされています。

また、アコムでは「3秒スピード診断」というサービスを提供しており、年齢、年収、他社からの借入状況を入力するだけで、借入可能かどうかを簡単に確認できます。

これにより、事前に自身の審査通過の可能性を把握することができ、安心して申込みを進めることができます。

さらに、アコムは原則として在籍確認の電話を行わず、書類の提出で在籍確認を完了させるため、職場に知られる心配が少ない点も大きなメリットです。

これらの特徴から、審査に不安を感じている方でも、アコムは利用しやすい消費者金融といえるでしょう。

プロミスは急ぎでお金が必要な方におすすめ

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

- 最短3分のスピード融資に対応している

- 契約から借入れまでスマホアプリで完結

- 30日間の無利息期間は初回借入日の翌日からスタートする

プロミスは、最短3分で審査が完了するため、急ぎでお金が必要な方に特におすすめの消費者金融です。

また、インターネットからの申込みは24時間対応しており、時間を気にせず手続きが進められます。ただし、審査対応時間は9時〜21時と定められているため、注意してください。

さらに、プロミスは土日や祝日でも審査を実施しているため、平日以外でも迅速な対応が期待できます。

加えて、プロミスでは初めての契約者を対象に、初回借入日の翌日から30日間の無利息期間を提供しています。これにより、短期間の借入れであれば利息負担を抑えられる点も利用しやすいポイントでしょう。

これらの特徴から、急な出費や緊急の資金ニーズに対して、プロミスは迅速かつ柔軟に対応できる消費者金融としておすすめです。

アイフル、アコム、プロミスに関するよくある質問

アイフル、アコム、プロミスに関するよくある質問にお答えします。

アイフル、アコム、プロミスのなかでおすすめはどれ?

ご自身のニーズや状況に応じて、検討することが重要です。

アイフルは、初めての利用者や低金利を重視する方におすすめです。特に「ファーストプレミアムカードローン」は、満23歳から59歳までの初めてアイフルを利用する方を対象に、金利を年3.0%~9.5%に設定しています。

アコムは、審査に不安を感じている方に適しています。審査通過率が比較的高く、在籍確認も柔軟に対応しているため、職場に知られる心配が少ない点が安心です。

プロミスは、急ぎで資金が必要な方に最適です。最短3分で審査が完了し、即日融資が可能な点が特徴です。

これらの特徴を踏まえ、ご自身の状況や目的に合わせて最適な消費者金融を選ぶことをおすすめします。

より詳しい情報を知りたい方は、こちらを確認してください。

アイフル、アコム、プロミスで審査にとおりやすいのはどこ?

2024年3月時点の審査通過率は以下の結果でした。

• アイフル:36.0%(※1)

• アコム:42.0%(※2)

• プロミス:35.6%(※3)

このデータから、アコムが最も高い審査通過率を示しています。

ただし、審査通過率は時期や申込者の属性によって変動するため、必ずしも審査がとおりやすいことを保証するものではありません。

各社の審査基準やサービス内容を比較し、自身の状況に合った選択をすることが大切です。

(※2)出典:2024年3月期決算DATA BOOK/アコム

(※3)出典:2024年3月期SMBCコンシューマーファイナンス月次営業指標/SMBCコンシューマーファイナンス株式会社

アイフル、アコム、プロミスの特徴を知り自分に合う消費者金融で借りよう

アイフル、アコム、プロミスを比較し、それぞれの特徴や強みをご紹介しました。

3社はすべて、最短即日融資に対応しており、急ぎで資金が必要な方にとって心強い選択肢です。

金利やサービス内容、審査の対応などに違いがあるため、自分のニーズや状況に応じて選ぶことが重要です。

それぞれの強みを活かし、利用シーンに応じて最適な選択をすることで、安心して借入れを進めることができるでしょう。

また、各社では審査に通過する可能性を簡易的に調べることができるサービスを設けています。審査に不安がある方は、下記からぜひ試してみてください。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜500万円 |

子供が大きくなったのを機に、2017年より本格的にWebライターとして始動。クレジットカードとカードローンを得意分野とし、恋愛・離婚・エンタメ系や商品紹介など、さまざまなメディアのライターを経験。誰もがわかりやすい記事を作成するのを信念に、自分の無知さや語彙力のなさに落胆しながらも、持ち前の探求心を武器に奮闘中。クレジットカードは、楽天カード・Yahooカード・地元のマイナーのカードを利用。キャッシュレスはPayPayとメルペイを利用し、家計を整理するのが目標。

アイフル:アイフル月次推移(2023/4~2024/3)/アイフル

プロミス:2024年3月期SMBCコンシューマーファイナンス月次営業指標/SMBCコンシューマーファイナンス株式会社

・アイフルとアコムを比較|ドットマネー