三井住友銀行 カードローンの申込み方法

63%インターネット

店頭申込37%

PR

PR

三井住友銀行のカードローンは、大手メガバンクの三井住友銀行が提供しているカードローンです。初めてキャッシングを利用する人によく検討される商品です。

本記事では、「三井住友銀行 カードローン」の基本情報を徹底解説。カードローンの特徴やメリット、また三井住友銀行のカードローンとSMBCモビットの違いについても詳しく説明します。

さらに「三井住友銀行 カードローン」の審査に申し込みをした人の口コミを元に審査通過のコツも解説しています。審査に不安がある方は参考にしてみてください。

「三井住友銀行 カードローン」を実際に利用していたユーザーの口コミを見てみると、多くの方が使いやすいと高く評価しています。また、金利が消費者金融と比べて低い点も高評価のポイントです。

さらに三井住友銀行の口座を既に持っている人は、WEB上で申し込みも可能。店舗に行くことなく、融資を受けらる手軽さも魅力です。

「三井住友銀行 カードローン」の年率や限度額など基本情報を表にまとめました。

| 実質年率 | 1.5〜14.5% |

|---|---|

| 利用限度額 | 10〜800万円(1万円単位で選択) |

| 返済額 | 借入残高10万円以下の場合、毎月の返済額は2,000円から |

| 返済方法 | 残高スライド元利定額(残高スライド方式) |

| 会社所在地 | 東京都千代田区丸の内一丁目1番2号 |

「三井住友銀行 カードローン」の限度額や返済方式、返済方法などは銀行カードローンのなかでは一般的な設定ということができます。

三井住友銀行の口座を既に持っている人は来店不要で申し込み手続きが完了します。

審査が完了したら、既に持っているキャッシュカードでそのまま借入可能なこともおすすめできるポイントです。

また、「三井住友銀行 カードローン」は三井住友銀行のATMだけでなく、全国の提携コンビニATMでもATM利用手数料や時間外手数料を無料で利用することができます。

何度もATMで借入や返済を繰り返す人はお得に利用できるので特におすすめです。

三井住友銀行のカードローン商品というとSMBCモビットを思い浮かべる人も多いのではないでしょうか。それぞれに長所と短所があるので違いを理解してきましょう。

三井住友銀行のカードローンがその名の通り三井住友銀行が提供している銀行カードローンであるのに対して、SMBCモビットは三井住友カードが提供するカードローンブランドです。

そのため「三井住友銀行 カードローン」とSMBCモビットカードローンの違いは、銀行カードローンと消費者金融系カードローンという違いです。

具体的に金利や限度額などの違いを比較してみていきましょう。

| 金融機関名 | 実質年率 | 限度額 |

|---|---|---|

| 三井住友銀行 カードローン | 1.5〜14.5% | 10〜800万円 |

| SMBCモビット | 3.0〜18.0% | 800万円 |

最高限度額は「三井住友銀行 カードローン」、SMBCモビットともに800万円と同様です。しかし金利で比較してみると、三井住友銀行のカードローンとモビットでは上限金利に3.5%の差があることがわかります。

審査時間ではSMBCモビットのほうが早いです。

というのも、「三井住友銀行 カードローン」が即日融資に対応していないのに対して、SMBCモビットは即日融資に対応しています。

以上のことから、時間がかかってもいいから安心できる大手銀行のカードローンを利用したい方は三井住友銀行のカードローンを、多少金利が高くてもすぐに融資を受けたい方はSMBCモビットを選ぶとよいでしょう。

専門家からのコメント

SMBCモビットは、もとは旧・三和銀行やプロミスの出資により設立された会社です。

旧・三和銀行がUFJ銀行になり、現在の三菱UFJ銀行になっていますので、三菱UFJ銀行の系列会社という色合いが強かったのですが、三井住友銀行がプロミスに資本算入したことにより、三井住友銀行からも間接的に資本が入るようになりました。

途中、旧・三和銀行がモビットから撤退したため、プロミスが単独の親会社になりました。現在、プロミスは正式な社名をSMBCコンシューマーファイナンスといい、三井住友銀行の100%子会社です。

つまり、三井住友銀行の子会社がプロミス(SMBCコンシューマーファイナンス)、SMBCモビットは三井住友カードが提供するカードローンブランドという位置づけになります。

SMBCモビットは設立時より消費者金融のカードローンとして営業していますので、消費者金融のカードローンに必要なノウハウや人材がそろっています。

しかし、三井住友銀行などの銀行カードローンは、消費者金融の営業が活発になってきたのを受けてカードローンサービスに参入してきたため、本来の大口融資など銀行業務が中心です。

同行内で消費者金融に太刀打ちできるサービスやノウハウを揃えるのは大変なので、資本算入という形で両方を存続させる形をとっています。

銀行カードローンと消費者金融は、そもそも得意とする業務や営業スタイル、適用される法律などが異なることから、両者のサービスや審査方法、金利設定などに違いが生じています。

「三井住友銀行 カードローン」と他社カードローンとの違いを解説。金利・借入限度額・審査時間・店舗数を比較しました。

カードローンの条件を比較するときに、重要な項目のひとつとして金利があげられます。

返済額の大小に直結する金利ですが、「三井住友銀行 カードローン」の場合を見ていきましょう。

| カードローン名 | 下限金利(年) | 上限金利(年) |

|---|---|---|

| 三井住友銀行 カードローン | 1.5% | 14.5% |

|

三菱UFJ銀行カードローン(バンクイック) |

1.8% | 14.6% |

|

みずほ銀行カードローン |

2.0% | 14.0% |

|

アコム |

3.0% | 18.0% |

メガバンクである銀行2社と、大手消費者金融のアコムを例に出して比較してみました。

比べてみると「三井住友銀行 カードローン」の上限金利は年14.5%と、他のメガバンクとそれほど差がありません。

また、アコムと比較すると3%以上も異なる結果となりました。大手消費者金融の上限金利はどこも年17〜18%台となっているため、「三井住友銀行 カードローン」の方が低金利で利用できます。

下限金利は「三井住友銀行 カードローン」が一番高くなっていることがわかりますが、下限金利で借入するためには700万超~800万円以下の高額な極度額で契約をしなければなりません。

したがって、よほど高額な借入を希望している人でなければ、「三井住友銀行 カードローン」で損をすることは考えにくいでしょう。

しかし、大手消費者金融の多くは初めての利用時に「無利息サービス」を設けています。30日間無利息という消費者金融は、30日の間に返済ができれば利息を払わなくていいということになります。

もしこの期間で返済ができるとすれば、消費者金融が高金利であっても「三井住友銀行 カードローン」よりお得に返済できます。

ただし、無利息期間が終わってしまうと利息が付いてしまうため、短期間で返済できないのであれば銀行系カードローンの方がお得だといえるでしょう。

次に借入限度額を比較していきます。金融機関ごとに借入できる上限金額が決まっており、高額な借入に対応できるかが変わってきます。

| カードローン名 | 借入限度額 |

|---|---|

|

三井住友銀行 カードローン |

最大800万円 |

|

三菱UFJ銀行カードローン(バンクイック) |

最大500万円 |

| みずほ銀行カードローン | 最大800万円 |

|

アコム |

最大800万円 |

三井住友銀行の800万円は、主要な金融機関と比較しても遜色ないように感じられます。借入上限金額を800万円に設定している金融機関も多く、総合して考えると「三井住友銀行 カードローン」は平均的な上限金額となっています。

また、借入金額は自分の希望が確実に通るわけではありません。「三井住友銀行 カードローン」の申込時に500万円を希望額として記入したとしても、審査後に上限金額が300万円に設定されたり、もっと低い限度額になっていたりする可能性もありえます。

800万円といった高額な借入上限金額が通るためには高収入であることが必要なため、日常的に少額を借りたいという程度であれば、借入上限額を意識する必要はないでしょう。

「少しでも早く借りたい」という人にとって、審査時間や融資までの実行時間がどのぐらいかかるのか気になる人も多いでしょう。審査時間・融資までの時間は、銀行カードローンと消費者金融のカードローンで変わってきます。

消費者金融のカードローンは審査時間が短く、融資まで最短3分を謳っているところもあります。

一方「三井住友銀行 カードローン」の審査結果は、最短当日です。しかし申し込みのタイミングが土日にかかる場合は3日~5日後の連絡となるので、お急ぎの方は注意してください。

最短翌営業日に借入ができる「三井住友銀行 カードローン」は銀行カードローンの中では早い方ですが、消費者金融の方がさらに早く借入ができます。

三井住友銀行に申し込みをするときには、時間に余裕を持って手続きをしてください。

三井住友銀行の店舗数は、他の金融機関と比較して店舗数がトップクラスに多くなっています。三井住友銀行内にあるローン契約機は、約400台あります。(※2019年9月時点)

さらに、「三井住友銀行 カードローン」の契約はプロミスの自動契約機でもおこなえます。プロミスの自動契約機の台数は約1,100店舗もあるので全国どこにいても契約することが可能です。

そのため、三井住友銀行のカードローンを契約できる店舗は全国に合わせて1,500店舗以上あり、この数は他の金融機関の契約機設置台数と比較してもかなり多いものになっています。

さらに「三井住友銀行 カードローン」の返済や借入は全国の提携コンビニATMでもおこなえるため、契約後の利便性はさらに高まります。

プロミスの自動契約機で契約できるほか、三井住友銀行以外の多くの店舗でも借入で利用できることが、「三井住友銀行 カードローン」の大きなメリットといえるでしょう。

専門家からのコメント

ローン契約機のほとんどが三井住友銀行支店内のATMコーナーの一角にあるため、大きな支店だと人の出入りも多く、かえって人の目が気になるかもしれません。

一方、プロミスの自動契約機は入り口が人目につかないように配慮されているところもあり、自動契約機のブース内もたいへんきれいで居心地がいいようにデザインされています。

なかにはサロンやクリニックの待合室のような雰囲気の部屋もあるなど、女性でも気兼ねなく過ごせるので、かえってプロミスの自動契約機で「三井住友銀行 カードローン」の申し込みをする方がいいケースもあります。

ご自身の好みやその場の雰囲気などを考慮して、利用しやすいところを選んでください。

「三井住友銀行 カードローン」の申し込みをする際に確認しておきたい基本情報を解説。

利用資格や申し込みの流れ、必要書類ほか、「三井住友銀行 カードローン」をより便利に利用する方法を紹介します。

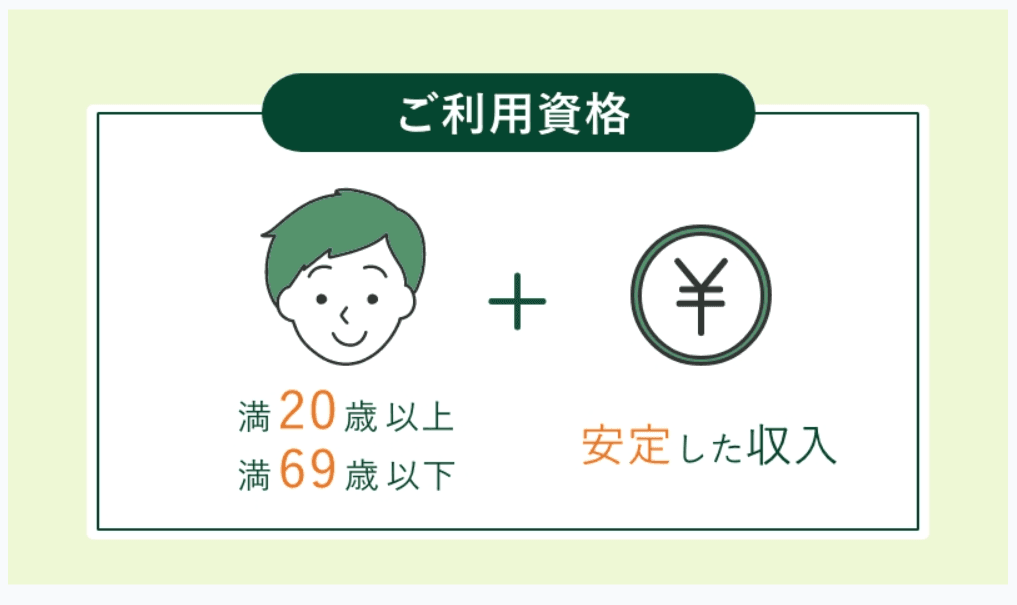

「三井住友銀行 カードローン」には利用条件は、以下の2点です。

1つ目の条件は、年齢による制限です。「三井住友銀行 カードローン」は満20歳以上満69歳以下の年齢の人が利用できます。

このため、仕事に就いていて収入があったとしても、19歳以下の未成年者は利用することはできません。

2つ目の条件は、安定した収入があるかどうかです。収入の金額で利用資格がなくなることはありませんが、毎月の収入にばらつきがある人は審査通過は難しいです。

しかし逆をいえば「三井住友銀行 カードローン」は、安定した収入があれば申し込みが可能。雇用形態にとらわれず、フリーターやパートの方でも安定的な収入さえ得ていれば審査に申し込みできます。

「三井住友銀行 カードローン」の申し込み方法は、WEB完結、ローン契約機、電話の3つから選べます。

中でもWEB完結は、ローン専用カードが不要なカードレス手続きが可能。カードが届く手間をスキップできるので、おすすめです。

申し込みは、インターネットやローン契約機で必要情報を入力します。入力時に必要な情報は、申込者の個人情報や職業、収入などの経済的情報、また借入希望額などの情報が必要です。

このときに、注意したい記入内容のひとつが、他社からの借入金額です。他社からの借入金額は審査のときに重要となる情報で、必ず記入が必要となります。

気になる在籍確認のタイミングは、本人確認書類提出後におこなわれます。

在籍確認方法は、職場に電話がかかってきます。電話がかかってくる時間などを相談したい方は、事前にカードローンプラザに相談することをおすすめします。

【三井住友銀行 カードローンプラザ】

フリーダイヤル0120-923-923(通話料無料)

受付時間:平日9:00~18:00(12月31日~1月3日を除く)

在籍確認の電話で万が一、「席を外している」「休暇をとっていた」など申込者が直接対応できなかったとしても在籍していることがわかれば在籍確認は終了します。

書類審査、在籍確認ともに終了すると、電話やメールで審査結果が通知されます。

カードレスではなく、ローンカード受取る方は、郵送以外にもローン契約機でもできるため、「自宅にカードが送付されるのは困る」という場合はローン契約機で受け取るようにしましょう。

「三井住友銀行 カードローン」の申し込みには、本人確認書類が必要になります。本人確認書類には運転免許証やパスポート、マイナンバーカードなどの写真付きの公的な書類が使用できます。

もしも、写真付きの本人確認書類を用意できない場合は、健康保険証と現住所を確認できる書類の提出で代用することもできます。代用書類については、カードローンプラザまでお問い合わせください。

また、申し込み金額が50万円を超える場合には、本人確認書類と同時に収入証明書も必要となります。

収入証明書として直近の給与明細や、源泉徴収票などを用意しなければなりません。収入証明書をなくしている人もまれにいるようですので、事前に準備を忘れないようにしてください。

「三井住友銀行 カードローン」の申し込みを、WEB完結でおこなうと来店せずに契約することが可能です。さらにWEB完結は、ローン専用カードの発行が不要。カードレス手続きを選べる点もメリットです。

また、ローン契約機で申し込みをしたい人も、WEB申込を利用するとカードの受け取りまでの手続を事前に完了することもできるのでおすすめです。

WEBから申し込みをすすめると、「WEBかんたんお申込」と「WEB通常お申込」の2種類を選ぶ画面になります。

「WEBかんたんお申込」は、30万円以下の利用者しか選択できないのですが、申込時に入力する項目が少ないのが特徴です。

しかし限度額が30万円以下のため、金利が年14.5%の上限金利で固定されてしまい、手続を簡単にしたい人以外は「WEB通常お申込」を利用するとよいでしょう。

「三井住友銀行 カードローン」は、三井住友銀行内のローン契約機やプロミスの自動契約機からでも申し込みができます。

必要情報の記入や書類の提出、審査からローン専用カードの発行まですべて契約機でおこなうことが可能です。

「ローン専用カードを自宅に郵送されると困る」という人は、ローン契約機を利用することでカードの発行、受取ができるためおすすめの方法です。

ただし、注意点がいくつかあり、まず申込時に必要書類を準備しなくてはなりません。

もしも、準備が間に合わなかったり、忘れてしまったりすると審査が開始されないため、融資までの時間が長期間になってしまいます。

三井住友銀行の審査は、消費者金融の審査と比較すると厳しいと思う人も多いようです。

しかし、収入がしっかりしている人や、他社からの借入が少ない人など、借入条件がしっかりしている人は、審査に通過する可能性が大いにあります。

どのような人が審査に通りにくいのか、審査の内容や流れとともに具体的に確認していきましょう。

カードローンの審査は、「仮審査」と「本審査」のふたつに分かれます。仮審査では最初に記入した個人情報をもとに、申込条件に合っているかなど機械的に判断されます。

「三井住友銀行 カードローン」は申込内容の入力から書類提出の間に仮審査が行われ、審査落ちの場合は書類提出の必要がありません。

WEB申込の場合、仮審査に通過したときには電話連絡で、落ちた場合はメール連絡のケースが多くなります。

そして本審査では個人信用情報の確認や、書類内容と申告内容に違いがないか、申込者が実際に職場に勤務しているかを確認する在籍確認がおこなわれます。

また、「三井住友銀行 カードローン」の保証会社はSMBCコンシューマーファイナンス株式会社となっており、保証会社が三井住友銀行の代わりに審査をしています。

SMBCコンシューマーファイナンスはプロミスを運営している会社ですが、審査の基準はプロミスとは異なります。

プロミスの審査に通ったとしても、「三井住友銀行 カードローン」の審査に通るとは限らないので注意してください。

実際に「三井住友銀行 カードローン」を利用した方は審査で何を聞かれているのでしょうか?口コミをまとめてみました。

口コミを見てみると銀行カードローンということもあってか、利用目的に関しては確実に質問されるようです。

いざ聞かれたときに焦らないように借入目的はしっかりと答えられるようにしておきましょう。

本審査では自分の勤務先に、電話連絡で勤務状況を確認される在籍確認があります。在籍確認は返済能力を確認するため、審査にかかせないので避けることはできません。

しかし、在籍確認は本人が勤務していることを確認するだけのものであるため、会話の内容は数分程度で終わる簡単な質問であることがほとんどです。

また、申込者が不在でも会社に電話がつながり、勤めていることが確認できれば折り返しの連絡はありません。

個人名で電話をかけてもらうことも可能で、要件なども話されません。そのため、在籍確認によって会社の人からカードローンの利用がバレてしまう可能性は低いです。

もしも、電話内容を同僚に聞かれる恐れがある場合は、言い訳などを考えておくとさらに安心です。

専門家からのコメント

本人確認や在籍確認の電話では、カードローン会社にとっては、利用者本人と直接お話しができる数少ない機会です。質問事項は簡単なものでも、しっかりと答えているか、嘘をついていないかなど、申込者の対応の様子をじっくり見ています。

嘘をつかないことや聞かれたことにしっかり答えることは大事ですが、契約をしても大丈夫かどうかを判断されていますので、常識ある対応を心掛けるようにしてください。

質問内容としては難しいことを聞かれることはほぼありませんので、安心して受けてください。

もし、電話による在籍確認なしでカードローンを借りたい場合は、別のカードローンを検討しましょう。

たとえば、アイフルやSMBCモビットの「WEB完結」という利用方法では、電話による在籍確認をおこなわないことを明言しています。

「WEB完結」では、指定された書類を提出することで、電話による在籍確認の代替をしています。

在籍確認の電話連絡が心配な方はアイフルやSMBCモビットを検討すると良いでしょう。特にアイフルは、はじめての方なら30日間金利が0円になるため、利息を抑えて借りることが可能です。

三井住友銀行の審査時間は申込完了後から最短翌営業日(申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がある)となっていますが、これは銀行カードローンのなかでは短い方だといえます。

| カードローン名 | 審査時間 |

|---|---|

|

三井住友銀行 カードローン |

最短当日 |

|

楽天銀行スーパーローン |

最短即日 |

| アコム | 最短20分 |

| プロミス | 最短3分 |

「三井住友銀行 カードローン」の審査結果は最短当日です。しかし申し込みや審査が土日をはさんでしまうと3日~5日後の連絡となります。

また、審査時間は繁忙期や利用者の個人信用情報によって、審査の時間が長くなるケースもあります。

申し込みからしばらく日数が経過して連絡がこないときに「審査落ちをしているのではないか」と心配になりますが、審査に通過しているケースもありますので、連絡がこなくてもしばらく待ってみましょう。

審査通過を左右するのは、申込者の信用情報です。信用情報とは、「クレジットカードやその他ローンなどの利用・返済履歴、個人を特定する情報など」をすべて記録している機関です。

申込者が本当に信頼できるかを、この信用情報をもとに判断します。

過去、金融トラブルを起こして「ブラック」の状態であったり、多重申し込みをして「申し込みブラック」であると、審査通過は難しいです。たとえ収入が安定していたとしても審査に落ちてしまうことがあります。

逆に信用情報がクリーンな方は、審査に通過しやすいといえるでしょう。

審査に不安がある方は、ご自身の信用情報を開示請求してみることをおすすめします。

専門家からのコメント

個人信用情報への登録期間は、情報機関と信用情報の種類によって異なります。

「株式会社日本信用情報機構」(JICC)では、「返済状況に関する情報や取引事実に関する情報は、契約継続中及び完済日から5年を超えない期間(ただし、延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間)」としています。

「全国銀行個人信用情報センター」(KSC)では、「ローンやクレジットカード等の契約内容とその返済状況(入金の有無、延滞・代位弁済・強制回収手続等の事実を含む)の履歴については、契約期間中および契約終了日(完済されていない場合は完済日)から5年を超えない期間」、「官報に公告された破産・民事再生手続開始決定等については、当該決定日から10年を超えない期間」と定めています。

カードローン会社がどの信用情報機関を利用しているかは明らかになっていませんが、長期延滞であれば5年以内に、自己破産や個人再生については10年以内に登録が抹消されます。

ここまで「三井住友銀行 カードローン」の審査についての解説を読んできて不安になられた方もあるかと思います。

審査に通りやすくするコツを紹介していきます。

審査が不安な方は、限度額を最小の10万円にして申し込みしてください。

10万円だと希望の融資額に足りないという方もいるかと思いますが、まずは10万円から申し込み、取引実績を積んでから増額申請をしたほうが最終的に審査には通りやすくなります。

申し込み内容に間違った情報を記載しないことも重要です。そんなことするわけない、と思う方もいるかと思いますが年収などを正確に覚えていない場合、ついつい少し多めな額を記載してしまったなどはやってしまいがちではないでしょうか。

年収や会社規模など、すべてを一桁単位まで正確に記載しないといけないわけではありませんが、ほとんどの情報は信用機関などに問い合わせればすぐに本当のことが伝わってしまいます。

審査に悪影響を与えてしまうだけなので申し込み内容は正確に記載することを心がけましょう。

一度に複数のカードローンに申し込むと、「申し込みブラック」の状態になってしまうので注意してください。

カードローンの審査に申し込んだ情報は、審査の可否を問わず、信用情報機関の規定で6ヶ月間は登録された状態になります。つまり、6ヶ月のあいだに2回以上申し込みをおこなうと、その人の信用情報には一時的に申し込みに関する情報が2個登録された状態となっているのです。

このように短期間に複数の申し込みをすると、審査担当者からはよほどお金に困っていると判断され審査に悪影響を及ぼします。

またこれはカードローンだけでなく、クレジットカードにもいえることなので気をつけましょう。

「三井住友銀行 カードローン」の審査に落ちてしまったときの対処法について解説していきます。

審査落ちしてしまったからといって、融資を受けられる可能性がゼロになったわけではありません。以下のことを参考にして、正しく対処してください。

「三井住友銀行 カードローン」の審査に落ちてしまったら、まずはご自身の信用情報を確認してください。審査落ちの主な理由の1つは、信用情報機関に登録されている情報に問題がある可能性があります。

過去の支払いにおける延滞や多重債務など、ほかの金融機関での借入状況などが原因で信用情報にキズがある場合があります。指定信用情報機関(CIC)や日本信用情報機構(JICC)などの信用情報機関で開示請求をおこなうことで、審査におけるネガティブ要因を明確にできます。

また、前提として信用情報に問題があると、他社での借り入れも難しくなってきます。今後、融資を受けられるようにするためにも、信用情報の改善が大切です。

「三井住友銀行 カードローン」の審査に落ちてしまった場合、ほかの消費者金融の利用を検討するのも1つの対策方法です。ほかのカードローンの審査は、通過する可能性があります。

また、銀行系カードローンはアコムやレイク、アイフルなどの消費者金融系カードローンと比べて審査が厳しい傾向にあります。審査に不安が残る方は、消費者金融系カードローンの利用を検討してみてはいかがでしょうか。

とはいえ多重債務に陥らないよう、複数の金融機関からの同時借入れは避け、金利や返済条件などをしっかりと確認してから申請をおこないましょう。ほかの金融機関での借入れは慎重におこなうことが大切です。

|

|

|

|

|

| 無利息 期間 |

最大30日間

|

最大180日間(※)

|

最大30日間

|

最大30日間

|

| 審査時間 | 最短20分 | 申込み後最短15秒 | 最短18分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年4.50〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 最小1万円〜最大500万円 | 1万円〜800万円 | 1万円〜500万円 |

審査落ち後は、即座に再申請をおこなうのではなく一定期間、時間を置いてからの再申請を検討してください。

審査落ちの情報は、信用情報機関に6ヶ月間保存されます。ほかの金融機関に再申請する前に、信用情報をきれいにするなど審査通過のための準備をおこないましょう。

再申請したい方は、申し込み条件である安定した収入を確保しておく、収入証明書類や返済能力を示すための資料を整理をしておくなど、審査に通過しやすい条件を整えておくことをおすすめします。

三井住友銀行の借入方法はいくつかありますが一部のATMを除いて、基本的にはどの借入方法を利用しても手数料はかかりません。

さらに、条件がそろえば、借入上限金額を増額することもできます。

「三井住友銀行 カードローン」の借入は、ATM借入、自動融資、ネットバンキングの3つの方法でおこなうことができます。

| カードローン名 | ATM借入 | 自動融資 | ネットバンキング |

|---|---|---|---|

|

三井住友銀行 カードローン |

〇 | 〇 | △ |

| 三菱UFJ銀行カードローン(バンクイック) | 〇 | ○ | × |

| 楽天銀行スーパーローン | 〇 | × | 〇 |

|

アコム |

〇 | × | 〇 |

他の金融機関と比べると分かりやすいのですが、3つの借入方法全てを選べるカードローンは珍しく、「三井住友銀行 カードローン」の魅力となっています。

ただしネットバンキングは、三井住友銀行の口座を保有している人が行えますので、事前に口座の準備が必要です。

また、ATM借入は三井住友銀行のATMはもちろん、全国の提携コンビニATMやゆうちょATMからでも可能です。

「三井住友銀行 カードローン」は、即日融資のサービスをしておらず、最短でも本人確認書類を提出してから翌日となります。

その他の銀行カードローンの中では最短に分類されるので、銀行カードローンで借り入れをしたいと考えている人にはおすすめのカードローンです。

三井住友カードローンで即日融資ができない原因は、銀行カードローンの審査で警察庁のデータ照会が必要になるからです。

審査結果については、電話かメールでの連絡で知らされます。

「三井住友銀行 カードローン」を利用するメリットはさまざまあるのですが、その中でも大きなポイントは4つあります。

上記6つのポイントは、他のカードローンと比較したときに特徴的な内容です。そこで、この6つのポイントをさらに具体的に紹介していきます。

「三井住友銀行 カードローン」は消費者金融と異なり、専用の有人窓口はありません。そのかわり、手数料無料で利用できる提携のATMが全国に数多く設置されています。

三井住友銀行のATMは全国どこでも無料で利用手続をおこなうことができます。

さらに、セブンイレブン、ローソン、といった大手の提携コンビニATMや、ファミリーマートに設置されているイーネットATMでも借入や返済が無料で利用できます。

そして、ゆうちょとも提携をしており、こちらも無料で取引が可能です。

消費者金融では提携コンビニATM手数料が110~220円(税込)の手数料になっているところが多く、返済や借入のときに専用のATMを使わないと出費がかかってしまいます。

借入や返済のたびに手数料がかかってしまっては、余計な出費が増えていくだけです。「三井住友銀行 カードローン」は、コンビニなどの提携ATMをよく利用する人にとって大きなメリットといえます。

注意点として、全国の提携コンビニATMやゆうちょATMは日曜日や祝日などに利用停止時間があるので、休みなどで利用するときには事前に確認が必要となります。

銀行系カードローンは、総じて消費者金融より上限金利が低めとなっています。もちろん、三井住友銀行のカードローンも同じです。

三井住友銀行のオフィシャルサイトで示されているカードローンの金利の上限は14.5%です。これに対して、大手消費者金融の上限金利は17.0〜18.0%となっています。

上限金利が低ければ、同じ金額を消費者金融系より融資されるより、返済総額が少なくなる可能性があります。これは大きなメリットといえるでしょう。

銀行系カードローンは融資限度額も高めです。

三井住友銀行のカードローンの融資限度額は、800万円となっています。

銀行カードローンを利用する際にはその銀行の口座を事前に持っていたり、カードローンと同時に申し込みをする必要があるイメージが強いと思われます。

しかし、「三井住友銀行 カードローン」は三井住友銀行の普通預金口座がなくても、カードローンに申し込むことができます。

三井住友銀行の口座がない人は、借入の申込時にネットやローン契約機を利用することで、ローン専用カードを発行することが可能です。

ローン専用のカードを使うことで、全国の三井住友銀行、全国の提携コンビニATMからどこでも借入や返済ができます。

そのため、普通預金の口座がなくても気軽に利用することができます。

「三井住友銀行 カードローン」ならではの借入方法に、「自動融資」というものがあります。

「自動融資」とは三井住友銀行で公共料金やクレジットカードの引き落とし日に預入金額が不足しているときに、自動でカードローンから借入をして支払の不足分を補ってくれる借入方法です。

引き落としの期日をうっかり忘れてしまう人や、引き落としの期日がバラバラで管理が難しい人、たまたま引き落としされる金額が少し多く残高が不足している人に、引き落としをサポートしてもらえる魅力的なサービスです。

ただし、「自動融資」を利用するときには、いくつかの利用条件があります。

まず自動融資を利用するには三井住友銀行の口座が必要です。さらに、申し込みの手続きは三井住友銀行の窓口か、ローン契約機でおこなう必要があります。

また、自動融資は引き落としをサポートするための借入方法なので、残高以上の預金の払出しやカードローンの支払の引き落としには利用することができません。公共料金の支払い忘れを防ぐ方法として利用することになります。

三井住友銀行の口座を持っていている人は、ネットバンキングを利用することで、カードローン口座から三井住友銀行の普通預金口座へ振替が可能です。

ネットバンキングを経由して借入する場合は、三井住友銀行のホームページから自分のインターネットバンキングにログインすることで可能になります。

またネットバンキングを利用して返済することも可能で、その場合は三井住友銀行の普通預金口座からカードローン口座へ振替することで返済可能です。

三井住友銀行のカードローンはメリットも多いですが、デメリットと感じるポイントもいくつかあります。デメリットとして考えられることは、大きく5つのポイントがあり、次に記載した点です。

借入後に後悔しないためにも、「三井住友銀行 カードローン」のデメリットも把握して自分に合うか確認してみてください。

メリットと同じように、その内容を詳しく確認していきましょう。

振り込みキャッシングとは、カードローンの口座から自分の持っている銀行口座へ振り込んでもらうサービスです。

基本的に、利用者が希望する銀行口座であれば、どこでも振り込んでもらえます。

しかし、「三井住友銀行 カードローン」の借入方法として、振込キャッシングを選択することはできません。

消費者金融のカードローンは、振込キャッシングで借入できることが多いので、比較するとデメリットと感じる人が多いでしょう。

ただし、「三井住友銀行 カードローン」は借入する方法として、3種類から選ぶことができます。

1つめはATMで借入をおこなう方法、2つめはネットバンキングや電話などで借入をする方法、最後3つめは先ほどメリットで紹介した自動融資を利用する方法です。

ATMであれば出先で急遽、お金が必要になったときも便利ですし、ネットバンキングを利用できる人は自宅や会社からでも利用できるため、引き落としと同じように場所を選ぶ必要がありません。

また、自動融資は三井住友銀行をメインバンクに利用している人にとってメリットの大きいサービスとなっています。

メリットと比較して、デメリットをカバーできるか考えるといいでしょう。

「三井住友銀行 カードローン」の返済は、三井住友銀行以外の口座からはできません。

三井住友銀行の返済方法は、基本的にはATMから返済することになります。

ほかにも振込を利用することで、「三井住友銀行 カードローン」の返済が可能ですが、どちらも三井住友銀行の口座がないと利用できなかったり、手数料がかかったりします。

三井住友銀行の口座を持っていない場合返済方法としてATMからの返済か銀行振込に限られるため、口座引き落としを利用したい人は注意が必要です。

「三井住友銀行 カードローン」は銀行カードローンに分類されますが、銀行カードローンは消費者金融のカードローンと比較すると審査が難しい傾向にあります。

2017年以前は、銀行から個人向けのキャッシングは銀行でも積極的に行われていたため、銀行カードローンは比較的借りやすい傾向にありました。

しかし、2017年に消費者金融で借りることができない個人が銀行から融資を受けられ、返済不能となるケースが増えたことによって金融庁が規制を強化したため、銀行業界ではカードローンの審査について見直しを図るなどの自主規制が始まりました。

したがって、消費者金融やほかの銀行から複数の借入していたり、収入が低かったり、自営業などで収入が不安定だったりすると審査に通りにくい傾向にあります。

ただし、銀行の審査は消費者金融よりも時間をかけて丁寧におこなうため、すべての情報を総合して判断がされます。

高年収で収入が安定している人の場合、借入が他社からあったとしても、延滞することなく返済をしていて借入額が生活の負担にならない程度であれば、「返済能力がある」として審査に通ることも十分考えられます。

このように、審査は年収や他社借入額、また延滞や事故情報など、あらゆる角度から総合的に判断されます。そのため、自分の借入希望額や他社の借入残高を調整して申し込みをすることがとても大切です。

大手消費者金融は「最短20分で審査完了」などというCMの通り、即日融資を行える会社が多くあります。

その一方で、「三井住友銀行 カードローン」を含む銀行カードローンは、どの会社も即日融資ができません。

三井住友銀行も以前は借入が最短即日でできるというCMを流していて、実際に即日融資が可能でした。

しかし、銀行は2017年に自主規制をおこない、2018年からは即日融資をしないようにしています。

その結果として、「三井住友銀行 カードローン」は申し込みしてから借入をするまでに、最長で約1週間の時間が必要となりました。

審査結果は最短当日、土日や祝日を挟む場合は3日~5日後の連絡となります。

審査後は、「三井住友銀行 カードローン」の普通口座を持っていて、ネットバンキング(SMBCダイレクト)を利用していれば、カードローンの利用もすぐに可能です。

ネットバンキングは、同行のキャッシュカードがあれば、インターネット上の手続きにより5分ほどで使えるようになります。

三井住友銀行の普通口座がなければ、ローン専用カードをローン契約機で受け取るか、郵送で受け取ることになります。郵送の場合は1週間程度時間が必要になります。

銀行系カードローンは、消費者金融よりも時間がかかります。お急ぎで融資を受けたい方は、即日融資可能な消費者金融のカードローンの利用をおすすめします。

金利は高い傾向がありますが、消費者金融は即日融資が可能なだけでなく、カードローンに無利息期間を設けていることが多いです。

長期の借入となると、利息は増えていきますが、短期で返済できる見込みがあれば、銀行カードローンを利用するよりも、利息をおさえることも可能です。

下記の消費者金融は無利息期間があり、即日融資が可能な代表的なカードローンですので、お金をすぐに借りたい方はこちらを検討してみるのもよいでしょう。

|

|

|

|

|

| 無利息 期間 |

最大30日間

|

最大30日間

|

最大30日間

|

最大180日間(※)

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 | 申込み後最短15秒 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜500万円 | 最小1万円〜最大500万円 |

三井住友銀行口座を持っていない場合に利用できないサービスの例を下記に記載します。

いずれも銀行口座をもっていれば問題にはなりませんが、インターネットバンキングと口座振替での返済ができないのは、かなり不便と言って良いでしょう。

三井住友銀行のカードローンを利用する場合は、三井住友銀行口座も併せて開設することをおすすめします。

ここからは「三井住友銀行 カードローン」の返済について見ていきます。

「三井住友銀行 カードローン」の返済方法も、借入方法と同じくいくつかの種類があります。また返済方式や利息の計算方法を理解することで、返済総額を減らすためのコツも見えてきます。

そこで、返済に関する情報を具体的に確認していきましょう。

「三井住友銀行 カードローン」の返済方法は、大きく分けると3種類あります。

提携ATMから、返済することができます。ただし、ゆうちょのATMだけは、キャッシュカードでの返済に対応していません。

キャッシュカードで返済したい場合は、三井住友銀行又は全国の提携コンビニATMからおこなってください。

ネットバンキングや口座振替で返済する場合には、借入と同じように三井住友銀行の口座が必要となります。

ただし、返済方法に口座振替を選んだ場合、口座の金額が返済額に満たなかったとしても自動融資はされませんので注意をしてください。

三井住友銀行の返済方式は、残高スライド元利定額返済方式が採用されています。

残高スライド元利定額返済方式は残高スライドリボルビング返済方式とも呼ばれ、返済時の借入残高に応じて、毎月の最低返済額が設定される仕組みになっています。

しかし、残高スライド元利定額返済方式は分割払と比較して毎月の返済金額が少ないため、利息が増えやすく総支払額が増加しやすいので注意が必要です。

そのため、「三井住友銀行 カードローン」の返済は、臨時的に返済をおこなうことが重要となります。

臨時返済は最初に決められていた約定返済日以外に返済をすることで、最低返済額以上の返済がいつでもできます。

一括返済も可能ですので、経済的に余裕がある月に最低返済額以上を返済することが総返済額を減らすポイントです。

「三井住友銀行 カードローン」の支払利息は、返済月の借入日数に応じて変わってきます。具体的な計算式は、「借入残高×年利率÷365×借入日数」で求めることが可能です。

例えば、借入残高が50万円で上限金利に設定して借入日数が30日だったとします。このときの計算式は、「500,000×0.145÷365×30≒6,041」となり、小数点以下は切り捨てられるため、1か月の利息は6,041円となります。

毎月利息は変動するため、自分で計算するのは大変です。そこで、三井住友銀行のホームページにある返済シミュレーションを利用すると、簡単に利息計算をおこなうことができます。

毎月の返済金額もでてくるため、借入前に一度は計算しておくとよいでしょう。

「三井住友銀行 カードローン」の返済期日は「5日」、「15日」、「25日」、「月末」の4種類から、好きな日にちを選択することができます。

ただし、1度設定した返済期日の変更はできないので、決定は慎重に決めましょう。

また、返済期日が土日祝日など銀行の営業休止日は、翌営業日が返済期日となります。

年末年始やお盆のシーズンは返済期日がいつもと異なるため、気を付ける必要があります。

専門家からのコメント

返済日を決める際に考えておきたいことをいくつかご紹介します。

給料日の直後に返済日を設定すれば、返済するお金がないという事態を避けられます。給料日当日にすると、その日のうちに出金や入金をしなければならないので、他のことで忙しかったり、体調が悪くなった時に返済できない危険があります。給料日当日に指定するのはやめましょう。

また、ご自身の仕事や家事が忙しくなる日があれば、その日を指定するのは避けましょう。忙しくて返済するのを忘れてしまったり、ATMに行く時間が取れないことも考えられます。

銀行カードローンを利用する場合、銀行ATMから返済することも多いと思いますが、いわゆる「五十日(ごとおび:5と0のつく日)」は、銀行が混雑します。

とくに月末は入出金のほか、支払のための振込が多くなり、利用者がATMを使用する時間が長くなります。せっかく返済しようとしたのに、長蛇の列で時間がなくなってしまったということもありますので、注意しましょう。

そのほか、クレジットカードや光熱費、携帯電話の代金を銀行口座の自動引き落としに設定している場合は、それらの引き落とし日と重ならないほうがいいです。

引き落としの金額を正確に覚えていればいいのですが、うっかり忘れてしまい、引き落とし額よりも少なく入金した場合に、返済がされなくなってしまったり、口座に入っていると思っていたお金がなくなっていたという思い違いも生じやすくなります。

カードローンには「遅延損害金」という特別な金利が設定されています。

遅延損害金は返済期日までに支払をしなかった場合に、返済されるまでの罰則として通常よりも高い金利が請求されます。

なお、「三井住友銀行 カードローン」の遅延損害金利率は、借入残高に対して年19.94%です。

| カードローン名 | 遅延損害金利率(年) |

|---|---|

|

三井住友銀行 カードローン |

19.94% |

|

三菱UFJ銀行カードローン(バンクイック) |

借入金利と同じ |

|

楽天銀行スーパーローン |

19.90% |

|

アコム |

20.00% |

遅延損害金に適用される金利は、ほとんどの金融機関で年19~20%以内で推移しています。

なお、20%以内の金利であれば法律違反とならないため、遅延損害金は合法な金利です。

返済時には高額の金利である遅延損害金を請求されないように、返済期日を守るようにしてください。

「三井住友銀行 カードローン」の増額は、下記の3つから手続きできます。

SMBCダイレクトは、カードローントップ画面の「ご契約極度額変更」ボタンより申し込みができます。24時間365日いつでも簡単に手続きができます。

また、電話窓口であるカードローンプラザは、フリーダイヤル(0120-923-923)に電話をすれば増額申請ができます。受付時間は9:00~20:00(12月31日から1月3日を除く)ですので、時間に注意してください。

さらに三井住友銀行のローン契約機(無人契約機)でも、増額申請が可能です。

三井住友銀行のローン契約は、土・日・祝でも利用ができるので、平日忙しい方にとっても大変便利です。タッチパネルで操作ができるので、パソコンなどの入力が苦手な方でも簡単に操作できます。

増額は、所定の審査により10万円から800万円のあいだで変更可能です。

しかし、増額申請をしたからといって、確実に借入上限金額を増額できるわけではありません。

返済に問題がある場合や、他社での借入を合わせたときに借入金額が高額になってしまう場合などは、増額審査に落ちやすくなります。

場合によっては増額どころか減額される可能性もあるため、増額申請は慎重におこなう必要があります。

増額を希望している場合は滞りなく返済し、審査に通りやすい環境を作ることが重要です。

「三井住友銀行 カードローン」の増額審査では、主に以下のことが重要視されます。

増額審査において、「三井住友銀行 カードローン」におけるのこれまでの利用実績が確認されます。過去の返済に遅延がなく、かつ一般的に半年以上の実績があると審査に有利です。

また、貸金業法による総量規制(※)に抵触していないかもチェックされます。年収の3分の1を超える貸付けは原則禁止です。増額申請の際、総量規制に抵触してしまうと、審査落ちの原因になるので注意してください。

収入面も増額審査において重要項目の1つです。増額後、問題なく返済していける返済能力を持っているかを審査されます。借り入れが50万円を超える場合は、収入証明書の提出が必要となりますので、事前に用意しておくことをおすすめします。

三井住友銀行 カードローン関するよくある質問をまとめました。これから利用を検討されている方は、ぜひ参考にしてください。

「三井住友銀行 カードローン」は、銀行カードローンと消費者金融のよいところを合わせたような商品となっています。

幅広い層に向いているキャッシング商品であるため、銀行カードローンを検討している人は、まず「三井住友銀行 カードローン」の特徴を見比べて、自分にとってメリットがあるかどうかをよく検討をした上で計画的に利用することをおすすめします。

大手証券会社をはじめ、都市銀行の融資課、消費者金融の督促など、金融機関に計10年間勤務してきました。証券会社では個人顧客400名の資産運用を担当し、お金にまつわるアドバイスをしていました。 銀行や消費者金融では、審査のための稟議書の作成や期日に返済が困難なお客様の対応をしてきましたので、審査でどのような点がチェックされるか、返済が困難になった場合の対処方法などを熟知しています。

会計コンサルタントを経て、2017年よりライター・編集者として活動中。 得意なテーマは金融・ビジネスで、マネ会ではカードローン記事の執筆・編集を担当している。本を読むことが好きで、年間の読書量は100冊以上。 保有クレカはエムアイカード。使いすぎ防止で三菱UFJ-VISAデビットを愛用していたが、増税を契機にスマホ決済アプリへの関心を高め、現在は楽天Payを中心にLINE Pay・PayPay・d払い・メルペイを使い分けている。

| 融資額 | 貸付利率(実質年率) | 遅延損害金(利率) |

|---|---|---|

| 公式サイト参照 | 公式サイト参照 | 年率19.94% |

| 返済方式 | 返済期間・回数 | 担保・保証人 |

| 残高スライド方式によるご返済 | 1年毎(当初ご契約日より1年後の応当日)の自動更新 | 担保・保証人・保証料については、三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)が保証しますので不要です。 |

| 返済期日 | お申し込み資格 | お試し審査 |

| 毎月5日、15日、25日、月末からご選択いただけます。 ※ご返済期日が銀行の休業日(土・日・その他祝日)の場合は翌営業日がご返済期日となります。 | お申込時の年齢が満20歳以上満69歳以下で、原則安定した収入のある方。当行指定の保証会社であるSMBCコンシューマーファイナンス株式会社の保証を受けられる方。 | なし |

| 必要書類 | ||

| ・お申込には以下の本人確認書類いずれか(運転免許証・個人番号カード・パスポート(注1)・顔写真付き住民基本台帳カード等)が必要です。(注2) (注1)2020年2月4日以降に申請されたパスポートには所持人記入欄が存在しないため、現住所が記載されている本人確認書類等を併せてご提出ください。 (注2)別途、他の本人確認書類等が必要となる場合がございます ・お申込金額が50万円を超える場合は「現在の収入が確認できる書類」のご提出をお願いします。 ・すでにご契約のあるお客さまについても、ご契約金額に関わらず、書類のご提出をお願いする場合がございます。 | ||

| 商号 | 株式会社三井住友銀行 |

|---|---|

| 本社所在地 | 東京都千代田区丸の内一丁目1番2号 |

| 登録番号 | 関東財務局長(登金)第54号 |

| 所属協会 | 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会 |