PR

PR

絶対に借りれるカードローンはある?上手く借りるためのコツと合わせて紹介!

今すぐにお金を借りる必要があり、「どこかに絶対に借りれるカードローンがあればいいのに」と思ったことはないでしょうか?

しかし、残念ながら絶対に借りられるカードローンは存在しません。

そのように謳っているカードローンは闇金の可能性があります。

少しでも審査にとおる確率をあげるためには、カードローンの審査を理解し、通過するためのコツを覚えることが大切です。

この記事では、カードローンの審査のとおり方やおすすめの消費者金融について解説していきます。

すぐにお金を借りたい人は、審査時間が早く融資までがスピーディーな以下の大手消費者金融がおすすめです。

- 誰でも絶対に借りられるカードローンは存在しない

- 審査なしや絶対借りられると謳っているカードローンは闇金の可能性が高い

- 審査通過のコツは、多額の借入れをせず複数のローンに申込まないこと

- 審査通過率はあまり変わらないので大手消費者金融への申込みがおすすめ

絶対に借りれる極甘なカードローンなどはない!

結論として、絶対に借りれるカードローンはありません。

なぜはっきりいえるのかと思うかもしれませんが、それは「もしも絶対に借りれるカードローンがあったらどうなるか?」を想像してみれば論理的に明らかだと気づくからです。

「絶対に借りることができる」とは、裏を返せば「どんな場合でも、誰にでもお金を貸さなければならない」ということです。

つまり、借金をどんなに滞納している人でも、現在も未来にも収入が全くない人でもお金を貸すことになります。これでは、貸したお金を回収できずローン会社はやっていけません。

したがって、ローン会社には必ず貸せない人がいるので、「絶対に借りれるカードローンはない」ということになります。

専門家からのコメント

お金を貸す=返済できる人という信用のもとローン会社は判断をします。

基本的にはなるべくカードローンは借りない方がいいと言うことを前提にしたうえで、それでも借りる必要のある方に対して、審査することは必須です。

その理由を以下にまとめます。

カードローンのデメリットは、一般的に「金利が高い(期間によっては金利が低いこともある)」、「返済期間が長くなると返済総額が増える」、「他のローン審査に影響がでる」、「借り過ぎによる多重債務に陥るリスクがある」の4つがあります。

このリスクに耐えられない方にお金を貸すと、利用者は返済に追われてしまいます。

そのため、利用者の返済能力を判断することで貸せる貸せないを判断することは、利用者を事前に守っているということに繋がります。

絶対に借りられるカードローンが存在しないというのは、そういった理由もあることを知っておいてください。

絶対に借りれると謳っているカードローンは闇金の可能性が高い

「いや、そんなはずはない。自分は絶対に借りれるという宣伝を見たことがある」という人もいるかもしれません。

それは見間違いといいたいところですが、そうともいい切れません。

実は、絶対借りれる、あるいはそれに近いことを謳っているカードローンは確かに存在します。

ただし、先ほども述べました通り、必ず貸せない人がいる限り論理的に「絶対」はありえません。

ということは、このように謳っているカードローン会社はあまり信用が置けない、ということになります。

むしろ、そうしたカードローン会社は実は闇金なのではないのかと疑った方がいいでしょう。

専門家からのコメント

先ほど審査がある意味について、述べさせていただきました。

その上で、審査なく貸してくれるとなると、お金に困っていたら飛びつきたくなりますよね。

ただし、利用者の返済能力も聞かないでお金を貸すということがあり得るでしょうか?返してくれる見込みがわからないのにお金を貸しますか?

上記に書いてあるような借金地獄は、決してドラマの世界ではなく、現実でも起こる可能性を持っています。

仮にお金を借りることができたとしても、返済できる計画をイメージしておかないと取り返しのつかないことになります。

お金を借りることは決して悪ではありません。借りることと返すことをしっかり考えた上で借りてください。

そのイメージが持てる方なら、闇金で借りる必要はありません。

違法な闇金業者を見分ける3つのポイント

上記の理由から、どんなにお金に困ったときでも、闇金から借りるのは避けてください。

今以上にあなたの生活を困窮させる恐れがあります。

「この業者を使ってもよいのだろうか?」と悩んだときは、次の3つのポイントでヤミ金かどうかを見分けてください。

貸金業登録番号を明示していない

闇金は、金融庁で貸金業者登録をしていません。そのため、貸金業者登録番号がありません。

「この会社は怪しいな」と思ったら、会社のサイトを見てください。貸金業者登録番号が記載されているか確認してみましょう。

しかし、登録番号を明記している場合でも、嘘の情報である可能性があります。名前を聞いたことがない業者を利用するときは、かならず金融庁の登録貸金業者情報検索ページで、業者番号と業者名が一致するか確認してください。

会社のサイトに貸金業者登録番号が記載されていないときは、会社のスタッフに登録番号を尋ねてみましょう。正規の貸金業者なら、かならず貸金業者登録番号を教えてくれます。

上限金利を上回って貸付けをしている

お金を貸すときの金利は、各消費者金融が自由に設定できるのではありません。

現在、借入れの上限金利は、借入金額に応じて年15.0%~20.0%と定められています(※)。

年20.0%を超える異常な高金利のときは、間違いなく違法業者ですので闇金です。また、街の電柱などで広告を出している業者には注意が必要です。

あまり目をつけられていない業者では、法外な実質年利率で契約を迫ってくる可能性があります。

そのときには、断固として断るか、断ることが難しいのであれば、「法テラス」など公共機関へ相談するようにしましょう。

審査不要で利用できる

銀行や消費者金融などの合法の融資業者は、必ず審査をしてから消費者に融資を実施します。

そのため、審査なしを謳っている業者があれば間違いなくヤミ金です。

「審査がなければ簡単に借りられる!」と考えて飛びつくのではなく、絶対に関わらないようにしてください。

また、審査なしとは広告せずに「保険証だけで借りられます」という風に表記してあることもあります。

保険証で本人確認をして個人信用情報機関に問い合わせて審査をする、という流れなら、闇金ではない可能性もありますが、保険証のコピーを取るだけでお金を貸してくれる業者なら、審査を実施していないことになりますので十分に注意してください。

カードローンの審査について

カードローンからお金を借りる際、審査を受けた方が安全ということはわかったかと思います。

それでも、審査に落ちてしまうのではないかと心配になる人がいるかもしれません。

その心配を取り除くには、まずカードローン会社は一体どのような審査をおこなうのかについて知る必要があるでしょう。

カードローン会社の審査には、大きく分けて下記の2つがあります。

- 信用情報機関の情報による審査

- 自社独自の審査

以下で、それぞれについて説明していきます。

審査で確認される信用情報について

まずは、信用情報機関からもたらされる信用情報による審査について説明します。

信用情報機関とは、これまで申し込んだ借金の契約内容や返済状況などの情報を管理している機関のことです。各カードローン会社は、信用情報機関からそうした情報を受け取って共有しています。

信用情報の具体的な中身には、下記のようなものがあります。

- 本人を特定する情報:氏名、生年月日、住所、電話番号

- 契約内容:金融機関、契約日付、契約金額

- 返済状況:入金日付、残高金額、完済日付、延滞

- 取引内容:債権回収、債務整理、破産申立

- 申込内容:申込日付、申込商品

申込内容は、実際に借金をしなくても申し込んだだけで記録されます。

この情報に基づいて審査がおこなわれるわけですが、特に審査時に見られるのが残高金額、延滞、債務整理に関する記録です。

もしも借入残高が多額であったり、返済遅延や債務整理などの金融事故があったりすると、審査で見られて落ちる原因になります。

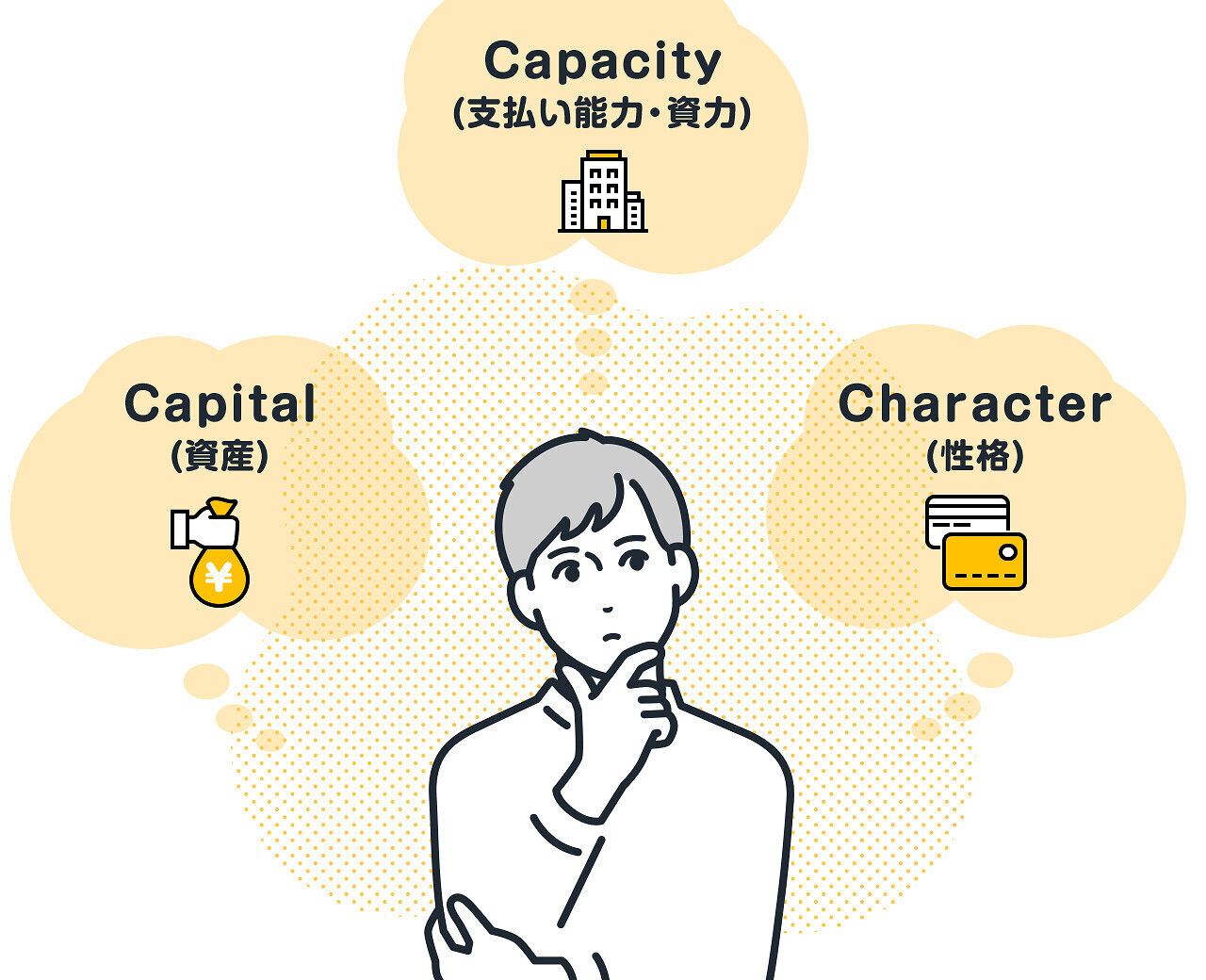

自社審査ではどこを見られるのか

つぎに、自社審査について見ていきましょう。

自社審査とは、借入れの申込みがあった場合に、カードローン会社がおこなう審査のことです。

自社審査でどこを最も重視するのかというと、申込者の返済能力を見られます。貸したお金が確実に返済されるのかどうかが最も大事だからです。

返済能力については、それぞれのカードローン会社の顧客データから総合的に判断されることが多いようです。

その際、単に収入額が少ないからといって審査に通らないということはありません。むしろ延滞の有無の方が重視されます。

つまり、収入が少なくてもきちんと返済を続けている人の方が、たとえ収入が多くても延滞の多い人よりも審査では有利になります。

ちなみに、公共料金の延滞については、クレジットカード払いをしていなければ問題になりません。

審査のとおりやすさについて

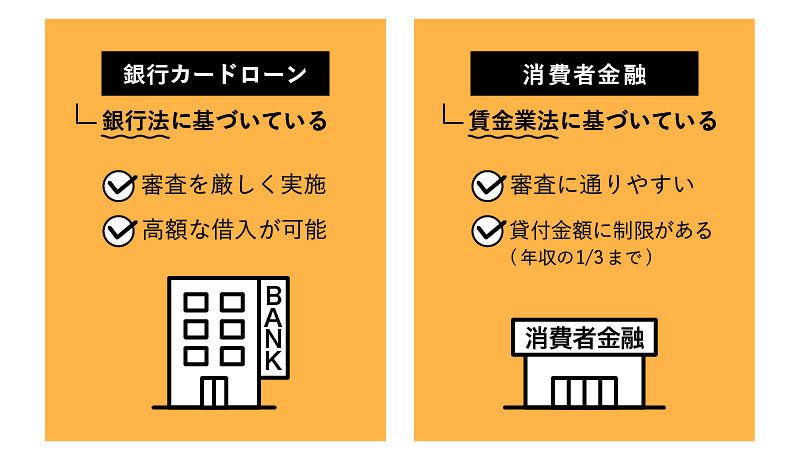

ここでは、銀行カードローンの場合と消費者金融の場合に分けて、審査の通過率について解説します。

どちらの審査においても「借りたお金を無理なく返済できるのか」について調べることは基本ですが、審査基準が同じというわけではありません。

銀行は銀行法に基づいて営業をおこなっていますので、銀行カードローンも銀行法に基づいて審査がおこなわれます。

一方、消費者金融や信販業者は、貸金業法に基づいて営業をおこなうため、それぞれのカードローンは貸金業法に基づいて審査されるのです。

一般的には、銀行カードローンよりは消費者金融のほうが審査に通りやすい傾向にあるといわれています。

なぜなら、銀行カードローンよりも貸付金利が高いため、審査基準も若干穏やかになると考えられるからです。

しかし、消費者金融でも審査通過は当たり前というわけではなく、きちんと返済能力を確認したうえで融資がおこなわれています。

カードローンでお金を借りられるよう審査に通るコツ

ここまで、カードローン会社の審査について述べてきました。審査ですから、通ることもあれば落ちることもあります。

ただし、だからといって審査のない抜け道を探すのは得策ではありません。

そうではなく、正攻法で審査を受けて審査に通過し、堂々とお金を借りるのが長期的には正解です。

なぜなら、審査の時点で返済能力を見られているわけですから、結果的に返済に成功する確率が大きくなるからです。

それでも、「審査に落ちてしまったらどうしよう」と心配している人がいるかもしれません。そこで、ここでは審査を問題なく通過して少しでもお金を借りやすくするようなコツを紹介します。

具体的には、下記となります。

- 多額の借入れを申込まない

- 同時に複数のローンに申込まない

- 収入証明書はできるだけ提出する

- 利用実績を積む

以下で、順番に説明していきます。

多額の借入れを申込まない

借入限度額が大きければ大きいほど返済が滞る可能性が高くなりますので、審査が慎重に実施されることになります。

審査が慎重に実施されると通過できる可能性が低くなるため、できるだけ少なめの借入限度額で申込むようにしましょう。

また、総量規制(※)に抵触しない金額にすることも大切です。

総量規制とは、消費者金融などの貸金業者が、個人の収入を無視して多額の貸付けをおこなわないように制定された法律です。貸金業者は年収の3分の1以上の貸付けはできません。

そのため、年収以上の金額を申込んでしまうと、審査で落とされることになります。

不安だからと多額の借入れをするのは避け、必要最低限の金額で申し込むことが審査を通過する近道となります。

しかし、契約時の借入限度額が低いとしても、いつまでも少額しか借りられないというわけではありません。

取引を重ねることで信用を積み上げていき、後日、増額申請をおこなって限度額を引き上げることができます。

また、借入金額を少なくすると返済が楽になるというメリットもあります。無理なく返済するためにも、借入額は少なめにしておきましょう。

最初は少なめの融資限度額に設定して、後日、増額審査を受けて借入枠を増やしてもらうことも可能です。

同時に複数のローンに申込まない

審査に落ちるかもしれない、でもどうしてもお金を借りたいとなると、不安にかられてつい何社も申込みをしてしまいたくなるもの。

気持ちはわかりますが、複数の会社に同時に申込むと、審査落ちの可能性が高くなります。

というのも、申込内容は先に述べた信用情報の1つとなるため、それぞれのカードローン会社に共有されるからです。

同時に何社も申込みをするということは、それだけお金に困っていると思われ、多重債務者になりやすいと判断されます。

したがって、審査に落ちる可能性が高くなるのです。

こうした事態を避けるためには、できれば必要に応じて1社ずつ、審査の結果を待って順番に申込むようにしましょう。

収入証明書はできるだけ提出する

カードローン会社にお金の借入れを申込んだ際には、収入証明書の提出を求められることがあります。

その際には、必ず提出するようにしましょう。

ここで提出しておかないと、審査で不利になります。

実は、法律上収入証明書の提出が必須ではない場合もあります。

50万円以下の借入れか、または他社借入との合算で100万円以下の借入れを申し入れる場合です。

ただし、カードローン会社にとっては審査の判断材料は多い方が助かります。

そのため、必ずしも収入証明書の提出が必須ではない場合でも、提出しておいた方が審査の上で有利に働く場合もあります。

利用実績を積む

カードローンの審査において、信用情報にカードローンやクレジットカードの利用実績があると有利です。

今までに一度もカードローンを利用したことがない方、またクレジットカードを作ったことがない方は、信用情報に何も記載されていない、いわゆるスーパーホワイトと呼ばれる状態です。

スーパーホワイトの方は、信用情報に利用実績がないため「借入れや支払いに対してどのような態度をとるか分からない方」というイメージを与え、審査において不利になる可能性があります。

そのため、スーパーホワイトに該当する場合まずは、クレジットカードを作り返済実績を積んだのちにカードローンに申し込むことをおすすめします。

クレジットカードを発行し何ヶ月かきちんと支払い、信用情報を積み上げた状態でカードローンの申込みをした方が審査に通りやすくなります。

しかしクレジットカードを利用する際は、支払いの遅延などの金融トラブルを起こさないよう、注意してください。

信用情報に傷がつくとカードローンはもちろんこと、クレジットカードの利用もできなくなります。

お金を借りられる可能性がある消費者金融5選

カードローンを利用するには審査を受けること、審査を通過するためのコツについてはおわかりいただけたことと思います。

ただし、ここまで聞いたところでまた「少しでも審査に通りやすいような特殊な消費者金融を探そう」と考えるかもしれません。

しかし、自分によほどこだわりの条件がある場合を除き、まずは大手の消費者金融を選んだ方がいいでしょう。

なぜなら、先ほども述べた通り、信用情報機関の情報は各社が共有しているため、基本的な審査通過率は変わらないためです。

むしろ変に審査に通りやすい消費者金融は信用できません。

正攻法でお金を借りるため、堂々と大手の消費者金融に申込むのが、結局は一番安心です。

大手の消費者金融の各社にはそれぞれ特徴がありますので、自分のニーズに合った所を選ぶようにしましょう。以下ではおすすめの5社を紹介します。

- アイフル

- アコム

- プロミス

- レイク

- SMBCモビット

以下では、各社について特徴を述べていきます。

①アイフル

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

アイフルは、クレジットカードとしても知名度が高いライフカード株式会社を子会社にもつ企業でもあります。

審査は最短18分で完了し、WEB完結にも対応しており、郵送物なし、電話による在籍確認も原則なしで申し込める消費者金融です。

はじめての利用なら契約の翌日から30日間は利息0円なので、利息をおさえたい人や、無利息期間中に返済できる程度の少額な借入を検討している人におすすめです。

審査難易度については、大手消費者金融のなかでは唯一銀行傘下に入っていないため、独自審査を設けているとされており、他社の審査に通らなかった人でも契約できるかもしれません。

2024年3月の新規貸付率をみてみると、36.0%(※)でした。

また、アイフルでは審査が不安な方向けに簡易的に融資が可能かどうかを調べる「1秒診断」を設けています。アイフルの利用を検討している方は、ぜひ試してみてください。

②アコム

- 申込から借入まで最短20分!(※)

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス。はじめてでも安心!

- 実質年率

- 年2.40〜17.90%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

アコムは、三菱UFJフィナンシャル・グループに属する消費者金融です。審査も最短20分で完了するほか、24時間最短10秒で振込が可能。

即日融資も実現しやすい消費者金融といえるでしょう。

そして、審査の通りやすさをみてみると、2024年3月のアコムの最新新規貸付率は、42.0%(※)です。

この数字は非常に高く、新規の利用者が積極的にいることを表しています。

また、アコムをはじめて利用する方は、初回契約日翌日より金利が30日間無料になる無利息サービスが適用される点も大きなメリット。

さらに、申し込みから借入まですべてスマホやパソコンで完結できる「WEB完結」にも対応しています。ローンカードや契約書などの郵送物もなしにできるため、周囲の人にバレたくない人にもおすすめの消費者金融です。

そして、アコムでは本審査に入る前に審査に通過する可能性を簡易的に調べられる「3秒診断」を設けています。

3秒診断の結果=実際の審査結果とはなりませんが、ある程度の推測はできるかもしれません。審査に不安がある方は、ぜひ試してみてください。

③プロミス

- 審査が最短3分で、融資までのスピードも早い!

- 初回かつ無担保キャッシングローン契約者なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年2.50〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスは三井住友フィナンシャルグループの子会社で、最短即日融資対応、申込みから融資までは最短3分としている消費者金融です。

WEB完結にも対応しており、原則電話による在籍確認や郵送物がなしなので、職場や家族など周囲の人にバレたくない人にもおすすめ。

金利も2.5%~18.0%と他社大手消費者金融と比べて低い点もメリットです。

プロミスの2024年3月の新規貸付率をみてみると、42.6%(※)でした。

さらに、プロミスをはじめて利用する人は30日間の無利息サービスが利用できるほか、無利息期間がカウントされるのは「はじめて借入れをした翌日から」である点も特徴的。

一般的なカードローンでは「契約日の翌日から」が無利息期間のスタートですが、プロミスの場合は、自分が借入をしたタイミングからのスタートなので無駄なく無利息期間を活用できます。

そのため、まだ借入するタイミングがはっきりしておらず、無利息期間を無駄にしたくない人にもおすすめの消費者金融です。

「契約日の翌日から」が無利息期間はスタートする利用方法の流れは以下の図の通りです。

④レイク

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短15分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短15分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

レイクは2023年1月4日にレイクALSAから名前を変更した消費者金融で、親会社は株式会社SBI新生銀行です。

申し込みから最短15秒で審査結果が表示され、即日中に借入することも可能です。

Web完結にも対応しているほか、電話での在籍確認はなし、郵送物もありません。

また、レイク独自のサービスとして、365日間の無利息期間がある点が大きな特徴です。

365日間無利息サービスの利用条件は以下です。

- レイクを初めて利用する方

- Webから申込みをおこなう

- 契約額が50万円以上

- 契約後59日以内に収入証明書類を提出し登録を完了する

条件を満たすことで、初回契約日の翌日から365日間、お借入れ額全額に対する利息が0円となります。

まとまった金額を借りたい方にとっては非常に魅力的なサービスといえるでしょう。

⑤SMBCモビット

- 最短15分で融資が可能!(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

- WEB完結可能で、電話での在籍確認、郵送物も原則なし

- 借入上限額は最大800万円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- -

SMBCモビットは最短10秒で簡易審査ができるため、すぐにお金が必要という方にも便利なカードローンです。

SMBCモビットは他社と比較すると無利息期間などが設けられていませんが、「WEB完結」サービスの利便性が高くなっている点は非常に大きなメリットとなっています。

SMBCモビットのWEB完結申し込みは、カードレス契約にも対応しており、スマホひとつで申し込みから振込融資の手続きまでおこなえます。

さらに大手消費者金融を利用する方のなかには、家族や周囲の方に内緒で借りたいという方が多くいます。そのような場合に、一番気になるのは勤務先への在籍確認の電話です。

その点、SMBCモビットの「WEB完結」は、原則電話連絡をおこなわないようになっており、周囲にバレないように借りたいという方にもおすすめの消費者金融カードローンブランドとなっています。

また、SMBCモビットの審査に通過できるか不安な方は、申込む前にSMBCモビットの公式サイトにある「お借入診断」の活用がおすすめです。

シミュレーションのため、申込み履歴として残ることはありません。SMBCモビットの審査に通過できるか不安な方は、SMBCモビットに申込む前にぜひ試してみてください。

絶対に借りられるローンはないので努力して借りよう

繰り返しになりますが、「絶対に借りれるローン」などは絶対にありません。

また審査がいらないと宣伝しているカードローンも闇金の危険性があるため、利用すべきではありません。

そのようなカードローンを探し回るのではなく、審査に通りやすいような対策をした後で、大手消費者金融で審査を受けるようにしましょう。

収入やこれまでの返済状況から借入れに不安がある場合には、努力をしないとそれ以上の借入れを得ることはできません。

しかし、努力をする方向を間違えないようにしましょう。

抜け道を探す努力ではなく、審査に通る努力をすることが、結局はお金を借りる近道となるのです。

専門家からの一言

重ねてになりますが、お金を借りる=必ず利息をつけて返すということを理解して考えるようにしましょう。

カードローンの審査に通過するための努力という記載もありましたが、さらにその前に借りずに済む努力も必要です。

その上で借りる必要がある場合は、どうしたら返済できるのか?いつまでに返せるのか?

そのイメージを持つことが大切です。

今はいろんな情報がネットでも得られますが、間違った情報もあります。

そのなかで自身だけで判断せず、相談できるお金のパートナーを作ることも必要だと思います。

もともとは大手保険代理店にてファイナンシャルプランナーと活動をスタートし、教育費、住宅購入、老後資金、相続に至るまで年間100世帯以上の資金相談を対応してきました。その中で、より中立な立場での情報提供をしたいという想いからFP事務所を立ち上げ独立系FPとして活動しています。その世帯ごとに合ったライフプランを一緒に考え、数多くいるFPの中から“私と出会った方がラッキーだった思ってもらう”をテーマに活動しています。またキッズマネースクールの講師として子供たちにお金の大切さを伝える先生として多くのイベント活動を精力的に行っています。趣味というより生活の一部として、大学のアメリカンフットボール部の監督としてこれから社会に出る学生の人間形成にも深くかかわっています。

「お得」を愛するFPライターです。大手電機メーカーおよび施設運営会社勤務を経て、2018年よりフリーのライターに。会社勤務時に、ファイナンシャルプランナー(FP)資格取得に取り組み、CFPおよびFP1級を取得。現在は主にローンに関する記事を連載しています。また、英語にも興味があり、10年ほど前よりTOEICの勉強と受験を続けています。模試会などにも参加しており、おかげさまで最高975点まで取得しました。最近はお得な防寒着を販売している「ワークマン」にはまっており、セールのたびにレアな衣類を購入するのが楽しみです。