PR

PR

アコムの返済を徹底解説!返済方法や返済日、返済額もカンタンに解説

「アコムで借りられたおかげで、お金のピンチをしのげた!」そう喜んでいたのも束の間、借りたお金は、そのあと数ヶ月にわたって返済をしていくことになります。

アコムでは、利用者がスムーズに返済できるように、便利な返済方法が6種類も用意されていたり、返済サイクルを自分で選べるようになっているので、借りるときと同様、返すときもたいへん便利です。

ただし、返済方法を間違えてしまうと、期日に返済が間に合わず、返済遅延になってしまうことも。そこで、ここではアコムの返済方法や返済額、返済日について、まとめてご紹介します。

せっかく返済するお金を用意したのに、返済額を間違えたり、返済の方法がわからずに返済できないのは損ですので、ここで返済方法についてしっかり押さえておきましょう。さらに、返済負担を軽くするためのコツもご紹介していますので、少しでも早く返済が終わるように役立ててください。

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

【返済方法】アコムの返済方法は5種類

アコムの返済方法には、「インターネット」、「アコムATM」、「口座振替」、「提携ATM」、「銀行振込」の5種類があります。

どの方法も便利かつスムーズに返済できるようになっています。ただし、返済方法によって利用時間や返済場所が異なったり、手数料が発生するものもあります。

いざ返済日になって慌てることのないよう、返済方法について、事前に確認しておきましょう。

| 深夜返済 | 一括返済 | 返済手数料 | 端数返済 | |

| インターネット | 〇 | 〇 | 無料 | 〇 |

| アコムATM | × | 〇 | 無料 | × |

| 口座振替 | × | × | 無料 | × |

| 提携ATM | 〇 | × | 利用手数料 | × |

| 銀行振込 | 〇 | 〇 | 振込手数料 | 〇 |

インターネット返済

パソコン・スマホを使って、インターネットからの手続きだけで、利用者の金融機関からアコムへ返済する方法です。自分の銀行口座でインターネットバンキングを利用している方なら、24時間いつでも手数料無料で返済することができます。

日時や場所を選ばず、深夜の返済も可能なので、仕事が.忙しい方や外出が難しい方にも便利です。利用者が決済する金融機関の振込対応時間内であれば、すぐにアコムに反映されます。

アコムのインターネット返済は「Pay-easy(ペイジー)」を利用して、利用者の金融機関口座からアコムの指定銀行口座へ振込みをおこないます。「Pay-easy(ペイジー)」とは、24時間いつでもどこでも公共料金などの各種料金をスマホ、パソコンなどで支払えるようにするために作られたネットワークです。

インターネット返済については、アコムの会員メニューから手続きをすることができます。

アコムATM

アコムATMなら、手数料無料で返済できます。近くにアコムATMがあり、手持ちの現金がある場合は、アコムATMでの返済が便利です。

アコムATMは24時間営業しているところが多いですが、一部のATMには時間の制限があります。ATMの設置場所は、アコムの公式サイトからすぐに検索することができますので、利用時間を確認してから行くようにしましょう。

| 利用日 | 年中無休 |

|---|---|

| 利用時間(※) | 24時間 |

ATMは硬貨の取り扱い不可、入金は1,000円単位で!

アコムATMは硬貨の取り扱いができません。ATMから返済する場合、1,000円単位で入金することになりますので、ATMだけで返済を済ませるには、返済額より多く入金しなければならなくなります。

あるいは、端数分だけ残して、別途、インターネット返済や、銀行振込で端数を入金することが必要です。

無利息残高について

アコムATMは、1,000円未満の端数は入金できないため、完済時に端数だけが残ってしまうことがあります。この端数分は無利息残高と呼ばれています。

端数分には利息がかからず、返済の義務もありませんが、常に残高として残り続けるために、アコムの契約もそのまま残ることになります。

無利息残高を完済するためには、端数の返済ができる銀行振込み、インターネットなどでの手続きをしなければなりません。

口座振替

利用者が登録した金融機関の口座から、毎月6日に自動的に引落しすることで返済するサービスです。ATMへ行かなくても、銀行残高があれば勝手に引き落としされ、しかも手数料が無料なので、忙しい方には便利な方法です。

うっかりの返済忘れも防止できるので、遅延損害金が発生するなどの無駄な支出を抑えられます。引き落とし予定日の前日までに、指定した口座へ入金をしておけば、勝手に引き落としされますので、もっとも堅実な返済方法ともいえます。

自動引落しで返済を希望する方は、引き落とし口座を指定する手続が必要になり、引き落とし口座の登録から引き落としが実行されるまで2~3ヶ月程度の時間がかかります。

初回の返済日に間に合わないこともありますので、引き落とし口座の手続きの際に、初めての返済日と返済方法を確認しておくようにしましょう。

アコムの提携ATM

アコムでは、全国のコンビニなどに設置されている提携ATMから返済ができます。コンビニ設置のATMなら、夜間や土日でも利用でき、家の近くにあるなどたいへん便利です。

ただし、毎週月曜日1:00~5:00の間はアコムの定期点検のため、アコムATMおよび提携ATMは利用できません。

セブン銀行ATM

セブン銀行ATMなら深夜でも手数料無料で利用できます。

セブン銀行ATMは全国のセブンイレブンのほか、イトーヨーカドーや西武百貨店の店舗内、主要な駅や空港、商業施設に設置されていますので、見つけやすくて便利です。

|

月曜日 |

5時00分~23時50分 |

|---|---|

|

火曜日・水曜日 |

0時10分~23時50分 |

| 木曜日 | 1時30分~23時50分 |

| 金曜日・土曜日・日曜日 | 0時10分~23時50分(※) |

イーネットATM (E-net)

セブンイレブン以外のコンビニでも、イーネットATMを使って返済することが可能です。

イーネットATMでは、借入れ、返済、一括返済が利用できます。利用時間は原則24時間利用ができますが、一部店舗により異なります。

銀行のATM

一部の銀行ATM(※)でもアコムの返済をおこなうことができます。利用可能な銀行は以下のとおりです。

|

借入れ、返済 |

三菱UFJ銀行 イオン銀行 北海道銀行 北陸銀行 東京スター銀行 第三銀行 広島銀行 西日本シティ銀行 福岡銀行 親和銀行 熊本銀行 クレディセゾン |

|---|---|

| 借入れのみ | 八十二銀行 |

ATMには利用手数料がかかります!

提携ATMを利用する場合、取引額に応じて110円(取引額1万円以下)または220円(取引額1万円超)の手数料がかかります。

| ATM種別 | お取引金額 | 手数料 |

|---|---|---|

| アコムのATM | - | 0円 |

| 提携ATM | 10,000円以下 | 110円 |

| 10,001円以上 | 220円 |

銀行振込

金融機関の窓口・ATM・インターネットバンキングで振込による返済が可能です。振込先となるアコムの口座番号については、会員メニューの「返済時の振込入金口座照会」から確認することができます。

申込みのときに明細書の送付を希望した方が、振込で返済をした場合は、「お取引明細書」が自宅に郵送されてきますので注意してください。反対に書面の受取方法を「アコムホームページで確認」としている方には、利用明細書等は送付されません。

また、銀行振込での返済には、銀行の振込手数料がかかります。

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

【返済日】アコムの返済日は?2つの返済サイクルから選択

アコムの返済日には、2つの返済サイクルがあり、そのどちらかを自分で選ぶことができます。

2つのサイクルの違いを理解して、自分に合ったほうを選んでください。

毎月指定期日に返済する

アコムでは、返済日を自分で指定することができます。自分で指定した期日に、毎月返済する方法です。

毎月の指定日がアコムの休業日(土・日・祝日、年末年始)にあたる場合は、返済期日は翌営業日になります。

自分の給料日や返済・入金しやすい日を選んで指定できるので、返済のし忘れや返済額の不足の心配が少なくなります。

指定した返済日よりも前に入金することで、利息を減らすこともできますが、毎月の指定日の14日前から指定日当日までに入金した分が、当月の返済に充当されます。

もしも、15日以上前に返済してしまうと、前月分の追加入金という扱いになるため、再度、返済をおこなわなければなりません。

35日ごとに返済する

アコムの返済期日の決め方のもう一つは、前回の返済日の翌日から数えて35日を返済周期として返済する方法です。返済すると、その翌日からまた35日後が次回の返済期限となります。

例えば、「1月1日」に初めて借り入れを行なった場合、1月1日の翌日から数えて35日目は2月5日なので、「第1回目の返済日は2月5日」となります。

ここで仮に、返済日より10日前の「1月27日」に返済した場合、その時点で返済期日は更新され、その日の翌日から数えて35日目の「3月3日が第2回目の返済日」になります。

最初の返済日は、借入日の翌日から35日後になります。借入れしたあとに追加借入れをしても、返済期日は延長されません。

この方法は、返済のペースを自分で作れるというメリットがありますが、一方で、「次回の返済日を忘れがち」というデメリットもあります。

毎月指定日の返済であれば、次の返済日までの日数が30~31日ですので、返済時に支払う利息の分が少なくてすみます。

利息を抑えるには、どちらの返済期日を選ぶべき?

毎月指定期日の返済方法と35日の返済方法でどれだけ利息が違うのか試算してみます。

|

期日の種類 |

返済回数 | 毎回の返済額 | 返済総額 |

|---|---|---|---|

|

毎月指定期日 |

46回 | 15,000円 | 685,728円 |

| 毎月35日ごと | 59回 | 15,000円 | 705,984円 |

705,984円−685,728円=20,256円

先述しましたが、アコムの利息は日割り計算になっていて、早めに返済した場合、その分利息を抑えることができます。毎月指定期日の返済の方が早く完済できるので、20,256円円分利息を抑えられています。

利息は以下の計算式で算出できます。

利息=借入れ残高×利率×利用日数

アコムの返済サイクルを決めるのに迷ったら?

アコムの返済日には2つのサイクルがあり、利息を抑えるためには毎月指定期日に返済したほうがいいことをご紹介しました。

しかし、返済サイクルを決める基準は利息額だけにかぎらず、返済のしやすさなども考慮するほうが、あとあと続く返済の負担を減らすことができます。

そうなると、いざどちらかを選ぶときに、けっこう迷ってしまいますよね。

そこで、アコムを利用した方がどのように返済サイクルを選んでいるのかについて、シュミレーションや口コミなどをまとめてみました。

アコムの返済シミュレーションを活用して利息を確認しよう

アコムには、「ご返済シミュレーション」というツールがホームページ上にあります。このツールを活用すれば簡単に返済のシミュレーションができるため、借り入れの前に一度シミュレーションをしてみることをおすすめします。

「ご返済シミュレーション」、返済回数から毎月の返済額を算出する方法と、毎月の返済額から返済回数を算出する2つの方法があります。借入れ希望金額と金利を入力し、返済回数や毎月の返済額をそれぞれ入力するだけで計算できます。

【口コミ】借りる前に利息の計算をした?

実際にアコムで借入れをした方の口コミを見てみましょう。

口コミにもあるとおり、自分が予測した利息と実際の利息の勘違いをなくせるため、借入れる前に事前に計算して確認しておいた方が良いでしょう。

また、アコムの公式サイト上には、「返済早見表」も用意されています。借入れ額や、返済回数などによって、最終的に返済する金額などを一覧で確認できる、便利なツールですので、ぜひ借入れの前に目を通しておくようにしましょう。

返済サイクルは途中で変更可能

初めてアコムをご利用するなら35日ごとの返済期日がおすすめです。35日ごとの返済期日であれば、35日以内にいつでも利用者の都合に合わせてご返済できます。

「返済日を忘れたくない」からと、毎月決まった日の返済を希望する指定期日に返済する方法を選んだ場合でも、2つの返済サイクルについて、返済の途中で変更することが可能です。

返済のしやすさや、返済額などを踏まえて、自分に合った返済サイクルを選ぶようにしましょう。

返済サイクルを変更するには、「自動契約機(むじんくん)」、「コールセンター」で手続きをすることが必要です。

返済サイクルを変更する際は、変更当日までの利息を清算しなければなりませんので、コールセンターで直接質問しながら手続きをした方がスムーズです。

|

変更方法 |

受付時間 |

|---|---|

|

自動契約機(むじんくん) |

9:00~21:00 年中無休 |

| アコム総合カードローンデスク | 平日9:00~18:00 |

返済日や返済額を確認する方法

毎回の返済日や返済金額は、会員ページで確認することができます。その他にも、アコムのeメールサービスに登録しておくと、支払期日の3日前と当日にお知らせメールが届きます。

また、電話での問い合わせも可能です。各種問い合わせ窓口については下記アコム公式HPにてご確認ください。

【返済額】アコムでは毎月いくら返せばいいの?

アコムを利用している人にとって気になるのが、毎月の返済額ですよね。返済額をあらかじめ用意しておかないと、返済日間近になって「返すお金がない!」となってしまうこともあります。

ここでは、アコムの返済額の決まり方と、少しでも多く返済したいときの方法について解説します。

毎回の返済額の決まり方

アコムの返済額には最低返済額が設定されていて、利用限度額によって変化します。最低返済額以上の金額であればいくら返済しても問題ありません。

最低返済額は利用限度額に対してある一定の割合で決まります。下記の表は利用限度額と割合の一覧です。

|

利用限度額 |

一定の割合 |

|---|---|

| 30万円以下 | 4.2%以上 |

|

30万円超、100万円以下 |

3.0%以上 |

| 100万円超 | 1.5%以上 |

上記のように、借入金額によって一定の掛け率が設定されています。これにより、月々の最低返済額が決まります。

最低返済額は次のように算出します。

借入れ金額×一定の割合=最低返済額(1,000円未満は切り上げ)

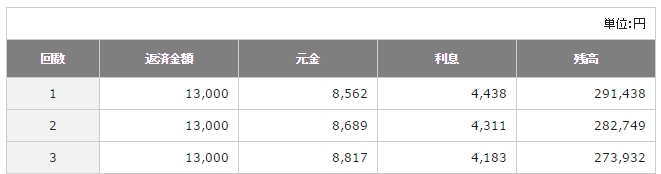

例えば30万円の利用限度額の方が、30万円を借りた場合の毎月の最低返済額は、以下になります。

30万円×4.2%=12,600円

1,000円未満の金額は切り上げて返済するため、毎回の返済額は「13,000円」になります。

利用限度額200万円の利用者が110万円の借入れをした場合は、一定の割合は1.5%として次のように計算されます。

110万円×1.5%=16,500円

1,000円未満は切り上げですので、最低返済額は「17,000円」です。17,000円以上であればいくら返済しても問題ありません。

毎月の返済額を増やして利息を節約!

ここでは、毎月の返済額を増やして利息を節約できる仕組みに関して説明します。毎月の返済額を増やすことで完済が早まる分、利息を節約できます。実際にどのように違ってくるのか見ていきましょう。

月々の返済額が変わると、返済総額はどのぐらい変わる?

実際に50万円を借入れたときに、毎月100,000円返済する場合と、50,000円返済する場合の利息総額の差額を、金利が15%として計算してみます。

| 毎月の返済額 | 返済回数 | 返済総額 | 利息総額 |

|---|---|---|---|

| 100,000円 | 6回 | 519,624円 | 19,624円 |

| 50,000円 | 11回 | 537,511円 | 37,511円 |

利息総額の差を計算してみます。

37,511円−19,624円=17,887円

このように利息総額に17,887円も差が出てきます。利息を抑えるには一度の返済額を増やし、早く完済することが重要です。

専門家からのコメント

消費者金融からの借入れに対する利息は、残っている元本額をもとに決まります。元本額が多いほど利息額も増えるという仕組みです。したがって、利息の負担を少なく済ませたいのであれば一回の返済額を増やして元本をできるだけ早く減らすことが重要となってきます。

毎月の返済額が少ない場合、一見すると楽に見えますが、実はほとんど返済が利息に充当されていて元本がほとんど減っていなかったということもあるため、よく確認することが大切です。

毎月の返済額を変更する手続き

毎月の返済額は利用残高に応じて変更が可能ですが、自動的に変更されるわけではないので手続きをする必要があります。

変更方法は下記の通りです。

- 会員ログインメニューの「各回の返済金額変更の申込み」からの変更

- アコムATMでの手続き

- 電話による変更:0120-07-1000

アコムの一括返済と追加入金の方法は?

まとまったお金が入ったときに、アコムの借入を全額返済したいと考える場面もありますよね。ここでは、全額一括返済(完済)する方法と追加入金の方法についてご説明します。

一括返済する前に、返済総額を確認しよう!

アコムでは、利息が一日ごとに発生するため、借入残高が日々変わります。そのため、全額を一括返済するためには、返済日の時点での借入残高を確認することが必要です。

万が一、返済した金額が少ないと、借入が残ってしまい、再度入金が必要になるため、手間や手数料が無駄にかかってしまいます。

残高を確認する方法

返済日時点での残高を確認する方法には、以下の5種類があります。

- アコムの会員サービス

- アコムATM

- 提携ATM

- アコムプッシュホンサービス24(音声による自動応答)

一括返済の方法は3通り

残高と利息を一括で返済する方法には、以下の3種類があります。

- インターネット

- 銀行振込み

アコムATM、コンビニや銀行の提携ATMでは1,000円以下の返済ができません。利息分まで払うためには、インターネット、銀行振込みを利用することになります。

無利息残高があると、あとあと影響が!?

1,000円未満の借入が残ってしまった場合、この端数分には利息が付かず、返済の義務もありません。そのため、残ったままにしておいても、督促がくることもありません。

ただし、この無利息残高をそのままにしておくと、アコムとのローン契約が解約できず、契約や借入残高の記録がいつまでも残ることになります。

あとで他のローンやクレジットカードに申込んだときに、審査に通りにくくなる傾向がありますので、あとあと別のローンを利用する可能性がある方は、早いうちに無利息残高を返済し、アコムとのローン契約を解約することをおすすめします。

反対に、いざというときのために、アコムとの契約を残しておきたい場合は、無利息残高をそのままにしておいても問題ありません。

専門家からのコメント

他のクレジットカードを作成したり、住宅ローンを借りる際には、金融機関が信用情報を確認し審査をおこないます。信用情報とは、加盟している金融機関各社における契約情報や自己破産等の事故情報を共有するシステムです。

そのため、消費者金融との契約が残っていることは他の金融機関の審査の際に把握されることになります。一般的に、消費者金融からの借入れがある場合には、クレジットカードや住宅ローンの審査が通りにくいといわれています。

追加入金で上手に返済して利息を節約!

アコムには利用限度額に応じて毎月の返済額が設定されています。これに加えて追加で入金を行うことを追加入金と呼びます。では、追加入金について見ていきましょう。

追加入金とは

追加入金の具体例をあげて説明します。

毎月の返済額が5,000円のとき、それよりも多い7,000円を返済したとします。この場合、差額の2,000円多く返済しているのでこの2,000円が追加入金の扱いになります。

追加入金の扱いになった金額は、利用残高から差し引かれるため完済が早まります。つまり、毎月の返済時に多めに入金することで早く完済できるため、その分手数料を節約できます。

追加入金による返済方法

追加入金の方法は簡単です。毎月の返済額よりも多めに入金すればそれだけで追加入金の扱いになります。

特別な手続きはいらないので、積極的に追加入金して早めに完済することを心がけましょう。

また、毎回の返済を口座振替にしている方は、ATMなどに行って返済すれば追加入金できます。

アコムでさらにお得に返済する秘訣は?

アコムを利用している間は、毎日、利息が発生していきます。

返済の総額を抑えるためには、アコムの返済方法をうまく組み合わせて、利息をできる限り少なくなるようにするのがポイントです。

ここでは、利息や手数料を抑えて、お得に返済していく方法をご紹介します。

30日間金利0円サービスを利用する

はじめてアコムと契約した方には、30日間金利0円サービスが利用できます。

30日間金利0円サービスとは、アコムと契約した日の翌日から30日間、無利息でお金を借りられるサービスです。

この期間中に返済すれば、利息がまったくかからずにアコムを利用できます。

無利息期間が終了すると、通常の利率での利息が発生しますので、できるだけ無利息期間中に借入残高を減らしておくようにしましょう。

30日間が過ぎた後は手数料がかからない方法で返済

無利息期間の30日が経過すると、利息が発生します。利息が発生している期間は、他での無駄な出費を抑えるために、返済方法も手数料のかからない方法を選ぶことがポイントです。

手数料がかからない返済方法は、「インターネット返済」、「アコムATM」、「口座振替」です。

アコムのATMに行くのは面倒に感じるかもしれませんが、毎月のことになりますので、可能であれば、口座振替の手続きをしておきましょう。

返済できない、返済日に遅れてしまったときは?

「忙しくてつい返済日を忘れてしまった・・・」、「返済日が近づいているけれど、返済に充てるお金を用意できない」

このような場合は、自分から早めに対処方法をとることが重要です。そのまま放置すると、ペナルティが生じることになりますので、すぐに以下の方法を試してみてください。

返済日に返済できないことが事前にわかっている場合

返済日が近づいているのに、返済金額を用意できない状況になってしまうことがあるかもしれません。そのようなときは先延ばしにせず、早めにアコムに連絡をして相談しましょう。

コールセンターに連絡して返済日の延期を相談する

アコムでは、多少の延期であれば、認めてもらえることもあります。たとえば、「急な出費で給料を使いきってしまったので、次の給料日まで待ってほしい」など明確な理由があれば、正直に伝えてみましょう。

次の給料日に支払えるのであれば、給料日を伝えて、すぐに入金手続きをすると意思表示してください。

アコムの判断によりますが、次の給料日まで待ってもらえることもあるようです。

また、アコムが「次の給料日まで待ちますよ」と認めた場合は、その日まで督促をおこなうことができません。

その期間は嫌な電話や手紙を受けることがありませんので、安心して過ごすことができます。

ただし、遅延損害金は返済期日の翌日から発生するため、次の返済までの日数分だけ遅延損害金を支払わないといけません。

返済額の一部なら払える場合は、減額の相談をする

アコムには月々の返済について最低返済額が決められています。しかし、なんらかの事情により、どうしてもその額を用意できず、一部だけなら返済できるという場合は、その額に減額してもらえないか、アコムに相談してみましょう。

こちらもアコム側の判断になりますが、最低でも利息分を支払うことができれば、次の返済日にまとめて返済してもOK、または借入残高に含めて分割で返済していく方法でも可能になる場合があります。

あくまでも一時的な減額であり、返済義務がなくなるわけではありませんが、それでピンチを乗り越えることができれば、精神的にラクになります。

あくまでもカードローン会社の判断によりますのが、交渉次第で減額してもらえる可能性は十分にありますので、相談してみる価値は大きいです。

返済期日に関する相談は

次回の返済期日に間に合わない、減額してほしいという相談は、アコムの総合カードローンデスクへ電話しましょう。

返済日の延期や減額の相談は、次の返済期日より前に連絡することが大切です。

返済日に遅れるとどうなる?

アコムの返済期日に遅れてしまうと、以下のような方法でペナルティが発生します。

特にアコムから連絡が来るのは、精神的にもプレッシャーがかかるので、できる限り避けるようにしましょう。

督促の連絡がくる

アコムの返済期日に遅れてしまった場合、アコムから確認の電話がきます。最初は本人の携帯電話などに電話がきますが、それでも連絡がつかない場合は、勤務先や緊急連絡先などに連絡がいくことになります。

周囲の人に心配をかけることにもなりますので、アコムから電話がきたらできる限り受けるようにし、どうしても出られない場合は、すぐに折り返し連絡するようにしましょう。

遅延損害金が発生する

返済期日に遅れると、遅延損害金を発生します。

アコムカードローンでは遅延損害金年率20.00%を日数に応じて支払うことになります。

【計算方法】

残高×遅延損害金年率÷365日(うるう年は366日)×期限の利益の喪失日の翌日からの経過日数=遅延損害金

【例】

カードローンで借入残高10万円、遅延損害金年率20.00%、期限の利益の喪失日の翌日から5日経過の場合

10万円×0.200÷365日×5日=273円

遅延損害金はその月の返済額について発生するのではなく、借入残高全体について20%の金額が日割りで発生します。日数が経過するにつれて、損害金の額がどんどん大きくなりますので、できるだけ早く返済するようにしてください。

専門家からのコメント

契約で決められた期日までに借金を返済できない場合には、契約違反として遅延損害金が発生します。遅延損害金は、年〇%という年利形式で定められていることが通常です。遅延損害金は借入れに対する利息より金額が大きいので返済が遅れると、さらに負担が大きくなります。

したがって、返済できない金額を借入れないことはもちろんですが、事情の変化によってどうしても返済が難しい場合には貸金業者に相談するか、場合によっては弁護士への相談も視野に入れる必要があるでしょう。

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

アコムの返済まとめ

アコムで借入れした後は、月々の返済をしていくことになります。ちょっとした勘違いや、タイミングが悪くて返済期日に遅れてしまう可能性もあります。

アコムの6種類の返済方法のうち、一番便利で、返済忘れの可能性が低いものを選んで返済することがポイントです。

無理な借入や返済計画を立てると、金銭的なゆとりがなくなるだけでなく、精神的にも追い詰められてしまうので、余裕のある借入、返済をおこなうようにしましょう。

専門家からのコメント

当然ではありますが、借入れをしたらその後に返済をしなければなりません。したがって、借入れをする際には毎月の返済額を無理なく支払えるよう返済計画を立てることが大切です。

また、借入残高が増えても毎月の返済額が変わらない仕組みとなっている場合には借金が増大していることを実感しにくいため、気が付いたら返済できないほど債務がふくらんでいたということもあります。

このような事態を避けるためにも、借入れ後も定期的に借入残高全体を把握して何年で完済できるのかを考えておく必要があるでしょう。

松浦綜合法律事務所代表。京都大学法学部、一橋大学法科大学院出身。企業法務系の法律事務所のパラリーガル(法律事務補助)として主にIT業界を担当した後、ロースクールに進学しました。弁護士資格取得後は法律事務所や不動産会社の法務部門に所属した経験もあります。法律事務所に在籍していた頃はちょうど東日本大震災後の不景気で、個人や事業者の方から銀行や消費者金融からの借金、クレジットカード利用に関するご相談を多くお受けする機会がありました。不動産会社の法務部に転じてからは、不動産購入時のローンや機関投資家の不動産投資におけるファイナンスに携わっていたため金融の仕組みについては人一倍興味があります。現在、不動産やIT分野を中心として、トラブル対応・新規事業に関する適法性検討・契約交渉に関するご相談などに取り組んでいます。その他、借金や資金繰りにお困りの個人や事業者の方からのご相談もお受けしております。休みの日は、たいてい近所の大きな公園で子供と遊んでいます。

証券会社などに勤務後、ライターに。出版している電子書籍は30冊以上、実売数は計1万DLを超え、韓国でも販売中。その他にも小説の連載、WEB記事など多数。東京マラソンに3年連続当選して毎回ギリギリ完走。