PR

PR

主婦・専業主婦におすすめのクレジットカード12選比較!無収入・パートで審査に通るコツ【2025年最新】

「主婦ってクレジットカードを作れるの?」そう感じたことがある方も多いのではないでしょうか。

結論から言うと、クレジットカードは主婦でも作れます。

実際に一般社団法人日本クレジット協会の公式サイトには、主婦の場合は配偶者に安定収入があれば、無職・無収入でもクレジットカードの審査に通る可能性があるとされています。

本記事では、主婦・パート主婦・専業主婦でも作れるおすすめのクレジットカードを、当サイトに寄せられた主婦の口コミと合わせて徹底比較。

無収入の専業主婦やパート主婦の家計・カード相談に多数対応してきたファイナンシャルプランナー監修のもと、審査に不安のある方でも安心してクレジットカードを選べるよう、実務経験に基づいた専門的視点からアドバイスを加えています。

審査に通りやすくするコツや、審査に落ちた場合の対処法までわかりやすく解説するのでカード選びや申し込み時の参考にしてください。

証券会社・銀行・保険会社での勤務を経て2015年に独立。 累計1,000件以上の家計・資金計画・ローン相談に対応してきたファイナンシャルプランナー(CFP®)。 クレジットカードやローンの審査通過のポイント、安全な活用法に関する実務知識を活かし、金融初心者にもわかりやすいアドバイスを心がけている。

証券会社で債券・デリバティブなどの運用業務に携わった後、2012年に独立。 現在は、ファイナンシャルプランナー・行政書士として、家計管理やローン・クレジットカードなど、個人の金融選択に関する幅広い相談に対応。 日本FP協会の相談員・広報スタッフを務めた経験もあり、初心者にもわかりやすく金融を伝えることを重視している。

- 主婦・専業主婦・パート主婦でもクレジットカードを作れる理由

- 審査に通りやすくするための6つのコツ

- 目的別で選べる!即日発行・高還元・審査に通りやすいなどシーン別おすすめカード

- 審査に落ちたときの対処法と代替手段

- JCB CARD W plus L:女性向け特典が豊富な高還元カード

- 三井住友カード(NL):セブン-イレブンやガストなどで最大20%還元

- 三井住友カード ゴールド(NL):年間100万円決済すれば翌年以降年会費永年無料

- 楽天PINKカード:女性向け特典多数の楽天カード

- イオンカードセレクト:イオン系列で割引・ポイントアップ

JCB CARD W plus L

|

三井住友カード(NL)

|

三井住友カード ゴールド(NL)

|

楽天PINKカード

|

イオンカードセレクト

|

|

| 年会費 |

無料

|

無料

|

5,500円(税込)

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 7% | 1 〜 3% | 0.5 〜 1% |

| ETC年会費 | 無料 | 550円(税込) | 無料 | 550円(税込) | 無料 |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 最短10秒(※) | 7営業日程度 | 最短5分 |

| 付帯 サービス |

|||||

| 国際ブランド |

|

|

|

|

|

審査基準や可決条件はカード会社によって異なるため、申込前に最新情報をご確認ください

- 主婦・パート主婦・無収入の専業主婦でもクレジットカードは作れる!

- 主婦こそ自分名義のクレジットカードを作るべき理由

- 主婦・パート・専業主婦がクレジットカードの審査に通るコツ

- 【徹底比較】主婦におすすめのクレジットカードランキング5選【口コミも紹介】

- 【目的別】主婦向けクレジットカードおすすめ7選

- 主婦がクレジットカードを選ぶ際のポイント

- 主婦がクレジットカードを作るメリット

- 専業主婦でも作れる審査が甘いクレジットカードは?

- 主婦向けクレジットカードを使った節約・活用術5選

- 主婦・パート・専業主婦がクレジットカードを作る際の注意点

- 主婦がクレジットカードの審査に落ちた場合の対処法

-

主婦・パート・専業主婦がクレジットカードを作る際によくある質問

- 主婦はクレジットカードを作れる?

- 無収入の専業主婦でも作れるカードは?

- 扶養内で働くパート主婦でも作れるカードは?おすすめは?

- ETCカードを作れる主婦向けクレジットカードは?

- 主婦が即日発行できるクレジットカードは?

- 結婚前に作ったクレジットカードはそのまま使える?

- 専業主婦になる前に作ったクレジットカードは継続利用できる?

- 専業主婦の場合、申込書に年収はどう書く?

- 主婦がクレジットカードを作る場合、夫の口座を引き落とし口座に設定できる?

- 退職予定だが、クレジットカードは専業主婦になってからでも作れる?

- 40代・50代の主婦におすすめのクレジットカードは?

- 主婦・専業主婦がクレジットカードの審査に落ちたらどうする?

- 主婦が離婚するとクレジットカードはどうなるの?

- 主婦・パート・専業主婦でも作れるクレジットカードまとめ

主婦・パート主婦・無収入の専業主婦でもクレジットカードは作れる!

主婦や扶養内で働くパート主婦、無収入の専業主婦でもクレジットカードは作れます。

なぜなら主婦がクレジットカードに申し込む際、本人の収入が少ない場合でも配偶者である夫の収入や信用情報をもとに支払い可能見込額が算出されるためです。

一般社団法人日本クレジット協会では公式ページに以下のように記載しています。

Q専業主婦や学生で収入が少ない(ない)場合は、クレジットカードは作れないの?

A配偶者や親族の収入と合算して、支払い可能見込み額を算定できるので、クレジットカードを作れる場合もあるぞ。

支払い可能見込額とは、クレジットカード会社が申込者の年収やカード・ローンの利用状況、生活維持費などをもとに算出する「1年間で継続的に支払い可能な金額」のことです。

政府広報オンラインでは、カードへ申し込む際の年収は基本的に自己申告で問題なく、専業主婦の場合は世帯収入を申告できるとしています。

つまり、支払い可能見込額は配偶者の収入との合算で算定されるため、無収入の専業主婦でもクレジットカードを作れるということです。

専門家からのコメント

専業主婦に対する社会的評価の変化が、クレジットカードの規定にも変化を与えている、と言えます。

ただし、「信用」を意味するクレジットは、配偶者の収入を前提にしていることを忘れないでください。

くれぐれも「滞納」などのないように、コントロールすることが大切です。キャッシュレス化が進む現在、家計を預かる主婦として、上手にクレジットカードと付き合うことが大切ですね。

主婦こそ自分名義のクレジットカードを作るべき理由

今の時代、主婦であっても「自分名義のクレジットカード」を持つことが当たり前になっています。

なぜなら、夫に依存しない経済的な自由を得られたり、自身の信用履歴(クレジットヒストリー)を築けるなど、大きなメリットがあるからです。

実際、OKB総研の調査では主婦の88.0%が日常の買い物でクレジットカードを利用していると報告されています。

家族カードという選択肢もありますが、以下の理由から主婦でも自分名義のクレジットカードを持つことを強くおすすめします。

- 夫の収入に依存しない経済的な自由が得られる

→自分名義のカードなら自身で管理・運用ができるため、夫に依存しない経済的な自由を確保できる - 自身の信用履歴(クレジットヒストリー)を築ける

→将来ローンを組む際や新たなクレジットカードを発行する際に有利に働く可能性 - 独自の特典・ポイントを活用できる

→キャンペーンによっては家族カードは対象外のことも。自分名義のカードなら独自の特典やポイントを無駄なく活用可能

▶︎▶︎主婦でも作れるおすすめクレジットカードランキングはこちら!

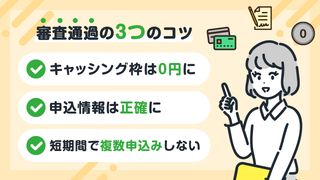

主婦・パート・専業主婦がクレジットカードの審査に通るコツ

主婦・パート・専業主婦は以下のポイントをおさえることでクレジットカードの審査に通りやすくなります。

- 審査難易度の低いカードを選ぶ

- 利用可能枠が30万円以下のカードを選ぶ

- キャッシング枠を0円にして申し込む

- 短期間に複数枚のクレジットカードに申し込まない

- パート主婦は少しでも収入があれば申告する

- 申し込み内容に嘘や誤りがないか確認する

それぞれ解説します。

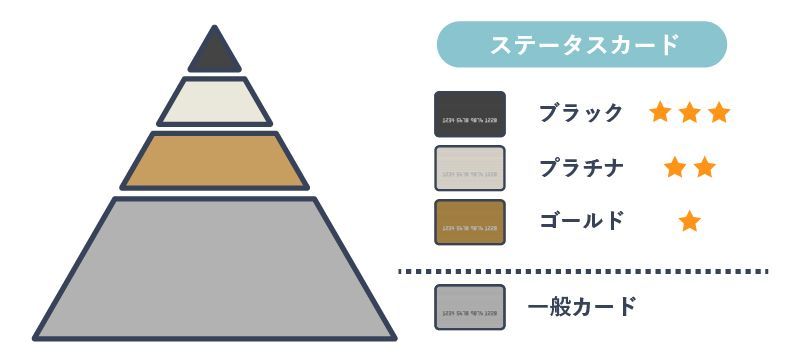

審査難易度の低いカードを選ぶ

収入や勤務形態に制限があるパート主婦や専業主婦でも、審査難易度の低いクレジットカードを選ぶことで通過率を高めやすくなります。

クレジットカードには「一般カード」、「ゴールドカード」、「プラチナカード」などのランクがあり、ランクがあがるほど難易度も高まるため、一般カードよりゴールドカードの方が審査難易度が高めです。

よりランクの高いプラチナカードやブラックカードのなかには、インビテーション(招待状)がなければ申し込めないものもあります。

またクレジットカードの審査難易度はカード発行会社によっても変わります。

- 消費者金融系:とてもやさしい

→ACマスターカード、プロミスVisaカードなど - 流通系:やややさしい

→イオンカードセレクト、ライフカード、エポスカードなど - 信販系:普通

→JCB CARD W plus L、三菱UFJカード VIASOカードなど - 交通系:普通

→ビックカメラSuicaカードなど - 銀行系:やや難しい

→三井住友カード(NL)、三菱UFJカードなど

審査が厳しいとされるのが銀行が発行するプロパーカードで、難易度が低めと考えられているのが消費者金融が発行するカードです。

ただし、カードのなかでもJCB CARD W plus Lや三井住友カード(NL)のようにデジタルカード発行に対応するカードは比較的審査難易度が低めとされています。

- JCB CARD W plus L

→年会費永年無料でいつでも1.0%還元、スターバックスや高島屋など優待店利用でポイント最大10.5%(※) - 三井住友カード(NL)

→年会費永年無料、セブン-イレブンやすき家など対象店舗でのスマホタッチ決済で最大20%還元

★★今だけお得な入会キャンペーン実施中★★

利用可能枠が30万円以下のカードを選ぶ

主婦・パート主婦・専業主婦がクレジットカードの審査に通りやすくするためには、利用可能枠(限度額)が30万円以下のカードを選ぶのもひとつの手段といえます。

これは、カード会社が設定する利用可能枠が30万円以下の場合、割賦販売法上の「支払可能見込額調査」が原則として免除される制度があるためです。

実際に、一般社団法人クレジット協会では「利用可能枠が30万円以下のカードを選べば支払い可能見込額調査義務が免除されるため、無収入の専業主婦でもカードを発行できる場合がある」としています。

利用可能枠が30万円以下のクレジットカードについては、原則として支払い可能見込額調査義務が免除されるので収入が少ない場合でも発行される場合があるぞ。

たとえば主婦やパート主婦の場合、JCB CARD W plus Lや三井住友カード(NL)、楽天PINKカードなどは初期の限度額を30万円以下に設定されることが多く、この制度の対象になりやすいとされています。

- JCB CARD W plus L|女性向け優待が充実

→新規申込時の限度額は比較的低めに設定されることが多く、無収入の専業主婦でも審査通過実績が多い - 三井住友カード(NL)|コンビニ・飲食店で高還元

→初期の限度額が10〜30万円台に設定されることが多く、パート主婦や扶養内・専業主婦でも審査通過実績あり - 楽天PINKカード|女性向けカスタマイズ特典付き

→収入がない専業主婦でも「配偶者の安定収入+30万円以下の利用枠」で審査に通過した実績が多数報告

もちろん、限度額が30万円を超えるカードでも、配偶者に安定収入があり、申し込み内容に問題がなければ審査に通る可能性はあるのでご安心ください。

JCB CARD W plus L

|

三井住友カード(NL)

|

楽天PINKカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 1 〜 3% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 7営業日程度 |

| 付帯 サービス |

|||

| 国際ブランド |

|

|

|

キャッシング枠を0円にして申し込む

主婦がクレジットカードの審査に通りやすくするためには、キャッシング枠を0円に設定して申し込むのもおすすめ。

なぜなら、キャッシング枠(現金の借入機能)を希望すると、ショッピング枠とは別に「貸金業法」に基づいた審査が必要となり、審査項目が増えることでハードルが高くなるためです。

一般社団法人日本クレジット協会の公式サイトには「キャッシング機能の審査は、貸金業法等に基づいて行われます」と明記されており、キャッシング枠を希望する場合には貸金業法に基づく追加の審査が必要となることがわかります。

特に、収入の少ない方や無職の専業主婦は、キャッシング枠を希望すると審査が厳しくなる傾向にあります。

つまり、ショッピング機能のみに絞って申し込めば審査項目が少なくなり、通過率が上がる可能性があるということです。

たとえば、JCB CARD W plus Lや三井住友カード(NL)の申し込みフォームには「キャッシング希望枠:0万円」に設定する選択肢があります。初回申し込み時はこの項目を必ず確認しましょう。

「カードは欲しいけど、お金を借りる予定はない」のであれば、キャッシング枠は不要です。

少しでも審査通過率を上げたい方は、キャッシング枠を0円に設定して申し込むことをおすすめします。

専門家からのコメント

キャッシング枠を持つことは、急な出費のときなどにお金が用意できるというメリットがあります。

ただし結婚をしていれば、自分でキャッシングの枠を持たなくても、夫の枠などが利用できます。

一方で、キャッシング枠は、借入と認識する金融機関もあるので、ローンを組む際にマイナスととられることがあります。また金利も高いので、長期に残高を持たないように注意が必要です。

短期間に複数枚のクレジットカードに申し込まない

専門家からのコメント

多重申し込みは信用事故につながりやすいので、クレジットカード会社は警戒しています。

クレジットカード会社は、共同でCICという信用情報機関を設立していて、カードの申し込みがあると、各会社がその情報を登録します。

したがって同じ人が何社かに申し込みをしたら、その事実がすぐに分かってしまいます。カードが作れる信用力があっても、多重申し込みで審査が落ちることもあるので、十分注意しましょう。

主婦がクレジットカードの審査に通りやすくするには、短期間に複数のカードへ申し込むのを避けるべきです。

なぜなら、短期間での多重申し込みは「申し込みブラック」と判断され、信用情報にネガティブな履歴として記録されるため。

信用情報には申し込み内容が6ヶ月間残るため、この期間中に他のカードへ申し込むと「お金に困っているのでは」といった印象を与えてしまいます。

日本信用情報機構(JICC)などの信用情報機関では、カード会社が申し込み状況を共有しており、審査側は他社への申し込み履歴も確認可能です。

つまり、1社で審査に落ちたあとに焦って次々と申し込むほど、審査が通りにくくなる悪循環に陥る可能性があります。

複数枚のカードを検討している場合でも1枚ずつ申し込み、最低でも6ヶ月の間隔を空けることが理想的です。

一度にまとめて申し込むのではなく、審査通過の可能性を高める順序で選びましょう。

「できるだけ早く1枚通したい」という場合こそ、焦らず1枚に絞って申し込むのが成功への近道です。

パート主婦は少しでも収入があれば申告する

クレジットカードの申し込み時には、たとえ少額でも収入があるなら、必ず申告するのが基本です。

なぜなら、申込者本人に安定した収入があると、審査で「支払い能力あり」と判断されやすくなるためです。

たとえば、月3万円〜5万円のパート収入でも、専業主婦としてではなく「本人に収入がある人」として評価されることがあります。

実際、クレジットカード会社の多くは、無収入の申し込みよりも“少額でも本人に収入があるケース”を好意的に見るとされており、通過率の差が出ることもあります。

さらに、カードを取得して適切に利用することで、クレジットヒストリー(クレヒス)が積み重なります。

これにより、将来的に限度額の増枠や条件の良いゴールドカード・住宅ローン審査などにも好影響を与えることが期待できます。

「少額だから」と遠慮せず、自分の収入を正しく申告することがカード審査を通す第一歩です。

申し込み内容に嘘や誤りがないか確認する

クレジットカードの審査に通るためには、申し込み内容に嘘や誤りがないかを必ず確認することが重要です。

なぜなら、虚偽の記載や入力ミスがあると信用情報との整合性が取れず、自動的に審査落ちになることがあるためです。

特に「年収」「勤務先」「居住年数」などは、カード会社が重視する項目であり、誤記があればその時点で信用が損なわれます。

金融業界では、「申し込み内容の正確性」が信頼性の指標とされており、信用情報機関(CICやJICC)に登録された内容と矛盾がある場合、機械審査の段階で否決されるケースもあります。

一度審査に落ちると、同じカードには6ヶ月間再申し込みできない可能性があるため注意が必要です。

記入前後で誤字脱字がないか、提出書類の内容と一致しているかをチェックしましょう。

「うっかりのミス」でも落ちるリスクがあるからこそ、最後の確認を丁寧に行うことが大切です。

【徹底比較】主婦におすすめのクレジットカードランキング5選【口コミも紹介】

ここでは主婦やパート主婦、専業主婦でも作れるクレジットカードなかでも特におすすめの5枚をランキングでご紹介します。

- 【1位】JCB CARD W plus L|女性向け特典が豊富な高還元カード

- 【2位】三井住友カード(NL) | セブン-イレブンやガストなどで最大20%還元

- 【3位】三井住友カード ゴールド(NL)|月8.3万円以上決済する主婦向け

- 【4位】楽天PINKカード|女性向け特典多数の楽天カード

- 【5位】イオンカードセレクト|イオン系列で割引・ポイントアップ

| カード名 | デザイン | 年会費(税込) | 還元率 | 国際ブランド | 即日発行 | 審査難易度 | ETCカード(税込) | 家族カード(税込) | 付帯保険 | 電子マネー |

|---|---|---|---|---|---|---|---|---|---|---|

| JCB CARD W Plus L |

|

無料 | 1.0%〜10.5% | JCB | ○(※1) | 比較的やさしい | 無料 | 無料 |

・海外旅行保険:最高2,000万円(利用付帯) ・海外ショッピングガード100万円 |

QUICPay (Apple Pay・Google Pay) |

| 三井住友カード(NL) |

|

無料 | 0.5%〜20% | Visa、Mastercard | ○(※1) | 比較的やさしい | 条件付き無料(※3) | 無料 | 海外旅行保険:最高2,000万円(利用付帯) | iD・Apple Pay |

| 三井住友カード ゴールド(NL) |

|

条件付き無料(※2) |

0.5%〜20% | Visa、Mastercard | ○(※1) | やや厳しい | 条件付き無料(※3) | 無料 |

・国内、海外旅行傷害保険:最高2,000万円(利用付帯) ・ショッピングガード300万円 |

iD・Apple Pay |

| 楽天PINKカード |

|

無料 | 1.0%〜3.0% | Visa、Mastercard、JCB、AmericanExpress | × | 比較的やさしい | 年会費550円 | 無料 | 海外旅行保険:最高2,000万円(利用付帯) | 楽天Edy(※4) |

| イオンカードセレクト |

|

無料 | 0.5%〜1.0% | Visa、Mastercard、JCB | × | 比較的やさしい | 無料 | 無料 | なし | WAON・Apple Pay (イオンiD) |

(※2)初年度年会費は5,500円(税込)、前年に100万円利用していれば翌年以降の年会費が永年無料

(※3)前年1回以上利用で翌年無料、未利用で550円(税込)

(※4)別途発行手数料330円(税込)で付帯

実際にカード使っている主婦の口コミも紹介するため、カード比較の参考にしてください。

そのほか、クレジットカード全般のおすすめランキンングはこちら!

【1位】JCB CARD W plus L|女性向け特典が豊富な高還元カード

- 総合評価

- 口コミ件数 : 3件

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

- 通常の還元率が1.0%と高く日々の買い物でポイントが貯まりやすい

- Amazonやスターバックスなどの優待店を利用するとポイント最大21倍(※1)

- 固定費の支払いで還元率が下がらない

- 女性向け保険・特典が充実

- デザインを「ピンク」「ホワイト」「M / mikaninagawaコラボ」から選べる

JCB CARD W Plus LはJCB一般カードと比べてポイントが常に2倍(還元率1%)のお得なクレジットカードです。

申し込み条件は「本人または配偶者に安定継続収入のある方」とされており、無収入の主婦や扶養の範囲で働くパート主婦でも審査に通る可能性があります。

18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。

一部、お申し込みになれない学校があります。

※40歳以降も年会費無料のまま継続できます。

JCB CARD W plus Lの魅力は、「JCB original seriesパートナー」加盟店を利用することでさらにポイント還元率がアップすること(※)。

- スターバックス:10〜21倍(※2)

- Amazon:4倍

- 楽天市場:2倍

- Yahoo!トラベル:6倍

- Expedia:9〜10倍

- 高島屋:3倍

そのほか、JCB CARD W plus Lならではの特典として次のような内容が用意されています。

- 女性特有の疾病にかかる入院・手術費用などを格安な保険料でサポート

- 「LINDAリーグ」でビューティー関連の特別な優待・割引特典が得られる

- デザインを「ピンク」「ホワイト」「M / mikaninagawaコラボ」から選べる

またJCBブランド独自のメリットとして、JCBトラベルで使える目録やペア映画鑑賞券が当たるプレゼント企画が実施されたり、東京ディズニーリゾート関連の特典が用意されていたりもします。

年会費無料でありながら高還元かつここまで特典・サービスが充実しているカードはめったにありません。

固定費の支払いでもポイント還元率が下がらず、ナンバーレスデザインでセキュリティ性が高いなど、お得さや機能面からもおすすめできる1枚です。

実際にJCB CARD W plus Lを発行した主婦の口コミ

実際にJCB CARD W plus Lを使っている主婦の口コミを紹介します。

Plus L限定の女性疾病保険がつけられる他に、選べる保険として乳がんや子宮がんなどの医療保険だけでなく、犯罪被害補償として「鍵取替え費用保険金」や「ストーカー行為等対策費用保険金」などの保障もつけられるので、通常のカードにはない安心も携帯できるカード。

また、「JCB LINDA」という女性の美に対してお得な情報やキャンペーン、プレゼントを受け取ることができます。

こちらの主婦の方は、さまざまな保険や補償がつけられることにメリットを感じ、JCB CARD W Plus Lを発行したといいます。

JCB CARD W Plus Lの女性疾病保険は子宮がんや子宮筋腫、乳がんや妊婦の合併症などの女性特有疾患で入院や手術した際などにかかる費用を補償するもので、月額290円から加入可能です(※1)。

犯罪被害補償については2021年7月8月以降、新規募集が終了しています(※2)が、2023年10月現在では「トッピング保険」として弁護士費用サポートプラン(月払保険料330円)や日常生活賠償プラン(月払保険料210円)などがつけられます。

いずれも格安なので、主婦の方にとっては家計を圧迫しづらいのがメリット。万が一のリスクに備えたい方は、加入を検討するとよいでしょう。

(※2)犯罪被害補償が受けられるサービス「お守リンダ」は、2021年7月8日(木)の加入依頼書到着分をもって新規募集を終了しています

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【2位】三井住友カード(NL) | セブン-イレブンやガストなどで最大20%還元

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

- 専業主婦・パート主婦も申し込める

- セブン-イレブンやマクドナルドなどの対象店舗でスマホタッチ決済をするとポイント還元率最大20%(※)

- 固定費の支払いでポイント還元率が下がらない

- 華やかなオーロラデザインを選択できる

三井住友カード(NL)は、年会費無料のクレジットカードです。

申し込み条件は以下の通りで、パート主婦や専業主婦でも審査に通る可能性があります。

満18歳以上の方(高校生は除く)※20歳未満の方は保護者の同意が必要です。

通常のポイント還元率は0.5%ですが、対象のコンビニやチェーン店でスマホタッチ決済をおこなうと最大7%還元になります。

対象店舗の一例はこちら。

| コンビニ | セブン-イレブン、ローソン |

|---|---|

| 飲食チェーン店 | マクドナルド、サイゼリヤ、ガスト、すき家、ケンタッキー、モスバーガー |

| カフェチェーン店 | ドトール、エクセルシオール |

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%

・Vポイントアッププログラム最大+8%

よりお得な使い方は、家族カードを発行すること。

三井住友カード(NL)の家族カードを発行することでポイントが本会員カードに集約されるだけでなく、家族ポイントとして最大+5%付与されます。

例えばこんな使い方がおすすめ!

- 夫がランチでローソンを利用 → 7%還元(スマホタッチ決済利用時)

- 主婦がスーパーで日用品を購入→0.5%還元

- 大学生の子どもがドトールで勉強 → 7.0%還元(スマホタッチ決済利用時)

さらにVポイントアッププログラム最大+8%を組み合わせれば、ポイント還元率は最大20%になります。

そのほか、「選べる無料保険」により付帯保険を選べるのが三井住友カード(NL)ならではの魅力です。

ライフスタイルに応じ、次の7プランから自分に合う保険を選べます。

- ゴルフ安心プラン(ゴルファー保険)

- 弁護士安心プラン(弁護士保険)

- スマホ安心プラン(動産総合保険)

- 日常生活安心プラン

- ケガ安心プラン(交通事故限定の入院保険)

- 持ち物安心プラン(携行品損害保険)

- 旅行安心プラン(海外・国内旅行傷害保険)

家族でお得にポイントを貯めたい、自分に合った保険を選択したい方にとってはまず候補となるクレジットカードです。

実際に三井住友カード(NL)を発行した主婦の口コミ

実際に三井住友カード(NL)を使っている主婦の口コミを紹介します。

iDでの支払いが出来る事とVisaのタッチ決済出来るクレジットカードが欲しく探していた所、ポイントサイト経由で加入するとお得だと知り加入しました。

対象のコンビニなどでタッチ決済すると通常よりVポイント還元率が高くなる事がとても気に入っています。

また、Vポイントもとても貯まりやすくカードの支払いに使用できるところもとても便利です。

こちらの主婦の方は電子マネー・タッチ決済対応のクレジットカードのなかでも、ポイントの貯まりやすさと使いやすさを重視して三井住友カード(NL)を選んだそうです。

三井住友カード(NL)はポイントアップ加入店が多く、セブン-イレブンやローソンなどの対象のコンビニ、サイゼリヤやガストなどの対象の飲食店でのスマホタッチ決済では最大7%の高還元です。

家族で外食に行く機会が多いという方にとっては見逃せないポイントといえます。

貯まったポイントはいつもの買い物やネットショッピングに使えるだけでなく、カードの支払いに当てたり三井住友銀行の振込手数料として使えたりするため便利です。

ポイントの使い道が限られたクレジットカードでは、せっかく貯めたポイントを無駄にしてしまうことがあります。

クレジットカードを選ぶ際はぜひ貯まりやすさと使いやすさにも注目してみてください。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【3位】三井住友カード ゴールド(NL)|月8.3万円以上決済する主婦向け

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレス、即時発行(※)

- 条件付きで翌年以降年会費永年無料&ポイントプレゼント

- 基本的なスペックやポイントアッププログラムなどは三井住友カード(NL)と同じ

- 空港ラウンジサービス付き

- ショッピング保険付帯

- キャッシング利率が三井住友カード(NL)より低め

三井住友カード ゴールド(NL)は、年間100万円以上利用で翌年以降の年会費が永年無料になり、毎月10,000ポイントがプレゼントされるカードです。

年間100万円は毎月の支出が平均して8.3万円以上あると達成できるため、それ以上使う主婦には特におすすめ。

基本スペックは三井住友カード(NL)とほぼ同じですが、ゴールドならではの特典として国内主要空港のラウンジが無料で利用できるサービスや、年間300万円まで補償されるショッピング保険の付帯があります。

さらにキャッシング機能の実質年率が三井住友カード(NL)の18.0%より低い15.0%に設定されているのも三井住友カード ゴールド(NL)の強み。

日常の買い物や公共料金の支払いをこの1枚にまとめれば、自然と100万円を達成でき、年会費無料のままゴールドカードならではの特典を受けられます。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【4位】楽天PINKカード|女性向け特典多数の楽天カード

- 総合評価

- 口コミ件数 : 12件

- 楽天カードの魅力はそのまま

- 4つのかわいいデザインをご用意

- 女性にうれしいカスタマイズ特典

- 専業主婦・パート主婦も申し込める

- 「RAKUTEN PINKY LIFE」で映画やレストランの優待や楽天グループの割引が受けられる

- 「楽天PINKサポート」で女性特有疾病やケガに対する保険に格安で加入できる

- 楽天市場利用でポイント還元率3.0%

- ピンク色を基調とした華やかなデザイン、JCB選択時はディズニーデザインを選択可

楽天PINKカードは18歳以上で日本国内在住の方が申し込めるクレジットカードです。

よくある質問には以下の記載があり、専業主婦の方でも審査に通る可能性があります。

18歳以上の方であれば、主婦・パート・アルバイトの方でもお申し込みいただけます。

楽天PINKカードは一般向けの楽天カードと同様に年会費無料でありながら、女性向けのカードとして「カスタマイズ特典」が用意されています。

|

特典 |

月額利用料(税込) |

サービス内容の例 |

|---|---|---|

|

楽天グループ優待サービス |

330円(初回申し込みから最大2ヶ月無料) |

・楽天市場のお買いものが500円引き ・楽天トラベルの宿泊予約が1,000円引き ・楽天ブックスが100円引き ・楽天GORAのゴルフ場予約が1,000円引き ・楽天24でクリスタルカイザーが50円引き ・その他 |

| RAKUTEN PINKY LIFE | 330円(初回申し込みから最大2ヶ月無料) |

・ヒューマニックスシネマが700円引き ・東京ジョイポリスのパスポートが1,600円引き ・tutuannaにて2,000円以上購入で10%オフ ・ビジネススキル資格取得対策講座eラーニング全158講座受講料が無料 など |

|

楽天PINKサポート |

40円~1,320円(※保障内容による) |

・女性特有疾病の補償 (2025年6月より新規受付予定) |

楽天PINKカードの還元率は通常時でも1.0%と高いですが、楽天市場で使うと3倍の3.0%にアップします。

ただし固定費の支払いでポイント還元率が0.2%に下がる点にご注意ください。

楽天PINKカードは楽天カードと異なり、ピンク色を基調としたデザインが魅力で、カード発行時にJCBブランドを選択するとミッキーマウス・ミニーマウスデザインを選べるため、ディズニー好きの主婦にもおすすめです。

実際に楽天PINKカードを発行した主婦の口コミ

実際に楽天PINKカードを使っている主婦の口コミを2つ紹介します。

やはり、楽天PINKカードは楽天市場での還元率の高さに魅力があります。

通常の還元率も1.0%と高還元の部類ですが、楽天市場での利用では3.0%にアップします。

「お買い物マラソン」実施時にはショップの買いまわりでポイントが最大10.0%にもなるため、普段ネットショッピングの機会が多い主婦の方はお得に感じるでしょう。

貯めたポイントは普段の買い物や通販の支払いに使えたり、カードの支払に充てたりと使い道に困りません。

女性向け保険やサービスに加入したい、ピンク色のデザインを選びたい主婦の方は、通常の楽天カードより楽天PINKカードを選ぶとよいでしょう。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【5位】イオンカードセレクト|イオン系列で割引・ポイントアップ

- 総合評価

- 口コミ件数 : 21件

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

- パート主婦・専業主婦も申し込める

- イオングループでの利用でポイント2倍

- イオンやマックスバリューの「お客様感謝デー」で5%割引

- イオン銀行のATM利用料金が24時間365日無料

- 固定費の支払いで還元率が下がらない

イオンカードセレクトはクレジット機能のほかに「イオン銀行キャッシュカード」と「電子マネーWAON」の機能が1枚に集約されている年会費無料のクレジットカードです。

申し込み基準は18歳以上であることだけなので、専業主婦でも申し込めます。

18歳以上の方がお申込みいただけます。(高校生の方は、卒業年度の1月1日以降であればお申込みいただけます)

イオングループの対象店舗ではポイントがいつでも2倍になるため、普段のお買い物でイオンなどの対象店舗を利用している主婦の方には特におすすめです。

さらに毎月20日・30日に開催する「お客様感謝デー」では、全国のイオンやマックスバリューなどで買い物代金が5%割引されます。

イオングループはイオンやダイエーをはじめ、コンビニの「ミニストップ」、酒類販売の「やまや」、さらに「スポーツオーソリティ」など他業種にわたります。

- イオン

- ダイエー

- マックスバリュー

- やまや

- ミニストップ

- スポーツオーソリティ

また、イオン銀行のATM利用料金が24時間365日無料、振込手数料も同行宛が無料、他行宛でも最大月5回までの無料なのもイオンカードセレクトの魅力。

そんなイオンカードセレクトのなかでも人気が高いのが、イオンカードセレクト(ミニオンズ)です。

イオンカードセレクト(ミニオンズ)ならイオンシネマがよりお得に

- 総合評価

- 口コミ件数 : 12件

- 年間12枚までイオンシネマの映画料金がいつでも1,000円!(税込)

- オートチャージ200円ごとに1WAONポイントプレゼント

- 年間18枚までドリンク(S)・ポップコーン(S)セット引換券付きシネマチケットも1,400円!(税込)

- ユニバーサル・スタジオ・ジャパンで使用するとポイント10倍

- イオンシネマの鑑賞料金がいつでも1,000円(税込)(※)

基本機能はイオンカードセレクトと同じですが、レジャーを楽しみながらポイントをためられる嬉しいサービスが付帯されています。

映画館イオンシネマの鑑賞券を年間12枚まで1,000円で購入できるサービスも利用できます(※)。

ほかにも「ドリンク(Sサイズ)・ポップコーン(Sサイズ)セット引換券付きシネマチケット」は年間18枚まで1,400円(税込)で購入することができます。

イオン銀行口座を持っていない方はイオンカード(WAON一体型)」を検討する

「イオン銀行口座を持っていないけれど、イオンカードセレクトに魅力を感じる」という主婦には、イオンカード(WAON一体型)がおすすめ。

- 総合評価

- 口コミ件数 : 32件

- イオングループの対象店舗なら、WAON POINTがいつでも2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引(※)

- 「カード店頭受取りサービス」で申し込み当日に仮カードを受け取れる(※)

- 基本的なスペックやポイントアッププログラムはイオンカードセレクトと同じ

イオンカード(WAON一体型)は、クレジットカードと電子マネーWAONが一体となったカードです。

イオンカードセレクトと異なり、「店頭受取りサービス」を利用することでオンライン申し込み後、最短30分で審査が完了し、当日中に仮カードを受け取れるのもイオンカード(WAON一体型)の強み。

仮カードがあれば、その日からイオングループでの支払いに利用できるため、「今日の買い物でポイントを貯めたい」「すぐに割引特典を使いたい」という方にとっては大きなメリットです。

イオンカードセレクトと違ってイオン銀行口座なしで発行できるため、「特典はすぐに使いたいけど、口座開設まではしたくない」という方には、イオンカード(WAON一体型)のほうが適しています。

実際にイオンカードセレクト/イオンカード(WAON一体型)を発行した主婦の口コミ

実際にイオンカードセレクトを使っている主婦の口コミを2つ紹介します。

以下はイオンカード(WAON一体型)を発行した主婦の口コミです。

イオン系列店舗では毎月決まった日にポイントアップ・割引のサービスを実施しているため、その日を狙って買い物をすることでお得感を得られます。

イオンカードセレクトならサイン不要で決済でき、混雑時でもスピーディーに会計を終えられるため、忙しい主婦の方から好評です。

イオンカードセレクトはキャッシュカードとしての機能を備えており、イオン銀行ATMの利用はいつでも無料と、急に現金が必要になったときにも便利。

近所にイオン系列店がある主婦の方なら、発行して損はないクレジットカードといえるでしょう。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【目的別】主婦向けクレジットカードおすすめ7選

「主婦でも作りやすく、日々の暮らしに役立つクレジットカードが知りたい」そんな方のために、目的別におすすめのカード7枚を厳選しました。

以下のように、それぞれの生活スタイルやニーズに合わせて選べるよう構成しています。

- コンビニやスーパーでお得に使いたい

→Olive、三菱UFJカード - なるべく早くカードやETCカードを発行したい

→エポスカード、セゾンカードインターナショナル - 基本の還元率が高めのカードが欲しい

→リクルートカード - 審査が不安・やさしいカードを選びたい

→ライフカード - スマホ決済を効率化したい

→PayPayカード

ここからは目的別おすすめのカードについてそれぞれ詳しく解説します。

コンビニやスーパーをお得に利用したい

- Olive|セブン-イレブンやローソン、すき家などで最大20%還元

- 三菱UFJカード|セブンイレブンやローソン、スシローなどで最大15%還元

日々の食材や日用品をコンビニやスーパーで購入する機会が多い主婦にとって、日常の買い物で還元率が上がるカードを選ぶことは節約への近道です。

たとえばOliveや三菱UFJカードなら、セブン-イレブンやローソン、すき家、スシローなどの対象店舗で最大15~20%の還元が狙えます。

対象店舗をよく利用する方は、支払い方法をスマホ決済(タッチ決済)にすることで還元率がさらに上がるため、ポイントの取りこぼしを防ぐためにもぜひ活用してみてください。

Olive|セブン-イレブンやローソン、すき家などで最大20%還元

- 総合評価

- 口コミ件数 : 件

- 年会費無料!(※永年無料は一般ランクのみ)

- 銀行口座、クレジット、保険・証券まで1つのアプリで管理可能!

- ナンバーレスデザインで安心!

- 専業主婦・パート主婦も申し込める

- 銀行・証券・保険を一元管理でき家計管理がしやすい

- 対象のコンビニ・飲食店の利用時にスマホタッチ決済で最大20%還元

- クレジット・デビット・ポイント払いの3つの支払いが1枚で完結

- 毎月自由に選べる優待サービスが付帯

Oliveは、高校生除く18歳以上の方が申し込めるSMBCの金融サービスです(※)。

「Oliveアカウント」への申し込み後、審査通過後に発行されるカード「Oliveフレキシブルペイ」には、三井住友銀行キャッシュカード、クレジットカード、デビットカードの機能が搭載され、ポイント払いにも対応します。

Oliveアカウントでは、銀行・証券・保険を一括管理できるため、家計簿をつける手間が省けます。

毎月の支出や貯金を一目でチェックできるため、家計管理がしやすくなるのがメリットです。

申し込みはアプリで手続き可能。カードの現物は到着までにおよそ1週間かかりますが、もともと三井住友銀行口座をお持ちの方であれば最短5分でスマホタッチ決済の利用が可能です(※)。

ただし三井住友のクレジットカードのお持ちの方でもカードの切り替えはできず追加発行する形になる点に注意してください。

Oliveは、ポイント還元率の高さが魅力。

セブン-イレブンやローソンといった対象のコンビニ、ガストやサイゼリヤなどの飲食店チェーン店の利用時、家族ポイントの登録と対象店舗でのスマホタッチ決済をおこなうと、通常のポイント分を含み最大で20%のポイント還元が受けられます。

また三井住友銀行ATMと三菱UFJ銀行の店舗外ATMの手数料が無料になる点も強みです。

さらには選べる特典として、次の4つから毎月お好みのサービスを選べます。

- 給与や年金の受け取り特典として200ポイントを付与

- コンビニATM手数料が1回無料になる

- Vポイントアッププログラムの還元率が+1.0%

- 銀行口座残高が10,000円以上の場合に100ポイントを付与

三菱UFJカード|セブンイレブンやローソン、スシローなどで最大15%還元

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料!

- 使うほどにポイント還元率アップ!

- 不正被害を全額補償

- パート主婦・専業主婦でも申し込める

- セブン-イレブンやローソンなど対象店舗での利用で5.5%相当のポイント還元

- 組み合わせ次第では最大15%還元

- 「POINT名人.com」を経由の買い物でポイントプラス最大24倍

- 携帯代・電話料金など一部固定費の支払いでポイントアップ

三菱UFJカードの申し込み条件は以下の通りで、専業主婦でも申し込めます。

18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。

通常の還元率は0.5%ですが、セブン-イレブンやローソンなどの対象店舗を利用すると5.5%相当のポイント還元を、組み合わせ次第では最大15%の還元が受けられます。

そのほか、入会特典として入会日から2ヶ月後末日までのショッピング利用金額合計額に応じて、グローバルポイントがプレゼントされます。

「POINT名人.com」を経由したネットショッピングでは還元率が最大12.5%になるメリットもあり、使い方次第でポイントをザクザク貯められるカードです。

携帯代・電気代の支払いでポイント還元率が0.5%アップするほか、電気サービス「グローバルポイントでんき」に加入し、三菱UFJカードで支払うと電気料金の3.0%相当のポイントが還元されるメリットもあり、固定費の支払いで得をしたい主婦の方にもおすすめします。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

なるべく早くクレカ・ETCカードを発行したい

- エポスカード|マルイ利用がお得な即日発行カード

- セゾンカードインターナショナル|ETCカードも即日発行可能

「週末の旅行に間に合わせたい」「急ぎでETCカードが必要」という方には、即日発行に対応しているカードを選ぶのがおすすめ。

エポスカードやセゾンカードインターナショナルは、オンライン申し込み後に店頭で当日受け取れるため、最短即日でのカード利用が可能です。

特にセゾンカードインターナショナルはETCカードの即日発行にも対応するため、近日中に有料道路を使う予定がある方におすすめします。

エポスカード|マルイ利用がお得な即日発行カード

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

- パート主婦・専業主婦でも申し込める

- 年4回開催されるマルイの「マルコとマルオの7日間」で10%割引

- 即日発行&当日受け取りが可能

- ポイントアップ・割引対象店舗が多い

エポスカードは18歳以上であれば専業主婦でも申し込みできる年会費無料のクレジットカードです。

申し込み条件は次の通りで、専業主婦であっても審査に通る可能性があります。

お申し込み条件:満18歳以上のかた(高校生を除く)で日本国内に居住されているかたに限らせていただきます。

エポスカード最大の魅力は、デパートの「マルイ」が年4回開催する「マルコとマルオの7日間」における割引サービス。

マルイの各店舗かマルイのネットショップでエポスカードを利用すると、期間中何度でも10%割引で買いものができるため、洋服などをマルイで購入している主婦には特におすすめです。

他にも1万店以上の加盟店で2倍~10倍のポイントアップや優待などのサービスを受けることができます。

たまったエポスポイントをギフトカードや他社のポイントに交換できるのも嬉しいポイント。

さらに、カラオケや映画館などの娯楽だけでなく、旅行や宿泊のときにもエポスカードの特典を使うことができるなど、さまざまな割引優待がそろっています。

- IDC大塚家具:ポイント2倍

- エースコンタクト:5%OFF

- サムソナイト:ポイント10倍

- JINS:ポイント5倍

- ブックオフオンライン:10%OFF

- ノジマ電器:ポイント5倍

- その他

エポスカードはWEBで申し込むと最短5分で審査が完了し、全国にあるエポスカードセンターへ出向けばカードを店頭で即日受け取ることができます(※)。

申し込んだその日の買い物からポイントを貯めたい、割引を受けたい場合には特におすすめ。

ただしエポスカードは固定費の支払いではポイントが付与されない点に注意しましょう。

実際にエポスカードを使っている主婦の口コミを2つ紹介します。

エポスカードはマルイやモディ、マルイ通販をよく利用する主婦の方にとってはお得感のあるクレジットカードです。

コンビニやスーパーなどではポイントアップしないため、日用品や消耗品など普段の買い物でポイントを貯めたい方には向かないかもしれません。

ただし、エポスポイントUPサイトを経由したネットショッピングならポイントアップするため、通販をよくする主婦の方にはおすすめです。

たとえばセブンネットショッピングやQoo10なら3倍、楽天市場やYahoo!ショッピングは2倍になります。

また、エポスカードには演劇やコンサート、ミュージカルなどのチケット優待があり、先行予約に申し込めるため、エンタメ好きにとってはメリットのあるカードといえるでしょう。

▼▼オンライン申し込み限定特典あり!詳細はこちら▼▼

セゾンカードインターナショナル|ETCカードも即日発行可能

- 総合評価

- 口コミ件数 : 14件

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

- パート主婦・専業主婦でも申し込める

- 最短即日発行・受け取りが可能

- 有効期限のない永久不滅ポイントが貯まる

- 「セゾンカード感謝デー」で対象商品が5%OFF

セゾンカードインターナショナルは年会費無料のクレジットカードです。

公式サイトに「専業主婦でも学生でもお申し込み可能」とあるように、無収入や年収が低い方でも申し込みできます。

セゾンカードインターナショナルは、18歳以上で連絡が可能な方であれば、誰でも申し込みが可能です。

セゾンカードインターナショナルは、西友・LIVIN・サニーでの買い物は、毎月第一・第三土曜日は5%offになるメリットがあります。

利用で貯まる永久不滅ポイントには有効期限がないので、ポイントをコツコツと長期間ためて好きなアイテムと交換したい方などにおすすめです。

なお、セゾンカードインターナショナルはデジタルカードであれば即日発行可能なクレジットカードです。

デジタルカードを希望する場合、審査後すぐに専用アプリ「セゾンPortal」にクレジットカード番号が表示されるため、すぐにネット通販やスマホ決済が利用できます。

セゾンカードインターナショナルはETCカードは申込み後最短3日後の発送にも対応します。

ETCカードの発行・受け取りには一般的に1週間以上の時間がかかるので、近日中に有料道路を利用する予定がある方にもおすすめ。

ただし固定費の支払いでポイント還元率が0.25%に下がる点にご注意ください。

実際にセゾンカードインターナショナルを使っている主婦の口コミを2つ紹介します。

セゾンカードインターナショナルのメリットは、ポイントに有効期限がなく「いつのまにかポイントが使えなくなっていた!」という事態を避けられることです。

ポイント還元率は通常0.5%なので、日常の買い物でポイントを積極的に貯めたい主婦の方には向きません。

あくまで、クレジットカードやETCカードの発行を急いでいる方におすすめのカードです。

ただし、ネットショッピングであればポイントサイト経由で還元率が上がるので、通販が多い方ならお得感を得られるかもしれません。

貯めたポイントはカードの支払いに充てられるほか、人気の家具家電やゲーム、お米や肉・海鮮などのグルメなどのグッズと替えたり、他社ポイントやマイルへ交換できます。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

基本の還元率が高めのカードが欲しい

- リクルートカード|いつでも還元率1.2%

普段使いの決済でコツコツとポイントを貯めたい主婦には、基本のポイント還元率が高いカードが向いています。

リクルートカードなら、コンビニ・スーパー・ドラッグストアなど日常のあらゆる支払いでいつでも1.2%の高還元を受けられるため、ポイントアップ対象の店舗を意識せず、どこで使っても安定してポイントを貯めらます。

Pontaポイントに交換できる点も実用的です。

リクルートカード|ホットペッパー利用がお得

- 総合評価

- 口コミ件数 : 件

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ホットペッパービューティー」などのリクルートサービスご利用分が最大3.2%

- パート主婦・専業主婦でも申し込める

- 基本の還元率が1.2%と高くいつもの買い物でポイントを貯めやすい

- 「ホットペッパービューティ」で最大3.2%還元

- 「ポンパレモール」経由でのネット通販で最大4.2%還元

- 固定費の支払いでも還元率が下がらない

リクルートカードは年会費無料であるにも関わらず基本の還元率が1.2%と高いクレジットカードです。

固定費の支払いでも還元率が下がらないため、家計のやりくりに役立ちます。

申し込み条件は次の通りで、本人に収入のない専業主婦でも審査に通る可能性があります。

18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。

リクルートカードの強みは、ホットペッパービューティの予約とカード決済で3.2%還元になる点です。

ホットペッパービューティは普段通っているお店も予約できるため、美容院やネイルによく行く方はぜひ活用してみてください。

なお、じゃらんnetでもカード決済で3.2%還元、ホットペッパーグルメでは通常のポイント還元に加え人数×50ポイントが付与されます。

さらに嬉しい点が、ポンパレモールを利用したネットショッピングで最大4.2%還元になる点です。

ポンパレモールでは消耗品のほか服や靴やバッグやコスメも買えるため、生活費だけでなく美容代やファッション代の節約に繋がります。

リクルートサービスをよく利用する方や、基本の還元率が高いカードをお探しの方におすすめです。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

審査難易度低めのカードを選びたい

- ライフカード|審査ハードル低め、誕生日月はポイント3倍

「過去に審査に落ちたことがある」「収入が少なくて不安」という主婦には、審査基準がやさしいカードから選ぶのがおすすめ。

ライフカードは審査難易度が低めとされる流通系カードの中でも審査通過実績が多く、無職・専業主婦での発行事例も多数確認されています。

初めての1枚としても選ばれやすいカードです。

ライフカード|審査ハードル低め、誕生日月はポイント3倍

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

- パート主婦・専業主婦でも申し込める

- カード入会後1年間はポイント1.5倍

- 誕生日のある月はポイント3倍

- 年間の利用額に応じて還元率アップ

- 固定費の支払いで還元率が下がらない

ライフカードは初年度年会費無料のクレジットカードで、2年目以降も1回以上の利用で1,100円(税込)の年会費が無料です。

申し込み条件には年収の要件がないため、無収入の専業主婦の方でも発行できる可能性があります。

日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方。

※未成年の方は、親権者の同意が必要となるため、カードのお届けにお時間がかかる場合がございます。

入会初年度はポイント1.5倍で、ポイントを効率よく貯められます。さらに誕生月は毎年ポイントが3倍となります。

固定費の支払いでも還元率が下がらないため安心してください。

さらに、ライフカード会員専用サイト「L-Mall(エルモール)」を経由したオンラインショッピングではポイントが最大25倍にもなります。

- 楽天市場

- Yahoo!ショッピング

- エクスペディア

- 一休.com

また年会費無料ながらカード会員保障制度が付帯するのもライフカードの強みです。

実際にライフカードを使っている主婦の口コミを2つ紹介します。

上記の通り、ライフカードで貯めたポイントはAmazonギフト券やJCBギフトカード、また好きなグッズへの交換ができます。

誕生日月はポイント還元率が3倍になるため、その月にだけライフカードを使うという主婦の方もいるようです。

ライフカードは年会費無料なので発行するだけしておき、普段は通常の還元率が高いクレジットカードを使って、誕生月にだけライフカードを活用すると、効率よくポイントが貯められるかもしれません。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

スマホ決済を効率化したい

- PayPayカード|PayPay利用で最大1.5%還元

スマホ決済中心のライフスタイルを送る方には、連携でポイント還元が強化されるカードを選ぶと日々の支払いがよりお得になります。

PayPayカードは、PayPay残高チャージと支払いの両方に対応し、最大1.5%の還元が狙える設計。

キャンペーンや特典も豊富なため、PayPayユーザーにとっては特に恩恵の大きい1枚です。

PayPayカード|ソフトバンクユーザーと相性抜群

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

- パート主婦・専業主婦でも申し込める

- 決済額100円ごとに1ポイント貯まる

- ソフトバンクやワイモバイルの利用者は、Yahoo!ショッピングやPayPayモールでポイント10倍

- 固定費の支払いで還元率が下がらない

PayPayカードは年会費無料のクレジットカードです。

申し込み条件は以下の通りで、専業主婦でも申し込めます。

申し込み条件は以下の通りです。

日本国内在住の満18歳以上(高校生除く)の方

ご本人様または配偶者に安定した継続収入がある方

本人認証が可能な携帯電話をお持ちの方

ポイント還元率は基本1.0%と高還元ですが、ソフトバンクやワイモバイルの利用者ならPayPayカードを使ってYahoo!ショッピングやPayPayモールで決済すると、最大10%還元となります。

条件に当てはまる主婦の方で、Yahoo!ショッピングやPayPayモールを使って日用品などをまとめ買いをする場合は、ぜひこのカードでお得に買い物してください。

また、PayPayポイントには有効期限がないため、ポイントが失効する心配もありません。

PayPayカードは公共料金や固定費の支払いでポイント還元率が下がりませんが、PayPayアプリで公共料金の払込票をスキャンして支払う「PayPay請求払い」の場合はポイント還元の対象外となる点にご注意ください。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

主婦がクレジットカードを選ぶ際のポイント

主婦がクレジットカードに申し込む際は、カード選びが重要です。

次のポイントでカードを比較しましょう。

- 審査難易度が低いランク・発行元のカードを選ぶ

- 年会費無料のカードを選ぶ

- よく使うお店・サービスでポイントアップ・割引になるカードを選ぶ

- 固定費の支払いがお得なカードを選ぶ即日発行の可否で選ぶ

- デザイン性で選ぶ

それぞれ解説します。

家計を圧迫しない年会費のカードを選ぶ

クレジットカードの年会費は、家計の負担にならないものを選ぶのが賢明です。

年会費無料のカードなら維持費を気にせず利用できます。

ただし、なかには「年間〇回利用で無料」「年間〇円以上利用で翌年無料」などといった条件付き無料カードもあるため、自身の使い方に合うか確認しましょう。

とはいえ、クレジットカードは年会費が上がるほど特典やサービスが充実する傾向があり、たとえば年会費有料のゴールドカードやプラチナカードなどはポイント還元率が高かったり、旅行保険や空港ラウンジ特典が付帯していたりします。

こうした特典・サービスを活用できる場合は年会費有料のカードも選択肢になりますが、使わない場合はコストが無駄になるため慎重に検討しましょう。

年間利用額が多いならゴールドカードを検討する

毎月の支払いをクレジットカードに集約している方や、年間の利用額が多い方には、ゴールドカードの検討をおすすめします。

なかでも三井住友カード ゴールド(NL)は、年間100万円以上の利用で翌年以降の年会費が永年無料になる特典付き。

さらに、達成時には10,000ポイントがプレゼントされるため、実質的な還元率も非常に高くなります。

通常の三井住友カード(NL)と基本スペックはほぼ同じですが、ゴールドカードには空港ラウンジサービスやショッピング保険(年間300万円まで補償)などの特典も加わります。

とくに公共料金やスーパー・コンビニでの利用が多い主婦の場合、利用額のハードルも自然とクリアしやすく、家計の支払いを集約するだけで高コスパを実現できるのが魅力です。

「どうせ使うなら、ポイントもサービスも最大限に活かしたい」という方には、ゴールドカードの活用をおすすめします。

よく使うお店・サービスでポイントアップ・割引になるカードを選ぶ

一般的なクレジットカードのポイント還元率は0.5〜1.0%が相場なので、通常の還元率が1.0%以上のカードは高還元のカードといえます。

また、特定の店舗やサービスでポイントがさらにアップしたり割引されたりするカードもあります。

普段よく利用するお店がポイントアップ・割引対象なら、効率よくポイントを貯められるでしょう。

特定の店舗でポイントアップ・割引されるクレジットカードの例を次に挙げました。

| カード名 | ポイントアップ・割引特典の例 | ポイントアップ対象店の例 |

|---|---|---|

| JCB CARD W plus L | 「JCB original seriesパートナー」加盟店利用でポイント2〜21倍(※1) |

・スターバックス(※2) ・Amazon ・セブン-イレブン ・ガスト ・ビックカメラ ・じゃらんnet ・さとふる |

|

・三井住友カード(NL) ・三井住友カード ゴールド(NL) ・Olive |

・対象店舗でのスマホタッチ決済で最大7%還元(※3) ・組み合わせ次第で最大20%還元(※4) |

・セブン-イレブン ・ローソン ・マクドナルド ・ドトールコーヒーショップ |

| 楽天PINKカード |

・楽天市場でポイント3倍 ・楽天ペイチャージ払い1.5% |

・楽天市場 ・楽天トラベル ・エネオス ・DAIMARU(大丸) |

| イオンカードセレクト、イオンカード(WAON一体型) |

・イオングループ利用で還元率1.0% ・「お客様感謝デー」5%オフ ・イオンシネマ映画鑑賞割引 |

・イオン ・ダイエー ・マックスバリュ ・ザ・ビック ・ミニストップ |

| エポスカード |

・「マルイ」の「マルコとマルオの7日間」10%オフ ・1万店以上の加盟店でポイント2〜10倍 |

・IDC大塚家具 ・JINS ・ノジマ電気 |

JCB CARD W plus L

|

三井住友カード(NL)

|

三井住友カード ゴールド(NL)

|

Olive

|

イオンカードセレクト

|

イオンカード(WAON一体型)

|

楽天PINKカード

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

5,500円(税込)

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 7% | 0.5 〜 20% | 0.5 〜 1% | 0.5 〜 1% | 1 〜 3% | 0.5% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 最短10秒(※) | 最短3営業日 | 最短5分 | 最短5分 | 7営業日程度 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 付帯 サービス |

||||||||

| 国際ブランド |

|

|

|

|

|

|

|

|

(※2)事前のポイントアップ登録が必要。スターバックス カードへのオンライン入金・オートチャージのみ。プレミアム会員は21倍。非会員は11倍

(※3)スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

(※4)対象のコンビニ・飲食店でのご利用の際、通常のポイントに加え下記を3点を組み合わせると最大20%ポイント還元

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%・Vポイントアッププログラム最大+8%

公共料金や通信費など固定費払いがお得なカードを選ぶ

クレジットカードの中には電気・ガス・水道・携帯料金といった固定費の支払いでポイント還元率が下がるクレジットカードもあるため、カード選びは慎重に行いましょう。

たとえば楽天PINKカードの場合は通常の還元率が1.0%のところ、固定費の支払いは0.2%に減少します。

エポスカードの場合は固定費の支払いではポイントが付与されません。

一方、JCB CARD W plus Lや三井住友カード(NL)、イオンカードセレクトは固定費の支払いでもポイント還元率が下がらずお得です。

- JCB CARD W plus L:年会費永年無料で還元率が常に1.0%。スターバックスやamazonでポイント最大20倍(※)

- 三井住友カード(NL):年会費永年無料。対象コンビニやチェーン店でのスマホタッチ決済で還元率7%、条件クリアで最大20%

- イオンカードセレクト:年会費永年無料。グループ店利用で還元率2倍、お客様感謝デーは5%割引

JCB CARD W plus L

|

三井住友カード(NL)

|

イオンカードセレクト

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 最短5分 |

| 付帯 サービス |

|||

| 国際ブランド |

|

|

|

車に乗る主婦はETCカードを無料で作れるカードを選ぶ

日常的に車を使う主婦や、家族で高速道路をよく利用する方は、ETCカードの年会費や発行手数料が無料のクレジットカードを選ぶのがおすすめです。

ETC利用分にもポイントが付くため、日々の移動が自然と節約につながります。

以下は、主婦向けおすすめカードのETCカードの発行条件と費用をまとめた一覧です。

- JCB CARD W plus L:無料

- イオンカードセレクト:無料

- セゾンカードインターナショナル:無料、即日発行可能(※)

- 三井住友カード (NL):前年に1回以上ETC利用で無料(未利用時:550円)

- 三井住友カード ゴールド(NL):前年に1回以上ETC利用で無料(未利用時:550円)

- Olive:前年に1回以上ETC利用で無料(未利用時:550円)

- 三菱UFJカード:無料

- リクルートカード:無料

- 楽天PINKカード:年会費550円

- PayPayカード:年会費550円

- ライフカード:年会費1,100円

特に、セゾンカードインターナショナルは唯一、ETCカードの即日発行に対応しており、すぐに有料道路を利用したい場合に便利です。

「ETCカードだけ先に欲しい」「今週末の家族旅行に間に合わせたい」といったニーズがある場合には、有力な選択肢となるでしょう。

急ぎの場合は即日発行に対応するかで選ぶ

クレジットカードをすぐに使いたい場合は、即日発行に対応しているカードを選びましょう。

即日発行可能なカードなら、申し込んだその日に審査が完了し、早ければ当日中にカードを受け取れます。

たとえばエポスカードは即日発行と店舗受取に対応するため、当日中に店頭カウンターでカードを受け取ることができます。

- エポスカード

→年会費無料。マルイ・モディの利用がお得、「マルコとマルオの7日間」で10%割引 - セゾンカードインターナショナル

→年会費無料。毎月第一・第三土曜日は西友・LIVIN・サニーでの買い物が5%割引

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

また、JCB CARD W plus Lや三井住友カード(NL)などのデジタルカードの発行に対応するカードの場合は最短10秒で審査が完了し、カード番号が発行されるため、すぐにスマホ決済やオンラインショッピングが使えます(※)。

ただし、即日発行可能なカードでも、本人確認の手続きや審査状況によっては時間がかかる場合があるため、申し込み前に発行の条件を確認しておきましょう。

- JCB CARD W plus L:年会費無料でいつでも高還元。女性向け優待サービス・特典が豊富でお得な保険あり

- 三井住友カード(NL):年会費無料でコンビニ・チェーン店利用がお得。「選べる保険」で自分に合った保険に切り替え可能

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

デザイン性で選ぶ

クレジットカードは日常的に使うものだからこそ、見た目の好みも重要なポイントです。

おしゃれなデザインやシンプルなカード、キャラクターが描かれたものなど、発行会社によってさまざまなデザインのカードが用意されています。

たとえば、JCB CARD W plus L女性向けの可愛らしいデザインを、三井住友カード(NL)はオーロラデザインを選択できます。

イオンカードセレクトの場合、イオンカードセレクト(ミニオンズ)を選べばキャラクターデザインを楽しめるだけでなく、イオンシネマで映画料金がいつでも1,000円(税込)になるなどの特典があります。

- 総合評価

- 口コミ件数 : 10件

- イオンシネマの映画料金がいつでも1,000円!(年間12枚まで)

- ドリンク(S)・ポップコーン(S)セット引換券付きシネマチケットがいつでも1,400円!(年間18枚まで)

そのほか、カードは見た目の好みだけでなく、安全面を考慮してデザインを選ぶのもおすすめです。

最近では、カード番号が表面に印字されていないナンバーレスカードが増えており、レジなどでの番号の盗み見リスクを軽減できるのがメリット。

さらに、裏面にも番号が記載されていない完全ナンバーレスカードであれば、カードを落としたり失くしたりしても、第三者にカード情報を盗まれにくく、不正利用のリスクがより低くなります。

- JCB CARD W plus L

- 三井住友カード(NL)、三井住友カード ゴールド(NL)、Olive:完全ナンバーレス

- 楽天PINKカード

- イオンカードセレクト、イオンカードセレクト(ミニオンズ)

- エポスカード

- 三菱UFJカード

- セゾンカードインターナショナル

- PayPayカード

- ライフカード

専門家からのコメント

(クレジットカードを選ぶ際は)ご自身の生活圏で利用する頻度や好きなブランドを基準にクレジットカードをひとつ選ぶとよいですね。

クレジットカードをつくる目的も明確にしましょう。日常生活の中で、「食費」を集中させるという方法もあります。趣味のため、という場合もあるかと思います。

目的が明確になると、どんなメリットのあるカードがよいのか選択肢が絞り込めます。本文にもありますが、複数のカード利用は、お得感も分散しますし、コントロールが難しくなります。

公式サイトやクチコミなどを参考にしながら、じっくり検討したうえで、申込みしましょう。

なお、申込み前には、配偶者との相談も必要です。家庭内でもメリット共有できれば嬉しいですね。

主婦がクレジットカードを作るメリット

主婦がクレジットカードを作ると毎日のお買い物や公共料金の支払いでポイントが貯まる、家計の管理が楽になるなどのメリットがあります。

- 日々の支払いでポイントが貯まり節約になる

- 明細を家計簿に活用でき家計の管理が楽になる

- 多額の現金を持ち歩かずに済む

- クレジットカードによっては保険が付帯する

- クレヒスを築ける

ここからは各メリットについて解説します。

日々の支払いでポイントが貯まり節約になる

クレジットカードを上手に活用すれば、日々の買い物や固定費の支払いで効率よくポイントを貯め、節約につなげることができます。

ポイント還元率が高いカードを選べば、食料品や日用品の購入など、普段の支出をお得にできるでしょう。

還元率は1.0以上からが高還元にあたるため、カード選びの参考にしてください。

通常の還元率が0.5%と一般的な水準でも、よく利用するスーパーやドラッグストアでポイントアップや割引などの特典のあるカードを利用すると、より多くのポイントが貯まります。

- JCB CARD W plus L:Amazonやセブン-イレブン、スターバックスなどでポイント最大21倍(※2)

- 三井住友カード(NL):ローソン・バーミヤンなどでスマホタッチ決済で還元率最大20倍(※2)

- イオンカードセレクト:イオングループでの買い物で割引・ポイント還元率アップ

JCB CARD W plus L

|

三井住友カード(NL)

|

イオンカードセレクト

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 最短5分 |

| 国際ブランド |

|

|

|

| 付帯 サービス |

|||

(※2)対象のコンビニ・飲食店でのご利用の際、通常のポイントに加え下記を3点を組み合わせると最大20%ポイント還元

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%

・Vポイントアッププログラム最大+8%

また、電気・ガス・水道・携帯料金などの固定費をクレジットカード払いにするのもおすすめです。

カードによっては固定費の支払いでポイント還元率が下がるものもあるため、事前に確認し通常の還元率が維持されるカードを選ぶとよりお得に活用できます。

- JCB CARD W plus L:還元率1.0%〜10.5%

- 三井住友カード(NL):還元率0.5%〜20%

- イオンカードセレクト:還元率0.5%〜1.0%

- リクルートカード:還元率1.2%〜3.2%

- ライフカード:還元率0.5%〜1.5%

- PayPayカード:還元率1.0%〜5.0%

貯まったポイントは、キャッシュバックや電子マネーへの交換、買い物時の割引などに利用できるため、上手に活用すれば家計の節約に大きく貢献します。

明細を家計簿に活用でき家計の管理が楽になる

現金で支払ったすべての支出を手動で家計簿に記録するのは手間がかかりますが、クレジットカードを活用すれば、利用明細をそのまま家計管理に役立てることができます。

インターネット上でいつでも確認できる利用履歴や、自宅に届く利用明細書を活用すれば、毎月の支出を一目で把握できるためです。

特に、カード会社のアプリや家計簿アプリと連携すれば、自動で支出が分類されるため、家計簿をつける手間が大幅に削減されます。

また支出の傾向を分析できるため無駄な出費に気づきやすくなり、節約意識を高めることにもつながります。

多額の現金を持ち歩かずに済む

クレジットカードを利用すれば、多額の現金を持ち歩く必要がなく、安全かつスマートに支払いができます。

特に、大きな買い物をする際や、急な出費が必要になった場合でも、現金を準備する手間が省けるのは大きなメリットです。

また、手元に現金がないときでもクレジットカードがあれば決済できるため、わざわざ銀行やコンビニATMへ行く必要がなくなります。

ATMの利用には時間帯や場所によって手数料が発生することもあるため、クレジットカードを活用することで、無駄な出費を防ぐことができます。

さらに、「給料日前で現金が足りない……」といった場合でも、クレジットカードがあれば買い物や支払いができるため安心です。

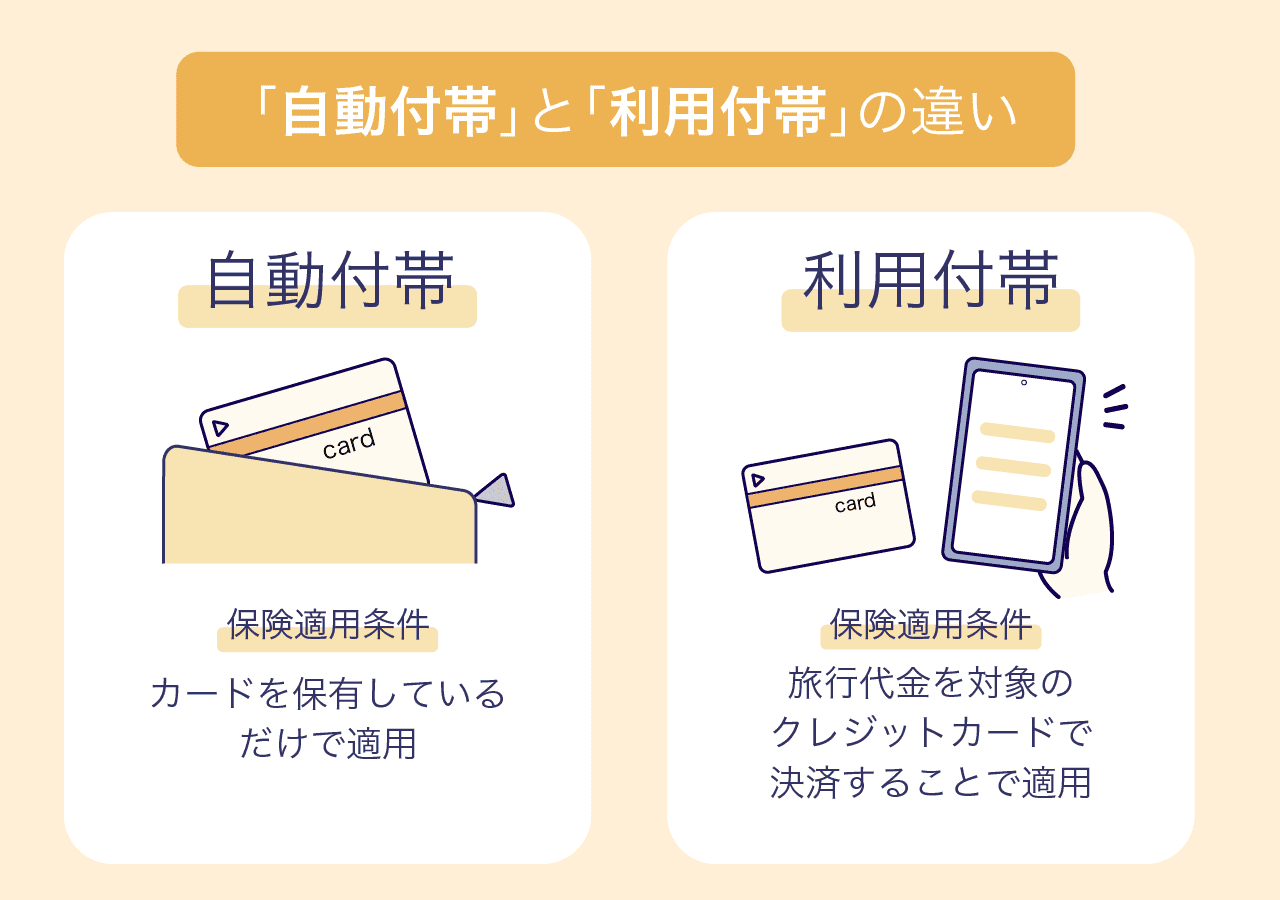

クレジットカードによっては保険が付帯する

クレジットカードによっては、次のような保険が付帯する場合があります。

- 国内旅行傷害保険

- 海外旅行傷害保険

- ショッピング保険

- 不正利用補償

- オンライン・プロテクション

旅行傷害保険には自動付帯と利用付帯の2種類があり、年会費無料のクレジットカードの場合は海外旅行傷害保険が利用付帯になる場合が多いです。

- 自動付帯:クレジットカードを持っているだけで適用される

- 利用付帯:指定条件を満たすと適用される

クレジットカードの保険は、年会費やカードのランクが上がるほど充実する傾向があります。

年会費無料のカードでは心細いという方は、年会費有料のカードやゴールドランク以上のカードを選びましょう。

クレヒスを築ける

クレジットカードを利用することで、クレヒス(クレジットヒストリー)を積み重ねることができます。

クレヒスとは、カードの利用履歴や返済状況などの信用情報のことで、良好であれば将来的にローンや新しいクレジットカードを申し込む際に有利になります。

特に、住宅ローンや自動車ローンなどの大きな借り入れを検討している場合、クレヒスの有無や内容が審査に影響することがあります。

仮に配偶者の名義でローンを組む場合でも、家庭の信用力を高めるために自分自身のクレヒスを積んでおくことは大切です。

また、万が一の離婚や夫の収入減少などのリスクに備えて、個人の信用情報をしっかりと作っておくことで、いざというときに自分名義でカードを作ったり、ローンを組んだりしやすくなります。

ちなみに、一度もクレジットカードを使ったことがないと信用情報がほぼゼロの「スーパーホワイト」状態となり、審査上の不利にはたらく可能性があるため、クレヒスは早めに築いておくことが大切です。

クレヒスを良好に保つためには、毎月の支払いを遅延せずに行うことが重要です。

無理のない範囲で計画的にクレジットカードを利用し、着実に信用を積み重ねていきましょう。

専業主婦でも作れる審査が甘いクレジットカードは?

専業主婦でも作れるクレジットカードはありますが、「審査が甘いカード」は存在しません。

クレジットカードの審査基準は基本的に非公開であり、各カード会社が独自に設定しているため、「このカードは審査が甘い」と断言することはできまないためです。

クレジットカードの審査は、割賦販売法に基づいた慎重な判断をもとに行われ、申込者の信用情報や収入状況などが評価されます。

とはいえ、一般的にクレジットカードの審査難易度はカードの種類によって異なります。

例えば、流通系カードや消費者金融系カード、またはデジタルカードの発行に対応する一般ランクのカードは比較的審査が易しいとされ、専業主婦や収入が安定しない方でも審査に通りやすい場合が多いです。

具体的には、以下のカードは審査難易度が比較的低めとされています。

- JCB CARD W plus L

→女性向けカード。収入証明書の提出が不要で、無収入でも配偶者の収入を基に審査がおこなわれる - 三井住友カード(NL)

→銀行系カードだが、デジタルカードの発行に対応するため審査難易度が低めとされる - イオンカードセレクト

→主婦層に人気。基本的には収入証明書が不要だが、一定条件を満たさない場合は提出が求められる

JCB CARD W plus L

|

三井住友カード(NL)

|

イオンカードセレクト

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 最短5分 |

| 付帯 サービス |

|||

| 国際ブランド |

|

|

|

主婦向けクレジットカードを使った節約・活用術5選

ここでは主婦でも無理なく取り入れられる、クレジットカードを使った節約術・活用法を5つご紹介。

買い物や光熱費など、日々の支出をクレジットカードに置き換えるだけで、ポイントが貯まりやすくなり、家計の節約にもつながります。

- 入会キャンペーンを活用してポイントをもらう

- ポイントアップするタイミングを狙って決済する

- 特典や優待サービスを活用する

- カードを2枚持ちして使い分ける

- 家族カードを作って効率よくポイントを貯める

それぞれ解説します。

入会キャンペーンを活用してポイントをもらう

入会キャンペーンを活用するだけで、初期費用ゼロで数千~1万ポイント以上を獲得できるチャンスがあります。

多くのクレジットカードでは「入会+〇万円利用で〇ポイント進呈」といったキャンペーンを期間限定で実施しており、タイミングを見て申し込むことで、日用品や食品などの支払いに使える実質的な“お金”を得ることが可能です。

特に、三井住友カード(NL)や楽天PINKカードなどは年会費無料かつ高額ポイントがもらえることで知られており、主婦に人気があります。

ポイントで生活費を浮かせたいなら、申し込み前に公式サイトで入会特典の内容をチェックし、活用できるカードを選びましょう。

ポイントアップするタイミングを狙って決済する

同じ支出でも、タイミング次第で2倍、3倍とポイントが貯まることがあります。

クレジットカード会社によっては、「〇曜日は還元率アップ」「特定加盟店で〇%還元」など、ポイントアップキャンペーンを定期的に実施しているためです。

たとえばイオンカードセレクト、イオンカード(WAON一体型)なら「毎月20・30日は5%オフ」、楽天PINKカードなら「0と5のつく日は楽天市場でポイント5倍」など、主婦の買い物に直結する優待が豊富。

日用品や食材を購入する際は、あらかじめポイントアップのスケジュールを把握しておくと、無理なく節約につながります。

イオンカードセレクト

|

イオンカード(WAON一体型)

|

楽天PINKカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 1% | 0.5 〜 1% | 1 〜 3% |

| 発行期間 | 最短5分 | 最短5分 | 7営業日程度 |

特典や優待サービスを活用する

カードに付帯している特典や優待を「使い倒す」ことも、節約の大きな武器です。

多くのクレジットカードでは、ショッピング・レジャー・保険などの分野で、会員限定の割引やポイント優遇サービスが受けられます。

たとえばエポスカードは飲食店・映画館・遊園地での割引が充実しており、イオンカードはグループ店舗でのセールや5%オフデーが利用可能です。

自分に合ったカードを選ぶことで、買い物やレジャーを我慢せず、お得に楽しむことができます。

カードを2枚持ちして使い分ける

カードを2枚使い分けることで、1枚ではカバーしきれない場面でも賢くポイントを貯めることができます。

たとえば、JCB CARD W plus LはネットショッピングやJCB優待店での利用に強く、常時1.0%の高還元に加え、Amazonや楽天市場などでもお得にポイントが貯まります。

一方、三井住友カード(NL)は、セブン-イレブン・ローソン・マクドナルドなどの対象店舗でスマホタッチ決済をおこなうことで最大20%の高還元が受けられるのが特徴です。

また、どちらのカードも年会費は永年無料。スマホで即日カード番号が発行されるため、申し込んですぐに利用を開始できます。

つまり、「ネットはJCB CARD W plus L」「コンビニやチェーン店では三井住友カード(NL)」という使い分けによって、生活のあらゆるシーンで効率よくポイントを獲得できます。

日々の支出をムダにせず、ポイントでしっかり節約したい方には、この2枚持ちが非常におすすめです。

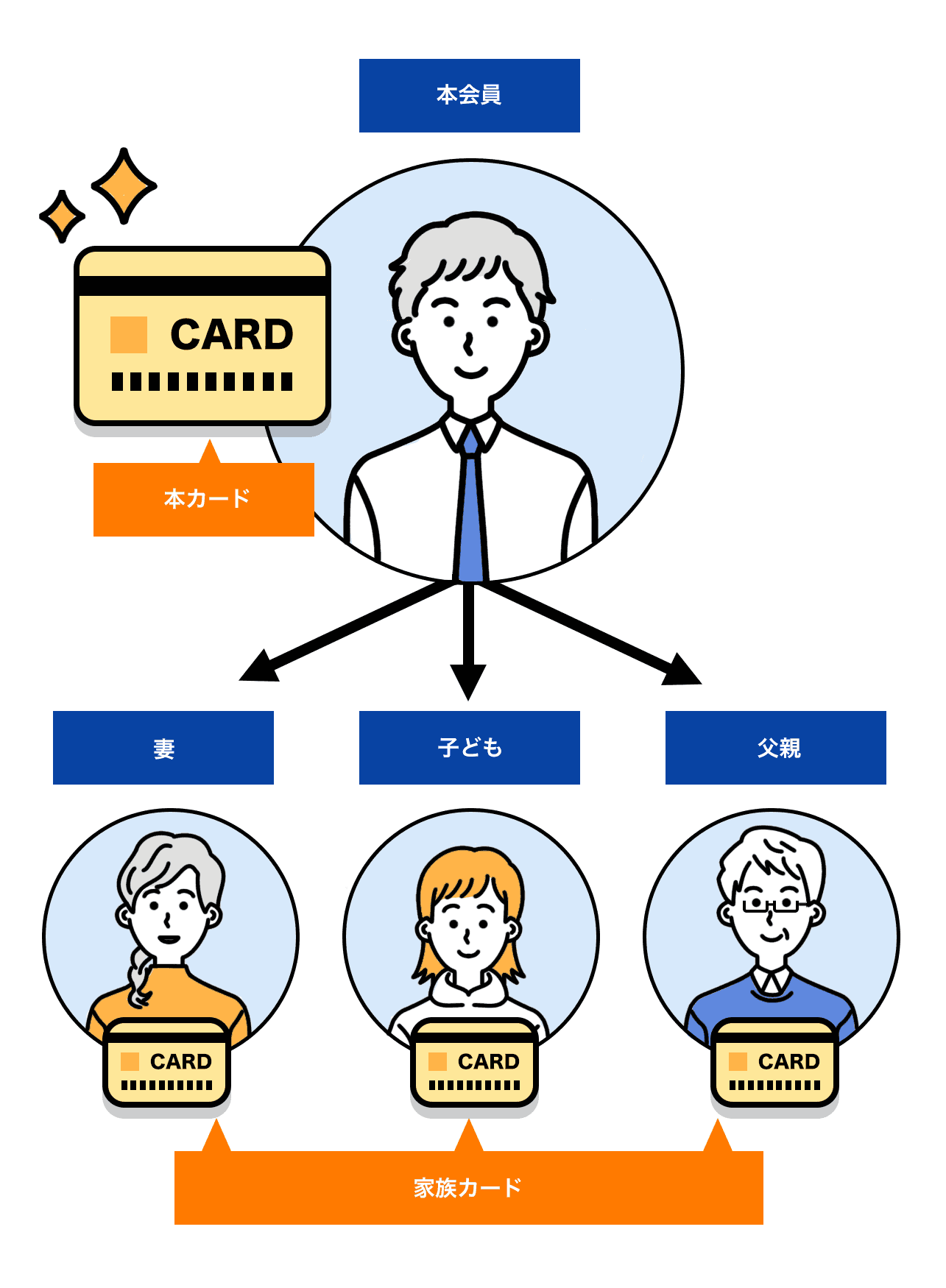

家族カードを作って効率よくポイントを貯める

家族全体で支払いを集約すれば、ポイントが一気に貯まります。

家族カードとは、本会員の信用枠内で配偶者や子どもなどが使える追加カードのこと。利用分はまとめて本会員に請求され、ポイントも一括で貯まる仕組みです。

主婦が家計管理を担っている場合、夫の名義で発行された家族カードを利用することで、無駄なくポイントを集めることができます。

たとえば三井住友カード(NL)には、家族でそれぞれが個別にカードを持ちながらも、Vポイントを合算できる「家族ポイント」機能があります。

この仕組みを使えば、夫婦や親子それぞれが自分のカードで買い物しても、本会員(代表者)が設定すればポイントをひとつに集約可能。

しかも、対象のコンビニ・飲食店でのスマホタッチ決済による高還元も各カードで適用され、条件を満たせば最大20%までアップします。

これにより、家族全員で効率的にポイントを貯めながら、日々の支出も分かりやすく管理できるというメリットがあります。

もちろん、従来型の家族カードでもOKですが、「自分専用カードを持ちたい」家族には、この形式が最もスマートな選択肢です。

主婦・パート・専業主婦がクレジットカードを作る際の注意点

主婦・パート主婦・専業主婦がクレジットカードを発行する際の注意点は以下のとおりです。

- 夫の信用情報に問題があると審査に落ちる可能性がある

- 引き落とし先は基本的に本人名義口座に限られる

- 専業主婦の場合は限度額が低めに設定される

- リボ払いやキャッシングはなるべく使わない

- キャッシング利用時は夫の同意や書類提出が求められる

- クレジットカードを夫や子どもなどに貸さない

- 利用明細をこまめに確認する

それぞれ詳しく解説します。

夫の信用情報に問題があると審査に落ちる可能性がある

クレジットカードの審査では、専業主婦が自身の収入を申告できない場合、配偶者の信用情報が重要な判断材料になります。

過去に延滞や債務整理の履歴があると、主婦自身に問題がなくても審査に影響を与えることがあります。

特に「配偶者に安定収入がある=審査に通る」と思い込んでしまうのは危険です。

事前に配偶者と話し合い、信用情報に不安がないかを確認しておくと安心です。

また信用情報の状況は信用情報機関への開示請求で確認できます。

引き落とし先は基本的に本人名義口座に限られる

クレジットカードの支払い口座に設定できるのは、原則として「申し込み者本人の名義口座」とされています。

夫名義の口座を引き落とし先にしたいと考える方もいますが、セキュリティや本人確認の観点から原則不可です。

専業主婦であっても、自分名義の口座を用意しておきましょう。

申し込み時のトラブルを避けるためにも、口座の準備は早めに済ませておくことがおすすめです。

ただし、エポスカードのように一部のカード会社では配偶者名義の口座を引き落とし先として登録できる場合があります。

条件付きの対応となるため、事前にカード会社へ確認することをおすすめします。

専業主婦の場合は限度額が低めに設定される

収入のない専業主婦がカードを作る場合、発行されるカードの利用可能枠(限度額)は低くなる傾向があります。

これはカード会社が「返済能力の範囲内で安全に利用してもらう」ために設定しているもので、10万円〜30万円の範囲になることが一般的です。

高額の買い物には向きませんが、日常の買い物や公共料金の支払いには十分対応可能。

無理なく使える範囲でカードを活用しましょう。

リボ払いやキャッシングはなるべく使わない

リボ払いやキャッシングは便利に見える反面、金利や手数料が高く、返済計画が複雑になりやすい支払い方法です。

とくに家計管理を担う主婦にとっては、「毎月の支払いが一定=安心」と見えるリボ払いも、元本が減らず利息ばかりが積み重なるリスクがあります。

どうしても利用が必要な場合以外は、一括払いを基本にし、無理のない範囲での利用を心がけましょう。

キャッシング利用時は夫の同意や書類提出が求められる

キャッシング機能を希望する場合、専業主婦には配偶者の同意書や収入証明書の提出が必要となることがあります。

実際、一般社団法人日本クレジット協会では以下のように記載されています。

専業主婦(夫)の方のお借入れは、配偶者の方の同意と配偶者であることを証明する書類が必要となります。

また、ニッセンの公式ガイドでも次のように示されています。

専業主婦は収入がないとみなされるため配偶者様の年収証明書類が必要となります。

つまり、主婦がキャッシング枠を希望する場合は、審査が厳しくなるうえに、手続きも煩雑になるため注意が必要です。

クレジットカードを夫や子どもなどに貸さない

家族間であっても、クレジットカードを本人以外に貸与する行為は、カード会社の利用規約に違反する場合がほとんどです。

「少しだけなら」「家族だから問題ない」と思ってしまいがちですが、万一不正利用やトラブルが起きた場合、補償対象外になるリスクがあります。

トラブルを防ぐためにも、カードは必ず申込者本人が使用するようにしましょう。

利用明細をこまめに確認する

クレジットカードは便利な反面、使い過ぎや不正利用のリスクもあります。

特に主婦は「家計管理」の立場からも、利用明細のチェックを習慣化することが大切です。

最近ではスマホアプリでリアルタイムに利用履歴を確認できるカードも多いため、月1回の確認ではなく、週1回など定期的にチェックするクセをつけましょう。

こまめな確認が、使いすぎ防止にもなり、不正利用への早期対応にもつながります。

主婦がクレジットカードの審査に落ちた場合の対処法

主婦がクレジットカードの審査に落ちた場合の対処法としては次の3つが挙げられます。

- 家族カードを発行する

- 6ヶ月後に再申し込みする

- プリペイドカード・デビットカードを発行する

それぞれ解説します。

家族カードを発行する

主婦がクレジットカードの審査に通らない場合、本会員のカードに追加発行される「家族カード」を作成するのがおすすめです。

家族カードは、本会員(カードの契約者・名義人)の審査のみで発行されるため、専業主婦やパート・アルバイトなどで収入が少ない人でも、追加の審査なしでクレジットカードを持つことができます。

また、審査が不要なだけでなく、家族カードには本会員と同様の特典が受けられるなどのメリットもあります。

- 追加の審査なしでクレジットカードを作れる

- 年会費が無料または本会員より安い場合が多い

- ポイントを本会員と合算して貯められるため、お得に利用可能

- 家族の利用分をまとめて管理できるため、家計の管理がしやすい

- 付帯保険や優待特典を家族全員で利用できる

ただし、家族カードの利用分は本会員の口座からまとめて引き落とされるため、支出管理には注意が必要です。

例えば三井住友カード(NL)では家族カードを発行すると、「家族ポイント」が貯まりやすくなる特典があり、家族でカードを活用することでよりお得にポイントを貯めることができます。

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

- パート主婦・専業主婦も申し込める

- セブン-イレブンやマクドナルドなど対象店舗でスマホタッチ決済をすると還元率最大20%

- 固定費の支払いで還元率が下がらない

- 華やかなオーロラデザインを選択できる

6ヶ月後に再申し込みする

クレジットカードの審査に落ちた場合、すぐに別のカードに申し込むのではなく、6ヶ月ほど期間を空けてから再申し込みをしましょう。

なぜならカード会社が審査時に参照する信用情報機関に、審査落ちの履歴が一定期間残るためです。

短期間で何度もクレジットカードに申し込むと「申し込みブラック」状態になり、「この人はお金に困っている」と判断され、さらに審査に通りにくくなる可能性があります。

6ヶ月の間に、以下のポイントを意識しておくと審査通過の可能性が高まります。

- 収入証明を準備する:パートや在宅ワークで安定した収入を確保し、申込時に記載できるようにする

- 世帯収入で審査されるカードを選ぶ:自分の収入が少なくても、配偶者の収入を合算できるカードを選ぶと審査に通りやすくなる

- 他のローンや支払いを見直す:携帯料金や公共料金の滞納がないか確認し、クレジットスコアを改善する

デビットカード・プリペイドカードを発行する

無収入でクレジットカードの審査に不安がある専業主婦の方には、審査不要で作れるデビットカードやプリペイドカードの活用もおすすめです。

デビットカードは、決済と同時に銀行口座から即時引き落としされる仕組みのため、クレジットカードのような審査を受ける必要がありません。

また、即時決済されるため、使いすぎを防ぐというメリットがあります。

ただし、クレジットカードのような分割払いや後払いができず、ポイント還元率も低めな場合がある点に注意が必要です。

- 審査なしで即発行可能

- 即時決済のため使い過ぎを防げる

- クレジットカードと違って借金がないため、支払い遅延の心配がない

- 利用金額が口座残高に依存するため、予算管理がしやすい

- 分割払い不可

- ポイント還元率が低め

- 旅行保険やショッピング保険などクレジットカードにある特典が付帯しない

プリペイドカードは、事前に必要な金額をチャージして利用する仕組みで、デビットカードと同様に審査なしで発行できます。

クレジットカードのように後払いはできませんが、チャージした範囲内でのみ利用できるため、予算管理がしやすく無駄遣いを防ぎやすいという利点があります。

また、カードによってはQRコード決済やオンラインショッピングにも対応しているため、クレジットカードが使えない場合の代替手段としても便利です。

- 審査不要で即発行可能

- 使い過ぎの心配がなく、家計管理に便利

- 特定のオンラインショップやQRコード決済で利用可能

- クレジットカードのような後払い機能がない

- 高額の買い物には向かない

- ポイント還元や特典が少ない場合が多い

主婦・パート・専業主婦がクレジットカードを作る際によくある質問

主婦がクレジットカードを利用する際によくある質問にお答えします。

- 主婦はクレジットカードを作れる?

- 無収入の専業主婦でも作れるカードは?

- 扶養内で働くパート主婦でも作れるカードは?おすすめは?

- ETCカードを作れる主婦向けクレジットカードは?

- 主婦が即日発行できるクレジットカードは?

- 結婚前に作ったクレジットカードはそのまま使える?

- 専業主婦になる前に作ったクレジットカードは継続利用できる?

- 専業主婦の場合、申込書に年収はどう書く?

- 主婦がクレジットカードを作る場合、夫の口座を引き落とし口座に設定できる?

- 退職予定だが、クレジットカードは専業主婦になってからでも作れる?

- 40代・50代の主婦におすすめのクレジットカードは?

- 主婦・専業主婦がクレジットカードの審査に落ちたらどうする?

- 主婦が離婚するとクレジットカードはどうなるの?

似たような疑問をお持ちの方は参考にしてください。

主婦はクレジットカードを作れる?

はい、作れます。専業主婦であっても、配偶者に安定収入があればクレジットカードの審査に通る可能性があります。

これは、申込者本人の収入がなくても、配偶者の収入や信用情報をもとに支払い能力を判断できるとされているためです。

実際、多くの主婦がクレジットカードを所有しており、日々の買い物や家計管理に役立てています。

「主婦だから無理かも」と思わずに、自分に合ったカードを見つけて申し込んでみましょう。

- JCB CARD W plus L

→女性向け特典が豊富で年会費無料、ポイント還元率1.0%〜 - 三井住友カード(NL)

→年会費無料、セブン-イレブンやマクドナルドで還元率アップ、家族で使うとよりお得 - 楽天PINKカード

→年会費無料、女性向け特典・保険を格安で利用可能、還元率1.0%〜

特にJCB CARD W plus Lは、年会費無料で通常のポイント還元率が1.0%と高く、セブン-イレブンやAmazon、スターバックスなどの対象店舗ではポイントが最大21倍になるため、普段利用で効率よくポイントを貯められます(※)。

- 総合評価

- 口コミ件数 : 3件

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

- 通常の還元率が1.0%と高く日々の買い物でポイントが貯まりやすい

- Amazonやスターバックスなどの優待店を利用するとポイント最大21倍(※)

- 固定費の支払いで還元率が下がらない

- 女性向け保険・特典が充実

- デザインを「ピンク」「ホワイト」「M / mikaninagawaコラボ」から選べる

無収入の専業主婦でも作れるカードは?

無収入の専業主婦でも、配偶者の収入がある場合はカードの審査に通ることがあります。

とくに「利用可能枠30万円以下」のカードは、法律上の支払可能見込額調査が免除されやすいため、専業主婦にも発行されやすい傾向です。

具体的には、JCB CARD W plus L や三井住友カード(NL)などが該当します。

審査時にキャッシング枠を0円に設定すれば、通過率がさらに高くなります。

- JCB CARD W plus L

→女性向け優待が豊富。初期限度額が低めで審査に通りやすいと評判 - 三井住友カード(NL)

→お得な家族ポイントあり、夫婦や親子と一緒に使ってよりお得。扶養内で働くパート主婦や専業主婦でも審査通過しやすい

扶養内で働くパート主婦でも作れるカードは?おすすめは?

パートで収入がある主婦は、専業主婦よりも審査に通りやすくなります。

少額でも安定した収入があれば、「支払い能力がある」と判断されやすいためです。

おすすめは、年会費無料でポイント還元率が高く、ETCカードや電子マネー対応などの機能が揃ったJCB CRAD W plus Lや三井住友カード(NL)やなど。

生活費の支払いに使いやすく、家計の節約にもつながるため、初めてのカードにも適しています。

- JCB CARD W plus L

→女性向け特典充実、還元率1.0%〜、Amazonやスターバックスなどで還元率最大21倍(※1) - 三井住友カード(NL)

→セブン-イレブンやガストなどでスマホタッチ決済をすると還元率最大20%(※2) - 楽天PINKカード

→還元率1.0%〜、楽天市場でいつでもポイント3倍

JCB CARD W plus L

|

三井住友カード(NL)

|

楽天PINKカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 1 〜 3% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 7営業日程度 |

| 国際ブランド |

|

|

|

| 付帯 サービス |

|||

(※2)(※)対象のコンビニ・飲食店でのご利用の際、通常のポイントに加え下記を3点を組み合わせると最大20%ポイント還元

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%

・Vポイントアッププログラム最大+8%

クレジットカードを選ぶ際は、還元率や年会費、特典内容を比較し、自分の生活スタイルに合ったものを選ぶようにしましょう。

⇒主婦におすすめのクレジットカードを比較する!

ETCカードを作れる主婦向けクレジットカードは?

高速道路を利用する主婦には、ETCカードを追加発行できるクレジットカードを選ぶのがおすすめです。

JCB CARD W plus Lやイオンカードセレクトなどは、ETCカードの発行手数料・年会費が無料。維持コストがかからず使いやすいカードです。

また、三井住友カード(NL)は前年度に1回でもETCの利用があれば年会費無料で利用できます。条件付きではあるものの、機能性や還元率から見ても人気の選択肢です。

セゾンカードインターナショナルは唯一、ETCカードを即日発行できるため、お急ぎの方にお勧めします。

家計に負担をかけず、移動費の節約に役立つカードを選びましょう。

- 総合評価

- 口コミ件数 : 14件

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

主婦が即日発行できるクレジットカードは?

主婦や専業主婦でも作れるクレジットカードのなかで即日発行に対応するのは次の7枚です。

- JCB CARD W Plus L:最短5分でデジタルカード発行。年会費無料でいつでも高還元の女性向けカード

- 三井住友カード(NL):最短5分でデジタルカード発行。年会費無料でセブン-イレブンやガストなどでのスマホタッチ決済で還元率UP

- イオンカード(WAON一体型):イオングループで当日から使える仮カードを即日発行可能。年会費無料

- エポスカード:年会費無料。エポスカードカウンターにて最短即日発行・受け取り可能

- セゾンカードインターナショナル:年会費無料でデジタルカードであれば最短即日発行が可能。ETCカードは申込み後最短3日後に発送

JCB CARD W plus Lと三井住友カード(NL)は申し込み後、審査に通るとすぐにデジタルカードが発行されるため、スマホ決済やオンラインショッピングを即日利用できます。

クレジットカードの現物は後日郵送される仕組みです。

イオンカードセレクト(WAON一体型)は審査通過後に系列店でのみ使用できる仮カードが発行されます。

セゾンカードインターナショナルとエポスカードは、クレジットカードの現物を即日発行・即日受け取り可能です。

JCB CARD W plus L

|

三井住友カード(NL)

|

イオンカード(WAON一体型)

|

エポスカード

|

セゾンカードインターナショナル

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% | 0.5% | 0.1 〜 3% |

| 付帯 サービス |

|||||

| 国際ブランド |

|

|

|

|

|

結婚前に作ったクレジットカードはそのまま使える?

結婚前に作ったクレジットカードは、基本的にはそのまま使い続けることができます。

しかし、結婚や退職により氏名・住所・勤務先・銀行口座などが変わる場合は、カード会社へ変更手続きを行う必要があります。

特に、旧姓のままクレジットカードを使用し続けると、カード会社の規約違反となり、最悪の場合は強制解約となる可能性があるため、早めに名義変更を済ませておきましょう。

名義や登録情報の変更方法はカード会社ごとに異なるため、公式サイトやカスタマーサポートで確認してみましょう。

また、結婚後は配偶者の収入を合算して限度額の増額が可能になったり、家族カードを追加発行できたりするケースもあります。

今後の家計管理を見据え、結婚を機にカードの見直しを行うのもおすすめです。

専業主婦になる前に作ったクレジットカードは継続利用できる?

専業主婦になる前に作成したクレジットカードは、特に問題がなければ継続して利用可能です。

クレジットカードの契約者情報は、カード会社が再審査を行わない限り基本的に変更されることはありません。

そのため、滞納や遅延がない限り、以前の勤務状況で発行されたクレジットカードは専業主婦になっても使い続けられます。

これは、過去の利用実績に基づいて信用力が評価されているためです。

ただし、結婚や退職などで個人情報に変更があった場合は、カード会社に届け出が必要です。

旧姓のままクレジットカードを使用し続けると規約違反とみなされ、強制解約となる可能性があるため注意しましょう。

また、利用は継続できても、カードの更新時に利用限度額が引き下げられることがある点にも留意してください。

特に専業主婦になって以降、新たな収入がない場合、カード会社によっては限度額の見直しを行うことがあります。

専業主婦の場合、申込書に年収はどう書く?

専業主婦の方がクレジットカードを申し込む際、申込書の「職業」「収入」欄には「専業主婦」と記載しましょう。

選択式の「職業」欄に「専業主婦」の選択肢がない場合は、「その他」を選択して備考欄に「専業主婦」と記載してください。

もし「無職」しか選択肢がない場合でも、配偶者の収入を入力する欄が用意されていることが多いため、審査は正しくおこなわれます。

カード会社は家族構成(配偶者の有無、子どもの有無など)を考慮するため、配偶者に安定した収入があれば審査を通過しやすくなります。

注意点として、パート主婦の場合は自分の収入を正確に記載することが重要です。

さらに、カード会社によっては配偶者の収入も併せて記入するよう求められることがあるため、世帯収入として入力する必要がある場合もあります。

主婦がクレジットカードを作る場合、夫の口座を引き落とし口座に設定できる?

基本的にはできません。

なぜならクレジットカードの引き落とし口座はカード名義人本人の口座に限られるためです。

したがって主婦がクレジットカードを作る場合、夫の口座を引き落とし口座として指定することはできないことが多いです。

ただし、一部のクレジットカードは配偶者名義の口座を引き落とし先として登録できる場合もあります。

たとえば、エポスカードや一部の銀行系カードでは、条件付きで配偶者の口座を登録できる可能性があります。

夫の口座を引き落とし先にしたい場合は、事前にクレジットカード会社へ確認することをおすすめします。

また、家族カードを活用すれば夫の口座からの引き落としが可能になるため、そちらを検討するのもよいでしょう。

退職予定だが、クレジットカードは専業主婦になってからでも作れる?

作れます。

ただし、カードによっては申し込み条件に年収の制限があるため、専業主婦になってからでは発行が難しくなるものもあります。

現在まだ在職中なら、収入があるうちにクレジットカードを作っておくほうが審査に通りやすいでしょう。

特に、自分の収入を基準に審査されるカードでは、在職中のほうがより良い条件で発行できる可能性が高いです。

専業主婦になった後にカードを発行する場合は、配偶者の収入をもとに審査される「世帯収入」を考慮するカードを選ぶのがおすすめです。

⇒主婦におすすめのクレジットカードを見に行く!

40代・50代の主婦におすすめのクレジットカードは?

40代、50代の主婦は、スーパーやドラッグストアでの買い物が多いため、日常的な支出でポイント還元が受けられる次のようなカードがおすすめです。

- 三井住友カード(NL)

→対象コンビニ・チェーンでのスマホタッチ決済で還元率最大20倍(※) - イオンカードセレクト

→イオングループでの買い物で割引・ポイント還元率アップ

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%

・Vポイントアッププログラム最大+8%

子育てが落ち着き、旅行や趣味を楽しむ機会が増える40代の主婦には、旅行保険や空港ラウンジ特典が充実した次のようなカードもおすすめです。

- 三井住友カード ゴールド(NL):国内外旅行傷害保険付帯、空港ラウンジサービス付き

- エポスカード:ユナイテッド・シネマ、Expedia、ミュージカル・舞台チケットなどをお得に利用できる

これらの理由から、日常の節約・ポイント活用に強いカードと、旅行やレジャーに便利なカードをバランスよく選ぶことが、40代・50代の主婦にとって最適なクレジットカード選びになります。

⇒主婦におすすめのクレジットカードを見に行く!

主婦・専業主婦がクレジットカードの審査に落ちたらどうする?

クレジットカードの審査に落ちた場合、すぐに再申し込みせず、原因を確認しましょう。

- 申し込んだカードの審査基準が厳しかった

- 過去の延滞や信用情報の問題

- 短期間に複数のカードに申し込んだ

- 審査が比較的通りやすいとされるカード(イオンカードセレクト、エポスカード)などを選ぶ

- 配偶者の収入で審査されるカード(JCB CARD W plus L、イオンカードセレクト)などを検討する

- 6ヶ月以上あけて再申し込みをする(連続申し込みは審査に不利)

また、審査なしで作れる家族カードやデビットカード、プリペイドカードを発行することも選択肢のひとつです。

主婦が離婚するとクレジットカードはどうなるの?

主婦や専業主婦が離婚した場合、手持ちのクレジットカードの名義が自分であれば、そのまま使い続けられます。

ただし、旧姓に戻る場合は必ずカード会社へ名義変更を申請しましょう。

手続きを怠ると、カードの更新や利用時にトラブルが発生する可能性があるため注意が必要です。

また、引き落とし口座が元夫の名義になっている場合は、自分の口座へ変更する必要があります。

クレジットカード会社に連絡し、速やかに手続きを進めましょう。

一方、手持ちのカードが家族カードの場合、離婚後は利用資格を失うため使用できなくなります。

家族カードは本会員の信用情報に基づいて発行されているため、離婚後は新たに自分名義のクレジットカードを作る必要があります。

まだ離婚前で、クレジットカードを持っていない場合は今のうちにカードを作成しておくことをおすすめします。

クレジットカード審査は、配偶者の信用情報や返済能力が考慮されるため、離婚後に収入が不安定な状態では審査に通りにくくなる可能性があるからです。

離婚を考えている場合は、今後の生活に備えて早めに自分名義のクレジットカードを準備しておくと安心です。

主婦・パート・専業主婦でも作れるクレジットカードまとめ

専業主婦はクレジットカードを持てない…このように考えている人は少なくありません。

しかし現在日本では国をあげてキャッシュレス決済の推進をおこなっており、これからは現金以外の決済が主流になるでしょう。

その意味では収入のない専業主婦であっても、クレジットカードを持たなくてはなりません。

今回紹介したとおりクレジットカードのなかには、専業主婦でも問題なく申込めるものが多数あります。

生活費の管理やポイントを利用した節約など、家計のやりくりをまかされている主婦こそ、日々の生活でポイントをためる機会が多いのです。

ぜひ自分に合ったクレジットカードを手に入れて、毎日の生活のなかでお得を手に入れましょう。

専門家からの一言

現金を持たずに買い物ができるクレジットカードは、便利ですね。ポイント還元や優待なども嬉しいサービスです。一方で、お金のコントロールが難しくなるということも心に留めておいてください。

「不必要なものまで買ってしまう。」「レジで金額を見なくなった。」「クレジットカードの明細をみて、こんなに使ったかな?と驚く。」という声を耳にします。使い過ぎてしまった後の支払いに苦労し、赤字家計に陥るケースも散見されます。

お金に振り回されるのでなく、お金をコントロールすることが大切です。クレジットカードは、味方につけて上手に活用しましょう。

2019年に株式会社サイバーエージェントに入社。 クレジットカード、キャッシュレス、カードローンの記事作成を担当。 愛用クレジットカードは楽天ゴールドカードでネットショッピングでは楽天市場を利用するようにしている。楽天ペイ、楽天Edyも使っており、楽天のダイヤモンド会員を維持している。最近はスマホを楽天モバイルに変えるか悩んでいる。 ヤフーカードやPayPay、Kyashなども利用しており、お得にポイントを貯めることが趣味。