PR

PR

即日発行で審査が甘いクレジットカードおすすめ14選!通りやすい・ゆるいカードの選び方や注意点も解説

「今すぐにクレジットカードが必要だけど、審査に通るか不安…」

そんなお悩みをお持ちの方に向けて、今回は即日発行できて審査が甘いとされるおすすめクレジットカードを厳選して紹介。

最短5分で発行されるデジタルカードや、過去に審査落ちした人でも作れたという口コミのあるカードも掲載しています。

まずは発行スピードが早く、即日で使える審査甘いカードTOP3をご覧ください。

| カード名 | デザイン | こんな人におすすめ | 年会費 | 還元率 | 即日発行方法 | その他の特徴 | 公式サイトリンク |

|---|---|---|---|---|---|---|---|

| ACマスターカード |

|

特に審査が不安、今すぐカードを手に入れたい | 無料 | 0% | Web申し込み→自動契約機で最短当日受け取り |

・利用金額の0.25%がキャッシュバック ・「ダメ元で申し込んで審査に通った」口コミあり |

ACマスターカードの詳細をチェック |

| JCB CARD W |

|

今すぐスマホ決済・オンラインショッピングに使いたい | 無料 | 1.0%〜10.5% |

Web申し込み→最短5分でデジタルカード発行 リアルカードは後日郵送 |

・若年層向けで審査ハードル低め ・Amazonやスターバックスなどの優待店を利用するとポイント最大21倍 |

JCB CRRD Wの詳細をチェック |

| プロミスVisaカード |

|

特に審査が不安、なるべく早くカードを手に入れたい | 無料 | 0.5%〜7% |

Web申し込み→最短3分でキャッシング カードは5営業日目安で発送 |

・消費者金融系の柔軟審査 ・セブン-イレブンやガストなど対象店舗でのスマホタッチ決済で7%還元 |

プロミスVisaカードの詳細をチェック |

- 即日発行が可能で審査が甘いとされるクレジットカード10選

- 即日ではないものの、発行スピードが早く審査に通りやすいとされるカード4選

- 審査が甘いとされるクレジットカードの種類と選び方

- 審査に落ちる原因や対処法

- 審査が甘い・ゆるい・通りやすいクレジットカードに申し込む際の注意点

株式会社LIONEL代表。これまで数多くの金融機関・決済関連企業の取材やコンサルティングに携わり、クレジットカードやキャッシュレス決済、信用情報などに関する知見を持つ。 特に「審査に不安のある方でも安心して選べるカード選び」や、「即日発行・デジタルカードを活用したスピード発行」に関する情報提供を得意とする。 ファイナンシャルプランナー資格(AFP)を保有し、金融教育や資産管理の専門家としても活動中。

- 即日発行で審査が甘い・ゆるい・通りやすいクレジットカードおすすめ10選【2025年最新】

- 審査が早い・甘い・通りやすいクレジットカード5選

- 必ず審査が通るクレジットカード・通りやすいカードはある?

- 審査が甘い・ゆるい・通りやすいクレジットカードの種類と選び方

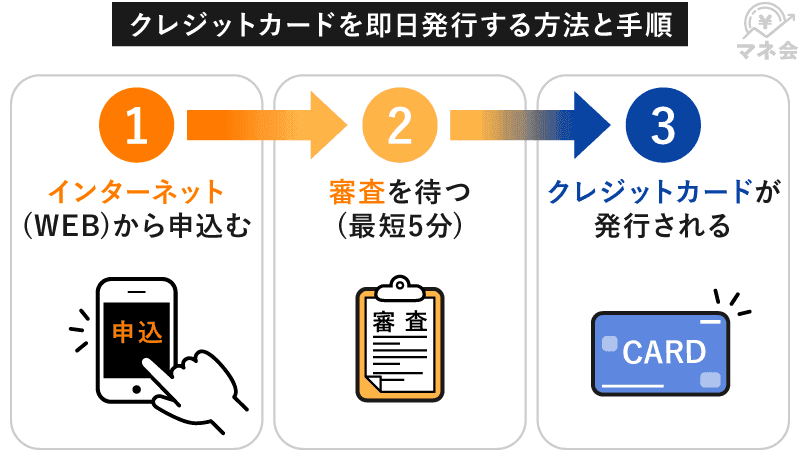

- 審査が甘い・ゆるい即日発行クレジットカードの発行手順

- 審査が甘い・早い・ゆるいクレジットカードに申し込む際の注意点

- クレジットカードの審査の仕組み

- クレジットカードの審査に落ちる原因と落ちやすい人の特徴

- クレジットカードの審査に落ちた場合の対処法

-

即日発行で審査が甘い・ゆるい・通りやすいクレジットカードに関するよくある質問

- 審査甘い即日発行のクレジットカードはある?

- 2chや5chの「審査の甘いクレジットカード」は本当?

- 審査通過率を上げるコツは?

- 審査が早いクレジットカードはどれ?

- 即日発行のクレジットカードは申し込みから何分で受け取れる?

- 通常発行と即日発行の違いは?

- 無職や主婦・専業主婦が即日発行できる審査甘い・ゆるい・通りやすいカードはある?

- 高校生が即日発行できる審査甘い・ゆるい・通りやすいカードはある?

- 個人事業主でも作れる審査甘い・ゆるい・通りやすい即日発行カードは?

- Visa・JCB・Mastercardで審査が甘い・ゆるい・通りやすいのはどれ?

- 即日発行したクレジットカードですぐにキャッシングは利用できる?

- 土日も即日発行できる審査甘い・ゆるい・通りやすいクレジットカードは?

- 即日発行が可能な審査甘い・ゆるい・通りやすいクレジットカードまとめ

即日発行で審査が甘い・ゆるい・通りやすいクレジットカードおすすめ10選【2025年最新】

ここからは審査が甘い・ゆるい・通りやすいとされる即日発行クレジットカードおすすめ10選をご紹介します。

まずは、なかでも特に人気で利便性に優れた6枚を比較しましょう。

| 即日発行カード名 |

デザイン |

こんな人におすすめ | 即日発行できるカードの種類 | 即日キャッシング | その他の特徴 |

|---|---|---|---|---|---|

| ACマスターカード |

|

特に審査が不安、今すぐカードを手に入れたい | リアルカード(※1) | ◯ |

・利用金額の0.25%がキャッシュバック ・「ダメ元で申し込んで審査に通った」口コミあり |

| JCB CARD W |

|

・今すぐスマホ決済やオンラインショッピングに使いたい ・還元率重視 |

デジタルカード(※2) | ✕ |

・若年層向けで審査ハードル低め ・Amazonやスターバックスなどの優待店を利用するとポイント最大21倍 |

| 三井住友カード(NL) |

|

・今すぐスマホ決済やオンラインショッピングに使いたい ・コンビニやチェーン店利用が多い |

デジタルカード | ✕ | セブン-イレブンやガストなどでスマホタッチ決済をすると還元率7%、最大20% |

| イオンカード(WAON一体型) |

|

審査が不安、今すぐカードを手に入れたい ・主婦やシニアにも◎ |

デジタルカード 仮カード(※4) |

✕ |

・イオングループ利用で常にポイント2倍 ・毎月20日、30日のお客さま感謝デーは買い物が5%OFF |

| セゾンカードインターナショナル |

|

ETCカードも即日発行したい |

デジタルカード(※5) リアルカード(※6) ETCカード(※6) |

◯ | 「セゾンカード感謝デー」は西友、リヴィン、サニー利用で5%OFF |

| エポスカード |

|

審査が不安、今すぐカードを手に入れたい |

デジタルカード リアルカード(※7) |

◯ |

・年4回開催されるマルイの「マルコとマルオの7日間」で10%割引 ・ポイントアップや割引の対象店舗が多い |

- デジタルカード:アプリ上に発行される。Apple PayやGoogle Payに紐づけることでスマホ決済やオンラインショッピングを即日利用可能。後日リアルカードが郵送される

- リアルカード:カードの現物。一般的には審査通過後、数日〜1週間程度で郵送される。即日発行対応なら店頭受け取りでその日のうちに使える

- 仮カード:リアルカードを受け取るまで使える即時発行カード。使える店舗・サービスは限られるが即日利用できる

「クレジットカードの現物が今すぐに必要」というわけではなく、「申し込んだ当日中に決済機能さえ使えればよい」という方にはデジタルカードがおすすめです。

ここからは即日発行が可能で審査が甘い・ゆるいとされるおすすめのクレジットカード10選についてそれぞれ特徴やメリットをご紹介します。

ACマスターカード

|

JCB CARD W

|

三井住友カード(NL)

|

イオンカード(WAON一体型)

|

セゾンカードインターナショナル

|

エポスカード

|

PayPayカード

|

ビックカメラSuicaカード

|

dカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 524円(税込)

|

無料

|

| ポイント還元率 | 0% | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% | 0.1 〜 3% | 0.5% | 1 〜 5% | 0.5 〜 3.5% | 1% |

| 発行期間 | 最短即日 | モバ即入会で最短5分(※) | 最短10秒(※) | 最短5分 | 最短即日発行~3営業日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短7分(申込み5分・審査2分)で手続き完了 | 最短1週間 | 2週間 |

| 付帯 サービス |

|||||||||

| 電子 マネー |

- |

|

|

|

|

|

- |

|

|

| 国際ブランド |

|

|

|

|

|

|

|

|

|

(※2)モバ即入会の場合。即時判定(最短5分)の受付時間は、9:00AM~8:00PM。受付時間を過ぎた場合は翌日の受付扱い。申し込み後、カードの到着前にカードを利用する場合は、顔写真付き本人確認書類による本人認証が必要(運転免許証/マイナンバーカード/在留カード)

(※4)店頭で仮カードを受け取れるのは10時〜18時。イオン店頭内にある「イオン銀行」にてカード受け取り。申し込み当日の受け取りを希望する場合は17時までに申し込みを完了させること。イオンマークのある店舗でしか使えない点にご注意ください

(※5)オンライン申し込みは24時間受付。ただし19:30以降の申し込み内容送信については翌日の手続き扱いのため、時間に余裕をもって申し込むこと

(※6)受け取り店舗が営業していれば土日祝日問わず即日発行可能。ETCカードの即日発行は「ETCカード即日発行サービス」対象セゾンカウンターでの申し込みに限る

(※7)オンライン申し込み後、「店頭受取」を選択したうえエポスカードセンターへ行くこと。受け取り店舗が営業していれば土日祝日問わず即日発行可能。

ACマスターカード|他社審査に落ちた人も作れる可能性あり

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

- 土日祝日も即日発行に対応

- 利用金額の0.25%がキャッシュバック

- キャッシングも即日利用可能

- 学生やパート・アルバイト・派遣社員でも申し込みできる

- 「ダメ元で申し込んで審査に通った」口コミあり

ACマスターカードは自動契約機(むじんくん)を利用すれば土日・祝日でも最短即日発行が可能です(※)。

もっともスムーズな即日発行の仕方は、インターネットで申し込み審査通過後に自動契約機へ行く方法です。

自動契約機の営業時間は8時〜21時なので、学校や仕事などで日中忙しい方でもカードを受け取れます。

ACマスターカードは簡単な質問に答えるだけで審査結果を簡易的に判断できる「3秒診断」サービスを提供しているため、申し込みの前に診断を受けてみるとよいでしょう。

またACマスターカードはその他のクレジットカードと異なり、あらかじめカードローン機能がついているため、カード発行後は即日でキャッシングの利用も可能です。

新規の利用者に限り「30日間の無利息期間サービス」を提供するため、期間内に返済すれば利息が発生しません。

口コミでは学生や派遣社員でも審査に通ったとあり、審査難易度は低めと予想されます。

実際にACマスターカードを発行した人の口コミ

▼▼「3秒診断」でカードを発行できるか今すぐチェック▼▼

注意点としてACマスターカードには通常のクレジットカードにあるようなポイント還元の仕組みがなく、支払い方法はリボ払い一択です。

ポイント還元を受けたい、一括払いや分割払いを利用したい方は同じ消費者金融系カードのプロミスVisaカード、モビット VISA-Wを検討してください。

JCB CARD W|モバ即入会でデジタルカードを最短5分で発行

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

- 土日祝日でもデジタルカードを最短5分で発行可能(※1)

- 学生やパート・アルバイト・派遣社員でも申し込みできる

- 通常の還元率が1.0%でポイントを貯めやすい

- Amazonやスターバックスなどの優待店を利用するとポイント最大21倍(※2)

JCB CARD Wはモバ即入会で土日祝日も最短5分のデジタルカード発行に対応します(※1)。

リアルカードは最短3営業日で郵送されます。

申し込み対象が18歳から39歳までに限られており、限定のポイントアップ・割引特典が豊富なので、当てはまる方なら作っておいて損のないカードです。

口コミでは学生や派遣社員でも審査に通過しており、難易度は低めと予想できます。

(※2)一部対象とならない店舗があります。事前にポイントアップ登録が必要です。Starbucks eGiftの購入は21倍、スターバックス カードへのオンライン入金・オートチャージは11倍。パートナー店により特典・条件等が異なるため、最新情報はJCBオリジナルシリーズサイトをご確認ください

実際にJCB CARD Wを発行した人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

三井住友カード(NL)|最短10秒でデジタルカードを即時発行

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

- 土日祝でもデジタルカード最短10秒で発行

- 学生やパート・アルバイト・派遣社員でも申し込みできる

- セブン-イレブンやガストなどでスマホタッチ決済をすると還元率7%、最大20%

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

三井住友カード(NL)は年会費永年無料で「即時発行」に申し込むと土日祝も最短10秒でデジタルカードが発行されます。

これは即日発行対応のクレジットカードのなかでも群を抜いて早いスピードです。

申し込み条件に収入要件がないため、18歳以上であればどなたでも申し込み可能です。

当サイトへ寄せられた口コミでは年収200万円未満の主婦でも発行できており、審査ハードルは低めと想定されます。

実際に三井住友カード(NL)を発行した人の口コミ

イオンカード(WAON一体型)|デジタルカード・仮カードを即日発行できる

- 総合評価

- 口コミ件数 : 32件

- イオングループの対象店舗なら、WAON POINTがいつでも2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引(※)

- 申し込み後、最短5分でデジタルカード発行

- 「カード店頭受取りサービス」で申し込み当日に仮カードを受け取れる(※)

- イオングループ利用で常にポイント2倍

- 毎月20日、30日のお客さま感謝デーは買い物が5%OFF

- 電子マネーWAONポイントが貯まる

イオンカード(WAON一体型)は、クレジットカードと電子マネーWAONが一体となったカードです。

申し込み条件に収入要件がないため審査ハードルは低めと予想され、実際に口コミでは年収200万円以下の方や無収入の主婦でも発行できていることがわかります。

イオンカード(WAON一体型)は、申し込みから最短5分でデジタルカードを発行できるほか、「店頭受取りサービス」利用時はオンライン申し込み後、最短30分で審査が完了し、当日中に仮カードを受け取ることも可能です(※)。

ただし仮カードはイオンマークのある店舗でしか使えない点にご注意ください。

イオンカード(WAON一体型)の通常の還元率は0.5%ですが、イオングループでの利用時はいつでも1.0%にアップするだけでなく、お得な割引優待特典もあるため、イオンユーザーなら作っておいて損はありません。

実際にイオンカード(WAON一体型)を発行した人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

セゾンカードインターナショナル|ETCカードも即日発行可能

- 総合評価

- 口コミ件数 : 14件

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

セゾンカードインターナショナルは最短5分でデジタルカードを発行できます。

オンライン申し込み後、対象のセゾンカウンターへ向かうことで当日中にリアルカードを受け取ることも可能です(※)。

また、「ETCカード即日発行サービス」対象セゾンカウンターでの申し込みではETCカードの即日受け取りもできるため、高速道路の利用をお急ぎの方におすすめします。

セゾンカードインターナショナルの特徴は、有効期限のない永久不滅ポイントが貯まること。

「せっかく貯めていたのにいつのまにか期限切れで失効してしまった」などと損する心配がなく、マイペースに貯められます。

実際に寄せられた口コミでは年収200万以下でも発行できており、セゾンカードインターナショナルの審査難易度は低めと予想できるでしょう。

実際にセゾンカードインターナショナルを発行した人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

エポスカード|最短即日発行・受け取りが可能

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

- 最短5分でデジタルカード発行

- 「エポスカードセンター」にてリアルカードを最短当日受け取りできる

- キャッシングも即日利用可能

- 年4回開催されるマルイの「マルコとマルオの7日間」で10%割引

- ポイントアップ・割引対象店舗が多い

エポスカードは最短5分でのデジタルカード番号発行に対応します。

またオンライン申し込み後、「店頭受取」を選択したうえエポスカードセンターへ行くことでリアルカードを最短当日に受け取ることも可能です。

マルイ店舗でのカード受け取りに限り、マルイ店舗で使える2,000円分の優待クーポンがついてくるのがメリット。

口コミでは年収200万円以下の学生・主婦・フリーターでもエポスカードを発行できており、審査ハードルは低めと予想されます。

実際にエポスカードを発行した人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

PayPayカード|最短7分でデジタルカード発行

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

- 最短7分でデジタルカード発行(※)

- キャッシングも即日利用可能(※)

- ポイント還元率が通常でも1.0%と高め

- Yahoo!ショッピング利用でポイント最大5.0%還元

- PayPayアプリとの連携がお得&便利

PayPayカードは最短7分でデジタルカードを発行可能で、キャッシングも最短即日利用ができます(※)。

通常の還元率が1.0%と高く、PayPayアプリの利用・条件達成では最大1.5%還元が受けられます。

さらにYahoo!ショッピング利用時は最大5.0%にアップするお得なカードです。

実際にPayPayカードを発行した人の口コミ

年会費が一切かからずポイントも貯まりやすいとの事だった為こちらのカードを選びました。審査もその場ですぐメールで行えてTポイントカードの機能も付いているところも魅力でした。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

ビックカメラSuicaカード|店頭にて仮カードを即日発行可能

- 総合評価

- 口コミ件数 : 3件

- 前年1回のクレジット利用で年会費無料

- ビックカメラでのお買い物が基本10%ビックポイントサービス!

- ビックカメラ・コジマ・ソフマップ以外のお買い物でも、実質1%相当のポイント還元!

- 仮カードを即日発行可能

- ポイント還元率がいつでも1.0%、最大11.5%

- Suicaオートチャージ機能付き

- お得なビューカード会員限定特典が使える

ビックカメラSuicaカードは店頭にて仮カードを即日発行可能です(※)。

ただし仮カードはビックカメラ・コジマ・ソフマップ店舗でしか使えず、限度額が20万円(税込)である点にご注意ください。

ビックカメラSuicaカードにはビックポイント、クレジット、Suica、JRE POINTの機能が集約されています。

ビックカメラSuicaカードでSuicaにチャージすると還元率が1.5%に、チャージしたSuicaで支払うと10.0%のビックポイントが付与され、あわせると最大11.5%のポイント還元が受けられます。

そのほか、ビューカード会員限定のお得な特典を活用でき、JR東日本グループのホテルやレンタカー、バス料金が割引されるのもビックカメラSuicaカードの強みです。

実際にビックカメラSuicaカードを発行した人の口コミ

dカード|iDとd払いを即日利用可能

- 総合評価

- 口コミ件数 : 16件

- いつものお買物で100円(税込)ごとに1%ポイントたまる!

- 年会費 永年無料!

- dポイント(期間・用途限定)最大4,000ポイント進呈!

- iDとd払いの即日利用が可能

- 還元率がいつでも1.0%

- 対象の携帯料金を支払うと毎月187円割引

- dカード特約店の利用でポイント還元率アップ

dカードは即日発行できませんが、審査自体は5分で完了し、iDの即日利用が可能になります。

またd払いアプリの支払い方法設定によっては、dカードでの支払いも可能です(※)。

dカードはd払いの支払い方法をdカードにし、dカードを提示したうえでd払いをすることでポイントを3重取りできます。

dカード特約店での利用時は還元率がアップするのも魅力です。

口コミでは年収200万円以下でも発行できたとあるため、審査難易度が低いカードをお探しの方におすすめします。

実際にdカードを発行した人の口コミ

そのほかの即日発行できるおすすめのクレジットカードはこちらを参考にしてください。

審査が早い・甘い・通りやすいクレジットカード5選

即日発行はできないものの、比較的審査のスピードが早く、甘い・ゆるいとされるクレジットカードは次の5選です。

- プロミスVisaカード:カードローンを即日利用可能

- モビットVISA-W:最短4営業日でカード発送

- 楽天カード:最短1週間でカードが届く

- 三菱UFJカード VIASOカード:最短3日〜1週間程度でカードが届く

- ライフカード:オンライン申し込み後、最短2営業日で発行

それぞれご紹介します。

プロミスVisaカード|カードローン機能を即日利用できる

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料

- お買い物でポイントが貯まる

- ナンバーレスで安心安全

- カードローン機能を即日利用できる

- セブン-イレブンやガストなど対象店舗でのスマホタッチ決済で7%還元

- ユニバーサル・スタジオ・ジャパンでのタッチ決済で最大7%還元

プロミスVisaカードは、クレジットカード機能とカードローン機能が一体となったクレジットカードです。

ACマスターカードと同様、消費者金融と提携して発行されるカードであるため審査ハードルは低めと想定されます。

審査結果は最短10秒で表示され、クレジットカードが手元に届くまでには1週間ほど時間がかかりますが、カードローン機能は即日利用可能です。

プロミスVisaカードは、買い物だけでなくプロミスでの借り入れと返済でもVポイントが貯まります。

さらに日常使いでポイントが貯まる高還元率なポイント付与サービスを設けており、セブン-イレブンやガストなど対象コンビニや飲食店でスマホタッチ決済をすると還元率が7%にアップするお得なカードです。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

モビットVISA-W|最短4営業日でカード発送

- 総合評価

- 口コミ件数 : 件

- ローンとクレカが1枚に!

- ETCもクレカも年会費永年無料!

- 買い物・ローン返済でVポイントが貯まる!

- 消費者金融系の柔軟な審査で再挑戦者の通過実績多数

- SMBCモビットの与信実績があると審査に通りやすい傾向

- カードローン返済でもポイントが貯まる

モビット VISA-Wは、消費者金融モビットのカードローン機能を備えた三井住友カード株式会社発行のクレジットカードです。

即日発行はできないものの、最短4営業日で発行されるスピード感が魅力。

消費者金融系カードはその他のカードに比べて審査難易度が低めとされており、「ブラックで審査に通るかわからない」という方でも比較的申し込みしやすいでしょう。

また独自の審査基準を持つことから、他社で審査落ちした人でも作れたという口コミがあります。

モビット VISA-Wはショッピング利用だけでなく、ローン返済でもVポイントが貯まるのが魅力。

お得にポイントを貯めながら、クレジットとローンの両方を1枚で管理できるため、日常の支払いにも便利に活用できるでしょう。

楽天カード|最短1週間で手元にカードが届く

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

- 最短1週間でカードをお届け

- 通常の還元率が1.0%と高くポイントを貯めやすい

- 楽天市場での利用はいつでも3.0%還元

- 新規入会で10,000ポイント付与などキャンペーンが豪華

楽天カードは申し込みから最短1週間で受け取れるカードです。

還元率は通常時でも1.0%と高いですが、楽天Payのチャージ払いでは1.5%にアップし、楽天市場での決済ではいつでも3.0%の高還元を受けられます。

実際に寄せられた口コミでは収入のない主婦や年収200万円以下の学生・フリーターでも発行できていることがわかるため、審査難易度は低めと考えられます。

実際に楽天カードを発行した人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

三菱UFJカード VIASOカード|最短3日〜1週間程度でカードをお届け

- 総合評価

- 口コミ件数 : 7件

- 年会費無料!

- ポイントは自動で現金還元!手続き不要で、用途の制限や無駄がなし!

- 海外旅行傷害保険サービスが利用付帯

- 最短翌営業日発行、到着まで3日〜1週間

- 対象の携帯電話・インターネット・ETC利用でポイント2倍

- 「POINT名人.com」経由のネットショッピングでポイントアップ

- 新規入会で10,000円キャッシュバック

三菱UFJカード VIASOカードはオンライン申し込み後、最短3日〜1週間程度でカードが届きます。

通常の還元率は0.5%ですが、「POINT名人.com」経由のオンラインショッピング還元率が最大25倍にもなります。

オートキャッシュバック機能により、貯めたポイントが自動でキャッシュバックされるため、ポイントを失効する恐れがありません。

対象の携帯電話・インターネット・ETC料金の支払いでポイント2倍になるのも三菱UFJカード VIASOカードの魅力です。

口コミでは収入のない学生や年収200万円以下の個人事業主でも発行できているため、審査に不安がある方でも比較的申し込みやすいカードといえるでしょう。

実際に三菱UFJカード VIASOカードを発行した人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

ライフカード|最短2営業日で発行

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

- オンライン申し込み後、最短2営業日でカード発行

- 初年度ポイント1.5倍、誕生月はポイント3倍

- 利用額に応じたポイントアッププログラムあり

- 「L-mall」経由のネットショッピングでポイント最大25倍

- ポイント有効期限が5年と長い

ライフカードはポイントアップ特典の豊富なカードです。

オンラインで申し込むと最短2営業日でカードが発行されるため、お急ぎの方におすすめ。

年収200万円未満の会社員や無収入の主婦でも発行できている口コミがあるため、審査に不安がある方でも申し込みを検討できます。

実際にライフカードを発行した人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

必ず審査が通るクレジットカード・通りやすいカードはある?

審査なしで即日発行できるクレジットカードや、必ず審査に通るカードは存在しません。

なぜなら、クレジットカードは「後払い」の仕組みであり、信用力の審査(クレジットスコア評価)を通さずに発行することは、カード会社にとって大きなリスクとなるためです。

とはいえ、「独自審査を採用している」「デジタルカード発行に対応する」などの理由から作りやすいとされるカードは複数存在します。

ここからは審査が甘い・ゆるい・通りやすいとされるクレジットカードの種類や選び方を解説します。

審査が甘い・ゆるい・通りやすいクレジットカードの種類と選び方

「審査が甘い」「即日発行」「作りやすい」とされるクレジットカードには、いくつかの特徴があります。

カード選びを間違えると審査落ちや発行の遅延につながるため、審査に不安がある方は審査難易度が低いカードを選ぶことが大切です。

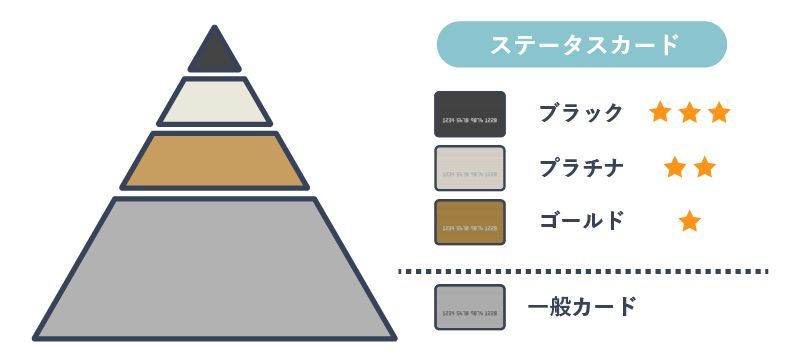

クレジットカードの審査難易度は発行会社によって異なります。

- 消費者金融系:消費者金融会社が発行

- 流通系:小売業者(スーパー、百貨店など)やそのグループ会社が発行

- 信販会社系:元々クレジットカードの発行をおこなっている信販会社が発行

- 交通系:鉄道会社(JR、東京メトロなど)や航空会社(JAL、ANAなど)が発行

- 銀行系:銀行および銀行のグループ会社が発行

消費者金融系と流通系のクレジットカードはその他のカードと比べて審査難易度が低めと考えられています。

またデジタルカードの発行に対応するカードや信販系・交通系・銀行系であっても即日発行できるカードも比較的審査が甘い・ゆるいとされています。

また審査難易度はカードのランクによっても異なり、もっとも優しいとされるのが「一般カード」です。

ここからは各カードの特徴について詳しく解説するため、カード選びの参考にしてください。

消費者金融系カード

できるだけ審査に通りやすいカードを選びたい方には、消費者金融系カードが有力な選択肢です。

なぜなら、発行元が個人向けローン審査のノウハウを活かしており、他と比べて比較的審査基準が柔軟とされているからです。

たとえばACマスターカードは即日発行に対応しており、WEB申し込みから店舗受取までスピーディー。正社員でなくても通過実績があるとの口コミもあります。

ただしポイント還元の仕組みがないのと、リボ払い専用カードである点に注意が必要です。

プロミスVisaカードとモビットVISA-Wは即日発行こそできませんが、比較的発行スピードが早く、ポイント還元を受けられるクレジットカードです。

いずれもカードローン機能搭載で、ローン返済でもポイントが貯まります。

ACマスターカード

|

プロミスVisaカード

|

モビット VISA-W

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0% | 0.5 〜 7% | 0.5% |

| 発行期間 | 最短即日 | 最短5営業日 | 最短5営業日 |

| 付帯 サービス |

|||

| 電子 マネー |

- |

|

|

| 国際ブランド |

|

|

|

流通系カード

流通系カードは、日常使いのしやすさと審査通過のしやすさを両立させたい方におすすめです。

スーパーや百貨店などが発行するカードであるため、自社店舗での利用を促進する目的があり、比較的幅広い層をターゲットにしている傾向があります。

たとえばイオンカード(WAON一体型)は主婦や年金受給者などでも発行実績があり、最短5分でのデジタルカード発行に対応するほか、仮カードの即日発行に対応した店舗受取サービスも人気です。

マルイやモディの利用がお得なエポスカードや、西友やリヴィンの利用がお得なセゾンカードインターナショナルも、デジタルカード・リアルカードの即日発行に対応します。

「特定店舗での還元率を重視しながら、審査にも通りやすいカードが欲しい」という方には理想的な選択です。

イオンカード(WAON一体型)

|

エポスカード

|

セゾンカードインターナショナル

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 1% | 0.5% | 0.1 〜 3% |

| 発行期間 | 最短5分 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短即日発行~3営業日 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

| 国際ブランド |

|

|

|

デジタルカード発行に対応するカード

デジタルカードの発行に対応するカードは、申し込みから審査・発行までが非常にスピーディーで、審査難易度も比較的低めとされています。

なぜならカード番号を即時に発行する仕組み上、スコアリング型のシステム審査を導入しているケースが多く、人的審査よりも早く結果が出やすいためです。

三井住友カード(NL)は最短10秒で、JCB CARD W(※)は最短5分でデジタルカードが発行されるため、オンライン決済や電子マネーにすぐ利用可能。

リアルカードの郵送・到着を待たずに使えるのが大きな魅力です。

「急ぎでカードを使いたい」「即日でカード番号が欲しい」方には、デジタルカード発行対応のクレジットカードが適しています。

JCB CARD W

|

三井住友カード(NL)

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) |

| 付帯 サービス |

||

| 電子 マネー |

|

|

| 国際ブランド |

|

|

信販系・銀行系でも即日発行に対応するカード

信販系や銀行系のカードは一般的に審査が厳しめとされていますが、なかでも即日またはスピード発行に対応したカードは比較的審査難易度が抑えられている傾向にあります。

たとえば三井住友カード(NL)は三井住友銀行発行のカードですが、最短10秒でのデジタルカード発行が可能。

三菱UFJ銀行が発行する三菱UFJカード VIASOカードは即日発行はできませんが、最短翌営業日にカードの現物が発行されます。

審査が不安な方でも「銀行系でも作りやすいカード」を選べば、安心して申し込みやすくなります。

三井住友カード(NL)

|

三菱UFJカード VIASOカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | 最短10秒(※) | 最短翌営業日 |

| 付帯 サービス |

||

| 電子 マネー |

|

|

| 国際ブランド |

|

|

審査が甘い・ゆるい即日発行クレジットカードの発行手順

審査が甘い・ゆるい・通りやすいとされる即日発行カードには次の3種類があり、それぞれ発行手順が異なります。

- 申し込みから数分で発行できるデジタルカード

- 店頭受け取りができるクレジットカード

- 仮カードを発行できるクレジットカード

ここではそれぞれの発行手順を解説します。

申し込みから数分で発行できるデジタルカードの場合

最近では、申し込みから10秒〜5分程度でデジタルカードを発行できるクレジットカードが増えています。

デジタルカードとは審査通過後にスマホやアプリ上に即時発行されるカードのこと。

カード番号やセキュリティ番号などが記載されているため、リアルカードの郵送を待たずにネットショッピングやスマホ決済を即日利用可能です。

- オンラインで申し込む(公式サイトやスマホアプリ上で必要事項を記入)

- 審査完了後、デジタルカードが即時発行される

- Apple PayやGoogle Payに登録し決済利用する

たとえばJCB CARD Wや三井住友カード(NL)は申し込み後、審査に通過すると最短10秒〜5分でデジタルカードが発行され、カードの現物は後日郵送で届きます(※1)(※2)。

カードローン個社が選択されていません。選択してください。

| 無利息 期間 |

|---|

| 審査時間 |

| 実質年率 |

| 借入 限度額 |

(※2)Oliveの最短5分でのデジタルカード発行は三井住友銀行口座を持っている場合

ただし、スマホタッチ決済に対応しない店舗では即日での決済利用ができないためご注意ください。

店頭受け取りができるクレジットカードの場合

クレジットカードの現物を即日で手に入れるためには、店頭でリアルカードの受け取りができるカードへ申し込む必要があります。

あらかじめWebやアプリで申し込みをおこない、審査に通過した後、指定の店舗やカウンターでリアルカードを受け取りましょう。

- オンラインで申し込む(公式サイトやアプリ上にて必要情報を入力する)

- 審査結果の通知を受け取る(最短数分~数時間で審査完了)

- 指定の店舗やカウンターへ行く(運転免許証やマイナンバーカードなど本人確認書類を持参する)

- リアルカード(クレジットカード)を受け取る

クレジットカードの即日発行・即日受け取りに対応するのはACマスターカードやセゾンカードインターナショナル、エポスカードなどです。

ACマスターカード

|

セゾンカードインターナショナル

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0% | 0.1 〜 3% | 0.5% |

| 発行期間 | 最短即日 | 最短即日発行~3営業日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 付帯 サービス |

|||

| 国際ブランド |

|

|

|

注意点としては、クレジットカードの即日受け取りに対応する店舗やカウンターが限られること、営業時間に間に合わない場合はカードを受け取れない点が挙げられます。

店舗やカウンターへ行く手間を省きたい、営業時間中に足を運べない方は、次に紹介するデジタルカードの発行を検討すると良いでしょう。

店舗でクレジットカードを即日発行する方法やその他のおすすめカードについては以下もチェックしてください。

仮カードを発行できるクレジットカードの場合

一部のクレジットカードは、本カードの審査完了を待たずに、仮カードを即日発行するサービスを提供しています。

仮カードは使える店舗や限度額が限られるものの、発行後すぐに使える便利なカードです。

- オンラインや店頭でクレジットカードに申し込む

- 店頭で仮カードを受け取る

- 後日、本カードが郵送される

イオンカード(WAON一体型)やビックカメラSuicaカードは店頭にて仮カードを即日受け取り可能です(※1)(※2)。

イオンカード(WAON一体型)

|

ビックカメラSuicaカード

|

|

| 年会費 |

無料

|

初年度 : 無料

次年度 : 524円(税込)

|

| ポイント還元率 | 0.5 〜 1% | 0.5 〜 3.5% |

| 発行期間 | 最短5分 | 最短1週間 |

| 付帯 サービス |

||

| 電子 マネー |

|

|

| 国際ブランド |

|

|

(※2)ビックカメラSuicaカードの仮カード即日発行は、対象店舗にて20時まで受付

注意点としては、仮カードの発行に対応する店舗やカウンターが限られること、営業時間に間に合わない場合は仮カードを受け取れない点が挙げられます。

また旅行傷害保険やキャッシング機能など、クレジットカードの機能や特典は仮カードには付帯しません。

あくまで本カードが届くまでの支払いの手段として使うカードであることを理解しておきましょう。

審査が甘い・早い・ゆるいクレジットカードに申し込む際の注意点

せっかく審査が甘い即日発行のクレジットカードに申し込んでも、状況によっては審査に落ちたり、その日のうちにカードを受け取れなかったりします。

カードを確実に手に入れ、当日中に利用するためには次のポイントを抑えておきましょう。

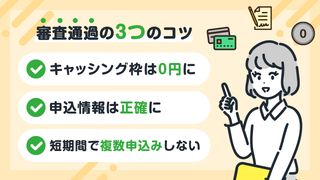

- キャッシング枠の設定を避ける

- 入会キャンペーンをうまく活用する

- 短期間で複数のカードに申込まない

- 申し込みフォームは正確に記入する

- オンライン口座登録を済ませておく

- 学生や主婦は親や配偶者の年収を申告する

- 受け取り場所や営業日時を確認する

それぞれ解説します。

キャッシング枠の設定を避ける

クレジットカードには、買い物で利用する「ショッピング枠」と現金を借入れできる「キャッシング枠」の2つの利用枠があります。

審査の通過率を上げたい場合は、クレジットカードの申し込み時にキャッシング枠を設定せずに申し込むのがおすすめ。

なぜならキャッシング枠を設定すると、カード会社は「申込者が現金を借りる必要がある=支払い能力に余裕がないのでは?」と慎重に判断するため、信用情報の確認が厳しくなる可能性があるためです。

またキャッシング枠には「総量規制」が適用されるため、貸金業者からの借入総額は年収の3分の1までに制限されます。

そのため、申込者の年収によってはキャッシング枠を設定することで希望通りの枠を持てなかったり、審査に影響を及ぼす可能性があります。

ただし、キャッシング枠は便利な機能でもあるため、どうしても利用したい人もいるでしょう。

その場合は、最初はキャッシング枠を0円にして申し込み、後から増枠申請をする方法もあります。

どうしても申し込み時にキャッシング枠をつけたい場合は、10万円以下などできるだけ少額に設定すると、審査への影響を最小限に抑えられます。

専門家からのコメント

意外と知られていませんが、キャッシング枠とショッピング枠とでは適用される法律が異なります。

キャッシング枠には貸金業法が、ショッピング枠には割賦販売法が適用されます。

貸金業法は、過度な借入れから消費者を守るための法律であり、割賦販売法は、クレジットカードでの後払いを適切に規制するための法律です。

キャッシング枠を申請すると「お金に困っている人」という印象を与えるため、審査に影響するといわれています。消費者保護の観点から、借入れを抑える必要があると判断されるからです。

とはいえ、キャッシング枠はカード発行後でも申し込むことができるので、必要であれば発行後にキャッシング枠を設けることを検討しても良いでしょう。

入会キャンペーンをうまく活用する

クレジットカードの審査通過率を高めるには、入会キャンペーンのタイミングを狙って申し込むことがおすすめです。

入会キャンペーンは、カード会社が新規顧客を獲得するために実施するもので、キャンペーンの対象になるカードは普段よりも申し込みしやすい傾向にあるといわれています。

特に、もともと審査が厳しくないカードであれば、より発行のチャンスが広がる可能性があるでしょう。

さらに、カード会社の決算期(2月~3月上旬の本決算、9月の中間決算)は、新規会員数を増やしたいと考える企業が多いため、普段よりも申し込みしやすくなる可能性があるといわれています。

ただし、すべてのカードが決算期に審査が甘くなるわけではないため、キャンペーンの有無や申し込み条件をしっかり確認しておきましょう。

楽天カードは大型の入会キャンペーンを定期開催することで知られるクレジットカードです。

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

短期間で複数のカードに申込まない

クレジットカードを申し込む際は、短期間に複数のカードに申し込むのは避けましょう。

なぜなら、一度に複数のクレジットカードに申し込むと、「申し込みブラック」と呼ばれる状態になり、審査に通りにくくなる可能性があるからです。

申し込みブラック状態になるとカード会社に「この人はお金に困っているのでは?」と警戒されるため、審査が厳しくなりカード発行ができないケースがあります。

一般的に、クレジットカードの申し込み履歴は信用情報機関に約6か月間記録されるため、申し込みの間隔は最低でも3〜6か月空けるのが理想的です。

申し込みフォームは正確に記入する

クレジットカードの申込みフォームは、丁寧かつ正確に記入し、虚偽の申告をしないことが重要です。

故意ではなくても誤った情報を記載してしまうと、「虚偽の申告」とみなされ、審査落ちの原因になる可能性があります。

特に、年収や勤務先情報など、審査に直結する項目は正しく記入しましょう。

意図的に虚偽の申告をした場合、信用情報機関に記録が残り、今後クレジットカードの申し込みに影響を及ぼすこともあります。

また、申込みフォームは極力すべての項目を埋めるのが望ましいです。

空欄が多いと「情報が不足している」と判断され、追加の確認作業が発生し、審査に時間がかかる可能性があります。

現在はWebでの申込みが主流ですが、郵送で申し込む場合は特に記入ミスや漏れが発生しやすいため、事前にしっかりと確認してから送付するようにしましょう。

オンライン口座登録を済ませておく

クレジットカードへの申し込み時には、支払い用の銀行口座を事前にオンライン登録しておくことで、審査やカード発行がスムーズになります。

近年、多くのカード会社ではオンライン口座振替サービス(インターネット経由での口座登録)を導入しており、紙の書類を提出する必要がありません。

これにより、口座情報の確認にかかる時間を短縮でき、カードの発行スピードが早まる可能性があります。

特に即日発行を希望する場合、申し込み後に口座登録の手続きをしていると時間がかかり、当日中の審査完了が間に合わなくなることもあります。

事前にオンライン口座登録が可能な銀行を確認し、準備を整えておくことが重要です。

なお、オンライン口座登録に対応していない銀行もあるため、利用予定のカード会社がどの銀行と提携しているかを確認しておくと、スムーズに申し込みができます。

学生や主婦は親や配偶者の年収を申告する

クレジットカードの申し込みでは、安定した収入があるかどうかが審査の重要なポイントになりますが、学生や専業主婦(主夫)のように収入がない人でもクレジットカードを作れる場合があります。

自身で収入を得ていない場合は親や配偶者の年収を申告できるクレジットカードを選ぶことが大切です。

多くのカード会社では、「世帯収入」として親や配偶者の収入を考慮するため、自身に収入がなくても審査に通る可能性があります。

ただし、すべてのカードが親や配偶者の年収を申告できるわけではないため、申し込む前にカード会社の審査基準を確認しましょう。

また、配偶者の同意が必要な場合もあるので、事前に話し合っておくとスムーズです。

加えて、学生専用カードや専業主婦向けのカードは比較的審査が通りやすい傾向にあるため、そうしたカードを選ぶのもひとつの方法です。

受け取り場所や営業日時を確認する

クレジットカード確実に即日発行・即日受け取りするためには、カードの受け取り方法や受け取り可能な場所・時間を事前に確認しておくことが重要です。

特に、店頭受け取りが可能なカードを申し込む場合は、カードカウンターの所在地や営業時間をチェックしておきましょう。

カードカウンターはショッピングモールや駅ビル内に設置されていることが多く、店舗の営業時間に合わせて受け取る必要があります。

また、土日祝日でも即日発行できるかは店舗やカウンターによって異なるため、平日しか受け取れない場合はスケジュールの調整が必要です。

さらに、受け取りには本人確認書類が必要になるため、運転免許証やマイナンバーカードなどの公的書類を忘れずに持参しましょう。

書類不備で受け取りができないと、即日発行ができなくなる可能性もあります。

確実にカードを受け取るためにも、申し込み前に受け取り場所や営業日時をしっかり確認しておくことが大切です。

クレジットカードの審査の仕組み

クレジットカードの審査は、ほとんどのカード会社で「スコアリング方式」によって自動的に評価される仕組みです。

申し込み者の信用力を点数化し、一定の基準を満たしていれば可決となりカードが発行されます。

スコアリング審査では主に属性情報や信用情報にもとづいて機械的にスコアを算出します。

- 家族構成や配偶者の有無

- 住まいは持ち家か賃貸か、居住年数はどれくらいか

- 勤務先とその規模、勤続年数

- 雇用形態(正社員・非正規社員・アルバイト・パートなど)

- 年収

- カードやローンへの申し込み履歴や契約内容

- 支払い状況

- 借入金額と件数

- 支払い遅延・滞納などの金融事故情報

たとえば「正社員で3年以上の勤続年数がある」「過去に延滞歴がない」「持ち家に長く住んでいる」などは、プラスの加点要素です。

反対に「直近で複数のカードに申し込んでいる」「支払い遅延歴がある」「収入が不安定」などは、スコアが下がる原因となります。

この方式により、審査結果は申し込み後すぐに出るケースが多く、最短数秒〜数分で発行の可否が決まるカードもあります。

とくに「即日発行」や「デジタルカード即時発行」に対応するクレジットカードでは、スコアリング審査が採用されていることが多く、審査の早さにもつながっています。

つまり、スコアリング方式は「属人的な判断が入らない分、客観的・迅速な審査が可能」というメリットがあります。

その一方で、機械的に点数が足りなければ自動的に否決となるため、自身の属性情報や信用情報に自信がない方は「通りやすい」「作りやすい」とされるカードを選ぶことが重要です。

専門家からのコメント

審査項目は数多くありますが、大まかに「本人情報」、「過去の取引」、「現在の取引」の3つに分類されます。

「本人情報」とは、カード申請者自身の基本情報のことです。年収や勤め先、勤続年数などが該当します。

「過去の取引」とは、申請者が過去に行った取引履歴のことです。過去の延滞履歴や自己破産の有無についてチェックされます。

「現在の取引」とは、申請者が利用しているローン取引の現況です。現在のローン残高と言い換えることができます。

クレジットカードの審査では、上記のいずれかがクリアされていれば良いのではなく、基本的には3つの項目を全てクリアする必要があるのです。

独自審査を採用するクレジットカードもある

クレジットカードの審査には、スコアリング方式以外に「独自審査」を導入しているカードも存在します。

なかでも、消費者金融系や一部の信販系では、過去の取引実績や社内基準に基づいて審査を行うケースが多い傾向です。

たとえば、ACマスターカードやプロミスVisaカード、モビット VISA-Wなどは、他社で否決された人でも可決されることがあり、発行実績があります。

信用情報に不安がある人にとっては、こうしたカードが現実的な選択肢となる場面も少なくありません。

ただし、独自審査=誰でも通るという意味ではありません。

収入の安定性や債務状況によっては慎重な審査が行われ、場合によっては否決となる可能性もあるためです。また、審査基準が一般に公開されていない点には注意が必要でしょう。

自分に合った審査方式を理解し、確実に通過できそうなカードを一枚に絞って申し込むことが重要です。

ACマスターカード

|

プロミスVisaカード

|

モビット VISA-W

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0% | 0.5 〜 7% | 0.5% |

| 発行期間 | 最短即日 | 最短5営業日 | 最短5営業日 |

| 付帯 サービス |

|||

| 電子 マネー |

- |

|

|

| 国際ブランド |

|

|

|

クレジットカードの審査に落ちる原因と落ちやすい人の特徴

クレジットカードの審査に通らない主な理由は、「信用情報の評価が低い」「収入や雇用形態が不安定」といった属性的な要因が大半です。

そのため、審査に落ちる人には一定の傾向が見られます。

まず、クレジットカードの審査ではスコアリング方式が採用されており、年収や勤務先の安定性、勤続年数、居住形態、信用情報などが点数化されます。

スコアが一定の基準に達しなければ、自動的に否決となる仕組みです。

たとえば、以下のような人は審査に落ちやすい傾向にあります。

- 年収200万円未満、または勤続1年未満の非正規雇用者

- 過去にカードやローンの支払い延滞・未払・強制解約の履歴がある

- 直近6ヶ月以内に複数のカードを申し込んでいる(申し込みブラック状態)

- 居住年数が短い、住居が不安定(引っ越し直後、ウィークリーマンションなど)

- 「無職」「専業主婦」で、世帯収入や配偶者情報を記載していない

また、「携帯料金の分割支払い延滞」や「奨学金返済の遅延」なども、見落とされがちですが信用情報に記録されているケースがあります。

審査通過を目指すには、少なくとも「年収」「勤務先」「信用情報」の3点を見直すことが重要です。

クレジットカードの審査に落ちた場合の対処法

クレジットカードの審査に落ちた場合の対処方法としては次の2点が考えられます。

- 6ヶ月後に再申し込みする

- プリペイドカード・デビットカードに申し込む

それぞれ解説します。

6ヶ月後に再申し込みする

一定期間内に複数のクレジットカードに申し込むと、「申し込みブラック」状態に陥り、「お金に困っている」と見なされ、審査が通りにくくなります。

そのため、クレジットカードの審査に落ちた場合、少なくとも6ヶ月以上は期間を空けてから再申し込みを検討することをおすすめします。

クレジットカードへの申し込み履歴は信用機関に6ヶ月間保存され、その情報が審査に影響を与えるためです。

再申し込みをする際には、信用情報の改善や収入の増加、借入れの減少などを考慮して申し込むと、審査通過の可能性が高くなります。

例えば、クレジットカード利用履歴や借金の返済状況が改善されていれば、信用スコアが向上し、審査が有利に進む可能性があります。

また、審査に落ちた理由が不明な場合や、自分の信用情報がどのように影響しているかを把握したい場合には、信用情報開示請求を行うことをおすすめします。

開示請求を行うことで自分の信用情報を確認できるため、具体的にどの部分が審査に影響を与えたのかがわかり、次回申し込み時に改善すべき点が明確になります。

開示請求の方法はこちらで解説しているので参考にしてください。

またクレジットカードに再申し込みする際には、前回の申し込み時に問題があった点を反省し、自己管理をしっかりと行うことが重要です。

プリペイドカード・デビットカードに申し込む

クレジットカードの審査に落ちた場合、プリペイドカードやデビットカードに申し込むのもひとつの手段です。

プリペイドカードやデビットカードはクレジットカードと異なり、信用情報に大きな影響を与えず、基本的に審査がないため比較的簡単に発行できます。

プリペイドカードとは

プリペイドカードは、あらかじめチャージした金額内でしか使えないカードです。

審査が不要なため、クレジットカード審査に落ちた人でも発行できます。

特に、ネットショッピングや支払いで便利に使えるため、クレジットカードが使えない状況であっても代用が可能です。

ただし、プリペイドカードには、信用情報への影響はありませんが、クレジットカードに比べて利用範囲が限られることがある点に注意が必要です。

デビットカードとは

デビットカードは、銀行口座に直接紐づけられたカードで、クレジットカードのように後払いではなく、支払いと同時に口座から引き落とされます。

審査がないため、口座に十分な残高があれば即時に使用可能です。

クレジットカードのように借金をせずに済むため、利用者にとっては負担が少ないメリットがあります。

オンラインでのショッピングもでき、日常的な支払いにも利用できます。

即日発行で審査が甘い・ゆるい・通りやすいクレジットカードに関するよくある質問

審査が甘い・ゆるい・通りやすいとされる即日発行クレジットカードに関する以下の疑問にお答えします。

- 審査甘い即日発行のクレジットカードはある?

- 2chや5chの「審査の甘いクレジットカード」は本当?

- 審査通過率を上げるコツは?

- 審査が早いクレジットカードはどれ?

- 即日発行のクレジットカードは申し込みから何分で受け取れる?

- 通常発行と即日発行の違いは?

- 無職や主婦・専業主婦が即日発行できる審査甘い・ゆるい・通りやすいカードはある?

- 高校生が即日発行できる審査甘い・ゆるい・通りやすいカードはある?

- 個人事業主でも作れる審査甘い・ゆるい・通りやすい即日発行カードは?

- Visa・JCB・Mastercardで審査が甘い・ゆるい・通りやすいのはどれ?

- 即日発行のクレジットカードですぐにキャッシングは利用できる?

- 土日も即日発行できる審査甘いクレジットカードは?

審査甘い即日発行のクレジットカードはある?

あります。消費者金融系や一部の流通系クレジットカードは、審査が比較的ゆるいとされ、即日発行にも対応しています。

なぜなら、自社の顧客層に合わせて審査基準が柔軟に設定されており、年収や雇用形態に寛容な傾向があるからです。

たとえばACマスターカードやエポスカードは、即日審査・発行に対応し、パート・アルバイトでも通過実績があります。

「審査に自信がないけど急ぎでカードが欲しい」という方は、これらのカードを検討するのが現実的です。

ACマスターカード

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0% | 0.5% |

| 発行期間 | 最短即日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 付帯 サービス |

||

| 電子 マネー |

- |

|

| 国際ブランド |

|

|

2chや5chの「審査の甘いクレジットカード」は本当?

一部は事実ですが、すべてを鵜呑みにするのは危険です。

掲示板では体験談が集まりやすく、「審査が甘い」「ブラックでも通った」といった書き込みも少なくありません。

ただし、信用情報や申込時の状況は個人差が大きく、同じカードでも通る・落ちるケースが分かれます。

たとえばACマスターカードやプロミスVisaカード、モビット VISA-Wなどどの消費者金融系カードは比較的審査通過率が高く、ネットでも高評価。

とはいえ、「落ちた」という報告もあり、情報の真偽は慎重に見極める必要があります。

信頼できる公式情報や金融機関の公式サイトを参考にすることが、安全で確実なカード選びにつながります。

ACマスターカード

|

プロミスVisaカード

|

モビット VISA-W

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0% | 0.5 〜 7% | 0.5% |

| 発行期間 | 最短即日 | 最短5営業日 | 最短5営業日 |

| 付帯 サービス |

|||

| 電子 マネー |

- |

|

|

| 国際ブランド |

|

|

|

審査通過率を上げるコツは?

クレジットカードの審査通過率を上げるためには次のポイントを抑えましょう。

- 安定した収入を得る:特に正社員や契約社員の方が有利です

- 信用情報に傷をつけない:過去に延滞や滞納歴がある場合、審査に影響を及ぼす

- カードの申し込み時期を考慮する:年末年始や決算前に申し込むとカード会社が顧客を獲得したいと考えるため、審査難易度が低くなる傾向

- 申し込み内容を正確に記載する:虚偽の申告や不正確な情報が記載されていると、審査が通らない可能性がある

審査が早いクレジットカードはどれ?

デジタルカードの発行に対応するクレジットカードは審査が早く、最短10秒〜5分で発行されます。

- JCB CARD W:最短5分(※1)

- 三井住友カード(NL):最短10秒

- イオンカード(WAON一体型):最短5分

JCB CARD W

|

三井住友カード(NL)

|

イオンカード(WAON一体型)

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 最短5分 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

| 国際ブランド |

|

|

|

(※2)三井住友銀行口座を持っている場合

デジタルカードではなく、通常のクレジットカードのなかで比較的審査が早いのは次のカードです。

- ACマスターカード:自動契約機(むじんくん)で最短当日受け取り

- セゾンカードインターナショナル:セゾンカウンターで最短当日受け取り

- エポスカード:エポスカードセンターで最短当日受け取り

ACマスターカード

|

セゾンカードインターナショナル

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0% | 0.1 〜 3% | 0.5% |

| 発行期間 | 最短即日 | 最短即日発行~3営業日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 付帯 サービス |

|||

| 電子 マネー |

- |

|

|

| 国際ブランド |

|

|

|

即日発行のクレジットカードは申し込みから何分で受け取れる?

デジタルカードの場合、申し込みから最短5分でスマホやアプリ上にカード番号が発行されます。

リアルカードの場合、最短即日の発行が可能です。

マネ会では実際に即日発行できるクレジットカードの時間を調査しました。

各クレジットカードの発行にかかった時間は以下のとおりです。

ACマスターカード

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0% | 0.5% |

| 発行期間 | 最短即日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 付帯 サービス |

||

| 電子 マネー |

- |

|

| 国際ブランド |

|

|

申し込みの当日に決済をしたい、カードを受け取りたい方はデジタルカードの発行に対応するカードや店頭・カウンターでリアルカードを受け取れるカードを選びましょう。

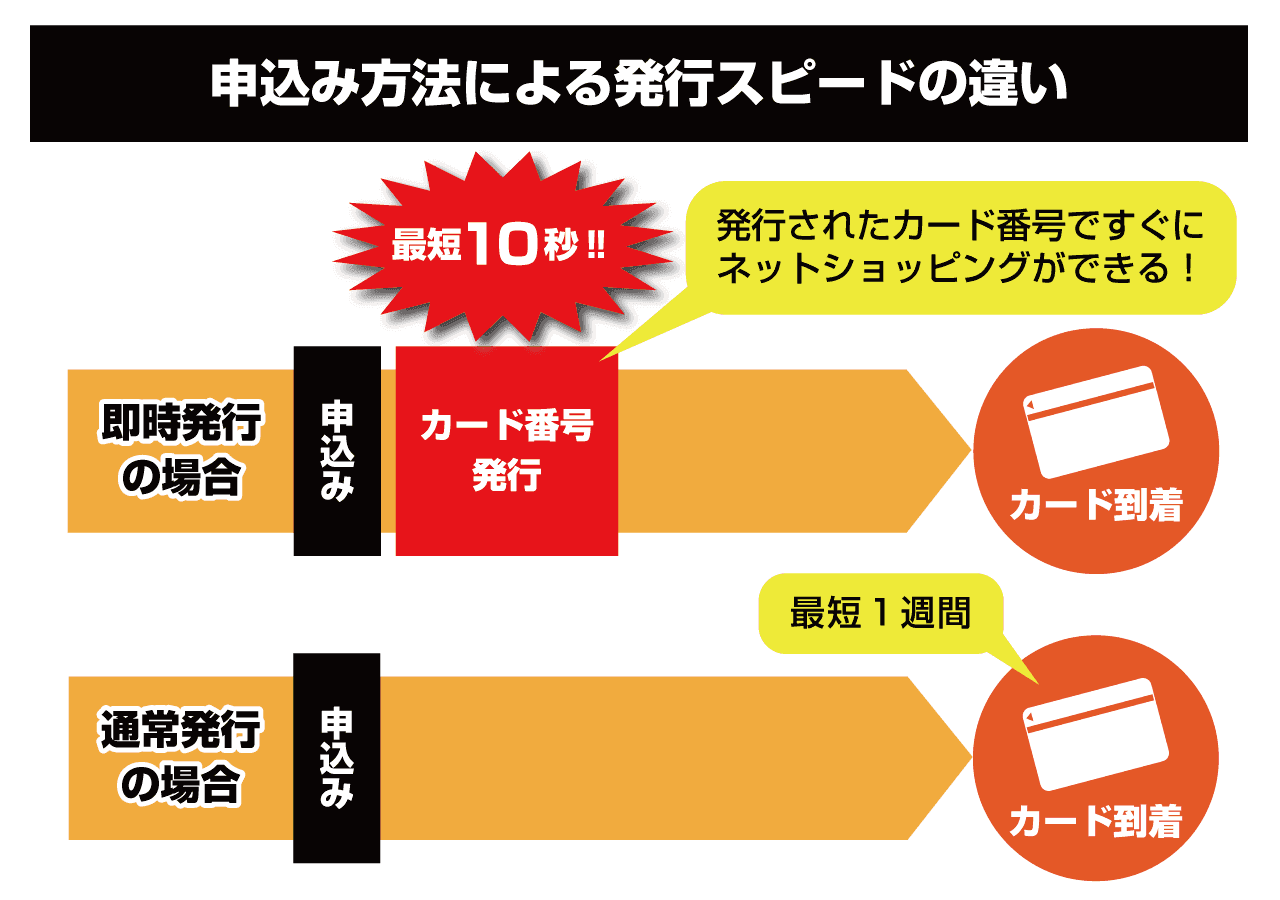

通常発行と即日発行の違いは?

クレジットカードには「通常発行」と「即日発行」の2つの発行方法があり、それぞれの違いが次のとおりです。

| 違い | 通常発行 | 即日発行 |

|---|---|---|

| 発行までの時間 | 数日~1~2週間 | 最短5分〜申し込み当日中 |

| カードの受け取り方法 | 郵送を待つ |

スマホでデジタルカード番号を受け取る 店頭にてリアルカード・仮カードを受け取る |

| 審査スピード | 1時間〜数日 | 即日・即時審査 |

即日発行は急いでカードを使いたい場合に便利ですが、通常発行のカードに比べて一部の機能や特典が異なる場合もあるため、事前に確認しておくことが大切です。

無職や主婦・専業主婦が即日発行できる審査甘い・ゆるい・通りやすいカードはある?

無職や主婦・専業主婦の場合、収入証明書が必要ない場合が多いクレジットカードであれば、即日発行できる可能性があります。

ACマスターカードやイオンカード(WAON一体型)などは、安定した収入がなくても申し込みやすく、即日発行が可能です。

また無職や専業主婦の場合、配偶者の収入を申告することで審査が通りやすくなる場合があります。

ACマスターカード

|

イオンカード(WAON一体型)

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0% | 0.5 〜 1% |

| 発行期間 | 最短即日 | 最短5分 |

| 付帯 サービス |

||

| 電子 マネー |

- |

|

| 国際ブランド |

|

|

高校生が即日発行できる審査甘い・ゆるい・通りやすいカードはある?

高校生が即日発行できるクレジットカードはありません。日本の法律では、未成年者は親の同意が必要なため、高校生がクレジットカードを作ることは難しいです。

親と一緒に申し込むことができる「家族カード」の発行が現実的な選択肢です。

個人事業主でも作れる審査甘い・ゆるい・通りやすい即日発行カードは?

個人事業主でも作れる即日発行カードはあります。例えば、ACマスターカードは審査が比較的緩やかで、即日発行が可能です。

また、デジタルカード発行に対応するJCB CARD Wや三井住友カード(NL)も個人事業主が申し込みやすいカードとされています。

個人事業主がクレジットカードに申し込む際は、事業の収入を証明できる書類を準備することで、審査通過しやすくなる点も覚えておきましょう。

ACマスターカード

|

JCB CARD W

|

三井住友カード(NL)

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0% | 1 〜 10.5% | 0.5 〜 7% |

| 発行期間 | 最短即日 | モバ即入会で最短5分(※) | 最短10秒(※) |

| 付帯 サービス |

|||

| 電子 マネー |

- |

|

|

| 国際ブランド |

|

|

|

Visa・JCB・Mastercardで審査が甘い・ゆるい・通りやすいのはどれ?

Visa・JCB・Mastercardで審査が甘い・ゆるい・通りやすいとされるカードは次のとおり。

即日発行したクレジットカードですぐにキャッシングは利用できる?

即日発行対応のクレジットカードのなかには即日キャッシングに対応するものがありますが、審査状況によってはキャッシング枠が設定されるまで時間がかかり、即日利用ができないことがあります。

ACマスターカードやプロミスVisaカードのようにあらかじめキャッシング機能が付帯するカードを選ぶことで即日キャッシングを利用できます。

ACマスターカード

|

プロミスVisaカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0% | 0.5 〜 7% |

| 発行期間 | 最短即日 | 最短5営業日 |

| 付帯 サービス |

||

| 電子 マネー |

- |

|

| 国際ブランド |

|

|

土日も即日発行できる審査甘い・ゆるい・通りやすいクレジットカードは?

当記事で紹介しているクレジットカードはどれも土日祝日の即日発行に対応しています。

ただし、申し込んだ時間帯や受け取りに行くタイミングによっては即日発行隣らない可能性があるため注意が必要です。

⇒即日発行クレジットカードを見に行く!

即日発行が可能な審査甘い・ゆるい・通りやすいクレジットカードまとめ

即日発行が可能で審査が甘い・ゆるい・通りやすいといわれているクレジットカードを中心に紹介してきました。

基本的に、審査が早く作りやすいとされるクレジットカードは消費者金融系と流通系のカードです。

ただし、「即日発行が可能=審査が早い=審査が甘い・ゆるい」ということにはならないので、その点は注意が必要になります。

基本的にクレジットカードの審査は、スコアリング方式が採用されているので、カード会社によって基準が違うとはいえ、一定の基準をクリアしなければ審査に落ちる可能性があることは覚えておいてください。

専門家からの一言

カード会社によって審査基準は異なり、カード発行が比較的容易な会社は存在します。

しかし、すぐに発行できるからと無計画にカードを利用してしまうと、返済に困り、最悪の場合は自分の信用情報に傷がついてしまいます。今後カードの発行やローンの申請が難しくなるので注意が必要です。

お金の必要性と返済計画を事前に熟考し、適切なカード利用を心がけることが重要だといえるでしょう。

食品や雑貨商品などを扱うライター・編集を経て、マネ会を担当。クレジットカードのポイント還元や特典だけでなく、各カード会社の戦略やマーケティングにも興味あり。普段使っているクレジットカードはJALカードで、実家への帰省の際には、貯めたマイルを特典航空券に交換している。ヤフオクやヤフーショッピングで買い物をする際には、ヤフーカードも使用。体を動かすことが好きで、定期的にジムで筋トレ。機会あれば、山へハイキングに出かけ、帰りの温泉を楽しむ。