PR

PR

【2025年最新】審査が甘く通りやすいクレジットカード11選!即日発行できて緩いカードの特徴を解説

審査が甘い、緩いクレジットカードはあるのかを解説します。

比較的審査がとおりやすいとされるクレジットカードには、いくつかの特徴があります。

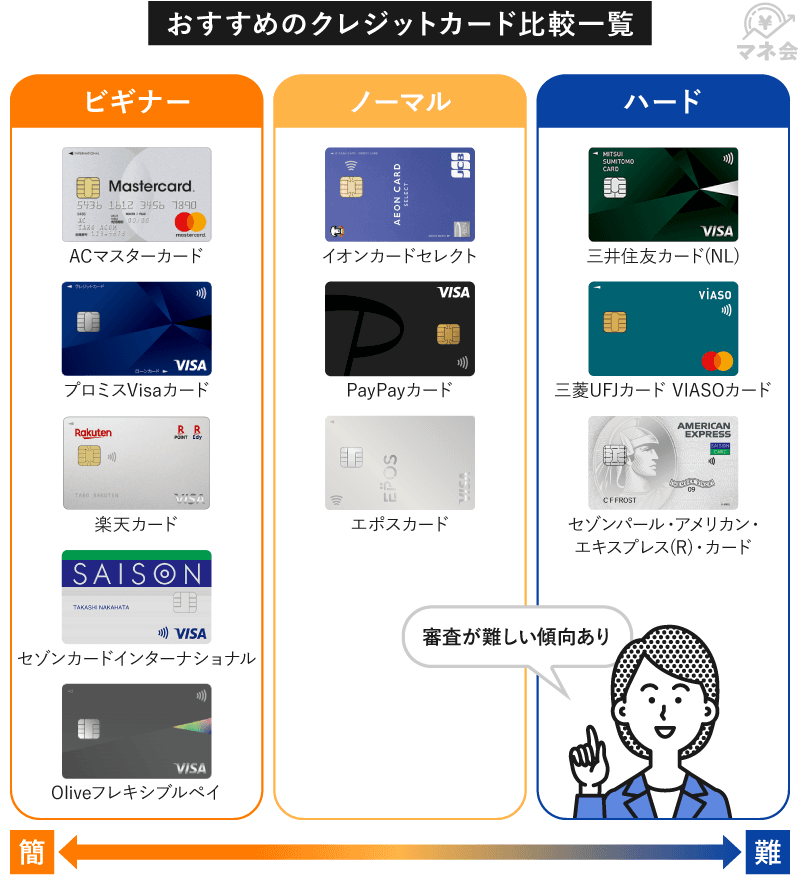

クレジットカード評論家の岩田昭男さんによると、カードには難易度の段階があるといいます。

ビギナーレベルは学生やアルバイトでも申し込みやすく、ノーマルレベルになるとフリーランスや契約社員でも取得しやすくなります。

一方、ハードレベルのカードは正社員や公務員向けで、一定以上の年収など厳しい条件が求められることが多いそうです。

月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動するが、メインはクレジットカード&デビットカード、電子マネーなど。年に4回ほどクレジット&電子マネーのムックを出版しており、70冊以上を監修。30年間に渡って業界の定点観測をしており、最新情報にも詳しい。とくにSuicaは2001年のサービス・スタート以来の愛好者で、通勤から買い物まで活用している。主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)など。ウェブは「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。早稲田大学第一文学部卒業。同大学院修士課程修了。

| 審査難易度 | 対象クレジットカード | 職業 | 年収 | |

|---|---|---|---|---|

|

1 ビギナー 初めてクレジットカードを作る方におすすめ |

・ACマスターカード ・プロミスVisaカード ・楽天カード ・セゾンカードインターナショナル ・Oliveフレキシブルペイ |

学生、主婦、アルバイト可 |

100万円未満でも可 | |

|

2 ノーマル 審査が不安な方におすすめ |

・イオンカードセレクト ・PayPayカード ・エポスカード |

パート、契約社員、フリーランス可 | 100万円以上が望ましい | |

|

3 ハード 標準的な審査基準を設けている |

・三井住友カード(NL) ・三菱UFJカード VIASOカード ・セゾンパール・アメリカン・エキスプレス(R)・カード |

正社員、公務員推奨 | 200万円以上が望ましい |

そして、審査なしのクレジットカードは存在しません。

これは、賃金業法で審査が義務付けられているからです。

本記事では、クレジットカードの審査に不安を感じている方に向けて、審査が甘めといわれるカードの特徴や選び方を詳しく解説します。

また、おすすめなクレジットカードや、審査にとおるためのポイントについても触れていきますので、ぜひ参考にしてください。

※この記事では、審査が甘いクレジットカードはあるのか?審査に通るコツはあるのかを、ファイナンシャルプランナーの新井智美さんと、マネーコンサルタントの平井祥子さんの監修コメント付きで解説させていただきます。

2006年11月 卓越した専門性が求められる世界共通水準のFP資格であるCFP認定を受けると同時に、国家資格であるファイナンシャル・プランニング技能士1級を取得。2017年10月 独立。主に個人を相手にお金に関する相談及び提案設計業務を行う。個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン住宅購入のアドバイス)、企業向け相談(補助金、助成金の申請アドバイス・各種申請業務代行)の他、資産運用など上記内容にまつわるセミナー講師(企業向け・サークル、団体向け)を行う傍ら、執筆・監修業も手掛ける。

マネーコンサルタント、オフィスFP Lino代表。理系出身の元エンジニア。結婚後、家計管理や資産運用などを自己流で行う中でお金の知識がないことに愕然とし、ファイナンシャルプランナーの資格を取得。お金と向き合うことで人生観が変わり生きやすくなった経験から、たくさんの方にお金の知識を伝えることでお金の不安や悩みを解消し、自分軸で豊かに生きて欲しいとの思いで個別相談やマネー講座、執筆を中心に活動中。「理想を叶えるお金の人生設計」やお金の知識についてわかりやすく伝えるオンラインでのセミナーや個別相談が好評。生涯のお金の計算、資産運用を含めたプランニングを得意とする。夫が転勤族であることからキャリアについて悩んだ経験があり、働き方や仕事と家庭の両立に悩む女性の相談に乗り、ママや女性が『幸せに豊かに暮らすための自分らしいライフスタイル』をつくるサポートもおこなっている。2児の母。

ACマスターカード

|

プロミスVisaカード

|

三井住友カード(NL)

|

Oliveフレキシブルペイ

|

楽天カード

|

イオンカードセレクト

|

三菱UFJカード VIASOカード

|

PayPayカード

|

エポスカード

|

セゾンカードインターナショナル

|

セゾンパール・アメリカン・エキスプレス(R)・カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 1,100円(税込)

|

| ポイント還元率 | 0% | 0.5 〜 7% | 0.5 〜 7% | 0.5 〜 20% | 1 〜 3% | 0.5 〜 1% | 0.5 〜 1% | 1 〜 5% | 0.5% | 0.1 〜 3% | 0.5 〜 2% |

| 発行期間 | 最短即日 | 最短5営業日 | 最短10秒(※) | デビットモード:最短3営業日/クレジットモード:最短3営業日 | 7営業日程度 | 最短5分 | 最短翌営業日 | 最短7分(申込み5分・審査2分)で手続き完了 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短即日発行~3営業日 | 3営業日 |

-

審査が甘い、緩いといわれるクレジットカード11選【即日発行あり】

- ACマスターカードは独自の審査基準を採用した消費者金融系クレジットカード

- プロミスVisaカードは消費者金融のプロミスと三井住友カードが発行

- 楽天カードはアルバイトの利用者も多く入会キャンペーンを常時開催している

- セゾンカードインターナショナルは年会費無料で申込み条件に収入の記載なし

- Oliveフレキシブルペイはデビットカード機能が搭載で口座残高の範囲内でショッピングが可能

- イオンカードセレクトは年収200万円未満の主婦も審査に通過した口コミあり

- PayPayカードは流通系クレジットカードに分類され審査が不安な方にもおすすめ

- エポスカードはマルイで発行できる学生に人気の流通系クレジットカード

- 三井住友カード(NL)は入会キャンペーンを常時開催!学生利用者も多い

- 三菱UFJカード VIASOカードは学生や個人事業主でも発行できた実績がある

- セゾンパール・アメリカン・エキスプレス(R)・カードは主婦や個人事業主も審査に通過している

- 審査が甘い傾向のあるクレジットカードの選び方

- クレジットカードの審査でチェックされる基準

- クレジットカードの審査に通りやすくするコツ

- クレジットカードの審査に落ちる原因

- クレジットカードの審査に落ちた時の対策法

- 審査が甘いといわれるクレジットカードに関するよくある質問

- 審査が甘いといわれるクレジットカードまとめ

審査が甘い、緩いといわれるクレジットカード11選【即日発行あり】

比較的審査が甘い、緩いといわれるクレジットカードを厳選しました。

クレジットカード評論家の岩田昭男さんによると、ビギナーレベルのカードは学生やアルバイトでも申し込みやすく、ノーマルレベルのカードはフリーランスや契約社員でも取得しやすいとのことです。

一方、ハードレベルのカードは正社員や公務員向けで、一定の年収やその他の厳しい条件が求められることが多いそうです。

これを踏まえ、今回は主婦や学生、フリーランスなど、幅広い層に利用されている審査通過しやすいカードを11枚ご紹介します。

- 発行元が消費者金融系、流通系

- 年会費が無料

- 申込み条件に収入に関する記載がない

申込み間口を広く設けているクレジットカードは、消費者金融系、流通系、信販系です。

これらのクレジットカードは、独自の審査基準を設け、幅広い層からの申込みを受け入れていることが特徴です。

今回、おすすめのクレジットカードを審査難易度AからDまで分類しました。Aは審査が不安な方におすすめで、Dに向かうほど難易度が高くなります。

ご自身の状況に合わせて、最適なクレジットカードを見つけてください。

専門家からのコメント

銀行系や信販系のカード会社が利用実績や勤続年数を重視するのに対し、消費者金融家のカード会社においては「返済能力があるかどうか」を重視する傾向にあります。

つまり、多重申込みなどで属性に問題がある場合でも、「継続かつ安定した収入があるかどうか」が消費者金融系のカード会社の審査において、より重視されるポイントといえるでしょう。

専門家からのコメント

クレジットカードの発行には、クレジットカード会社による所定の審査に通る必要があります。しかし、各クレジットカード会社の具体的な審査内容・審査基準については、公開されていません。

つまり、年収などは審査の判断材料にはなりますが、「年収○円以上なら絶対に審査に通る」というようなボーダーラインが明示されているわけではないのです。

審査に通るためにと個人情報を偽ると、信用を損ないます。申込みの際に虚偽の申告をすることは避け、ミスのないように申請しましょう

ACマスターカードは独自の審査基準を採用した消費者金融系クレジットカード

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

ACマスターカードは、消費者金融のアコムが発行しているクレジットカードです。

一般的なクレジットカード会社とは異なる独自の審査基準を採用しているため、ほかのクレジットカードの審査に落ちてしまった方でも、審査に通る可能性があります。

また、即日発行に対応しており、申込みから最短20分で審査が実施され、その日のうちにカードを手に入れられるのも大きな魅力です。急な出費やカードが必要な場面でも安心です。

以下は、フリーターの方が申込みをおこない、審査に通過できた方の口コミです。

このカードを選んだ一番の理由は、すぐに発行できるという点とフリーターでも収入があれば申込みができるという点です。

主要な駅の近くには必ずといっていいほどATMがあり、とても利便性が高い点も選んだ大きな理由の一つです。

また、公式サイトでは、審査に不安な方に向けた「3秒診断」が設けられています。

年齢、年収、他社の借入れ金額を入力するだけで、審査に通過する可能性を簡単に確認できます。この診断は信用情報に記録されないため、気軽に試せる点もうれしいポイントです。

プロミスVisaカードは消費者金融のプロミスと三井住友カードが発行

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料

- お買い物でポイントが貯まる

- ナンバーレスで安心安全

プロミスVisaカードは、消費者金融のプロミスと三井住友カードが提供する、カードローン一体型のクレジットカードです。

このカードは、クレジットカード機能とカードローン機能を1枚にまとめたもので、ショッピングにもキャッシングにも対応しています。

消費者金融系のクレジットカードでもあるため、一般的なクレジットカードと比べて審査基準が異なり、比較的申込みやすいといわれています。

カードローン機能が付いていることで、急な出費や現金が必要な場合にも対応できます。

楽天カードはアルバイトの利用者も多く入会キャンペーンを常時開催している

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

楽天カードの申込み資格は公式サイトでも「高校生を除く満18歳以上で配偶者に収入があれば申込可能」となっており、収入に関する条件が明記されていないため、審査対象が広く設けていると見受けられます。

これは専業主婦(本人無収入)でも配偶者に安定収入があれば審査通過可能ということにもなります。

さらに、新規入会キャンペーンを常時開催しており、入会するだけでポイントがもらえるため、無職の方や収入に不安がある方にとってもお得なカードです。

実際に、主婦やフリーターでも作れたという口コミが多く寄せられており、審査に通るか不安な方にもおすすめです。

日常のショッピングや楽天市場での利用で効率よくポイントが貯まるため、家計の節約にも役立つでしょう。

セゾンカードインターナショナルは年会費無料で申込み条件に収入の記載なし

- 総合評価

- 口コミ件数 : 14件

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

セゾンカードインターナショナルは、申込み条件に収入の記載がないクレジットカードです。

そのため、学生や主婦の方でも申込みやすいことがうかがえます。年会費は永久無料で、初めてクレジットカードを作る方にもおすすめです。

さらに、最短即日発行に対応しているため、急ぎでカードが必要な方にも大変便利です。公式でも、即日発行の方法として店舗受取が可能と案内されています。

また、セゾンカードは「永久不滅ポイント」が付与され、ポイントに有効期限がないため、時間をかけて効率的に貯められるのもメリットの1つ。

日常のショッピングはもちろん、公共料金の支払いにも対応しており、使い方次第でお得にポイントを貯めることができます。

Oliveフレキシブルペイはデビットカード機能が搭載で口座残高の範囲内でショッピングが可能

- 総合評価

- 口コミ件数 : 件

- 年会費無料!(※永年無料は一般ランクのみ)

- 銀行口座、クレジット、保険・証券まで1つのアプリで管理可能!

- ナンバーレスデザインで安心!

Oliveフレキシブルペイは、2023年3月に新登場したSMBCの金融サービスです。

申込み後、審査通過後に発行されるカード「Oliveフレキシブルペイ」には、三井住友銀行のキャッシュカード、クレジットカード、デビットカードの機能が1枚に集約されており、さらにポイント払いにも対応しています。

クレジットカードの利用が難しい場合でも、デビットカード機能が搭載されているため、口座残高の範囲内でショッピングが可能です。

クレジットカードの審査に不安がある方でも、キャッシュカードやデビットカード機能を中心に利用できます。

また、日常の決済をOliveフレキシブルペイに集約することで、効率的にポイントを貯める点もメリットです。

| キャッシュカード | 誰でも申込み可能 |

|---|---|

|

デビットモード ポイント払いモード |

【一般】制限なし 【プラチナプリファード・ゴールド】18歳以上の方 |

| クレジットモード |

【一般】高校生除く18歳以上の方 【プラチナプリファード・ゴールド】満20歳以上で本人に安定継続収入のある方 |

イオンカードセレクトは年収200万円未満の主婦も審査に通過した口コミあり

- 総合評価

- 口コミ件数 : 21件

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

イオンカードセレクトは、年収200万円未満の主婦の方でも審査に通過したという口コミが寄せられています。

イオンカードセレクトは、流通系クレジットカードに分類されており、イオンの店舗を中心に利用されることを想定しているため、より多くの方が利用できるよう審査間口を広く設けています。

そのため、収入が少ない方やパート・アルバイト、学生でも申込みやすいのが特徴です。

また、イオンカードセレクトは年会費が永年無料で、イオンや系列店での利用時にポイント還元率がアップする特典もあります。

給与受取口座や公共料金の引き落としでWAONポイントが貯まる仕組みもあり、節約志向の方におすすめです。

私自身が審査が通りにくいため、イオンカードなら審査が通りやすいと周りの方から教えていただいたのでイオンカードセレクトを選びました。

他社のクレジットカード審査も受けましたが、どこも通らず、イオンカードのみが審査が通り現在に至っております。

PayPayカードは流通系クレジットカードに分類され審査が不安な方にもおすすめ

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

PayPayカードは、流通系カードに分類されます。流通系カードは、新規会員を積極的に増やす傾向があると読み取れます。

さらに、年会費が永年無料でPayPayとの連携によりキャッシュレス決済をよりお得に利用できる点も魅力です。

PayPay残高にチャージすることで還元率が高まるほか、PayPay決済時にもポイントが貯まりやすくなります。

キャッシュレス決済を日常的に活用している方におすすめのクレジットカードです。

エポスカードはマルイで発行できる学生に人気の流通系クレジットカード

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

エポスカードは、マルイで発行できる流通系クレジットカードです。

流通系カードのため、マルイやその提携店舗でのショッピングに特化した特典やサービスが充実しています。

年会費は永年無料で、学生や主婦、アルバイトの方でも申込みやすいことから、幅広い層に人気のカードです。

また、即日発行に対応しており、店頭で申込めばその日のうちにカードを受け取れる点も大きな魅力です。

マルイでのショッピング時には割引特典が受けられるほか、全国の提携店舗や飲食店、カラオケなどでも優待が用意されているため、日常の利用でもお得感があります。

三井住友カード(NL)は入会キャンペーンを常時開催!学生利用者も多い

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

三井住友カード(NL)は、入会キャンペーンを常時開催しているクレジットカードです。25年4月現在では、条件達成で24,600円相当のポイントがもらえるキャンペーンが実施されています。

このように新規入会キャンペーンを積極的に実施しているカードは、審査間口を広く設けている可能性が高いです。

これは、カード会社が新規会員の獲得を重視していることが理由とされています。

そのため、審査が不安という方でも、キャンペーンを利用して申込むことで、審査通過の可能性を高められるチャンスが期待できます。

以下は、学生の方と主婦の方の口コミです。

三菱UFJカード VIASOカードは学生や個人事業主でも発行できた実績がある

- 総合評価

- 口コミ件数 : 7件

- 年会費無料!

- ポイントは自動で現金還元!手続き不要で、用途の制限や無駄がなし!

- 海外旅行傷害保険サービスが利用付帯

三菱UFJカード VIASOカードは、学生や個人事業主でも発行できたという口コミがあるクレジットカードです。

また、年会費が無料のため、初めてクレジットカードを作る方や、コストを抑えたい方にもおすすめです。

さらに、VIASOカードは利用金額に応じてポイントが自動的にキャッシュバックされる仕組みを採用しているため、ポイント交換の手間がかからず、手軽にお得を実感できます。

セゾンパール・アメリカン・エキスプレス(R)・カードは主婦や個人事業主も審査に通過している

- 総合評価

- 口コミ件数 : 6件

- 初年度年会費無料

- キャッシュレス決済でお得にポイント還元

- 安心してショッピングが楽しめるオンライン・プロテクション

セゾンパール・アメリカン・エキスプレス(R)・カードは、年会費無料で、入会資格は18歳以上のご連絡可能な方なら誰でも申込み可能なクレジットカードです。デジタルカードであれば即日発行にも対応しています。

また、年1回の利用があれば年会費が永年無料になるため、コストをかけずにクレジットカードを持ちたい方にもおすすめです。

さらに、QUICPay(クイックペイ) の利用で最大2%のポイント還元が受けられるため、キャッシュレス決済を積極的に活用する方には大きなメリットとなります。

以下は、主婦の方と個人事業主の方の口コミです。

審査が甘い傾向のあるクレジットカードの選び方

クレジットカードの審査が不安な方に向けて、クレジットカードを選ぶためのポイントをわかりやすく紹介します。

自分に合ったカードを見つけたい方は、ぜひ参考にしてみてください。

- 流通系カードや消費者向けカードを選ぶ

- 年会費無料・低額なカードを選ぶ

- 学生や主婦が申込めるカードを選ぶ

- ショッピング枠の少ないカードを選ぶ

流通系カードや消費者向けカードを選ぶ

比較的申込み間口を広く設けているクレジットカードとしては、消費者金融系、流通系、信販系のカードが挙げられます。

これらのクレジットカードは、独自の審査基準を設け、幅広い層からの申込みを受け入れていることが特徴です。

上記の画像は、おすすめのクレジットカードを審査難易度AからDまで分類しました。

Aは審査が不安な方におすすめで、Dに向かうほど難易度が高くなります。

ご自身の状況に合わせて、最適なクレジットカードを見つけてください。

年会費無料・低額なカードを選ぶ

審査をなるべくスムーズに通過したい場合、クレジットカードを選ぶうえで、年会費が無料または低額なカードを選ぶのは有効な方法の一つです。

年会費が高額なカードは、収入や信用情報などの基準が厳しく設定されている場合が多く、審査も通りにくくなる傾向があります。

それに対して、年会費が無料または数百円程度のカードは、幅広い層に使ってもらうことを前提としており、比較的やさしい審査基準で発行されることが多くなっています。

初めてクレジットカードを作る方や、収入に不安がある方にとっても申込みやすく、無理なくスタートできるのが特徴です。

学生や主婦が申込めるカードを選ぶ

クレジットカードを選ぶ際は、学生や主婦でも申込めると明記されているカードを選ぶのがポイントです。

こうしたカードは、収入の有無や雇用形態に関係なく、幅広い層に向けて審査基準が設定されています。

「学生専用」「専業主婦OK」「アルバイト可」などの記載があるカードは、はじめからその層を対象にしているため、無理なく申込みやすいのが特徴です。

収入や職業で不安がある方は、こうしたカードから検討してみるとよいでしょう。

ショッピング枠の少ないカードを選ぶ

審査が不安な方は、ショッピング枠が少ないカードを選ぶことも有効なポイントです。

一般的に、利用限度額が高いカードほど、返済能力を重視した厳しい審査が行われます。

一方で、10万円〜30万円程度の小さな枠に設定されたカードは、貸し倒れのリスクが低いため、カード会社としても発行しやすく、審査が通りやすくなる傾向があります。

まずは少額から利用を始め、クレジットヒストリーを積み上げていくことで、将来的により条件のよいカードの取得につなげることも可能です。

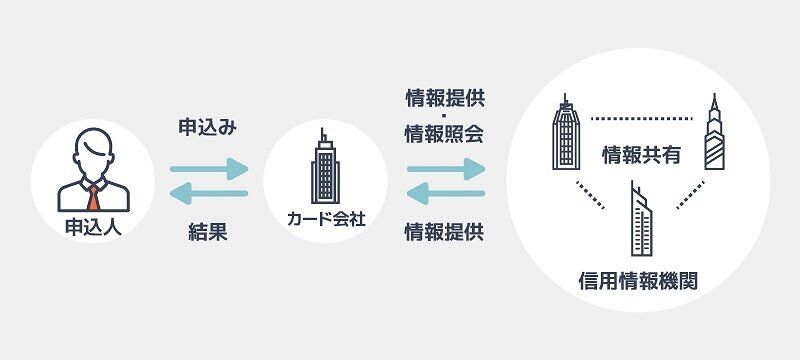

クレジットカードの審査でチェックされる基準

次に、クレジットカードの審査で実際にチェックされる内容について説明します。

審査項目はクレジットカード会社によってさまざまですが、多くの場合は職業などの社会的身分や収入の安定性、そして信用情報がチェックされます。

具体的には、大きく下記の3項目です。

- 属性情報

- 信用情報

- 他社借入状況

専門家からのコメント

クレジットカードの「クレジット」とは「信用」を意味します。

したがって、信用のできる方にしかクレジットカードを発行しないというのがカード会社の方針ともいえます。信用とは、信用情報機関が有する信用情報の他、その人の属性(年収や勤務年数)なども含まれます。

カード会社としても、この人に本当にクレジットカードを発行してもよいかを判断するために、信用情報や属性を基に審査をおこなっているのです。

勤務先・勤続年数・役職などの属性情報

属性情報は氏名・住所・年収など、申込時にフォームに入力する内容です。本人にどれくらいの支払能力があるかを確認するために利用されます。

会社員では年収だけでなく、勤務先・勤続年数・役職なども審査の対象です。

また、審査内容に影響を与える項目として家族構成もあります。「持ち家か賃貸か」「家族構成は何人か」なども、審査で確認されることになります。

過去の利用歴が重視される信用情報

信用情報は過去のローンやクレジットカードの利用履歴や契約に関する情報のことです。個人のお金の借入や返済に関する情報のほか、個人を識別する情報も含まれます。

審査では、過去のクレジットカードで期限までに支払いをしているのか、過去数年分をチェックされることになります。

たとえば過去5年以内に61日以上、または3ヶ月以上の返済延滞を起こしたことがあると、「異動情報」として記録が残されています。

異動情報が残っていると信用力に不安がある状態とされ、審査に影響を与えることが考えられます。

カードローンやクレジットカードなどの他社借入金額

申込みの際には、他社借入れの金額も申告する必要があります。理由は総量規制に引っかかっているかの判断をおこなうためです。

貸金業法で、年収の3分の1以上を貸すことは法律上できません。

借りる金額を大きくするためには、年収を上げる必要があるということです。

これ以上借りられない状態で申込みをしても、審査に通るのは難しいでしょう。

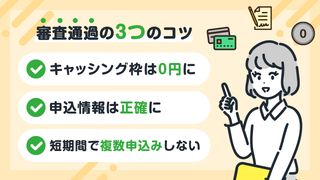

クレジットカードの審査に通りやすくするコツ

審査クレジットカードの審査に落ちにくくなるポイントとして、以下の6つが挙げられます。

- キャッシング枠は0円で申込む

- 申込み情報を正確に記入する

- 短期間に複数のクレジットカードを申込まない

- 信用情報に傷がない状態にしておく

- 安定した収入を得る

- 入会キャンペーン中のクレジットカードに申込む

キャッシング枠は0円で申込む

クレジットカードには、買い物で利用できる「ショッピング枠」のほかに、「キャッシング枠」が設定できるカードがあります。

キャッシング枠はショッピング枠とは異なり、別途審査がおこなわれます。この審査では、申込者の収入状況が考慮されるケースがほとんどです。

そのため、クレジットカード自体の申込条件に収入制限がない場合でも、キャッシング枠を高めに設定すると、その審査に通らない可能性があります。

特に収入に不安がある方は、キャッシング枠を少なく設定する、または0円で申請することをおすすめします。

これにより、審査のハードルを下げ、カードの発行をスムーズに進めることができるでしょう。

申込み情報を正確に記入する

クレジットカードの申込み内容に誤りがあると、最悪の場合、虚偽の申告とみなされ、審査に落ちてしまう可能性があります。

特に、記載した内容が明らかに正しくない場合は、信用を損なう結果となりかねません。

提出した情報に間違いがあった場合、クレジットカード会社から確認の連絡が入ることがあります。この際に正しい情報を伝えることで修正は可能ですが、修正対応が入ると審査が長引く可能性があるため注意してください。

クレジットカードを申込む際は、記入内容にミスがないよう、十分に注意して確認をおこないましょう。提出前に申込み内容を再チェックすることが、スムーズな審査通過のポイントです。

短期間に複数のクレジットカードを申込まない

複数のクレジットカードに同時で申込むことは避けましょう。

同時期に複数のクレジットカードに申込むと、審査落ちの原因になる場合があります。

多重申込の理由として「お金に困っている」と判断される場合があるためです。お金に困っている人にクレジットカードを発行すれば、カード会社にとって回収不能になるリスクがあります。

信用情報機関には、申込みや発行、審査などの記録が6ヶ月は記録されています。2枚目に申込むなら、半年後以降にするのがおすすめです。

信用情報に傷がない状態にしておく

クレジットカードの審査をスムーズに通過するためには、信用情報に傷がない状態を保つことが大切です。

信用情報とは、過去のクレジットやローンの利用履歴、返済状況などが記録された情報を指します。クレジットカード会社はこの情報をもとに申込者の信用力を判断します。

もし、過去に返済の延滞や滞納があると、信用情報に記録が残り、審査に不利になる可能性があります。

これを防ぐためにも、信用情報を良好な状態に保つことが大切です。信用情報が不安な方は、申込み前に開示請求をおこなってみてください。

安定した収入を得る

クレジットカードの審査では、申込み者の収入状況が重要な判断材料となります。

安定した収入があると、将来的に借入金を返済できる能力があると判断されるため、審査で有利に働くでしょう。

正社員や公務員のような雇用が安定している職種はもちろん有利とされますが、アルバイトやパートであっても、一定期間継続して収入を得ている場合は「安定した収入」と判断されることが多いです。

具体的には、6ヶ月以上の勤務実績があり、定期的な収入が確認できることが基準となる場合があります。

そのため、アルバイトやパートの方でも、継続して収入を得ている場合は十分審査に通る可能性があるといえるでしょう。

入会キャンペーン中のクレジットカードに申込む

新規入会キャンペーンを開催しているクレジットカードは、申込み間口を広く設けています。

これは、キャンペーンを実施しているカード会社が新規会員を積極的に増やそうとしているためです。

もちろん、キャンペーンによって審査通過率が明確に引き上げられると公式に示されているわけではありませんが、入会キャンペーン中は申込間口を広く設けている傾向があります。

そのため、クレジットカードの審査に不安がある方は、新規獲得に力を入れているタイミングを狙うのが一つの方法です。

以下のような三井住友カード(NL)、三菱UFJカード VIASOカードなどは現在お得な入会キャンペーンを実施中です。

三井住友カード(NL)

|

三菱UFJカード VIASOカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | 最短10秒(※) | 最短翌営業日 |

申込み前にクレヒスを育てておく

クレジットカードへの申込み前にクレヒス(クレジットヒストリー)を育てておくと審査に通過しやすくなります。

よいクレヒスであるほど、返済トラブルがなく、安定した返済能力があると判断され、審査の際に有利になる可能性が高いです。

クレヒスとは、信用情報機関に記録されているクレジットカードやローンの利用履歴のことで、返済履歴や返済延滞などの金融事故歴情報が記録されています。また、携帯電話の分割払いなどのローンもクレヒスに記録される情報の1つであることを覚えておきましょう。

クレヒスを育てるには、クレジットカードを長期的に利用し続けるのが有効です。

安定した返済能力があると判断されやすくなります。クレジットカードを持っていない人は、携帯電話などの分割ローンを返済していくことで育てることもできます。

クレジットカードの審査に落ちる原因

クレジットカードに落ちた理由はカード会社に問い合わせても確認できません。

各カード会社は明確な審査基準を公開してないためです。

一般的に、クレジットカードに審査落ちしてしまう理由は、以下のような原因が考えられます。

それぞれ詳しく解説していきます。

- 信用情報に問題がある

- 返済能力が低いと判断された

- クレジットカードを初めて申込む

- 本人確認ができない

- 他社からの借入残高が多すぎる

信用情報に問題がある

過去にクレジットカードの支払いやローン借入の返済遅延などで金融事故を起こして信用情報に傷がある場合、審査に落ちる可能性が高いです。

例えば、クレジットカードの料金やローンの返済を、指定された期限から61日以上または3ヶ月以上遅れて支払った場合、ブラックリスト扱いとなります。

ケースにより異なりますが、一度異動情報として記録されてしまうと完済から5年間は記録が消えません。

履歴が不安な方は信用情報機関に情報を開示請求できます。手数料が1,000円程度かかってしまいますが、もっとも信用情報を多く管理しているCICに開示請求をしてみるといいでしょう。

返済能力が低いと判断された

収入が少ない、または安定していない場合、カード会社から返済能力が低いと判断され、審査に落ちる原因となることがあります。

多くのカード会社では、申込み条件として「安定した収入があること」と明記されている場合があり、この条件を満たさないと審査が厳しくなることがあります。

収入面に不安がある方は、学生や主婦などを対象としているクレジットカードがおすすめです。

このようなカードは、利用限度額が比較的低めに設定されていることが多いですが、その分、入会間口を広めに設けているといえるでしょう。

クレジットカードを初めて申込む

クレジットカードを初めて作る方は、審査に落ちてしまう可能性があります。その理由の一つが、クレジットヒストリー(クレヒス)の欠如です。

クレジットカードを初めて申込む方は「スーパーホワイト」と呼ばれる状態に該当し、過去の利用履歴が一切ないため、カード会社が申込み者の信用力を判断しにくいとされています。

クレヒスは、クレジットカードやローンの利用・返済状況などを記録した情報で、これが信用力の評価基準となります。

スーパーホワイトの場合、信用に関するデータがないことで、返済能力や信頼性を推測するのが難しくなり、審査で慎重に判断されることが多いのです。

本人確認ができない

クレジットカードの審査において、在籍確認がおこなわれることがあります。在籍確認は、申込み者が勤務先として申告した企業に実際に在籍しているかを確認するための電話です。

この電話で本人確認ができない場合、審査に落ちる原因となることがあります。

ただし、在籍確認の電話は必ずしも本人が直接対応する必要はありません。職場の同僚や上司が「〇〇は在籍しています」と答えるだけで、在籍確認が完了する場合がほとんどです。電話に出られない可能性がある場合は、事前に「クレジットカードの審査で連絡があるかもしれない」と職場の人に伝えておくとスムーズです。

また、在籍確認の電話内容は簡潔で、クレジットカード会社からの連絡であることを明かさないことが一般的です。

スムーズな在籍確認をおこなうためには、申込み時に正しい勤務先情報を記入すること、そして必要に応じて職場に一言伝えておくことが大切です。

他社からの借入残高が多すぎる

ほかの金融機関からの借入残高が多すぎるとクレジットカードの審査に落ちてしまうことがあります。

クレジットカードの審査では、信用情報機関を通じて他社からの借入状況や返済履歴をチェックするため、借入残高が多すぎることは不利です。

借入残高が多いと、返済能力が低いと判断されてしまいます。

一方で、返済しきると完済の履歴も残るため、返済能力が認められて有利に働くこともあります。クレジットカードのキャッシングやカードローンを利用している人は、借入れ中のお金を返済して、借入残高を減らしてから申込みましょう。

クレジットカードの審査に落ちた時の対策法

クレジットカードの審査に落ちた時の対策法について解説します。

申込みのタイミングや信用情報の状態を見直すことで、次の審査に通る可能性を高めることができます。

ここでは、審査に落ちた後にやるべきことや、再申込みのベストな時期について詳しくご紹介します。

時間をあけてから申込む

クレジットカードの審査に落ちた場合は、すぐに別のカードに申込むのではなく、一定の期間を空けてから再度申請することが大切です。

短期間に複数のカードへ申込むと、「申込みブラック」と判断され、信用情報に悪影響を与える可能性があります。

一般的には、最低でも6ヶ月以上の間隔をあけるのが望ましいとされています。

この期間中に、信用情報を見直したり、収入や勤務状況を安定させたりすることで、次回の審査に通る可能性が高まります。焦らず、しっかりと準備をしてから申込むことが成功への近道です。

審査なしの家族カードを発行する

クレジットカードの審査に不安がある場合は、審査が不要な家族カードを検討するのも一つの方法です。

家族カードは、本会員の信用情報をもとに発行されるため、配偶者や子どもなど本人に対する審査は基本的に行われません。

安定した収入のある家族がクレジットカードを持っていれば、その家族のカードに紐づけて家族カードを持つことができます。

クレジットカードを使いたいけれど自分では審査に通る自信がないという方にとって、家族カードは現実的で便利な選択肢です。

デビットカードやプリペイドカードを利用する

審査に不安がある方には、審査が不要なデビットカードがおすすめです。

デビットカードは、買い物の際に銀行口座から即時に代金が引き落とされる仕組みのため、支払いの遅延リスクがなく、審査も不要です。クレジットカードのように使いすぎる心配も少ないため、計画的にお金を管理したい方にも向いています。

ただし、分割払いができないことや、ポイント還元率がクレジットカードより低い傾向がある点はデメリットです。

また、事前にチャージして使うプリペイドカードも審査なしで発行可能で、年齢制限がゆるやかなものも多く、中学生などの学生でも利用できます。

なかでも「Oliveフレキシブルペイカード」は、1枚でデビット・クレジット・ポイント払いの3つに対応できる便利なカードとして人気です。

- 総合評価

- 口コミ件数 : 件

- 年会費無料!(※永年無料は一般ランクのみ)

- 銀行口座、クレジット、保険・証券まで1つのアプリで管理可能!

- ナンバーレスデザインで安心!

専門家からのコメント

デビットカードは口座残高までしか利用できないため、口座残高を超える金額の買い物には利用できません。

また、高速道路やガソリンスタンド、一部のショップなど、デビットカードが利用できないお店もあります。携帯電話料金やプロバイダー等の継続的に月額課金をおこなうサービスには使えない場合が多いようです。

審査の有無だけではなく、どんなシーンで使いたいのか、ご自身の生活パターンやカードを利用する目的をよく考えてからカードを選びましょう。

審査が甘いといわれるクレジットカードに関するよくある質問

最後に、審査が甘いといわれるクレジットカードに関するよくある質問を紹介します。

クレジットカードの審査に落ちる人の割合は?

つまり、おおよそ7割〜8割の人は審査に通っているというのが目安です。

また、同じ人でも「申込み時のタイミング」や「信用情報の状態」によって結果が変わることもあります。

複数のカードに同時申込みをしていたり、過去に延滞があったりすると、審査に落ちる可能性が高くなる傾向があります。

審査に不安がある場合は、自分の属性に合ったカードを選ぶこと、申込み情報を正確に入力すること、そして必要以上に多くのカードに短期間で申込まないことが大切です。

審査が一番甘いクレジットカードは?

1 ビギナー:初めてクレジットカードを作る方におすすめ

・ACマスターカード

・プロミスVisaカード

・楽天カード

・セゾンカードインターナショナル

・Oliveフレキシブルペイ

2 ノーマル:審査が不安な方におすすめ

・イオンカードセレクト

・PayPayカード

・エポスカード

3 ハード:標準的な審査基準を設けている

・三井住友カード(NL)

・三菱UFJカード VIASOカード

・セゾンパール・アメリカン・エキスプレス(R)・カード

クレジットカードの審査は、発行会社によって基準が異なりますが、一般的に「通りやすさ」にはある程度の傾向があります。

ビギナーレベルは学生やアルバイトなど、これからクレジットヒストリーを築いていく層でも申し込みやすいのが特徴です。

不安がある方は、流通系や消費者金融系カードなど、比較的審査がやさしいものから検討してみるのがおすすめです。

ACマスターカード

|

プロミスVisaカード

|

楽天カード

|

セゾンカードインターナショナル

|

Oliveフレキシブルペイ

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0% | 0.5 〜 7% | 1 〜 3% | 0.1 〜 3% | 0.5 〜 20% |

| 発行期間 | 最短即日 | 最短5営業日 | 7営業日程度 | 最短即日発行~3営業日 | デビットモード:最短3営業日/クレジットモード:最短3営業日 |

無職やブラックリスト入りでもクレジットカードの審査に通る?

ただし、専業主婦や年金受給者など収入のある家庭に属している場合や、信用情報の回復後であれば、クレジットカードによっては審査に通過する可能性もあります。

ブラック情報は5〜10年ほどで消えるため、それまでの間はデビットカードなどを利用して信用を積み直すのが現実的な対策です。

審査が甘いクレジットカードはある?

しかし、消費者金融系や流通系のクレジットカードは、独自の審査基準を設けており、幅広い層からの申込みを受け入れている傾向があります。

また、年会費無料のカードも審査のハードルが低い傾向があります。

ただし、審査結果は個人の信用情報や収入状況などによって異なるため、確実に審査に通るとは限りません。

記事内では、審査が不安な方向けのクレジットカードを紹介しています。ぜひ参考にしてください。

在籍確認において原則電話連絡なしで審査が甘いクレジットカードはどれ?

これらのカードは独自の審査基準を設けており、幅広い層の申込みを受け入れています。

また、在籍確認において原則電話連絡なしのクレジットカードには、以下のようなものがあります。

• ACマスターカード:消費者金融のアコムが発行するクレジットカード

• プロミスVisaカード:消費者金融のプロミスが提供するクレジットカード

本記事では、審査が不安な方におすすめのクレジットカードについて詳しく解説しています。ぜひ、参考にしてください。

審査が甘いクレジットカードの特徴は?

しかし、クレジットカードの公式Webページなどには申込み条件が記載されており、その条件を見ることで審査基準を満たすかどうかがある程度推測できます。

以下のような項目を基準にクレジットカードを選ぶのがおすすめです。

・発行元が消費者金融系、流通系

・年会費が無料

・申込み条件に収入に関する記載がない

記事内では、審査が不安な方に向けにおすすめのクレジットカードを11選紹介しています。ぜひ参考にしてください。

クレジットカードの審査に落ちた履歴は信用情報に残る?

しかし、クレジットカードに申込みをしたという履歴は記録されます。

審査に落ちた記録は残りませんが、本来審査に通った際に記録されるはずのクレジットカード情報が審査落ちの場合は記録されず空白になります。そのため審査に落ちた事実を確認できてしまいます。

ただし、一度審査に落ちたからといって、ほかのクレジットカードへの申込みが不可能というわけではありません。自身の状況やニーズに合ったカードを選ぶことで、クレジットカードの審査に通過する可能性があります。

しかし、短期間に何度も申込みを繰り返すと、「申込みブラック」となる可能性もあります。再度申込みをする際は、慎重に検討してください。

記事内では、審査が不安な方向けのクレジットカードを紹介していますので、参考にしてください。

審査に落ちてもクレジットカードを作ることはできる?

ただし、クレジットカードの申込み履歴やカード会社があなたの信用情報を照会した事実は、信用情報機関に記録されます。

この情報は審査に影響するため、短期間に繰り返し申込みをおこなうと審査が通りにくくなることがあります。

特に、一度審査に落ちた後、すぐに同じクレジットカードに再申込みしても、審査結果が変わることはほとんどありません。

信用情報機関が申込みに関する情報を保有する期間は6ヶ月とされているため、同じカードに申込みをしたい場合は、少なくとも半年間は間を空けることをおすすめします。

審査が甘いといわれるクレジットカードまとめ

クレジットカードには、さまざまな層をターゲットにしたものがあり、収入が少ない方でも申込めるカードもあります。

例えば、学生や主婦、アルバイトの方を対象にしたカードもあり、申込みやすい設計がされているものも少なくありません。

どのクレジットカードが自分に合うかは人それぞれ異なるため、各カードの特色や特典をしっかり比較することが大切です。

ポイント還元率、年会費、特典内容、審査基準などを見極め、自分のライフスタイルに合った1枚を選びましょう。

専門家からの一言

クレジットカードの審査基準については非公開とされているため、もし通らなかったとしてもその理由を答えてくれるカード会社はありません。

また、1社で審査が通らなかった場合、ほかのクレジットカード会社の審査も通らない場合もあるので気を付けるようにしましょう。

クレジットカードは、賢く計画的に利用することでとても便利で頼もしい存在になります。

したがって、申込む際は審査に通るためのポイントをきちんと押さえておくようにしてください。

専門家からの一言

クレジットカードは、その場で現金を出す必要がなく、とても便利です。

近年、生活費に占めるクレジットカードの利用割合が増加していることもあり、私たちにとって身近な存在になってきています。

クレジットカードによって、ポイントや会員特典などのメリットも異なります。審査の面だけではなく、どんなお店で使うことが多いのか等も考慮してカード選びをしていきましょう。

また、クレジットカードを上手に活用するためには、ご自身が管理できる範囲で利用するよう心がける必要があります。

例えば「クレジットカードを何枚も持たない」「キャッシングは利用しない」「リボ払いは利用しない」などのルールを決め、守るようにしましょう。

クレジットカードも賢く利用し、上手に付き合っていけるといいですね。

Web系コンテンツで小説・ライトノベル・漫画原作を連載している作家兼編集者。双葉社より書籍&電子書籍も発売中。金融関係はもちろんのことエンタメ系から商品紹介まで様々なメディアの編集者&ライターを経験。 ゲーム・アイドル・ガジェット・動物・アート・自転車・旅行などが大好き。過去には自転車で日本一周したこともある。 クレジットカードはエポスゴールドカードと楽天カードを保有。楽天マニアのため楽天ペイ・楽天Edy・楽天銀行を使いこなしており、できれば楽天カードと添い遂げたいと願っている。