PR

PR

ブラックでも作れるクレジットカードはある?審査なしの超ブラック向けカードまで紹介

ブラック状態でも、一定の条件を満たせばクレジットカードを作れる可能性があります。

実際に「過去に審査に落ちたけれど、○○カードは作れた」という体験談が寄せられるケースもあり、信用情報に不安があってもチャレンジできるカードはゼロではありません。

ただし、ブラックリスト(=信用情報に異動情報が含まれる)状態のままでカードに申し込むと、審査落ちする可能性が高いです。

たとえば、信用情報機関のCICには信用情報としてクレジット契約の内容や支払い状況、残債額が記録されており、カード会社はその情報をもとに審査をおこなうためです(※)。

審査に不安がある方は申し込みの前に「自分の信用情報はどうなっているか」「どのカードが審査通過しやすいか」を確認することで、カードを発行できる可能性をあげられます。

「どうしても審査が不安…」「他社で落ちたばかり…」という方は、カードローンやデポジット型カードのような代替手段も視野に入れることがおすすめ。

この記事では「自分はブラックリストに入っているかも」「他社で審査に落ちたことがある」という方に向けて、おすすめのカードや代替手段、ブラックリストの確認方法などをわかりやすく解説します。

- ブラックリスト入りするとクレジットカードを作れない理由

- 信用情報の「異動」記録は一定期間で削除されるため再チャレンジも可能

- 自分がブラック状態かどうかを確認する方法

- 実際にブラック状態でも審査に通ったとされるカードや口コミの真偽

- クレジットカードの審査通過が難しい場合、超ブラックでも作成できるカードやカードローンもおすすめ

【ブラック状態でも作れる可能性のあるカード】

ACマスターカード

|

Oliveフレキシブルペイ

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0% | 0.5 〜 20% |

| 発行期間 | 最短即日 | デビットモード:最短3営業日/クレジットモード:最短3営業日 |

| 国際ブランド |

|

|

⇒ブラックでも作れるクレジットカード12選と口コミはこちら!

- ブラックリスト入りでも必ず審査にとおる甘いクレジットカードはある?

-

ブラックでも作れる可能性があるクレジットカード12選と口コミ

- ACマスターカード|ダメ元で申し込み「審査に通った」口コミあり!

- Oliveフレキシブルペイ|新サービスのため審査対象の間口が広い可能性あり

- paypayカード|比較的新しく審査ハードルが低めの傾向

- 三菱UFJカード VIASOカード|収入なしの学生も作れる

- 楽天カード|会員募集が積極的で審査ハードル低め

- セゾンパール・アメリカン・エキスプレス®・カード|アメックスのプロパーより審査難易度低め

- ビックカメラSuicaカード|比較的審査がやさしい即日発行流通系カード

- アメリカン・エキスプレス®・グリーン・カード|もっとも審査難易度が低いアメックス

- プロミスVisaカード|審査難易度が低めの消費者金融系カード

- デポジット型ライフカード|過去に延滞があっても作れる可能性あり

- Nexus Card|審査が不安な方向けデポジット型カード

- ブラックの方向けクレジットカードの選び方

- クレジットカードのブラックリストとは?載る原因を解説

- ブラックと超ブラックの違いとは?状態別に解説

- ブラックリストに載っているか確認する方法

- 超ブラックでも作れる審査なしカード4選

- 【ブラックでも可能性あり】クレジットカードの審査が不安ならカードローンもおすすめ

- ブラック状態・解消後でも審査に通過しやすくなるコツ

- ブラックリストに載るとできなくなること

- ブラックでも審査が通ると噂のクレジットカードは本当に作れる?

- ブラックでも作れるクレジットカードに関するよくある質問

- 審査ブラックでも作れるクレジットカードまとめ

ブラックリスト入りでも必ず審査にとおる甘いクレジットカードはある?

「ブラック=絶対にクレジットカードが作れない」というわけではありません。

たしかに、信用情報に「異動(重大な金融事故)」が残っている間は、新規クレジットカードの審査通過は難しいのが現実です。

しかし、異動情報がすでに削除されていたり、審査基準の柔軟なカードに申し込んだことで、実際にカードを作れた人もいます。

つまり、“ブラックでも作れた”という声には、理由や背景があるということ。完全に希望がないわけではありません。

- 消費者金融系(ACマスターカードなど)

- 新規会員募集に積極的なカード(Oliveフレキシブルペイ、楽天カードなど)

- 流通系(PayPayカード、三菱UFJカード VIASOカードなど)

- 即日発行対応系(セゾンパール、ビックカメラSuicaカードなど)

- 独自審査を行う外資系(アメックスグリーンなど)

これらのカードは、「審査が柔軟な傾向がある」とされており、ブラック状態でもチャンスが残されている場合があります。

ただし、「申し込む前に自分の状況を把握しておきたい」という方は、信用情報の確認も検討すると安心です。

⇒自分がブラックリストに載っているかを確認する!

ブラックでも作れる可能性があるクレジットカード12選と口コミ

過去に延滞・自己破産・任意整理などの金融事故を起こしてブラックリストに登録された、あるいは登録されているかもしれない方にとって、クレジットカードの申し込みは大きな不安を伴います。

しかし、審査の柔軟性が高い消費者金融系カードや、信用情報に不安がある人でも申し込みやすいデポジット型カード、新規参入サービスなどの中には、実際に発行できたという声があるものも存在します。

ここでは、ブラック状態または審査に不安がある方向けに、作れる可能性があるクレジットカードを12枚ご紹介。

- ACマスターカード:ダメ元だったけど「審査に通った」口コミあり!

- Oliveフレキシブルペイ:新サービスのため審査対象の間口が広い可能性あり

- 三菱UFJカード VIASOカード:収入なしの学生でも作れた口コミあり

- 楽天カード:会員募集が積極的で審査ハードル低めの流通系カード

- セゾンパール・アメリカン・エキスプレス®・カード:アメックスのプロパーより審査難易度低め

- ビックカメラSuicaカード:比較的審査がやさしい即日発行流通系カード

- アメリカン・エキスプレス®・グリーン・カード:もっとも審査難易度が低いアメックス

- プロミスVisaカード:審査難易度が低めの消費者金融系カード

- デポジット型ライフカード、Nexus Card:過去に延滞があっても作れる可能性があるデポジット型カード

ACマスターカード

|

Oliveフレキシブルペイ

|

PayPayカード

|

三菱UFJカード VIASOカード

|

楽天カード

|

セゾンパール・アメリカン・エキスプレス(R)・カード

|

ビックカメラSuicaカード

|

アメリカン・エキスプレス®・グリーン・カード

|

プロミスVisaカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 1,100円(税込)

|

初年度 : 無料

次年度 : 524円(税込)

|

13,200円(税込)

|

無料

|

| ポイント還元率 | 0% | 0.5 〜 20% | 1 〜 5% | 0.5 〜 1% | 1 〜 3% | 0.5 〜 2% | 0.5 〜 3.5% | 1% | 0.5 〜 7% |

| 発行期間 | 最短即日 | デビットモード:最短3営業日/クレジットモード:最短3営業日 | 最短7分(申込み5分・審査2分)で手続き完了 | 最短翌営業日 | 7営業日程度 | 3営業日 | 最短1週間 | 約2~3週間 | 最短5営業日 |

| 付帯 サービス |

|||||||||

| 電子 マネー |

- |

|

- |

|

|

|

|

|

|

| 国際ブランド |

|

|

|

|

|

|

|

|

|

各カードには実際の口コミや通過事例を交えて紹介しているため、自分に合った1枚を見つける参考にしてください。

ACマスターカード|ダメ元で申し込み「審査に通った」口コミあり!

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

- 年会費永年無料

- 独自のスコアリング審査で信用情報に不安がある人にもチャンスあり

- 「ダメ元で申し込んで審査に通った」口コミあり

- 最短即日発行・即日受け取りができる

- 利用金額の0.25%がキャッシュバック

ACマスターカードは審査が柔軟なことで知られる消費者金融系クレジットカードです。

一般的クレジットカードの審査の場合、過去の返済履歴や信用情報が重要視されますが、ACマスターカードはアコムならではの審査方法を採用しており、現在の収入や借り入れ額を審査対象としています。

したがって自営業の人やフリーター、主婦でも申し込み可能で、マネ会に寄せられた口コミでは学生や派遣社員でも審査に通ったとあり、審査難易度は低めと予想されます。

ポイント付与や旅行保険などといったサービスはないですが、軽度のブラック状態であれば、検討する価値は十分にあります。

公式サイトでは簡単な質問に答えるだけで審査結果を簡易的に判断できる「3秒診断」コンテンツが提供されており、実際に使った人からは「事前に審査結果がわかり気に入った」と好評です。

WEBサイトはわかりやすく、一番気に入ったのは、審査が通るか3秒診断というのがあって、キャッシングが大丈夫か直ぐわかりました。

その後、正式な審査もありますが、事前にある程度分かっていると、助かります。

審査ブラックの方は申し込みの前に3秒診断を受けてみるとよいでしょう。

ACマスターカードはブラックでも作れる?

ACマスターカードは、消費者金融のアコムが発行するカードで、ブラック状態でも申し込み・審査通過の実績が豊富にあります。

実際に「債務整理中でも通った」「自己破産後でも発行できた」という口コミも多く、審査基準が一般的な銀行・信販系カードよりも柔軟です。

ただし、審査内容は非公開であり、100%通るとは限りません。

また、キャッシング枠の有無や勤務先情報なども審査に影響するため、虚偽の申告を避けて正確に記入することが重要です。

実際にACマスターカードを作った人の口コミ

Oliveフレキシブルペイ|新サービスのため審査対象の間口が広い可能性あり

- 総合評価

- 口コミ件数 : 件

- 年会費無料!(※永年無料は一般ランクのみ)

- 銀行口座、クレジット、保険・証券まで1つのアプリで管理可能!

- ナンバーレスデザインで安心!

- 年会費永年無料

- 新サービスのため会員を積極的に募集している可能性あり

- セブン-イレブンやガストなど対象店でのスマホタッチ決済で最大20%還元(※)

- クレジット・デビット・ポイント払いに対応

- 毎月自由に選べる優待サービスが付帯

(※)商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

Oliveフレキシブルペイは比較的新しい金融サービスであるため、会員を積極的に集めている可能性が高く、審査対象の間口が広めと予想されます。

申し込み後、審査通過後に発行される「Oliveフレキシブルペイ」カードには三井住友銀行キャッシュカード、クレジットカード、デビットカードの機能が搭載されており、ポイント払いにも対応します。

専用アプリからはSBI証券口座での資産運用や保険の管理もおこなえるなど、三井住友銀行ユーザーにとっては使い勝手のよいカードです。

Oliveフレキシブルペイへの申込みはアプリ上でおこなえて、審査にとおるとリアルカードが発行されます。

カードの到着までには約1週間かかりますが、すでに三井住友銀行口座をお持ちの方であれば、最短5分でスマホタッチ決済の利用が可能です(※)。

Oliveフレキシブルペイのメリットはセブン-イレブンやローソンなどの対象のコンビニ、ガストやすき家などの対象の飲食店を利用することで、最大20%のポイント還元を受けられること。

さらに、三井住友銀行ATMと三菱UFJ銀行の店舗外ATMの手数料が無料になるのも嬉しいポイントです。

そのほか選べる特典として、次から毎月お好みのサービスを自由に選べます。

- 給与や年金の受け取り特典として200ポイントを付与(※1)

- コンビニATM手数料が1回無料になる(※2)

- Vポイントアッププログラムの還元率が+1.0%

- 銀行口座残高が10,000円以上の場合に100ポイントを付与(※3)

なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。

具体的な振込方法は振込先にご確認ください。

(※2)対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。

(※3)円預金・外貨預金の残高が10,000円以上の場合が対象です。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

paypayカード|比較的新しく審査ハードルが低めの傾向

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

- 年会費永年無料

- 比較的新しい流通系カードで審査ハードルが低め

- ポイント還元率が通常でも1.0%と高め

- Yahoo!ショッピング利用でポイント最大5.0%還元

- PayPayアプリとの連携がお得&便利

PayPayカードは比較的審査が柔軟とされる流通系クレジットカードです。

最近できたばかりのカードなので会員を幅広く募集している可能性があり、審査ハードルはより低めと想定されます。

過去に審査落ちした経験があっても、軽度のブラックであれば通過できた事例も報告されています。

実際にPayPayカードを発行した人の口コミ

年会費が一切かからずポイントも貯まりやすいとの事だった為こちらのカードを選びました。審査もその場ですぐメールで行えてTポイントカードの機能も付いているところも魅力でした。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【PR】Sponsored by PayPayカード株式会社三菱UFJカード VIASOカード|収入なしの学生も作れる

- 総合評価

- 口コミ件数 : 7件

- 年会費無料!

- ポイントは自動で現金還元!手続き不要で、用途の制限や無駄がなし!

- 海外旅行傷害保険サービスが利用付帯

- 年会費永年無料

- 信販系でありながら学生・主婦の通過実績もある柔軟な審査

- 三菱UFJニコスの安心感があり、社会復帰層にも人気

- 対象の携帯電話・インターネット・ETC利用でポイント2倍

- 貯めたポイントは自動キャッシュバックで失効の恐れがない

三菱UFJカード VIASOカードは銀行系・信販系クレジットカードの中でも審査難易度が低めとされるカードです。

状況によっては審査通過の可能性があるため、軽度のブラック状態なら検討してみてもよいでしょう。

当サイトに寄せられた口コミでは実際に収入のない学生や年収200万円以下の個人事業主でも発行できていることがわかります。

実際に三菱UFJカード VIASOカードを作った人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【PR】Sponsored by 三菱UFJニコス株式会社楽天カード|会員募集が積極的で審査ハードル低め

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

- 年会費永年無料

- 大型入会キャンペーンの実施が多く会員を積極的に集めている

- 流通系カードの中でも審査に柔軟で、主婦・学生・非正規の通過実績多数

- 通常の還元率が1.0%と高くポイントを貯めやすい

- 楽天市場での利用はいつでも3.0%還元

楽天カードは流通系クレジットカードのため、審査に不安がある方でも作りやすいとされています。

マネ会に寄せられた口コミでは収入のない主婦や年収200万円以下の学生・フリーターでも発行できていることがわかり、審査難易度は低めと考えられます。

また楽天カードは「新規入会で10,000ポイント付与」などの大型キャンペーンを定期開催していることでも人気のカードです。

このように積極的に会員募集をするカードは比較的審査のハードルが低めと推測されます。

審査落ち経験がある方でも、軽度のブラック状態ならチャンスがあると言えるでしょう。

実際に楽天カードを作った人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【PR】Sponsored by 楽天カード株式会社セゾンパール・アメリカン・エキスプレス®・カード|アメックスのプロパーより審査難易度低め

- 総合評価

- 口コミ件数 : 6件

- 初年度年会費無料

- キャッシュレス決済でお得にポイント還元

- 安心してショッピングが楽しめるオンライン・プロテクション

- 初年度年会費無料、翌年以降も条件付き無料

- セゾン系の柔軟な審査基準が適用される提携アメックス

- QUICPay利用でポイント2倍(※)

- 「アメリカン・エキスプレス・コネクト」でキャッシュバックや割引などの特典が得られる

- アメックスとセゾンカード両方の特典を活用できる

セゾンパール・アメリカン・エキスプレス®・カードは「アメックス」の名前がついているため、審査が厳しいと思われがちですが、実際には発行元は信販系のクレディセゾンです。

そのため、プロパーのアメックスよりも審査基準は柔軟で、学生や主婦でも通過した例があります。

またセゾンパールアメックスはデジタルカードの発行に対応しており、審査通過後は最短5分でカード番号が発行されます。

こうしたデジタルカード発行対応カードはその他のカードに比べて審査の流れが簡略化されており、難易度が低めと考えられています。

したがって過去にクレジットカードの審査で落ちた経験がある人でも、セゾン系ならチャンスがあるという声も多く、軽度のブラック状態であれば申し込みを検討する価値があります。

年会費は初年度無料、翌年以降は1,100円(税込)かかりますが、前年に1円でも利用していれば翌年度も年会費無料で使えます。

年会費無料でアメックスを持ちたい方にもおすすめです。

実際にセゾンパール・アメリカン・エキスプレス®・カードを作った人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【PR】Sponsored by 株式会社クレディセゾンビックカメラSuicaカード|比較的審査がやさしい即日発行流通系カード

- 総合評価

- 口コミ件数 : 3件

- 前年1回のクレジット利用で年会費無料

- ビックカメラでのお買い物が基本10%ビックポイントサービス!

- ビックカメラ・コジマ・ソフマップ以外のお買い物でも、実質1%相当のポイント還元!

- 初年度年会費無料

- 流通系カードのなかでも即日発行に対応し審査難易度が低め

- ポイント還元率がいつでも1.0%、最大11.5%

- Suicaオートチャージ機能付き

- JR東日本グループのホテルやレンタカー、バス料金が割引される

ビックカメラSuicaカードは店頭で仮カードを即日発行できる流通系クレジットカードです。

流通系カードの中でも仮カードの即日発行に対応するカードは審査難易度がより低めとされており、過去に審査に落ちた経験がある人でも、軽度のブラック状態であれば通過の可能性があります。

年会費は初年度無料で翌年から524円かかりますが、前年にクレジット利用が1回でもあれば翌年度も無料になります。

実際にビックカメラSuicaカードを作った人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

アメリカン・エキスプレス®・グリーン・カード|もっとも審査難易度が低いアメックス

- 総合評価

- 口コミ件数 : 15件

- アメリカン・エキスプレスならではのご優待

- 日々のお支払いや特別なお買い物で、ポイントがムダなく貯まる

- 無料で使える空港ラウンジや、海外旅行先での24時間日本語サポート

- アメックスの中では審査難易度が低めの一般ランクカード

- 公式に年収制限なし・職業制限なしとされており、再挑戦のハードルが低い

- トラベル&プロテクションサービスが充実したステータスカード入門編

- ANAやマリオットなど提携先が多く、ポイント交換が幅広い

アメリカン・エキスプレス®・グリーン・カード(通称アメックスグリーン)は、ステータスカードとして知られるアメックスの一般ランクカードです。

年会費は1,100円(税込)かかりますが、アメックスならではの特典・サービスを活用できるのが強み。

審査が厳しいと思われがちなアメックスのなかではもっとも審査に通りやすいとされるカードがこのアメックスグリーンです。

実際に「アメックス ブラックでも作れる」「アメックス ブラックリスト」などの検索が多く、属性によっては通過した事例もあります。

ただし、ブラックリスト入り直後は審査に通る可能性が低く、完済後数年経ってから申し込んだほうが無難です。

実際にアメリカン・エキスプレス®・グリーン・カードを作った人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

プロミスVisaカード|審査難易度が低めの消費者金融系カード

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料

- お買い物でポイントが貯まる

- ナンバーレスで安心安全

- 年会費永年無料

- 消費者金融系カードならではの柔軟な審査

- セブン-イレブンやガストなど対象店でのスマホタッチ決済でポイント還元率最大7%、対象サービス利用で最大+8%還元(※)

- ローンの返済でもポイントが貯まる

プロミスVisaカードは、プロミスのローン機能を備えた三井住友カード提供の消費者金融系クレジットカードです。

その他のカードに比べて審査難易度が低めとされているため、「ブラックで審査が不安」という方でも比較的申し込みしやすいのがプロミスVisaカードのような消費者金融系カードのメリット。

審査に落ちた経験がある方でも、軽度のブラック状態であれば可能性は十分あります。

申し込み条件は「18~74歳の安定した収入のある方」と定められていますが、公式HPには下記のように記載があり、主婦や学生までターゲットにしていることからも審査難易度は低めと予想できるでしょう。

主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。

審査結果は最短10秒で表示され、カードローン機能を即日利用できます。

公式サイトでは実際にカード審査に通るかを簡易的にチェックできる「1秒パパッと診断」が用意されているため、不安な方は事前に試してみてください。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

デポジット型ライフカード|過去に延滞があっても作れる可能性あり

- 保証金を預けることで信用情報に不安がある人でも発行可

- 信用実績を再構築する「リハビリ用カード」としても人気

- 公式に「延滞歴がある方にもおすすめ」と明記されている

- 旅行傷害保険・弁護士無料相談などのサービスが付帯

デポジット型ライフカードは、過去に審査落ちを経験した人向けに設計された「保証金を担保にする形式」のクレジットカードです。

独自の審査方法を採用しており、軽度のブラック状態でも審査通過できたという口コミがあります。

実際に公式サイトでは、以下のように明記されています。

過去に延滞がある方、初めてクレジットカードを作る方、

審査に不安のある方におすすめ!

「他のカードで審査に落ちた人でも作りやすい」と聞くと、機能面に不安を感じる方もいるかもしれません。

しかしデポジット型ライフカードには、旅行傷害保険や弁護士無料相談など、一般的なカードと同等以上のサービスが用意されており、安心して使える一枚です。

ただし、年会費が5,500円(税込)と、当記事で紹介しているカードの中ではやや高めである点にはご注意ください。

Nexus Card|審査が不安な方向けデポジット型カード

- 年会費永年無料

- デポジット型クレジットカードで審査のハードルが非常に低い

- 信用情報に不安がある方、債務整理明けの方でも発行実績あり

Nexus Cardは保証金を担保とすることで、信用力に不安がある人でも発行できる可能性のあるデポジット型カードです。

他社で審査に落ちた人が再挑戦するケースも増えており、「審査落ち直後でも発行された」という口コミも見られます。

公式サイトにも次のように明記されており、ブラックリスト状態や異動情報の記録がある人にとって、実質的な再スタートを支援する1枚といえるでしょう

デポジット型だから審査が不安な方、どうしてもクレジットカードが必要な方の強い味方

Nexus Cardはデポジットとして預けた金額(5万円〜200万円)がそのまま利用限度額となるため、リスクを抑えたクレジット利用が可能です。

返済履歴を積み重ねることで、将来的な信用回復にもつながります。

「審査に通らない。でもどうしてもクレジットカードが必要」という方にとって、有力な選択肢となるカードです。

ブラックの方向けクレジットカードの選び方

ブラック状態でもカードを作るためには、単に「申し込む」だけではなく、審査通過の可能性を高めるカードを戦略的に選ぶことが重要です。

具体的には次の3つをおさえましょう。

- 審査難易度が低い消費者金融系カードを選ぶ

- アルバイト・パートでも申し込めるカードを選ぶ

- 入会キャンペーンを積極的におこなっているカードを選ぶ

信用情報に不安がある方でも比較的審査に通りやすいカードの選び方について詳しく解説します。

審査難易度が低い消費者金融系カードを選ぶ

消費者金融系のクレジットカードは、銀行系や信販系カードに比べて審査基準が比較的柔軟とされています。

信用情報にやや不安がある方でも、安定した収入や最低限の返済能力があれば、審査通過の可能性があります。

たとえば、ACマスターカードなどは「過去に金融事故があっても作れた」という口コミも多く、ブラック状態からの第一歩として選ばれています。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

アルバイト・パートでも申し込めるカードを選ぶ

ブラック状態で正社員でない場合は、申し込み条件として「パート・アルバイトも可」と明記されているカードを選ぶのが重要です。

雇用形態にかかわらず申し込めるカードであれば、属性的に不利な方でも門戸が開かれています。

特にACマスターカードのような消費者金融系カードは、年収の高さよりも定期的な収入の有無を重視する傾向があります。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

- 年会費永年無料

- 独自のスコアリング審査で信用情報に不安がある人にもチャンスあり

- 「ダメ元で申し込んで審査に通った」口コミあり

入会キャンペーンを積極的におこなっているカードを選ぶ

入会キャンペーンを頻繁に実施しているカード会社は、会員獲得に積極的であり、審査基準も一時的に緩和されることがあります。

「今ならポイント○倍」「新規入会で○円分プレゼント」などのキャンペーン時期を狙って申し込むと、通常よりも通りやすくなるケースがあります。

ただし、同時に複数のカードに申し込むと「申し込みブラック」と判断される恐れがあるため、慎重に1枚ずつ申し込むようにしましょう。

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

- 大型入会キャンペーンの実施が多く会員を積極的に集めている

- 流通系カードの中でも審査に柔軟で、主婦・学生・非正規の通過実績多数

- 通常の還元率が1.0%と高くポイントを貯めやすい

クレジットカードのブラックリストとは?載る原因を解説

クレジットカードのブラックリストとは、信用情報機関が管理する信用情報に「異動」などの金融事故情報(長期延滞・債務整理など)が記録された状態を指します。

ただし、実際に「ブラックリスト」という名称のリストが存在するわけではなく、あくまで信用情報に事故情報が登録された状態のことを「ブラック(状態)」と呼んでいるにすぎません。

信用情報のひとつであるCICでも、以下のように「ブラックリストは存在しない」と明言しています。

当社が保有する信用情報に、ブラックリストという名のリストはありません。

保有しているのは、客観的な取引事実を表す信用情報になります。信用情報には、お支払いが遅れた場合に、その内容が事実として反映されます。

また、ブラックリストに載る原因としては主に次の3つが挙げられます。

- 支払い遅延・滞納をした

- 過剰な申し込みをした、強制解約された

- 債務整理・法的手続きをした

ここではクレジットカードのブラックリストに載る原因について解説します。

原因①支払い遅延・滞納がある

ブラックリストに載る原因として最も多いのが、クレジットカードやローンなどの支払い遅延です。

特に以下のような支払いが滞ると、金融機関に「返済能力に問題あり」と判断され、信用情報機関に事故情報が登録されることがあります。

- クレジットカードやローンの支払いを61日以上または3ヶ月以上延滞した場合

→JICCやCICでは「異動」として扱われ、事故情報として記録される恐れ - 奨学金の返済を3ヶ月以上延滞した場合

→日本学生支援機構の奨学金も信用情報に記録され、延滞が続けば「異動」扱いに - 携帯電話や公共料金の支払いを滞納した場合

→ 特に、分割払いにしている携帯端末の未払いは「ローン契約」と見なされ、延滞が信用情報に登録されるケースも

支払いの遅れは、少額・短期間でも複数回あると信用スコアに影響するため注意が必要です。

原因②過剰な申し込みをした・強制解約された

信用情報に「不審な動き」があると、それだけで審査に悪影響を与えることがあります。

以下のような行為が不審な動きに該当します。

- 短期間に複数のクレジットカードやローンに申し込んだ場合

→ いわゆる「申し込みブラック」と呼ばれ、1〜2ヶ月で3件以上の申込履歴が残ると、審査落ちの原因に - クレジットカードを強制解約された場合

→ 延滞が続くと利用停止や強制解約となり、その情報が信用機関に登録される。カード会社側が「契約を継続できない」と判断した記録となるため、今後の審査でも大きく不利に働く

短期的なカード申し込みの乱用は、意外にも“信用リスク”と見なされやすいため、むやみに申し込みを繰り返すのは控えましょう。

原因③債務整理・法的手続きをした

法的な債務整理をおこなった場合、長期的にブラック情報が残ることになります。

以下のようなケースでは、信用情報に「異動」や「官報情報」として記録され、5年〜10年のブラック期間が発生します。

- 自己破産・任意整理・個人再生・特定調停などをおこなった場合

→信用情報機関により記録期間は異なるが、基本的に5年〜10年は新規のクレジットカードやローン契約が難しくなる - カードローンなどで代位弁済を受けた場合

→本人の返済が滞って保証会社が代わりに返済したことを意味するため、重大な事故情報として扱われる

一度ブラック情報がつくと、状況が改善してもすぐには消えません。

なるべく債務整理は避け、早めの対策を心がけることが大切です。

ブラックと超ブラックの違いとは?状態別に解説

ブラック状態には「ブラック」と「超ブラック(スーパーブラック」があり、最大の違いは「信用情報に事故情報(異動)」が登録されているかどうかです。

- ブラック状態:軽度の支払い遅延記録がある、短期間に複数のカードへ申し込んだ(申し込みブラック)

- 超ブラック(スーパーブラック):債務整理・長期延滞をした、強制解約された

この違いを知らずに申し込むと何度も審査落ちし、申し込み履歴が傷になってしまう可能性があります。

信用回復には時間がかかるため、まずは自分がどちらの状態なのかを正しく見極めることが大切です。

ここではブラックと超ブラックの違いを解説するため、自分がどちらの状況におかれているのか正確に把握し、審査通過可能性の高いカードを選ぶためのヒントにしてください。

ブラックとは?(申し込みブラック・遅延数回など)

ブラックとは、信用情報に軽度〜中度の傷がある状態のこと。カード会社によっては審査に通るケースもあります。

延滞の履歴が軽微だったり、信用情報に「異動」記録がない場合、通過できる余地が残されているためです。

以下のような状態が該当します。

- 数日〜数週間ほど延滞した履歴がある

- 携帯電話本体代金の分割払いを遅延したことがある

- 短期間に複数のカードへ申し込んだことで申し込みブラックになっている

このような履歴は一時的なもので、カード会社によっては柔軟に判断されることも。

特に消費者金融系や新規発行カードなどで審査の通過例があります。

ブラック状態でも、内容によってはカード発行の可能性はゼロではありません。申し込み前に情報を整理し、審査に通りやすいカードを選ぶことが大切です。

超ブラックとは?(異動情報・債務整理・強制解約など)

超ブラックとは、信用情報に「異動」が登録されている状態のことで、基本的にクレジットカードの審査には通りません。

次のような場合は、超ブラックに該当します。

- 支払いを61日以上または3ヶ月以上延滞した

- 任意整理・自己破産など債務整理をおこなった

- カードの強制解約、代位弁済の履歴がある

この状態では、通常のクレジットカードの審査はまず通過できません。

超ブラック状態でもカード決済がしたい場合は、信用情報を参照しないデポジット型カードやプリペイドカードを選ぶことが現実的です。

ブラックリストに載っているか確認する方法

自身がブラック状態であるかをどうかは、信用情報機関への開示請求で確認可能です。

開示請求の結果、書類内に「異動」という表記があれば、金融事故情報=ブラックリスト入りの状態であることを意味します。

なければ通常の信用状態です。

信用情報機関はそれぞれ管理している情報が異なります。

たとえばクレジットカードの支払い遅延や多重申し込みをしたことがある場合、CICへ情報開示請求をおこなうことで自身がブラックリストに載っているかを確認可能です。

以下に信用情報機関別の管轄と開示請求の方法をまとめました。

| 信用情報機関名 | 管轄する金融機関 | 主な該当ケース | 開示方法 | 手数料(税込) |

|---|---|---|---|---|

| 【CIC】株式会社シー・アイ・シー | クレジットカード会社、信販会社 | クレカ延滞、スマホ割賦の滞納 | インターネット / 郵送 / 窓口 | 各1,000円 |

| 【JICC】日本信用情報機構 | 消費者金融、リース・保証会社 | 消費者金融系カードローンの延滞・債務整理 | スマホ / 郵送 / 窓口 |

スマホ・郵送:1,000円 窓口:500円 |

| 【全国銀行個人信用情報センター(全銀協・JBA)】 | 銀行、信用金庫、ろうきん等 | 銀行系ローン、住宅ローンなど | 郵送のみ |

1,000円 |

ブラックリスト状態かどうか不明なままカードに申し込むと、審査落ちによる履歴の蓄積=申し込みブラックになるリスクがあります。

「もしかしてブラックリストに載っているかもしれない」と不安に感じたら、まずは信用情報の開示請求を行うことが、正確な判断への第一歩です。

信用情報に「異動」の記載がなくてもブラック扱いになることがある?

JICCの信用情報開示書では「異動」という言葉が直接記載されていない場合でも、「異動参考情報等」欄に「延滞」「代位弁済(保証履行)」「強制解約」などが記載されていることがあります(※)。

これらはいずれもカード審査時に不利となる「金融事故情報」にあたり、

ブラックリスト状態と判断される原因になります。

したがって、異動という言葉の有無だけではなく、その内容まで確認することが重要です。

超ブラックでも作れる審査なしカード4選

超ブラック(スーパーブラック)状態でも今すぐ発行できるカードはあります。

たとえば以下のようなカードは審査なしで発行できるため、信用情報に不安がある方でも申し込み可能です。

- デビットカード:銀行口座と直結、審査不要で即発行も可能

- 家族カード:本人がブラックでも家族名義で発行可能

- デポジットカード・プリペイドカード:審査不要または通りやすく、ブラックでも安心

- バンドルカード:チャージ式で審査不要の誰でも持てる疑似クレカ

それぞれ解説します。

デビットカード|銀行口座と直結、審査不要で即発行も可

「クレジットカードは審査が不安…」という方にとって、デビットカードはもっとも現実的な代替手段です。

なぜなら、デビットカードは銀行口座の残高内で支払いができるカードで、発行時に信用情報を確認されることがないためです。

審査不要・年齢制限も緩く、15歳以上で作れるカードも多くあります。

VisaやJCBなどの国際ブランド付きデビットカードであれば、クレジットカードと同様にネット決済やサブスク登録も可能。

引き落としが即時反映されるため、使いすぎの心配もありません。

「ブラックだからカードは持てない」とあきらめる必要はありません。

今の状況でも確実に持てるカードとして、デビットカードを検討してみてください。

家族カード|本人がブラックでも家族名義で発行可能

信用情報に不安がある方でも、家族カードを作る方法ならクレジットカードを使える可能性があります。

家族カードは、本会員のクレジットカードに紐づいて発行される追加カードであり、申し込み時に利用者本人の信用情報をチェックされることは基本的にありません。

配偶者や親など、信用力のある家族がいれば申請可能です。

利用枠は本会員と共通ですが、本人名義でのカード支払いが可能。生活費やサブスク、ネット通販など、実生活での利用にも十分対応できます。

「誰にも迷惑をかけたくない」と思うかもしれませんが、家族の協力があれば突破口になる選択肢です。一度、相談してみる価値はあります。

▼▼家族での利用がお得なカード▼▼

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

- 本会員も家族会員も年会費無料

- セブン-イレブンやローソン、ガストなど対象コンビニやチェーンで最大20%還元

- 貯まったポイントは家族でシェアできる

デポジットカード・プリペイドカード|審査不要または通りやすく、ブラックでも安心

ブラック状態で審査に通らなくてもデポジットカードやプリペイドカードなら発行できるため、カード決済を諦める必要はありません。

デポジットカードは事前に保証金を預ける仕組みのため、信用情報に不安がある人でも審査に通る可能性が高いカードです。

一方、プリペイドカードはそもそも審査が不要なため、誰でもすぐに持つことができます。

たとえば、ライフカード(デポジット型)やNexus Cardは、実際にブラック状態の人でも発行できたという報告が見られます。

今すぐ使えるカードが必要で、審査に不安がある方は、まずはプリペイドカード、そしてデポジットカードの順に検討するとよいでしょう。

現実的で確実な選択肢です。

バンドルカード|チャージ式で審査不要の誰でも持てる擬似クレカ

バンドルカードは、「ブラックでも確実に使えるカードが欲しい」と考える方にとって、現実的で安心な選択肢の一つです。

なぜなら、バンドルカードは事前チャージ式のVisaプリペイドカードであり、クレジットカードと異なり審査が一切ありません。

年齢や職業、信用情報に関係なく、スマホアプリから即時発行・利用が可能です。

また、Visa加盟店での支払いに対応しているため、ネット通販やサブスク決済にも使えるのが強み。

ポチっとチャージ機能を使えば、手元に現金がなくても少額の立替利用が可能です(※)。

審査に不安がある方や、クレジットカードを使うのが怖い方にとって、生活インフラを補完する実用的な手段となるでしょう。

【ブラックでも可能性あり】クレジットカードの審査が不安ならカードローンもおすすめ

「どうしても今すぐお金が必要」「クレジットカードは何度申し込んでも落ちる」そんな方は、カードローンを使った資金調達も視野に入れてみましょう。

カードローンは、一定の条件を満たせばブラック状態でも審査に通る可能性があるサービスです。

特に、過去の返済実績や現在の収入状況が重視されるため、正しい申し込み方をすれば「過去に事故があっても借りられた」という声も多く寄せられています。

特に「即日融資」や「WEB・アプリ完結対応」を取り入れた消費者金融系カードローンなら、審査が柔軟なうえスピーディです。

- アイフル:オリコン満足度1位の人気ぶり!最短18分で借り入れ可能

- アコム:最短20分で即日融資可能!老舗ならではの安心感が魅力

- プロミス:アプリ利用と返済でVポイントが貯まる

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% |

| 融資時間 | 最短18分 | 最短20分 | 最短3分 |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜500万円 |

ここからは各カードローンの特徴やメリットをマネ会に寄せられた口コミを交えて紹介します。

アイフル|オリコン満足度1位の人気ぶり!最短18分で借り入れ可能

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

アイフルは最短18分で審査が完了し、即日融資を受けられるカードローンです。

2025年オリコン顧客満足度調査「ノンバンクカードローン 初回利用」の第1位に選ばれるなど、カードローン利用が初めての方から支持を集めています。

電話での在籍確認なし、郵送物もなくカードレスでの取引が可能なので、誰にもバレずお金を借りたい方でも安心。

申し込み条件には職業や属性に関しての記載がないため、パート・アルバイトはもちろん、学生や主婦であっても、定期的な収入があれば審査に通過できる可能性があります。

実際にアイフルを使った人の口コミ

▼▼新規申し込みは30日間無利息!詳細はこちら▼▼

アコム|最短20分で即日融資可能!老舗ならではの安心感が魅力

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

アコムは審査が最短20分で完了し、即日融資に対応する老舗のカードローンです。

平均新規貸付率が42.0%と非常に高く、新規の利用者を積極的に受け入れているといえます(※)。

申し込み条件は以下のとおりで、雇用形態に縛りがないため、実際にマネ会には派遣社員でも審査に通った口コミが寄せられています。

20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。(※)アコムマンスリーレポート/2023年3月期・2022年10月~2023年2月

実際にアコムを使った人の口コミ

▼▼新規申し込みは30日間無利息!詳細はこちら▼▼

プロミス|アプリ利用と返済でVポイントが貯まる

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスは最短15秒の事前審査、本審査を含めて最短3分での最短即日キャッシングがが可能です。

アプリ利用と返済でVポイントが貯まるのも魅力。

実際にプロミスの借入シミュレーションを使ってみたところ、年収50万円でも「借入可能な見込み」と結果が出ました。

毎月4万円程度の収入があればプロミスを利用できる可能性があるということです。

そのため、年収が原因でクレジットカードの審査に落ちている方は、プロミスであればお金を借りることも検討してみてくだださい。

実際にプロミスを使った人の口コミ

▼▼新規申し込みは30日間無利息!詳細はこちら▼▼

ブラック状態・解消後でも審査に通過しやすくなるコツ

ブラック状態のまま、またはブラック情報が解消された後にクレジットカードの審査に通過するためには、次の3つのコツをおさえて申し込みましょう。

実際の信用情報の仕組みや審査基準に基づいた対策なので、どれか一つでも実践することで審査通過の可能性が高まります。

- 申し込みのタイミングと枚数に注意する

- 申し込み内容を正確に・有利に整える

- 属性を整える(収入・雇用形態・在籍年数)

それぞれのポイントについて、以下で詳しく解説します。

申し込みのタイミングと枚数に注意する

審査に通りやすくするには、申し込むタイミングや申し込み枚数に注意が必要です。

たとえば短期間に複数枚のカードに申し込むと「申し込みブラック」になる恐れがあり、また信用情報がまだ回復していない状態での申し込みは否決される可能性が高いためです。

具体的には次のポイントに注意して申し込みをおこないましょう。

- 半年以降/5年以降に申し込む

- 複数枚への同時申し込みを避ける

- 同じカード会社への短期での再申し込みを避ける

- 申し込み履歴を残さない工夫をする

【1. 半年以上/5年以降に申し込む】

信用情報に異動が記録されていた場合、完済後5年で消えるのが一般的です。

延滞や申し込み履歴などは半年ほどで影響が薄れることもあるため、信用情報を開示して消えたタイミングを狙いましょう。

【2. 複数のカードに同時申し込みをしない】

一度に何枚も申し込むと、「お金に困っている」と判断され、「申し込みブラック」になりかねません。

1〜2ヶ月ごとに1枚ずつ申し込むようにしましょう。

【3. 同じカード会社への短期での再申し込みを避ける】

過去に審査落ちしたカード会社へは、短期間で再申し込みをしないほうが無難です。

審査否決の履歴が残っている場合、改善が見られないと再び落とされる可能性があります。

【4. 申し込み履歴を残さない工夫をする】

カード会社によっては「おためし審査」「事前診断」などを提供しており、照会履歴が信用情報に残らない場合があります。

申し込みの前に診断を活用することで、信用情報に傷がつくことを防ぎましょう。

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

申し込み内容を正確に・有利に整える

申込書の記載内容は、審査担当者にとっての「あなたの情報すべて」です。小さな工夫で印象が変わり、審査通過率に差が出ます。

- キャッシング枠は「0円」または極小にする

- 固定電話があれば必ず記入する

- 虚偽申告や記入漏れ・ミスを避ける

【1. キャッシング枠は「0円」または少額にする】

キャッシング枠を申し込むと貸金業法に基づく追加審査が必要となり、ハードルが上がります。

審査通過だけを重視するなら、キャッシング枠を0円か少額にし、ショッピング枠のみで申請するのが得策です。

【2. 固定電話があれば必ず記入する】

在籍確認や居住確認の信用度が上がるため、可能であれば記載を。自宅や職場の固定電話があると、属性評価がやや上がることがあります。

実際、金融庁の本人確認ガイドラインでも、固定電話は本人特定の補足要素として扱われています。

例えば、固定電話は通信回線(電話回線)に接続されていて、発受信履歴などを確認できる

スマホが主流の今でも、固定電話のある方は番号を積極的に記載することで、信頼性を高められるでしょう。

【3. 虚偽申告や記入漏れ・ミスを避ける】

嘘や不備は即審査落ちの原因に。

特に「勤続年数」「居住年数」は記入を省略しがちですが、安定性を示す重要な指標なので、正確に記入しましょう。

属性を整える(収入・雇用形態・在籍年数)

クレジットカード審査では「現在の属性」が大きく影響します。

信用情報が弱い分、申込者の属性面での信頼度をカバーすることが大切です。

- 安定収入を得る

- 雇用形態や勤務先情報は正確に記入する

【1. 安定収入を得る】

ブラック経験があっても、継続的な収入がある=返済能力があると判断されやすくなります。

たとえパートやアルバイトでも、月収・勤務日数など安定していればプラスに働きます。

【2. 雇用形態や勤務先情報は正確に記入】

正社員でなくても、勤続年数が長ければ信頼度は上がります。

「派遣」「契約社員」「個人事業主」などでも、収入が安定していればチャンスあり。業種や勤務先名も省略せず記載を。

ブラックリストに載るとできなくなること

クレジットカードのブラックリスト状態になると、日常生活のさまざまな場面で不利益を受ける可能性があります。

これは信用情報に「異動」などの金融事故情報が記録されている状態を指し、金融機関や契約先がその情報を参照して審査をおこなうためです。

- クレジットカードやローンの審査に落ちる

→延滞や債務整理の履歴があると、カード会社の信用基準を満たさず否決される可能性が高くなる - スマホの分割購入ができない

→通信会社の契約も信用情報を確認しており、ブラック状態では一括購入を求められることがある - 住宅ローン・自動車ローンが組めない

→高額な借り入れになるため、信用情報に不安があると審査通過が困難に - 賃貸契約・保証会社の審査に落ちる

→家賃保証会社が信用情報を参照する場合、ブラック状態だと契約を断られるケースも - キャリアアップや転職にも影響することがある

→金融・不動産・保険業界などでは、信用情報を職業倫理の一部とみなす場合も

このように、ブラックリスト状態は「カードが作れない」だけでなく、日常生活の選択肢を大きく制限してしまうのが特徴です。

そのため、早めに自身の信用情報を確認し、延滞の解消・信用回復に向けた行動をとることが非常に重要です。

ブラックでも審査が通ると噂のクレジットカードは本当に作れる?

信用情報がブラックの状態でも「このカードは通った」「審査なしで作れた」といった口コミや体験談が、SNSや掲示板(5chなど)で多く見られます。

しかし、それらの情報の多くは「信用情報がすでに回復していた」「審査に通った理由が他にあった」という可能性が高く、鵜呑みにするのは危険です。

ここでは、ネット上で“都市伝説”のように語られるカードの噂について、事実と考察に基づいて冷静に解説します。

5chで「ブラックでも通った」は本当か?

5chなどの掲示板にある「ブラックなのにカード作れた」という書き込みは、信用できる情報ばかりではありません。

匿名掲示板では個人の主観的体験が多く、情報源も明確でないことから、事実と異なるケースも散見されます。

特に「ブラックでもOKだった」という書き込みは、実際には異動情報が削除済みだっただけのことも多いです。

「申し込んだら通った。まだブラック期間のはずだったのに」という書き込みに対して、信用情報開示をしていない=本当にブラック状態か不明という落とし穴があります。

CICの情報は完済から5年で自動的に削除されるため、「自分はまだブラック」と思っていても、実は消えていた可能性が十分にあります。

ネット上の情報は参考程度にし、実際にはCICやJICCから信用情報を取得し、自分の状況を把握することが何より大切です。

ネットの「通った報告」はなぜ誤解される?

「ブラックでも通った!」という体験談がSNSやブログに多い理由は、“審査基準の誤解”や“記憶の曖昧さ”による可能性が高いからです。

信用情報は本人が定期的に確認しなければ正確な状態が分からず、情報が消えていても気づかないまま「自分はまだブラック」と誤解している人も多くいます。

ブログや体験記事では、「◯◯カードはブラックでも通った」と断言する例がありますが、開示した信用情報をスクショで掲載しているような記事はほとんどありません。

つまり、“本当にブラックだったかどうか”の証拠がないまま広まっている可能性が高いのです。

「通った!」という報告を見るたびに希望を持つのは自然ですが、再現性のある情報なのか、事実に基づいているかを見極めることが大切です。

ブラックでも作れるクレジットカードに関するよくある質問

ここではブラック状態でも作れるクレジットカードに関するよくある質問に答えます。

- ブラックリストとは何ですか?信用情報機関の違いは?

- クレジットカード審査で重視されることは?

- ブラックでもクレジットカードを作れる人はいるの?

- スーパーブラックでも作れるクレジットカードはある?

- 長期延滞中でも作れるクレジットカードはある?

- 債務整理中・完済後でもクレジットカードは作れる?

- 自己破産者でもクレジットカードは作れる?

- ブラックリストに載らないために気をつけることは?

- ブラックでも審査に通りやすくするには?

似たような疑問をお持ちの方は参考にしてください。

Q1:ブラックリストとは何ですか?信用情報機関の違いは?

「ブラックリスト」とは俗称で、実際には信用情報に事故情報(異動)が登録されている状態を指します。

これはCIC・JICC・KSCといった信用情報機関に記録され、審査時にカード会社が確認します。

それぞれ記録内容や保有期間に違いがあるため、自身がブラックリスト入りしているか気になる場合は本人開示でチェックしましょう。

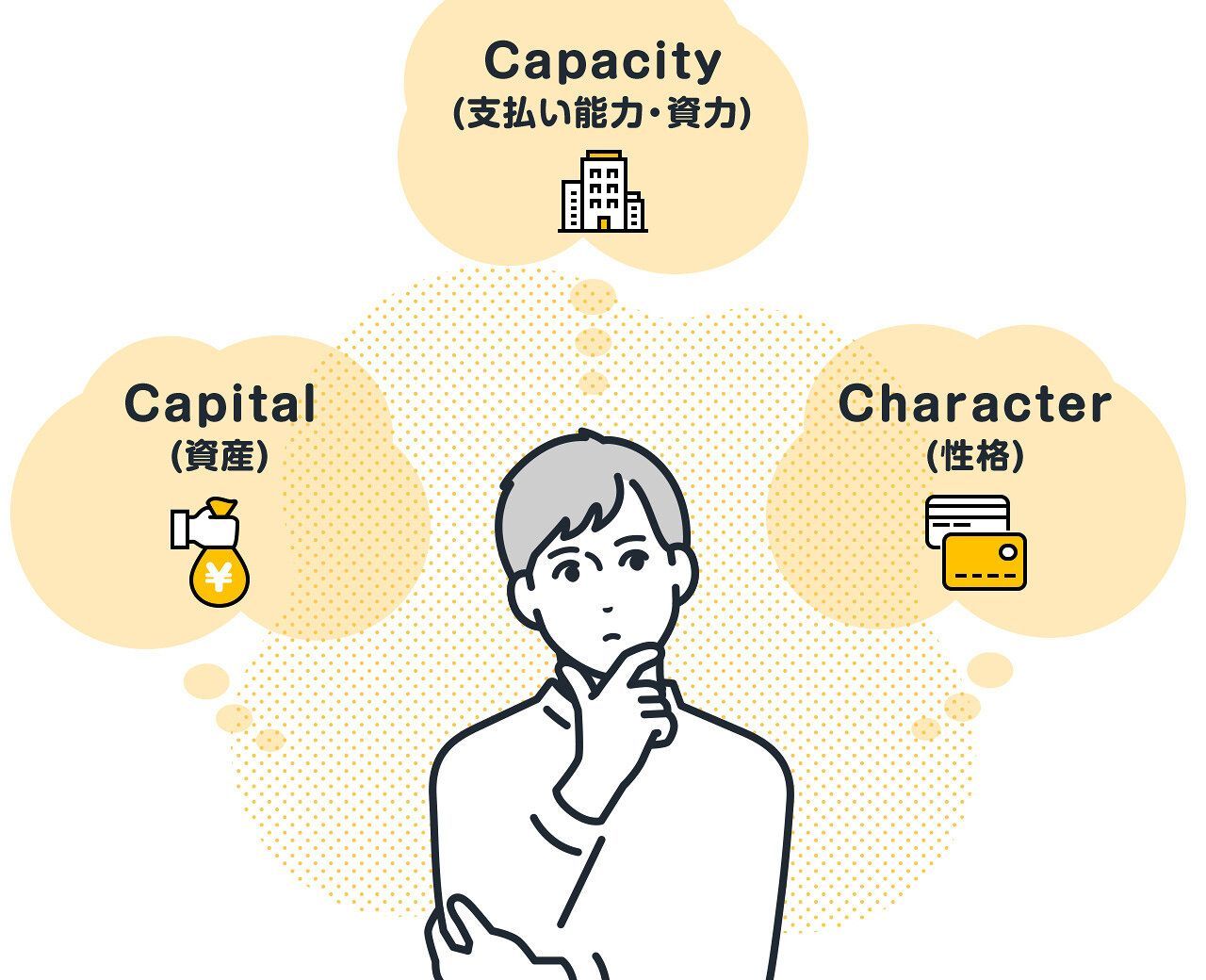

Q2:クレジットカード審査で重視されることは?

クレジットカードの審査では、申込者の年収、雇用形態、居住年数、信用情報などを総合的に評価します。

延滞歴や債務整理があると不利になることもありますが、収入や勤務年数といった属性が良好であれば、通過するケースも存在します。

カード会社ごとに審査基準には違いがあるため、自身の状況に合ったカードを選ぶことがポイントになります。

Q3:ブラックでもクレジットカードを作れる人はいるの?

はい、過去にブラック状態であってもクレジットカードを作れた人は実際に存在します。

主に以下のような条件を満たしている場合が多いです。

- 事故情報の登録期間(通常5年〜10年)が過ぎた

- 安定収入がある

- 審査が比較的やさしいカードに申し込んだ

Q4:スーパーブラックでも作れるクレジットカードは?

スーパーブラック(超ブラック)の状態ではクレジットカードを作ることができませんが、利用可能な手段は存在します。たとえば、デポジット型クレジットカードやプリペイドカード、デビットカードなどが該当します。

これらは信用情報を参照せず、保証金や事前チャージによって利用できる仕組みです。

審査が不要、または比較的緩やかであるため、スーパーブラック(超ブラック)の方にとって現実的な選択肢といえるでしょう。

信用回復の足がかりとして、こうしたカードの活用を検討してみる価値があります。

Q5:長期延滞中でも作れるクレジットカードはある?

長期延滞中にクレジットカードを作るのは非常に難しいですが、一部の代替手段を使えばカード機能のあるサービスを利用できます。

信用情報機関に「延滞」の記録がある状態では、ほとんどのクレジットカード審査に通ることはできません。特に3ヶ月以上の長期延滞は「異動情報」として記録され、信用評価が大幅に低下します。

このような状況ではデビットカードやプリペイドカード、またはデポジット型クレジットカードの利用が現実的な選択肢です。

保証金を預けるデポジット型であれば、信用情報の影響を最小限に抑えて発行できるケースもあります。

長期延滞中に一般的なクレジットカードを作るのは難しいものの、別のカードサービスをうまく使うことで、日常的な支払いには対応できます。

Q6:任意整理中・完済後でもクレジットカードは作れる?

任意整理中にクレジットカードを作るのは基本的に難しいですが、完済後であれば一定期間経過後に発行できた事例もあります。

任意整理を行うと、その情報は信用情報機関に「異動情報」として5年間登録されます。

この期間中は、金融機関からの信用が著しく低くなり、クレジットカードの審査通過は困難です。

ただし、完済後に登録期間が経過すれば、情報は自動的に削除され、再チャレンジの可能性が生まれます。

実際に、完済後5年経過したタイミングでデポジット型カードを利用して再びクレヒスを積み、通常のクレジットカードに通過したケースも確認されています。

また、審査が比較的柔軟とされる流通系や消費者金融系カードも、属性次第では可能性があります。

任意整理中は厳しいですが、完済後5年を目安にチャンスはあります。

その際は申し込み前に信用情報を開示し、異動情報が削除されているか確認するのが確実です。

Q7:自己破産者でもクレジットカードは作れる?

可能性はあります。

自己破産後でも、免責から一定期間(5年〜10年)を経ていれば審査通過事例があります。

特に、過去に債務整理をしていても現在の信用情報に問題がなく、安定した収入がある場合は、審査に通ることも期待できます。

Q8:ブラックリストに載らないために気をつけることは?

ブラックリストに載らないためには、まず支払い遅延や滞納を避けることが最も重要です。

奨学金・携帯代・公共料金などの延滞も対象になります。

また、短期間に複数社へ申し込むことで陥る「申し込みブラック」状態も避けましょう。

多重債務や債務整理は最後の手段として捉えることが肝心です。

Q10:ブラックでも審査に通りやすくするには?

審査通過率を上げるためには、次の3つのポイントをおさえて申し込みましょう。

- 信用情報の回復を待って申し込む

- キャッシング枠を0円か少額にして申し込む

- 収入・勤務先など属性情報を正確に申告する

また、申し込みの事前診断があるカードを選ぶのも一つの手段です。

審査ブラックでも作れるクレジットカードまとめ

ブラックでも必ず作れるクレジットカードというのは存在しません。

1度ブラックリストに登録されたら、異動情報が消えるのを待つだけではなく再度安定した収入を得る必要があるのです。

自分でブラックかどうか確認する方法や、ブラックではないけど審査にとおるか不安な方におすすめのクレジットカードもご紹介しましたので、ぜひ参考にしてみてくださいね。

経済学部卒業。学生時代にライター業を開始し、大学卒業後はフリーライターとして活動。当メディア「マネ会」でのクレジットカードに関する記事はもちろん、株式投資・節約・電子マネーなどのお金に関する記事を、女性ならではの目線で多数執筆中。クレジットカードは楽天カード・イオンカードセレクト・エポスゴールドカードを保有している。キャッシュレス決済はQUICPayとPayPayを愛用しており、ポイントを貯めることとクーポンを使うことが大好き。