PR

PR

女性におすすめのクレジットカード13選!20代から50代の年代別でクレカを紹介

女性がクレジットカードを選ぶ際は、女性特有のメリットが得られるものを選ぶとよいでしょう。

たとえば、女性特有の疾患や事故を補償してくれるもの、還元率が大きいもの、またカードデザインが華やかなものなど、カードによって特性はさまざまです。

本記事では、女性におすすめのクレジットカードを13選紹介します。また、合わせて年代別でおすすめのクレジットカードを解説しています。

今回は女性のライフスタイルに寄り添うおすすめのクレジットカードを集めたので、新しくクレカの作成を検討している方は、ぜひ参考にしてみてください。

女性におすすめのクレジットカード13選

女性におすすめのクレジットカードランキング13選です!

クレジットカードの特性を比較し、自分のニーズに合った1枚を見つけてください。

JCB CARD W plus L

|

三井住友カード(NL)

|

楽天PINKカード

|

イオンカードセレクト

|

エポスカード

|

au PAY カード

|

ルミネカード

|

セゾンカードインターナショナル

|

MICARD+(エムアイカード プラス)

|

ダイナースクラブカード

|

三井住友カード ゴールド(NL)

|

JCBゴールド

|

アメリカン・エキスプレス®・ゴールド・プリファード・カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 1,048円(税込)

|

無料

|

初年度 : 無料

次年度 : 2,200円(税込)

|

24,200円(税込)

|

5,500円(税込)

|

初年度 : 無料

次年度 : 11,000円(税込)

|

39,600円(税込)

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 1 〜 3% | 0.5 〜 1% | 0.5% | 1% | 0.5 〜 5% | 0.1 〜 3% | 0.5% | 1 〜 5% | 0.5 〜 7% | 0.5 〜 10% | 0.5 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 7営業日程度 | 最短5分 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 1~2週間 | 最短1週間 | 最短即日発行~3営業日 | 最短即日 | カード到着まで2~3週間ほど | 最短10秒(※) | 1週間 | 2週間~3週間ほど |

- JCB CARD W plus L

- 三井住友カード(NL)

- 楽天PINKカード

- イオンカードセレクト

- エポスカード

- au PAYカード

- ルミネカード

- セゾンカードインターナショナル

- MICARD+(エムアイカード プラス)

- ダイナースクラブカード

- 三井住友カード ゴールド(NL)

- JCBゴールド

- アメリカン・エキスプレス®・ゴールド・カード

JCB CARD W plus L

- 総合評価

- 口コミ件数 : 3件

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

|

入会対象年齢 |

満18~39歳(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~5.5% |

|

ポイントの主な使いみち |

・カード支払い金額に充当 ・Amazonでの利用 ・マイルや他ポイントへの移行 ・商品券との交換 ・商品との交換 |

|

国際ブランド |

JCB |

|

海外・国内旅行損害保険 |

海外:最高2,000円万円(利用付帯) |

|

ショッピング保険 |

海外:年間100万円 |

- 満18~39歳の方

- 女性疾病保険に安く加入したい

- 年会費無料で海外での手厚い保険が欲しい

JCB CARD W plus Lは、年会費永年無料で満18歳~39歳(高校生を除く)までが発行可能の女性向け特典が豊富な人気クレジットカードです。

具体的には次のような特典を受けられます。

- ルーレットで当たりが出るとJCBギフトカード2,000円分プレゼント(毎月10日と30日)

- JCBトラベルの旅行代金1万円分・ペア映画鑑賞券など、毎月プレゼント企画あり

- 宿泊プラン優待価格・商品のお試し価格など、毎月お得な優待あり

また、JCB CARD W plus Lなら「女性疾病保険」という女性向けの医療保険に格安で加入できます。

「女性疾病保険」は、乳がんや子宮がん、子宮筋腫、妊娠の合併症など女性特有の疾病にかかる入院費や手術費を手厚くサポートする保険です。

一般的な女性向けの医療保険では月払保険料が数千円程度かかるところ、JCB CARD W plus Lの「女性疾病保険」は月払保険料290円から手頃な保険料で加入することができます。

健康に関する不安がない方にとって、毎月数千円という高い保険料を支払ってまで医療保険に加入するのは抵抗があると思いますが、JCB CARD plus Lの医療保険は保険料が手頃なので、少ない負担で万が一のときに備えることが可能です。

そのためJCB CARD W plus Lの保険は、健康な方にこそおすすめしたい保険です。

さらに、JCB CARD W plus Lには年会費永年無料にも関わらず、海外旅行傷害保険とショッピング保険も付帯しています。

保険の補償額は次のとおりです。

- 海外旅行傷害保険:最高2,000万円

- 海外ショッピングガード保険:最高100万円

旅行傷害保険は利用付帯のため、事前に旅行費用をカード決済してください。

JCB CARD W plus Lには、国内旅行傷害保険は付帯していません。

国内旅行をよくする方や海外に行く機会のない方は、ほかのカードを検討しましょう。

JCB CARD W plus Lのポイント還元率は1%で、JCB一般カードの2倍になることから人気のカードです。

次のような優待店を利用するとさらにポイントアップするため、ポイント還元率を重視する方にもおすすめします。

- スターバックスカードへのオンライン入金・オートチャージ:13倍

- Amazon:4倍

- 高島屋:3倍~

- 小田急百貨店:3倍

- セブンイレブン:3倍

- ビックカメラ:2倍

- apollostation・出光SS・シェルSS:2倍

- 成城石井(オンラインショップ含む):2倍

- メルカリ:2倍

ほかにもさまざまな店舗がポイントアップの対象のため、ぜひ活用してください。

貯まったポイントは、カード利用分の支払いに充てる以外に、Amazonでの利用・マイルや他ポイントへの移行・商品との交換が可能です。

カード利用分の支払いに充てる場合は1ポイント3円相当、Amazonで利用する場合は1ポイント3.5円相当になります。

カードのデザインを3種類から選べる点も、JCB CARD W plus Lの魅力です。

シンプルなホワイト、女性らしくて可愛いピンク、華やかな蜷川実花さんデザインの3種類が用意されています。

そしてJCB CARD W plus Lの口コミを見てみると、女性疾病保険のほかに犯罪被害補償が付帯していることが高評価を得ていました。

これらの補償は一人暮らしの若い女性に心強いという声も。

そのほかカードのデザイン性の高さから加入を決めたという方もいました。

- 月払保険料290円~で女性疾病保険に加入可能

- 還元率1.0%!優待店ではさらに還元率アップ

- 最高2,000万円の海外旅行傷害保険付き(利用付帯)

- 年間100万円の海外ショッピング保険付き

- 年会費永年無料!39歳までに発行すれば40歳以降も持ち続けられる

三井住友カード (NL)

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5%~7.0% |

|

ポイントの主な使いみち |

・Vポイントアプリで買い物 ・カード支払い金額に充当 ・三井住友銀行の振込手数料に充当 ・マイルや他社ポイントへの移行 ・ギフトカードとの交換 ・景品との交換 ・Vポイント投資 |

|

国際ブランド |

Visa、Mastercard |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

× |

- コンビニや飲食店チェーンの利用が多い

- ナンバーレスカードを検討している

- 海外旅行が多くマイルや保険の配慮が手厚い

三井住友カード(NL)は、コンビニや飲食店チェーンをよく利用する方におすすめのクレジットカードです。

通常のポイント還元率は0.5%ですが、対象の店舗でスマホのVisaのタッチ決済・Mastercard®タッチ決済を利用すると、最大7.0%のポイント還元を受けられることで人気を集めています。

最大7.0還元の対象店舗は次のとおりです。

|

コンビニ |

・セイコーマート ・セブン-イレブン ・ポプラ ・ミニストップ ・ローソン |

|---|---|

|

飲食店チェーン |

・マクドナルドモスバーガー ・サイゼリヤ ・ガスト ・バーミヤン ・しゃぶ葉 ・ジョナサン ・夢庵 ・その他すかいらーくグループ飲食店 ・ドトールコーヒーショップ ・エクセルシオール カフェ ・かっぱ寿司 |

百貨店や駅ビルなど施設の中にある店舗や、ガソリンスタンド併設店舗などは対象にならない場合があるため、注意してください。

カード利用で貯まったポイントはカードの支払いに充てるほかに、他社ポイントやマイルへの移行、ギフトカードや景品に交換可能です。ポイントの利用方法が豊富なため、使い道に困ることはありません。

また三井住友カード(NL)には、最高2,000万円の海外旅行傷害保険が付帯しており、海外旅行をよくする方でも安心です。

ただし、保険は利用付帯のため、事前に旅行費用をカード決済する必要があります。

口コミでは、やはり三井住友カード(NL)は普段の買い物で効率的にポイントが貯めやすい!という声が多く寄せられていました。

Apple PayやGoogle Payなどに紐づけることで、よりお得に買い物が叶うほかタッチ決済もできるので、日常使いしやすいのもうれしいポイントです。

Vポイントが対象のコンビニなどでタッチ決済するとポイント還元率が7%になることが、よくコンビニを使用する私にとっては非常に使い勝手がよくお得だと感じています。スマホ料金やサブスクの月々の支払いにもカード払いを使用しています。

貯まったポイントは期限が短いものもあるのでカード支払いに充当したり、Gポイントに替えてからANAマイルに交換したりしています。

ポイントが貯まりやすいクレジットカードで、更にアプリで逐一現在のポイント数を確認できるのもズボラな私には助かっており、よりポイントが貯まりやすくなっています。Google Payで三井住友カード(NL)のiDを紐づけることもでき、Vポイントが貯まるのでとても便利です。

- 対象のコンビニや飲食店でのスマホタッチ決済で最大7.0%還元

- 最高2,000万円の海外旅行傷害保険(利用付帯)

- 年会費永年無料で維持コストがかからない

楽天PINKカード

- 総合評価

- 口コミ件数 : 12件

- 楽天カードの魅力はそのまま

- 4つのかわいいデザインをご用意

- 女性にうれしいカスタマイズ特典

|

入会対象年齢 |

満18歳以上(高校生を除く) (※)5年制一貫高校の方は申込み可能 |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~16.0% |

|

ポイントの主な使いみち |

・カード支払い金額に充当 ・楽天市場や楽天トラベルなどの楽天サービス ・楽天ETCへのチャージ ・楽天Edy ・ANAマイルへの移行 ・お買い物パンダグッズとの交換 |

|

国際ブランド |

Visa、Mastercard、JCB、American Express |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

× |

- 楽天市場での買い物が多い

- 女性特定疾病保険にリーズナブルな価格で加入したい

- かわいいカードデザインを探している

楽天PINKカードは、楽天市場でのポイント還元率が高いことで人気のクレジットカードです。

通常の還元率も1%と高水準ですが、楽天市場でのカード利用は常にポイント還元率3%以上になります。

ほかの楽天サービスも利用している方はさらに還元率がアップし、なんと還元率は最大16倍です。

還元率アップの対象となる楽天サービスを、次に挙げました。

- 楽天モバイル:最大+3倍

- 楽天モバイルキャリア決済:+0.5倍

- 楽天ひかり:+1倍

- 楽天銀行+楽天カード:最大+1倍

- 楽天トラベル:+1倍

- 楽天市場アプリ:+0.5倍

- 楽天ブックス:+0.5倍

- 楽天Kobo:+0.5倍

- 楽天Pasha:+0.5倍

- 楽天ファッションアプリ:+0.5倍

- 楽天ビューティ:+0.5倍

- 楽天証券 投資信託:+0.5倍

- 楽天証券 米国株式:+0.5倍

- 楽天ウォレット:+0.5倍

貯まったポイントは、カードの支払いに充てたり楽天サービスで利用できたりすることから、楽天ユーザーに人気です。なお、楽天EdyへのチャージやANAマイルへの交換、楽天ペイでの利用も可能です。

楽天Edy・楽天ペイの加盟店はたくさんあるため、ポイントの使い道に困ることはありません。

口コミをみると、楽天PINKカードの利用者は普段から楽天を利用している方がほとんどで、ポイントが貯まりやすい点で高評価でした。

頻繁に行われているキャンペーンも上手に活用すると、さらにポイントを得ることができ、買い物に役立てることができます。

また、上記の口コミでも書かれているとおり、費用をかけずに保険に入ることができるのも楽天PINKカードがおすすめの理由です。

20代であれば、月額の支払い額は、80円~170円と安く、入院における疾病入院保険金として、1日の入院につき3,000円、手術を受けた場合は30,000円をお支払いなど、とてもお得な料金で保険に加入できるようになっています。

(2023年6月1日時点)

なお、海外旅行傷害保険と旅行優待サービスも付帯しています。海外旅行傷害保険は最高2,000万円で、万が一に備えたい方でも安心です。

ただし、旅行傷害保険は利用付帯のため、事前に旅行費用をカード決済してください。国際ブランドは、Visa・mastercard・JCB・American Expressから選択できます。

カードデザインの選択肢も、無地ピンク・お買いものパンダ・ミニーマウス・ミッキーマウスと豊富です。いずれもピンクを基調としており、女性らしいデザインのカードを求める方に適しています。ただし、ミニーマウス・ミッキーマウスデザインは、国際ブランドの選択肢がJCBのみのため注意してください。

- 通常時の還元率1.0%!楽天市場では常に3.0%以上

- 月払保険料40円~で女性特定疾病保険「楽天PINKサポート」に加入可能

- 最高2,000万円の海外旅行傷害保険(利用付帯)

- 4種類の可愛いカードデザインから選択可能

- 国際ブランドはVisa・Mastercard・JCB・American Expressから選択可能

イオンカードセレクト

- 総合評価

- 口コミ件数 : 21件

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

|

入会対象年齢 |

満18歳以上 (※)高校卒業年の1月1日~3月31日までの期間であれば申込み可能 |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5%〜1.0% |

|

ポイントの主な使いみち |

・WAON POINT加盟店での利用 ・電子マネーWAONへのチャージ ・他社ポイントへの移行 ・商品券との交換 |

|

国際ブランド |

Visa、Mastercard、JCB |

|

海外・国内旅行損害保険 |

× |

|

ショッピング保険 |

年間50万円 |

- イオングループでの買い物、イオンシネマの利用が多い

- WAONカードをよりお得に使いたい

- クレジットカードを即日発行したい

イオンカードセレクトは、イオングループをよく利用する方におすすめのクレジットカード。

イオンカードはスマホで手軽に申し込みができ最短5分で審査が完了します。イオンカード公式アプリ「イオンウォレット」をダウンロードすれば、即時に利用可能。

そのほか、カード店頭受取りサービスもあるので、申し込み当日にイオンの店舗に行けばクレジットカードを発行できます。

またイオンならではの特典が充実しているのも魅力。下記の特典について詳しく解説します。

- イオングループでの利用は常にポイント2倍

- 毎月20日と30日のお客様感謝デーは5%OFF

- 毎月10日はイオングループ以外でもポイント2倍

- イオンシネマの映画料金が常に300円OFF(お客様感謝デーは700円OFF)

なお、イオンカードセレクト(ミニオンズ)を選択すると、1人あたり年間12枚のチケット購入まで映画料金が1,000円です(※)。

一般の通常料金は1,800円のため、800円OFFで購入できます。

ほかにも「ドリンク(Sサイズ)・ポップコーン(Sサイズ)セット引換券付きシネマチケット」は年間18枚まで1,400円で購入できます。

割引価格を適用するには「暮らしのマネーサイト」にログインし、イオンシネマの「ご優待販売 専門サイト」からチケットを購入してください。

ミニオンズデザインのイオンカードセレクトには、USJでのカード利用でWAON POINT10倍の特典も付いています。

映画が好きな方やUSJによく行く方は、イオンカードセレクト(ミニオンズ)を検討してみてください。

年会費永年無料にも関わらず、最高50万円のショッピングセーフティ保険が付帯するのもよい点です。

カード決済をした1品5,000円以上の商品が、購入から180日以内に偶然による事故で被害を受けた場合に、保険が適用されます。

なお、イオンカードセレクトには、旅行傷害保険は付帯しません。しかし、年間のショッピング枠利用50万円以上などの条件を満たすと、旅行傷害保険付きのゴールドカードに無料でランクアップできます。

補償額は海外旅行が最高5,000万円で、国内旅行は最高3,000万円のため、ぜひゴールドカードを目指してみてください。

イオンゴールドカードの旅行傷害保険では、本会員のみならず家族カード会員も同様の補償を受けられます。ただし、同行者に関しては補償の対象外のため、注意しておきましょう。

旅行傷害保険はいずれも利用付帯で、事前に旅行費用をカード決済する必要があります。

ただし、イオンカードセレクト(ミニオンズ)は、ゴールドカードへの切替え対象外のため注意してください。

マネ会に寄せられたイオンカードユーザーの口コミでは、イオンならではの特典を有効活用することで使えば使うほどお得にポイントが貯まる!と高評価を得ています。

特に毎月20日と30日のイオンお客様感謝デーは、いつものお買い物がよりお得になる日です。

各種イオンマークのクレジットカードほか電子マネーWAONの利用で、お買い物代金が5%OFFになるサービスは主婦層に人気でした。

- イオングループでの利用は常に還元率2倍

- 毎月20日と30日はイオングループでの買い物が5%OFF

- 毎月10日はイオングループ以外でも還元率2倍

- 年間50万円以上のカード利用でゴールドカードに無料でランクアップ

- イオンシネマでの映画料金が常に300円OFF!ミニオンズデザインは800円OFF

- ミニオンズデザインなら「特別鑑賞シネマチケット」1,000円(税込)(年12枚まで)

- ミニオンズデザインなら「ドリンク(S)・ポップコーン(S)セット引換券付きシネマチケット」1,400(税込)(年18枚まで)

エポスカード

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5% |

|

ポイントの主な使いみち |

・マルイ店舗や通販 ・エポスVisaプリペイドカードへの移行 ・商品券やギフト券との交換 ・マイルや他社ポイントへの移行 ・エポスオリジナルグッズとの交換 ・ポイント投資 |

|

国際ブランド |

Visa |

|

海外・国内旅行損害保険 |

海外:最高3,000万円(利用付帯) |

|

ショッピング保険 |

年間50万円 (※)年間1,000円のサービス料が必要 |

- 学生でクレジットカードを発行したい方

- マルイ・モディ・マルイ通販で買い物をよくする

- 飲食店・カラオケ・美容院・スパ・遊園地などの割引優待を得たい

エポスカードは、自身の公式ページでも学生におすすめのクレジットカードとして謳っており、年会費も無料なので初めてもつカードとして推奨しています。デザインも豊富で、ちいかわやすみっコぐらしなどのかわいいキャラクターのクレジットカードがあります。

エポスカードは、マルイでの買い物がお得になることで人気のクレジットカードです。

年4回開催される「マルコとマルオの7日間」期間中は、マルイ・モディ・マルイ通販での買い物が10%OFFになります。

期間中は何度買い物をしても割引が適用されるため、買い忘れをして損をする心配がありません。

マルイ通販でカード決済をすると、通常210円の配送料が常に無料になるのもよい点です。

年会費永年無料にも関わらず割引優待が豊富な点も、エポスカードの魅力です。

飲食店・カラオケ・美容院・スパ・遊園地など、なんと全国10,000店舗以上で割引優待を受けられます。

割引優待店舗の例は次のとおりです。

- ポムの樹Jrトリアス店:カード利用で5%OFF

- イタリア料理「ラ ベデュータ」:カード利用で10%OFF

- マクドナルド千住ミルディス店:カード利用でテリヤキセット割引

- イオンシネマ:エポトクプラザからの事前購入で常に1,400円

- ジャンボカラオケ広場(ジャンカラ):ルーム料金20%OFF

- オンライン・フィットネス トルチャ:初月無料+翌月以降1,980円

上記以外に、エステ・フィットネス・ヨガ・リラクゼーションなど、女性にとって嬉しい店舗も多数あるため、ぜひ活用してください。

エポスカードのポイント還元率は0.5%と一般的です。

しかし「エポスポイントアップサイト」を経由してネットショッピングをすることで、ポイントが2~30倍貯まります。

ポイントアップ対象ショップの一例を、次に挙げました。

- 成城石井:6倍

- アットコスメショッピング:4倍

- じゃらんnet:3倍

- イオンネットスーパー:3倍

- 楽天市場:2倍

- Yahoo!ショッピング:2倍

- マルイ通販:2倍

- ユニクロ:2倍

ほかにも多数のネットショップが対象のため、ぜひ活用してください。

貯まったポイントはマルイ店舗・通販での利用のほか、ギフト券やグッズへの交換、他社ポイントへの移行ができます。

ANA・JALマイルやdポイントやPontaポイントなど移行先も豊富で、ポイントの使い道に困ることはありません。

また、エポスカードの海外旅行傷害保険は利用付帯で最高3,000万円です。

実際にエポスカードを使用しているユーザーのリアルな口コミを見てみましょう。

口コミで女性から高い評価を得ていたのは、豊富なジャンルの店舗で受けられる優待特典とマルイやモディで開催される10%の割引でした。

また、ポイントが5倍になる提携店舗が多く、ポイントが貯めやすい点も好評でした。

- 収入なしの学生でもカードの発行が可能

- 年4回マルイ・モディ・マルイ通販での買い物が10%OFF

- マルイ通販での送料が常に無料

- 全国10,000店舗以上で割引優待が受けられる

- 最高3,000万円の海外旅行傷害保険(利用付帯)

au PAYカード

- 総合評価

- 口コミ件数 : 件

- ポイント還元率1%

- 海外旅行安心保険最高2000万円

- お買い物安あんしん保険(年間100万円まで)

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

無料(※1) |

|

ポイント還元率 |

1.0% |

|

ポイントの主な使いみち |

・カード支払い金額に充当 ・au携帯料金の支払いに充当 ・au PAYへのチャージ ・au PAYマーケット ・au携帯電話の機種変更や修理など ・提携店での利用 |

|

国際ブランド |

Visa、Mastercard |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

年間100万円(※2) |

(※2)事故につき自己負担額3,000円

- スマホ、携帯がauユーザーの方

- Pontaカードのポイントをお得に貯めたい

- 万が一に備えてショッピング保険を充実させたい

au PAYカードは、Pontaポイントが貯まりやすいクレジットカードです。

Pontaカード加盟店では、ポイントの二重取りができます。

通常のポイント還元率も1%と高いため、カード決済をよく利用する方は効率よくポイントを貯められるでしょう。

より効率よくポイントを貯めたい方は、還元率がアップするポイントアップ店を利用するのがおすすめです。ポイントアップ店の一例を次にまとめました。

- ビッグエコー:+1%

- ココス:+1%

- かっぱ寿司:+1%

- ドミノピザ(店舗での支払いのみ):+1%

- オリックスレンタカー:+1%

- アート引越センター:+1%

- 出光興産:+0.5%

ほかにもさまざまな店舗が対象のため、ぜひチェックしてみてください。

貯まったポイントは、au携帯料金の支払いやau PAY残高へのチャージ、提携店などで利用できます。

1ポイント1円相当として、100ポイントから毎月最大20,000ポイントまでなら、カード利用分の支払いに充てることも可能です。

au PAYカードには、最高2,000万円の海外旅行傷害保険も付帯しており、海外旅行を検討している方でも納得の補償内容です。

ただし、保険は利用付帯のため、事前に旅行費用をカード決済する必要があります。

年間100万円のショッピング保険も付帯で、万が一購入した商品が破損や盗難に遭った場合も安心です(※免責金額3,000円)。

国内・海外問わずau PAYカードで購入した商品の損害は、購入日より90日間補償されます。

保険を適用するには、商品を購入した際の売上票(お客様控)が必要なため、捨てないように注意してください。

なお、一部補償の対象にならない商品もあります。

- 通常時の還元率1.0%!ポイントアップ店ではさらに還元率アップ

- Pontaカード加盟店ではポイントの2重取りが可能

- 最高2,000万円の海外旅行傷害保険付き(利用付帯)

- 年間100万円のショッピング保険付き(免責金額3,000円)

ルミネカード

- 総合評価

- 口コミ件数 : 12件

- ルミネのネット通販「アイルミネ」も、いつでも5%OFF!

- 電車利用や駅ビル利用など、幅広い利用でポイントが貯まる!

- 国内・海外旅行傷害保険付き!

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

1,048円 (※)初年度無料 |

|

ポイント還元率 |

0.5%~3.5% |

|

ポイントの主な使いみち |

・JRE POINT加盟店での利用 ・ルミネ商品券との交換 ・Suicaへのチャージ ・提携ポイントへの移行 ・商品券やクーポンとの交換 ・商品との交換 ・JRE MALLでの利用 |

|

国際ブランド |

Visa、Mastercard、JCB |

|

海外・国内旅行損害保険 |

海外:最高500万円(自動付帯) 国内:最高1,000万円(利用付帯) (※)2023年7月1日以降に出発の旅行より、海外旅行傷害保険も利用付帯 |

|

ショッピング保険 |

× |

- ルミネ・ニュウマン・アイルミネでよく買い物をする

- Suicaを利用している

- 旅行傷害保険を国内・海外ともに自動付帯でほしい

ルミネカードは、ルミネでよく買い物をする方におすすめの人気クレジットカードです。

ルミネ・ニュウマン・ネット通販アイルミネでカード決済をすると、カード利用分引き落としの際、お買い上げ金額が5%OFFになります。

さらに嬉しいのが、年に数回は上記店舗での割引率が10%にアップする点です。

ただし、一部除外店舗・除外品があるため、注意しておきましょう。

ルミネでよく買い物をする方は、積極的にカード決済を利用するのがおすすめです。

また、ルミネカードはSuicaとしても利用できます。

通常の還元率は0.5%ですが、Suicaへのオートチャージと、モバイルSuicaへのオートチャージ・チャージは還元率1.5%になります。

なお、次のサービスでも還元率がアップするため、ぜひ活用してください。

|

サービス |

還元率 |

|---|---|

|

えきねっと |

JRのきっぷ予約(予約時決済):3% |

|

モバイルSuica |

グリーン券、おトクなきっぷの購入:3% 定期券の購入:3% |

また、旅行傷害保険は海外が最高500万円で国内が最高1,000万円です。

海外旅行傷害保険の補償額が低めですが、自動付帯のため事前のカード決済は必要ありません(※国内旅行傷害保険は利用付帯)。

買い物はもちろんのこと、Suicaの利用もお得になるルミネカード。実際に利用しているユーザーの口コミは以下です。

もっとも多かった口コミは、やはりルミネでの買い物がいつでも5%オフになること。さらにセール中でもこの割引きが適用されることもうれしいメリットです。

ルミネカードの特典をうまく使い、買い物をよりお得に楽しんでいる方が多いようでした。

- ルミネ・ニュウマン・アイルミネでの買い物が常に5%OFF!年に数回は10%OFF

- Suicaへのチャージは還元率1.5%

- 最高500万円の海外旅行傷害保険(自動付帯)

- 最高1,000万円の国内旅行傷害保険(利用付帯)

セゾンカードインターナショナル

- 総合評価

- 口コミ件数 : 14件

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

| 入会対象年齢 | 18歳以上 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5% |

| ポイントの主な使いみち |

・カード支払い金額に充当 ・商品券やギフトカードとの交換 ・商品との交換 ・他社ポイントやマイルへ交換 |

| 国際ブランド | Visa、Mastercard、JCB |

| 海外・国内旅行損害保険 | × |

| ショッピング保険 | × |

- nanacoカードを利用している

- クレジットカードを即日発行したい

- 家族カードとETCカードを無料で利用したい

セゾンカードインターナショナルは、入会金・年会費永久無料。ETCカード、家族カードの発行も無料です。

ポイント還元率は基本0.5%ですが、nanacoカードと併用することでセブン‐イレブンのお買物がnanacoポイントとともにダブルで貯まります。セゾンカードでnanacoポイントの2重取りをするには「Netアンサー」からサービスへの登録をしてください。

またこれらのポイントには有効期限がなく、永久不滅ポイントとして貯められる点もうれしいメリットです。

さらにセゾンカードインターナショナルは、即日発行が可能なクレジットカードです。最短5分でカード番号が発行できるので、急ぎでクレジットカードが必要な方にはおすすめです。

貯まったポイントは永久不滅で、有効期限がないことが高評価を得ていました。さらにポイントの交換先が豊富な点もうれしいポイントです。

- ポイントに有効期限がない

- nanacoカード利用者はより高還元率になる

- 年会費永年無料で家族カードとETCカードも無料

- 最短5分でカード番号を発行できる

MICARD+(エムアイカードプラス)

- 総合評価

- 口コミ件数 : 件

- 年会費初年度無料

- 三越伊勢丹グループ百貨店でお買い物すると、最大10%ポイントが貯まる

- エムアイポイントのJALマイル、ANAマイルとの相互交換ができる

| 入会対象年齢 |

満18歳以上で安定した収入のある方 その配偶者の方、学生の方(高校生は除く) |

|---|---|

| 年会費 |

初年度無料 2年目以降2,200円(税込) |

| ポイント還元率 |

0.5% 三越伊勢丹グループでは5~10% |

| ポイントの主な使いみち |

三越伊勢丹で1P=1円として利用 他社ポイントに移行 |

| 国際ブランド | Visa、AMEX |

| 海外・国内旅行損害保険 | × |

| ショッピング保険 | × |

- 即日発行で今すぐクレジットカード利用したい

- 伊勢丹グループでの買い物が多くお得にポイントを貯めたい

- 飛行機によく乗る方!JALマイル、ANAマイルを効率よく使いたい

伊勢丹グループでの買い物が多い方におすすめなMICARD+(エムアイカード プラス)。

三越伊勢丹グループ百貨店では、カスタマープログラムのステージに応じて、お得にポイントが貯まるサービスを提供しています。

最大10%のポイント還元など、使えば使うほどにお得なプログラムです。大きな金額の買い物をする際は、ぜひ活用してください。

ステージは以下の4つ。

| ステージ | 条件 | 還元率 |

|---|---|---|

| プレミアムステージ | 年間お買い上げ金額が300万円以上 | 10% |

| ゴールドステージ | 年間お買い上げ金額が100万円以上 | 10% |

| シルバーステージ |

年間お買い上げ金額が30万円以上 |

8% |

| ホワイトステージ | 年間お買い上げ金額が30万円未満 | 5% |

また、初年度の年間費は無料。2年目から、2,200円(税込)の年間費がかかりますが還元率と比較をすると、お得にクレジットカードを利用できます。

さらにエムアイポイントは、JALマイル、ANAマイルとの相互交換ができることも魅力。仕事や旅行で飛行機利用が多い方にはうれしいメリットです。

- 三越伊勢丹グループ百貨店での買い物で5%〜最大10%ポイントが貯まる

- カードカウンターでの受け取りで最短即日発行

- 24時間利用できる便利なキャッシングサービスつき

- JAL、ANAのマイルまたはJTBトラベルポイントやVIOROポイントへ相互交換ができる

ダイナースクラブカード

- 総合評価

- 口コミ件数 : 12件

- 利用限度額に一律の制限なし!

- 国内外1,300ヶ所以上の空港ラウンジが無料!

- 最高1億円の旅行保険が付いているから安心!

| 入会対象年齢 | 年齢27歳以上の方 |

|---|---|

| 年会費 |

年会費:24,200円 |

| ポイント還元率 |

1% |

| ポイントの主な使いみち |

・提携航空会社へのマイル移行 ・スタバカードへの交換 ・楽天ポイントへの交換 ・ポイントキャッシュバック利用 ・旅行代金のポイント振り替え |

| 国際ブランド | Diners Club |

| 海外・国内旅行損害保険 |

国内旅行損害保険:最高1億円 海外旅行損害保険:最高1億円 |

| ショッピング保険 | 年間最大500万円補償 |

- 利用枠を無制限に設けたい方

- 海外に行くことが多く空港での優待サービスや最高ランクの保険をつけたい

- ゴルフ好きな方

ダイナースクラブカードは、年会費24,200円(税込み)で入会条件の年齢が27歳以上のハイステータスカードです。

特徴としては、ご利用枠の一律制限がなく、個人の支払い実績などによって設定されます。

グルメやトラベル、ゴルフなどの割引優待などのサービスが充実しており、休日に外に出かける人や旅行をよくする人にもおすすめのカードです。

ダイナースクラブカードのポイントは、人気メーカーの商品などと交換が可能で、提携航空会社へのマイル移行もできます。

ダイナースクラブカードでのショッピングにポイントをあてることもでき、メインのカードとして活用するとよりお得です。

ダイナースクラブカードのユーザーは、海外旅行によく行く方が多い印象でした。

また、ダイナースクラブが運営するポイントモールを利用すれば、普段の買い物がさらにお得になることがうれしいという口コミも。

- カードの利用枠の制限がなく初年度年会費無料

- 海外・国内旅行ともに最高1億円の保険金補償が付帯

- 国内・海外1,300ヶ所以上の空港ラウンジが無料で利用できる

- ゴルフリゾーツ特別優待サービスが受けられる

三井住友カード ゴールド(NL)

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレス、即時発行(※)

| 入会対象年齢 | 満18歳以上 |

|---|---|

| 年会費 |

通常5,500円(税込) (※)年間100万円の利用で翌年以降の年会費永年無料 |

| ポイント還元率 |

対象のコンビニや飲食店チェーンでのスマホタッチ決済で、ポイント還元率最大7.0% |

| ポイントの主な使いみち |

・SMBCダイレクト、三井住友銀行アプリの手数料 ・景品交換 ・ANAマイレージへの移行 ・投資信託の買付 |

| 国際ブランド | Visa、Mastercard |

| 海外・国内旅行損害保険 |

国内旅行傷害保険:最高2,000 万円 海外旅行傷害保険:最高2,000 万円 |

| ショッピング保険 | 300万円 |

- 急ぎでクレジットカードを発行したい

- コンビニやチェーン飲食店チェーンの利用が多い

- 国内・海外ともに旅行や出張に行くことが多い

三井住友カード ゴールド(NL)は、満18歳以上で、年会費5,500円(税込)のクレジットカードです。

ナンバーレス特徴で、番号の即時発行が可能となっています。最短10秒のスピード審査で、即日使えるのがメリットのひとつ(※)。また、家族カードの作成においては、年会費は無料となっており、非常にお得です。

ポイント還元率も高く、対象のコンビニ・飲食店ではスマホのタッチ決済でポイント還元率は最大7.0%となっています。コンビニの利用が多い人やよく外食をする人などは、ぜひ作成を検討してみてください。

- 最短10秒でクレジットカード番号を発行(※)!

- 対象のコンビニや飲食店チェーンでのスマホタッチ決済で、ポイント還元率最大7.0%

- 最高2,000万円の海外・国内旅行傷害保険

- ショッピング補償最大300万円付帯

JCBゴールド

- 総合評価

- 口コミ件数 : 11件

- ゴールドカードならではの充実した海外旅行傷害保険 最高1億円!(利用付帯)

- 空港ラウンジサービス(国内・海外)等、サービスが充実!

- ワンランク上のゴールドカード「JCBゴールド ザ・プレミア」へご招待のチャンス!

|

入会対象年齢 |

20歳以上(学生は申し込み不可 ) |

|---|---|

|

年会費 |

11,000円(税込) (※)初年度無料 |

|

ポイント還元率 |

0.5% |

|

ポイントの主な使いみち |

・JCBギフトカードへの交換 ・nanacoポイントへの交換 ・オンラインショッピングでの使用 ・JAL・ANA・DELTAのマイルに交換する |

|

国際ブランド |

JCB |

|

海外・国内旅行損害保険 |

海外:最高1億円補償 国内:最高5000万円補償 |

|

ショッピング保険 |

海外、国内共に年間最高500万円 (※)1事故につき自己負担額3,000円 |

- とにかく最速でゴールドカードが欲しい

- 旅行好きでワンラン上の旅行サポートを受けたい方

- ゴールドカードを家族で利用したい

JCBゴールドは、初年度の年会費が無料。ゴールドカードであれば、一般カードに比べ比較的高い年会費が考えられえますが、JCBゴールドはWebからの新規入会後は初年度の年会費が無料なので、お得です。

さらにJCBゴールドは、家族カードの中の1人であれば無料。2人目からは、1人につき1,100円(税込)かかりますが、ステータスカードを家族内でお得に利用できます。

また、JCBゴールドは、ナンバーレスのカードに対応しており、日常で持ち歩くクレジットカードとしても安心できる1枚。

カード番号は、最短5分で発行可能でインターネットで申し込み後、MyJCBにて番号が確認できれば、オンラインショップや店頭で即日利用ができるようになります。

受付時間は、朝9:00~20:00までとなっており、受付時間を過ぎた場合は翌日以降の取り扱いとなるので、注意してください。

おすすめのサービスとして、JCBスマートフォン保険があります。毎月のスマートフォンの通信料をJCBゴールドカードでお支払いすることで、入れる保険です。

サービス内容は、破損や故障などの修理費用の補償、盗難にあった際の再調達の費用が補償対象にあたります。

また、受付時間は24時間365日と安心です。注意事項として、直近3ヶ月以上連続で通信料を本会員がお支払いしていることが条件となります。

それ以外にも、JCBゴールドのサービスでは、国内の主要空港、ハワイのホノルル空港では無料でラウンジを利用できるので、よく旅行に出かける人や出張などが多い人におすすめです。

出発前にドリンクサービスを移用したり、雑誌などを閲覧したりしてリラックスした贅沢なひと時を味わうことができます。

以下、マネ会に寄せられたJCBゴールドユーザーの口コミです。

補償や保険の面から選ぶなら、JCBゴールドがおすすめという口コミが多かったです。

さらにゴールドカードながら初年度年会費が無料。また主婦の方でも審査に通過した!という声もありました。

- 初年度の年会費が無料

- 即日でカード番号の発行が可能

- JCBスマートフォン保険が付帯サービスとしてある

- 空港ラウンジ利用が可能

アメリカン・エキスプレス®・ゴールド・カード

- 総合評価

- 口コミ件数 : 16件

- 旅行・グルメ・テーマパーク/施設などで利用できる優待が多彩

- 年間200万円以上利用で国内対象ホテルの1泊2名分の無料宿泊券プレゼント

- 継続特典で1万円分のトラベルクレジットを進呈

|

入会対象年齢 |

20歳以上 |

|---|---|

|

年会費 |

31,900円(税込) |

|

ポイント還元率 |

0.5% |

|

ポイントの主な使いみち |

・公共料金の支払い ・ショッピングの支払い ・ANAマイルへの移行 ・旅行代金の支払い ・楽天ポイントへの交換 |

|

国際ブランド |

American Express |

|

海外・国内旅行損害保険 |

海外:最高1億円補償 国内:最高5000万円補償 (※)旅行代金のアメックス・ゴールドのカードを使って支払いをおこなった場合に限る |

|

ショッピング保険 |

年間500万円 |

- 海外旅行で役立つサービスが豊富なカードを探している方

- もしものときに役立つ保険や保証を充実させたい

- 家族でゴールドカードを利用したい

アメリカン・エクスプレス・ゴールド・カードは、家族カードが年会費無料で作成できるといった特典があります。家族会員と本会員で1枚ずつ持つことで、年会費が実質31,900円の半分になります。

2枚目以降の家族カードの作成もお得に作成でき、年会費は13,200円です。

また、旅行損害保険も充実しており、ゴールドカードの中でもアメリカン・エキスプレスの補償金額は高めに設定されています。

海外旅行損害保険が最高1億円、国内旅行損害保険は最高5,000万円です。家族カードの補償金額に関しては、本会員と金額が異なり海外で最高5,000万円が適用されるので、注意しましょう。

保険関連の特典でもうひとつおすすめなのが、ショッピング保険の充実です。補償額は年間500万円で、購入後の破損や盗難などにも対応してくれるサービスが付帯されており、安心してショッピングを楽しむことができるでしょう。

アメリカン・エキスプレス®・ゴールド・カードならではのリッチな特典がうれしい!という口コミが多いです。

年間費が3万円かかることから、その特典をうまく使いこなせないと損をしてしまうかも?という声も。

また、やはり海外旅行や出張が多い方にとっては使い勝手がよく、高評価している方が多かったです。

- 家族カードが無料で1枚まで持てる

- 海外旅行の損害保険が最高1億円

- 年間500万円のショッピング保険付き

20代の女性におすすめのクレジットカード

20代の女性に向けておすすめしたいクレジットカードは、以下の4枚です。それぞれ年会費無料で、付帯サービスが充実しています。

JCB CARD W plus L

|

楽天PINKカード

|

エポスカード

|

セゾンカードインターナショナル

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 1 〜 3% | 0.5% | 0.1 〜 3% |

| 発行期間 | モバ即入会で最短5分(※) | 7営業日程度 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短即日発行~3営業日 |

クレジットカードの中には、年間費が年齢によって無料になるカードがあります。

例えば、「JCB CARD W plus L」の場合、39歳以下は年会費が無料。それまでに発行すれば、40歳以降も年会費が無料となります。

さらに普段からよく利用する商業施設でお得に活用できるクレジットカードを発行しておくこともおすすめ。

「セゾンカードインターナショナル」は、nanacoカードと併用して利用することでポイントを2重取りできるなどのサービスを設けており「エポスカード」は、マルイでの買い物がよりお得になります。

また、クレジットカードは使いやすさやポイント還元率のほかにデザインで選びたいという方も多いはず。

「楽天PINKカード」は、クレジットカードの種類を豊富にそろえています。種類豊富なカードデザインから選ぶことができるので、デザイン性の高いカードをお探しの方はぜひ検討してみてください。

30代の女性におすすめのクレジットカード

30代の方の女性に向けておすすめしたいクレジットカードは、以下の4枚です。

三井住友カード(NL)

|

イオンカードセレクト

|

ルミネカード

|

au PAY カード

|

|

| 年会費 |

無料

|

無料

|

初年度 : 無料

次年度 : 1,048円(税込)

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 1% | 0.5 〜 5% | 1% |

| 発行期間 | 最短10秒(※) | 最短5分 | 最短1週間 | 1~2週間 |

30代のクレジットカード選びは、環境の変化などに対応する利便性の高さはもちろんのこと、効率的お得にポイントが貯まるクレジットカード選びがおすすめ。

カード維持費がかからず、なおかつポイント還元率が高いカード選びを推奨します。

中でも「三井住友カード(NL)」などは、対象店舗でのポイント還元率が高く日常使いにぴったり。

さらに全国のお店と提携しているクレジットカードを選べば日常的にポイントが貯まります。自分がよく買い物をしているお店がクレジットカードの提携店舗に入っているかをチェックしてみましょう。

上記で紹介した「イオンカードセレクト」は、イオングループの対象店舗での買い物がいつでもお得に利用できます。同様に「ルミネカード」はルミネ系列のお店、「au PAYカード」はauユーザーにとってお得なメリットがいっぱいです。

利便性を重視し、お得な還元サービスが充実しているクレジットカード選びをしましょう。

ポイント還元率の高いクレジットカードは、下記の記事でも紹介しています。参考にしてみてください。

40代の女性におすすめのクレジットカード

40代の方の女性に向けておすすめしたいクレジットカードは、以下の4枚です。

アメリカン・エキスプレス®・ゴールド・プリファード・カード

|

JCBゴールド

|

三井住友カード ゴールド(NL)

|

ダイナースクラブカード

|

|

| 年会費 |

39,600円(税込)

|

初年度 : 無料

次年度 : 11,000円(税込)

|

5,500円(税込)

|

24,200円(税込)

|

| ポイント還元率 | 0.5 〜 1% | 0.5 〜 10% | 0.5 〜 7% | 1 〜 5% |

| 発行期間 | 2週間~3週間ほど | 1週間 | 最短10秒(※) | カード到着まで2~3週間ほど |

40代となると時間に余裕ができる方や娯楽に時間とお金を使いたい方が多いのではないでしょうか。また、職場では管理職などに従事している方もいらっしゃると思います。

そんな環境の方には、お得なメリットが充実しているステータスカードがおすすめです。

ステータスカードは年会費が高い印象ですが、その金額を上回る以上にプライベートを充実させる特典やサービスが付帯しているので、年会費以上の価値やメリットがあります。

上記で紹介した4枚のクレジットカードは、旅行先での保険補償が手厚いほか空港ラウンジの無料で利用できるなど旅先でのフォローサービスが充実しています。

またステータスカードながらも家族カードが1枚発行できるなど、家族で利用できるのもうれしいポイントです。

40代のクレジットカード選びは、自分一人の生活を価値を上げるのはもちろんのこと、まわりの人たちと一緒にメリットを得られるようなカード選びをおすすめします。

50代の女性におすすめのクレジットカード

50代の方の女性に向けておすすめしたいクレジットカードは、以下の4枚です。

楽天PINKカード

|

イオンカードセレクト

|

エポスカード

|

MICARD+(エムアイカード プラス)

|

|

| 年会費 |

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 2,200円(税込)

|

| ポイント還元率 | 1 〜 3% | 0.5 〜 1% | 0.5% | 0.5% |

| 発行期間 | 7営業日程度 | 最短5分 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短即日 |

50代となると定年退職を控えた方や専業主婦の方なども少なくないと思います。審査通過の窓口が広いクレジットカードがおすすめです。

「楽天PINKカード」の申込み資格は、高校生を除く満18歳以上。つまり、高校を卒業した18歳以上であれば、誰でも申し込みができます。公式サイトには「18歳以上の方であれば、主婦・パート・アルバイトの方でもお申し込みいただけます。」と明記されていて、楽天PINKカードの申込みやすさを強調しています。

さらにイオングループでよく買い物をする方は、「イオンカードセレクト」もおすすめ。審査の申込基準に収入や職業の条件がなく、18歳以上で電話連絡ができれば誰でも申し込み可能です。毎月イオン独自の割引特典が受けられるほか、クレジットカード、銀行キャッシュカード、電子マネー、3つの機能を1つにまとめられるなど普段使いしやすいクレジットカードです。

そのほか、飲食店・カラオケ・美容院・スパ・遊園地などの割引優待が充実している「エポスカード」は、満18歳以上(高校生を除く)で日本国内に居住している方なら誰でも申し込みができます。申込みフォームの職業項目では、「その他(家事手伝い)」を選択できる点から、審査のハードルが高くないことが読み取れます。

またエポスカード同様、流通系のクレジットカードである「MICARD+(エムアイカードプラス)」も申し込み間口が広いカードとして主婦ユーザーが多いです。審査の申し込み条件は、「満18歳以上で安定した収入のある方、その配偶者の方、学生の方(高校生は除く)」と定めています。本人に収入がなかったとしても、配偶者に収入があれば申し込みができます。

さらに「MICARD+(エムアイカードプラス)」は、伊勢丹グループでの買い物が最大10%還元されるサービスが付帯するほか、旅行好きにはうれしいJALマイル、ANAマイルとの相互交換が可能。さらに申し込み当日に最短で店頭受け取りができる点もメリットの1つです。

これからの生活に寄り添う、お得なサービスが充実しているクレジットカードをおすすめします。

ライフスタイル別!女性におすすめのクレジットカード

ライフスタイル別で、女性におすすめしたいクレジットカードを紹介します。利用するシーンとニーズに合わせて、クレジットカード選びの参考にしてください。

初心者の方におすすめのクレジットカード

JCB CARD W plus L

|

三井住友カード(NL)

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) |

初めてクレジットカードを持つ方には、「JCB CARD W plus L」や「三井住友カード (NL)」などの年会費が無料で、ポイント還元率が高いクレジットカードがおすすめです。

「JCB CARD W plus L」は、利用付帯ではありますが海外旅行保険が手厚い上に、女性向けの医療保険に格安で加入できます。

「三井住友カード (NL)」は、コンビニやチェーン飲食店での還元率が高いため、普段の買い物でお得にポイントを貯められるほか、日常使いしやすいタッチ決済ができることもメリットです。

初めてクレジットカードを持つ方は、カード維持費がかからずお得に利用できるカード選びをしてください。

主婦の方におすすめのクレジットカード

日用品や食料品などの買い物が多い主婦の方には、普段の買い物がよりお得になる「イオンカードセレクト」や「楽天PINKカード」をおすすめします。

「イオンカードセレクト」はイオン系列での買い物がよりお得になり、「楽天PINKカード」は楽天市場の利用でお得にポイントを貯めることができます。

さらに上記2枚のクレジットカードは、どちらも多くの主婦の方が利用していることから、比較的審査に通りやすいクレジットカードといえるでしょう。

学生におすすめのクレジットカード

JCB CARD W plus L

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5% |

| 発行期間 | モバ即入会で最短5分(※) | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

学生の方には「JCB CARD W plus L」や「エポスカード」など、美容やレジャーシーンをよりお得に利用できるクレジットカードをおすすめします。

「JCB CARD W plus L」は、「JCB CARD W」に女性向け特典が付いたクレジットカードです。ネイルの20%割引クーポンやコスメの割引クーポンなど、毎月異なるプレゼントがもらえます。

さらにそのほか、JCBトラベルの旅行代金1万円分やペア映画鑑賞券など、豪華なプレゼントの抽選が毎月ある点もうれしいポイント。

「エポスカード」は、マルイでの買い物がお得になるのはもちろんのこと、遊園地や水族館、カラオケ、さらに美容院やネイルサロンなど、全国約10,000店舗で割引優待を受けられることが最大のメリット。

また「エポスカード」は、ネットからの申し込みで店舗受け取りを選べば、最短即日発行できます。急ぎでクレジットカードが必要な方にもおすすめです。

働く女性におすすめのクレジットカード

三井住友カード ゴールド

|

JCBゴールド

|

|

| 年会費 |

11,000円(税込)

|

初年度 : 無料

次年度 : 11,000円(税込)

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 10% |

| 発行期間 | 最短3営業日 | 1週間 |

働く女性には、あらゆるシーンで活躍する「三井住友カード ゴールド」や「JCBゴールド」がおすすめ。

「三井住友カード ゴールド」は、年会費が5,500円かかりますが、年間100万円の利用で翌年以降の年会費が永年無料。さらに最短30秒のスピード審査で、クレジットカード番号を即時発行できる点も、ユーザーが多い理由の1つです。

また国内旅行損害保険、海外旅行損害保険ともに最高2,000万円の保険に加え、ショッピング補償が最大300万円の補償付き(利用付帯)。お仕事上、出張などが多い方におすすめです。

「JCBゴールド」は、海外、国内ともに旅行損害保険が充実しており、海外では最高1億円補償。国内では最高5000万円補償を付帯しています(どちらも利用付帯)。

そのほか空港ラウンジサービスやグルメ優待サービスなどが充実している点も、ワンラン上のサポートを受けたい方にはぴったりなクレジットカードです。

女性向けクレジットカードの選び方の7つのポイント

「クレジットカードを作りたいけれど、カードの種類が多すぎてどれを選んだらよいかわからない」とお悩みの女性は少なくありません。

女性向けクレジットカードは、一般カードに比べて申込みのハードルが低いにもかかわらず、特典が充実している特長があります。

ネイルやコスメが安くなったり、少額で女性特有の病気・事故への補償を付けられたりと、カードによって様々な特典が用意されています。

自分に合ったクレジットカードを選びたい方は、以下の特長からおすすめのカードを選ぶとよいでしょう。

- 年会費が無料

- 還元率の高さ

- 提携店舗数の多さ

- 女性特有の疾患などに備えた保険の充実度

- デザイン性

- マイルの貯めやすさ

- 旅行保険が付帯しているか

そのほかの特長からクレジットカードを選びたい方は、マネ会おすすめのクレジットカードランキングをチェックしてみてください。

年会費が無料

日々利用するものだからこそ、クレジットカードの維持費は重要です。特に初めてのクレジットカードであれば、最初は年間費がかからないカードからのスタートをおすすめします。

年間費がかかるクレジットカードは、その分サービスも充実していますがカードに使い慣れていないとそのサービスをうまく使いこなせないケースもあります。

初めてカードを作る方は、まずはクレヒスを積むという意味でも年間費無料のものがおすすめです。

また、年齢によってクレジットカードの年間費が無料になるものや年間で利用した金額によって年会費が免除されることもあります。

クレジットカードの作成を検討する際は、維持費なる年会費がどのくらいかかるのか、またかかるとしたらその金額を上回るメリットが得られるのかをしっかり精査した上でのクレジットカード選びをすることが大切です。

還元率の高さ

クレジットカードは決済のたびにポイントが貯まる仕組みのため、ポイント還元率が高いほどお得に買い物ができます。

貯まったポイントの使い道は、カードの支払いに充てる、ほかのポイントや商品と交換するなどさまざまです。

カードの会社によってポイントの利用方法が異なるため、事前にチェックしておきましょう。

ポイントの使い道が複数用意されていたり、自身の使用用途に合っていたりするカードを選べば、より便利に利用できます。

ポイントの貯まりやすさにこだわる方には、還元率1.0%以上のクレジットカードがおすすめです。

通常時の還元率が1.0%以上の女性向けクレジットカードを、次にまとめました。

|

カード名 |

還元率 |

ポイントの使い道 |

|---|---|---|

|

ローソンPontaプラス |

1.0%~6.0%

|

・ローソンでの支払い ・ローソンのお試し引換券との交換 ・Ponta提携店での利用 ・Pontaグッズとの交換 ・ポンパレモール |

|

JCB CARD W plus L |

1.0%~5.5% |

・カード支払い金額に充当 ・Amazonでの利用 ・マイルや他ポイントへの移行 ・商品券との交換 ・商品との交換 |

|

楽天PINKカード |

1.0% |

・カード支払い金額に充当 ・楽天市場や楽天トラベルなどの楽天サービス ・楽天ETCへのチャージ ・楽天Edy ・ANAマイルへの移行 ・お買い物パンダグッズとの交換 |

|

dカード |

1.0% |

・d払い ・電子マネーiDへのキャッシュバック ・dマーケット ・ポイント投資 ・ドコモケータイやドコモ光サービスの支払いに充当 ・ドコモ商品の購入 ・JALマイルへの移行 ・ドコモのデータ量追加 ・ポインコグッズの購入 |

|

au PAYカード |

1.0% |

・カード支払い金額に充当 ・au携帯料金の支払いに充当 ・au PAYへのチャージ ・au PAYマーケット ・au携帯電話の機種変更や修理など ・提携店での利用 |

ポイント還元率の高いクレジットカードが気になる方は、こちらの記事もご覧ください。

専門家からのコメント

クレジットカードのポイント還元率は0.5%が一般的です。高還元率カードの目安としては1.0%〜になります。

還元率の高いクレジットカードは、長く使えば使うほどメリットを感じられることでしょう。ポイント還元率だけでなく、貯まったポイントの使いやすさもカード選びでは重要です。

商品などに交換する際、最低ポイント数・交換レート・ポイント有効期限など、カード会社によっても条件は変わります。カード選びに際しては、これらも忘れずに確認しておきましょう。

提携店舗数の多さ

よく利用するコンビニやスーパーがある方は、特定店舗での利用がお得になる提携カードを選びましょう。

提携カードであれば、特定店舗で割引優待を受けられたりポイント還元率がアップしたりします。

とくにおすすめの提携カードは次のとおりです。

- エポスカード:年4回マルイ・モディ・マルイ通販での買い物が10%OFF

- 三井住友カード(NL):対象のコンビニや飲食店チェーンでのスマホタッチ決済で、ポイント還元率最大7.0%

- イオンカードセレクト:イオングループでの利用は常にポイント2倍、毎月20日と30日は買い物代金が5%OFF

- ルミネカード:ルミネでの買い物が常に5%OFF、年に数回は10%OFF

- ローソンPontaプラス:ローソンでの還元率が最大6%、ウチカフェスイーツは常に還元率10%(上限1,000ポイント/月)

- エムアイカードプラス:三越伊勢丹での利用は通販含め常に還元率5%以上

- ウエルシアカード:ウエルシアでのカード提示・利用でポイントの2重取りが可能

- セゾンローズゴールド・アメリカン・エキスプレス・カード:毎月1回スターバックスのドリンクチケット(eGift/500円分)がもらえる

コンビニをよく利用する方は、コンビニ別最強クレジットカードをまとめた記事もご覧ください。

女性特有の疾患などに備えた保険の充実度

女性向けクレジットカードの中には、女性特有疾患や事故を補償する保険に低価格で加入できるものもあり、お手頃価格で万が一に備えることが可能です。

厚生労働省によると、女性はライフステージによってかかりやすい病気が違い、40代からは乳がん、子宮頸がん、子宮体がん、卵巣がんなど女性特有のがんを発症しやすいとしているため、保険があると心強いでしょう。

女性特有疾患に関する保険が付帯するカードを、次にまとめました。

- JCB CARD W plus L:月払保険料290円~の女性疾病保険、月払保険料30円~のお守リンダ(女性特有のがん手術の補償)に加入可能(※)

- 楽天PINKカード:女性特定疾病の団体保険「楽天PINKサポート」に月払保険料40円~で加入可能

- ライフカードStella:子宮頸がんまたは乳がん検診の無料クーポンが毎年もらえる

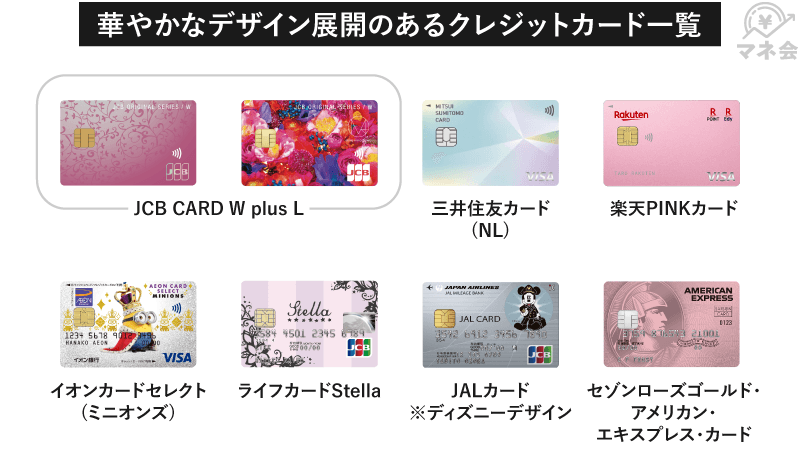

デザイン性

女性向けクレジットカードを選ぶ際は、デザインが自身の好みかどうかも確認しておきましょう。

ピンクや花柄のようなおしゃれなデザインだと、持っているだけで気分が上がります。

女性向けクレジットカードの中でも、デザインがとくにおしゃれなカードはこちらです。

|

カード名 |

デザイン |

カードの特長 |

|---|---|---|

|

JCB CARD W plus L |

ピンクを基調としたおしゃれなデザイン |

・女性疾病保険に格安で加入可能 ・通常の還元率が高水準1% ・ポイントアップ優待店が多数 |

|

楽天PINKカード |

ピンク、お買いものパンダデザイン、ミッキー・ミニーデザイン |

・女性疾病保険に格安で加入可能 ・通常の還元率が1%と高水準 ・楽天市場での還元率は常に3%以上 |

|

イオンカードセレクト(ミニオンズ) |

ミニオンズデザイン |

・イオンシネマの映画料金が常に1,000円(※) ・USJでの還元率は常に10倍 |

|

ライフカードStella |

ピンクを基調としたおしゃれなデザイン |

・子宮頸がんまたは乳がん検診の無料クーポンプレゼント ・海外ショッピング利用の3%をキャッシュバック ・最高2,000万円の海外旅行傷害保険が自動付帯 |

|

セゾンローズゴールド・アメリカン・エキスプレス・カード |

ピンクの券面にセンチュリオンのロゴが描かれた高級感のあるデザイン |

・毎月1回スターバックスのドリンクチケット(eGift/500円分)をプレゼント ・カード利用でスタンプを貯めるとプレゼントがもらえる ・会員限定の割引優待サービスが多数 |

| 三井住友カード(NL) | 2023年2月新登場のオーロラデザイン |

・対象のコンビニや飲食店チェーンでのスマホタッチ決済で、ポイント還元率最大7.0% ・最高2,000万円の海外旅行傷害保険が利用付帯 |

ディズニーが好きな方には、楽天PINKカード以外にイオンカードセレクトやJALカードもおすすめです。

いずれのカードも国際ブランドでJCBを選択すると、ディズニーデザインのカードを発行できます。

JCBブランドのクレジットカードは、ディズニー関連の特典が豊富な点が特長です。

ディズニーが好きでJCBカードが気になる方は、JCBカードのおすすめ15選もぜひ参考にしてみてください。

マイルの貯めやすさ

飛行機によく乗る方は、マイルを貯めやすいクレジットカードを選びましょう。

貯まったマイルを航空券に交換すると、飛行機代を節約できます。

マイルを貯めやすいクレジットカードは次のとおりです。

どちらも初年度の年会費は無料で、2年目以降は2,200円かかります。

旅行保険が付帯しているか

旅行が好きな方は、国内・海外旅行傷害保険が付帯するクレジットカードを選びましょう。

万が一の備えになりますし、旅行のたびに保険に加入する手間が省けます。

本記事で紹介している女性向けクレジットカードの中で、旅行傷害保険が付帯しているものを次にまとめました。

- JALカード:国内・海外最高1,000万円(自動付帯)

- ルミネカード:海外最高500万円(自動付帯)、国内最高1,000万円(利用付帯)

- 三井住友カード(NL):海外最高2,000万円(利用付帯)

- JCB CARD W plus L:海外最高2,000万円(利用付帯)

- 楽天PINKカード:海外最高2,000万円(利用付帯)

- au PAYカード:海外最高2,000万円(利用付帯)

- エポスカード:海外最高3,000万円(利用付帯)

- dカード:海外最高2,000万円、国内最高1,000万円(ともに利用付帯、29歳以下の方限定)

なお「自動付帯」はカードを持っているだけで適用される保険で、「利用付帯」は事前に旅行費用をカード決済した場合に適用される保険を指します。

事前のカード決済が面倒な方には、旅行傷害保険が自動付帯のカードをおすすめします。

クレジットカードの付帯保険について詳細はこちらをご覧ください。

年会費無料かつ海外旅行保険が付帯するクレジットカードについてはこちらが詳しいです。

女性におすすめのクレジットカードに関するよくある質問

女性におすすめのクレジットカードに関する、次の疑問への回答をまとめました。

女性におすすめのクレジットカードは?

JCB CARD W plus Lは、Amazon・百貨店・メルカリなど、さまざまな店舗で還元率がアップするため、日々の買い物からコスメや服までお得に購入できます。

なお、通常の還元率はJCB一般カードの2倍で、お得度を重視する方におすすめです。

18~39歳の方限定のクレジットカードですが、一度発行すれば40歳以降もそのまま利用できます。

楽天市場をよく利用する方には、高還元率の楽天PINKカードがおすすめです。月額料金は年齢によって異なりますが、女性特有疾病の保険にも安く加入できます。

50代の女性におすすめのクレジットカードは?

・楽天PINKカード

・イオンカードセレクト

・エポスカード

・MICARD+(エムアイカードプラス)

記事内では、より詳しく50代のクレジットカード選びについて解説しています。参考にしてください。

専業主婦でもクレジットカードは作れる?

クレジットカードの中には、配偶者に収入があれば申込めるものもあるからです。専業主婦の方でも比較的申込みやすいクレジットカードを、次にまとめました。

・イオンカードセレクト:イオングループでの利用は常にポイント2倍

・エポスカード:マルイでの買い物が年4回10%OFF

・楽天PINKカード:楽天市場での還元率が最大16倍

・セブンカード・プラス:セブンイレブン・イトーヨーカドーでの利用は常にポイント2倍

それぞれ特長が異なるため、よく利用する店舗でカードを選ぶのがおすすめです。

注意点として、専業主婦の方はキャッシング枠を設定できない場合があります。審査通過率を高めるためにも、キャッシング枠なしで申込むのが無難です。

30代の女性が持っていて恥ずかしくないクレジットカードは?

一般カードと比べると年会費は高くなりますが、持っているだけで一目置かれます。

ゴールドカードは審査難易度が高く、女性は発行しづらいイメージがあるかもしれません。しかし、一般的には年収300万円以上なら、審査を通過できる可能性が高いといわれています。

年収の基準を満たしており、自身のクレヒスに問題がない方は、ゴールドカードに申込んでみてもよいかもしれません。

充実したサービスや優待が受けられるのも、ステータスの高いカードのよい点です。旅行傷害保険の補償が手厚くなりますし、旅行やグルメ関連の優待サービスも多数用意されています。

ステータスが高いクレジットカードの中でも、とくに女性におすすめのクレカは次のとおりです。

・セゾンローズゴールド・アメリカン・エキスプレス・カード

・三井住友カード ゴールド(NL)

ワンランク上の非日常的な体験をしたい方は、ぜひ申込んでみてください。

ネットショッピングがお得にできる女性向けクレジットカードは?

・JCB CARD W plus L:Amazonでの還元率が4倍

・楽天PINKカード:楽天市場での還元率が最大16倍

・ルミネカード:ルミネ通販「アイルミネ」がいつでも5%OFF

よく利用する通販サイトの還元率がアップするカードを発行すると、いつでもお得に買い物ができます。

女性におすすめのVISAカードは?

・三井住友カード(NL):対象のコンビニや飲食店チェーンでのスマホタッチ決済で、ポイント還元率最大7.0%

・楽天PINKカード:楽天市場での還元率最大16倍、女性特有疾病の保険が安い

・イオンカードセレクト:イオングループでの利用がお得になる特典が多数

・エポスカード:年4回マルイでの買い物が10%OFF

それぞれカードによって特性が異なるため、自身のライフスタイルに合うものを選びましょう。よく利用する店舗での還元率がアップするクレジットカードなら、日々の買い物がお得になります。

2枚目におすすめの女性向けクレジットカードは?

たとえば1枚目に選んだクレジットカードの還元率に特化しているならば、2枚目のカードは旅行傷害保険やショッピング保険などが保険や補償に手厚いものにするなど性質の違うクレジットカードがおすすめです。

2枚目に持ちたいクレジットカードの選び方については、こちらの記事で解説しています。参考にしてください。

女子学生におすすめのクレジットカードは?

・三井住友カード(NL)

・JCB CARD W plus L

・楽天PINKカード

三井住友カード(NL)は、学生限定の特典が付帯します。詳しくはこちらの記事を参考にしてください。そのほかJCB CARD W plus L、楽天PINKカードの詳しい説明は記事内で解説しています。

女性向けのクレジットカードと通常のクレジットカードの違いは何?

女性向けに発行しているクレジットカードには、女性特有の疾患や事故を補償する保険に加入できるサービスや、おしゃれなカードデザインを種類豊富にそろえています。

またそのほか、商業施設と提携していてポイントが貯まりやすい、買い物をお得にできるなど、女性がうれしい特典を備えているカードがたくさんあります。

記事内では女性におすすめのクレジットカードを紹介しています。さらに年代別でのクレカ紹介もしているので、ぜひ参考にしてみてください。

女性におすすめのクレジットカードでお得な特典をゲットしよう

今回は女性におすすめの人気クレジットカードを13枚紹介しました。

女性向けクレジットカードには、ネイルやコスメの割引や女性特有疾病への補償など、女性にとって役立つ特典が用意されています。カード会社によって特典内容は異なるため、自身の年代やライフスタイルに合わせてカードを選びましょう。

20代・30代の方は若い人でも比較的作りやすいカード会社を選ぶことで、スムーズに作成ができるでしょう。

40代以上の方は、ハイステータスなカードやポイント高還元のカード、そのほか審査通過を考慮したクレジットカードなど、自分の目的に合ったクレジットカード選びをするのがおすすめです。

どのクレジットカードにするか悩んだ場合は、JCB CARD W plus Lと楽天PINKカードがおすすめです。どちらも女性特有疾病への補償がついていますし、ポイント還元率が高くお得に利用できることで人気を集めています。

なかでもAmazonや百貨店をよく利用する方にはJCB CARD W plus L、楽天市場をよく利用する方には楽天PINKカードをおすすめします。

専門家からの一言

毎日のお買い物でポイントが貯められるというのもクレジットカードを利用する楽しみの一つです。

ポイント還元率の高さでカードを選ぶのも良いでしょう。補償や特典が充実している年会費無料のクレジットカードが1枚あると便利です。

ライフスタイルに合う還元率の高いカードであれば、ポイントを効率的に貯められますので、家計の節約にもつながります。

心まで豊かになるような、上手なお金の使い方を目指しましょう。

水野総合FP事務所代表。2003年、30歳で子どもの誕生を機に早期退職し株式専業トレーダーとして独立。これまでに年間最高売買代金350億円超、月間最高利益2414万円を達成。現在は「投資で育てるお金と豊かさ」をテーマに金融リテラシー啓蒙活動を行い、相談・執筆・講師など多分野で活躍。独立系FPとしてライフプランや投資・資産運用、不動産・住宅ローン相談を中心に、年間100名以上の相談業務に従事。事業法人などで講師を務め、年間80回以上登壇。マネー教室を運営し中学生から社会人までを指導。学校法人専門学校非常勤講師

学生時代には月間1,000万PV規模のWebメディアでインターンを経験。 SI系のベンチャー企業での勤務を経て、2017年に株式会社サイバーエージェント入社ののち株式会社CyberSS(現:CyberOwl)に異動。 クレジットカードはアメリカン・エキスプレス・カード(グリーン)とJAL Global WALLET、キャッシュレスではLINE Payを愛用中。 釣りが趣味で船、陸問わず釣りに行く。どこかにマイルを使って南の島に釣りに行くのが目標。