PR

PR

クレジットカード最強の2枚はこれ!選び方や3枚持ちにおすすめの組み合わせも解説

「クレジットカードを2枚持ちしたい」「どの組み合わせが最強か知りたい」と考える方は少なくありません。

クレジットカードはそれぞれに長所や他所があるため、相性のよいカードを組み合わることで片方のデメリットを補いながら両方のメリットを最大限に活かせます。

今回はクレジットカード最強の2枚の組み合わせや、メインカードとサブカードの選び方を解説。

2枚持ちが向いている人の特徴や3枚持ちにおすすめの組み合わせまで紹介します。

三井住友カード(NL)

|

JCB CARD W

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% |

| ETC年会費 | 550円(税込) | 無料 |

| 発行期間 | 最短10秒(※) | モバ即入会で最短5分(※) |

| 付帯 サービス |

||

| 電子 マネー |

|

|

⇒三井住友カード(NL)とJCB CARD Wの組み合わせの特徴・メリットはこちら

- クレジットカード最強の2枚の組み合わせは「JCB CARD Wと三井住友カード(NL)」、「イオンカードセレクトとリクルートカード」など

- クレジットカードを2枚持ちする際は、メインカードとサブカードでお互いのデメリットを補いながらメリットを活かせる組み合わせにする

- クレジットカード最強の2枚を活用するにはポイントアッププログラムを利用したり固定費の支払いに使ったりすることが大切

【2023年最新】クレジットカード最強の2枚の組み合わせ6選

相性のよいクレジットカードを2枚組み合わせて使うことで、お互いのデメリットをカバーしながらメリットを最大限に得られます。

クレジットカード最強の2枚の組み合わせは、次の6パターンです。

- JCB CARD Wと三井住友カード(NL)

- JCB CARD Wと楽天カード

- 三井住友カード(NL)とエポスカード

- イオンカードセレクトとリクルートカード

- 三菱UFJカード VIASOカードとライフカード

- 三井住友カード ゴールド(NL)とイオンゴールドカード

| 最強の2枚の組み合わせ | 特長・メリット |

こんな人におすすめ |

|---|---|---|

| JCB CARD Wと三井住友カード(NL) | コンビニや飲食店、Amazonやガソリンスタンドなどでポイント還元率アップ | 幅広い店舗・サービスで高還元を受けたい |

| JCB CARDWと楽天カード |

Amazonと楽天でポイント還元率アップ 2枚とも基本還元率が1.0%と高水準 |

大手ネット通販をよく利用する 基本還元率の高さを重視する |

| 三井住友カード(NL)とエポスカード |

飲食チェーン・コンビニでポイント還元率アップ カラオケや映画、遊園地や水族館など、全国10,000ヵ所以上で割引が受けられる |

外食やエンタメ・レジャー施設をよく利用する |

| イオンカードセレクトとリクルートカード |

イオングループとリクルートサービスをお得に利用可能 公共料金の支払いでもポイントが貯まる |

イオンやホットペッパービューティなどをよく利用する 公共料金の支払いをクレジットカード払いにしたい |

|

三菱UFJカード VIASOカードとライフカード |

ポイントのキャッシュバックに対応 会員限定のポイント優待サイトを経由すると還元率大幅アップ |

ポイントの使い道を考えるのが面倒 ネット通販をお得に利用したい |

|

三井住友カード ゴールド(NL)とイオンゴールドカード |

ゴールドカードにしては維持費が低め 国内・海外旅行時に使える空港ラウンジ、付帯保険が充実 |

なるべくコストを掛けずにゴールドカードを持ちたい よく飛行機・空港を利用する 旅行に関する保険を手厚くしたい |

ここからは各組み合わせにどんなメリットがあるのかを解説していきます。

JCB CARD Wと三井住友カード(NL)は色々な店舗・サービスで高還元になる最強の組み合わせ

JCB CARD W

|

三井住友カード(NL)

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% |

| ETC年会費 | 無料 | 550円(税込) |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) |

| 付帯 サービス |

||

| 電子 マネー |

|

|

- コンビニや飲食チェーンや大手通販サイトなど普段使いしやすいお店のポイント還元率が高く、ポイントを貯めやすい

- ETCカード・家族カードの発行手数料・年会費無料

- 海外旅行傷害保険と海外ショッピングガード保険が付帯、さらに無料保険が選べる

JCB CARD Wと三井住友カード(NL)はいずれも年会費無料で、幅広い店舗で高還元を受けたい方におすすめの組み合わせです。

基本の還元率が1.0%と高いJCB CARD Wをメインカードにし、特定店舗で還元率が大幅にアップする三井住友カード(NL)をサブカードにするのがよいでしょう。

三井住友カード(NL)は、次のような店舗でスマホのタッチ決済を利用すると、ポイント還元率が最大7.0%になります。

- セブン-イレブン

- ローソン

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- ドトールコーヒー

また、JCB CARD Wの場合、次のような店舗で還元率がアップするため、日々の買い物ではこの2枚があれば困ることはありません。

- Amazon:ポイント4倍

- 高島屋:ポイント3倍~

- イトーヨーカドー:ポイント3倍

- ビックカメラ:ポイント2倍

- apollostation、出光SS、シェルSS:ポイント2倍

- メルカリ:ポイント2倍

国内・海外でメジャーな国際ブランドをカバーできる点も、JCB CARD Wと三井住友カード(NL)の2枚持ちするメリットです。

JCB CARD Wの国際ブランドであるJCBは国内での普及率が高いですが、海外ではやや弱い傾向にあります。

しかし、三井住友カード(NL)の国際ブランドは海外普及率の高いVisaとMastercardのため、国内・海外での使い分けにも最適です。

JCB CARD WはQUICPay、三井住友カード(NL)はiD・WAONに対応しており、電子マネー決済をよく利用する方にも適しています。

ETCカードについて、三井住友カード(NL)の場合は前年度に利用がないと年会費が550円(税込)かかりますが、JCB CARD Wの場合は永年無料というメリットがあります。

家族カードはいずれも無料です。

| カード名 | JCB CARD W |

三井住友カード(NL) |

|---|---|---|

| 国際ブランド | JCB |

Visa、Mastercard |

| 年会費(税込) | 無料 | 無料 |

| ポイント還元率 | 1.0%~5.5% |

0.5%~7.0% |

| 貯まるポイントの種類 | Oki Dokiポイント |

Vポイント |

| ポイントの使い道 |

Amazonでの利用 スターバックスカードへのチャージ 他社ポイントとの交換 商品券やオンラインギフトとの交換 カードの支払い金額に充当 |

他社ポイントとの交換 商品券やグッズとの交換 Vポイントアプリで買い物をする際に利用 SMBCダイレクト、三井住友銀行アプリの振込手数料割引 |

| 付帯保険・サービス |

海外旅行傷害保険:最高2,000万円 海外ショッピングガード保険:最高100万円 |

海外旅行傷害保険:最高2,000万円(※1) |

| タッチ・スマホ決済 | JCBのタッチ決済、Apple Pay、Google Pay、QUICPay |

Visaのタッチ決済、Mastercard®タッチ決済、Apple Pay、Google Pay、iD、WAON、PiTaPa |

| 交換できるマイル | ANAマイル、JALマイル、スカイマイル | ANAマイル、フライングブルーマイレージ、ブリティッシュ・エアウェイズエグゼクティブクラブAvios |

| 追加カード |

ETCカード:無料 家族カード:無料 |

ETCカード:無料(※2) 家族カード:無料 |

JCB CARD Wのメリット・デメリット

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

- JCB一般カードの2倍の還元率

- Oki Dokiランドの利用でネット通販の還元率アップ

- クレジットカード・ETCカード・家族カードの年会費無料

- 海外旅行損害保険・ショッピングガード保険付帯

- 身近な飲食店での還元率アップには対応していない

- 国内でのトラブルに備えられる保険は付帯していない

JCB CARD Wは、JCBのプロパーカードをお得に持ちたい方におすすめの、18〜39歳の方限定のクレジットカードです。

年会費は永年無料のうえにポイント還元率はJCB一般カードの2倍で、いつでも1.0%還元を受けられます。

なお、39歳までに発行しておけば40歳以降も年会費無料で所有できるため、ご安心ください。

JCB加盟店ではさらにポイント還元率がアップするうえに、ポイント優待サイト「Oki Dokiランド」を経由すればネット通販での還元率もアップする、非常にお得なカードです。

対象ショップの例を次に挙げました。

- 楽天

- セブンネットショッピング

- さとふる

- 高島屋オンラインストア

- じゃらん

- Apple公式サイト

このようにジャンルは多岐にわたり、ファッション、グルメ、旅行から百貨店のオンラインストア、総合通販サイト、資格や教育のオンラインサービスまで対象となっています。

クレジットカード・ETCカード・家族カードの年会費が無料な点も、JCB CARD Wの強みです。

維持コストのかからないカードをお探しの方で、ポイント還元率の高さも重視する方におすすめします。

実際にJCB CARD Wを使っている方の口コミは以下のとおりです。

このように、JCB CARD Wユーザーは年会費無料でありながら高還元を受けられること、海外旅行傷害保険が付帯してハワイへの旅行がお得になる点などにメリットを感じているようです。

なお、JCB CARD Wにはショッピング保険も付帯します。

組み合わせる三井住友カード(NL)にはショッピング保険が付帯しないため、JCB CARD Wとの2枚持ちでデメリットが気にならなくなるのも嬉しい点です。

JCB CARD Wのデメリットとしては、身近な飲食店チェーンでの還元率アップに対応していない点と、国内でのトラブルに備えられる保険が付帯していない点が挙げられます。

ただし、組み合わせる三井住友カード(NL)には対象店舗でポイントアップしたり選べる無料保険が付帯したりするメリットがあるため、2枚持ちによってJCB CARD Wのデメリットを打ち消すことができます。

三井住友カード(NL)のメリット・デメリット

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

- コンビニや飲食店チェーンなど身近な店舗でポイント還元率アップ

- カード発行後に保険を切り替えられる

- 最短10秒でデジタルカードを発行可能

- 基本の還元率は0.5%と一般的

- ショッピング保険は付帯しない

- 年1回以上ETCを利用しないとETCカードの年会費が550円(税込)かかる

三井住友カード(NL)は、コンビニや飲食店チェーンなどをよく利用する方向けのクレジットカードです。

基本のポイント還元率は0.5%と一般的ですが、前述のとおり対象のコンビニや、ファーストフード店、飲食チェーンなどでスマホのタッチ決済を利用すると、最大7.0%還元になります。

また、優待サイト「ポイントUPモール」を経由したネットショッピングでは通常のポイントに0.5~9.5%加算されて還元されます。

- Yahoo!ショッピング

- ニッセンオンライン

- ダイレクトテレショップ

- AOKI公式オンラインショップ

- ロフトネットストア

- ヤマダ電機 WEB.COM

- ホテルズドットコム

JCBのOki Dokiランド同様、幅広いジャンルのネットショップが揃っています。

Oki Dokiランドにはないネットショップ、もしくはポイント還元率がポイントUPモールのほうが高いネットショップを選んで使うのがおすすめです。

付帯保険はJCB CARD Wと同様、最高2,000万円の海外旅行傷害保険ですが、カード発行後に選べる無料保険に切り替えられます。

- ゴルフ安心プラン(ゴルファー保険)

- 弁護士安心プラン(弁護士保険)

- スマホ安心プラン(動産総合保険)

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険/交通事故限定)

- 持ち物安心プラン(携行品損害保険)

選んだプランの補償期間は補償開始から1年間で、補償期間満了になれば別プランに変更できます(※)。

日常生活でのさまざまなトラブルに備えたい方は、JCB CARD Wのサブカードとして三井住友カード(NL)を検討してみてください。

なお、三井住友カード(NL)へ即時発行で申し込むと、最短10秒で審査が完了し、専用アプリ「Vpass」上にカード番号が発行されます。

カード番号をApple PayやGoogle Payに登録すれば、その日のうちにスマホ決済対応のお店やネット通販に利用可能です。

後日郵送されるカードの本体はナンバーレスデザインで、カード情報の盗み見や不正利用を防止します。

実際に三井住友カード(NL)を使っている方の口コミを見てみましょう。

このように、三井住友カード(NL)ユーザーは対象店舗でのポイントアッププログラムやアプリの利便性の高さ、カードの発行スピードに魅力を感じているようです。

そんな三井住友カード(NL)のデメリットとしては、基本還元率がさほど高くない点とショッピング保険が付帯しない点、ETCの年会費が条件付き無料である点が挙げられます。

しかし、これらのデメリットはすべてJCB CARD Wとの組み合わせでカバーできるためご安心ください。

JCB CARD Wと楽天カードは日々の決済とネットショッピングがお得な組み合わせ

JCB CARD W

|

楽天カード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 1 〜 3% |

| ETC年会費 | 無料 | 550円(税込) |

| 発行期間 | モバ即入会で最短5分(※) | 7営業日程度 |

| 付帯 サービス |

||

| 電子 マネー |

|

|

- Amazonと楽天市場の両方でポイントを貯めやすい

- どちらのカードも基本還元率が1.0%と高い

- 4大国際ブランドから選択可能

JCB CARD Wと楽天カードは、ネット通販をよく利用する方におすすめの組み合わせです。

JCB CARD WはAmazonで4.0%還元ですし、楽天カードは楽天市場でいつでも3.0%以上のポイント還元を受けられます。

ほかの楽天サービスを利用している場合は楽天市場での還元率がさらにアップし、なんとポイント最大15.5倍です。

基本還元率はどちらのカードも1.0%と高水準で、メインカード・サブカードともに還元率の高いカードを希望する方にも適しています。

ネット通販のみでなく実店舗でも効率よくポイントが貯まるため、日々の買い物をお得にしたい方はぜひ検討してみてください。

JCB CARD Wの国際ブランドはJCBのみですが、楽天カードはVisa・Mastercard・JCB・American Expressから選択可能です。

2枚持ちの場合は別の国際ブランドを選択した方がよいため、楽天カードの国際ブランドはJCB以外の選択をおすすめします。

| カード名 | JCB CARD W | 楽天カード |

|---|---|---|

| 国際ブランド | JCB | Visa、Mastercard、JCB、American Express |

| 年会費(税込) | 無料 | 無料 |

| ポイント還元率 | 1.0%~5.5% |

1.0%~3.0% |

| 貯まるポイントの種類 | Oki Dokiポイント |

楽天ポイント |

| 付帯保険・サービス |

Amazonでの利用 スターバックスカードへのチャージ 他社ポイントとの交換 商品券やオンラインギフトとの交換 カードの支払い金額に充当 |

楽天ポイントカード加盟店での利用 楽天サービスでの利用 カードの支払い金額に充当 グッズとの交換 |

| タッチ・スマホ決済 |

海外旅行傷害保険:最高2,000万円 海外ショッピングガード保険:最高100万円 |

海外旅行傷害保険:最高2,000万円 |

| 交換できるマイル | JCBのタッチ決済、Apple Pay、Google Pay、QUICPay | Visaのタッチ決済、Mastercardコンタクトレス決済、JCBのタッチ決済、Apple Pay、Google Pay、楽天ペイ、楽天Edy、QUICPay |

| 追加カード | ANAマイル、JALマイル、スカイマイル |

ANAマイル、JALマイル |

|

ETCカード:無料 家族カード:無料 |

ETCカード:年会費550円(※) 家族カード:無料 |

楽天カードのメリット・デメリット

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

- 楽天市場のショップ買い回り参加でポイント最大10倍

- 毎月5と0のつく日は楽天市場でのポイント5倍

- 楽天ペイとカードの紐付けで1.5%還元

- 街のさまざまなお店でポイントが使える

- ETCカードの年会費無料の条件が厳しめ

- 家族カードにはETCカードを発行できない

- ショッピング保険が付帯しない

楽天カードのポイント還元率は1.0%と高水準です。

さらに楽天市場ではいつでも還元率3.0%以上のうえ「お買い物マラソン」開催中は、ショップ買い回りにエントリーすると、最大10倍のポイント還元を受けられます。

1,000円(税込)以上の買い物で還元率+1倍で、最大10ショップまでカウントされるため、ぜひ参加してみてください(※)。

また、楽天モバイルや楽天銀行などの楽天グループのサービスを利用するなど指定条件を達成すると、楽天市場の買い物で付くポイントが最大で14倍になります。

さらに嬉しい点が、毎月5と0のつく日はエントリー&カード利用で、楽天市場でのポイントが5倍になることです。

5と0のつく日とお買い物マラソンが重なるタイミングもあるため、より効率よくポイントを貯めたい方は狙ってみましょう。

なお、楽天カードは楽天ペイと紐付けてチャージ方法を楽天カードにすると、合計1.5%のポイント還元を受けられます。

楽天ポイントを楽天ペイで使用する場合、期間限定ポイントも使用可能なため、ぜひ楽天ペイも利用してみてください。

街のさまざまなお店でポイントが使える点も、楽天カードの強みです。

対象店舗は500万店もあり、ポイントの使い道に困ることはありません。

- ファミリーマート

- 東急ストア

- 西友

- ポプラ

- コーナン

- マクドナルド

- ガスト

- バーミヤン

- ツルハドラッグ

- ジュンク堂書店

- サカイ引越センター

- コスモ石油

飲食店やコンビニ、スーパー、ドラッグストアなどジャンルを問わず全国展開しているチェーン店の多くで貯められて使えるため、非常に使い勝手のいいクレジットカードです。

実際に楽天カードを使っている方の口コミをチェックしましょう。

このように、年会費無料でありながらポイントがザクザクたまる点に魅力を感じている楽天カードユーザーが多く見受けられます。

そんな楽天カードのデメリットは、ETCカードの年会費を無料にするためには、次のいずれかの条件を満たす必要があることです。

- 楽天会員ランクをダイヤモンドまたはプラチナにする

- 楽天ゴールドカードまたは楽天プレミアムカードを発行する

家族カードにETCカードを発行できない、ショッピング保険が付帯しない点もデメリットですが、すべてJCB CARD Wとの組み合わせでカバーできます。

JCB CARD WはETCカードの発行手数料・年会費ともに無料で、家族カード1枚につきETCカード1枚を発行可能です。

JCB CARD Wには海外ショッピング保険も付帯するため、組み合わせれば楽天カードのデメリットは気になりません。

三井住友カード(NL)とエポスカードは外食やエンタメが好きな方におすすめの組み合わせ

三井住友カード(NL)

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5% |

| ETC年会費 | 550円(税込) | 無料 |

| 発行期間 | 最短10秒(※) | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 付帯 サービス |

||

| 電子 マネー |

|

|

- 対象のコンビニや飲食チェーン・居酒屋、カフェや美容院などでポイントアップする

- カラオケや映画、遊園地や水族館など、全国10,000ヵ所以上で割引が受けられる

- カード会員限定の舞台・イベントチケット、公演がある

三井住友カード(NL)とエポスカードは外食頻度が高く、エンタメ・レジャー施設をよく利用する方にとってお得度の高い組み合わせです。

エポスカードはマルイやモディでの買い物で割引やポイントアップの特典が受けられます。

前述のとおり、三井住友カード(NL)はガストやサイゼリヤなどの対象の飲食チェーンでスマホタッチ決済を利用するとポイントが最大7.0%還元されるため、マルイ・モディでの買い物後に対象店舗で外食をすれば、ポイントを効率よく貯められるでしょう。

エポスカードはほかにも水族館や遊園地、映画館などのレジャー施設を含む全国10,000ヵ所以上で割引が受けられたり、会員限定の観劇・イベントチケットを購入できたりするメリットがあります。

| カード名 | 三井住友カード(NL) | エポスカード |

|---|---|---|

| 国際ブランド |

Visa、Mastercard |

Visa |

| 年会費(税込) |

無料 |

無料 |

| ポイント還元率 |

0.5%~7.0% |

0.5% |

| 貯まるポイントの種類 |

Vポイント |

エポスポイント |

| ポイントの使い道 |

他社ポイントとの交換 商品券やグッズとの交換 Vポイントアプリで買い物をする際に利用 SMBCダイレクト、三井住友銀行アプリの振込手数料割引 |

マルイの店舗や通販サイトでの利用 他社ポイントとの交換 商品券やグッズとの交換 エポスVisaプリペイドカードにチャージ カードの支払い金額に充当 |

| 付帯保険・サービス | 海外旅行傷害保険:最高2,000万円(※1) | 海外旅行傷害保険:最高3,000万円(利用付帯) |

| タッチ・スマホ決済 | Visaのタッチ決済、Mastercard®タッチ決済、Apple Pay、Google Pay、iD、WAON、PiTaPa | Visaのタッチ決済、QUICPay、Apple Pay、Google Pay、楽天Edy、Suica |

| 交換できるマイル | ANAマイル、フライングブルーマイレージ、ブリティッシュ・エアウェイズエグゼクティブクラブAvios |

ANAマイル、JALマイル |

| 追加カード |

ETCカード:無料(※2) 家族カード:無料 |

ETCカード:無料 |

エポスカードのメリット・デメリット

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

- マルイ・モディ・マルイ通販で年4回10%OFF

- 全国10,000店舗以上での割引優待

- 海外旅行傷害保険が手厚い

- クレジットカードの現物を即日発行可能

- 国際ブランドはVisaのみ

- ショッピング保険が付帯しない

- 家族カードを発行できない

エポスカードは、さまざまな店舗で優待を受けたい方におすすめのクレジットカードです。

年4回開催される「マルコとマルオの7日間」期間中は、マルイ・モディ・マルイ通販でカード決済をすると何度でも10%OFFで買い物ができます。

全国10,000店舗以上で割引優待を受けられる点も、エポスカードの強みです。

居酒屋やカフェやカラオケや遊園地や水族館、美容院やネイルなどさまざまな施設が対象のため、ぜひ活用してみてください。

なお、舞台やイベントのチケット優待や、エポスカード貸切公演も開催されているため、エンタメ好きな方にもおすすめです。

エポスカードのメリットとしてはほかにも、手厚い海外旅行保険が付帯されている点が挙げられます。

どれだけ手厚いのか、主だった補償内容をほかの一般カードと比較してご紹介します。

| カード名 | エポスカード | JCB CARD W | 楽天カード | 三井住友カード(NL) |

| 傷害死亡・後遺障害(最高額) | 3,000万円 | 2,000万円 | 2,000万円 | 2,000万円 |

| 賠償責任(免責なし) | 3,000万円 | 2,000万円 | 3,000万円 | 2,000万円 |

| 疾病治療費用 | 270万円 | 100万円 | 200万円 | 50万円 |

| 傷害治療費用 | 200万円 | 100万円 | 200万円 | 50万円 |

傷害死亡・後遺障害の最高額はほかカードよりも1,000万円高く、病気の治療費用の補償額もほかより70万~220万円高くなっています。

ほかの一般カードと比較して、かなり充実した補償内容であることがわかります。

利用付帯ですが、年会費が無料であると考えれば必携の1枚と言えるでしょう。

なお、エポスカードはクレジットカードの現物を最短即日発行・受け取りが可能です。

希望する場合は、Web申込後最寄りのエポスカードセンターでカードを受け取りましょう。

エポスカードを実際に使っている方の口コミは次のとおりです。

マルイやモディでお得なエポスカードですが、他にもハウステンボスなどのレジャー施設やレンタカーの割引を魅力的に感じるユーザーが多いようです。

また、海外旅行時にはアプリでレートを確認できる利便性の高さを評価する声もありました。

そんなエポスカードのデメリットは、国際ブランドはVisaのみで、家族カードを発行できないことです。

しかし、三井住友カード(NL)ならMastercardにも対応し、家族カードを発行できるため、組み合わせることでデメリットは解消されます。

イオンカードセレクトとリクルートカードは系列店での決済がお得で公共料金の支払いにおすすめの組み合わせ

イオンカードセレクト

|

リクルートカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0.5 〜 1% | 1.2 〜 3.2% |

| ETC年会費 | 無料 | 無料 |

| 発行期間 | 最短5分 | 最短即日 |

| 付帯 サービス |

||

| 電子 マネー |

|

|

- イオングループとリクルートサービスをお得に利用できる

- 公共料金の支払いや給与口座の指定でもポイントが貯まる

- 国内・海外旅行傷害保険に加え、ショッピング保険も付帯

イオンカードセレクトとリクルートカードは、イオングループとリクルートサービスをお得に利用しつつ、公共料金の支払いをカードにまとめたい方におすすめの組み合わせです。

イオンカードセレクトは、イオングループでの還元率アップや割引、イオンシネマのチケット代割引などの特典が受けられます。

リクルートカードは、ホットペッパービューティやホットペッパーグルメ、じゃらんnetで還元率がアップするカードです。

また、イオンカードセレクトとリクルートカードは、公共料金をクレジットカード払いにするとポイント還元を受けられます。

イオンカードセレクトは、公共料金の口座振替1件につき毎月5電子マネーWAONポイント付与、イオン銀行を給与口座に指定すると毎月10電子マネーWAONポイント付与です。

リクルートカードは、公共料金や携帯電話料金の支払いでも1.2%の高還元を受けられます。

付帯保険が充実している点も、この組み合わせのメリットです。

海外・国内旅行傷害保険に加え、海外・国内ショッピング保険も付帯するため、万が一に備えたい方でも納得して申し込めます。

| カード名 | イオンカードセレクト |

リクルートカード |

|---|---|---|

| 国際ブランド | Visa、Mastercard®、JCB |

Visa、Mastercard、JCB |

| 年会費(税込) | 無料 | 無料 |

| ポイント還元率 | 0.5%~1.0% |

1.2%~4.2% |

| 貯まるポイントの種類 | WAON POINT |

リクルートポイント |

| ポイントの使い道 |

WAON POINT加盟店での利用 電子マネーWAONへのチャージ 他社ポイントとの交換 |

リクルートサービスでの利用 他社ポイントとの交換 |

| 付帯保険・サービス | ショッピングセーフティ保険:年間50万円 |

海外旅行傷害保険:最高2,000万円 国内旅行傷害保険:最高1,000万円 海外・国内ショッピング保険:年間200万円 |

| タッチ・スマホ決済 | Visaのタッチ決済、Mastercardコンタクトレス決済、JCBのタッチ決済、Apple Pay、WAON、iD、AEON Pay | JCBのタッチ決済、Apple Pay、Google Pay、楽天Edy、Suica、ICOCA、nanaco |

| 交換できるマイル | JALマイル | - |

| 追加カード | ETCカード:無料家族カード:無料 | ETCカード:発行手数料1,100円(税込)(※)家族カード:無料 |

イオンカードセレクトのメリット・デメリット

- 総合評価

- 口コミ件数 : 21件

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

- イオングループをお得に利用できる

- イオン銀行ATMの手数料無料

- 条件を満たすとゴールドカードのインビテーションが届く

- 基本の還元率は0.5%と一般的

- 付帯保険は年間50万円のショッピング保険のみ

イオンカードセレクトは、イオングループをよく利用する方向けのクレジットカードです。

基本の還元率は0.5%と一般的ですが、イオングループでのカード利用はいつでもポイント2倍になります。

なお、毎月10日はイオングループ以外でもポイント2倍です。

ほかにも次のような特典があり、イオングループをよく利用する方は発行しておいて損はありません。

- 毎月20日と30日はイオングループで5%OFF

- 55歳以上の方は、毎月15日はイオングループで5%OFF

- イオンシネマのチケット代がいつでも300円OFF、毎月20日と30日は700円OFF

- ミニオンズデザインのカードを選択すると、イオンシネマのチケット代がいつでも1,000円(税込)(※)

- ミニオンズデザインのカードを選択すると、イオンシネマで「ドリンク(S)・ポップコーン(S)セット引換券付きシネマチケット」がいつでも1,400円(税込)(※)

イオン銀行ATMの手数料がいつでも無料な点も、イオンカードセレクトの魅力です。

時間帯によっては提携ATMでの手数料も無料で、気軽に入出金がおこなえます。

また、イオンカードセレクトは、年間のショッピング利用50万円など所定の条件を満たすと、ゴールドカードのインビテーション(招待)が届くカードです。

ゴールドカードには国内・海外旅行傷害保険に加え空港ラウンジ無料サービスも付帯するため、ぜひ目指してみてください。

実際にイオンカードセレクトを利用している方の口コミを見てみましょう。

このように、イオンカードセレクトは系列店舗でのポイントの貯めやすさや交換のしやすさが魅力であるようです。

そんなイオンカードセレクトのデメリットとして挙げられるのは、基本の還元率があまり高くない点と、付帯保険が年間50万円のショッピング保険のみである点。

しかし、いずれのデメリットもリクルートカードとの組み合わせでカバーできるため、気にする必要はありません。

リクルートカードのメリット・デメリット

- 総合評価

- 口コミ件数 : 件

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ホットペッパービューティー」などのリクルートサービスご利用分が最大3.2%

- 基本の還元率が1.2%と高水準

- リクルートサービスの利用で最大4.2%還元

- 電子マネーチャージでもポイント還元を受けられる

- 付帯保険が充実

- リクルートサービス以外での特典がない

- Visa、MastercardはETCカードの発行手数料1,100円(税込)かかる

リクルートカードは、リクルートサービスをよく利用する方向けのクレジットカードです。

基本のポイント還元率も1.2%と高いですが、次のリクルートサービスを利用すると還元率がアップします。

- ポンパレモール:全商品3.0%還元

- ホットペッパーグルメ:ネット予約・来店で人数×50ポイント付与

- ホットペッパービューティ:ネット予約・来店で2.0%還元

- じゃらんnet:予約・宿泊で2.0%還元

上記のサービスでカード決済を利用すると1.2%のポイント還元も受けられるため、還元率は最大4.2%です。

リクルートカードは、電子マネーのチャージでもポイント還元を受けられます。

ただし、月間30,000円までの利用が対象な点と、JCBは0.75%還元になる点に注意が必要です。

リクルートカードは付帯保険も充実しており、万が一に備えたい方でも納得して申し込めます。

- 海外旅行傷害保険:最高2,000万円

- 国内旅行傷害保険:最高1,000万円

- 海外・国内ショッピング保険:年間200万円

リクルートカードのデメリットはリクルートサービス以外での特典がない点と、VisaまたはMastercardを選択した場合、ETCカードの発行手数料がかかる点です。

しかし、イオンカードセレクトと2枚持ちすればイオングループをお得に利用できますし、ETCカードをイオンカードセレクトで発行すれば手数料・年会費はかかりません。

三菱UFJカード VIASOカードとライフカードはキャッシュバック対応でネット通販がお得な組み合わせ

三菱UFJカード VIASOカード

|

ライフカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0.5 〜 1% | 0.5 〜 1.5% |

| ETC年会費 | 無料 | 1,100円(税込) |

| 発行期間 | 最短翌営業日 | 最短2営業日 |

| 付帯 サービス |

||

| 電子 マネー |

|

|

- ポイントのキャッシュバックが可能

- ポイント優待サイトの利用で還元率大幅アップ

- ポイントアッププログラムが豊富

三菱UFJカード VIASOカードとライフカードは、ポイントの交換先を考えることが面倒な方におすすめの組み合わせです。

どちらのカードもポイントのキャッシュバックに対応しており、わざわざ使い道を考える必要がありません。

三菱UFJカード VIASOカードは自動キャッシュバックのため、ポイントの失効が心配な方でも安心です。

ライフカードは自動キャッシュバックではありませんが、繰越手続きをすることでポイントの有効期限を最大5年間まで延ばせます。

ポイント優待サイトの利用で還元率が大幅にアップする点も、三菱UFJカード VIASOカードとライフカードの強みです。

基本の還元率はどちらも0.5%ですが、ライフカードはポイント最大25倍、三菱UFJカード VIASOカードは最大+24倍のポイント還元を受けられます。

ポイントアッププログラムも豊富なため、効率よくポイントを貯めてキャッシュバックしたい方はぜひ検討してみてください。

| カード名 | 三菱UFJカード VIASOカード |

ライフカード |

|---|---|---|

| 国際ブランド | Mastercard |

Visa、Mastercard、JCB |

| 年会費(税込) | 無料 |

無料 |

| ポイント還元率 | 0.5% |

0.5%~1.5% |

| 貯まるポイントの種類 | VIASOポイント |

サンクスポイント |

| ポイントの使い道 | 自動キャッシュバック |

キャッシュバック 他社ポイントとの交換 ギフトカードとの交換 商品との交換 |

| 付帯保険・サービス |

海外旅行傷害保険:最高2,000万円 海外・国内ショッピング保険:年間100万円 |

カード会員保障制度 |

| タッチ・スマホ決済 | Mastercardコンタクトレス決済、QUICPay、Apple Pay、楽天Edy、Suica、ICOCA | Visaのタッチ決済、Apple Pay、Google Pay、楽天Edy、Suica、nanaco |

| 交換できるマイル | - | ANAマイル |

| 追加カード | ETCカード:新規発行手数料1,100円(税込)家族カード:無料 | ETCカード:年会費1,100円(税込)(※)家族カード:無料 |

三菱UFJカード VIASOカードのメリット・デメリット

- 総合評価

- 口コミ件数 : 7件

- 年会費無料!

- ポイントは自動で現金還元!手続き不要で、用途の制限や無駄がなし!

- 海外旅行傷害保険サービスが利用付帯

- 貯まったポイントは自動キャッシュバックで手続きの必要なし

- 対象の携帯電話・インターネット・ETC利用分はポイント2倍

- POINT名人.com経由の買い物でポイント最大+24倍

- 国際ブランドがMastercardのみ

- ETCカードの発行手数料が1,100円(税込)かかる

三菱UFJカード VIASOカードは、ポイントの交換手続きが面倒な方向けのクレジットカードです。

貯まったポイントは自動キャッシュバックされるため、気づかないうちにポイントが失効して損をすることはありません。

基本の還元率は0.5%と一般的ですが、次の携帯電話・インターネット料金とETC利用分は1.0%還元になります。

| 携帯電話 |

NTTドコモ au ソフトバンク ワイモバイル |

|---|---|

| インターネット |

Yahoo! BB OCN au one net BIGLOBE ODN So-net |

会員限定のポイント優待サイト「POINT名人.com」を経由すると、最大+24倍のポイント還元を受けられる点も魅力です。

370以上のショップが対象のため、ぜひ活用してみてください。

実際に三菱UFJカード VIASOカードを使っている方の口コミは次のとおり。

三菱UFJカード VIASOカードのユーザーは、貯めたポイントが自動でキャッシュバックされることやPoint名人.com経由でのネットショッピングやETC利用で高還元を受けられることなどに魅力を感じているようです。

そんな三菱UFJカード VIASOカードのデメリットは、国際ブランドがMastercardしか選択できない点と、ETCカードの発行手数料がかかる点です。

しかし、ライフカードと組み合わせればVisaまたはJCBも選択できますし、ETCカードは年会費1,100円(税込)ですが、年1回以上のETC利用で年会費が無料になるためデメリットは気にならなくなるでしょう。

ライフカードのメリット・デメリット

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

- ポイントアッププログラムが豊富

- L-MALL経由の買い物でポイント最大25倍

- 付帯保険がない

ライフカードは、ポイントアッププログラムが豊富なクレジットカードです。

基本のポイント還元率は0.5%ですが、入会初年度はポイント1.5倍、誕生月はポイント3倍になります(※)。

ステージ制プログラムも用意されており、年間利用金額に応じて翌年度のポイント還元率がアップする点も強みです。

年間50万円以上でポイント1.5倍、100万円以上で1.8倍、200万円以上で2倍になります。

会員限定のポイント優待サイト「L-MALL」も用意されており、経由して買い物するのみで最大25倍のポイント還元を受けることが可能です。

約500のショップが対象のため、ぜひ活用してみてください。

実際にライフカードを使っている方の口コミを見てみましょう。

このように、ライフカードユーザーは入会月のポイント1.5倍や誕生日月の3倍、貯めたポイントの交換先が多いことに魅力を感じているようです。

一方、ライフカードのデメリットとして挙げられるのは、旅行傷害保険やショッピング保険が付帯しない点。

しかし、組み合わせる三菱UFJ カード VIASOカードには最高2,000万円の海外旅行傷害保険に加え、年間100万円の海外・国内ショッピング保険が付帯しています。

付帯保険は三菱UFJ カード VIASOカードでカバーできるため、デメリットに関しては気にする必要はありません。

三井住友カード ゴールド(NL)とイオンゴールドカードはゴールドカード最強の2枚の組み合わせ

三井住友カード ゴールド(NL)

|

イオンゴールドカード

|

|

| 年会費 |

5,500円(税込)

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 1% |

| ETC年会費 | 無料 | 無料 |

| 発行期間 | 最短10秒(※) | 約2~3週間 |

| 付帯 サービス |

||

| 電子 マネー |

|

|

- 2枚とも維持費がかかりにくい

- 三井住友カード ゴールド(NL)はネット通販や全国あらゆるお店で使えるポイントを貯められる

- 国内・海外旅行時に使える空港ラウンジ、付帯保険が充実

三井住友カード ゴールド(NL)とイオンゴールドカードは、ステータスカードにも関わらず2枚とも維持費がかかりにくく持ちやすいカードです。

三井住友カード ゴールド(NL)は通常なら年会費5,500円(税込)かかりますが、年間100万円の利用で永年無料となります。

家族カードやETCカードでの利用分も含まれるため、次年度以降の年会費を無料にしやすく持ちやすいのが特徴です。

イオンゴールドカードは、イオンの一般カードやイオンカード(WAON一体型)、イオンカードセレクト(※)で年間50万円以上の利用があると自動的に切り替えられるカードです。

入会金も年会費も条件なしで無料となっているため維持費はかかりません。

| カード名 | 三井住友カード ゴールド(NL) | イオンゴールドカード |

|---|---|---|

| 国際ブランド | Visa、Mastercard |

Visa、Mastercard、JCB |

| 年会費(税込) | 5,500円(※1) | 無料 |

| ポイント還元率 | 0.5%~7.0% | 0.5%〜1.0% |

| 貯まるポイントの種類 | Vポイント |

WAON POINT |

| ポイントの使い道 |

他社ポイントとの交換 商品券やグッズとの交換 Vポイントアプリで買い物をする際に利用 SMBCダイレクト、三井住友銀行アプリの振込手数料割引 |

WAON POINT加盟店での利用 電子マネーWAONへのチャージ 他社ポイントとの交換 商品券や商品との交換 |

| 付帯保険・サービス |

海外・国内旅行傷害保険:最高2,000万円(※2) お買い物安心保険:最高300万円 |

海外旅行傷害保険:最高5,000万円 国内旅行傷害保険:最高3,000万円 ショッピング保険:年間300万円 |

| タッチ・スマホ決済 | Visaのタッチ決済、Mastercard®タッチ決済、Apple Pay、Google Pay、iD、WAON、PiTaPa | WAON 、iD、Apple Pay |

| 交換できるマイル | ANAマイル、フライングブルーマイレージ、ブリティッシュ・エアウェイズエグゼクティブクラブAvios |

JALマイル |

| 追加カード |

ETCカード:無料(※3) 家族カード:無料 |

ETCカード:無料 家族カード:無料 |

(※2)カード入会後に、希望に応じて好きな保険に切り替え可能

(※3)前年度にETCの利用がない場合は年会費550円(税込)

三井住友カード ゴールド(NL)のメリット・デメリット

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレス、即時発行(※)

- 年間100万円の利用で年会費永年無料&毎年10,000ポイント進呈

- 国内主要空港ラウンジ、ハワイホノルル空港ラウンジ無料サービス

- 補償期間の長いショッピング保険

- 前年度にETCの利用がない場合、ETCカードの年会費が550円(税込)かかる

三井住友カードゴールド(NL)は、お手頃価格のゴールドカードをお探しの方におすすめです。

年会費は5,500円(税込)ですが、年間100万円の利用で翌年以降の年会費が永年無料になります。

年間100万円を達成するためには毎月9万円ほどのカード利用でよいため、年会費を無料にすることはさほど難しくはありません。

なお、ショッピング利用のほかに光熱費や携帯料金や家賃の支払い、家族カードやETCカードの支払い分も対象です。

年間100万円の利用で毎年10,000ポイントの進呈もあるため、メインカードとしてぜひ検討してみてください。

国内主要空港とハワイホノルル空港など、国内外の空港ラウンジ35ヶ所を無料で利用できる点も、三井住友カードゴールド(NL)のメリットです。

- 新千歳空港

- 函館空港

- 旭川空港

- 青森空港

- 秋田空港

- 仙台国際空港

- 新潟空港

- 富山空港

- 小松空港

- 中部国際空港

- 富士山静岡空港

- 成田国際空港

- 羽田空港

- 伊丹空港

- 関西国際空港

- 神戸空港

- 岡山空港

- 広島空港

- 米子空港

- 山口宇部空港

- 出雲縁結び空港

- 徳島空港

- 高松空港

- 松山空港

- 高知空港

- 福岡空港

- 北九州空港

- 佐賀空港

- 長崎空港

- 大分空港

- 熊本空港

- 宮崎空港

- 鹿児島空港

- 那覇空港

- ダニエル・K・イノウエ国際空港(ハワイ)

ゴールドカードで利用できる空港ラウンジとしては比較的多いため、飛行機での移動が多い方にはおすすめです。

さらには、購入日および購入日の翌日から200日間補償を受けられる、年間300万円のショッピング保険も付帯しています。

ショッピング保険は購入日から90日間の補償が一般的のため、手厚い補償を希望する方におすすめです。

実際に三井住友カード ゴールド(NL)を使っている方の口コミを見てみましょう。

三井住友カード ゴールド(NL)ユーザーは、ゴールドカードならではの豪華な優待特典や保険、空港ラウンジサービスやポイントの貯めやすさに魅力を感じているようです。

なお、三井住友カード ゴールド(NL)のデメリットは年1回以上ETCを利用しないとETCカードの年会費がかかること。

しかし、組み合わせるイオンゴールドカードなら発行手数料・年会費ともに無料なので、デメリットは気になりません。

イオンゴールドカードのメリット・デメリット

- 総合評価

- 口コミ件数 : 12件

- 海外旅行傷害保険最高5,000万円

- イオンラウンジが利用可能(※)!

- ショッピングセーフティ保険年間300万円まで補償

- ゴールドカードにも関わらず年会費無料

- イオンラウンジや主要6空港のラウンジが無料で使える

- イオンカードの特典に加え、ゴールドカード限定の優待が受けられる

- 国内・海外傷害保険、ショッピング保険が手厚い

- ETCカードを発行すると「ETCゲート車両損傷見舞金制度」が付帯

- イオンからインビテーションが届かない限り発行できない

イオンゴールドカードは、ゴールドカードであるにも関わらず年会費無料で保有できます。

ただし新規申し込みはできません。イオンカード、イオンカード(WAON一体型)、イオンカードセレクトのいずれかを発行しており(※)、年間50万円(税込)以上利用している方のもとへ招待(インビテーション)が届く仕組みです。

イオンゴールドカードのメリットは、イオンカードと同じ特典が受けられることに加え、ゴールドカードならではの特典・補償がつく点です。

イオンゴールドカードには最大5,000万円の海外旅行傷害保険がついてきます。

ゴールドカードとしては、ほかクレジットカードと比べても高額な補償なので、いざという時に備えて海外旅行時に持っておくと安心です。

利用付帯なので、航空券や旅行代金、空港までの移動費用などをイオンゴールドカードで支払っておきましょう。

イオンゴールドカードには国内旅行傷害保険もついており、最大3,000万円の補償をしてくれます。

ゴールドカードでも国内旅行の保険が付帯していないものもあり、付帯していても3,000万円と高額な補償がついているカードはあまりありません。

年会費無料のゴールドカードですが旅行保険が非常に充実しているため、旅行がお好きな方にはおすすめの1枚です。

実際にイオンゴールドカードを使っている方の口コミを見てみましょう。

イオンゴールドカードユーザーは、イオンラウンジが空港ラウンジが無料で使えることに魅力を感じているようです。

ポイントアッププログラムは通常のイオンカードと変わりませんが、年会費無料なので飛行機をよく利用する方やイオンラウンジを使いたい方におすすめします。

なお、前述の通りイオンゴールドカード招待制のクレジットカードです。

発行するにはイオンカード、イオンカード(WAON一体型)、イオンカードセレクトのいずれかを発行し、年間100万円(税込)以上利用しましょう(※)。

【イオンゴールドカードへのランクアップが可能なイオンカード】

イオンカード(WAON一体型)

|

イオンカードセレクト

|

イオンカード WAON一体型 (ミッキーマウス デザイン)

|

イオンカードセレクト(ミッキーマウス デザイン)

|

イオンカードセレクト(ミニオンズ)

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 1% | 0.5 〜 1% | 0.5 〜 1% | 0.5 〜 1% | 0.5 〜 1% |

| 発行期間 | 最短5分 | 最短5分 | 約2~3週間 | 約2~3週間 | 2週間 |

クレジットカード3枚持ちの最強の組み合わせはJCB CARD Wと三井住友カード(NL)と楽天カード

JCB CARD W

|

三井住友カード(NL)

|

楽天カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 1 〜 3% |

| ETC年会費 | 無料 | 550円(税込) | 550円(税込) |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒(※) | 7営業日程度 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

- 3枚とも年会費無料で維持コストがかからない

- AmazonではJCB CARD Wで4.0%還元

- 楽天市場では楽天カードでいつでも還元率3.0%以上

- 対象のコンビニや飲食店チェーンでは、三井住友カード(NL)のスマホでのタッチ決済で7.0%還元

- 4大国際ブランドをカバーできる

JCB CARD Wと三井住友カード(NL)と楽天カードは、とにかくポイントを効率よく貯めたい方にとって最強の組み合わせです。

3枚とも年会費が永年無料にも関わらずポイント還元率が高く、日々の買い物がかなりお得になります。

Amazonを利用する際はJCB CARD Wで4.0%還元、楽天市場では楽天カードを使用すればいつでも還元率3.0%以上です。

セブン-イレブンやローソン、マクドナルドなどの対象店舗では、三井住友カード(NL)でスマホのタッチ決済を利用すれば、最大7.0%ポイント還元になります。

JCB CARD Wと楽天カードは基本の還元率も1.0%と高いため、還元率アップ対象店舗以外でも効率よくポイントを貯めることが可能です。

なお、JCB CARD Wと三井住友カード(NL)と楽天カードの3枚持ちにすると、メインの国際ブランドをカバーできます。

JCB CARD WはJCBしか選択できないため、三井住友カード(NL)と楽天カードでVisaとMastercardを選択しましょう。

なお、楽天カードはAmerican Expressも選択可能です。

ポイント還元率の高さを重視しており、カードの維持にコストをかけたくない方は、ぜひ検討してみてください。

| カード名 | JCB CARD W | 三井住友カード(NL) |

楽天カード |

| 国際ブランド | JCB | Visa、Mastercard | Visa、Mastercard、JCB、American Express |

| 年会費 | 無料 | 無料 | 無料 |

| ポイント還元率 | 1.0%~5.5% | 0.5%~7.0% |

1.0%~3.0% |

| 貯まるポイントの種類 | Oki Dokiポイント |

Vポイント |

楽天ポイント |

| ポイントの使い道 |

Amazonでの利用 スターバックスカードへのチャージ 他社ポイントとの交換 商品券やオンラインギフトとの交換 カードの支払い金額に充当 |

他社ポイントとの交換 商品券やグッズとの交換 Vポイントアプリで買い物をする際に利用 SMBCダイレクト、三井住友銀行アプリの振込手数料割引 |

楽天ポイントカード加盟店での利用 楽天サービスでの利用 カードの支払い金額に充当 グッズとの交換 |

| 付帯保険・サービス |

海外旅行傷害保険:最高2,000万円 海外ショッピングガード保険:最高100万円 |

海外旅行傷害保険:最高2,000万円(※1) | 海外旅行傷害保険:最高2,000万円 |

| タッチ・スマホ決済 | JCBのタッチ決済、Apple Pay、Google Pay、QUICPay | Visaのタッチ決済、Mastercard®タッチ決済、Apple Pay、Google Pay、iD、WAON、PiTaPa | Visaのタッチ決済、Mastercardコンタクトレス決済、JCBのタッチ決済、Apple Pay、Google Pay、楽天ペイ、楽天Edy、QUICPay |

| 交換できるマイル | ANAマイル、JALマイル、スカイマイル | ANAマイル、フライングブルーマイレージ、ブリティッシュ・エアウェイズエグゼクティブクラブAvios |

ANAマイル、JALマイル |

| 追加カード |

ETCカード:無料 家族カード:無料 |

ETCカード:無料(※2) 家族カード:無料 |

ETCカード:年会費550円(※3) 家族カード:無料 |

(※2)前年度にETCの利用がない場合は年会費550円(税込)

(※3)楽天会員ランクがダイヤモンド・プラチナの方は無料、楽天ゴールドカード・楽天プレミアムカードをお持ちの方は無料

マイルが貯まるクレジットカード最強の2枚目

飛行機によく乗る方は、2枚目のクレジットカードとしてマイルが貯まるカードを選んでもよいでしょう。

マイルとは、航空会社が提供するポイントサービスのことです。

貯まったマイルは特典航空券に交換できるほか、座席のアップグレードや商品への交換、他社ポイントへの交換などに使用できます。

一般的なクレジットカードで貯まったポイントをマイルに交換することも可能ですが、マイルを効率よく貯めるなら航空会社のカードが最適です。

- ソラチカカード(ANA To Me CARD PASMO JCB)

- JALカード

それぞれのカードの特徴やメリットを解説します。

ANA To Me CARD PASMO JCB(ソラチカ一般カード)

- 総合評価

- 口コミ件数 : 2件

- ANA・提携航空会社便の搭乗でたまるマイル+各種ボーナスマイル

- 東京メトロ乗車・定期券のお支払いでメトロポイントがたまる

- さらにPASMOも搭載!

ソラチカカードは以下3つの機能を持ち合わせ、各ポイントを貯められるクレジットカードです。

- PASMO:メトロポイント

- ANAマイレージカード:マイル

- JCBクレジットカード:Oki Dokiポイント

ANAのマイルを貯められるのはもちろん、PASMOのメトロポイント、JCBカードのOki Dokiポイントを貯められて、さらにマイル交換が可能なのでマイルを貯めやすいのが特徴です。

例えばメトロポイントは、To Me CARD会員専用サイトでメトロポイントPlusに申込むと、ショッピングでのポイント付与サービスのほかに、東京メトロの利用で以下のポイントをもらえるようになります。

- 平日1回の乗車:5ポイント

- 土休日1回の乗車:15ポイント

メトロポイント100ポイントあたり90マイルの交換ができるため、もし仕事などで日常的に東京メトロを利用していれば、平日の往復だけで10ポイント、10日間で100ポイント90マイルの交換ができてしまいます。

また、JCBカードで貯まるOki Dokiポイントは毎月1,000円(税込)ごとに1ポイントがもらえます。

1ポイントあたり3マイルでANAのマイルに交換できますが、マイル自動移行コースに加入し5マイルコースを選ぶと、移行手数料なしで1ポイントあたり5マイルに交換できます。

そのほか、飛行機を利用すると10%のボーナスポイントをもらえたり、入会・毎年の継続ごとに1,000マイルをもらえたり、マイル加算の特典が充実しているためANAマイルを貯めるなら必携のカードです。

| 国際ブランド |

JCB |

|---|---|

| 年会費(税込) |

2,200円(※1) |

| ポイント還元率 |

0.5%~1.0% |

| 貯まるポイント・マイルの種類 |

Oki Dokiポイント ANAマイル メトロポイント |

| ポイントの使い道 |

Oki Dokiポイントプログラムの商品との交換 ANAマイルとの交換 メトロポイントとの交換 PASMOへのチャージ 他社ポイントとの交換 カードの支払い金額に充当 |

| 付帯保険・サービス |

海外旅行傷害保険:最高1,000万円(自動付帯) 国内航空傷害保険:最高1,000万円 海外ショッピングガード保険:年間100万円 |

| タッチ・スマホ決済 |

Apple Pay、Google Pay、QUICPay、PASMO、PiTaPa、nanaco |

| 交換できるマイル |

ANAマイル |

| 追加カード |

ETCカード:無料 家族カード:年会費1,100円(※2) |

(※2)本会員と同時入会で初年度無料

JALカード

- 総合評価

- 口コミ件数 : 12件

- フライトでためるーボーナスマイルー

- 国内空港店舗・ 空港免税店割引国内空港店舗や空港免税店で割引に。

- 旅行保険最高1,000万円!

JALカードの魅力は普段の買い物から旅行まで、オンライン、オフライン問わずあらゆるシーンでマイルを貯められることです。

通常のショッピングでは200円(税抜)につき1マイル貯められて還元率は0.5%ですが、指定のショッピングモールサイト経由で買い物をしたり、特約店で買い物をすることで、2倍から4倍のマイルが貯められます。

例えば、JALと提携しているオンラインショップを掲載しているJALマイレージモールでは300のインターネットショッピングサイトが集められており、JALマイレージモールから各ショップのサイトへ移動しショッピングをするとボーナスポイントとして2~4倍のマイルをもらえます。

以下に一部を例としてご紹介します。

- ディノスオンラインショップ:100円(税抜)=2マイル

- JALショッピング:100円(税抜)=2マイル

- 大丸松坂屋オンラインストア:100円(税抜)=2マイル

また、全国にある54,000店の特約店で利用した場合も、200円(税抜)で2マイル、1%の還元率となります。

特約店は大手ショッピングモールからコンビニ、ドラッグストアなども対象です。

以下、一部をご紹介しましょう。

- イオン

- ファミリーマート

- ウェルシア

- マツモトキヨシ

- ENEOS

- トヨタレンタカー

- 毎日新聞

そのほか、リゾートホテルやビジネスホテルなども特約店の対象となっている場合があります。

JALカードは普段の買い物から特別な日の買い物まであらゆるシーンでマイルを貯められるため、カード支払いでとにかくJALマイルを貯めたい方におすすめのクレジットカードです。

| 国際ブランド |

Visa、Mastercard、JCB、American Express |

|---|---|

| 年会費(税込) |

2,200円(※1) |

| ポイント還元率 |

0.5%~1.0% |

| 貯まるポイント・マイルの種類 | JALマイル |

| ポイントの使い道 |

JAL航空券との交換 JAL国際線のアップグレード JAL Global WALLETにチャージ 他社ポイントとの交換 ギフトカードとの交換 JALクーポンとの交換 JAL MAllでの利用 商品との交換 JALオリジナル体験との交換 |

| 付帯保険・サービス |

海外・国内旅行傷害保険:最高1,000万円(自動付帯) 海外ショッピング保険:年間100万円(※2) |

| タッチ・スマホ決済 |

Visaのタッチ決済、Apple Pay、QUICPay、WAON |

| 交換できるマイル | - |

| 追加カード |

ETCカード:新規発行手数料1,100円(税込)(※3) 家族カード:年会費1,100円(※4) |

(※2)JCBのみ

(※3)JCBは無料

(※4)初年度無料、American Expressは年会費2,750円(税込)

クレジットカード最強の2枚の選び方

クレジットカードを2枚持ちする際は、メインカードとサブカードをうまく使い分けることが大切です。

メインカードとサブカードを最強の組み合わせにする選び方は次のとおり。

- メインカードとサブカードでは異なる国際ブランドを選ぶ

- メインカードは普段の使いやすさや基本のポイント還元率の高さで選ぶ

- サブカードにはメインカードにない保険・特典が付帯するカードを選ぶ

- ポイントの合算がしやすい2枚を選ぶ

クレジットカードを2枚持ちする際の選び方について、詳しく解説します。

メインカードとサブカードでは異なる国際ブランドを選ぶ

2枚目のクレジットカードは、1枚目とは異なる国際ブランドを選びましょう。

それぞれ独自の特典が用意されているため、異なる国際ブランドのカードを持つことで、カード決済を利用できる店舗が増えます。

とくに海外では、店舗や国により利用できる国際ブランドが異なる場合があるため、国際ブランドが異なるカードを2枚持っていると便利です。

国際ブランドのなかでもポピュラーなのはVisa、Mastercard、JCBです。

なかでもVisaのシェア率は世界1位を誇り、使える店舗やサービスが多いため、必ず1枚はVisaを作っておくと重宝します。

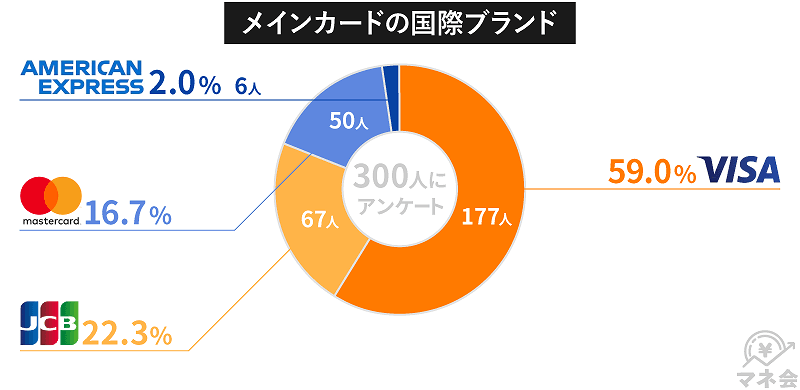

実際にマネ会がおこなったアンケートでは、メインカードをVisaにしているという方が半数以上にのぼりました。

アンケートでVisaに次ぐ2位を獲得したJCBは日本初の国際ブランドということもあり、日本での加盟店舗数やポイントアップ対象店が多く、国内利用に向いています。

次点のMastercardは、グルメ・エンタメ好きな方向けのプログラムが豊富なので、クレジットカードならではの特典を楽しみたい方におすすめです。

なお、施設やサービスによっては特定の国際ブランドしか使用できないことがあります。

たとえばVisaカードはオリンピックチケットの決済や現地での支払いに対応する唯一のクレジットカードなので、オリンピック観戦を予定している方には必須のカードといえます。

Mastercardはコストコで使える唯一の国際ブランドなので、コストコのヘビーユーザーなら1枚持っておくと便利です。

ディズニー関連施設やサービスでの決済はJCBでしかおこなえないため、ディズニーファンにとってはマストのカードでしょう。

このように限られた国際ブランドでしか決済できない施設・サービス

では、お得な割引や特典が得られるメリットもあります。

メインカードには基本還元率が高くポイントアップ・割引特典の多いカードを選ぶ

普段よく使うメインカードは、基本のポイント還元率が高いクレジットカードを選びましょう。

一般的に「ポイント還元率が高い」とされているのは、基本の還元率が1.0%以上のカードです。

年間の利用額を100万とした時、還元率1.0%のカードであれば還元されるポイントは10,000円分になりますが、0.5%のカードでは半分の5,000円分しか還元されません。

メインカードは日々の支払いに使用するものなので、基本の還元率が高ければ効率よくポイントを貯められます。

なお、クレジットカードの中には、特定店舗やサービス、ネットショップでの利用で還元率がアップする「ポイントアッププログラム」が用意されているものがあります。

たとえば三井住友カード(NL)の場合、通常の還元率は0.5%ですが、対象のコンビニ・飲食店でスマホタッチ決済で最大7.0%の還元率です。

また、特定店舗で割引が受けられるカードもあり、エポスカードには居酒屋やカラオケなど全国10,000店以上で割引優待が用意されています。

このようにポイントアッププログラムや割引特典の豊富なクレジットカードをメインカードに選べば、仮に基本の還元率が低くても、自身のライフスタイルや使うお店・サービスによってはポイントが溜まりやすい場合があります。

サブカードにはメインカードにない保険・特典が付帯するカードを選ぶ

サブカードには、メインカードにはない保険が付帯するカードを選びましょう。

クレジットカードにより保険内容は異なりますが、主な付帯保険としては海外旅行傷害保険・国内旅行傷害保険・ショッピング保険などが挙げられます。

たとえばメインカードにショッピング保険がついていなかったとして、サブカードにショッピング保険が付帯するクレジットカードを選べば万が一の際に安心です。

なお、旅行傷害保険が付帯するカードを2枚持っている場合、それぞれの補償額が合算される場合もあります(※)。

詳細は保険内容やカード会社により異なるため、事前に確認しておきましょう。

なお、クレジットカードの旅行傷害保険には、自動付帯と利用付帯の2種類が存在します。

自動付帯の場合はカードを所持するのみで保険が適用されますが、利用付帯の場合は旅行費用をカード決済しないと保険が適用されません。

旅行費用のカード決済を忘れないか心配な方は、旅行傷害保険が自動付帯のカードを選びましょう。

サブカードを選ぶ際には年会費の有無も考慮する

サブカードを選ぶ際には、年会費が無料かどうかに着目しましょう。

メインカードに比べて使用頻度が下がるサブカードの年会費が高額だと、求める保険や特典があるとはいえ、お得度が下がります。

年会費が永年無料のクレジットカードは発行から解約するまで年会費がかかりません。

一方「初年度無料」のクレジットカードであれば、翌年以降に年会費の支払いが必要です。

そのほか「一年に◯円以上の利用で年会費無料」や「年に1回でも使用すれば年会費無料」などと条件を設けているクレジットカードもあります。

サブカードにはなるべく維持コストをかけず、メインカードのデメリットを補えるクレジットカードを選ぶとよいでしょう。

ポイントの合算がしやすい2枚を選ぶ

クレジットカードを2枚持つとき、サブカードにはメインカードとポイントを合算しやすいカードを選びましょう。

多くのクレジットカードでは、貯まったポイントを他社ポイントに移行できます。

効率よくポイントを貯めて無駄なく使用したい方は、それぞれのカードで貯めたポイントを同じ他社ポイントに移行しましょう。

自身がよく利用する店舗やサービスのポイントに移行すれば、日々の買い物がお得になります。

たとえば、楽天市場をよく利用する方は楽天ポイントへの移行、ローソンをよく利用する方にはPontaポイント、セブン-イレブンをよく使うならnanacoポイントへの移行がおすすめです。

ただし、カードごとにポイントの交換レートが異なる場合もあるため、事前に確認しておきましょう。

クレジットカードを2枚持ちするメリット

クレジットカードを2枚以上併せ持つメリットは、次のとおりです。

- 店舗・サービスによって使い分けることで効率よくポイントが貯まる

- 利用できる店舗・サービスが増える

- 特典や付帯保険が増える

- 利用可能枠、付帯保険の補償額が増える

- メインカードが使えないときサブカードが使える

カードを2枚持ちすることで、それぞれの弱みをカバーしつつ、1枚持ちよりも充実した特典やサービスを受けることが可能です。

クレジットカード複数持ちのメリットについて、詳しく解説します。

店舗・サービスによって使い分けることで効率よくポイントが貯まる

クレジットカードを2枚持つメリットは、店舗やサービスによってカードを使い分けることで、より効率よくポイントを貯められることです。

ポイント還元率が大幅にアップする店舗はカードにより異なるため、どの店舗で還元率がどのくらいアップするか事前に確認しておきましょう。

ポイントを大量に貯めて日々の買い物をお得にしたい方は、できるだけ還元率の高いカードを2枚目に選ぶことが大切です。

専門家からのコメント

クレジットカードを利用する、魅力の1つにポイントが貯まることがあります。

なかにはポイントを目的にクレジットカードをよく利用しているという人もいたりします。

そのポイントを賢く利用するコツに、ポイントをひとまとめにするということがあります。クレジットカードは、メインとサブの区別をはっきりさせておくと、ポイントも含め効果的に利用することができるようになります。

利用できる店舗・サービスが増える

海外旅行に行った際、自分が持っているクレジットカードの国際ブランド加盟店が少なく不便に感じたことはないでしょうか?

海外は日本国内に比べると国際ブランドに偏りがあり、1つの国際ブランドだけでは対応が難しいことがあります。

そのようなときのために、2枚めのクレジットカードの国際ブランドを1枚めとは違うものにしてカードを作ると、利用店舗の幅が広がり利便性が上がるのでおすすめです!

特典や付帯保険が増える

利用できる特典や付帯保険が増えることも、クレジットカードを2枚持ちするメリットです。

特典の内容はカードにより異なりますが、映画館や美容院などで割引を受けられたり、空港ラウンジを無料で利用できたりします。

付帯保険の内容もカードによって異なるため、万が一に備えたい方はカードを2枚発行して使い分けましょう。

1枚目のカードは自身がよく利用する店舗やサービスでお得になるものを選び、2枚目は特定の場面で役立つカードを選ぶことをおすすめします。

本記事で紹介しているクレジットカードの特典と付帯保険を、次にまとめました。

| カード名 | 特典 | 付帯保険 |

|---|---|---|

| JCB CARD W |

Amazonでポイント4倍、セブン-イレブンやローソンでポイント3倍 JCB CARD W plus Lは毎月のプレゼント抽選や協賛企業からの優待あり |

海外旅行傷害保険:最高2,000万円 海外ショッピングガード保険:最高100万円 |

| 三井住友カード(NL) |

対象のコンビニや飲食店舗などでのスマホのタッチ決済で最大7.0%還元 |

海外旅行傷害保険:最高2,000万円(※1) |

| 楽天カード | 楽天市場での還元率はいつでも3.0%以上 |

海外旅行傷害保険:最高2,000万円 |

| エポスカード |

美容院や居酒屋やカラオケなど全国10,000店舗での優待 マルイ・モディ・マルイ通販での買い物が年4回10%OFF マルイ通販の送料がいつでも無料 |

海外旅行傷害保険:最高3,000万円(利用付帯) |

| イオンカードセレクト |

イオングループでの還元率は常に2倍 毎月20日と30日はイオングループで5%OFF イオンシネマのチケット代がいつでも300円OFF 毎月20日と30日はイオンシネマのチケット代700円OFF 水族館、動物園、遊園地、キャンプ場などでの優待 |

ショッピングセーフティ保険:年間50万円 |

| リクルートカード |

ホットペッパーグルメのネット予約・来店で人数×50ポイント付与 ホットペッパービューティのネット予約・来店で2.0%還元 じゃらんnetの予約・宿泊で2.0%還元 |

海外旅行傷害保険:最高2,000万円 国内旅行傷害保険:最高1,000万円 海外・国内ショッピング保険:年間200万円 |

| 三菱UFJカード VIASOカード | ETC・携帯電話・インターネット利用分は還元率2倍 |

海外旅行傷害保険:最高2,000万円 海外・国内ショッピング保険:年間100万円 |

| ライフカード |

入会初年度はポイント1.5倍、誕生月はポイント3倍 年間利用金額に応じて翌年度のポイント還元率アップ L-MALL経由の買い物でポイント最大25倍 |

カード会員保障制度 |

| 三井住友カード ゴールド(NL) |

宿泊予約サービスReluxが初回7%OFF、2回目以降は5%OFF 国内主要空港のラウンジ無料利用 |

海外・国内旅行傷害保険:最高2,000万円(※1) お買い物安心保険:最高300万円 |

| イオンゴールドカード |

イオングループでの還元率は常に2倍 毎月20日と30日はイオングループで5%OFF イオンシネマのチケット代がいつでも300円OFF 毎月20日と30日はイオンシネマのチケット代700円OFF 水族館、動物園、遊園地、キャンプ場などでの優待 |

海外旅行傷害保険:最高5,000万円 国内旅行傷害保険:最高3,000万円 ショッピング保険:年間300万円 |

| ソラチカカード(ANA To Me CARD PASMO JCB) |

搭乗でマイル、カード利用でOki Dokiポイント、東京メトロの利用でメトロポイントが貯まる マイル自動移行コースへの加入でマイル還元率アップ |

海外旅行傷害保険:最高1,000万円(自動付帯) 国内航空傷害保険:最高1,000万円 海外ショッピングガード保険:年間100万円 |

| JALカード |

搭乗ボーナスでマイル付与 イオンやファミリーマート、マツモトキヨシなどの特約店は還元率2倍 |

海外・国内旅行傷害保険:最高1,000万円(自動付帯) 海外ショッピング保険:年間100万円(※2) |

(※2)JCBのみ

利用可能枠、付帯保険の補償額が増える

利用可能枠や付帯保険の補償額が増えることも、クレジットカードを2枚持つメリットです。

カードには利用可能枠があり、上限を超えた決済はおこなえません。

しかし、カードを2枚持ちしていれば、1枚のカードが上限に達してももう1枚のカードで決済をおこなえます。

旅行傷害保険が付帯するカードを2枚持っている場合、それぞれの補償額が合算される点も魅力です。

たとえば旅行傷害保険のうち傷害治療費用の補償額が、1枚めでは300万円まで、2枚めでは200万円までであるとします。

そのとき、傷害治療費用の補償額は合算されて、500万円(=300万円+200万円)までもらえるということになります。

ただし、ただし、死亡・後遺障害保険金に関しては補償額の高い方が適用される点に注意してください。

付帯保険の補償額を合算できるかどうかは、保険の内容やカード会社により異なる場合もあるため、事前に確認しておきましょう。

海外は治療費が日本に比べて高額になることが多いので、よく海外に行かれる方は、1枚目と2枚目どちらのクレジットカードも旅行保険を重視すると安心です。

メインカードが使えないときサブカードが使える

メインカードが何らかの理由によって使用できないときにサブカードが使用できる点も、クレジットカードを2枚持ちするメリットです。

たとえば、1枚のカードが紛失・盗難・磁気不良・破損などで使用できないときも、もう1枚のカードで決済をおこなえます。

2枚目のカードを発行する際は、1枚目と異なる国際ブランドを選ぶことも大切です。

店舗やサービスによっては、利用できる国際ブランドが限られている場合もあります。

異なる国際ブランドのカードを2枚持っていれば、1枚のカードが対応していない店舗でもカード決済を利用可能です。

専門家からのコメント

上記以外にもクレジットカードには利用明細を見ることができるというメリットもあります。なかにはこの利用明細をそのまま家計簿のように考えている人もいたりします。

その家計簿のような利用明細をさらにわかりやすく、複数のクレジットカードを使い分けることで、家計用、お小遣い用といった使い分けをする方法もあります。

その結果、それぞれの用途にいくら使っているのかの把握がしやすくなったりします。

クレジットカードを2枚持ちするデメリット

クレジットカードを2枚以上持つ際は、次のようなデメリットに注意が必要です。

- 年会費がかさむ場合がある

- ポイントが分散する、インビテーションが届きにくい

- 利用金額が把握しづらい、増加しやすい

- 支払日がばらつく、管理が大変になる

- 紛失・盗難のリスクが増える

- クレジットカードの多重申込みで審査に落ちる場合がある

- キャッシング枠の限度額が総量規制に引っかかる可能性がある

クレジットカードを2枚持ちすると利用金額が把握しにくくなるため、うっかりカードを使いすぎないよう気をつけましょう。

カードごとの支払日もきちんと覚えておき、支払いに遅れないようにすることも大切です。

クレジットカードを2枚以上持つデメリットについて、詳しく解説します。

年会費がかさむ場合がある

クレジットカードを2枚持ちするデメリットは、カードによっては年会費がかさむ場合があることです。

年会費のかかるカードはポイント還元率が高く、特典や付帯保険も豪華になる傾向にあります。

しかし、あまりカード決済を利用しない方や特典や付帯保険を利用しない方は、年会費の元を取れない恐れがあるため注意が必要です。

毎月の利用金額が少なくカードの維持コストが気になる方は、年会費無料のカードでの2枚持ちを検討してみましょう。

ポイントが分散する、インビテーションが届きにくい

カード利用で貯まるポイントが分散する、インビテーションが届きにくくなることも、クレジットカードを2枚持ちするデメリットです。

ポイントを大量に貯めて一気に使用したい方にとっては、2枚のカードにポイントが分散されることは不便に感じるかもしれません。

クレジットカードによっては、利用金額が一定以上になると、カードをランクアップできるインビテーション(招待)が届く場合もあります。

より高いポイント還元を受けられる、豊富な特典を利用できるなどのメリットがありますが、カードを2枚持ちすると利用金額の達成が難しいかもしれません。

インビテーションが届く金額はカードにより異なりますが、年間50〜100万円ほどに設定される傾向にあります。

ゆくゆくカードのランクアップを狙いたい方は、インビテーションが届くカードをメインカードとして使用しましょう。

利用金額が把握しづらい、増加しやすい

利用金額が把握しにくくなり、ついカード決済を使いすぎる傾向にある点も、クレジットカードを2枚持ちするデメリットです。

引き落とし日に口座残高が不足しないよう、カードごとの利用明細をきちんと把握しておきましょう。

カード利用分の引き落としができないと信用情報に傷がつき、今後クレジットカードやローンの審査で不利に働く恐れがあるため、残高不足には十分注意が必要です。

ブラックリスト入りについてはこちらで解説しています。

なお、スマートフォンの家計簿アプリの中には、クレジットカードと連携可能なものもあります。

半自動で家計簿をつけたい方は、ぜひ活用してみてください。

クレジットカードの利用金額を増加させないためには、リボ払いを利用しないことも大切です。

リボ払いは毎月の支払額が一定でお得に感じるかもしれませんが、手数料が高く支払い総額が増加しやすいため、極力利用しないことをおすすめします。

支払日がばらつく、管理が大変になる

支払日がばらついて管理が大変になる点も、クレジットカードを2枚持ちするデメリットです。

毎月の支払日はカードにより異なるため、それぞれの引き落とし日にお金を用意しておく必要があります。

想像よりも支払額が多く、引き落とし日にお金が足りないという事態に陥らないよう、カードごとの利用額をきちんと把握しておきましょう。

支払日が月に2回あると金銭的に困る方や支払日を忘れてしまいそうな方には、クレジットカードの2枚持ちはおすすめできません。

紛失・盗難のリスクが増える

クレジットカードを複数持っているとどれか1枚がメインカードになり、ほかのカードが自然とサブカードになっていきやすいです。

気づいたらまったく使わないクレジットカードも出てきて、いざ使おうとしたときに紛失していることが判明することがあるかもしれません。

また、持っているクレジットカードすべてを1つの財布で管理していてその財布が盗まれてしまったら?

すべてのクレジットカードの暗証番号を同じにしている方も多いと思うので、かなり危険ですよね。

クレジットカードを複数持っているということは、紛失や盗難といったリスクを多く抱えていることになるのできちんと意識して管理をしましょう。

不要になったクレジットカードは、思い切って解約するのも大切です!

クレジットカードの多重申込みで審査に落ちる場合がある

クレジットカードを2枚以上同時に申込む、あるいは短期間内に申込むと審査に落ちる場合があります。

なぜなら、クレジットカード会社は貸し倒れのリスクを懸念しているためです。

複数のクレジットカードを短期間内で申込む人の中には、クレジットカードの限度額まで利用しているにもかかわらず、さらにショッピングなどで利用したい、急いでお金を借りたいといった人がいます。

上記で挙げたタイプの人は、お金に困っていて返済の見込みが不透明である可能性があります。

クレジットカード会社としては返済してもらわないと商売として成り立たないため、返済能力が低いと予想される人からの申込みは、審査で落とす傾向があるのです。

そのため、クレジットカードを短期間内で複数枚申込む人は審査にとおるのが難しくなります。

もし2枚以上申込みたい場合は、最低でも6ヶ月間は間を空けましょう。

1度申込むと、情報がクレジットカードの信用情報機関で6ヶ月間は保管されます。

つまり、6ヶ月以内の申込みだと多重申込みを疑われる可能性がありますが、6ヶ月経過してから申込めば審査にとおりやすくなるのです。

一度審査に落ちると審査にとおりにくくなるため、期間を十分空けてから2枚目以降を申込んでください。

キャッシング枠の限度額が総量規制に引っかかる可能性がある

総量規制とは「2010年(平成22年)改正貸金業法」により施行され、「年収の3分の1を超えて貸付けできない」と、消費者がお金を借りるときの上限を定めた法律です。

クレジットカードのキャッシング枠も総量規制の対象となるため、キャッシング枠の限度額が年収の3分の1を超えて申込んだ場合、審査に落ちやすくなります。

しかも総量規制の対象となるのは、枚数に関係なく持っているクレジットカードのキャッシング枠の合計額です。

2枚目のクレジットカードを申込むときに、キャッシング枠の合計額が1枚目と合わせて年収の3分の1を超えた場合、審査にとおるのが難しくなる可能性があるのです。

もしクレジットカードを作る目的がお金を借りることではないのであれば、キャッシング枠は0円にして申込むといいでしょう。

そもそもキャッシング枠を申込まなければ、限度額が増えないため審査にもとおりやすくなります。

すでに持っているクレジットカードにキャッシング枠があり、審査にとおるか懸念をお持ちでしたら、キャッシング枠の限度額を減らすのが有効です。

総量規制について詳しくはこちらを参考にしてください。

クレジットカードの2枚持ちが向いている人の特徴

次に当てはまる方は、クレジットカードの2枚持ちが向いています。

- クレジットカード決済の頻度が高い

- 行きつけのお店やよく使うサービスがある

- 海外旅行や出張によく行く

一方で、初めてクレジットカードを持つ方や特典をあまり利用しない方、使いすぎが不安な方や支払い管理をシンプルにしたい方には、1枚持ちが適しています。

クレジットカードが1枚で十分な人の特徴についてはこちらの記事もご覧ください。

ここからはクレジットカードの2枚持ちが向いている人について、詳しく解説します。

クレジットカード決済の頻度が高い

クレジットカードの利用頻度が高い方は、2枚持ちが向いています。

実店舗やネット通販での買い物、公共料金の支払いなどをカード決済している場合、1枚持ちだと利用可能枠の上限に達しやすいからです。

支払いをカード決済で済ませることが多い方は、メインカードが上限に達した場合に備えて、2枚目のカードを発行しておくことをおすすめします。

行きつけのお店やよく使うサービスがある

行きつけのお店やよく利用するサービスがある方にも、クレジットカードの2枚持ちが向いています。

クレジットカードによっては、特定の店舗やサービスでのカード決済でポイント還元率がアップするからです。

コンビニや飲食店やスーパーやネットショップなど、カードごとに異なる店舗が還元率アップの対象のため、自身がよく利用する店舗やサービスが対象のカードを2枚目に選ぶと効率よくポイントが貯まります。

海外旅行や出張によく行く

海外旅行や出張によく行く方も、クレジットカードの2枚持ちが向いています。

海外旅行傷害保険が付帯するカードを持っておけば、海外で怪我や病気になって治療を受けた際、医療費の補償を受けられるからです。

海外は医療費が高額になるケースが多いため、海外旅行傷害保険が付帯するカードを最低1枚は発行しておきましょう。

海外に行く機会が多い方は、2枚目のカードの国際ブランドにも注意が必要です。

メインカードとサブカードの国際ブランドを同じにしてしまうと、利用する店舗によってはカード決済ができない場合があります。

VisaとMastercardは海外の加盟店舗数も多いため、どちらか1枚発行しておきましょう。

すでにVisaまたはMastercardのカードをお持ちの場合は、旅行関連の特典が充実しているAmerican Expressを選ぶことも一つの手です。

Visa、JCB、Mastercardの違いについてはこちらで詳しく解説します。

クレジットカード最強の2枚のお得な活用方法

クレジットカード最強の2枚のお得な活用方法を、次にまとめました。

- ポイントアッププログラムやキャンペーンを利用する

- ガスや水道などの固定費の支払いに使う

- 投資の決済に利用する

上記の方法を取り入れることで、より効率よくポイントを貯めることが可能です。

クレジットカード最強の2枚のお得な活用方法について、それぞれ詳しく解説します。

ポイントアッププログラムやキャンペーンを利用する

2枚のクレジットカードを最大限活用するためには、ポイントアッププログラムやキャンペーンを利用することが大切です。

カードにより内容は異なりますが、特定のコンビニや飲食店やスーパーなどでカードを利用すると、ポイント還元率がアップするなどのプログラムやキャンペーンが存在します。

随時還元率アップのカードもあれば、特定の日のみ還元率がアップするカードもあるため、自身にとって使い勝手のよいカードを選びましょう。

おすすめのクレジットカードは、次のポイントアッププログラムが用意されている三井住友カード(NL)です。

- セブン-イレブンやローソン、マクドナルドなどの対象店舗でのスマホのタッチ決済で最大7.0%還元

上記のポイントアッププログラムは随時適用されるため、対象店舗をよく利用する方は効率よくポイントを貯められます。

【PR】三井住友カード株式会社ガスや水道などの固定費の支払いに使う

2枚のクレジットカードを最大限活用したい方は、ガスや水道など固定費の支払いをクレジットカード払いに変更しましょう。

固定費の支払いをクレジットカード払いにしておけば、より効率よくポイントを貯められます。

ただし、固定費の支払いはポイント還元率が下がるカードもあるため、事前の確認が大切です。

固定費によっては、支払い方法でクレジットカードを指定できない場合がある点にも、注意しておきましょう。

固定費の支払いにおすすめのクレジットカードは、三菱UFJカード VIASOカードとリクルートカードです。

三菱UFJカード VIASOカードの基本還元率は0.5%ですが、対象の携帯電話・インターネットプロバイダー料金の支払いは1.0%還元になります。

リクルートカードは、一部の公共料金・携帯電話・固定電話・新聞購読料の支払いが可能なカードです。

基本還元率が1.2%と高いうえに、公共料金や携帯電話料金の支払いでもポイント還元率が変わりません。

投資の決済に利用する

2枚のクレジットカードを最大限活用したい方は、投資の決済にもカードを利用しましょう。

クレジットカードによっては、投資の決済にカードを利用するとポイント還元を受けられます。

投資を検討している方におすすめのクレジットカードは、三井住友カード ゴールド(NL)です。

SBI証券の投資信託をクレジットカードで積立可能で、積立額の1.0%のポイントが毎月貯まります(※)。

1ポイント1円として投資信託の購入にも利用できるため、お得に投資を始めたい方はぜひ検討してみてください。

【PR】三井住友カード株式会社クレジットカード最強の2枚にまつわるよくある質問

クレジットカードを2枚以上持つ際によくある質問について回答します。

- クレジットカードは平均何枚持ち?

- クレジットカードは何枚持ちがおすすめ?

- クレジットカード最強の2枚の組み合わせは?

- クレジットカード究極の1枚とは?

- メインで使うのにおすすめの最強クレジットカードは?

- クレジットカードを2枚持つ意味は?

- クレジットカードは何枚まで作れる?

- クレジットカードを複数枚持っている場合、限度額はどうなる?

- 最強のプロパーカードはどれ?

- 40代・50代向けのクレジットカード最強の2枚は?

似たような疑問をお持ちの方は参考にしてください。

クレジットカードは平均何枚持ち?

一般社団法人日本クレジット協会の調査では、クレジットカードの平均保有枚数は3枚、平均携帯枚数は2枚であることが発表されています。

2022 年 3 月末のクレジットカード発行枚数(調査回答社数 248 社)は、3 億 101 万枚で、前年比 1.9%の増加となった。成人人口※比では、1 人当たり 2.9 枚保有していることとなる。

平均保有枚数・携帯枚数ともに、2018年から2022年の5年間で大きな変化はないため、平均2~3枚持ちが一般的だと考えて問題ありません。

なお、2022年3月末時点での調査では、1人あたりクレジットカードを2.9枚保有しているという結果も出ています。

クレジットカードは何枚持ちがおすすめ?

クレジットカードは2枚持ちがおすすめです。

ポイント還元率や特典や付帯保険が異なるカードを2枚持つことで、それぞれのメリットを活かせます。

たとえば、普段の買い物ではポイント還元率が高いカードを使用し、海外旅行時は旅行傷害保険や空港ラウンジサービスが充実したカードを使用するのがおすすめです。

ただし、クレジットカードの特典に魅力を感じない場合は、ポイント還元率の高いカード1枚で十分なケースもあります。

クレジットカード最強の2枚の組み合わせは?

JCB CARD W&三井住友カード(NL)です。

2枚とも街中でよく見かける飲食チェーン店やコンビニ、また大手通販サイトでポイントアップサービスを展開しているため、普段の生活でポイントが貯めやすいのが魅力です。年会費無料なのでコストもかかりません。

JCBのプロパーカードと銀行系カードなので、ともに社会的な信用度が高い点も魅力です。

三井住友カード(NL)とJCB CARD Wの組み合わせについて詳しくはこちらを参考にしてください。

クレジットカード究極の1枚とは?

クレジットカード究極の1枚とは、JCB CARD Wや楽天カードなどが挙げられます。

なぜ複数枚挙げているのかというと、「究極」とはカードを使う方の目的や生活スタイルなどによって変わるため、人によって最もふさわしいカードも異なるからです。

自分に合った究極の1枚を知りたい方はこちらの記事も参考にしてください。

クレジットカードを2枚持つ意味は?

クレジットカードを2枚持つことで、各カードのサービスや特典を使い分けられます。

例えば、1枚目はメインカードとして日常的によく利用する店舗でポイントアップや割引サービスなどを受けられるものを選び、2枚目は旅行で付帯保険サービスが充実しているカードを選ぶこともできます。

お得にポイントを貯められたり優待サービスなどを受けられる場面が1枚よりも2枚のほうが増えることが、クレジットカードを2枚持つ最大のメリットといえます。

そのほかクレジットカード2枚持ちのメリットはこちらで解説しています。

クレジットカードは何枚まで作れる?

クレジットカードの発行枚数に制限はないため、異なるカード会社に申し込めば何枚でも作ることは可能です。

ただし、短期間で複数枚のカードに申し込むことはおすすめしません。

短期間で複数枚のカードに申し込むとお金に困っていると疑われやすく、審査に落ちやすくなるからです。

6か月間で2枚以上のカードに申し込むと審査に落ちる危険性が高まるため、一つの目安にしておきましょう。

クレジットカードを複数枚持っている場合、限度額はどうなる?

クレジットカードを複数枚持っている場合、限度額はほかのカードと合算した額になります。

1枚目が100万円、2枚目が50万円だった場合、限度額は150万円です。

しかし、2枚ともクレジットカードの会社が同じだった場合は、限度額が高いカードが2枚の限度額となります。

1枚目が100万円、2枚目が50万円だった場合、限度額は100万円です。

最強のプロパーカードはどれ?

当記事で紹介している最強のプロパーカードはJCB CARD Wです。

JCB CARD Wは日本発の国際ブランドJCBのプロパーカードで、国内での信用度は特に高く使える場所が多く、利便性が高いクレジットカードといえます。

年会費が無料なので維持コストがかからない点、ポイント還元率が常に1.0%でJCB優待店なら最大21倍のポイントがもらえる点などが強みです。

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

JCB CARD Wについてはこちらでも解説しているので参考にしてください。

40代・50代向けのクレジットカード最強の2枚は?

40代、50代の方がクレジットカードを選ぶ際にはステータス性に注目しましょう。

40代、50代の方におすすめのクレジットカード最強の2枚は三井住友カード ゴールド(NL)とイオンゴールドカードの組み合わせです。

ゴールドカードでありながら維持費が少なく済み、国内・海外旅行時に使える充実の付帯保険や空港ラウンジサービスがあるなどもメリットがあります。

三井住友カード ゴールド(NL)とイオンカードゴールドの組み合わせの特徴やメリットについてはこちらで解説しています。

ただし、イオンカードゴールドは招待制のゴールドカードです。

ゴールドカードでありながら年会費無料で持てるのは大きなメリットですが、次の対象カードでのショッピング利用金額が年間50万円を超えなければ発行できない点に注意しましょう。

- イオンカード

- イオンカード(WAON一体型)

- イオンカードセレクト

イオンカード(WAON一体型)とイオンカードセレクトに関しては、ミッキーマウスデザインとトイ・ストーリー デザインも対象です。

まとめ

本記事では、クレジットカード最強の2枚、3枚の組み合わせや、クレジットカードを2枚以上持つことのメリット・デメリットや選び方などを紹介してきました。

クレジットカードを2枚以上持つと、より普段のクレジットカード利用がお得になり、予備カードや旅行保険としても力を発揮してくれます。

ただし、複数のクレジットカード持つことから出費や管理の手間はかかるので、2枚めとしてふさわしくきちんと意味のある使い方をできるようなクレジットカードを探しましょう。

おすすめのクレジットカードの組み合わせを紹介したので、利用店舗や生活スタイルを考慮してカード選びの参考にしてみてくださいね。

専門家からのコメント

一口にクレジットカードといっても、使い勝手は様々でカードによって結構違うものです。

なかにはプリペイド式やデビットカードといった支払い方式の違うもの、保険や補償の違い、ポイントの還元率、またポイントが貯まるだけでなく、引き落とし額から直接ポイント分を差引いてくれるなどのポイント還元の方法など、本当に様々です。

いろいろ試して、自分にあったクレジットカードを探してみるのも一興かもしれません

CFP、FP1級技能士の資格を有し、栃木県宇都宮市を中心にファイナンシャルプランナーとして活動しております。生命保険会社と税理士事務所に勤務した経歴があり、保険や税務会計の実務をこなしてきました。また、税理士事務所に務めていた約10年間の間に、株式投資や投資信託などで資産運用を行い、それなりの資産形成に成功し、現在では不動産投資など投資の幅を広げています。ファイナンシャルプランナーとしては、金融機関から独立した完全中立な立場で相談及びアドバイスをさせて頂いていて、お金のことを学ぶ「学習」を中心としたサービスを行っています。

学生時代には月間1,000万PV規模のWebメディアでインターンを経験。 SI系のベンチャー企業での勤務を経て、2017年に株式会社サイバーエージェント入社ののち株式会社CyberSS(現:CyberOwl)に異動。 クレジットカードはアメリカン・エキスプレス・カード(グリーン)とJAL Global WALLET、キャッシュレスではLINE Payを愛用中。 釣りが趣味で船、陸問わず釣りに行く。どこかにマイルを使って南の島に釣りに行くのが目標。