PR

PR

海外留学におすすめのクレジットカード10選!長期留学・学生・社会人向けの選び方も解説

海外留学では、現金よりクレジットカードを持っていく方が安心・便利です。

現金での決済よりレートが良かったり、ポイントが貯められたり、紛失や盗難のリスクに備えられるなどのメリットがあります。

なかには海外旅行傷害保険が付帯するカードもあるため、長期留学する方なら特に発行しておいて損はありません。

本記事では、実生活に密着した金融アドバイスに定評のあるファイナンシャルプランナー監修のもと、海外留学におすすめのクレジットカード10選や選び方まで解説。

学生向けはもちろん、社会人・長期留学向けのカードまで、当サイトに寄せられたユーザーの口コミ付きでわかりやすく紹介するため、渡航前の参考にしてください。

⇒留学におすすめのクレジットカード10選をすぐ見たい方はこちら!

⇒先に選び方を知りたい方はこちら!

- 海外留学にはクレジットカードが必須

- 現金で支払うよりカードの方がお得でメリットが多い

- 留学には海外旅行傷害保険付帯で海外キャッシングができるカードがおすすめ

- クレジットカードを作れない中学生・高校生は家族カードか国際デビットカードを作る

- 長期留学ならクレジットカードの2枚持ちが安心

日系・外資系大手証券会社・投資銀行での勤務を経て独立。 現在はファイナンシャルプランナーとして、投資運用、住宅資金、ローン・クレジットカード、家計管理、保険の見直しなど、生活に密着した金融相談を幅広く担当。 金融知識がない方にも伝わるやさしい解説を心がけ、現実に即した選択をサポートしている。

留学を控えた学生や若年層が、海外でも安心して使えるカードを選ぶための実用的な視点を反映しています

▼▼年会費無料で保険付帯&海外キャッシング機能付きおすすめカード▼▼

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

- 世界シェア率No.1のVISAブランドを選択可能!海外でも大体のお店・サービスで使える

- 最大2,000万円の海外旅行傷害保険が利用付帯

- 完全ナンバーレスデザイン&不正利用補償で盗難・紛失のリスクを防ぐ

- 留学先でのトラブル時は「VJデスク ~海外旅行サポート専用ダイヤル~」へ問い合わせ可能

⇒留学にはVisaが必須!申し込みの前に口コミや特徴を確認したい方はこちら

- 海外留学にクレジットカードを持って行くべき7つの理由

- 海外留学用クレジットカードの選び方

-

学生も作れる海外留学向けクレジットカードおすすめ10選【長期留学・社会人向けも】

- 三井住友カード(NL) は完全ナンバーレスでセキュリティ万全

- 三井住友カード ゴールド(NL)は長期留学や社会人留学向けの高コスパカード

- JCB CARD Wはポイント高還元でANAマイル還元率も高い

- 楽天プレミアムカードは長期留学・社会人留学向けのハイスペックカード

- 三菱UFJカード ゴールドプレステージはスピード発行で海外でも信頼性が高い

- エポスカードは最短即日発行で渡航まで時間がない方向け

- 楽天カードは楽天市場で留学準備の買い物をする人向け

- 学生専用ライフカードは学生の留学向けカード

- ANAカード(学生用)は提携ホテル・引っ越し・レンタカー利用がお得

- JALカードnavi(学生専用)は在学中のマイルが無期限で長期留学向け

- 海外留学にクレジットカードを持っていくメリット

- 海外留学にクレジットカードは何枚必要?長期留学・ワーホリには2枚持ちがおすすめ

- 長期留学・ワーホリにおすすめのクレジットカードの組み合わせ3選

- 【海外留学先の国別】おすすめのクレジットカード

- 海外留学前に済ませておくべきクレジットカードの設定5つ

- クレジットカードを作れない中学生・高校生の留学におすすめのカード

- 留学先でクレジットカードを利用する際の注意点

- 留学先でカードを紛失した・盗難された場合の対処法

- 海外留学向けのクレジットカードに関するよくある質問

- 海外留学におすすめのクレジットカードまとめ

海外留学にクレジットカードを持って行くべき7つの理由

海外留学で安心して過ごすためには、クレジットカードが欠かせません。

海外へのお金の持ち運び方には、現金・海外送金・クレジットカードの3つがありますが、なかでも安全性・利便性・コストのバランスで最も実用的なのがクレジットカードです。

両替の手間なく現地通貨を引き出せたり、チップの支払いやトラブル時の補償など幅広く対応できたりと、海外生活に必要な機能が1枚で完結するのがカードの魅力。

海外留学にクレジットカードを持っていくべき7つの理由は次のとおり。

- 現金に比べて便利でチップが払いやすい

- 現地通貨をお得・スピーディーに引き出せる

- 決済利用でポイントが貯まる

- 身分証明書代わりになることがある

- 空港ラウンジサービスやプライオリティ・パスが付帯する

- 盗難時にサポート・補償を受けられる

- 海外旅行傷害保険やトラベルデスクを利用できる

こうしたメリットを活かすには、留学向けに適したカード選びをおこないましょう。

⇒留学向けカードの選び方をチェック!

⇒おすすめのクレジットカード10選をすぐ見たい方はこちら!

専門家からの一言

クレジットカードは、海外生活をする上で欠かせない現地通貨の支払いだけでなく、病気やケガ、そして盗難などの偶発事象にも対応でき、またご自身の信用力をも持つ身分証明書としても有用です。

さらに、現金を持ち歩くよりもセキュリティは確保されていますし、使用限度によりお金の使い過ぎもありません。

現金が必要な時にはキャッシングもできますので大変便利です。

上限を超えて使う必要がある時にはクレジットカード会社への連絡により一時的に使用限度を増額することも可能ですので安心です。

⇒海外留学にクレジットカードを持っていくメリットについてもっと詳しく

海外留学用クレジットカードの選び方

海外留学用のクレジットカードを選ぶ際は次のポイントで比較すると自分に合ったカードがわかります。

- 国際ブランドはVisaかMastercardが無難

- タッチ決済対応カードが便利

- 海外キャッシング機能は必須

- 海外旅行傷害保険は自動付帯か利用付帯か

- ポイント還元率の高いカードを選ぶとお得

- 盗難対策には完全ナンバーレスが安心

- 渡航まで時間がないなら即日発行カード一択

- 学生は学生専用か年会費無料カードがお得

- 社会人はサポート重視でゴールド以上のカードを選ぶ

ここでは海外旅行に持っていくクレジットカードの選び方を解説します。

⇒先におすすめのクレジットカードを知りたい方はこちら!

⇒長期留学なら2枚持ちがマスト!おすすめの組み合わせはこちら!

国際ブランドはVisaかMastercardが無難

海外留学に持っていくクレジットカードの国際ブランドは、世界中で加盟店舗数が多いVisaかMastercardのどちらかを選びましょう。

加盟店舗数が多い国際ブランドのクレジットカードなら、世界中どこへ行っても大体のお店やサービスで決済ができるためです。

JCBは国内で人気ですが、Visa・マスターカードに比べるとシェア率・加盟店舗数が劣るため、留学時には不便に感じる場面が多いかもしれません。

Visa・Mastercard・JCBを比較すると次のような違いがあります。

| 国際ブランド | Visa(ビザ) | Mastercard(マスターカード) | JCB(ジェーシービー) |

| 世界加盟店舗数 |

約1億5,500万店(※1) |

約1億5,500万店(※1) | 約5,300万店(※2) |

| 世界シェア率 | 約40%、世界1位(※2) |

約24%(※2) |

4%以下(※2) |

| 発祥国 | アメリカ | アメリカ | 日本 |

| シェアの多いエリア | アメリカ圏 | ヨーロッパ圏 | 日本・アジア・ハワイ |

| タッチ決済 | Visaタッチ決済 |

Mastercardコンタクトレス |

JCBコンタクトレス |

| 海外キャッシング対応のATM数 |

約300万台 |

約270万台 |

非公表 |

| 特徴 |

・世界シェア率No.1 ・旅行や出張がお得かつ便利になる優待特典が多い ・オリンピックのチケット購入、会場利用が可能 |

・VISAに次ぐシェア率 ・グルメやエンタメ関連の特典が豊富 ・コストコで使える唯一の国際ブランド |

・国内の加盟店舗数が多く、優待店店が豊富 ・ディズニーランド、シーの公式国際ブランド ・ハワイやアジアで加盟店が増えている |

| 主な特典・優待 |

・エクスペディア特別優待 ・アゴダ特別優待 ・Booking.com特別優待 |

・Priceless Cities ・MastercardTaste of Premium®ダイニング by 招待日和 |

・加盟店利用でポイントアップや割引を受けられる ・チケットJCB ・トラベルサービス ・ディズニーインフォメーション |

| こんな人におすすめ |

・クレジットカードをはじめて作る ・アメリカ圏へ留学する |

・コストコユーザー ・外食・エンタメが好き ・ヨーロッパ圏へ留学する |

・アジア周辺国へ留学する ・ディズニー好き |

(※2)参考:カードおよびモバイル決済業界の統計|チャートとグラフのニルソンレポートアーカイブ

このようにJCBは国内利用でメリットが多い反面、海外では対応店舗が少なく、不便する可能性があります。

ただし海外の一部地域ではJCBの海外窓口「JCBプラザ」が設置されており、専用の「JCBプラザ ラウンジ」を利用できるほか、加盟店の予約や利用に関する問い合わせを日本語で受け付けているメリットもあります。

したがって海外留学時はVisa・Mastercardブランドをメインカードとして、JCBブランドはサブカードとして持っておくのがおすすめ。

ちなみにこれまでVisaはアメリカでの利用に強く、Mastercardはヨーロッパでの利用に強いといわれていましたが、現在ではその差はほとんどありません。

おすすめはVisaブランドとMastercardブランドのカードを2枚持ちすることです。

ふたつを併せ持っていれば、会計時にどちらかのクレジットカードが決済に非対応でも、もう一枚のカードで決済ができて困りません。

また、カードの盗難や不正利用の被害にあったり紛失した際にも別のカードを持っていれば、その場をしのげます。

とくに長期留学ではクレジットカードの2枚持ちが安心です。

⇒長期留学で2枚持ちがおすすめの理由・メリットを見にいく!

Mastercardは為替レートが他ブランドより有利な傾向がある

クレジットカードを使って海外で支払いする際、決済金額は各ブランドが定める為替レートで日本円に換算されますが、レートはブランドごとに異なり、日々変動しています。

たとえばMastercardのレートはVisaよりも有利な日が多いといわれており、特にユーロ圏ではMastercardの方が高評価されているケースもあります。

ただし、これは常にそうとは限らず、利用するタイミングや通貨によって差が出ることがあるため、確実な優劣を断言することはできません。

しかし、為替レートの違いが数%であっても、長期留学や現地生活でクレジットカードを頻繁に利用する場合は、最終的な出費に大きな影響を与える可能性があります。

- 三井住友カード(NL)、三井住友カード ゴールド(NL):完全ナンバーレス仕様で不正利用に強い

- 楽天プレミアムカード:海外旅行傷害保険が自動付帯でプライオリティ・パスと空港ラウンジサービス付き

- 三菱UFJカード ゴールドプレステージ:海外旅行傷害保険が自動付帯で空港ラウンジサービス付き

- 楽天カード:楽天市場で留学準備の買い物をするならお得

- 学生専用ライフカード:海外旅行傷害保険が自動付帯、学生向けのお得な特典・サービスあり

三井住友カード(NL)

|

三井住友カード ゴールド(NL)

|

楽天プレミアムカード

|

三菱UFJカード ゴールドプレステージ

|

楽天カード

|

学生専用ライフカード

|

|

| 年会費 |

無料

|

5,500円(税込)

|

11,000円(税込)

|

11,000円(税込)

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 7% | 1 〜 3% | 0.5 〜 20% | 1 〜 3% | 0.5 〜 1.5% |

| 発行期間 | 最短10秒(※) | 最短10秒(※) | 約一週間 | 最短翌営業日(Mastercard®・Visaのみ) | 7営業日程度 | 最短2営業日 |

| 付帯 サービス |

||||||

| 電子 マネー |

|

|

|

|

|

|

| 国際ブランド |

|

|

|

|

|

|

タッチ決済対応カードが便利

海外留学先では、タッチ決済(コンタクトレス決済)に対応しているクレジットカードがあると便利です。

とくにアメリカ、カナダ、オーストラリア、イギリスなどでは、日常的にカードをレジにかざすだけで支払いが完了するシーンが一般的。

タッチ決済に対応していれば、少額の買い物でもスムーズに支払いができるほか、カードを店員に手渡す必要がないため衛生的で安心です。

また、カード番号のスキミング(読み取り被害)のリスクも軽減できるため、セキュリティ面でもメリットがあります。

最近は多くのカードがタッチ決済に対応していますが、Visaの「Visaのタッチ決済」や、Mastercardの「Mastercard Contactless」など、ブランドごとに表示や方式が異なる場合があるため、カード発行前に確認しておきましょう。

なお、当記事で紹介しているクレジットカードはすべてタッチ決済に対応しているため、海外留学先でも安心してスムーズに利用できます。

海外キャッシング機能は必須

急に現金が必要になったときに備えて、海外キャッシング機能つきのクレジットカードを持っておくと安心です。

海外ではクレジットカード払いが主流ですが、一部のローカルなお店や交通機関では現金しか使えないケースもあります。

キャッシング機能があれば、現地のATMからその国の通貨を引き出すことができ、外貨両替よりもレートが良くなる場合もあります。

ただし、キャッシングは借入扱いのため利息が発生する点に注意が必要です。使いすぎを防ぐためにも、計画的に活用しましょう。

また、キャッシング機能はカードに自動で付帯していない場合もあるため、渡航前に申し込みや利用限度額の設定を済ませておくことが重要です。

当記事で紹介しているクレジットカードはすべて海外キャッシングに対応しています。

特にVisaブランドを選べるカードは世界200ヶ国以上、260万台以上のATMでキャッシングに対応するため、カードのなかでも特に利便性が高いです。

- 三井住友カード(NL)、三井住友カード ゴールド(NL):完全ナンバーレス仕様で不正利用に強い

- 楽天プレミアムカード:海外旅行傷害保険が自動付帯でプライオリティ・パス、空港ラウンジサービス付き

- 三菱UFJカード ゴールドプレステージ:海外旅行傷害保険が自動付帯で空港ラウンジサービス付き

- エポスカード:最短即日発行が可能で渡航まで時間がない方向け

- 楽天カード:楽天市場で留学準備の買い物をするならお得

- 学生専用ライフカード:海外旅行傷害保険が自動付帯、学生向けのお得な特典・サービスあり

三井住友カード(NL)

|

三井住友カード ゴールド(NL)

|

楽天プレミアムカード

|

三菱UFJカード ゴールドプレステージ

|

エポスカード

|

楽天カード

|

学生専用ライフカード

|

|

| 年会費 |

無料

|

5,500円(税込)

|

11,000円(税込)

|

11,000円(税込)

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 7% | 1 〜 3% | 0.5 〜 20% | 0.5% | 1 〜 3% | 0.5 〜 1.5% |

| 発行期間 | 最短10秒(※) | 最短10秒(※) | 約一週間 | 最短翌営業日(Mastercard®・Visaのみ) | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 7営業日程度 | 最短2営業日 |

| 付帯 サービス |

|||||||

| 電子 マネー |

|

|

|

|

|

|

|

| 国際ブランド |

|

|

|

|

|

|

|

海外旅行傷害保険は自動付帯か利用付帯か

海外留学中に病気やケガをした場合、現地の医療費は非常に高額になるため、海外旅行傷害保険が付帯しているクレジットカードを選ぶことが大切です。

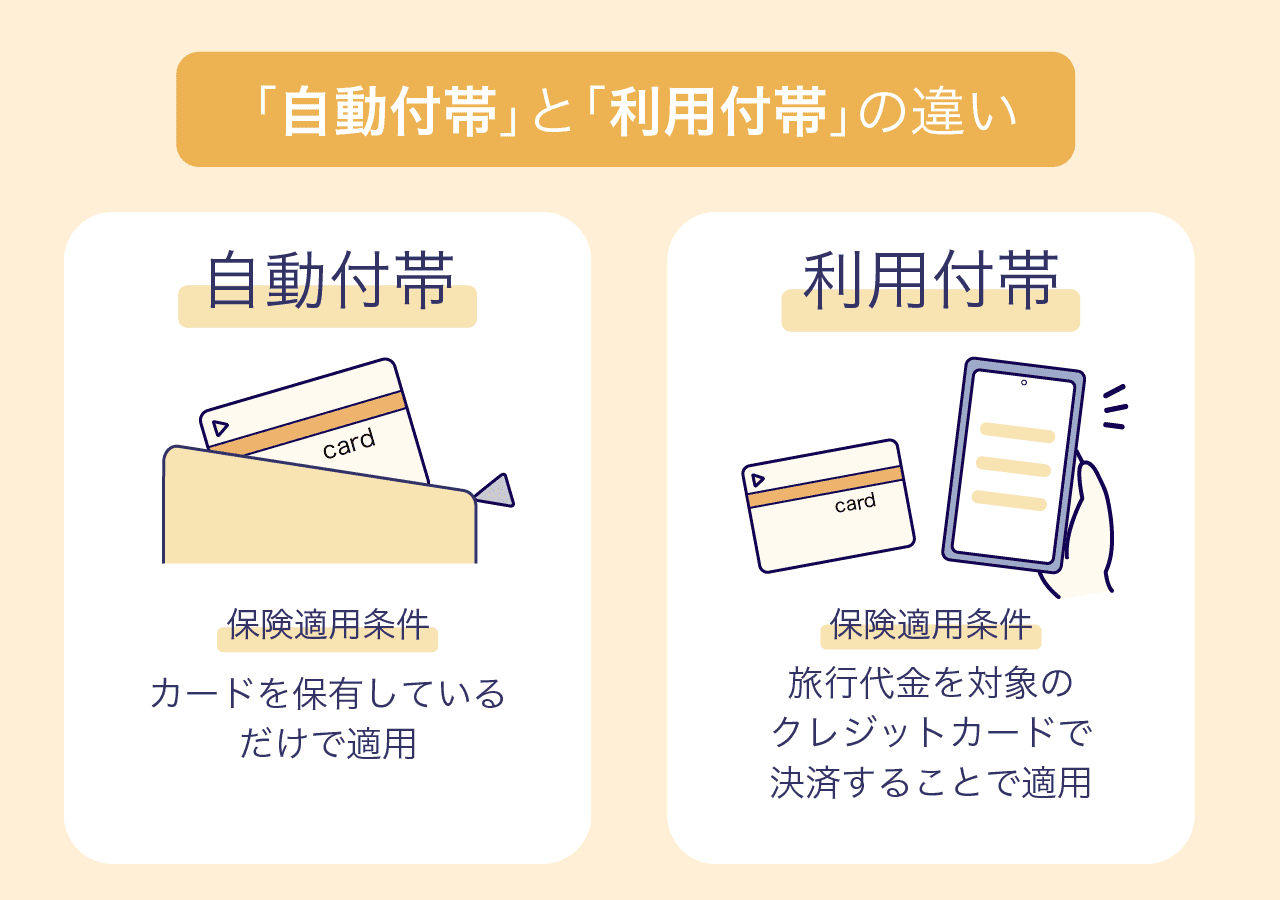

クレジットカードに付帯する海外旅行保険には、大きく分けて「自動付帯」と「利用付帯」の2種類があります。

- 自動付帯:カードを所持しているだけで、海外渡航時に保険が自動的に適用される

- 利用付帯:航空券やツアー代など、対象の支払いをカードで行わないと保険が適用されない

たとえば、楽天プレミアムカードや学生専用ライフカードのように海外旅行傷害保険が自動付帯のカードなら、出発前に特別な手続きや支払いをしなくても補償が受けられるため、保険のかけ忘れリスクがなく留学初心者でも安心。

一方、三井住友カード(NL)やJCB CARD Wなど、利用付帯カードを使う場合は出発前に航空券や交通費をそのカードで支払う必要があるため、使い方に注意が必要です。

★★今だけお得な入会キャンペーン実施中★★

専門家からのコメント

海外旅行に慣れている人でも慣れていない人でも、クレジットカードに付帯されている海外旅行傷害保険はいざという時に大変役立ちます。

現地で突然の病気やケガの治療費もクレジットカードで、もしくはキャッシング機能を使い高額な治療費を支払えますし、所定の書類提出が必要ですが、帰国してから申請すれば治療費も保障されます。

また、盗難にあった場合にも契約内容によりますが補償されます。私もイタリア旅行中、しかもホテルロビーで盗難にあったことがありますが、この保険のお陰で全額補償されました。

ポイント還元率の高いカードを選ぶとお得

クレジットカードを選ぶ際は、ポイントの還元率にも注目しましょう。

一般的に「ポイント還元率が高い」とされるのは、基本還元率が1.0%以上のカードです。

たとえば、年間100万円分のカード利用をした場合、1.0%のカードであれば1万円相当のポイントが還元されますが、0.5%だと5,000円相当にとどまります。

その差は、使い続けるほど大きくなっていきます。

さらに、ポイントの使い道にも注目することで、よりお得に活用できます。

特に「マイル」への交換に対応しているカードであれば、貯めたポイントをANAやJALのマイルに移行して、航空券に充てることも可能です。

これは帰国時の航空券代や、卒業旅行などに活用できるため、海外留学と相性の良いポイント活用法といえるでしょう。

以下は、通常還元率が1.0%以上で、ポイントの活用方法にも幅があるおすすめカードです。

- JCB CARD W:還元率1.0%〜10.5%、ANAマイルへの交換レートが高い

- 楽天カード、楽天プレミアムカード:いつでも1.0%還元、楽天市場利用時は3.0%

- JALカードnavi(学生専用):還元率1.0〜2.0%、JALマイルが貯まりやすい

JCB CARD W

|

楽天カード

|

楽天プレミアムカード

|

JALカード navi(学生専用)

|

|

| 年会費 |

無料

|

無料

|

11,000円(税込)

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 1 〜 3% | 1 〜 3% | 1 〜 2% |

| 発行期間 | モバ即入会で最短5分(※) | 7営業日程度 | 約一週間 | 約2~3週間 |

| 付帯 サービス |

||||

| 電子 マネー |

|

|

|

- |

| 国際ブランド |

|

|

|

|

盗難対策には完全ナンバーレスが安心

海外留学では、クレジットカードの紛失・盗難・スキミング被害など、日本以上にカードのセキュリティ対策が重要になります。

そのため、安全性を重視するならカード番号やセキュリティコードが一切印字されていない「完全ナンバーレス」タイプのカードを選ぶのがおすすめです。

カード情報がカード本体に記載されていないため、仮に財布を落としたり、スリに遭ったり、レストランでカードを預ける場面でも情報を盗まれにくいのが特徴です。

また、ナンバーレスカードは見た目もシンプルで、裏面に情報が印字されるタイプや、アプリ上でのみ確認できる完全ナンバーレス型など、デザインと安全性を兼ね備えたものが多くなっています。

とくに三井住友カード(NL)と三井住友カード ゴールド(NL)は完全ナンバーレスに対応するため、紛失・盗難時や店員に預ける場面でも情報漏洩のリスクを最小限にでき、海外初心者にも安心です。

- 世界シェア率No.1のVISAブランドを選択可能!海外でも大体のお店・サービスで使える

- 最大還元率20%!セブン-イレブンやガストなど複数のコンビニ・チェーン店がポイントアップ対象

- 完全ナンバーレスデザイン&不正利用補償で盗難・紛失のリスクを防ぐ

- 留学先でのトラブル時は「VJデスク ~海外旅行サポート専用ダイヤル~」へ問い合わせ可能

- ゴールド(NL)は年間100万円利用すると翌年以降永年無料&10,000ポイント付与

渡航まで時間がないなら即日発行カード一択

出発まで1週間を切っているなど時間がない場合は、即日発行に対応するクレジットカードを選びましょう。

通常、クレジットカードの発行には1〜2週間かかる場合があります。

しかし、即日発行・即日受け取りに対応したカードを選べば、出発直前でもカードを手に入れられるため、保険・キャッシング・決済などの備えが間に合います。

たとえばエポスカードは、ネット申し込み後にエポスカードセンターにて最短即日発行・店頭受け取りが可能です。

急な留学や語学研修が決まった方でも、スピーディーに手配できます。

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

- 即日発行・即日受け取りが可能で留学前準備で忙しい方でも安心

- 最高3,000万円の海外旅行傷害保険が利用付帯

- 世界38都市に現地サポートデスクがあり、24時間日本語で対応可能

- ナンバーレスデザインでカード番号の盗み見を防ぐ

- マルイ・モディでの買い物がお得

学生は学生専用か年会費無料カードがお得

学生が留学用のクレジットカードを選ぶ際は学生専用カードか年会費無料のカードを選びましょう。

学生専用カードの多くは在学中の年会費が無料になり、一般カードよりお得な特典が付帯するメリットがあります。

また年会費無料でもサービスや保険が充実しているカードは多く、維持コストを抑えられるため、学生留学や短期留学であれば十分です。

- 三井住友カード(NL):完全ナンバーレス仕様で不正利用に強い

- JCB CARD W:ポイント・ANAマイル還元率が高い若年層限定カード

- エポスカード:最短即日発行が可能で渡航前に時間がない方向け

- 学生専用ライフカード、ANAカード(学生用)、JALカードnavi(学生専用):海外旅行傷害保険が自動付帯で学生限定特典付き

三井住友カード(NL)

|

JCB CARD W

|

学生専用ライフカード

|

エポスカード

|

ANA VISAカード<学生用>

|

JALカード navi(学生専用)

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 0.5 〜 1.5% | 0.5% | 0.5 〜 10% | 1 〜 2% |

| 発行期間 | 最短10秒(※) | モバ即入会で最短5分(※) | 最短2営業日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短3営業日 | 約2~3週間 |

| 付帯 サービス |

||||||

| 電子 マネー |

|

|

|

|

|

- |

| 国際ブランド |

|

|

|

|

|

|

社会人はサポート重視でゴールド以上のカードを選ぶ

社会人の留学では、年会費がかかっても保険やサポートの充実したカードを選ぶことで、滞在中の安心感が大きく変わります。

社会人の留学は短期研修から長期滞在まで幅広く、費用やリスクも学生より高くなりがち。

特に、語学研修やMBAなど高額な自己投資をする社会人留学では、信頼性の高いカード選びが大切です。

そのため、クレジットカードには「長期の海外旅行傷害保険」「緊急時の再発行対応」「空港ラウンジなどのトラベルサポート」といった“付加価値”のある1枚を選ぶとよいでしょう。

たとえば三井住友カード ゴールド(NL)や楽天プレミアムカードは社会人の留学向けです。

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレス、即時発行(※)

- 初年度年会費無料、年間100万円利用すれば翌年以降永年無料で10,000ポイントプレゼント

- 海外旅行傷害保険が最大2,000万円(利用付帯)

- 完全ナンバーレス&アプリ管理で海外でも安心のセキュリティ

- 空港ラウンジサービス付帯

- 留学先でのトラブル時は「VJデスク ~海外旅行サポート専用ダイヤル~」へ問い合わせ可能

- 総合評価

- 口コミ件数 : 4件

- 楽天市場でお買い物をするとポイント3倍!!

- 国内・海外旅行保険は最大5000万円!

- VIP空港ラウンジ プライオリティパスへの無料登録可能

- 自動付帯の海外旅行傷害保険が最大5000万円と高補償(※)

- 空港ラウンジ&楽天カードトラベルデスクが使える

- プライオリティ・パス付帯で世界1,300ヶ所以上の空港ラウンジを使える

- ポイント還元率がいつでも1.0%〜、楽天市場・楽天トラベルではさらに高還元

学生も作れる海外留学向けクレジットカードおすすめ10選【長期留学・社会人向けも】

海外留学向けのクレジットカードおすすめ10選はこちらです。

- 三井住友カード(NL):年会費無料、完全ナンバーレスでセキュリティ万全

- 三井住友カード ゴールド(NL):空港ラウンジサービス付帯、条件付き年会費永年無料

- JCB CARD W:年会費無料でポイント・ANAマイル高還元

- 楽天プレミアムカード:海外旅行傷害保険が自動付帯で空港ラウンジサービスとプライオリティ・パス付き

- 三菱UFJカード ゴールドプレステージ:海外旅行傷害保険が自動付帯で空港ラウンジサービス付き

- エポスカード:年会費無料、最短即日発行で渡航まで時間がない方向け

- 楽天カード:年会費無料、楽天市場で留学準備の買い物をする人向け

- 学生専用ライフカード、ANAカード(学生用)、JALカードnavi(学生専用):年会費無料で海外旅行傷害保険が自動付帯

三井住友カード(NL)

|

三井住友カード ゴールド(NL)

|

JCB CARD W

|

楽天プレミアムカード

|

三菱UFJカード ゴールドプレステージ

|

エポスカード

|

楽天カード

|

学生専用ライフカード

|

ANA VISAカード<学生用>

|

JALカード navi(学生専用)

|

|

| 年会費 |

無料

|

5,500円(税込)

|

無料

|

11,000円(税込)

|

11,000円(税込)

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 7% | 1 〜 10.5% | 1 〜 3% | 0.5 〜 20% | 0.5% | 1 〜 3% | 0.5 〜 1.5% | 0.5 〜 10% | 1 〜 2% |

| 発行期間 | 最短10秒(※) | 最短10秒(※) | モバ即入会で最短5分(※) | 約一週間 | 最短翌営業日(Mastercard®・Visaのみ) | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 7営業日程度 | 最短2営業日 | 最短3営業日 | 約2~3週間 |

| 付帯 サービス |

||||||||||

| 電子 マネー |

|

|

|

|

|

|

|

|

|

- |

| 国際ブランド |

|

|

|

|

|

|

|

|

|

|

ここからは各クレジットカードの特徴やメリット・注意点について、マネ会に寄せられた口コミとともに紹介します。

三井住友カード(NL) は完全ナンバーレスでセキュリティ万全

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

- 世界シェア率No.1のVISAブランドを選択可能!海外でも大体のお店・サービスで使える

- 最大2,000万円の海外旅行傷害保険付き

- 完全ナンバーレスデザインで盗難・紛失時の不正利用リスクを防ぐ

- 留学先でのトラブル時は「VJデスク ~海外旅行サポート専用ダイヤル~」へ問い合わせ可能

- コンビニ・チェーン店でのスマホタッチ決済で還元率最大7%、条件によって20%にアップ

- 海外旅行傷害保険は利用付帯

- JALマイルへの直接交換はできない

三井住友カード(NL)は、年会費が永年無料で学生・社会人の留学におすすめのクレジットカードです。

完全ナンバーレスデザインを採用しており、カード番号の盗み見はもちろん、紛失や盗難にあった際の不正利用のリスクが抑えられています。

業界でも最高レベルの不正利用検知システムがあるのも三井住友カード(NL)の魅力。

24時間365日モニタリングをおこなっており、不正利用をいち早く把握するため、海外利用時も安心です。

海外渡航時、トラブルにあった際は「VJデスク ~海外旅行サポート専用ダイヤル~」で相談ができるのも三井住友カード(NL)のメリット。

通常のポイント還元率は0.5%ですが、対象店舗でのスマホ決済で還元率が最大7%、条件によっては20%までアップします。

- セブン-イレブン

- ローソン

- マクドナルド

- すき家

- はま寿司

- サイゼリヤ

- ガスト

- バーミヤン

- ドトールコーヒーショップ

- エクセルシオール カフェ

さらに、三井住友カード(NL)には学生限定のお得な「学生ポイント」があり、対象のサブスクや携帯料金の支払いなどで最大10.0%のポイント還元を受けられます。

貯めたポイントはANAマイルに交換可能で、交換レートは1ポイントにつき0.5マイルです。

国際ブランドはVisaかMastercardから選択可能で、海外留学中でも幅広い国・地域で安心して使えます。

実際に三井住友カード(NL)を使っている方の口コミ

実際に三井住友カード(NL)を発行した方の口コミを2つ紹介します。

やはり三井住友カード(NL)は対象店舗でのスマホタッチ決済でポイント還元率が最大7%、条件達成で最大20%にまでアップする点が大きな魅力。

コンビニやファーストフード店をよく使う方にとってはポイントが貯まりやすいカードです。

口コミではカード利用時に通知が届くシステムを評価する声が寄せられています。

クレジットカードの多くは三井住友カード(NL)のようにカード利用通知が届く仕組みになっているため、現金での決済よりも安全性が高く海外利用に最適といえるでしょう。

★★今だけお得な入会キャンペーン実施中★★

三井住友カード ゴールド(NL)は長期留学や社会人留学向けの高コスパカード

- 総合評価

- 口コミ件数 : 11件

- 最高5,000万円の海外・国内旅行傷害保険

- 年間300万円までのお買物安心保険

- 空港ラウンジサービスあり

- 還元率やポイントアッププログラムなど基本のスペックは三井住友カード(NL)と同じ

- 条件付きで2年目以降の年会費が永年無料

- 最高2,000万円の国内・海外旅行傷害保険が付帯

- 最高300万円のショッピング補償付き

- 空港ラウンジサービス付き

- 初年度は必ず年会費5,500円(税込)がかかる

- 国内・海外旅行傷害保険は利用付帯

- JALマイルへの直接交換はできない

長期留学や社会人の留学には、限度額・補償・セキュリティの面で優れた三井住友カード ゴールド(NL)がおすすめです。

三井住友カード ゴールド(NL)は、三井住友カード(NL)の上位モデルで、基本スペックはそのままに、旅行保険やショッピング補償などの付帯サービスが強化されています。

特に100万円~200万円の利用枠は、長期滞在中の大きな出費や緊急時にも安心。

例えば、語学学校の追加支払いや家電の買い直しなど、長期留学では思わぬ出費が発生することがあります。

ゴールドカードなら利用枠にゆとりがあるため、現地での生活費や医療費の支払いにも柔軟に対応できます。

また、国内主要空港と一部の海外空港で使える空港ラウンジサービスが付帯しており、長時間のフライトや乗り継ぎ時の待ち時間も快適に過ごせるのも三井住友カード ゴールド(NL)の魅力です。

「コスパ良く安心の補償も備えたい」そんな長期留学・社会人留学におすすめします。

★★今だけお得な入会キャンペーン実施中★★

JCB CARD Wはポイント高還元でANAマイル還元率も高い

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

- ポイント還元率・ANAマイル還元率が高い

- 最高2,000万円の海外旅行傷害保険付き

- 海外でのトラブル時は24時間年中無休で稼働する「JCBプラザコールセンター(海外)」へ問い合わせ可能

- ナンバーレスデザインを選択可能で不正利用リスクを抑えられる

- スターバックスカードへのオンラインチャージ、eGift購入で還元率最大21倍(※)

- 海外旅行傷害保険は利用付帯

- JALマイルへの直接交換はできない

- 国際ブランドはJCBのみ

JCB CARD Wは年会費無料で、18〜39歳以下限定が発行できるクレジットカードです。

若年層向けと謳われているため、社会人だけでなく学生も比較的発行しやすいと考えられます。

カードデザインはナンバーレスデザインも選択できるため、カード番号の盗み見を防げます。

海外旅行傷害保険は最大2,000万円(利用付帯)で、病気やケガをした際に日本語でのサービス案内を受けられるため、留学時も安心。

ただし、国際ブランドはJCB一択なので、海外で使い勝手のよいVisaやMastercardは選べません。

とはいえ近年は海外でもJCBブランドが使える国が増えてきており、特にハワイやアジアでは不便しにくいでしょう。

当サイトに寄せられた口コミでは「海外ではVisaが使いやすいイメージがあったが、意外とニューヨークでも使えてポイントが貯まった」と報告があります。

年会費無料ながらポイント還元率がいつでも1.0%と高還元で、「JCB original seriesパートナー」加盟店を利用すれば、さらにポイント還元率がアップするのがJCB CARD Wの強み(※)。

- スターバックス:21倍(※2)

- Amazon:4倍

- セブン-イレブン:4倍

- 楽天市場:2倍

- ビックカメラ:2倍

スターバックスはスターバックスへのオンライン入金・オートチャージ限定ですが、通常の倍率が10倍のところJCB CARD W限定特典で21倍にアップします(※1)。

貯めたポイントはANAマイルへ1ポイント=3マイルで交換可能で、その他のカードよりレートが高めです。

(※2)事前のポイントアップ登録が必要。Starbucks eGiftの購入は21倍、スターバックス カードへのオンライン入金・オートチャージは11倍

実際にJCB CARD Wを使っている方の口コミ

実際にJCB CARD Wを発行した方の口コミを2つ紹介します。

JCB CARD Wは海外旅行傷害保険付帯で、海外在住の方や海外出張が多い方から選ばれているクレジットカードです。

留学時、何かしらのトラブルにあった際は24時間年中無休で稼働している「JCBプラザコールセンター(海外)」に問い合わせができます。

クレジットカードの紛失・盗難のお問い合わせはもちろん、海外旅行中の万が一の事故や緊急トラブル時に電話で相談できるサービスです。ケガや病気の際の病院案内のほか、パスポートの紛失・盗難など、海外での不慮の事故やトラブルに日本語・英語でサポートします(24時間・年中無休)。

通訳サポートがあるため、トラブルで動転しているときでも心強いでしょう。

JCBプラザコールセンター(海外)の連絡先一覧はこちら。

★★今だけお得な入会キャンペーン実施中★★

楽天プレミアムカードは長期留学・社会人留学向けのハイスペックカード

- 総合評価

- 口コミ件数 : 4件

- 楽天市場でお買い物をするとポイント3倍!!

- 国内・海外旅行保険は最大5000万円!

- VIP空港ラウンジ プライオリティパスへの無料登録可能

- 年会費5万円以上のプライオリティ・パスが無料で付帯

- 最高5,000万円の海外旅行傷害保険が自動付帯(※)

- いつでもポイント還元率1.0%、楽天市場では3.0%〜

- 空港ラウンジサービス、楽天カードトラベルデスク付き

- ナンバーレスデザインでカード番号の盗み見を防ぐ

- 年会費が11,000円(税込)かかる

- JALマイルへ直接交換はできない

三井住友カード ゴールド(NL)よりもさらに高い限度額やサービスを求める社会人には楽天プレミアムカードがぴったりです。

楽天プレミアムカードの利用可能枠は最高300万円と高額で、海外旅行傷害保険が最高5,000万円が自動付帯しており(※)、年会費11,000円で世界1,300ヶ所以上の空港ラウンジが使えるプライオリティ・パスが無料で付きます。

本来はプライオリティ・パスだけで年会費5万円以上かかるため、それだけでも年会費の元が取れる内容です。

そのほか、海外出発前後にゆっくり過ごせる空港ラウンジサービスがあり、楽天市場ではポイント還元率が常に3.0%以上にアップします。

貯めたポイントはANAマイルへ2ポイント=1マイルのレートで交換も可能です。

カードの盗難・紛失時には緊急再発行・サポート体制も充実しており、長期滞在やビジネス渡航にも対応できます。

空港ラウンジを頻繁に利用する方や、ポイント・マイルを活用したい方、長期留学や社会人の渡航にもおすすめできる1枚です。

★★今だけお得な入会キャンペーン実施中★★

三菱UFJカード ゴールドプレステージはスピード発行で海外でも信頼性が高い

- 総合評価

- 口コミ件数 : 件

- WEB入会対象!初年度年会費無料

- 国内空港ラウンジ無料

- 厳選されたレストランで1名様分無料に!※2名様以上のご利用で1名様分無料

- Web入会で初年度年会費無料

- 海外でも信頼性の高い三菱UFJ銀行系のプロパーカード

- 最高5,000万円の海外旅行傷害保険が自動付帯

- ナンバーレスデザインでカード番号の盗み見を防ぐ

- 対象店舗利用でポイント還元率最大15.0%

- 年会費が11,000円(税込)かかる

- プライオリティ・パスは付帯しない

- ANAマイルへの直接交換はできない

保険の手厚さと信頼性、そして信用力を重視したい方には三菱UFJカード ゴールドプレステージがおすすめ。

三菱UFJカード ゴールドプレステージには最高5,000万円の海外旅行傷害保険が自動付帯するほか、ショッピング保険も年間300万円までカバー。

加えて、三菱UFJ銀行系のプロパーカードという位置付けから国際的な信頼性が高く、海外のホテルやレンタカー契約時に身分証明書代わりとして求められるシーンでも安心感があります。

これは、「クレジットカードに信用がある=この人は支払い能力がある」と評価されるためです。

年会費はWeb入会限定で初年度無料、翌年以降も11,000円(税込)とゴールドカードとしては手頃な設定です。

海外で使いやすいVisa・Mastercardブランドを選択した場合、9:00までにWeb入会を済ませると最短翌営業日に発行されるため、渡航準備期間が短い方でも安心。

楽天プレミアムカードのようにプライオリティ・パスの無料発行はできませんが、空港ラウンジサービスは付帯します。

貯めたポイントはJALマイルへ1ポイント=0.4〜0.5マイル程度(500ポイント=200マイルなど)のレートで移行可能です。

保険内容と補償額のバランスを重視したい方、信頼性のあるカードを選びたい社会人におすすめします。

★★今だけお得な入会キャンペーン実施中★★

エポスカードは最短即日発行で渡航まで時間がない方向け

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

- 即日発行・即日受け取りが可能で留学前準備で忙しい方でも安心

- 最高3,000万円の海外旅行傷害保険が利用付帯

- 世界38都市に現地サポートデスクがあり、24時間日本語で対応可能

- ナンバーレスデザインでカード番号の盗み見を防ぐ

- マルイ・モディでの買い物がお得

- 海外旅行傷害保険は利用付帯

- 通常の還元率は0.5%と低め

エポスカードは年会費無料で、日本国内在住の18歳以上であれば誰でも申し込めるクレジットカードです。

「エポスカードセンター」にてカードの即日発行・即日受け取りに対応するため、留学前でフライトまで時間が限られる方におすすめ。

お急ぎの方はWebで申し込み、審査通過後にエポスカードセンターへ向かってください。

最高3,000万円の海外旅行傷害保険が利用付帯と、その他のカードと比べて上限額が高めに設定されています。

また、マルイ(実店舗・通販)とモディでのお買い物がお得なのも、エポスカードのよい点です。

定期開催される「マルコとマルオの7日間」期間中は、対象店舗でカード払いをおこなうと、会計が10%割引になります。

そのほか居酒屋やカラオケ、映画館など全国10,000店舗で割引優待が受けられます。

貯めたポイントは次のように交換できます。

| ANAマイルへの交換レート |

通常会員:1ポイント=0.5マイル ゴールド・プラチナ会員:1ポイント=0.6マイル |

|---|---|

| JALマイルへの交換レート | 1ポイント=0.5マイル |

ただし国際ブランドはVisa一択になる点にご注意ください。

実際にエポスカードを使っている方の口コミ

実際にエポスカードを発行した方の口コミを2つ紹介します。

こちらの方々はいずれも海外旅行のためにエポスカードを発行しています。

海外旅行傷害保険が付帯するだけでなく、専用アプリでレート確認がすばやくおこなえる、怪我や病気などのトラブル時の対応が手厚いなど、年会費無料とは思えないスペックといえます。

世界38都市に現地サポートデスクがあり、24時間日本語で対応してもらえるため、留学先でトラブルに遭った際の心強さも魅力です。

海外の現地サポートデスクでは、パスポートの紛失や盗難時の手続き方法などを日本語でご案内いたします。また、現地サポートデスクの営業時間外も東京の海外緊急デスクが24時間、年中無休で対応いたします。

★★今だけお得な入会キャンペーン実施中★★

楽天カードは楽天市場で留学準備の買い物をする人向け

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

- 最高2,000万円の海外旅行傷害保険付き

- いつでもポイント還元率1.0%、楽天市場利用では3.0%にアップ

- 24時間年中無休で対応する海外アシスタンスサービスがある

- 海外旅行傷害保険は利用付帯

- JALマイルへの直接交換はできない

楽天カードは年会費が永年無料で、VISAまたはMastercardの国際ブランドを選べるため、海外留学中も幅広い国・地域で安心して使えるクレジットカードです。

ポイント還元率はいつでも1.0%と高めのため、留学中の支払いでもしっかりポイントが貯まり、帰国後の旅行費用や生活費に充てられるのも魅力です。

貯めたポイントは、ANAマイルへ2ポイント=1マイルのレートで交換することも可能。

ちなみに楽天市場を利用する際は、楽天カードで支払うことで還元率が最大3.0%にアップするため、留学前のスーツケースやPC、小物などの備品を揃える際に使うとお得です。

楽天カードは海外旅行傷害保険が利用付帯で最高2,000万円まで補償されるため、出発前に航空券などの旅行代金を楽天カードで支払っていれば、ケガや病気、賠償責任などのトラブルに備えることができます。

また、「海外アシスタンスサービス(楽天カードトラベルデスク)」が付帯しており、24時間365日、日本語でサポートが受けられるのも留学に楽天カードをおすすめする理由です。

滞在中にケガや病気に見舞われた際の病院紹介や、パスポート紛失などのトラブルにも対応してもらえるため、はじめての海外生活でも心強い存在です。

実際に楽天カードを使っている方の口コミ

実際に楽天カードを発行した方の口コミを紹介します。

口コミでは、楽天カードの海外旅行傷害保険により、海外で食中毒になった際の医療費を補償してもらえたとの嬉しい声が寄せられています。

楽天カードには日本語対応の海外アシスタンスサービスがあるため、留学先でのトラブル時に心強いでしょう。

楽天カードの海外アシスタンスサービスは、海外旅行中の緊急医療をサポートいたします。

渡航先から24時間・年中無休お電話でご利用できる充実したトラベルサービスです。

日本語で症状などを伝えれば、病院の紹介や保険金の請求手続き等を丁寧にお知らせいたします。

★★今だけお得な入会キャンペーン実施中★★

学生専用ライフカードは学生の留学向けカード

- 総合評価

- 口コミ件数 : 件

- 卒業後も年会費無料!

- 海外旅行傷害保険が自動付帯!

- 海外ご利用総額の4%をキャッシュバック!

- LIFE DESK(日本語サービス)で渡航前からサポートを受けられる

- 海外での利用総額の4%がキャッシュバックされる

- 最高2,000万円の海外旅行傷害保険が自動付帯

- 入会初年度にはポイント還元率が1.5倍、毎年の誕生日月には3倍にアップ

- ナンバーレスデザインでカード番号の盗み見を防ぐ

- JALマイルへの直接交換はできない

- 通常の還元率は0.5%と低め

学生専用ライフカードは、年会費無料ながら最高2,000万円の海外旅行傷害保険が自動付帯するクレジットカードです。

LIFE DESK(日本語サービス)で渡航前・海外から留学をサポートしてくれるほか、盗難、紛失に備えたカード会員保障制度で損害保障が付帯されます。

渡航前(国内から)の問い合わせは0120-147899へ、海外からの問い合わせ先一覧はこちらで確認してください。

海外での利用総額の4%がキャッシュバックされるのも学生専用ライフカードのよい点です。

まさに海外留学や海外旅行のニーズを満たしたカードといえるでしょう。

そのほか、入会初年度には還元率が1.5倍になり、お誕生日月には3倍にもなるポイントアッププログラムも魅力。

さらに利用金額に応じてポイントのステージが上がるので、使えば使うほどに高還元を受けられます。

貯めたポイントはANAマイルへ1ポイント=0.6マイルで交換可能。国際ブランドはVisa・JCB・Mastercardから選択可能です。

★★今だけ現金キャッシュバックキャンペーン中★★

ANAカード(学生用)は提携ホテル・引っ越し・レンタカー利用がお得

- 総合評価

- 口コミ件数 : 件

- 入会時・毎年のカード継続時にボーナスマイルをプレゼント

- 国内旅行海外旅行ショッピング保険など充実!

- 便利な電子マネー「iD」も標準搭載

- 在学期間中は年会費無料

- 付帯保険やボーナスマイルは一般カードと同等

- 引っ越し割引やレンタカー割引あり

- 最高1,000万円の海外旅行傷害保険が自動付帯

- その他のカードよりも海外旅行傷害保険の上限額が低め

- JALマイルへ交換できない

ANA学生カードは、ポイントとANAマイルが貯まる学生限定の航空系クレジットカードです。

在学期間中は年会費無料で、卒業後は一般カードに切り替わり、2,000マイルが付与されます。

年会費無料ながら付帯保険やボーナスマイルは一般カードと変わらない点がANA学生カードの強みです。

引っ越し代金の支払いやレンタカー利用でカード決済をおこなうと割引を受けられる点も、ANA学生カードの魅力です。

レンタカーは基本料金5%OFF、引っ越しは特別優待価格が適用されます。

ほかにも提携ホテルでの宿泊5%OFF、ANA系列の免税店や空港内のANA FESTAで5%OFFなど、学生にとってお得度な特典の多いカードです。

維持コストなしでマイルが貯まるカードを希望する学生の方におすすめします。

JALカードnavi(学生専用)は在学中のマイルが無期限で長期留学向け

- 総合評価

- 口コミ件数 : 1件

- 在学期間中は年会費が無料!

- 旅行保険が自動付帯!

- ツアープレミアム 区間マイルが100%たまる

- 在学期間中は年会費無料

- ボーナスマイルが豊富

- 最高1,000万円の国内・海外旅行傷害保険が自動付帯

- その他のカードに比べて海外旅行傷害保険の上限額が低め

- ANAマイルに交換できない

JALカード naviは、ポイントとJALマイルが貯まる学生専用の航空系クレジットカードです。

在学期間中は年会費無料でマイルの有効期限がないため、カードの維持コストをかけずマイペースにマイルを貯めたい留学生に適しています。

JALカード naviのメリットはボーナスマイルが豊富であることです。

- 入会ボーナス:2,000マイル

- 入会搭乗ボーナス:1,000マイル

- 毎年初回搭乗ボーナス:1,000マイル

- 搭乗ごとのボーナス:フライトマイルの10%プラス

- 卒業後の継続ボーナス:2,000マイル

- 語学検定ボーナス:1言語500マイル

JALカードの普通カードよりもボーナスマイルが充実しており、学生の方は発行しておいて損はありません。

最高1,000万円の国内・海外旅行傷害保険も自動付帯で、万が一に備えたい方でも安心です。

年会費無料のカードでJALマイルを貯めたい学生の方は、ぜひ検討してみてください。

実際にJALカードnavi(学生専用)を使っている方の口コミ

実際にJALカードnavi(学生専用)を発行した方の口コミを紹介します。

国内線、国際線ともにnaviカード限定の特典航空券を購入することができ、かなり少ないマイルでいろんな所へ行けるのがメリット。

またJALの公式ツアーで国際線に搭乗すると、通常だと半分しかマイルがつかないがnaviカードの場合はボーナスマイルとしてすべてついてくるのがメリット。

こちらの学生の方は、JALカード navi(学生専用)を使うことのメリットとして、通常より少ないマイルで特典航空券に交換できることを挙げられています。

たとえばヨーロッパ行きの国際線(エコノミークラス往復)は、通常55,000マイルが必要なところ、JALカード navi(学生専用)なら半額近い27,500マイルで交換可能です。

ただし、お得な特典航空券には数に限りがあるため、飛行機の利用が決まっている方は早めの交換を心がけましょう。

海外留学にクレジットカードを持っていくメリット

クレジットカードは現金に比べて支払いや利便性だけでなく、安全・補償面でも優れており、海外留学時の強い味方といえます。

ここでは海外留学にクレジットカードを持っていくメリットについて詳しく解説します。

支払いや利便性に関するメリット5つ

海外留学にクレジットカードを持っていくことで得られる、支払いや利便性に関するメリットは次のとおり。

- 決済方法として現金に比べて便利、チップが払いやすい

- 現地通貨をお得・スピーディーに引き出せる

- 決済利用でポイントが貯まる

- 身分証明書代わりになることがある

- カードによって空港ラウンジサービスやプライオリティ・パスが付帯する

それぞれ解説します。

現金に比べて便利でチップが払いやすい

海外では現金よりもクレジットカードのほうが圧倒的に便利で、チップの支払いにも対応しやすい決済手段といえます。

両替の手間や盗難リスク、硬貨の扱いづらさやコミュニケーションコストがかかる点など、現金払いには不便がつきもの。

その点クレジットカードは、少額でもスマートに決済でき、利用履歴も明細で管理できるため、現地での支払いがスムーズにおこなえます。

とくに近年主流の「タッチ決済」は、専用端末にかざすだけで支払いが完了するため、サインや暗証番号入力すら不要なケースもあります。

スーパーやカフェ、交通機関などあらゆるシーンで瞬時に決済でき、言語に不安のある留学生でも使いやすいのがメリットです。

また、チップ文化のある国では、レストランやホテルの多くがレシートにチップ額を記入してカード決済できる仕組みを導入しています。

慣れない現地通貨で細かい紙幣を準備する必要もなく、カード一枚でチップの支払いまで完結できるため、マナー面でも安心です。

支払いの手間・時間・ストレスを最小限にしたいなら、現金よりもタッチ対応のクレジットカードが留学生活の強い味方になります。

★★タッチ決済対応!世界中どこでも使えるクレカはこれ★★

- 世界シェア率No.1のVISAブランドを選択可能!海外でも大体のお店・サービスで使える

- 最大2,000万円の海外旅行傷害保険が利用付帯

- 完全ナンバーレスデザイン&不正利用補償で盗難・紛失のリスクを防ぐ

- 留学先でのトラブル時は「VJデスク ~海外旅行サポート専用ダイヤル~」へ問い合わせ可能

現地通貨をお得・スピーディーに引き出せる

海外では、クレジットカードの海外キャッシング機能を使うと、現地通貨を両替よりもお得に、そしてスムーズに引き出せます。

なぜなら両替所では為替手数料が上乗せされていることが多く、換算レートはカードのキャッシングの方が有利なケースが多いためです。

さらに、ATMは空港・駅・市街地の至る所に設置されており、必要なときにすぐ現金を確保できるというメリットもあります。

たとえば、現金両替では1万円がそのまま使えるわけではなく、手数料で数%が差し引かれます。

一方、キャッシングなら実勢レートが適用され、短期返済すれば利息が最小限に抑えることも可能です。

アプリで繰り上げ返済できるカードも増えており、利便性の高さも魅力といえます。

現地通貨が必要になったとき、「コスト」「手間」「スピード」のバランスを考えるなら、クレジットカードを使ったキャッシングは留学中にもっとも実用的な手段のひとつです。

決済利用でポイントが貯まる

クレジットカードは、利用金額に応じてポイントが還元される仕組みになっており、海外滞在中ももちろん対象です。

たとえば、還元率1.0%のカードを使えば、10万円利用ごとに1,000円分のポイントが貯まります。

長期留学で生活費・学費・交通費などをカード決済することで、1年で数万ポイントが貯まるケースも珍しくありません。

現地では少額の支払いでもクレジットカードが使える国が多く、コンビニやカフェ、バスの乗車でもタッチ決済でサクッと使えるので、自然にポイントが積み上がっていきます。

さらに、貯めたポイントは帰国後に電子マネーやマイルに交換できるだけでなく、カードによっては滞在中にAmazonギフト券・Apple Gift Cardなどに即時交換できるものもあります。

留学中の生活を少しお得にする“裏ワザ”として、ポイント還元の高いカードを活用するのは非常におすすめです。

★★いつでも還元率1.0%〜なのはこのカード★★

JCB CARD W

|

楽天カード

|

楽天プレミアムカード

|

JALカード navi(学生専用)

|

|

| 年会費 |

無料

|

無料

|

11,000円(税込)

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 1 〜 3% | 1 〜 3% | 1 〜 2% |

| 発行期間 | モバ即入会で最短5分(※) | 7営業日程度 | 約一週間 | 約2~3週間 |

| 付帯 サービス |

||||

| 電子 マネー |

|

|

|

- |

| 国際ブランド |

|

|

|

|

身分証明書代わりになることがある

クレジットカードは発行時に本人確認や信用審査がおこなわれるため、海外では「この人は支払い能力がある=信頼できる人物」として扱われることがあります。

そのため、クレジットカードがパスポートやIDの代わりとして、本人確認や信用保証の役割を果たすケースも少なくありません。

たとえば海外のホテルでは、チェックイン時にクレジットカードの提示を求められるのが一般的です。

カードを提示できない場合は、高額な現金デポジット(保証金)を預けるよう求められることもありますが、クレジットカードがあれば現金の持ち出しを避けられることが多く、手続きもスムーズです。

また、現地で部屋を借りたり、携帯電話を契約したりする際にも、クレジットカードが「信用の証明」として機能する場合があります。

さらに、レンタカーの利用、航空券の受け取り、場合によってはパスポートを忘れた際の簡易な本人確認として使われることもあります。

このように、クレジットカードは単なる決済手段にとどまらず、留学生活のなかで“信用のパスポート”としても役立つ存在です。

専門家からのコメント

海外のホテルにチェックインする場合、必ず先にクレジットカードの提示を求められます。

次いでパスポートの提示も要求されることもありますが、国際ブランドのクレジットカードであれば要求されないこともあります。

ホテルから見ると、宿泊客の宿泊代金支払能力及び信用力はパスポートを見ても不明ですが、審査を通過した証であるクレジットカードであれば、支払能力を有する者としてみなされますので、ある意味パスポートよりも信用力のある身分証明書としての効力を発揮します。

空港ラウンジサービスやプライオリティ・パスが付帯する

クレジットカードのなかには、空港ラウンジを無料で利用できる特典が付帯しているものもあります。

空港ラウンジではWi-Fiや電源、ソフトドリンクなどが無料で使え、長時間のフライト前に安心して休憩できる環境が整っているため、渡航時の快適さが向上します。

たとえば、三井住友カード ゴールド(NL)なら国内主要空港ラウンジ利用が無料。

楽天プレミアムカードには空港ラウンジサービスのほか、世界1,300ヵ所以上のラウンジが利用できる「プライオリティ・パス(プレステージ会員)」を無料発行可能な特典があり、国際線を頻繁に使う人に最適です。

空港での待ち時間も、騒がしい搭乗口ではなく、落ち着いたラウンジで過ごせると心身の負担が軽くなるのも大きなメリット。

留学出発や一時帰国のたびにこの特典があると、旅の質そのものが変わります。

安全・補償面でのメリット2つ

海外留学にクレジットカードを持っていくことで得られる、安全・補償面でのメリットは次のとおり。

- 盗難時にサポート・補償を受けられる

- 海外旅行傷害保険やトラベルサポートを利用できる

それぞれ解説します。

盗難時にサポート・補償を受けられる

留学先で現金ではなくクレジットカードを使う最大のメリットのひとつは、大金を持ち歩かずに済み、万が一の被害を最小限に抑えられることです。

実際、外務省の発表では、日本人が海外で遭遇した窃盗や強盗などの被害件数は、把握されているだけでも年間4,000件以上にのぼります(※)。

不運にもスリや置き引きに遭った場合、現金は戻ってこないケースがほとんどで、生活費や学費への影響も避けられません。

その点、クレジットカードなら盗難・紛失時の不正利用に対する補償がついているものが多く、カード会社に連絡すれば利用停止や返金サポートが受けられます。

さらに、WEB明細やアプリでリアルタイムに利用履歴を確認できるため、不正利用にすぐ気づき、早めに対処できるのも大きな利点です。

金銭的な被害を抑え、安心して留学生活を送るためにも、現金よりクレジットカードの利用をメインにするのがおすすめです。

▼▼高セキュリティ&不正利用補償付きで安心の一枚はコレ▼▼

- 世界シェア率No.1のVISAブランドを選択可能!海外でも大体のお店・サービスで使える

- 最大2,000万円の海外旅行傷害保険付き

- 完全ナンバーレスデザインで盗難・紛失時の不正利用リスクを抑える

- 留学先でのトラブル時は「VJデスク ~海外旅行サポート専用ダイヤル~」へ問い合わせ可能

- コンビニ・チェーン店でのスマホタッチ決済で還元率最大7%、条件によって20%にアップ

海外旅行傷害保険やトラベルデスクを利用できる

クレジットカードに付帯する海外旅行傷害保険や無料トラベルデスクは、留学中の万が一に備える重要な安心材料です。

海外では日本の健康保険が使えず、病気やケガで医療機関を受診すると高額な費用がかかる場合があります。

たとえばアメリカやニューヨークでは、診察1回で1,000ドル超、入院1日で数万円〜数十万円かかるケースも(※)。

海外旅行傷害保険が付帯するカードを持っていれば、医療費・ケガ・盗難などの補償をカバーでき、短期留学や語学研修でも十分な備えになります。

旅行傷害保険はカードによって「自動付帯」と「利用付帯」の違いがあり、補償を確実に適用したいなら自動付帯のカードを選ぶのが安心です。

また、24時間対応のトラベルデスクが利用できるカードなら、現地での病院紹介や日本語による通訳、警察・大使館との連携などもサポート可能。

費用面の補償だけでなく、異国での緊急時に頼れる体制が整うのは、クレジットカードを発行する大きなメリットです。

海外留学にクレジットカードは何枚必要?長期留学・ワーホリには2枚持ちがおすすめ

長期の海外留学では、クレジットカードを1枚だけ持っていくのはリスクが高いと言われています。

海外ではカードが使えなくなる場面が意外と多く、「もう1枚持っていれば……」というトラブルが実際によく起こるからです。

そこでおすすめなのが、「異なるブランドのカードを2枚持って行く」こと。

カードの2枚持ちには以下のようなメリットがあり、長期留学においてはもはや必須といえる対策です。

- 付帯保険の適用期間を最大6ヶ月間に延長できる

- 異なる国際ブランドを持つことで利用できる店が広がる

- 磁気不良や破損、決済エラーなどのトラブルに備えられる

- 限度額が2枚分になるといざというときに心強い

留学中は何が起こるかわかりません。セキュリティ面でも、ライフラインとしてもカードの2枚持ちが安心材料になります。

とくに「Visa × Mastercard」や「Visa × JCB」など、など異なる国際ブランドでの組み合わせがおすすめです。

ここからは長期留学でクレジットカードを2枚持ちすべき理由・メリットについて解説します。

付帯保険の適用期間を最大6ヶ月間に延長できる

クレジットカードに付帯する海外旅行傷害保険の補償期間は通常3ヶ月(90日間)までです。

短期の留学や語学研修であれば問題ありませんが、半年などの長期留学になると、カード付帯の保険だけでは滞在期間をカバーしきれません。

かといって、個別に留学保険へ加入すると、たとえば半年間で約6万円(例:A社プランで約61,596円)かかるなど、保険料は大きな出費になります。

そこで注目したいのが、「自動付帯」と「利用付帯」の2種類のクレジットカード保険を使い分ける方法です。

この2枚を組み合わせれば、最大で6ヶ月間も補償期間を延長できる可能性があります。

- 自動付帯:クレジットカードを持っているだけで保険が自動的に適用される(出国日が起算日)

- 利用付帯:旅行代金(航空券や公共交通費など)をカードで支払った場合に保険が適用される(支払い日が起算日)

たとえば、自動付帯のカードで最初の3ヶ月をカバーし、4ヶ月目の直前に利用付帯カードで航空券や交通費を支払えば、さらに3ヶ月の補償がスタートします。

この方法を活用すれば、高額な保険料を払わずに最大6ヶ月間の補償をカード2枚でカバーすることが可能です。

長期留学を予定している方は、「自動付帯+利用付帯」の2枚持ちをぜひ検討してみてください。

異なる国際ブランドを持つことで利用できる店が増える

クレジットカードを申し込むときには、Visa、Mastercard、JCB、アメックスなどの国際ブランドを選ぶことができます。

国際ブランドの選択は、海外留学でのカード利用可否に直結する重要なポイントです。

なかでも、世界シェアNo.1のVisaは圧倒的な加盟店数を誇り、ほぼすべての国で使える万能ブランドなので、海外留学時には1枚持っておくと安心。

MastercardもVisaと並んで利用可能店舗が多く、特にヨーロッパではVISAより強い国もあります。

一方、JCBは日本人向けサービスに強みがある反面、アメリカやヨーロッパなど一部の地域では使える店が限られることがあります。

つまり、どのブランドでも必ず使えるわけではないため、「VisaとMastercard」「VisaとJCB」「Mastercardとアメックス」など、異なるブランドを組み合わせて持っておくのが安心です。

磁気不良や破損、決済エラーなどのトラブルに備えられる

クレジットカードは、磁気や端末の違いによって海外で突然使えなくなることがあります。

たとえば、磁気ストライプを搭載したカードをスマートフォンや磁石付きのバッグと一緒に持ち歩くと、磁気不良が起こるリスクがあります。

また、日本では問題なく使えていたカードが、海外のATMや端末との規格の違いにより突然使えなくなるケースも少なくありません。

さらに、海外では決済処理中にエラーが発生するトラブルもよくあります。

日本国内では有効期限切れや限度額オーバーが主な原因ですが、海外では通信環境が不安定な場所が多く、ネットワークエラーによって処理が中断されることも。

このとき、店側が何度も決済を試みた結果、カード会社のセキュリティが働いてカードがロックされてしまうこともあります。

このような予期せぬトラブルに備えて、クレジットカードは最低でも2枚持っておくのがおすすめです。

1枚が使えなくなっても、サブカードで支払いができるという安心感は、海外生活では非常に大きな武器になります。

再発行に時間がかかっても2枚目があれば安心

クレジットカードが磁気不良・紛失・盗難などのトラブルに見舞われた場合は、速やかにカード会社に連絡し、再発行を依頼する必要があります。

多くのカード会社では24時間365日、日本語での再発行受付に対応しています。

ただし、日本にいる場合と違って、海外留学中の再発行には大きな手間や時間がかかる点には注意が必要です。

緊急発行が可能なカードもありますが、1万円前後の手数料がかかるうえ、再発行カードは海外でしか利用できない制限付きになることが多いです。

また、日本の自宅にしか再発行カードを届けられない場合は、家族に現地へ郵送してもらう必要があり、郵便事故や遅延のリスクも無視できません。

このように、1枚しかカードを持っていないと、1枚のトラブルで海外生活がストップしてしまう可能性もあります。

だからこそ、あらかじめ2枚以上のクレジットカードを持っておくことで、こうした非常時にも対応でき、留学生活の安心感がぐっと高まります。

限度額不足を防げる

海外留学では出発前の航空券や授業料よりも、現地での日常生活にかかる滞在費の方が出費の割合が大きくなります。

たとえば、比較的リーズナブルとされるカナダ・バンクーバーでの語学留学(6ヶ月)の場合でも、授業料が約6,630カナダドルに対し、滞在費はほぼ同額の約5,712カナダドルかかるといわれています(※)。

都市部であれば、さらに金額が増える可能性もあるでしょう。

クレジットカードにはそれぞれ利用限度額が設定されています。

留学生活で常に限度額いっぱいまで使うケースは多くありませんが、新学期の出費が重なる時期や、長期休暇での旅行・緊急時などには、想定外の支出が発生することもあります。

そんなときクレジットカードを2枚持っていれば、利用限度額も実質2倍に増額されます。

「あといくら使えるか」を気にせず生活できることは、慣れない海外生活における大きな安心材料になるでしょう。

長期留学・ワーホリにおすすめのクレジットカードの組み合わせ3選

長期留学では、1枚のクレジットカードでは不十分な場面が出てくることもあります。

そこでおすすめなのが、「機能」や「保険タイプ」、「国際ブランド」を補完し合えるカードの2枚持ちです。

ここでは、実際の利用シーンを想定しながら、長期留学向けの相性がよいクレジットカードの組み合わせを3つ紹介します。

- 三井住友カード(NL)と学生専用ライフカード

- JCB CARD Wと三菱UFJカード ゴールドプレステージ

- 学生専用ライフカードとJCB CARD W

三井住友カード(NL)と学生専用ライフカード

三井住友カード(NL)

|

学生専用ライフカード

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 1.5% |

| 発行期間 | 最短10秒(※) | 最短2営業日 |

| 付帯 サービス |

||

| 電子 マネー |

|

|

| 国際ブランド |

|

|

- どちらも年会費無料で維持コストがかからない

- 旅行傷害保険の期間を最大6ヶ月に延長できる

三井住友カード(NL)は海外でも安心の完全ナンバーレスデザインでセキュリティ面に優れるカードです。

ポイントアッププログラムが豊富で、セブン-イレブンやガストなどの対象コンビニ・チェーンでスマホタッチ決済をすると最大7%、条件達成で20%にアップします。

最高2,000万円の旅行傷害保険が利用付帯なので、出発日に航空券などの決済で保険をスタートできます。

一方、学生専用ライフカードの海外旅行傷害保険は最高2,000万円で自動付帯です。

初日からの補償に対応でき、三井住友カード(NL)との組み合わせで最大6ヶ月の保険延長が可能になります。

いずれも海外で使いやすいVisa・Mastercardを選択できるため、異なるブランドの組み合わせにすることでより幅広い店舗やサービスで使えるメリットもあります。

JCB CARD Wと三菱UFJカード ゴールドプレステージ

JCB CARD W

|

三菱UFJカード ゴールドプレステージ

|

|

| 年会費 |

無料

|

11,000円(税込)

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 20% |

| 発行期間 | モバ即入会で最短5分(※) | 最短翌営業日(Mastercard®・Visaのみ) |

| 付帯 サービス |

||

| 電子 マネー |

|

|

| 国際ブランド |

|

|

- 空港ラウンジサービスを利用できる

- 旅行傷害保険の期間を最大6ヶ月に延長可能

- ポイントをANAマイル・JALマイルへ直接交換できる

JCB CARD Wは年会費無料で高還元率を誇り、ANAマイルへの交換効率にも優れた若年層向けのカードです。

旅行傷害保険は利用付帯のため、航空券や公共交通機関の支払いに使用することで保険を有効化できます。

一方、三菱UFJカード ゴールドプレステージは空港ラウンジサービス付きで最大5,000万円の海外旅行傷害保険が自動付帯のカードです。

JALマイルへの交換にも対応しており、マイルを重視する方にも適しています。

この2枚を組み合わせることで、保険適用期間を最大6ヶ月まで延長することが可能。

加えて、JCBとMastercardという異なる国際ブランドを持つことで、渡航先での加盟店対応力も強化できます。

また三菱UFJカード ゴールドプレステージは銀行発行のプロパーカードであることから、日本国内・海外問わず「信頼性の高いカード」として扱われやすく、ホテルのデポジットや本人確認の際もスムーズに対応しやすいのもメリットです。

学生専用ライフカードとJCB CARD W

学生専用ライフカード

|

JCB CARD W

|

|

| 年会費 |

無料

|

無料

|

| ポイント還元率 | 0.5 〜 1.5% | 1 〜 10.5% |

| 発行期間 | 最短2営業日 | モバ即入会で最短5分(※) |

| 付帯 サービス |

||

| 電子 マネー |

|

|

| 国際ブランド |

|

|

- どちらも年会費無料で維持コストがかからない

- 旅行傷害保険の期間を最大6ヶ月に延長できる

学生専用ライフカードは海外旅行傷害保険が自動付帯。

所持しているだけで出国初日から保険が適用され、在学中であれば最高2,000万円の補償が受けられます。

これに対して、JCB CARD Wはポイント還元率が高く、ANAマイルへの交換レートが良好な若年層向けのカード。

旅行傷害保険は利用付帯となっており、航空券や公共交通機関の決済を行うことで保険が有効になります。

この2枚を組み合わせることで、出発直後は自動付帯のライフカードが、後半は利用付帯のJCB CARD Wがカバーする形で、最大6ヶ月間の保険延長が可能です。

国際ブランドも異なるため、利用できる加盟店の幅も広がり、長期留学中のリスク対策としてバランスのよい組み合わせです。

【海外留学先の国別】おすすめのクレジットカード

ここでは留学する国別に、おすすめクレジットカードを紹介します。

- アメリカ留学:三井住友カード(NL)、学生専用ライフカード

- イギリス・フランスなどのヨーロッパ留学:三井住友カード(NL)、学生専用ライフカード

- オーストラリア留学:三井住友カード(NL)、JCB CARD W

- カナダ留学:三井住友カード(NL)、学生専用ライフカード

- フィリピン留学:三井住友カード(NL)、エポスカード

- 中国留学:三井住友カード(NL)、JCB CARD W

- 台湾留学:JCB CARD W、三井住友カード(NL)

- 韓国留学:JCB CARD W、三井住友カード(NL)

渡航先が当てはまる方は参考にしてください。

アメリカ留学におすすめのクレジットカード

アメリカ留学ではVisaやMastercard対応のカードを2枚以上持っていくのが安心。

特にタッチ決済対応&補償付きのカードが安全性・利便性ともに優れています。

アメリカはカード社会で現金を持ち歩く必要がほぼない一方、スキミング被害や医療費の高額さが問題です。

特に都市部ではクレジットカードが主な決済手段となり、タッチ決済が主流。

さらにアメリカは医療費が高く救急搬送だけで10万円を超えるため、海外旅行傷害保険が自動付帯するカードがあると安心です。

- 三井住友カード(NL):Visa・Mastercardを選べて、タッチ決済・盗難補償・アプリ管理すべて対応

- 学生専用ライフカード:VisaまたはMastercard選択可能、自動付帯で最大2,000万円の海外旅行保険あり

出典:外務省 海外安全ホームページ

出典:疾病予防管理センター|CDC

★★今だけお得な入会キャンペーン実施中★★

イギリス・フランスなどのヨーロッパ留学におすすめのクレジットカード

イギリス・フランス・オーストリア・ドイツなどのヨーロッパ圏ではVisa・Mastercardの対応店舗が多く、スリや盗難対策として補償内容の充実したカードが役立ちます。

ヨーロッパは観光都市が多いため、カード決済の普及率が高い一方、スリや盗難などの軽犯罪も多く報告されています。

したがって不正利用補償があり、タッチ決済やナンバーレス対応のセキュアなカードが安心です。

- 三井住友カード(NL):Visa・Mastercard選択可。タッチ決済・不正利用補償・アプリ管理に対応し、都市部のカード利用も安心

- 学生専用ライフカード:VisaまたはMastercardが選べ、自動付帯保険で留学初日から補償

出典:外務省 海外安全ホームページ「フランス 安全対策基礎データ」

出典:外務省 海外安全ホームページ「英国 安全対策基礎データ」

★★今だけお得な入会キャンペーン実施中★★

オーストラリア留学におすすめのクレジットカード

オーストラリア留学の場合、3ヶ月以上の滞在では学生ビザが必要となり、ビザ申請費の支払いも含めてカードの利用機会が多いためカードの発行が必須です。

オーストラリアではVisa・Mastercardが主流ですが、シドニーやケアンズ、ゴールドコーストにはJCBの海外窓口「JCBプラザ」が設置されており、専用の「JCBプラザ ラウンジ」を利用できるため、サブカードとしてJCBブランドのカードを持っておくのもおすすめします。

- 三井住友カード(NL):Visa・Mastercard対応、即時発行・完全ナンバーレスで高セキュリティ

- JCB CARD W:オーストラリア国内のJCB優待、サポート窓口が使える点が魅力

出典:外務省 海外安全ホームページ「オーストラリア 安全対策基礎データ」

★★今だけお得な入会キャンペーン実施中★★

カナダ留学におすすめのクレジットカード

Visa・Mastercardブランドのカードは、カナダ全域で高い汎用性を誇ります。

カナダはチップ文化があり、カード決済が一般的。eTA申請などのオンライン決済にも対応できるカードが必須です。

日常使いから入国申請まで対応できるカードを選び、トラブルに備えましょう。

- 三井住友カード(NL):Visa・Mastercard選択可能、デジタル発行に対応し即時利用OK

- 学生専用ライフカード:海外利用4%キャッシュバック付き。初日からの保険適用も魅力

出典:外務省 海外安全ホームページ「カナダ 安全対策基礎データ」

★★今だけお得な入会キャンペーン実施中★★

出典:電子渡航認証(eTA)の概要 - Canada.ca

フィリピン留学におすすめのクレジットカード

フィリピン留学の際は、キャッシングやATM対応の利便性を重視したカード選びがカギです。

現金主義が根強い文化のため、現地通貨を引き出せるキャッシング機能が重要で、ATM手数料の安さや対応ネットワークの広さもポイントです。

セブ留学センターでは「Visa、Mastercardのどちらか一枚を用意しておくと、より安心です」としつつ、三井住友カードやエポスカードを推奨しています。

- 三井住友カード(NL):世界シェア率No.1のVisaを選択可能。ATMネットワークが広く、即時発行対応

- エポスカード:VisaブランドカードのためATM対応◎、サポート体制が整っており海外渡航初心者に安心

出典:外務省 海外安全ホームページ「フィリピン:安全対策基礎データ」

【PR】三井住友カード株式会社 【PR】Sponsored by 株式会社エポスカード中国留学におすすめのクレジットカード

中国ではVisa・Mastercardの一部制限に注意し、QR決済へのチャージ対応も確認が必要です。

銀聯カードが主流の中国では、VisaやMastercardが使えない場面もあります。

WeChat Payなどにチャージできるカードを用意すると利便性が高まります。

- 三井住友カード(NL):Visa・Mastercard対応、タッチ決済・アプリ管理OK。QRチャージも可能

- JCB CARD W:一部都市でJCB利用可。ポイント高還元と日本語サポートが魅力

出典:外務省 海外安全ホームページ「中国:安全対策基礎データ」

★★今だけお得な入会キャンペーン実施中★★

台湾留学におすすめのクレジットカード

台湾でもVisaとMastercardの使用率が高いですが、大都市ではJCBも普及しており、台北市内には「JCBプラザ 台北」と「JCBプラザ ラウンジ・台北」があるため、日本語でのサポートを受けられます。

JCB CARD Wは割引優待が使える店舗が多く、ポイント還元率が1.0%〜10.5%と高いため、コスパの良さが魅力です。

- 三井住友カード(NL):Visa・Mastercard選択可能、デジタル発行対応

- JCB CARD W:台北のJCB優待・窓口が便利、還元率も高い

出典:外務省 海外安全ホームページ「台湾:安全対策基礎データ」

★★今だけお得な入会キャンペーン実施中★★

韓国留学におすすめのクレジットカード

韓国ではVisa・MastercardのほかJCBも比較的普及しており、「JCBプラザ ラウンジ・ソウル」では日本語での問い合わせも可能です。

JCB CARD Wはポイント還元率がいつでも1.0%と高く、バフアーモンドストアやオールマスクストーリー、ロッテワールドなどで優待サービスを受けられるため韓国滞在をお得に楽しめます。

- JCB CARD W:韓国の提携施設で優待多数、還元率も1.0%以上

- 三井住友カード(NL):Visa・Mastercard選べて、基本機能が充実。アプリでの管理もスムーズ

出典:外務省 海外安全ホームページ「韓国:安全対策基礎データ」

★★今だけお得な入会キャンペーン実施中★★

海外留学前に済ませておくべきクレジットカードの設定5つ

海外留学先でクレジットカードを安心・安全に使いこなすには、渡航前の5つの事前設定が鍵になります。

準備が整っていれば、現地での支払い・引き出し・トラブル時の対応もスムーズです。

渡航前には次の設定をおこないましょう。

- クレジットカードの限度額を見直す

- WEB明細(オンライン明細)に切り替える

- 利用通知やロック機能があるカードアプリを設定する

- 海外キャッシング機能を設定する

- PIN(暗証番号)を確認・設定する

ここでは留学中に起こりうる課題と、それを防ぐためのカード設定をわかりやすく解説します。

クレジットカードの限度額を見直す

留学前には、クレジットカードの利用限度額が現地での生活に十分かどうかを確認し、必要なら増額申請をおこなっておきましょう。

なぜなら、海外では家賃の前払い、学費の一括払い、航空券や生活費など高額の出費が集中しやすく、限度額が足りないと決済トラブルにつながる可能性があるからです。

たとえば学生向けカードでは限度額が10〜30万円に設定されているケースが多く、それでは長期滞在に対応しきれないことがあります。

1〜6ヶ月分の支出を想定するなら、限度額は50〜100万円前後を目安に見直すのが現実的です。

限度額の増額申請はアプリや会員ページから行える場合もあり、一時的な引き上げが認められるケースもあります。

審査には日数がかかるため、出発直前ではなく余裕をもって手続きすることが大切です。

WEB明細(オンライン明細)に切り替える

カードの明細は紙ではなく「WEB明細(オンライン明細)」に切り替えておくのが鉄則です。

海外では郵送による紙の明細を受け取るのが難しく、不正利用や請求金額にすぐ気づけないリスクが高まります。

WEB明細にしておけば、スマホアプリやPCから24時間いつでも利用履歴が確認できるので、不審な利用があった際も即座に対処できます。

不正利用に素早く気づくためにも、WEB明細はマスト。出発前に手続きしておきましょう。

利用通知やロック機能があるカードアプリを設定する

海外留学前には、カード会社の公式アプリを必ずインストールし、利用通知とロック機能を有効にしておきましょう。

なぜなら、カードを紛失・盗難された場合でも、アプリからすぐに利用停止できれば、不正利用の被害を最小限に抑えられるからです。

たとえば、多くのカードアプリでは利用のたびに通知が届くため、身に覚えのない決済に即座に気づくことが可能です。

アプリ上で「一時ロック」できる機能があれば、見つかるまでの間だけ一時的に利用を制限することもできます。

また、暗証番号の変更や限度額の設定など、アプリ上で完結できる手続きも増えています。

海外にいる間は郵送や電話での対応が難しいため、アプリの初期設定は必須といえるでしょう。

海外キャッシング機能を設定する

海外で現金が必要になったときのために、クレジットカードの海外キャッシング機能は必ず有効化しておきましょう。

現地ATMから現金を引き出せるキャッシング機能は、海外送金よりスピーディーかつ安価に現地通貨を調達できる手段です。

しかし、初期状態では無効になっているカードもあるため注意が必要です。

一部のカード会社では、海外キャッシングを使うには事前申請が必要です。また、ATMで使う際は暗証番号(PIN)設定済みであることも条件。

設定状況を確認し、必要なら申請・有効化しておきましょう。

海外での急な出費にも対応できるよう、渡航前にキャッシング機能の設定とPINの確認を済ませておくのが安心です。

PIN(暗証番号)を確認・設定する

渡航前には、カードの暗証番号(PIN)が設定されているか、忘れていないかを必ず確認しておきましょう。

海外のATMや店舗では、日本よりもPIN入力が求められる場面が多く、未設定やPIN忘れではカードが使えない可能性があります。

ヨーロッパや韓国では、タッチ決済でも高額支払い時にPINが必要になるケースがあるため、事前設定は必須です。

カード利用をスムーズにするために、PINの再確認・再設定をしてから渡航しましょう。

クレジットカードを作れない中学生・高校生の留学におすすめのカード

日本では2022年から成年年齢が18歳に引き下げられましたが、それでも18歳未満の高校生・中学生・小学生は原則としてクレジットカードを作ることができません(※)。

このため、中学生や高校生が海外留学をする際は次のカードがおすすめです。

- 家族カード

- 国際デビットカード・国際プリペイドカード

ここでは家族カードや国際デビットカード・プリペイドカードについて解説します。

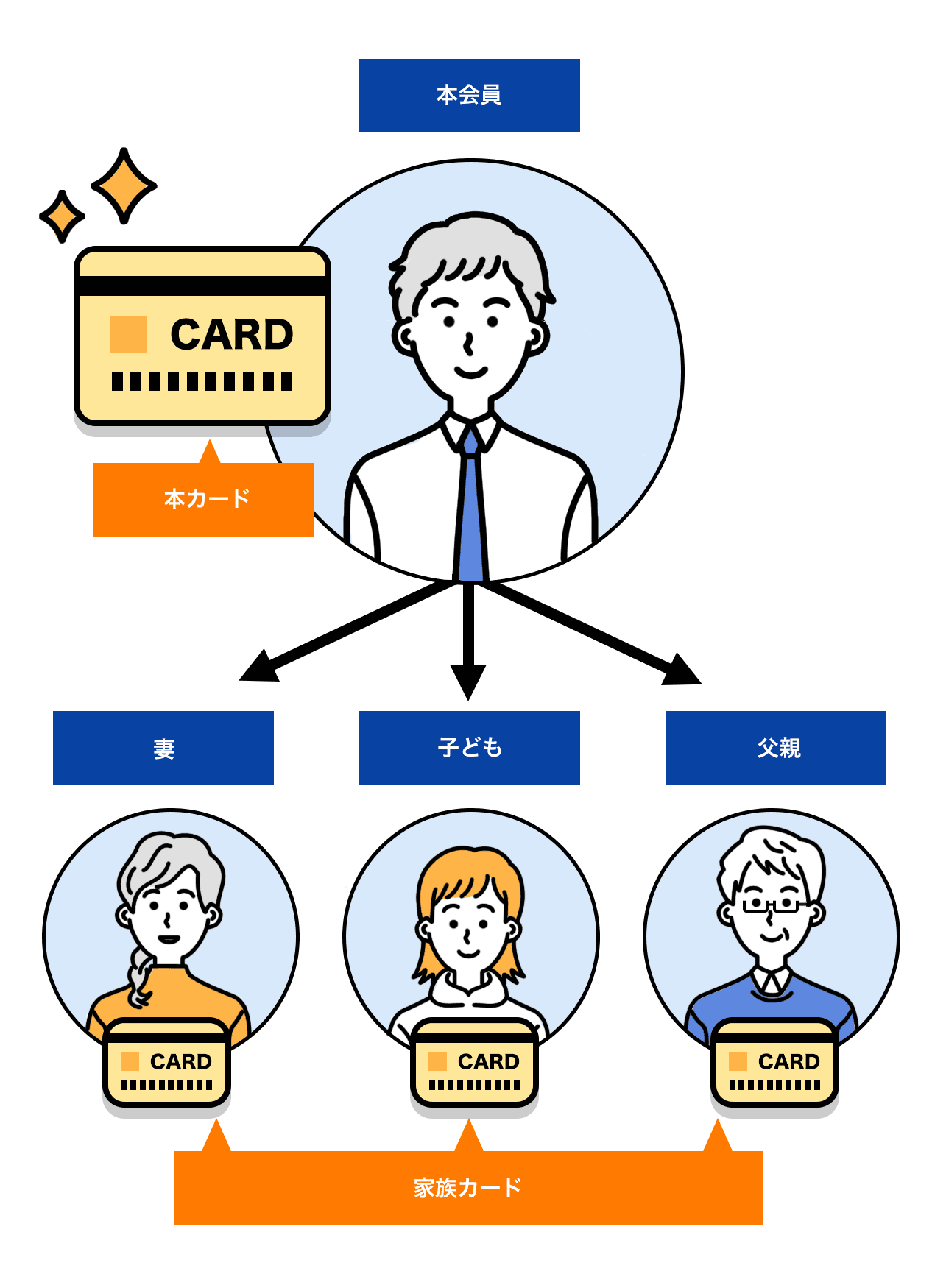

家族カード

未成年や高校生本人がクレジットカードを作るのは難しいですが、親権者の本会員カードに紐づけた家族カードなら発行可能なケースがあります。

家族カードは本会員と同じ利用枠を共有する仕組みなので、支出管理がしやすく、安心して持たせることができます。

留学先でも多くの店舗で利用でき、利用明細は本会員の親が確認できるため、トラブル防止にもつながります。

- 新たな審査を受けずに発行できる

- 本会員カードよりも年会費が安くなる、または無料のことが多い

- ポイントを本会員と合算して効率よく貯められる

- 利用状況を本会員がまとめて管理できる

- 一部の付帯保険や特典を家族カード会員も利用できる場合がある

三井住友カード(NL)はお得な家族ポイントが貯まるおすすめのカードです。

★★今だけお得な入会キャンペーン実施中★★

- 世界シェア率No.1のVISAブランドを選択可能!海外でも大体のお店・サービスで使える

- 最大2,000万円の海外旅行傷害保険が利用付帯

- 完全ナンバーレスデザイン&不正利用補償で盗難・紛失のリスクを防ぐ

- 留学先でのトラブル時は「VJデスク ~海外旅行サポート専用ダイヤル~」へ問い合わせ可能

注意点として、家族カード利用分の引き落とし先は、本カードの契約者の口座になります。

引き落とし先を分けたい場合は、国際デビットカードの発行を検討するとよいでしょう。

国際デビットカード・国際プリペイドカード

クレジットカードが作れない場合の代替手段として、国際デビットカードや国際プリペイドカードがあります。

これらにはVisaやMastercardといった国際ブランドがついており、世界中の加盟店でクレジットカードと同様に使えます。

国際デビットカードは銀行口座に直結しており、使った分だけ即時に引き落とされる仕組みのため、使いすぎを防げます。

プリペイドカードは事前にチャージした金額内でのみ使えるため、さらに予算管理がしやすく、保護者側の安心感も高いのが特徴です。

留学先でクレジットカードを利用する際の注意点

クレジットカードに不慣れだと、留学中に思わぬ理由でカードが利用できなくなることがあります。そこで、クレジットカード利用者として押さえておきたい注意点をまとめてみました。

- 決済・キャッシング利用時に事務手数料が発生する

- カード決済時はレートを確認して日本円か現地通貨かを選ぶ

- カード決済時にパスポートの提示を求められることがある

- 口座の残金が不足していると引き落としがされない

- 有効期限を過ぎるとクレジットカードが使えなくなる

決済・キャッシング利用時に事務手数料が発生する

国内でクレジットカードを使う際の手数料は基本的に無料ですが、海外での決済とキャッシングでは、海外利用手数料が発生します。

手数料は為替レートや国際ブランド、カード会社が設定するパーセンテージによって異なります。

ただしクレジットカードの決済手数料は一般的に、空港や現地で日本円を現地通貨へ両替するより安いです。

したがって、海外利用手数料はそこまで気にならないかもしれません。

カード決済時はレートを確認して日本円か現地通貨かを選ぶ

留学先で海外でクレジットカードを利用する際、お店やサービスによっては日本円と現地通貨のどちらで決済するかを選べる場合があります。

このとき、日本円を選ぶとお店・サービスが決めた為替レートが、現地通貨を選んだ場合はカード会社が定める為替レートが適用されます。

したがって、決済時はどちらが割安を考えて通貨を選ぶとお得です。

カード決済時にパスポートの提示を求められることがある

海外ではクレジットカードの利用時に、あわせてパスポートの提示を求められることがあります。

高額な支払いの際には特に多いケースです。

実際の支払いの際に困らないように、パスポートはクレジットカードとあわせて常に携帯しておくと良いでしょう。

口座の残金が不足していると引き落としがされない

クレジットカードの引き落とし口座に残金がないと、利用分の引き落としがされず、延滞扱いになります。

延滞扱いの対応はカードによって異なりますが、たった1日で利用停止につながる場合もあります。

また、クレジットカードの支払いを延滞すると遅延損害金が発生するデメリットもあるため、十分注意が必要です。

なお、クレジットカードの利用額は1ヶ月分ごとに指定された金融機関の口座から引き落とされます。

引き落とし前には必ず口座にじゅうぶんな金額を残しておきましょう。

有効期限を過ぎるとクレジットカードが使えなくなる

クレジットカードは有効期限が切れると利用できなくなります。

更新のタイミングが近づくと新しいクレジットカードが自動的に送付される仕組みですが、海外にいると手元に届くまでに時間がかかるため、クレジットカードを使えない空白期間が生まれる可能性があります。

留学中にクレジットカードの有効期限が切れることがわかっている場合、あらかじめ別のカードを発行しておいたほうがいいかもしれません。

留学先でカードを紛失した・盗難された場合の対処法

留学中にクレジットカードを紛失したり盗難されたりした場合は、すぐにカード会社の緊急連絡先へ連絡し、利用停止手続きをおこないましょう。

なぜなら、紛失や盗難の直後に対応できれば第三者の不正利用や悪用を未然に防げるからです。

特に海外ではスリや置き忘れが多く、予期せぬトラブルに巻き込まれるケースも少なくありません。

トラブル時に慌てないためには、あらかじめスマホや手帳などにカードごとの緊急連絡先を控えておくことが重要です。

また、盗難の被害にあった際は必ず現地の警察に行き、遺失届や盗難証明書(ポリスレポート)を発行してもらいましょう。

これは、クレジットカードの損害補償を受ける際にも必要になるケースがあります。

海外留学向けのクレジットカードに関するよくある質問

海外旅行向けのクレジットカードにまつわるよくある質問に回答します。

- 海外留学におすすめのクレジットカードは?

- 留学費用はクレジットカード払いできる?

- 留学用クレジットカードの海外旅行保険は自動付帯と利用付帯どちらがいい?

- 長期留学・ワーキングホリデーにおすすめのクレジットカードは?

- 中学生・高校生の留学におすすめのクレジットカードは?

- 大学生の留学におすすめのクレジットカードは?

- 社会人の留学におすすめのクレジットカードは?

- 海外留学はデビットカードとクレジットカードどちらがおすすめ?

- 海外留学でクレジットカードの限度額はいくらに設定すべき?

似たような疑問をお持ちの方は参考にしてください。

海外留学におすすめのクレジットカードは?

海外留学におすすめなのは、海外旅行傷害保険が付帯しており海外での加盟店が多く、キャッシング機能付きで海外でのサポートが手厚いクレジットカードです。

これらの条件をクリアするカードは次の10枚です。

- 三井住友カード(NL)、三井住友カード ゴールド(NL):完全ナンバーレスでセキュリティ万全

- JCB CARD W:ポイント高還元でANAマイル還元率も高い

- 楽天プレミアムカード:海外旅行傷害保険が自動付帯、プライオリティ・パスと空港ラウンジサービス付き

- 三菱UFJカード ゴールドプレステージ:海外旅行傷害保険が自動付帯、空港ラウンジサービス付き

- エポスカード:最短即日発行・受け取り可能で渡航まで時間がなくても安心

- 楽天カード:楽天市場で留学準備の買い物をする人向け

- 学生専用ライフカード、ANA VISAカード<学生用>、JALカード navi(学生専用):在学中のマイルが無期限で長期留学向け

三井住友カード(NL)

|

三井住友カード ゴールド(NL)

|

JCB CARD W

|

楽天プレミアムカード

|

三菱UFJカード ゴールドプレステージ

|

エポスカード

|

楽天カード

|

学生専用ライフカード

|

ANA VISAカード<学生用>

|

JALカード navi(学生専用)

|

|

| 年会費 |

無料

|

5,500円(税込)

|

無料

|

11,000円(税込)

|

11,000円(税込)

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 7% | 1 〜 10.5% | 1 〜 3% | 0.5 〜 20% | 0.5% | 1 〜 3% | 0.5 〜 1.5% | 0.5 〜 10% | 1 〜 2% |

| 発行期間 | 最短10秒(※) | 最短10秒(※) | モバ即入会で最短5分(※) | 約一週間 | 最短翌営業日(Mastercard®・Visaのみ) | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 7営業日程度 | 最短2営業日 | 最短3営業日 | 約2~3週間 |

| 付帯 サービス |

||||||||||

| 電子 マネー |

|

|

|

|

|

|

|

|

|

- |

| 国際ブランド |

|

|

|

|

|

|

|

|

|

|

留学費用はクレジットカード払いできる?

一部の語学学校や大学、航空券などの費用は、クレジットカードで支払える場合があります。

特にVisaやMastercardは対応範囲が広く、オンライン決済に対応した留学エージェントや学校では利用できるケースが多いです。

ただし、すべての支払先がカードに対応しているとは限らず、現地送金のみというケースも。高額な学費を支払う際は、カードの利用限度額も要確認です。

カード払いはポイント還元や返金トラブル時のサポートも受けやすく、留学費用の一部をカードで支払っておくと安心です。

留学用クレジットカードの海外旅行保険は自動付帯と利用付帯どちらがいい?

短期なら自動付帯、長期なら利用付帯との組み合わせが有効です。

- 自動付帯:クレジットカードを所有しているだけで自動的に適用される。出発から90日間補償

- 利用付帯:航空チケットやツアー料金などを決済した日から適用される

渡航費をクレジットカードで決済しない場合は、海外旅行傷害保険が自動付帯するカードを選んでください。

また、海外旅行傷害保険が適用される期間は3ヶ月であることがほとんどです。

長期留学の場合はクレジットカードの2枚持ちをすることで保険の適用期間を伸ばす裏技があります。

海外旅行保険が自動付帯と利用付帯のクレジットカードを発行しておき、3ヶ月を過ぎる前に利用付帯のクレジットカードで決済すると適用期間を最大6ヶ月に延長できるためです。

長期留学・ワーキングホリデーにおすすめのクレジットカードは?

長期留学やワーホリには、セキュリティと海外補償に強いカードを2枚持っていくのが理想です。

たとえば、三井住友カード(NL)は完全ナンバーレスカードで安全面に優れており、学生専用ライフカードは海外旅行傷害保険が自動付帯です。

2枚を組み合わせることで海外旅行傷害保険の適用期間を90日から最大6ヶ月間まで伸ばせるため、長期滞在でも安心。

なお、7ヶ月以上の長期留学になる場合は、民間の留学保険への加入も検討しましょう。

カードに付帯する海外旅行傷害保険と組み合わせれば、コストを抑えつつ、安心して長期滞在を続けられます。

三井住友カード(NL)と学生専用ライフカードはどちらも年会費無料で、海外サポートデスクを利用できるのも魅力。

国際ブランドは海外で使いやすいVisa・Mastercardを選択できるため、異なる組み合わせにすることでより幅広い店舗で使えるメリットもあります。

- どちらも年会費無料で維持コストがかからない

- 旅行傷害保険の期間を最大6ヶ月に延長できる

中学生・高校生の留学におすすめのクレジットカードは?

クレジットカードは、申し込み時の年齢が18歳以上でないと発行できないため、中学生や高校生は原則として自分名義のクレジットカードを作ることができません。

そのため、保護者のクレジットカードに紐づけた家族カードを発行するとよいでしょう。

当記事で紹介している三井住友カード(NL)やJCB CARD Wは、年会費・発行手数料無料で家族カードを追加発行できます。

そのほか、Visa・Mastercardの国際ブランドがついた国際デビットカードや国際プリペイドカードを発行するのもひとつの手段です。

またカードを使う際は、セキュリティや管理の観点から利用通知が届く設定にしておくと安心です。

大学生の留学におすすめのクレジットカードは?

大学生は自分名義でクレジットカードを作れる年齢のため、年会費無料で海外旅行保険が付帯しているカードを選ぶのが理想的。

たとえば次の5枚は大学生の留学におすすめです。

- 三井住友カード(NL):学生限定のお得なポイント付与あり

- JCB CARD W:若年層向けで高還元のカード

- 学生専用ライフカード:海外旅行傷害保険が自動付帯

- ANA VISAカード<学生用>、JALカード navi(学生専用):在学中のみ年会費無料

三井住友カード(NL)

|

JCB CARD W

|

学生専用ライフカード

|

ANA VISAカード<学生用>

|

JALカード navi(学生専用)

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 0.5 〜 1.5% | 0.5 〜 10% | 1 〜 2% |

| 発行期間 | 最短10秒(※) | モバ即入会で最短5分(※) | 最短2営業日 | 最短3営業日 | 約2~3週間 |

| 付帯 サービス |

|||||

| 電子 マネー |

|

|

|

|

- |

| 国際ブランド |

|

|

|

|

|

社会人の留学におすすめのクレジットカードは?

社会人の留学では、補償や限度額を重視したカード選びが重要です。

万が一の医療費や長期滞在に備えて、海外旅行保険が利用付帯でも充実しているカードを選びましょう。

また、最低でも2枚のクレジットカードを持っていくのが理想的。VisaとMastercardなど、ブランドが異なるカードを併せ持つことで万が一の決済トラブルやカードの紛失時に対応しやすくなります。

また、海外旅行障害保険の補償期間を延ばすためにもカードの2枚持ちがおすすめ。1枚目は自動付帯、2枚目は利用付帯のカードにすることで、最大6ヶ月まで保険適用期間を延長できます。

社会人の留学におすすめのクレジットカードは次の3枚です。

- 三井住友カード ゴールド(NL):世界中どこでも使いやすいVisaかMastercardを選択可、限度額最大200万円

- 楽天プレミアムカード:限度額最大300万円、海外旅行傷害保険が自動付帯、プライオリティ・パス、空港ラウンジサービス付き

- 三菱UFJカード ゴールドプレステージ:海外旅行傷害保険が自動付帯、空港ラウンジサービス付き

三井住友カード ゴールド(NL)

|

楽天プレミアムカード

|

三菱UFJカード ゴールドプレステージ

|

|

| 年会費 |

5,500円(税込)

|

11,000円(税込)

|

11,000円(税込)

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 3% | 0.5 〜 20% |

| 発行期間 | 最短10秒(※) | 約一週間 | 最短翌営業日(Mastercard®・Visaのみ) |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

| 国際ブランド |

|

|

|

それぞれの特徴やメリットについてはこちらを参考してください。

海外留学で使うならデビットカードとクレジットカードどっちがいい?

海外留学ではクレジットカードの方が安心です。

理由は、不正利用の補償や海外旅行保険、サポートデスクなどが備わっており、トラブル時も対応がスムーズなため。

たとえば、渡航直後に宿泊費や航空券など高額な支払いが必要になった際、デビットカードでは口座残高が足りず決済できないケースもあります。

クレジットカードは後払い制で分割払いも可能なため、緊急時にも強い味方になります。

海外留学でクレジットカードの限度額はいくらに設定すべき?

海外留学用のクレジットカードの限度額は1ヶ月あたり10~15万円、半年で60~100万円を目安するとよいです。

航空券・学費以外にも医療費・物価・緊急帰国などを想定して設定しましょう。

渡航前にカード会社に限度額引き上げを依頼しておくと安心です。

海外留学におすすめのクレジットカードまとめ

これから留学を考える人にとってもっとも大切なのは、希望条件に見合った学習環境を手に入れることです。

夢をかなえるための勉強や準備に忙しく、留学中の生活への備えは後回しになりがちです。

しかし、留学先での安全性や信頼性を高めてくれるクレジットカードは、留学準備のなかでも重要度の高いアイテムのひとつです。

じっくり検討する時間を設けるようにしましょう。

- 現金よりキャッシュレス決済が便利

- 付帯の海外旅行保険が使える

- 限度額が多ければ安心できる

- 2枚以上あればカードトラブルに対応できる

日本で利用するときとは違い、留学中のクレジットカードはトラブル時にも強い味方になってくれます。

海外旅行傷害保険の内容やサポートデスクなど、海外で頼れる機能やサービスをきちんと確認して自分に合ったクレジットカード選ぶのがおすすめです。

学生時代には月間1,000万PV規模のWebメディアでインターンを経験。 SI系のベンチャー企業での勤務を経て、2017年に株式会社サイバーエージェント入社ののち株式会社CyberSS(現:CyberOwl)に異動。 クレジットカードはアメリカン・エキスプレス・カード(グリーン)とJAL Global WALLET、キャッシュレスではLINE Payを愛用中。 釣りが趣味で船、陸問わず釣りに行く。どこかにマイルを使って南の島に釣りに行くのが目標。