PR

PR

レイクにおまとめローンはある?借入れをまとめたい方へのおすすめ商品も一挙紹介!

現在すでに複数の借入先があるという方ならば、借入先を1つにできるおまとめローンを検討したいと思うのではないでしょうか。

数あるカードローンのなかでも、SBI新生銀行グループ傘下の消費者金融であるレイクは、他社より長めの無利息期間サービスで人気を集めています。

そんなレイクは「おまとめローンを利用することはできる?」という疑問があるかと思います。

結論からいうと、レイクにはおまとめローンの商品がありませんが、他社には取り扱いがあります。

この記事では、おまとめローンのメリットと申込み前に知っておくべき審査のポイントを解説します。

松浦綜合法律事務所代表。京都大学法学部、一橋大学法科大学院出身。企業法務系の法律事務所のパラリーガル(法律事務補助)として主にIT業界を担当した後、ロースクールに進学しました。弁護士資格取得後は法律事務所や不動産会社の法務部門に所属した経験もあります。法律事務所に在籍していた頃はちょうど東日本大震災後の不景気で、個人や事業者の方から銀行や消費者金融からの借金、クレジットカード利用に関するご相談を多くお受けする機会がありました。不動産会社の法務部に転じてからは、不動産購入時のローンや機関投資家の不動産投資におけるファイナンスに携わっていたため金融の仕組みについては人一倍興味があります。現在、不動産やIT分野を中心として、トラブル対応・新規事業に関する適法性検討・契約交渉に関するご相談などに取り組んでいます。その他、借金や資金繰りにお困りの個人や事業者の方からのご相談もお受けしております。休みの日は、たいてい近所の大きな公園で子供と遊んでいます。

また、おまとめローンを提供しているおすすめのカードローンもあわせて紹介します。

おまとめローンのさまざまなメリットを受けたい場合は、ぜひご検討ください。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短20分(※) | 最短18分 | 最短3分 |

| 実質年率 | 年2.40〜17.90% | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 |

- レイクにはおまとめローンがないものの、他社にはおまとめローンがある

- おまとめローンなら、今よりも低金利になり、総量規制の対象外になる

- おまとめローン独自の審査ポイントもあるので要注意

レイクにおまとめローンはある?

おまとめローンとは、読んで字のごとく、今ある複数の借入先を1つに集約できるローンのことです。

各社によって細かい内容は異なりますが、貸金業法に基づくおまとめローンでは、追加融資ができないように設定されています。

「追加融資できない」と聞くと、使い勝手が悪いようにも感じられますが、考えようによっては返済のみに集中できる環境だともいえます。

返済しかできない環境に身を置くことで、これ以上借入金額を増やさずに済むので、「自分を律したい」、「カードローンを卒業したい」という方にとってはピッタリなサービスです。

さて、現在では多くの金融機関がおまとめローンを展開していますが、SBI新生銀行グループであるレイクでも、おまとめローンを展開しているのでしょうか。

レイクはおまとめローン商品を展開していない

結論からいうと、レイクではおまとめローン専用商品を展開していません。現在利用できるサービスは、カードローンのみです。

「レイクのカードローンを、おまとめローンとして利用できないかな?」と考える方もいらっしゃるでしょう。レイクの最大限度額は500万円と高額なので、通常のカードローンを利用してまとめようと思えば、理論的には可能です。

しかしレイクに限った話ではありませんが、新規の貸付で最初から高額融資をされる可能性は非常に低いです。複数の他社借入れがある方は、審査に通る可能性も低くなります。

そのうえ、レイクは消費者金融なので総量規制も絡んできます。

レイクは原則として、利用者の年収の3分の1までしか貸し付けることができません。例えば500万円融資をしてもらうためには、最低条件として年収1,500万円以上ないといけないのです。

まとめると、レイクのカードローンをおまとめローンとして利用することは、あまり実現可能性が高くありません。

それよりは、他社のおまとめローンを検討したほうが、スムーズに借入れをまとめることができるでしょう。

おすすめしたい他社のおまとめローンについては、「レイク以外でおすすめなおまとめローンを一挙紹介」の章で後述いたします。

レイクのグループ会社「新生パーソナルローン株式会社」で借換できる

レイクではおまとめローンを展開していませんが、同じSBI新生銀行グループである「新生パーソナルローン株式会社」の「かりかエール」であれば、借換可能です。それでは、かりかエールの基本情報を見てみましょう。

| 融資金額 | 10万円~400万円 |

|---|---|

|

実質年利 |

10.5%~18.0% |

| 返済方式 | 元利均等返済方式 |

| 申込条件 | 20歳~70歳までの安定収入のある方 |

SBI新生銀行グループでおまとめローンを探しているなら、こちらの商品を検討してみてもよいでしょう。

レイクの借入れを他社でまとめることもできる

現在はレイクで借入れをしていて、その分を他社でまとめることを検討している、という方もいるでしょう。

すでにレイクでの返済が少し厳しくなっていると感じているのならば、他社での借換も選択肢に入れておいたほうが賢明です。

とくに、現在レイクの最高金利である18.0%を適用されているのならば、なおさらです。おまとめローンで借入金額をまとめれば、支払う利息を節約できるかもしれません。

おまとめローンを利用する3つのメリット

「おまとめローンのほうがいいとは聞いたことあるけど申込むのが面倒」、「メリットがよく分からない」という理由で、申込みを悩んでいるのであれば、ここで改めておまとめローンを活用することで、どのようなメリットが期待できるのかを確認してみましょう。

- 現在よりも金利が低くなる可能性がある

- 返済管理がしやすくなる

- 総量規制の対象外

この3点がおまとめローンを利用するメリットです。それでは詳しいメリットの内容を見てみましょう。

おまとめローンのメリット①現在よりも金利が低くなる可能性がある

おまとめローンを利用する最大のメリットは、現在よりも金利が低くなる可能性があるということでしょう。

どの金融機関であっても、借入金額が高くなるほど金利は下がる傾向にあります。

つまり、小口借入を複数契約しているよりも、借入れを1つにまとめて借入金額を上げたほうが、結果として金利の節約に繋がります。

それではどの程度、金利に差が生じるのかを計算してみましょう。まずは、3つのカードローンを利用しており、A社で50万円、B社で30万円、C社で20万円をすべて18%で借入れていると仮定します。こちらを3年で完済したときの返済額は、下記のとおりです。

| 借入先 | 月の返済金額 | 返済総額 |

|---|---|---|

|

A社(50万円) |

18,076円 |

650,721円 |

|

B社(30万円) |

10,845円 | 390,431円 |

| C社(20万円) | 7,230円 | 260,280円 |

|

合算金額 |

36,151円 | 1,301,432円 |

現在3社ある借入金額をすべてまとめた場合、借入金額は100万円になるので、利息制限法によりかならず15.0%以下の金利が適用されます。

それでは、A社(50万円)+B社(30万円)+C社(20万円)=100万円をまとめて借り換え、金利が15.0%になった場合の利息を見てみましょう。この場合も、3年で完済することとします。

|

月の返済金額 |

返済総額 |

|---|---|

| 34,665円 | 1,247,934円 |

3社バラバラだったときの月の返済金額合算は、36,151円です。対しておまとめ後の月の返済金額は34,665円ですから、月単位でみると1,486円お得になります。

返済総額は、おまとめ前は1,301,432円だったのに対し、おまとめ後では1,247,934円ですから、その差額53,498円という計算です。

同じ金額を借入れたとしても、金利が下がれば返済金額も下がることが分かります。

専門家からのコメント

消費者金融からの借入れについては、利息制限法により上限利息が決められています。この上限利息は元本額に反比例しているため、おまとめローンにより1社からの借入れが増えると利息が減ることが多いです。

利息制限法の上限利息は、元本額10万円未満で年20%、元本額10万円以上100万円未満で年18%、元本額100万円以上で年15%となっています。

したがって、上限利息の境目となる元本額を超えるのであれば1社にまとめる方が返済総額を抑えられる可能性が高くなります。

おまとめローンのメリット②返済管理がしやすくなる

複数の借入先を1つにまとめるので、今までバラバラだった金利や返済日が統一されますから、返済管理もしやすくなります。

借入先によって返済日の設定は異なりますから、複数の借入先があると、ついうっかり返済日を忘れてしまうことも考えられます。返済日に遅れればその分遅延損害金が発生したり、督促も入ったりするので、精神的負担が大きくなってきます。

しかし借入先が1つになれば、今まで複数あった返済日も1つに集約できるので、振込手数料の節約にも繋がります。

また残高も把握しやすくなるので、完済までのモチベーションも上がってくるのではないでしょうか。

おまとめローンのメリット③総量規制の対象外

おまとめローンを展開しているのは銀行のみではありません。

昨今では大手消費者金融もおまとめローンを展開するようになってきました。

しかし消費者金融といえば気になるのが、借入金額に制限がかかる総量規制です。

しかし、おまとめローンは総量規制の対象外なので、年収の3分の1を超える借入も可能です。

とくに「慣れた消費者金融でまとめたい」という方にとっては、今までと同じ返済方法で返せるので、苦になりにくいという特徴もあります。

総量規制について詳しく知りたい方は下記記事も参考にしてください。

専門家からのコメント

総量規制とは、貸金業法に基づく貸出額の制限であり年収の3分の1を超える貸付を禁止するものです。総量規制は消費者金融1社からの借入れだけではなく、他社からの借入れも含めて年収の3分の1を超えることはできません。

なお、銀行からの借入れやクレジットカードのショッピング枠の利用に関しては総量規制の適用対象外です。

ただし、総量規制は「年収の3分の1を超える借入残高がある場合には返済困難となる可能性が高い」という経験則に基づくものですので、総量規制の適用対象外であっても基本的には年収の3分の1を超える借入れは控えることが安心です。

レイク以外でおすすめなおまとめローンを一挙紹介

レイクにおまとめローン専用商品がないからといって、落胆する必要はありません。

この章では、レイク以外でおすすめなおまとめローンを一挙にご紹介いたします。

まずは、レイクと同じ大手消費者金融のおまとめローンから見てみましょう。消費者金融では、おまとめローン専用商品が展開されていることも少なくありません。

レイクと同じ大手消費者金融のおまとめローン

レイクと同じ大手消費者金融としては、アコム、アイフル、プロミスなどがおまとめローンを展開しています。

同じ消費者金融のおまとめローンと称していても、やはり各金融会社によって融資金額や金利、特徴などは変わってきます。アコム、アイフル、プロミスが展開しているおまとめローン専用商品の概要は、以下のとおりです。

| 商品名 | 貸金業法に基づく借換え専用ローン |

|---|---|

| 上限金額 | 300万円 |

| 実質年利 | 7.7%~18.0% |

| 借換対象 |

・借換えの対象となる債務は、「貸金業者(みなし貸金業者を含む)」からの借入れ債務に限る ・銀行からの借入れや、クレジットカードのリボ払い等は対象外 |

| 商品名 | おまとめMAX |

|---|---|

| 上限金額 | 800万円 |

| 実質年利 | 3.0%~17.5% |

| 借換対象 |

・銀行や貸金業者からの借入れ債務のほか、クレジットカードのショッピング債務等 ・場合によって、銀行・クレジットカードのショッピング等は対象外 |

| 商品名 | おまとめローン |

|---|---|

| 上限金額 | 300万円 |

| 実質年利 | 6.3%~17.8% |

| 借換対象 |

・消費者金融・クレジットカードなどにおける無担保の借入れ ・銀行からの借入れや、クレジットカードのリボ払い等は対象外 |

最初に確認したいのが、上限金額です。どうせなら借入を1本化したいので、借入金額が大きい方は上限金額も大きいほうがうれしいですね。

3社のなかで最も借入れ上限金額が高いのは、アイフルの800万円です。下限金利も3.0%と低いので、大きな金額をおまとめしたい方にはアイフルのおまとめローンがおすすめです。

レイクのカードローンと金利を比較

おまとめローンを検討するときに、気になるのが金利面ではないでしょうか。ここで改めて、レイクのカードローンと各社のおまとめローンの間には、どの程度の金利差があるのかを比較してみましょう。

| レイク | 4.5%~18.0%(※) |

|---|---|

| アコム | 7.7%~18.0% |

| アイフル | 3.0%~17.5% |

| プロミス | 6.3%~17.8% |

通常、金利の比較をする際には、最低金利ではなく最高金利で比較します。今回、最高金利で比較すると、ほぼ大差がないことが分かります。

しかし、だからといって「おまとめする意味がないな」と結論付けてしまうのは、時期尚早です。

なぜなら、アコム、アイフル、プロミスいずれのおまとめローンでも、公式ホームページに「既借入ローンの金利より低くなり」という文言が記載されているのです。

この文言から、審査にさえ通れば、少なくとも現時点の金利よりは低い金利を適用される可能性がある、と考えられるでしょう。

レイクよりも低金利!?銀行のおまとめローン

次に、銀行が展開するおまとめローンを確認してみましょう。一般的に、消費者金融よりも銀行カードローンのほうが金利が低い傾向にあるので、この機会に銀行カードローンを検討したい方もいらっしゃるのではないでしょうか。

実は、おまとめローン専用商品を展開している銀行は多くありません。

例えば、3大メガバンクである三菱UFJ銀行・三井住友銀行・みずほ銀行などは、おまとめローン専用商品を展開していないのです。

まずは、銀行カードローンのなかで珍しくおまとめローン専用商品を展開している、東京スター銀行をご紹介します。

専門家からのコメント

銀行カードローンは、消費者金融からの借入れと比較して利息がおさえられていることが多いです。また、消費者金融から借入れをすることには抵抗がある方が銀行であれば安心だということで気軽に借入れをするケースが多いようです。

ただ、利息が低いといっても住宅ローン等と比較するとかなり利率は高いといえます。加えて、銀行のカードローンは総量規制の対象外であるため、年収を大きく上回る借入れをしている例も目立ちます。

銀行カードローンの場合には法律による規制が緩いため自分で管理することがより重要となります。

| 商品名 | スターワン乗り換えローン |

|---|---|

| 上限金額 | 1,000万円 |

| 実質年利 | 12.5% |

| 申込条件 |

・申込時、満20歳以上、65歳未満の方 ・給与所得者の方(正社員・契約社員・派遣社員の方) ・年収200万円以上の方 ・保証会社(株式会社東京スター・ビジネス・ファイナンス)の保証が受けられる方 |

スターワン乗り換えローンの適用金利は、一律で12.5%です。それ以上の金利で借入れているという方は、ぜひ東京スター銀行でのおまとめをご検討ください。

ただし、「給与所得者の方」、「年収200万円以上の方」という申込条件があります。このような条件はアコム、アイフル、プロミスといった消費者金融のおまとめローンにはないので、審査が厳しい傾向にあるといえるでしょう。

- インターネットで完結!来店不要でお申し込み!24時間お申し込み受付中!

- インターネットバンキングでお借入可能!スマートフォンもOK!

- ご利用限度額は最大1,000万円!

- 実質年率

- 年1.50〜14.60%

- 借入限度額

- 10万円〜1,000万円

- 審査時間

- 最短4日

- 融資時間

- 最短14日

- コンビニ

-

- 収入証明書

- 公式サイト参照

レイクでの借入れを銀行カードローンで借り換えることも可能

銀行カードローンは総量規制の対象外であり、最大限度額も大きい場合が多いので、通常のカードローンをおまとめローンとして利用してもよいでしょう。

ただし、審査は消費者金融よりも厳しい傾向にあるので、注意が必要です。

レイクでの借入れを、銀行カードローンで借り換えることも可能です。

おまとめローンとの大きな違いは、枠内であれば追加融資が可能という点でしょう。おまとめローンは返済のみに限定されるのに対し、銀行カードローンは、利用枠内でいつでも自由に借入れが可能です。

最大限度額が大きくおまとめに向いている銀行カードローンは、auじぶん銀行カードローン、楽天銀行スーパーローンなどが代表的です。それでは、各商品の概要を見てみましょう。

| 上限金額 | 100万円~800万円 |

|---|---|

| 実質年利 | 0.98%~17.5% |

| 特徴 |

・auユーザーなら最大年0.5%金利優遇 ・スマホ完結 ・提携ATM手数料無料 |

| 申込条件 |

・契約時の年齢が満20歳以上70歳未満 ・安定継続した収入がある ・保証会社であるアコム株式会社の保証を受けられること |

auじぶん銀行カードローンの公式HPでは、「借り換えもOK!」と明記されています。このことから、おまとめローンにおすすめな銀行カードローンの1つといえるでしょう。

最低金利が0.98%と低いので、借入金額が大きい方にも向いていますね(※)。

(※)通常:1.48%~17.5%■カードローンau限定割。誰でもコース:1.38%~17.4%。カードローンau限定割 借り換えコース:0.98%~12.5%。

- 年会費&提携ATM手数料0円

- 全国の銀行/コンビニATMで原則24時間365日ご利用OK

- au IDをお持ちの方なら最大年0.5%の金利優遇

- 実質年率

- 年1.48〜17.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

| 上限金額 | 最大800万円 |

|---|---|

| 実質年利 | 1.9%~14.5% |

| 特徴 |

・スマホ完結 ・一部のATMで手数料無料 ・楽天銀行の口座以外でも利用可能 |

| 申込条件 |

毎月安定した定期収入がある方で以下の全ての条件を満たす方 ・満年齢20歳以上62歳以下の方(※1) ・日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ・お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ・楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方(※2) |

楽天銀行スーパーローンは最低金利が1.9%で、魅力的な金利となっています。楽天銀行スーパーローンのメリットを存分に享受できるでしょう。

楽天銀行の口座を作る必要もないので、気軽に利用できる点がうれしいですね。

(※2)楽天銀行が認めた場合は不要です

- 申込がスマホ完結で、最短即日融資!

- 上限金利が年14.5%、借入上限額は最大800万円

- 楽天銀行の口座開設不要

- 実質年率

- 年1.90〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 公式サイト参照

オリックス銀行の「オリックスVIPフリーローン」は、おまとめのみに利用できるフリーローンです。総量規制の対象外となる商品で、最大800万円まで借入れできます。

高額融資商品のため、融資を受けられるのは年収400万円以上の方に限定されます。金利の上限で借入れする場合も、消費者金融のおまとめ専用ローンよりは低金利です。

- 申込完了から最短60分で審査回答可能!

- 最短即日でお借り入れが可能! 即契(そっけい)郵送物や申込書記入は不要! 便利なWEB契約

- ご契約枠最高800万円

- 実質年率

- 年1.70〜17.80%

- 借入限度額

- 30万円〜800万円

- 審査時間

- 最短60分

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

イオン銀行の「イオンアシストプラン」はおまとめにも使えるフリーローンです。銀行系のフリーローンなので、総量規制の制限も受けません。

資金使途の自由度が高く、金利は最大でも13.5%なので、消費者金融のおまとめ専用ローンと比較しても、金利の低い借入れができます。借入れ期間は8年以内に定められているので、必要以上に返済期間を長期化させず利用できることも、この商品のメリットです。

- ATM手数料が24時間365日いつでも無料!

- 借入限度額は最大800万円!

- 金利は3.8%〜13.8%

- 実質年率

- 年3.80〜13.80%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

いずれにしても上限額が800万円まで設定されているので、おまとめとしては十分な金額といえるでしょう。

もちろん初回から上限額ギリギリまで融資してもらえる可能性は低いものですが、申込み時に「他社での借入れをまとめたい」と先に伝えておけば、限度額審査の際に考慮してもらえるかもしれません。

おまとめローンの審査に通りやすくなる方法

先述のとおり、おまとめローンにも審査があるのですが、おまとめローンの審査は通常のカードローンの審査とは若干異なりますので、要注意です。

ここでは、おまとめローンの審査に通過するためのポイントについて説明します。

借入件数を減らす

ローンの完済歴は返済能力の証明となります。

そのため、現在借入れしているローンとその借入金額を整理し、可能なローンから一括返済などで完済していきましょう。

そうして借入件数を減らすことで、審査において有利になるでしょう。

遅延・滞納をしない

これはおまとめローンに限ったお話ではありませんが、遅延・滞納歴はローン審査において不利になります。

こうした履歴は信用情報機関で確認されてしまいます。

厳密には、遅延・滞納歴などの信用情報の保管期間は約5年間とされています。これはつまり、完済から5年経つまでは遅延・滞納歴などは残り続けてしまうということです。

約5年間は審査で損をするため、普段から遅延・滞納を起こさないよう注意してください。

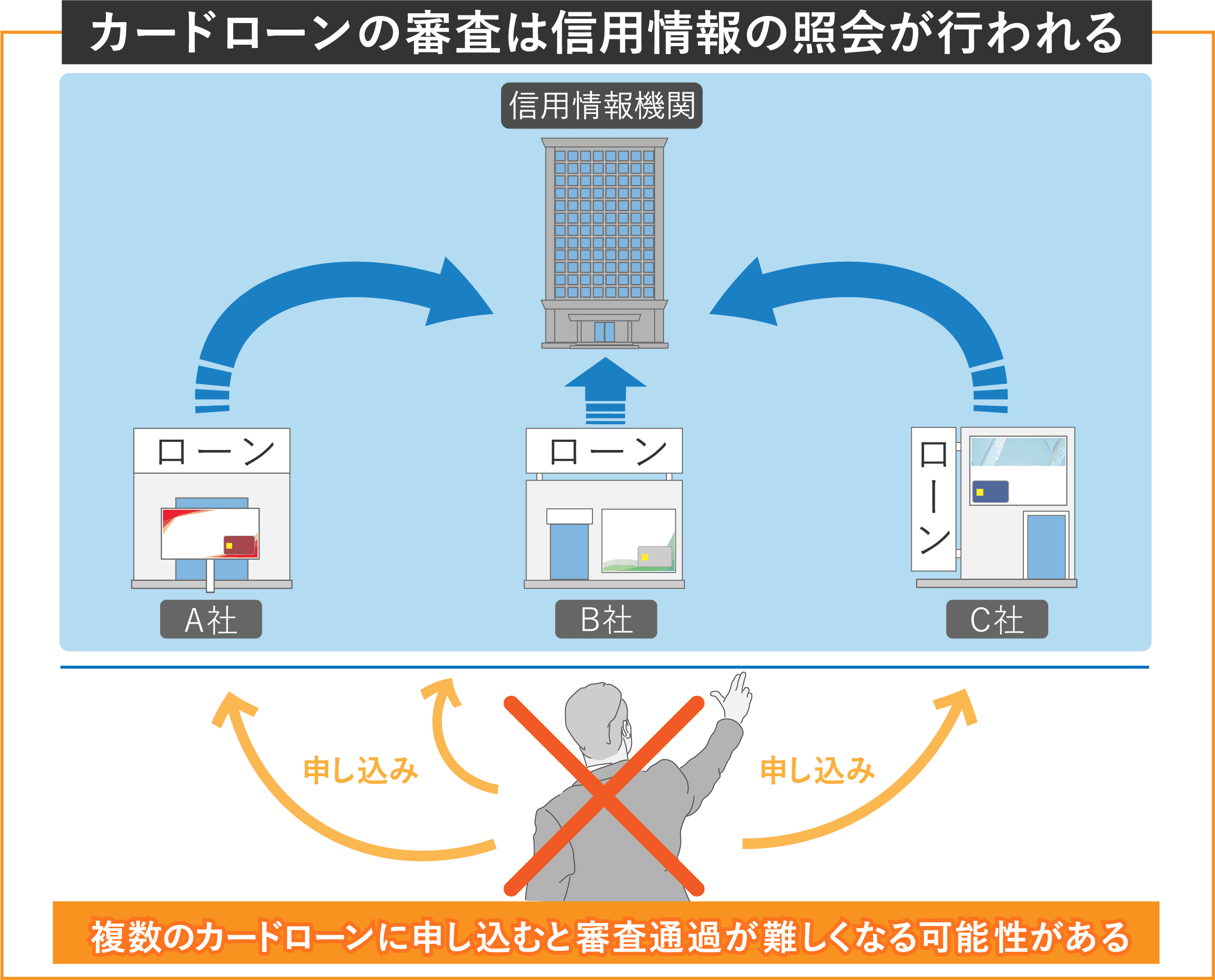

短期間で複数のカードローンに申込まない

おまとめローンでは、他社ローンの申込状況なども審査材料となります。

そのため、短期間に複数のカードローンに申込んでしまうと、資金繰りが上手くいっておらず返済能力が低いと判断されてしまう恐れがあります。

申込む金融機関を絞るか、期間を空けるなどで対処してみてください。

おまとめローンの審査に落ちた時の対処法

もし、資金繰りを目的としておまとめローンを申込み、結果として審査に落ちてしまった場合は、カードローン以外の方法も視野に入れることをおすすめします。

特に、返済面でせっぱ詰まっている方はぜひ参考にしてください。

金融機関へ正直に相談する

返済に行き詰まってしまっている方は、気まずかったとしても放置してしまうと金融機関とトラブルになります。

下手にごまかさずに、厳しい現状を伝えましょう。

実際、国が認めた借金の救済制度がありますので、相談することで解決の糸口が見つかる可能性があります。

返済により生活が圧迫されているなら、金融機関に正直に相談することをおすすめします。

債務整理も検討

債務整理は、前述した「国が認めた借金の救済制度」の1つです。

カードローンの場合でも債務整理は問題なく可能ですので、返済が困難になったら検討してください。

ただし、債務整理をおこなうと事故情報として記録され、ブラックリストに載ってしまいますので、最終手段となります。

とはいえ、耐え続けても生活が破綻してしまいますので、お早めに決断しましょう。

レイクのおまとめローンQ&A

レイクのおまとめローンに関する内容を説明してきましたが、「もう少し詳しくここが知りたい」といった疑問も出てくることでしょう。

この章では、レイクのおまとめローンに関連してよくある疑問に対して、Q&A形式でお答えします。他社のおまとめローンを検討中の方にも役立つ内容なので、最後にご一読ください。

レイクをはじめとする複数社から借入れている。おまとめローンを検討すべき?

ただ、借入先を1つに集約することで、返済管理が楽になったり、金利が下がったりというメリットを享受できる可能性があります。

借り換える手間は発生しますが、長い目で考えるとまとめたほうが得だなと感じるようであれば、おまとめローンを検討するタイミングです。

繰り返しになりますがレイクでは、おまとめローンを取り扱っていないので、先述したおまとめローン先を候補として検討してみてはいかがでしょうか。

他社でおまとめローンを利用しているが、レイクで借入れできる?

ただし、すでに利用しているおまとめローンの規約(今後は新規借入れをしないなど)に抵触していないこと、また、現在の借入れ総額が総量規制をオーバーしていないことが最低条件です。

これらに抵触していないのであれば、レイクに新規申込みをすることはできます。ただし、借入総額を減らしたくておまとめローンを利用しているのであれば、完済するまでは新規に借入れないほうが賢明かもしれません。

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短15分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短15分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

レイクのおまとめローンまとめ

レイクに、おまとめローンは存在しません。おまとめローンを探している方は、同じグループ会社のおまとめローンを活用したり、他社でおまとめローンを展開しているところを検討したりすることをおすすめします。

おまとめローンは借入先を1つにまとめることができるローンです。レイクの借入れをまとめることもできるので、複数の借入れでお悩みの方はぜひおまとめローンをご検討ください。

専門家からの一言

一般的には、複数の消費者金融からの借入れを1社にまとめた方が返済の管理や利息の点で有利となることが多いといわれています。ただ、1社から多額を借りることになるため、複数の会社から少額を借りるより審査は厳しくなる可能性もあります。

また、おまとめローンで1社に借入れをまとめる際には、これまでの契約条件と異なる条件が適用されることもありますので、改めて契約内容を確認することが大切です。

松浦綜合法律事務所代表。京都大学法学部、一橋大学法科大学院出身。企業法務系の法律事務所のパラリーガル(法律事務補助)として主にIT業界を担当した後、ロースクールに進学しました。弁護士資格取得後は法律事務所や不動産会社の法務部門に所属した経験もあります。法律事務所に在籍していた頃はちょうど東日本大震災後の不景気で、個人や事業者の方から銀行や消費者金融からの借金、クレジットカード利用に関するご相談を多くお受けする機会がありました。不動産会社の法務部に転じてからは、不動産購入時のローンや機関投資家の不動産投資におけるファイナンスに携わっていたため金融の仕組みについては人一倍興味があります。現在、不動産やIT分野を中心として、トラブル対応・新規事業に関する適法性検討・契約交渉に関するご相談などに取り組んでいます。その他、借金や資金繰りにお困りの個人や事業者の方からのご相談もお受けしております。休みの日は、たいてい近所の大きな公園で子供と遊んでいます。

食品や雑貨商品などを扱うライター・編集を経て、マネ会を担当。クレジットカードのポイント還元や特典だけでなく、各カード会社の戦略やマーケティングにも興味あり。普段使っているクレジットカードはJALカードで、実家への帰省の際には、貯めたマイルを特典航空券に交換している。ヤフオクやヤフーショッピングで買い物をする際には、ヤフーカードも使用。体を動かすことが好きで、定期的にジムで筋トレ。機会あれば、山へハイキングに出かけ、帰りの温泉を楽しむ。