PR

PR

30代におすすめのクレジットカードはどれ?選び方や審査難易度を分かりやすく紹介

30代に入ると、仕事場で部下や役職が付いたりなど、身の回りの環境に変化が訪れてきます。

そのため、20代のころとは身に着けるアイテムや所持品などに対する考え方が変わってくるもの。

クレジットカードにおいても、利用限度額やステータス性をグレードアップしたいと考える方も多いのではないでしょうか。

そこでこの記事では、30代におすすめのクレジットカードをステータス重視・コスパ重視に分けて紹介していきます。

ステータスカードの注意点やメリットについても解説するので、30代の自分に相応しいクレジットカード選びをしていきましょう。

30代のクレジットカード選びはステータス重視がおすすめ

例えば、30代の会社員なら、会社で重要ポストに就いていることが多いため、取引先や部下に好印象を与えたいと思う人もいるでしょう。

そのためには、お相手との接し方やビジュアル面の要素も重要となりますが、ステータス性の高いクレジットカードを持っていると印象が良くなることもあるのです。

「30代になったし、取引先との接待や部下の前でスマートな支払いを見せたい!」という方は、クレジットカードのステータスに関する知識を把握していきましょう。

そもそもクレジットカードのステータスとは?

ステータスとは、クレジットカードのランクで社会的地位を証明すること。

一般的にステータスカードと呼ばれており、クレジットカードの年会費や特典、ランクなどにより区別されています。

このランクとは、次のような格付けのことを指しています。

- 一般カード

- ゴールドカード

- プラチナカード

- ブラックカード

クレジットカードのランクは「一般カード」から順に高くなっており、次のように年会費や特典などに違いがあります。

| カードランク | 年会費目安 | 特徴 |

|---|---|---|

| 一般カード | 0円~約3,000円 |

利用限度額100万円以下 シルバー・レッド・ブルーなど色の種類が豊富 |

| ゴールドカード | 0円~約3万円 |

利用限度額200万円ほど ゴールド色 |

| プラチナカード | 約2万円~約15万円 |

利用限度額無制限のカードが多い ブラック・シルバー色 |

| ブラックカード | 約5万円~ |

利用限度額無制限 ブラック色 |

クレジットカードのステータスに関する注意点

ステータスカードを選ぶ際、ランクとステータスは必ずしも同じではないことを踏まえておきましょう。

というのも、以下のように同じゴールドカードでも年会費や特典の充実度合いが異なるケースもあるからです。

- イオンゴールドカードの年会費:無料

- アメリカン・エキスプレス・ゴールド・カードの年会費:29,000円

30代で新たにクレジットカードを選ぶこのタイミングに、ランクとステータスの違いを抑えておくと、将来性のあるクレジットカードを選びやすくなることでしょう。

30代に人気のおすすめステータスカード

ステータスに関する知識を把握したあとは、実際に30代に人気のステータスカードを比較・紹介していきます。

年会費や付帯保険、特典など、各種基礎情報などを把握したうえで、ご自身に合ったクレジットカードを見つけてください。

JCBゴールド

|

三菱UFJカード ゴールドエッジ

|

三井住友カード ゴールド

|

ダイナースクラブカード

|

アメリカン・エキスプレス®・ゴールド・プリファード・カード

|

|

| 年会費 |

初年度 : 無料

次年度 : 11,000円(税込)

|

2,095円(税込)

|

11,000円(税込)

|

29,700円(税込)

|

39,600円(税込)

|

| ポイント還元率 | 0.5 〜 10% | 0.1% | 0.5 〜 7% | 0.4 〜 1% | 0.5 〜 1% |

| 発行期間 | 通常1週間程度 | 最短翌営業日 | 最短3営業日 | カード到着まで2~3週間ほど | 2週間~3週間ほど |

| 付帯 サービス |

|||||

それぞれについて詳しく説明していきます。

サービス対応が充実! JCBゴールド

- 総合評価

- 口コミ件数 : 11件

- ゴールドカードならではの充実した海外旅行傷害保険 最高1億円!(利用付帯)

- 空港ラウンジサービス(国内・海外)等、サービスが充実!

- ワンランク上のゴールドカード「JCBゴールド ザ・プレミア」へご招待のチャンス!

JCBゴールドは、JCBのプロパーカードとして発行されているステータス性の高いゴールドカードです。

30代が求めたいステータス性はもちろんのこと、各種付帯サービスも充実したゴールドカードながら、Web申込みで初年度の年会費が無料、翌年以降も11,000円(税込)で利用できます。

また、家族特約が付いた最高1億円の付帯保険を始め、国内31空港の44ラウンジを無料で利用できるため、30代でお子さんのいる世帯にもおすすめです。

JCBゴールドを使い続けることで、JCBの上位カードであるJCBゴールド ザ・プレミアやJCBザ・クラスの招待が来る可能性もあります。

これらはJCBゴールド、もしくはJCBプラチナの利用者のみ手に入れることができるため、将来ランクの高いクレジットカードを持ちたい方は30代のうちに手にしておくのがおすすめです。

最初は知人に教えて頂き、勧められたことがきっかけでこちらのカードを知りました。優待サービスが良いなと思い申込みました。旅行に関する保険のサービスやポイント還元率も良かったので魅力の1つでした。また、今まで使用していたクレジットカードは年間費無料のものばかりでしたが、こちらは初年度会費が無料だったので試しに使ってみようと思いました。

年会費がリーズナブル! MUFGカード ゴールド

- 総合評価

- 口コミ件数 : 1件

- お得にためる充実のポイントプログラム

- 充実のトラベルサービス&サポート

- 三菱UFJならではの金融取引サービス

MUFGカード ゴールドは三菱UFJフィナンシャル・グループが発行する銀行系クレジットカード。

信頼と実績のあるクレジットカードながら、初年度の年会費が無料、さらに2年目以降は登録型リボ「楽Pay」の利用で年会費が半額になります。

そんなMUFGカード ゴールドの魅力的なポイントは「プレミアムBONUS」。

下記のようにカード利用金額に応じてポイントが付与されるサービスは大変お得です。

| 前年のショッピング利用金額 | 特典内容 |

|---|---|

| 50万円~99万9,999円 | 前年1年間に獲得したポイントの10%をボーナスポイントとして受け取れる |

| 100万円~ | 前年1年間に獲得したポイントの20%をボーナスポイントとして受け取れる |

こちらのポイントサービスはMUFGカード ゴールドを含めた3種類のカードにのみ提供しています。

また、海外の行き来が増える30代の方は、国際ブランドで「アメックス」を選択するのがおすすめ。

というのも、アメックスブランドを持つMUFGカード ゴールドは、海外でのカード利用時における獲得ポイントが常に2倍なのです。

30代が求める理想像をクリアしたクレジットカードで、ステータスカードを持ちながらポイントを貯めていきたい方におすすめです。

30歳以上限定! 三井住友VISAゴールドカード

- 総合評価

- 口コミ件数 : 11件

- 最高5,000万円の海外・国内旅行傷害保険

- 年間300万円までのお買物安心保険

- 空港ラウンジサービスあり

三井住友VISAゴールドカードは、三井住友グループが発行する銀行系クレジットカード。日本で初めてVISAカードを発行した歴史のある会社です。

原則として30歳以上の方でないと申込みができないため、成長した証としてステータスカードを手にしたい方におすすめです。

そんな三井住友VISAゴールドカードは、写真入りのゴールドカードを発行することができます。

そのため、海外旅行の際には身分証明書としての役目を果たしてくれるほか、紛失時における悪質なカード利用を防ぐことにも一役買ってくれることでしょう。

30代を迎え、海外出張や海外旅行の頻度が増えた方にもおすすめです。

元々JCBのカードしかもっていなく、VISA系のクレジットカードを求めていてネット等で探していました。そして、ゴールドカードを持ちたくて探していた所、最初から審査が通ればゴールドカードが発行できると知り、当時の年収がネットで書いてあるおおよその基準に当てはまっていたため、ゴールドカード保持者というステータスに惹かれ、選びました。

レストランの優待特典が魅力的! ダイナースクラブカード

- 総合評価

- 口コミ件数 : 12件

- 利用限度額に一律の制限なし!

- 国内外1,700ヶ所以上の空港ラウンジが無料!

- 国内外旅行傷害保険最高1億円の補償で安心!(利用条件付き)

ダイナースクラブカードは世界で初めて誕生したクレジットカード。

かつては伝統的なステータスカードとして、医者や会社役員の方など、カード審査に通過する方が限られていました。

ところが、近年では年収500万円前後で27歳以上の方で審査に通れば、ダイナースクラブカードを保有できるのです。

ダイナースクラブカードは、一律の上限額が定められていないことや、ポイントの有効期限が定められていない点など、年会費22,000円を支払ってでも持っておきたい魅力的なポイントが満載です。

さらに、ダイナースクラブカードはグルメ関連に力を入れており、2名以上の利用で1名様分のコースが無料となる「エグゼクティブダイニング」や、本会員に代わり高級料亭の予約をしてくれる「料亭プラン」といったサービスなども提供されています。

誰もが認めるステータスカード! アメリカン・エキスプレス・ゴールドカード

- 総合評価

- 口コミ件数 : 16件

- 旅行・グルメ・テーマパーク/施設などで利用できる優待が多彩

- 年間200万円以上利用で国内対象ホテルの1泊2名分の無料宿泊券プレゼント

- 継続特典で1万円分のトラベルクレジットを進呈

数あるゴールドカードの中でも圧倒的なステータス性を誇るのが、アメリカン・エキスプレス・ゴールドカードです。

年会費が31,320円(税込)と高額ではありますが、付帯保険の補償内容は最高1億円、同伴者1名空港ラウンジ無料、コース料理1名分無料など、プラチナカード並みの付帯サービスを兼ね備えています。

また、アメリカン・エキスプレス・ゴールドカードは、30代の所帯持ちの方におすすめです。

というのも、本会員とは別に家族カードを1枚無料で持つことができるため、実質的にカード1枚分の年会費で夫婦仲良くアメックス・ゴールドカードを手にすることができるのです。

カード券面から放たれる見た目のインパクトも絶大。周囲にこぞって自慢したくなるブランド力の高さも魅力的です。

ステータス性もマイル獲得もしっかり! アメリカン・エキスプレス・プラチナカード

アメリカン・エキスプレス・プラチナ・カードは、ブラックカードを除くアメックスカードの最上位カードです。

元々、インビテーション以外でアメリカン・エキスプレス・プラチナ・カードを所有する方法はありませんでした。

ところが、2019年4月より直接申込みが可能となり、プラチナカードを手にできる可能性が高くなったのです。

しかも、プラチナカードの多くが年齢制限を設けていますが、アメリカン・エキスプレス・プラチナ・カードは年齢制限がなく、30代の方でも申込み可能なのです。

アメリカン・エキスプレス・プラチナ・カードが持つステータス性はもちろんのこと、2018年10月よりメタルカードが導入されたことで、カードの見た目からも高いステータス性を感じることができるようになりました。

世界1,200ヶ所以上の空港ラウンジが無料で利用できるほか、「ヒルトン・オーナーズ」や「シャングリ・ラ・ゴールデンサークル」などを含めた4つのホテルで上級会員になれる点も魅力的です。

ステータス性の高いクレジットカードを持つ3つのメリット

ステータスカードを持つことは社会的信用を得ることにもつながりますが、ほかにも3つのメリットが存在します。

30代で持つクレジットカードを慎重に選ぶためにも、次の3つのメリットをおさらいしておきましょう。

- 利用限度額が高い

- 各種付帯保険が充実している

- 海外では身分証明書の代わりになることも

メリット1:利用限度額が高い

クレジットカードの利用限度額は、申込み者の信用情報、属性情報を元に決定されるため、個々人によって異なります。

しかし、カード申込み者の審査を開始する前から、クレジットカードのランクによって利用限度額が定められているのです。

たとえば一般カードの場合、利用限度額の相場は10万円~50万円ほど。

それに対してゴールドカードは、200万円~300万円ほどが一般的な相場となっているのです。

もちろん、30代という年齢や年収なども関係してきますが、そもそもステータスカードは利用限度額が高いのです。

利用限度額の高さは返済能力を認められていることにも繋がると同時に、社会的地位の高さも証明できるというメリットが特徴となります。

メリット2:各種付帯保険が充実している

国内・海外含め、旅行で万が一のことがあると金銭面で大打撃を受けてしまいます。

出張や旅行の頻度が高まる30代では、クレジットカードの付帯保険をしっかりと確認しておきたいところ。

実は、クレジットカードの付帯保険は一般カードよりもゴールドカードの方が充実しているのです。

これは、アメリカン・エキスプレスのグリーンカード(一般)とゴールドカードの付帯保険を比較してみると一目瞭然です。

| 保険内容 | グリーンカード | ゴールドカード |

|---|---|---|

| 死亡・障害保険(海外旅行) | 最高5,000万円 | 最高1億円 |

| 傷害・疾病治療費(海外旅行) | 最高100万円 | 最高300万円 |

| 賠償費用 | 最高3,000万円 | 最高4,000万円 |

| 航空便遅延費用補償(海外旅行) | 0円 | 最高2万円 |

メリット3:海外では身分証明書の代わりになることも

海外の多くの地域では、クレジットカード決済が主流となっています。

そのため、クレジットカードを所持していると、支払い能力があり信用できる人という認識を抱かれる傾向にあります。

これが何を意味しているのかというと、クレジットカードが身分証明書と同程度の効力を持つシーンがあるということ。

たとえば、ホテルにチェックインする際にデポジットを支払うことがあります。クレジットカードで決済をおこなうのであれば問題ありませんが、現金で支払う場合は通常よりも高額な料金を請求される可能性があります。

また、レンタカーを利用する際も同様に、クレジットカード決済が求められます。

このように海外でのクレジットカードに対する価値観が日本とは異なる面もあるため、ステータス性の高いクレジットカードを持つメリットは十二分にあるといえます。

コスパ重視の30代におすすめのクレジットカード

ここからご紹介する、コスパ重視のクレジットカードとは、年会費が安く、ポイント還元率の高いカードのことを指しています。

コスパ重視のクレジットカードをステータスカードと使い分けることで、よりお得なクレジットカードライフを送ることができるのです。

そこで、年会費無料で顧客満足度の高いクレジットカードを比較・紹介します。

ポイント還元率2%を超えるクレジットカードも登場しますので、コスパ抜群のカードをお求めの方はぜひ参考にしてください。

JCB CARD W

|

楽天カード

|

オリコカード THE POINT

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 1 〜 3% | 1 〜 2% |

| 発行期間 | モバ即入会で最短5分(※) | 7営業日程度 | 最短8営業日 |

| 付帯 サービス |

|||

それぞれについて詳しく説明していきます。

Web入会限定! JCB CARD W

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

JCB CARD Wは39歳以下限定で発行されるクレジットカード。

JCB一般カードに付帯されたサービスをそのままに、ポイント還元率を向上させた高還元率カードとして人気を呼んでいます。

というのも、JCB一般カードは1,000円(税込)利用ごとに1ポイントが付与されるポイントシステムとなっていたところ、JCB CARD Wは1,000円(税込)の利用で2ポイントが付与されるのです。

また、旅行関連の情報予約サイト「たびらば」や、海外旅行傷害保険など付帯サービスが充実しているため、30代でお金に余裕の出てきた旅行好きの方におすすめです。

Web入会限定カードであるため、JCB CARD Wの所有を考えている方は公式サイトよりお申込みください。

9年連続で顧客満足度1位! 楽天カード

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

楽天カードは「楽天カードマン」のCMでおなじみの大人気クレジットカード。

家族カードを含めた年会費は永久的に無料であるため、楽天カードの使用有無に限らずお金がかかることはありません。

さらに通常時のポイント還元率は1%ですが、「スーパーポイントアッププログラム」の活用によって倍以上になります。

獲得したポイントの有効期限は最終利用日から1年間であるため、光熱費や携帯代などの支払いに楽天カードを使っていれば、実質的にポイントを無期限で貯め続けることができます。

楽天カードの上位ランクには「楽天ゴールドカード」が用意されているため、30代で初めてクレジットカードを持つ方は、まずは楽天カードから利用履歴を蓄積していくのがおすすめです。

入会後半年間はポイント還元率2%! オリコカード THE POINT

- 総合評価

- 口コミ件数 : 14件

- 還元率は常に1.0%以上!100円で1オリコポイントがたまる!

- 入会後6ヵ月間は還元率が2.0%にアップ!

- 年会費は無料!

オリコカード THE POINTは、年会費無料のクレジットカード。

通常時のポイント還元率は1%ですが、入会後6ヶ月間はポイント還元率が2倍になるうえに、「オリコモール」利用時は0.5%分のポイントが特別加算されます。

カードの利用によって獲得したポイントは、Amazonギフト券や商品券のみならず、マイルやその他サービスのポイントに交換できるため、複数のポイントを1つにまとめたい方におすすめです。

また、iDやQUICPayといった電子マネーやApple Payにも対応しています。

ブランド力を発揮する際はステータスカードを利用し、普段のお買物では電子マネーやApple Payと紐付けをしたオリコカード THE POINTを使うといったように、スマートな使い分けができる点に30代からの支持を集めています。

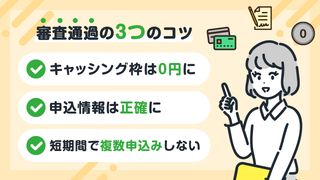

30代のクレジットカード申込みは審査に通りづらい?

これまでにクレジットカードを使ったことがない方は、カード審査に注意が必要となります。

というのも、クレジットカードの審査では申込み者の「信用情報」と「属性情報」を参考にしているのです。

- 信用情報…クレジットカード、携帯端末代などの支払い履歴

- 属性情報…氏名、住所、勤務先、年収など

クレジットカードの利用は、カード会社から一時的に借金をしている扱いになります。

そのため、カード申込み者が返済できる人物なのかどうか、各カード会社は申込み者の信用情報や属性情報を元に返済能力を調べているのです。

これまでにクレジットカードの利用履歴がある場合は、返済の遅延がなければ審査がスムーズに進みます。

一方で、クレジットカードの利用履歴(クレジットヒストリー)が一切ないスーパーホワイトの方は、高収入の場合でも審査に通りづらい傾向にあるのです。

30代で初めてクレジットカードの申込みをおこなう方は、比較的作りやすいとされるクレジットカードで利用履歴を蓄積していく方法がおすすめです。

30代におすすめのクレジットカードまとめ

ステータスカードは、ポイント還元率よりも付帯サービスやブランド力に特徴があります。

一方、年会費無料のクレジットカードはポイント還元率の高さが際立っています。

30代に突入し、クレジットカードの選び方にお困りの方は、ご自身のライフスタイルとマッチしたカード選びをしていきましょう。

食品や雑貨商品などを扱うライター・編集を経て、マネ会を担当。クレジットカードのポイント還元や特典だけでなく、各カード会社の戦略やマーケティングにも興味あり。普段使っているクレジットカードはJALカードで、実家への帰省の際には、貯めたマイルを特典航空券に交換している。ヤフオクやヤフーショッピングで買い物をする際には、ヤフーカードも使用。体を動かすことが好きで、定期的にジムで筋トレ。機会あれば、山へハイキングに出かけ、帰りの温泉を楽しむ。