アイフルの申込み方法

65%インターネット

店頭申込35%

PR

PR

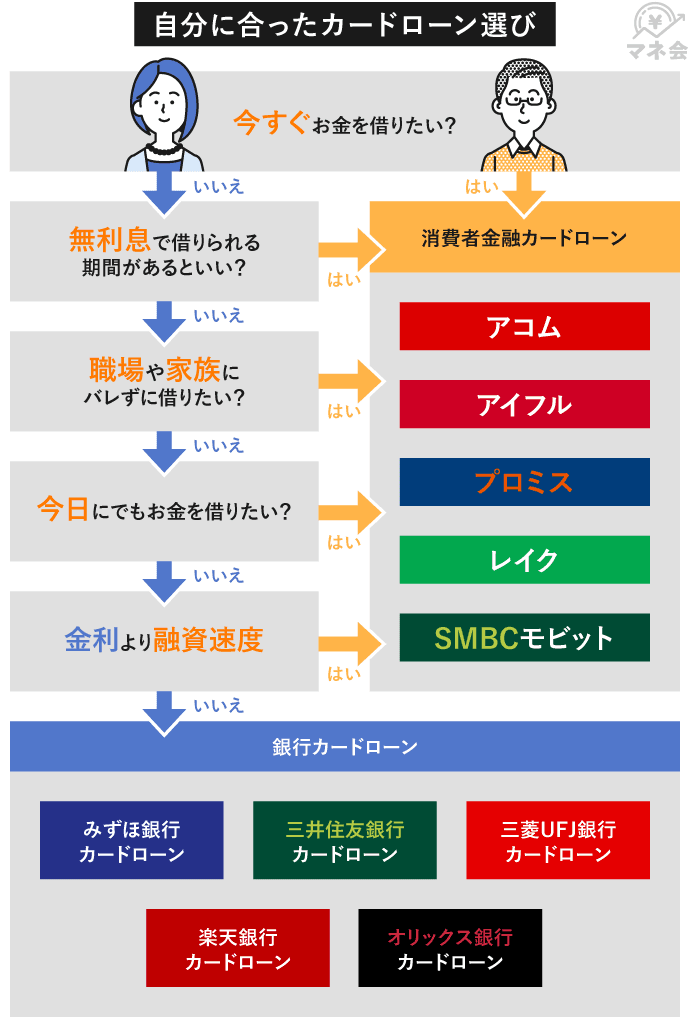

カードローンを選ぶ際は、自分が何を重視するのかしっかり考えることが大切です。

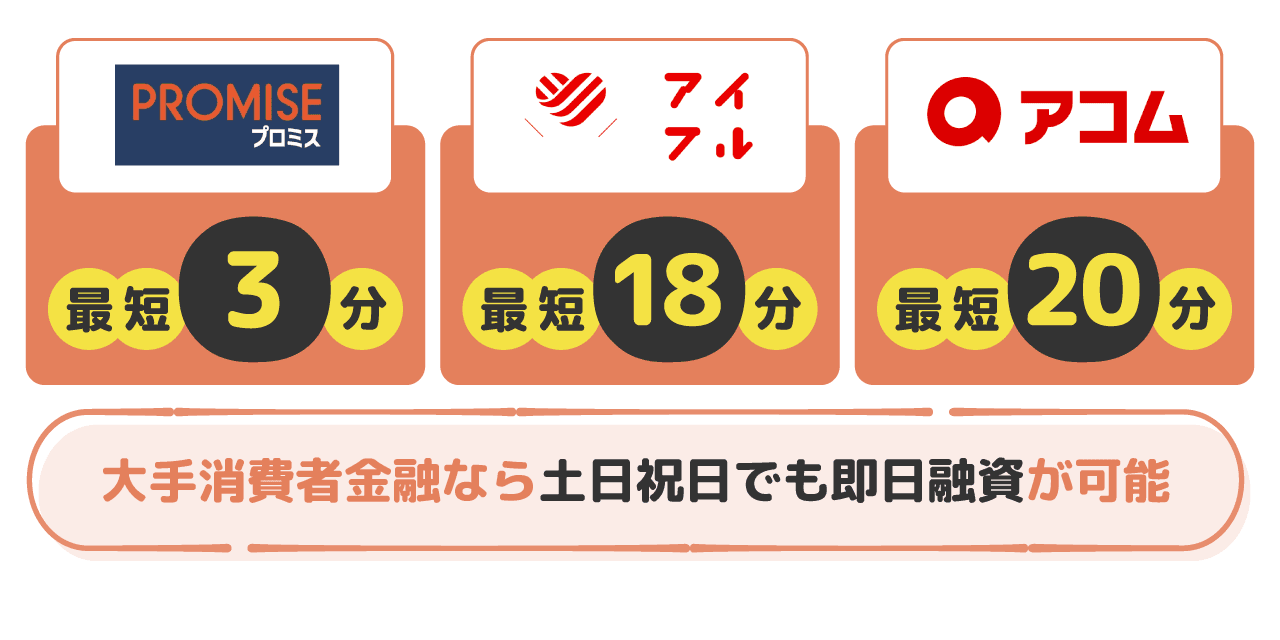

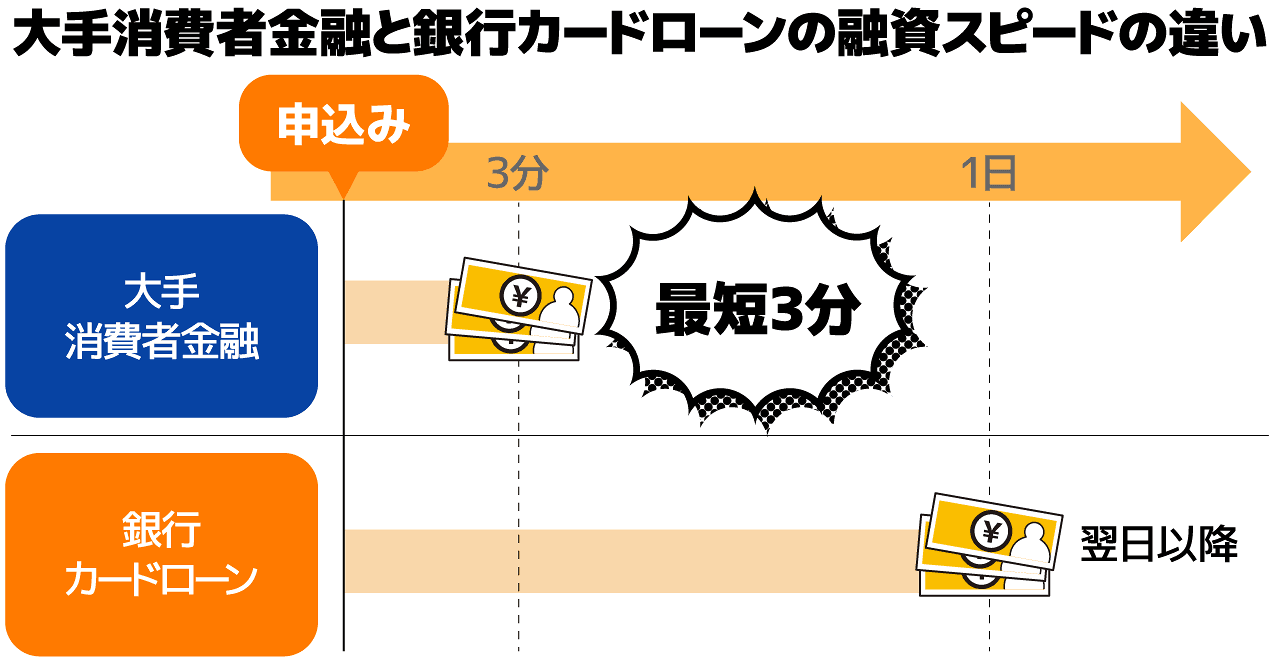

例えば、お金がすぐに必要な場合は、審査スピードが早く即日融資に対応しているかどうかをチェックしましょう。プロミスであれば最短3分、アイフルは最短18分、アコムは最短20分の審査時間となっており、即日でお金を借りることができます。

自分に合ったカードローンを選ぶには、下記のフローチャートを参考にしてみてください。

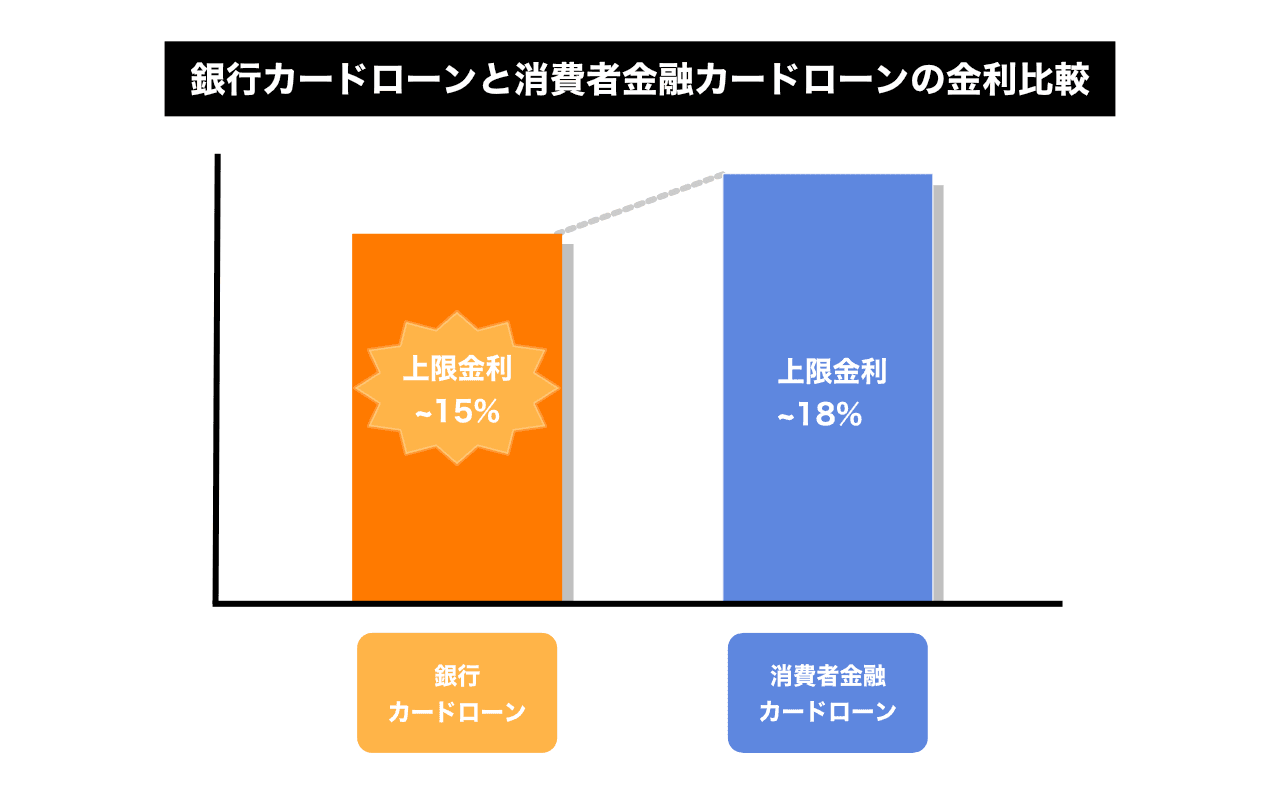

カードローンは大きく分けると「消費者金融カードローン」と「銀行カードローン」の2種類があります。それぞれ下記のような特徴を持っています。

| カードローン | 特徴 |

|---|---|

| 消費者金融カードローン | 審査時間が短いため、融資までが早い |

| 銀行カードローン | 上限金利が低めに設定されているため、支払総額を抑えられる |

消費者金融カードローンで、ランキング上位や人気のカードローンから選びたい方は、下記がおすすめです。

銀行カードローンで、ランキング上位や人気のカードローンから選びたい方は、下記がおすすめです。

|

|

|

|

|

|

| 無利息 期間 |

なし

|

なし

|

なし

|

なし

|

初回借入日から30日間

|

| 審査時間 | 申込完了後最短当日 | 最短即日 | 最短当日 | 最短即日 | 公式サイト参照 |

| 実質年率 | 年1.50〜14.50% | 年1.90〜14.50% | 年2.00〜14.00% | 年1.40〜14.60% | 年1.59〜18.00% |

| 借入 限度額 |

10万円〜800万円 | 10万円〜800万円 | 10万円〜800万円 | 10万円〜800万円 | 1,000万円 |

カードローンを提供している企業は、金融庁の「貸金業者登録一覧」や、一般社団法人全国銀行協会の「センター会員一覧」などから、全国で2,000社近くもあることがわかります。

この記事では、これら多くの消費者金融カードローンや銀行カードローンのなかから、厳選したカードローンのランキングを紹介します。

お金の使い方そのものを改善する独自の家計再生プログラムで、家計の問題の抜本的解決、確実な再生をめざし、これまで15,000人以上の家計を再生した。個別の相談・指導で家計の再生と飛躍を実現する活動は業界でも異端児的活動で、各種メディアへの執筆・講演も多数。 お金の悩みが相談できる店舗を展開するmirai talk株式会社の取締役共同代表を務めるなど、個人のお金の悩みを解決したいと奔走するファイナンシャルプランナー。

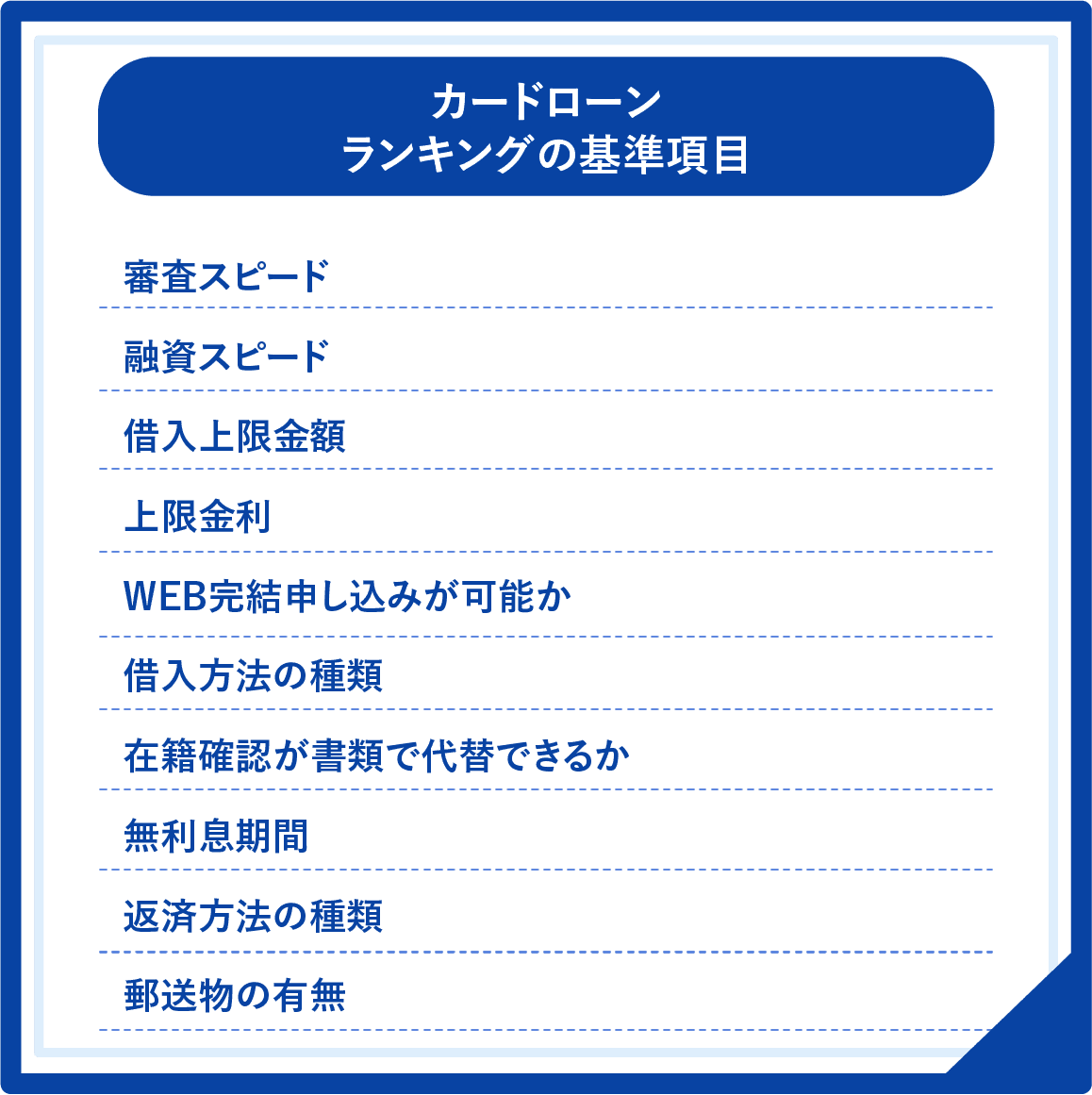

カードローンのランキングは、下記の10項目をそれぞれ10点満点で評価し、合計100点満点で点数化した順位となっています(※)。

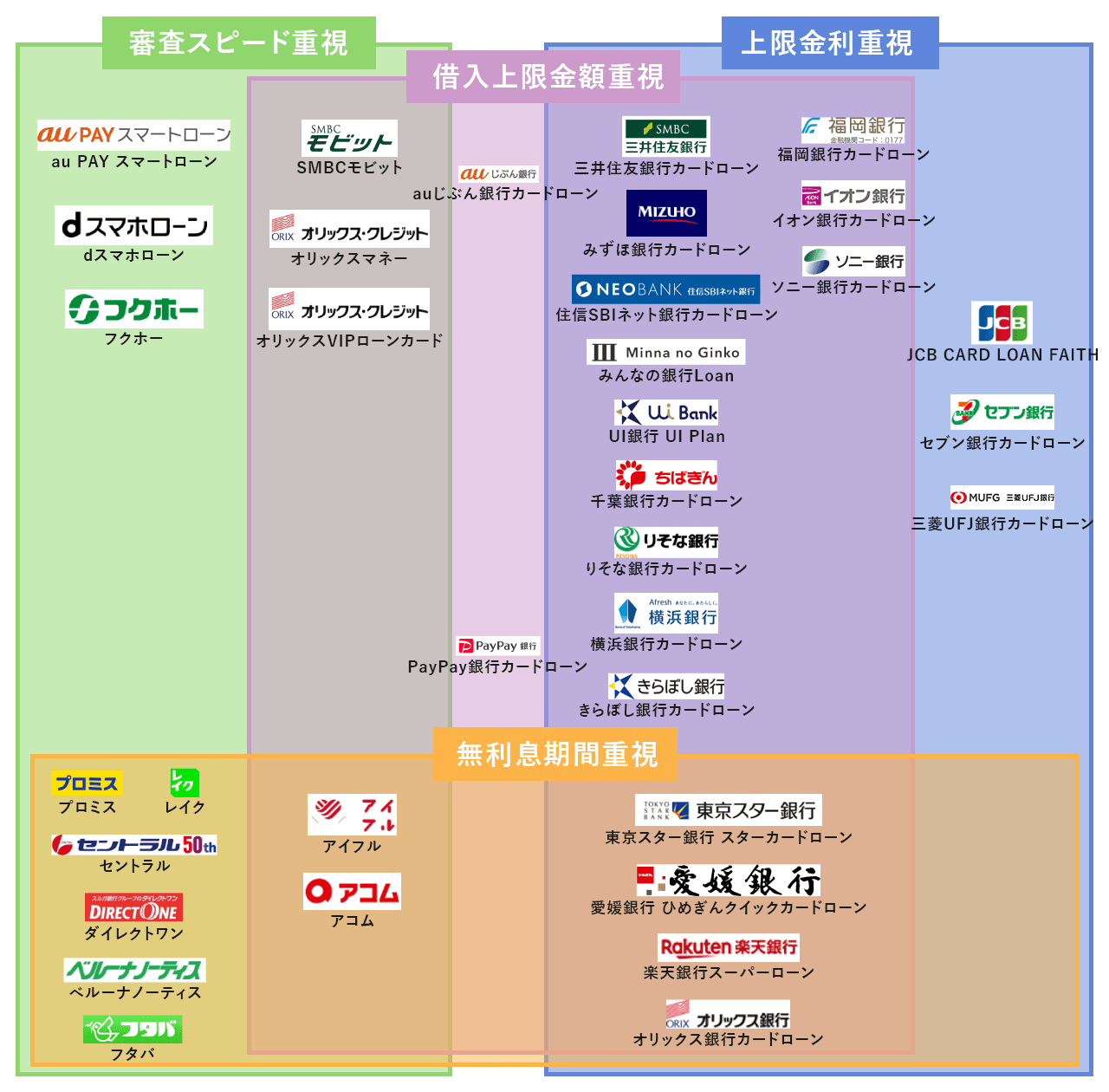

また、ランキングで紹介しているすべてのカードローンを、審査スピード・借入上限金額・上限金利・無利息期間に絞って比較した場合、下記のようになりました。選ぶ基準として参考にしてみてください。

各カードローンの詳細をすぐに確認したい方は、下記の一覧からご確認ください。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 30分以内 |

10点 |

| 融資スピード | 30分以内 |

10点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 4種類 |

7点 |

| 在籍確認が書類で代替できるか | できる |

10点 |

| 無利息期間 | あり |

10点 |

| 返済方法の種類 | 6種類 |

10点 |

| 郵送物の有無 | 原則なし | 10点 |

アイフルの最大の特徴は審査時間の早さです。申込みから最短18分で審査がとおれば、その日のうちにお金を借りられます。

例えば、家族の病気で突然の入院費が必要になった場合、アイフルなら当日中に必要なお金を借りることができます。銀行カードローンの場合、このような即日融資は受けられないため、アイフルの即日融資は大きなメリットです。

また、Web完結型のため、スマホやパソコンから簡単に申込めます。通帳を店舗に持参したり保証人を立てたりする必要がないので、手間がかからずに借りられるのも選びやすいポイントです。

アイフルでは無利息期間も最大30日間用意されているので、利息を抑えたい人にもおすすめです。

さらに、アイフルには女性専用ローンもあり、女性ならではの事情でお金が必要になった場合も申込みやすいようにサービスが作られています。

続いて、アイフルの特徴である審査スピードが本当に早いのか、マネ会編集部が実際に申込み検証しました。

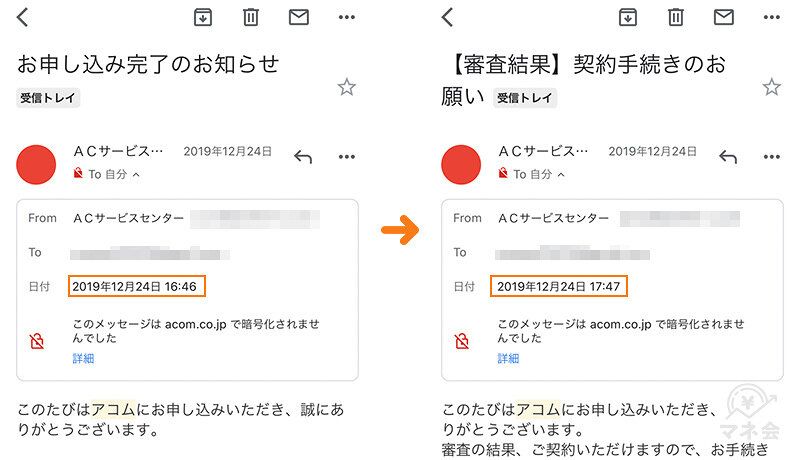

上記はアイフルの申込み完了メールが届いた時間と審査結果メールが届いた時間を示しています。

このように編集部で実際にアイフルのカードローンに申込みしたところ、審査通過までの時間はわずか22分でした。

最短18分といわれているとおりの早さです。

最後に、マネ会編集部で集めた実際に利用した方の口コミと、口コミからわかる総合評価が下記のとおりです。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 30分以内 |

10点 |

| 融資スピード | 30分以内 |

10点 |

| 借入上限金額 | 500万以上800万未満 |

4点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 5種類 |

10点 |

| 在籍確認が書類で代替できるか | できる |

10点 |

| 無利息期間 | あり |

10点 |

| 返済方法の種類 | 6種類 |

10点 |

| 郵送物の有無 | 原則なし | 10点 |

プロミスも大手消費者金融ならではの早い審査と融資が大きなメリットとなっています。即日融資にも対応しており、最短15秒の事前審査から始まり、本審査を含めて最短3分での借入れが可能です。

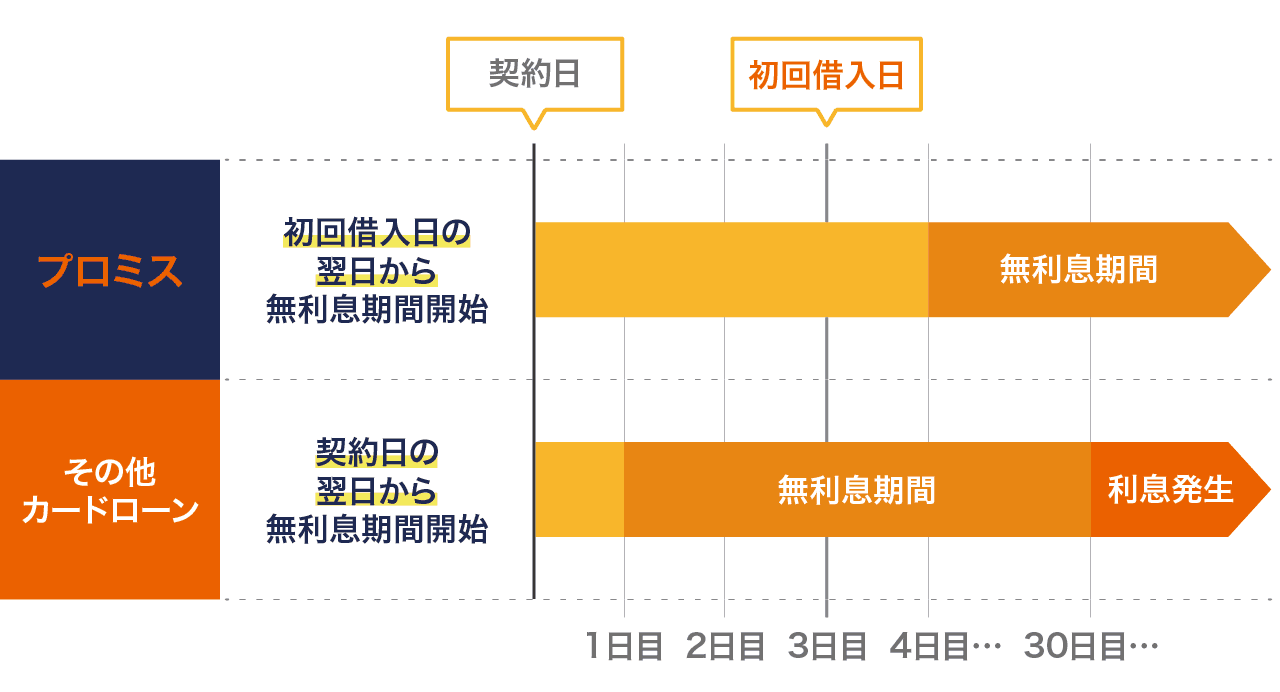

また、無利息期間にはプロミスならではの特徴があり、初回利用日の翌日から30日間は、借りたお金に対して利息を支払う必要がありません。他社のカードローンでは初回の「契約日」からの無利息期間が一般的ですが、プロミスは初回の「利用日」から無利息期間が適用される点が大きなメリットとなります。

ほかにも、インターネット振込では最短10秒で口座にお金を振り込むキャッシングサービスも利用可能です。これにより、利用者は会員サイトに対象の銀行口座を登録し、24時間365日振込キャッシングを利用できます。

プロミスのインターネット振込は土日や深夜でも振込に対応しており、スマートフォンから簡単にお金を借りることができます。また、200以上の金融機関への振込に対応しています。

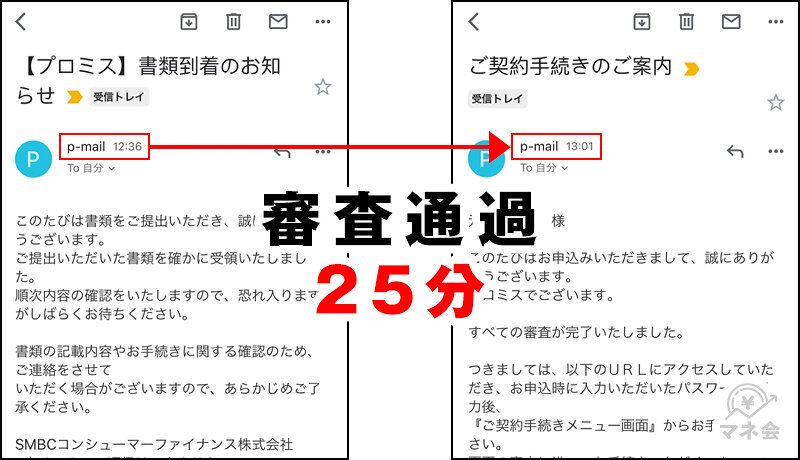

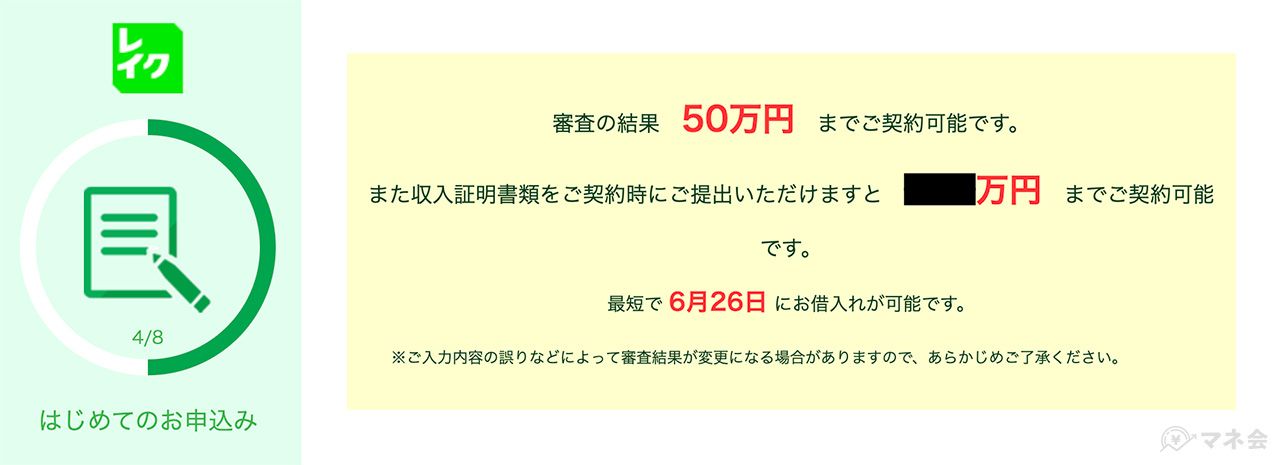

続いて、プロミスの審査スピードを検証するために、マネ会編集部が実際に申込み検証しました。

上記が編集部が実際にプロミスに申込みをした結果です。本人確認書類を元に審査がスタートし、審査が完了するまでにかかった時間は25分でした。

そして、今回の申込みでは勤務先への在籍確認の電話が一切ありませんでした。公式サイトに記載されているとおりで、書類を提出するだけで在籍確認が完了するため、勤務先への電話連絡を気にする必要がないのです。

また、審査結果のメールにはURLが記載されており、そのURLをクリックすると、審査結果とともに、利用できる限度額を確認することができます。

なお、今回は収入証明書類を提出していなかったため、利用限度額は50万円と設定されました。

最後に、マネ会編集部で集めた実際にプロミスを利用した方の口コミと、口コミからわかる総合評価が下記のとおりです。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 30分以内 |

10点 |

| 融資スピード | 30分以内 |

10点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 4種類 |

7点 |

| 在籍確認が書類で代替できるか | できる |

10点 |

| 無利息期間 | あり |

10点 |

| 返済方法の種類 | 5種類 |

7点 |

| 郵送物の有無 | 原則なし | 10点 |

アコムは三菱UFJフィナンシャル・グループの会社で、審査時間は最短20分です。

また、24時間いつでもインターネットから申込みが可能で、契約済みであれば深夜でも最短10秒で振込みがおこなわれます。

深夜にお金が必要になった時でも振込であれば、手数料は0円で利用できます。

続いて、アコムの審査スピードを検証するために、マネ会編集部が実際に申込み検証しました。

上記は、編集部が実際に申し込みをした結果です。アコムの審査が完了するまでにかかった時間は1時間1分でした。

今回の検証では、アイフルやプロミスよりは審査に時間がかかる結果となりました。

最後に、マネ会編集部で集めた実際にアコムを利用した方の口コミと、口コミからわかる総合評価が下記のとおりです。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 30分以内 |

10点 |

| 融資スピード | 30分以内 |

10点 |

| 借入上限金額 | 500万以上800万未満 |

4点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 4種類 |

7点 |

| 在籍確認が書類で代替できるか | できる |

10点 |

| 無利息期間 | あり |

10点 |

| 返済方法の種類 | 6種類 |

10点 |

| 郵送物の有無 | 原則なし | 10点 |

多くのカードローンでは30日間の無利息期間が一般的ですが、レイクは365日間と大手消費者金融最長の無利息期間が利用できます。

続いて、レイクの審査スピードを検証するために、マネ会編集部が実際に申込み検証しました。

上記は、編集部が実際にレイクに申込みをした際の審査結果画面です。

レイクの申込画面では、必要な情報を入力していくと、早い段階で審査結果が表示されました。

審査結果が表示される早さについては、他社の例を挙げると、申込み後にメールにて連絡が来る形が多くなっていますが、レイクではそのような待機時間がありません。

審査結果が出た後は、そのまま契約手続きを進めることでスムーズに申込みができます。

最後に、マネ会編集部で集めた実際にレイクを利用した方の口コミと、口コミからわかる総合評価が下記のとおりです。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 30分以内 |

10点 |

| 融資スピード | 30分以内 |

10点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 3種類 |

4点 |

| 在籍確認が書類で代替できるか | できる |

10点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 6種類 |

10点 |

| 郵送物の有無 | 原則なし | 10点 |

SMBCモビットは三井住友カードが提供するカードローンブランドです。

Webで申込む場合は原則電話での在籍確認がおこなわれないため、会社や家族に内緒で借りられるのも選びやすいポイントです。

また、利用によってVポイントが貯まるうえ、ほかの消費者金融では500万円までが限度額のところが多いなか、SMBCモビットは800万円まで借りることができます。

そのほかにも、「10秒簡易審査」を実施していることで事前審査の結果がすぐにわかり、本審査も最短15分で完了するため即日融資が可能です。

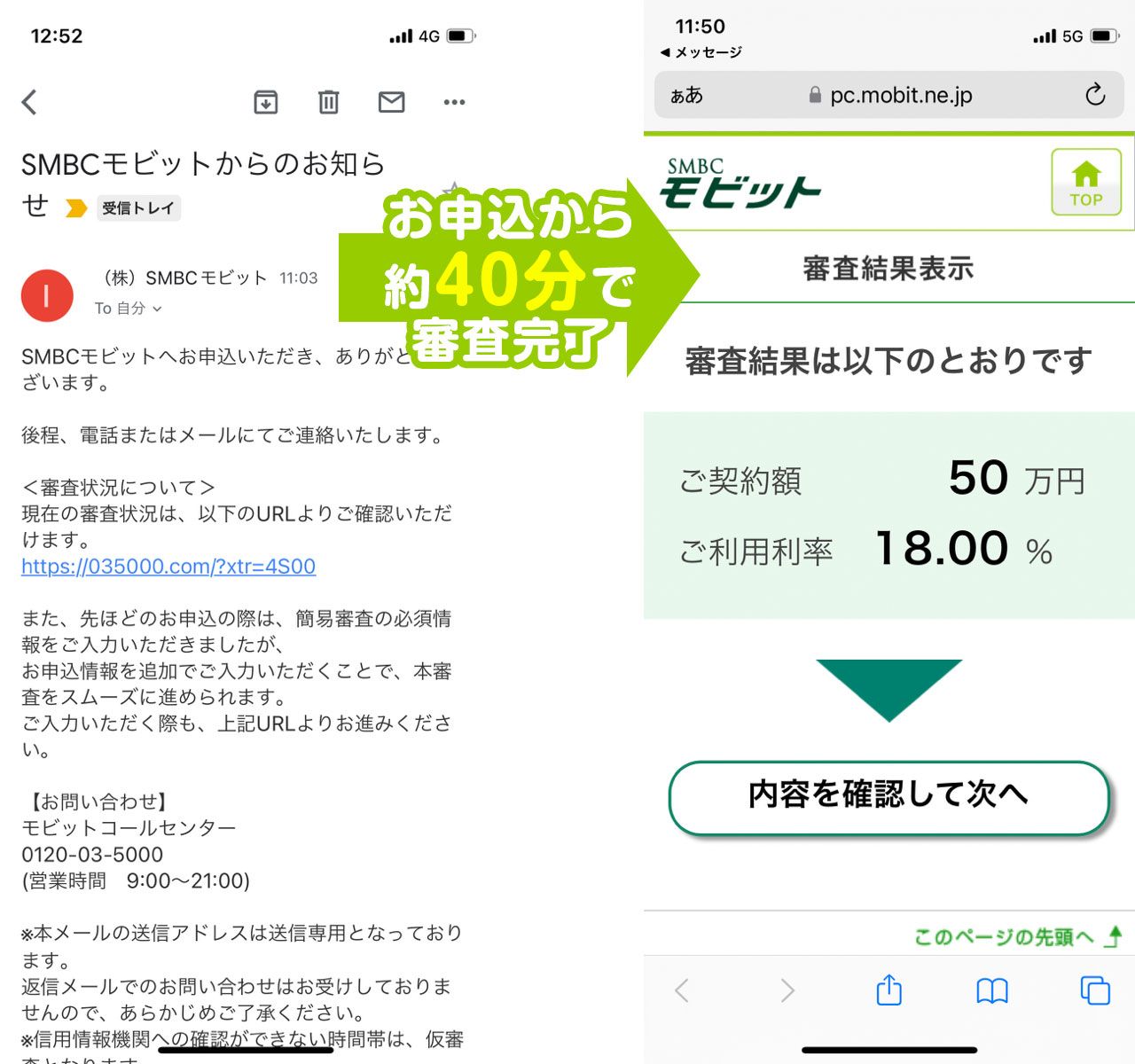

続いて、SMBCモビットの審査スピードを検証するために、マネ会編集部が実際に申込み検証しました。

上記は、編集部が実際にSMBCモビットに申込みをした際に受け取った申込み完了のメールと、審査結果画面です。審査結果の通知が来るまで、およそ40分程度でした。

SMBCモビットは「WEB完結」の場合、原則電話連絡なしとなっていますので、今回の検証でも連絡が来ることはありませんでした。周囲に知られないように借りたい方は、WEB完結の利用がおすすめです。

最後に、マネ会編集部で集めた実際にSMBCモビットを利用した方の口コミと、口コミからわかる総合評価が下記のとおりです。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 申込完了後から最短当日(※1) |

2点 |

| 融資スピード | 申込完了後から最短当日(※1) |

2点 |

| 借入上限金額 | 10万円~800万円 (1万円単位) |

7点 |

| 上限金利 | 14.99%以下 |

7点 |

| WEB完結申し込みが可能か | 可能(※2) |

10点 |

| 借入方法の種類 | 4種類 |

7点 |

| 在籍確認が書類で代替できるか | できる |

10点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 4種類 |

7点 |

| 郵送物の有無 | 原則なし(※3) | 10点 |

三井住友銀行のカードローンは、すでに三井住友銀行の口座をお持ちの方にとっては、非常に便利なサービスとなっています。

その主な理由の一つは、口座保有者であれば来店の必要がなく、申し込み手続きを完了させることが可能という点です。

さらに、審査が無事に通過すれば、すでにお持ちのキャッシュカードをそのまま活用し、借り入れをおこなうことができます。

三井住友銀行のカードローンを選ぶ大きな理由の一つに、契約後の取引明細が自宅に郵送されないという特徴があります。

取引明細の郵送を避けたい、家族に知られずにお金を借りたい、と思う方にとって、利便性の高いサービスになっています。

具体的には、郵送を希望する場合のみ、3ヶ月ごとに取引明細を受け取ることができます。

ほかの銀行のカードローンでは、明細の郵送を避けることができなかった経験を持つ人がいる一方で、三井住友銀行のカードローンではそのような事態には遭遇しません。

また、三井住友銀行のカードローンでは、金利は年1.5〜14.5%に設定されているため、借入金利の低さを重視する方、借入の時間に余裕がある方、少額返済を希望する方にもおすすめです。

月々の返済は2,000円から可能となっており、さらに全国の提携ATMで手数料を気にせずに利用でき、Web上ですべての手続きが完結するのも便利です(※4)。

下記は、マネ会編集部で集めた口コミ・評判をもとにした三井住友銀行のカードローンの総合評価です。

三井住友銀行が提供しているということもあり、ほかのカードローンと比較して安心感を重視している方が多いようです。

また、来店不要や郵送物が原則無いという特徴から、「借入のしやすさ」の評価も4.4と高くなっています。

続いて、三井住友銀行のカードローンで借りた方の口コミをご紹介します。

消費者金融の利用に抵抗がある方は、このように知名度の高い銀行のカードローンを検討するのもおすすめです。

また、三井住友銀行のカードローンは、普通預金口座を持っている方であれば来店不要で申込手続きができるほか、普通預金口座を持っていない方でも申込みができます。

なお、三井住友銀行のカードローンは即日融資には対応していませんが、審査結果は最短当日に出ます。

しかし、申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もあることは理解しておきましょう。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 最短当日 |

4点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 1000万以上 |

10点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 3種類 |

4点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | あり |

10点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則なし | 10点 |

PayPay銀行カードローンは、申し込み可能な年齢が満70歳までと設定されていることで、より高齢層に対する融資を可能としています。

さらに、年金生活者であっても配偶者に安定した収入があれば、借り入れが可能となるという柔軟性も持っています。年金による一定の収入がある方でも同じく申し込みが可能で、夫や妻、また同居する子供などに安定した収入があれば、審査時にその点が評価されます。

これにより、他社と比較しても不利な状況とならずに申し込みが可能となります。

そして、申し込み年齢が満70歳でも、満73歳となる誕生月の月末までは借り入れを続けることが可能です。

また、PayPay銀行カードローン新規契約の方は、初回の借入れから30日間の無利息期間があるので、利息を気にせず借入れが可能です。

金利も低く、最低金利が1.59%と業界最低水準の金利が魅力のカードローンです。

利用限度額が1,000万円の方のみではあるものの、高額融資を受けることが可能な方にとっては大きなメリットでしょう。

借入れ方法は、スマホアプリやホームページからPayPay銀行口座への振込融資と、キャッシュカードを利用したATMからの借入れの2つの手段があるので、状況に応じて使い分けができて便利です。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 30分以内 | 10点 |

| 融資スピード | 30分以内 | 10点 |

| 借入上限金額 | 500万未満 | 2点 |

| 上限金利 | 15.0〜18.0%以下 | 4点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | あり | 10点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則あり | 5点 |

セントラルは、1973年に設立された愛媛県松山市を拠点にする貸金業者です。最大300万円までの融資が可能で、4.8%~18%の金利で利用することができます。

また、セントラルではWebから24時間365日申込みができることや、セブン銀行のATMを利用した返済も可能となっています。そのため、時間に縛られることなく、自分に都合の良い時間帯に申込みと返済ができます。

ただし、セブン銀行のATMを利用するには金額に応じた手数料がかかる点や、深夜のメンテナンス時には利用できない点には注意が必要です。

初回契約者であれば「最大30日間金利0円」となる無利息期間サービスも利用することができます。

無利息期間を活かす場合は、契約翌日から利用を開始することが重要です。借入れをおこなった日ではなく契約の翌日から日数が経過するため、遅くなると無利息期間の恩恵を受けられる期間が短くなります。

無利息サービスは新規契約者のみが利用でき、後々の追加融資や再契約時には利用できません。無利息期間が終了すると、通常の金利が適用されるため注意しましょう。

さらに、セントラルはWeb申込みに加えて、自動契約機「セントラルくん」を利用することもできます。即日融資にも対応しており、平日14時までの申込みで当日中の融資が可能です。ただし、自動契約機は21時までに手続きをおこなう必要があることに加え、設置場所が限定されているため事前に確認しておく必要があります。

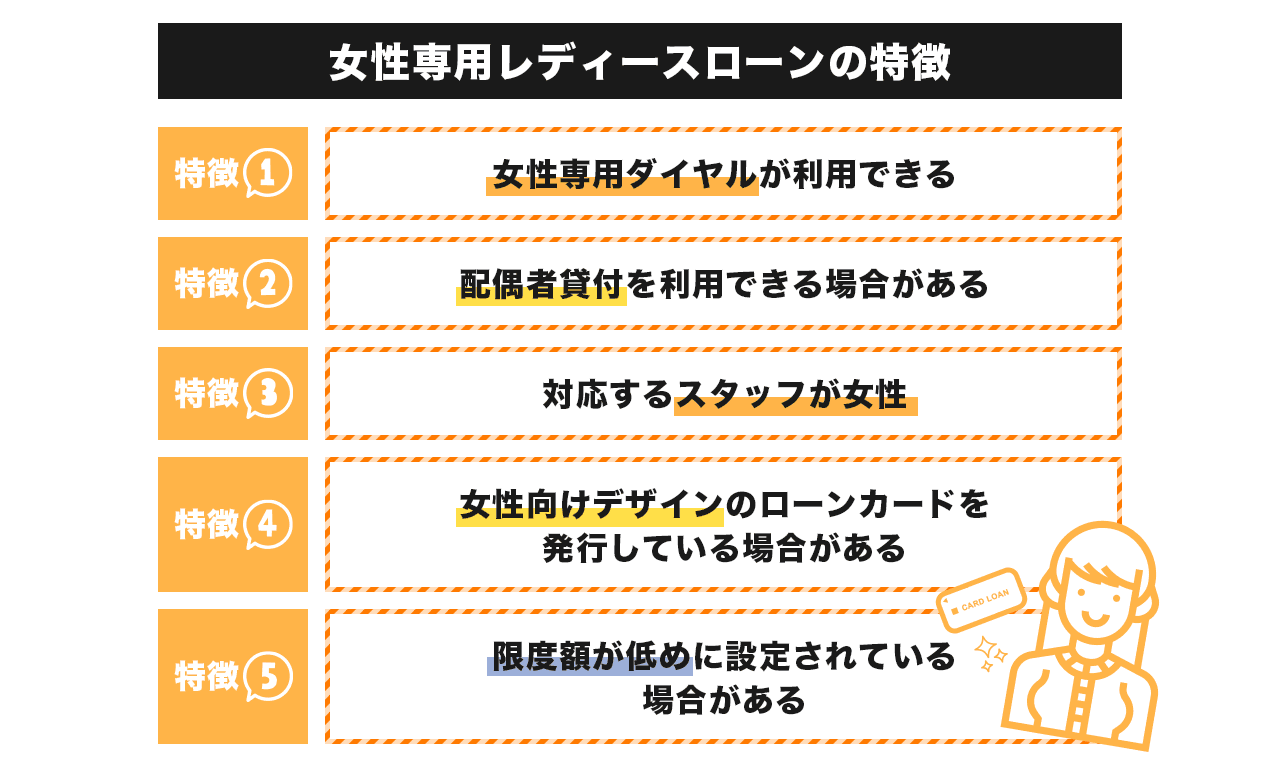

ほかにも、女性利用者に配慮した「マイレディス」という女性専用のカードローンサービスも展開しています。このサービスでは女性スタッフが対応し、女性利用者に安心感を持って利用できるようにつくられています。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード |

最短当日 |

2点 |

| 融資スピード |

最短当日 |

2点 |

| 借入上限金額 | 800万円 |

7点 |

| 上限金利 | 年14.0% |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 4種類 |

7点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 4種類 |

4点 |

| 郵送物の有無 | 原則なし | 10点 |

みずほ銀行カードローンは、銀行カードローンのなかでも上限金利を低く設定しています。

また、普通預金口座が残高不足のときに自動融資をする「自動融資機能」を備えているので、利便性にも優れています。

月々の返済額が少ないこともみずほ銀行カードローンの魅力の1つです。10万円を借りても毎月の最低返済額は2,000円のため、無理なく返済し続けることができます。

さらに、みずほ銀行カードローンでは、住宅ローン契約者はカードローンの金利が年0.5%引き下げられます。例えば、利率が14.0%だったとしても、この特典を利用すれば13.5%となるわけです。

これは、みずほ銀行が長期的な取引を重視し、自社商品の使用者を優遇する経営方針に基づいています。

そして、これだけでなく、ほかにもさまざまな特典が用意されています。みずほ銀行カードローン契約者は、みずほ銀行とイオン銀行ATMの時間外手数料やみずほダイレクト利用時の振込手数料が無料となるといったサービスを受けることができます。

カードレス対応はありませんが、申し込みから返済までをWeb上で完結できます。

次に、マネ会編集部で独自に取得した、みずほ銀行カードローンの口コミと口コミ集計結果をご紹介します。

利用者の声を聞いてみると、金利や手数料の優遇により無駄な出費を抑えられる点を評価する意見が多くありました。

高額な借り入れや長期間の借り入れを予定している方、そしてみずほ銀行を既に利用している方にはこのカードローンはおすすめです。特に金利が業界最低クラスであることが魅力的で、これにより、高額または長期の借入に対応することが可能となっています。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 翌日以降 | 2点 |

| 融資スピード | 翌日以降 | 2点 |

| 借入上限金額 | 1000万以上 | 10点 |

| 上限金利 | 14.99%以下 | 7点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 3種類 | 4点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | なし | 5点 |

| 返済方法の種類 | 4種類 | 4点 |

| 郵送物の有無 | 原則なし | 10点 |

住信SBIネット銀行カードローンは、インターネット専業の住信SBIネット銀行が展開している銀行カードローンで、三井住友信託銀行とSBIホールディングスの共同出資により設立されました。

特にSBI証券との連携を重視しており、資産運用にも活用できるようになっています。

大きな特徴は、年利2.49%~14.79%という低い基準金利で、条件を満たせば最大で0.6%金利が引き下げられる点です。金利の引き下げは、SBI証券口座を持っていることや住信SBIネット銀行の住宅ローンの利用、ミライノカード(JCB)を持つことによって適用されます。

申込みから審査、融資までの手続きはWeb上で完結しますが、審査が完了するまでには数日かかることが一般的です。ただし、住信SBIネット銀行の口座を既に持っている方は融資がスムーズにおこなわれます。

その場合、持っているキャッシュカードにカードローンの機能が追加され、審査完了後すぐにATMから借入が可能になります。しかし、土日祝日は審査がおこなわれないため注意しましょう。

借入限度額は最大1,000万円となっており、カードローンのなかでもトップクラスの高さです。しかし、実際に借入ができる金額は利用者の返済能力によって決まりますので、すべての利用者が1,000万円の限度額を利用できるわけではありません。

高収入の方であれば影響があるかもしれませんが、一般的な利用者にとっては直接的な影響は少ないでしょう。

さらに、住信SBIネット銀行カードローンの利用者は、提携ATM手数料が無料となるメリットもあります。これにより、返済時の手数料負担が減少します。

毎月の最低返済額は2,000円からとなっており、負担も少なく管理しやすい金額です。

次に、マネ会編集部で独自に取得した、住信SBIネット銀行カードローンの口コミと口コミ集計結果をご紹介します。

住信SBIネット銀行カードローン利用者からの口コミをまとめると、いくつかの特徴があるようです。

まず、審査の早さが好評のようです。仮審査から本審査、借入をおこなうまでの時間が短かったといわれています。急ぎでお金が必要な方にとっては大きなメリットとなります。

次に、ネット銀行のため、店舗を持つ銀行に比べて比較的低い金利で借りられることも評価されています。低金利であることはカードローンを選ぶうえで非常に重要であるため、住信SBIネット銀行カードローンの競争力が高い理由となっています。

しかし、申込み時に自分でコースを選べない点については不安を感じる声もあります。特に、審査結果によってコースが変わることが不安になる原因のようです。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 1時間以内 |

7点 |

| 融資スピード | 最短当日 |

4点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 2種類以下 |

2点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 4種類 |

4点 |

| 郵送物の有無 | 原則なし | 10点 |

オリックスマネーは、信販会社のオリックス・クレジット株式会社が2022年2月14日から提供を開始した新しいカードローンです。

スマホやパソコンからの申し込みであれば24時間手続きが可能で、審査結果は最短60分でわかります。

加えて、申し込み時にオンライン本人確認サービスを利用すれば自宅への郵送物もなく、完全なWeb完結で契約が可能です。

スマホ一台で申込みから借入、返済まで可能で、借入を希望する金額をスマホから入力するだけで、最短10秒で銀行口座への振り込みがおこなわれます。これは「モアタイムシステム」という、週末や深夜でも24時間対応のシステムを採用しているからこその特徴です。

なお、オリックスマネーにはカードを発行しないアプリ型があるため、借入れ・返済の手続きはアプリやインターネット(スマートフォン・パソコン)から「メンバーズネットカウンター」にログインしておこなうことができます。

アプリ型とカード発行型の借入れ方法と返済方法の比較は以下のとおりです。

さらに、ORIX MONEY(オリックスマネー)の公式アプリを使うことで、オリックスグループの各種優待サービスが利用可能になります。

これには、オリックスレンタカーの基本料金の割引や、カーシェアサービスの新規登録料無料、個人向けカーリースの新規契約者へのAmazonギフト券プレゼントなどが含まれます。

このような特典があることでORIX MONEY(オリックスマネー)は多くの利用者に選ばれており、なかでも、特にスマホで取引が完結できることや、郵送物が無いことに対する評価が高いです。

「ORIX MONEY」はノンバンクながらも、大手消費者金融よりも低金利で利用可能です。これが可能である理由は、運営元のオリックス・クレジットが強い信用力を持っているためです。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 翌日以降 | 2点 |

| 融資スピード | 翌日以降 | 2点 |

| 借入上限金額 | 1000万以上 | 10点 |

| 上限金利 | 14.99%以下 | 7点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 3種類 | 4点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | あり | 10点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則あり | 5点 |

東京スター銀行のスターカードローンαは、2001年に設立された比較的新しい地方銀行の東京スター銀行が運営しています。

特に、インターネットからの手続きを簡単におこなえることに力を入れており、複雑な手続きを踏みたくない方にとっては便利なサービスとなっています。

スターカードローンαの大きな特徴は、上限1,000万円という高額な借入限度額です。事業資金を除く様々な用途に使えるため、幅広い層に人気です。

ほかにも、メリットとデメリットがあり、メリットは既に東京スター銀行の口座を持っている方であれば素早く簡単に手続きが進められる点です。

また、すべての手続きをWeb上で完了できるため、時間的な縛りが少なく、利用者にとって使いやすいカードローンとなっています。さらに、ゆうちょ銀行のATMでも利用可能で、契約後の利便性も高いです。

一方でデメリットは、提携ATMの数が少ないため、場合によっては不便さを感じてしまう可能性があります。ほかにも、融資スピードも早いとはいえず、急ぎでお金が必要な時には不向きです。

このような特徴から、スターカードローンαは既に東京スター銀行の口座を持っている人や、近くに支店がある人、インターネットで手続きを済ませたい人におすすめです。

契約日から30日間の無利息期間サービスもあるため、短期間で返済の目処が立っている方はコストを抑えて利用することが可能です。

対して、即日融資を希望の人や、口座開設なしでカードローンを利用したい人などには不向きかもしれません。

次に、マネ会編集部で独自に取得した、東京スター銀行のスターカードローンαの口コミと口コミ集計結果をご紹介します。

パート主婦でも働いていれば借りられるということと、借り入れと返済が東京スター銀行の口座を開設することでキャッシュカードでできることが良かったです。

時間には余裕があったので数社を検討しましたが、無人機で手続きが必要な消費者金融にはちょっと抵抗がありました。普通預金の口座に入金しておけば返済日に自動で返済もできるので入金忘れも無くよかったです。

スターカードローンαを利用した方の口コミによると、東京スター銀行で口座を開設し、キャッシュカードを使用して借入れと返済ができる点が好評のようです。

また、普通預金口座に入金しておくことで返済日に自動で返済がおこなわれるので、入金忘れの心配がない点も評価されています。

これらを踏まえると、銀行口座を利用して手軽に借入と返済をおこないたい方に向いているといえます。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 30分以内 | 10点 |

| 融資スピード | 最短当日 | 4点 |

| 借入上限金額 | 500万未満 | 2点 |

| 上限金利 | 15.0〜18.0%以下 | 4点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 3種類 | 4点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | なし | 5点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則なし | 10点 |

au PAY スマートローンは、スマートフォン一台で申込みから借入までを完結させることができます。カードや書類の郵送が原則無いため、手続き完了までが非常に早いサービスです。

また、融資を受けたお金は銀行口座だけでなく、au PAY残高にチャージすることも可能です。チャージされた残高は、au PAYプリペイドカードやau PAYを利用して国内の多くの店舗で使用可能で、さらにはPontaポイントも貯められます。

au PAY スマートローンは最短即日融資が可能であり、借大100万円までの借入限度額が設定されています。即日融資が可能なため急にお金が必要になった時にも便利なサービスです。

金利は2.9%~18%で、ほかの主要な消費者金融と比較しても大きな違いはないため、高額な金利を心配する必要もありません。

さらに、指定された銀行口座への振込手数料が無料であることもメリットです。これにより、何度でも追加費用を気にせずにお金の借入れができます。ただし、銀行からの引き出しには手数料がかかるため、この点は注意しましょう。

専用アプリを利用することで、利用者は自分の借入状況や契約内容をいつでも確認でき、キャンペーン情報も入手することができます。

審査はauフィナンシャルサービスによっておこなわれます。もしauユーザーであれば、普段の利用状況が審査結果に影響を与える可能性もあるため、支払い履歴などは綺麗な状態を保っておくと良いでしょう。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 最短当日 | 4点 |

| 融資スピード | 最短当日 | 4点 |

| 借入上限金額 | 800万以上1000万未満 | 7点 |

| 上限金利 | 14.99%以下 | 7点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | あり | 10点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則あり | 5点 |

「ひめぎんクイックカードローン」は、愛媛県松山市に本店を構える愛媛銀行が提供している銀行カードローンです。

ひめぎんクイックカードローンは、愛媛銀行のATMだけでなく、全国のコンビニATMも利用できます。愛媛銀行のATMを頻繁に利用する人や、コンビニATMも利用したいと考えている人にとって使いやすいサービスとなっています。

さらに、30日間の無利息期間もあります。ひめぎんクイックカードローンを初めて利用する人を対象に、契約日から30日間利息が免除されます。短期間お金を借りたい人にとっては重要なポイントです。

利用するうえで注意すべき点もあり、例えば、ひめぎんクイックカードローンはローンカードの受け取り方法が郵送のみであるため、家族にバレてしまうリスクもあります。

また、即日融資はおこなっておらず、100万円を超える融資を希望する場合は比較的金利が高くなるといったことがあります。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 最短当日 |

4点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 500万以上800万未満 |

4点 |

| 上限金利 | 14.99%以下 |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 3種類 |

4点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 4種類 |

4点 |

| 郵送物の有無 | 原則なし | 10点 |

三菱UFJ銀行が提供するカードローン「バンクイック」は、メガバンクのなかでもいち早く個人向けのニーズに対応するために作られたサービスです。

三菱UFJ銀行は、みずほ銀行や三井住友銀行と並んで日本の「三大メガバンク」の一角を占める巨大な金融機関です。

このバンクイックは、早くから個人向け金融サービスに注力していた三菱UFJ銀行が、2007年に開始した個人向けカードローンの一つで、その信頼性と安定したサービスが特徴です。

消費者金融ではないため即日融資は難しいですが、バンクイックは最短翌営業日融資が可能です。

また、バンクイックは三菱UFJ銀行や提携先のセブン銀行、ローソン銀行、イーネットのATMを使った借り入れや返済時に手数料が発生しません。

さらに、三菱UFJ銀行の口座を持っていれば、振込融資の際も振込手数料が無料となります。

夜間や早朝などの店頭窓口の営業時間外でも手数料が発生しないため、お金が必要なときに気軽に借り入れが可能です。

また、申込みに関しては全てWeb上で完結でき、24時間いつでも申し込むことが可能となっています。三菱UFJ銀行の口座を持っていない方でも利用可能で、返済の負担も月1,000円からと抑えられています。

次に、マネ会編集部で独自に取得した、三菱UFJ銀行カードローン(バンクイック)の口コミと口コミ集計結果をご紹介します。

消費者金融のようにその日のうちに融資を受けることはできませんが、最短で翌営業日には借入れができるので、銀行カードローンではトップクラスの融資スピードです。

バンクイックは、低金利の銀行カードローンを求めている方や、三菱UFJ銀行の口座を持っている方、毎月の返済日を自由に設定したいと考えている方におすすめです。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 翌日以降 |

2点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 1000万以上 |

10点 |

| 上限金利 | 14.99%以下 |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 2種類以下 |

2点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則なし | 10点 |

「みんなの銀行Loan」は、2022年7月12日にリリースされた新しい形の銀行カードローンです。申込みから借入れまでをアプリ上で完結できるサービスを手がけています。

お金の使い道は自由なので、マイカーの購入やメンテナンス、給料日前の飲み会などのシチュエーションにも便利です。

利用するにはみんなの銀行の口座が必要ですが、アルバイトやパート、年金受給者でも申込みできます。

さらに、アプリを利用して最短翌日に借入れをおこなうことが可能なサービスです。

みんなの銀行Loanの特徴は借入れの速さと手軽さですが、ほかにも、金利が1.5%~14.5%の低金利に設定されていることや、借入限度額は最大1,000万円までと、メリットが多いカードローンです。

お手元のスマホさえあれば、いつでもどこでも申し込みから借入れ、そして返済まですべてをアプリ上で完結することができます。これにより、窓口に出向くことなく、かつ手続きの煩雑さを省くことができるのです。

担保や保証人は不要で、20歳から69歳までの方が申込み対象となります。

さらに、アプリ上で年収を入力するだけで、最短2分で借入限度額と適用金利が表示されます。その後の最終審査後には、すぐに口座に入金されるので、急な出費にも対応可能です。

そのため、「みんなの銀行Loan」は自分のペースで返済したい方、さまざまな用途で利用したい方、または「みんなの銀行」の普通預金口座を持っている方におすすめです。

審査が早く、簡単な操作ですぐに借入れが可能で、使い道も自由という利便性から、急な支出が発生したときなどにも役立つサービスとなっています。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 最短当日 | 4点 |

| 融資スピード | 最短当日 | 4点 |

| 借入上限金額 | 500万未満 | 2点 |

| 上限金利 | 15.0〜18.0%以下 | 4点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 3種類 | 4点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | あり | 10点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則なし | 10点 |

「ダイレクトワン」はスルガ銀行グループが提供しているカードローンで、銀行カードローンではなく消費者金融カードローンとなります。スルガ銀行自体は静岡県に本店を置く地方銀行です。

ダイレクトワンは申込方法が多様で、窓口・電話・インターネットに対応しており、インターネットであれば24時間365日いつでも申込みが可能です。

また、全国のコンビニATMで借入・返済ができ、スルガ銀行ダイレクトワン支店の口座を利用すればインターネットでの返済もスムーズです。

審査のスピードも早く、最短30分でカードを発行することも可能なため即日融資も可能です。ほかにも、少額融資も可能で、女性専用の申込ダイヤルやカードローンサービスが提供されている点も女性ユーザーには安心のポイントです。

ほかにも、ダイレクトワンは他社の審査で不安がある場合でも審査通過の可能性があることや、初めての利用者には55日間の無利息期間があるといったメリットがあります。

一方で、デメリットとしては、金利がやや高めであることや、即日融資を希望する場合にはダイレクトワンの店舗に来店する必要があることなどが挙げられます。

さらに、スルガ銀行のATMを含め提携ATMが有料であること、有人店舗が限られているといったデメリットもあります。また、スルガ銀行の窓口は利用できないため、ダイレクトワンの窓口でのみ手続きが可能であることにも注意しましょう。

審査に関しては、主婦やアルバイト、学生など安定した収入がある方であれば通過できる可能性があります。しかし、ほかの金融機関とのトラブルがある場合は審査に通過することが難しくなります。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 翌日以降 | 2点 |

| 融資スピード | 翌日以降 | 2点 |

| 借入上限金額 | 1000万以上 | 10点 |

| 上限金利 | 14.99%以下 | 7点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | なし | 5点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則なし | 10点 |

UI銀行は2022年に開業した新しいデジタルバンクです。

UI銀行が提供しているスマホローン「UI Plan」の大きな特徴は、アプリを通じて手続きが簡単におこなえることです。専用カードが不要で、アプリだけで借入れから返済までを完結させることができます。

これにより家族にバレるリスクは減りますが、借入時にはUI銀行の口座が必要で、振込キャッシングのみが利用可能です。そのため、共有口座を使用している場合などは、入金履歴に注意しましょう。

ほかにも、金利が1.3%~14.5%と低めに設定されている点も魅力的です。特に、初回契約者に適用される上限金利は、一般的な消費者金融のカードローンより約3%程度低く設定されており、このカードローンを選ぶポイントにもなります。

金利や限度額は審査結果によって異なりますが、高い限度額で契約することで、より低い金利が適用される傾向があります。ほかのカードローンと比較してもメガバンク並みの金利水準であり、UI銀行の上限金利は比較的低いといえます。

審査基準や通過率は公開されていませんが、ほかのカードローンと比較して特別甘いわけではないようです。限度額が比較的高く設定されているため、希望する限度額次第では審査は厳しいものと考えられます。さらに、UI銀行スマホローンを利用するためには、まずは口座開設が必要になりますが、口座開設時にも審査があります。

審査はオリコが担当するため、過去にオリコ関連のローンで問題があった場合は審査に影響が出る可能性があります。

UI Planの借入方法は、アプリを使用し、ローン口座から普通預金口座への振替でおこないます。普通預金に入金されたお金は銀行振込やATMでの引き出しが可能です。

返済方法は口座振替となり、アプリを使用して随時返済も可能です。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 30分以内 | 10点 |

| 融資スピード | 最短当日 | 4点 |

| 借入上限金額 | 500万未満 | 2点 |

| 上限金利 | 15.0〜18.0%以下 | 4点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | あり | 10点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則あり | 5点 |

ベルーナノーティスは、通信販売で知られるベルーナのグループ企業である株式会社サンステージが提供する、カードローンやキャッシングのサービスです。

東証プライムに上場するベルーナのグループ会社であるため、安心して利用できるという特徴があります。

ベルーナノーティスの大きなメリットとして、14日間の無利息期間サービスがあります。この無利息期間は初めて利用する方に適用されるだけでなく、返済完了後から3ヶ月経過した方も対象となります。

また、無利息期間は借入日の翌日からスタートするため、契約直後に借入しなくても利用できる点も魅力的です。

さらに、スピードキャッシングをおこなっており、申込み後最短30分で審査が完了し、最短24時間以内に融資が可能です。ただし、カードの即日発行も可能ですが、郵送になるためカードを使用した即日融資は受けられません。

ほかにも特徴的な点として、年齢制限がほかの多くの消費者金融よりも高く、80歳まで申し込み可能となっています。ほかの消費者金融が一般的に上限を69歳から70歳までとしていることと比較して、高齢者に対する柔軟な対応をしていることがわかります。

実際に、ベルーナノーティスの2021年2月末時点の融資実績では、60歳~69歳までの利用者が全体の27.2%、70歳以上の利用者が全体の41.4%を占めています(※)。

また、全国に50,000台以上の提携ATMがあり、ATM利用手数料がいつでも無料です。

女性向けのサービスも充実しており、女性専用のレディースローンや配偶者貸付制度を用意しています。これにより、専業主婦でも借入が可能になっています。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 翌日以降 |

2点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 14.99%以下 |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 2種類以下 |

2点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | あり |

10点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則あり | 5点 |

オリックス銀行のカードローンは銀行カードローンとしては金利が高めで、上限金利は14.80%に設定されています。

しかし、提携ATMが10万台以上あるので、お金が必要になったときにすぐ利用できます。手数料無料で使えるのも魅力です。

また、口座を開設しなくても利用することが可能でき、初回利用であれば契約日の翌日から30日間の無利息期間サービスの利用も可能です。

10万円借りているときの月々の最低返済額は7,000円と、ほかのカードローンよりは返済負担が多いです。

早期返済して利息総額を抑えたい方にはおすすめな商品といえるでしょう。

さらに、オリックス銀行カードローンは、ガン保障特約「Bright」を金利上乗せ0円で付けられるサービスがあります。

これは、利用者がガンと診断された場合、あるいは死亡・高度障害状態に陥った際、ローンの債務返済を補償するものです。

これにより、病気で働けなくなった際にも、保険金を使って返済を終えることが可能となります。

その結果、家族や親族に返済の負担が残る心配がなくなります。ほかのキャッシングサービスには見られない、オリックス銀行カードローンならではの特徴となっています。

次に、マネ会編集部で独自に取得した、オリックス銀行カードローンの口コミと口コミ集計結果をご紹介します。

利用者からは、借り入れが早い、審査や対応含め借り入れしやすいという声が多く聞かれます。

オリックス銀行カードローンは、そのほかにも、提携ATMの利用手数料が終日0円、PayPay銀行の口座を持っていると即日融資が可能、申し込みから借り入れまでの手続きがすべてWeb上で完了できる、といった特徴があります。

提携ATMの利用手数料が0円というのは、借り入れや返済を好きな時間に自由におこなえるというメリットがあります。

また、PayPay銀行の口座を持っていると、通常15時以降の融資が翌営業日になるところを、毎日23時50分までの受付分については原則として即時融資が受けられます。

オリックス銀行カードローンは、保険料や手数料が無料で、病気や事故で働けなくなった場合でも返済の心配がない、便利なサービスになっています。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 翌日以降 | 2点 |

| 融資スピード | 翌日以降 | 2点 |

| 借入上限金額 | 800万以上1000万未満 | 7点 |

| 上限金利 | 14.99%以下 | 7点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | なし | 5点 |

| 返済方法の種類 | 5種類 | 7点 |

| 郵送物の有無 | 原則あり | 5点 |

千葉銀行のカードローン「クイックパワー<アドバンス>」は、アルバイトやパートの方も含め、安定した収入がある方なら申込み可能です。また、クイックパワーアドバンスのほかに、「マイワレット」や「プレミアクラス」といった合計3種類のカードローンがあります。

いずれも、Webから年中無休で申込みが可能です。

カードローンを利用するには、千葉銀行の普通預金口座が必要で、返済もこの口座からの自動引き落としになります。口座開設はカードローン契約前に済ませる必要がありますが、審査を通過してからおこなえます。

金利は1.4%~14.8%と幅広く、借入限度額は10万円から最大800万円までに設定されています。特に関東圏にお住まいの方や低金利で借入をしたい方におすすめです。

千葉銀行のカードローンのメリットには、24時間365日Webから申込みができること、ローンカード到着前の振り込みサービス、千葉銀行のATMを利用する際に手数料が無料となる点などがあります。

一方で、デメリットとしては、あらかじめ千葉銀行の口座開設が必要なことや、即日融資ができないこと、ローンカードとキャッシュカードの兼用型が無いことなどが挙げられます。

みずほ銀行や三井住友銀行のように、キャッシュカードとローンカードが一体型になったカードが提供されていないため、カードローンを利用する際には専用のローンカードが必要となり、カードの管理には注意が必要です。

次に、マネ会編集部で独自に取得した、千葉銀行のカードローンの口コミをご紹介します。

千葉銀行のカードローンに関する口コミをまとめると、Webでの申込みが簡単で、難しい手続きがないことが良かったという声があります。

事前に「10秒クイック診断」で借入れができるか簡単な確認ができるため、不安を感じることも少ないようです。

ただし、人によっては金利がほかの銀行と比べて少し高めになってしまうこともあるようです。

在籍確認のスピードは、申込みから2~3日以内におこなわれ、キャッシュカードの到着にはおよそ1週間かかったという声があります。

店頭窓口の対応は好評のようで、実際に足を運んで手続きを進めたい方にはおすすめです。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 最短当日 |

4点 |

| 融資スピード | 最短当日 |

2点 |

| 借入上限金額 | 最大800万円 |

7点 |

| 上限金利 | 年14.5% |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 3種類 |

4点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則あり | 5点 |

楽天銀行スーパーローンは、楽天銀行の口座がなくてもカードローンを利用できるうえ、学生でも申込みが可能と、利用者の間口が広い点も特長です。

新規で入会した人であれば全員が楽天ポイントをもらえたり、楽天会員ランクに応じて審査が優遇されたり(※1)など、楽天内で連携したお得なサービスも多数あります。

すでに楽天カードや楽天のサービスを利用している方には、とりわけおすすめなカードローンといえるでしょう。

楽天ポイントは1ポイント1円から使用できるため、普段の生活でも気軽に使用できます。

楽天市場だけでなく、楽天に加盟している実店舗でも利用可能です。ポイントの使い道が豊富なので、ポイントを使って代金の支払いができます。

また、一部のATMで手数料を気にせず近くのコンビニATMや銀行ATMで引き出しや預け入れが可能になっています。

続いて、マネ会編集部で独自に取得した、楽天銀行スーパーローンの口コミと口コミ集計結果をご紹介します。

楽天銀行スーパーローンは、スマホやパソコンを使って自宅にいながら、手間なくすべての手続きが完了できます。

利率範囲は年1.9%~14.5%で、借入金額の限度は800万円までとなっています。それぞれの審査期間や融資時間は最短当日となっており、比較的急な出費でも対応可能な設定となっています。

そのほかにも、24時間いつでもWeb会員ページ「メンバーズデスク」を通じて、借り入れから返済、さらには借り入れ可能額の確認や住所変更など、様々な手続きが可能です。楽天銀行の口座を持っていなくても利用することが可能で、口座開設の手間は一切ありません。

来店不要で契約から借入、返済まですべてがスマホ一つで完結し、さらに楽天ポイントも貯まるという、非常に便利で魅力的なカードローンといえます。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 翌日以降 |

2点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 14.99%以下 |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 3種類 |

4点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 4種類 |

4点 |

| 郵送物の有無 | 原則あり | 5点 |

りそな銀行カードローンは、りそな銀行のキャッシュカードでも利用できるカードローンです。カード類が増えず、管理しやすい点が特徴です。

また、借入残高によってりそなクラブポイントが貯まります。

アプリから繰上返済や残高確認ができるので、使いやすさも魅力です。

さらに、りそな銀行カードローン徴は、借入残高に応じてポイントが付与され、さまざまな形で利用可能となります。この特徴により、毎月10万円以上の借入残高があれば20ポイントが貯まる仕組みとなっています。

そして、集めたポイントは、りそな銀行と提携している多くの企業のポイントと交換可能です。

ほかにも、ポイント交換だけでなく、100ポイントあたり70円でのキャッシュバックも可能となっています。例えば、りそな銀行カードローンで10万円を3年間借りていた場合、約700円のキャッシュバックを受け取ることができます。

さらに、りそな銀行の口座を給与振込先として指定している人や、住宅ローン利用者には0.5%の金利優遇が提供されています。これは、利息の負担を軽減しつつ、ポイントを増やすことができるため、利用者にとっては魅力的な特典になっています。

続いて、マネ会編集部で独自に取得した、りそな銀行カードローンの口コミと口コミ集計結果をご紹介します。

利用者による評判も高く、金利や借入のしやすさについての肯定的な意見が多く寄せられており、多くの人にとって価値の高いサービスとなっています。

また、りそな銀行カードローンは、スマホからいつでもどこでも24時間365日対応で申込が可能となっています。アプリからの申込なら最低限の入力項目で審査申込ができ、利用限度額に合わせて自由に使うことができます。

金利は3.5〜13.5%となっており、借入限度額は10〜800万円となっています。

このように、りそな銀行カードローンは金利が比較的低く、消費者金融からの借り換えを考えている人や、審査スピードよりも金利の低さを重視する人にとっておすすめのサービスです。

そして、日々の利用でポイントが貯まり、貯まったポイントはキャッシュバックも可能となっているため、カードローンの利用を最大限に活かすことができます。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 1時間以内 |

7点 |

| 融資スピード | 最短当日 |

4点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 2種類以下 |

2点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則あり | 5点 |

オリックス・クレジットのVIPローンカードは、短ければたったの60分で審査結果が出ます。

さらに魅力的な点は、申し込みから融資まですべてをWeb上でおこなうことができ、物理的なカードが手元に届くのを待つ必要がありません。Webでの振込融資を使用することで、素早く借り入れが可能になっています。

こういった特徴は、比較的すぐに資金が必要な方にとって、便利さを感じるポイントになっています。

ほかにも、オリックスVIPローンは、他社と比較しても金利が低めであることが特徴です。

また、オリックスグループが提供するレンタカーサービスやホテルをお得に利用できる特典が受けられます。出張や旅行が多い方には特に魅力的なオプションとなっています。

カードローンの利用が初めてという方でも安心できるよう、公式サイトでは返済シミュレーションを活用することができます。これにより、返済回数や総支払利息を試算し、計画的に借入をすることが可能です。

借入れを急いでいる方向けには、申込みをしたその日にお金を借りることが可能な「最短即日融資」をおこなっているため、パソコンやスマホから申し込みし、審査が無事に通過すればその日のうちに借り入れができます。

一部のカードローンでは、カードが自宅に届くまで借入れができないことがありますが、オリックスVIPローンは振込融資を利用することで、こういった問題を解決できます。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 翌日以降 |

2点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 1000万以上 |

10点 |

| 上限金利 | 14.99%以下 |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 2種類以下 |

2点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則あり | 5点 |

横浜銀行カードローンは、WEB完結申込みに対応しているカードローンです。

店舗に足を運んで契約をおこなう必要がないため、深夜や早朝しか時間が取れない方でも気軽に申込めます。

カードローンの限度額は10~1,000万円で、金利は1.5~14.6%です。

審査結果の連絡は最短翌日で、銀行系カードローンのなかでは融資スピードが早い部類に入ります。

大きな特徴として、横浜銀行カードローンは多くの金融機関のなかでも際立った借入限度額を誇り、最大1,000万円までの融資が可能なことが挙げられます。

これはほかの金融機関でよく見られる300〜500万円の限度額を大きく上回る金額で、多く資金を必要とする方にとって魅力的なカードローンとなっています。

さらに、横浜銀行カードローンは審査結果が最短で翌日に知らされ、融資も最短翌日におこなわれるため、急なお金が必要になった際に素早く対応できるといったメリットがあります。

また、横浜銀行カードローンは、小田急線の各駅に設置されているATMで借入れできるため、小田急線沿線にお住まいの方にもおすすめです。

口座を持っていない方でも、カードローンの申込みと同時に口座開設が可能となっています。

続いて、マネ会編集部で独自に取得した、横浜銀行カードローンの口コミと口コミ集計結果をご紹介します。

利用者の声からも、審査スピードの早さなど、急にお金が必要になった時に応えてくれる点が特に評価されています。

横浜銀行カードローンは、申し込みは24時間いつでもWebから可能で、横浜銀行の口座を持っていなくても、来店不要で申し込みが可能です。さらに、神奈川県や東京都内のATM約13,000台で利用可能です。

ほかの特徴としては、前述したような借入限度額の高さ、返済額が比較的低く設定されていること、ほかのローンやクレジットカードのリボ払いなどを一本化できる「おまとめローン」の提供が挙げられます。

横浜銀行カードローンは、資金力の高さと利便性から、急なお金の必要性に応え、高額な融資を希望する方にとってメリットが大きいサービスです。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 翌日以降 | 2点 |

| 融資スピード | 翌日以降 | 2点 |

| 借入上限金額 | 1000万以上 | 10点 |

| 上限金利 | 14.99%以下 | 7点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | なし | 5点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則あり | 5点 |

「きらぼし銀行カードローン」は、2018年に東京都民銀行、八千代銀行、新銀行東京が統合して誕生した新しい地方銀行「きらぼし銀行」が提供しているカードローンです。東京都を主な営業地とし、身近で便利な金融サービスを提供しています。

きらぼし銀行カードローンは、口座を持っていない方でも24時間365日Web完結での申込みが可能で、来店する必要がありません。また、借入限度額の範囲は10万円~最大1,000万円と幅広く、金利も1.60%~14.80%と幅広く設定されています。上限金利は比較的低いため、金利を抑えて借りることが可能です。

さらに、きらぼし銀行カードローンはパート、アルバイト、派遣社員、契約社員などさまざまな雇用形態の方の申込みも受け付けています。

申込み後の審査には、銀行側の審査とともに保証会社であるオリエントコーポレーションの審査が影響します。以前は八千代信用保証がおこなっていましたが、現在はオリエントコーポレーションに変わっています。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 翌日以降 | 2点 |

| 融資スピード | 翌日以降 | 2点 |

| 借入上限金額 | 1000万以上 | 10点 |

| 上限金利 | 14.99%以下 | 7点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | なし | 5点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則あり | 5点 |

福岡銀行カードローン(FFGカードローン)は、福岡県福岡市を拠点とする地方銀行、福岡銀行が提供しているカードローンです。福岡県内に多くの店舗を持ち、高い知名度がある福岡銀行のカードローンは、借入限度額が10万円から最大1,000万円と幅広く設定されている点が大きな特徴です。

また、福岡銀行の口座を持っていなくても利用可能で、年金受給者も申し込み可能なので、幅広い層が利用できるカードローンです。

利用にあたっては、福岡銀行の口座を持っている方であればWebでの手続きがスムーズにおこなえます。しかし、審査には5日~7日、場合によっては最大3週間程度かかることや、審査落ちの際の郵送での通知があるなど、一部の利用者には不向きな場合があります。

保証会社には、SMBCコンシューマーファイナンス株式会社とふくぎん保証株式会社があり、特にSMBCコンシューマーファイナンスは「プロミス」の保証ノウハウを持つ大手企業です。ただし、銀行カードローンは消費者金融と比べ審査に時間がかかるため、即日融資は基本的にできないため注意しましょう。

返済方法には、口座引落しと直接入金の二つがあります。また、随時返済や一括返済も可能ですが、一括返済の場合はコールセンターに連絡する必要があるなど、特定の手順を踏む必要があります。

福岡銀行カードローン(FFGカードローン)は、すでに福岡銀行の口座を持っている人、年金受給者、Webで手続きを済ませたい人に特におすすめです。

次に、マネ会編集部で独自に取得した、福岡銀行カードローンの口コミと口コミ集計結果をご紹介します。

福岡銀行のカードローンに関する口コミをまとめると、特に福岡銀行の口座を持っている場合の審査の早さが好評のようです。

また、Web手続きが簡単であることや、銀行員の丁寧な説明やサポートが良かったという声もあります。

金利に関しては、やや高いと感じる意見もありますが、口座を持っているなどの条件が揃っている場合であれば便利さや早い対応に対する満足度が上回っているようです。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 翌日以降 |

2点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 14.99%以下 |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 3種類 |

4点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則あり | 5点 |

イオン銀行カードローンは、郵送不要、口座不要で利用できるカードローンです。イオン銀行やコンビニのATMなら、手数料無料で借入れができます。

便利な機能として、イオン銀行カードローンは、「スマっとATM」と呼ばれるスマホをATMにかざすだけでお金を借りることができる機能があります。国内初のタッチ決済サービスを導入したカードローンとして話題になりました。

続いて、マネ会編集部で独自に取得した、イオン銀行カードローンの口コミと口コミ集計結果をご紹介します。

利用者からの評価も高く、主に借り入れのしやすさが評価されています。

特にイオン銀行カードローンの金利は利用額により段階的に定められており、例えば100万〜190万円の適用金利が年8.8〜13.80%という低金利に設定されています。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 最短当日 | 4点 |

| 融資スピード | 最短当日 | 4点 |

| 借入上限金額 | 500万未満 | 2点 |

| 上限金利 | 15.0〜18.0%以下 | 4点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | なし | 5点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則なし | 10点 |

dスマホローンは、株式会社NTTドコモが2022年7月にスタートさせた新しいローンサービスです。このサービスは、dカードやドコモ回線の利用状況によって最大3.0%の金利優遇が受けられる特徴があります。

カードレス発行と取引が可能で、24時間365日アプリやWebから申込みが可能、審査通過後はすぐに融資を受けられるメリットがあります。

審査に関しては、NTTドコモが独自に審査をおこなっており、2018年に信用スコア事業に参入した経験を活かし、ドコモスコアリングを用いた審査が可能です。

これにより、ドコモユーザーは審査において優遇される可能性があります。特に、長期間ドコモ回線を利用しているユーザーや、dカードやd払いの利用者は審査で有利になる場合があります。

dスマホローンは、ドコモ利用者に特におすすめできるカードローンといえます。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 翌日以降 |

2点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 14.99%以下 |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 2種類以下 |

2点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則あり | 5点 |

ソニー銀行カードローンは、パソコンやスマホで申込みから借入れまで完結できるカードローンです。

融資が速いことを特徴としており、初回振込サービスを利用すれば最短で翌日に借入れが可能です。この特徴は、主に消費者金融で見受けられるもので、銀行カードローンではあまり見られません。

普通にローンカードを待つと融資まで7〜10日かかるのが普通ですが、このサービスを利用すれば、スマホからの手続きですぐに借入ができます。時間があまり無く、いち早く融資を受けたい方にとっては大きなメリットになります。

ソニー銀行カードローンは、スピーディな審査と融資、利便性と低金利が強みのサービスといえます。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 最短当日 |

4点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 500万以上800万未満 |

4点 |

| 上限金利 | 14.99%以下 |

7点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 2種類以下 |

2点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則あり | 5点 |

JCB CARD LOAN FAITHは、クレジットカード大手、JCBが提供するカードローンで、特徴は他社と比較しても優れた金利設定にあります。

年利4.4%~12.5%と、一般的な消費者金融や銀行のカードローンと比べると非常に低く、長期間の借入を考えている人にとっては魅力的な条件となっています。

さらに、JCB CARD LOAN FAITHは、一括で返済可能な「キャッシング1回払い」の特徴があります。これは最大5万円までの少額利用が可能で、一括で返済した場合金利が年5.0%と低く設定されています。

また、「借入予約サービス」を提供しており、申し込みから審査完了後、カード受取前にも希望金額を受け取ることが可能となっています。

手続きはオンラインで完結し、店頭窓口まで行く必要がなく、必要な書類の提出もスマホで撮影した画像を送信するだけで完了します。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 最短当日 | 4点 |

| 融資スピード | 最短当日 | 4点 |

| 借入上限金額 | 500万未満 | 2点 |

| 上限金利 | 18.1%以上 | 2点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | あり | 10点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則あり | 5点 |

フタバは東京都千代田区に本社を置く、小規模ながら50年以上の歴史を持つ消費者金融です。

特徴やメリットとしては、即日融資が受けられること、最大30日の無利息期間があること、返済日が柔軟に設定できること、女性向けのサービスが整備されていることなどが挙げられます。

フタバは、初めての利用者であれば30日間無利息で利用できます。無利息期間を活用すれば、銀行カードローンの14%前後の金利と比べても、短期間で完済する場合は支出を抑えられます。

中小消費者金融で無利息期間サービスを実施しているところは少なく、大手の利用を避けている方にとっては選ぶポイントになります。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 翌日以降 |

2点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 800万以上1000万未満 |

7点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 2種類以下 |

2点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則あり | 5点 |

auじぶん銀行カードローン(じぶんローン)は、au IDの登録者に対して金利特典などのメリットがあるカードローンです。

年利0.1%の金利が割引され、借り換え用のコースでは年利0.5%の金利の割引が適用されます。このため、既存のローンを別のものに移行しようと考えている方にもおすすめです。

さらに、auじぶん銀行カードローンでは、特にauのサービスを利用している方に向けた特典が多いサービスとなっています。

通常は金利が1.48〜17.5%とされていますが、au利用者は特別な割引「au限定割」によって金利を1.38〜17.4%まで引き下げることができます。さらに、既存のローンを借り換える場合は、最大で年間0.5%の金利が削減されるというメリットがあります。

続いて、マネ会編集部で独自に取得した、auじぶん銀行カードローンの口コミと口コミ集計結果をご紹介します。

利用者からは、auを利用していたことで金利が低くなった、月々の返済金額がやさしい、という声があります。

ほかにも、auじぶん銀行カードローンは特典サービス「じぶんプラス」を提供しており、借入残高に応じてPontaポイントがもらえるキャンペーンなどもおこなわれています。

特にau利用者であれば、auじぶん銀行カードローンはほかのカードローンにも劣らないサービスになっています。

| 項目 | 条件 | ポイント |

|---|---|---|

| 審査スピード | 最短当日 | 4点 |

| 融資スピード | 最短当日 | 4点 |

| 借入上限金額 | 500万未満 | 2点 |

| 上限金利 | 15.0〜18.0%以下 | 4点 |

| WEB完結申し込みが可能か | 可能 | 10点 |

| 借入方法の種類 | 2種類以下 | 2点 |

| 在籍確認が書類で代替できるか | できない | 5点 |

| 無利息期間 | なし | 5点 |

| 返済方法の種類 | 3種類以下 | 2点 |

| 郵送物の有無 | 原則あり | 5点 |

フクホーは、大阪に本拠を置く老舗の中小消費者金融企業で、50年以上の歴史を持ちます。一般的な知名度は低いものの、正規の貸金業者として金融庁に登録されているため、安心して利用することが可能です。

日本全国での融資をおこなっていますが店舗は大阪の難波のみで、店頭であれば即日融資も可能です。また、郵送物なしでの借入が可能であり、家族に知られずに利用できる点も特徴の一つです。

取り扱っているローンは、「フリーキャッシング」と「借換えローン」の2種類で、いずれも20歳以上で収入が安定している人が対象となっています。最低返済額は毎月2,000円からです。

フクホーの審査基準は大手消費者金融とは異なり、過去に金融事故を起こした方であっても柔軟に対応してもらうことができます。

| 項目 | 条件 |

ポイント |

|---|---|---|

| 審査スピード | 翌日以降 |

2点 |

| 融資スピード | 翌日以降 |

2点 |

| 借入上限金額 | 500万未満 |

2点 |

| 上限金利 | 15.0〜18.0%以下 |

4点 |

| WEB完結申し込みが可能か | 可能 |

10点 |

| 借入方法の種類 | 2種類以下 |

2点 |

| 在籍確認が書類で代替できるか | できない |

5点 |

| 無利息期間 | なし |

5点 |

| 返済方法の種類 | 3種類以下 |

2点 |

| 郵送物の有無 | 原則あり | 5点 |

セブン銀行カードローンは、全国のセブン銀行ATMやダイレクトバンキングサービスから曜日・時間帯に関わらず借入れや返済ができるカードローンです。

原則24時間利用でき、セブン銀行ATMであれば手数料はかかりません。

また、セブン銀行ATMでは1,000円単位で借りる必要がありますが、ダイレクトバンキングサービスでは1円単位で借りられるので、借入額を抑えられる点も特徴です。

続いて、マネ会編集部で独自に取得した、セブン銀行カードローンの口コミと口コミ集計結果をご紹介します。

利用者からは、セブン銀行ATMが全国各地にあり借入がしやすいという声が多く聞かれます。

郵送物に関しては、すでにセブン銀行の口座を持っているか否かで状況が異なります。口座を既に所有している場合、特別な郵送物は送られることはありません。

カードローン会社は数多くあります。どのカードローンを利用しようか迷う人もいるのではないでしょうか。

カードローン選びに迷ったら、下記の点に注目して選ぶのがおすすめです。

おすすめの選び方について、それぞれ詳しく以下で紹介するので参考にしてください。

金利が低いカードを選ぶことで、返済時の利息を抑えられる可能性があります。

一般的に消費者金融カードローンよりも、銀行カードローンの方が金利は低い傾向にあります。

金利の上限は利息制限法によって定められており、借入額10万円以下で20%、10万円以上100万円未満で18%、100万円以上で15%です。

利息制限法の範囲内でカードローン各社が独自に定めており、実際に適用される金利は、借入額と審査によって個別に決まります。

紹介したカードローン各社の適用金利は下記のとおりです。

| カードローン会社 | 適用金利 |

|---|---|

|

アイフル |

年3.0~18.0% |

|

プロミス |

年2.5~18.0% |

|

アコム |

年3.0~18.0% |

|

レイク |

年4.5~18.0% |

|

SMBCモビット |

年3.0~18.0% |

|

三井住友銀行 カードローン |

年1.5~14.5% |

|

PayPay銀行カードローン |

年1.59~18.0% |

| セントラル | 年4.8~18.0% |

|

みずほ銀行カードローン |

年2.0〜14.0% |

| au PAY スマートローン | 年2.9~18.0% |

| 住信SBIネット銀行カードローン | 年1.89~14.79% |

| ORIX MONEY(オリックスマネー) | 年1.5~17.8% |

| 東京スター銀行 スターカードローン | 年1.5~14.6% |

| 愛媛銀行 ひめぎんクイックカードローン | 年4.4~14.6% |

|

三菱UFJ銀行カードローン(バンクイック) |

年1.8〜14.6% |

| みんなの銀行Loan | 年1.5〜14.5% |

| ダイレクトワン | 年4.9~18.0% |

| UI銀行 UI Plan | 年1.3~14.5% |

| ベルーナノーティス | 年4.5~18.0% |

| オリックス銀行カードローン | 年1.7〜14.8% |

| 千葉銀行カードローン | 年1.4~14.8% |

|

楽天銀行スーパーローン |

年1.9~14.5% |

|

りそな銀行カードローン |

年3.5~13.5% |

| オリックスVIPローン | 年1.7~17.8% |

| 横浜銀行カードローン | 年1.5~14.6% |

| きらぼし銀行カードローン | 年1.6~14.8% |

| 福岡銀行カードローン | 年1.9~14.5% |

|

イオン銀行カードローン |

年3.8~13.8% |

| dスマホローン | 年3.9~17.9% |

|

ソニー銀行カードローン |

年2.5~13.8% |

| JCB CARD LOAN FAITH | 年4.4~12.5% |

| フタバ | 年14.959〜19.945% |

|

auじぶん銀行カードローン |

年1.48~17.5% |

| フクホー | 年7.3〜18.0% |

|

セブン銀行カードローン |

年12.0~15.0% |

金利だけを見ても、どのくらいの利息が発生するかイメージできないかもしれません。

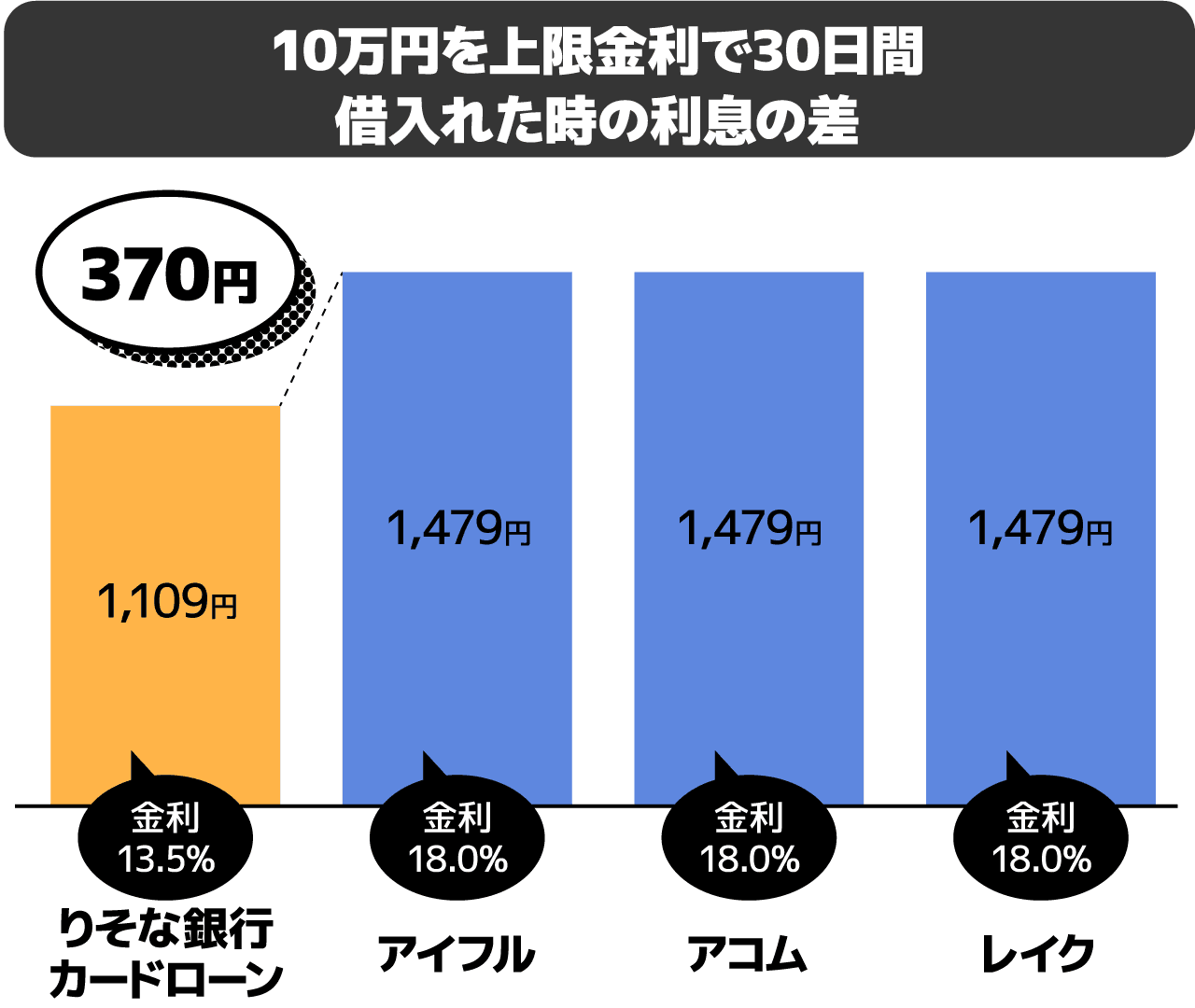

イメージを掴むために、10万円を各社の上限金利で、1ヶ月間(30日間)借入れたと仮定し、発生する利息の額をシミュレーションしてみましょう。

利息の計算式は「借入額×金利÷365日(うるう年は366日)×借入期間」です。

365日で計算すると、各社で発生する利息の額は以下のとおりです。

| カードローン会社 |

利息(10万円を上限金利で1ヶ月借りた場合) ※小数点以下切り捨て |

|---|---|

|

アイフル |

1,479円 |

|

プロミス |

1,463円 |

|

アコム |

1,479円 |

|

レイク |

1,479円 |

|

SMBCモビット |

1,479円 |

|

三井住友銀行 カードローン |

1,191円 |

| PayPay銀行カードローン | 1,479円 |

| セントラル | 1,479円 |

|

みずほ銀行カードローン |

1,150円 |

| au PAY スマートローン | 1,479円 |

| 住信SBIネット銀行カードローン | 1,215円 |

| ORIX MONEY(オリックスマネー) | 1,463円 |

| 東京スター銀行 スターカードローン | 1,200円 |

| 愛媛銀行 ひめぎんクイックカードローン | 1,200円 |

|

三菱UFJ銀行カードローン(バンクイック) |

1,200円 |

| みんなの銀行Loan | 1,191円 |

| ダイレクトワン | 1,479円 |

| UI銀行 UI Plan | 1,191円 |

| ベルーナノーティス | 1,479円 |

| オリックス銀行カードローン | 1,216円 |

| 千葉銀行カードローン | 1,216円 |

|

楽天銀行スーパーローン |

1,191円 |

|

りそな銀行カードローン |

1,109円 |

| オリックスVIPローン | 1,463円 |

| 横浜銀行カードローン | 1,200円 |

| きらぼし銀行カードローン | 1,216円 |

| 福岡銀行カードローン | 1,191円 |

|

イオン銀行カードローン |

1,134円 |

| dスマホローン | 1,471円 |

| ソニー銀行カードローン | 1,134円 |

| JCB CARD LOAN FAITH | 1,027円 |

| フタバ | 1,639円 |

|

auじぶん銀行カードローン |

1,438円 |

| フクホー | 1,479円 |

|

セブン銀行カードローン |

1,232円 |

金利が13.5%のりそな銀行カードローンと、18.0%のアイフル、アコム、レイクを比較した場合、利息の差は約370円です。

10万円を1ヶ月程度の借入れだと、金利の違いによる利息の差はそれほど大きく感じないかもしれません。

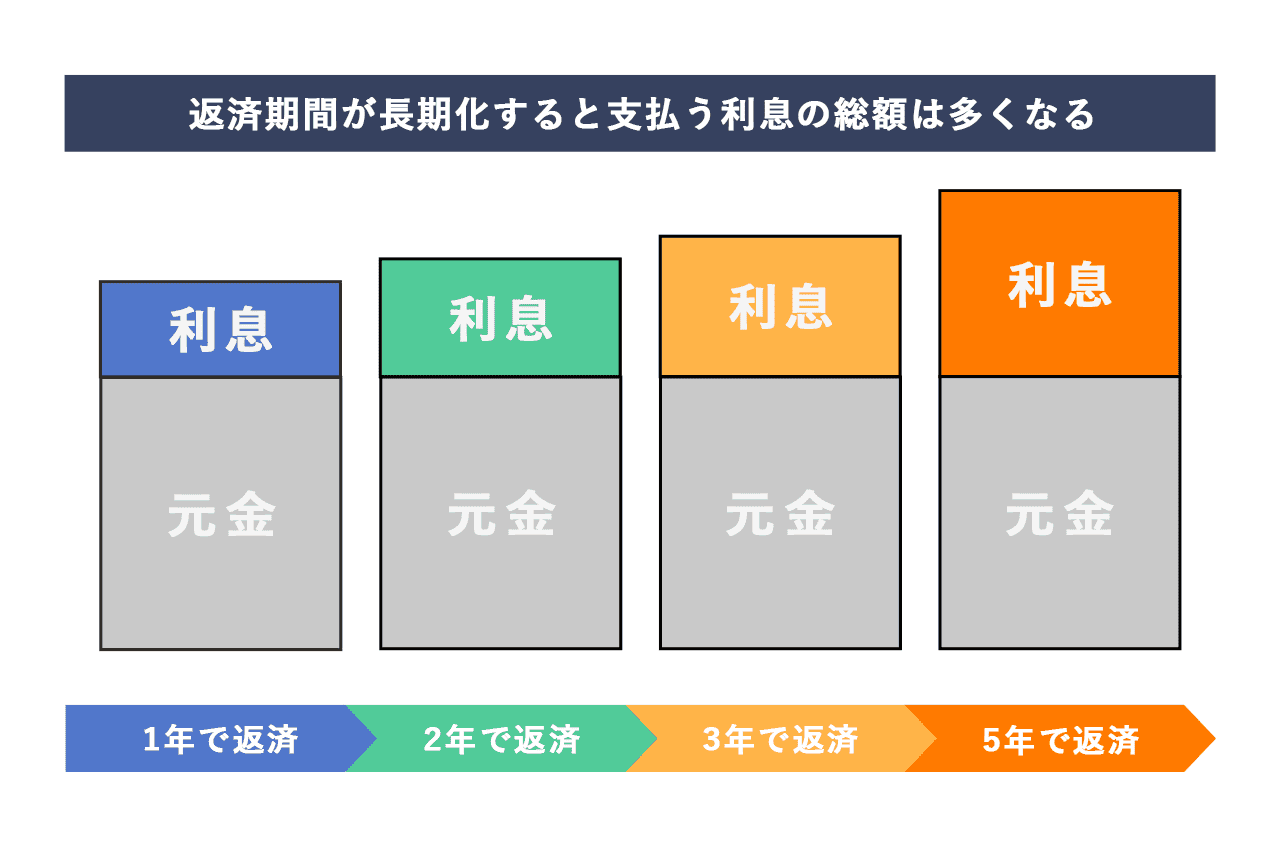

しかし、利息は借入額と借入期間に比例して高額になる点には注意が必要です。

金利だけを比較した際にはわずか数%の差でも、借入額と借入期間によっては、利息に大きな違いがでてくる場合があります。

まとまった金額を長期間借りることを考えている人は、できるだけ金利が低いカードローンを選びましょう。

カードローンに対して高利息の印象を持っている人もいるでしょう。

借入する前に計画的な借入を行えば、それほど膨らむことは少ないのです。

多重債務者の増加が原因で、平成18年度に利息制限法が改訂され、カードローンの最高金利が20%未満に抑えられたので、そこまで心配することもないかもしれません。

第一章

利息等の制限(利息の制限)

第一条

金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

一 元本の額が十万円未満の場合 年二割

二 元本の額が十万円以上百万円未満の場合 年一割八分

三 元本の額が百万円以上の場合 年一割五分

一部のカードローンでは、はじめて利用する人を対象として、無利息期間を設定している場合があり、利息を抑えての借入れが可能です。

上記は無利息期間をわかりやすく解説した画像となります。このように無利息期間中は利息が一切かからないため、この期間内に返済すれば借りた元本だけの返済で済みます。

なお、本記事で紹介したなかで、無利息期間があるカードローンは下記のとおりです。

| カードローン会社 | 無利息期間 |

|---|---|

| アイフル | 契約日の翌日から30日間 |

| プロミス | 初回借入の翌日から30日間 |

| アコム | 契約日の翌日から30日間 |

| レイク |

契約日の翌日から60日間(※1) 契約日の翌日から365日間(※2) |

| PayPay銀行カードローン |

初回借入日から30日間 |

|

セントラル |

契約日の翌日から30日間 |

|

東京スター銀行 スターカードローン |

契約日から30日間 |

|

愛媛銀行 ひめぎんクイックカードローン |

契約日から30日間 |

|

ダイレクトワン |

初回借入の翌日から55日間 |

|

ベルーナノーティス |

借入の翌日から14日間 |

|

オリックス銀行カードローン |

契約日の翌日から30日間 |

|

フタバ |

契約日の翌日から30日間 |

上述したように、無利息期間中に返済できれば利息なしでも借入れが可能です。

少額の借入れや、少しでも利息を抑えたい人は、無利息期間があるカードローンを選びましょう。

なお、無利息期間の条件には注意してください。

多くの場合、無利息期間は「契約日の翌日から○○日間無利息」という条件となっています。

この場合、借入れしていなくても契約日の翌日から無利息期間が始まるため、契約後に指定の日数が経過すると、借入の有無に関わらず、無利息期間は終了します。

なお、プロミスのように「初回借入の翌日から○○日間無利息」という条件となっているカードローンもあり、この場合はじめて借入れしたタイミングで無利息期間が始まります。

はじめて借りるまでは無利息期間が始まらないため、契約から借入までの時間が空いても無利息期間は消滅しません。

何かあったときのために契約だけしておきたいという場合は、プロミスがおすすめです。

審査が不安な方は、特に審査通過率が高いカードローンを選ぶことがおすすめです。

審査通過率は、申込んだ人のなかで実際に融資を受けられた割合を表しており、カードローンによって異なります。

一部の金融機関では決算資料などに審査通過率を掲載しており、公式Webサイト上から確認できます。

例えば、消費者金融であれば、アイフルは「アイフル月次推移」、プロミスは「SMBCコンシューマーファイナンス月次営業指標」、アコムは「2024年3月期 第2四半期決算」、レイクは「SBI新生銀行 四半期データブック2023年6月末」にて、下記の審査通過率を公表しています。

| 消費者金融 | 審査通過率 | 期間 |

|---|---|---|

| アイフル | 38.8% |

2023年10月 |

| プロミス | 35.6% |

2023年11月 |

| アコム | 42.3% |

2023年9月 |

| レイク | 26.6% |

2023年6月 |

比較的新しい審査通過率を見ると、アコムが42.3%と最も高く、次いでアイフルの38.8%、プロミスの35.6%と続きます。そのため、審査に不安を感じており審査通過率を重視するのであれば、この3社を優先的に検討してみてはいかがでしょうか。

特に、アコムとアイフルは40%前後で推移しているため、10人に4人程度が審査に通過している計算となり、借入れ希望者にとっては納得感のある水準です。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

初回契約翌日から365日(※)

|

| 審査時間 | 最短20分 | 最短18分 | 最短3分 | 申込み後最短15秒 |

| 実質年率 | 年2.40〜17.90% | 年3.00〜18.00% | 年2.50〜18.00% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 |

審査通過率が低いということは、その分審査が厳しい可能性も考えられますが、必ずしもそうであるとは限りません。

実際の審査では、申込み者の個々の条件や金融機関の方針によって結果が変わります。例えば、収入や勤続年数、他社からの借入状況などは審査結果に大きく影響します。

そのため、審査通過率のみに注目するのではなく、自身の信用状況などを考慮したうえでカードローンを選ぶことが大切です。また、複数のカードローンを比較検討することで、自分に合ったカードローンを見つけやすくなります。

審査通過率は参考の一つとして捉えつつ、ほかの要素も踏まえてカードローンを選ぶことが重要です。

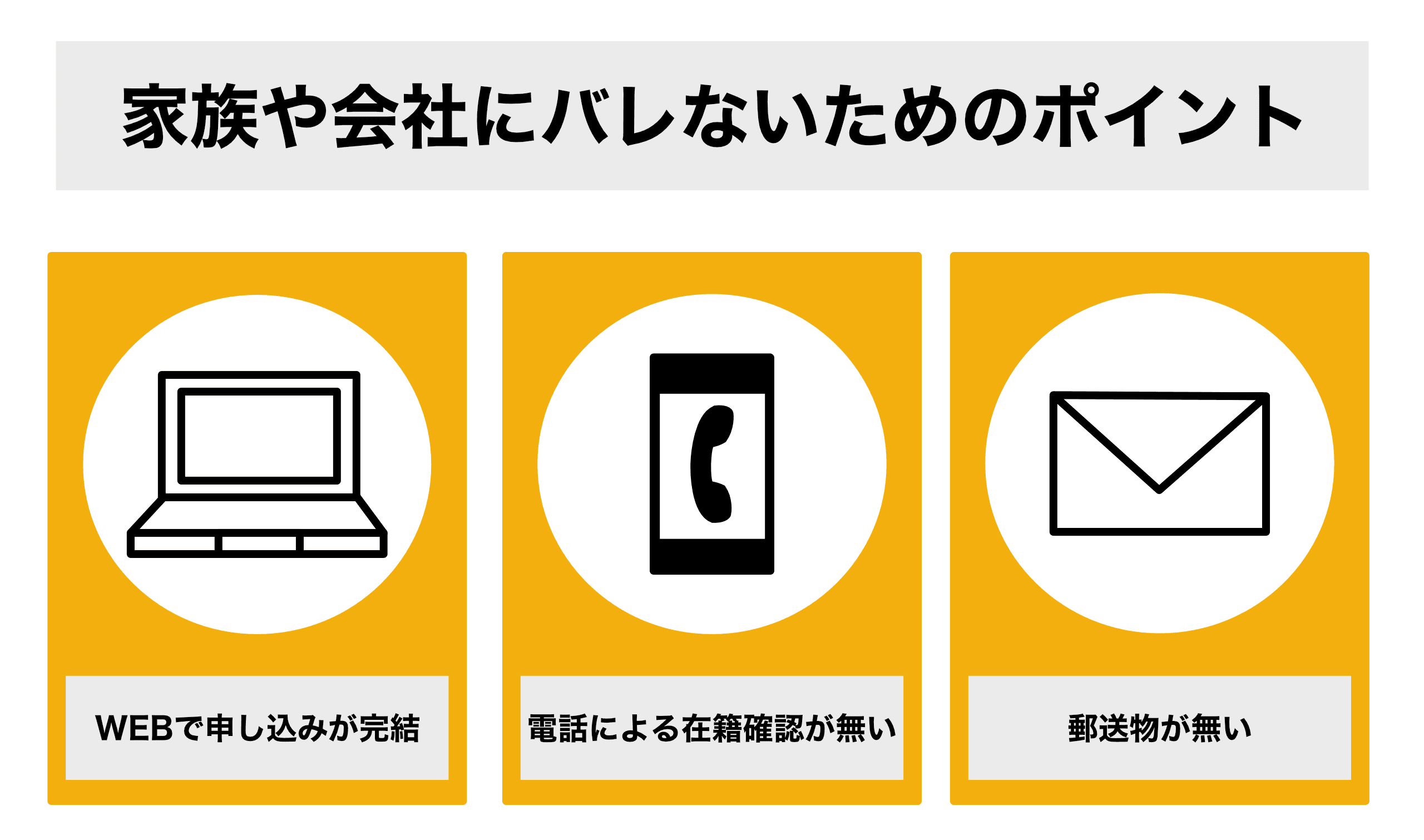

カードローンの利用を家族や職場の人にバレたくない場合、Web完結が可能かつ、在籍確認が書類で完了するカードローンがおすすめです。

郵送物なしで利用できるカードローンを選べば、さらに周囲の人に知られることなくカードローンに契約できます。

Webで申し込みから借入れまで可能、郵送物なしでの契約が可能、カードローンなしで借入れや返済が可能、電話による在籍確認なしの条件が揃ったカードローンは下記の4社です。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

初回契約翌日から365日(※)

|

| 審査時間 | 最短20分 | 最短18分 | 最短3分 | 申込み後最短15秒 |

| 実質年率 | 年2.40〜17.90% | 年3.00〜18.00% | 年2.50〜18.00% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 |

カードローン会社のなかには、Web完結での申し込みに対応しているものの、郵送物なしにはできないケースや、原則として電話による在籍確認を行っている会社もあります。

基本的に申込者のプライバシーを尊重した方法で、在籍確認の電話や郵便物の郵送がおこなわれますが、少しでも周囲の人にバレる可能性を抑えたい人は、上記の4社から選ぶと良いでしょう。

急ぎでお金を用意しなければいけない時は、即日融資が可能なカードローンを選ぶのがおすすめです。即日融資とは、申込みをおこなった当日に審査が完了し、その日のうちに借入れが可能なサービスです。

即日融資をおこなっているカードローンであっても、審査時間や融資時間には違いがあるため、急ぎの場合は即日融資をおこなっているカードローンのなかでも、特に融資スピードが速いカードローンを選ぶことが重要です。

なかでも、ランキングで紹介している、アイフルは最短18分、アコムは最短20分、プロミスは最短3分と即日融資が可能なため、とにかく早く借入れたいという方にはおすすめです。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短20分 | 最短18分 | 最短3分 |

| 実質年率 | 年2.40〜17.90% | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 |

消費者金融や銀行は、貸金業法や銀行法のもとで審査をおこなっています。そして、審査段階で細かく確認をおこなうカードローンほど審査時間が長引く傾向にあります。

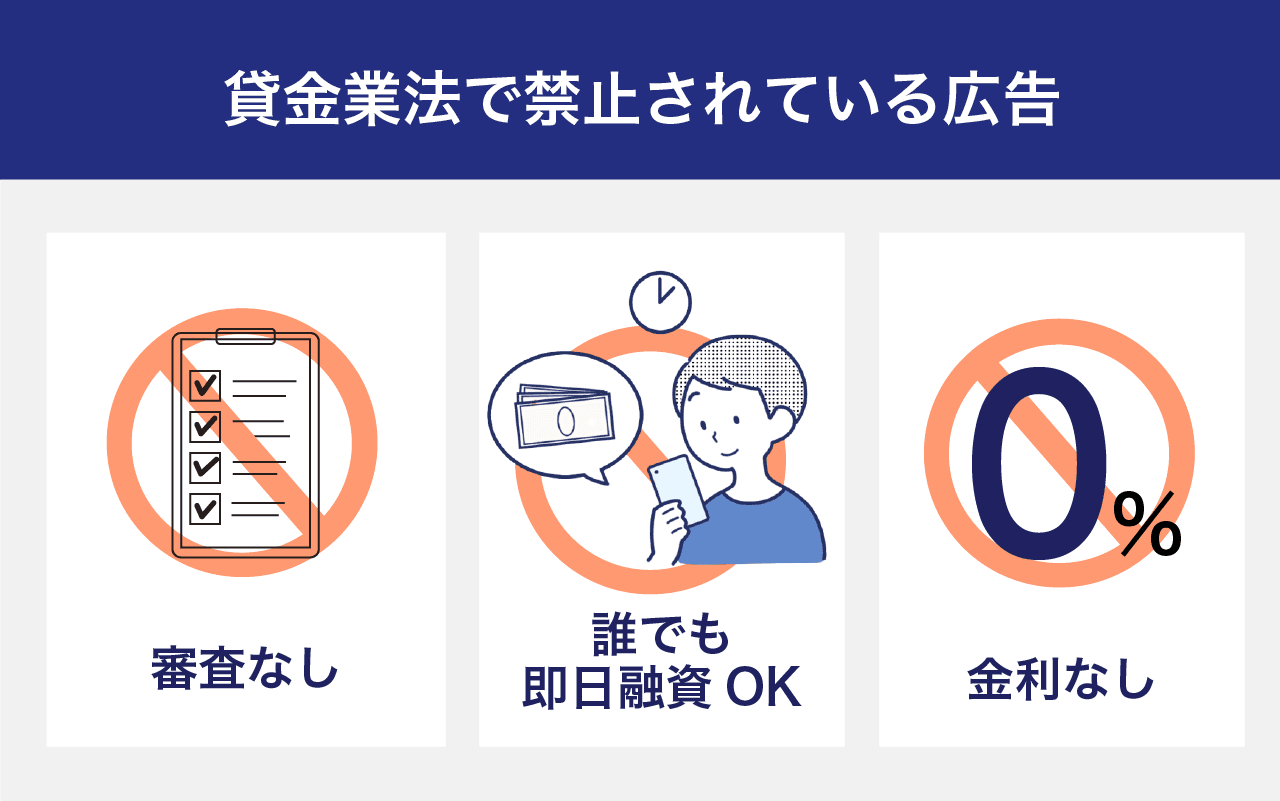

また、急ぎでお金が必要な場合であっても、審査をおこなわない業者は利用しないようにしましょう。審査をおこなわずに貸付けをおこなうのは貸金業法に違反しており、違法業者である可能性が高いためです。

違法業者から借入れると法外な利息が請求されたり、過度な取り立てにあったりするリスクがあるため、注意が必要です。

即日融資をおこなっているカードローンに申込む際は、下記のポイントを抑えましょう。

これらの点に注意して申込みをおこなうことで、即日融資を受ける可能性を高めることができます。

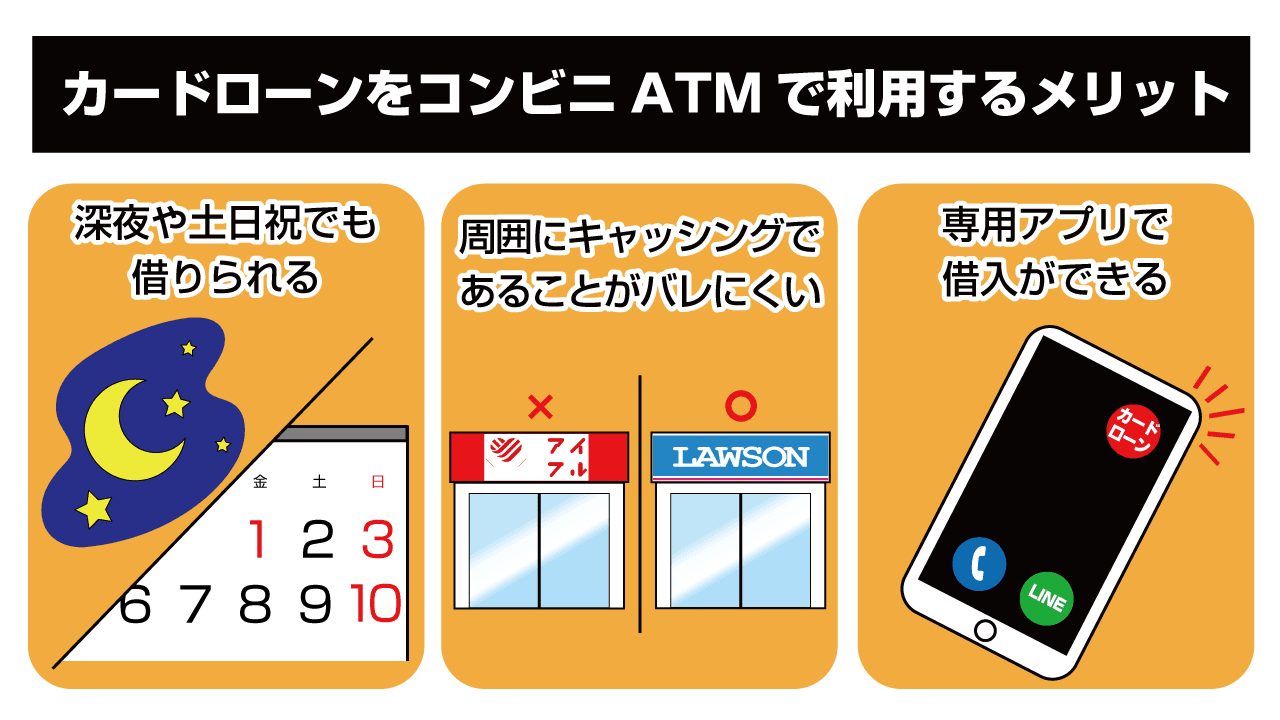

土日や祝日にお金が必要になった場合、土日でも審査をおこなっている年中無休のカードローンを選びましょう。

平日は忙しく、営業時間内にカードローンの申込み手続きをおこなうことが難しいことがあります。ほかにも、週末に急にお金が必要になった場合なども、平日のみ審査を受け付けているカードローンでは対応することができません。

銀行カードローンは土日祝日でも申込みを受付けていることも多いですが、審査は進まないため、土日祝日に即日融資でお金を借りるのなら消費者金融カードローンを選ぶ必要があります。

土日祝日でも審査をおこなっているおすすめの消費者金融は、アイフル・プロミス・アコム・レイク・SMBCモビットの5社です。

土日祝日でもプロミスは最短3分、アイフルは最短18分、アコムは最短20分で融資可能です。

ただし、審査対応時間を遅れると翌営業日に審査が回ってしまうため、土日祝日に即日融資を受けたい場合は日中のできるだけ早い時間に申込みましょう。

カードローン選びは年代や職業によって重視すべきポイントが異なります。

主婦や学生、フリーターの方、年金受給者など、それぞれの立場に応じた選び方を知ることで、無理なく安心して利用できるカードローンに出会えるはずです。

ここでは、年代・職業別に失敗しないカードローンの選び方をわかりやすく解説します。

専業主婦やパート主婦がカードローンを利用する際には、「収入の有無」と「配偶者の収入状況」が大きなポイントになります。

まず、専業主婦の場合は本人に収入がないため、配偶者に安定した収入があることが前提となります。

このようなケースでは、配偶者貸付に対応したカードローンを選ぶのがおすすめです。

配偶者貸付とは、総量規制の例外貸付であり、無収入の主婦でも配偶者の年収と合算した金額の3分の1以下の借入れが認められる制度のことです。

利用には、配偶者の同意や収入証明書の提出が必要ですが、安全性の高い正規の方法として、多くの主婦の方に選ばれています。

一方、パートなどで一定の収入がある主婦であれば、自身の収入をもとに申込が可能です。

この場合、勤務年数や収入の安定性を重視して審査されることが多いため、月収に見合った利用限度額で、金利が低めのカードローンを選ぶことがポイントです。

専業主婦でも借りられるカードローンの詳細については、下記の記事を参考にしてください。

学生がカードローンを利用する際には、「申込条件に学生でもOKと明記されているか」「安定した収入があるか」の2点が重要なポイントです。

ほとんどのカードローンは、申込対象を「安定した収入のある方」としており、アルバイトをしていない学生は利用できないケースが多くなっています。

そのため、まずはアルバイトなどで継続的な収入があることが前提になります。

学生向けカードローンを選ぶ際には、「少額から借りられる」「金利が低め」「借り過ぎを防ぐ仕組みがある」といった条件を重視しましょう。

特に学生の場合、学費や一人暮らしの生活費、突然の出費などで一時的にお金が必要になるケースが多いため、少額から無理なく利用できるサービスが適しています。

学生におすすめのカードローンの詳細について知りたい方は、下記の記事も参考にしてください。

フリーランスの方がカードローンを選ぶ際は、「収入が不安定でも審査に通りやすいか」「必要書類が用意できるか」が重要なポイントになります。

会社員と異なり、毎月の収入に波があるため、金融機関によっては審査が厳しくなる傾向があります。

まずは、「自営業・個人事業主も申込可」と明記されているカードローンを選ぶことが大切です。

特に消費者金融系は、銀行系に比べて審査が柔軟な場合が多く、即日融資にも対応しているため、急な資金ニーズに対応しやすいメリットがあります。

また、審査では確定申告書や所得証明書の提出が求められることが多いため、日頃から収入管理をしておくと安心です。

収入が証明しやすく、事業の継続性が見えるようにしておくと、審査通過の可能性も高まるでしょう。

フリーランスにおすすめのカードローンの詳細について知りたい方は、下記の記事も参考にしてください。

アルバイト雇用の方がカードローンを選ぶ際には、「安定した収入があるかどうか」が最大のポイントになります。

正社員と違い雇用が不安定と思われがちですが、継続的にアルバイトなどで収入があれば、カードローンの審査に通る可能性は十分あります。

まず注目したいのは「申込条件にパート・アルバイト可と明記されていること」。このようなカードローンはフリーターでも利用しやすく、審査も比較的柔軟に対応してもらえる傾向があります。

次に大切なのが、「少額から借りられる」「金利が明確で低め」「返済方法が選べる」といった使いやすさです。

無理のない範囲で必要な金額だけを借りることが、安定した返済につながります。

フリーターの方におすすめのカードローンの詳細について知りたい方は、下記の記事も参考にしてください。

高齢の方や年金を受給している方がカードローンを検討する際には、「申込可能な年齢の上限」と「年金収入が審査対象として認められるか」の2点をまず確認することが大切です。

多くのカードローンには上限年齢が設定されており、これを超えていると申込むことができません。

また、収入として年金のみの場合でも申し込める商品を選ぶことが重要です。

なかには「年金受給者OK」と明記されているカードローンもあり、そうした商品を選べば審査に通る可能性が高まります。

高齢の方が利用する場合は、「借り過ぎを防ぐための少額融資に対応していること」「返済が無理なく続けられる金利水準であること」「返済方法がわかりやすいこと」などもポイントになります。

特に返済が長引くと年金生活に影響を及ぼす恐れがあるため、短期間で完済できるような仕組みやシンプルな返済プランがある商品を選びましょう。

高齢者の方におすすめのカードローンの詳細について知りたい方は、下記の記事も参考にしてください。

日本に在住する外国人の方がカードローンを利用するには、「外国籍の方でも申込めるかどうか」が明記されているカードローンであることが大切です。

次に重要なのが、「在留カード(または特別永住者証明書)」の提示と、「在留期間・居住年数」の条件です。

多くの金融機関では、一定期間以上の在留歴や、在留期間の残存期間が審査に影響する場合があります。

そのため、永住権を持っている方や、長期滞在ビザを保有している方のほうが審査に通りやすい傾向にあります。

外国人の方におすすめのカードローンの詳細について知りたい方は、下記の記事も参考にしてください。

無職の方は基本的にカードローンの審査にとおりにくいですが、例外的に申込可能なケースもあります。

たとえば、配偶者に収入がある専業主婦や、年金や不動産収入など安定した収入がある方は、対象となるカードローンが存在します。

選ぶ際は、収入証明が不要な少額融資型のローンを検討しましょう。

ただし、返済能力がないままの借入はリスクが高いため、必要に応じて自治体の支援制度や公的貸付も視野に入れることが大切です。

無職の方におすすめのカードローンの詳細について知りたい方は、下記の記事も参考にしてください。

産休・育休中にカードローンを利用する際は、基本的に銀行カードローンを選ぶのがおすすめです。

消費者金融は総量規制により利用できないことが多いため、収入が一時的にない期間でも復職予定や勤続年数などを重視して審査される銀行を選びましょう。

また、配偶者に安定収入があれば「配偶者貸付制度」を利用できる消費者金融も一部ありますが、とはいえ、現在は多くの大手消費者金融がこの制度を扱っていないため、実際には配偶者が申込んだほうがスムーズです。

産休・育休中の方におすすめのカードローンの詳細について知りたい方は、下記の記事も参考にしてください。

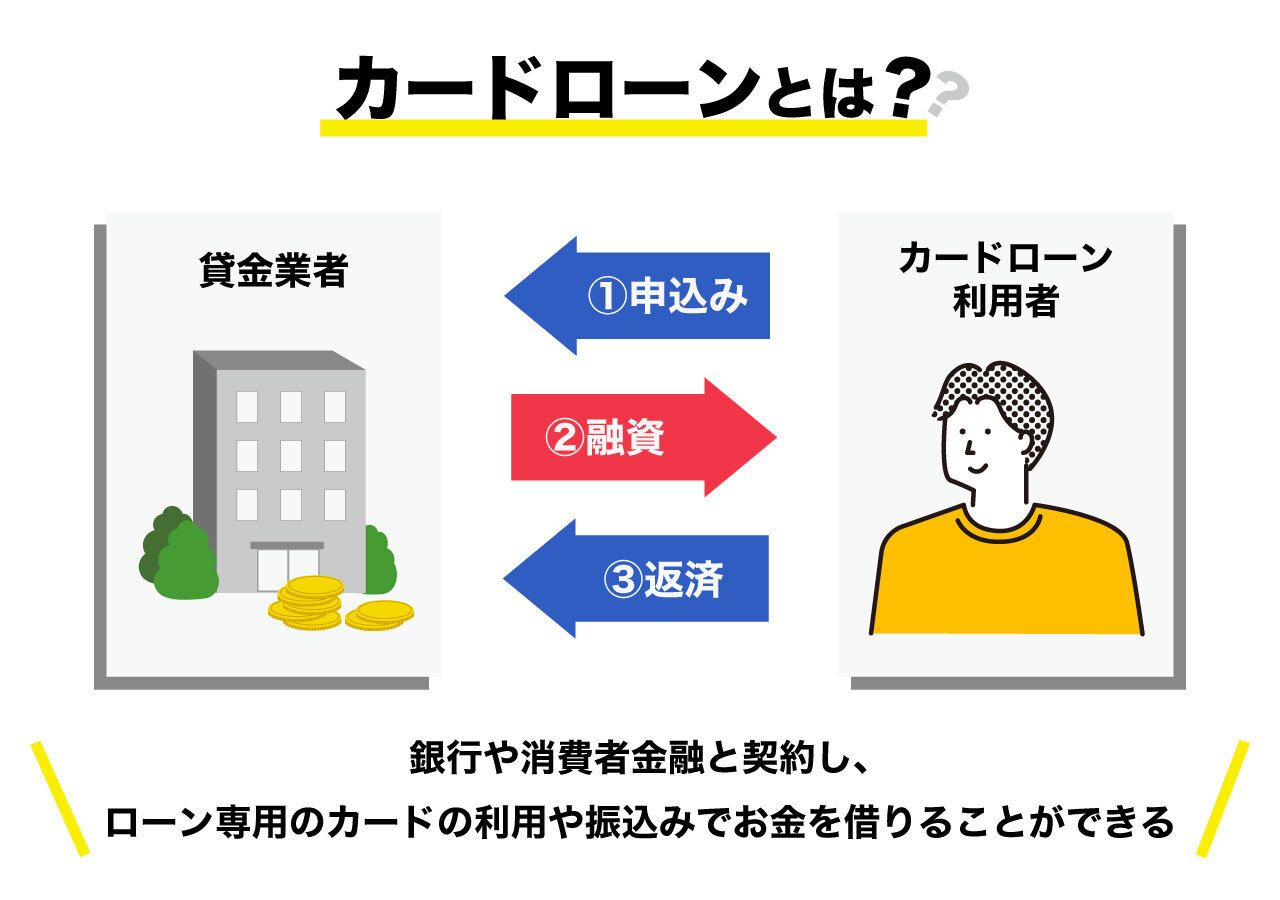

カードローンとは金融機関などからお金を借りる方法の1つです。

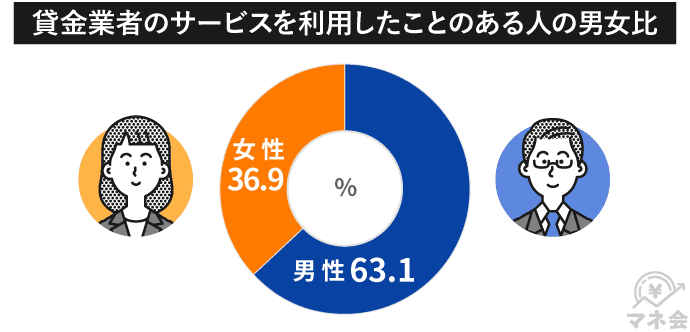

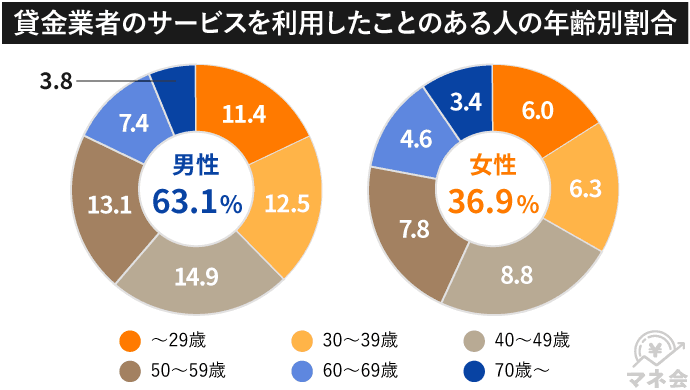

下記のグラフは「センター会員一覧 | 全国銀行個人信用情報センター | 一般社団法人 全国銀行協会」、「貸金業者登録一覧」を参考にしたカードローンの利用者の年齢別の割合と男女比をまとめたグラフです。

グラフを見るとわかるように、カードローンは老若男女問わず多くの方から利用されていることがわかります。

このようにカードローンは身近にある「お金を借りる方法」としては多くの方に利用されています。

続いて、カードローンの特徴を詳しく見ていきます。

多くのローン商品では、借入れたお金の使い道が限定されていることもあり、購入する物やサービスに関する見積書や返済計画書などの提出が求められること場合があります。しかし、カードローンではこのような制限がなく、生活費、旅行費、教育費、趣味やレジャーなど、幅広い用途に利用することができます。

例えば、冠婚葬祭などで急な出費が必要になった場合や、友人と突発的に旅行に出かけることになった場合、資格取得のための費用、子供の教育費用など、さまざまなイベントに対応できる点がカードローンの特徴です。

また、生活費が足りなくなった場合や、月末の支払いに間に合わせるためなどの、短期間の資金繰りとして活用できます。

ただし、日常的な生活費を補填するためやギャンブル、すでに作ってしまった借金の返済など、計画的でない使い方をしてしまうと、返済の遅延や多重債務に陥るリスクがあるため注意しましょう。

カードローンは、ほかのローン商品より比較的審査が速いメリットがあります。

審査が速い主な理由は、保証人や担保が不要であることです。

一般的にローンを申込む際には、不動産などの担保や保証人が求められることが多く、これらの担保を準備するためには時間も必要なため借入れのハードルが高くなります。

しかし、カードローンでは担保や保証人が不要であることが多いため、審査の工程が大幅に短くなることから、比較的速い借入れが可能となっています。

特に消費者金融系のカードローンは、審査の速さをサービスの特徴としている場合も多いのです。

そのため、急ぎで現金が必要な場合は消費者金融カードローンがおすすめです。例えば、アイフル・プロミス・アコムなどのカードローンは、最短即日融資に対応しています。

ほかにも、申込みは多くのカードローンがオンラインで審査から融資までを一貫しておこなっています。これにより、カードの発行を待つことなく融資を受けることが可能となっています。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短20分 | 最短18分 | 最短3分 |

| 実質年率 | 年2.40〜17.90% | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 |

ランキングで紹介したカードローン各社では、下記のように利用限度額の上限が定められています。

| カードローン会社 | 利用限度額 |

|---|---|

| アイフル | 1万円~800万円 |

| プロミス | 1万円~800万円 |

| アコム | 1万円~800万円 |

| レイク | 1万円~500万円 |

| SMBCモビット | 1万円~800万円 |

| 三井住友銀行 カードローン | 10万円~800万円 |

| PayPay銀行カードローン | 10万円~1,000万円 |

| セントラル | 1万円~300万円 |

| みずほ銀行カードローン | 10万円~800万円 |

| au PAY スマートローン | 1万円~100万円 |

| 住信SBIネット銀行カードローン | 10万円~1,000万円 |

| ORIX MONEY(オリックスマネー) | 10万円~800万円 |

| 東京スター銀行 スターカードローン | 10万円~1,000万円 |

| 愛媛銀行 ひめぎんクイックカードローン | 10万円~800万円 |

| 三菱UFJ銀行カードローン(バンクイック) | 10万円~500万円 |

| みんなの銀行Loan | 10万円~1,000万円 |

| ダイレクトワン | 1万円~300万円 |

| UI銀行 UI Plan | 30万円~1,000万円 |

| ベルーナノーティス | 1万円~300万円 |

| オリックス銀行カードローン | 10万円~800万円 |

| 千葉銀行カードローン | 10万円〜800万円 |

| 楽天銀行スーパーローン | 10万円~800万円 |

| りそな銀行カードローン | 10万円〜800万円 |

| オリックスVIPローン | 30万円~800万円 |

| 横浜銀行カードローン | 10万円~1,000万円 |

| きらぼし銀行カードローン | 10万円~1,000万円 |

| 福岡銀行カードローン | 10万円~1,000万円 |

| イオン銀行カードローン | 10万円〜800万円 |

| dスマホローン | 1万円~300万円 |

| ソニー銀行カードローン | 10万円〜800万円 |

| JCB CARD LOAN FAITH | 50万円~500万円 |

| フタバ | 1万円~50万円 |

| auじぶん銀行カードローン | 10万円〜800万円 |

| フクホー | 5万円~200万円 |

| セブン銀行カードローン | 10万円~300万円 |

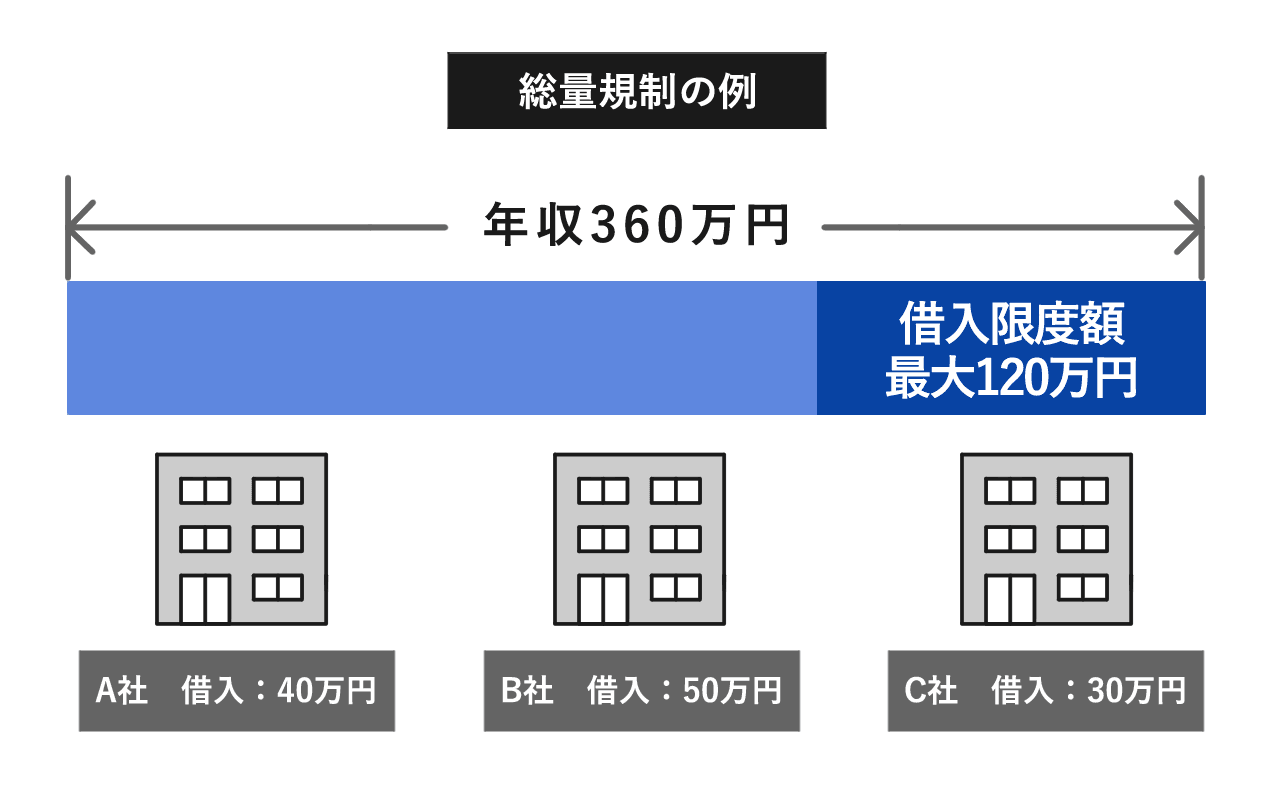

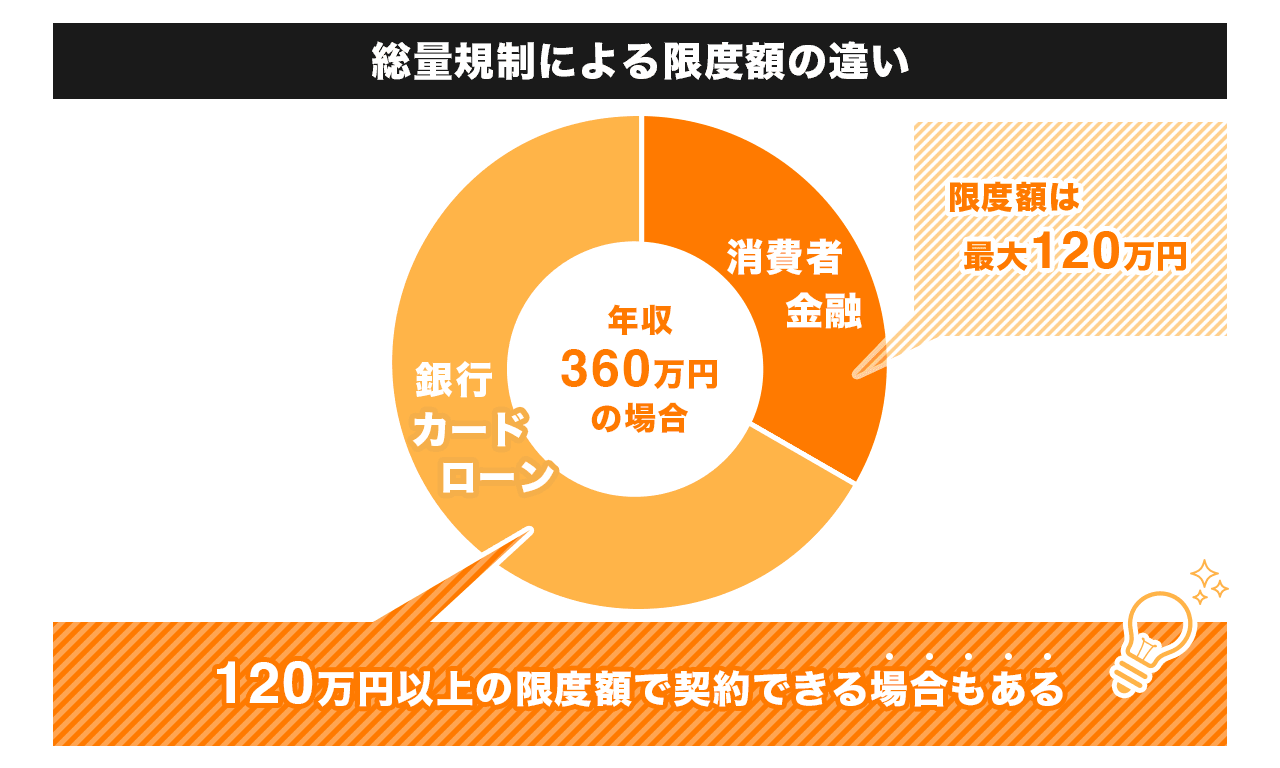

消費者金融カードローンで借りることができる限度額は、貸金業法の「総量規制」によって定められており、年収の3分の1以内に制限されています。

また、返済実績がない初回利用時は、10万円〜30万円など、返済能力に比べて低めの金額で設定されることが一般的とされています。

限度額は契約後に増額の申し込みができるので、限度額が足りないと感じる人は、増額に申し込んでみましょう。

カードローンの金利は、「利息制限法」という法律により上限が決められています。

具体的に、借入金額に応じて以下のような上限金利が設定されています。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 年利20% |

| 10万円以上100万円未満 | 年利18% |

| 100万円以上 | 年利15% |

借入金額が大きくなればなるほど、適用される金利は低くなります。

利息制限法は、金融業者による過剰な貸し付けを防止し、借主の保護を目的として作られた法律です。金融業者がこれを超える高金利の契約を結ぶことはできません。

例えば、50万円を借入れた場合、年18%までが法的な上限金利となります。

利息は、この金利によって計算される「借入れに対する使用料」のようなもので、利息の計算式は次の通りです。

利息の計算式

利息 = 借入金額 × 金利 × 借入日数 / 365日

例えば、借入金額が100万円、金利が年15%、30日間借入れた時の利息は、次のようになります。

利息の計算例

100万円 × 15% × 30日 / 365日 = 約12,300円

利息が膨らむ要因は、借入金額の多さ、金利の高さ、借入期間の長さです。

カードローン各社のWebサイトでは、返済シミュレーション機能を利用できる場合が多いため、あらかじめ返済総額や利息総額を試算し、返済計画を立てることが可能です。借入時の準備として利用してみましょう。

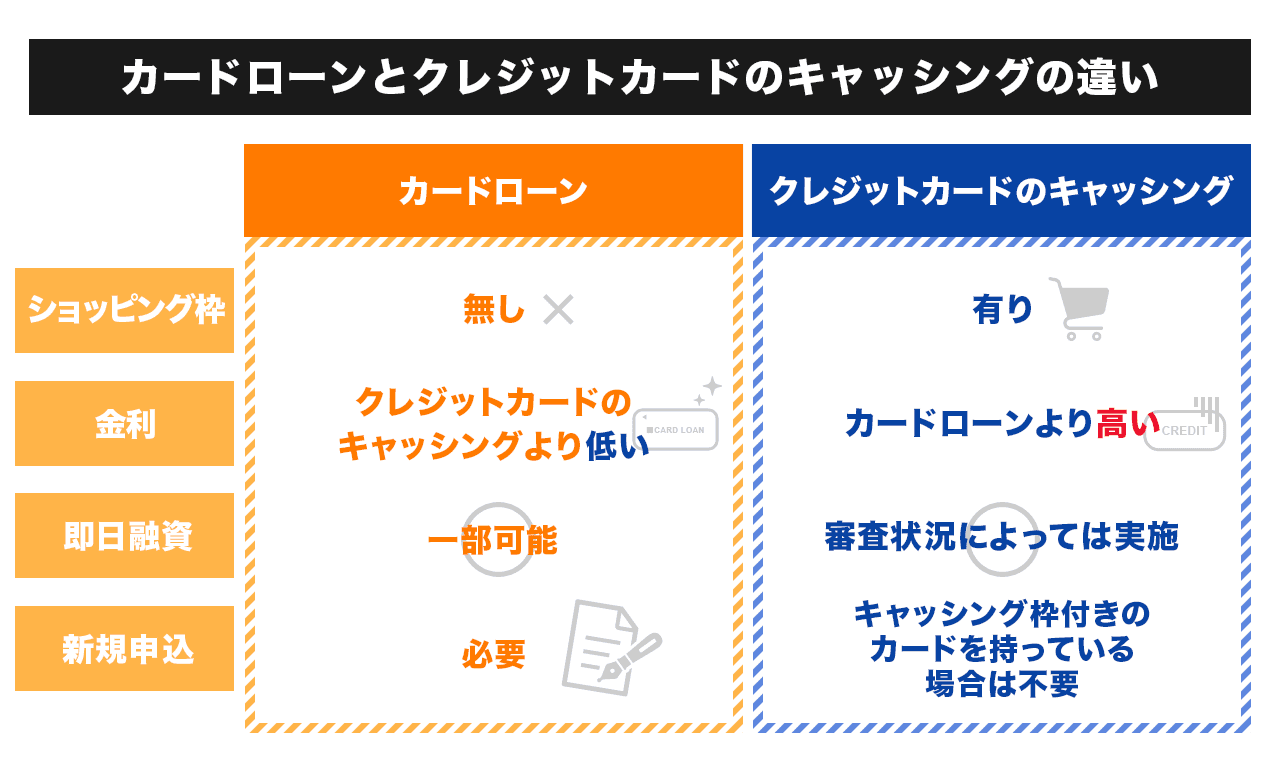

カードローンとクレジットカードのキャッシング機能では、借入可能な金額に差があります。

カードローンの借入限度額は、一般的に10万円~800万円程度と幅広く設定されています。

一方、クレジットカードのキャッシング機能の借入限度額は、通常のショッピング枠と共有されています。そのため、ショッピング枠のなかから、キャッシングに回せる金額が決められています。

そのほか、金利はカードローンが4.0%~18.0%程度となっており、クレジットカードのキャッシング機能は、18.0%前後に設定されていることが多く、カードローンと比べると高めです。

カードローンとキャッシングで目的に合った方を選ぶことが大切ですが、金利負担を抑えたい場合はカードローンを、海外でのキャッシングを考えている場合はクレジットカードを選ぶのがおすすめです。

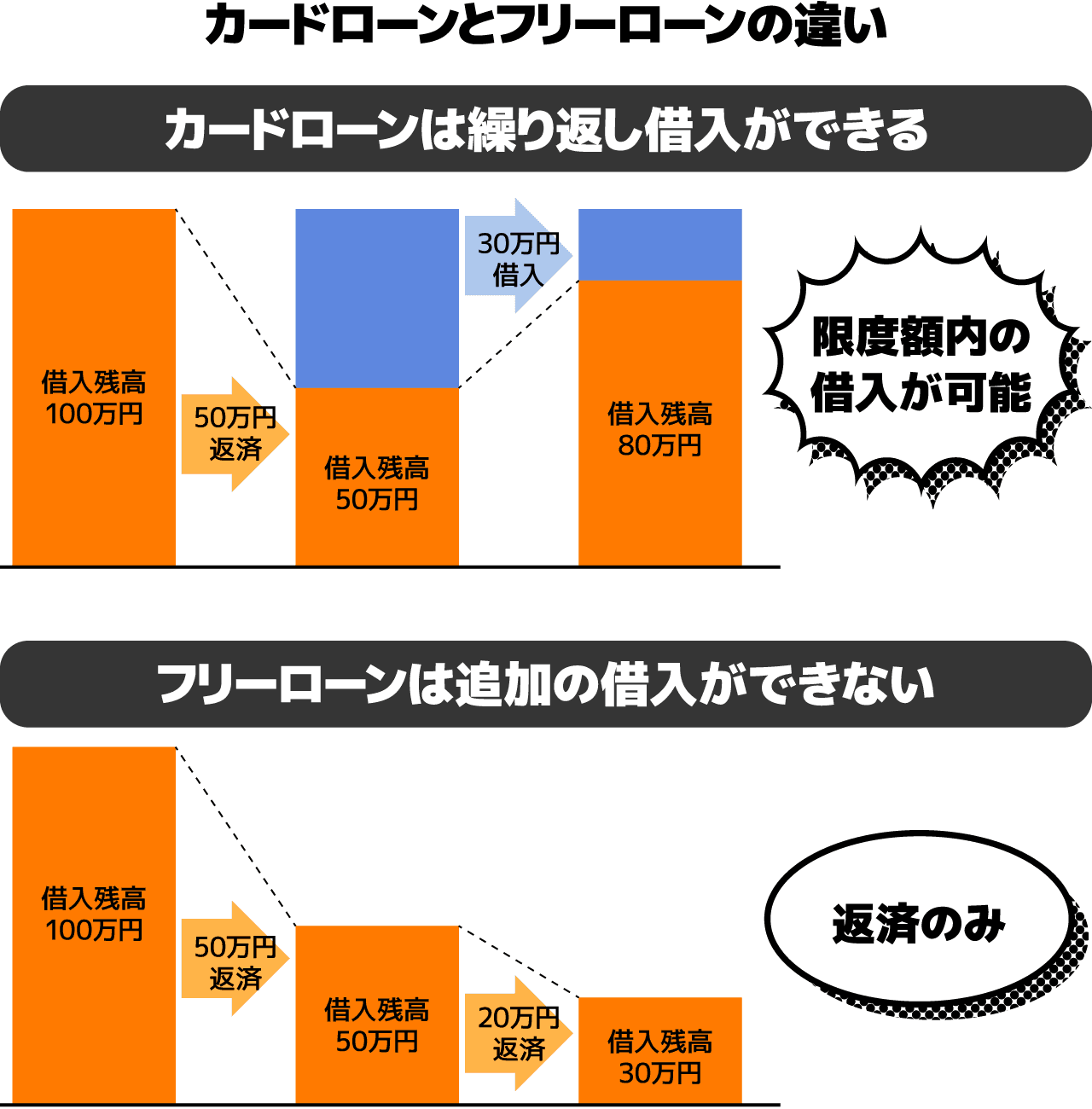

カードローンとフリーローンは、どちらも借りたお金の使い道に制限がなく個人向けのローン商品となっていますが、大きく分けて異なる点が3つあります。

1つ目は借入れ回数です。

カードローンは、設定された利用限度額の範囲内であれば、複数回に分けて借入れが可能です。例えば、100万円の利用限度額が設定されていた場合、まず最初に50万円を借入れ、2ヶ月後にさらに30万円を借入れ、といったように必要なタイミングで追加でお金を借りることができます。

一方、フリーローンの場合は1回限りの借入れとなります。上記のカードローンの例であれば、100万円必要な場合は最初に一括して100万円を借入れることになり、追加での借入れはできません。

2つ目は金利です。

フリーローンはカードローンよりも金利が低めに設定されている傾向があります。とにかく低金利を優先したいという場合は、フリーローンを選ぶと良いでしょう。

ただし、フリーローン商品や銀行によってはカードローンの方が金利が低い場合もあるため、事前に確認しておくのがおすすめです。

3つ目は返済管理です。

フリーローンは返済額が決まっているため残債の管理がしやすく、計画的に返済を進められるメリットがあります。カードローンは柔軟な返済が可能であることはメリットですが、計画性を持って返済を進めないと思ったより元金が減っていない、ということもあるため、返済管理に自信が無い方はフリーロンがおすすめです。

メリット・デメリットはあるものの、自分の状況に合わせてカードローンとフリーローンを使い分けることで、ローン商品を効果的に活用できます。

カードローンの大きなメリットのひとつは、担保や保証人が不要なことです。申込者本人の信用情報と収入証明書によって審査がおこなわれます。

また、借りたお金の使い道は原則自由です。事業性資金など一部の用途を除いて、ほとんどの場合は借入金を自由に使うことができます。

一度契約すれば、限度額の範囲内で何度でも繰り返し借入れができる点もメリットです。

そして、カードローンのなかには、申込んだ当日に借り入れができる、即日融資に対応しているものもあります。

定期的な収入があり、計画的な借入れができるのであれば、上手にカードローンを活用することで生活に余裕が生まれます。

カードローンは無担保・無保証人の金融商品になるため、金融機関にとって貸し倒れリスクが高くなります。そのリスクを補うために、カードローンの金利はほかのローン商品と比べて高めに設定されています。

金利が高いということは、借入れ期間が長くなればなるほど、返済総額に占める利息の割合が大きくなるということです。

計画的な返済を心がけないと、金利負担が重くなってしまう可能性があります。

そのほかにも、カードローンの返済が遅れた場合、延滞の情報が信用情報機関に登録され、自分の信用情報に傷がつくことになります。

信用情報は、ローンやクレジットカードの審査だけでなく、アパートの賃貸契約や携帯電話の契約など、様々な場面で影響を受けます。

返済の遅れには十分注意し、信用情報を傷つけないように心がけましょう。

カードローンのなかにも、いくつかの種類があります。

それぞれの特徴を理解することで、自分に合ったカードローンを選ぶことができます。

ここでは、下記の主要なカードローンの種類について詳しく見ていきましょう。

消費者金融カードローンとは、アコムやアイフル、プロミスなどの消費者金融会社が提供しているカードローンです。

消費者金融カードローンの大きな特徴は、申込みから融資までのスピードの速さです。

最短即日融資が可能で、Web完結での申込みに対応しているため、自宅からスマホやパソコンを使って借入れができるメリットがあります。

金利の面では、銀行カードローンよりも高めに設定されています。

急ぎでお金が必要な場合や、審査に不安がある場合は消費者金融カードローンを選ぶのがおすすめです。

銀行カードローンとは、都市銀行や地方銀行、ネット銀行などの金融機関が提供しているカードローンです。

三井住友銀行カードローンやみずほ銀行カードローン、楽天銀行スーパーローンなどが代表的な例です。

銀行カードローンの大きな特徴は、消費者金融よりも上限金利が低めに設定されていることです。

消費者金融カードローンの上限金利が18.0%程度であるのに対し、銀行カードローンの上限金利は14.0%~15.0%ほどに設定されていることが多く、利息の負担を抑えられます。

また、銀行カードローンは貸金業法ではなく銀行法に基づいておこなわれているため、総量規制の適用外となります。

ただし、多重債務を防止するために、銀行カードローンでも年収の3分の1程度を目安とした貸付けがおこなわれるのが一般的です。

融資スピードについては、銀行カードローンは消費者金融カードローンほど速くはありません。申込んですぐに借入れができる即日融資には対応していないため、審査に1日~数日かかるのが一般的です。

信販系カードローンとは、信販会社が提供しているカードローンです。

信販会社とは、クレジットカードの発行や割賦販売などをおこなう会社で、オリコやジャックスなどが有名です。

信販系カードローンの特徴は、消費者金融カードローンと銀行カードローンの中間的な位置づけにあることです。

金利の面では、信販系カードローンは消費者金融カードローンよりも低く、銀行カードローンよりも高い傾向にあります。上限金利は16.0%~18.0%程度に設定されていることが多く、ちょうど両者の中間あたりといったイメージです。

審査のスピードについても、信販系カードローンは消費者金融ほど速くはありませんが、銀行よりは速いという特徴があります。

消費者金融と銀行カードローンのいいとこ取りをしたい人におすすめのカードローンです。

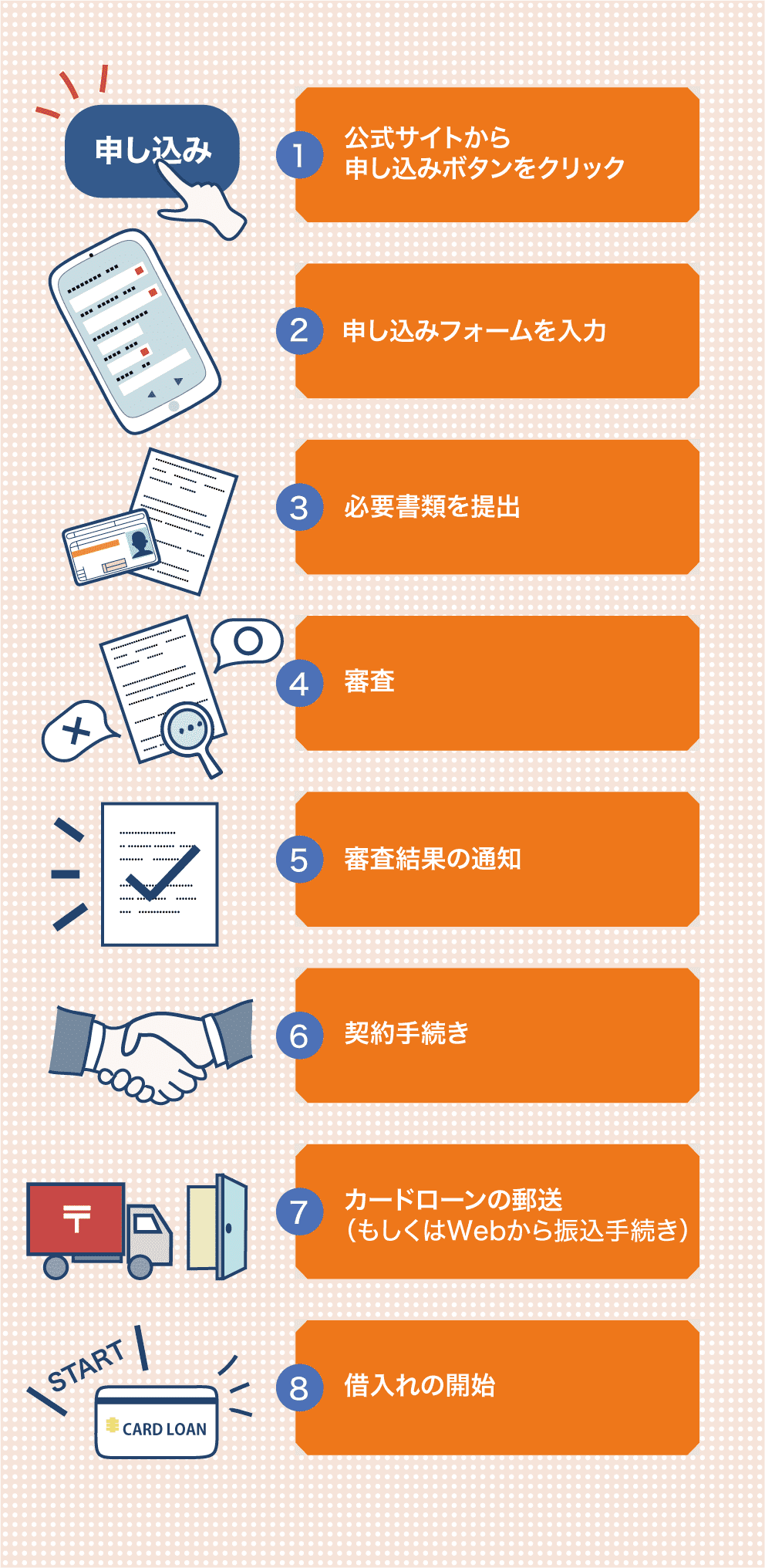

カードローンは一般的に、Web、電話、店頭窓口、自動契約機、郵送などの申込み方法があります。

最近では、24時間365日、インターネット環境があればパソコンやスマホを使って、どこからでも申し込めるWebからの申込みに対応しているカードローンが多くあるので、有効活用してください。

Webでの申込みから借入れまでの流れを簡潔に紹介すると、以下のとおりです。

カードローン会社によっては、必要書類の提出もスマホで撮影してアップロードすることで完了できる場合もあります。

専用アプリを提供しているカードローンでは、アプリを使って借入れ・返済ができるため、ローンカードを郵送してもらう必要がなく、審査結果が通知されたあとすぐに借入れ可能な場合もあります。

インターネットバンキングに対応している場合、契約後すぐに振込みの申込みをすることで、数分以内に借入れができることもあります。

下記では、申込みから借入れまでの流れのなかで、重要なポイントに絞って解説します。

インターネットを利用して公式Webサイトからカードローンを申込む場合、郵送や来店よりも手軽でスムーズに借入れまでの手続きがおこなえます。

申込み方法は、まず各カードローン公式サイトにアクセスし、必要な情報を入力する必要があります。必要情報は主に、氏名、住所、連絡先、生年月日、職業、年収などがあり、希望の融資額や返済方法もこの段階で指定します。

入力情報を間違えると、審査が遅れてしまうことや審査を通過できなくなってしまう可能性があるため、注意しましょう。

インターネット上で完結するため、24時間いつでもどこからでもアクセス可能であり、時間や場所に縛られないためおすすめです。

基本情報の入力が終わったら必要書類を提出する必要があります。

本人確認書類として運転免許証やマイナンバーカードなどが必要とされます。また、場合によっては収入を証明する書類も必要になることがあります。たとえば、年収の証明が求められる場合、源泉徴収票や給与明細書、税金の納税証明書などが必要です。

必要書類はWebサイトから簡単にアップロードできます。スマートフォンで撮影した書類の画像をそのまま送信するだけなので、郵送などと比べて手間がかかりません。

書類提出の際には、画像が鮮明であり、必要な情報が全て読み取れるようにしましょう。

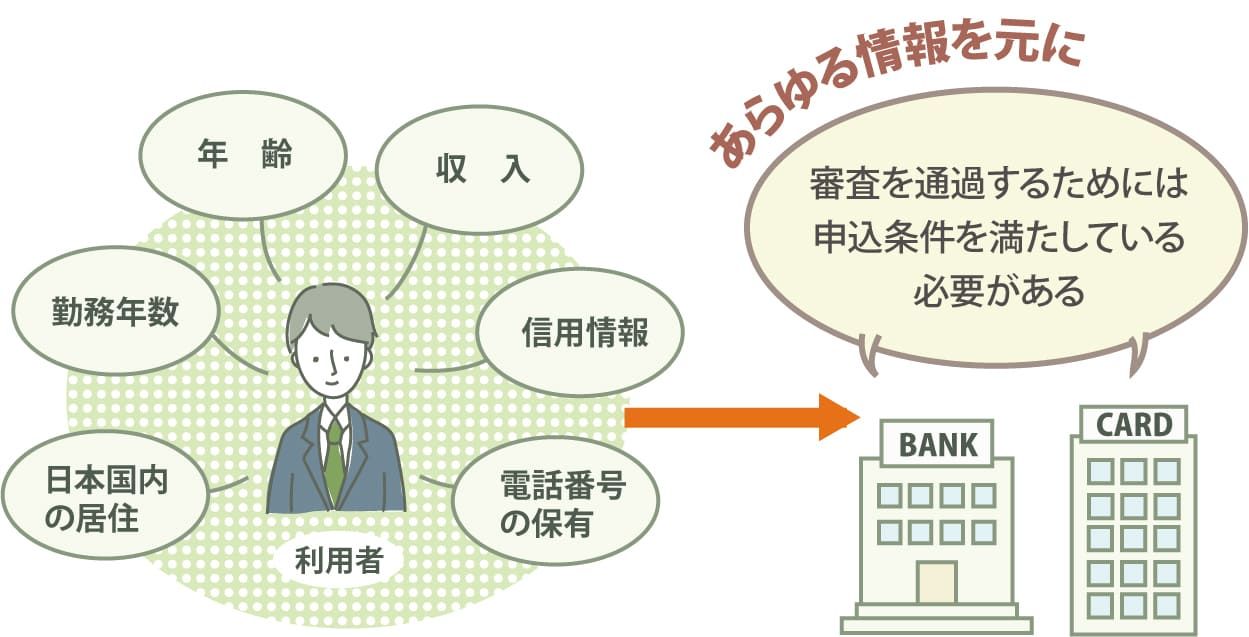

審査段階では、申込者の返済能力や信用情報がチェックされます。

職業や年収、現在の借入れ状況、過去の信用履歴などの情報を確認し、新たに貸し付けをおこなっても問題なく返済できるかどうかを審査します。

特に、過去に返済が遅れた経験などがある場合は審査が不利になることが一般的です。一方で、健全な信用情報を持っており経済状況も問題が無い方は、スムーズに審査を通過する可能性が高まります。

審査結果は、メールや電話で通知されます。即日融資の場合は特に審査が速く進むため、待ち時間も短く必要な現金をすぐに用意することができます。

申込むカードローンによって審査に必要な時間が異なるため、急ぎの場合は事前に各カードローンの審査時間や融資スピードを確認しておきましょう。

審査通過後は、契約に進むことができます。

最終的な契約内容を確認しておくことが重要です。金利や返済期間、返済方法といった基本的な契約条件はもちろんのこと、返済を遅延した場合の利息率や早期返済に関する条件など、契約の詳細を細かく確認し、十分に理解した上で契約を進めましょう。

契約手続きもWeb上で完結するため、時間と場所を選ばずにおこなうことができます。

契約が完了すれば、実際の借入れ手続きに進むことが可能となります。

カードローンの契約完了後は借入れをおこないます。

借入れ方法は契約したカードローンにより異なりますが、振込融資であれば希望する融資額を伝えることで、口座に振込まれます。

また、ローンカードが発行されている場合は、提携しているATMを利用して現金を引き出すことが可能です。多くのカードローンでは、全国のコンビニエンスストアや銀行のATMが利用できるようになっています。

カードローンを申込む際、「自分は審査にとおるのだろうか?」と不安に感じる方も多いのではないでしょうか。

消費者金融や銀行がどのような基準で審査をおこない、自分の収入や信用情報が問題ないのか、申し込む際にどのようなポイントに気をつければよいのかは、初めての方にとって分かりづらい部分です。

申し込みと審査の不安を解消するために、カードローンの審査基準と申し込む際のポイントを詳しくご紹介します。

総量規制や収入の問題などをしっかりと理解しておくことで、申し込みがスムーズに進みます。

カードローンの審査には安定した収入が必要です。

安定した収入の定義は、「毎月の継続的な一定の収入」を意味することがほとんどです。

無職の方の場合、カードローンの申し込みの際に収入証明書が求められることがほとんどのため、一般的に審査に通過することが難しいとされています。

既にほかの場所からいくら借りているか、というような他社での借入れの状態が審査に影響を与えます。複数の消費者金融や銀行からお金を借りていると、新しいカードローンの審査がとおりにくくなります。

「総量規制」によって年収に対して3分の1以内の借入れしかできないため、既にこの上限を超えているか、または上限に近づいている場合、金融機関は融資をおこなわない場合が多いのです。

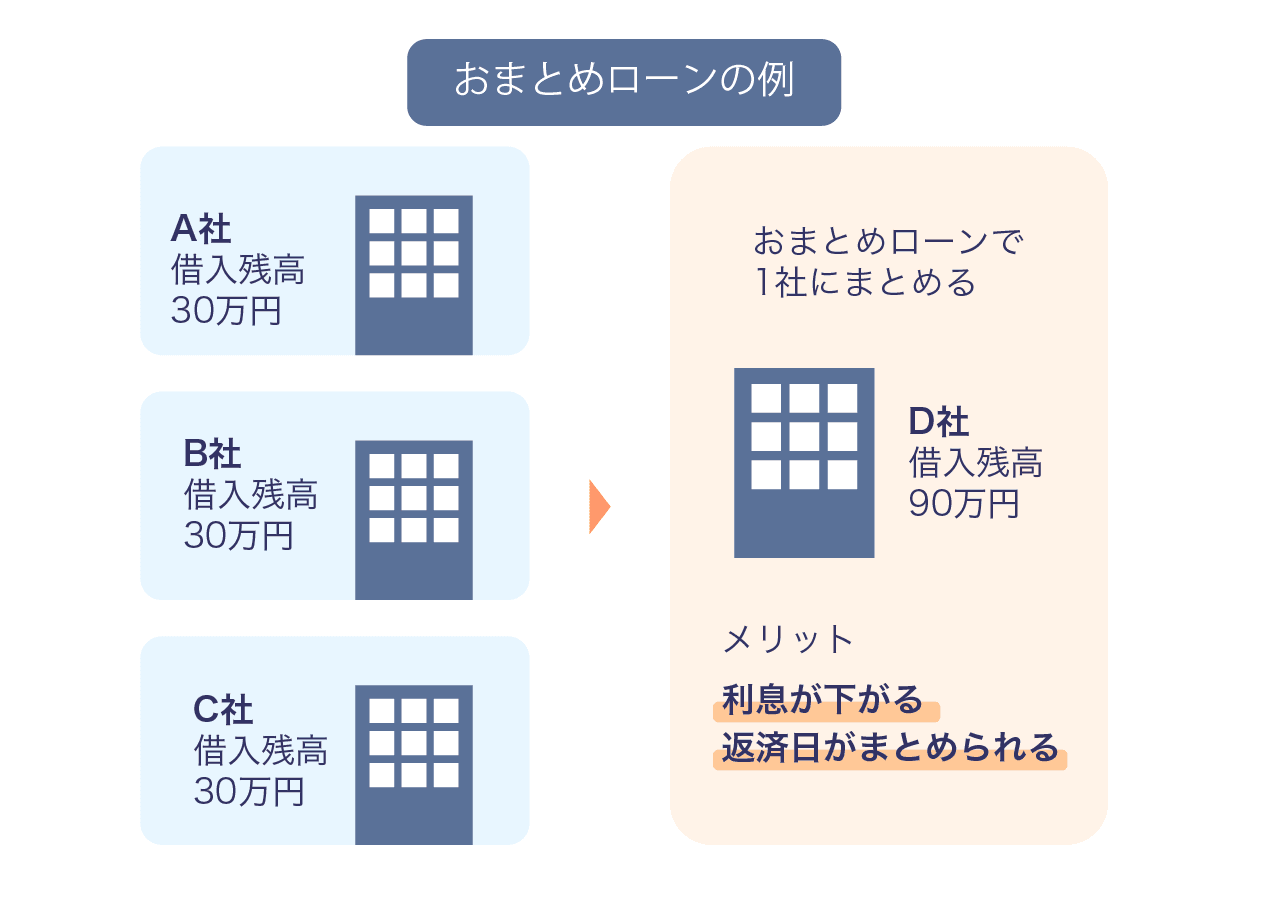

既に借りているお金の返済に困っている場合や、そのうえで生活費にも困っているのであれば、「おまとめローン」を活用する方法があります。

おまとめローンを利用することで、複数の借入れを一つにまとめて返済の負担を減らすことができます。この方法であれば、新たなカードローンの契約が比較的スムーズに進む場合があります。

もし審査に落ちてしまった場合、その情報は信用情報として記録されてしまいます。記録が残っていると、今後カードローンやクレジットカード審査などの金融取引に影響を与えるため、申し込む前にはどのくらい他社からの借入れがあるのかを把握しておくことが重要です。

カードローンを初めて利用する際は、必要最低限の利用限度額を希望して申し込みをおこないましょう。借入額を増やしたい場合は、徐々に返済実績を積み上げた後に増額を申し込むことがおすすめです。

総量規制によって年収の3分の1以内しか借入ができないという規制もありますが、そのほかにも、年収に対して高額な借入を考えている場合、返済能力を超えるリスクがあると判断されることで審査の評価が低くなり、審査に落ちる可能性が高くなります。

カードローンを初めて利用する人の場合、過去に返済実績などのデータがないため、金融機関側から見ると信用情報が不十分であるためです。

そのため、最初の申し込みでは必要な金額だけを借りることを意識しましょう。遅延なく返済をおこなうことで、信頼度が上がっていきます。この信頼度が上がれば、増額の際の審査も有利に進めることができます。

カードローンに関して特によく寄せられる質問をピックアップし、わかりやすく解説します。

安心して利用するためのヒントとして、ぜひ参考にしてみてください。

自分にぴったりなカードローンは、借入の目的や金額、借入期間に応じて変わる可能性があります。

例えば、申し込みから融資まで当日中に完了したい場合や、無利息期間サービスを利用したい場合、電話での在籍確認なしや郵送物なしで周囲に知られず契約したい場合には大手消費者金融カードローンがおすすめ。

低い金利で借入れしたい場合には銀行カードローンがおすすめです。

多くのカードローンは24時間Webからの申し込みに対応しているので、自分にとってメリットの高いカードローンを選び、申し込んでみてください。

専門家からの一言

申込み時には個人情報をいろいろ聞かれます。

本人確認の意味もありますが、のちに証明書や個人信用情報と相違がないかを確かめる材料にもなっています。

もし、聞かれたことに対しうそを言うと、証明書などで確認された時に「この人はうそを言っている」「信用できない」と判断され、お金を借りることができなくなってしまう可能性があります。

年収などは正確な金額まで覚えている人はいないと思うので、大雑把でもあまり影響しないと思いますが、明らかな部分はしっかりと答えましょう。

貸金業者はお金を貸す前に、「お金を貸す人が信用できる人か」、「貸したお金が悪い資金として使われないか」、「きちんと返してくれる人か」などを確かめる必要があります。

本当にその会社で働いているのかを確かめるために、会社に個人名で確認の電話をかけてくることもあります。

いやだなと思うこともあるでしょうが、それが嫌であればお金を借りなければ良いだけのこと。

お金を借りる必要があるのなら、確認のための問いには、きちんと答えることが必要です。

お金の使い方そのものを改善する独自の家計再生プログラムで、家計の問題の抜本的解決、確実な再生をめざし、これまで15,000人以上の家計を再生した。個別の相談・指導で家計の再生と飛躍を実現する活動は業界でも異端児的活動で、各種メディアへの執筆・講演も多数。 お金の悩みが相談できる店舗を展開するmirai talk株式会社の取締役共同代表を務めるなど、個人のお金の悩みを解決したいと奔走するファイナンシャルプランナー。

投資信託・株式の運用歴20年以上。相続問題が発生したことを機に、ファイナンシャルプランナー2級とAFPの資格を取得。 大学や省庁で研究活動をおこないながら、2014年度からはマネーやファイナンス、医学関係の執筆活動を開始。 ライフマネープランニングやIPO投資、金融詐欺の見分け方、ローン・クレジットカードの使い方などを得意テーマとしている。 現在メインで利用しているカードはアメリカンエクスプレスのプラチナ。招待制から申込制に変わって、ちょっと残念に思う毎日。