PR

PR

10万円を借りたい時におすすめの方法とは?審査なしの方法やカードローン利用時の注意点を解説

「10万円を借りたいけれど審査にとおるか不安」という人でも、実は、10万円程度の少額であれば、消費者金融のカードローンを利用すると、借りられる可能性が高いです。

特におすすめなのが、アイフル、アコム、プロミスです。この3社は、初回利用限定の無利息サービスを実施しているので、うまく活用すれば金利負担を大幅に抑えられます。

そのほかにも、10万円を借りる方法はいろいろあります。

銀行カードローンや信販系カードローン、クレジットカードのキャッシング枠の利用など、自分の状況に合わせて選ぶことが重要です。

この記事では、10万円の借入れにおすすめの方法から審査にとおるコツ、注意点まで、詳しく解説します。お金を借りる前に、ぜひチェックしてみてください。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜500万円 |

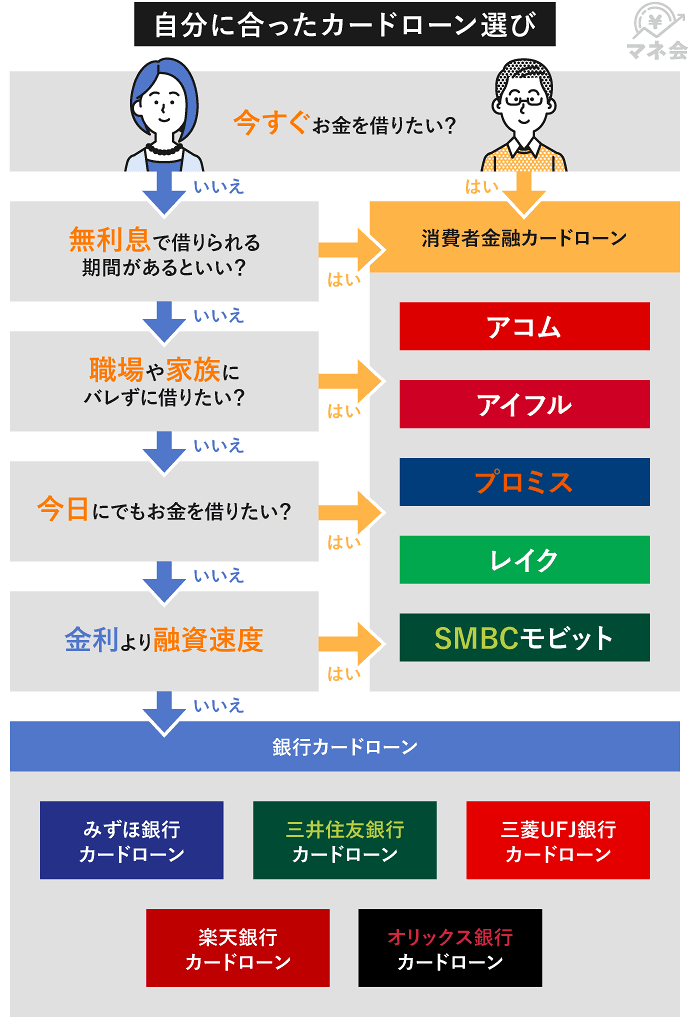

- すぐに借りたいなら即日融資対応の消費者金融カードローンがおすすめ

- 低金利で借りたいなら銀行カードローンがおすすめ

- クレジットカードのキャッシング枠内で借入れもできる

- 収入が減少して生活が厳しい時は「生活福祉資金貸付制度」を利用する

- 10万円を借りる際は年収が30万円以上必要

- 無利息サービスが適用されるか確認する

10万円を借りたい時におすすめの方法

10万円を借りたい場合、カードローンがおすすめです。カードローンは1,000円からの少額融資が可能で、借りる金額は限度額内であれば自由に選ぶことができます。

ほかにも、手続きが簡単で店舗に行かなくてもWebで完結できること、担保や連帯保証人なしで契約できる点も特徴です。また、カードローンは限度額内であれば繰り返し借りることができるので、大きな金額を一度に借りる必要もありません。

- 無利息期間がある

- 少額融資の場合、審査が比較的スムーズに進む

- 即日融資に対応している

- 申し込みから借入までスマホひとつで完結

- 運転免許証やパスポートだけで申し込める

- 大手消費者金融は電話での在籍確認が原則不要

カードローンには消費者金融、銀行、信販系の3つのカテゴリがあり、それぞれ特徴が異なります。しっかりと比較して選ぶことが重要です。

ここからは、10万円を借りたい時におすすめのカードローンをそれぞれの特徴と合わせて紹介していきます。

すぐに10万円を借りたいなら即日融資対応の消費者金融カードローンがおすすめ

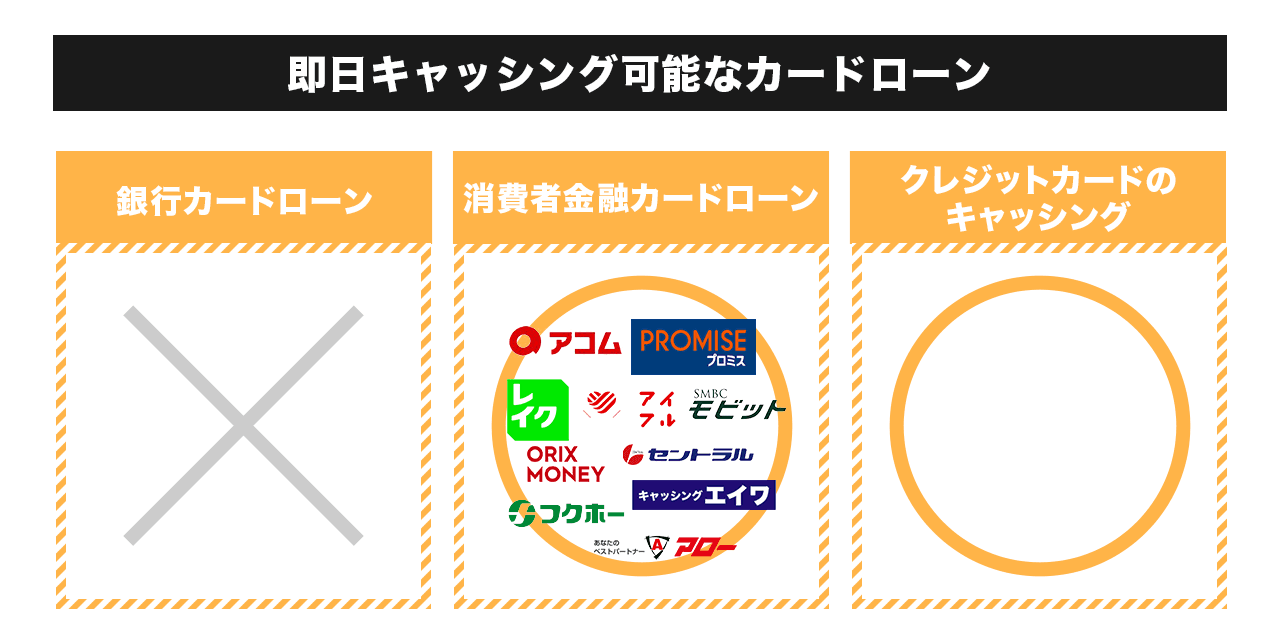

すぐに10万円を借りたい場合、カードローンのなかでも即日融資に対応している消費者金融を選びましょう。

即日融資対応であれば、最短3〜30分で審査が終わります。さらに、申し込みはスマホひとつで完結し、店舗に出向く必要もありません。初めての利用者には無利息期間が適用されることも多く、金利の負担を減らすこともできます。

即日融資に対応しているおすすめのカードローンをそれぞれ詳しく解説していきます。

アコム

- 7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント!(※)諸条件あり

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

アコムは三菱UFJフィナンシャル・グループの会社で、審査や融資までの時間が早いカードローンです。

初めて利用する方であれば、契約日から1ヶ月間は利息が発生しない無利息期間サービスが利用できるため返済額を少なくできます。さらに、急な出費にも対応可能で、最短20分という短時間でお金を借りることができます。

もし、10万円を借りることができるかどうか不安な方は、アコム独自の「3秒診断」がおすすめです。このサービスを使うことで大まかな審査の結果を見ることができます。

ただし、これはあくまで参考程度なので、正式な審査結果とは異なる場合もありますので注意しましょう。

ほかにも、アコムを利用するメリットとして会社にバレずに利用できる点が挙げられます。原則勤務先への電話連絡をおこなっておらず、どうしても電話をかける必要が出てきても、利用者の了承なしには連絡しませんので安心してください。

返済方法は、インターネット・アコム専用ATM・提携ATM・振り込み・口座振替の5つの方法から選ぶことができます。手数料を気にする方は、インターネットでの返済を選べば無料で利用できます。

下記は、マネ会編集部が聞いたアコムのカードローンで10万円以下のお金を実際に借りた方の口コミです。

アコムのカードローンに関する口コミをまとめると、多くの方が審査の早さや手続きの簡単さを実感されているようです。

最初に取り上げた方は、クレジットカード会社のキャッシングの審査が長いと感じたため、アコムを選択したようです。無人契約機を利用して手続きができ、対面の必要もなく、ストレスフリーだったという意見です。

また、アコムには「30日間金利0円サービス」があり、初めて利用する方にはメリットが大きいサービスだという声もあります。

金利については、一部の方はほかのカードローンと比較してもあまり気にならなかったようですが、消費者金融特有の金利であるとの意見もあります。

実際に、無人契約機を利用した方のなかには、タッチパネルの感度に少し問題を感じた方もいるようで、利用する際はそういった点が気になる可能性もあります。

全体として、アコムのカードローンは素早く手軽に利用できる点が評価されている一方で、金利や無人契約機の使い勝手に関しては、利用者の感じる部分が異なるようです。

アイフル

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

アイフルは審査時間最短18分の即日融資に対応しているので、急いでお金を借りたいときにも対応できます。

また、原則として電話連絡による在籍確認をおこなっていません。しかし、利用者の申込状況によって電話連絡をする可能性もあります。

在籍確認の電話連絡をする場合、アイフルの担当者は会社名やカーロドーンなどお金に関する内容は伝えません。申込者のプライバシーに配慮するため、同僚や上司にお金を借りていることがバレたくないと考えている方におすすめです。

わからないことがあったときは、LINEで使えるチャットサービスの「ぽっぽくん」で相談できます。はじめて契約する方を対象に最大30日間利息が発生しないサービスを提供しているので、総返済額をおさえられるのも魅力です。

下記は、マネ会編集部が聞いたアイフルのカードローンで10万円以下のお金を実際に借りた方の口コミです。

アイフルのカードローンに関する口コミをまとめると、スマホを使って夜中でも申し込めるところや、会社に在籍確認の電話があっても同僚にバレずに安心して利用できる点が特徴的です。

金利については18.0%と設定されていますが、これはほかの消費者金融でも同じような金利となります。

また、特に便利なサービスとして無利息期間サービスが挙げられています。無利息期間中のみの利用といった短期間の返済でも、アイフルのスタッフは丁寧に対応してくれるので安心です。

審査の過程もスムーズで、書類や画面、音声の説明もクリアで分かりやすいといった声もあります。そして、返済方法も豊富で、近くのコンビニATMでいつでも返済できることも高評価のようです。人目を気にせずに返済ができるのは、プライバシーを保ちたい方にはうれしいポイントではないでしょうか。

すべてをスマホ一つで完結させられるのも、今の時代には合っています。返済額などを事前にシミュレーションできるのも、計画的に借入・返済を進めるために役立ちます。

特に10万円未満を借りたい場合、アイフルがおすすめとの声もあります。返済に関しては、一例として月々4,000円ずつの返済で困らなかったということで、金利の高さを感じつつもそれを上回るサービスの良さを感じる方が多いのではないでしょうか。

レイク

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短25分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短25分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

レイクは申込み後最短15秒で審査結果が表示されます。また、本審査が終わるまでの時間は最短25分以内となっています。

レイクはWeb申込みを利用することで、60日間は利息が発生しません。無利息期間中に返済すると利息は発生しないため、通常の借入れよりも利息額を含む総返済額をおさえられます。

レイクは、審査結果を簡易的に診断する「お借入れ診断」のサービスを提供しています。本審査の結果と異なる場合もありますが、あらかじめ「お借入れ診断」を利用することで、むやみに申込むリスクを回避できます。審査に通過するか不安な方は、「お借入れ診断」を利用してみましょう。

下記は、マネ会編集部が聞いたレイクのカードローンで10万円以下のお金を実際に借りた方の口コミです。

レイクのカードローンに関する口コミをまとめると、申込みから審査通過、そしてお金を借りるまでのスピードが非常に早いという意見が多く見られました。

特に、自宅からのWeb申し込み後、約1時間でお金を借りられたという口コミがあります。

審査結果が早く、最短15秒で結果が表示されたという利用者もいることから、レイクは急にお金が必要になった場合でも対応できるようです。

初めての利用者であれば金利が一定の期間0円で利用できるため、初めての利用者に好評です。

Web申込みだけでなく自動契約機を利用した申込みも可能ですが、最後はオペレーターと通話することで完了となり、このオペレーターの対応についても非常に丁寧で分かりやすいとの評価があります。

口コミから、レイクは審査や融資のスピード、使い勝手の良さ、利用者のサポートで高い評価を受けていることがわかります。

プロミス

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスの融資までの時間は最短3分で、即日融資にも対応しています。

ほかにも、「30日間無利息サービス」や「Web完結」など、はじめての方でも安心して利用できるサービスが充実しています。

男性オペレーターに相談しにくいと考えている女性は、レディースキャッシングを検討してみましょう。

レディースキャッシングは、すべての対応を女性オペレーターがおこなっているので、女性目線の質問や悩みを相談しながら手続きを進められます。

SMBCモビット

- 最短15分で融資が可能!(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

- WEB完結可能で、電話での在籍確認、郵送物も原則なし

- 借入上限額は最大800万円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- -

SMBCモビットの審査時間は最短15分です。

SMBCモビットは返済をおこなうたびにVポイントがたまるので、日常の買い物でも役に立ちます。また、三井住友銀行のATMを利用する際の手数料が無料となるのも大きなメリットです。

Web完結に対応しているカードローンのため、原則勤務先への電話連絡がなく、10万円の即日融資を希望する場合でも手軽に申し込むことができます。ただし、申し込みの日や時間帯によっては翌日以降の取扱いとなるケースもあるので、その点には注意が必要です。

SMBCモビットは、ほかの多くの消費者金融とは異なり無利息サービスは提供していませんが、それを補うようなほかのメリットがたくさんあります。例えば、借入用のローンカードを持たなくても利用できるので、財布のなかが一杯になることもありません。

10万円の即日融資を希望する際の手順は、公式サイトからの申込みを始め、審査が完了次第契約を進めます。その後、ATMや振込によってお金を借り入れることができます。

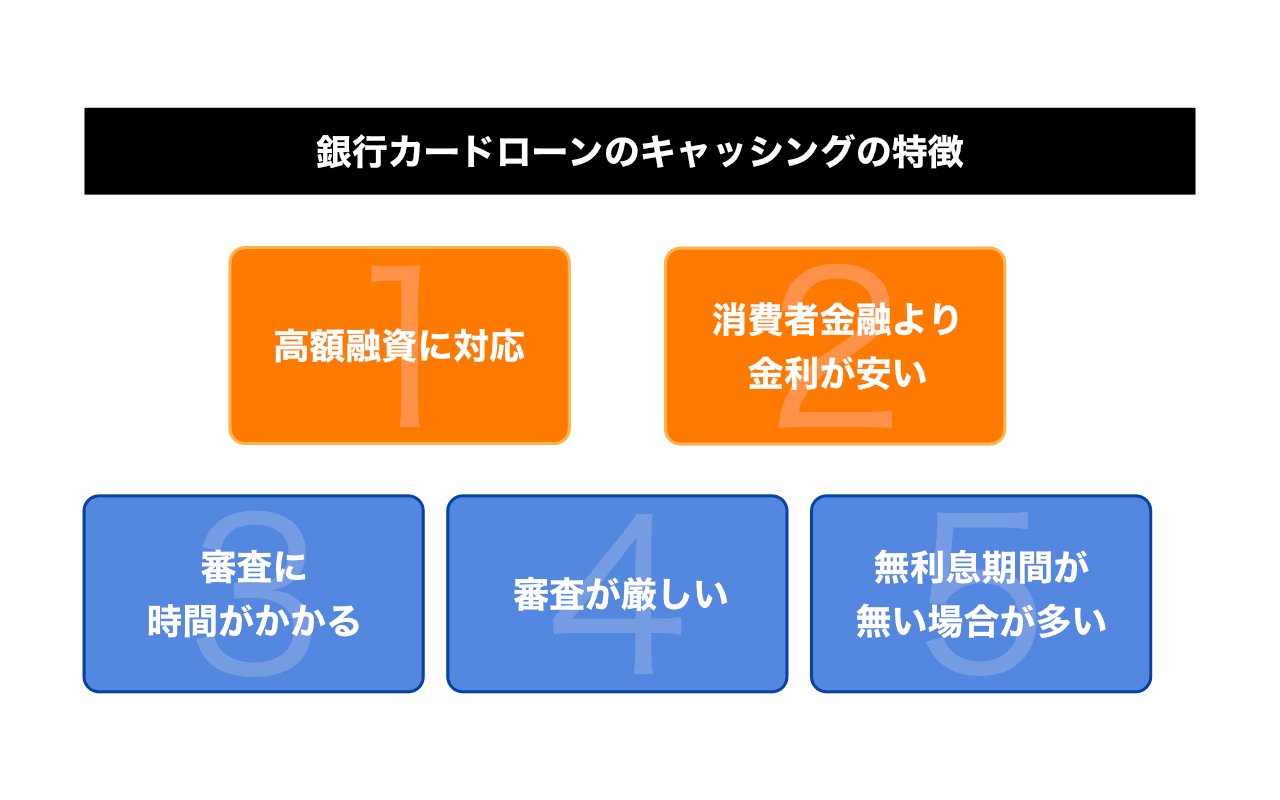

低金利で10万円を借りたいなら銀行カードローンがおすすめ

10万円を借りる際、利息の負担を最小限に抑えたいなら銀行カードローンがおすすめです。銀行カードローンの金利は1.5〜15.0%程度であり、これは消費者金融の金利3.0〜18.0%程度と比較しても低いためです。

そういったメリットがある一方で、銀行カードローンは審査時間が長く、即日融資ができないというデメリットもあります。そのため、すぐにお金を借りたい場合、銀行カードローンは適さない可能性が高いです。

即日融資は難しいものの、低金利で借りたい方や将来的に増額する予定がある方には銀行カードローンが最適です。

おすすめの銀行カードローンをそれぞれ詳しく解説していきます。

三井住友銀行カードローン

- 上限金利が年14.5%、最短当日融資

- WEB完結可能で、郵送物も原則なし(※)

- 三井住友銀行の普通預金口座も不要

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 申込完了後最短当日

- 融資時間

- 申込完了後最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

三井住友銀行カードローンは、金利1.5〜14.5%となっており、10万円を借りる場合、月々の返済は最低2,000円から可能です。

特徴は、銀行口座を既に持っている方には使いやすいカードローンになっていることです。

口座を持っている方は来店しなくてもオンラインでの申込みと手続きが可能になっています。また、持っているキャッシュカードをそのままローンカードとして利用できます。

金利が低く、さらに自宅への取引明細の郵送が無いので、周囲に秘密にしておきたい方も安心して利用できます。郵送を希望する場合のみ、3ヶ月に1回取引明細を受け取ることができます。

三井住友銀行のカードローンでは、提携ATMを使えば、返済や借入の際の手数料が無料です。

みずほ銀行カードローン

- 金利年2.0%~14.0%と納得の金利!

- 最高ご利用限度額800万円

- 住宅ローンをご利用の方はさらに金利を年0.5%引き下げ

- 実質年率

- 年2.00〜14.00%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短当日

- 融資時間

- 最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

みずほ銀行カードローンは金利2.0〜14.0%となっており、10万円を借りる場合、月々の返済は最低2,000円から可能です。

銀行カードローンのなかでも特に低い金利となっています。さらにここから、住宅ローンを契約している方は0.5%の金利を引き下げることができます。

手続きも手軽におこなうことができ、みずほ銀行の口座をすでに持っている方は、24時間どこからでもオンラインで申し込み手続きが可能です。

また、50万円以下の借入をおこなう方は、限度額を10万円単位で自由に設定できるようになっています。これにより、借入を計画的におこなうことができるため、無駄な借入を防ぐことができます。

ATMの利用面では、みずほ銀行やイオン銀行のATMなどが手数料無料で利用可能です。

高額または長期での借入を考えている方や、既にみずほ銀行を利用している方には特におすすめのカードローンです。

三菱UFJ銀行カードローン(バンクイック)

- 金利年1.4%~年14.6%!

- 最高800万円までご融資可能!

- 借入可能かお試し診断あり!

- 実質年率

- 年1.40〜14.60%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短翌日

- コンビニ

-

- 収入証明書

- 公式サイト参照

三菱UFJ銀行カードローン(バンクイック)は金利年1.4%〜年14.6%となっており、10万円を借りる場合、月々の返済は最低1,000円から可能です。

三菱UFJ銀行の「バンクイック」というカードローンは、日本を代表する大手銀行のサービスとして2007年に登場しました。三菱UFJ銀行のブランドによる高い安全性と信頼性が大きな特徴です。

一般的に銀行カードローンは審査に時間がかかりますが、バンクイックはそのなかでも比較的早く、すでに三菱UFJ銀行の口座を持つ方であれば最短で審査開始から翌営業日にお金を借りられます。

さらに、三菱UFJ銀行、セブン銀行、ローソン銀行、イーネットといった特定のATMを利用すれば、取引手数料は無料です。

申し込みはすべてWeb上で完結します。ただし、週末や祝日は審査が進まないため、少しでもはやくお金を借りたい方は平日に審査が進められるように調整しましょう。審査通過後であれば、土日でも取引が可能です。

借入可能な金額は1万円の少額融資から最大で800万円となり、1,000円単位で細かく融資を受けることもできます。また、メールアドレスを登録しておくと、返済期日の通知サービスを利用することができ、返済忘れを防ぐことができます。

注意点は、銀行カードローンになるため、職場への在籍確認が発生します。

楽天銀行スーパーローン

- 申込がスマホ完結で、最短即日融資!

- 上限金利が年14.5%、借入上限額は最大800万円

- 楽天銀行の口座開設不要

- 実質年率

- 年1.90〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 公式サイト参照

楽天銀行スーパーローンの金利は年1.9〜14.5%となっており、10万円を借りる場合、月々の返済は最低2,000円から可能です。

楽天銀行の口座を持たない人でも申し込み可能です。

楽天サービスとの繋がりが強く、新規入会で楽天ポイントがもらえることや、既に楽天会員で高いランクの方であればカードローンの審査が少し優遇される場合があります(※)。

そのため、楽天のほかのサービスや楽天カードなどを既に利用している方にとっても、楽天銀行スーパーローンはメリットが大きいサービスとなっています。

楽天銀行スーパーローンは、利用することで楽天ポイントが貯まっていきます。このポイントは1ポイント1円として、楽天市場はもちろんのこと、店舗でも利用ができます。

借入限度額は10万円から最大800万円までと高額にも対応しており、最少1万円からの振込融資が利用できます。

さらに、楽天銀行では提携先のATMによっては出金時の手数料がかからず、24時間いつでも手続きがWeb上でできる「メンバーズデスク」を通じて様々なサービスを受けられます。

ローン会社の特色を活かしながら10万円を借りたいなら信販系カードローンがおすすめ

優待サービスなど各ローン会社独自の強みを活かしながら10万円を借りたい場合は、信販系カードローンがおすすめです。

信販系カードローンとは、主にショッピング枠を持つクレジットカードを提供する会社がおこなっているローンサービスのことを指します。「信用販売」の略称で、信販会社は「信用」をもとにした料金立替をおこなっています。

信販系カードローンには下記のような特徴があります。

- 金利は会社ごとに大きく異なる

- 様々な優待サービスが用意されている

- 即日融資が可能なカードローンもある

- 総量規制の対象になる

メリットは多いですが、注意点として、信販系カードローンは完全にはカードレス化が進んでいないため、ローンカードが自宅に郵送されることがあります。

そのため、家族と同居している場合、郵送物から利用がバレてしまう可能性もあるため注意して選択しましょう。

おすすめの信販系カードローンをそれぞれ詳しく解説していきます。

ORIX MONEY(オリックスマネー)

- スマホで完結!スマートなマネーライフをサポートする新しいスマホローン

- 入会金・年会費無料

- カード発行なし!郵送物なし!

- 実質年率

- 年1.50〜17.80%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短60分

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 契約枠50万円以下の場合は原則不要

オリックス・クレジット株式会社が2022年2月14日に提供を開始した「オリックスマネー」は、新しいカードローンとして注目されています。

スマホやパソコンから24時間手続きができ、申し込みから審査結果の確認までの時間は最短60分と、審査も非常に早いカードローンです。

さらに、オリックスマネーは郵送物なしで、完全にWeb上で契約が完結します。スマホから希望する融資額を入力するだけで、最短10秒で銀行口座に振り込まれます。これを可能にしているのが「モアタイムシステム」という24時間対応のシステムです。

また、オリックスマネーはカードレスで、すべての手続きはアプリやインターネットから「メンバーズネットカウンター」を利用することでおこなえます。

オリックスグループ独自の優待サービスも、オリックスマネーならではの特典です。オリックスマネーの公式アプリを利用すると、オリックスレンタカーやカーシェアの割引、Amazonギフト券プレゼントといった優待サービスが受けられます。

金利は1.5〜17.8%で銀行カードローンよりは高めの上限金利ですが、審査の手軽さや各種サービスを考慮すると、おすすめできるカードローンとなっています。

JCB CARD LOAN FAITH

JCBが提供する「JCB CARD LOAN FAITH」は、金利4.4%~12.5%となっており、一般的な消費者金融や銀行カードローンに比べ上限金利が低めに設定されています。

さらに、5万円以下の借入で1回払いを選べば、金利は5.0%で利用可能です。そのほかにも、Webで手続きが完結することや、原則電話での在籍確認がおこなわれないこともこのカードローンのメリットです。

急いで融資を受けたいという時には、「借入予約サービス」を利用することで、カードの受取前でも融資を受けることができます。ただし、確実に即日融資を受けたい場合には、詳細を事前に確認しておきましょう。

ATMの利用に関しても、JCB CARD LOAN FAITHは使い勝手が良く、都市銀行や地方銀行、ゆうちょ銀行、信用金庫、さらに各コンビニATMでの借入・返済が可能です。

特に、月3回までの利用手数料が無料になっているので、無駄な費用を抑えることができます。

手軽に10万円を借りたいならスマホアプリ提携ローンもおすすめ

カードローンだけでなく、スマホでお金を借りられるアプリも存在します。

申込後、借入れから返済までをアプリ上で完結できるため、店舗やATMに行く必要はありません。

10万円の少額融資におすすめのスマホアプリのローンサービスは、以下の4つです。

| ローンアプリ | 審査スピード | 最小借入額 |

|---|---|---|

|

LINEポケットマネー |

最短即日 | 1,000円 |

| dスマホローン | 最短即日 | 1,000円 |

| メルペイスマートマネー | 最短即日 | 1,000円 |

| CREZIT | 最短即日 | 1円 |

LINEポケットマネーは、申込み・借入れ・返済をLINEで完結できます。スマートフォンから操作できるため、使いやすさも良好です。店舗に足を運んだり明細書が届いたりすることがないため、同居人にカードローンの利用がバレにくく、安心してお金を借りられます。

LINEポケットマネーとLINE Payを連動して借入手続きをおこなうと、借入金をチャージできます。

また、LINE Payから銀行口座に送金するだけでなく、銀行のキャッシュカードを使って提携ATMから現金を引き出せます。

ただし、どのスマホアプリ提携ローンも審査は省略できません。申込者の返済能力を確認するために必ず審査を実施します。

審査なしで10万円を借りたい人におすすめの方法

審査なしで10万円を借りたい人には、下記のような方法がおすすめです。

- クレジットカードを持っているならキャッシング枠内で借入ができる

- 質屋に物品を預けて借入する

- 生命保険の契約者貸付を利用する

それぞれ詳しく解説していきます。

クレジットカードを持っているならキャッシング枠内で借入ができる

クレジットカード発行時にすでにキャッシング枠を設定している人は、審査なしで10万円を借りることができます。

新規発行時に枠が自動付帯されている場合もあり、カード会社に一度確認をしてみましょう。

キャッシング枠が設定されていない場合は、カードローンと同様で審査が必要になります。

質屋に物品を預けて借入する

借入の方法のひとつで、質入れをするといった手段もあります。物品を預けて、査定をしてもらいその場で現金と質札を受け取ります。

質入れできるものとしては、スマートフォンなどの電子機器やブランド品などが可能です。何か高級品を持っている人は、預けてお金を借りるのも良いでしょう。

買取業とは違い、しっかり返済すれば物品も後に戻ってくるので安心して借りることができます。

生命保険の契約者貸付を利用する

生命保険の契約者貸付とは、生命保険契約者がその契約に基づいて保険会社から一時的にお金を借りれることです。

生命保険には一定の金額を積み立てることで、将来的に保険金を受け取る権利が生じるものがありますが、この積み立てられた金額、すなわち「保険の貯蓄部分」を担保として、保険会社から資金を借りることができるのが契約者貸付です。

通常、この契約者貸付の利率は比較的低く設定されていることが多く、緊急時の資金調達手段として利用されることがあります。

ただし、借入れた金額や利息は将来の保険金から差し引かれます。

契約者貸付は一時的な資金調達に応える便利な手段として存在しますが、将来受け取ることができる保険金の額が減少する可能性があるため、必要性と返済計画をしっかりと検討しましょう。

無職や失業などで生活が苦しい時に10万円を借りたい時におすすめの方法

10万円を借りたいほどに生活が厳しくなった時、多くの人が金融機関からお金を借りることを考えるかもしれませんが、実は国も困窮している国民をサポートするための公的融資制度を用意しています。

こういった制度は低収入や失業などで生計に困っている人たちを主に対象としているので、そのための条件などを理解しておくことが重要です。

しかし、すぐにスマホで手軽に申し込むことはできません。複数の書類提出が必要となり、その手続きには時間がかかることもあります。そのため、本当にこの制度を利用するかどうかを考える際には、今の状況や融資の対象者になるのか、そして融資が受けられるタイミングが自分の予定に合うのかをしっかりと確認しましょう。

公的融資制度はあくまでも生活が困窮している方の支援を目的としているので、無職や収入の減少を理由に銀行や金融機関からの借入が難しい人にとっては、メリットの大きい制度といえます。

下記で各制度についてそれぞれ詳しく解説しますが、もし利用を考えているなら、まずは最寄りの市役所などで相談してみることをおすすめします。

収入が減少して生活が厳しい時は「生活福祉資金貸付制度」を利用する

生活福祉資金貸付制度は、失業や収入の減少などで生活が厳しい方や、銀行などの金融機関からの借入が難しい方に向けての公的融資制度です。

この制度の目的は、低所得者、障害者、高齢者など、経済的に困難な状況にある人の生活を支えることです。資金を借りることで、こういった対象者が社会に参加する手助けをするためのものとなっています。

生活福祉資金貸付制度では、生活費や教育費、緊急時の資金など、様々な用途での支援がおこなわれています。

用途に応じた下記4つの種類があります。

| 貸付資金の種類 | 主な用途 |

|---|---|

| 総合支援資金 | 失業などで一時的に困窮している家庭向け |

| 福祉資金 | 介護や福祉サービスの費用が捻出できない家庭向け |

| 教育支援資金 | 修学や入学の資金が必要な低所得世帯向け |

| 不動産担保型生活資金 | 不動産を担保に生活資金を借り入れる低所得かつ高齢者の世帯向け |

利用できる対象者としての主な条件は、低所得者世帯、障害者がいる世帯、65歳以上の高齢者がいる世帯となっています。ただし、単に収入が少ないからといってすぐに利用できるわけではなく、実際の生活状況や困難さを考慮して、申請が受理されるかどうかが決まります。

生活福祉資金貸付制度のメリットとデメリットには下記のような点が挙げられます。

- 金融機関で融資が受けられない場合でも、借りられる場合がある

- 国が後ろ盾となっている安心感がある

- 利子も比較的低めで、場合によっては無利子での借入も可能

- 複数の用途に分けられた資金の種類がある

- 自立支援の相談を受けられる

- 融資の手続きに時間がかかる

- 連帯保証人が必要な場合がある

- 借入額に制限がある

特に大きなメリットは無利子での借入が可能という点です。保証人が必要となりますが、保証人がいない場合は金利1.5%と比較的低い金利での借入が可能です。

生活福祉資金貸付制度を利用する際、返済期間や据置期間にも注意が必要です。

総合支援資金や教育支援資金は据置期間終了後、最長20年の返済期間が設定されています。福祉資金の小口資金は12ヶ月、不動産担保型は契約終了後3ヶ月の据置期間となっており、その後は速やかに完済する必要があります。

制度を利用するには、各地の社会福祉協議会が窓口となっており、申し込みや相談が可能です。多くは役所に相談窓口が設けられているので、自分の住んでいる場所の最寄りの役所を訪ねてみると良いでしょう。

しかし、生活福祉資金貸付制度も「貸付」という点には変わりなく、返済は必須です。借りることのメリットはあるものの、返済の負担やその後の生活設計もしっかり考える必要があります。

公的給付されるお金が手元に届くまでは「臨時特例つなぎ資金貸付制度」が利用できる

臨時特例つなぎ資金貸付制度は、住居を失った離職者などの方が、公的給付や貸付の支援が手元に届くまでの間、生活を維持するための「つなぎ」としての資金を提供する制度です。

この制度は都道府県の社会福祉協議会が実施しており、特に生活が困難になっている方に向けた緊急のサポートが可能となっています。

この制度を利用できるのは、以下の条件を満たす人たちです。

- 住居を失った離職者

- 公的な給付や貸付の申請が受理されている

- 給付や貸付の開始までの間、生活が困難

- 本人名義の金融機関の口座を持っている

借りることができる金額は最大10万円までが上限で、利子はかからない無利子の貸付です。また、保証人は必要ありません。

公的給付や貸付の資金が振り込まれると同時に、この「つなぎ」として借りた資金はすぐに一括返済するか、もしくは、分割で返済する必要があります。

臨時特例つなぎ資金貸付制度は、申請から最短3日後にはお金が手元に届くというメリットがあります。ただし、利用するには一定の条件を満たす必要があるので、詳細は臨時特例つなぎ資金貸付制度に申し込みをする際にしっかりと確認しましょう。

社会福祉協議会は、民間での社会福祉活動の推進を目的としている組織であり、臨時特例つなぎ資金貸付制度もその一環として設けられています。

借りたお金は返済の義務があるため、利用する際はその点は注意が必要です。

「生活サポート基金」で生活を立て直すためのお金を借りられる

生活サポート基金は、経済的に困難な人を支援するための一般社団法人として東京都に設立されています。

生活を立て直すためのサポートを提供し、経済的な問題を抱えている人や生活が苦しい人の助けになることを目的としています。また、非営利で運営されているため、公平で誠実なサポートが期待できます。

具体的には、下記のようないくつかの主要なサービスを提供しています。

| サービス | 内容 |

|---|---|

|

生活相談事業 |

日常のお金に関する問題から、法的な問題、人間関係や家族の問題まで、様々な悩みに対して専門的なアドバイスをおこなう。 |

| 生活再生資金の貸付事業 |

滞納している税金や家賃の支払い、債務整理など、生活を立て直すためのお金を借り入れることができる。この貸付には、生活再生ローンやひとり親向けの貸付、不動産担保ローンといった、様々な条件や目的に合わせたサービスがある。 |

|

個人再生ファンド |

多重債務者や生活が苦しい人に向けた融資のための資金を募る活動となっており、「マイクロファイナンス」の考え方を取り入れている。 |

| 東京都と連携した多重債務者生活再生事業 | 債務整理をおこなっている人をサポートする特別なプログラムを提供する。 |

|

研修・セミナー事業 |

生活サポート基金がこれまでに蓄積した知識や経験をもとに、市民向けの教育活動をおこなう。 |

生活サポート基金は窓口での相談を始めとし、面談、審査を経て、お金の貸付がおこなわれる流れとなっています。

お金を借りる場合、下記ローンの対象である必要があります。

| ローンサービス | 対象者とローンの目的 |

|---|---|

| 生活再生ローン | 金融機関のブラックリストに載ってしまった人や、収入が途絶えて困窮している人が、生活を再スタートさせることをサポートするため。 |

| ソーシャル・エンジェル・ファンド | ひとり親世帯で経済的に苦しい場合に、子どもたちに安定した生活環境を提供するため。 |

| 不動産担保ローン | 自宅や土地などを担保に、短期間お金を借りることができる。ただし、返済が滞ると不動産は競売の対象となる可能性がある。 |

生活サポート基金は、利用者それぞれの状況に合わせて様々な融資やサポートをおこなってくれるため、生活が苦しくお金を借りたい人にとって頼りになる組織です。

経済的に厳しいと感じている方は、生活サポート基金に相談してみましょう。

10万円を借りるためのコツ

10万円を借りたい時は、下記のコツを抑えておきましょう。

- クレジットカードの支払い・返済実績を積み上げる

- 勤続年数を積み上げる

- 他社カードローンの借入れを減らしておく

- 中小消費者金融を利用する

クレジットカードの支払い・返済実績を積み上げる

クレジットカードの支払いや返済の実績を積み上げることで、信用情報の状態もよくなり、審査に通りやすい状態を作り上げることができます。

クレジットカードの利用履歴は信用情報機関に記録されるので、支払いに延滞などがないと「信用情報が良い」と判断されて審査に通過しやすくなります。

この信用情報機関に記録されている内容をカードローン会社も確認して審査に通すかどうかを判断します。

そのため、毎月の返済や支払いは忘れずにしっかり払いましょう。

延滞をしてしまうと、せっかく積み上げた実績に傷をつけてしまうので、延滞だけはしないように心掛けてください。

なお、支払いや返済の実績はクレジットカードやカードローンだけでなく、携帯電話の本体料金の割賦払いでも積み上げることが可能です。

勤続年数を積み上げる

カードローンの審査ではあなたの勤続年数も重視します。

勤続年数が長ければ長いほど審査にも通りやすくなる傾向があるのです。

しかし、これは勤続年数が短いと審査に不利になる可能性が上がってしまうということでもあります。

そのため、転職したばかりの方や就職したばかりの方は、まずある程度の勤続年数を積み上げることを意識しましょう。

目安としては、勤続年数が最低でも半年~1年以上になってから申込むのが理想です。

他社カードローンの借入れを減らしておく

他社からの借入れがある場合は、まず他社の借入れを減らすことに専念しましょう。

あらかじめ現在の借入れを減らしておくことで、審査への不安を減らずことができます。

もちろん「今すぐ全額は返済できない…」という方も多いかと思いますが、返済は少しずつでも構いません。

少しずつ返済することで、今ある借金は着実に減っていきますし、毎月ちゃんと返済することで信用情報の状態もよくなっていきます。

最終的には審査に通りやすい状況を作り上げることも可能です。

中小消費者金融を利用する

中小消費者金融はスタッフが一件ずつ申込内容を精査するため、柔軟な審査が期待できます。

ただし、中小消費者金融は金利が18%を超えるケースが多く、大手消費者金融や銀行カードローンより利息が高くなります。

| 中小消費者金融 | 金利 | 最低返済額 |

|---|---|---|

| セントラル | 年4.80~18.0% | 4,000円 |

| フタバ | 年14.959~17.950% | 2,300円 |

| アロー | 年15.00~19.94%(※) | 4,000円 |

| キャッシングスペース | 年8.0~18.0% | 2,500円 |

| キャッシングエニー | 年5.0%~20.0%(※) | 担当者と相談 |

中小消費者金融は最低返済額を低めに設定していますが、返済が長期化するため、利息を含めた総返済額が多くなる傾向があります。

フタバ以外は無利息サービスを実施していません。大手消費者金融の審査に落ちたときの手段として選択肢に入れておきましょう。

10万円を借りたい時に注意すべきポイント

10万円を急ぎで借りる場面では、危険な方法もあるため注意が必要です。無駄な時間や労力を省くためにも、お金に関する基本的な知識は前もって理解しておくとよいでしょう。

特に気を付けるべきなのは、すべての人がローンを組むことができるわけではないということです。例えば、法律によって定められた限度額や返済に関するルールなど、把握しておくべき内容があります。

10万円を借りたい時に知っておくべき注意点について解説していきます。特に、これから初めて借入をするという方は以下の点に注意して、しっかりと把握してから手続きを進めることをおすすめします。

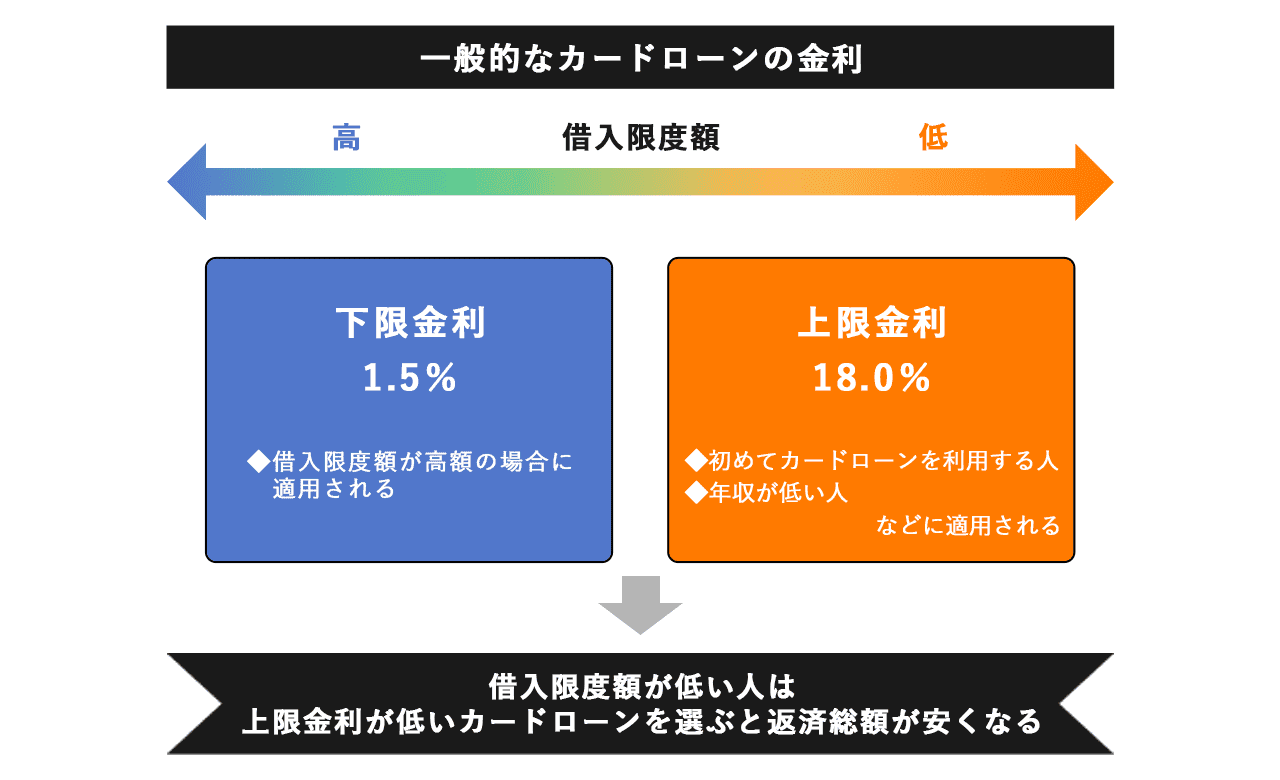

借入先の金利と支払う利息に注意する

金利や返済期間は、借りる際の支払わなければいけない利息を決める要素です。例えば、10万円を借りるときでも、選ぶ借入先によって支払う利息は変わります。

特に、低い利息の借入先を選びたい方は、銀行カードローンが第一の選択肢になります。消費者金融と比べて、銀行カードローンの上限金利は約4.0%程度低いためです。

10万円程の少額融資の場合、上限金利が適用されることが多いため下限金利で比較しないように注意しましょう。

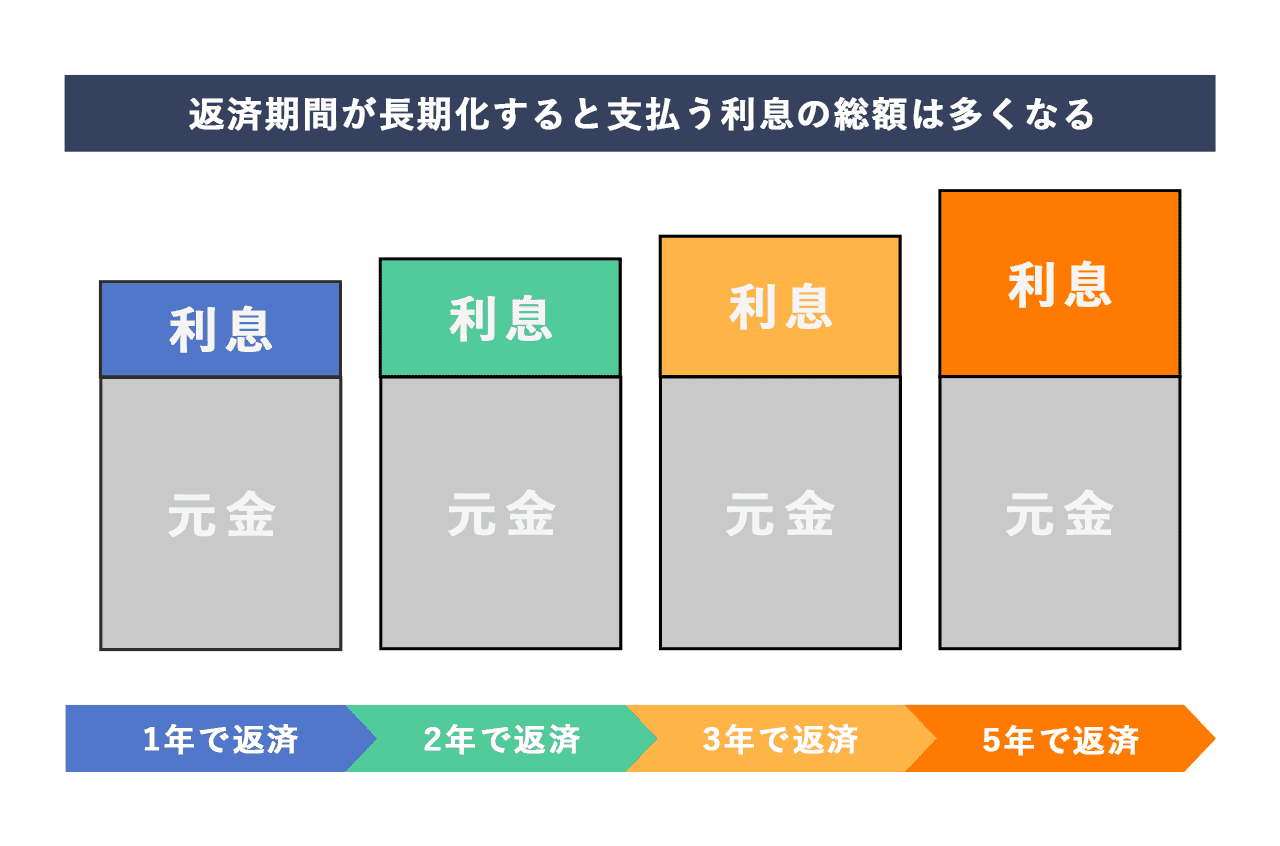

返済の方法も重要です。例えば、10万円を2ヶ月で月5万円ずつ返すケースと、20ヶ月で月5,000円ずつ返すケースでは、支払う利息に差が出てきます。

そのため、返済計画を事前にしっかりと立て、自分に合った方法を選ぶことが重要です。一般的には、返済期間が長くなると利息も増えるため、早めの返済がおすすめです。特に、消費者金融であれば無利息期間を活用できることもあるので、3ヶ月以内に返済するのが最も理想的です。

大手消費者金融の上限金利は年間17%〜18%となっており、一方で、大手銀行カードローンは年間約14%程となります。

そのため、金利だけで比較すると銀行カードローンがお得ですが、消費者金融には無利息期間サービスがあるため、これを上手く活用することができれば、最終的には消費者金融がお得になることも考えられます。

無利息期間サービスは初回利用者限定や、特定の期間限定であることが多いので、あらかじめ事前に確認しておきましょう。

カードローンで10万円借りたときに支払う利息・返済額のシミュレーション

大手消費者金融と大手銀行カードローンを1社ずつ取り上げ、利息・返済額をシミュレーションをしてみます。

大手消費者金融からは消費者金融のなかで利用者数No.1のアコム、大手銀行カードローンからは3大メガバンクで最も上限金利が低いみずほ銀行カードローンを例に挙げました。

大手消費者金融であるアコムで10万円を借り、上限金利である18%(年)が適用された場合の、毎月の最低返済額・返済回数・返済総額・利息総額は下記のようになりました。

なお、契約限度額は10万円と仮定しています。

| 最低返済額 | 5,000円 |

|---|---|

| 返済回数 | 24回 |

| 返済総額 | 119,772円 |

| 利息総額 |

19,772円 |

毎月5,000円を返済する場合、完済まで24ヶ月(2年)かかります。利息額は19,772円。元本の約20%を支払うことになります。

なお、このシミュレーションはあくまで最低返済額のみを返済した場合の利息です。一括返済・任意返済をおこなったり、無利息サービスを活用したりすることで、さらに利息をおさえられます。

次に、大手銀行のみずほ銀行カードローンで10万円を借り、上限金利の年14%が適用された場合の返済シミュレーションをおこないました。

この場合も、利用限度額を10万円として仮定しています。

| 最低返済額 | 2,000円 |

|---|---|

| 返済回数 | 76回 |

| 返済総額 |

150,897円 |

| 利息総額 | 50,897円 |

このように、意外にもみずほ銀行カードローンで借りて、最低返済額で返済した場合には、アコムよりも、返済総額も利息総額も多くなってしまいます。

上限金利が低いみずほ銀行カードローンのほうがアコムよりも利息総額が高い結果になったのは、みずほ銀行カードローンの最低返済額が低いためです。

返済期間が長いほど利息は高くなります。

最低返済額が少ないと自然と返済期間も長くなるため、金利は低いのに利息が高くなるというわけです。

もちろん、みずほ銀行のカードローンでアコムと同じ期間で返済した場合には、金利が低い分みずほ銀行カードローンのほうが利息が少なくなります。

例えば、アコムの最低返済額である5,000円で、みずほ銀行カードローンの毎月返済をおこなった場合には、下記のようにアコムよりも利息が少なくなります。

| 返済額 | 5,000円 |

|---|---|

| 返済回数 | 25回 |

| 返済総額 | 116,046円 |

| 利息総額 | 16,046円 |

利息額を減らしたいなら、10万円程度の借入れでも返済期間を短くする方法がおすすめです。

10万円を借りる際は年収が30万円以上必要

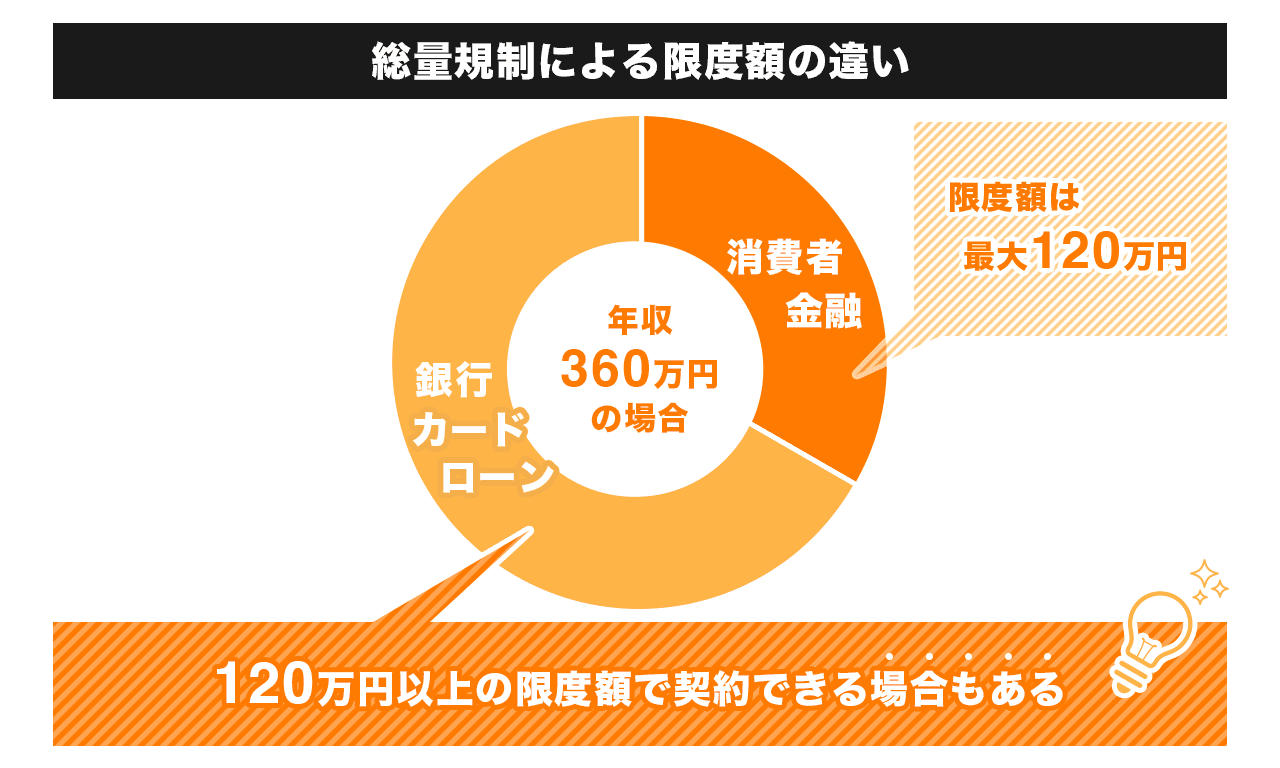

10万円を借りる際は年収が30万円以上必要です。貸金業法の総量規制により、年収の3分の1までしか借りられないためです。

消費者金融やクレジットカードのキャッシングはこの規制の対象となります。すでに何かしらの融資を受けている場合、その金額を考慮して、年収とのバランスを取る必要があります。

一方で、銀行カードローンは総量規制の適用外ですが、利用者の過度な借り入れを防ぐために、実質的に同じような基準を持っている場合が多いです。例えば、過去に10万円を超える借り入れがあると、それを考慮して追加融資が制限されることがあります。

総量規制の目的は、消費者が多重債務に陥るのを防ぐことです。そして、年収が30万円未満の方は、10万円の融資を受ける際に審査に落ちるリスクが高まります。

そのため、返済能力を越える借入は避け、計画的な返済を心掛けることが大切です。もし年収が30万円に満たない場合は、収入を増やすか、審査なしの方法を検討しましょう。

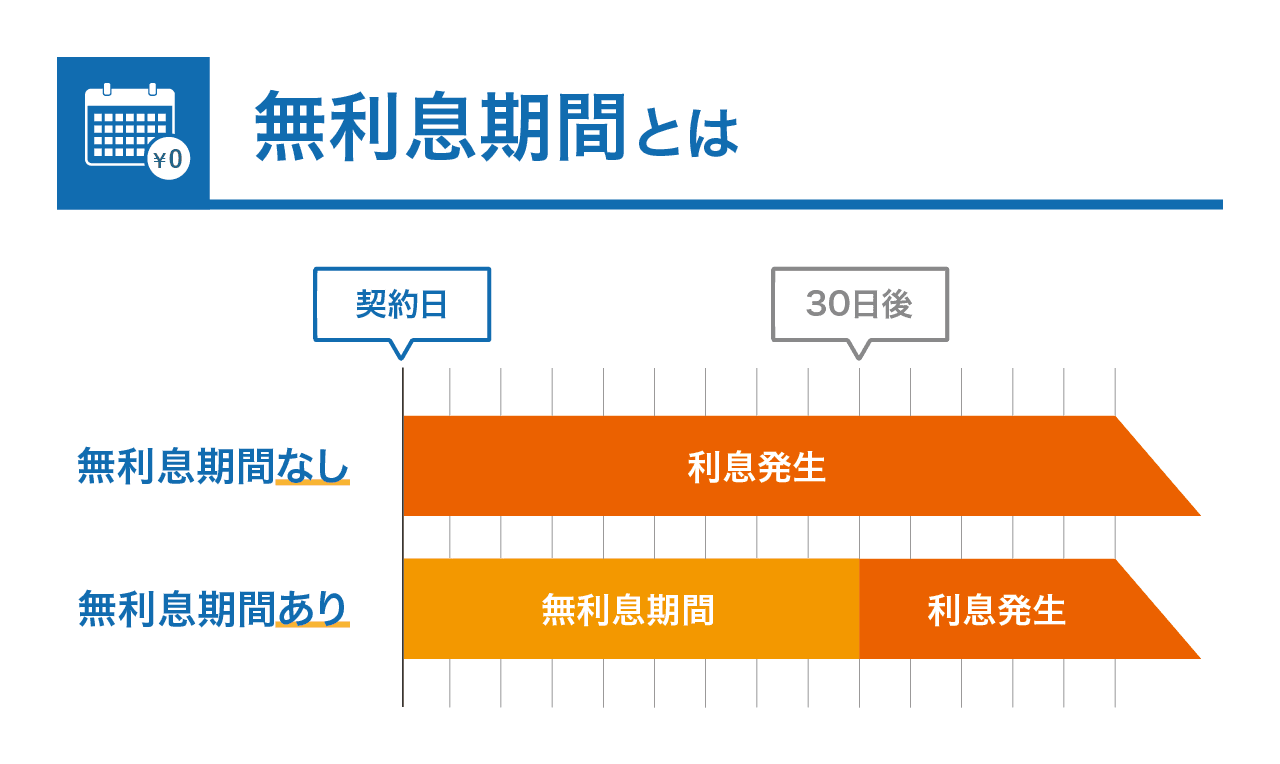

無利息サービスが適用されるか確認する

10万円を借りる際は、大手消費者金融の無利息サービスが適用されるか確認しましょう。

大手消費者金融は、初回契約者を対象に一定期利息が発生しない「無利息サービス」を利用できる場合があります。

そのため、無利息期間中に10万円を返済すれば、利息0円でお金を借りることが可能になります。仮にすべて返済できなかったとしても、無利息期間を利用すれば返済総額を抑えることができます。

カードローン利用者のなかには「無利息期間中に完済して利息0円で借りることができた」という口コミがたくさんありました。

まずは、レイクの無利息期間中に全額返済した方の口コミです。

レイクさんを利用させていただいた感想は、私は借入は初めてでとても不安が多かったです。

ネットから申し込みさせていただいて、すぐにお電話をいただき、とても親切丁寧に対応をしてくださり安心しました。

金利や返済の方法も私の仕事の合間など時間を合わせて分かりやすく説明をしていただいたので、とてもありがたかったです。

レイクさんの独自のサービスである、60日間分の金利がゼロになる話は他の消費者金融にはない素晴らしいサービスだと思いました。

一度返済が遅れた時も、とても親切に振込方法などを教えてくれて本当に助かりました。

初めての借入を考えている人はレイクをとてもオススメします。本当に感謝をしています。

次は、アイフルの無利息期間中に全額返済した方の口コミです。

当時の入会キャンペンーンで、初回の借り入れは30日間利子が無料だったのは知っていたので、その期間内に全額返済しました。

さらに、下記の男性はプロミスの無利息期間中に全額返済して、かなり満足しているようです。

2週間後に全額返済したのですが、実際に金利は掛かりませんでした。初回しか利用できないようですが、金利0%というのは本当にお得です。

タダで消費者金融が利用できるようなものなので、一時的な金欠ですぐに返す目途のある方はかなりにおすすめなサービスでした。

10万円以下の融資を受けて、無利息期間中に完済することで利息0円で借りられる場合もあります。

早期返済の見込みがある方は、消費者金融が提供している無利息サービスを検討してみましょう。

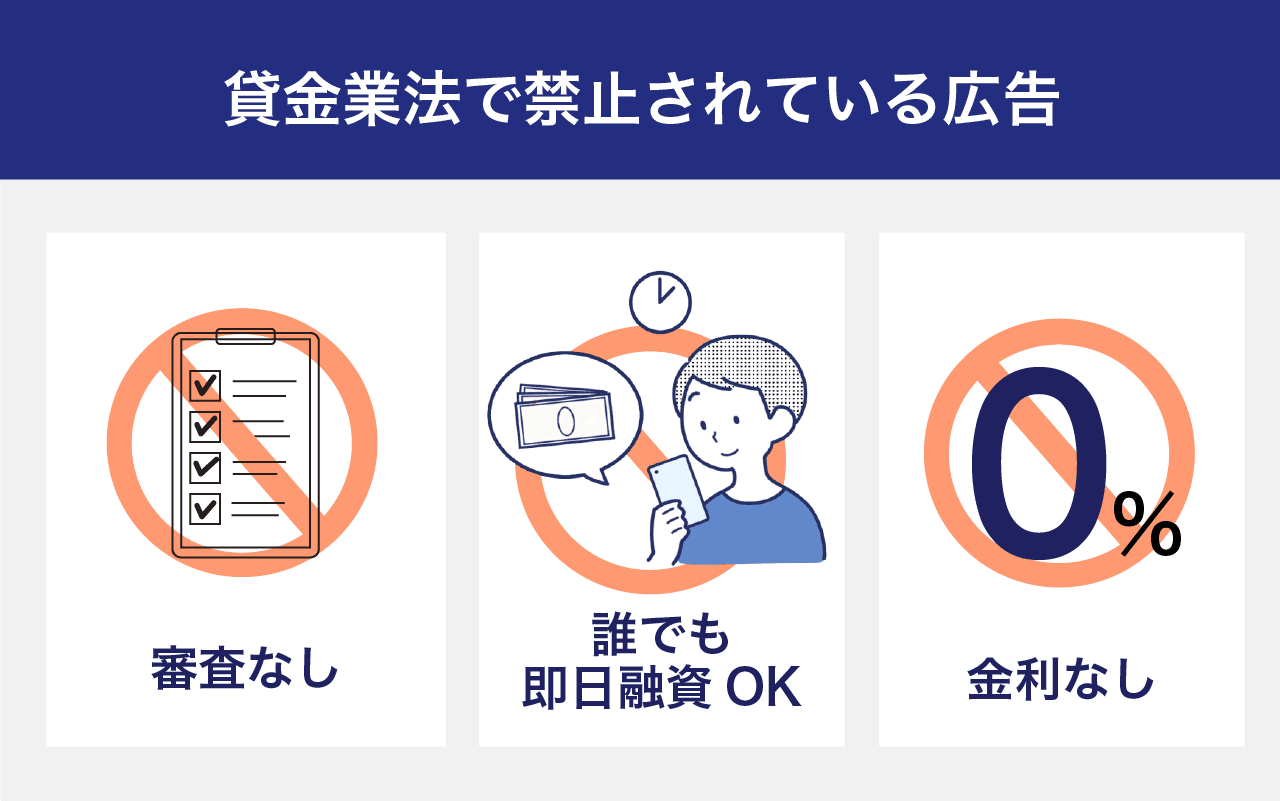

審査なしを謳う闇金業者に注意する

審査なしでお金を借りられると公言している業者は違法業者であるヤミ金の可能性が高いです。

10万円ほどの少額融資であっても、審査なしで借りられるカードローンはありません。

貸金業は財務局長などの登録を受けずに営業してはいけないことになっています。また、貸金業者が個人に融資をするときは、申込者の返済能力を確認することが貸金業法で定められているため、審査なしでお金は借りられません。

10万円を借りたい時に利用する業者が安全かどうかを確かめるには、金融庁の「登録貸金業者情報検索サービス」で確認しましょう。

カードローンでの借入に審査が義務付けられている理由は、主に消費者自身と金融機関の両方を守る目的があります。

ヤミ金は違法な金利や取り立てをおこなうケースが多く、トラブルに発展するケースもあります。

一度でもヤミ金を利用すると抜け出せなかったり違法な取り立てを受けてトラブルに発展したりするため、お金に困っていたとしてもヤミ金を利用するのは避けましょう。

大手消費者金融は正規のカードローンを提供しているので、違法業者のヤミ金とは異なります。

正規の消費者金融会社は申込者が安心して利用できるサービスが充実しているので、違法業者であるヤミ金でお金を借りるよりも安心です。

正式な契約や手続きをおこなっていない個人間融資に注意する

審査がおこなわれないことは、その融資が正式な手続きや契約を経ていない可能性が高いです。

このような非公式な取引をしてしまうと、金利の取り決めや返済期限などの条件部分が不明確である可能性があり、後から一方的に変更されてしまう可能性もあります。

正式な契約書などを交わしてない場合、何かトラブルが発生しても証拠が不足しているため解決が難しくなってしまいます。

関係が深い付き合いであっても双方にとって不利益な状況が生じることもあるため、十分に注意する必要があります。

個人間融資でこれまでの関係が崩れてしまうのであれば、カードローンなどを利用して安全に借入することをおすすめします。

10万円を借りたい時の方法まとめ

10万円を借りたい時には、いくつかの方法があります。すぐに10万円を必要とする場合は、アコムやアイフル、レイク、プロミス、SMBCモビットなど、即日融資対応の消費者金融カードローンがおすすめです。

すぐに借りる必要がなく低金利を優先したい方は、銀行カードローンを選択するとよいでしょう。そのほか、審査なしで借りる必要がある方や公的融資を受けれるかどうかなど、今の状況に合った借入方法を選びましょう。

10万円を借りる際は、借入先の金利や条件、闇金業者ではないことなどを事前にしっかりと確認をおこなってから借りるようにしましょう。

長く1部上場の消費者金融で経営企画課長をして、カードローン事業にかかわってきました。経営計画の担当が中心でしたが、カードローンのスコアリングシステムなどを担当するリスク管理や審査、回収などをおこなう集中センターの構築にも携わった経験があり、比較的カードローンに関しては詳しいと自負しております。また、子会社のクレジットカード会社に行っていたことがあり、カード事業の方面もいろいろ情報を提供できるかと思います。宜しくお願い致します。