PR

PR

クレジットカード究極の1枚はコレ!メインにする最強のおすすめカードと選び方、1枚に絞るメリット・デメリット

日本のクレジットカード契約数は、2億8,000万件となっています(※)。単純計算で1人1枚以上はクレジットカードをもっているということです。

一方で、特典につられついつい枚数が増えすぎてしまうことも。そうなると支払いの管理がしにくかったり、余計な年会費がかかるなどのデメリットも出てきます。

本記事では、そんなときに1枚だけに絞るなら選ぶべきクレジットカードと、選ぶ基準を紹介します。

カードの特典をしっかり理解し、ご自身に合った究極のクレジットカードを選びましょう。

- メインカードとして最強!楽天サービスを利用する方の究極の1枚は「楽天カード」

- 若年層におすすめの究極の1枚!39歳以下入会限定の「JCB CARD W」

- 高還元率!対象のコンビニなどを利用する方なら「三井住友カード(NL)」

- カラオケや映画館で割引・ポイントのボーナスも!「エポスカード」

- 年会費無料ながらポイント還元率が1.2%!「リクルートカード」

- 海外旅行をする機会が少ない方におすすめ!「ライフカード」

- 消費者金融系カードとわからない配慮がある!「ACマスターカード」

- 100万円の利用で翌年の年会費が無料(※)「三井住友カードゴールド(NL)」

- ポイント還元率は常に5倍!楽天ヘビーユーザー向けの究極の1枚「楽天プレミアムカード」

- 海外旅行保険やディナー割引特典を利用したい方向けの究極の1枚!「アメリカン・エキスプレス・ゴールド・カード」

- 40代向けの1枚「三井住友カード プラチナ」

- 50代向けの究極の1枚「ダイナースクラブカード」

究極の1枚はコレ!おすすめクレジットカード

クレジットカードの究極の1枚を選ぶなら、特に以下の3つがおすすめです。

- 楽天ユーザーならポイントが効率よく貯まる楽天カード

- 年会費永年無料でいつでもポイント2倍のJCB CARD W

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)三井住友カード(NL)

【究極の1枚を選ぶ】クレジットカードを1枚だけに絞るときの選び方

クレジットカードを1枚に絞る時は下記の条件を満たすクレジットカードを選ぶのがおすすめです。

- 国際ブランドはVISAかMastercardを選ぶ

- ポイント還元率が高いカードを選ぶ

- 付帯サービスが充実しているカードを選ぶ

- 年会費と年間利用額で選ぶ

- 生活における汎用性の高さで選ぶ

1枚にまとめる際におすすめのカードは記事後半で比較しているのでこちらも参考にしてみてください。

①国際ブランドはVISAかMastercardを選ぶ

クレジットカードにはすべて国際ブランドがついており、加盟店でしか利用できません。

国際ブランドはそれぞれ加盟店が異なりますが、加盟店数では圧倒的にVISAとMastercardが勝っています。

特に海外ではJCBやアメックス、ダイナースが使えないところも多いため、1枚に絞るのであればVISAかMastercardを選ぶべきです。

そのほかの国際ブランドを選んでしまうと、いざ使おうとした時に利用できないといったことになりかねません。

| 国際ブランド | 世界加盟店舗数 | シェア率(※) | 特徴 | 発祥国 |

|---|---|---|---|---|

| JCB | 約3,500万店 | 28.0% |

・国内発行で唯一の国際ブランド ・国内での加盟店舗が豊富 ・東京ディズニーランド®、東京ディズニーシー®の公式国際ブランド |

日本 |

| VISA | 約7,000万店 | 50.8% |

・シェア率世界1位の国際ブランド ・タッチ決済の加盟店が豊富 ・アメリカでの加盟店が豊富 |

アメリカ |

| Mastercard | 約7,000万店 | 17.8% |

・加盟店舗数世界1位の国際ブランド ・海外でのキャッシングが使いやすい ・ヨーロッパでの加盟店舗が豊富 |

アメリカ |

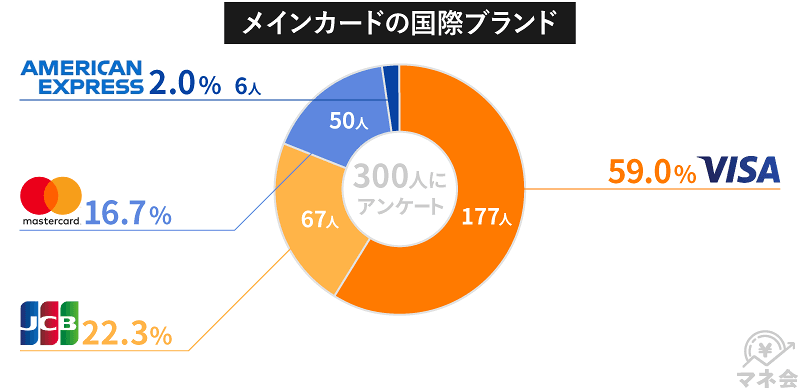

本サイトの300名を対象にしたアンケートでも、1位はVISA、続いてJCB、Mastercard、American Expressとなっています。VISAが半数以上を占め、多くの方に発行されていることが分かります。

②ポイント還元率が高いカードを選ぶ

次に選ぶポイントとしては、ポイント還元率があげられます。

特定の店舗で割引を受けられたり、還元率が上がったりするクレジットカードは多いので、これらを駆使してお得に買物をする方もいます。

しかし、1枚持ちになるとカードをシーンによって使い分けることはできません。そのため、どんな時でもポイント還元率が高いクレジットカードを選ぶことでこのデメリットを最低限に抑えることができます。

なかでも、楽天カードの還元率は通常1%ですが、SPUキャンペーンを利用するとポイントが最大15倍になります。

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

③付帯サービスが充実しているカードを選ぶ

付帯サービスで選ぶという方法もあります。クレジットカードには海外保険が付帯していたり、割引特典や優待などが付帯していたりするカードがあります。

1枚に絞るのであれば、できるだけ付帯サービスが充実しているカードを選ぶべきです。

特に海外旅行保険が充実しているクレジットカードにすれば、海外旅行の際に別途旅行保険に入る必要がなくなります。

海外によく行く方であれば、都度加入する保険代もバカにならないため、付帯保険が充実しているクレジットカードを選ぶことで、この費用を節約することが可能です。

④年会費と年間利用額で選ぶ

ゴールドカード以上のクレジットカードは、年会費がかかるものがほとんど。その分、さまざまな付帯サービスが受けられます。

無料のクレジットカードは所持のしやすさが魅力ですが、クレジットカードを1枚だけに絞るのであれば年間の利用額でそれ相応の特典が受けられるカードを選ぶのもおすすめ。

しかし、同時に長く利用することを考えると年会費を無理なく支払えるかどうかも重要なポイントです。

ご自身の年間利用額に合わせた究極の1枚を選びましょう。

⑤生活における汎用性の高さで選ぶ

クレジットカードを選ぶ際は、自分のライフスタイルに合わせたものを選びましょう。

例えば旅行や出張が多い方は、旅行会社と提携してポイントが還元される楽天カードやJCB CARD Wがおすすめ。

さらに新幹線や飛行機での移動が多い方は、JALカードSuicaやANA VISA Suicaカードなどを選ぶことでお得にポイントが貯まります。

そのほか、通販の利用が多い方はポイントが貯まる楽天カード。

対象のコンビニや、飲食店など全国どこにでもある対象のお店でのお買い物が多い方は、スマホのタッチ決済またはモバイルオーダーで7.0%還元される三井住友カード(NL)などを使えばお得に利用できます(※)。

このようにご自身の生活に合ったカードを選びをすることで、還元率をアップさせよりお得にクレジットカードを利用できます。

クレジットカード究極の1枚はコレ!おすすめクレジットカード12選

ここからは、さまざまなシーンで利用でき、カード1つで不便さを感じずに利用できるカードを比較・紹介します。

それぞれ、お財布のなかをスマートにしたい人におすすめのカードです。カードの枚数を減らして、ストレスのないカード生活を満喫しましょう!

楽天カード

|

JCB CARD W

|

楽天プレミアムカード

|

三井住友カード(NL)

|

エポスカード

|

リクルートカード

|

ライフカード

|

ACマスターカード

|

三井住友カード ゴールド(NL)

|

アメリカン・エキスプレス®・ゴールド・プリファード・カード

|

三井住友カード プラチナ

|

ダイナースクラブカード

|

|

| ポイント還元率 | 1 〜 3% | 1 〜 10.5% | 1 〜 3% | 0.5 〜 7% | 0.5% | 1.2 〜 3.2% | 0.5 〜 1.5% | 0% | 0.5 〜 7% | 0.5 〜 1% | 1 〜 7% | 0.4 〜 1% |

| 年会費 |

無料

|

無料

|

11,000円(税込)

|

無料

|

無料

|

無料

|

無料

|

無料

|

5,500円(税込)

|

39,600円(税込)

|

55,000円(税込)

|

24,200円(税込)

|

| ETC年会費 | 550円(税込) | 無料 | 無料 | 550円(税込) | 無料 | 無料 | 1,100円(税込) | - | 550円(税込) | 無料 | 無料 | 無料 |

| 発行期間 | 7営業日程度 | モバ即入会で最短5分(※) | 約一週間 | 最短10秒(※) | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短即日 | 最短2営業日 | 最短即日 | 最短10秒(※) | 2週間~3週間ほど | 最短3営業日 | カード到着まで2~3週間ほど |

| 付帯 サービス |

||||||||||||

| 電子 マネー |

|

|

|

|

|

|

|

|

|

- |

|

|

それぞれについて詳しく説明していきます。

メインカードとして最強!楽天サービスを利用する方の究極の1枚は「楽天カード」

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

楽天カードは、万能タイプのカードのなかでも代表的なクレジットカードです。

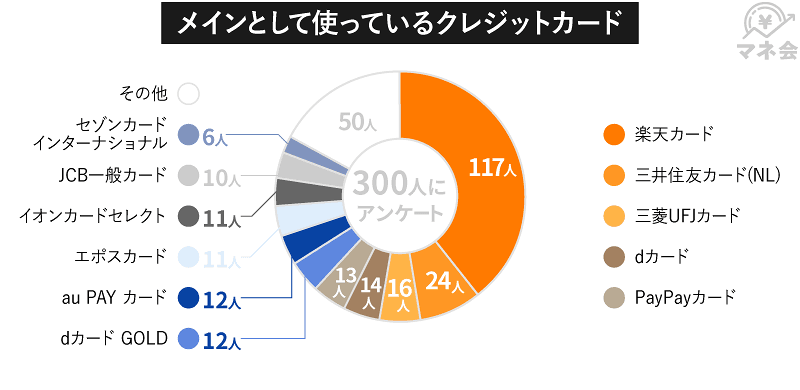

本サイトで300名を対象に、クレジットカードの保有状況について調査したところ、一番利用されているクレジットカードも楽天カードでした。

楽天カードは年会費無料でポイントが貯まりやすく、ETCカードや家族カードも発行できます。

国際ブランドはVISA、Mastercard、JCB、アメックスから選べるので、生活スタイルに合わせて選ぶことが可能です。

また、楽天カードは2枚つくることができるため、1枚目はVISA、2枚目はJCBのように選べば用途に応じて使い分けることが可能です。

2枚つくるといっても、限度額が上がるわけではなく管理の一元化も可能なので、クレジットカードを1枚に絞った方が、やっぱり2枚ほしい、と思ったときも使いすぎる心配を減らせます。

また、2枚つくってもポイントは合算されるため、別のカードを作成した場合と比べて、効率よくポイントを貯めることが可能です。

楽天カードは基本還元率は1.0%ですが、楽天関連サービスを利用している場合は、最大で15倍まで還元率があがります。

また、5と0のつく日や、楽天お買い物マラソンなどを利用すると40倍以上のポイントを獲得することも可能です。

そのため、クレジットカードに維持費をかけずに、ポイントを貯めたいという方には最適なクレジットカードです。

入会キャンペーンは時期により異なりますが、5,000ポイント以上もらえるところも魅力的です。

さらに、電子マネーの楽天Edy、QRコード決済の楽天ペイと連携でき、カードが使えないところでも、現金なしの支払いが可能。割引特典などのサービスも充実していて、まさにメイン使いに最適なカードです。

若年層におすすめの究極の1枚!39歳以下入会限定の「JCB CARD W」

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

JCB CARD Wは、39歳以下なら選択肢の上位にランクするクレジットカードです。

年齢を限定することにより、JCB一般カードと比べてポイント還元率は常時2倍となっています。

年会費が永年無料で、海外旅行保険が付帯し、ETCカードや家族カードが追加できるため、メイン使いにぴったりのカードです。QUICPay専用カードも追加でき、電子マネーを併用することもできます。

新規入会でAmazon利用分の20%プレゼントに加え、Amazonギフト券1,500円分がもらえるキャンペーンも実施中です。

なにより、日本唯一の国際ブランドJCBのカードという安心感は捨てがたいところ。

ただし、国際ブランドはJCBとなるので注意が必要です。

JCBはアジア圏やグアム、ハワイなどでは比較的加盟店が多いのであまり困ることはありませんが、ヨーロッパなどそのほかの海外によく行かれる方はあまりおすすめできません。

なお、JCBはグアムやハワイで使える特典が非常に充実しているので、グアム・ハワイ旅行で利用したい人には大変おすすめできるクレジットカードです。

高還元率!対象のコンビニなどを利用する方なら「三井住友カード(NL)」

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレスで安心安全!

三井住友カード(NL)は、年会費が永年無料でカード番号が即時発行できるカードです。ナンバーレスカードを採用しているので、デザインはシンプルでスタイリッシュ。他の人に番号を盗み見される心配もありません。

また、対象のコンビニやファーストフード、ファミレスなどでスマホのVisaのタッチ決済やMastercard®タッチ決済またはモバイルオーダーで支払いすると、7.0%のポイント還元を受けられます(※)。

対象のコンビニなどをよく利用する方にとっては、ポイントが貯まりやすいカードです。

そのため、普段から頻繁にコンビニなどの対象店舗へ足を運ぶ方にはおすすめの1枚といえるでしょう。

さらに、最高2,000万円の海外旅行傷害保険も利用付帯しているため、海外へ出張や旅行をする方は持っていて損がありません。お買物安心保険がついていない点のみ、注意をしましょう。

カラオケや映画館で割引・ポイントのボーナスも!「エポスカード」

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高3,000万円

マルイが発行しているエポスカード。やはり、マルイグループでの利用はお得で、年4回開かれる「マルコとマルオの7日間」でエポスカードを利用すると10%の割引があります。

そのため、マルイをよく利用する方は、必ず持っておきたいカードです。

また、エポスカードで割引などがあるのは、マルイだけではありません。

カラオケ館やビッグエコーといったカラオケ店では室料が一般料金より30%オフ、エポトクプラザからHUMAXシネマやイオンシネマの共通映画鑑賞券を購入すると通常より500円引きとなります。

モンテローザが運営する飲食店での利用では、ポイントが通常の5倍です。

年会費無料ながらポイント還元率が1.2%!「リクルートカード」

- 総合評価

- 口コミ件数 : 件

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ホットペッパービューティー」などのリクルートサービスご利用分が最大3.2%

リクルートカードの大きなポイントが、年会費永年無料であるにもかかわらずポイント還元率が1.2%と高い点です。さらにリクルートカードで購入した商品が紛失・盗難に遭った際に補償されるショッピング保険もついています。

また、じゃらんやホットペッパーなどといったリクルートのサービスでリクルートカードを利用すると最大4.2%のポイント還元があります。

近年はネットショッピングがほとんどという方もいますが、それでも外食や旅行を楽しむ場合もあるでしょう。そうしたリアルのコト体験をするとき、お得に楽しめるのがリクルートカードです。

海外旅行をする機会が少ない方におすすめ!「ライフカード」

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

ライフカードは消費者金融のアイフルが発行しているクレジットカード。年会費は永年無料です。

「ライフカードは審査が甘い」といわれることもありますが、きちんとした審査がおこなわれているので、必ずしも審査が甘いとはいえません。ただ、アイフルの子会社であるため、独自の審査基準を設けている可能性はあります。

また、デポジット型のライフカードや、年会費あり・キャッシングなしのライフカード(ch)といった、クレジットカードをつくりづらい方のためのラインナップを揃えているのもライフカードの特徴的な点です。

ライフカードは海外旅行保険がついていないというデメリットもよく取り上げられます。ただ、誕生月はポイントにボーナスがつく、そのポイントの交換先も多様といったメリットもあります。

よって、あまり海外旅行へは行かず国内での生活が中心の方が、クレジットカードを1枚に絞るときのカードとしておすすめできるのがライフカードです。

消費者金融系カードとわからない配慮がある!「ACマスターカード」

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

消費者金融のアコムが発行しているACマスターカード。その点では、先ほど紹介したライフカードと似ていますが、ライフカードはアイフルの子会社であるのに対しACマスターカードはアコム本体が発行しています。

しかし、上の券面の写真をご覧になってわかるように、「Mastercard」と大きく印字され、アコムが発行しているとはすぐにわからないデザインとなっています。

消費者金融に対し後ろめたいイメージを持っている方も、利用できるデザインといえるでしょう。

また、ライフカードと同様に独自の審査基準を設けているといわれ、クレジットヒストリーに不安のある方が申込みを検討したいクレジットカードです。

なお、ACマスターカードは基本的にリボ払いとなることから「怖い」というイメージも持たれがちですが、毎月20日締めの翌月6日までに利用額を全額支払えば、リボ払いになりません。

100万円の利用で翌年の年会費が無料(※)「三井住友カードゴールド(NL)」

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレス、即時カード番号発行(※)

三井住友カード(NL)のゴールドカードである、三井住友カード ゴールド(NL)。

ステータスカードで気になるのが年会費ですが、三井住友カード ゴールド(NL)は5,500円(税込)です。ただし、年間100万円の利用をすれば、翌年の年会費が無料となります(※)。

そのため、光熱費や電話料金、インターネット料金、さらに日常の買い物までこのカードで決済していれば、翌年の年会費を無料とすることはそれほど難しくないかもしれません。

そのほか、対象店舗でスマホのタッチ決済またはモバイルオーダーを利用するとポイントが7.0%還元(※)、ユニバーサル・スタジオ・ジャパンでのタッチ決済でもポイントが7.0%還元などの特典があります。

三井住友カード ゴールド(NL)はお得に利用できるステータスカードといえるでしょう。

ポイント還元率は常に5倍!楽天ヘビーユーザー向けの究極の1枚「楽天プレミアムカード」

- 総合評価

- 口コミ件数 : 4件

- 楽天市場でお買い物をするとポイント3倍!!

- 国内・海外旅行保険は最大5000万円!

- VIP空港ラウンジ プライオリティパスへの無料登録可能

楽天プレミアムカードは、楽天カードの使いやすさはそのままに、ポイント還元率や特典がスケールアップしているカードです。

通常の楽天カードと同様、国際ブランドはVISA、Mastercard、JCB、アメックスが選べます。

年会費はかかってしまいますが、楽天市場でのポイント還元率はなんと常に5倍、さらに最高5,000万円の国内・海外旅行保険が付帯しています。

年間429USドル(約60,060円、1ドル=140円換算)するプライオリティ・パスが無料で付帯するため、世界中の空港ラウンジが満喫できる特典つきです。

出張の多い会社員、海外旅行によく行く人にもおすすめのカードとなっています。

海外旅行保険やディナー割引特典を利用したい方向けの究極の1枚!「アメリカン・エキスプレス・ゴールド・カード」

- 総合評価

- 口コミ件数 : 16件

- 旅行・グルメ・テーマパーク/施設などで利用できる優待が多彩

- 年間200万円以上利用で国内対象ホテルの1泊2名分の無料宿泊券プレゼント

- 継続特典で1万円分のトラベルクレジットを進呈

アメリカン・エキスプレス・ゴールド・カード(アメックスゴールド)は、充実した海外旅行保険と、レストランでのディナー割引が魅力のカードです。

国際ブランドはアメックスとなってしまうため、加盟店は先に紹介したカードと比べて劣ってしまいますが、付帯サービスに関してはとても充実しています。

代表的な付帯サービスとしては、最高補償額1億円の海外旅行保険や、国内外の約200のハイクラスなレストランが、コース料理2名以上で1名分が無料といったサービスがあります。

また、カードの不正利用を防止するシステム(不正プロテクション)や、商品の破損や盗難を補償する制度(ショッピング・プロテクション)などもあり、安心してカードを使うことができます。

さらに、アメックスゴールドの利用実績を積めば、上位のアメリカン・エキスプレス・プラチナ・カードのインビテーションが送られてくることがあります。

もちろん、ETCカードや電子マネーなど基本的な機能も完備しています。ステータス性も高いため、不動の人気があるクレジットカードです。

40代向けの1枚「三井住友カード プラチナ」

- 総合評価

- 口コミ件数 : 件

- 国内外を問わず、航空券やホテルの手配、話題のレストラン予約もお任せください。

- 美食の名店でのお得なプランや、提携先のホテルでの優待特典

- 海外空港のラウンジをご利用いただける「プライオリティ・パス」

三井住友カード プラチナは、最上ランクの「プラチナ」に恥じない充実したカードなので、ステータスで選ぶならこの1枚を選んでおけば間違いありません。

三井住友カードはVisaの印象が強いですが、実はMastercardを選択することが可能です。

三井住友グループの安全性、信頼性により、安心して利用できます。

加えて、国内・海外旅行保険、空港ラウンジなどが自動付帯しているため、

収入が余裕が出てきた旅行好きの40代の方におすすめです。

そのほか、高級レストランの2名以上のコースが1名分無料となる「プラチナグルメクーポン」を利用できます。結婚記念日や家族のお祝いをお得な価格で体験することができるカードです。

さらに三井住友カード プラチナにはコンシェルジュサービスも用意されています。コンシェルジュサービスの内容としては、航空券の手配やホテル、レストランの予約などがあげられます。

50代向けの究極の1枚「ダイナースクラブカード」

- 総合評価

- 口コミ件数 : 12件

- 利用限度額に一律の制限なし!

- 国内外1,700ヶ所以上の空港ラウンジが無料!

- 国内外旅行傷害保険最高1億円の補償で安心!(利用条件付き)

ダイナースクラブカードは27歳以上の方が申込対象となり、特にグルメに関する優待特典が充実しています。

そのため、50代で家族や友人と選りすぐりの高級レストランを楽しみたい方におすすめです。

高級レストランの利用が1名分無料になる「ダイナースクラブ・エグゼクティブ・ダイニング」や、予約が取りにくい高級料亭をダイナースクラブが予約してくれる「料亭プラン」などの優待を利用できます。

グルメだけでなくその他のサービスも充実しています。

- 名門ゴルフ場での予約代行サービス

- 空港ラウンジサービス

- 最大5%割引でパッケージツアー利用可能

- コナミスポーツクラブ優待

クレジットカードを1枚だけにまとめるメリット

クレジットカードを1枚にすることには、メリットとデメリットがあります。

メリットとデメリットの双方を把握していると、カードを1つにしたときに、思わぬ不利益をこうむらずに済みます。

まずは、カードを1つにすることのメリットから紹介していきましょう。

- 支払いの管理がしやすい

- 年会費を抑えることができる

- ポイントをまとめて貯められる

- 盗難や紛失のリスクが減る

- 上位カードの招待状を受け取れる可能性が高まる

①支払いの管理がしやすい

利用するカードを1つにしていると、支払いの管理をしやすくなるメリットがあります。

お店で支払いをする場合でも、カードが1つなら暗証番号を思い出しやすいので、慌てることがありません。

また、カードを利用した金額も1つの利用明細にまとめられるため、把握がしやすくなります。月々に請求される金額を一目で管理できるので、お金の管理をしやすくなることは、大きなメリットです。

②年会費を抑えることができる

カードを1つにしておけば、年会費にかかるお金を抑えることができます。

近年、年会費が無料のカードが増えていますが、なかには年会費が必要なカードもまだまだ存在します。カードを1つにすることで、余計な出費が抑えることが可能です。

③ポイントをまとめて貯められる

カードを1つにしていると、獲得できるポイントが分散されないため、まとめて貯めることができます。

複数のカードを利用していると、ポイントはなかなか貯まっていきません。カードを一本化するとポイントもまとめられるため、無理なく貯められるメリットがあります。

④盗難や紛失のリスクが減る

カードが複数枚あると、管理しきれずになくしてしまう恐れがあります。一方、カードが1つであれば、盗難や紛失のリスクが減ります。

万が一、財布を落としてしまった場合でも、複数枚持っていれば、その枚数分、カード会社へ連絡しなければならず、対応が大変です。カードが1つであれば、緊急時でも対応がしやすくなります。

⑤上位カードの招待状を受け取れる可能性が高まる

1つのカードを継続的に使っていると、ゴールドカードなどの上位カードへ招待される可能性が高まります。

これは、カード会社の利用実績を積むことで、そのカード会社でのあなたの信用度や信頼度が高まるからです。

インビテーション(招待状)でのアップグレードなら、通常の審査よりも難易度が下がるケースもあります。上位カードは利用限度額が高く、サービスも充実しているため、カードの利便性はさらに高まります。

クレジットカードを1枚だけにまとめるデメリット

クレジットカードを1つにすることは、多くのメリットがあります。

しかし、同時にいくつかのデメリットが生じてしまうことも事実です。

- 所有しているクレジットカードの加盟店でしか支払えない

- 1枚のカードが破損・紛失した場合、支払いができない

- 各クレジットカードで異なる特典やサービスが受けられない

- 審査に落ちたときすぐに申込みが困難になる

ここからは、カードを1つにすることのデメリットを解説していきます。

①所有しているクレジットカードの加盟店でしか支払えない

クレジットカードは、それぞれのカードに付帯している国際ブランドの加盟店以外では、支払いができません。

たとえば、Mastercardのみの加盟店では、それ以外のカードでは支払いができなくなってしまいます。

日本では、多くの国際ブランドに対応している店舗がほとんどですが、海外やインターネットのサイトでは国際ブランドが限定されているところもあります。

②破損・紛失などの場合、支払いができない

カードを1つにしてしまうと、そのカードが破損したり、紛失してしまった場合、カードでの支払いができなくなってしまいます。

再発行されたカードが届くまで、カードでの決済ができなくなることも、カードを1つにするデメリットです。

③各クレジットカードで異なる特典やサービスが受けられない

カードを1つにしてしまうと、各カードごとに異なる特典や割引サービスが受けられなってしまいます。

したがって、1つのカードを選ぶ場合には、サービスが充実していて万能的に使えるカードを選択することが重要です。

④審査に落ちたときすぐに申込みが困難になる

すでにクレジットカードを複数枚持っている方が1枚にまとめるときは問題ありませんが、初めてクレジットカードを作る方、あるいは、しばらく利用がなく久しぶりにクレジットカードを作る方は、審査に落ちてしまうとすぐに再度の申込みをするのは困難です。

クレジットカードの申込みをした記録は、信用情報機関に記録されます。また、クレジットカード会社は申込みを受けると、その申込みをした方について信用情報機関に照会します。

そこで、別のカードに申込みをした記録があると、クレジットカード会社が「いくつもカードが必要なくらい、お金に困っているのでは」と判断されてしまい、審査に落ちやすくなるといわれています。

つまり、信用情報機関での申込みの記録が消えるまで、再度の申込みは避けたほうが良いということです。記録が消えるまでの期間は、申込みから6ヶ月といわれています。もし審査に落ちたら、半年間は待ちましょう。

なお、先ほどACマスターカードの口コミにもあったように、こうした信用情報機関でのクレジットカードでの記録からカード作成ができなかった方が、ACマスターカードの審査に通った事例はあります。

海外へ行くなどでどうしてもクレジットカードが必要な場合、ACマスターカードなど消費者金融系のカードが申込み検討の対象となるでしょう。

クレジットカードは1枚で十分な人の特徴

クレジットカードの平均所有枚数

クレジットカードは、審査に通るのであれば持つ枚数に制限はありません。

一般社団法人日本クレジット協会が2022年に実施した「クレジットカード発行枚数調査」によると、1人あたりのクレジットカード保有数は2.8枚(※)です。

クレジットカードの1枚持ちが向いている人の特徴

何枚でも持つことができるクレジットカードですが、以下の条件に当てはまる人は1枚持ちが向いているでしょう。

- クレジットカードの使いすぎを心配している方

- カードを使うサービスや店舗がある程度固定されている

- 支払い管理が苦手なだと感じる

- クレジットカードを持つことが初めて

- 保険などのサービス付帯にあまりこだわりがない

クレジットカードが初めての方やカードの使い過ぎを懸念している方は、1枚持ちをおすすめします。

クレジットカードの利用に慣れるためにもまずは1枚持ちから徐々に使い慣れていきましょう。

また、使いすぎの心配がある方も1枚にまとめることでお金の支出が明確になり、支払い管理がしやすくなります。

さらにクレジットカードは、年間費無料なものも多くありますが、保険などのサービスが充実しているカードは年間費がかかるものも。

たくさんの付帯サービスにこだわりがない方は、ご自身の生活に合ったクレジットカードを厳選して1枚に絞ることで不必要な年間費を払うことなくニーズに合った利用ができます。

さらにインビテーションを受けて年会費無料でゴールドカードを発行したいと思っている方も1枚持ちをおすすめします。

1枚に支払いをまとめることで利用金額が上がり、カード会社からインビテーションが届きやすくなるのもメリットです。

クレジットカード最強の2枚は?

保有するクレジットカードの数を、1枚ではなく2枚とするとき、最強の組み合わせは何になるのでしょうか?

マネ会では、以下の組み合わせをおすすめします。

- JCB CARD W&三井住友カード(NL)

- JCB CARD W&イオンカードセレクト

- 三井住友カード(NL)&楽天カード

特におすすめなのがJCB CARD W&三井住友カード(NL)の組み合わせです。

- コンビニや飲食チェーン、大手通販サイトなど普段使いしやすいお店のポイント還元率が高く、対象店舗も多くポイントを貯めやすい

- 異なる国際ブランドの掛け持ちができるため、両方の優待を利用できる

- JCBプロパーカードと銀行系カードなため社会的な信用度が高くステータスになる

JCB CARD WはOki Dokiランドというポイント優待サイトを経由して各ショップで買い物をすると、還元されるポイントが2倍から最大20倍になります。

Oki Dokiランドのショップには楽天やAmazon、じゃらん、Apple、ユニクロなど有名ショップが登録されています。

三井住友カード(NL)は対象のコンビニやファミレスなどで、スマホのタッチ決済またはモバイルオーダーで7.0%のポイントが還元されます。(※)

- ローソン

- マクドナルド

- ドトールコーヒーショップ

2枚を組み合わせることで、オンライン・オフライン店舗の両方でポイント還元率が上がり、お得に日常の買い物をすることができます。

詳しくは以下の記事をご覧ください。2枚ではなく3枚持ちするときの組み合わせも解説しています。

クレジットカードを1枚にまとめる際によくある質問

本記事では、さまざまなシーンで万能的に利用できるおすすめのカードを紹介しました。以下、Q&A形式で内容をまとめます。

究極の1枚を選ぶならクレジットカードはどれがいい?

・楽天カード

・JCB CARD W

・楽天プレミアムカード

・三井住友カード(NL)

・アメリカン・エキスプレス®・ゴールド・カード

・三井住友カード プラチナ

クレジットカードは1枚にまとめたほうがいい?

・支払い管理がしやすい

・ポイントを効率よく貯められる

・年会費を抑えることができる

ただし、各クレジットカードで異なる特典やサービスが受けられないといったデメリットもあります。

クレジットカードを1枚にするメリットはこちらで紹介しています。

1枚に絞る場合、国際ブランドは何を選べばいい?

国際ブランド以外では何を基準に選べばいい?

カードを1枚にするデメリットはある?

カードを1枚にするデメリットの詳細は記事内で解説をしています。

クレジットカードで究極の1枚を選ぶポイントまとめ

クレジットカードを1つにすれば、支払いの管理がしやすく財布もかさばりません。

しかし、選び方を間違えると使い勝手が悪いなどのデメリットも生じます。

メインのカードを何にするか悩んでいる方は、本記事を参考にして自身に合うクレジットカードをお選びください。

食品や雑貨商品などを扱うライター・編集を経て、マネ会を担当。クレジットカードのポイント還元や特典だけでなく、各カード会社の戦略やマーケティングにも興味あり。普段使っているクレジットカードはJALカードで、実家への帰省の際には、貯めたマイルを特典航空券に交換している。ヤフオクやヤフーショッピングで買い物をする際には、ヤフーカードも使用。体を動かすことが好きで、定期的にジムで筋トレ。機会あれば、山へハイキングに出かけ、帰りの温泉を楽しむ。