PR

PR

カードローンの金利について解説!利息の計算方法と安く抑える方法をご紹介

カードローンを利用しようと思ったときに、必ず出てくるのが「金利」です。

「金利について詳しく知らない」、「金利の計算は難しそう」と思っている人も多いのではないでしょうか?

金利は、カードローンだけではなく、お金を借りるときに必ず使われる言葉です。金利の意味や仕組みを理解せずに「損をしてしまった」ということは避けたいですよね。

本記事では、金利の基本的な仕組みや、計算方法、利息を抑える方法まで、注意点を含めてわかりやすく解説していきます。

金利とはなにか

金利とは、お金を貸したときにかかる手数料の割合のことです。それぞれのカードローンには1年単位で金利が設定されており、設定されている金利によって発生する利息も異なります。

金利はパーセントの記号を使って表すのが一般的で、金融機関の公式サイトでは、カードローンの商品概要欄などに「年〇〇%〜〇〇%」のように記載されています。

この「〇〇%」の部分にある数字がそのカードローンの金利となっています。

金利と利息の違い

金利の仕組みを理解するためには、利息との違いも知っておく必要があります。カードローンを利用した経験が少ないと「金利と利息は似たようなものだ」と考えがちですが、実はそれぞれ別の意味を持つ単語です。

金利がお金を貸したときにかかる手数料の割合を指すのに対して、利息は金利から算出した手数料の金額を意味しています。

金融機関によって設定されている金利で、支払う利息の金額が決まります。

こうして発生した利息は、返済をするときに支払う必要があります。したがって、カードローンを利用した際の返済額は「元金(借りたお金)+利息」となります。

金利と実質年率の違い

「金利」と似た意味合いで「実質年率」という言葉が使われることがあります。

実質年率とは、借入金額の利息に、手数料や保証料といった諸経費を加算した、実質上の金利のことです。

カードローンの多くは、手数料や保証料が無料になっており、「実質年率=金利」と考えて問題ありません。

金利には上限がある

支払う利息の金額は金利によって決まりますが、利息制限法(りそくせいげんほう)という法律で金利の上限は定められているので、法外な利息を請求されることはありません。

利息制限法とは、一般の消費者を守るために、貸すお金の利息の利率の上限を決めた法律です。金利は利息制限法によって上限が決められているので、金融機関はそれ以上に高い金利でお金を貸すことはできません。

| 金額 | 上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万円~100万円未満 | 18% |

| 100万円以上 | 15% |

法律で定められている以上、どんなカードローンであっても上記の金利を超えることはありません。

もし仮に利息制限法を超えた金利で貸し付けをおこなっている場合は、法律違反となり、その超過分は無効となります。

もちろん、この法律で課せられている金利については支払う義務がありますが、上限があるので安心です。

専門家からのコメント

結論を述べると、可能性はかなり低いといえます。

もともと、銀行融資の対象とならないところに消費者金融が発生し、個人融資など「両者のあいだ」をカードローンが埋めました。

銀行融資のハードルが下がり、現段階では貸付不可となっているところがカードローンの対象とならない限り、現在の金利が低くなるのは考えにくいでしょう。

ただ、最近はFintech(金融×Technology)として、個人型融資が拡がっています。いわゆる金融機関を介さない融資が存在感を示すと、対抗処置として既存のサービスの金利が下がることは考えられます。

カードローンの利息の計算方法

支払う利息の金額は、実は自分でも計算することが可能です。カードローンの利息を計算するには、下記の計算式を活用します。

カードローンの利息の計算式

借りたお金×実質年率(金利)÷365×借りた日数=利息

この計算式に、数字を当てはめれば大丈夫です。

それでは、実際に計算してみましょう。たとえば、50万円を年15.0%の金利で30日間借入れた場合、以下のようになります。

50万円を年15.0%の金利で30日間借入れた場合の利息

500,000(借入金額)×15.0%(金利)÷365×30(借入日数)=6164.38円(利息)

計算ができたら、最後に小数点以下の数字を切り捨てましょう。

そうすると、この計算式で50万円を年15.0%の金利で30日間借りた場合は、6,164円の利息がかかることが分かります。

計算自体は簡単なので、カードローンを検討する際は計算してみてください。

利息の計算方法の例

次に、金利が違うとどのくらい利息に差がでてくるのかを調べてみましょう。

例として、金利が年17.0%のときと、年18.0%のときの利息額の差を計算していきます。上記でご紹介した計算式にあてはめたところ、下記のような結果となりました。

| 金利 |

利息額 |

|---|---|

| 年17.0% | 6,986円 |

| 年18.0% | 7,397円 |

金利が年17.0%のときは6,986円で年18.0%のときは7,397円。つまり411円の差が発生します。簡単な食事ができる金額です。

では、6ヶ月で返済した場合、さらには、1年で返済した場合では、どのくらい利息が変わるか確認しましょう。

| 金利 | 利息額 |

|---|---|

| 年17.0% | 41,917円 |

| 年18.0% | 44,383円 |

よって、金利が年1.0%違うだけで6ヶ月での利息の差は、2,466円となります。これだけあれば、食事を数回はまかなうことができますよね。

| 金利 | 利息額 |

|---|---|

| 年17.0% | 85,000円 |

| 年18.0% | 90,000円 |

利息の差は、なんと5,000円です。1回500円のランチを10回もとることができるほどの金額です。

このように、たった年1.0%の差であっても返済期間が長くなればなるほど利息額の差は大きくなります。長期でお金を借りることを考えている人は、金利の違いをきちんと理解しておきましょう。

カードローンの利息を安く済ませる方法

カードローンを利用するのなら、できるだけ少ない利息でお得に借入したいですよね。

そこでここからは、少しでも利息を安くするための方法を3つご紹介します。出費を抑えてカードローンを利用したい方は、ぜひ参考にしてみてください。

金利が低い金融機関を選ぶ

利息を安く済ませたい方は、なるべく金利が低いカードローンを扱っている金融機関を選ぶようにしましょう。

そもそもカードローンの金利というのは、一律で決まっているわけではありません。たとえば、A社の金利は年15.0%、B社の金利は年16.0%といったように、それぞれ違う金利が設定されています。

設定されている金利は低ければ低いほど、発生する利息の金額も少なくなります。そのため、お得にカードローンを利用したい方は、事前に複数のカードローンの金利を比較して検討することが大切です。

また、カードローンを利用するときは焦っていることが多く、慌てて申し込んでしまいがちですが、しっかりと金利を比較するためにも、なるべく平常心を保つように意識しましょう。

過去にカードローンを利用した人のなかには、金利について事前に調べずに借入れを受けたために、返済時に後悔しているという方もいます。

借りる前に金利の計算はほとんどしませんでした。金利の計算方法は知っていましたが、給料が入ったらすぐに返す予定だったので金利はそこまで問題にはならないだろうと高をくくっていたためです。

また、金利の計算サービスがあることも知っていましたが、こちらも利用しませんでした。金利の計算をしなかったことは後で後悔しました。

金利を気にせずに申込むと上記の方と同様に後悔する可能性もあるので、カードローンの利用を検討する際は、事前に各金融機関の金利を確認しておくことが重要です。

カードローンの金利を比較

カードローンの金利を比較することは大切ですが、たくさんあるカードローンの金利をひとつひとつ確認するのは大変ですよね。

そこで、比較的知名度の高い各金融機関のカードローンの金利を銀行カードローン、消費者金融カードローンに分けて比較してみました。

| 銀行カードローン | 金利(年率) |

|---|---|

|

三菱UFJ銀行カードローン(バンクイック) |

年1.4%〜14.6% |

| みずほ銀行カードローン | 年2.0%〜14.8% |

| 三井住友銀行 カードローン | 年1.5%〜14.5% |

| 楽天銀行スーパーローン(カードローン) | 年1.9%〜14.5% |

| セブン銀行カードローン | 年14.0%〜15.0% |

| 消費者金融カードローン | 金利(年率) |

|---|---|

| アイフル | 年3.0%~18.0% |

| アコム | 年3.0%~18.0% |

| プロミス | 年2.5%〜18.0% |

| レイク | 年4.5%~18.0% |

| SMBCモビット | 年3.0%~18.0% |

表を見てわかるとおり、金利には「年3.0%~18.0%」と下限と上限が定められています。

ただし、ほとんどの場合、最初は上限金利が適用されて貸付がおこなわれます。初めてのカードローン利用で低い金利が適用されることはあまりありませんので、覚えておきましょう。

また、カードローンの金利は銀行カードローンのほうが比較的低い傾向にあります。

しかし、消費者金融では一定の期間利息が発生しない「無利息期間サービス」を利用できる場合もあるので、一概に「銀行のほうが金利が低いのでお得」とはいえません。

たとえば、短期で完済できるような場合は、無利息期間サービスを設けている消費者金融を利用したほうがお得になるケースもあります。

そのため、カードローンを検討する際は、金利だけでなく、利息がお得になるサービスが提供されているかどうかも確認しておくのがおすすめです。

繰り上げ返済をする

基本的にカードローンは、「約定返済」という毎回の期日に決まった金額を返済する方法をとっています。

しかし、約定返済日に予定より多めの金額を返済したり、期日に関係なく返済することも可能です。この返済方法を「繰り上げ返済」といいます。

実際の返済は、日割り計算でされています。つまり繰り上げ返済を活用して1日でも早く返済することで、支払う利息を抑えることができるのです。

「給料日になったら、すぐに買い物や遊びに行かず、繰り上げ返済をする」これがおすすめの返済方法です。

ただ結果的に貯蓄が少なくなり、追加の借入をするのは本末転倒です。「いくら返せそうか」という計算をして、繰り上げ返済額を決めていきましょう。

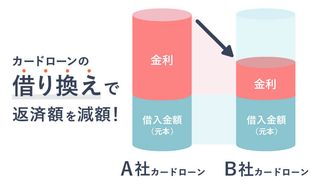

金利が低い金融機関へ「借り換え」をする

借り換えとは、現在使っているカードローンから他のカードローンへ乗り換えることを意味します。

利息の金額は金利が低いほど安くなるので、今よりも金利が低い金融機関に借り換えることで、利息の支払いの負担を減らせる可能性があります。

借り換えをする流れとしては、今とは違う金利が低いカードローンを契約し、新たに借りたお金で現在使っているカードローンをすべて返済。そのあとに2社目のカードローンを返済していくのが一般的です。

毎回の返済額が少しでも減ると経済的な負担も軽減されるので、現在利用しているカードローンの返済が苦しい方にはおすすめです。

また、ここまでカードローンの利息を安く済ませる方法をご紹介しましたが、このほかにも「自身で金利の引き下げ交渉をする」といった方法もあります。

専門家からのコメント

実際のところ、カードローンの利用者で引き下げ交渉をする人はあまり多くありません。

初めての利用者に引き下げの可能性が低いのも原因です。たとえば会社経営をしていて、銀行融資が資金繰りのスケジュール上間に合わず、銀行担当者からカードローンを紹介された時などは、引き下げ交渉の可能性があるでしょう。

もちろん引き下げ交渉は正規の交渉であるため、銀行からの印象が悪くなることはありませんが、濫用(交渉が上手くいっていないのに粘るなど)は注意人物として見なされる可能性があります。

おすすめの消費者金融カードローン4選

ここからは、利息の負担を抑えたい方に向けて、おすすめの消費者金融カードローンを4社ご紹介します。

ここでご紹介する消費者金融カードローンは、条件付きで無利息期間サービスを利用できるので、短期での借入れを検討している方におすすめです。無利息期間内に完済できれば、利息0円で利用することもできます。

また、消費者金融の利用に不安がある方もいるかもしれませんが、CMも放映されているなど、認知度が高く信頼できる消費者金融に限定してご紹介するので安心してください。

それでは、1社ずつ詳しく見ていきましょう。

①アコム

- 申込から借入まで最短20分!(※)

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス。はじめてでも安心!

- 実質年率

- 年2.40〜17.90%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分(※)

- 融資時間

- 最短20分(※)

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

アコムとの契約が初めての方は、「30日間金利0円サービス」を利用できます。契約日の翌日から30日間が金利0円の適用期間となるので、すぐに完済できるような場合は、利息を大幅に節約することが可能です。

全国に自動契約機「むじんくん」を設置しているということもあり、気軽に借入れできるのも嬉しいポイント。その場で審査結果を知らせてくれるので、スピーディーに手続きができます。

- 借入れ・返済はインターネット上で手続きできるので、ATMに行く時間がない方も安心

- 土日・祝日でも即日融資が可能

②アイフル

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

アイフルでは、無利息期間サービスとして「最大30日間利息0円サービス」を設けています。アイフルを初めて利用する方を対象としており、お得に借入れすることが可能です。

また、即日融資にも対応しているので、「今すぐにお金を借りたい、少額しか借りないのですぐ完済できる」といった方にはとくにおすすめです。無利息期間内に完済できれば、利息の負担は0円で利用できます。

- WEBから申込めばカードを所持する必要がなく、申込み〜借入れはスマートフォンで完結できる

- 知名度が高いのでカードローンの利用が初めてでも安心して申込める

③プロミス

- 審査が最短3分で、融資までのスピードも早い!

- 初回かつ無担保キャッシングローン契約者なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年2.50〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

無利息期間サービスをフル活用したい方には、「30日間無利息サービス」を設けているプロミスもおすすめです。

ほかの消費者金融の無利息サービスの適用開始日は「初回契約日の翌日から」とされることが多いのですが、プロミスでは「初回利用日の翌日から」となっています。

実際に借入れるまでは30日間無利息サービスの適用も始まらないので、無利息期間を無駄にする心配がありません。「すぐにお金を借りる予定はないけれど、契約はしておきたい」といった方にはとくにおすすめです。

- スマホの専用アプリでコンビニATMから借入れ、返済ができる

- WEB完結&郵送物なしで利用できるので、カードローンの利用を知られたくない方でも安心

④レイク

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短15分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短15分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

レイクのカードローンはWeb申し込みで「初回契約翌日から60日間or365日間無利息」になります。

他社の無利息期間は30日間であることが多いため、レイクの365日間は他に類を見ないお得なサービスです。

- 専用のスマホアプリがあれば、全国のセブン銀行ATMをカードレスで利用できる

- 21時(日曜日は18時)までに契約手続きを終えれば、当日中に振込融資を受けられる

おすすめの銀行カードローン4選

続いて、おすすめの銀行カードローンをご紹介します。

銀行カードローンは消費者金融に比べると審査に時間がかかりがちですが、その分上限金利は消費者金融よりも低い傾向があるので、「早めにお金を借りたいけれど、2、3日待つことはできる」といった方にはおすすめです。

以下では、多くの人が口座を持っているであろう大手銀行や、便利なネット銀行のなかから、使いやすさと金利を重視して選出した4社の銀行カードローンをご紹介します。

①三菱UFJ銀行カードローン(バンクイック)

- 金利年1.4%~年14.6%!

- 最高800万円までご融資可能!

- 借入可能かお試し診断あり!

- 実質年率

- 年1.40〜14.60%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短翌日

- コンビニ

-

- 収入証明書

- 公式サイト参照

カードローンの利用が初めての方におすすめなのが、三菱UFJ銀行カードローンです。

金利は銀行カードローンのなかでは平均的ですが、最少返済額は月々1,000円なので返済の負担も少なく済みます。

また、消費者金融のような即日融資は難しいですが、最短で翌営業日には借入可能なので、「今すぐお金を借りたい」という事情がない限りは問題ありません。

銀行カードローンのなかでは、トップクラスの融資スピードを誇っています。

- 三菱UFJ銀行の口座がなくても申込める

- パート・アルバイトでも安定した収入がある方なら申込可能

②みずほ銀行カードローン

- 金利年2.0%~14.0%と納得の金利!

- 最高ご利用限度額800万円

- 住宅ローンをご利用の方はさらに金利を年0.5%引き下げ

- 実質年率

- 年2.00〜14.00%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短当日

- 融資時間

- 最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

みずほ銀行カードローンは、上限金利が年14.0%となっています。

みずほ銀行の住宅ローンを利用している方は、カードローンの金利が年0.5%引き下げられるので、さらにお得に借入れが可能です。

WEBでの申込みは、24時間受け付けているので、日中忙しい方でも気軽に利用することができるのも魅力です。

- 「みずほマイレージクラブ」を利用すれば、取引状況に応じてATM手数料無料などのサービスを受けられる

- カードローン専用カードだけでなく、みずほ銀行のキャッシュカードでも利用できる

③三井住友銀行 カードローン

- 上限金利が年14.5%、最短当日融資

- WEB完結可能で、郵送物も原則なし(※)

- 三井住友銀行の普通預金口座も不要

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 申込完了後最短当日

- 融資時間

- 申込完了後最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

現在、三井住友銀行の口座を持っている方は、「三井住友銀行 カードローン」の利用を検討してみてはいかがでしょうか。

三井住友銀行の口座がない方でも申込めますが、口座を持っている方は申込み〜契約までの手続きをWebで完結することができます。

また、三井住友銀行のATMだけでなく、全国の提携コンビニATMでもATM利用手数料や時間外手数料を無料で利用できるので、手数料を節約したい方にもおすすめです。

- 来店不要で申込める

- 毎月の最低返済額は2,000円からなので、返済の負担が少ない

④楽天銀行スーパーローン

- 申込がスマホ完結で、最短即日融資!

- 上限金利が年14.5%、借入上限額は最大800万円

- 楽天銀行の口座開設不要

- 実質年率

- 年1.90〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 公式サイト参照

楽天銀行スーパーローンは、楽天グループの強みを生かして、ポイントがもらえる特典があるので、楽天市場や楽天トラベルなど、普段から楽天のサービスを利用している人にはおすすめです。

また、期間限定で新たなポイントキャンペーンをおこなうこともあります。

- カードローンの利用で楽天ポイントがもらえるので、その分をお金に換算して考えるとお得

- 期間限定で新たなポイントキャンペーンがある

カードローンの金利まとめ

今回は、金利について詳しく解説してきました。

金利の仕組みを把握しておけば、お得にカードローンを利用できます。何も知らないで借入れするよりは、安心して返済計画も立てられるでしょう。

また、カードローンを選ぶ際は、金利だけでなく具体的なサービス内容も見比べてみるのがおすすめです。ATMの利用手数料や融資のスピード、利用明細のハガキを自宅に郵送の有無など、詳しいサービス内容をよく確認して、自分にあったカードローンを検討してください。

1982年北海道生まれ。相続×Fintechプラットフォーム「レタプラ」開発・運営。WEB執筆、書籍など多数の執筆のほか、Fintech関連のセミナー講師実績を有する現役の独立型ファイナンシャルプランナー(FP)として活動中。現在はスタートアップとしての活動にも重きをおき、2018年サービスをリリース。相続×Technologyの担い手として活動を続ける。

作曲・編曲などの仕事を経て、専業ライターに。音楽系の記事が得意と思われがちですが、金融・ビジネスに関するテーマが一番得意です。自身が経済的に苦労した経験を活かし、誰よりも分かりやすくお金の知識をお届けします。他にもプログラミング、webデザイン、VODなど様々なジャンルの記事を執筆しています。趣味はプログラミング・アニメ・旅行・ギターの演奏・ミルクティーの飲み比べ。投資にも興味があり、お金の上手な使い方を勉強中です。