PR

PR

消費者金融おすすめ23選!利用者の口コミでわかる人気ランキング【2026年最新】

この記事は、消費者金融の利用を検討されている方に向けて、金融業者を選ぶ際のポイントを紹介します。

マネ会が実施した111名へのアンケート調査とFPの監修に基づき作成しています。

第一に消費者金融は、法律が定める賃金業法に基づいた安全な融資事業です。貸金業を営む際は、財務局もしくは都道府県知事の登録を受けなければいけません。

当サイトのマネ会で紹介する消費者金融は、財務局もしくは都道府県知事の許可がある消費者金融のみを紹介しています。すべて金融庁に賃金業登録されている貸金業者ですので安心してください。

明治大学文学部卒。金融業界紙元編集長。金融業界の取材歴30年。銀行、ノンバンク(クレジットカード・信販・消費者金融)の取材・執筆に長く携わる。2014年に独立。これまで主要な経済紙誌に寄稿した記事は900本。金融業界の入門書は3冊執筆し、いずれも5版を重ねて定評がある。金融では保険・証券を含めて全業種をこなすが、地方銀行と消費者金融は特に造詣が深い。近年は小売から製造、サービスなど取材範囲を広げている。

2006年11月 卓越した専門性が求められる世界共通水準のFP資格であるCFP認定を受けると同時に、国家資格であるファイナンシャル・プランニング技能士1級を取得。2017年10月 独立。主に個人を相手にお金に関する相談及び提案設計業務を行う。個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン住宅購入のアドバイス)、企業向け相談(補助金、助成金の申請アドバイス・各種申請業務代行)の他、資産運用など上記内容にまつわるセミナー講師(企業向け・サークル、団体向け)を行う傍ら、執筆・監修業も手掛ける。

大手法律事務所にて勤務していた時代から消費者金融、銀行ローン各社との債務整理、過払金請求事件を多数取り扱い、現在も多くの依頼者からの相談を受けています。分かりやすく、人当たりの良い弁護士になることを目標に、日々の業務を行っています。 債務整理案件だけでなく、保険や不動産など財産にまつわる問題、離婚や相続など家庭内の問題など、個人の生活において避けては通れない様々な問題について手広く対応しています。

- 利用者アンケートに基づく人気ランキングがわかる

- 安全な消費者金融の選び方がわかる

- バレずに借りる方法がわかる

結論:急いでいる方におすすめの消費者金融TOP3

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短20分(※) | 最短18分 | 最短3分 |

| 実質年率 | 年2.40〜17.90% | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 |

-

【111人の口コミで決定】大手消費者金融おすすめ人気ランキング11選

- 1位:アコムは最短即日融資に対応で契約日の翌日から30日間の無利息期間

- 2位 アイフル|利用者満足度No.1!最短18分のスピード融資とバレない配慮が魅力

- 3位:プロミスは融資額が高めかつ無利息サービス開始日が有利

- 4位 レイク|無利息期間が魅力!Web申込みなら365日間無利息

- 5位:SMBCモビットはWeb完結だから職場や家族にバレにくい

- 6位:三井住友カード カードローンは最大3ヶ月間の無利息期間あり

- 7位:ORIX MONEY(オリックスマネー)はオリックスグループのサービスで割引がある

- 8位:LINEポケットマネーはLINEアプリから簡単に借入れと返済が可能

- 9位:au PAY スマートローンはスマホアプリで借入れ可能

- 10位:メルペイスマートマネーはメルカリアプリでお金を借りれる

- 11位:FamiPayローンはファミマのアプリで手続き完結

-

中小消費者金融おすすめランキング12選!他社の審査を通過できなかった人におすすめ

- 1位 フタバ|4社以内の借入なら相談可能!女性にも優しい老舗業者

- 2位:ベルーナノーティスは無利息期間が何度でも利用できる

- 3位:キャッシングMOFFはおまとめローンもあり

- 4位:セントラルには女性専用キャッシングのマイレディスがある

- 5位:エイワは対面与信を基本としている消費者金融

- 6位:ライフティは初回利用限度額が1,000円から借入れできる

- 7位:キャッシングスペースは来店不要で担保も不要

- 8位:フクホーは最短即日融資に対応

- 9位:AZ株式会社は平日18時、土曜16時まで即日振込可能

- 10位:いつもは審査最短45分で完了、Web完結型消費者金融

- 11位:アローはブラックでも貸付実績があり

- 12位:アルコシステムは最短でその日のうちに指定口座に送金

- 消費者金融とは個人向けに無担保で融資をおこなう貸金業者

- 111名に聞いた!消費者金融の利用実態アンケート調査レポート

- 申し込みから借入までの流れを4ステップで図解!WEB完結で誰にも会わずに完結

- 【目的別】失敗しない消費者金融の選び方|利用者が重視するポイントも解説

- 消費者金融と銀行カードローンはどう違う?6つの項目を徹底比較

- 安全に利用するために知っておきたい5つの注意点とリスク

- 消費者金融を利用する前に知っておきたいこと まとめ

以下の表は、消費者金融を選ぶ際に考慮すべきポイントをまとめました。

| 金利の低さ | 金利が低いほど、返済額をおさえることが可能です。複数の消費者金融を比較して、金利が低い消費者金融を選びましょう。 |

|---|---|

| 審査スピード/即日融資 | 緊急でお金が必要なとき、審査が早い消費者金融を選びましょう。また、Webでの申し込みが可能であれば、さらに手続きが簡単になります。 |

| 融資限度額(借入限度額) | 借りたい金額に応じて、融資限度額が十分な消費者金融を選びましょう。事前に確認が必要です。 |

| 返済方法 | 簡単に返済できる消費者金融がおすすめです。例えば、口座振替やATMでの返済が可能な場合、手間がかからず便利でしょう。 |

| カスタマーサポート | はじめて消費者金融を使うとき、万が一のトラブルや相談があった場合に、しっかりと対応してくれるので、サポートがある消費者金融を選ぶと安心です。 |

以上5点の選び方や、マネ会で独自に調査した人気の消費者金融のデータを元に、大手消費者金融と中小消費者金融にわけてランキング形式で紹介します。

大手と中小それぞれの特徴やメリット、デメリット、消費者金融と銀行カードローンの違いや消費者金融を利用するときの注意点なども解説しているので参考にしてください。

ランキングと各消費者金融の詳細をすぐに確認したい方は、下記の一覧からご確認ください。

「消費者金融の数が多くて選べない」という方に向けて、大手消費者金融のTOP3であるアイフル・アコム・プロミス、中小消費者金融のTOP3であるフタバ・ベルーナノーティス・キャッシングMOFF、これら合計6社に絞り込んだ比較表が下記のとおりです。

すべての消費者金融を比較するのは大変という方は、このランキング上位の消費者金融がおすすめです。

【111人の口コミで決定】大手消費者金融おすすめ人気ランキング11選

このランキングは、マネ会が実施した111名へのアンケートの満足度と、融資スピード、金利の3つの指標を基に総合的に評価しています。

おすすめの大手消費者金融をランキングで紹介します。

申込みと審査の手順、借入方法と返済方法の多様さ、融資スピードなどの観点から優れている大手消費者金融11社を集めました。

いずれも日本全国どこにお住まいの方も利用でき、最短即日借入れできる消費者金融ばかりです。

利用限度額、金利、融資の速さ、在籍確認の有無の面からスペックを比較し、さらに、手続きがWeb完結するかどうかも合わせてチェックしました。

大手消費者金融5社を比較すると、下記のようになります。

それぞれの特徴を理解し、ご自身に合った消費者金融を選ぶようにしましょう。

1位:アコムは最短即日融資に対応で契約日の翌日から30日間の無利息期間

- 申込から借入まで最短20分!(※)

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス。はじめてでも安心!

- 実質年率

- 年2.40〜17.90%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分(※)

- 融資時間

- 最短20分(※)

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

アコムは最短即日融資対応、申し込みから融資までは最短20分、はじめての利用なら契約日の翌日から30日間利息無料のサービスを提供している大手消費者金融です。

メガバンクである三菱UFJ銀行を子会社にもつ、一部上場企業の三菱UFJフィナンシャル・グループの傘下でもある消費者金融なので、安心して利用できる点もメリット。

申し込みから借入まですべてスマホやパソコンで完結できる「Web完結」にも対応しています。

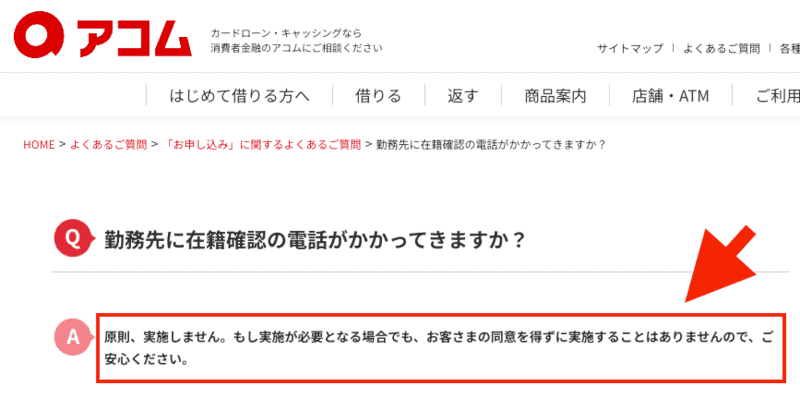

アコムの在籍確認は書類確認となるため、電話連絡は原則ありません。

ローンカードや契約書などの郵送物もなしにできるため、周囲の人にバレたくない人にもおすすめの消費者金融です。

アコムの公式サイトでは以下のように在籍確認について記載されています。

| 初回利用限度額 | 1〜800万円 |

|---|---|

| 金利 | 3.0~18.0% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | 原則なし |

| 評価項目 | 評価 | 詳細 |

|---|---|---|

| 最大借入限度額 | ◎ | 800万円 |

| 金利 | 〇 | 年3.00〜18.00% |

| 無利息期間 | 〇 | 契約日の翌日から30日間 |

| 女性向けサービス | ◎ | 「女性専用ダイヤル」を用意 |

| アプリサービス | ◯ | 新規申込時の写真アップロード機能など |

| 会員数 | ◎ | 約150万人(業界第1位) |

また今回のアコムのランキングを判断した基準は以下の通りです。

(※)参照元:アコム公式サイト「データブック2021年3月期」

アコムは会員数、新規利用者数ともに業界1位(2023年6月期時点)で、利用者が抱えるさまざまな疑問・事情に対応するための豊富な問い合わせ先が用意されているのがアコムの大きなポイントです。

たとえば、女性の方の申し込み・借入れ時の不安を解消するための女性専用ダイヤルや、ローンカード機能付きクレジットカード「ACマスターカード」のトラブルに対応する窓口などを提供しています。

女性の利用者をはじめ、あらゆる利用者に対応しており、申し込みの段階から契約後まで手厚いサポート体制を用意している点も評価できる消費者金融です。

アコムの口コミ・評判

カードの発行に関しては、無人機でのカードの発行を選択して指示通り操作して発行しました。これほどスピーディーに借りれるのには驚きました。

こちらは、驚くほどの速さで借りられるという声です。急いで融資を受けたい方には頼もしい口コミといえます。また、無人契約機の操作が簡単な点もうれしいポイントです。

契約時に不明点などはアコムの電話オペレーターにしっかりと対応していただきましたので、安心して借入れをすることができ、独自のサービスとしてはむじんくんなど自分の都合のいい時間で借入れ契約を進めることができたので、時間や手間を取ることはほとんどありませんでした。

アコムもオペレーターの対応がよいという口コミも多くありました。不安な点は遠慮なく尋ねて、申し込み前にすべて確認しておきましょう。また、自動契約機のむじんくんも利便性が高く、人気を集めているようですね。大手消費者金融のなかで、もっとも自動契約機の数が多いのもアコムです。

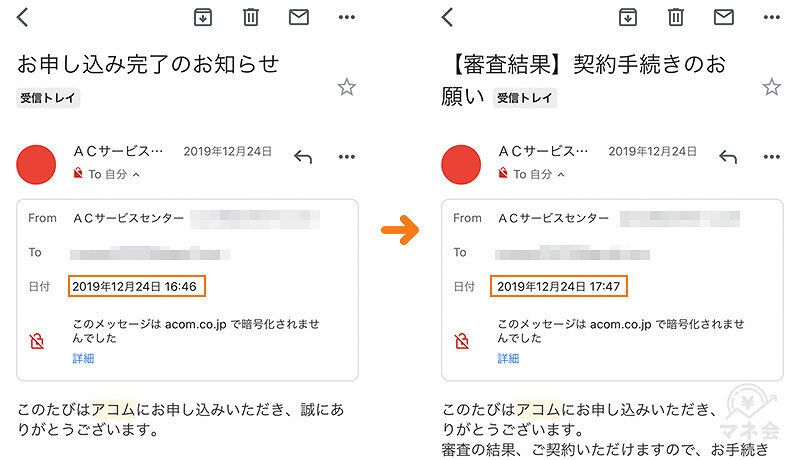

アコムの審査に申し込んでみた!マネ会編集部が検証

アコムは土日夜間関係なく、24時間365日即日融資が可能な消費者金融です。実際にマネ会が申し込みをしてみました!

申し込みをしてから審査完了までの時間は1時間1分でした。アイフルよりは時間がかかってしまったものの、即日融資可能なことが実証できました!

検証結果としては、審査結果まで1時間1分。アコムのアプリを利用すればローンカードの発行は不要ですが、カード発行を選んだ場合はアコムの自動契約機(むじんくん)で手続きが必要になります。

編集部でローンカードを発行したところ、カード発行手続きがおおよそ20分ほど時間がかかりました。仮にローンカード発行したとして時間を換算すると、融資まで約1時間半はかかるとみておいたほうがよいでしょう。

2位 アイフル|利用者満足度No.1!最短18分のスピード融資とバレない配慮が魅力

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

| 初回利用限度額 | 1〜800万円 |

|---|---|

| 金利 | 3.0~18.0% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | 原則なし |

アイフルは審査最短18分で完了。最短即日融資対応、WEB完結にも対応しており、郵送物なし、電話による在籍確認も原則なしで申し込める消費者金融です。

はじめての利用なら契約の翌日から30日間は利息ゼロ円なので、利息をおさえたい人や、無利息期間中に返済できる程度の少額な借入を検討している人におすすめです。

クレジットカードとしても知名度が高いライフカード株式会社を子会社にもつ企業でもあります。

大手消費者金融のなかでは唯一銀行傘下に入っていないため、独自審査を設けているとされており、他社の審査に通らなかった人でも契約できるかもしれません。

2019年〜2021年における審査通過率は約40〜45%にのぼり、約2人に1人が通過していることがわかります。

2022年以降は申込者の増加に伴い、約35%までに下がっているものの、審査に不安がある人は独自審査を採用しているアイフルを申し込み先として検討してみても良いでしょう。

アイフルが大手消費者金融の中で1位になったランキング判断基準は以下の通りです。

| 評価項目 | 評価 | 詳細 |

|---|---|---|

| 最大借入限度額 | ◎ | 800万円 |

| 金利 | ◎ |

年3.0%~9.5% (ファーストプレミアム・カードローン利用時) |

| 無利息期間 | 〇 | 契約日の翌日から30日間 |

| 女性向けサービス | ◎ | 女性専用ダイヤル・専用カードを利用できる「SuLaLi」を用意 |

| アプリサービス | ◎ | 生体認証やカードレス取引、Q&Aを解決するチャット機能など |

| 会員数 | ○ | 約92万人 |

アイフルは貸金業界3位の会員数(2019年3月期時点)を誇っており、多くのユーザーに利便性を提供すべくスピーディな審査や無利息期間などの各種サービスの充実化に励んでいます。

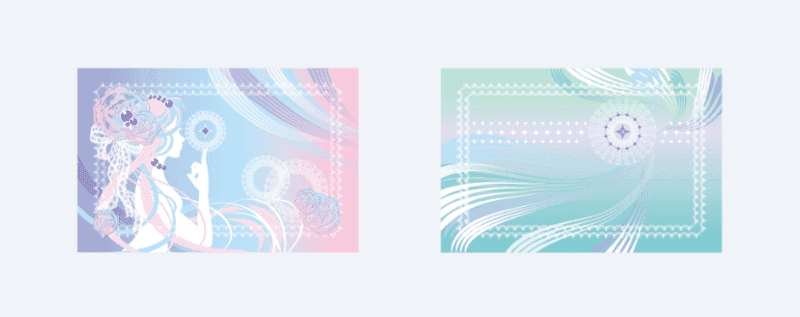

なかでも公式アプリを使ってセブン銀行で簡単に借入れ・返済ができるサービスと、女性専用ダイヤルも利用できる女性向け商品「SuLaLi」が人気を集めています。

以下はアイフルで申し込める女性のための限定デザインカードです。

また、最近では低金利の「ファーストプレミアム・カードローン」を提供しており、金利を重視する方のニーズにも対応しています。

スピーディかつ便利な取引体制にくわえ、低金利商品やおまとめローン、女性向けローンといった商品の豊富さもあり、マネ会おすすめの消費者金融1位の座に収まっています。

「貸金業界の月次統計資料の公表について(5月公表分)」を確認すると、大手の消費者金融がかなり高い支持を得ているので、登録貸金業社数は年々減ってきています。

少しでも消費者金融に興味がある方は、中小の消費者金融などでなく、大手の消費者金融を選ぶことで安心して借入れができるでしょう。

アイフルの口コミ・評判

マネ会に集められているアイフルの口コミ・評判をご紹介します。

銀行でのカードローンには審査が通りませんでした。

上記の方は、銀行カードローンの審査に落ちたあとで、アイフルの審査には通過したようです。やはり、銀行カードローンよりも消費者金融のほうが柔軟な審査をおこなっているといえます。

メールであと2日後が返済日ですというメールが送られてきた。普通のメールだと気づかないのだがSMSで届くものなので必ず毎月、目を通します。

消費者金融を利用するときには、とにかく返済に遅れないように注意しなくてはいけません。アイフルでは返済日を知らせるメールサービスをおこなっていますので、上手に活用していきたいものです。

悩み事や不明点でアイフルに電話を掛けさせていただいた時はとても丁寧な口調でわかりやすく案内や説明をしてくれましたので、とてもいい対応だと思いました。

また、アイフル独自のサービスとして公式のスマホアプリであるAIアプリではルフィアに相談というものがあり、忙しい時に電話をかけることなくよくある質問などの答えを聞くことが出来るので、わからないことがいつでも解決できる点でとてもありがたいです。

お金を借りるということは、何らかの悩みを抱えていることでもあります。そんなときに丁寧に対応してくれるのは嬉しいことです。

また、電話をゆっくりとかける時間がないときもAIを活用したチャットサービスで、悩み解決ができるのも助かります。

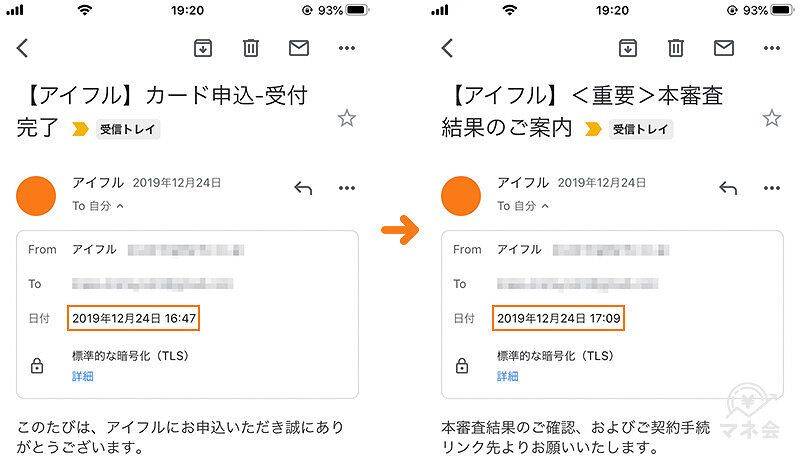

アイフルの審査に申し込んでみた!マネ会編集部が検証

アイフルの審査時間を検証すべく、マネ会編集部が実際に申し込みをしてみました。結果は以下です!

申し込みをしてから審査完了までの時間はなんと22分。30分以内で審査が通りました。

さらにアイフルは、アプリを利用すれば契約機でカードを受け取る必要がありません。審査さえ通過すれば、お近くのコンビニATMや提携ATMで即お金を引き出すことが可能です。

検証結果としては、審査結果まで22分!アイフルのアプリを利用すれば即お金を引き出せるため、約1時間以内でお金を用意することができました。

アイフルはとにかく早くお金が必要な方にぴったりな消費者金融です。

3位:プロミスは融資額が高めかつ無利息サービス開始日が有利

- 審査が最短3分で、融資までのスピードも早い!

- 初回かつ無担保キャッシングローン契約者なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年2.50〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

| 初回利用限度額 | 1〜800万円 |

|---|---|

| 金利 | 2.5~18.0% |

| 即日融資 |

◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | 原則なし |

プロミスは、最短即日融資対応、申込みから融資までは最短3分としている消費者金融です。

WEB完結にも対応しており、原則電話による在籍確認や郵送物がなしなので、職場や家族など周囲の人にバレたくない人にもおすすめ。

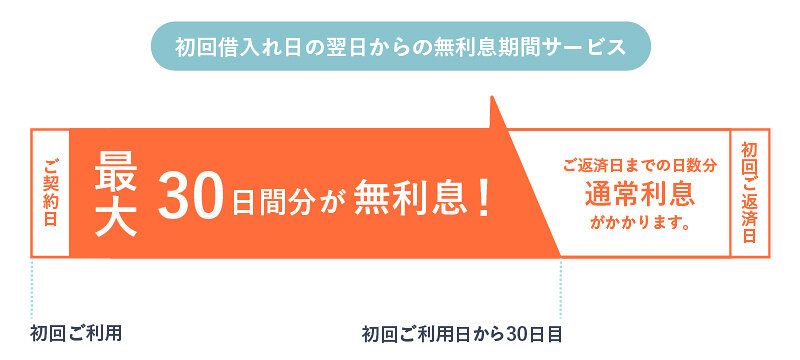

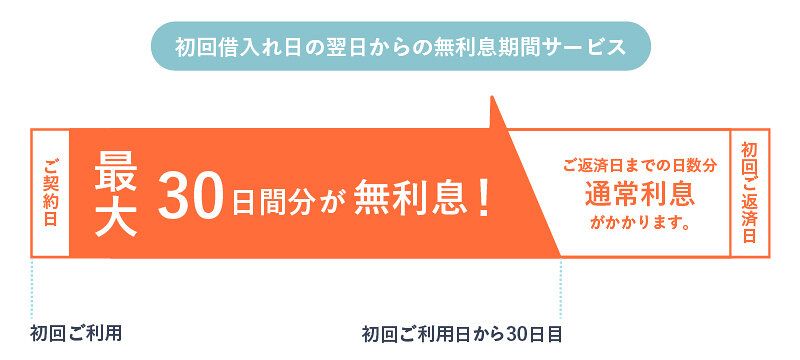

さらに、プロミスをはじめて利用する人は30日間の無利息サービスが利用できるほか、無利息期間がカウントされるのは「はじめて借入れをした翌日から」である点も特徴的。

一般的なカードローンでは「契約日の翌日から」が無利息期間のスタートですが、プロミスの場合は、自分が借入をしたタイミングからのスタートなので無駄なく無利息期間を活用できます。

そのため、まだ借入するタイミングがはっきりしておらず、無利息期間を無駄にしたくない人にもおすすめの消費者金融です。

「契約日の翌日から」が無利息期間はスタートする利用方法の流れは以下の図の通りです。

またプロミスが3位になったランキングの判断基準は以下の通りです。

| 評価項目 | 評価 | 詳細 |

|---|---|---|

| 最大借入限度額 | 〇 | 500万円 |

| 金利 | 〇 | 年2.50〜18.00% |

| 無利息期間 | 〇 | 初回ご利用日翌日から30日間 |

| 女性向けサービス | 〇 | 女性専用ダイヤルを利用できる「レディースキャッシング」を用意 |

| アプリサービス | 〇 | 生体認証、カードレス取引などに対応 |

| 会員数 | 〇 | 約140万人 |

またプロミスは、24時間365日対応かつ最短10秒で振込融資を受けることができる「インターネット振込」サービスをはじめ、借入れ・返済方法も豊富に用意されています。

各社の振込融資と比較しても対応する金融機関が多くなっており、さらに最短10秒で自身の銀行口座にお金が振込まれるのはプロミスだけのメリットです。

他社と異なる無利息期間や融資スピードに優れた振込融資など、独自のメリットを持つプロミスは、状況によっては他社以上に便利に使える消費者金融であるといえます。

プロミスの口コミ・評判

夜家に帰ってきたら電気が停まっていて、スマホでお金を借りれる場所を探していて、プロミスが一番良い口コミが書いてあったので利用させてもらいました。

「電気が止められた!」などの緊急事態でも、スピーディな融資が可能なプロミスなら即日中になんとかなるかもしれません。

口座振替を利用しているので、毎月決まった日に口座から引かれます。なので口座にお金があれば確実に毎月支払うことができるので、忘れたことはありません。

また、口座から引かれる3日前にお知らせメールが来るため、口座にお金が少なかったとしても何とかなります。「〇月〇日に〇〇〇〇円口座振替されます」とわかりやすい内容なので、とても助かりました。

プロミスでも、返済日を知らせるメールサービスを実施しています。返済に遅れると信用情報に傷がつくこともありますので、メールサービスなどを活用して備えておきましょう。

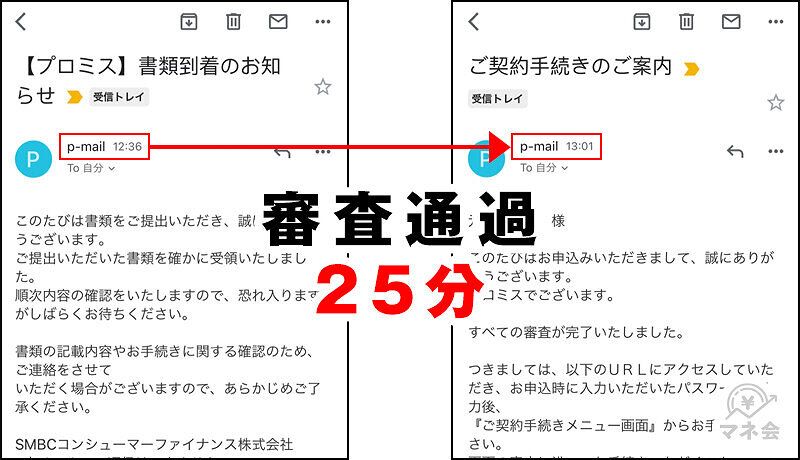

プロミスの審査に申し込んでみた!マネ会編集部が検証

プロミスは最短10秒で融資可能なインターネット振込サービスや、無利息期間サービスの開始日が初回借入日を起点にしているなど、うれしいメリットがたくさんある消費者金融です。

実際にマネ会が申し込みをしたところ、審査完了までの時間は25分でした!

審査における勤務先への在籍確認の電話は一切なく、在籍証明書となる書類の提出のみで審査は完了しました。

検証結果としては、審査結果まで25分。アイフルと並ぶくらい早い対応でスムーズに融資を受けることができました。

利用限度額は、審査結果のメールに記載があるURL先で確認できます。今回は、収入証明書の提出をしなかったため利用限度額は50万円でした。

4位 レイク|無利息期間が魅力!Web申込みなら365日間無利息

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短15分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短15分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

| 初回利用限度額 | 1〜500万円 |

|---|---|

| 金利 | 4.5~18.0% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | なし |

レイクは2023年1月4日にレイクALSAから名前を変更した消費者金融で、親会社は株式会社SBI新生銀行。

申し込みから最短15秒で審査結果が表示され、即日中に借入することも可能です。

Web完結にも対応しているほか、電話での在籍確認はなし、郵送物もありません。さらに専用アプリを使えばカードレスでの借入もできます(※)。

また、他社にはないサービスとして「365日の無利息期間」がある点も特徴のひとつ。

| 無利息サービス | 条件 |

| 60日間無利息 |

・レイクとはじめて契約 ・ご契約額1〜50万円未満 ・Webから申し込み |

| 365日間無利息 |

・レイクとはじめて契約 ・ご契約額50万円以上(お借入れ額1万円でも可能) ・有効な収入証明書を提出 ・Webから申し込み |

ご契約額が50万円以上(お借入れ額1万円でも可能)かつWeb申込みであれば、約1年間無利息になる「365日間無利息」、2ヶ月ほどで返済できる金額であれば、「60日間無利息」が適用されます。

借入れ状況によってユーザーのニーズに合うサービスを提供しています。

また、それぞれ契約日の翌日から無利息期間がスタートします。

| 評価項目 | 評価 | 詳細 |

|---|---|---|

| 最大借入限度額 | 〇 | 500万円 |

| 金利 | 〇 | 年4.50〜18.00% |

| 無利息期間 | ◎ |

①60日間 初回&Web申込み、50万円未満 ②365日間 初回&Web申込み、50万円以上(お借入れ額1万円でも可能)、契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 |

| アプリサービス | 〇 | 生体認証、カードレス取引などに対応 |

| 会員数 | 〇 | 約82万人 |

スピーディな審査体制が魅力のレイクは、Web完結申し込みであればカードレス契約も可能であり、契約後はスマホアプリを用いてセブン銀行で簡単に借りることができます。

さらに、無利息期間についても、ほかの大手各社の無利息サービスと比べて大きな特徴があります。SMBCモビット以外の大手消費者金融では無利息サービスを設けていますが、レイクでは、無利息期間を複数の期間で用意しています。

とくにご契約額50万円以上(お借入れ額1万円でも可能)の方は365日間という長い期間無利息で利用することが可能となっており、非常にお得な消費者金融であるといえるでしょう。

レイクの口コミ・評判

早朝の時間帯にインターネットを利用して申し込みを行いましたが、メールで審査結果が送られてきますがとても素早い通知だったため、とても好感が持てました。

ほかの大手消費者金融では、数時間待たされることは多々あるため、素早く通知が来たのは印象がよいです。

加えて、公式アプリ「レイクアプリ」を利用すればセブン銀行ATMでカードレスに借入れをおこなえる点も嬉しいポイントです。

コンビニでも返済が可能なため、近くにレイクがなくても問題はありませんでした。返済の際に、ATMでできたのはよかったものの、カードが無くて返済が出来ないと店をあとにしようとしましたが、レイクならカードが無くてもできる点を教えて頂き、再度来る手間が省けました。

突然の金欠や返済日を忘れていた場合にも、スマホアプリさえあればカードの有無を気にせずに、近くのセブンイレブンですぐに取引をすることができます。

また、レイクでは他社と同じように無利息サービスを提供していますが、複数の無利息期間から自分に合ったものが適用されるのが特徴です。

5位:SMBCモビットはWeb完結だから職場や家族にバレにくい

- 最短15分で融資が可能!(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

- WEB完結可能で、電話での在籍確認、郵送物も原則なし

- 借入上限額は最大800万円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- -

| 初回利用限度額 | 1〜800万円 |

|---|---|

| 金利 | 3.0~18.0% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | 原則あり |

SMBCグループに属するSMBCモビット。

SMBCモビットには無利息サービスはありませんが、原則として勤務先に電話をかけずに審査を進めるWEB完結などの独自サービスがあり、使い勝手のよい点が魅力です。

| 評価項目 | 評価 | 詳細 |

|---|---|---|

| 最大借入限度額 | ◎ | 800万円 |

| 金利 | 〇 | 年3.00〜18.00% |

| 無利息期間 | - | - |

| 女性向けサービス | - | - |

| アプリサービス | △ | 新規申込時の写真アップロード機能など |

SMBCモビットは他社と比較すると無利息期間などが設けられていませんが、「Web完結」サービスの利便性が高くなっている点は非常に大きなメリットとなっています。

SMBCモビットのWEB完結申し込みは、カードレス契約にも対応しており、スマホひとつで申し込みから振込融資の手続きまでおこなえます。

また、コンビニなどに設置された提携ATMの数は業界トップの約120,000台(2022年4月現在)となっており、さまざまな場所でお金を借りることができるというメリットもあります。

さらに大手消費者金融を利用する方のなかには、家族や周囲の方に内緒で借りたいという方が多くいます。そのような場合に、一番気になるのは勤務先への在籍確認の電話です。

その点、SMBCモビットの「Web完結」は、原則電話連絡をおこなわないようになっており、周囲にバレないように借りたいという方にもおすすめの消費者金融カードローンブランドとなっています。

SMBCモビットの口コミ・評判

一人暮らしを始めるにあたりマンションを借りる敷金や引越し費用など必要になり少額でも良いので借入できたらと思い審査を依頼しました。審査は、特に面倒な書類等が必要なわけでもなく細かいことを聞かれることもなくスピーディで安心できました。

引っ越しの際にはお金がかかりますので、スピーディに対応してくれる消費者金融は頼りになります。面倒な手間なしに借りられることは、気持ちが急いでいるときにはうれしいものです。

生活費がどうしても足りなくなった時に、カードローンをネットで検索してみたところ、モビットの評判が良かったので、10秒簡易審査で借入れができるかどうか確認をしてみました。その後、そのままネットで申し込みをしたのですが、審査も早く必要な時にすぐに借入れができました。

やはり消費者金融を利用するときには、評判が気になります。評判がよいと安心して利用できますので、こちらで紹介している声などチェックしてみてください。

また、スムーズに借入れをおこなうためにも、申込前に簡易審査をおこなうことも重要なポイント。かならずしも簡易審査の結果どおりになるとは限りませんが、事前におおよその結果を予想できることは助かります。

在籍確認などもなく、どうしても周りにばれたくない時などに利用するメリットを感じます。

「在籍確認などもなく」とありますが、正しくは「Web完結なら原則として職場への電話連絡なし」となります。電話をかけない代わりに、書類での在籍確認がおこなわれます。

勤務先に電話をかけて欲しくない方は、ぜひSMBCモビットのWeb完結を検討してみましょう。また、勤務先の方針で個人宛の電話を取り次がないときも使いやすいです。

6位:三井住友カード カードローンは最大3ヶ月間の無利息期間あり

| 初回利用限度額 |

900万円 |

|---|---|

| 金利 |

1.5%~15.0% |

| 即日融資 |

◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | あり |

三井住友カード カードローンは、信販会社の三井住友カード株式会社が提供するカードローンです。

カード発行型とカード不発行型(振込専用)の2種類から好みに合わせて選択し、申し込むことができます。

カード不発行型はプラスチックカードが発行されないため、ATMでの借入れはできませんが、金利が1.5%~14.4%と若干優遇されているのが特徴です。

どちらも最短5分で契約が完了し、契約後は返済口座として登録した口座への振込融資が可能なので、申し込み当日の借入れにも対応しています。

カード発行型であれば後日郵送で届くプラスチックカードを利用してATMでの借入れも可能です。

また、はじめて利用する方は入会後、最大3ヶ月間の利息が0円になるうれしい特典もあります。

さらに、三井住友カード カードローンには、返済の遅滞がなければ毎年金利が下がる「金利引き下げサービス」があります。

7位:ORIX MONEY(オリックスマネー)はオリックスグループのサービスで割引がある

- スマホで完結!スマートなマネーライフをサポートする新しいスマホローン

- 入会金・年会費無料

- カード発行なし!郵送物なし!

- 実質年率

- 年1.50〜17.80%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短60分

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 契約枠50万円以下の場合は原則不要

| 初回利用限度額 | 10〜800万円 |

|---|---|

| 金利 | 1.5〜17.8% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | あり |

ORIX MONEY(オリックスマネー)は不動産、銀行、クレジットなどさまざまな事業を展開するオリックスグループが提供するカードローン。

即日融資に対応しているほか、郵送物なしでWeb完結での契約も可能です。

大きな特徴は、契約すると以下のような会員特典が利用できる点があります。

- オリックスレンタカーの基本価格優待

- カーシェア入会でICカード発行手数料(1,050円)無料

- カーシェア入会で月額基本料2ヶ月無料

- カーシェア入会で2,200円分の時間料金無料×2ヶ月

- 個人向けカーリース新規成約でAmazonギフト券2,000円分

限度額の上限も800万円と、大手消費者金融と遜色ないため、まとまった金額の借入を検討している人にもおすすめです。

ただし、原則として電話での在籍確認があるため、できるだけ周囲の人にバレたくない人は大手消費者金融を検討したほうが良いかもしれません。

8位:LINEポケットマネーはLINEアプリから簡単に借入れと返済が可能

- LINE Payと連動

- 申し込み、借り入れ、返済のすべてのフローがアプリ上で完結

- 個人向け無担保ローンサービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 5万円〜300万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

| 初回利用限度額 |

最大100万円まで (※)2回目以降最大300万円 |

|---|---|

| 金利 | 3.0~18.0% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | あり |

LINEポケットマネーはアプリでお馴染みのLINEグループが提供するサービス。

即日融資に対応しているだけではなく、申し込みから借入までLINEで完結できるという特徴があります。

借入は銀行口座への振込やATMからのキャッシングが可能なほか、LINE Payへのチャージも可能、返済はLINE Payを通じておこなわれる点も特徴的です。

はじめての利用なら、契約から最大100日間は利息分がLINE Pay残高でキャッシュバックされるので、実質100日間無利息での利用ができます。

LINEアプリと連携した新時代のサービスなので、LINE Payを日常的に利用している人におすすめです。

9位:au PAY スマートローンはスマホアプリで借入れ可能

| 初回利用限度額 | 1〜100万円 |

|---|---|

| 金利 | 2.9~18.0% |

| 即日融資 |

◯ |

| 即日融資 | ◯ |

| 在籍確認の有無 | あり |

au PAY スマートローンはauでお馴染みのKDDIの子会社かつ、最短30分で審査完了、即日融資対応、郵送物なしでWEB完結による契約が可能なカードローン。

利用限度額は最大100万円と比較的少ないものの、知名度が高い大手企業のグループ会社が運営するサービスということもあり、安心して利用できるのがメリットのひとつです。

セブン銀行スマホATMと提携しており、スマホアプリを使って借入ができるほか、au PAYにチャージできる点もau PAY スマートローンの特徴。

在籍確認時に電話連絡はあるものの、クリアできれば郵送物はないので家族などにバレる心配はありません。

日頃からau PAYを利用している人におすすめのカードローンです。

10位:メルペイスマートマネーはメルカリアプリでお金を借りれる

| 初回利用限度額 | 1,000円〜20万円 |

|---|---|

| 金利 | 3.0〜15.0% |

| 即日融資 | 明記なし |

| Web完結 | ◯ |

| 在籍確認の有無 | 明記なし |

メルペイスマートマネーは、フリマアプリで知名度が高い「メルカリ」でお金を借りられるサービスです。

メルカリアプリから申し込みが可能で、融資額も1,000円から20万と少額なので使いやすい点もメリット。

即日融資に対応しているかどうかは明記されていないので、審査から融資までは数日程度と考えておいたほうが無難でしょう。

また、在籍確認や郵送物の有無も公式サイトには明記されていませんが、ネット上の口コミでは在籍確認や郵送物はないとされています。

申し込みの際に勤務先情報を入力する必要がないので、基本的に職場への在籍確認はないと考えて良いかもしれません。

金利が最大15.0%と消費者金融カードローンに比べて低めなので、少額かつ低金利で借入れしたい人におすすめのサービスです。

11位:FamiPayローンはファミマのアプリで手続き完結

| 初回利用限度額 | 1〜300万円 |

|---|---|

| 金利 | 0.8~18.0% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | 非公開 |

FamiPayローンはファミリーマートの関連会社が運営するサービスで、申し込みから借入れまでアプリ上で完結できます。

契約書や明細書などの郵送物もないため、周囲の人にバレずに利用できる可能性が高いといえます。

ただし、公式サイトには電話による在籍確認の有無が明記されていないので、職場に在籍確認の連絡がおこなわれると考えておきましょう。

はじめての利用なら契約から最大100日間、利息分がファミペイボーナスで還元されるので、約3ヶ月以上は実質無利息になる点もメリットです。

余裕がある際にはアプリから1円単位での返済も可能なので、家計の状況に応じて気軽に返済の調整も可能です。

中小消費者金融おすすめランキング12選!他社の審査を通過できなかった人におすすめ

中小規模の消費者金融は、大手消費者金融などの他社からの借入れの回数や金額が多いなどの要因で他社の金融機関の審査をクリアできなかった方々にとっての手段として有効です。

ここでは中小の消費者金融のおすすめをご紹介します。

中小規模の消費者金融でおすすめランキングは以下のとおりです。

- 1位:フタバ

- 2位:ベルーナノーティス

- 3位:キャッシングMOFF

- 4位:セントラル

- 5位:エイワ

- 6位:ライフティ

- 7位:キャッシングスペース

- 8位:フクホー

- 9位:AZ株式会社

- 10位:いつも

- 11位:アロー

- 12位:アルコシステム

下記は、中小消費者金融ランキングTOP3に絞り込んだ比較表です。信頼と実績のあるランキング上位から選びたいという方は、こちらを参考にしてみてください。

|

|

|

|

| 無利息 期間 |

14日間

|

||

| 審査時間 | 最短30分 | 最短30分 | 公式サイト参照 |

| 実質年率 | 年14.96〜19.95% | 年4.50〜18.00% | 年15.00〜20.00% |

| 借入 限度額 |

1万円〜50万円 | 1万円〜300万円 | 1万円〜100万円 |

1位 フタバ|4社以内の借入なら相談可能!女性にも優しい老舗業者

- インターネットなら、来店不要で契約可能!

- 金利は14.959%〜19.945%

- 保証人・担保不要!

- 実質年率

- 年14.96〜19.95%

- 借入限度額

- 1万円〜50万円

- 審査時間

- 最短30分

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

| 初回利用限度額 | 1〜50万円まで |

|---|---|

| 金利 | 14.959%~19.945% |

| 即日融資 | ◯ |

| Web完結 | × |

| 在籍確認の有無 | あり |

フタバは即日融資に対応している消費者金融で、はじめての利用なら30日間の無利息期間もあります。

申し込みはWebからおこなえますが、職場や自宅への在籍確認、契約書などの郵送物があるので、できるだけ周囲の人に知られず消費者金融を利用したい人には向いていないかもしれません。

利用額の上限は200万円ですが、初回利用時は10〜50万円の範囲で限度額が設定されるので、無理のない金額の範囲で、無利息期間を活用しつつ借入したい人におすすめの消費者金融です。

2位:ベルーナノーティスは無利息期間が何度でも利用できる

- 80歳まで借入可能

- 限度額50万円まで収入証明書原則不要!

- 初めての場合は1~300万円までの融資

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 1万円〜300万円

- 審査時間

- 最短30分

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

| 初回利用限度額 | 1〜300万円 |

|---|---|

| 金利 | 4.5~18.0% |

| 即日融資 | ◯ |

| Web完結 | △(契約手続きの際に電話あり) |

| 在籍確認の有無 | あり |

ベルーナノーティスは株式会社ベルーナが提供する消費者金融で、女性向けのレディースローンである点が特徴です。

専業主婦でも配偶者に収入があれば借入できる「配偶者貸付」にも対応しており、配偶者との年収の合計を基準として最大1/3までの借入が可能です。

ただし、配偶者の同意が必要な点と、実際の限度額は審査によって決まる点は覚えておきましょう。

もう一つの特徴は、はじめての利用なら契約日の翌日から14日間無利息で利用できる点と、完済後なら再度無利息期間が利用できる点です。

完済するたびに次の借入時に14日間の無利息期間が設定されるのはベルーナノーティスの大きな魅力でしょう。

無理な借入は禁物ですが、すぐに返済できる程度の金額を何度か借入する予定がある人におすすめの消費者金融です。

3位:キャッシングMOFFはおまとめローンもあり

- 最短即日で振込融資可能!

- ご利用限度額は最大100万円まで

- 最長5年の返済期間を設定可能

- 実質年率

- 年15.00〜20.00%

- 借入限度額

- 1万円〜100万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

| 初回利用限度額 |

1〜100万円 (※)フリーローン・ビッグは100〜300万円まで |

|---|---|

| 金利 |

15.0~20.0% (※)フリーローン・ビッグは12.6~15.0% |

| 即日融資 | ◯ |

| Web完結 | × |

| 在籍確認の有無 | あり |

キャッシングMOFFは即日融資対応で、20歳以上かつ安定した収入があれば高齢者でも借入が可能な消費者金融です。

一般的な消費者金融は対象年齢が20〜65歳前後など、上限が決められていますが、キャッシングMOFFは年齢の上限が決められていません。

Web完結には対応しておらず、郵送物や在籍確認の電話連絡は基本的にある点には注意。

「1day ダイレクト」と呼ばれる限度額1〜100万円までのカードローンなら即日融資に対応しているので、年齢制限がない即日融資対応の消費者金融を探している人は検討してみましょう。

4位:セントラルには女性専用キャッシングのマイレディスがある

| 初回利用限度額 | 1〜300万円 |

|---|---|

| 金利 | 4.80〜18.00% |

| 即日融資 | ◯ |

| Web完結 | △ |

| 在籍確認の有無 | あり |

セントラルは、昭和48年から運営している実績がある消費者金融です。当日14時までの申し込みなら即日融資が可能。

中小の消費者金融のなかでは、申し込みから借入までWebで完結できる数少ない消費者金融でもあります。

ただし、利用明細はWEB上で確認できるものの、ローンカードや契約書は基本的に自宅への郵送となっているので、家族にバレたくない人は注意しましょう。

また、収入の有無を確認するため、職場への在籍確認も原則としておこなわれるので、大手消費者金融に比べて周囲の人にバレる確率は低くないといえるかもしれません。

大手消費者金融カードローンの審査に落ちてしまう人で、なるべくWeb上で手続きを完了したい人におすすめの消費者金融です。

5位:エイワは対面与信を基本としている消費者金融

- 女性専用のレディースローンあり。

- 無人契約機ではなく、お会いしてのご融資!

- 3項目でわかるお借入診断!

- 実質年率

- 年17.95〜19.94%

- 借入限度額

- 1万円〜50万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 必要

| 初回利用限度額 | 1〜50万円 |

|---|---|

| 金利 | 17.9507〜19.9436% |

| 即日融資 | 非公表 |

| Web完結 | × |

| 在籍確認の有無 | あり |

エイワは顧客との信頼関係を第一に考えている消費者金融です。審査では対面与信を基本にしているため、近くの店舗に来店する必要があります。

自動契約機やWeb完結が一般的になっている消費者金融業界ではかなり特殊といえる会社かもしれませんが、対面で状況を説明できることから機械的に判断される審査に比べて、事情を汲み取っての融資を期待できるでしょう。

最大50万円の限度額も捉え方によってはデメリットですが、自分にとって無理のない、少額の融資を希望する人にとってはメリットです。

6位:ライフティは初回利用限度額が1,000円から借入れできる

- 来店不要!お申込みは24時間受付

- ケータイ・スマートフォンからもお手続きが可能です。

- ご融資は1000円から

- 実質年率

- 年8.00〜20.00%

- 借入限度額

- 0万円〜500万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

| 初回利用限度額 | 1,000円〜500万円 |

|---|---|

| 金利 | 8.0~20.0% |

| 即日融資 | × |

| Web完結 | × |

| 在籍確認の有無 | あり |

ライフティはセブン銀行ATMと提携しているため、全国のセブンイレブンATMから借入が可能な便利な消費者金融です。

限度額は1,000円〜500万と下限は細かく、上限は他社中小消費者金融よりも高額な点もライフティのメリット。

ただし、即日融資には対応していないほか、電話での在籍確認あり、郵送物ありです。

個人のプライバシーを守った形で在籍確認や書類の郵送などはおこなわれますが、基本的に周囲の人に知られたくない人には向いていないといえるでしょう。

また、10万円未満の場合、金利が最大20%になる点にも注意が必要です。

7位:キャッシングスペースは来店不要で担保も不要

- 担保・保証人原則不要で借入可能!

- 収入が安定していれば20歳〜申込可能!

- 最大融資限度額500万円

- 実質年率

- 年5.00〜18.00%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 必要

| 初回利用限度額 | 1万円〜500万円 |

|---|---|

| 金利 | 8.00%〜18.00% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | あり |

キャッシングスペースの大きな特徴の1つが、審査対象年齢の低さです。

大半の消費者金融は20歳以上の方を審査の対象としていますが、キャッシングスペースの場合は18歳以上の方であれば審査を受けることができます。18歳から利用できる消費者金融はそう多くないので、未成年の方は優先的に検討したい借入先だといえるでしょう。

また、キャッシングスペースでは返済期間の長さに応じて、月々の最低返済金額を低くおさえることができるようになっています。

たとえば10万円を年18.00%の金利で返済期間5年60回で借りる場合、月々の最低返済額は2,500円にまでおさえられるなど、無理のない返済をおこなえる消費者金融です。

8位:フクホーは最短即日融資に対応

| 初回利用限度額 | 5〜50万円まで(利用限度額最大は200万円) |

|---|---|

| 金利 | 7.30〜18.00% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | なし |

フクホーは即日融資に対応している消費者金融で、申し込みから融資までWeb上でおこなえます。

契約書もセブンイレブンのマルチコピー機から印刷可能なほか、ローンカードなしで契約できるため実質郵送物なしでの契約が可能です。

さらに職場への在籍確認もなしと公式サイトに明記されているので、職場や家族にバレずに契約したい人にもおすすめ。

最大利用限度額は200万円ですが、はじめて契約する場合は5〜50万円の範囲内で限度額が決まるため、少額融資を希望している人におすすめの消費者金融です。

9位:AZ株式会社は平日18時、土曜16時まで即日振込可能

| 初回利用限度額 | 1〜300万円 |

|---|---|

| 金利 | 7.0~18.0% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | あり |

AZ株式会社は、平日なら18時、土曜日なら16時までに申し込むことで最短即日融資が可能と明記している消費者金融です。

申し込みはWebからおこなえるほか、契約手続きもメールで送られてくるものに同意することで完了するため、Web完結のような手順で借入までが可能です。

ローンカードの郵送もありませんが、返済方法はネットバンキングか銀行振込、もしくは来店に限られている点には注意しましょう。

また、在籍確認にともなう電話連絡の有無は公式サイトに明記されていないので、基本的にはおこなわれると考えておいたほうが良いでしょう。

10位:いつもは審査最短45分で完了、Web完結型消費者金融

| 初回利用限度額 | 1〜500万円 |

|---|---|

| 金利 | 4.8~20.0% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | なし |

いつもは審査最短45分で完了、即日融資に対応しているほか、申し込みから融資までWeb上で完結可能な消費者金融。

電話での在籍確認なし、自宅への郵送物なしを公式サイトに明記しているので、周囲の人にバレづらい中小の消費者金融といえます。

さらに、はじめての利用かつ限度額が60万円以上であれば、最大60日間の無利息期間が利用できるので、利息をおさえたい人にもおすすめ。

ただし10万円未満の限度額の場合、利息制限法上の上限金利である20%が適用される可能性があり、一般的な消費者金融よりも高金利になる点には注意しましょう。

11位:アローはブラックでも貸付実績があり

| 初回利用限度額 | 最大200万円 |

|---|---|

| 金利 | 15.0~19.94% |

| 即日融資 | ◯ |

| Web完結 | ◯ |

| 在籍確認の有無 | あり |

アローは最短45分で審査完了、即日融資対応、Web(アプリ)からの申し込みであれば郵送物なしで契約可能と明記している消費者金融です。

公式サイトには電話による在籍確認の有無は明記されていないため、おこなわれる可能性があるという前提で申し込むことをおすすめします。

在籍確認を除けば、郵送物なしで契約でき、アプリで明細などもチェックできるので、家族にバレる心配も少ない消費者金融です。

12位:アルコシステムは最短でその日のうちに指定口座に送金

| 初回利用限度額 | 50万円まで |

|---|---|

| 金利 | 3.0〜20.0% |

| 即日融資 | ◯ |

| Web完結 | △(契約書の郵送あり) |

| 在籍確認の有無 | あり |

アルコシステムは1983年から運営している、最短即日中の借入が可能な消費者金融。

利用限度額の上限も50万円と少額なので、借りすぎる心配もありません。

振込キャッシングを基本としており、返済方法も来店もしくは銀行振込で、インターネットやATMでの返済に対応していない点には注意が必要です。

申し込みから借入までWeb上で完結できますが、後日契約書が自宅に送られてくるほか、在籍確認の連絡も基本的におこなわれるので、周囲にバレたくない人は注意しましょう。

そのほか、友達紹介キャンペーンで1万円のプレゼントがあるなど、他の消費者金融ではない特典がある点もアルコシステムの特徴です。

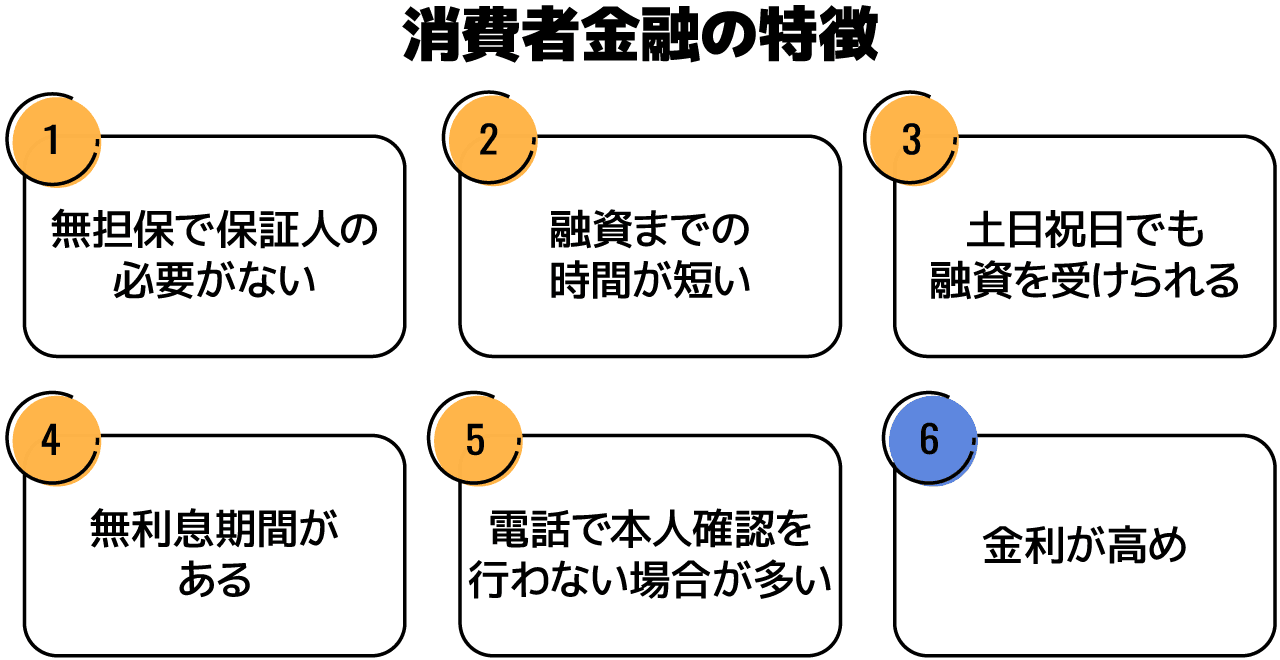

消費者金融とは個人向けに無担保で融資をおこなう貸金業者

消費者金融とは、一般個人に向けて展開している融資事業に特化した会社のことです。主に個人の利用者に向けて無担保でお金を貸しています。

消費者金融は、賃金業法に基づいた安全な融資事業です。闇金などのイメージがありますが、強引な取り立てや自宅を訪問されたりすることはありません。

そして消費者金融の特徴は、無担保で保証人の必要がなく、審査時間が早いこと。さらに条件によっては無利息で借入れ可能なところもあり、何よりも融資を受けるまでの時間が早いことがメリットです。

デメリットとしては、銀行カードローンと比べると金利が高いことですが、審査の面や借入れまでの時間を考えるとスピーディかつ利用者のニーズに合わせた借入れが叶うので、利用者が多いことに納得がいきます。

消費者金融のさらに細かい内容を、詳しく解説していきます。

消費者金融を利用するためには必ず審査が必要

消費者金融でカードローンを利用するためには必ず「審査」がおこなわれます。

審査が必要というのは「貸金業法」という法律で定められており、審査なしでは契約できないようになっています。貸付けをする前に、収入や勤務先、借入残高など、借り手の返済能力を判断することが義務付けられています。

消費者金融が審査なしでカードローンの契約を結んでしまうと、法律に違反することになってしまうため、正規の消費者金融であれば必ず審査を実施しています。

実際に消費者金融を利用する際の、一般的な審査の流れは下記のようになっています。

- 公式サイトから消費者金融カードローンへ申込み

- 氏名や勤務先、収入額などの入力

- 審査の実施

- 審査通過か不通過の連絡をもらう

審査通過までには、即日融資に対応している消費者金融であれば最短18分で完了する場合もあります。

なお、プロミスの場合は最短3分の審査時間となっており、ほかの消費者金融と比較して速い特徴があります。

一部の消費者金融は電話での在籍確認をおこなわないため、勤務先にバレにくい

消費者金融は家族や勤務先に知られずに利用することができます。

一部の消費者金融では勤務先への電話による在籍確認を省略することが可能で、これをうまく活用することがポイントです。

消費者金融では原則として、申込者が入力した勤務先に対して在籍確認の電話連絡を入れます。これにより、勤務先に消費者金融で借りていることがバレてしまう可能性があります。

しかし、アイフル・プロミス・アコム・レイク・SMBCモビットといった大手消費者金融では、Webからの申込みを選択することで電話による在籍確認が省略されます。つまり、勤務先には一切連絡が入りません。

さらに、これらの消費者金融はWeb完結での申込みに対応しているので、申込みから借入れまでスマホで完結可能です。審査通過後は銀行口座に直接振り込まれるので、家族に見られるリスクもほぼありません。

このように一部の消費者金融であれば、家族や勤務先に内緒で借入れることができるようになっています。

一部の消費者金融は銀行グループ傘下に入っている「銀行系消費者金融」

消費者金融のなかには、銀行グループの傘下に入っている会社があります。

例えば、アコムは三菱UFJ銀行と同じ三菱UFJフィナンシャル・グループに属し、プロミスは三井住友銀行のSMBCグループの子会社、レイクは、SBI新生銀行グループの新生フィナンシャルが提供しています。

このように、銀行グループの傘下に属している消費者金融を銀行系消費者金融といいます。

銀行系消費者金融が増えたきっかけとなったのが2006年に成立された「貸金業法」の施行です。

これは多重債務の社会問題を改善すべく、消費者の金利負担を軽減を目的に貸金業法・出資法の改正がスタートされたもの。それを受け消費者は、払い過ぎた利息を返還するために過払金の返還請求をおこなう人が続出しました。

こういった動きから、2006年の年に廃業する消費者金融が多く見受けられ、融資事業の立て直しをおこなうべく銀行グループの傘下に入り経営を見直す動きがありました。

多くの消費者金融は、2000年代以降に銀行グループの傘下に入る動きがありました。

以下が銀行系消費者金融の一覧です。

ちなみに、消費者金融の大手であるアイフルは、銀行グループの傘下ではなく独立の融資業者です。

| 銀行系消費者金融 | 所属する銀行グループ |

|---|---|

| アコム | 三菱UFJフィナンシャル・グループ |

| プロミス | SMBCグループ |

| SMBCモビット | SMBCグループ |

| レイク | SBI新生銀行グループ |

| ダイレクトワン | スルガ銀行グループ |

| ノーローン | SBI新生銀行グループ |

111名に聞いた!消費者金融の利用実態アンケート調査レポート

次に、消費者金融の利用実態について見ていきましょう。

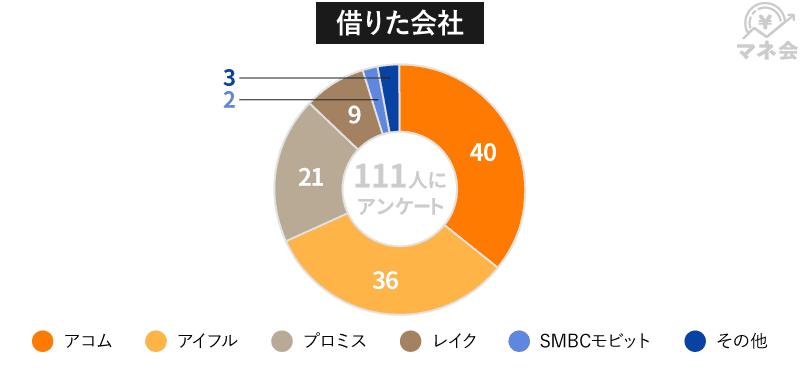

マネ会編集部が消費者金融を利用したことのある111名の方にアンケートと取ったところ、一番利用されている消費者金融はアコムということがわかりました。

次点はアイフルとなっており、約7割の方はアコムかアイフルで借りていることがわかります。続いてプロミス、レイク、SMBCモビットが続きます。

この5社以外から借りた方は3名のみと、CMなどで日頃目にする知名度の高い消費者金融の利用者が大多数ということがわかります。

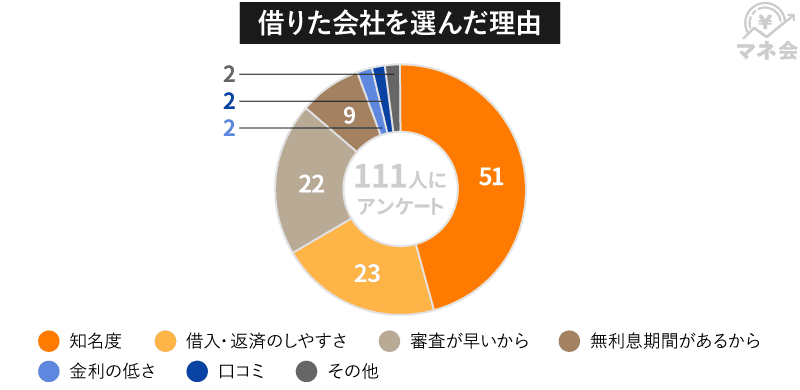

実際、選んだ理由を見てみると、下記のように約半数は知名度で選んでいました。

また、大手消費者金融は借入・返済方法が多く、即日融資が可能なことから、利便性の高さや審査の早さが借入の決め手になったこともわかりました。

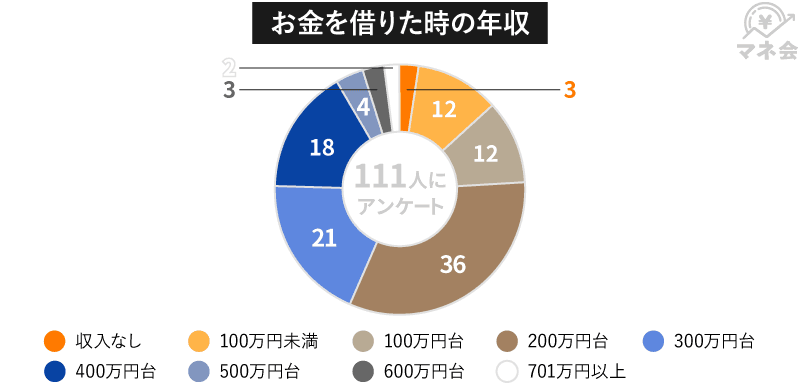

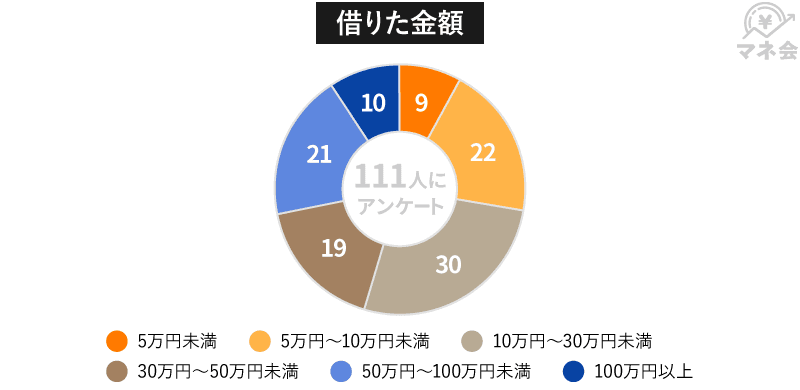

また、消費者金融を利用した方の半数以上は300万円未満となっており、借入金額は10万〜30万円未満が最も多く、多くの方が30万円未満の少額融資を受けていることがわかりました。

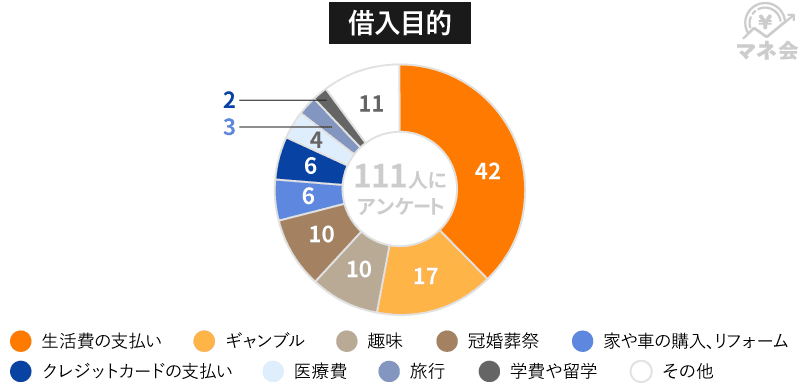

借入目的の理由は大半が生活費の支払いに占めており、続いてギャンブル・趣味、冠婚葬祭などが続きます。

消費者金融で借りたお金の利用用途は、基本的には事業資金以外であれば自由となっていますが、この結果から日々の生活費や娯楽、急な出費の際に利用されていることがわかります。

このように消費者金融は、様々な方の日々の生活を支えるために利用されており、身近にある小口資金の調達先として重宝されていることがわかります。

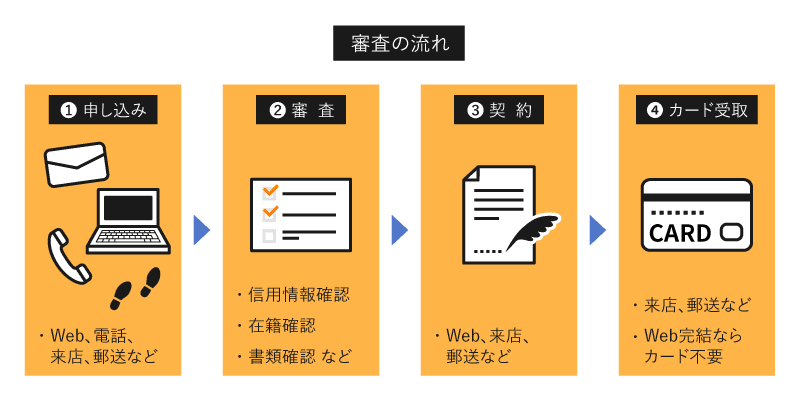

申し込みから借入までの流れを4ステップで図解!WEB完結で誰にも会わずに完結

消費者金融でお金を借りる流れを解説します。審査から融資を受けるまでの一連の流れを以下にまとめました。

即日融資可能なローン会社の中には、この流れを1時間以内に完了することができます。

申し込み方法もさまざまなので、ご自身に合った方法で融資方法を検討してみてください。

| ステップ | 詳細 |

|---|---|

| 審査基準をチェック |

消費者金融によって審査基準が異なるため、まずは審査基準を確認しましょう。 |

| 必要書類の準備 |

身分証明書や収入証明書などの必要書類を揃えておきましょう。 |

| 消費者金融の選定 |

金利や融資限度額、即日融資などを比較して、自分に合った消費者金融を選びましょう。 |

| 申し込み |

インターネットや店舗(店舗型ATM)で申し込みをおこないましょう。 |

| 審査を待つ |

申し込み後、審査結果が出るまで待ちましょう。審査時間は消費者金融によって異なります。 |

| 契約手続き |

審査に通過したら、契約手続きをおこないましょう。契約書類などの内容をよく確認しましょう。 |

| 融資の受け取り |

契約が完了すれば、一般的に指定された口座に融資が振り込まれます。 |

申し込み方法を選ぶ

大手消費者金融では、店舗だけではなくインターネットや電話、郵送などのさまざまな申込方法から選択できます。

消費者金融によっては申込方法によって審査が進むスピードが異なることもありますので、即日融資を受けたい方は電話もしくはインターネットでの申し込みをおすすめします。

消費者金融でお金を借りる方法は、以下4つの方法があります。

- インターネットからの申し込み

- 自動契約機からの申し込み

- 郵便での申し込み

- 電話での申し込み

| 申込方法 | 申込手順 | メリット/デメリット |

|---|---|---|

| インターネット |

・パソコンやスマホから申し込み ・本人確認書類は、専用サイトへのアップロードやメール添付 |

・24時間好きなときに、 好きな場所から申し込みをすることができる ・インターネット環境がないと 申し込みができない |

| 自動契約機 |

・自動契約機で申し込む ・本人確認書類は、 契約機の指示に従い所定の場所で提示するので持参が必要 |

・誰にも会わないで申し込みができる ・申し込みから契約までがスピーディー ・自動契約機の対応時間に足を運ぶ必要がある |

| 郵送 |

・店頭やWeb上で申込書を入手して、記入のうえで郵送する |

・ゆっくりと自分のペースで申し込める ・郵便物が届くまでに時間がかかる ・ミスがあったときに再度郵送するのが面倒 |

| 電話 |

・専用ダイヤルへ電話をする ・本人確認書類は、WebやFAX、郵送などをおこなう |

・分からないことを聞くことができる ・本人確認書類を郵送する場合、契約完了までに時間がかかる |

インターネットからの申し込み

最短で融資を受けたい場合は、消費者金融の公式ホームページからの申し込みがおすすめ。

パソコンはもちろんスマホでの申し込みも可能な上、24時間いつでも好きなタイミングで申請ができます。

さらに審査から融資を受けるまで、すべての作業をインターネット上で完了できる消費者金融もあります。

最短で即日融資を受けるのであれば、インターネットからの申し込みがよいでしょう。

自動契約機からの申し込み

大手消費者金融は、自動契約機の店舗を各地に設置しています。店舗は無人で、全国各地どなたでもアクセスしやすい場所にあることが特徴です。

自動契約機での手続きは、音声に従いタッチパネルで操作をします。簡単で分かりやすい上に審査から融資まで一括で申し込みを済ませることができることがメリットです。

申し込みの際は、身分証明書と融資金額によっては収入証明書が必要なので忘れずに持参してください。

郵便での申し込み

郵便での申し込み方法は、消費者金融に電話で申し込み書類を請求します。

後日郵送で申込書が送付されるので、必要事項に記入をして返送すればそちらを元に審査がおこなわれます。

手続きは簡単ですが、手続きや審査などに1週間前後と時間がかかるため即日融資を受けたい方にはおすすめできません。

電話での申し込み

消費者金融のカスタマーセンターは、直接オペレーターが対応してくれます。

この電話では、申し込みのほか借入れに関する質問や困りごとなども合わせて相談可能です。融資を受ける際に相談を合わせてしたい方は、電話での申し込みがおすすめ。また、カードローン会社によっては、女性専用窓口なども設けているとこもあるのでぜひ活用してみてください。

電話での申し込みは、オペレーターの質問に回答するだけで申請が完了します。融資までの手続きが早く簡単です。

ただし、電話受付時間が決まっているので、24時間申し込みはできませんので注意が必要です。

必要書類の提出をする

申し込み方法を決めたら、必要書類の準備と申請する際の情報入力作業をしましょう。

審査に必要な書類は、主に以下の2点です。

- 本人確認書類

- 収入証明書類

本人確認書類

原則として、本人確認書類は顔写真つきの身分証明証が1点あれば問題ありません。

- 運転免許証(運転経歴証明書)

- 個人番号カード(表面のみ)

- パスポート

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

- 公的証明書類(氏名、住所、生年月日の記載があるもの)

しかし、本人確認書類に記載の住所が現住所と違う場合や顔写真つきの本人確認書類がない場合、年金手帳のほかに、住民票など住所がわかる書類の提出を求められることがあります。

その場合、以下の書類を組み合わせての提出が必要です。

| 身分証明証(顔写真なし) | プラスで必要な書類 |

|---|---|

|

・年金手帳 ・母子健康手帳 など |

・戸籍謄本(抄本) ・住民票 ・住民票記載事項証明書 ・公共料金領収書 など |

審査が実施される

消費者金融の審査では、信用情報が確認されるほか収入や職業、借入有無などで返済能力を審査されます。

しかし各消費者金融では、年齢面や収入面のほかに明確な審査基準は公開していません。

過去の事例をみてみると、A社の審査に通過してB社に落ちる方や、反対にA社の審査に落ちてB社の審査に通過する方などがいます。

これは消費者金融によって基準が異なると読み取れるでしょう。

専門家からのコメント

信用力は、経済的に自立していることが大前提です。貸付審査で最も重要なことは、定期的な収入があり、定住先があることです。

勤続年数と住居年数が長ければ長いほど、信用されます。消費者金融から確実に借りるためには、1つの会社で長く働き、同じところに長く住む、というのがポイントです。

在籍確認がおこなわれる

消費者金融の審査では、勤務先への在籍確認を電話や書類でおこないます。

カードローンにおいての在籍確認とは、本当に勤務先で働いているかを確認することです。実際に電話がかかってくるところもあれば、在籍確認を書類でおこなう消費者金融もあります。

電話と書類での在籍確認の違いについて解説します。

電話で在籍確認をおこなう場合

電話での在籍確認で聞かれることはただ1つ。申込者が本当に勤務しているかを確認するだけです。その場合、消費者金融の会社名は名乗らず、電話口の担当者の名前で電話がかかってきます。

(例)

「〇〇(オペレーターの個人名)と申しますが、〇〇さん(申込者)はいらっしゃいますか」

借入れをする目的などは、個人の電話で確認されますので、この電話でそのほかを聞かれることはありません。

書類で在籍確認をおこなう場合

電話ではなく書類で在籍確認をおこなう場合、本人確認書類の提出を求められます。

アコムやアイフル、SMBCモビットの在籍確認は書類確認となるため、電話連絡は原則ありません。

消費者金融から借入れをする

消費者金融からの借入方法は主に4つの方法があります。

- 振込キャッシング

- 提携ATMによる借入れ

- スマホATMよる借入れ

- 自社ATMによる借入れ

それぞれ利用できる時間帯や手数料などが違ってきます。4つの特徴について説明します。

振込キャッシング

スマホやパソコンで手続きができる振込キャッシングは、24時間土日祝日関係なく手数料0円で利用できます。

消費者金融の中には、手続きをしてから最短10秒で振り込まれるところもあり、自宅にいながら即日融資を受けられます。

急ぎで融資を受けたい方は振込キャッシングがおすすめです。

提携ATMによる借入れ

各消費者金融が提携している全国の提携ATMを利用しての借入れ方法です。

大手消費者金融は、セブン銀行やローソン銀行と提携しており、お近くのコンビニから引き落としが可能。

いつでもすぐに現金を受け取ることができますが、利用時の手数料は自己負担です。取引金額に応じて手数料が違うので、そこも注意が必要です。

スマホATMよる借入れ

スマホATMは、消費者金融のカードを使わずにアプリのみで提携ATMから借入れができるサービスです。

消費者金融のカードを持つことなく、借入れができることがメリットです。

コンビニATMに表示されるQRコードを読み取り、アプリ内に表示されるパスワードを入力することで手続きができます。

こちらも利用時の手数料は自己負担です。

自社ATMによる借入れ

自社ATMによる借入のメリットは、基本的に土日祝日関係なく利用できる上に夜間の時間も対応していること。

また、何よりも手数料がかからないことが最大のメリットです。

しかし、振込キャッシングと比べるとATMまでおもむく必要があるため、若干手間がかかります。

【目的別】失敗しない消費者金融の選び方|利用者が重視するポイントも解説

消費者金融を選ぶポイントを紹介します。

消費者金融を利用する際、下記の注目すべき項目に留意して自分にもっともぴったりな消費者金融を選びましょう。

- ①Web完結で申し込みできるか確認する

- ②即日融資がしたいなら審査時間が早い消費者金融を選ぶ

- ③無利息期間を比較して選ぶ

- ④在籍確認の電話の有無で選ぶ

- ⑤各消費者金融で金利の低い業者を選ぶ

- ⑥借入限度額を比較して選ぶ

- ⑦返済方法が簡単な消費者金融を選ぶ

①家族や職場にバレずに借りたいなら「Web完結」

消費者金融を選ぶ際のポイントとしして、できる限り手間がなく最短で借入れできることが理想です。

そこでWeb完結の申し込みが可能な消費者金融であるかを確認しましょう。

Web完結とは、申し込みから審査、借入れまでの流れがすべてインターネット上で完結することを指します。店舗に行く必要や郵送などの手続きがないため、最短で融資を受けることができます。

Web完結のメリットは、自宅にいながら最短での融資が受けられることです。反対に懸念すべきデメリットとしては、ローンカードの受け取りが後日郵送の可能性があることです。

家族にバレたくないという方は注意してください。

ローンカードの有無は、融資の受け取り方や契約状況によって異なります。万が一ローンカードが後日郵送の場合は、事前に自宅に届く日を把握しておくとよいでしょう。

②即日融資がしたいなら審査時間が早い消費者金融を選ぶ

急ぎでお金が必要な人は、即日融資に対応した審査時間が早い消費者金融を選びましょう。

消費者金融のなかには、申し込んだその日のうちに審査結果が届き、借入れができるところがあります。急な出費で困ったときには便利です。

ただし、即日融資を希望する場合、申し込み時間には注意が必要です。

審査は一般的に、申告された情報をもとに、審査基準を満たしているかを機械的にチェックする「仮審査」と、申告された情報が事実かどうかや、信用情報に問題がないかなどを人の手で細かくチェックする「本審査」に分けられます。

仮審査は無人でも可能ですが、本審査は人がおこなうため、審査時間が限られることが一般的です。

即日融資に対応している消費者金融でも、午後の遅い時間に申し込むなどすると、審査結果が翌日以降になり、当日中の借入れが難しくなる場合もあります。

申し込んだその日のうちに借入をしたい人は、即日融資に対応した消費者金融を選んだうえで、午前中の早い時間に申し込むなど、審査受付時間にも注意することが大切です。

大手消費者金融の審査時間は以下の通りです。

| アコム | 最短20分 |

|---|---|

| アイフル | 最短18分 |

| プロミス | 最短3分 |

| SMBCモビット | 10秒簡易審査 |

| レイク | お申し込み後最短15秒 |

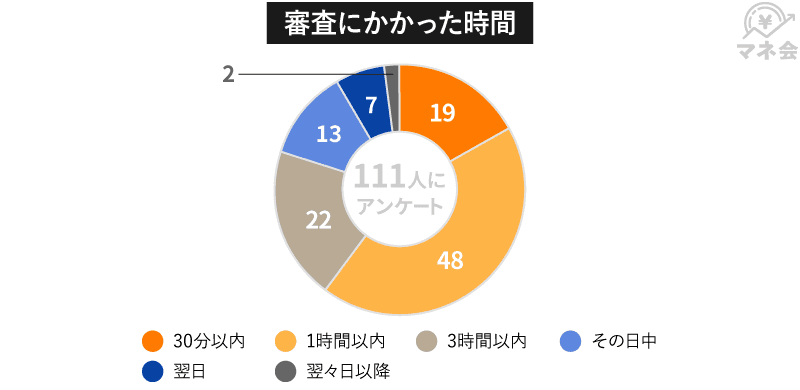

上記は111名の消費者金融を借りた方が審査にかかった時間のグラフです。

このように多くの方は1時間以内に審査が完了していることがわかります。

当日に審査結果がでなかった方は9名ほどいますが、書類に不備があったり、夜遅くに申し込むと審査結果が遅れるため、おそらく書類不備や申込時間が理由で翌日以降になったと考えられます。

審査を急いでいる方はできるだけ早い時間に申し込むことと、必要書類を事前に準備するのを忘れないようにしましょう。

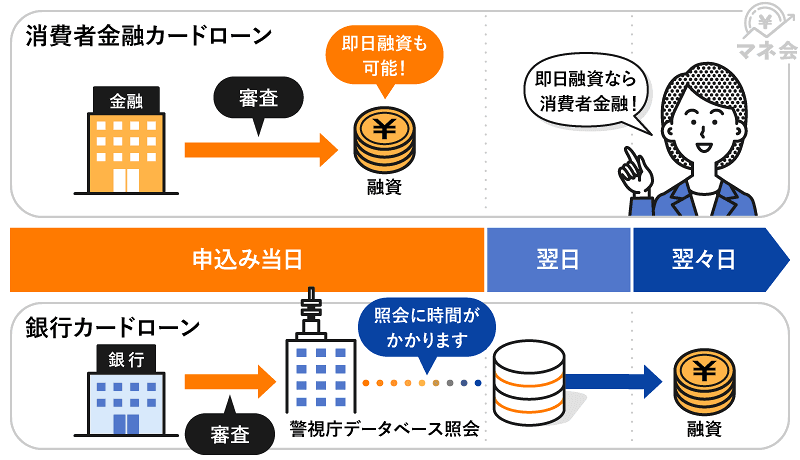

また、消費者金融と銀行のカードローンの審査時間の違いを以下の図にわかりやすくまとめたのでチェックしてみてください。

ちなみにですが、銀行カードローンの審査時間は以下のように違いがあります。

| 三菱UFJ銀行 |

1~2営業日 |

|---|---|

| みずほ銀行 |

1~2営業日 |

| 三井住友銀行 |

1~2営業日 |

| りそな銀行 |

1~2営業日 |

| 住信SBIネット銀行 |

最短30分 |

| ゆうちょ銀行 |

1~2営業日 |

③無利息期間を比較して選ぶ

無利息期間がある消費者金融を選ぶと、支払う利息をおさえられる可能性があるだけではなく、無利息期間中に返済できれば利息ゼロ円での借入もできます。

紹介した消費者金融のなかで無利息期間があるのは以下のとおりです。

| 消費者金融 | 無利息期間 |

|---|---|

| アコム | 契約日の翌日から30日間 |

| アイフル | 契約日の翌日から30日間 |

| プロミス | 初回借入の翌日から30日間 |

| レイク |

契約日の翌日から60日間 (※)契約額1〜50万円未満かつWebからの申込限定 契約日の翌日から365日間 (※)契約額50万円以上(お借入れ額1万円でも可能)かつWebからの申込限定 |

| 三井住友カード カードローン | 最大3ヶ月 |

| LINEポケットマネー |

契約日から100日間 (利息分がLINE Pay残高へキャッシュバック) |

| FamiPayローン |

契約日から100日間 (利息分がファミペイボーナスで還元) |

| フタバ | 契約日の翌日から30日間 |

| ベルーナノーティス |

初回借入の翌日から14日間 (※)完済後、再度借入した際も14日間無利息 |

| セントラル | 契約日の翌日から30日間 |

| ライフティ | 初回借入の翌日から35日間 |

| いつも |

最大60日間 (※)限度額60万円以上の場合 |

無利息期間から消費者金融を選ぶポイントは、無利息期間がスタートするタイミングです。

「契約日の翌日から○○日間」の場合、借入の有無に関わらず無利息期間がスタートするため、契約後すぐに借入したほうが無利息期間を無駄なく活用できます。

一方で「初回借入の翌日から○○日間」の場合、はじめて借入した翌日から無利息期間がスタートするので、自分のペースで無利息期間を有効活用できるでしょう。

数万円程度の借入など、無利息期間中に完済できれば利息ゼロでの借入もできるので、利息をおさえたい人や、一時的に少額のお金を借りたい人は無利息期間がある消費者金融のなかから選ぶことをおすすめします。

「初回借入の翌日から○○日間」の場合、はじめて借入した翌日から無利息期間がスタートするときのイメージは以下の図を参考にしてください。

専門家からのコメント

カードローンの無利息期間は30日としている金融期間が多いですが、なかには条件を満たすことで無利息期間を60日など長くできるものもあります。

ただし、利用の際には本文にもあるように無利息期間の開始日がいつなのかをしっかりと確認するようにしてください。

ちなみに三井住友カード カードローンの無利息期間は「入会後3ヶ月」です。

⑤在籍確認の電話の有無で選ぶ

審査の際、消費者金融から職場に電話がかかってきてほしくないという方は在籍確認の電話の有無で選びましょう。

消費者金融によっては、在籍確認を電話ではなく収入証明書や社員証などの書類を提出することで在籍確認をとるところもあります。

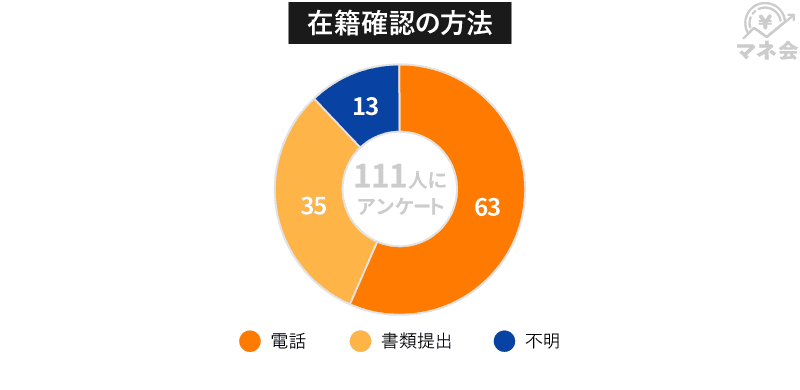

上記は消費者金融で借入をした方へのアンケート結果になりますが、2023年以前は多くの消費者金融で電話による在籍確認を実施していたため、半数以上は電話での在籍確認があったと回答していました。

しかし、昨今コロナ禍によるリモートワークなどで会社に不在な事が多かったり、セキュリティの観点から従業員の在籍有無を回答しない会社も増えており、2023年6月時点ではアコム、アイフル、プロミス、SMBCモビット、レイクの大手消費者金融は、電話による在籍確認を実施していません。

そのため、電話での在籍確認を回避したい方は、上記の消費者金融を検討してみてください。

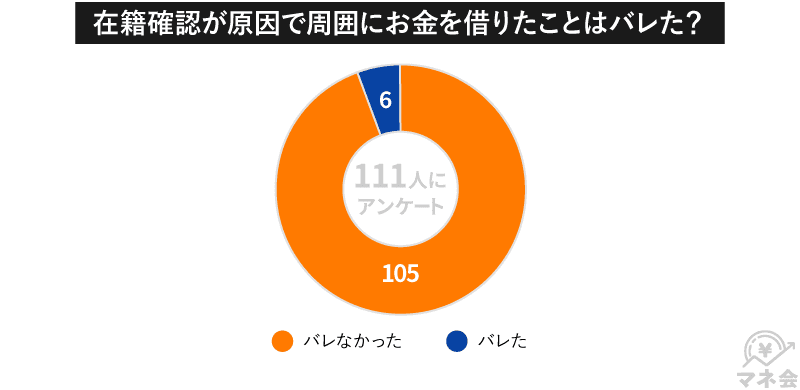

また、仮に在籍確認の電話があった場合でも、会社名は名乗らずに個人名で電話をかけてくれることが多いです。

そのため、上記アンケート結果の通り、在籍確認の電話が理由で消費者金融の利用がバレる危険性は少ないでしょう。

⑥各消費者金融で金利の低い業者を選ぶ

できるだけ利息をおさえたい場合、金利が低いカードローンを選びましょう。カードローンは借入した翌月から、毎月の返済が始まります。

返済時には元金に加え、設定された金利に基づいて利息が上乗せされるため、できるだけ金利が低いカードローンを選ぶことで、支払う利息をおさえられるかもしれません。

利息の計算方法は「借入額×金利÷365日(うるう年は366日)×借入期間」。

そのため、複数のカードローンから同じ金額を、同じ期間で借入した場合、金利が高いカードローンほど支払う利息は多くなります。

紹介したカードローン各社の金利をまとめると以下のおとおりです。

| カードローン会社 | 金利 |

|---|---|

| アコム | 3.0~18.0% |

| アイフル | 3.0~18.0% |

| プロミス | 2.5~18.0% |

| レイク | 4.5~18.0% |

| SMBCモビット | 3.0~18.0% |

| 三井住友カード カードローン | 1.5%~15.0% |

| ORIX MONEY(オリックスマネー) | 1.5〜17.8% |

| LINEポケットマネー | 3.0~18.0% |

| au PAY スマートローン | 2.9~18.0% |

| メルペイスマートマネー | 3.0〜15.0% |

| FamiPayローン | 0.8~18.0% |

| フタバ | 14.959%~19.945% |

| ベルーナノーティス | 4.5~18.0% |

| キャッシングMOFF | 5.0~15.0% |

| セントラル | 4.80〜18.0% |

| エイワ | 17.9507〜19.9436% |

| ライフティ | 8.0~20.0% |

| キャッシングスペース | 8.00%〜18.00% |

| フクホー | 7.30〜18.00% |

| AZ株式会社 | 7.0~18.0% |

| いつも | 4.8~20.0% |

| アロー |

15.0~19.94% |

| アルコシステム | 3.0〜20.0% |

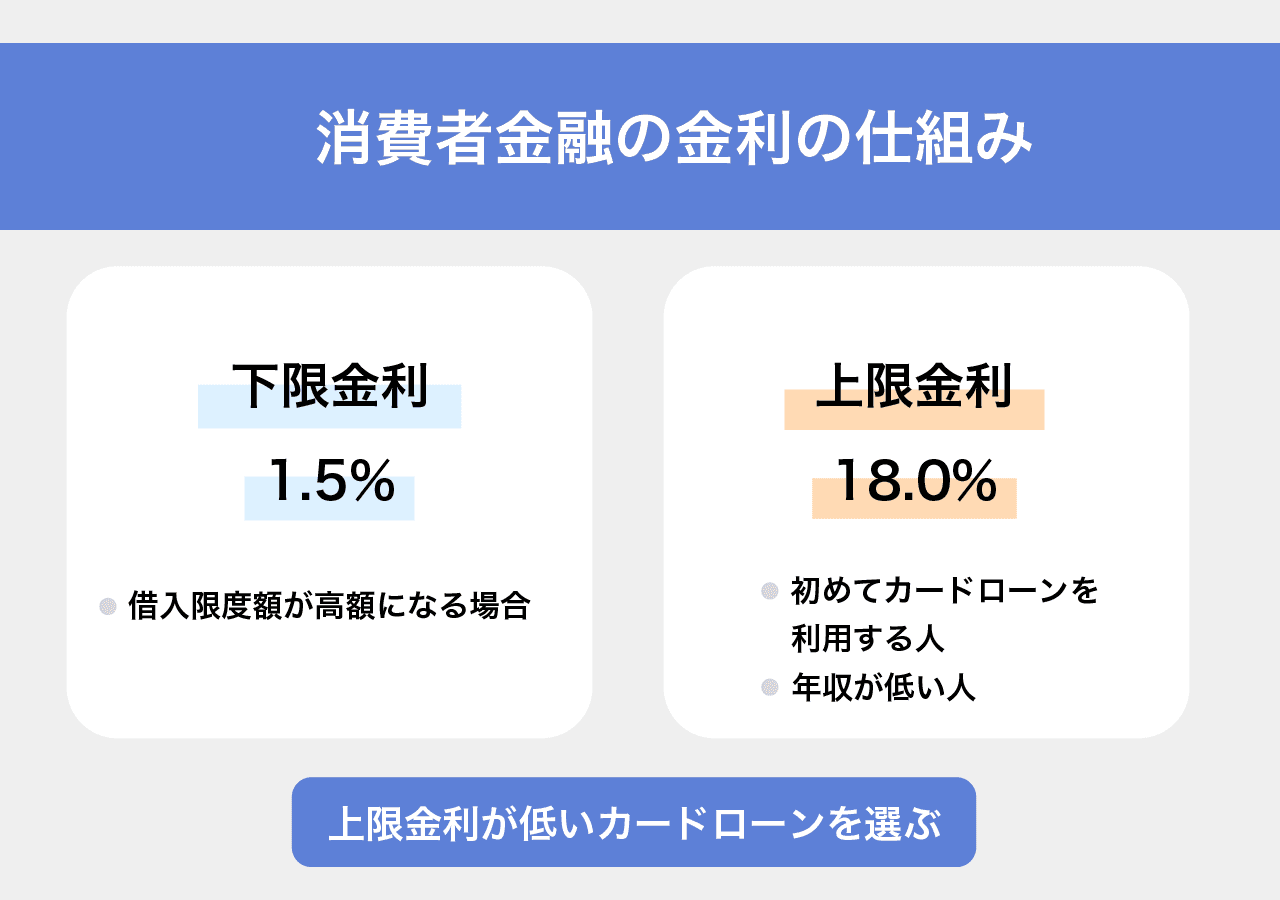

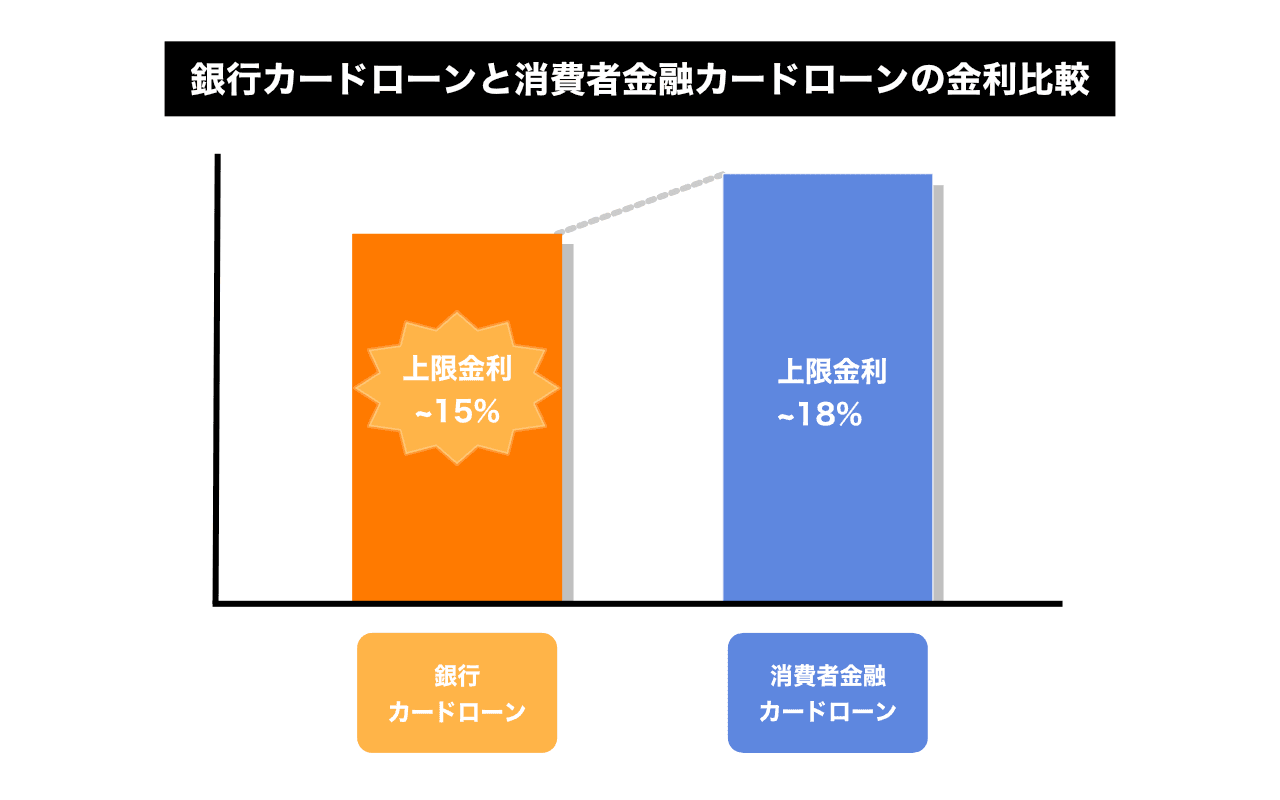

消費者金融カードローンの上限金利は18.0%前後が一般的、銀行カードローンはそれよりも低く14.5%前後に設定されている傾向にあります。

金利は「利息制限法」(※)と呼ばれる法律によって上限が定められており、借入額10万円以下で20%、10万円以上100万円未満で18%、100万円以上で15%と定められています。

各社は利息制限法の範囲内で、利用限度額に応じて上限金利を設定していますが、実際に適用される金利は審査によって個別に決まります。

紹介したとおり、支払う利息は借入額、金利、借入期間に比例して高くなるので、まとまった金額、長期間借りるつもりの人は、少しでも金利が低めなカードローンを選びましょう。

以下は消費者金融と銀行のカードローンの上限金値をまとめたものです。

| 銀行や信用金庫 |

消費者金融、信販会社 |

|---|---|

| 年13~15% |

年17~18% |

消費者金融などの金利から利息を求める計算は難しいと思いますので、以下の計算式を利用すれば、借りた額からどれくらいの利息が発生するのかが把握できます。

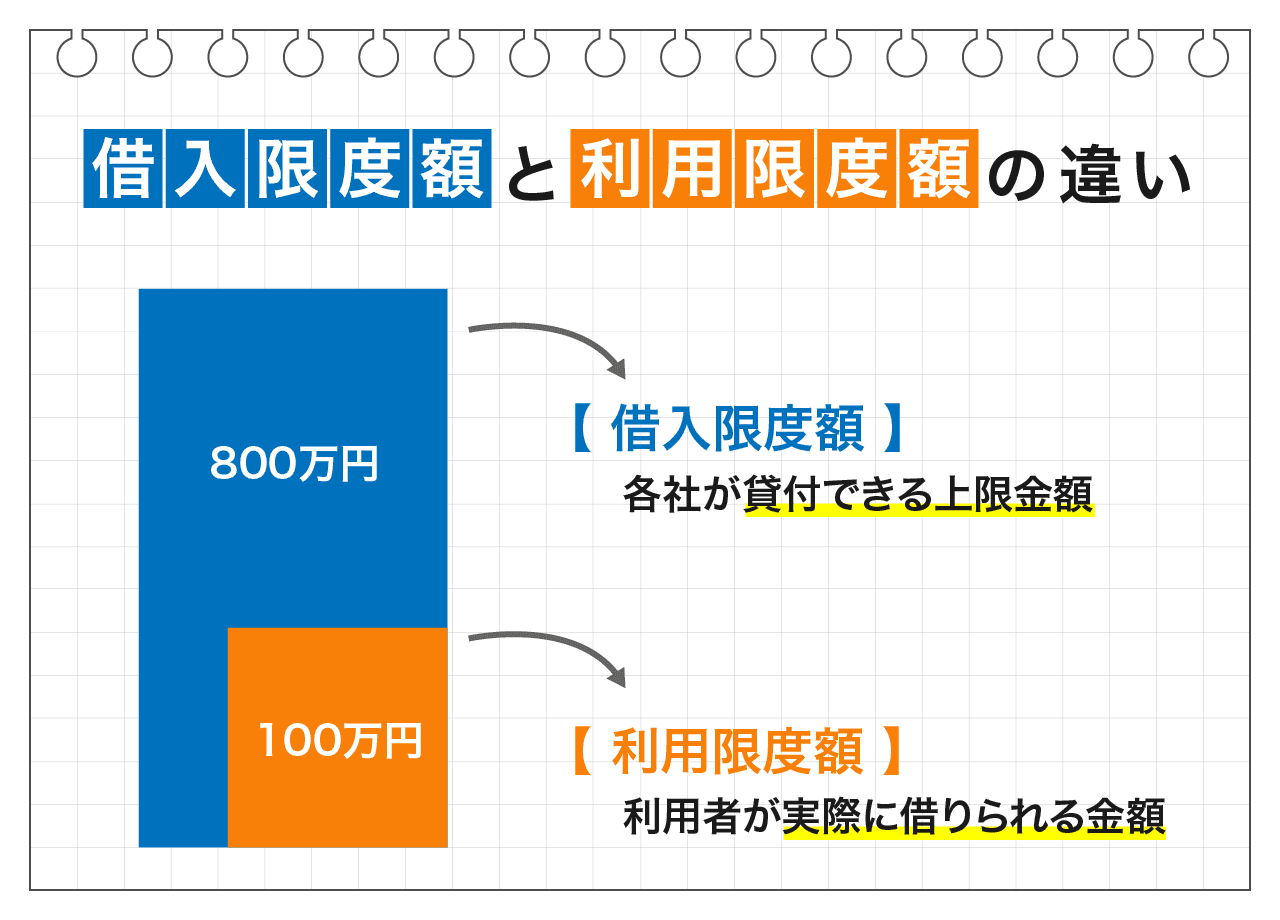

⑦借入限度額を比較して選ぶ

借入れ限度額とは、契約者が実際に借りられる最大の金額です。

しかし、最大限度額が100万円とあってもすべての人が100万円を借りられるわけではありません。

審査を受け、契約者個人の利用可能額がどのくらいなのかで、借入れ限度額が変わってきます。この利用可能額とは、総量規定や支払い能力に応じて変化します。

そのため、借入れ限度額は目安として参考にすることをおすすめします。

例えばアイフルは上限を800万円と定めていますが、実際はレイクの審査を受けたらアイフルよりも多く借入れができた、という事例もあります。

各消費者金融の審査基準を元に金額が決定されるので、一概に借入れ限度額が大きいからたくさん借りることができるわけではないことを覚えておきましょう。

| カードローン会社 | 借入れ限度額 |

|---|---|

| アコム | 1万円〜800万円 |

| アイフル | 1万円〜800万円 |

| プロミス | 1万円〜800万円 |

| レイク | 1万円〜500万円 |

| SMBCモビット | 1万円〜800万円 |

| 三井住友カード カードローン | 900万円 |

| ORIX MONEY(オリックスマネー) | 10万円〜800万円 |

| LINEポケットマネー | 5万円〜100万円 |

| au PAY スマートローン | 1万円〜100万円 |

| メルペイスマートマネー | 1,000円〜20万円 |

| FamiPayローン | 1万円〜300万円 |

| フタバ | 1万円〜50万円 |

| ベルーナノーティス | 1万円〜300万円 |

| キャッシングMOFF | 1万円〜100万円 |

| セントラル | 1万円〜300万円 |

| エイワ | 1万円〜50万円 |

| ライフティ | 1,000円〜500万円 |

| キャッシングスペース | 1万円〜500万円 |

| フクホー | 5万円〜50万円 |

| AZ株式会社 | 1万円〜300万円 |

| いつも | 1万円〜500万円 |

| アロー | 最大200万円 |

| アルコシステム | 50万円 |

返済方法が簡単な消費者金融を選ぶ

大手消費者金融であれば、銀行振込やATM入金、口座振替、窓口返済などの多様な返済方法を選べることが多いです。

利用しやすい方法で返済できるのか、申込前に確認しておきましょう。返済方法が窓口と現金書留のみという消費者金融もあり、手間も時間もかかってしまうことがあります。

また、返済方法だけでなく、返済時の手数料についても確認しておかなくてはなりません。

自社ATMだけでなく提携ATMの返済手数料も無料になる消費者金融もあるので、手数料の有無も加味して消費者金融を選ぶとよいでしょう。

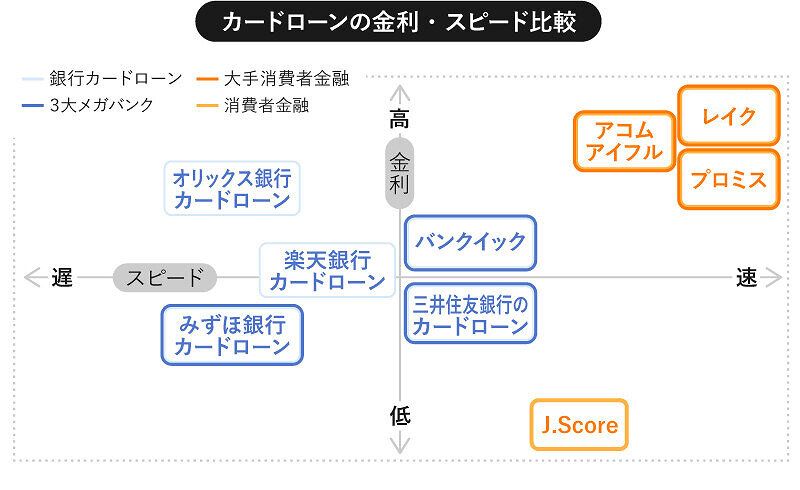

消費者金融と銀行カードローンはどう違う?6つの項目を徹底比較

カードローンは、スピーディかつ手軽にお金を借りられることが特徴のローン商品です。

提供している金融機関としては、消費者金融と銀行が代表的ですね。

それでは、消費者金融と銀行カードローンには、どのような違いがあるのかを解説します。

| 金融機関 | 消費者金融 | 銀行カードローン |

| 金利 |

上限金利は銀行カードローンよりも高い傾向にある |

上限金利は消費者金融よりも低い傾向にある |

| 即日融資 | 最短即日融資が可能 | 即日融資不可 |

| 無利息期間 | ◯ | ✕ |

| 総量規制 | 対象となる | 対象外だが総量規制に準じた自主規制をおこなっている |

消費者金融と銀行カードローンの「金利の高さ」「融資時間のスピード」まとめた分布図は以下の通りです。

専門家からのコメント

少しでも早く融資を受けたい場合は消費者金融の利用を検討し、融資まで数日の時間がかかってでも、なるべく利息の支払いをおさえたい場合は銀行カードローンの利用を検討するという考え方が良いでしょう。

もちろん、それぞれの融資を受けるためには申し込む会社ごとの審査を受ける必要があるため、すべてこの考えで良いというわけではありませんが、融資を受ける際の判断材料として頭に入れておきましょう。

消費者金融は審査時間が早く即日融資も可能

消費者金融は審査スピードが速く、最短で即日融資可能です。

対して、銀行カードローンは審査の際に警察庁のデータベースを照会する必要があるため、融資は最短でも翌営業日となります。

消費者金融のなかには、「審査最短3分」や「仮審査最短15秒」、といった驚くべき審査・融資スピードを公言している商品もあります。

お急ぎの方にとっては、大変利便性が高いといえるでしょう。

なお、消費者金融でもっとも審査時間が短いのは、プロミスで最短3分です。アイフルは最短18分、アコムは最短20分となっています。

以下は大手消費者金融の融資時間が早い順にまとめたものです。

また、以下は消費者金融5社の即日融資についてまとめた表です。

| 消費者金融 | 即日融資までの時間 | 無利息期間 |

|---|---|---|

| アコム | 最短20分 | 契約翌日から30日間 |

| アイフル | 最短18分 | 契約翌日から30日間 |

| プロミス | 最短3分 | ご利用翌日から30日間 |

| レイク | Webで最短15分 | 契約翌日から365日間 |

| SMBCモビット | 最短15分 | なし |

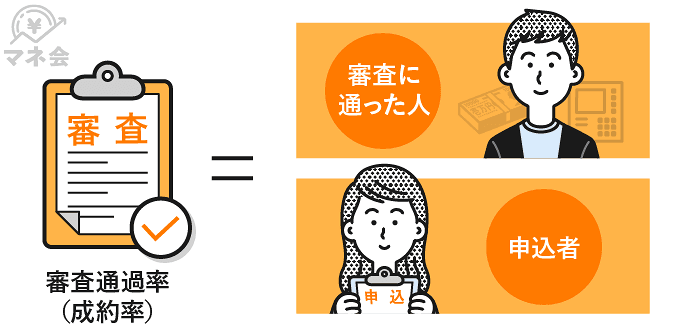

銀行カードローンのほうが消費者金融よりも審査が厳しい

消費者金融(カードローン)の審査通過率はどこも非公開ですが、銀行カードローンは消費者金融よりも、審査基準が厳しい傾向にあるとされています。

消費者金融は貸金業を専門としているため、比較的幅広い層に、速やかな融資をおこなっていることが一般的。

一方で銀行カードローンは、銀行のお金を運用するため、貸し倒れのリスクがないかを審査で厳しくチェックする傾向にあります。

銀行カードローンは審査時に警視庁のデータベースを照会するための時間も必要なので、即日融資にも対応していません。

大手消費者金融では40〜45%ほどの審査通過率も、銀行カードローンでは20%以下になっていることも珍しくなく、審査は厳しめであるといえます。

まず審査通過率は、以下の図のように求められます。

消費者金融の新規成約率を公開しているアイフルとアコム、プロミスの3つの消費者金融で、審査通過率を比較してみました。

いずれも40%台であり、半数以上の方が審査落ちしていることが分かります。

審査が甘いイメージのある消費者金融ですが、実際のところは審査に通過する方よりも落ちる方のほうが多いのです。

| アコム | 39.2% |

|---|---|

| アイフル | 33.2% |

| プロミス | 37.8% |

アイフル「月次推移 2019年4月~9月 無担保新規成約率」

アコム「DATA BOOK 2020年3月期 第3四半期決算 ローン事業新規貸付率」

SMBCコンシューマーファイナンス「月次営業指標 2020年3月期 2019年9月 無担保ローン成約率」

しかし、裏を返せば約2人に1人の方が審査に通ると考えれば、非常に難易度が高いというわけでもなさそうです。

またアコムやアイフル、プロミスの利用者数は以下の通りです。

| アコム | 約158万人 |

|---|---|

| プロミス | 約146万人 |

| アイフル | 約107万人 |

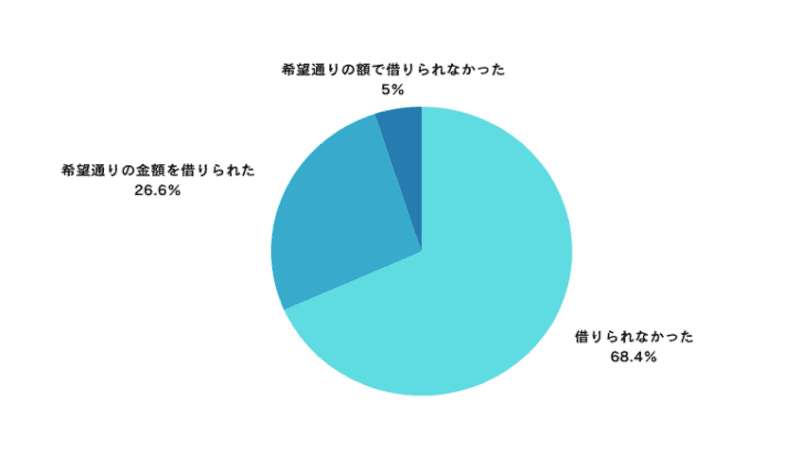

銀行カードローンは専業主婦でも借入れできる可能性がある

銀行カードローンか、配偶者貸付の制度がある中小消費者金融であれば専業主婦でも借入れできる可能性があります。

「貸金業利用者に関する調査・研究」のデータをもとに、専業主婦でも消費者金融で借入れができたかどうかを、下記のグラフでまとめました。

消費者金融の審査では「安定した収入」が必要になるため、基本的に専業主婦や無職は借入れできません。

専業主婦でも申し込める主要銀行カードローンは以下の4つです。

| 金融機関 | 実質年率 | 利用限度額 |

|---|---|---|

| イオン銀行カードローン | 3.80〜13.80% | 10万円〜800万円 |

| セブン銀行カードローン | 15.0% |

50万円 |

| 静岡銀行カードローン | 4.0%~14.5% | 500万円 |

| 横浜銀行カードローン | 1.5%〜14.6% | 10万円~1,000万円 |

上記以外の三菱UFJ銀行カードローン(バンクイック)・みずほ銀行カードローン・三井住友銀行のカードローンの3商品は、いずれも専業主婦の申込不可となっています。

無職で収入のない場合は緊急小口資金や生活支援費などの公的制度の利用をおすすめします。

|

|

|

|

|

| 無利息 期間 |

なし

|

なし

|

||

| 審査時間 | 公式サイト参照 | 公式サイト参照 | 公式サイト参照 | 最短即日 |

| 実質年率 | 年3.80〜13.80% | 年12.00〜15.00% | 年1.50〜14.50% | 年1.50〜14.60% |

| 借入 限度額 |

10万円〜800万円 | 10万円〜300万円 | 10万円〜1,000万円 | 10万円〜1,000万円 |

金利は消費者金融よりも銀行カードローンのほうが低い

銀行カードローンの金利は、消費者金融カードローンの金利より低めのため利息をおさえやすいというメリットがあります。

提供会社にもよりますが、上限金利で比較すると銀行カードローンは15.0%、消費者金融は18.0%前後で設定されていることが一般的です。

消費者金融カードローンはお金を貸すことで利益を上げているのに対し、銀行カードローンは貸金業のほかに事業をおこなっているため、資金調達が消費者金融カードローンより容易であることが要因といわれています。

そのため、低金利で借入をしたい人は銀行カードローンを検討しましょう。

しかし、消費者金融では、一定の期間であれば利息が発生しない無利息サービスを設けているところが多くあります。

たとえば、アコム・アイフルといった大手消費者金融では、初回契約日の翌日から最大30日間は利息0円で利用できます。

無利息期間を活用して短期間で返済すれば、銀行カードローンよりもお得に利用できる場合もあります。利息を抑えたい方はぜひチェックしておきたいところです。

消費者金融のほうが銀行カードローンよりもサービスの充実度が高い傾向にある

消費者金融は、お金を貸すことに特化した融資事業です。そのため融資を必要とする利用者のニーズを満たすサービスを提供しています。

例えば、無利子サービスなどがその一例です。アイフル、アコム、プロミス、レイクなどが期間を設けて無利子サービスを展開しています。

そのほか専用相談ダイヤルによる相談受付など、各消費者金融ならではのサービスがあるので、一概に利子が低いからといって銀行カードローンがよいともいえません。

利用するニーズや返済計画に合わせて自分に合った借入れ先を見つけましょう。

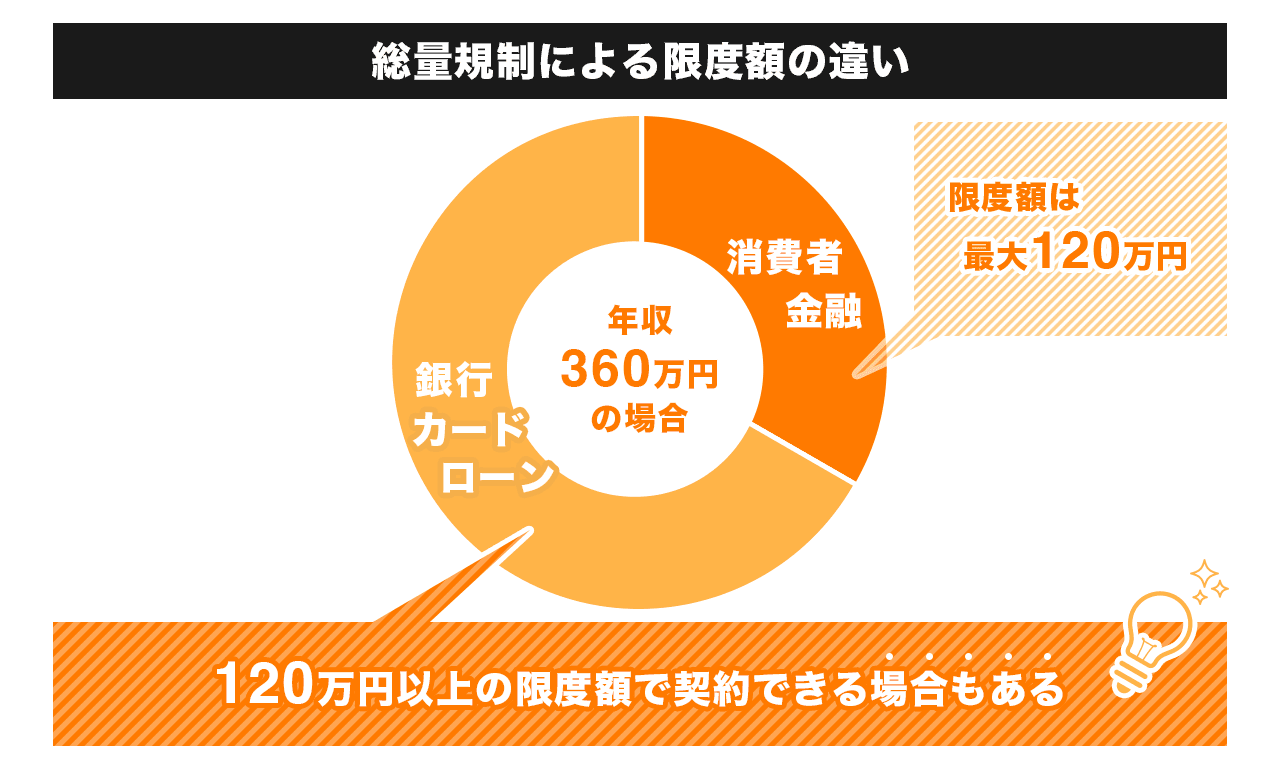

銀行カードローンは貸金業法が適用されないため総量規制の対象外

消費者金融は貸金業法が適用されるため、貸金業法で定められている総量規制の対象となります。

総量規制とは、貸金業者による貸付を利用者の年収の1/3以下に制限するルールのことで、消費者金融にはこのルールが適用されます。

そのため、消費者金融では年収の1/3以下までの金額しか借入れできません。

一方、銀行カードローンは総量規定の対象外です。

しかしながら、銀行でも過剰貸付を防ぐための自主規制をおこなっていますので、年収にかかわらずいくらでも借りられるというわけではありません。

安全に利用するために知っておきたい5つの注意点とリスク

スピーディに借りられるだけでなく、限度額まで何度でも借入れ・返済を繰り返せる消費者金融のカードローン。

便利な借入手段の1つですが、利用する際にはいくつか注意が必要です。

- 利用目的を決めて返済計画を建てる

- 借入れると信用情報に利用情報が残る

- 返済できないと信用情報に傷がつく

- 闇金を利用せずに正規業者を利用する

- 申込条件を事前に確認する

専門家からのコメント

消費者金融を利用する時には、必ず返せる額を借りるようにすることや、追加で借りる際には、前回借りた金額を完済してからにするなど、自分のなかでルールを設けることが大切です。

合わせきちんと返済計画を立て、それに沿って返済することを心がけるようにしてください。

利用目的を決めて返済計画を建てる

消費者金融を利用する際に大切なのは、利用目的を明確にし返済計画を立てることです。

利用する目的が不明瞭だと、闇雲にお金を使いがちです。まとまった金額を借入れするのであれば、利用用途を明確化しそれ以上はお金を使わないようにしましょう。

また、同時に返済計画を立てることも重要です。

当然のことですが、多額を借りるとその分返済で苦しむことになります。消費者金融では通常、日割りで利息を計算しますので、返済期間が1日長引けば長引くだけ利息も増えてしまうのです。

返済額が多いと家計に余裕がなくなります。無理なく返済していくためにも、消費者金融から本当に必要な額だけ借入れるようにしましょう。

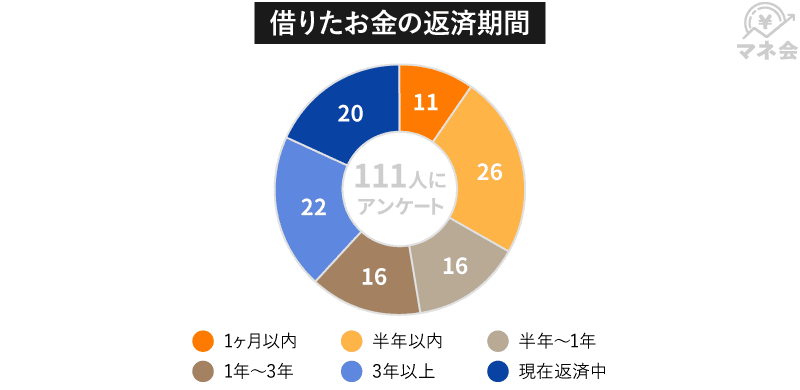

マネ会の調査結果では、約半数が1年以内には完済していることがわかりました。

返済期間を短くすることで、利息を減らせるため、総返済額を抑えられます。

ただし、なかには3年以上かかった方もおり、返済期間が伸びることで、同じ金額を借りたとしても、最終的な支払総額は大きく変わることがあります。

そのため、借りる際は「いつまでに返せるのか」「返済総額はいくらになるのか」を予め確認して計画的に利用しましょう。

専門家からのコメント

迅速な審査で急場をしのぐ手助けとなる消費者金融は、強い味方です。しかし、そうならないように適切な消費生活を心がけることが求められます。光熱費や引越し費用はあらかじめ確保しておくことが望ましいです。

大手企業といえども業績低迷に陥る時代。定期的な収入を当て込んで過度なショッピングを続けるのは気を付けましょう。

借入れると信用情報に利用情報が残る

消費者金融などの金融機関でお金を借りると、信用情報機関に利用情報が残ります。

消費者金融だけでなく銀行などでお金を借りるときも、かならず審査の際には信用情報をチェックしますので、あまりにも借入額が多いときや借入件数が多いときは審査に不利になることがあります。

さらに住宅ローンなどのライフプランを左右する大型融資を受けるときも、かならず信用情報がチェックされ、お金との付き合い方が確認されます。

近々住宅ローンや教育ローン、自動車ローンなどの人生にかかわる大型融資を受ける予定がある方は、安易に消費者金融からお金を借りることは避けるほうがよいかもしれません。

専門家からのコメント

信用情報にマイナスの情報が記録されてしまうと、ローンの申し込みや審査に悪影響を及ぼし、数年単位の長期間にわたり、新たにローンを組むことやクレジットカードの発行ができなくなります。

そのため今は新たなローンを組む予定がなかったとしても、長い目でライフプランを考えたときに支障が生じることになります。

延滞には気をつけて借入れと返済をするようにしましょう。

返済できないと信用情報に傷がつく

返済に遅れると、金融事故として信用情報に登録されます。

金融事故情報が残ると、携帯機種代の割賦契約やクレジットカードの新規申込、各種ローン契約などのさまざまな場面で審査に落ちる確率が高くなってしまいます。

また、長期にわたって返済が滞ると、給与や預金を差し押さえられたり裁判に発展したりすることがあります。

給与差し押さえが決まると、勤務先にも消費者金融とのトラブルが知られてしまいますので、社会的信用を著しく落とすことにもなりかねません。

専門家からのコメント

借りるときは切実でも、返すときは「おざなり」になりがちです。返済期間中は、毎月の返済日を忘れないよう、スケージュール表などに記しておきましょう。

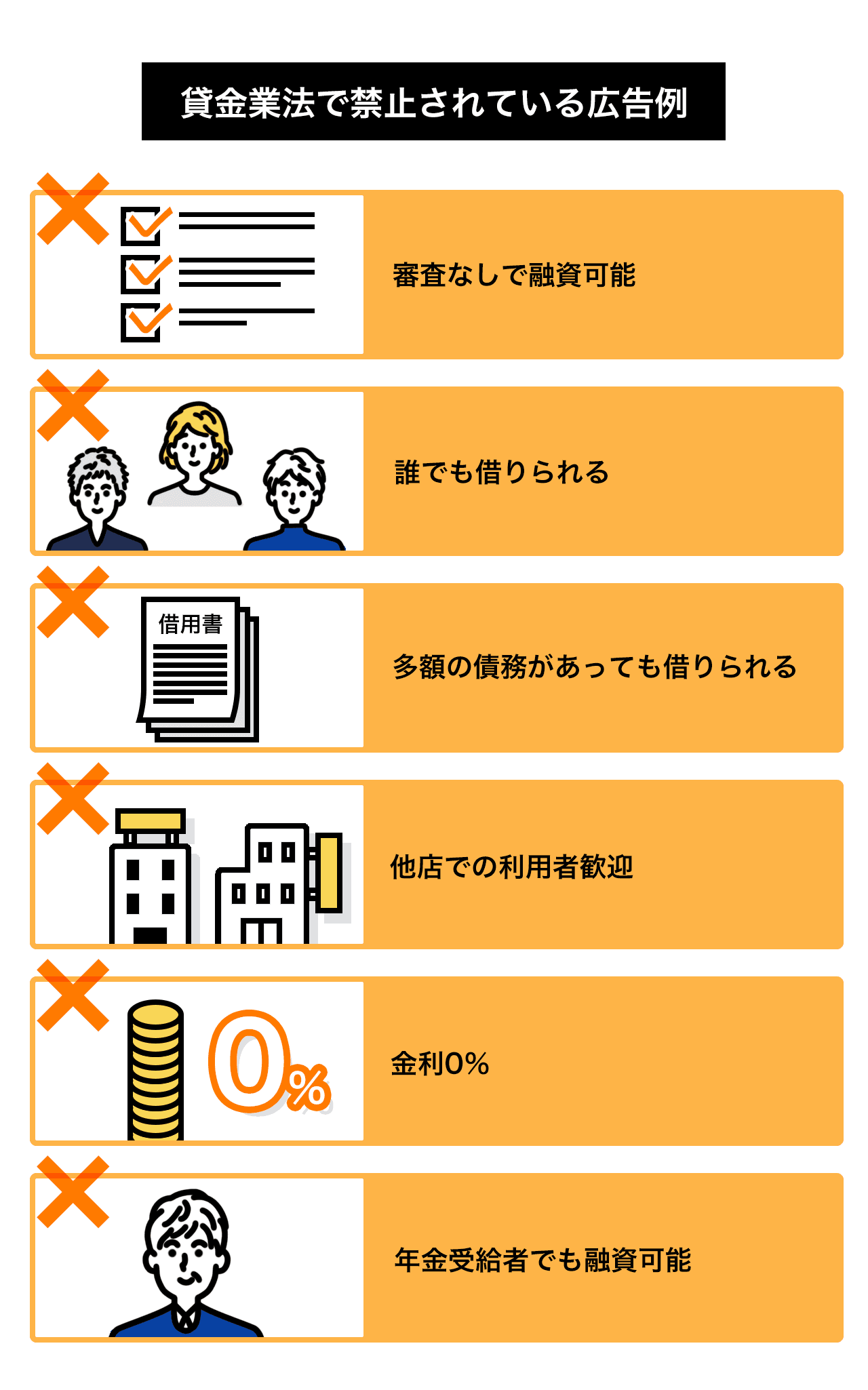

闇金を利用せずに正規業者を利用する

闇金とは法外な条件で貸付をする違法金融業者です。闇金を利用すると、高額な金利条件をつけられたり、厳しい取り立てに合うなど、大変危険です。絶対に利用しないでください。

昨今では、SNSを利用した貸付などをおこなう業者もいるようです。一見、好条件だからとって取引せず必ず賃金業法にのっとった消費者金融を利用してください。

貸金業者では、下記のような広告の出し方が禁止されています。これらの広告を見かけたら注意しましょう。

ブラックでも借りることができる、審査がなく即金可能など、甘い言葉にはだまされないように気をつけましょう。また、会社の住所や電話番号が不透明なところも気をつけてください。

また、金利は利息制限法によって年利20%という上限があります。この数字を超える金利は闇金に区分されるので注意してください。

さらに賃金業をおこなう際は、財務局長や都道府県知事への登録が必須です。闇金はこれらの登録をしていないため、国と都道府県が定める登録番号がないことも特徴です。

以上5点に十分留意し、闇金のトラブルに巻き込まれないよう気をつけましょう。そして今回この記事で紹介した正規の金融業者を利用してください。

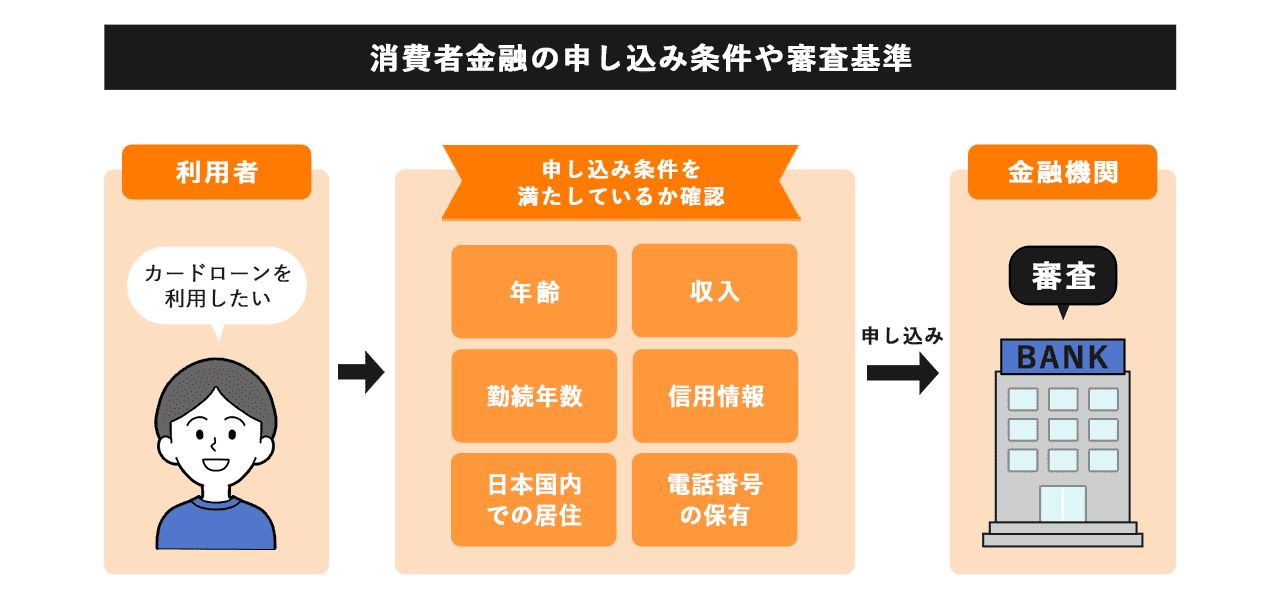

申込条件を事前に確認する

融資を受ける消費者金融が決まったら、申し込み条件を事前に確認しましょう。

消費者金融が提示している貸付条件を満たしていますか?これは年齢や就業状況、ご自身の信用情報などを指します。

こちらの条件をクリアしていないと、審査はもちろん申し込み自体が難しい場合がほとんどです。

各消費者金融が共通で定めているのは、一般的に以下の3つです。

- 安定した継続収入があること

- 各社の審査基準を満たしていること

- 対象年齢の範囲内であること

まず前提として、消費者金融は収入のある人が貸付の対象となるため、無職の方や専業主婦・主夫など、収入がない人は申し込めません。

収入を得ているのであれば、正社員でなくても構いません。アルバイトやパートでも申し込むことが可能です。

現在収入がなく借入れを検討されている方は、アルバイトやパートでもよいので定期収入を得る環境づくりからはじめてください。

安定した収入に加え、以下のように各消費者金融で定められている対象年齢の範囲内であれば、審査に申し込みができます。

2022年4月から成人年齢が18歳に引き下げられたことをきっかけに、対象年齢を18歳からとする消費者金融も増えました。

しかし一方で、変わらず20歳以上からとする消費者金融もあるので注意してください。

対象年齢の上限も65歳〜80歳と消費者金融によって大きく異なる場合もあります。事前によく確認し、自分が貸付対象となる消費者金融を選びましょう。

| 消費者金融(カードローン) | 対象年齢 |

|---|---|

| アコム | 20歳以上 |

| アイフル | 20歳以上69歳以下 |

|

プロミス |

18歳以上74歳以下 |

| SMBCモビット | 20歳以上74歳以下 |

| レイク | 20歳以上70歳以下 |

| ベルーナノーティス | 20歳以上80歳以下 |

| セントラル | 20歳以上 |

| エイワ | 20歳以上79歳以下 |

| フクホー | 20歳以上66歳未満 |

| フタバ | 20歳以上73歳以下 |

| AZ株式会社 | 20歳以上 |

| いつも | 20歳以上65歳以下 |

| ライフティ | 20歳以上69歳以下 |

| アロー | 24歳以上66歳未満 |

| アルコシステム | 20歳以上 |

| ORIX MONEY(オリックスマネー) | 20歳以上69歳以下 |

| キャッシングMOFF | 20歳以上 |

| au PAY スマートローン | 20歳以上70歳以下 |

| LINEポケットマネー | 20歳以上65歳以下 |

| FamiPayローン | 20歳以上70歳以下 |

| メルペイスマートマネー | 20歳以上71歳未満 |

| 三井住友カード カードローン | 20歳以上69歳以下 |

また、自分の信用情報は指定信用情報機関のCICで開示請求をすれば、調べることができます。審査に不安な方はぜひ利用してみてください。

そして何より借入れする上で大切なのは、利息を考慮し無理のない返済プランになっているか、など申込条件を事前に把握しておくことも重要です。

消費者金融は利用者のニーズを満たすとても便利な機関ですが、返済を滞納するなど金融トラブルを起こしてしまうと信用情報に傷がついてしまいます。

こういったトラブルを防ぐためにも今一度、申込条件と借入れ条件を確認することが大切です。

消費者金融を利用する前に知っておきたいこと まとめ

今回は、2025年版の消費者金融おすすめランキングに加え、消費者金融を選ぶポイント、利用する前に知っておきたいことなどを詳しくご紹介しました。

消費者金融といっても、大手から中小系消費者金融まで、たくさんの会社があります。それぞれ特徴が違うので、ご自身に合ったサービスを見つけ賢く活用していきましょう。

消費者金融を利用することを知られたくないと思う方も多いようですが、消費者金融は便利な資金調達方法であり、決して後ろめたいことではありません。

しっかりと資金の計画を立てていても、突発的な事象で一時的にお金が不足してしまうのは、誰にでも起こり得ることです。

この記事を参考に、便利な商品である消費者金融のカードローンを取り入れ、急な資金需要を乗り切りましょう。

<参考記事>

・日本信用情報機構「各種統計データ 3.登録の状況 (2)貸金業法対象情報」

・アコム公式サイト

・金融庁「登録貸金業者情報検索入力ページ」

・アイフル「月次推移 2019年4月~9月 無担保新規成約率」

・アコム「DATA BOOK 2020年3月期 第3四半期決算 ローン事業新規貸付率」

・SMBCコンシューマーファイナンス「月次営業指標 2020年3月期 2019年9月 無担保ローン成約率」

・キャッシングエイワ公式サイト

・消費者金融おすすめランキング|ドットマネー

・カードローンおすすめランキング|ドットマネー

専門家からの一言

消費者金融に借りていることを後ろめたく思う必要は、全くありません。

お金がないことは恥ずかしいことでも何でもないのです。恥ずかしいのは、必要もないのに借りたり、返せないほどに借りたり、借りても返さないことです。

住宅ローンも消費者ローンも、同じ融資です。必要だから借りる。返せる金額を借りる。借りたものは返す。

生活を豊かにするために、賢く利用する。それがローンです。

明治大学文学部卒。金融業界紙元編集長。金融業界の取材歴30年。銀行、ノンバンク(クレジットカード・信販・消費者金融)の取材・執筆に長く携わる。2014年に独立。これまで主要な経済紙誌に寄稿した記事は900本。金融業界の入門書は3冊執筆し、いずれも5版を重ねて定評がある。金融では保険・証券を含めて全業種をこなすが、地方銀行と消費者金融は特に造詣が深い。近年は小売から製造、サービスなど取材範囲を広げている。

2006年11月 卓越した専門性が求められる世界共通水準のFP資格であるCFP認定を受けると同時に、国家資格であるファイナンシャル・プランニング技能士1級を取得。2017年10月 独立。主に個人を相手にお金に関する相談及び提案設計業務を行う。個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン住宅購入のアドバイス)、企業向け相談(補助金、助成金の申請アドバイス・各種申請業務代行)の他、資産運用など上記内容にまつわるセミナー講師(企業向け・サークル、団体向け)を行う傍ら、執筆・監修業も手掛ける。

大手法律事務所にて勤務していた時代から消費者金融、銀行ローン各社との債務整理、過払金請求事件を多数取り扱い、現在も多くの依頼者からの相談を受けています。分かりやすく、人当たりの良い弁護士になることを目標に、日々の業務を行っています。 債務整理案件だけでなく、保険や不動産など財産にまつわる問題、離婚や相続など家庭内の問題など、個人の生活において避けては通れない様々な問題について手広く対応しています。

投資信託・株式の運用歴20年以上。相続問題が発生したことを機に、ファイナンシャルプランナー2級とAFPの資格を取得。 大学や省庁で研究活動をおこないながら、2014年度からはマネーやファイナンス、医学関係の執筆活動を開始。 ライフマネープランニングやIPO投資、金融詐欺の見分け方、ローン・クレジットカードの使い方などを得意テーマとしている。 現在メインで利用しているカードはアメリカンエクスプレスのプラチナ。招待制から申込制に変わって、ちょっと残念に思う毎日。

【アンケート調査概要】

調査主体者:マネ会 by Ameba

調査実施期間:2023年6月

調査方法:クラウドワークスにおけるインターネット上のネットリサーチ

調査対象:消費者金融でお金を借りたことがある人

調査回答数: 111人