アイフルの申込み方法

65%インターネット

店頭申込35%

PR

PR

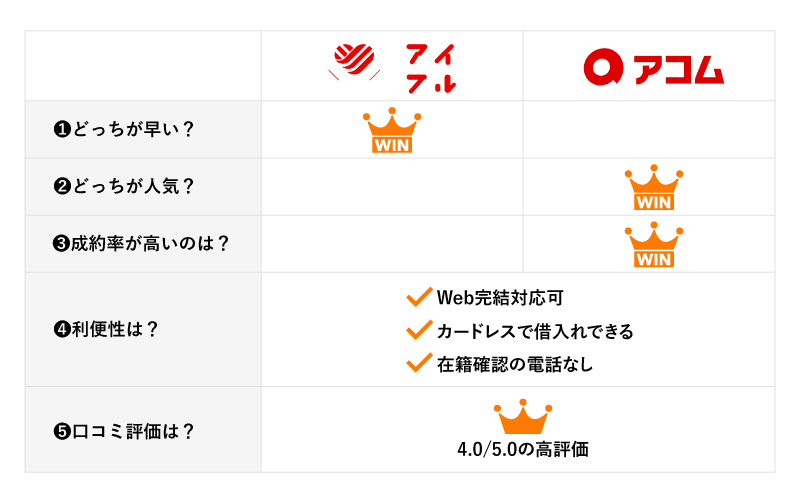

アイフルとアコムはどっちがいいのでしょうか?

本記事では、アイフルとアコム、2つの消費者金融を金利、審査期間、限度額、利用のしやすさといった多岐にわたる観点から比較しました。

また、マネ会に寄せられたアイフルとアコムユーザーの口コミも紹介。融資スピードや利用のしやすさなどを比較しています。

さらに、編集部では実際にアイフルとアコムに申込みをして、融資スピードを比べてみました。

結果は、アイフルは22分、アコムは1時間1分で審査結果が出ました。

在籍確認の電話の有無やメールの内容など、詳しく解説していますので、なるべく早く融資を受けたい方は、ぜひ参考にしてください。

アイフルとアコムで迷っている方は、本記事をとおして各消費者金融の特徴を知り自分にはどちらが適しているのかを見極めてください。

松浦綜合法律事務所代表。京都大学法学部、一橋大学法科大学院出身。企業法務系の法律事務所のパラリーガル(法律事務補助)として主にIT業界を担当した後、ロースクールに進学しました。弁護士資格取得後は法律事務所や不動産会社の法務部門に所属した経験もあります。法律事務所に在籍していた頃はちょうど東日本大震災後の不景気で、個人や事業者の方から銀行や消費者金融からの借金、クレジットカード利用に関するご相談を多くお受けする機会がありました。不動産会社の法務部に転じてからは、不動産購入時のローンや機関投資家の不動産投資におけるファイナンスに携わっていたため金融の仕組みについては人一倍興味があります。現在、不動産やIT分野を中心として、トラブル対応・新規事業に関する適法性検討・契約交渉に関するご相談などに取り組んでいます。その他、借金や資金繰りにお困りの個人や事業者の方からのご相談もお受けしております。休みの日は、たいてい近所の大きな公園で子供と遊んでいます。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短18分 | 最短20分(※) |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

| 消費者金融 | アイフル | アコム |

| どっちがお得?(※1) |

総利息額:26,204円 |

総利息額:19,772円 |

| 新規利用者の数 |

28,516人(※1) |

33,261人(※2) |

| 審査通過のしやすさ(成約率) | 31.5%(※1) | 39.5%(※2) |

| どっちが返済が楽?(最低返済額)(※1) | 4,000円 |

2,000~5,000円 |

| 在籍確認方法 |

原則書類確認 |

原則書類確認 |

| 審査時間(編集部検証実績) | 22分 | 1時間1分 |

アイフルとアコムの基本情報を比較しました。

アイフルとアコムを比べてみると、審査のとおりやすさや利便性、口コミ評価などにさほど大きな差がないことがわかります。

審査時間は、アイフルは最短18分、アコムは最短20分で融資可能です。融資スピードはアイフルの方が早いです。

しかし、新規の成約率を見てみると、若干アコムの方が成約率が高い傾向にあります。

両社、それぞれ特性があり、自分のニーズに合ったほうを選んでください。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短18分 | 最短20分(※) |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

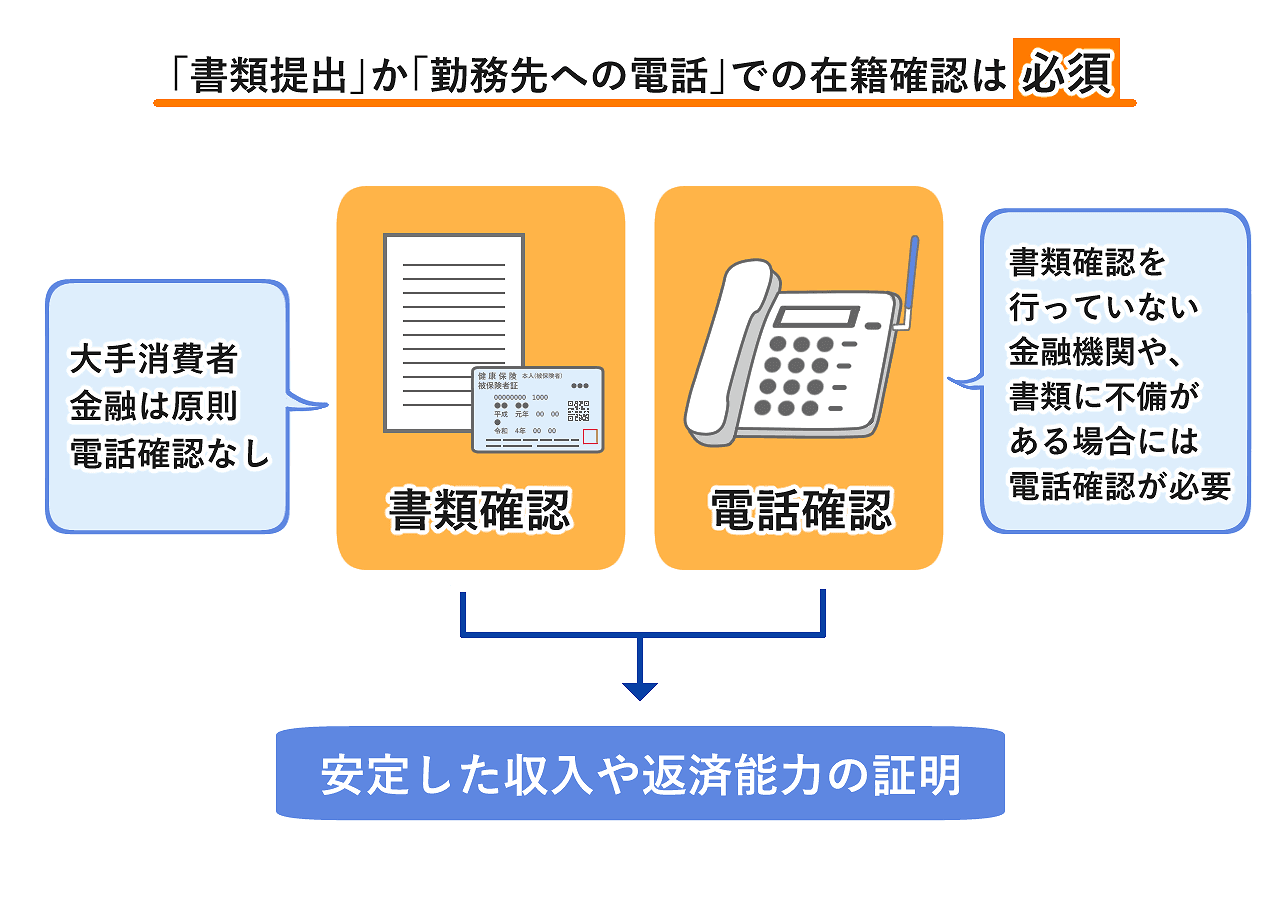

審査の際におこなわれる職場への在籍確認は、アイフルとアコムどちらも書類確認となるため、原則として電話連絡はありません。

ただし、申込み内容や提出書類に不備があり、アイフルが電話による確認が必要だと判断した場合は、電話で在籍確認がおこなわれることもあります。

しかし、電話での在籍確認が必要な場合でも、本人からの同意がなければ実施されません。いきなり在籍確認の電話がかかってくることはないです。

スムーズに審査に通過するためにも書類を提出する際は、内容に不備がないよう注意してください。

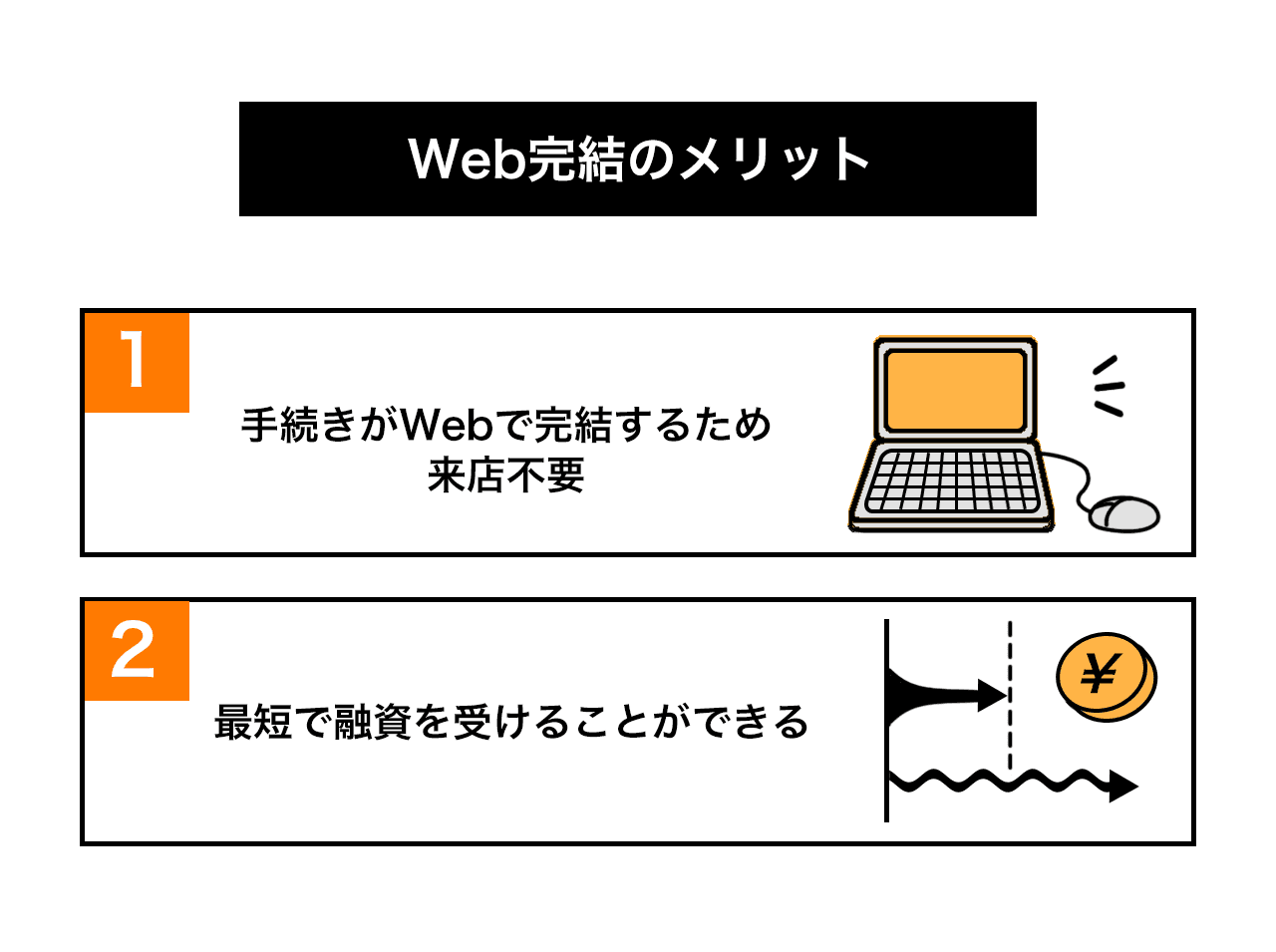

カードレス契約とは、ローンカードなしで融資を受けることです。

アイフルとアコムは、Web完結での申込みに対応しており、自宅にいながら手続きが可能です。

さらにローンカードなしで、スマホアプリから借入れができます。

自宅にカードが届くことに抵抗がある方、またローンカードがあることでまわりの人に消費者金融を利用していることがバレたくない方は、カードレス契約をおすすめします。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短18分 | 最短20分(※) |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

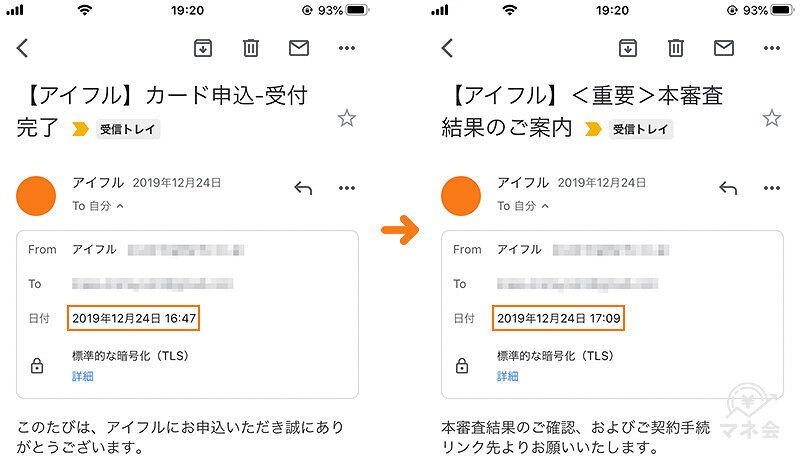

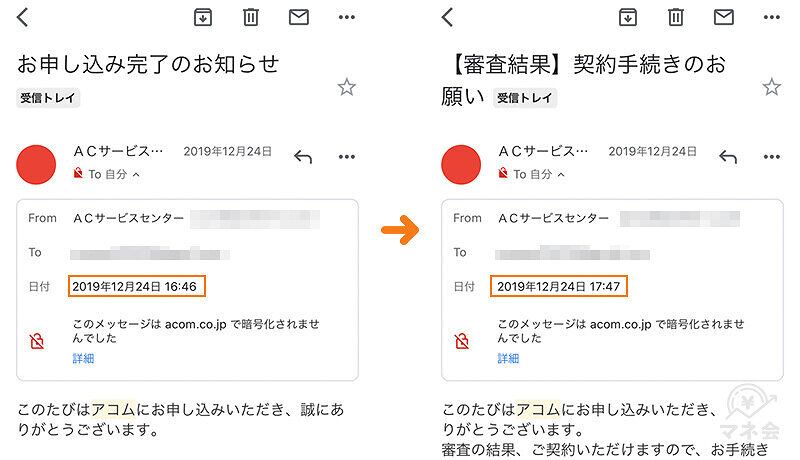

編集部で実際にアイフルとアコムに申込みをして、審査結果時間を比較してみました。

届いたメール画面などもお見せするので、どちらが早く融資を受けられるのか気になる方は、ぜひ参考にしてみてください。

アイフルに申込みをしてから、審査完了までの時間はなんと22分でした。

さらに、アイフルはWeb完結で申込みをすれば契約機でカードを受け取る必要がありません。審査通過後は、お近くのコンビニATMや提携ATMで即お金を引き出すことが可能です。

そして、在籍確認は電話確認ではなく、原則として書類による審査がおこなわれます。

アイフルは、とにかく早くお金が必要な方にぴったりな消費者金融であることがわかりました。

アコムに申込みをしてから審査完了までにかかった時間は、1時間1分でした。

アイフルよりも時間がかかってしまったものの、即日融資可能なことが実証できました。

また、アコムもアイフル同様にWeb完結で申込みをすれば、ローンカード不要で借入れが可能です。さらに在籍確認の電話もなく、原則書類による審査をおこないます。

土日夜間関係なく、24時間365日即日融資が可能な点も大きなメリットです。

検証結果は、アイフルは22分、アコムは1時間1分でした。

しかし、融資スピードは、そのときの状況や審査の内容などにも左右されるため、あくまで目安と捉えてください。

とはいえアイフル、アコムともに即日融資可能であることはわかりました。

万が一、どうしてもいち早く融資を受けたい!という方は、アイフルの利用がおすすめです。

また、アイフルでは審査が不安な方向けに「1秒診断」を設けています。

年齢、年収、他者からの借入れ金額を入力するだけで、融資可能かを簡易的に診断できるサービスです。ぜひ、試してみてください。

アイフルとアコムの特徴、おすすめポイントをそれぞれ紹介します。

おすすめのポイントを比較して、どちらがご自身に合うのかを見比べてみてください。

アイフルの強みは、最短18分で融資可能なこと。

また、Web完結型の申込みをすれば、フォームの入力も最短5分前後で完了する上に来店不要ですべての手続きが自宅でできます。

とにかく急ぎで融資を受けたい方には、ぴったりな消費者金融です。

アコムの最低返済額は高めに設定されています。一見すると返済が大変そうにも思いますが、実は返済額を高めに設定することで、利息額をおさえ早期完済が目指せる仕組みになっています。

また、2025年10月時点においてアコムとアイフルの利用者を比べてみると、1年間でアイフルを新規利用した方は28,516人(※1)、一方、同期1年間でアコムを新規利用した方は33,261人(※2)でした。

より多くの人が利用している人気の消費者金融を希望の方は、アコムがおすすめです。

さらにアコムでは、クレジットカードとキャッシング両方を利用したい方に向けてACマスターカードを発行しています。

キャッシングのほか、クレジットカードの発行を検討されている方はアコムがあらゆるシーンで活躍してくれるでしょう。

アイフルとアコムの金利・限度額・無利息期間を比較してみましょう。

| カードローン | アイフル | アコム |

| 金利 | 年3.0~18.0% | 年2.4~17.9% |

| 限度額 | 800万円 | 800万円 |

| 担保/保証人 | 共に不要 |

共に不要 |

| 無利息期間 | 契約日の翌日から30日間無利息 | 契約日の翌日から30日間無利息 |

上記の表から分かるように基本的な商品スペックは、アイフルもアコムもほぼ同じであることが分かります。

とはいえ、アイフルとアコムには明確な違いもあるので、しっかりと比較して自分に合うほうを選ぶことが大切です。

数字ではっきりと分からない部分で、アイフルとアコムに違いが生じています。2社を比較するときは審査難易度や在籍確認の方法、成約率などに注目しましょう。

そのほか、申込み・借入れの利便性や毎月の返済負担、審査難易度などには、それぞれの個性が表出しています。

この記事をつうじて詳しく比較することで、アイフルとアコムのどちらを選ぶべきかの参考にしてください。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短18分 | 最短20分(※) |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

日中は忙しい方も多いですから、申込みできる時間が長いほうが便利です。アイフルとアコムの申込みの対応時間を比較してみました。

なお、郵送で申込む場合、郵便事情によっては借入れまでに数日以上もの長い時間がかかってしまいます。即日融資が可能なWebと電話、自動契約機の3つの申込方法における対応時間を紹介します。

| カードローン会社 | Web | 電話 | 自動契約機 |

|---|---|---|---|

| アイフル | 24時間365日 | 9:00~21:00 | 8:00~22:00(※) |

| アコム | 24時間365日 | 24時間365日 | 9:00~21:00(※) |

インターネット経由なら、アイフルでもアコムでも24時間365日いつでも申込めます。

パソコンを開かなくてもスマートフォンなどで移動中や休憩中に簡単に申込めますので、もっとも便利な申込み方法といえるでしょう。

電話でアイフルに申込むときは時間帯が限られます。通勤前や夜間に申込みたい方は、アコムを選ぶほうがよいかもしれません。

一方、自動契約機で申込む場合は、店舗によって営業時間が異なることはありますが、アイフルのほうが対応時間は長くなることが多いです。通勤前や帰宅後に自動契約機に寄りたい方は、アイフルの自動契約機のほうが営業している可能性が高いでしょう。

手数料無料の自社ATMが多く利便性が高いのはアコムです。

2024年3月のデータによると、アコムの自社ATMの数は684台(※)です。

アイフルは、2024年1月をもって店舗併設ATMサービスを終了しています。

すぐにお金を借りたくて消費者金融に融資を申込むのなら、やはり申込みから借入れまでの利便性は、カードローンを選ぶうえで高い重要度を占めるでしょう。

手数料を節約したいのなら、自社ATMの数が多い消費者金融がおすすめです。提携ATMを利用すると手数料が発生するため、借入れや返済にコストが加算されてしまいます。

結論からいうと、アイフルとアコムの審査難易度に大きな違いはありません

2024年3月の新規成約率をみると、アイフルが36.0%(※1)、アコムが42.0%(※2)という結果が出ています。

数字だけをみると、アコムの方が審査にとおりやすい可能性があります。

ここでは、アイフルとアコムの審査難易度について解説します。

まずは、アイフルとアコムの申込み条件を比較します。

| アイフルの申込み条件 | アコムの申込み条件 |

|---|---|

|

・満20歳以上69歳までの方 ・定期的な収入がある方 |

・申込み時に20歳以上の方 ・安定した収入と返済能力を有する方 ・当社基準を満たす方 |

アイフル、アコムともに年齢設定と安定的な収入があることを申込み条件として定めています。

また、アイフルでは加えて当社基準を満たす方とも定めています。

この当社基準とは、一般的に信用情報がクリーンであることや総量規制に抵触していないか、また虚偽の申告がなく信頼できる人物であるかなどを総合的に判断していると考えられます。

アコムは当社基準を設定していませんが、消費者金融で融資を受ける際は必ずこれらの点が審査に大きく影響していると考えてよいでしょう。

申込み者における新規契約者の割合を成約率といいます。

一概に論じることはできないものの、成約率が高いと審査にとおりやすい傾向にあると判断することができます。

アイフルとアコムの成約率に大差はありませんが、審査難易度を考察するときの材料にはなるでしょう。

| アイフル | アコム |

|---|---|

| 2025年5月:31.5%(※1) | 2025年10月:39.5%(※2) |

アコムのほうが少しだけ成約率が高い傾向にありますが、審査に通過しやすいと断定できるものではありませんので、ご注意ください。

さらに、その年によっても異なるため、常にアコムのほうが審査にとおりやすいというわけではありません。

また、アイフルは大手消費者金融のなかでは唯一銀行傘下に入っていません。

独自審査を設けているとされており、他社の審査にとおらなかった方でも契約できる可能性もあります。数字はあくまで目安として捉えてください。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短18分 | 最短20分(※) |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

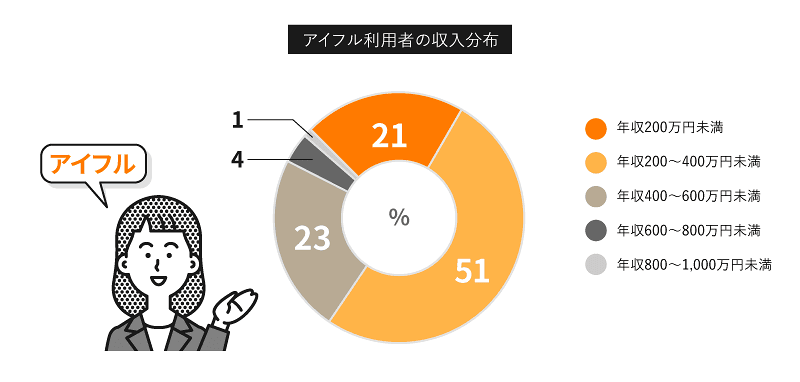

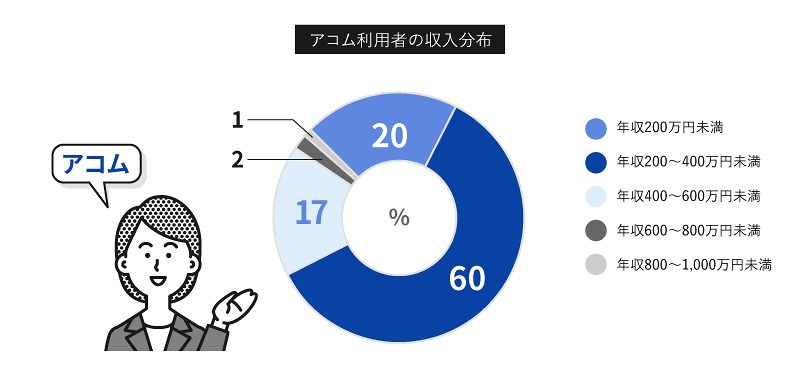

マネ会に口コミを寄せてくれたアイフル・アコムの審査通過者の属性を分析しました。まずは、収入分布については以下のグラフをご覧ください。

アイフルでは7割以上、アコムでも8割の方が年収400万円未満であることが分かります。

さらに、アイフル・アコムともに、年収200万円未満の方が審査通過者の20%以上を占めています。アイフルもアコムも、特段に高収入の方でなくても利用しやすいカードローンと見ることができるでしょう。

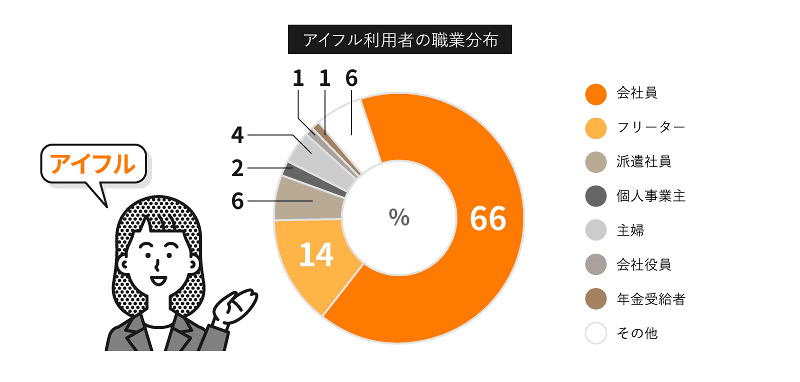

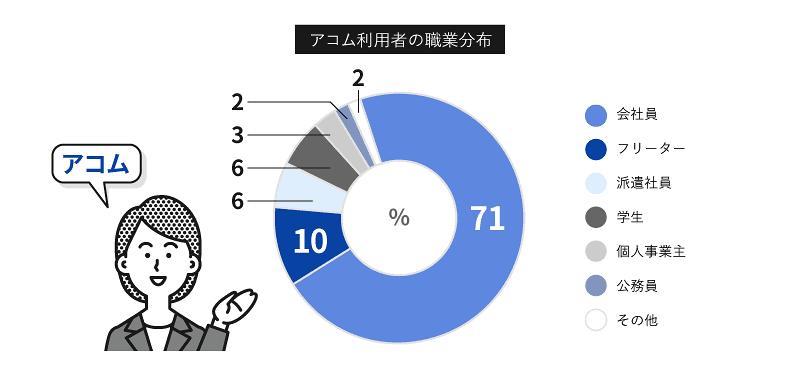

以下のグラフは、マネ会に口コミを寄せてくれたアイフル・アコムの審査通過者の職業分布を分析したものです。

会社員の方が大半を占めていますが、アルバイトの学生やフリーターなども審査に通過していることが分かります。

フリーターや派遣社員といった非正規雇用者の方の割合は、アイフルでは計20%、アコムでは計16%と決して少なくない数字です。

アイフルもアコムも申込み者の職業に関しては柔軟に対応しています。非正規雇用であっても定期的な収入を得ている方なら、どっちのカードローン会社もためらわずに申込むことができます。

専門家からのコメント

消費者金融業者にとって重要なのは貸したお金を返済期日に返してもらえるかということです。

審査では、返済するだけの資金力があるかを年収や勤務先、他の借入れ先や借入れ残高などから推測して判断されます。

とくに、年収や勤務先については勤務先への在籍確認や収入を証明する書類などから判断されます。

また、他社からの借入れに関する情報は各社が加盟している信用情報機関に照会することで確認することができます。

アイフルとアコムを比較したとき、同じ契約極度額で上限まで借入れ、最低返済額のみを返済した場合に総利息額が少なくなりやすいのはアコムです。

金利は同じでも、最低返済額が小さいと返済期間が長くなり、その分利息が高くなります。

そのため、同じ金額を借りて最低返済額だけを返済したとしても、最低返済額が大きく設定されているカードローンのほうが総利息額は低く、お得になります。

アコムは最低返済額が高めに設定されているため、利息が少なく、早期完済が目指せるのです。以下で詳しく解説していきます。

借入れ条件が異なると、月々の最低返済額が変わり、利息や返済期間も変わってしまいますので、「アイフルとアコムはどっちがお得か?」を判断することは難しくなってしまいます。

まずは、契約時に設定された限度額の上限までお金を借りたとき、毎月の最低返済額と総利息額はいくらになるのか比べてみましょう。

| 借入れ額・金利 | アイフル | アコム |

|---|---|---|

|

10万円を年18.0%で借入れ |

・最低返済額:4,000円 ・総利息額:26,204円

|

・最低返済額:5,000円 ・総利息額:19,772円

|

| 30万円を年18.0%で借入れ |

・最低返済額:11,000円 ・総利息額:88,525円

|

・最低返済額:13,000円 ・総利息額:70,993円

|

| 50万円を年18.0%で借入れ |

・最低返済額:13,000円 ・総利息額:250,689円

|

・最低返済額:15,000円 ・総利息額:198,327円

|

| 100万円を年15.0%で借入れ |

・最低返済額:26,000円 ・総利息額:371,230円

|

・最低返済額:30,000円 ・総利息額:301,674円

|

いずれのケースでもアイフルの最低返済額が低いため、総利息額が多くなります。

つまり、限度額上限まで借り、最低返済額のみを毎月返済するとするならば、アコムのほうがお得であることが分かります。

なお、アイフルでは借入れ残高のみで最低返済額が決まりますが、アコムでは借入れ残高と契約極度額の両方の要素を考慮して最低返済額が決まります。

そのため、極度額と借入れ額に応じて、どっちがお得かは変動することになります。

専門家からのコメント

消費者金融業者の利息は、利息制限法で上限規制があります。

具体的には、元本の金額が10万円未満の場合は年20%、元本の金額が10万円以上100万円未満の場合は年18%、元本の金額が100万円以上の場合は年15%がそれぞれ上限金利となっています。

多くの消費者金融では、この上限利息に近い利率を設定しているためどの業者でも利息は大きくは変わりません。

契約限度額20万円で10万円を金利18%で借りた場合、どっちが利息が低くなるか返済シミュレーションを活用して調べてみましょう。

アイフルでは最低返済額(4,000円)だけを返済すると、完済までに2年8ヶ月かかります。一方、アコムでは契約極度額のときの最低返済額は5,000円のため、アイフルよりもスピーディに返済できます。

そのため、最低返済額だけでの返済を考えると、短期で完済できるアコムのほうが総利息額が少なく、お得に借りられます。

| アイフル | アコム |

|---|---|

| 最低返済額:4,000円 | 最低返済額:5,000円 |

| 完済までに2年8ヶ月 | 完済までに2年 |

| 総利息額:26,194円 | 総利息額:19,772円 |

契約限度額200万円で100万円を金利15%で借りた場合、どっちが利息が低くなるか返済シミュレーションしてみました。

この場合も、アイフルのほうが最低返済額が大きいため総利息額が少なくなるという結果が得られました。

総利息額が19万円強も異なりますから、お得に返済したい方はアイフルを選ぶか、アコムで毎月多めに返済することが必要です。

| アイフル | アコム |

|---|---|

| 最低返済額:26,000円 | 最低返済額:20,000円 |

| 完済までに4年5ヶ月 | 完済までに6年7ヶ月 |

| 総利息額:371,095円 | 総利息額:579,052円 |

まとめると、極度額と借入れ額が同じときにはアイフルのほうが利息が多くなりますが、借入れ額よりも極度額が大きいときには、アイフルのほうが最低返済額が高くなり、利息がアコムより少なくなる傾向があることが分かります。

そのため、常にどっちかがお得になるのではなく、極度額や借入れ額によって、支払う利息は変わってくるということです。

極度額上限まで借りるならアコム、極度額を借入れ額よりも多めに申込む予定ならアイフルのほうがおすすめといえそうです。実際に発生する利息を知りたい方は、公式サイトの返済シミュレーションで試算してみるとよいでしょう。

⇒アコム公式の返済シミュレーションはこちら

⇒アイフル公式の返済シミュレーションはこちら

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短18分 | 最短20分(※) |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

専門家からのコメント

利息制限法上の上限利息は元本の金額と反比例しますので、1社の借入れ金額が増加するほど利息は低くなることが多いでしょう。

ただ、1社の借入れ金額が増大すればそれだけ消費者金融にとっては返済を受けられなかった場合に会社が受ける損失が大きくなります。

したがって、借入れ金額が増えるほど審査は厳しくなる点に注意が必要です。

また、そもそも借りる人の年収の3分の1を超える貸付けを禁止する総量規制もあります。

同じ契約極度額・借入れ額ならアイフルのほうが返済額が少なくなる傾向があります。

返済日も異なります。アコムの口座振替日は金融機関がどこであっても一律6日ですが、アイフルでは金融機関によって3日か26日、27日、28日のいずれかに指定されます。

| アイフル | アコム |

|---|---|

|

<返済方法> ・口座振替 ・銀行振込 ・店舗 ・スマホATM(アプリ) ・提携ATM ・インターネット返済 |

<返済方法> ・口座振替 ・銀行振込 ・店舗 ・アコムATM ・提携ATM ・インターネット返済 |

|

<返済日> ・35日ごと、もしくは月に1回の指定日 |

<返済日> ・35日ごと、もしくは月に1回の指定日 |

|

<口座振替日> ・3日、26日、27日、28日のいずれかに指定される ・金融機関によって異なる |

<口座振替日> ・毎月6日 |

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短18分 | 最短20分(※) |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

返済額が低いほうが毎月の支払いは楽になります。しかし、その分、完済までの期間が長くなりますので、総利息額は高くなってしまいます。

アコムは契約限度額まで借入れると最低返済額が高くなるため、アイフルよりも総利息額が減ることが多いです。反対に、契約極度額が多いときは最低返済額が少なくなりますので、毎月の返済額を減らしたい方はアコムで極度額を高めに申込むほうがよいかもしれません。

とはいえ、いずれを利用する場合でも、毎月多めに返済するようにすれば利息をおさえることができます。

また、月々の返済負担は少ないままでも、ボーナス時などに一気に返済すれば総利息額を抑えることはできます。利息を減らしたい方は、どのカードローンを利用する場合でも多めの返済を心がけてください。

| アイフル | アコム |

|---|---|

| 借入れ残高が10万円のとき:4,000円 |

借入れ残高が10万円のとき:2,000~5,000円

|

| 借入れ残高が30万円のとき:11,000円 | 借入れ残高が30万円のとき:5,000~13,000円 |

| 借入れ残高が50万円のとき:13,000円 | 借入れ残高が50万円のとき:8,000~15,000円 |

| 借入れ残高が100万円のとき:26,000円 | 借入れ残高が100万円のとき:15,000~30,000円 |

なお、借入れ残高=契約限度額と仮定したときの返済額は、下記のようになります。

アコムのほうが毎月の最低返済額が高くなるため、早期に完済しやすいことが分かります。

| アイフル | アコム |

|---|---|

| 借入れ残高が10万円のとき:4,000円 | 借入れ残高が10万円のとき:5,000円 |

| 借入れ残高が30万円のとき:11,000円 | 借入れ残高が30万円のとき:13,000円 |

| 借入れ残高が50万円のとき:13,000円 | 借入れ残高が50万円のとき:15,000円 |

| 借入れ残高が100万円のとき:26,000円 | 借入れ残高が100万円のとき:30,000円 |

まとめると、同じ契約限度額なら、アイフルのほうが毎月の返済額は少ないために総利息額が高くなりやすく、アコムのほうが早期に完済できるので総利息額が少なくなりやすいということになります。

毎月の返済負担を楽にしたいならアイフル、完済までに支払う総利息額を少なくしたいならアコムがおすすめということですね。

ただし、一括返済や臨時返済で返済期間を短縮すれば、アイフルの総利息額を少なくすることも可能です。毎月多めに返済するのは難しいと考える方は、月々の返済負担が少なめのアイフルに申込み、ボーナスなどの際にまとめて支払うのもよいかもしれません。

遅延利息とは、返済期限を過ぎてから返済した場合に発生する利息のことを指します。返済期限を遅れてしまった場合、遅延利息が発生し、その分の金額を追加で支払う必要があります。

アイフルとアコムの遅延利息を比較したところ、どちらも20.0%でした。

遅延利息の計算方法は下記の計算式で算出されます。

遅延利息の計算方法

借入れ残高×20.0%÷365×遅延日数

1日単位で加算されてしまうので、遅れてしまうほど金額が大きくなってしまいます。遅延することがないよう、計画的に返済をおこないましょう。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短18分 | 最短20分(※) |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

アイフルなら、スマホ1台で申込みから借入れまで完結できます。

「Web申込み → 審査 → 契約・借入れ」の3ステップで、初めての方でも迷わずスムーズに手続き可能。

急にお金が必要なときでも、スピーディーに資金を用意できます。

アイフルの公式サイトから、スマートフォンまたはPCで申込みフォームにアクセスし、必要事項を入力します。

氏名、住所、勤務先情報、希望契約額などを入力し、最短5分程度で手続きが完了します。

申込み後、運転免許証などの本人確認書類をスマートフォンのカメラで撮影し、アプリまたはWebから提出します。

アイフルの審査は最短18分で完了し、審査結果はメールや電話で通知されます。原則として勤務先への電話連絡による在籍確認はおこなわれません。

審査に通過すると、契約手続きの案内が届きます。

案内に従い、Web上で契約内容(利用限度額、金利など)を確認し、同意することで契約が成立します。

この際、「スマホでかんたん本人確認」を利用すると、郵送物なしのWeb完結で手続きを完了でき、スムーズに次ステップへ進めます。

契約が完了すると、すぐに借入れが可能になります。

もっとも早いのは、会員ページからおこなう振込融資で、ご登録の金融機関口座へ最短で即時振込みされます(振込手数料無料)。

また、アイフルアプリを利用すれば、セブン銀行ATMやローソン銀行ATMなどでカードレスで現金の借入れ・返済ができます。

もちろん、発行されたカードを使って提携ATMで利用することも可能です。

実際にアイフルを利用した方のリアルな声をご紹介。よい口コミと悪い口コミを比較してみましょう。

また、審査を受けた方の「体感」としての審査難易度も気になるところ。口コミをとおして審査難易度を調べてみましょう。

アイフル独自のサービスが充実しているところが、高い評価を得て口コミを集めていました。

なかでも特に最大30日間無利息サービスは、はじめて消費者金融を利用する方にとっても高評価でした。

金利ははやり、銀行などに比べるとかなり高いなと思いました。

例えば、返済に遅れたりするとその金利だけ払う感じで元の借金を減らせないイメージでした。ただ 返済はコンビニとかでもできるので、そこら辺はとても便利だなと思いました。

アイフルでは初回利用に限り30日間の無利息期間が用意されていますが、金利が高めである点を指摘する声も少なくありません。

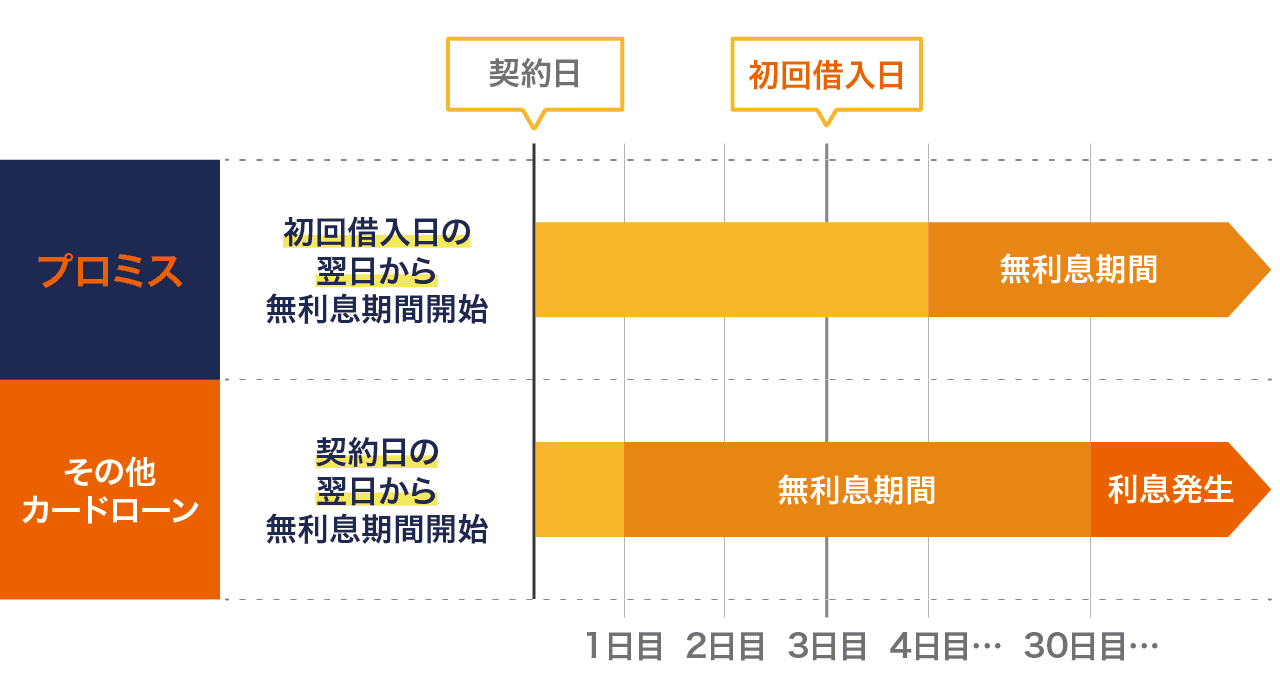

利息をできるだけ抑えたい方には、同じく消費者金融のプロミスがおすすめです。

プロミスも初回利用に限り30日間の無利息サービスを設けており、無利息期間は「初めて借入れをした翌日」からカウントされます。

そのため、無駄なく無利息期間を活用できる点が大きなメリットです。

ほかの消費者金融の審査に落ちた方もアイフルで借りられたようです。

一口に消費者金融といっても、審査でチェックするポイントは会社によって異なりますから、1つのところで落ちたとしても諦めないで挑戦してみることができます。

アコムは、初めての方でも申込みから借入れまでスマホで完結できます。

「Web申込み → 審査 → 契約 → 借入れ」のシンプルな流れで、最短即日融資も可能。

急にお金が必要なときでもスピーディーに利用でき、初めてのカードローンでも安心して手続きが進められます。

アコムの公式サイトから、スマートフォンやPCで申込みをおこないます。

必要事項(氏名、生年月日、勤務先情報など)を入力し、最短5分程度で申込みフォームの入力が完了します。

続けて、運転免許証などの本人確認書類の画像をアップロードして提出します。これにより、審査に必要な情報をすべてオンラインで提供することができます。

申込みが完了すると、アコムによる審査が始まります。審査は最短20分で完了し、結果はメールや電話で通知されます。

アコムも原則として勤務先への電話連絡による在籍確認はおこないません。

審査に通過した場合、会員サービスにログインし、契約内容を確認して同意することで契約手続きが完了します。

これにより、来店不要でWeb上で全ての手続きを済ませることができます。

契約完了後、すぐにご利用限度額内で借入れが可能です。

急いでいる場合は、会員サイトからの振込依頼が便利で、ご登録の金融機関口座へ最短10秒で送金されます。

また、アコムアプリを使用すれば、セブン銀行ATMやローソン銀行ATMなどでカードレスで現金の借入れができます。

その他、全国のアコムATMや提携ATM(コンビニ・銀行)でも、カードを使って借入れ・返済が可能です。

次に、アコムのよい口コミと悪い口コミを比較していきます。

また、合わせてアコムの審査に通過した方の声を紹介します。

アコムもアイフル同様、30日間利子が0円です。一時的な借入れをしたい方にとっては、大変うれしいサービスです。

また、アコムの電話対応がとても丁寧だった、親身になって話を聞いてくれた、という電話対応に対する評価も高いようでした。

連絡先や通知など、職場や実家に届かないように必ず電話で相談しました。なぜなら返済が遅れてバイト先に電話がかかってきた経験があるからです。とにかく返済が遅れそうなときは事前に電話をして相談。日にちを提示してその日まで支払う約束を必ずしていました。

返済が遅れてしまうと、消費者金融から連絡がきます。

電話を事前に防ぐためにも、アコムのスマホアプリを使えば返済日の3日前に通知が届くサービスがあるので利用をおすすめします。

また、経済的な事情でどうしても返済が遅れてしまう方は、必ずアコム総合カードローンデスクに相談しておきましょう。

審査が早いと聞いてましたが、本当にその日のうちに審査がとおりました。また、カードの発行に関しては、無人機でのカードの発行を選択して指示どおり操作して発行しました。これほどスピーディーに借りれるのには驚きました。

当日審査に通過しその場で借入れ可能です。この方はカードをローンカードを発行していますが、アコムのアプリを利用すればカードなしで借入れ可能です。

アコムを利用して感じたことは、審査の速さについてで、申込み当日は申込むだけだろうと思っていましたが、1時間弱でカードが発行され帰りに借入できました。

むじんくんを利用して申込みをしたところ、途中スタッフと会話する時があり、丁寧な対応に驚きました。

マネ会編集部が検証した審査時間同様、上記の方も1時間弱で借入れができたようです。

そのほか、アコムとアイフルの両社について「銀行カードローンなどの他社で審査に落ちた経験があるが、利用できた」という趣旨の口コミが寄せられています。

「カードローンを借りたいけど、銀行の審査には自信がない…」という方は、アイフルやアコムなどの消費者金融を検討してみるとよいでしょう。

無利息期間を長く設けたい、金利をより低くおさえたい、また目的に合わせて借入れと返済方法を選択したいなど、アイフルとアコムにはないサービスをお求めの方は、以下のような消費者金融もおすすめです。

下記3つ消費者金融は、すべて最短即日で借入れが可能です。

それぞれの特徴について解説します。

レイクは、最短15秒で審査結果が届き、最短15分の融資をおこなっている消費者金融です。

お急ぎでお金が必要になった方にもおすすめです。

さらにレイクを初めて利用する方は、Webで申込むと契約額によって60日間無利息・365日間無利息のいずれかの無利息サービスが適応されるのも魅力。

それぞれ適用条件や無利息になる上限額が異なりますので、ご注意ください。

プロミスは最短3分で即日融資に対応しており、急ぎで資金が必要な方にも利用しやすい消費者金融です。

また、初回利用に限り30日間の無利息サービスを受けられるのも大きな特徴です。

無利息期間は「初めて借入れをした翌日」からカウントされるため、無駄なく活用できる点がメリットといえます。

さらに、プロミスでは専用アプリを使った「アプリローン®」を提供しています。

ローンカードを持たなくても、スマホから24時間365日借入れや返済が可能で、手軽に資金を調達できる点も魅力です。

SMBCモビットは、電話連絡や郵送物をなしにできることから消費者金融を利用していることをバレたくない方におすすめ。

さらに、「Web完結」にも対応しており、24時間いつでもどこでも申込みができる点もメリットのひとつ。

借入れ方法は「振込キャッシング」「提携ATMでのキャッシング」の2種類。

返済方法は、「提携ATM」「口座振替」「銀行振込」の3つが用意されています。

無利息期間は設けていませんが、ライフスタイルや目的に合わせた借入れと返済ができるのが特長です。

アコムとアイフルに関するよくある質問にお答えします。

アイフルとアコムは共通点も多い一方で、審査時間や返済額、また提供しているサービスも少しずつ違うことがわかりました。

ご利用のニーズに合わせて、ご自身にあった選択をしてください。

また、アイフルとアコムに限らず、消費者金融を利用する際は、金融トラブルを防ぐためにも計画的な利用が求められます。

返済プランをしっかり立て、借入れ条件を把握した上での利用をおすすめします。

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

| 審査時間 | 最短18分 | 最短20分(※) |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 |

専門家からのコメント

消費者金融大手の場合、利息などの条件や契約前の審査方法などが比較的似ています。

とはいえ、細かい契約条件に違いはありますので、ほかの消費者金融で借入れをした経験がある場合でも、新しく借入れをする際には必ずその業者の提示している条件を確認する必要があります。

また、借入れをする際に大切なのは返済計画です。

返済期間が長くなれば、一回の返済額が少ないため負担が軽いように見えますが、負担する合計の利息額はかえって大きくなることに注意が必要です。

松浦綜合法律事務所代表。京都大学法学部、一橋大学法科大学院出身。企業法務系の法律事務所のパラリーガル(法律事務補助)として主にIT業界を担当した後、ロースクールに進学しました。弁護士資格取得後は法律事務所や不動産会社の法務部門に所属した経験もあります。法律事務所に在籍していた頃はちょうど東日本大震災後の不景気で、個人や事業者の方から銀行や消費者金融からの借金、クレジットカード利用に関するご相談を多くお受けする機会がありました。不動産会社の法務部に転じてからは、不動産購入時のローンや機関投資家の不動産投資におけるファイナンスに携わっていたため金融の仕組みについては人一倍興味があります。現在、不動産やIT分野を中心として、トラブル対応・新規事業に関する適法性検討・契約交渉に関するご相談などに取り組んでいます。その他、借金や資金繰りにお困りの個人や事業者の方からのご相談もお受けしております。休みの日は、たいてい近所の大きな公園で子供と遊んでいます。

投資信託・株式の運用歴20年以上。相続問題が発生したことを機に、ファイナンシャルプランナー2級とAFPの資格を取得。 大学や省庁で研究活動をおこないながら、2014年度からはマネーやファイナンス、医学関係の執筆活動を開始。 ライフマネープランニングやIPO投資、金融詐欺の見分け方、ローン・クレジットカードの使い方などを得意テーマとしている。 現在メインで利用しているカードはアメリカンエクスプレスのプラチナ。招待制から申込制に変わって、ちょっと残念に思う毎日。

<参考記事>

・アイフル公式「返済シミュレーション」

・アコム公式「ご返済シミュレーション」

・アイフル株式会社「月次データ 2019年3月期」

・アイフル株式会社「月次データ 2018年3月期」

・アイフル株式会社「2020年3月期 第2四半期決算データブック」

・アコム株式会社「DATA BOOK 2020年3月期第2四半期決算」

・アイフルとアコムを比較|ドットマネー