PR

PR

VISAはクレカを発行してないって知ってた?知らないと恥ずかしいVISAの仕組みを解説

世界中200以上の国と地域で利用されているVISAカード。

日本でも非常に人気があり、クレジットカードを持っていてもいなくても、VISAカードをまったく知らないという方は少ないはずです。

そんな抜群の知名度を誇るVISAカードですが、皆さんはVISAカードの本当の意味をご存じでしょうか。

もしかしたら何となく「クレジットカードのことでしょ?」と思っている方が大半かもしれません。

そこでこの記事では、意外に知られていないVISAカードについて徹底解説。VISAの仕組みや歴史を辿り、VISAの人気の秘密を探っていきます。

また、日本国内で数多く発行されているVISAカードの中でもおすすめのものをピックアップしました。

この記事を読んでいただければ、あなたに合ったVISAカードがきっと見つかるはずです。

そして、銀行系カードとして高い知名度を誇る三井住友カードのなかでも、とくにおすすめなのが三井住友カード(NL)です。

三井住友カードのラインナップは多数ありますが、券面にカード番号が記載されない三井住友カード(NL)は年会費が永年無料。加えて、ポイントに関する以下のメリットも存在します。

- 対象のコンビニや飲食店でスマホのタッチ決済を利用するとポイント最大7.0%還元

- 「家族ポイント」登録で、対象店舗のカード利用によって200円につき家族の人数分のポイント還元

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

なかでも、スマホのタッチ決済を利用するだけで最大7.0%のポイントがもらえることは大きなメリットといえるでしょう。最近は、コンビニや飲食店などタッチ決済の端末を設けるお店も増えました。

簡単に決済できて、ポイントも多くもらえるならば、とてもうれしいですよね。

楽天カード

|

イオンカードセレクト

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 3% | 0.5 〜 1% | 0.5% |

| 発行期間 | 7営業日程度 | 最短5分 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

そのほかのVISAカードでおすすめしたいのが、以上の3枚。これらもすべて年会費が永年無料です。

また、楽天カードは楽天グループ、イオンカードセレクトはイオングループ、エポスカードはマルイグループのカードです。そのため、これらのお店、サービスの利用でポイントが多く還元されます。

その一例をご紹介します。

| カード名 | ポイント名 | ポイント還元率アップの一例 |

|---|---|---|

| 楽天カード | 楽天ポイント | 楽天市場のほか、楽天証券、楽天モバイルなど楽天のサービスを利用するたびに還元率が上がっていく仕組み |

| イオンカードセレクト | WAON POINT | イオングループの対象店舗利用で、ポイントが通常の2倍 |

| エポスカード | エポスポイント | マルイグループの対象店舗利用で、ポイントが通常の2倍 |

このため、以上のお店、サービスを利用する機会の多い方は申込みするとメリットが大きいです。

- VISAカードとはそもそも何なのか?「VISA」と「VISAカード」の関係

- 1枚は持っておきたい!VISAクレジットカードの特長

-

VISAクレジットカードを作るならどれがおすすめ?日本で人気のVISAカード13選

- 豊富なポイントプログラムとつみたて投資のメリット!三井住友カード(NL)

- ネットショッピングはもちろん普段遣いにも!総合力の高い楽天カード

- クレジットカード、キャッシュカード、電子マネーが1枚に!イオンカードセレクト

- マルイのショッピングが10%オフ!エポスカード

- 2枚一組で同時発行できる三菱UFJカード

- 旅行保険がいらない人は検討すべき!ライフカード

- auを利用する方は年会費無料!au PAY カード

- PayPayで決済する方は持った方が確実!PayPayカード

- 西友・LIVIN・サニーでは特にお得!セゾンカードインターナショナル

- ドコモユーザーには端末の保証付き!dカード

- 使い方で年会費が無料になるゴールドカード!三井住友カード ゴールド(NL)

- 西武百貨店のほか、ロフトでもポイント倍増!ゴールドカードセゾン

- 20代でも作れるプラチナカード! 三井住友カード プラチナプリファード

- VISAのカード選びで確認すべきこと

- 現金感覚でATMいらず!VISAのデビットカード

- VISAのプリペイドカード

- VISAカードに関するよくある質問

- VISAカードまとめ

VISAカードとはそもそも何なのか?「VISA」と「VISAカード」の関係

まずはそもそもVISAとは何なのか、という点から説明していきたいと思います。

VISA=クレジットカード、と認識している方が多いと思いますが、それは正確ではありません。VISAは国際ブランドのひとつです。

国際ブランドとは、特定のお店や地域だけではなく、世界中で使えるカードブランドのこと。

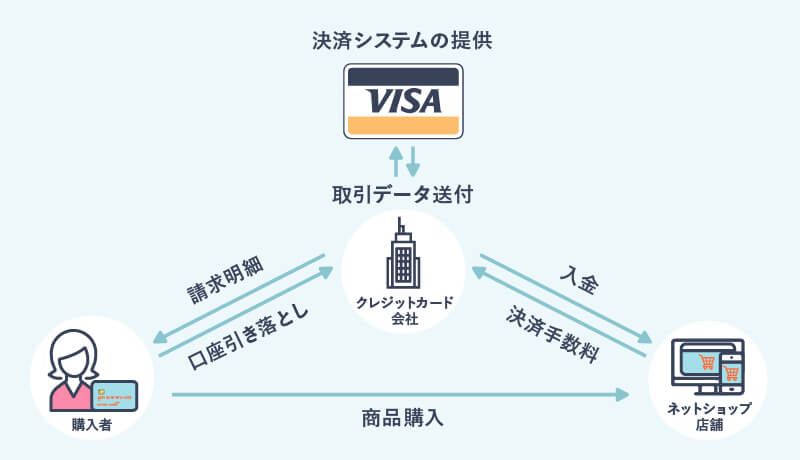

VISA社はこの世界中で使えるカードの決済システムを提供しており、支払の認証や精算処理を担当して、カード発行会社や加盟店契約会社を繋いでいます。

つまり「VISAカード」は、決済にVISA社のシステムを利用しているカードということになります。

国際ブランドは全部で7つあり、それぞれ独自のシステムでカードの決済をおこなっています。各国際ブランドの特長は以下のとおりです。

| 国際ブランド | 特長 |

|---|---|

| VISA(ビザ) | 世界シェアNo.1の国際ブランド。幅広い国と地域に普及しており、日本国内だけでなく海外でも使いやすい |

| Mastercard(マスターカード) | 世界シェアNo.2。ヨーロッパ圏に強いと言われている |

| American Express(アメリカンエキスプレス) | 通称アメックス。ステータスが高いブランドと言われている |

| Diners Club(ダイナースクラブ) | アメックス同様、富裕層に人気。エンターテイメントやグルメの特典に強い |

| JCB(ジェーシービー) | 日本生まれのブランド。日本国内の加盟店は多いが、海外(特に日本人に馴染みの薄い地域)での利便性はいまひとつ |

| UnionPay銀聯(ぎんれん) | 中国生まれのブランド。新興ブランドだが中国の経済発展とともに着実にシェアを伸ばしている |

| Discover Card(ディスカバーカード) | アメリカを中心に普及。日本では発行されていない |

このように、VISAは国際ブランドの中でも高い利便性が特長で、世界中で利用できる使い勝手のいいブランドなのです。

VISAのカードはクレジットカードだけでなく、デビットカード、プリペイドカードもあり、世界中で合計24億枚以上が流通しています。

VISAの歴史

VISAの歴史は1958年にさかのぼります。この年、VISA社の前身であるバンク・オブ・アメリカ社は、同社初のクレジットカードBankAmericard(バンクアメリカード)を発行しました。

このカードは上限金額300ドル、紙製のリボ払い専用カードでした。

1950年に世界初のクレジットカードを発行したといわれるダイナースクラブから8年遅れての参入でしたが、その後順調に成長を続け、VISAは今や世界シェアナンバーワンを誇るブランドとなりました。

| 年 | できごと |

|---|---|

| 1958 | VISAの前身、National BankAmericard設立。初めてのクレジットカードBankAmericardを発行。 |

| 1968 | 株式会社住友クレジットサービス(現三井住友カード)と提携 |

| 1970 | National BankAmericard Inc.として法人化。 |

| 1973 | 業界初の電子オーソリゼーション(与信照会)システムの提供開始 |

| 1975 | 初のデビットカードを発行 |

| 1976 | 社名をVISAに改名 |

| 1983 | 24時間ATM導入 |

| 1997 | 年間決済額が1兆ドルを突破 |

| 2000 | カード発行枚数が10億枚を突破 |

| 2006 | 年間決済額が4.4兆ドルに到達 |

| 2007 | 組織再編。VISA Incを設立 |

VISAカードの仕組み 「国際ブランド」と「発行会社」は何をしている?

JCBやアメックス、ダイナースクラブなどの国際ブランドは自らカードを発行しています。

しかしVISAは決済システムの提供のみをおこなっており、カードの発行や貸金業はおこなっていません。

では、我々が持っているVISAカードは一体誰が発行しているのでしょうか。

VISAカードを発行しているのは、VISAにライセンスを与えられたカード発行金融機関、またはさらにその金融機関と提携を結んでいる企業です。上のイラストにある「クレジットカード会社」がそれにあたり、「発行会社」とも呼ばれます。

日本では三井住友カード株式会社や楽天カード株式会社などが発行会社です。

このカード発行会社が各カードの特典や付帯サービスを決定し、審査、発行までを担当しています。ですから一口にVISAカードといっても、その特長はさまざま。

「VISAカードは審査に通りやすい」、「審査が早い」なんていう噂もありますが、実際は発行会社によるということですね。

VISAとマスターカード、JCBとの違いとは?

では、同じ国際ブランドであるマスターカード、JCBとVISAとの違いは何なのでしょうか?

まず、VISAとマスターカードの違いはシェアにあります。日本でのクレジットカードブランドのシェアを見ると、VISAは約50%を占めているのに対し、マスターカードは20%足らずです。

これは提携しているカード会社(カード発行会社)の違いも影響しており、カード選びの幅ではVISAの方が優位です。ただ、加盟店の数はVISAとマスターカードはほぼ同じといわれ、利便性は変わらないといえるでしょう。

一方、VISAとJCBを比較すると、JCBは日本発のブランドであるため海外では使えないお店もあります。よって、JCBカードしか持っていない方が海外旅行・出張に行くならば、VISAカードを作った方が安心です。

また、VISAはプロパーカードを発行しておらず、JCBはプロパーカードも提携カードも存在している点も、大きな違いといえるでしょう。

1枚は持っておきたい!VISAクレジットカードの特長

VISAの決済システムを利用している「VISAカード」のうち、まずは身近なクレジットカードについて紹介していきたいと思います。

VISAクレジットカードの4つのランクと共通特典

世界中200以上の国と地域で利用することができ使いやすさ抜群、1枚は持っておきたいVISAクレジットカード。その長所は利便性だけではありません。

VISAのクレジットカードは、ランクにより次の4つに分類され、各発行会社の定める特典のほかにVISAが各ランクごとに用意する特典を受けることができます。

- VISAクラシック

- VISAゴールド

- VISAプラチナ

- VISA infinite

VISAクラシックがいわゆる普通のランクのカードになり、ゴールド、プラチナ、infiniteの順にランクが上がっていきます。

カードのランクに関わらず受けられるのは、海外のレストランやホテルの優待です。

アジア各国やハワイ、グアム、ヨーロッパでのお食事や宿泊が割引になります。こちらは内容が随時更新されているので、VISAの公式サイトで確認してみてください。

ゴールド以上のランクのカードには以下の特典が用意されています。

| 名称 | 内容 | 場所 | 利用料金 | 対象 |

|---|---|---|---|---|

| VISAゴールド空港宅配 | 国際線利用の際の空港〜自宅間の手荷物の配送料割引 | 成田空港、羽田空港国際線ターミナル、中部国際空港、関西国際空港 |

往路(出国時):15%オフ 復路(入国時):1個目500円(税込)、2個目〜15%オフ |

・VISAゴールド |

| VISAゴールド海外Wi-Fiレンタル | 海外で利用できるWi-Fiルーターのレンタル料割引 | 新千歳空港、成田空港、羽田空港、中部国際空港、関西国際空港、高松空港、福岡空港、または宅配 | 定価の20%オフ |

・VISAゴールド ・VISAプラチナ ・VISA infinite |

| VISAゴールド国際線クローク(一時預かり) | 国際線利用の際の手荷物一時預かりサービスの割引 | 成田空港、羽田空港国際線ターミナル(出発階のみ)、中部国際空港、関西国際空港 | 15%オフ |

・VISAゴールド ・VISAプラチナ ・VISA infinite |

| VISAプラチナ空港宅配 | 国際線利用の際、空港〜自宅間の手荷物の配送料の割引 | 成田空港、羽田空港国際線ターミナル、中部国際空港、関西空港 | 1個500円(2個まで)、3個目〜20%オフ |

・VISAプラチナ |

| VISAプラチナトラベル | 大手旅行会社の国内旅行、海外旅行料金の割引 | − | 割引率:5%〜10%オフ(上限金額3万円まで) |

・VISAプラチナ ・VISA infinite |

| VISAプラチナゴルフ | 名門ゴルフクラブ、プロトーナメント開催コース利用料金の割引 |

日本国内:約70箇所 海外:約80箇所 |

各コースのプレー代金から4,000円引き |

・VISAプラチナ |

|

VISA Infinite空港宅配 |

国際線利用の際、空港〜自宅間の手荷物の配送料の割引 |

成田空港、羽田空港国際線ターミナル、中部国際空港、関西空港 |

2個まで無料、3個目〜20%オフ |

・VISA Infinite |

|

VISA Infiniteゴルフ |

名門ゴルフクラブ、プロトーナメント開催コース利用料金の割引 |

日本国内:約70箇所 海外:約80箇所 |

各コースのプレー代金から5,000円引き | ・VISA infinite |

さらに、一部のVISAプラチナカードには「VISAプラチナ・コンシェルジュ・センター(VPCC)」、VISA infiniteカードには「VISA Infiniteコンシェルジュ・センター(VICC)」というコンシェルジュサービスがあります。

VPCC・VICCは、24時間365日対応のコンシェルジュサービス。電話またはWebでリクエストをすると、レストランやレンタカーの予約、旅行のサポートなどさまざまなサービスを受けることができます。

VPCCはすべてのVISAプラチナカードに付帯しているわけではなく、利用できるクレジットカードが限定されています。

VPCCが付帯しているVISAプラチナカードは以下のとおりです。

- TRUST CLUB プラチナカード

- デルタ スカイマイル TRUST CLUB プラチナVISAカード

- レクサスカード

- MileagePlusセゾンプラチナカード

- スルガプラチナカード

- エポスプラチナカード

- 七十七VISAプラチナカード

- むさしのVISAプラチナカード

- 道銀VISAプラチナカード

- 北陸Visaプラチナカード

- タカシマヤプラチナデビットカード

このなかに手持ちのプラチナカードが入っていない場合、コンシェルジュサービスを受けられないのかというと、そうではありません。

これはあくまでVISAの提供する「VPCC」の話。プラチナ以上のVISAブランドのクレジットカードには、別途クレジットカード発行会社の用意するコンシェルジュサービスが付帯していることもあります。

また、VISAプラチナカードには死亡・後遺障害の最高補償金額が5,000万円以上、Infiniteには1億円以上の海外旅行傷害保険が付帯します。

保険の内容は各カードによって異なりますが、金額だけはVISAの基準が定められています。

VISAカードを持ったほうがよい理由

ここまででもVISAカードを持つメリットをご理解いただけたと思いますが、使い勝手のよさでとくに大切なポイントを2点取り上げます。

- 国内外の多くの場所で利用可能

- VISAタッチも使える

すでに述べたように、VISAは国際ブランドのなかでシェアナンバーワンです。国内外の多くのお店で利用できますので、日常でも海外旅行の際にも便利なカードです。

また、VISAタッチという端末にカードをタッチするだけ決済ができる方法も利用可能。VISAタッチについては、こちらの記事をご覧ください。

VISAクレジットカードを作るならどれがおすすめ?日本で人気のVISAカード13選

ここからはおすすめのVISAクレジットカードを紹介していきます。

どのカードにするか迷ったときはぜひ参考にしてください。

豊富なポイントプログラムとつみたて投資のメリット!三井住友カード(NL)

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

三井住友カードの中でも、スタンダードな機能を持つのが、こちらの三井住友カード(NL)。年会費は永年無料です。

また、先に取り上げたように「スマホのタッチ決済でポイント最大7.0%還元」など、ポイントの還元プログラムも豊富に用意されています。

年会費が永年無料のカードだと付帯保険がないケースもありますが、三井住友カード(NL)では最高2,000万円の海外旅行傷害保険が付帯。

さらに、カード申込み時にSBI証券の口座の開設申込みも可能となっています。

すでにSBI証券の口座を持っている人も、つみたて投資をカードでおこなう、SBI証券Vポイントアッププログラムに登録し金融商品を買うことで、ポイント還元率が上がります。

近年はネット系証券会社の浸透で、つみたて投資でのポイントを集める方も増えました。これから投資する方、すでに投資している方も、うれしいシステムといえます。

ネットショッピングはもちろん普段遣いにも!総合力の高い楽天カード

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

楽天カードの特長はなんといってもポイントの貯めやすさ、使いやすさにあります。ポイント還元率は通常でも1%で、楽天市場で買物をするなら3%以上。さらに、楽天モバイル、楽天証券、楽天銀行、楽天トラベル……と楽天グループの商品・サービス利用で還元率が上がっていきます。

ほかにも、ポイントアップのキャンペーンも多数行われています。

貯まったポイントは楽天市場での買物の際に、代金の支払いに使えるほか、楽天Edyにチャージすればコンビニなどでの支払いにも利用可能で、無駄なく使い切ることができます。

海外旅行傷害保険も利用付帯ですが最高2,000万円の補償がついていますし、楽天カードは総合力の高いおすすめのクレジットカードです。

楽天グループのカードならではのサービスも。楽天カードを利用して楽天市場の商品を購入し、商品が未着のまま店舗と連絡がつかないなどの事態になると、支払った金額分が保証される商品未着あんしん制度が設けられています。

クレジットカード、キャッシュカード、電子マネーが1枚に!イオンカードセレクト

- 総合評価

- 口コミ件数 : 21件

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

イオンカードは世界中で4,000万人の会員数を誇る人気の高いクレジットカード。

イオングループでポイントがいつでも2倍、20日、30日の「お客さま感謝デー」で買い物代金が5%オフなどイオンユーザーには見逃せない特典が満載です。

一口にイオンカードと言っても、特典や提携先の違いにより合計で40種類以上ありますが、なかでもおすすめなのがイオンカードセレクトです。

イオンカードセレクトはクレジットカードと電子マネーのWAON、さらにイオン銀行のキャッシュカードの3つの機能が一体となった非常に便利なカード。

WAONのオートチャージでポイントが貯まる、カードの利用でイオン銀行の他行宛振込手数料の優待が受けられるなど、ほかのイオンカードにはないお得な特典が用意されています。

マルイのショッピングが10%オフ!エポスカード

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

エポスカードはマルイが発行しているクレジットカード。

年4回の「マルコとマルオの7日間」期間中はマルイでの買物が10%オフになり、マルイでショッピングをする人にはエポスカードは必須です。

さらにカラオケ店やファミレス、居酒屋などを中心に全国に10,000以上の優待施設があり、割引が受けられるのは嬉しいところ。

最高補償額500万円の海外旅行傷害保険も自動付帯、最短即日発行も可能です。

即日発行が可能だから、カードの作成を急いでいる方にはとてもおすすめです。

そのほかにも全体的に使い勝手がよく、おすすめ度の高いクレジットカードです。

2枚一組で同時発行できる三菱UFJカード

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料!

- 使うほどにポイント還元率アップ!

- 不正被害を全額補償

三井住友カードと並び、メガバンク系カードとして高い信頼を集める三菱UFJカード。

三菱UFJカードでは、独自のサービスである「デュアルスタイル」というクレジットカードの同時発行をおこなっています。

三菱UFJカード(VISA、Mastercard、JCB)とともに、アメリカン・エキスプレス・カードをもう1枚同時に保有することができるのです。

VISAカードといえば三井住友カードを思い浮かべる方も多いですが、三菱UFJカードもそれに劣らない優れたカードです。

旅行保険がいらない人は検討すべき!ライフカード

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

ライフカードは年会費が永年無料のカード。

その代わり、旅行傷害保険がついていません。ただ、ほかの特長を見ると一般的なポイント制度やカードの紛失・盗難時の補償などは備えられていますので、旅行保険が必要ないという方にとっては、手軽に持てるカードといえます。

また、複数枚のライフカードを同時保有しても、年会費は無料です。そのため、VISAカードとは別にマスターカードやJCBカードを持ちたい方にもおすすめです。

どうしても現金が必要なのに手元にない、という状況になったとき、ライフカードのキャッシングを利用する方法もあります。ライフカードのキャッシングはコンビニ、スーパー、金融機関のATMで利用可能で、その数は全国14万台以上にもなります。

また、学生の方には学生専用ライフカードも存在します。年会費無料である点と券面は通常のライフカードと同じですが、学生専用ライフカードのみ海外旅行傷害保険が自動付帯となっています。

auを利用する方は年会費無料!au PAY カード

- 総合評価

- 口コミ件数 : 件

- ポイント還元率1%

- 海外旅行安心保険最高2000万円

- お買い物安あんしん保険(年間100万円まで)

携帯キャリアauを運営するKDDIが発行している、au PAY カード。

auユーザー以外も申込みはできますが、auが展開するサービスを利用する方ならばよりお得になるカードです。まず、auユーザーがau PAY カードを持つと、年会費が無料となります。

さらにauでんきを利用している方がその料金支払いをau PAY カードでおこなうと、利用金額によってポイント還元率が上がります。8,000円以上の利用だと、なんと還元率は5%。

紀伊國屋書店やノジマ、ドミノピザといった「ポイントアップ店」での利用だと通常の1%より高いポイント還元率となります。

auユーザーでau PAY カードをまだお持ちでない方は、ぜひ申込みを検討してください。

PayPayで決済する方は持った方が確実!PayPayカード

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

文字どおり、キャッシュレス決済の「PayPay」の機能を持ったクレジットカードがPayPayカードです。こちらも年会費は永年無料となっています。

そもそもPayPayで決済をしている方は、いまからでもPayPayカードに申込むことをおすすめします。なぜならば、PayPayのクレジットカード決済やクレジットカードからのチャージ(PayPayあと払い)は2023年8月以降、PayPayカードのみ利用可能となるからです。

メリットとしては、ソフトバンクグループの関連サービスの利用でもらえるポイント還元率の高さがあります。Yahoo!ショッピング、LOHACOでPayPayカードを利用するとポイント還元率は10%となります。

そのほか、ヤフオクで本人確認が不要になるなどのメリットがあります。

旅行保険はついていないものの、家族カードは3枚まで、年会費無料で作成可能です。

西友・LIVIN・サニーでは特にお得!セゾンカードインターナショナル

- 総合評価

- 口コミ件数 : 14件

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

セゾンカードインターナショナルの緑・青・シルバーのデザインは、持っていない方でもご存じではないでしょうか。

セゾングループのクレジットカードとしてスタートしたことから、関連する百貨店やスーパーでお得に利用できるカードです。特にセゾンカードインターナショナルの場合は、西友、LIVIN、サニーでの利用がお得。

毎月第1・第3土曜日にこれらのお店でセゾンカードインターナショナルを利用すると、お会計が5%OFFとなるからです。

なお、年会費は永年無料で、ETCカードも申込み時に同時発行すれば手数料がかかりません。

日常のお買い物に使えるクレジットカードとして、持っておきたい1枚です。

ドコモユーザーには端末の保証付き!dカード

- 総合評価

- 口コミ件数 : 16件

- いつものお買物で100円(税込)ごとに1%ポイントたまる!

- 年会費 永年無料!

- dポイント(期間・用途限定)最大4,000ポイント進呈!

dカードはやはり発行しているNTTドコモユーザーは必ずもっておきたいクレジットカード。

端末が修理不能、盗難、紛失したとき、ドコモショップなどで同一機種・同一カラーをdカードで購入すれば、最大1万円の補償が付きます。

もちろん、dポイントを貯める、使うことも可能です(dポイント利用者情報登録が必要)。

使い方で年会費が無料になるゴールドカード!三井住友カード ゴールド(NL)

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレス、即時発行(※)

三井住友カードはステータスの高いカードも取り揃えています。

とくに三井住友カード ゴールド(NL)は、ゴールドカードでありながら年間100万円の利用をすれば、翌年以降の年会費が永年無料となる点が大きなメリットです。また、同じく年間100万円を利用すると10,000ポイントが付与されますので、公共料金の支払いなどもこちらのカードでおこなえばポイント獲得の可能性が高まります。

ポイントに関しては、先ほど取り上げた通常の三井住友カード(NL)と同じく、ポイント還元率がアップするプログラムが用意されており、対象店舗の利用で最大7%が還元されます。

一方、通常の三井住友カード(NL)との違いとして、ショッピング補償の付帯が挙げられます。三井住友カード ゴールド(NL)を利用して購入した商品が破損や盗難に遭ったとき、最大300万円まで補償されるものです。

また空港ラウンジやゴールドデスクの利用といったゴールドカードならではのサービスも存在。ゴールドデスクとは、会員専用の電話番号でカード利用上の疑問などを相談できるものです。

三井住友カード ゴールド(NL)の対象は満18歳からとなっていますので、はじめてのゴールドカードとしても使いやすいカードといえます。

西武百貨店のほか、ロフトでもポイント倍増!ゴールドカードセゾン

- 総合評価

- 口コミ件数 : 6件

- いつでも対象店舗でのご利用で永久不滅ポイント2倍!

- 最高3,000万円までの海外・国内旅行傷害保険が付帯

- 初年度年会費無料

ゴールドカードセゾンは、年会費が初年度無料。また西武百貨店、ロフト、西友などで利用すると、ポイントが通常の2倍付与されます。

ホテルやレンタカー、ALSOKのホームセキュリティサービスが優待価格で利用できるといった、ゴールドカードらしい特典も用意されています。

旅行傷害保険は最高3,000万円とほかのゴールドカードより若干低めですが、先ほどの三井住友カード ゴールド(NL)は最高2,000万円であり、必ずしも手薄いわけではありません。

また海外での緊急アシスタントサービスが利用可能で、急病などの際に医療機関やサービスを紹介してもらえます。

20代でも作れるプラチナカード! 三井住友カード プラチナプリファード

- 総合評価

- 口コミ件数 : 件

- 通常ポイント還元率1.0%(1ポイント=1円相当)

- プリファードストア(特約店)利用でポイント通常還元率+1~9%

- 継続特典最大+40,000ポイントプレゼント

俳優・小栗旬さんのCMの効果もあり、デビューから瞬く間に知名度が上がった三井住友カード プラチナプリファード。その名の通り、プラチナカードに該当するクレジットカードです。

その特徴の1つ目として挙げられるのが、20代でも申込み可能な点。三井住友カード プラチナプリファードの申込み条件は、「原則として、満20歳以上で、ご本人に安定継続収入のある方」となっています。

プラチナカードと聞くと、特典、サービスを期待する方もいるのではないでしょうか。

しかし、三井住友カード プラチナプリファードの目立つ特典は、旅行保険やお買物安心保険、国内の主要空港とハワイ・ホノルル空港のラウンジが無料になることくらいです。

では、三井住友カード プラチナプリファードがほかのプラチナカードより劣っているかというと、それは違います。このカードのコンセプトは「ポイントに特化したプラチナカード」だからです。

三井住友カード プラチナプリファードのポイントシステムが優れている点の一部を紹介しましょう。

- 入会2ヶ月後まで利用金額の15%分ポイントを付与

- 海外の利用では100円ごとに最大+15%付与

- 前年100万円利用ごとに1万ポイント付与

クレジットカードを使っている方はもちろん、ポイントカードでのポイント集めをしている方にとっても驚く内容です。

せっかくプラチナカードを作っても、特典を使わなければ、年会費が無駄になることもあります。いらないものを省き、ポイントでお得をしたい、効率的な暮らしを求める現代人にぴったりなのが、三井住友カード プラチナプリファードなのです。

VISAのカード選びで確認すべきこと

VISAカードの発行会社へ申込むとき、注意したいこと、覚えておきたいことがあります。それは以下の2点です。

- よく使うQR決済がVISAに対応しているか確認する

- 日本国内で利用できる共通サービスは少ないことを覚えておく

まず1点目ですが、QR決済ではクレジットカードの登録により、決済した分をクレジットカード払いすることが可能ですが、国際ブランドが限定されるケースがあります。

VISAの場合、登録できないQR決済は少ないですが、そもそも銀行口座からしかチャージできないメルペイには登録できません。

また、PayPayは今後、登録できるクレジットカードがPayPayカードのみとすることが予定されています。PayPayカードは、VISA、マスターカード、JCBと3つのブランドを選べますので、ここでVISAを選択すると良いでしょう。

次にVISAやマスターカードにはカードのステータスごとの共通サービスが存在します。しかし、VISAの共通サービスには日本国内で利用できるものが少なくなっています。

その代わり、各発行会社がさまざまな特典・サービスを用意していますので、それがどんなものであるかを比較しながらVISAカード選びを進めるとよいでしょう。

現金感覚でATMいらず!VISAのデビットカード

クレジットカードだけではなく、VISAはデビットカードも人気があります。

日本においては認知度が低めのデビットカードですが、諸外国ではクレジットカード以上に利用されています。

デビットカードは、利用と同時にあらかじめ設定した自分の預金口座から代金が引き落とされます。

お買物の際、お財布の現金が少なくてもわざわざお金を下ろしに行く必要がなく、ATM手数料を節約することができます。

また、利用限度額は自分の口座残高の範囲内ですから、返済能力を超えて使いすぎる心配がありません。

クレジットカードになんとなく不安感がある方や、初めてカードを持つ方にもおすすめです。

さらにデビットカードはクレジットカードに比べて作りやすいという利点もあります。クレジットカードが信用を前提にした後払いなのに対して、デビットカードは即時払い。

そのため、一部のカードを除き審査がありません。銀行口座を作ることができれば、もれなく発行してもらえるものがほとんどです。クレジットカードの審査に通りにくいという方も安心ですね。

デビットカードを作るなら海外でも使えるVISAデビットが便利

VISAデビットカードは海外の「VISA」または「PLUS」マークのATMで現地通貨の引き出しができます。

利用には海外事務手数料とATM手数料が必要ですが、キャッシングと違って自分のお金を引き出しているだけなので、利息はかかりません。

日本ではデビットカードというとJ-Debitも有名ですが、J-Debitは日本国内の店頭での支払いでのみ利用可能なのに対して、VISAデビットは世界中のVISA加盟店で24時間365日、店頭だけでなくネットショッピングでも使えます。

また、J-Debitは海外での現地通貨の引き出しができません。VISAデビットの方がより利便性が高くなっています。

| カードの種別 | 利用できる店舗 | 利用可能時間帯 | 年会費 |

|---|---|---|---|

| VISAデビット | 国内外のVISA加盟店 | 24時間365日 | 金融機関の定めによる |

| J-Debit | 日本国内のJ-Debit加盟店(店頭のみ) |

・平日(8:00~21:00) ・土日祝(9:00~19:00)の間の利用は保証 ・その他の時間帯は金融機関の定めによる |

無料 |

口座残高や使用履歴もスマートフォンですぐに確認ができ、不正利用に対する保護もあるVISAデビット。

さらにカードごとに利用金額に応じてポイントが貯まる、キャッシュバックされるなどの特典も用意されており、現金よりもお得にお買い物をすることができます。

VISAデビットカード利用の注意点

このように安心で便利なデビットカードですが、利用にあたって気をつけておいてほしい点もあります。

VISAデビットカードは一括払いのみ

まず、VISAデビットカードの支払い方法は一括払いのみです。分割払いやリボ払いは選べません。

VISAデビットカードが使えない加盟店も!

Visaデビットカードは基本的にVisaの加盟店であれば利用できますが、一部の加盟店では取扱できないこともあります。例として、以下のようなものが挙げられます。

- ガソリンスタンド

- 高速道路料金

- 機内販売

- プリペイドカードや電子マネーの購入、チャージ

- レンタカー、カーシェアリング

VISAデビットカードの利用限度額に注意!

デビットカードは自分の預金口座から利用代金を即時引き落とすため、口座残高以上の利用はできません。

支払をする前に金融機関のウェブサイトやアプリなどで残高を確認しておきましょう。

さらにVISAデビットは、カードごとに利用限度額が設定されています。

いくら口座に残高があってもこの限度額以上は使うことができません。

例えば住信SBIネット銀行のVisaデビットの国内ショッピングの利用限度額は、初期設定だと1日3万円、変更可能最高額は200万円です。

初期設定の3万円だとちょっと心もとないと思う方も多いはず。

デビットカードを利用する時は、利用限度額の設定をよく確認して、希望に応じて変更の申請を済ませておきましょう。

VISAのプリペイドカード

プリペイドカードは事前にカード内にお金をチャージして利用します。デビットカードと違い銀行口座は不要のため、13歳以上であれば申し込むことができるものが大半です。

VISAのプリペイドカードはクレジットカード同様、日本国内でのお買物はもちろん、海外で現地通貨の引き出しにも使えます。

汎用性の高いもの、海外での利用に特化しているものなどさまざまな種類があり、なかにはプラスチックカードを発行しないバーチャルカードも。

また、バニラVISAギフトカードや三井住友カードのVISAギフトカードなど、チャージ不可の使い切り型プリペイドカードもあります。

VISAプリペイドカードなら商品券などよりも多くの場所で使えますから、贈り物にはぴったりですね。

VISAカードに関するよくある質問

VISAカードに関するよくある質問に回答します。

VISAカードを選ぶポイントは?

・年会費の有無

・ステータス

・付帯保険やその他の特典

ステータスが上がると一般的に年会費もかかりますが、受けられる特典を考えると高ステータスなカードのほうがよいケースもあります。自分のライフスタイルや趣味などと合った特典があれば、ステータスの高いカードを検討するのも1つの考え方となります。

VISAとほかの国際ブランドとの違いは?

VISA1枚だけではどうしても不安を感じるという方は、年会費などを考えながらほかの国際ブランドとの2枚持ちも手段となります。

年会費が永年無料でおすすめのVISAカードは?

・三井住友カード(NL)

・楽天カード

・イオンカードセレクト

・エポスカード

・ライフカード

・au PAYカード

・PayPayカード

・セゾンカードインターナショナル

それぞれの詳細については記事内で解説をしています。

VISAカードまとめ

世界中に普及していて誰もが存在を知っているのに、意外と知らないことが多いVISAカードをわかっていただけたでしょうか。

VISAカードにはクレジットカードだけでなく、デビットカード、プリペイドカードもあり、さまざまな発行会社からそれぞ個性あるカードが発行されています。

自分に合った内容のVISAカードを選んで、国内だけでなく世界中で、お買物をもっと便利に楽しんでくださいね。

1980年生まれの松坂世代、横浜市出身。⾳楽などエンタメ関係を中心に編集・執筆を行なっていたが、2008年に当時勤めていた会社の都合でクレジットカードのムック本を制作。同年に独立して以降も、エンタメ関係と並行してクレジットカード、電⼦マネー、ポイントなどの記事を各種媒体で手がける。自身でも10枚以上のクレジットカードを日常的に使い分けているほか、決済マニアが集まるオフ会などに出席して情報収集。年収は少ないがクレジットヒストリーが良好なため審査に落ちないことが自慢。高還元率カードなどおトク系の情報が得意分野だが、個人的にはデザインが好きなカードを使うことが一番だと考えている。