PR

PR

おまとめローンおすすめランキング45選を比較!審査がゆるくて甘いローンはあるのかを解説

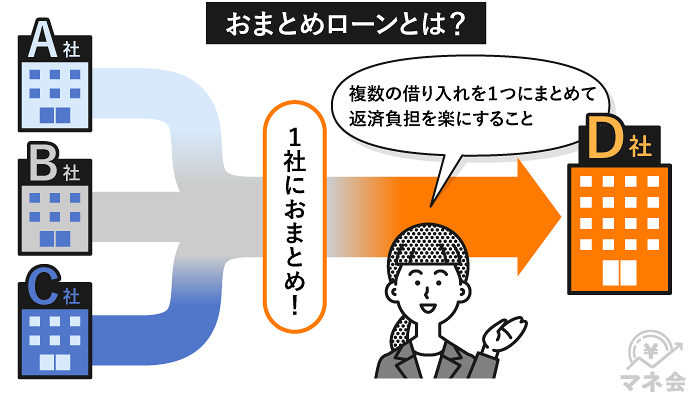

おまとめローンとは、カードローンやクレジットカードのリボ払いなど、複数社からの借金を1つにまとめる商品のことです。

複数社から借入れをおこなっており毎月の返済が苦しい方は、おまとめローンの利用により返済の負担が楽になる可能性があります。

また、おまとめローンは一般的なカードローンと異なり、貸金業法の総量規制(※)が適用されません。

注意点として、おまとめローンはあくまでも返済を楽にするための商品です。おまとめローンを利用すれば、総量規制を超えていても新規で借入れがおこなえるわけではありません。

また、おまとめローンは債務者を対象としているため、一般的なカードローンと比較して審査にとおりやすい傾向にあります。

ただし、銀行のおまとめローンは審査が厳しいうえ、必ずしも金利が下がるというわけではないため、注意してください。

審査にとおりやすい銀行はないため、融資に前向きなおまとめローンをお探しの方には下記のような消費者金融の利用が向いています。

消費者金融であれば、パートやアルバイトの方でも申込めますし、月に2~3万円ほどの収入でも審査に通過できる可能性があります。

さらに、即日融資にも対応しているため、今すぐに借金を一本化したい方でも納得して申込めるでしょう。

本記事では、数あるおまとめローンを比較してランキング形式でまとめました。

- 銀行のおまとめローンは比較的審査が厳しく、必ずしも金利が下がるとは限らない

- 消費者金融のおまとめローンを利用すると金利が下がる

- おまとめローンで完済したら、既存ローンを解約しないと規約違反になる場合がある

大手法律事務所にて勤務していた時代から消費者金融、銀行ローン各社との債務整理、過払金請求事件を多数取り扱い、現在も多くの依頼者からの相談を受けています。分かりやすく、人当たりの良い弁護士になることを目標に、日々の業務を行っています。 債務整理案件だけでなく、保険や不動産など財産にまつわる問題、離婚や相続など家庭内の問題など、個人の生活において避けては通れない様々な問題について手広く対応しています。

- おまとめローンを選ぶ際は銀行系と消費者金融系どちらがおすすめ?

-

おまとめローンおすすめ比較ランキング!消費者金融は融資に積極的

- アイフルのおまとめMAXは銀行ローンやショッピングリボも一本化可能

- プロミスのおまとめローンは既存ローンの解約が不要

- アコムの借り換え専用ローンは返済月額が一定

- レイクのレイク de おまとめは比較的新しい商品のため融資に前向きと考えられる

- SMBCモビットのおまとめローンは毎月の返済でVポイントが貯まる

- ORIX MONEY(オリックスマネー)のおまとめローンは他社借入の残高証明書が原則不要

- いつものおまとめローンは自宅への郵送物なしで契約可能

- ダイレクトワンのおまとめローンは年齢制限の上限なしで申込める

- 中央リテールのおまとめローンは窓口担当者が全員国家資格取得済みで安心

- アスマイルの借換え・おまとめローンは契約日から30日間無利息

- キャッシングMOFF(旧キャッシングエニー)のおまとめローンは秘密厳守を徹底しており家族にバレずに借入れ可能

- ノーローンのおまとめローンは毎月の返済でポイントが貯まる

-

低金利が魅力!銀行系おまとめローンおすすめ比較ランキング

- 東京スター銀行のスターワン乗り換えローンは勤続年数1年未満でも申込み可能

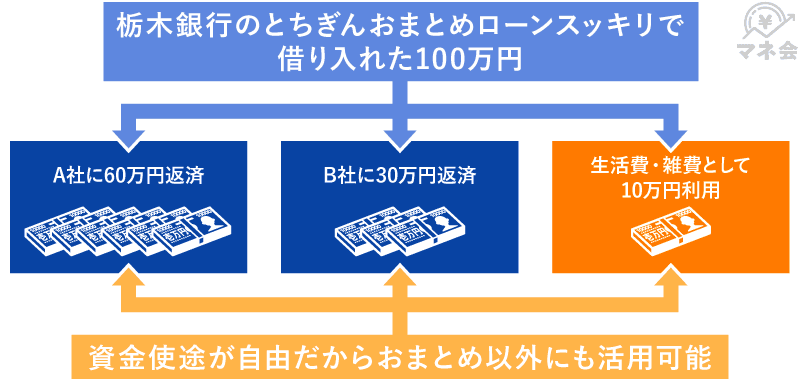

- 栃木銀行のとちぎんおまとめローンスッキリは借入金の使用用途が自由

- 西日本シティ銀行のNCB おまとめローンは無担保型と不動産担保型から選択可能

- auじぶん銀行カードローンの借り換えコースはau限定割で金利が優遇される

- 百十四銀行の114おまとめローンは勤続年数1年未満、パートやアルバイトでも申込み可能

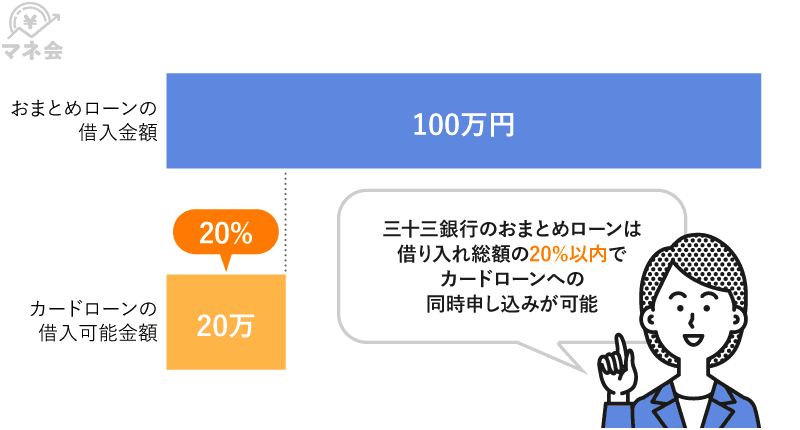

- 三十三銀行のおまとめローンは借入総額の20%以内ならカードローンの同時申込みが可能

- ろうきんのおまとめローンアシスト500は金利5.0%で借入れ可能

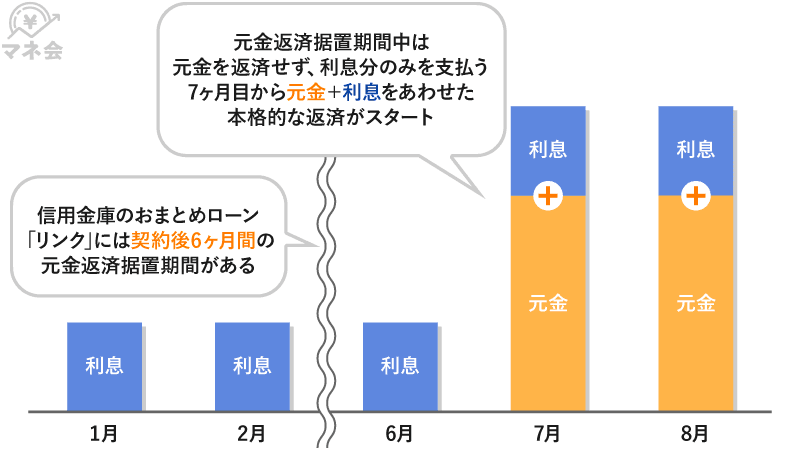

- 信用金庫のおまとめローン「リンク」は契約後6ヶ月間の元金返済据置期間があって安心

- 愛媛銀行のひめぎんおまとめローンは育児・介護休業中でも融資を受けられる可能性がある

- みちのく銀行のおまとめローン「あわせ~る」は在籍確認の電話で金融機関名を名乗らない

- 第四北越銀行のおまとめローンは利用限度額300万円以下の場合は収入証明書が不要

- 宮崎銀行のみやぎんおまとめ1(ワン)は24時間365日いつでもWEBから申込み可能

- 紀陽銀行おまとめローンプラスは審査結果の通知先を3種類から選択可能

- 中国銀行のちゅうぎん おまとめフリーローンはアルバイトや専業主婦でも申込み可能

- 福岡銀行のおまとめ・フリーローン(ナイスカバー)は年金受給者でも申込み可能

-

おまとめに活用できるその他のローンおすすめ比較ランキング

- 三井住友カードのカードローンは低金利で借金のおまとめが可能

- JCB CARD LOAN FAITHは4.4%の低金利で500万円の借入れが可能

- オリックス・クレジットのVIPフリーローンは最短即日での借入れが可能

- オリックス銀行カードローンはガン保障特約付きプランも選択可能

- 楽天銀行スーパーローンは楽天会員ランクに応じて審査で優遇される

- イオン銀行カードローンは土日祝日も審査を実施

- セブン銀行カードローンはアプリ完結なら最短翌日に借入れが可能

- 三井住友銀行カードローンは返済日を4つから選択可能

- 三菱UFJ銀行カードローン バンクイックは返済期日が近づくとメールで通知してもらえる<br>

- 横浜銀行カードローンは最短翌日に借入れが可能

- 千葉銀行のちばぎんフリーローンはWEB完結で契約手続きが可能

- みずほ銀行カードローンは住宅ローン契約中なら上限金利13.5%

- りそな銀行のプレミアムフリーローンはWEB完結申込みに対応

- ソニー銀行カードローンは初回振込サービスでカード発行前に借入れ可能

- 鹿児島銀行のかぎんローンFは専業主婦や年金受給者でも申込み可能

- シニア向き!クレジットカード会社系おまとめローンおすすめ比較ランキング

- おまとめローンとは複数借り入れを低金利で一本化できる金融商品のこと

- おまとめローンのメリット

- おまとめローンのデメリット・注意点

- おまとめローンの利用に向いている方

- おまとめローンの選び方!ポイントは契約済ローンとの金利を比較すること

- 審査が甘いおまとめローンはあるのか?3人に1人が一本化に成功

- 必ず借りれるおまとめローンはない!審査にとおるためのポイント

- おまとめローンの審査に落ちる人の特長

- おまとめローンの審査に通らなかった場合の対処法

- おまとめローンの審査にとおるか不安な人は事前診断・仮審査をしよう

- おまとめローンにまつわるよくある質問

- おまとめローンを利用するなら消費者金融がおすすめ

おまとめローンを選ぶ際は銀行系と消費者金融系どちらがおすすめ?

おまとめローンを選ぶ際は、銀行系よりも消費者金融系をおすすめします。

銀行のおまとめローンは審査が厳しいうえに、金利が引き下がるとは限らないからです。

一方、消費者金融のおまとめローンは審査難易度が比較的低めで、おまとめ後の金利が下がりやすい傾向があります。

② 金利● 「借換後」の金利が「借換前」の金利を上回ることがないようにする。なお、複数の債務をまとめる場合、「借換後」の金利は、「借換前」の金利を各債務の元本で加重平均した金利(注)を上回らないこととする。

ただし、おまとめしたいローン商品の金利がおまとめローンよりも低い場合は、当然おまとめ後に金利が上がってしまいます。

たとえば現在利用しているローンが銀行カードローンの場合、もともとが低金利の商品である場合が多く、おまとめローン利用後のほうが金利が高くなるケースがあるため、注意が必要です。

銀行系と消費者金融系のおまとめローンを比較した結果を、次にまとめました。

|

金融機関の違い |

消費者金融のおまとめローン |

銀行のおまとめローン |

|

審査難易度 |

低い傾向にある |

高い |

|

金利引き下げ |

引き下げられる可能性が高い |

引き下げられるとは限らない |

|

借入件数 |

3社以上でも可能 |

1~2社以内 |

|

総量規制以上の借り入れ |

○ |

△ |

|

融資までにかかる時間 |

最短即日 |

平均7営業日 |

他社借入件数が多い場合、銀行のおまとめローンの審査通過は難しいため消費者金融を検討しましょう。

多重債務者の方向けに用意されている商品のため、複数社の借り換えでも審査に通過する可能性が十分あります。

なお、おまとめローンの審査に落ちた場合、他社に申込む際の審査にも影響する点に注意が必要です。

おまとめローンの審査は決して甘くないため、申込みは慎重におこないましょう。

審査が甘くない理由は、すでに複数社から借入れをおこなっている方に対し、現在の借入金と同額の融資をおこなう商品だからです。

貸し倒れのリスクが高い方向けに貸付をおこなうため、通常のカードローンよりも審査は慎重におこなわれます。

おまとめローンの審査にとおるか不安な方は、審査通過率が比較的高い消費者金融系のおまとめローンを選びましょう。

消費者金融のおまとめローンであれば、パートやアルバイトの方でも申込み可能です。

1ヶ月の安定収入が2~3万円ほどあれば審査通過できる可能性があるため、ぜひ検討してみてください。

すでに消費者金融のおまとめローンで審査に落ちている場合は、同じく貸金業者にあたるクレジットカード会社系のおまとめローンを検討してみましょう。

消費者金融系のおまとめローンおすすめランキング

消費者金融系おまとめローンのおすすめランキングは、次のとおりです。

- 1位:アイフルのおまとめMAX

- 2位:プロミスのおまとめローン

- 3位:アコムの借り換え専用ローン

- 4位:レイクのレイク de おまとめ

- 5位:SMBCモビットのおまとめローン

- 6位:ORIX MONEY(オリックスマネー)のおまとめローン

- 7位:いつものおまとめローン

- 8位:ダイレクトワンのおまとめローン

- 9位:中央リテールのおまとめローン

- 10位:アスマイルの借換え・おまとめローン

- 11位:キャッシングMOFF(旧キャッシングエニー)のおまとめローン

- 12位:ノーローンのおまとめローン

消費者金融系おまとめローンは、比較的融資に前向きな傾向にあります。

最短即日融資にも対応しており、今日中に借金を一本化したい方でも納得して申込み可能です。

おまとめローンの審査が不安な方や、審査の早いおまとめローンを希望する方はぜひ検討してみてください。

銀行系おまとめローンおすすめランキング

銀行系おまとめローンのおすすめランキングは、次のとおりです。

- 1位:東京スター銀行のスターワン乗り換えローン

- 2位:栃木銀行のとちぎんおまとめローンスッキリ

- 3位:西日本シティ銀行のNCB おまとめローン

- 4位:auじぶん銀行カードローンの借り換えコース

- 5位:百十四銀行の114おまとめローン

- 6位:三十三銀行のおまとめローン

- 7位:ろうきんのおまとめローンアシスト500

- 8位:信用金庫のおまとめローン「リンク」

- 9位:愛媛銀行のひめぎんおまとめローン

- 10位:みちのく銀行のおまとめローン「あわせ~る」

- 11位:第四北越銀行のおまとめローン

- 12位:宮崎銀行のみやぎんおまとめ1(ワン)

- 13位:紀陽銀行おまとめローンプラス

- 14位:中国銀行のちゅうぎん おまとめフリーローン

- 15位:福岡銀行のおまとめ・フリーローン(ナイスカバー)

銀行系おまとめローンは審査が厳しい傾向にありますが、通常金利が低い点が強みです。

ただし、融資までに平均7営業日ほどかかるため、急いでいる方には向きません。

おまとめローンおすすめ比較ランキング!消費者金融は融資に積極的

- 借入件数が多くても審査通過する可能性がある

- 総量規制を超えている方でも申込み可能

- 最短即日融資に対応

融資に比較的積極的なおまとめローンをお探しの方には、消費者金融がおすすめです。

通常の場合、借入残高や他社借入件数の多い方は審査に通過しづらくなりますが、消費者金融であれば前向きに検討してもらえます。

消費者金融のような貸金業者では、総量規制に抵触している借り手に対しては借入残高を段階的に減らすための借り換えを推進しているからです。

(1)総量規制に抵触している者の借入残高を段階的に減らしていくための借換えの推進

(規則第 10 条の 23 第1項第1号の2)

総量規制に抵触している借り手が、これまでのリボルビング契約に基づく借入れについて、返済期間が長く、月々の返済負担も少ない、一本の借入れに借り換えることによって、段階的に借入残高を減らすことが可能となる措置を講じる。

消費者金融のおまとめローンは、総量規制の対象外になります。

既存ローンの借入残高が年収の3分の1を超えている方でも、消費者金融のおまとめローンなら申込み可能です。

銀行と比較してお金を借りるまでのスピードが早い点も、消費者金融の特長です。

おまとめローンの場合でも最短即日融資が可能な業者は複数存在するため、今すぐに借入れを一本化したい方にも適しています。

おすすめの消費者金融系おまとめローンを、次にまとめました。

融資スピードや金利など、自身の目的に合わせて検討してみてください。

消費者金融系おまとめローンの金利や利用限度額の一覧は、次のとおりです。

|

種類 |

金利 |

利用限度額 |

即日融資 |

返済期間・回数 |

総量規制以上の借り入れ |

一本化対象 |

|

アイフルのおまとめMAX |

3.0%~17.5% |

1~800万円 |

○ |

最長10年、最大120回 |

○ |

貸金業者 銀行ローン クレジットカードのリボ払い |

|

プロミスのおまとめローン |

6.3%~17.8% |

最大300万円 |

○ |

最長10年、最大120回 |

○ |

消費者金融 クレジットカードのキャッシング |

|

アコムの借り換え専用ローン |

7.7%~18.0% |

1~300万円 |

○ |

最長12年3ヶ月、最大146回 |

○ |

消費者金融 クレジットカードのキャッシング |

|

レイクのレイク de おまとめ |

6.0%~17.5% |

10~500万円 |

○ |

最長10年、最大120回 |

○ |

他社借入金の返済 |

|

SMBCモビットのおまとめローン |

3.0%~18.0% |

最大500万円 |

○ |

最長13年4ヶ月、最大160回 |

○ |

消費者金融 クレジットカードのキャッシング |

|

ORIX MONEY(オリックスマネー)のおまとめローン |

3.0%~17.8% |

50~800万円 |

× |

最長8年、最大96回 |

○ |

消費者金融 銀行カードローン クレジットカードのリボ払い |

|

いつものおまとめローン |

4.8%~18.0% |

1~500万円 |

○ |

最長5年、最大60回 |

○ |

貸金業者 キャッシング |

|

ダイレクトワンのおまとめローン |

4.9%~18.0% |

1~300万円 |

○ |

最長10年、最大120回 |

○ |

貸金業者 銀行カードローン クレジットカードのキャッシング クレジットカードのショッピング/リボ払い |

|

中央リテールのおまとめローン |

10.95%~13.0% |

最大500万円 |

× |

最長10年、最大120回 |

○ |

貸金業者 |

|

アスマイルの借換え・おまとめローン |

6.9%~13.9% |

1~300万円 |

× |

最長10年、最大120回 |

○ |

消費者金融 銀行からの借入れ クレジットカードのキャッシング |

|

キャッシングMOFF(旧キャッシングエニー)のおまとめローン |

5.0~15.0% |

50~500万円 |

○ |

最長10年、最大120回 |

○ |

消費者金融 クレジットカードのキャッシング |

|

ノーローンのおまとめローン |

12.0%~18.0% |

10~400万円 |

○ |

最長8年間、最大96回 |

○ |

消費者金融 クレジットカードのキャッシング |

アイフルのおまとめMAXは銀行ローンやショッピングリボも一本化可能

|

金利 |

3.0%~17.5% |

|---|---|

|

利用限度額 |

1~800万円 |

|

即日融資 |

○ |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利定額返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須ではないが新たな借入れは禁止 |

- 銀行ローンやショッピングリボも一本化可能

- 利用限度額が最大800万円と高額

- 大手消費者金融のなかでは金利が低い

アイフルのおまとめMAXは、一本化の対象になる借入れが多いおまとめローンです。

貸金業者からの借入れしか一本化できない消費者金融が多いなか、アイフルは銀行ローンやクレジットカードのショッピングリボも一本化できます。

利用限度額は最大800万円で、消費者金融系おまとめローンのなかではもっとも高額です。

借入残高が多い方でも、アイフルなら借金を一本化できる可能性が十分あります。

大手消費者金融の中では金利が低い点も、アイフルのおまとめMAXのよい点です。

極力利息を抑えたい方でも、アイフルなら納得して申込めます。

なおアイフルは、他社と異なり銀行の傘下に入っていません。

消費者金融独自の審査が可能なため、融資にも前向きだと期待できます。

他社のおまとめローンで融資を受けられなかった方は、ぜひアイフルのおまとめMAXを検討してみてください。

アイフルのおまとめMAXで借り入れを一本化したシミュレーション

アイフルのおまとめMAXで借金を一本化したシミュレーションは、次のとおりです。

|

おまとめローン利用前 |

|

|

適用金利 |

A社:18.0% B社:17.0% C社:16.0% |

|---|---|

|

借入残高 |

A社:300,000円 B社:600,000円 C社:900,000円 |

|

返済月額 |

A社:11,000円 B社:16,000円 C社:23,000円 合計:50,000円 |

|

おまとめローン利用後 |

|

|

適用金利 |

15.0% |

|---|---|

|

借入残高 |

180万円 |

|

返済月額 |

34,000円 |

参照元:おまとめMAX・かりかえMAX

現在3社から借入れしており月々合計50,000円返済している場合、アイフルのおまとめMAXを利用すれば返済金額を16,000円も安くできます。

プロミスのおまとめローンは既存ローンの解約が不要

|

金利 |

6.3%~17.8% |

|---|---|

|

利用限度額 |

最大300万円 |

|

即日融資 |

○ |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利定額返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

不要 |

- 既存ローンの解約が不要

- 年収以上の借入れが可能

- 自社商品の一本化も可能

プロミスのおまとめローンは、借金を一本化する際に他社解約が不要です。

万が一に備えて既存ローンを残しておきたい方でも、安心して利用できます。

プロミスのおまとめローンは自社商品の一本化にも対応しているため、プロミスで追加融資を受けられなくなった方は、ぜひおまとめローンへの切替えを検討してみてください。

プロミスのおまとめローンは、返済期日を5日・15日・25日・末日から選択できます。

給料日に合わせて返済をおこないやすいため、お金をすぐに使ってしまう方でも安心です。

ただし、追加の借り入れは本当に必要かよく考えて計画的に利用しましょう。

なお、既存ローンへの振り込みはプロミスがおこなうため、自身で手続きをする手間を省けます。

プロミスのおまとめローンで借り入れを一本化したシミュレーション

プロミスのおまとめローンで借金を一本化したシミュレーションは、次のとおりです。

|

おまとめローン利用前 |

|

|

適用金利 |

A社:18.0% B社:18.0% C社:18.0% |

|---|---|

|

借入残高 |

A社:700,000円 B社:800,000円 C社:500,000円 |

|

返済月額 |

A社:17,775円 B社:20,314円 C社:12,696円 合計:50,785円 |

|

おまとめローン利用後 |

|

|

適用金利 |

15.0% |

|---|---|

|

借入残高 |

200万円 |

|

返済月額 |

48,000円 |

参照元:おまとめローン|プロミス公式サイト

シミュレーションをしたところ、現在3社から合計200万円借入れしている方は、プロミスのおまとめローンを利用すれば、月々の返済金額を2,785円安くできるという結果が算出されました。

アコムの借り換え専用ローンは返済月額が一定

|

金利 |

7.7%~18.0% |

|---|---|

|

利用限度額 |

1~300万円 |

|

即日融資 |

○ |

|

返済期間 |

最長12年3ヶ月 |

|

返済回数 |

最大146回 |

|

返済の方式 |

元利均等返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必要 |

- 返済月額が一定

- 返済期間が最長12年3ヶ月と長い

- 審査結果をメールで通知してもらえる

アコムの借り換え専用ローンは、元利均等返済方式で利用できるおまとめローンです。

返済月額が設定されたら完済まで変わらないため、いきなり返済金額が高くなるなどのトラブルはありません。

他の大手消費者金融と比較して返済期間が長い点も、アコムの借り換え専用ローンのよい点です。

大手消費者金融の多くは返済期間を最長10年にしていますが、アコムは最長12年3ヶ月のため毎月の返済負担を軽減できます。

アコムでは、希望に応じて審査結果をメールで通知することも可能です。

オペレーターに電話で相談すれば対応してもらえるため、家族にバレずにおまとめローンを利用したい方はぜひ活用してみてください。

アコムの借り換え専用ローンで借り入れを一本化したシミュレーション

アコムの借り換え専用ローンで借金を一本化したシミュレーションは、次のとおりです。

|

おまとめローン利用前 |

|

|

適用金利 |

A社:16.0% B社:17.0% C社:18.0% |

|---|---|

|

借入残高 |

A社:300,000円 B社:400,000円 C社:500,000円 |

|

返済月額 |

A社:9,000円 B社:12,000円 C社:15,000円 合計:36,000円 |

|

おまとめローン利用後 |

|

|

適用金利 |

15.0% |

|---|---|

|

借入残高 |

120万円 |

|

返済月額 |

24,000円 |

参照元:【アコム公式】借換え専用ローン

シミュレーションの結果、現在3社から合計120万円借入れしている方は、アコムの借り換え専用ローンを利用すれば、月々の返済金額を12,000円も安くできるという結果が算出されました。

レイクのレイク de おまとめは比較的新しい商品のため融資に前向きと考えられる

|

金利 |

6.0%~17.5% |

|---|---|

|

利用限度額 |

10~500万円 |

|

即日融資 |

○ |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利定額返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須 |

- 新しい商品のため融資に前向きだと期待できる

- 利用限度額は500万円と高め

- 100万円以上の借入れは金利15.0%以下

レイクのレイクdeおまとめは、2021年12月にリリースされたおまとめローンです。

まだ新しい商品のため、新規顧客の獲得に前向きだと期待できます。

レイクのレイクdeおまとめは総量規制の例外商品で、借入残高が年収の3分の1に達している方でも利用可能です。

Q.年収の1/3を超える借入れがありますが、おまとめローンへの申込みは可能ですか?

A.おまとめローン「レイク de おまとめ」は総量規制の例外商品ですので、お申込み可能です。

利用限度額は最大500万円で、消費者金融系おまとめローンのなかでは高額の部類に入ります。

なお、100万円以上の借入れは金利が15.0%以下になります。

低金利で借金を一本化したい方は、ぜひレイクのレイクdeおまとめを検討してみてください。

レイクのレイク de おまとめで借り入れを一本化したシミュレーション

レイクのレイクdeおまとめで借金を一本化したシミュレーションは、次のとおりです。

|

おまとめローン利用前 |

|

|

適用金利 |

A社:18.0% B社:17.0% C社:16.0% |

|---|---|

|

借入残高 |

A社:200,000円 B社:500,000円 C社:800,000円 |

|

返済月額 |

A社:8,000円 B社:15,000円 C社:24,000円 合計:47,000円 |

|

おまとめローン利用後 |

|

|

適用金利 |

15.0% |

|---|---|

|

借入残高 |

150万円 |

|

返済月額 |

30,000円 |

参照元:【レイク公式】レイク de おまとめ(貸金業法に基づくおまとめローン) | カードローン・キャッシングのレイク

シミュレーションした結果、現在3社から合計150万円借入れしている方は、レイクのレイクdeおまとめを利用すれば、月々の返済金額を17,000円も安くできるという結果が算出されました。

SMBCモビットのおまとめローンは毎月の返済でVポイントが貯まる

|

金利 |

3.0%~18.0% |

|---|---|

|

利用限度額 |

最大500万円 |

|

即日融資 |

○ |

|

返済期間 |

最長13年4ヶ月 |

|

返済回数 |

最大160回 |

|

返済の方式 |

元利定額返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須 |

- 毎月の返済でVポイントが貯まる

- 返済期間が最長13年4ヶ月と長い

SMBCモビットのおまとめローンは、2022年2月にリリースされた、まだ新しい金融商品です。

SMBCモビットのおまとめローンの魅力は、毎月の返済でVポイントが貯まる点です。

支払った利息200円につき1ポイント貯まり、ポイントは返済にも利用できます。

少しでもお得におまとめローンを利用したい方は、ぜひSMBCモビットを検討してみてください。

返済期間は最長13年4ヶ月と長めで、毎月の返済金額を抑えたい方でも納得して申込めます。

注意点として、SMBCモビットのおまとめローンに申込めるのは、モビットカード会員のみです。

貸金業法施行規則第10条の23第1項第1号の2に基づく商品です。すでに当社とご契約いただいているお客さまが対象となります。

まだ会員になっていない方は、まずは通常のカードローンを契約してからおまとめローンに申込みましょう。

SMBCモビットのおまとめローンで借り入れを一本化したシミュレーション

SMBCモビットのおまとめローンで借金を一本化したシミュレーションは、次のとおりです。

|

おまとめローン利用前 |

|

|

適用金利 |

A社:18.0% B社:18.0% C社:17.0% |

|---|---|

|

借入残高 |

A社:300,000円 B社:400,000円 C社:500,000円 |

|

返済月額 |

A社:11,000円 B社:12,000円 C社:13,000円 合計:36,000円 |

|

おまとめローン利用後 |

|

|

適用金利 |

14.0% |

|---|---|

|

借入残高 |

120万円 |

|

返済月額 |

30,000円 |

参照元:おまとめローンのご紹介:キャッシング、カードローン、ローンはSMBCモビット

シミュレーションの結果、現在3社から合計120万円借入れしている方は、SMBCモビットのおまとめローンを利用すれば、月々の返済金額を6,000円も安くできるという結果が算出されました。

ORIX MONEY(オリックスマネー)のおまとめローンは他社借入の残高証明書が原則不要

|

金利 |

3.0%~17.8% |

|---|---|

|

利用限度額 |

50~800万円 |

|

即日融資 |

× |

|

返済期間 |

最長8年 |

|

返済回数 |

最大96回 |

|

返済の方式 |

元利込定額返済/ボーナス返済可 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

不要 |

- 他社借入の残高証明書が原則不要

- 銀行カードローンやクレジットカードのリボ払いも一本化可能

- おまとめローンの借入れ診断を利用可能

ORIX MONEY(オリックスマネー)のおまとめローンは、他社借入の残高証明書が原則不要です。

一般的におまとめローンでは、残高証明書の提出を求められるケースが多い傾向にあります。

提出書類を極力少なくしたい方は、ORIX MONEY(オリックスマネー)のおまとめローンを検討してみてください。

ORIX MONEY(オリックスマネー)のおまとめローンでは、銀行カードローンやクレジットカードのリボ払いも一本化対象です。

リボ払いはキャッシングもショッピングも対象のため、クレジットカードを使いすぎて返済に困っている方に適しています。

公式サイトでおまとめローンの借入れ診断を受けられる点も、ORIX MONEY(オリックスマネー)の強みです。

融資を受けられる可能性が高いか事前に確認しておきたい方は、ぜひ活用してみてください。

ORIX MONEY(オリックスマネー)のおまとめローンで借り入れを一本化したシミュレーション

ORIX MONEY(オリックスマネー)のおまとめローンで借金を一本化したシミュレーションは、次のとおりです。

|

おまとめローン利用前 |

|

|

適用金利 |

A社:17.0% B社:16.0% C社:18.0% |

|---|---|

|

借入残高 |

A社:600,000円 B社:700,000円 C社:400,000円 |

|

返済月額 |

A社:14,912円 B社:17,023円 C社:10,157円 合計:42,092円 |

|

おまとめローン利用後 |

|

|

適用金利 |

13.0% |

|---|---|

|

借入残高 |

170万円 |

|

返済月額 |

38,680円 |

参照元:ORIX MONEYおまとめローン | ORIX MONEY(オリックスマネー) | 【公式サイト】カードローンならオリックス・クレジット株式会社

シミュレーションの結果、現在3社から合計170万円借入れしている方は、ORIX MONEY(オリックスマネー)のおまとめローンを利用すれば、月々の返済金額を3,412円安くできるという結果が算出されました。

いつものおまとめローンは自宅への郵送物なしで契約可能

|

金利 |

4.8%~18.0% |

|---|---|

|

利用限度額 |

1~500万円 |

|

即日融資 |

○ |

|

返済期間 |

最長5年 |

|

返済回数 |

最大60回 |

|

返済の方式 |

元利均等返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須 |

- 自宅への郵送物なしで契約可能

- 返済月額が一定

- 利用限度額は500万円と高め

いつものおまとめローンは、自宅への郵送物なしで契約できる点が魅力です。

ローンカードや契約書や利用明細を自宅に郵送されると困る方でも、安心して申込めます。

元利均等返済方式で返済月額が一定な点も、いつものおまとめローンのよい点です。

支出の管理がしやすいため、返済日にお金が足りなくて困るという事態が起きづらい傾向にあります。

利用限度額は最大500万円で、中小消費者金融にしては高額です。

ただし、資本金の少ない中小消費者金融ゆえ、金利があまり低くならない点には注意しておきましょう。

家族にバレずに借金を一本化したい方や、返済月額が一定のおまとめローンをお探しの方におすすめします。

ダイレクトワンのおまとめローンは年齢制限の上限なしで申込める

|

金利 |

4.9%~18.0% |

|---|---|

|

利用限度額 |

1~300万円 |

|

即日融資 |

○ |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利均等返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須 |

- 年齢制限の上限がない

- スルガ銀行グループで安心

- 銀行カードローンやクレジットカードのリボ払いも一本化可能

スルガ銀行グループの連結子会社であるダイレクトワンのおまとめローンは、年齢制限の上限が設けられていない点が魅力です。

多くの消費者金融系おまとめローンでは、申込み対象年齢が20~69歳に制限されています。

年齢が原因でおまとめローンに申込めなかった方でも、ダイレクトワンのおまとめローンなら契約できるかもしれません。

ただし、上限がない代わりに、年齢制限の下限が25歳になっている点に注意しておきましょう。

貸金業者からの借金のみでなく、銀行カードローンやクレジットカードのリボ払いも一本化可能なのもよい点です。

ダイレクトワンは即日融資にも対応しており、店頭窓口で申込めば最短30分でローンカードが発行されます。

ただし、店頭窓口は次の県にしかないため、お住まいの地域によっては即日融資を受けられません。

- 静岡県

- 山梨県

- 愛知県

- 東京都

- 神奈川県

上記の県以外にお住まいで、即日で借金を一本化したい高齢者の方におすすめします。

中央リテールのおまとめローンは窓口担当者が全員国家資格取得済みで安心

|

金利 |

10.95%~13.0% |

|---|---|

|

利用限度額 |

最大500万円 |

|

即日融資 |

× |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利均等返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須 |

- おまとめローンの専門業者

- 窓口の担当者は全員国家資格を取得済み

- 上限金利は13.0%と低め

中央リテールは、おまとめローンを専門としている中小消費者金融です。

窓口の担当者は全員、貸金業務取扱主任者という国家資格を取得済みで、安心して返済の相談ができます。

取り扱い商品がおまとめローンのみで、審査が比較的早く完了する点も強みです。

申込みから最短2時間で審査結果が通知され、最短翌営業日には融資を受けられます。

公式サイトにはクイック診断が用意されており、融資を受けられる可能性が高いか事前に確認可能です。

中央リテールのおまとめローンの上限金利は13.0%と低めに設定されています。

借入残高があまり多くない方は、中央リテールの利用によって利息を減らせるかもしれません。

一方で最低金利は10.95%と高く、高額融資を希望する方には不向きです。

借入残高はあまり多くないものの複数社から借入れしており、返済をひとつにまとめたい方におすすめします。

アスマイルの借換え・おまとめローンは契約日から30日間無利息

|

金利 |

6.9%~13.9% |

|---|---|

|

利用限度額 |

1~300万円 |

|

即日融資 |

× |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利均等返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須 |

- 契約日から30日間無利息

- 初回の返済日は契約日から40~75日の範囲で設定

- 金利は6.9%~13.9%と低め

アスマイルの借換え・おまとめローンの魅力は、契約日から30日間無利息で利用できる点です。

おまとめローンには無利息期間がないケースが一般的のため、利息を極力抑えたい方にはアスマイルをおすすめします。

初回の返済日は契約日から40~75日の範囲で設定される点も、アスマイルのよい点です。

契約から返済までにゆとりを持たせられるため、たちまちお金に余裕がない場合でも安心して利用できます。

金利は6.9%~13.9%と低めに設定されており、既存ローンより利息を減らしたい方にもおすすめです。

利息を最小限に抑えられるおまとめローンをお探しの方は、ぜひ検討してみてください。

キャッシングMOFF(旧キャッシングエニー)のおまとめローンは秘密厳守を徹底しており家族にバレずに借入れ可能

|

金利 |

5.0~15.0% |

|---|---|

|

利用限度額 |

50~500万円 |

|

即日融資 |

○ |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利均等返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須 |

- 顧客の秘密厳守を徹底

- 利用限度額は500万円と高め

- 返済月額が一定

キャッシングMOFF(旧キャッシングエニー)のおまとめローンは、顧客の秘密厳守を徹底している点が強みです(※)。

おまとめローンの利用を家族や職場の人に知られないよう、しっかりと配慮してくれるため、誰にもバレずに借入れしたい方におすすめします。

お客様目線での親身な対応を心がけている点も、キャッシングMOFF(旧キャッシングエニー)の魅力です。

おまとめローンの申込みにあたって不安な点が多い方でも、キャッシングMOFF(旧キャッシングエニー)なら安心して利用できます。

利用限度額は最大500万円で、中小消費者金融のおまとめローンにしては高めの設定です。

借入残高が多めの方でも、借金を一本化できる可能性が十分あります。

返済方式は元利均等返済方式で、完済まで返済月額が変わらないため、元本が減りにくいものの返済計画を立てやすいでしょう。

誰にもバレずにおまとめローンを利用したい方は、ぜひ一度相談してみてください。

ノーローンのおまとめローンは毎月の返済でポイントが貯まる

|

金利 |

12.0%~18.0% |

|---|---|

|

利用限度額 |

10~400万円 |

|

即日融資 |

○ |

|

返済期間 |

最長8年間 |

|

返済回数 |

最大96回 |

|

返済の方式 |

元利均等返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須 |

- 毎月の返済でポイントが貯まる

- 利用限度額は400万円と高め

- 返済月額が一定

ノーローンのおまとめローンは、毎月の返済でポイントが貯まる点が魅力です。

次のコースから好みのものを選択できるため、お得に返済したい方に適しています。

- 楽天ポイントコース

- ネットマイルコース

- Gポイントコース

利用限度額は最大400万円で、中小消費者金融のなかでは高額の設定です。

返済方式は元利均等返済方式となっており、完済まで返済金額が変わりません。

毎月の支出管理が簡単になるため、うっかりお金を使いすぎて返済できないという事態を防ぎやすい傾向にあります。

注意点として、ノーローンのおまとめローンはノーローン会員専用のサービスです。

ノーローン会員になっていない方は、先に通常のカードローンを契約しなければいけません。

2023年5月現在、ノーローンは新規申込みの受付を停止しています。

すぐに借金を一本化したい方は、他社のおまとめローンを検討しましょう。

低金利が魅力!銀行系おまとめローンおすすめ比較ランキング

- 低金利での借入れが可能

- 利用限度額が高め

低金利で借り入れしたい方には、銀行系おまとめローンがおすすめです。

消費者金融の金利が平均3.5%~17.5%なのに対し、銀行は金利が15.0%以下に設定されています。

現在利用しているローンの金利が18.0%以上の場合は、銀行系おまとめローンを検討してみることもひとつの手です。

ただし、銀行系おまとめローンでは過剰貸付を防止するために、近年与信審査が厳格化されています。

2.健全な消費者金融市場の形成に向けた審査態勢等の整備

各会員銀行は、消費者向け貸付けに際し、利用者利便と顧客保護の両面に十分配慮し、消費者向け貸付けがお客さまにとって過剰な借り入れとならないよう、例えば以下の点に留意するとともに、各行がそれぞれの事情に応じた創意工夫によって、健全な消費者金融市場の形成に向けた審査態勢等を構築するよう努める。

したがって、審査を通過する自信がない方にはおすすめできません。

銀行は貸金業法の適用外で、2017年までは借入額の上限がありませんでした。

しかし、2017年以降は自主規制により、貸付上限額を年収の3分の1までに制限する銀行が増えています。

借入残高や借入件数が多いと審査に落ちる可能性が高いため、申込みの際は注意が必要です。

借入件数が2件未満かつ借入残高が年収の3分の1未満であれば、銀行系おまとめローンに申込んでみる価値はあります。

また、多重債務からの救済目的で借り入れを希望している場合、状況によっては考慮してもらえる可能性も否定はできません。

自身の借入件数や借入残高が把握できていない場合は、JICCやCICなどの個人信用情報機関に問い合わせてみましょう。

ただし、CICは来社での開示サービスを終了しているため、Webから開示請求をおこなう必要があります。

銀行系おまとめローンの金利や利用限度額の一覧は、次のとおりです。

|

種類 |

金利 |

利用限度額 |

即日融資 |

返済期間・回数 |

総量規制以上の借り入れ |

一本化対象 |

|

東京スター銀行のスターワン乗り換えローン |

9.8%~14.6% |

30~1,000万円 |

× |

最長10年、最大120回 |

△ |

金融機関からの無担保個人向けローン |

|

栃木銀行のとちぎんおまとめローンスッキリ |

6.8%~14.6% |

10~500万円 |

× |

最長10年、最大120回 |

△ |

用途自由 |

|

西日本シティ銀行のNCB おまとめローン |

4.5%~15.0% |

10~500万円 |

× |

最長15年、最大180回 |

△ |

利用中のローンなど |

|

auじぶん銀行カードローンの借り換えコース |

0.98%~12.5% |

100~800万円 |

× |

1年ごとに自動更新、最大回数設定なし |

× |

用途自由 |

|

百十四銀行の114おまとめローン |

4.8%~14.5% |

1~500万円 |

× |

最長15年、最大180回 |

○ |

用途自由 |

|

三十三銀行のおまとめローン |

9.8%~14.8% |

10~500万円 |

× |

最長10年、最大120回 |

△ |

金融機関からの無担保個人向けローン 各種商品購入ローン |

|

ろうきんのおまとめローンアシスト500 |

5.0% |

最大500万円 |

× |

最長10年、最大120回 |

○ |

利用中のローンなど |

|

信用金庫のおまとめローン「リンク」 |

7.0%~11.0% |

最大500万円 |

× |

最長10年、最大120回 |

○ |

利用中のローンなど |

|

愛媛銀行のひめぎんおまとめローン |

5.8%~14.5% |

10~500万円 |

× |

最長10年、最大120回 |

△ |

利用中のローンなど |

|

みちのく銀行のおまとめローン「あわせ~る」 |

4.5%~14.5% |

10~500万円 |

× |

最長10年、最大120回 |

△ |

金融機関からの借入金 |

|

第四北越銀行のおまとめローン |

6.8%~14.5% |

10~500万円 |

× |

最長10年、最大120回 |

△ |

用途自由 |

|

宮崎銀行のみやぎんおまとめ1(ワン) |

4.0%~14.5% |

10~500万円 |

× |

最長15年、最大180回 |

△ |

利用中のローンやクレジットカードなど |

|

紀陽銀行おまとめローンプラス |

6.5%~14.0% |

10~500万円 |

× |

最長10年、最大120回 |

△ |

利用中のローン キャッシングやリボ払い |

|

中国銀行のちゅうぎん おまとめフリーローン |

3.2%~14.5% |

10~500万円 |

× |

最長15年、最大180回 |

△ |

利用中のローン キャッシングやリボ払い |

|

福岡銀行のおまとめ・フリーローン(ナイスカバー) |

5.9%~12.9% |

10~500万円 |

× |

最長15年、最大180回 |

△ |

用途自由 |

東京スター銀行のスターワン乗り換えローンは勤続年数1年未満でも申込み可能

|

金利 |

9.8%~14.6% |

|---|---|

|

利用限度額 |

30~1,000万円 |

|

即日融資 |

× |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利均等月賦返済 |

|

総量規制以上の借り入れ |

△ |

|

他社の解約 |

不要 |

- 勤続年数1年未満でも申込み可能

- 契約社員、派遣社員の方でも申込み可能

- 利用限度額は最大1,000万円と高額

東京スター銀行のスターワン乗り換えローンは、勤続年数1年未満の方でも申込めるおまとめローンです。

東京スター銀行の公式サイトにも、次のように記載されています。

Q.会社勤続年数が1年未満でも利用できますか?

A.はい。お申し込みいただけます。

債務者向け商品であるおまとめローンは貸し倒れのリスクが高いため、申込み条件に勤続年数の指定があるケースが多く見られます。

勤続年数1年未満でも借りられる銀行系おまとめローンは少ないので、東京スター銀行ならではの強みだといえます。

なお、正社員のみでなく契約社員や派遣社員の方でも申込み可能です。

利用限度額は最大1,000万円と高額で、借入残高が多い方でも借金の一本化に成功する可能性が十分あります。

高額融資を希望するものの勤続年数が原因で他社ローンに申込めない方は、ぜひ検討してみてください。

栃木銀行のとちぎんおまとめローンスッキリは借入金の使用用途が自由

|

金利 |

6.8%~14.6% |

|---|---|

|

利用限度額 |

10~500万円 |

|

即日融資 |

× |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利均等毎月返済 |

|

総量規制以上の借り入れ |

△ |

|

他社の解約 |

必須 |

- 既存ローンの返済以外にも借入金を使用可能

- 最短当日に審査結果がわかる

- 返済月額が一定

栃木銀行のとちぎんおまとめローンスッキリは、借入金の使用用途が原則自由なおまとめローンです。

資金使途は自由であり、おまとめ以外にもご利用頂ける商品です。

通常の場合、おまとめローンの借入金は既存ローンの返済にしか使用できません。

借金を一本化する際に生活費も一緒に借りたい方は、栃木銀行のとちぎんおまとめローンスッキリを検討しましょう。

栃木銀行のとちぎんおまとめローンスッキリであれば、借入金を次のような形で使用できます。

最短当日に審査結果がわかる点も、栃木銀行のとちぎんおまとめローンスッキリの強みです。

比較的審査が早い銀行系おまとめローンをお探しの方は、ぜひ検討してみてください。

返済方式は元利均等毎月返済で、完済まで返済月額が変わりません。

毎月の支出管理が苦手な方でも、返済の管理がしやすい傾向にあります。

注意点として、栃木銀行のとちぎんおまとめローンスッキリは、居住地または勤務先が栃木銀行の営業区域内の方しか利用できません。

栃木銀行の営業区域外の方は、他社のおまとめローンを検討しましょう。

西日本シティ銀行のNCB おまとめローンは無担保型と不動産担保型から選択可能

|

金利 |

4.5%~15.0% |

|---|---|

|

利用限度額 |

10~500万円 |

|

即日融資 |

× |

|

返済期間 |

最長15年 |

|

返済回数 |

最大180回 |

|

返済の方式 |

元利金均等毎月返済 |

|

総量規制以上の借り入れ |

△ |

|

他社の解約 |

不要 |

- 無担保型と不動産担保型から選択可能

- 返済期間が最長15年

- 返済月額が一定

西日本シティ銀行のNCBおまとめローンは、無担保型以外に不動産担保型も選択可能です。

どちらを選択しても金利は変わりませんが、不動産担保型は利用限度額が最大1,500万円になり、返済期間も最長20年に延びます。

担保に入れられる土地や自宅をお持ちの方で、高額融資をご希望の場合はぜひ検討してみてください。

西日本シティ銀行のNCBおまとめローンは、無担保型を選択した場合でも返済期間は最長15年と長めの設定です。

月々の返済金額を安く抑えることも可能なため、無理のない返済計画を立てたい方にもおすすめします。

返済方式は元利金均等毎月返済で、完済まで返済月額が変わらないのもよい点です。

注意点として西日本シティ銀行のNCBおまとめローンは、店舗の近くにお住まいの方以外は申込めません。

なお、東京と大阪の店舗ではおまとめローンの取り扱いがないため、注意が必要です。

土地や自宅を担保にして、おまとめローンを借りたい方におすすめします。

auじぶん銀行カードローンの借り換えコースはau限定割で金利が優遇される

|

金利 |

0.98%~12.5% |

|---|---|

|

利用限度額 |

100~800万円 |

|

即日融資 |

× |

|

返済期間 |

1年ごとに自動更新 |

|

返済回数 |

- |

|

返済の方式 |

残高スライドリボルビング方式 |

|

総量規制以上の借り入れ |

× |

|

他社の解約 |

必要な場合あり |

- ネット銀行ならではの低金利

- au IDの取得で金利優遇を受けられる

- 提携ATMの手数料無料

auじぶん銀行カードローンの借り換えコースは、ネット銀行ならではの低金利で利用できます。

通常の金利は1.48%~17.5%ですが、au IDを取得のうえ借り換えコースを選択した場合、0.98%~12.5%になり非常にお得です。

auの携帯電話を利用していない方でも、au Webポータルのトップでau IDを取得できます。

お得に借金を一本化したい方は、ぜひ検討してみてください。

ただし、借り換えコースを利用するためには、希望限度額100万円以上で申込む必要があります。

審査により利用限度額が100万円未満になった場合、誰でもコースの金利が適用されるため注意が必要です。

auじぶん銀行カードローンは、提携ATMを利用すれば借入時も返済時も手数料がかかりません。

手数料無料のATMは次のとおりです。

- 三菱UFJ銀行

- セブン銀行

- ローソン銀行

- イーネット銀行

- ゆうちょ銀行

低金利で借金を一本化できる金融機関をお探しの方や、100万円以上の利用限度額を希望する方におすすめします。

百十四銀行の114おまとめローンは勤続年数1年未満、パートやアルバイトでも申込み可能

|

金利 |

4.8%~14.5% |

|---|---|

|

利用限度額 |

1~500万円 |

|

即日融資 |

× |

|

返済期間 |

最長15年 |

|

返済回数 |

最大180回 |

|

返済の方式 |

元利均等返済方式 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

不要 |

- 勤続年数1年未満、パートやアルバイトでも申込み可能

- 300万円までの契約なら収入証明書の提出は原則不要

銀行系おまとめローンは貸付条件が厳しい傾向にあり、職業や勤続年数の制限があるケースが一般的です。

しかし百十四銀行の114おまとめローンは勤続年数1年未満の方やパートやアルバイトの方でも申込めます。

銀行系おまとめローンを利用したいものの、職業や勤続年数が原因で貸付条件を満たせない方でも、百十四銀行なら契約できるかもしれません。

300万円までの契約なら収入証明書の提出が原則不要な点も、百十四銀行の114おまとめローンのよい点です。

提出書類をできるだけ少なくしたい方は、ぜひ検討してみてください。

三十三銀行のおまとめローンは借入総額の20%以内ならカードローンの同時申込みが可能

|

金利 |

9.8%~14.8% |

|---|---|

|

利用限度額 |

10~500万円 |

|

即日融資 |

× |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

毎月元利均等返済方式 |

|

総量規制以上の借り入れ |

△ |

|

他社の解約 |

必須 |

- カードローンの同時申込みが可能

- 団体信用生命保険に加入

- 可能返済月額が一定

三十三銀行のおまとめローンは、借入れ総額の20%以内であればカードローンの同時申込みが可能です。

おまとめローン利用時は新たな借入れができない金融機関が多いため、カードローンに申込めるのは三十三銀行ならではの強みだといえます。

仮に三十三銀行のおまとめローンで100万円借入れする場合、カードローンの利用限度額は20万円です。

三十三銀行のおまとめローンを利用する方は、団体信用生命保険に加入もできます。

ガンと診断されたり高度障害になったりしたらローン残高が0円になるため、万が一に備えたい方でも安心です。

三十三銀行のおまとめローンは毎月元利均等返済方式で、完済まで返済月額が変わりません。

支出管理がしやすくなるため、うっかり返済用のお金を使ってしまうことがなくなると期待できます。

三十三銀行のおまとめローンの難点は、貸付条件が厳しい点です。

おまとめローンを利用するためには、次の条件をすべて満たす必要があります。

- 申込時の年齢が満20歳以上満60歳未満、完済時の年齢が満65歳以下の方

- 居住地または勤務地が三十三銀行の営業区域内の方

- 勤続年数2年以上で、前年度の年収が300万円以上の給与所得者の方

- 外国籍の場合は永住許可を受けている方

- 保証会社の保証が受けられる方

三十三銀行のような名前に数字が入っている銀行は、国立銀行条例にもとづいて設立されている国立銀行です。

借入先としての信頼性は高いですが、その分貸付条件も厳しい点に注意しておきましょう。

ろうきんのおまとめローンアシスト500は金利5.0%で借入れ可能

|

金利 |

5.0% |

|---|---|

|

利用限度額 |

最大500万円 |

|

即日融資 |

× |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利均等毎月返済、元利均等加算併用返済 |

| 総量規制以上の借り入れ |

○ |

|

他社の解約 |

必須 |

- 5.0%の低金利で利用可能

- 完済時の年齢が満76歳未満なら申込み可能

ろうきんのおまとめローンアシスト500は、金利5.0%で借入れできる点が特長です。

低金利のおまとめローンをお探しの方でも、納得して申込めます。

他社と異なり高齢者への貸付に前向きな点も、ろうきんのおまとめローンアシスト500のよい点です。

返済が長期間にわたるおまとめローンでは、65歳以上の方は申込めないケースが多く見られます。

しかし、ろうきんのおまとめローンアシスト500は、完済時の年齢が76歳未満であれば利用可能です。

年齢が原因で他社に申込めなかった方は、ぜひ検討してみてください。

ただし、おまとめローンアシスト500を利用するためには、次の条件を満たす必要があります。

- ろうきんの団体会員

- 申込時の年齢が満18歳以上

- 完済時の年齢が満76歳未満

- 勤続年数が1年以上

- 前年度の税込年収が150万円以上

- ろうきんの審査基準を満たしている

ろうきんは都道府県によって店舗が異なるため、地域ごとに取り扱っている商品も異なります。

ろうきんのおまとめローンアシスト500は、東北労働金庫が取り扱っている金融商品です。

東北地方以外の方でろうきんのおまとめローンを利用したい方は、お住まいの地域のろうきんを利用しましょう。

信用金庫のおまとめローン「リンク」は契約後6ヶ月間の元金返済据置期間があって安心

|

金利 |

7.0%~11.0% |

|---|---|

|

利用限度額 |

最大500万円 |

|

即日融資 |

× |

|

返済期間 |

最長10年 |

|

返済回数 |

最大120回 |

|

返済の方式 |

元利均等返済、元金均等返済 |

|

総量規制以上の借り入れ |

○ |

|

他社の解約 |

不要 |

- 契約後6ヶ月間は利息分の支払いのみでOK

- 完済時の年齢が満75歳以下なら申込み可能

信用金庫のおまとめローン「リンク」には、契約後6ヶ月間は元金の返済を待ってもらえる、元金返済据置期間が設けられています。

元金返済据置期間は利息分の支払いのみでよく、仕事を始めたばかりでたちまち支払いが苦しい方でも安心です。

完済時の年齢が満75歳以下の方なら申込める点も、信用金庫のおまとめローン「リンク」の魅力だといえます。

年齢が原因でおまとめローンの利用を諦めていた方は、ぜひ検討してみてください。

信用金庫のおまとめローンは、店舗ごとに取り扱い商品が異なります。

なお、信用金庫のおまとめローン「リンク」は、多摩信用金庫の金融商品です。

居住地や勤務地が、多摩地域およびその周辺の方以外は申込めません。

多摩地域以外の方は、お住まいの地域にある信用金庫のおまとめローンを利用しましょう。

信用金庫が提供するおまとめローンの一覧

信用金庫が提供するおまとめローンの金利や利用限度額を、次にまとめました。

|

店舗 |

おまとめローン |

金利 |

利用限度額 |

|---|---|---|---|

|

大阪信用金庫 |

おまとめONE'S LOAN |

9.8%~13.8% | 10~500万円 |

|

のと共栄信用金庫 |

おまとめローン |

7.5%~13.5% | 10~500万円 |

|

碧海信用金庫 |

へきしん「フリープラン」 |

4.0%~12.0% | 1~500万円 |

| 高松信用金庫 | おまとめフリーローン「イントゥワン」 | 4.5%~14.5% | 10~1,000万円 |

| 飯田信用金庫 | おまとめローン「まとめ隊」 | 9.8%~14.5% | 10~500万円 |

| 甲府信用金庫 | 甲しんおまとめローン | 9.8%~14.5% | 10~500万円 |

自身の居住地にある信用金庫が見つからなかった場合は、全国信用金庫協会が提供する全国の信用金庫のご紹介ページで検索可能です。

地図から簡単に最寄りの店舗を見つけられるため、ぜひ活用してみてください。

愛媛銀行のひめぎんおまとめローンは育児・介護休業中でも融資を受けられる可能性がある

|

金利 |

5.8%~14.5% |

|---|---|

|

利用限度額 |

10~500万円 |

| 即日融資 | × |

| 返済期間 | 最長10年 |

| 返済回数 | 最大120回 |

| 返済の方式 | 元利均等月賦返済方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 必須 |

- 育児・介護休業中でも申込み可能

- 金利は5.8%~14.5%と低め

愛媛銀行のひめぎんおまとめローンは、育児・介護休業中の方でも融資を検討してもらえる点が特長です。

公式サイトにも次のように記載されています。

当行では、育児・介護休業等の取得のみをもって一律に各種ローンのお申込みを謝絶することはございません。

また、休業等の取得によりご返済計画などにお困りの場合には、お気軽にご相談ください。

銀行系おまとめローンでは、休業中は無職と同じ扱いになるケースがほとんどです。

現在休業しており他社で融資を断られた方は、ひめぎんおまとめローンを検討してみてください。

保証会社は、オリックス・クレジット株式会社またはライフカード株式会社です。

いずれも信販会社のため、銀行系おまとめローンのなかでは比較的融資に前向きだと期待できます。

金利は5.8%~14.5%で、低金利のおまとめローンを探している方でも納得して申込み可能です。

注意点として、愛媛銀行のひめぎんおまとめローンはWEB完結で申込めません。

WEBでの事前審査が完了したら、最寄りの店舗に来店して契約をする必要がある点に注意が必要です。

みちのく銀行のおまとめローン「あわせ~る」は在籍確認の電話で金融機関名を名乗らない

|

金利 |

4.5%~14.5% |

|---|---|

| 利用限度額 | 10~500万円 |

| 即日融資 | × |

| 返済期間 | 最長10年 |

| 返済回数 | 最大120回 |

| 返済の方式 | 元利均等返済方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 必須 |

- 在籍確認の電話で金融機関名を名乗らない

- 返済月額が一定

みちのく銀行のおまとめローン「あわせ~る」は、電話で在籍確認を実施する際、担当者の個人名で連絡をする点が特長です。

金融機関名は名乗らないため、職場の方にローンの利用がバレづらい傾向にあります。

申込者のプライバシーに配慮した電話連絡は、大手消費者金融では一般的です。

一方銀行は、在籍確認の際に金融機関名を名乗るケースが多い傾向にあります。

プライバシーにも配慮した銀行系おまとめローンをお探しの方は、ぜひみちのく銀行のおまとめローン「あわせ~る」を検討してみてください。

返済方式は元利均等返済方式で、完済まで返済月額が変わらないのもよい点です。

なお、みちのく銀行では「あわせ~る」の他に「らくらく応援隊」というおまとめローンも提供されています。

みちのく銀行のおまとめローン「あわせ〜る」と「らくらく応援隊」の違い

みちのく銀行のおまとめローンの「あわせ~る」と「らくらく応援隊」の違いを、次にまとめました。

|

おまとめローン「あわせ~る」 |

おまとめローン「らくらく応援隊」 |

|

|

対象年齢 |

申込時・借入時満20歳以上69歳以下、最終返済時満75歳以下 | 申込時満20歳以上、完済時満75歳以下 |

| 対象職業 | パート・アルバイトの方も申込み可能 | パート・アルバイト・専業主婦の方も申込み可能 |

| 借入金の使い道 |

みちのく銀行および他金融機関の借入返済資金 自由資金としても利用可能 親族名義の借入返済資金に利用不可

|

他金融機関の借入返済資金 自由資金としても利用可能(※) 親族名義の借入返済資金にも利用可能

|

| 返済日 | 毎月6日、16日のいずれか |

毎月1~28日の一定日 |

「あわせ~る」はみちのく銀行で借入れしている方や、自由資金も借入れしたい方に適しています。

「らくらく応援隊」は、専業主婦の方や親族名義の借金も一本化したい方におすすめです。

第四北越銀行のおまとめローンは利用限度額300万円以下の場合は収入証明書が不要

|

金利 |

6.8%~14.5% |

|---|---|

| 利用限度額 | 10~500万円 |

| 即日融資 | × |

| 返済期間 | 最長10年 |

| 返済回数 | 最大120回 |

| 返済の方式 | 元利均等返済方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 必須 |

- 利用限度額300万円以下なら収入証明書が原則不要

- 最短即日に受付審査回答

第四北越銀行のおまとめローンは、利用限度額が300万円以下の場合、収入証明書の提出が原則不要です。

公式サイトにも次のように記載されています。

お借り入れ金額が300万円以内の場合は原則不要です。提出が必要な場合は当行から連絡いたします。

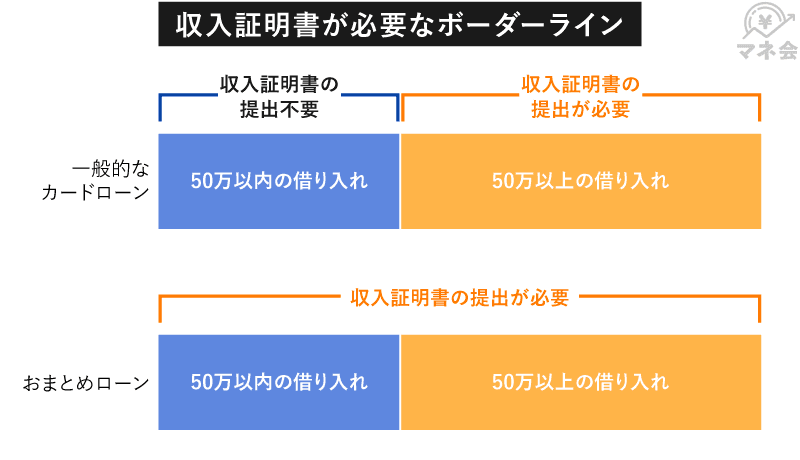

貸金業法が適用される消費者金融では、限度額50万円以上または他社借入との合計金額が100万円以上の場合、収入証明書の提出が必要です。

一方銀行は貸金業法の対象外で、収入証明書の提出が義務付けられていません。

しかし、過剰貸付を防止するため収入証明書の提出を必須にしている銀行系おまとめローンがほとんどです。

収入に対して借入残高が高額で収入証明書の提出が不安な方は、第四北越銀行のおまとめローンを検討してみましょう。

最短即日で受付と審査回答が可能な点も、第四北越銀行のよい点です。

融資までには最短1週間ほどかかりますが、極力早く審査結果を知りたい方におすすめします。

宮崎銀行のみやぎんおまとめ1(ワン)は24時間365日いつでもWEBから申込み可能

|

金利 |

4.0%~14.5% |

|---|---|

| 利用限度額 | 10~500万円 |

| 即日融資 | × |

| 返済期間 | 最長15年 |

| 返済回数 | 最大180回 |

| 返済の方式 | 毎月元利均等返済方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 必須 |

- 24時間365日いつでもWEBから申込み可能

- パートやアルバイトの方でも融資を受けられる

宮崎銀行のみやぎんおまとめ1(ワン)は、地方銀行にしては珍しくWEB申込みに対応しているおまとめローンです。

店舗の営業時間を気にしなくてよいため、日中はなかなか時間が取れない方に適しています。

ただし、契約の際は店舗に来店しなければならない点に注意しておきましょう。

なお、申込みから融資までにかかる期間は通常1週間ほどです。

宮崎銀行のみやぎんおまとめ1(ワン)は、パートやアルバイトの方でも申込めます。

勤続年数の指定もないため、貸付条件が比較的易しい銀行系おまとめローンをお探しの方におすすめです。

紀陽銀行おまとめローンプラスは審査結果の通知先を3種類から選択可能

|

金利 |

6.5%~14.0% |

|---|---|

| 利用限度額 | 10~500万円 |

| 即日融資 | × |

| 返済期間 | 最長10年 |

| 返済回数 | 最大120回 |

| 返済の方式 | 毎月元利均等返済 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 必須 |

- 審査結果の通知先を3種類から選択可能

- 完済時の年齢が満80歳以下であれば申込み可能

- パート・アルバイト・主婦でも申込み可能

紀陽銀行おまとめローンプラスは、審査結果の通知先を携帯電話・自宅・勤務先から選択できます。

自身の状況に合わせて通知先を選べるため、家族に内緒でおまとめローンを契約したい方でも安心です。

紀陽銀行おまとめローンプラスは、申込時の年齢が満20歳以上で、完済時の年齢が満80歳以下であれば申込めます。

対象年齢の上限が65歳以下に設定されている銀行も多いため、高齢者の方でも借入れしやすい点は紀陽銀行ならではの強みです。

さらには、パート・アルバイト・主婦の方でも利用可能で、銀行系おまとめローンの中では申込みやすいといえます。

貸付条件があまり厳しくない銀行系おまとめローンをお探しの方は、ぜひ検討してみてください。

中国銀行のちゅうぎん おまとめフリーローンはアルバイトや専業主婦でも申込み可能

|

金利 |

3.2%~14.5% |

|---|---|

| 利用限度額 | 10~500万円 |

| 即日融資 | × |

| 返済期間 | 最長15年 |

| 返済回数 | 最大180回 |

| 返済の方式 | 毎月元利均等分割返済 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 必須 |

- パート・アルバイト・専業主婦でも申込み可能

- 利用限度額300万円以下なら収入証明書は原則不要

- 返済期間は最長15年と長め

中国銀行のちゅうぎんおまとめフリーローンは、パート・アルバイト・専業主婦の方でも申込める点が特長です。

勤続年数の指定もないため、貸付条件が厳しくて他社では融資を受けられなかった方でも、利用できる可能性が十分あります。

利用限度額300万円以下の場合は、収入証明書が原則不要なのもよい点です。

年収に対し借入残高が多く審査が不安な方や、提出書類を極力少なくしたい方は、ぜひ検討してみてください。

返済期間は最長15年で、無理のない返済計画を立てられます。

福岡銀行のおまとめ・フリーローン(ナイスカバー)は年金受給者でも申込み可能

|

金利 |

5.9%~12.9% |

|---|---|

| 利用限度額 | 10~500万円 |

| 即日融資 | × |

| 返済期間 | 最長15年 |

| 返済回数 | 最大180回 |

| 返済の方式 | 元利均等毎月返済 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 必須 |

- 年金受給者でも申込み可能

- 返済期間は最長15年と長め

- 使用用途が自由なお金も同時に借入れ可能

福岡銀行のおまとめ・フリーローン(ナイスカバー)は、パートやアルバイトの方に加え、年金受給者の方でも申込み可能です。

公式サイトにも次のように記載されています。

パート・アルバイト・年金受給者もOK

毎月一定の収入があれば申込可能です

年金受給者は貸付対象外になるおまとめローンも多いため、福岡銀行ならではの強みだといえます。

返済期間は最長15年と長めに設定されており、無理なく返済計画を立てることが可能です。

福岡銀行のおまとめ・フリーローン(ナイスカバー)では、自身が自由に使用できるお金も一緒に借りられます。

借金の一本化のみでなく生活費も一緒に借入れしたい方は、ぜひ検討してみてください。

おまとめに活用できるその他のローンおすすめ比較ランキング

消費者金融・銀行系のおまとめローン以外にも、借金の一本化に活用できるローンは存在します。

- 信販会社系のおまとめローン

- ネット銀行系のカードローン

- 地方銀行のカードローン

とくにおすすめのものを以下にまとめました。

|

種類 |

金利 |

利用限度額 |

即日融資 |

返済期間・回数 |

総量規制以上の借り入れ |

一本化対象 |

| 三井住友カードのカードローン | 年1.5%~15.0% | 最大900万円 | ○ | 最長15年1ヶ月、最大181回 | × | 用途自由 |

| JCB CARD LOAN FAITH | 年4.4%~12.5% | 最大500万円 | × | 最長12年1ヶ月、最大145回 | × | 用途自由 |

| オリックス・クレジットのVIPフリーローン | 年1.7%~17.8% | 30~800万円 | ○ | 最終借入日から最長20年、最大240回 | × | 用途自由 |

| オリックス銀行カードローン | 年1.7%~14.8% | 最大800万円 | × | 1年ごとに自動更新 | △ | 用途自由 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 10~800万円 | 〇 | 1年ごとに自動更新 | △ | 用途自由 |

| イオン銀行カードローン | 年3.8%~13.8% | 10~800万円 | × | 1年ごとに自動更新 | △ | 用途自由 |

| セブン銀行カードローン | 年12.0%~15.0% | 10~300万円 | × | 1年ごとに自動更新 | △ | 用途自由 |

| 三井住友銀行カードローン | 年1.5%~14.5% | 10~800万円 | × | 1年ごとに自動更新 | △ | 用途自由 |

| 三菱UFJ銀行カードローン バンクイック | 年1.8%~14.6% | 10~500万円 | × | 1年ごとに自動更新 | △ | 用途自由 |

| みずほ銀行カードローン | 年2.0%~14.0% | 10~800万円 | × | 1年ごとに自動更新 | ○ | 用途自由 |

| りそな銀行のプレミアムフリーローン | 年6.0~14.0% | 10~500万円 | × | 最長10年、最大120回 | △ | 用途自由(※) |

| ソニー銀行カードローン | 年2.5~13.8% | 10~800万円 | × | 1年ごとに自動更新 | △ | 用途自由 |

| 横浜銀行カードローン | 年1.5%~14.6% | 10~1,000万円 | × | 1年ごとに自動更新 | △ | 用途自由 |

| 千葉銀行のちばぎんフリーローン | 年1.7%~14.8% | 10~800万円 | × | 最長15年、最大180回 | △ | 用途自由 |

| 鹿児島銀行のかぎんローンF | 年4.8%~15.0% | 10~1,000万円 | × | 最長10年、最大120回 | △ | 用途自由 |

クレジットカードを発行する信販会社系のおまとめローンの場合、キャッシング利用分とショッピング利用分の支払いも一本化できるメリットがあります。

また、ネット銀行のカードローンは、人件費や家賃などの経費を削減できるがゆえに利息収入を重視しておらず、低金利で利用できる点が魅力です。

さらに、メガバンクと比較すると審査厳格化の影響をさほど受けていない傾向があります。

地方銀行のカードローンのなかには、おまとめに活用できるものもあります。

銀行系おまとめローンと同じく低金利である点が魅力ですが、審査が比較的厳しく融資までに時間がかかるのと、住むエリアによっては利用できないデメリットがあります。

以下では消費者金融・銀行系のおまとめローン以外で一本化に活用できるおすすめのローンをそれぞれ紹介します。

三井住友カードのカードローンは低金利で借金のおまとめが可能

|

金利 |

1.5%~15.0% |

|---|---|

| 利用限度額 | 最大900万円 |

| 即日融資 | ○ |

| 返済期間 | 最長15年1ヶ月 |

| 返済回数 | 最大181回 |

| 返済の方式 | 元金定額返済 |

| 総量規制以上の借り入れ | × |

| 他社の解約 | 不要 |

- 1.5%~15.0%の低金利で借金のおまとめが可能

- 返済を続けると金利が最大1.2%引き下げられる

- 利用限度額50万円の場合は最短5分でカード発行

三井住友カードのカードローンは、低金利でのおまとめが可能な点が魅力です。

他社は最大金利17.0%以上のケースが多いですが、三井住友カードのカードローンなら1.5%~15.0%で借入れできます。

一般的には、金利15.0%を適用するためには100万円以上の借入れが必要です。

借入残高の合計が100万円以下で極力利息を抑えたい方には、三井住友カードのカードローンをおすすめします。

返済を続けると金利を最大1.2%引き下げてもらえる点も、三井住友カードのカードローンの魅力です。

5年目には金利13.8%で利用できるため、返済が長期間にわたる予定の方には適しています。

なお、利用限度額50万円で申込んだ場合、申込後最短5分でカード発行が可能です。

ただし、最短5分でのカード発行を希望する場合は、19:30までに申込みを完了させる必要があります。

三井住友カードのカードローンで借り入れを一本化したシミュレーション

三井住友カードのカードローンで借金を一本化したシミュレーションは、次のとおりです。

|

おまとめローン利用前 |

|

|

適用金利 |

A社:18.0% B社:18.0% C社:18.0%

|

|---|---|

| 借入残高 |

A社:200,000円 B社:200,000円 C社:100,000円

|

| 返済月額 |

A社:10,000円 B社:7,000円 C社:10,000円 合計:27,000円

|

|

おまとめローン利用後 |

|

|

適用金利 |

15.0% |

|---|---|

| 借入残高 | 500,000円 |

| 返済月額 | 20,000~26,000円ほど |

シミュレーションの結果、現在3社から合計50万円借入れしている方は、三井住友カードのカードローンを利用すれば、月々の返済金額を1,000~7,000円ほど安くできるという結果が算出されました。

JCB CARD LOAN FAITHは4.4%の低金利で500万円の借入れが可能

|

金利 |

4.4%~12.5% |

|---|---|

| 利用限度額 | 最大500万円 |

| 即日融資 | × |

| 返済期間 | 最長12年1ヶ月 |

| 返済回数 | 最大145回 |

| 返済の方式 | 残高スライド元金定額払い、毎月元金定額払い |

| 総量規制以上の借り入れ | × |

| 他社の解約 | 不要 |

- 500万円借りた場合の金利が4.4%

- 最短即日で審査完了

- カード受け取り前の借入れが可能

JCB CARD LOAN FAITHは、低金利で借金を一本化できるカードローンです。

金利は4.4%~12.5%で、利用限度額の上限である500万円借入れした場合は4.4%が適用されます。

借入残高が多く、低金利で借金を一本化したい方は、JCB CARD LOAN FAITHを検討してみてください。

最短即日で審査が完了する点も、JCB CARD LOAN FAITHの強みです。

ローンカードは最短3営業日ほどで届きますが、カード到着前の借入れにも対応しています。

カード到着前の借入れを希望する方は、申込時に借入れ予約サービスに「申込む」を選択しましょう。

最短3日で借入金が振り込まれます。

オリックス・クレジットのVIPフリーローンは最短即日での借入れが可能

- 申込完了から最短60分で審査回答可能!

- 最短即日でお借り入れが可能! 即契(そっけい)郵送物や申込書記入は不要! 便利なWEB契約

- ご契約枠最高800万円

- 実質年率

- 年1.70〜17.80%

- 借入限度額

- 30万円〜800万円

- 審査時間

- 最短60分

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

|

金利 |

1.7%~17.8% |

|---|---|

| 利用限度額 | 30~800万円 |

| 即日融資 | ○ |

| 返済期間 | 最終借入日から最長20年 |

| 返済回数 | 最大240回 |

| 返済の方式 | 新残高スライドリボルビング返済、元利込定額リボルビング返済 |

| 総量規制以上の借り入れ | × |

| 他社の解約 | 不要 |

- 最短即日での借入れが可能

- 利用限度額は最大800万円

- オリックスグループのサービスを優待価格で利用可能

オリックス・クレジットのVIPフリーローンは、最短60分で審査が完了します。

最短即日での借入れが可能なため、今すぐに借金を一本化したい方でも安心です。

利用限度額は最大800万円と高額で、高額融資を希望する方でも納得して申込めます。

さらに嬉しいのが、オリックスグループのサービスを優待価格で利用できる点です。

レンタカーやホテルやレストランで優待を受けられるため、ぜひ活用してみてください。

融資スピードが早く、特典も豊富なカードローンを希望する方におすすめです。

オリックス銀行カードローンはガン保障特約付きプランも選択可能

- 提携ATMご利用手数料0円

- ご利用可能ATM数は全国100,000台以上

- 借入残高10万円以下、返済パターンがBパターンの場合、返済額月々3,000円から

- 実質年率

- 年1.70〜14.80%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

|

金利 |

1.7%~14.8% |

|---|---|

| 利用限度額 | 最大800万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 返済の方式 | 残高スライドリボルビング方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 不要 |

- ガン保障特約付きプランも選択可能

- 月々の返済は3,000円~

- WEB完結で申込み可能

オリックス銀行カードローンは、ガン保障特約付きプランも選択できる点が特長です。

万が一ガンと診断確定された場合や死亡・高度障害の際には、借入残高が0円になります。

金利の上乗せや保険料の自己負担もないため、ぜひご活用ください。

月々の返済額は3,000円~となっており、無理ない返済計画を立てられます。

ただし、返済月額は借入残高によって異なるため、高額融資を希望する方は注意が必要です。

オリックス銀行カードローンは、WEB完結で申込みから契約まで完了します。

店頭まで行く時間がない方や、WEBで手軽にカードローンの契約をしたい方におすすめです。

楽天銀行スーパーローンは楽天会員ランクに応じて審査で優遇される

- 申込がスマホ完結で、最短即日融資!

- 上限金利が年14.5%、借入上限額は最大800万円

- 楽天銀行の口座開設不要

- 実質年率

- 年1.90〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 公式サイト参照

|

金利 |

年1.9%~14.5% |

|---|---|

| 利用限度額 | 10~800万円 |

| 即日融資 | 〇 |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 返済の方式 | 残高スライドリボルビング返済D |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 不要 |

- 楽天会員ランクに応じて審査で優遇される

- 不定期でお得なキャンペーンを実施

- 利用限度額は最大800万円

楽天銀行スーパーローンは、楽天会員ランクに応じて審査が優遇される点が特長です(※)。

楽天の会員になっている方であれば、他社よりも審査にとおりやすいと期待できます。

不定期でお得なキャンペーンが実施されている点も、楽天銀行スーパーローンの魅力です。

お得に借入れしたい方は、こまめにキャンペーン情報をチェックしてみましょう。

利用限度額は最大800万円で、高額融資を希望する方でも納得して申込めます。

イオン銀行カードローンは土日祝日も審査を実施

- ATM手数料が24時間365日いつでも無料!

- 借入限度額は最大800万円!

- 金利は3.8%〜13.8%

- 実質年率

- 年3.80〜13.80%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

|

金利 |

3.8%~13.8% |

|---|---|

| 利用限度額 | 10~800万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 返済の方式 | 残高スライド方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 不要 |

- 土日祝日も審査を実施

- イオン銀行の口座開設なしで契約可能

- 3.8%~13.8%の低金利で借入れ可能

イオン銀行カードローンは、土日祝日も審査を実施している点が特長です。

曜日関係なくすぐに審査を進めてほしい方は、ぜひ検討してみてください。

契約の際にイオン銀行の口座開設は必要なく、お持ちの銀行口座を活用できます。

利用限度額は最大800万円と高額のうえ、3.8%~13.8%の低金利で借入れ可能です。

なお、限度額300万円以上から上限金利が8.8%になるため、借金を一本化したい方にも適しています。

利用限度額が高く、金利も低いカードローンをお探しの方におすすめです。

セブン銀行カードローンはアプリ完結なら最短翌日に借入れが可能

- 最短翌日にお借り入れが可能!

- 来店不要!スマホで完結!

- 全国のセブン-イレブンで24時間借入可能!

- 実質年率

- 年12.00〜15.00%

- 借入限度額

- 10万円〜300万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

|

金利 |

12.0%~15.0% |

|---|---|

| 利用限度額 | 10~300万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 返済の方式 | 元利定額リボルビング方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 不要 |

- アプリ完結申込みなら最短翌日に借入れが可能

- セブン銀行ATMから24時間返済可能

- セブン銀行ATMは手数料無料

セブン銀行カードローンは、アプリ完結で申込めば最短翌日に借入れが可能です。

ただし、セブン銀行の口座をお持ちでない方は契約できません。

セブン銀行ATMを利用すれば、原則24時間いつでも借入れと返済が可能な点が、セブン銀行カードローンの魅力です。

さらにはセブン銀行ATMの手数料も無料で、返済時の手数料が気になる方でも納得して利用できます。

24時間365日いつでも気軽に借入れや返済をしたい方や、融資スピードの早いカードローンを希望する方におすすめです。

三井住友銀行カードローンは返済日を4つから選択可能

- 上限金利が年14.5%、最短当日融資

- WEB完結可能で、郵送物も原則なし(※)

- 三井住友銀行の普通預金口座も不要

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 申込完了後最短当日

- 融資時間

- 申込完了後最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

| 金利 |

1.5%~14.5% |

|---|---|

| 利用限度額 | 10~800万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 返済の方式 | 残高スライド方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 不要 |

- 返済日を5日・15日・25日・月末から選択可能

- 住宅ローンを組んでいる場合は金利が優遇される

- 提携コンビニATMは手数料無料

三井住友銀行カードローンは、返済日を5日・15日・25日・月末から選択できます。

自身の給料日に合わせて返済日を選択できるため、返済期日になってお金が足りなくて困ることがありません。

三井住友銀行で住宅ローンを組んでいる場合は、カードローンの金利が優遇されるのもよい点です。

三井住友銀行カードローンの上限金利は14.5%ですが、住宅ローンを組んでいる方は8.0%になります。

三井住友銀行のATMのみでなく、提携コンビニATMでも手数料が無料になる点も強みです。

ローソン銀行・セブン銀行・イーネットATM・ゆうちょATMが対象のため、ATM手数料を極力抑えたい方でも納得して利用できます。

三菱UFJ銀行カードローン バンクイックは返済期日が近づくとメールで通知してもらえる

- 金利年1.4%~年14.6%!

- 最高800万円までご融資可能!

- 借入可能かお試し診断あり!

- 実質年率

- 年1.40〜14.60%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短翌日

- コンビニ

-

- 収入証明書

- 公式サイト参照

|

金利 |

1.8%~14.6% |

|---|---|

| 利用限度額 | 10~500万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 返済の方式 | 残高スライド方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 不要 |

- 返済期日が近づくとメールで通知

- コンビニATMの手数料無料

三菱UFJ銀行カードローン(バンクイック)は、返済期日の3営業日前になるとメールで通知してもらえます。

うっかり返済日を忘れないか心配な方でも、安心してカードローンを利用可能です。

ただし、通知を受け取るためには、事前にメールサービスに登録しておく必要があります。

三菱UFJ銀行ATMのほか、コンビニATMの手数料も無料なのもよい点です。

セブン銀行・ローソン銀行・イーネットATMが対象のため、どのコンビニを利用する方でも手数料を気にしなくて済みます。

コンビニATMをよく利用する方や、返済日を忘れがちな方におすすめです。

横浜銀行カードローンは最短翌日に借入れが可能

- お借入限度額最大1,000万円

- 横浜銀⾏⼝座がなくても24時間WEBでお申込可能。審査結果は最短即日回答

- ご契約と同時にご融資可能!

- 実質年率

- 年1.50〜14.60%

- 借入限度額

- 10万円〜1,000万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 公式サイト参照

|

金利 |

1.5%~14.6% |

|---|---|

| 利用限度額 | 10~1,000万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 返済の方式 | 残高スライド方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 不要 |

- 申込後最短翌日に借入れが可能

- ATM手数料が無料

- 利用限度額は最大1,000万円

横浜銀行カードローンは、申込後最短翌日で審査が完了し、すぐに借入れできる点が強みです。

借入れまでに1週間ほどかかる銀行も多いため、融資スピードを重視する方におすすめします。

次のATMを利用する場合、手数料が無料なのもよい点です。

- 横浜銀行

- セブン銀行

- ローソン銀行

- イーネット

- イオン銀行

ただし、イオン銀行のATMでは返済ができない点に注意が必要です。

利用限度額は最大1,000万円で、高額融資を希望する方でも納得して申込めます。

注意点として横浜銀行カードローンは、次の地域にお住まいの方しか利用できません。

- 神奈川県内全地域

- 東京都内全地域

- 群馬県(前橋市、高崎市、桐生市)

上記の地域以外にお住まいの方は、他社のカードローンを検討しましょう。

千葉銀行のちばぎんフリーローンはWEB完結で契約手続きが可能

- WEB完結で契約手続きが可能

- パート、アルバイトでも申込み可能

- 返済期間が最長15年

千葉銀行のちばぎんフリーローンは、WEB完結で契約手続きが可能です。

24時間いつでも好きなタイミングで申込めるため、忙しくて店舗に足を運ぶ時間がない方におすすめします。

ただし、WEB完結で契約するためには、千葉銀行の普通預金口座を開設しておかなければいけません。

パートやアルバイトの方でも申込み可能な点も、ちばぎんフリーローンのよい点です。

他社では貸付対象外で申込めなかった方でも、千葉銀行なら融資を受けられる可能性が十分あります。

返済期間は最長15年で、無理のない返済計画を立てたい方でも安心です。

月々の負担を抑えながらコツコツと返済していきたい方は、ぜひちばぎんフリーローンを検討してみてください。

注意点として千葉銀行のちばぎんフリーローンは、次の地域の方しか利用できません。

- 千葉県全域

- 東京都全域

- 茨城県全域

- 埼玉県全域

- 神奈川県(横浜市、川崎市)

居住地または勤務地が上記の地域以外の方は、他社ローンを検討しましょう。

みずほ銀行カードローンは住宅ローン契約中なら上限金利13.5%

- 金利年2.0%~14.0%と納得の金利!

- 最高ご利用限度額800万円

- 住宅ローンをご利用の方はさらに金利を年0.5%引き下げ

- 実質年率

- 年2.00〜14.00%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短当日

- 融資時間

- 最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

|

金利 |

2.0%~14.0% |

|---|---|

| 利用限度額 | 10~800万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 返済の方式 | 残高スライド方式 |

| 総量規制以上の借り入れ | ○ |

| 他社の解約 | 不要 |

- 住宅ローン契約中の方は金利引き下げ

- 利用限度額は最大800万円

みずほ銀行カードローンは、住宅ローン契約中の方を対象に金利の引き下げをおこなっています。

通常の金利は2.0%~14.0%ですが、みずほ銀行の住宅ローン契約中の方は1.5%~13.5%で借入れ可能です。

みずほ銀行カードローンは、200万円以上の借入れで金利が9.0%以下になります。

既存ローンの金利が高い方は、みずほ銀行カードローンで一本化することで利息総額を抑えることが可能です。

利用限度額は最大800万円のため、高額融資を希望する方にも適しています。

メガバンクで借金の一本化をしたい方や、低金利かつ利用限度額の高いカードローンをお探しの方におすすめです。

りそな銀行のプレミアムフリーローンはWEB完結申込みに対応

|

金利 |

6.0~14.0% |

|---|---|

| 利用限度額 | 10~500万円 |

| 即日融資 | × |

| 返済期間 | 最長10年 |

| 返済回数 | 最大120回 |

| 返済の方式 | 毎月元利均等返済方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 不要 |

- WEB完結申込みに対応

- 住宅ローン利用中の方は金利0.5%引き下げ

- パートやアルバイトでも申込み可能

りそな銀行のプレミアムフリーローンはWEB完結申込みに対応しており、店舗に足を運ぶ必要がありません。

24時間いつでも好きなタイミングで申込めるため、忙しくてなかなか時間が取れない方でも落ち着いて申込めます。

りそな銀行の住宅ローンを利用している場合は、金利が0.5%引き下げられるのもよい点です。

ただし、金利の引き下げを適用するためには、フリーローンの借入れと同一の返済口座で住宅ローンを利用しなければなりません。

りそな銀行のプレミアムフリーローンは、パートやアルバイトの方でも申込み可能です。

貸付条件が比較的易しいフリーローンを希望する方は、ぜひ検討してみてください。

ソニー銀行カードローンは初回振込サービスでカード発行前に借入れ可能

|

金利 |

2.5~13.8% |

|---|---|

| 利用限度額 | 10~800万円 |

| 即日融資 | × |

| 返済期間 | 1年ごとに自動更新 |

| 返済回数 | - |

| 返済の方式 | 残高スライドリボルビング方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 不要 |

- カードローンと口座開設の同時申込みに対応

- 初回振込サービスでカード発行前に借入れ可能

ソニー銀行カードローンは、ソニー銀行の口座を持っている方が契約できる商品です。

しかし、カードローンと口座開設の同時申込みが可能なため、先に口座開設のみおこなう手間を省けます。

急いでいる方向けに初回振込サービスを提供している点も、ソニー銀行カードローンの魅力です。

仮審査結果の確認時に手続きをおこなっておけば、本審査完了後に借入金が振り込まれます。

カードが届くまでには契約開始手続きから7~10日ほどかかるため、お急ぎの方はぜひ初回振込サービスを活用してください。

鹿児島銀行のかぎんローンFは専業主婦や年金受給者でも申込み可能

|

金利 |

4.8%~15.0% |

|---|---|

| 利用限度額 | 10~1,000万円 |

| 即日融資 | × |

| 返済期間 | 最長10年 |

| 返済回数 | 最大120回 |

| 返済の方式 | 元利均等返済方式 |

| 総量規制以上の借り入れ | △ |

| 他社の解約 | 必須 |

- 専業主婦や年金受給者でも申込み可能

- 保障特約付団体信用生命保険を付保可能

- 利用限度額は最大1,000万円

鹿児島銀行のかぎんローンFは、専業主婦や年金受給者でも申込み可能な点が特長です。

貸付対象が幅広いため、他社の貸付条件が厳しくて申込めなかった方はぜひ検討してみてください。

利用限度額は最大1,000万円で、高額融資を希望する方でも納得して申込めます。

希望に応じて保障特約付団体信用生命保険を付保できる点も、鹿児島銀行のかぎんローンFのよい点です。

保障特約付団体信用生命保険を付保すると、ガンと診断された場合や死亡・高度障害になった場合、借入残高が0円になります。

なお、保険料は鹿児島銀行が負担するためご安心ください。

ただし、借入金額が100万円以上で借入時の年齢が満20歳以上満52未満の方のみが、保障特約付団体信用生命保険の対象です。

シニア向き!クレジットカード会社系おまとめローンおすすめ比較ランキング

70歳以上のシニアの方には、クレジットカード会社系おまとめローンをおすすめします。

クレジットカード会社系おまとめローンは、消費者金融や銀行と比較して上限年齢が高めに設定されているからです。

80歳以上の方でも借り入れできる場合があるため、年齢が原因で他社の融資を断られた方はぜひ検討してみてください。

クレジットカード会社系おまとめローンの比較結果は、次のとおりです。

|

株式会社日専連ベネフルのおまとめローン プレミオ |

ライフカードのサポートローン |

セゾンカードのメンバーズローン |

|

| 上限年齢 | なし | なし | 80歳 |

| 金利 | 5.7%~14.7% | 12.0%~16.5% | 10.0%~15.0% |

| 利用限度額 | 最大500万円 | 50~500万円 | 10~300万円 |

| 即日融資 | × | × | × |

| 返済期間・回数 | 最長10年、最大120回 | 最長120ヶ月、最大120回(※) | 最長96ヶ月、最大96回 |

| 総量規制以上の借り入れ | ○ | ○ | ○ |

| 一本化対象 |

銀行カードローン クレジットカードのキャッシング/リボ払い 貸金業者

|

金融機関や貸金業者からの借り入れ クレジットカードのショッピング/リボ払い

|

貸金業者 |

株式会社日専連ベネフルのおまとめローン プレミオは申込みの上限年齢なし

|

金利 |

5.7%~14.7% |

|---|---|

| 利用限度額 | 最大500万円 |

| 即日融資 | × |

| 返済期間 | 最長10年 |

| 返済回数 | 最大120回 |

| 返済の方式 | 元利均等分割返済方式(ボーナス併用払い) |

| 総量規制以上の借り入れ | ○ |

| 他社の解約 | 不要 |

- 申込みの上限年齢が設定されていない

- 利用限度額は最大500万円

株式会社日専連ベネフルのおまとめローン プレミオは、申込みの上限年齢が設定されていません。

一般的なおまとめローンでは貸付対象外だった方でも、融資を受けられる可能性が十分あります。

利用限度額は最大500万円と高めで、高額融資を希望する方にもおすすめです。

担保や連帯保証人は原則不要ですが、申込み内容によっては連帯保証人が必要となる場合があります。

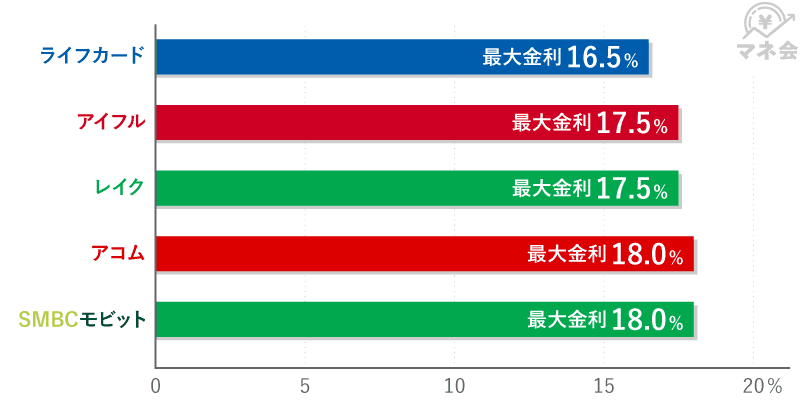

ライフカードのサポートローンは貸金業者のなかでは最大金利が低く設定されている

|

金利 |

12.0%~16.5% |

|---|---|

| 利用限度額 | 50~500万円 |

| 即日融資 | × |

| 返済期間 | 最長120ヶ月(※1) |

| 返済回数 | 最大120回(※2) |

| 返済の方式 | 元利均等返済方式 |

| 総量規制以上の借り入れ | ○ |

| 他社の解約 | 必須 |

(※2)原則は最大84回

- 貸金業者のなかでは最大金利が低く設定されている

- 申込みの上限年齢が設定されていない

ライフカードのサポートローンは、貸金業者のおまとめローンのなかでは最大金利が低く設定されている点が特長です。

最大金利は16.5%で、大手消費者金融よりも低金利で融資を受けられます。

貸金業者にしては最大金利が低く設定されている理由は、運営元のライフカード株式会社はクレジットカード会社だからです。

利息収入をさほど重視していないため、比較的低めの金利が実現しています。

低金利のおまとめローンを利用したいものの、銀行の審査を通過できる自信がない方は、ぜひライフカードのサポートローンを検討してみてください。

申込みの上限年齢は設定されていないため、他社では貸付対象外になった高齢者の方でも利用可能です。

セゾンカードのメンバーズローンは完済時の年齢が満80歳まで貸付対象

|

金利 |

10.0%~15.0% |

|---|---|

| 利用限度額 | 10~300万円 |

| 即日融資 | × |

| 返済期間 | 最長96ヶ月 |

| 返済回数 | 最大96回 |

| 返済の方式 | 元利均等返済方式 |

| 総量規制以上の借り入れ | ○ |

| 他社の解約 | 不要 |

- 完済時の年齢が満80歳まで貸付対象

- 希望限度額200万円以下なら本人確認書類は不要

- 返済方法は自動振替で安心

セゾンカードのメンバーズローンは、高齢者の方でも利用できるおまとめローンです。

完済時の年齢が満80歳までの方なら申込めるため、年齢が原因で他社の融資を受けられなかった方はぜひ検討してみてください。

希望限度額が200万円以下の場合は本人確認書類が不要で、申込時の手間もさほどかかりません。

なお、利用限度額は最大300万円になります。

返済方法は自動振替になっており、返済日をうっかり忘れてしまいがちな方でも安心です。

手間のかからないおまとめローンを希望する方におすすめします。

おまとめローンとは複数借り入れを低金利で一本化できる金融商品のこと

おまとめローンとは、複数社からの借金を一本化できる金融商品のことです。

仮にA社とB社とC社から借金をしている場合、3社の合計金額をD社のおまとめローンで借り、既存のローンを一括完済します。

おまとめローンのよい点を次にまとめました。

- 返済日や返済金額の管理が簡単になる

- 既存のローンよりも金利が低くなるケースが多い

- 要望に応じて毎月の返済額を調整してもらえる

おまとめローンを提供しているのは、消費者金融や銀行などです。

消費者金融カードローンは貸金業法に基づいて貸付をおこなっているため、総量規制により年収の3分の1以上の借り入れはできません。

銀行は貸金業法が適用されませんが、返済能力を超えた借り入れを防ぐために自主規制しており、消費者金融と同条件のところが多い傾向にあります。

しかし、おまとめローンの場合は総量規制における例外貸付にあたります。

あくまで返済を目的とした商品であることから、すでに複数社から年収の3分の1以上借金している方でも申込めるため、ご安心ください。

総量規制の例外貸付に該当するため対象外のため年収の3分の1以上の金額を借りられる

総量規制によって借入金額が制限されるカードローンと異なり、おまとめローンでは年収の3分の1以上の金額あっても借入可能です。

日本貸金業協会のサイトにも、次のように記載されています。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

おまとめローンは、債務者の返済負担を軽くするための金融商品です。

総量規制に抵触しており、一般的なカードローンでは融資を受けられない方でも、おまとめローンなら利用できます。

消費者金融やクレジットカード会社などの貸金業者は、総量規制以上の貸付に前向きです。

一方銀行は、上限なしの貸付に消極的な傾向にあります。

専門家からのコメント

いくら総量規制の対象外といっても、おまとめ先の業者ごとに借入上限額はありますのでおまとめローンが利用できるかどうかは会社ごとにチェックする必要があります。

また、複数社の借入れを一社にまとめるということは、それだけ一社から多くの額の借入れをするということです。おまとめ時の審査は、通常の借入れよりも厳しくなることは覚悟しておきましょう。

また、おまとめローンのすべてが総量規制の対象外になるというものではなく、“利用者に一方的に有利な”おまとめローンが総量規制の対象外になるというものなので、おまとめローンのすべてが総量規制の対象外となるわけではないので注意しましょう。

おまとめローンの返済シミュレーション

実際におまとめローンを利用するとどのくらい利息や月々の返済が減るのかシミュレーションします。

アイフルを例に、A社から20万円・B社から90万円・C社から90万円を金利18%で借入れて、2年・3年・4年で返済したとします。

| 既存の借入先 | A社 | B社 | C社 |

| 金利(実質年率) | 18% | 18% | 18% |

| 借入額 | 20万円 | 90万円 | 90万円 |

| 借入期間 | 2年 | 3年 | 4年 |

| 月々の返済額 | 10,000円 | 33,000円 |

27,000円 |

| 総利息額 | 39,717円 | 266,965円 |

358,011円 |

おまとめローンを利用せずに、それぞれ3社から借り入れした場合の総利息額を合計すると664,693円となります。

3社の借入総額をアイフルのおまとめローンを利用し、3年間かけて返済した場合の総利息額を確認します。

借入総額は200万円になるため、利息制限法で定められた100万円以上の上限金利である15%が適用された場合を想定します。

| 金利(実質年率) |

15% |

|---|---|

|

借入額 |

200万円 |

| 借入期間 | 3年 |

| 月々の返済額 | 70,000円 |

| 総利息額 | 489,864円 |

おまとめローンを利用して3年で返済すると、総利息額は489,864円となり、3社から借り入れするより利息が174,829円低くなります。

毎月の返済額を増やさずに、利息を大きく節約することができます。

ただし、毎月の返済額を下げて返済期間が長期化すると利息が増えてしまうため、期間には注意しましょう。

おまとめローンと借り換えローンの違い

おまとめローンと似た商品としては借り換えローンが挙げられます。

借り換えとは、現在利用しているローン会社から別のローン会社へと乗り換える行為を指します。

たとえば、利用中のA社のカードローンよりも低金利なB社のカードローンに新たに申込み、借りたお金でA社分の借入金を返済し、その後B社のカードローンを利用・返済していくのが借り換えです。

一方のおまとめとは、複数のローン会社から借り入れている借入金を、新たに申し込んだローン会社からの借入金を使って返済することです。

それぞれの違いは以下のようにイメージするとわかりやすいでしょう。

- 借り換えローン:借入先をA社からより条件のよいB社に切り替える

- おまとめローン:複数社からの借入れを1社のローンにまとめる

増額を希望するなら借り換えローンを選ぶ

利用限度額の増額を希望する可能性がある方や追加融資を受けたい方は、借り換えローンを選びましょう。

借り換えローンは返済専用のおまとめローンとは異なり、増額申請が通れば追加融資を受けられる場合があります。

ただし、3社以上から借入れしている方は審査通過自体が難しいため、注意が必要です。

現在2社以内から借入れしており、追加融資も受けたい方におすすめします。

おまとめローンの限度額は現在の借り入れ総額

おまとめローンの利用限度額は、現在の借り入れ総額になります。

仮に3社から40万円ずつ借入れしている場合、おまとめローンの利用限度額は120万円です。

総量規制が適用されないおまとめローンですが、既存ローンで借入れしている金額以上は借りられません。

あくまでも返済専用に設けられたローンのため、個人的な消費目的でお金を借りたい方はほかの金融商品を検討しましょう。

貸付上限額は金融機関ごとに異なる

おまとめローンで総量規制以上の金額を借りる場合、貸付上限額は金融機関ごとに異なります。

借入残高が多い方で借金の一本化をしたい場合は、借りたい金額が貸付上限額を超えていないか事前に確認しておきましょう。

金融機関ごとの貸付上限額を次にまとめました。

|

おまとめローン |

貸付上限額 |

|---|---|

| アイフルのおまとめMAX | 1~800万円 |

| プロミスのおまとめローン | 最大300万円 |

| アコムの借り換え専用ローン | 1~300万円 |

| レイクのレイク de おまとめ | 10~500万円 |

| SMBCモビットのおまとめローン | 最大500万円 |

| ORIX MONEY(オリックスマネー)のおまとめローン | 50~800万円 |

| いつものおまとめローン | 1~500万円 |

| ダイレクトワンのおまとめローン | 1~300万円 |

| 中央リテールのおまとめローン | 最大500万円 |

| アスマイルの借換え・おまとめローン | 1~300万円 |

| キャッシングMOFF(旧キャッシングエニー) | 50~500万円 |

| ノーローンのおまとめローン | 10~400万円 |

| 東京スター銀行のスターワン乗り換えローン | 30~1,000万円 |

| 栃木銀行のとちぎんおまとめローン | 10~500万円 |

| スッキリ西日本シティ銀行のNCB おまとめローン | 10~500万円 |

| auじぶん銀行カードローンの借り換えコース | 10~800万円 |

| 百十四銀行の114おまとめローン | 1~500万円 |

| 三十三銀行のおまとめローン | 10~500万円 |

| ろうきんのおまとめローンアシスト500 | 最大500万円 |

| 信用金庫のおまとめローン「リンク」 | 最大500万円 |

| 愛媛銀行のひめぎんおまとめローン | 10~500万円 |

| みちのく銀行のおまとめローン「あわせ~る」 | 10~500万円 |

| 第四北越銀行のおまとめローン | 10~500万円 |

| 宮崎銀行のみやぎんおまとめ1(ワン) | 10~500万円 |

| 紀陽銀行おまとめローンプラス | 10~500万円 |

| 中国銀行のちゅうぎん おまとめフリーローン | 10~500万円 |

| 福岡銀行のおまとめ・フリーローン(ナイスカバー) | 10~500万円 |

銀行系おまとめローンは融資金を自社でまかなえるため、800万円や1,000万円までの高額融資にも対応しています。

しかし、銀行は審査が厳しいうえに総量規制を超える貸付に消極的なため、高額融資を希望する方にはあまりおすすめできません。

高額融資が可能なおまとめローンをお探しの方には、利用限度額が最大800万円のアイフルやORIX MONEY(オリックスマネー)のおまとめローンがおすすめです。

いずれも貸金業者のため、総量規制以上の貸付にも前向きな傾向にあります。

おまとめローンへの申込み〜借り入れまではWEB完結可能

おまとめローンの多くはWEB完結に対応しており、申込みから借入れまでの手続きをWEBで済ませられます。

申込みから借入れまでの流れを次にまとめました。

- 公式サイトにアクセス

- 必要事項を入力

- 審査完了を待つ

- 必要書類を提出

- 他社借入の完済

おまとめローンの申込みでは、借入件数や借入残高を入力する必要があります。

スムーズに手続きを進めるためにも、借入件数や借入残高を事前に確認しておきましょう。

審査完了までにかかる期間は、通常1週間ほどです。

しかし、大手消費者金融のおまとめローンは最短即日融資に対応しています。

今すぐにでも借金の一本化をしたい方は、大手消費者金融の利用を検討してみましょう。

無事審査にとおり契約が完了すると、既存ローンの業者に借入金が振り込まれます。

振込手続きはおまとめローンの借入先がおこなうため、自身で手続きをする必要はありません。

なお、振込名義はおまとめローンの借入先ではなく、自身の名前にしてもらえます。

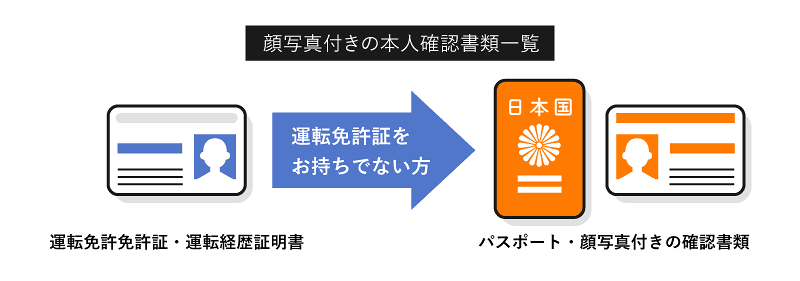

一般的なカードローンに比べて必要書類が多い点に注意

おまとめローンは一般的なカードローンと比較して必要書類が多いため、不備がないよう注意が必要です。

申込みの際に必要な書類を次にまとめました。

|

提出書類 |

例 |

|---|---|

| 本人確認書類 |

運転免許証 パスポート 住民基本台帳カード マイナンバーカードなど |

| 収入証明書 |

源泉徴収票 確定申告書 所得証明書 直近2ヶ月分の給料明細書など |

| 他社借入証明書類 |

返済予定表 残高証明書など |

おまとめローンに申込む際は、かならず本人確認書類を提出しなくてはなりません。

借入額も大きくなるため、収入証明書類の提出を求められることもあります。

本人確認書類と収入証明書に加え、おまとめするローンの借入証明書や残高証明書も用意しておきましょう。

免許証などだけでお金を借りることはできない点に、注意が必要です。

返済予定表や残高証明書が手元にない場合は各ローン会社に問い合わせ、申込みの前に必要書類をそろえておきましょう。

連帯保証人や担保は不要

おまとめローンの契約では、高額融資であっても連帯保証人や担保は必要ありません。

身内に迷惑がかかることはないため、ご安心ください。

連帯保証人や担保が必要なローンを契約した場合、返済できなくなった際に自宅が売却されたり身内に催告書が届いたりします。

返済できなかった場合、身内とトラブルになる可能性が高いため、連帯保証人や担保が必要なローンに申込む際は慎重に検討しましょう。

身内とのトラブルを避けたい方には、連帯保証人や担保が不要なおまとめローンがおすすめです。

「郵送物なし」を選択できるおまとめローンなら家族や同居人にバレない

家族や同居人に内緒で借金を一本化したい方は、自宅への郵送物なしで契約できるおまとめローンを選びましょう。

自宅への郵送物なしのおまとめローンでは、契約書や利用明細書をWEB上でダウンロードできます。

誰にもバレずにお金を借りることが可能なため、同居人にバレたくない方はぜひ検討してみてください。

自宅への郵送物がないおまとめローンは、アイフルのおまとめMAXとSMBCモビットのおまとめローンです。

いずれもWEB完結に対応しているため、店舗に足を運んで契約する必要もありません。

消費者金融系と銀行系のおまとめローンの違い

消費者金融系と銀行系のおまとめローンには、次のような違いがあります。

|

消費者金融系 |

銀行系 |

|

|

金利 |

1.5%~18.0% | 1.48%~17.5% |

| 利用限度額 | 最大800万円 | 最大1,000万円 |

| 融資までにかかる日数 | 最短即日 | 最短7営業日ほど |

| 土日の借入れ | ○ | × |

利用限度額は、消費者金融系よりも銀行系のほうが高い傾向にあります。

しかし、融資スピードは消費者金融系のほうが早いため、自身の目的に合わせて選びましょう。

契約を急いでいる方には、最短即日融資に対応している消費者金融系のおまとめローンがおすすめです。

消費者金融のおまとめローンなら最短即日融資が可能

消費者金融が提供するおまとめローンの多くは、最短即日融資に対応しています。

AIスコアリングシステムによる審査を採用しており、申込者の信用度を瞬時に数値化できるからです。

一般的なおまとめローンと比較して審査時間が大幅に短縮されるため、今すぐにでも借金を一本化したい方に適しています。

一方銀行系おまとめローンは審査に時間をかけており、借入れできるまでに最短7日から2週間ほどかかるケースが一般的です。

借入件数や借入残高によっては1ヶ月以上かかる場合もあるため、急いでいる方にはおすすめできません。

なお、消費者金融系おまとめローンでは、金利の引き下げが保証されています。

極力早く借金を一本化したい方や、既存ローンよりも低金利のローンに借り換えたい方は、消費者金融を利用しましょう。

銀行のおまとめローンは1,000万円以上の高額融資が可能

銀行系おまとめローンの魅力は、貸付金に充てられる原資が多く、1,000万円以上の高額融資にも対応している点です。

一方消費者金融は預金業務を扱っていないため、貸付金に充てられる原資では銀行に劣ります。

高額融資に対応している消費者金融の場合でも、利用限度額は最大800万円です。

1,000万円以上の高額融資を希望する方は、銀行系おまとめローンに申込みましょう。

カードローンと住宅ローンを一本化できるおまとめローンもある

おまとめローンのなかには、カードローンと住宅ローンを一本化できる商品もあります。

住宅ローンが一本化の対象になっているおまとめローンを、次にまとめました。

|

金融機関 |

おまとめローン |

利用限度額 |

融資期間 |

一本化対象 |

|---|---|---|---|---|

| 北日本銀行 | 住宅ローンASUMO おまとめプラン | 50万円~1億円(※1) | 最長40年 |

住宅ローン カードローン 新車購入資金 フリーローン |

| 大東銀行 | 住宅ローンLife | 最大1億5,000万円(※2) | 最長40年 |

住宅ローン カードローン 新車購入資金 フリーローン |

| 播州信用金庫 | おまとめ借換住宅ローン | 100~3,000万円(※3) | 最長35年 |

住宅ローン カードローン フリーローン |

| トマト銀行 | トマトおまとめ住宅ローン | 50万円~2億円(※4) | 最長40年(※5) |

住宅ローン カードローン フリーローン |

(※2)おまとめ資金は500万円以内、住宅ローン資金の50%以内が上限

(※3)おまとめ資金と新たな消費資金の合計は700万円以内

(※4)おまとめ資金は500万円以内、住宅ローン資金の50%以内が上限

(※5)審査結果によっては短縮する場合あり

上記のおまとめローンを利用する場合、住宅ローンを借り換える形になります。

借入金額が高額になるため、その分審査が厳しくなる点に注意が必要です。

住宅ローン契約時よりも年収が下がっている場合や転職したばかりの場合、審査通過が難しくなる恐れがあります。

おまとめローンのメリット

おまとめローンを利用するメリットは、次のとおりです。

- 適用金利が低くなり支払総額が少なくなる

- 返済の手間・負担が軽くなる

それぞれ詳しく解説します。

適用金利が低くなり支払総額が少なくなる

おまとめローンを利用すると既存ローンよりも適用金利が低くなり、支払総額が少なくなる場合があります。

適用金利が低くなる可能性が高いのは、各ローン会社から100万円未満の借入れをおこなっている場合です。

多くのカードローンやキャッシングでは、100万円未満の借入れに対し、法定金利の上限または上限に近い利率を設定しています。

利息制限法によって定められている上限金利は、次のとおりです。

| 借入元本 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上、100万円未満 | 年18% |

| 100万円以上 | 年15% |

50万円を3つのローン会社から借りており、それぞれ上限金利が適用されている場合、各社に18%の利息を支払わなければいけません。

一方おまとめローンで借金を1つにまとめた場合、150万円を1つのローン会社で借りるため、金利は15%以下になります。

複数社から少額ずつ借入れしている方は、借金の一本化により適用金利が下がる場合があるため、ぜひ検討してみてください。

返済の手間・負担が軽くなる

返済の手間や負担が軽くなる点も、おまとめローンのメリットです。

複数のローン会社から借金をしている場合、各社の返済期日に合わせて振込みをおこなわければいけません。

借金の件数に比例して返済の手間も増え、うっかりと返済期日を忘れたり、返済額や返済方法を間違えたりするのが難点です。

しかし、おまとめローンで借金を一本化すると返済日が1日に減り、返済先がひとつになります。

借金をシンプルに管理できるため、返済にかかる手間を減らしたい方や、心理的な負担を軽減したい方におすすめです。

また、おまとめローンを利用して借入先が1社になれば、返済にかかる手数料も減ります。

月々の返済金額を減らせる可能性がある点も、おまとめローンのメリットです。

アイフルの最低返済額を例にとって考えてみましょう。

| 借入金額 |

月々の最低返済額 |

|---|---|

| 10万円以下 | 4,000円 |

| 10万円超20万円以下 | 8,000円 |

| 20万円超40万円以下 | 11,000円 |

| 40万円超50万円以下 | 13,000円 |

| 50万円超60万円以下 | 16,000円 |

| 60万円超70万円以下 | 18,000円 |

アイフルで20万円を借りる場合、毎月の最低返済額は8,000円になります。

たとえば、同条件で3社から20万円を借りている場合、毎月の返済額は「8,000円×3=24,000円」です。

おまとめローンを利用した場合、アイフルから60万円を借りることになります。

すると、最低返済額が16,000円になり、月々の返済の負担を軽減することが可能です。

月々の返済額が高くて苦しいと感じている方は、おまとめローンを検討してみてください。

おまとめローンのデメリット・注意点

既存ローンより金利が下がる可能性があるうえに、返済の手間や負担を減らせるおまとめローンですが、次のような注意点もあります。

- 他社ローンを解約しないと規約違反となる場合がある

- 一本化して完済したクレジットカードは使用できなくなる可能性がある

- 審査に落ちると他社での新規借り入れが難しくなる

- 借りたお金は既存のローンの借入先か自分の口座に振り込まれる

- 借り入れできるのは一度だけ

- 必ず金利が下がるとは限らない

- 審査に通っても借り入れを一本化できない場合がある

- 一本化ができても支払総額が増えるパターンがある

- 支払総額を減らすためには繰り上げ返済をおこなう

- おまとめローンを借りる前に過払い金の有無をチェックしよう

とくに注意すべき点が、おまとめローンで完済した既存ローンの解約が必要かどうかです。

既存ローンの解約が必要にも関わらず利用し続けた場合、規約違反になり一括完済を求められるおそれがあるため、注意しておきましょう。

実際、アイフルのおまとめローン契約規約にも次のように記載されています。

会員は、会員に次の各号の事由が一つでも生じた場合は、当社からの通知または催告がなくとも当社に対する一切の債務について当然に期限の利益を失い、直ちに債務の全額を支払う。

万が一への備えとして既存ローンを残しておきたい方は、他社解約が契約規約に含まれていないおまとめローンを利用しましょう。

おまとめローンのデメリットについて、詳しく解説します。

他社ローンを解約しないと規約違反となる場合がある

おまとめローンを利用する際、他社ローンを解約しないと規約違反になる場合があります。

おまとめローンは、あくまでも債務を減らすための金融商品だからです。

せっかくおまとめローンで既存ローンの借金を完済しても、他社で追加借入れをされては貸付をした意味がありません。

既存ローンの解約が必要かどうかは、おまとめローンの契約規約に記載されています。

うっかり規約違反をしないためにも、必ず事前に契約規約を確認しておきましょう。

既存ローンの解約が必要にも関わらず利用し続けた場合、おまとめローンの一括完済を求められる恐れがあります。

一本化して完済したクレジットカードは使用できなくなる可能性がある

おまとめローンによる借金の一本化で完済したクレジットカードは、利用できなくなる可能性があります。

既存ローンの解約が必要なおまとめローンでは、借金の一本化をしたクレジットカードも解約の対象だからです。

一本化した借金が、クレジットカードのキャッシング枠とショッピング枠いずれかの場合でも、カード自体を解約しなくてはいけません。

片方のみ利用できなくなるわけではないため、注意が必要です。

カードを解約したくない場合は、一本化の対象にクレジットカードを含めないようにしましょう。

審査に落ちると他社での新規借り入れが難しくなる

おまとめローンの審査に落ちた場合、他社ローンでの新規借入れが難しくなります。

審査に落ちた事実は信用情報を確認すれば一目でわかり、他社ローンに申込んだ際にマイナスの評価になるからです。

ローンに申込んで契約まで進んだ場合、信用情報には本人特定要件と契約内容が記録されます。

一方審査に落ちた場合は、本人特定要件しか記録されません。

どうにかして融資を受けようとして他社ローンに申込んでも、信用情報には審査落ちの記録があるため、借入れは難しいと考えられます。

おまとめローンの審査に落ちた場合は、最低でも6ヶ月は他社ローンへの申込みを控えましょう。

6ヶ月経てば信用情報から本人特定要件が削除されるため、他社ローンの申込みで不利に働くことはありません。

借りたお金は既存のローンの借入先か自分の口座に振り込まれる

おまとめローンで借りたお金は、既存ローンの借入先または自身の口座に振り込まれます。

既存ローンの借入先に振り込まれる場合、そのまま完済の手続きがおこなわれるため、自身で何か手続きをする必要はありません。

一方、おまとめローンで借りたお金が自身の口座に振り込まれる場合、一時的に現金が増えます。

しかし、振り込まれたお金は既存ローンを完済する目的でしか利用できません。

他の支払いに充てたり生活費にしたりすることはできないため、注意が必要です。

完済証明書の提出が求められるため借入金を自由に使うことはできない

おまとめローンでお金を借りると、既存ローンの完済証明書を提出しなければいけません。

借入後1週間以内に完済証明書の提出を求められるケースが多いため、借入金を他の用途で使用しないようにしましょう。

もし借入金を他の用途で使用した場合、お金が足りなくなって既存ローンを完済できなくなる可能性があるからです。

既存ローンを完済しないと完済証明書も提出できないため、規約違反と判断されてペナルティを受ける恐れがあります。

借入金をその他の用途に使うと一括返済を求められる恐れがある

おまとめローンで借りたお金を他の用途で使用した場合、借入金の一括返済を求められる恐れがあります。

定められた用途以外で借入金を使用することは、悪質な規約違反と判断される可能性が高いからです。

借入金の一括返済を求められた場合、人によっては返済不能の状態になる恐れがあります。

債務整理や自己破産をせざるを得ない状況になった場合、自身の信用情報に傷がつき、最低でも5年間は借入れができません。

信用情報に傷をつけないようにするためにも、おまとめローンで借りたお金は既存ローンの完済にのみ使用しましょう。

借り入れできるのは一度だけ

おまとめローンは他社への返済を目的とした金融商品のため、借入れは一度しかできません。

カードローンのように契約後何度もお金を借りられるわけではない点に注意が必要です。

おまとめローンの返済中にお金が必要になった場合は、新たにローンの申込みをおこなわなければいけません。

しかし、おまとめローンの返済中に新たなローンの審査に通過することは、極めて難しいといえます。

たとえ審査を通過できたとしても、利用限度額や金利で非常に厳しい条件を提示される可能性が高いため、覚悟が必要です。

必ず金利が下がるとは限らない

おまとめローンを利用する際は、必ずしも金利が下がるわけではない点に注意しておきましょう。

利息制限法により、上限金利は次のように定められているからです。

|

借入元本 |

上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上、100万円未満 | 年18% |

| 100万円以上 | 年15% |

仮に複数社から金利18%で借金をしていた場合、合算して100万円を超えなければ一本化をしても金利は18%のままです。

おまとめローンを利用して金利を下げたい方は、既存ローンの合計借入残高が100万円を超えているか確認しておきましょう。

また、ローン会社によって適用金利が異なる点にも注意が必要です。

おまとめローンの適用金利のほうが高い場合もあるため、既存ローンの金利と比較してから利用するかどうか検討しましょう。

審査に通っても借り入れを一本化できない場合がある

おまとめローンを利用する際は、審査に通っても借入れを一本化できない場合がある点に注意が必要です。

たとえ利用限度額が高額であっても、必ずしも最も高い限度額が貸付されるわけではありません。

実際に融資される金額は申込者の状況によって異なるため、想定よりも利用限度額が低く、借金を一本化できないケースも想定しておきましょう。

一本化ができても支払総額が増えるパターンがある

おまとめローンで一本化に成功した場合、支払総額が増えるケースがある点にも注意が必要です。

返済を楽にするために月々の返済金額を少なくした結果、返済が長期にわたり支払う利息が増える可能性があります。

せっかく既存ローンより金利が下がっても、返済が長期間になってしまい利息を払い続けていては意味がありません。

おまとめローンのメリットである金利の低さを活かすためにも、最低でも既存ローンの返済金額と同額を返済するよう心がけましょう。

支払総額を減らすためには繰り上げ返済をおこなう

おまとめローンの支払総額を減らしたい方は、繰り上げ返済をおこないましょう。

繰り上げ返済とは、毎月の返済とは別に追加で返済することです。

複数社の借入れを一本化するおまとめローンでは、どうしても借り換え金額が高額になる傾向にあります。

おまとめローンは、金利は安くなる可能性はありますが、返済総額が大きくなる場合もあるので、利用の際にはよく検討し、慎重に判断をして下さい。

完済までの期間が長くなりがちなため、利息を抑えるためにも余裕があるときは繰り上げ返済をおこないましょう。

ボーナス月だけ繰り上げ返済を利用するような形でも、十分利息の削減に繋がります。

借入額すべてをおまとめできるとは限らない

条件付きでおまとめローンの審査に通過することがあります。100万円のローンを申込んでも「50万円なら融資可能です」という風に条件付きで審査通過するかもしれません。

条件付きで審査に通過すると、すべての借入れをまとめられないケースもあります。3つのローンをまとめようとおもっても、結局2しかまとめられず、2つのローンを支払うようになり、返済管理が劇的には楽にならない可能性もあるでしょう。

すべての債務を1つにまとめたい方は、利用したい商品の金利や限度額、利用条件を鑑みて、慎重におまとめを進めるとよいでしょう。

おまとめローンを借りる前に過払い金の有無をチェックしよう

2006年以前から契約しているローンがあるのなら、過払い金が発生している可能性があります。

過払い金が発生していると、ローンの返済をしなくてよくなるだけでなく、過払い金が還元されるかもしれません。

おまとめローンに申込む前に、過払い金の可能性の有無を調べておきましょう。

なお、過払い金が発生しているかどうか分からないときは、過払い金を専門に扱う法律事務所で相談するようにしてください。

専門家からのコメント

2006年以前から消費者金融への借入れを続けてこられた方なら過払い金が発生している可能性があり、いま返済に困っていてもおまとめローンを検討する前に過払い金の有無を先に確認すべきでしょう。

逆に、2006年以降の借入れについては、基本的に過払い金は発生していないと考え、おまとめローンを検討すべきです。

ただし、お金が戻ってくるか、お金を払わなければならないかで大きく今後の結果が変わってきますので、ご自身で判断しきれない場合には、積極的に弁護士や司法書士へ相談してみましょう。

おまとめローンの利用に向いている方

ここまで説明してきましたように、すべての方がおまとめローンに向いているわけではありません。

おまとめローンを利用することで得をする方の特徴をまとめましたので、ご自身が当てはまるのかどうかチェックしてみてください。

- 複数のカードローン会社から借入れがある

- 毎月の返済が厳しい

- 金利が高くなかなか借金が減らない

- 債務整理はせずに自力で返済していきたい

まず、複数社から借入れがある方には、返済先をまとめられるおまとめローンがおすすめです。とくに、「毎月の返済が厳しい」、「金利が高い」と感じている方には、一度はおまとめローンを検討してみることをおすすめします。

なぜなら、返済管理が楽になるだけでなく、金利や返済額が下がって返済負担も軽減されることがあるからです。

さらに、返済不能に陥りかけているものの、「債務整理はせずに自力で返済したい」という方にも、おまとめローンはおすすめです。

どうしても返済できなくなってしまったら、債務整理などの選択をせざるを得なくなってしまいますが、そうなると信用情報にも深刻な負の影響が及びます。

信用情報に傷をつけないためにも、返済不能に陥る前におまとめローンを利用して、返済できるように工夫していきたいものです。

おまとめローンの選び方!ポイントは契約済ローンとの金利を比較すること

おまとめローンを選ぶ際は、既存ローンと金利を比較することが大切です。

借金を一本化して月々の返済が楽になったとしても、おまとめローンの金利のほうが高ければ返済総額が高くなってしまいます。

おまとめローン利用時の失敗例を次に挙げました。

|

おまとめローン利用前 |

おまとめローン利用後 |

|

|

金利 |

A社:12.0% B社、C社:11.0%

|

15.0% |

| 借入残高 |

合計190万円 |

190万円 |

| 返済月額 | 合計85,000円 | 65,864円 |

| 返済期間 | 最長26ヶ月 | 36ヶ月 |

| 利息総額 | 合計242,420円 | 471,104円 |

| 返済総額 | 合計214万2,420円 | 237万1,104円 |

月々の返済は楽になったように感じますが、返済期間が長くなっており利息総額が増えています。

おまとめローンを利用するに当たっては必ずしも金利が引き下げられるわけではないため、上記のようなケースに陥らないようとくに注意が必要です。

現在利用中の金融機関での増額を検討する

おまとめローンを利用する前に、現在利用中の金融機関での増額を検討してみましょう。

増額の目的が借金の一本化であっても、利用実績に問題がなければ審査に通過する可能性があります。

増額を申し込む際は、長期間継続して利用しており返済を遅延していない金融機関を選びましょう。

給与の振込口座に設定しており、住宅ローンやマイカーローンを利用している銀行があれば、相談してみることもひとつの手です。

取引実績があると信頼性が高まるため、審査で優遇される傾向にあります。

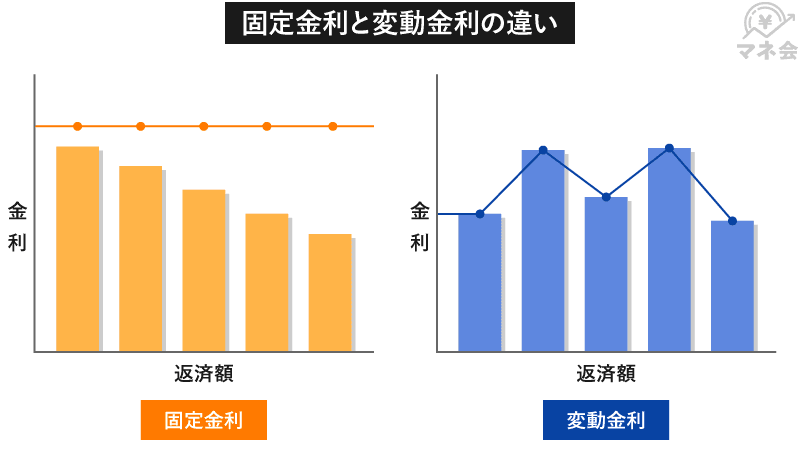

利息総額を増やしたくなければ固定金利型のおまとめローンを選ぶ

利息総額を増やしたくない方は、固定金利型のおまとめローンを選びましょう。

完済まで金利が変わらないため、経済状況が悪化した場合でも利息総額が増えません。

固定金利型と変動金利型を比較した図は次のとおりです。

変動金利型は、景気や物価など経済状況が悪化すると金利が引き上げられます。

金利が景気に左右されるため、リスクを考慮するとあまりおすすめできません。

一方、固定金利型は変動金利型より平均金利が高いものの、返済実績に応じて金利が引き下げられる場合があります。

利息総額を増やしたくない方は、固定金利型かつ低金利のおまとめローンを選びましょう。

固定金利型おまとめローンの金利を比較した一例を、次にまとめました。

|

おまとめローン |

金利 |

返済実績に応じた金利の引き下げ |

|---|---|---|

| アイフルのおまとめMAX | 3.0%~17.5% | 可能 |

| プロミスのおまとめローン | 6.3%~17.8% | 可能 |

| アコムの借り換え専用ローン | 7.7%~18.0% | 可能 |

| レイクのレイクdeおまとめ | 6.0%~17.5% | 可能 |

| SMBCモビットのおまとめローン | 3.0%~18.0% | 可能 |

| 中央リテールのおまとめローン | 10.95%~13.0% | 不可 |

| ノーローンのおまとめローン | 12.0%~18.0% | 可能 |

| 東京スター銀行のスターワン乗り換えローン | 9.8%~14.6% | 不可 |

| 西日本シティ銀行のNCBおまとめローン | 4.5%~15.0% | 不可 |

| ろうきんのおまとめローンアシスト500 | 5.0% | 不可 |

| 信用金庫のおまとめローン「リンク」 | 7.0%~11.0% | 不可 |

大手消費者金融は、返済実績に応じて金利を引き下げてもらえる点が強みです。

返済で生活が苦しいなら返済月額が減少するおまとめローンを選ぶ

返済に追われており生活が苦しい場合は、返済月額が減少するおまとめローンを利用しましょう。

一般的なカードローンで借金を一本化すると、借入残高に応じて返済月額が自動的に決まってしまうからです。

たとえばソニー銀行カードローンでお金を借りた場合、返済月額は次のようになります。

|

借入残高 |

返済月額 |

|---|---|

| 10万円以下 | 2,000円 |

| 10万円超20万円以下 | 4,000円 |

| 20万円超40万円以下 | 6,000円 |

| 40万円超60万円以下 | 8,000円 |

| 60万円超80万円以下 | 10,000円 |

| 80万円超100万円以下 | 12,000円 |

| 100万円超150万円以下 | 15,000円 |

| 150万円超200万円以下 | 20,000円 |

| 200万円超300万円以下 | 30,000円 |

| 300万円超400万円以下 | 35,000円 |

| 400万円超500万円以下 | 40,000円 |

| 500万円超600万円以下 | 50,000円 |

| 600万円超700万円以下 | 60,000円 |

| 700万円超 | 70,000円 |

仮に既存ローンの借入残高の合計が700万円の場合、ソニー銀行カードローンで一本化すると返済月額が70,000円になります。

既存ローンの返済月額が70,000円以下の場合、一本化することで月々の返済金額が高くなるため注意が必要です。

返済月額を抑えたい場合は、カードローンではなくおまとめローンを検討しましょう。

返済期間が短いと月額の支払い負担が大きくなる点に注意

返済月額を抑えたい方におすすめのおまとめローンですが、返済期間が短いと月額の支払い負担が大きくなるため注意が必要です。

返済月額を極力減らしたい方は、返済期間が長いおまとめローンを選びましょう。

返済期間の異なるおまとめローンで同じ金額を借りた場合、返済月額は次のようになります。

|

おまとめローンの種類 |

アイフルのおまとめMAX |

西日本シティ銀行のNCBおまとめローン |

| 借入金額 | 400万円 | 400万円 |

| 返済期間 | 最長10年 | 最長15年 |

| 返済回数 | 最大120回 | 最大180回 |

| 返済月額 | 58,000円 | 48,007円 |

| 返済総額 | 696万円 | 864万1,260円 |

返済期間が最長15年の商品を選ぶと、最長10年の商品と比較して返済月額を9,993円抑えられます。

しかし、返済期間が長くなる分利息総額が増えるため、返済総額が高くなってしまう点に注意が必要です。

他社借り入れの返済期日が迫っている場合は即日融資対応の商品を選ぶ

他社借入れの返済期日が迫っている場合は、即日融資に対応しているおまとめローンを選びましょう。

即日で既存ローンの借入先にお金が振り込まれるため、支払いを遅延せずに済みます。

最短即日融資に対応しているおまとめローンのなかでも、とくにおすすめのものを次にまとめました。

|

おまとめローン |

融資スピード |

優先審査 |

|---|---|---|

| アイフルのおまとめMAX | 最短即日 |

○ |

| プロミスのおまとめローン | 最短即日 |

○ |

| アコムの借り換え専用ローン | 最短即日 |

○ |

| レイクのレイク de おまとめ | 最短即日 |

○ |

| SMBCモビットのおまとめローン | 最短即日 |

△ |

即日融資に対応しているのは、消費者金融系おまとめローンのみです。

とくに急いでいる場合は、申込後にオペレーターに連絡をして急いでいる旨を伝えれば、優先的に審査を進めてもらえる可能性があります。

なお、銀行は個人向け貸付の即日融資を取りやめているため、急いでいる方には向きません。

国内の銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。来年1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。

銀行でローンの申込みをした場合、融資を受けるまでに最短でも2日から1週間以上かかります。

返済能力が低い場合はより時間がかかる傾向にあるため、急いでいる方は消費者金融に申込みましょう。

一本化したい借り入れ対象が利用したいおまとめローンの対象か確認する

おまとめローンに申込む際は、一本化したい借入れがおまとめの対象になっているか確認しましょう。

複数社の借入れを一本化できるおまとめローンですが、すべての借入れをまとめられるわけではありません。

一本化の対象になっている借入れは、ローン会社によって異なります。

一本化可能な借入れを、おまとめローンごとに調査した結果を次にまとめました。

|

消費者金融 |

銀行カードローン |

クレジットカードのキャッシング |

クレジットカードのリボ払い |

住宅ローン |

マイカーローン |

|

|

アイフルのおまとめMAX |

○ | ○ | ○ | ○ | × | × |

| プロミスのおまとめローン | ○ | × | ○ | × | × | × |

| アコムの借り換え専用ローン | ○ | × | ○ | × | × | × |

| レイクのレイクdeおまとめ | ○ | ○ | ○ | × | × | × |

| SMBCモビットのおまとめローン | ○ | × | ○ | × | × | × |

| 東京スター銀行のスターワン乗り換えローン | ○ | ○ | ○ | × | × | × |

| 西日本シティ銀行のNCBおまとめローン | ○ | ○ | ○ | ○ | × | × |

| auじぶん銀行カードローンの借り換えコース | ○ | ○ | ○ | ○ | × | × |

| ろうきんのおまとめローンアシスト500 | ○ | ○ | ○ | ○ | ○ | ○ |

| 信用金庫のおまとめローン「リンク」 | ○ | ○ | ○ | × | ○ | ○ |

| 楽天銀行スーパーローン | ○ | ○ | ○ | ○ | × | × |

| イオン銀行カードローン | ○ | ○ | ○ | ○ | × | × |

| 三井住友銀行カードローン | ○ | ○ | ○ | ○ | × | × |

消費者金融系おまとめローンでの一本化対象は、基本的に貸金業者からの借入れのみです。

しかし、アイフルのおまとめMAXであれば、銀行カードローンやクレジットカードのリボ払いも一本化できます。

多くの消費者金融でリボ払いを一本化できないのは、ショッピングリボの支払いについては他の法律の管轄下であるためです。

クレジットカードのショッピングリボの返済に困っている場合は、アイフルのおまとめMAXをぜひ活用してみてください。

申込み・契約・返済方法を確認する

おまとめローンを利用する際は、事前に申込み方法と契約方法と返済方法を確認しておきましょう。

極力早くお金を借りたい場合は、WEB完結で申込みから契約までおこなえるおまとめローンがおすすめです。

しかし、中小消費者金融の場合は、店頭で申込みと契約をおこなう形のほうが柔軟な審査に期待ができます。

おまとめローンの審査を通過する自信がない方は、店頭で契約をおこなう中小消費者金融も検討してみましょう。

自宅に郵送物が届くと困る方は、郵送物の有無を確認しておくことも大切です。

返済方法に関しては、返済の手間と手数料を確認しておきましょう。

金融機関の指定する銀行口座以外で返済をおこなう場合、振込手数料が発生します。

おまとめローンは返済期間が長くなる傾向にあるため、できれば手数料のかからないおまとめローンを選びましょう。

審査が甘いおまとめローンはあるのか?3人に1人が一本化に成功

残念ながら、審査がゆるいおまとめローンはありません。

貸金業法および銀行法にもとづいた全国銀行協会の取り組みにより、申込者の返済能力を超える貸付が防止されているからです。

(過剰貸付け等の禁止)

第13条第1項

貸金業者は、資金需要者である顧客又は保証人となろうとする者の

資力又は信用、借入れの状況、返済計画等について調査し、その者の

返済能力を超えると認められる貸付けの契約を締結してはならない。

おまとめローンの審査が甘くない理由は、借入金額が大きくなりやすく、ローン会社が貸し倒れリスクを警戒するからです。

借入金額が多いということは、借りた側にとっては返済が厳しくなることを意味します。

ローン会社としては、貸付後に返済滞納や返済途中での債務整理が起こっては困ります。

それゆえ審査を厳しくして、本当に最後まで返済できそうな方以外には融資をおこないません。

審査が甘くない第二の理由は、申込者の既存の借入件数が多大であるケースがほとんどだからです。

おまとめローンの主要ターゲットである「複数の借入れがあり返済が厳しくなっている方」は、借入れへの依存度が高い傾向にあります。

返済期間中でも新たな借入れを増やし、債務状況がさらに厳しくなるおそれがあるため、審査基準を厳しくせざるを得ないのです。

審査にとおりやすい銀行や必ず借りられるおまとめローンはないため、申込みは慎重におこないましょう。

しかし、おまとめローンは債務者の負担を軽くするための金融商品です。

一般的なカードローンとは異なり、他社借入れがある状態でも審査で不利にならないため、ご安心ください。

複数社から借金をしている場合は、一般的なカードローンよりもおまとめローンのほうが、審査にとおりやすいといえます。

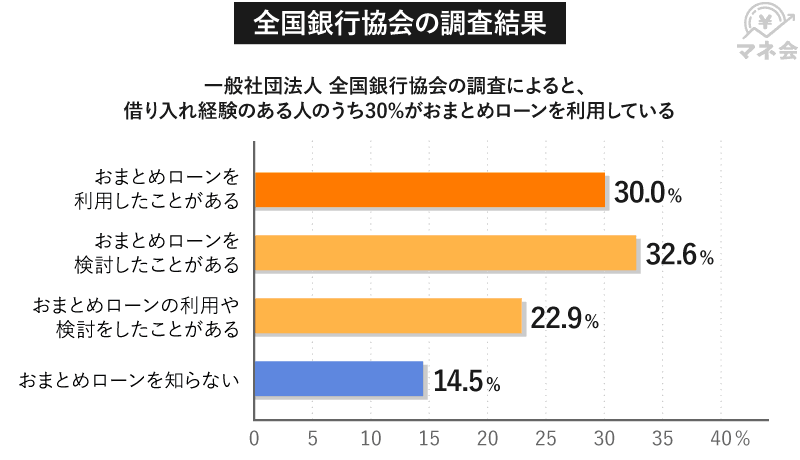

実際、全国銀行協会が実施した調査では、借入れ経験がある方のうち30%がおまとめローンを利用していました。

|

おまとめローンを利用したことがある |

30.0% |

|---|---|

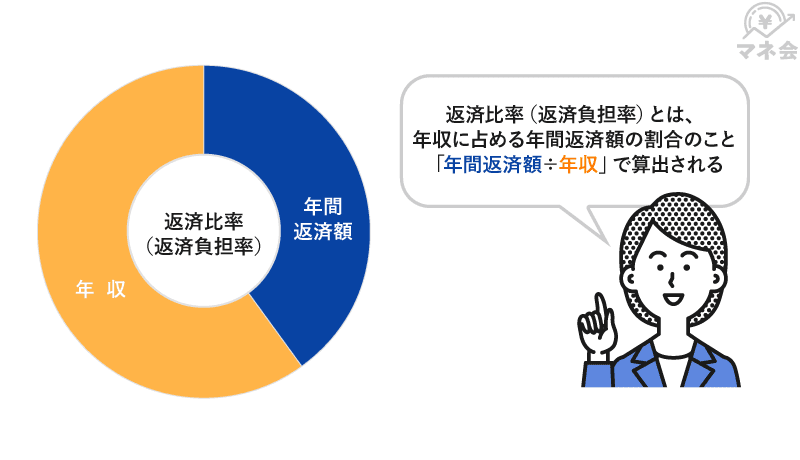

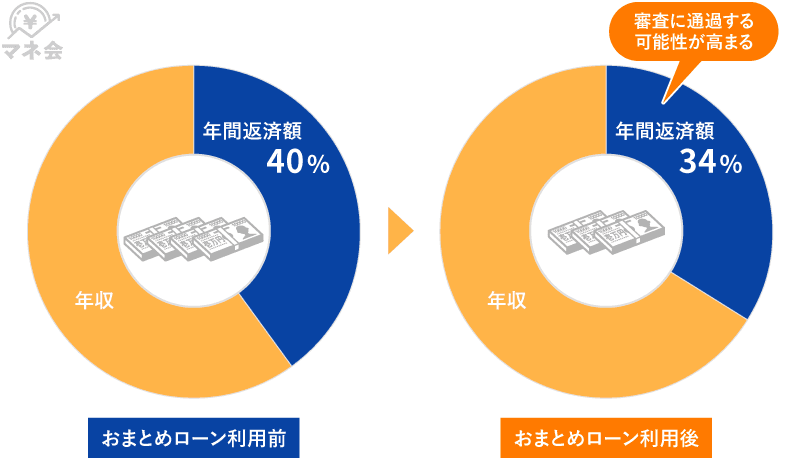

| おまとめローンを検討したことがある | 32.6% |