PR

PR

在籍確認なしのクレジットカードおすすめ10選!電話連絡を回避して職場バレを防ぐ方法も解説

- 在籍確認なしで作れるおすすめのクレジットカード【編集部検証あり】

- 在籍確認の目的や電話で聞かれる内容【具体例】

- クレジットカードの在籍確認を回避する方法

- 申し込み時に電話で在籍確認されやすいケース

クレジットカードの在籍確認は必ずおこなわれるわけではありません。

申し込み内容に不備がなく、過去にカードやローンの支払いを遅延・延滞するなどして信用情報に傷がついていなければ職場への電話連絡は省略されやすいです。

また、審査において在籍確認の電話をかけることを前提としない「即日発行」や「デジタルカード発行」に対応するカードを選べば、在籍確認なしでクレジットカードを発行できる可能性が高まります。

今回は公式で「電話での在籍確認なし」をうたうクレジットカードや実際に申し込んで電話がかかってこなかったおすすめのカードをご紹介。

職場バレを防いでカードを作りたい、在籍確認の電話を待たずにカードを発行したい方は参考にしてください。

- ライフカード:公式サイトに「電話での在籍確認なし」記載!

- JCB CARD W:最短5分の即時判定で電話連絡なし

- PayPayカード:実際に申し込んで在籍確認の電話なし!

ライフカード

|

JCB CARD W

|

PayPayカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 1.5% | 1 〜 10.5% | 1 〜 5% |

| ETC年会費 | 1,100円(税込) | 無料 | 550円(税込) |

| 発行期間 | 最短2営業日 | モバ即入会で最短5分(※) | 最短7分(申込み5分・審査2分)で手続き完了 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

- |

| 国際ブランド |

|

|

|

お金と時間の専門家。自分の家計について不安を抱き、第2子の育休中にファイナンシャルプランナーの資格を取得。知識をつけることで、お金に関する悩みが解消されたことから、誰でもお金の知識を学べる社会にしたいと思い活動している。その人の価値観やクセにあった家計管理が得意。家計管理や投資の始め方に関する講座の開催、執筆、個別相談を実施。また公認会計士としての知識も踏まえ、起業したい女性向けのセミナーも実施。さらに、ライフオーガナイザーとして時間管理に関するセミナーなどもおこなっている。

- 在籍確認なしのクレジットカードおすすめ10選【公式&編集部検証あり】

- クレジットカードの在籍確認とは?実施理由や方法について解説

- 在籍確認の電話がかかってくる確率はたったの1〜2%未満

- クレジットカードの在籍確認がおこなわれるタイミング

- クレジットカードの在籍確認は本人が電話に出なくても完了する

- クレジットカードの在籍確認で聞かれる内容と会話例

- クレジットカードの在籍確認を回避する方法【職場バレ防止】

- クレジットカード申し込み時に電話で在籍確認されやすいケース4選

- 在籍確認の電話がかかってくる場所【会社員・派遣・アルバイト】

- 学生・無職・専業主婦の場合、クレジットカードの在籍確認はどうなる?

- クレジットカードの在籍確認をスムーズに完了させるコツ

- 在籍確認でクレジットカードの審査に落ちるパターン4選

- 在籍確認なしのクレジットカードに関するよくある質問

- 在籍確認なしのクレジットカードまとめ

在籍確認なしのクレジットカードおすすめ10選【公式&編集部検証あり】

在籍確認なしで作れるクレジットカードのなかでもおすすめは次の10枚です。

- ライフカード:公式に「電話での在籍確認なし」と記載

- JCB CARD W:最短5分の即時判定、還元率最大21.5倍

- PayPayカード:実際に申し込んで電話での在籍確認なし

- プロミスVisaカード:公式に「原則、在籍確認の実施なし」と明記

- 三井住友カード(NL):最短10秒の即日発行(※)

- ACマスターカード:審査が不安なら◎検証で在籍確認の電話連絡なし

- エポスカード:検証で電話での在籍確認なし、割引優待が豊富

- 楽天カード:実際に申し込んで在籍確認の電話なし

- Nudgeカード:公式で「勤務先へ連絡なし」と断言

- SAISON CARD Digital:AIによる最短0秒審査で職場連絡なし

ライフカード

|

JCB CARD W

|

PayPayカード

|

プロミスVisaカード

|

三井住友カード(NL)

|

ACマスターカード

|

エポスカード

|

楽天カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 1.5% | 1 〜 10.5% | 1 〜 5% | 0.5 〜 7% | 0.5 〜 7% | 0% | 0.5% | 1 〜 3% |

| ETC年会費 | 1,100円(税込) | 無料 | 550円(税込) | 無料 | 550円(税込) | - | 無料 | 550円(税込) |

| 発行期間 | 最短2営業日 | モバ即入会で最短5分(※) | 最短7分(申込み5分・審査2分)で手続き完了 | 最短5営業日 | 最短10秒(※) | 最短即日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 7営業日程度 |

| 付帯 サービス |

||||||||

| 電子 マネー |

|

|

- |

|

|

|

|

|

| 国際ブランド |

|

|

|

|

|

|

|

|

公式サイト上で「電話での在籍確認なし」と明言されているカードや、実際に申し込んで電話がかかってこなかったカードを厳選しました。

ここからは各カードの特徴や実際の口コミも合わせて確認しましょう。

ライフカード|公式に「電話での在籍確認なし」と記載

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

- 年会費永年無料

- 公式サイトで「原則、電話での在籍確認なし」を明言

- カード入会後1年間はポイント1.5倍、誕生日のある月はポイント3倍

- 年間の利用額に応じて還元率アップ

ライフカードは、公式サイトで「原則、勤務先への在籍確認連絡はいたしません」と明言しているカードです。

親会社が消費者金融のアイフル系かつ審査難易度が低めとされる流通系カードであるこから、学生や専業主婦でも申し込める柔軟さが魅力。

審査時は申し込み内容と信用情報で判断され、基本的に職場への電話確認が省略されます。

通常の還元率は0.5%ですが、入会初年度はポイント1.5倍、さらに毎年の誕生月はポイントが3倍となるため、このタイミングを狙って引っ越しや大型家具の購入などをすればポイントがザクザク貯まるでしょう。

さらに、会員専用サイト「L-Mall(エルモール)」を経由したオンラインショッピングではポイントが最大25倍にアップするなど、使い方次第でポイントが貯まりやすい1枚です。

実際にライフカードを発行した人の口コミ

ライフカード利用者からは「本当に会社に在籍確認の電話が来なかったのでほっとした」という声が多く聞かれます。

審査スピードについても「申し込みから発行までが早かった」という口コミがあり、在籍確認の電話連絡が省略されているぶん発行スピードの早さも評価されています。

実際、「在籍確認の電話もありませんでした。申し込みから6日後にカードを受け取れました」という報告もあり、電話連絡なしでも問題なくカードが発行できたケースがほとんどです。

当サイトに寄せられたライフカードへの口コミを見てみましょう。

\今ならお得なキャンペーン中!詳細はこちら/

JCB CARD W|最短5分の即時判定で在籍確認の電話なし

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

- 年会費永年無料

- 最短5分で審査完了、在籍確認の電話が省略されやすい

- いつでもポイント還元率が1.0%と高い

- Amazonやセブン-イレブンなど「JCB original seriesパートナー」加盟店利用でさらにポイントアップ(※1)

- スターバックスカードへのオンラインチャージ、eGift購入では還元率最大21倍(※2)

JCB CARD Wは18〜39歳限定で発行できる年会費無料のクレジットカードです。

オンライン限定の「モバイル即時入会(モバ即)」を利用すれば最短5分で審査が完了する仕組みのため、電話での在籍確認はありません。

なお、モバ即を利用するには受付時間(9:00~20:00)内に申し込む必要があり、スマホアプリ「MyJCB」での本人確認手続きが求められる点を覚えておきましょう。

ポイント還元率が1.0%と高く、スターバックスやAmazon、セブン-イレブンといった加盟店での利用では還元率が最大21倍にアップするなど、ポイントの貯めやすさに特化した人気のカードです。

出典:高いポイント還元率、年会費無料のJCB カード W!|クレジットカードのお申し込みなら、JCBカード

実際にJCB CARD Wを発行した人の口コミ

JCB CARD Wの利用者からは「スマホで申し込んだら本当にその日のうちに使えるようになった」という喜びの声が聞かれます。

モバ即入会で即時発行した場合、手続きがオンライン完結するため「職場に電話が来ず安心した」との口コミも見られました。

審査についても「若者向けだからか収入が多くなくても通りやすかった」という意見があり、在籍確認の電話がないこととあわせて申し込みのハードルが低いカードといえます。

ここからは当サイトに寄せられた口コミをチェックしましょう。

\今ならお得なキャンペーン中!詳細はこちら/

PayPayカード|【実体験】申し込み時に会社へ連絡なし

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

- 年会費永年無料

- 最短2分で審査完了、電話連絡をするスキがない

- 実際に申し込んだ結果、在籍確認の電話なし

- 通常の還元率が1.0%と高く、Yahoo!ショッピングではポイント10倍(※)

PayPayカードは、編集者の実体験でも申し込み時に勤務先への在籍確認がが一切なかったカードです。

公式サイトでは最短2分で審査が完了するとあり、実際にスマホからのオンライン申し込み後、数分で審査完了メールが届き、そのままデジタルカードを即日利用できました。

PayPayカードはコンピューターによるスコアリング審査を導入しており、人手を介さないスピード審査のため、在籍確認の電話を省略しています。

年会費無料ながらポイント還元率が常時1.0%である点も支持を集める理由です。

実際にPayPayカードを発行した人の口コミ

PayPayカードの利用者からは「申し込みから審査結果までがあっという間だった」「その場でカード番号が発行されて驚いた」といった口コミが多く、発行スピードの速さが利用者から評価されています。

勤務先への電話については「やはり電話は一切来なかった」「Yahoo!カード時代から在籍確認の電話がないと有名だったので安心して申し込めた」という声もあり、電話連絡なしでサクッと作れるカードとして定評があります。

使い勝手については「PayPay残高へのチャージや利用でポイントが貯まりやすい」「コンビニや飲食店でタッチ決済が便利」などと好感触。

在籍確認の電話がない安心感に加え、日常使いでの利便性も評価されているカードです。

\今ならお得なキャンペーン中!詳細はこちら/

プロミスVisaカード|公式サイトに「在籍確認なし」と記載

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料

- お買い物でポイントが貯まる

- ナンバーレスで安心安全

- 年会費永年無料

- 公式サイトに「原則、在籍確認なし」と明記されている

- セブン-イレブンなどの対象店舗で、スマホのタッチ決済またはモバイルオーダーでポイント7.0%還元

- カードローン機能付帯、返済でもポイントが貯まる

プロミスVisaカードは、公式サイト上に「原則、お勤め先にお電話はいたしません」と明記されているカードです。

親会社の消費者金プロミスは在籍確認の電話実施率はわずか2%とのデータを公開しており、ほとんどのケースで在籍確認が書類提出のみで完了することがわかっています。

仮に審査で在籍確認の電話が必要になった場合でも、必ず事前に本人に連絡・同意を得てから実施されるため、不意打ちで職場に電話される心配もありません。

「どうしても職場に電話されたくない」という人にとって有力な選択肢です。

実際にプロミスVisaカードを発行した人の口コミ

プロミスVisaカードの実際の利用者レビューは、「審査時、勤務先への電話がなかった」「スマホと書類の提出だけでカード発行できた」という声が多く、公式サイトの記載どおり電話での在籍確認が省略されやすいカードとして認識されていました。

近年、プロミスのような大手消費者金融は「原則として電話での在籍確認なし」を公言しており、「職場バレせずにキャッシングしたい」といったユーザーのニーズに応えています。

プロミスVisaカードも同様の審査フローにより、在籍確認の電話なしでカード発行できる仕組みを整えていると考えられます。

\今ならお得なキャンペーン中!詳細はこちら/

三井住友カード(NL)|最短10秒の即日発行で在籍確認の連絡なし(※)

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレスで安心安全!

- 年会費永年無料

- 最短10秒でデジタルカード番号発行(※)、在籍確認の電話が省略されやすい

- セブン-イレブンやガストなどの対象店舗でスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

三井住友カード(NL)は、最短10秒でのデジタルカード即日発行に対応(※)。

即時審査のシステムを採用していることから、在籍確認のための職場への電話連絡が省略されやすい1枚です。

通常の還元率は0.5%ですが、対象のコンビニやチェーン店などでスマホのタッチ決済を利用すれば、対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元となります(※)。

対象店舗の一例は次のとおりです。

- セブン-イレブン

- ローソン

- マクドナルド

- サイゼリヤ

- ガスト

- ドトールコーヒーショップ

- エクセルシオール カフェ

実際に三井住友カード(NL)を発行した人の口コミ

三井住友カード(NL)の利用者からは「スマホから申し込んで、そのままアプリにカード番号が発行された」「カード到着まで電話連絡は一切なかった」といった体験談が寄せられており、実際に在籍確認の電話が省略されるケースが多いことがうかがえます。

公式サイトでも「カード番号を即時発行できる」仕組みをアピールしており、電話確認を前提としない審査体制が整っている点が魅力です。

ここからは当サイトに寄せられた口コミを見てみましょう。

\お得なキャンペーン開催中!詳細はこちら/

ACマスターカード|検証で在籍確認電話なし!審査甘めで即日発行

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

- 年会費永年無料

- 【編集部検証】在籍確認なしでカード発行◎

- 最短即日発行・即日受け取りができる

- その他のカードより審査難易度が低め

ACマスターカードは消費者金融大手アコムが発行するカードローン一体型のクレジットカードです。

最短即日発行・受け取りに対応し、編集部の検証では勤務先が休みの日にACマスターカードへ申し込んだところ、在籍確認なしで審査に通過し、その日のうちにカードを受け取ることができました。

アコム公式にも在籍確認の電話は「原則、実施しません」と明記されており、99%の申し込み・審査が職場への電話連絡なしで完了しているとの統計も公表しています。

また、消費者金融系カードならではの審査基準を設けている点もACマスターカードの魅力。他社のクレジットカードの審査に落ちた人でも、審査通過の可能性がある1枚です。

出典:在籍確認の電話は勤務先にかかってくる?アコムは原則として電話での在籍確認なしってほんと?|お金の学び場「LOAN myac」

実際にACマスターカードを発行した人の口コミ

「他社で落ちたけどアコムACマスターカードは通った」という報告が多く、審査の通りやすさに定評があります。

加えて「勤務先に本当に電話が来なくて驚いた」という口コミが目立ち、公式での発表どおり、在籍確認なしで発行できたユーザーが大半です。

「カードローン枠もついているので急な出費にも安心」といった声もあり、即日発行・在籍確認電話なし・キャッシング対応と三拍子揃った頼れるカードとして評価されています。

ここからは当サイトに寄せられた口コミを見ていきましょう。

\3秒診断でカード発行可否をチェック/

▼ACマスターカードの在籍確認についてもっと詳しく

エポスカード|【実体験】職場へ連絡なし!即日発行◎

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高3,000万円

- 年会費永年無料

- 【編集部検証】在籍確認なしでカード発行◎

- 最短5分のデジタルカード発行&リアルカードの即日発行に対応

- マルイやモディで定期開催される「マルコとマルオの7日間」期間中は会計が10%割引

- 全国10,000店舗のエンタメ・グルメ施設で使える割引優待あり

エポスカードはマルイとモディでのお買い物がお得になることで若者から主婦まで幅広く人気のクレジットカードです。

居酒屋やカラオケ、映画館など、全国10,000店舗で割引優待を受けられるのもエポスカードの魅力。

即日発行・受け取りに対応するため、審査では基本的に職場への在籍確認の電話は省略傾向。

「エポスカードセンター」やオンラインでの申込後、必要に応じて本人確認書類の提出を求められる程度で、勤務先に電話されるケースは稀です。

実際に当編集部スタッフがエポスカードに申し込んだ際も審査は書類確認のみで完了し、会社へ電話が入ることはありませんでした。

より電話での在籍確認の確率を下げたい方には、24時間即時発行に対応する「エポス スマホカード(デジタルカード)」を選ぶことをおすすめします。

実際にエポスカードを使っている人の口コミ

エポスカード会員からは「即日発行できて助かった」「マルイでの割引特典が嬉しい」といった声が多く聞かれます。

在籍確認については「電話は特になかったので会社に知られず安心した」という口コミが見受けられ、店頭発行・受取の場合も職場への電話確認はされていないことがわかります。

「アルバイトでも発行できた」「学生の自分でも審査通過した」という意見もあり、比較的作りやすく職場連絡もない良心的なカードとの評価がされています。

ここからは当サイトに寄せられたエポスカードの口コミを見てみましょう。

\今ならお得なキャンペーン中!詳細はこちら/

楽天カード|【実体験】職場へ電話での在籍確認なし

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

- 年会費永年無料

- 【編集者検証】在籍確認なしでカード発行◎

- ポイント還元率がいつでも1.0%と高く、楽天市場ではポイント3倍以上

- 楽天ペイでチャージ払い(楽天キャッシュ払い)をすると還元率最大1.5%

楽天カードは在籍確認の電話がかかってこないことで人気のカードです。

実際に編集者が申し込んだところ、勤務先に電話がかかってくることは一切なく、1週間ほどでカードを受け取れました。

公式サイトによれば、仮に在籍確認の電話が必要な場合でも担当者は個人名でかけてくるため、会社にバレることはありません。

楽天カードは楽天市場を利用するとポイント3倍になるだけでなく、楽天証券や楽天モバイル、楽天トラベルといった関連サービスの利用でも還元率がアップします。

また、楽天カードを使って楽天キャッシュにチャージし、楽天ペイで「チャージ払い(楽天キャッシュ払い)」をおこなうと最大1.5%のポイントが還元されるなど、使い方次第でどんどんポイントが貯まる1枚です。

実際に楽天カードを発行した人の口コミ

楽天カード利用者からは「初めて作ったクレジットカード」「主婦でもすんなり発行できた」との声が多く聞かれ、特に在籍確認に関して「やっぱり電話はありませんでした」という口コミが散見されます。

「ポイントがザクザク貯まる」「ポイントを使える店が多い」と利便性への満足度も高く、審査・発行の気軽さとメリットの大きさで選んで正解との意見が目立ちます。

ここからは当サイトに寄せられた楽天カードの口コミを見てみましょう。

\今ならお得なキャンペーン中!詳細はこちら/

Nudgeカード|公式で「勤務先に連絡なし」と断言

- 最短3分でデジタルカード発行、公式で電話での在籍確認なしと断言

- アーティストやアイドル、キャラクターなどのデザインが豊富

- 学生向けで審査難易度低め

- 返済方法を「いつでも好きなだけ返済」と「月1回おまとめ払い」から選べる

Nudgeカードは使うことで好きなアーティストやタレント、キャラクターの支援ができる「次世代推し活カード」です。

申し込みから発行、実際の利用から問い合わせまで全てがスマホアプリで完結します。

公式サイトでは「審査時に職場や関係者へ在籍確認の電話連絡をかけることはない」と記載しており(※1)、在籍確認を絶対避けたい方におすすめ。

また、AIを用いた独自審査を採用しており、学生やアルバイト・フリーランスでも発行しやすいのがNudgeカードの特徴(※2)。

審査に不安がある方や初めてカードを作る方にもおすすめの1枚です。

(※2)出典:Nudge(ナッジ)|学生・推し活のためのクレジットカード

実際にNudgeカードを発行した人の口コミ

NudgeカードはAIを活用したスコアリング審査が特徴で、実際に申し込んだ人からも「在籍確認の電話がなく、職場バレしなかった」「申し込みから審査完了までが早く、ストレスなく発行できた」という声が多く寄せられています。

特にフリーランスや副業中心で働く人からは、収入証明や口座連携によって在籍確認の連絡が省略される仕組みが好評のようです。

また「他のカードでは落ちたのに、Nudgeカードはすぐに審査が通った」と、審査の柔軟さを評価する声も寄せられています。

すべての人が必ず審査に通るわけではありませんが、アルバイトやパートで収入面に不安がある方や学生でも申し込んでみる価値のあるカードです。

SAISON CARD Digital|AIによる最短0秒審査で職場連絡なし

SAISON CARD Digitalは、AIを用いた最短0秒審査により、最短3分で発行されるクレジットカードです(※)。

カード申し込みから発行まで全てオンラインで完結。審査通過後はアプリ上にカード番号が表示されるため、その日のうちからスマホ決済やオンラインショッピングに使えます。

申し込みフォームへの入力内容をもとに本人確認を実施するため、在籍確認の電話連絡は発生しません。

申し込み条件は18歳以上(高校生除く)で電話連絡が取れる方とシンプルで、収入や雇用形態を問わず作りやすい1枚です。

なお、SAISON CARD Digitalはその名のとおりデジタルカードです。リアルカードは発行されない点にご注意ください。

出典:株式会社クレディセゾン「AI 活用によりクレジットカード最短0秒審査を実現~申込手続におけるDXでお客様の入会体験を向上~」

実際にSAISON CARD Digitalを発行した人の口コミ

SAISON CARD Digitalを作った人からは「本当に数分で審査が終わって驚いた」「即日発行できてよかった」という声が挙がっています。

在籍確認についても「電話連絡は一切なく、会社にバレずに作れた」と安心したユーザーが多数です。

「セゾンカウンターに行かずに済むのが楽」「カードレスなので盗難の心配も減った」といったメリットも語られ、スピード審査&電話なし発行の快適さに満足している口コミが多く見られました。

クレジットカードの在籍確認とは?実施理由や方法について解説

クレジットカードの在籍確認とは、カード会社が審査の過程で申込者が申告した勤務先に本当に在籍しているかを確かめる手続きです。

一般的には勤務先へ電話をかけて社員の在籍状況を口頭で確認する方法がとられますが、書類提出で済ませる場合もあります。

カード会社が在籍確認をおこなう理由は次の2点です。

- 申込内容の裏付け:申込書に書かれた勤務先・職業情報が事実であるか確認し、虚偽申告による不正を防ぐ

- 返済能力の確認:安定収入の有無はカードの返済能力に直結するため、申込者が申告した勤務先で本当に働いているか確認する

つまり在籍確認は、カード会社にとって「この人に継続的な支払い能力があるか」をチェックする重要なプロセスといえます。

したがって、申込者の信用情報や提出書類に問題がなく、安定収入が認められれば勤務先への電話確認は省略されるケースもあります。

実際にJCBなどは「審査状況に応じて在籍確認をするかどうかを判断する」と述べています。

専門家からのコメント

クレジットカードは、お金と同じように利用することが多いため忘れがちですが、購入時に自分のお財布から現金を出して支払う代わりに、一時的に立て替えてくれるものです。つまり、ローンと同じですね。

このため、クレジットカード会社は、代わりに立て替えても、きちんと返済してもらえるくらいあなたに安定収入があるかを、在籍確認により確かめています。

在籍確認の方法は「書類・データ」か「勤務先への電話」の2種類

在籍確認の方法には大きく分けて「書類・データによる確認」と「勤務先への電話による確認」の2通りがあります。

| 在籍確認の方法 | 概要 |

| 書類・データ |

給与明細書や社員証、社会保険証、源泉徴収票など「勤務先に属していることを示す書類」を提出してもらい確認する。提出方法は郵送やアップロードなど。 特に昨今はオンライン完結の審査が主流になり、この書類提出による確認が一般的 |

| 電話 |

申込者が勤務する会社にカード会社の審査担当者が電話をかけ、在籍の事実を口頭で確かめる。 カードローンの審査では昔から行われてきた手法 |

近年は「職場に電話をかけられたくない」「同僚に知られたくない」という利用者の声を受け、書類・データとの照合で在籍確認が完了することがほとんどです。

最近ではスコアリング審査やAI審査などの導入によりPayPayカードや三井住友カード(NL)のような即時審査カードが増えており、自動の審査を実施する仕組み上、勤務先への電話連絡は省略されるケースが増えています。

また、Nudgeカードのように、そもそも申し込みフォームへ勤務先情報の入力を求めない新しいカードも登場するなど、カード会社は電話での在籍確認を前提としない審査体制を強化しています。

専門家からのコメント

在籍確認と聞くと、「避けたい」と思うところですが、キャッシュレスが進み、クレジットカードを持たないことにも不便さがあります。

また、クレジットカードを利用するとポイントが貯まるなどメリットもあるため、できれば利用したいですよね。

在籍確認は、特に恥ずかしいものではありません。

どうしても心配であれば、ご紹介したような在籍確認がない可能性があるクレジットカードを選んだり、デビットカードを選んだりしましょう。

在籍確認の電話がかかってくる確率はたったの1〜2%未満

クレジットカードへの申し込み時、在籍確認の電話がかかってくる確率は全体の1〜2%程度と考えられています。

カード会社は電話で在籍確認をする割合を公表していませんが、カードと同様に審査の一環で在籍確認をおこなうカードローンの場合、全申し込みのうち98〜99%は職場への電話なしで在籍確認が完了しているというデータがあるためです(※1)(※2)(※3)。

したがってクレジットカードの場合も在籍確認のために勤務先へ電話がかかってくる確率は低いと推測できます。

ただし、申し込み内容に不備がある場合や信用情報に問題がある場合には電話による確認がおこなわれる可能性が高まるため、事前の対策が重要です。

また、即日発行・デジタルカード発行に対応するスピード審査のカードに申し込むことで在籍確認の電話を避ける方法もあります。

⇒在籍確認なしで作れるクレジットカードを今すぐチェック

(※2)出典:在籍確認の電話は勤務先にかかってくる?アコムは原則として電話での在籍確認なしってほんと?|お金の学び場「LOAN myac」

(※3)出典:申込をしたら、勤務先に電話はかかってきますか?|プロミス公式|カードローン・キャッシング・消費者金融のプロミス

クレジットカードの在籍確認がおこなわれるタイミング

クレジットカードの審査で電話での在籍確認が必要になった場合、一般的にはカードへの申し込み後すぐ〜数日以内に勤務先へ電話がかかってくるケースが多いです。

特に即日発行カードやデジタルカードに申し込んだ場合、審査が即時で進むため申し込み当日に電話がかかってくることもあります。

通常のカードでも申し込みから数日〜1週間以内に勤務先へ電話がかかってくる可能性があります。

また、電話のかかってくる時間帯は平日の10~17時頃であることが多いです。

カード会社は申込者の勤務先の営業時間を考慮して在籍確認をおこなうため、深夜や休日に電話がかけられることはほとんどありません。

クレジットカードの在籍確認は本人が電話に出なくても完了する

在籍確認は、カード会社からの電話に申込者本人が出なくても完了します。

たとえ本人が不在であっても、別の社員が「席を外しています」と回答するだけでカード会社には「申込者はこの会社に間違いなく在籍している」と伝わるためです。

したがって「明日は休みだけど在籍確認の電話がかかってきたらどうしよう」「外回りのタイミングで電話がかかってきたら困る」などといった心配は不要です。

専門家からのコメント

在籍確認といっても、必ずしも本人が電話に出る必要はありません。あくまで、その会社に在籍していることが把握できればよいのです。

もし事前に準備するのであれば、電話に出る可能性のある、例えば受付の方に、クレジットカード会社から電話が来る可能性があることを伝えておけばよいでしょう。

また、電話が来た場合に、別の方が電話に出ても、「〇〇は外出しております」と返答があれば、在籍確認はできます。

クレジットカードの在籍確認で聞かれる内容と会話例

電話での在籍確認では特に何かを質問されるわけではなく、簡易的な確認がおこなわるだけで終了します。

典型的なやりとりは以下のようなものです。

- 本人:お電話ありがとうございます。○○株式会社です。

- カード会社:私、○○(個人名)と申しますが、Aさん(申込者)さんはいらっしゃいますか?

- 本人:私がA本人です。

- カード会社:失礼いたしました。カード会社の○○(個人名)でございます。これにて在籍確認は完了となります。

- 勤務先の第三者:お電話ありがとうございます。○○株式会社です。

- カード会社:私、○○(個人名)と申しますが、Aさん(申込者)さんはいらっしゃいますか?

- 勤務先の第三者:申し訳ございません。○○はただいま席を外しておりまして、どのようなご用件でしょうか?

- カード会社:左様でございますか。個人的な要件でしたので、取り次いでいただかなくて結構です。失礼いたします(在籍確認完了)。

このように、在籍確認の電話ではカード会社名やクレジットカードに関することは基本的に伝えらないため、第三者にクレジットカードへの申し込みが知られる心配はありません。

また、通話は数十秒〜1分程度で終わることがほとんどで、職場への負担は最低限に抑えられています。

「在籍確認」と聞くと不安を感じる方も多いかもしれませんが、実際には簡易的で配慮の行き届いたやりとりが実施されるので、「会社に迷惑がかかる」「バレる」といった心配は不要です。

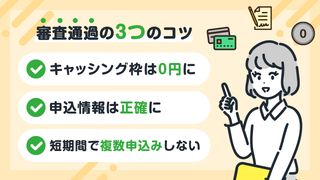

クレジットカードの在籍確認を回避する方法【職場バレ防止】

ここでは電話での在籍確認を回避するための具体的な方法をご紹介。

以下のポイントをおさえることで、在籍確認の電話なしで審査がスムーズに進む可能性が高まります。

- 即日発行・デジタルカード発行カードを選ぶ

- 申し込み内容を正確に記入する

- キャッシング枠を0円にする

- キャンペーン時期を狙って申し込む

- 申し込み前にカード会社に相談する

- 手持ちのカードのキャッシング枠を利用する

- 家族カード・デビットカードを作る

カード発行を急いでいる、どうしても職場に電話がかかってくるのを避けたいという方は参考にしてください。

即日発行・デジタルカード発行カードを選ぶ

在籍確認の電話を回避するには、即日発行やデジタルカード発行に対応したクレジットカードを選ぶことが重要です。

これらのカードは審査が自動化・高速化されており、電話確認を挟まずに審査を完了できる仕組みになっています。

たとえばPayPayカードや三井住友カード(NL)、エポスカードなど、本記事でおすすめしたカードはどれもスピード審査を採用しており、実際に電話での在籍確認なしでの発行実績が多いです。

カード選びの段階で在籍確認電話の可能性を低くしておくことが、職場バレ防止の第一歩といえます。

\即日発行・デジタルカード発行対応クレカ/

JCB CARD W

|

PayPayカード

|

三井住友カード(NL)

|

ACマスターカード

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 1 〜 5% | 0.5 〜 7% | 0% | 0.5% |

| ETC年会費 | 無料 | 550円(税込) | 550円(税込) | - | 無料 |

| 発行期間 | モバ即入会で最短5分(※) | 最短7分(申込み5分・審査2分)で手続き完了 | 最短10秒(※) | 最短即日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 付帯 サービス |

|||||

| 電子 マネー |

|

- |

|

|

|

| 国際ブランド |

|

|

|

|

|

ここからはそれぞれの対策について解説します。

申し込み内容を正確に記入する

クレジットカード申込フォームへ入力する個人情報や勤務先情報は正確かつ最新の内容を記入するようにしましょう。

申し込み内容に虚偽や誤りがあると、カード会社は確認のために電話連絡をせざるを得なくなるケースがあります。

特に勤務先の電話番号や所在地に間違いがあると「本当に勤務しているのか?」と不審に思われ、在籍確認の電話が実施される可能性が高まります。

昇進や部署異動などで会社名や住所が変わっている場合も、古い情報を記載しないよう注意してください。

キャッシング枠を0円にする

在籍確認の電話を避けるためには、カード申し込み時に設定できるキャッシング枠を「0円(設定しない)」にしておくことをおすすめします。

キャッシング枠を希望すると、カード会社は貸金業法に基づきより厳密な審査をおこなう必要があり、勤務先への在籍確認も念入りに実施されるためです。

一方、キャッシング枠なしの申し込みであれば審査ハードルが下がり、電話での在籍確認なしでカードが発行される確率が高まります。

実際に、ある利用者がキャッシング枠10万円で申し込みを行った際には職場へ在籍確認の電話があったものの、同じカード会社で枠0円にして再申し込みしたところ、電話なしで発行されたというケースもあります。

特に職場に電話されたくない方は、キャッシング枠は0円で申請し、必要なら後日増枠するようにしましょう。

キャンペーン時期を狙って申し込む

クレジットカード会社は新規入会キャンペーン等で申込者が殺到する時期がありますが、実はそのタイミングを狙うと在籍確認の電話が省略される傾向があります。

理由は単純で、審査担当者が忙しく一件一件に電話をかけていられないためです。

例えば年度末や入社シーズン、新生活応援キャンペーン期間などは申し込み件数が増えるため、カード会社側は効率を優先し、在籍確認を書類・データでの確認のみで処理してしまうことがあります。

ただし、審査基準自体が甘くなるわけではない点に注意しましょう。

いずれにせよ、カード発行を急いでいないのであれば、繁忙期の入会特典を活用しつつ申し込むのが在籍確認の電話を避ける方法のひとつです。

申し込み前にカード会社に相談する

在籍確認の電話を回避するには、クレジットカードへの申し込み前にカード会社へ相談し、審査方法や本人確認の代替手段について確認しておくことが有効です。

たとえば「職場への在籍確認電話は避けたいが何か方法はありますか?」と事前に伝えることで、源泉徴収票や給与明細などの書類提出で代替してもらえるケースがあります。

もちろん確約はできませんが、「この人には電話NGの事情がある」と担当者に認識してもらうだけでも対応が変わる可能性があるため、絶対に職場バレ避けたい方は事前に相談してみましょう。

手持ちのカードのキャッシング枠を利用する

新たにカードを申し込む理由が「お金を借りたい」「現金が今すぐ必要」という場合、手持ちのクレジットカードに付帯しているキャッシング枠を活用する方法も検討してください。

今持っているカードでキャッシング枠を申し込めば、在籍確認なしでお金を借りられます。

特に銀行系カードローンだと在籍確認の電話が発生する可能性がありますが、既存カードのキャッシングならそうした心配はありません。

ただしキャッシング利用時は利息がかかるため、返済計画を立てた上で賢く利用しましょう。

家族カード・デビットカードを作る

「どうしても会社への連絡を避けたい」「申し込み時に勤務先を書きたくない」という方は、家族カードやデビットカードの発行を検討しましょう。

家族カードは本会員(家族)の信用で発行されるため、例えば配偶者や親のカードで家族カードを作ってもらえば、自分の勤務先が問われたり審査を受ける必要はありません。

またデビットカードは銀行口座と直結して即時引き落としされるカードなので、作成時には審査も在籍確認もありません。

クレジットカードと異なり特典や分割払いの機能はありませんが、職場に知られずカードを作りたい場合にはおすすめの選択肢です。

▼家族カードについてもっと詳しく

▼デビットカードについてもっと詳しく

クレジットカード申し込み時に電話で在籍確認されやすいケース4選

どういう場合にクレジットカード審査で在籍確認の電話が実施されやすいのか、ここでは代表的なケースを見ておきましょう。

- 過去に支払いを延滞・滞納して信用情報に傷がある

- 就職・転職したばかり、勤続年数が短い

- 申告内容に虚偽や一貫性の欠如がある

- 高額なキャッシング枠を希望した

ここでは在籍確認の電話がかかってきやすいケースについて個別に解説します。

申し込み内容に虚偽や誤りがある

申込内容に虚偽や誤りがあると、在籍確認の電話がおこなわれやすいです。

カード会社は、申込内容と信用情報機関のデータを照合して審査をおこないます。ここで「虚偽の申告」や「入力ミスによる誤り」が見つかると、事実確認のために勤務先へ電話をかけることあります。

具体的には次のようなミスや嘘の申告を避けましょう。

- 勤務先の住所を誤って入力した

- 年収や勤続年数を実際より多く申告した

- 勤務先名の表記に誤りがあり、実在しないと判断された

このような場合、在籍確認の電話がかかってくる可能性が高まります。在籍確認の電話を避けたい方は、入力内容を正しく・正直に記入することが何より大切です。

過去に支払いを延滞・滞納して信用情報に傷がある

信用情報に長期延滞や債務整理といった金融事故の履歴がある場合、カード会社は審査に慎重になり、在籍確認を厳格におこなう可能性が高まります。

たとえば、次のような経歴がある方は要注意です。

- クレジットカードやローンの支払いを3カ月以上延滞した

- 第三者による代位弁済を受けた

- 任意整理や自己破産などの債務整理をおこなった

こうした金融事故情報は信用情報機関に記録されます。

情報は5~10年ほど保存されるため、たとえ弁護士に相談しても期間中は抹消できず、クレジットカードやローンの審査に影響を及ぼします。

自分の信用情報に不安がある方は、申し込みの前に信用情報機関へ開示請求をして、現在の状況を確認しておくことをおすすめします。

| 信用情報機関名 | 管轄する金融機関 | 主な該当ケース | 開示請求の方法 |

手数料(税込) |

|---|---|---|---|---|

| 【CIC】株式会社シー・アイ・シー | クレジットカード会社、信販会社 | クレカ延滞、スマホ割賦の滞納 | インターネット / 郵送 / 窓口 |

各1,000円 |

| 【JICC】日本信用情報機構 | 消費者金融、リース・保証会社 | 消費者金融系カードローンの延滞・債務整理 | スマホ / 郵送 / 窓口 |

スマホ・郵送:1,000円 窓口:500円 |

| 【全国銀行個人信用情報センター(全銀協・JBA)】 | 銀行、信用金庫、ろうきん等 | 銀行系ローン、住宅ローンなど | 郵送のみ |

1,000円 |

▼開示請求のやり方はこちらで解説しています

就職・転職したばかり、勤続年数が短い

就職や転職直後は、電話による在籍確認がおこなわれる可能性が高まります。

クレジットカードの審査では、勤務先情報とともに勤続年数が重要な評価項目であるからです。

入社して間もない場合、返済能力や職場の安定性が十分に確認できないため、カード会社は追加の裏付けとして勤務先へ電話連絡をおこなう傾向があります。

たとえば入社1カ月以内の正社員や試用期間中の転職者は、信用情報が良好でも在籍確認の電話がかかってくるケースがあります。

これは、勤続年数の短さから支払い能力に不安があるとみなされるためです。

どうしても職場への電話を避けたいなら、スピード審査型のカードや公式サイト上で「電話での在籍確認なし」を公言するカードを選ぶのがおすすめです。

\電話での在籍確認なし厳選おすすめカード/

ライフカード

|

JCB CARD W

|

PayPayカード

|

プロミスVisaカード

|

三井住友カード(NL)

|

エポスカード

|

楽天カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 1.5% | 1 〜 10.5% | 1 〜 5% | 0.5 〜 7% | 0.5 〜 7% | 0.5% | 1 〜 3% |

| ETC年会費 | 1,100円(税込) | 無料 | 550円(税込) | 無料 | 550円(税込) | 無料 | 550円(税込) |

| 発行期間 | 最短2営業日 | モバ即入会で最短5分(※) | 最短7分(申込み5分・審査2分)で手続き完了 | 最短5営業日 | 最短10秒(※) | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 7営業日程度 |

| 付帯 サービス |

|||||||

| 電子 マネー |

|

|

- |

|

|

|

|

| 国際ブランド |

|

|

|

|

|

|

|

高額なキャッシング枠を希望した

職場への在籍確認の電話を避けたい方は、キャッシング枠は「できるだけ低く」または「0円」で申し込むのがおすすめです。

クレジットカードの申し込み時には、「キャッシング枠(現金を借りられる枠)」の希望限度額を記入する欄があります。

高額なキャッシング枠を希望すると、カード会社から「この人はお金に困っているのでは?」と見なされて審査が慎重におこなわれる傾向があり、職場に在籍確認の電話がかかってくる可能性が高まります。

キャッシング枠を多く設定すると、貸し倒れ(返済不能)のリスクも上がるため、カード会社としてはより慎重な審査をせざるを得ないのです。

キャッシング枠は後から申請することもできるため、在籍確認の電話を避けるために最初は最低限か0円にしておくと安心です。

在籍確認の電話がかかってくる場所【会社員・派遣・アルバイト】

電話での在籍確認が実施される場合、カード会社は申込者が入力した勤務先に連絡をおこないます。

カード会社が任意の番号へかけることありません。たとえば会社員であれば勤め先の会社に、たとえば派遣社員であれば派遣元(派遣会社)に電話がかかってきます。

どの場合も「本人が実際に所属している場所」であることを確認できれば問題ありません。したがって申し込みフォームには次の連絡先を記入しましょう。

- 会社員の場合:勤務先の会社

- 派遣社員の場合:派遣元の会社

- パート・アルバイトの場合:勤務先の会社

なお、学生の場合は在籍確認の電話がかかることはほぼありません。

ここからは雇用形態別に在籍確認の電話がかかってくる場所についてそれぞれ解説します。

会社員の場合は勤務先の会社(代表電話や部署直通)

勤務形態が会社員の人には、勤務先の企業宛に在籍確認の電話がかかってきます。

企業に在籍していることが確認できれば問題ありません。

勤め先が大きな企業である場合は、所属部署への直通電話番号を記入して申込みをすると在籍確認がスムーズです。

従業員が多いと、電話を出た従業員が自分のことを知らなく、確認ができなかったというケースも少なくないので注意しましょう。

派遣社員の場合は派遣元の会社

勤務形態が派遣社員の人には、基本的に派遣元の会社へ在籍確認の電話がかかってきます。

場合によっては、派遣先の会社、または両方にかかってくることもあるようです。

派遣社員を雇用しているのはあくまで派遣元の会社なので、基本的には派遣元の会社に電話がかかってくると覚えておきましょう。

申込み欄にある勤務先には、派遣元の会社の電話番号を記入して申し込みましょう。

派遣先の会社に電話があると、従業員ではないため、在籍していないと回答してしまうことがあります。

パート・アルバイトの場合は勤務先の会社

パートやアルバイトの人には、勤務先の企業へ在籍確認の電話がかかってきます。パートやアルバイトであっても、在籍確認の電話がかかってくる可能性があることを覚えておきましょう。

申込みをする際は、パートやアルバイト先の本社ではなく、勤務先の電話番号を記入します。パートやアルバイトを複数かけ持ちしている人は、一番勤務期間が長い勤務先の電話番号を記載するのがおすすめです。

また、申込み欄に備考欄がある場合は、いくつか出勤日を記載し、出勤日に電話してほしいと要望を記載しておきましょう。

要望に合わせて在籍確認をしてくれる場合があります。

学生・無職・専業主婦の場合、クレジットカードの在籍確認はどうなる?

学生や無職、専業主婦(主夫)の場合、勤務先への在籍確認の電話が行われることはほとんどありません。

これらの属性では、カード会社が勤務先の有無ではなく、本人確認書類や家族の収入情報をもとに審査を進めるためです。

具体的には、学生は親権者の同意や本人確認、無職の方は資産・年金・配偶者の収入など、専業主婦(主夫)の場合は配偶者の勤務先情報で代替されます。

ここからはそれぞれのケースについて詳しく解説します。

学生の場合は在籍確認の電話がかかることはほぼない

結論として、学生がクレジットカードを申し込む際、学校などへの在籍確認電話が実施されるケースはごく稀です。

なぜなら学生には定職がなく、勤務先として扱われないことが多いためです。

カード会社は、代替手段として親権者の同意書や本人確認書類の提出を求めることが一般的です。

ただし三井住友カードは、アルバイトの収入を申告している学生については、アルバイト先へ在籍確認の電話をかける場合があるとしています。

無職の場合は電話がかかることはないが、収入確認がおこなわれる

無職の場合には勤務先がないため、カード会社は在籍確認を実施しません。

しかし審査自体が省略されるわけではなく、たとえば、年金・不動産収入・配偶者の収入・預貯金などの「安定した資産・収入源」がある場合には、収入を証明できる書面やデータをもとにカード発行の可否を決定します。

▼無職の方におすすめのクレカはこちら

▼高齢者でも作りやすいクレカはこちら

専業主婦(主夫)の場合は配偶者の勤務先や本人確認で代替される

専業主婦(主夫)の場合、勤務先がないため在籍確認の電話はおこなわれません。

代わりに、配偶者の勤務先や収入をもとに審査が実施されます。

たとえば楽天カードやエポスカードなど、主婦でも申し込み可と明記しているカードでは、本人確認書類の提出で審査が完了ます。

配偶者に連絡が行くことも基本的にありません。

したがって、安心して申し込みを進めたい場合は、「主婦・主夫でもOK」と公式に記載のあるカードを選ぶのが確実です。

▼主婦向けクレカはこちら

クレジットカードの在籍確認をスムーズに完了させるコツ

在籍確認の電話は必ずかかってくるわけではなく、場合によっては書類やデータ上の確認だけで完結することがあります。

しかし、仮に在籍確認が電話でおこなわれるなら、スムーズに完了させたいものです。

電話での在籍確認を滞りなく済ませるコツは以下のとおり。

- 申し込み直後〜数日間は電話に備えてスケジュールを調整する

- 自分に直接かかる電話番号(内線番号)を申告する

- 会社の窓口担当者にカード会社から電話が来る旨を伝えておく

それぞれ解説します。

申し込み直後〜数日間は電話に備えてスケジュールを調整する

クレジットカードへ申し込み直後から数日間は、在籍確認の電話が入る可能性が高いため、確実に対応できるようスケジュールを調整しておくことが重要です。

在籍確認は、多くの場合「申し込み内容の最終チェック」としておこなわれます。

特に勤務先や申告情報に不明点がある場合、カード会社は早ければ当日中、遅くても数日以内に電話連絡を実施する可能性が高いです。

この期間に何度も電話が不通になると、審査が長引くことがあります。

電話での在籍確認は本人が対応できなくても、職場の人間が「席を外しています」などと応答すれば完了するものですが、繋がらない状態が続くと審査結果に影響する可能性があります。

クレカ申し込み直後の数日は、在籍確認が入る「ゴールデンタイム」と考え、電話に即応できる体制を整えておくことが重要です。

自分に直接かかる電話番号(内線番号)を申告する

電話による在籍確認を確実かつ短時間で終えるには、自分に直接つながる電話番号や内線番号を申告するのが効果的です。

代表番号だけだと取り次ぎに時間がかかり、不通や確認遅延の原因になります。

在籍確認は本人が出なくても、同僚が「在籍しています」と答えれば成立しますが、直通番号を申告すればより早く済み、職場内でのやり取りも最小限に抑えられます。

たとえば営業職で外出が多い場合、代表番号経由だと在籍確認のタイミングを逃すことがありますが、内線番号や直通携帯番号を伝えておけば、カード会社のオペレーターが直接本人とつながり、短時間で確認が完了します。

その結果、審査やクレカ発行までの期間も短縮できるでしょう。

会社の窓口担当者にカード会社から電話が来る旨を伝えておく

職場で自分に直接つながる電話番号が用意されていない場合は、あらかじめ電話窓口の担当者に「クレジットカード会社から連絡が来る」と伝えておきましょう。

勤務先へカード会社から電話がくると、職場の人にどう思われるのか心配な人もいると思いますが、カード会社からの電話連絡は恥ずかしいことではありません。

電話窓口の担当者にカード会社から電話連絡がくることを伝えておけば、在籍確認がスムーズに完了するため、自身や担当者の負担を減らせます。

しかし、どうしても「在籍確認の電話により職場の人にお金に困っているのでないかと思われる」と心配する人もいるでしょう。

そのような人は、電話がきたときに備えて言い訳を考えておきましょう。

具体的には「落とし物を拾って持ち主からお礼の電話がきた」「営業の電話だった」と話す人がいるようです。

在籍確認でクレジットカードの審査に落ちるパターン4選

クレジットカードの審査において、在籍確認が原因で審査に落ちるケースはゼロではありませんが、非常に稀なことです。

在籍確認が原因で審査落ちとなる可能性があるのは、以下のようなケースです。

- 申告した勤務先に実際は在籍していない

- 申し込み内容に明らかな嘘がある

- 収入や勤務先情報に一貫性がない

- 電話に出た人が「当社にその方はいない」と答えた

ここからはそれぞれのケースについて解説します。

申告した勤務先に実際は在籍していない

クレジットカードへの申し込み時に申告した勤務先に、実際には在籍していなかった場合、カード会社からは「虚偽の内容で申し込んだ」とみなされ、審査に落ちる可能性が極めて高くなります。

在籍確認は、安定収入の有無と申告内容の正確性を確かめる重要な手続きです。

勤務先が事実と異なれば、返済能力に疑いが生じ、信用情報やスコアにもマイナスの影響を与えます。

具体的には、退職済みの会社を勤務先として申告し、在籍確認の電話で「既に退職している」と回答されて審査落ちとなったケースがあります。

この場合、修正や再申し込みも難しく、別のカード会社の審査でも不利に働く可能性があります。

虚偽申告は信用を失い、将来のカード発行にも悪影響を及ぼすため、勤務先情報は必ず最新かつ正確な内容を記入しましょう。

申し込み内容に明らかな嘘がある

年収や雇用形態など、申し込み内容に虚偽が含まれていると審査のなかで発覚し、クレジットカードの発行はほぼ不可能になります。

カード会社は信用情報機関への照合や在籍確認を通じて申告情報の正確性を確認するため、内容に不一致や虚偽が見つかれば、返済能力を正しく判断できず審査基準を満たさないと判断されるためです。

たとえば年収を実際より大幅に多く申告した場合、勤務先や税務関連書類との整合性が取れず、審査が中断されます。

過去のローンやクレカ利用履歴とも突き合わせるため、虚偽はほぼ確実に判明します。

カード会社からの信用を得るためにはまず、申し込み内容を事実に基づき正確に記入することが不可欠です。

収入や勤務先情報に一貫性がない

クレジットカードの審査では、入力内容そのものに嘘がなくても、申込情報と提出書類・信用情報の間で整合性が取れていない場合、在籍確認が厳しくおこなわれ、審査落ちにつながることがあります。

カード会社は、年収や雇用形態、勤務先といった情報を信用情報機関や保険証・源泉徴収票などと照合します。

このとき数値や雇用形態に食い違いがあると「虚偽申告かもしれない」と疑われ、信頼性が下がるためです。

たとえば「正社員」と申告しているのに、提出した保険証が国民健康保険だったり、「年収500万円」と入力したが源泉徴収票では350万円だったりすると、整合性がないとみなされます。

悪意がなくても結果として電話での在籍確認を追加されることがあり、場合によっては「信用性に欠ける」として審査落ちするケースがあるため、注意が必要です。

電話に出た人が「当社にその方はいない」と答えた

勤務先へ在籍確認の電話がかかってきた際、窓口の担当者が「うちにそのような人はいない」と回答すると、実際に在籍していても審査落ちの原因になり得ます。

カード会社は、電話応答の内容をもとに申告情報の正確性を判断するため、「不在」ではなく「いない」と回答されれば、誤解や情報伝達ミスでも在籍していない=虚偽の内容で申し込んだとみなされる場合があります。

実際に、総務や受付が申込者の在籍状況を把握しておらず、誤って「いない」と答えてしまい、後からの訂正ができず審査落ちになったケースもありました。

在籍確認による審査落ちを防ぐには、担当者へ電話がかかってくる可能性があることを事前に伝え、取り次ぎ方法や応答内容を共有しておくことが重要です。

▼クレカ審査に落ちる原因や対処法はこちら

在籍確認なしのクレジットカードに関するよくある質問

ここでは在籍確認なしのクレジットカードに関するよくある質問に回答します。

- クレジットカードの在籍確認とは何ですか?

- クレジットカードの在籍確認は必ずある?

- クレジットカードの在籍確認は断れる?

- 在籍確認の電話に出られなかったらどうなる?

- クレジットカードの在籍確認は職場にバレる?

- クレジットカードの在籍確認は迷惑?恥ずかしい?

- 職場連絡なしで作れるクレジットカードは?

- 在籍確認なしで作れる激甘クレジットカードは?

- クレジットカード申し込み時に勤務先を書きたくない場合はどうすべき?

- 転職して勤務先が変わったら在籍確認の電話がかかってくる?

- クレジットカードの更新時には在籍確認される?

- クレジットカードの在籍確認と本人確認の違いは?

似たような疑問をお持ちの方は参考にしてください。

クレジットカードの在籍確認とは何ですか?

在籍確認とは、クレジットカード会社が審査時に申込者の勤務先へ電話をかけ、その人が本当に在籍して働いているか確認する手続きです。

カードを発行するにあたり、申し込み情報に誤りがないかや返済能力をチェックする目的で実施されます。

在籍確認の方法は電話と書類の2通りがあり、勤務先に電話がかかってくる場合、カード会社は個人名で「○○さんはいらっしゃいますか?」と尋ねてきます。

ただし近年は書類確認で完結するケースが増えており、勤務先へ電話がかかってくることは稀です。

クレジットカードの在籍確認は必ずある?

必ずしも実施されるわけではありません。

むしろ現在では在籍確認の電話連絡が実施されるケースはごく一部で、多くのカードは書類確認や信用情報照会だけで審査が完了します。

特に当記事で紹介したような即日発行カードやオンライン審査のカードでは、電話確認なしで発行されるのが通常です。

クレジットカードの在籍確認は断れる?

基本的には断れません。 在籍確認は審査上必要とカード会社が判断した場合におこなわれるもので、これに応じられないと審査続行が困難になります。

ただし、事前にカード会社へ相談して書類提出で代替してもらうことは可能です。

どうしても電話を避けたい事情があるならカード会社へ事前に連絡し、在籍証明書類などで対応できないか打診してみましょう。

在籍確認の電話に出られなかったらどうなる?

クレジットカードの在籍確認の電話には、本人が出られなくても問題ありません。 本人以外の応対でも在籍の事実が確認できれば完了します。

もし運が悪く誰も電話に出ずカード会社と連絡が取れなかった場合、一時保留となり後ほど再度かかってくることがあります。

カード会社から本人宛に「繋がらなかったので勤務先情報を確認したい」と連絡が来ることもあります。その際は速やかに対応すれば審査が進みます。

クレジットカードの在籍確認は職場にバレる?

在籍確認の電話がかかってきたとしても、職場にクレジットカードの審査だとバレる心配はありません。

在籍確認の電話はカード会社名を名乗らず個人名でかかってくるため、受けた人にもカード申込の電話とはわからないからです。

会話内容も「○○さんいますか?」程度で用件は伝えないため、周囲に怪しまれることはほとんどありません。

それでも心配なら本記事で紹介した在籍確認の電話自体がないカードを選ぶとよいでしょう。

クレジットカードの在籍確認は迷惑?恥ずかしい?

多くの場合、在籍確認の電話が職場にかかってきても特に迷惑にはなりませんし、恥ずかしがる必要もありません。

企業の受付担当者などはクレジットカードやローンの在籍確認電話を日常的に取り扱っており、特別なこととは捉えません。

内容も個人名の取り次ぎだけです。むしろ本人が過剰に意識してオドオドする方が不自然ですので、電話が来たら淡々と対応しましょう。

「在籍確認ごときで恥ずかしがる必要はない」と割り切ってOKです。

職場連絡なしで作れるクレジットカードは?

本記事で紹介したライフカード、JCB CARD W、PayPayカード、プロミスVisaカード、三井住友カード(NL)、ACマスターカード、エポスカードなどはいずれも基本的に職場への在籍確認電話なしで発行可能なカードです。

公式に「電話なし」と明言しているカードも多く、安全に選べます。

在籍確認なしで作れる激甘クレジットカードは?

「激甘」と評されるほど審査が易しいカードかつ在籍確認なしとなると、消費者金融系のクレジットカードが該当します。

例えばACマスターカードやプロミスVisaカードは消費者金融系ならではの独自審査が魅力で、電話での在籍確認なしを公式に明言しています。

しかし、「激甘」と言われるカードでも審査はありますので、誰でも作れるわけではない点に留意してください。

▼比較的審査が甘く即日発行できるカードはこちら

クレジットカード申し込み時に勤務先を書きたくない場合はどうすべき?

結論から言えば、勤務先の記入は審査上必須事項なので書かないまま申し込むことはできません(※)。

もし勤務先を書きたくない理由が「職場に電話を入れてほしくない」からであれば、当記事で紹介している在籍確認の電話なしで作れるカードを選ぶことで対処しましょう。

あるいはNudgeカードのように、申し込みフォームへ勤務先の記入自体を求めないカードを利用する方法もあります。

どうしても勤務先を明かしたくない場合は、残念ながら通常のクレジットカード取得は難しいため、家族カードやデビットカード・プリペイドカードで代替するのが現実的です。

転職して勤務先が変わったら在籍確認の電話がかかってくる?

クレジットカードを保有中に転職などで勤務先が変わった場合、新規入会時のような在籍確認の電話が改めてかかってくることはほとんどありません。

ただしカード会社によって対応は異なります。また基本的には会員規約に従い、自ら勤務先変更の届出をおこなう義務がある点に注意してください。

届出をすると、その情報でカード会社は内部的に信用評価を更新しますが、通常は電話確認せず処理します。

もちろん転職後に新たに別のカードに申し込めばその際は在籍確認の可能性がありますが、更新時に勤務先変更で電話がかかってくるというケースは稀なので心配いりません。

クレジットカードの更新時には在籍確認される?

一般的に、クレジットカードの有効期限に伴う更新の際に在籍確認の電話がかかってくることはありません。

更新時には基本的に利用実績や支払状況を踏まえて審査がおこなわれ、そのまま新しいカードが発送されます。

万が一、更新時点で信用情報に重大な変化(延滞や破産など)があればカード更新が止まることはありますが、その際も電話による在籍確認という形は取られません。

したがって一度カードを手に入れてしまえば、通常は更新のたびに職場確認されるようなことはないと考えて大丈夫です。

クレジットカードの在籍確認と本人確認の違いは?

在籍確認は申込者が申告した勤務先で実際に働いているかを確認する審査プロセスの一環で、勤務先への電話か書類・データ上での確認で完了します。

一方、本人確認とは犯罪収益移転防止法に基づき、申込者が実在する本人かを確認する手続きのことで、運転免許証などの本人確認書類提出や、簡易書留ハガキの受け取りによって実施されます。

電話がかかってくることもありますが、在籍確認とは異なり勤務先ではなく自宅や本人携帯に連絡が入ります。

在籍確認なしのクレジットカードまとめ

在籍確認とは、申込者が申告した職場に本当に勤めているのかをカード会社が確かめる、審査プロセスの一環です。

在籍確認の方法として「書類やデータ上での確認」と、「勤務先への電話連絡」の2種類があります。

カード会社から職場に電話がかかることを嫌がる人もいますが、担当者は電話口で個人名を名乗り、要件を明かさないため、過度な心配は不要です。

どうしても在籍確認の電話を避けたい方は、デジタルカード発行や即日発行に対応するカードへ申し込みましょう。

これらのカードはスピード審査を実施する関係上、職場へ電話をかける工程をスキップする傾向があります。

また申し込み時に記入ミスがないようにしたり、キャッシング枠を0円で申し込んだりといった工夫をすることも重要です。

食品や雑貨商品などを扱うライター・編集を経て、マネ会を担当。クレジットカードのポイント還元や特典だけでなく、各カード会社の戦略やマーケティングにも興味あり。普段使っているクレジットカードはJALカードで、実家への帰省の際には、貯めたマイルを特典航空券に交換している。ヤフオクやヤフーショッピングで買い物をする際には、ヤフーカードも使用。体を動かすことが好きで、定期的にジムで筋トレ。機会あれば、山へハイキングに出かけ、帰りの温泉を楽しむ。