PR

PR

ブラックリストに載る5つの条件や確認方法を徹底解説!期間中作れるクレジットカードも

ブラックリストの確認方法を解説します!

借金や債務整理を経験したことがある人なら、「ブラックリスト」という言葉を一度は耳にしたことがあるのではないでしょうか?

「借金なんてしたことないから、ブラックリストなんて自分には関係ない」、そんな風に考えている方もいらっしゃるかもしれませんね。

ただし、携帯電話料金の未払いなど、意外な理由で載ってしまうのがブラックリストの怖いところ。どんな事態になるとリストに載ってしまうのか、念のために覚えておいて損することはありません!

本記事では、「ブラックリストの基本情報」とともに「具体的にどのようなケースになるとリストに載ってしまうのか」そして「リストに載るとどのくらいの期間、情報が消えないのか」などブラックリストについて徹底解説していきます!

ブラックリストとは

厳密に言うと金融業界において「ブラックリスト」と呼ばれるリストは存在しません。

では、ブラックリストに載っているとはどのような状態を指すのでしょうか。

「ブラックリストに載っている」とは?

簡潔に言うと「ブラックリストに載っている」とは、信用情報(クレジット・ヒストリー)が機関に事故情報として登録され、ローンやクレジットカードなどの金融サービスを利用できなくなった状態のことをいいます。

日本では、ローンやクレジットカード、携帯電話の支払いなどの利用履歴が下記の3つの信用情報機関に登録されます。

- 株式会社シー・アイ・シー(CIC):主に信販会社が加盟している信用情報機関

- 株式会社日本信用情報機構(JICC):主に消費者金融が加盟している信用情報機関

- 全国銀行個人信用情報センター(KSC):主に銀行が加入している信用情報機関

これらの機関に、延滞情報や事故情報が登録されると、ローンやクレジットカードなどの金融サービスが利用できなくなってしまいます。

信用情報機関に加盟している主な機関・会社

また、信用情報機関にはさまざまなの機関・会社が加盟しています。

CICは主に信販会社が、JICCは主に消費者金融が、KSCは主に銀行が加盟しています。

それぞれの紹介だと細かくなってしまうので、一括して下記にまとめました。

- 銀行

- クレジットカード会社

- 消費者金融

- リース会社

- 携帯電話会社

- 奨学金機構

信用情報機関に延滞情報や事故情報などの問題が登録されると、これらの機関・会社にかかわるサービスを受けられない可能性が出てきます。

ブラックリストの確認方法

ブラックリストに載っているかどうかを知るには、「信用情報開示制度」を利用して自分で信用情報機関に問い合わせをするしかありません。

信用情報開示制度とは、信用情報機関に登録されている自身の信用情報(クレジットカードやローンなどの契約内容や支払状況等に関する情報)を確認できる制度です。

信用情報機関には「ブラックリストとは?」でも紹介した以下の3つがあり、それぞれ請求方法が異なります。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

それぞれどのような請求方法なのか、順番に見ていきましょう。

株式会社シー・アイ・シー(CIC)に開示請求する方法

CICに開示請求する方法は、インターネット(パソコン、スマホ)、窓口による申し込み、郵送の4種類があります。

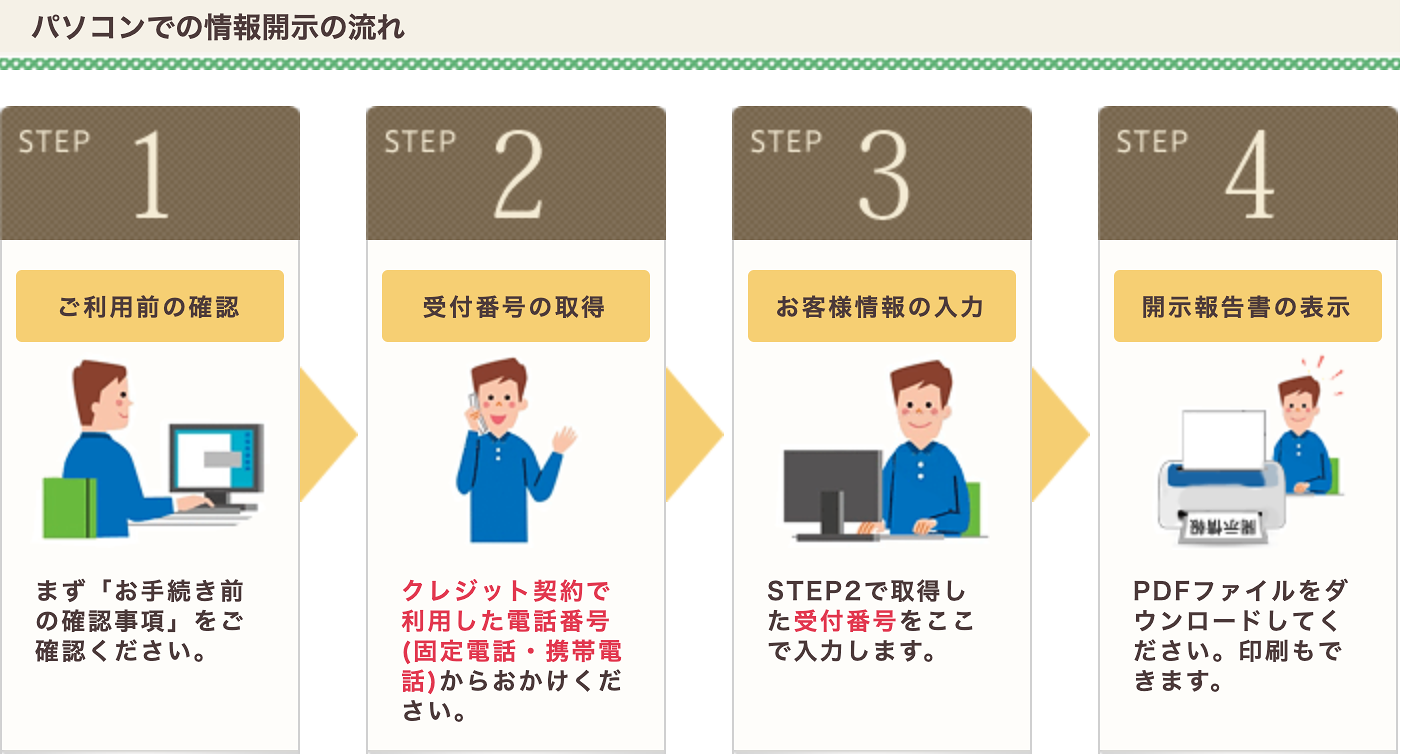

下の画像は、パソコンでの情報開示の方法について説明したものです。

パソコンによる情報開示の流れ

サービス時間と利用手数料は以下のとおりです。

| サービス時間 | 8:00〜21:45(年末年始も利用可能) |

|---|---|

| 利用手数料(税込) | 500円 |

| 支払方法 | クレジットカード決済(1回払い) |

お手持ちのパソコンから即時に信用情報をチェックできるので、非常に便利でオススメです。

スマホによる情報開示の流れ

続いて、スマホでの情報開示について見ていきましょう。

サービス時間と利用手数料は以下のとおりです。

| サービス時間 | 8:00〜21:45(年末年始も利用可能) |

|---|---|

| 利用手数料(税込) | 500円 |

| 支払方法 | クレジットカード決済(1回払い) |

こちらの方法もパソコンでの請求と同様に、非常に手軽かつ即時に信用情報を得ることができます。

窓口での情報開示の流れ(現在、終了)

次は窓口による申し込みについてご紹介します。

受付時間、必要書類、手数料は以下のとおりです。

| 受付時間 |

月〜金(※) 10:00〜12:00 / 13:00〜16:00 |

|---|---|

| 必要書類 | 本人確認書類 |

|

手数料(税込) |

500円 |

インターネットによる請求と比べると、実際に窓口へ行ったり必要書類を揃えるなどの手間がかかりますが、その分手数料が500円(税込)と安くなっています。

予約制ではなく受付順に案内されるため、混雑時には開示報告書を受け取るまで時間がかかるのが難点です。

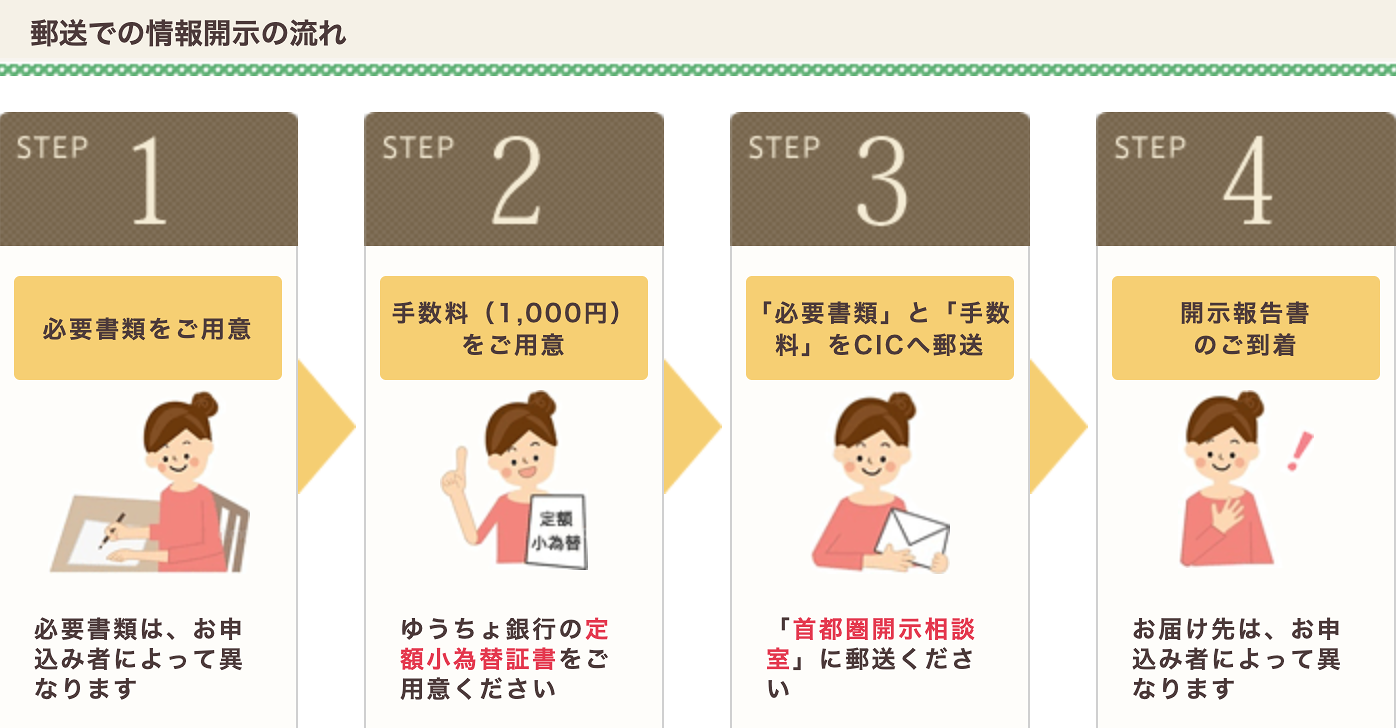

郵送による情報開示の流れ

最後に郵送での情報開示について説明します。

必要書類、手数料、書類の送付先は以下のとおりです。

| 必要書類 |

・信用情報開示申込書 ・本人確認書類 |

|---|---|

| 手数料(税込) | 1,500円 |

| 書類送付先 |

〒160-8375 東京都新宿区西新宿1-23-7 新宿ファーストウエスト15階 (株)シー・アイ・シー 首都圏開示相談室 宛 |

郵送による開示請求の場合、手数料として1,000円(税込)分の定額小為替証書を用意する必要があります。定額小為替証書は、ゆうちょ銀行で発行してもらえます。

開示報告書は、「簡易書留・親展」で郵送されてきます。必要書類を送付してから報告書の到着まで、10日ほどかかります。

株式会社日本信用情報機構(JICC)に開示請求する方法

JICCに開示請求する方法は、スマホもしくは郵送から申し込みできます。以前は窓口による申し込みもできましたが、現在は休止しています。

スマホアプリによる開示請求の流れ

日本信用情報機構(JICC)に登録されている信用情報は、「スマホ申込」の手順を踏めば簡単に確認できます。アプリをダウンロードし、手順に沿って情報を入力するだけで情報開示が可能です。

スマホアプリによる申込をしたい方は、AppStoreまたはGooglePlayからダウンロードしてください。

スマホアプリによる開示請求の流れは以下のとおりです。

- 専用アプリのダウンロード

- 本人認証

- 氏名や生年月日等の情報の入力

- 手数料の支払い手続き

- 開示結果の受取

本人認証では、「クレジットカードと電話による認証」と「本人確認書類2点による認証」のどちらかを選べます。

お急ぎで結果を知りたい方は、「クレジットカードと電話による認証」を選んでください。結果を最短数分~数時間で受け取ることが可能です。

「本人確認書類2点による認証」は、結果受け取りまでおよそ3から5日ほど時間がかかります。

| サービス時間 | 365日利用可能(※)。 |

|---|---|

| 利用手数料(税込) | 1,000円(決済手数料除く) |

| 支払方法 |

・クレジットカード ・コンビニ等のオンライン収納代行 ・キャリア決済 |

窓口による開示請求の流れ(現在、休止中)

窓口で開示請求する際に必要な書類、手数料等は以下のとおりです。

| 必要書類 | 運転免許証、パスポート等の本人確認書類 |

|---|---|

| 手数料(税込) |

500円 |

| 受付窓口 |

・東京開示センター 〒110-0014 東京都台東区北上野1-10-14 住友不動産上野ビル5号館9階 ・大阪開示センター 〒530-0003 大阪府大阪市北区堂島1-5-30 堂島プラザビル6階 |

| 受付時間 |

月〜金(年末年始を除く) 10:00〜16:00 |

本人確認書類に関しては、運転免許証やパスポートなど顔写真が付いているものは1点で大丈夫ですが、保険証や住民票など顔写真が付いていないものは2点必要になるのでご注意ください。

郵送による開示請求の流れ

JICCに郵送で開示請求する際に必要な書類、手数料等は以下のとおりです。

| 必要書類 |

・信用情報開示申込書 ・本人確認書類 |

|---|---|

| 手数料(税込) | 1,000円 |

| 書類送付先 |

〒530-0003 大阪府大阪市北区堂島1-5-30 堂島プラザビル6階 株式会社日本信用情報機構 開示窓口宛 |

信用情報開示申込書は、JICCの公式サイトの作成フォームに必要事項を入力し、印刷したものを使用します。手数料の支払いに関しては、クレジットカードもしくは定額小為替証書で支払うことができます。

全国銀行個人信用情報センター(KSC)に開示請求する方法

全国銀行個人信用情報センター(KSC)は、インターネットもしくは郵送で開示請求ができます。窓口での受付はおこなっていないので注意してください。

インターネットによる情報開示の流れ

インターネットによる情報開示は、スマホもしくはパソコンから受付可能。申し込みから報告書の受け取りまで、すべてオンラインで手続きができます。

開示請求の流れは以下のとおりです。

- メールアドレスの登録

- 申し込み情報の入力

- 本人確認手続き

- 手数料支払いの手続き

- 開示報告書のダウンロード

本人確認の手続きでは、マイナンバーカードまたは写真付きの本人確認書類の提出が求められます。事前に準備をしておきましょう。

| 手数料(税込) | 1,000円 |

|---|---|

| 支払方法 |

・クレジットカード ・PayPay ・キャリア決済 |

申し込みから報告書のアップロード完了まで、およそ1週間から10日ほどかかります。

開示報告書は登録したメールアドレスに届くので、受信してから10日以内(土日祝日を含む)にダウンロードしてください。

郵送による情報開示の流れ

郵送での情報開示について説明します。必要書類、手数料、書類の送付先は以下のとおりです。

| 必要書類 |

・登録情報開示申込書 ・本人開示・申告手続利用券 ・本人確認書類2種類(うち1種類は現住所を確認できるもの) |

|---|---|

| 手数料(税込) |

・セブン-イレブン 1,124円 ・ローソン/ミニストップ/ファミリーマート 1,200円 |

| 書類送付先 |

〒100-8216 東京都千代田区丸の内1-3-1 一般社団法人全国銀行協会 全国銀行個人信用情報センター |

郵送による手続きは、申込書、本人確認書類の写し、手数料(本人開示・申告手続利用券)を送ることで完了します。

コンビニで「本人開示・申告手続利用券」を購入することで、手数料を支払ったことになります。コンビニによって料金が違うので注意してください。結果は書留郵便で届きます。

専門家からのコメント

開示請求をすれば、自分の情報がどのように登録されているか確認できます。

例えば、ここ数年の支払い状況や、延滞した月などについて、記号でわかるように表示されています。

もし過去に延滞を繰り返したり、クレジットカードの審査に通過なかったりしたことがあるような場合は、事前に確認し、延滞などの記号が多く、何ヶ月も連続しているようなら、カードの申し込みを一定期間控えるなど、審査に通過しやすい状況を待つという対策ができるのです。

ブラックリストの確認は無料?手数料一覧

ブラックリストを確認する際、ネットであれオフラインであれ、基本的には有料です。ここまでの確認方法の流れでも簡単に説明しましたが、気になる方が多いので、改めて一覧にしておきます。

| 信用情報機関 | 手数料 |

|---|---|

| 株式会社シー・アイ・シー(CIC) |

・インターネット(500円) ・郵送(1,500円) |

| 株式会社日本信用情報機構(JICC) |

・スマホ申込(1,000円) ・郵送(1,000円) ・窓口(500円)(※) |

| 全国銀行個人信用情報センター(KSC) |

・インターネット(1,000円) ・郵送(開示手数料支払う際のコンビニよって異なる) |

ブラックリストに載るとどうなる?できないことと対処法

「ブラックリスト」と聞くと、クレジットカード会社や消費者金融の社内に、問題のある顧客の情報が載ったリストや名簿のようなものがあるような感じがしますが、実際にはそのようなものは存在しません。

たとえば消費者金融などで借りたお金を返済しないなどの問題を起こした場合、銀行やカード会社などの金融機関が加盟する信用情報機関というところに事故情報が記録されます。これが、いわゆる「ブラックリストに載る」という状態です。

信用情報機関に事故情報が記録されると、以下のような制約を受けることになります。

家や車などのローンを組むことができない

ブラックリストに載ると、ローンを組むことができなくなります。理由はクレジットカードの場合と同じで、返済能力に問題があると見なされてしまうからです。

家や車などのローンを組む際には、信用情報が必ず求められます。

また、ローン以外にも新たな借り入れもできません。

そのため、対処法としてはブラックリスト入りしていない方にお願いをする。もしくは公的な貸付制度などを利用するなどでローンの検討をしてみてください。

公的融資制度の詳しい説明は以下の記事を参考にしてください。

クレジットカードの利用と新規契約ができない

ブラックリストに入ってしまうと、クレジットカードを作ることはもちろんのこと既存のカード利用もできません。

既存のクレジットカードがあったとしても、使えなくなってしまうので注意しましょう。

クレジットカードが使えなくなってしまった対象としては、デビットカードやキャリア決済などの利用をおすすめします。

本記事内では、ブラックリストでも作れるカード4選を紹介しています。ぜひこちらの章を参考にしてみてください。

専門家からのコメント

ブラックリストは、信用情報機関に一定期間記録される事故情報のことであり、あくまでもカードを発行しても大丈夫か、ローンを組んでも大丈夫かどうかの審査基準の一つに過ぎません。

とはいえ、ブラックリストに載ることは、審査に大きなマイナスポイントとなるのも事実です。

クレジットカードの新規発行はもとより、既に利用中のカード会社から利用枠を縮小されたり、一時的に利用制限を受けたり、場合によってはカードの利用停止を申し渡される可能性もありますので、信用情報に傷をつけるようなことは、避けておくに越したことはありません。

ローン、奨学金などの保証人になることができない

保証人とは、契約者本人がなんらかの理由で支払いが困難になった際に代わりに支払いを保証する人のことです。

つまり保証人になるには、信用情報に傷がない上に支払い能力が十分にある人が求められます。

そのためブラックリストに入っている方は、ローンや奨学金などの保証人になることはできないのです。

どうしても保証人が必要な際は、家族など身内の方にお願いをするか、保証機関を利用して信頼の担保をとるなどして対処しましょう。

賃貸契約や携帯端末の分割支払いなどができないケースも

携帯やスマホ、PCなどを分割で支払う方法があります。これら割賦契約は、ブラックリスト入りしているとできなくなってしまうので要注意です。

割賦契約を結ぶ際は、信用情報を照合されます。ここでブラックリストに入っていることが判明すると、分割購入ができないことがほとんどです。

対処法としては、一括で支払うほかそもそも商品が安いもの選ぶ、もしくは家族など親しい人に代理契約をしてもらうなどがあります。

また、同様に家賃契約をする際も保証会社の審査通過が難しいです。

家賃契約をする際も信用情報を審査されます。この場合の対処法は、事前に不動産会社に相談する、また可能であれば連帯保証人をつけるなど相談をしてみてください。

ブラックリストに載る5つの条件

ブラックリストに載ると、クレジットカードが作れなくなったり、ローンを組むことができなくなるなどの制約を受けることがわかりました。

それでは、具体的にどのような事態になるとブラックリストに載ってしまうのでしょうか?信用情報機関に事故情報が載ってしまうケースには、主に以下の5つがあります。

- カードやローンの支払いをしない

- 携帯電話料金の支払いをしない

- 自己破産などの債務整理をする

- 多重申込をする

- クレジットカードの現金化をおこなう

それぞれどのような内容なのか、順番に見ていきましょう。

①クレジットカードやカードローンの支払いを遅延した場合

クレジットカードの利用料金や、消費者金融で借りたお金を期日までに返さなかった場合、信用情報機関の「入金状況」欄に返済遅延の情報が記録されます。

一般的には、61日以上の返済遅延や3ヶ月連続の返済遅れ、または毎月督促状が届いてから返済をしているような場合、ブラックリストに載ってしまう可能性が高いようです。

長期間に渡って返済しなかったり、何ヶ月も連続で遅延するなど、債権者側の信用を著しく損なうようなことをすると、ブラックリストに載ってしまうので要注意です。

逆に、期日から数日遅れて返済するような場合なら、ブラックリストに載ることはないようです。

②携帯電話の分割払いが未払いの場合

最近特にブラックリスト入りが増加しているケースが、携帯電話料金の滞納です。「携帯料金を払わなかっただけで、ブラックリストに載るの?」と驚く方もいらっしゃるかもしれませんね。

最近は携帯電話の新規契約や機種変契約の際に、携帯電話本体の分割購入契約をするのが主流となっています。

これは新しい携帯電話をローンで買っているのと同じことなので、クレジットカード料金の延滞と同様に、61日以上の延滞、もしくは3ヶ月連続の返済遅れによって信用情報機関に事故情報が記録されてしまいます。

一方、携帯電話の基本料金は分割払いではないため、支払いを延滞してもブラックリストには載りません。

つまり、本体料金の支払いを終えている場合は、携帯料金の支払いを遅延しても信用情報には影響がないということになります。

③自己破産などの債務整理をおこなった場合

自己破産や任意整理、個人再生などの債務整理をおこなっても、ブラックリストに載ってしまいます。

自己破産についてはよく耳にするので、読者のみなさんも何となく意味がわかるかもしれませんが、任意整理と個人再生とはどのような内容なのでしょうか?

- 自己破産:裁判所に財産や収入が不足し、借金返済の見込みがないことを認めてもらい、養育費や税金などの一部の債権を除く、すべての借金を免除してもらう手続き

- 任意整理:弁護士や司法書士が債務者の代理人として、債権者と交渉。金利のカットや長期分割弁済などの和解を成立させ、借金を整理する手続き

- 個人再生:債務者が裁判所に申し立てをおこない、大幅に減額された借金を3年〜5年の分割で支払い、残りの債務は免除してもらう手続き

多額の借金を抱えている場合、これらの制度を利用することで大幅に債務の負担を減らすことができます。

ただし、これらの手続きを利用した時点でその情報が信用情報機関に記録されてしまい、ブラックリスト入りしてしまいます。債務整理をする際は、事前にそのリスクを承知した上でおこなうようにしましょう。

④多重申込をおこなった場合

クレジットカードやカードローンの審査に「申し込んだこと自体」も、信用情報機関に情報が記録されるのをご存知でしょうか?

短期間に複数のクレジットカードやカードローンに申し込むことを「多重申込」といい、6ヶ月間ほどではありますが、ブラックリスト入りしてしまうことがあります。この状態のことを、俗に「申し込みブラック」ともいいます。

カード会社からすると、「短期間にたくさんの審査に申し込んでいる人=よほどお金に困っている人」と見なされ、返済能力がないと判断されてしまい、審査に通過しにくくなります。

クレジットカードやカードローンで申し込みブラックになってしまったら、半年以上期間を空けて、信用情報機関から申込記録が消えてから再度申し込むようにしましょう。

⑤クレジットカードの現金化をおこなった場合

一部の業者がクレジットカードを買い取るサービスをおこなっているようですが、クレジットカードの現金化もブラックリスト入りする原因となるので気を付けましょう。

そもそもクレジットカードの現金化は、カード会社の利用規約で禁止されています。現金化したことがバレたら強制解約となり、その情報が信用機関に記録されるため、ブラックリスト入りしてしまうのです。

クレジットカードの現金化は違法でこそないものの、犯罪や詐欺に巻き込まれるリスクがあるため絶対にやめましょう。

ブラックリストが解消されるまでの期間|信用機関別・事故情報別

信用情報機関に事故情報が記録される期間は5年〜10年で、返済延滞や債務整理などブラックリスト入りした原因によって年数が異なります。

本章では、どのような金融事故がどのくらいの期間ブラックリスト入りするのかを解説していきます。

返済遅延によるブラックリスト期間

まずは、もっとも代表的な返済遅延によるブラックリスト入りについてです。

返済遅延によるブラックリスト入りには、61日以上の延滞と3ヶ月以上の連続延滞の2種類があり、各信用情報機関によって金融事故として扱われる期間が異なります。

|

返済遅延の種類 |

CIC | JICC | KSC |

| 61日以上延滞 |

5年 |

1年 | 5年 |

| 3ヶ月以上連続延滞 | 5年 | 5年 | 5年 |

ブラックリストから情報が消えるまでの期間は、延滞した金額を完済した日から起算されるので、返済が完了しなければブラックリストからは消えません。

一度ブラックリスト入りしてしまうと、延滞を解消してから最短でも5年間は事故情報が残るので気を付けましょう。

61日以内の延滞ならブラックリスト入りしない

返済の期日から61日以内に返済をすれば、金融事故情報が記録されないためプラックリスト入りはしません。

期日を数日過ぎた程度ではブラックリスト入りはしませんが、返済遅延自体は決して褒められたことではありません。念のため、事前にカード会社に返済が遅れる旨を連絡するのを忘れないようにしましょう。

債務整理によるブラックリスト期間

先ほども説明したとおり、自己破産や任意整理などの債務整理をしても金融事故情報が記録されてしまいます。各ケースによるブラックリスト入りの期間は下表のとおりです。

| 債務整理の種類 | CIC | JICC | KSC |

| 自己破産 | 5年 | 5年 | 10年 |

| 任意整理 | なし | 5年 | 5年 |

| 個人再生 | なし | 5年 | 10年 |

3種類の債務整理のなかでも、特に自己破産が事故情報として記録される期間が長くなっています。CICとJICCでは最長5年間、KSCでは最長10年間情報が残ります。

携帯端末代金の返済遅延によるブラックリスト期間

携帯端末代金の返済遅延情報は、61日以上の延滞と3ヶ月以上の連続延滞によって、CICとJICCに事故情報が記録されます。

携帯電話本体料金の支払遅延によってブラックリスト入りしてしまうと、5年間はクレジットカードの審査にとおりにくくなってしまうので要注意です。

多重申込によるブラックリスト期間

短期間に複数のクレジットカードやカードローンに申し込む多重申込をすると、6ヶ月間ほどブラックリスト入りしてしまいます。

多重申込によりブラックリスト入りしてしまった方は、6ヶ月以上期間を空けてから改めてクレジットカードの審査に申し込むようにしましょう。

ブラックリストの解消方法

ブラックリスト入りをいち早く解消する方法はないのでしょうか。

ブラックリストが解消されるのは、トラブルの内容によって解消の時期が違ってきます。

今回は、ケース別に解消される流れについて解説します。

返済を延滞した場合

借入金の返済を延滞しブラックリスト入りしてしまった場合、いち早く延滞状態を解消するべくまずは完済を目指してください。

返済遅延によるブラックリスト入りには、61日以上の延滞と3ヶ月以上の連続延滞の2種類があります。

そして各信用情報機関によってブラックリスト入りする期間が異なり、61日以上延滞ではCICとKSCが5年間でJICCは1年間。

3ヶ月以上連続延滞では、CIC、JICC、KSCすべて5年間情報が残ります。

完済を果たしてからの数え年なので、いち早くブラックリストから抜けるにはまずは完済を目指しましょう。

債務整理した場合

債務整理をしてブラックリスト入りしてしまった場合は、時間の経過を待つことで自然に解消されます。

時折、ブラックリスト入りを消す、という業者がありますが、それらはすべて確かな情報ではないので注意してください。

基本的に第三者がブラックリストを消すことはできません。法律にのっとり正しい手順を踏むことが一番早くブラックリストを解消する方法です。

そしてブラックの記録が残り続ける期間は、債務整理の種類と各信用情報機関によって異なります。

自己破産の場合は、CIC、JICCに5年、KSCには10年間情報が残ります。任意整理は、JICC、KSCに5年間。

個人再生の場合はJICCに5年、KSCに10年間記録されます。

つまり債務整理をおこなった際は、各信用情報機関に5年〜10年ブラックの記録が残り続けるためその期間が抜けるのを待つ必要があるのです。

ブラックリストでも作れるカード4選

「ブラックリストに載るとどうなる?」でもお伝えしたように、期間中は基本的にクレジットカードを利用することはできません。

しかし、例外的に作ることができるクレジットカードや別のカードもありますので、作成したい方は参考にしてください。

家族カード(クレジットカード)

実はクレジットカードの家族カードは、申込者がブラックリストに入っていなければ作成することができます。家族カードとは、申込者の家族に対して発行できるカードで、申込者と同じサービスを受けることができます。

支払いは申込者である本会員が一括でおこなうため、申込者が支払いの責任を負っているといえるでしょう。そのため、ブラックリストの方でも利用できるカードになります。

どうしてもクレジットカードが必要な場合は、家族に頼んで作成しましょう。家族カードの利用方法や注意点を知りたい方は、下記の記事を参考にしてください。

デビットカード

デビットカードとは、カード利用の際に口座から引き落とされるタイプのカードです。

デビットカードは審査が無いことも多く、ブラックリストに登録されていても関係なく申込むことができます。また、クレジットカードと同様にショッピング補償やポイント還元も付帯する使い勝手も良いカードです。

デビットカードでは、三菱UFJ-VISAデビットが審査なしで申込むことができます。国内外のVISA加盟店で利用でき、キャッシュバックサービスもあるので、おすすめのデビットカードです。

プリペイドカード

プリペイドカードとは、お金をカードにチャージして利用するカードのこと。申込みの際は審査が無いので、ブラックリストの方でも作成できます。

WAONやnanaco、Suicaなどがこれにあたり、加盟店での支払いで利用が可能です。

バーチャルカード

バーチャルカードとは、ネットショッピング専用のカードで物理的なプラスチックのカードではありません。

ただ、審査なしで作ることができるため、クレジットカードがなくネットショッピングができない方におすすめのカードになっています。18歳以上なら誰でも作れたり、ショッピング補償があったりするなど、嬉しいサービスもついています。

バーチャルカードでのおすすめは、こちらの三井住友バーチャルカード。インターネットからの申込で初年度の年会費は無料です。2年目からは330円(税込)の年会費がかかりますが、0.5~9.5%のポイント還元率があり、年会費分をすぐに回収できるでしょう。

また、悪用された額の補償もついているので、ネットショッピングをカードでしたいブラックリストの方は持っておきたい一枚です。

ブラックリスト期間が過ぎた人におすすめのクレジットカード

ブラックリストに載っている間は信用力がないため、ほぼすべてのクレジットカードを発行できないといっても過言ではありません。

ただ、ブラックリスト期間(5年〜10年)が過ぎたらすぐにカードが作れるのかといえば、決してそんなことはありません。

ブラックリスト期間が明けたすぐの状態を、俗にカード履歴が残っていない白紙の状態=ホワイトと呼びます。ホワイトの状態でカードを作ろうと思っても、ブラックリスト明けだということがカード会社にバレてしまい、審査に落とされてしまうことがよくあります。

そんな場合は、信用力より返済能力を重視するクレジットカードを発行し、返済実績を積み、信用力を回復させることが重要です。

返済能力を重視するカードには、消費者金融系のカードがあります。

そこで本章では、ブラックリスト明けの方におすすめの消費者金融系カードを3枚ご紹介します。

ACマスターカード

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

ACマスターカードは、消費者金融のアコムが発行しているクレジットカードです。

ACマスターカードの審査は、一般的なクレジットカードの審査とは基準が大きく異なります。

一般的なクレジットカードの審査では信用情報をもとに審査がおこなわれますが、ACマスターカードでは、収入や他社からの借入れ額を審査基準にしているようです。

実際に、ACマスターカードでおこなわれている3秒審査では、年齢や年収、他社からの借入状況をもとに結果が出されます。

3秒審査は、アコムのホームページからおこなうことができます。年齢や年収などの必要事項を入力し、「診断開始」ボタンを押すだけですぐに結果が表示されます。

審査に通過する可能性が高い場合、「お借入れできる可能性が高いです」という文字が表示されます。3秒審査で上記のような結果が出たら、ブラックリスト明けの信用情報がない状態でも、審査に通過できる可能性が高いでしょう。

エポスカード

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高3,000万円

丸井グループの子会社が発行しているエポスカード。

申し込み条件は、日本に住んでいる満18歳以上(高校生を除く)の人であれば誰でも申請可能です。

窓口を広く設けているので、比較的申し込みしやすいクレジットカードだといえるでしょう。

年間費無料で即日発行可能。さらに紛失や盗難などにあった場合の補償サービスも充実しています。

また、クレジットカードの使い過ぎを懸念している方に嬉しい、お知らせアラート機能付き!月々の利用金額を設定し、その額に達したら自動的にアラートで通知を出してくれます。

過去、クレジットカードを使いすぎてブラックになってしまったなんて方にはうれしい機能ですよね。

セディナカード jiyu!da!

- 総合評価

- 口コミ件数 : 5件

- 年会費無料!

- 毎月の支払額、お支払い方法も自由に決められる

- 海外でのショッピングご利用でわくわくポイント3倍!

セディナカード jiyu!da!は、セディナカードが発行する年会費無料、リボ払い専用のクレジットカードです。

セディナカードでは審査をする際、IBIS(アイビス)という独自のシステムを利用しています。

一般的なクレジットカードの審査では職業や年収、借入状況などが数値化され、このスコアによって支払能力があると判断された場合に審査に通過します。

しかし、IBISで重要視されるのは収入や借入状況よりも、セディナカードを利用する可能性が高いかどうかであるといわれています。

そのため、セディナカードを利用する可能性が高いと判断されれば、審査に通過する可能性が高くなります。

ほかのクレジットカードで10万円以上の借り入れやリボ払い残高があると、メインカードが別にあると判断され、審査に落ちてしまう可能性が高くなります。

他社からの借り入れがある方は、セディナカード Jiyu!da!を申し込む前にそれらの支払いを済ませておきましょう。

ブラックリストに関するよくある質問

ブラックリストに関するよくある質問について回答します。

ブラックリストに載っているかスマホで確認できる?

なかでも株式会社日本信用情報機構(JICC)は、情報確認用のスマホアプリがあります。アプリをダウンロードすれば、スマホで情報を入力するだけで手軽に開示請求できるのでおすすめです。

日本信用情報機構(JICC)のスマホアプリによる開示請求方法は、こちらから確認してください。

またそのほか記事内では、各信用情報機関におけるパソコンやスマホ、郵送などを利用した開示請求方法について詳しく解説しています。参考にしてください。

ブラックリストを確認する方法

信用情報機関には以下の3つがあり、それぞれ請求方法が異なります。

・株式会社シー・アイ・シー(CIC)

・株式会社日本信用情報機構(JICC)

・全国銀行個人信用情報センター(KSC)

各機関の問い合わせ方法などは「ブラックリストの確認方法」で詳しく解説しています。ぜひ参考にしてみてください。

ブラックリストに載ってしまう条件とは?

・カードやローンの支払いをしない

・携帯電話料金の支払いをしない

・自己破産などの債務整理をする

・多重申込をする

・クレジットカードの現金化をおこなう

上記5点の詳しい理由について「ブラックリストに載る5つの条件」で詳しく説明しています。

ブラックリストに載っている期間はどのくらい?

ブラックリストから消えるタイミングとしては、任意整理で返済をしてから5年前後。つまり3年で返済が完了したとすれば、残り5年はブラックリストに載っているためトータルとして8年間はブラックリストのままです。

詳しい説明は「ブラックリストが解消されるまでの期間|信用機関別・事故情報別」を参考にしてみてください。

超ブラックとは?超ブラックの人はどうすれば良い?

この超ブラックの人でも利用できるカードはあります。

詳しくは、下記の記事で紹介しているので参考にしてください。

ブラックリストのまとめ

ブラックリストには、クレジットカード料金や携帯本体料金の返済遅延や債務整理、多重申込などによって載ってしまうことがわかりました。

一度リストに載ってしまうと、最短でも5年間は信用情報機関に情報が記録され続け、その間はクレジットカードの審査に通りづらくなったり、ローンが組めなくなるなどの制約を受けることになります。

自分がブラックリストに載っているかを確かめるには、信用情報開示制度を利用して信用情報機関に問い合わせるしかありません。気になった方は、記事で紹介した方法で信用情報の開示請求をしてみてください。

専門家からの一言

知らないうちにブラックリストに載ってしまい、必要な時にカードが作れず、ローンが組めなくなるのは困りますよね?

カードの審査や信用情報については、ちまたの噂に惑わされずに、正しい情報を知ることで対策ができるものなのです。

時代の流れは「キャッシュレス社会」に移行しつつあり、今後ますます、現金主義を貫くのは困難になっていくことが予想されます。

米国では、クレジットカードが身分証明書代わりにもなり、持たないことが不利益になるぐらいです。

ホワイトの場合、これまでに一度もカードを作ったことがないのか、ブラック明けなのかどうかの判断基準がないことによる不安材料になるのです。

クレジットカードを持たなくても困らないかもしれませんが、持つことでより便利で快適な生活を享受できる時代であり、正しく信頼できる情報を知っていて損をすることはないのです!

生命保険の代理店に就職後、お客様の保険の見直しに寄り添うなかで、民間保険だけの知識では限界があることを痛感し、公的保険をはじめ税金や金融などの周辺知識を学ぶために、まずはファイナンシャルプランナー資格を取得、その後、社会保険労務士資格も取得し独立しました。独立後は浮き沈みもあり、借入と完済の経験もしながら、これまでの経験を実務に活かせるよう、講師や執筆業務をはじめ、FP業務や労務管理業務を通じて、知っていることと知らないことには大きな差があることを伝えることをベースに活動中。

学生時代には月間1,000万PV規模のWebメディアでインターンを経験。 SI系のベンチャー企業での勤務を経て、2017年に株式会社サイバーエージェント入社ののち株式会社CyberSS(現:CyberOwl)に異動。 クレジットカードはアメリカン・エキスプレス・カード(グリーン)とJAL Global WALLET、キャッシュレスではLINE Payを愛用中。 釣りが趣味で船、陸問わず釣りに行く。どこかにマイルを使って南の島に釣りに行くのが目標。