PR

PR

お金がない時どうする?金欠でやばいときに今すぐできる対処法と解決策まとめ

お金がないときは、まず「今すぐできる方法」を知ることが大切です。

不要品を売ったり、日払いバイトや即日融資に対応している消費者金融カードローンを利用したりと、今日のピンチを乗り切る手段はいくつもあります。

この記事では、金欠でやばい状況をすぐに解決するための対処法と、今後お金に困らないための根本的な解決策をまとめました。

下記のマップを参考に、自分に合ったお金の用意の仕方を見つけてみましょう。

また、どうしても今すぐお金が必要な場合は、即日融資に対応している消費者金融カードローンがおすすめです。

これらのカードローンは、当日中に借入れが可能なうえ、Web完結で申込みができるため、自宅やスマートフォンからその場ですぐに手続きを進められます。

ぜひ、自分の状況に合った方法を選んで対応してみてください。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

なし

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 | 公式サイト参照 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年2.50〜18.00% | 年3.00〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 |

大学卒業後、大手都市銀行へ入行。その後、銀行子会社のシンクタンクへ転籍。定年退職後、1級ファイナンシャル・プランニング技能士と社会保険労務士のダブルライセンスで 「塚越FP社労士事務所」 を立ち上げ、現在に至る。神保町FPフォーラムに参加し、セミナー講師及び相談員を務める。また、外部メディアへの記事執筆やコンサルティング業務を手掛ける。経営理念「お客様に喜んでいただき、信頼される仕事を目指します」

- お金がない時、根本的な原因を探りいつまでにどのくらいの金額が必要かを明確化する

- 今すぐお金が必要な場合は、即日融資に対応している消費者金融カードローンがおすすめ

- お金がない無職、ブラック入りの方は公的支援制度を検討する

- 「審査なし」を謳うカードローン会社は、闇金なので利用しない

お金がない時に見直したい最初の対処法

金融庁の金融経済教育推進機構が実施した「家計の金融行動に関する世論調査2024年」によると、金融資産が減少した世帯のうち最も多かった理由は、「定例的な収入が減ったため、金融資産を取り崩したから」であり、全体の41.8%を占めました。

この割合は、過去10年間で増加傾向にあり、とくに2020年以降は高い水準で推移しています。

こうした結果から、物価上昇や景気の先行き不安などが家計に影響を与え、生活費を補うために貯蓄を取り崩す世帯が増えている現状が浮き彫りとなっています。

ここでは、そんなお金がないと感じた時に役立つ3つの対処法をご紹介します。いざという時に備えるためにも、ぜひ参考にしてみてください。

- 支出を減らす

- お金を借りる

- 収入を増やす

支出を減らす

お金がない時の対処法として、もっとも効果的なのが「支出を減らす」ことです。

以下の2つを見直してみましょう。

- 固定費:住宅費、光熱費、水道代、保険料など毎月ほぼ一定額で発生する費用

- 変動費:食費、日用品費、交際費など生活スタイルや状況によって変わる支出

特に注目したいのが、毎月決まってかかる固定費の見直しです。

住宅費や光熱費、水道代、保険料などは一度見直すだけで、継続的な節約につながります。

また、食費や日用品費、交際費などの変動費も意識的にコントロールするように心がけましょう。

外食を減らしたり、まとめ買いをしてムダをなくすだけでも、月々の出費は大きく変わってきます。

お金を借りる

どうしても今すぐお金が必要な場合は、「お金を借りる」という選択肢も検討する価値があります。

特に急ぎの支払いがある時は、即日で資金を用意できる手段を知っておくことが大切です。

以下のような方法は、スピーディにお金を借りたい時におすすめです。

- クレジットカードのキャッシング:限度額の範囲内で、ATMやインターネットから手軽に現金を借りることができる

- カードローン:銀行や消費者金融で利用できるローンで、比較的低金利で借りられるのが特徴

下記のような消費者金融カードローンは、スマートフォンから申込みができ、最短即日で振り込みに対応しているサービスも増えています。

今すぐお金が必要な急ぎの場面でも頼りになるでしょう。

ただし、お金を借りる際は返済計画をしっかり立てることが重要です。

借りたお金には利息が発生するため、無理のない範囲で利用することが大切です。

収入を増やす

お金がない時の根本的な対処法のひとつが、「収入を増やす」ことです。

支出を減らすだけではどうしても限界があるため、少しずつでも収入源を増やしていくことが、将来的な安心や生活の安定につながります。

無理のない範囲から始められる方法もあるので、以下のような選択肢を検討してみてください。

- 日払いアルバイト:短時間の勤務でその日のうちに現金を受け取れるため、急ぎでお金が必要な時に便利。

- 副業:隙間時間を活用し、クラウドソーシングやオンラインタスクをこなすことで、無理なく収入を増やすことができる。

- 転職:今よりも高収入が期待できる企業への転職は、将来的な安定や収入アップに繋がる有効な選択肢。

また、不要なものをフリマアプリや買取サービスで売るのも、すぐに現金を得られる手段としておすすめです。

金欠を解消する方法一覧!お金を用意する方法

金欠でお金が足りないときも、落ち着いて行動すれば解決の方法はあります。

不要品を売って現金化したり、日払いバイトや即日融資を利用したりと、今すぐお金を用意できる手段は意外と多いのです。

お金がないときに試せる解消法を以下に一覧でまとめました。

状況に合わせて最適な方法を選び、今日のピンチを乗り切りましょう。

| 方法 | 具体的な手段 | 借入れまでにかかる時間 |

|---|---|---|

| お金を借りる |

・消費者金融カードローン ・クレジットカードのキャッシング ・スマホのキャリア決済 ・後払いアプリ |

最短即時~即日 |

|

・銀行カードローン ・ゆうちょ銀行の自動貸付制度 ・生命保険の契約者貸付制度 ・従業員貸付制度 ・定期預金担保貸付 |

最短翌日〜数日 | |

| お金を稼ぐ |

・即日払いのアルバイト ・フードデリバリー ・クラウドソーシング |

最短即日~数日以内 |

| ものを売る |

・日用品 ・古着や古本 ・貴金属やブランド品 |

最短即日~数日以内 |

| 国の制度で借りる |

・失業保険 ・求職者支援制度 ・生活福祉資金貸付制度 ・自立支援医療制度 ・生活保護制度 |

最短1週間~数ヶ月以内 |

今すぐお金が必要な時の対処法【今日中に解決する方法】

急な出費や収入の途絶えで、「明日どうやって生きればいいの…?」と不安になることは、誰にでも起こり得ます。

そんな時こそ頼りになるのが、最短で即日お金を確保できる現実的な手段です。

今すぐお金を用意するための方法をわかりやすく解説します。焦らず、一緒に乗り切る道を探していきましょう

即日融資に対応している消費者金融カードローンを利用する

今すぐお金を用意したい時に頼れるのが、即日融資に対応している消費者金融のカードローンです。

以下の消費者金融カードローンは、最短当日中にお金を受け取ることが可能です。

スマホやパソコンから手続きできるため、来店不要で利用できるのも大きなメリット。急な出費に直面した時の心強い選択肢として覚えておくと安心でしょう。

クレジットカードのキャッシングで即日借入れをする

お持ちのクレジットカードにキャッシング枠が設定されている方は、追加の審査なしでお金を借りることができます。

提携ATMにクレジットカードを挿入し、暗証番号と借入希望金額を入力すれば、すぐにキャッシングが可能です。

ただし、クレジットカードでのキャッシングは、カードローンに比べて金利が高くなる傾向があります。

そのため、限度額いっぱいまで借りるのではなく、必要な分だけにとどめるようにしましょう。

三井住友カード(NL)

|

ACマスターカード

|

VIASOカード

|

ライフカード

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0% | 0.5% | 0.5 〜 1.5% | 0.5% |

| 発行期間 | 最短10秒(※) | 最短即日 | 最短翌営業日 | 最短2営業日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

専門家からのコメント

気軽にキャッシングをしてしまう癖のある人は要注意です。キャッシングは、カードで簡単に現金が引き出せる便利なツールです。

手軽さゆえに、安易に借り過ぎてしまうリスクがあります。借入金利は、カードローンよりも高い場合が多いです。必ず、返済計画を立ててから利用してください。

また、キャッシングは不正利用された場合に、補償の対象外になることがありますので注意が必要です。

キャッシングを利用する人は、利用する前に本当に必要なお金なのか、自分に返済能力があるのかなど、よく考えてから利用するようにしてください。

スマホのキャリア決済で買い物をする

今すぐ現金が手元になくても、スマホのキャリア決済を使えば買い物が可能です。

たとえば「ドコモ払い」「auかんたん決済」「ソフトバンクまとめて支払い」などがあり、後から携帯料金と合算して後払いできる仕組みです。

コンビニの商品やAmazon、楽天市場、一部の家電量販店のオンラインショップでも利用でき、急ぎで日用品を買いたい時や、どうしても必要なものがある時に役立ちます。

クレジットカードを持っていない人でも使える点が大きなメリットです。

ただし、月ごとの利用上限があり、翌月の携帯料金と一緒に請求されるため、使いすぎには注意が必要です。

後払いアプリであれば金欠でも買い物できる

今すぐ現金がなくても買い物できる方法として注目されているのが「後払いアプリ」の活用です。

代表的なサービスには「バンドルカード」や「ペイディ」「atone(アトネ)」などがあり、どれも支払いを翌月以降に先延ばしできる仕組みです。

クレジットカードがなくても使えるのが魅力で、スマホ1つで簡単に申し込み・利用が完結。急ぎの買い物や一時的な出費に対応したい時の心強い選択肢です。

ただし、支払いが遅れると遅延損害金が発生することもあるため、計画的な利用が大切です。

- 現金を持っていなくても買い物ができる

- クレジットカードが持てない人でも使える場合がある

- 多くの店舗で利用できる

- 20歳未満でも使えるアプリがある

- カードのセキュリティリスクがない

- 分割支払いが選べる場合もある

家族や友人などにお金を借りる

どうしても今すぐお金が必要な時、頼れる家族や信頼できる友人に相談して借りるのも一つの方法です。

金融機関に比べて審査や手続きが不要で、利息がかからない場合も多いため、急な出費にすぐ対応できるというメリットがあります。

ただし、金銭の貸し借りは人間関係に影響を与える可能性もあるため、あらかじめ返済の時期や金額をしっかり伝えることが大切です。

口約束ではなく、簡単でもメモ書きやLINEで確認し合うなど、トラブルを防ぐ工夫をしておきましょう。

お金がなくてやばい時は消費者金融カードローンがおすすめ

お金が急ぎで必要な方へ向けて、即日融資が可能な消費者金融カードローンをご紹介します。

消費者金融カードローンは、最短当日中にお金を借りることができるため、急ぎでお金が必要な方におすすめです。

それぞれの消費者金融カードローンによって、融資スピードや特徴が違うのでご自身の状況に合ったところで借入れしてください

アイフルは独自の審査基準を採用している

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

「今すぐお金が必要」という方には、アイフルのカードローンがおすすめです。審査時間は最短18分で、申込みから融資まで非常にスムーズに進む点が魅力です。

さらに、アイフルは独自の審査基準を採用しており、ほかの消費者金融の審査に落ちてしまった方でも審査にとおる可能性があります。

また、「クレジットカードの審査に落ちたが、アイフルでは借りられた」という口コミもあり、審査が不安な方にもおすすめの選択肢といえるでしょう。

アイフルは、審査が不安な方に向けて「1秒診断」を設けています。年齢、年収、他社借入れ金額を入力するだけで、簡易的に審査結果を確認することができます。

アコムは即日20分の即日融資に対応しており新規利用者が多い

- 申込から借入まで最短20分!

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス。はじめてでも安心!

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

アコムは最短20分で借入れが可能なスピーディーな対応が特徴です。

2024年3月時点のデータによると、アコムの新規利用者数は1年間で430,377人(※1)ですが、アイフルの新規利用者数は29,466人(※2)です。

アコムは、アイフルの人数を大幅に上回る利用者数を獲得していることがわかります。

このデータから、アコムが積極的に新規利用者を獲得し、利用者のニーズに応えるサービスを提供していることがうかがえます。迅速な対応と利便性の高さが、多くの人に選ばれている理由といえるでしょう。

利用した方のなかには、1時間もかからずに審査が完了した方もおり、当日中にお金を借りたい場合にとても便利です。

(※2)出典:アイフル月次推移(2023/4~2024/3)/アイフル

プロミスは最短3分の即日融資と最短10秒の振込みサービスがある

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年2.50〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

プロミスは、申込みから借入れまで最短3分で完了するため、急いでいる方に非常に便利です。

また、プロミスの「インターネット振込」では、24時間365日、最短10秒で振込融資が可能。今すぐお金が必要な場合でも迅速に対応してくれます。

来店する必要がなく、郵送物も一切ないため、周囲にカードローンの利用を知られたくない方にも最適です。

さらに、プロミスでは、初回借入れ時に最大30日の無利息サービスを設けており、この期間内に返済すれば利息がかからないため、利息を抑えたい方にもうれしいメリットです。

プロミス独自のサービスでポイントで無利息期間を設けられること、さらに、消費者金融カードローンのなかでも金利が比較的低めであることなど、長期で利用するなかでメリットを感じているユーザーが多い印象でした。

レイクは最短15秒で審査結果がわかる

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短15分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短15分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

レイクの審査時間は、Webから申込みを行うと最短15秒で審査結果が画面に表示されるスピーディーさが特徴です(※)。

申込みから借入れまでの手続きもWebで最短15分で完了するため、早急に資金を調達したい方におすすめです。

さらに、レイクでは初回契約かつWebからの申込みで365日間の無利息サービスを設けています。

| 無利息期間 | 無利息になる条件 | 適用上限額 |

|---|---|---|

| 60日間 |

・レイクとの契約が初めてであること ・Webで申込み、契約額が50万円未満であること |

50万円未満 |

| 365日間 |

・レイクとの契約が初めてであること ・Webで申込み、契約額が50万円以上であること ・契約後59日以内に収入証明書類の提出とレイクでの登録が完了していること |

50万円以上 |

レイクでは、365日間無利息が適用されます。

初めてレイクを利用する方にとって、無利息期間を活用することで利息負担を抑えつつお得に借入れが可能です。

SMBCモビットは最短15分で借入れ可能

- 最短15分で融資が可能!(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

- WEB完結可能で、電話での在籍確認、郵送物も原則なし

- 借入上限額は最大800万円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- -

SMBCモビットは、最短15分で審査結果がわかる迅速な対応が魅力の消費者金融カードローンです。

Web完結で申込みをおこなうと、自宅への郵送物が一切なく、自動契約機に行く必要もありません。

そのため、家族や周囲の人に知られたくない方に最適な選択肢です。また、借入れ方法は「振込キャッシング」と「提携ATMでのキャッシング」の2種類から選べるため、利用シーンに応じて柔軟に対応できます。

コンビニ提携ATMやゆうちょ銀行ATMがある店舗では、その場で簡単に借入れが可能です。

本サイトに寄せられた口コミを見てみると、すべてWebで手続きが完結するため店舗に行く必要がないこと。

さらに、借入れと返却が提携ATMを利用できることが高評価を得ていました。また、SMBCモビットは周囲の人にバレないよう配慮がいき届いており、借入れの際オペレーターへ相談したことで不安が取り除かれたという口コミも見受けられました。

お金がない時の中長期的な解決方法【今月を乗り切る方法】

一時的にお金の問題を乗り越えられても、同じ状況を繰り返していては根本的な解決にはなりません。

大切なのは、収支のバランスを見直しながら、安定した生活を取り戻すための中長期的な対策を考えることです。

ここでは、少しずつでも着実に立て直していくための具体的な方法を、わかりやすくご紹介します。

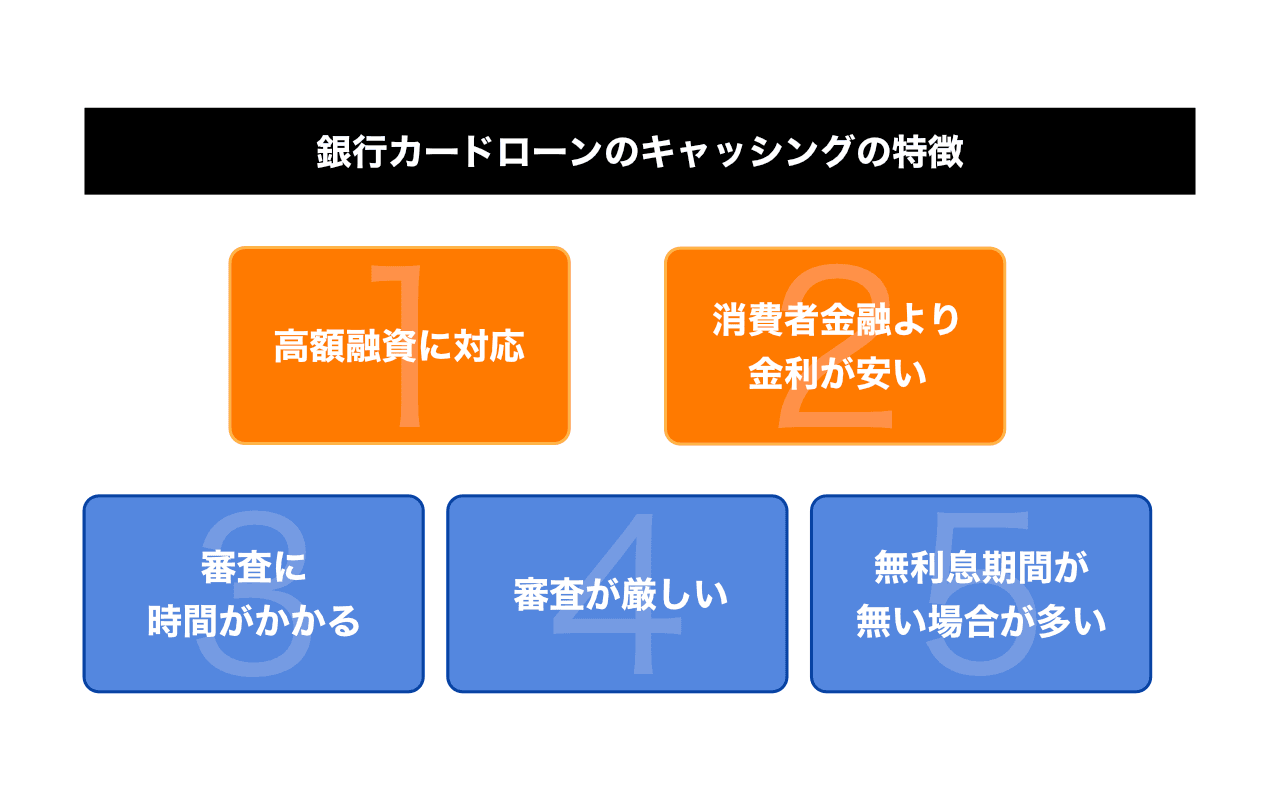

銀行カードローンは低金利でお金を借りられる

中長期的に安定した資金計画を立てたい時は、低金利で利用できる銀行カードローンを検討するのも一つの方法です。

消費者金融に比べて金利が抑えられているため、返済の負担を軽減しながら計画的に借入れができます。

審査に時間がかかる点はありますが、その分信用を重視した安定した融資が受けられるのが特徴です。

まとまった資金が必要な場合や、今後の生活設計を立て直したい方には、長期的に見て安心感のある選択肢といえるでしょう。

ゆうちょ銀行に定期預金があれば自動貸付制度で借入可能

ゆうちょ銀行に定期貯金がある場合、「自動貸付制度」を利用してお金を借りることができます。

この制度では、預けている貯金を担保にすることで、窓口やATMから即日で借入が可能です。

金利は比較的低く、使い道の制限もないため、急な出費への対応や一時的な資金確保に役立ちます。

また、預金はそのまま運用されるため、利息の受け取りにも影響が出にくいのが特徴です。

信用情報への影響もなく、家族に知られずに資金を用意したい場合にも安心して利用できる選択肢といえるでしょう。

生命保険の積立金があれば契約者貸付制度を利用できる

生命保険に積立型の契約がある場合、「契約者貸付制度」を利用してお金を借りることができます。

この制度は、保険の解約返戻金の一部を担保にして借入れができる仕組みで、手続きも比較的スムーズに進みます。

申込みから最短で当日に受け取れることもあります。

利用目的に制限がないうえ、信用情報にも影響しないため、他のローンと違って家族や職場に知られたくない人にも適しています。

また、返済期限が比較的ゆるやかに設定されているのも特徴です。

従業員貸付制度を利用して会社から借りる

従業員貸付制度は、正社員として1年以上勤務した人が利用できる、会社からお金を借りられる制度です。

給料の前借りとは異なり、会社の利益から資金が提供されるため、次の給料が減る心配はありません。

金利も比較的低く、1%前後に設定されていることが多く、負担が少ないのもメリットです。

勤続年数が長いほど借りられる上限が増える傾向があり、返済は毎月の給料から自動的に天引きされます。上限は給与の4分の1までとされており、生活への影響も抑えられます。

ただし、すべての企業がこの制度を設けているわけではなく、連帯保証人や社内審査が必要な場合もあります。利用を検討する際は、まず会社の規定を確認しましょう。

定期預金担保貸付を利用してお金を借りる

定期預金担保貸付とは、銀行などの金融機関に預けている定期預金を担保にしてお金を借りる制度です。

もし、銀行や信用金庫に定期預金を積み立てている場合、カードローンと比較して、定期預金担保貸付を検討するのも一つの方法です。預入額を担保にしてお金を借りることで、一般的に低金利で融資を受けることが可能です。

金融機関によっては融資の上限額が設定されていますが、総合口座の通帳やキャッシュカードがあれば、手続き不要で借りられるケースも多く、急な資金が必要な場合にも対応できます。

例えば、三菱UFJ銀行では、定期預金の90%以内、かつ200万円以内であれば、定期預金の約定利率に0.5%を上乗せした金利で借りることが可能です。

ただし、定期預金を総合口座で管理していない場合は、金融機関の窓口で「定期預金担保貸付を利用したい」と申請する必要があることがあります。

この場合、窓口の営業時間内でしか手続きできないほか、手続きに数営業日かかることがあるため、余裕をもって対応することが望ましいです。

専門家からのコメント

定期預金担保貸付は、定期預金の約定金利に0.5%を上乗せする程度の低金利でお金が借りられることが、最大のメリットです。

しかも、総合口座であれば、自動貸越機能が付帯されているので、即日キャッシュカードで引き出すことができます。返済も普通預金に入金すれば済み、いたって簡単です。

また、信用情報機関に履歴が残らないこともメリットといえます。

デメリットは、返済日がないため借りたことを忘れて、借入利息が増えてしまうことです。したがって、返済計画をきちんと立てて借りることが大切です。

現在は超低金利時代です。0.01%の定期預金利息を無駄にしないために、0.51%の借入金利を払うのはもったいない場合があります。その時は、定期預金の中途解約を検討することをおすすめします。

即日払いのアルバイトでお金を稼ぐ

今すぐお金が必要な時には、即日払いに対応しているアルバイトがおすすめです。

即日払いとは、働いたその日のうちに給与が支給される方法で、アルバイト終了後すぐに現金や振り込みで報酬を受け取ることができるため、急いで資金が必要な場合に非常に便利です。

一方で、「即日払い」と似た「日払い」のアルバイトには注意が必要です。

「日払い」は、日ごとに給与が支払われる方法ですが、支払いのタイミングが必ずしも当日とは限りません。

多くの場合、1日単位で給与が計算されるものの、実際の振り込みが翌日や数日後になることがあります。

そのため、当日中にお金が必要な場合は、必ず「即日払い」のアルバイトを選ぶことをお勧めします。

自宅にある不用品を売る

今すぐに現金が必要な時には、リサイクルショップで不用品を売る方法もおすすめです。リサイクルショップでは、不用品をその場で買い取ってもらえるため、即座に現金を手にすることができます。

ただし、すべてのアイテムが必ず買い取られるわけではなく、商品の状態や需要によっては断られることもあります。また、未成年の場合は、親の同意が必要になる点にも注意が必要です。

また、メルカリやヤフオクなどのフリマアプリを使って不用品を売ることも大変便利です。

アプリをつうじて幅広い購入者に商品を販売でき、特に人気のある商品や状態のよいものなら高値で売れることもあります。ただし、即日現金化は難しいため、時間に余裕がある場合におすすめです。

副業を検討する

現在のメインの仕事に加えて、副業を探すのもおすすめな方法です。

日雇いのように即金での支払いは期待できませんが、長期的に見れば、副業での収入が将来的にお金に困った時の助けとなります。

自分のスキルを活かせる副業を見つけ、ダブルワークをすることで、今後の金銭的な余裕を確保できます。

例えば、ライティング、プログラミング、デザイン、翻訳などのスキルを持っている方は、「クラウドワークス」や「ランサーズ」といったプラットフォームを利用して仕事を見つけるのもおすすめです。

また、自分のキャリアやスキルを売り物にできる「ココナラ」も人気のある副業プラットフォームで、自分の得意分野を活かした仕事を手軽に始めることができます。

スキルを副業として活用し、収入源を増やすことで、長期的な安定を目指しましょう。

お金がない時に働けない人を助ける国の支援制度

病気やケガ、介護、失業など、やむを得ない事情で働けない状況にある時は、自力で収入を得るのが難しくなり、深刻な経済的困難に直面することもあります。

そんな時こそ、頼れるのが国の支援制度です。

生活費や医療費をカバーできる制度や、就労に向けた支援など、状況に応じて利用できる制度が用意されています。

ここ記事では、困った時に利用できる代表的な公的支援をわかりやすく紹介します。

失業などで無職になってしまいお金がない時は失業保険

失業保険(雇用保険の失業給付)は、仕事を失った人が次の仕事を見つけるまでの生活を支援するために設けられた制度です。

正式には「基本手当」と呼ばれ、会社を退職した後に一定の条件を満たすと受け取ることができます。

失業保険を受けるには、雇用保険に加入していた期間や、自己都合か会社都合での退職かなど、いくつかの要件を満たす必要があります。

支給される期間は、年齢や勤続年数、退職理由によって異なりますが、通常は3ヶ月から1年間程度です。

また、会社都合による解雇や倒産の場合、待機期間が短縮され、すぐに給付が開始されることもあります。

再就職でお金がない時は求職者支援制度

求職者支援資金融資は、職業訓練中の生活費が足りない人に向けた、低金利でお金を借りられる制度です。

対象となるのは、求職者支援制度を利用して「職業訓練受講給付金」を受け取る予定の方です。

求職者支援制度は、雇用保険の対象外だった離職者や、自営業・フリーランスを廃業した人、収入が一定以下のパートタイマーなどが職業訓練を受ける際に、給付金で生活をサポートする仕組みです。

給付内容には、月額10万円の訓練受講手当のほか、通所手当や寄宿手当などがあります。

しかし、扶養家族がいる場合など、給付金だけでは生活が難しいことも。その際に活用できるのが、求職者支援資金融資です。

訓練の期間に応じて生活費の補填ができ、無理なく再就職を目指せる支援制度となっています。

収入が減ってお金がない時は生活福祉資金貸付制度

生活福祉資金貸付制度は、低所得者や高齢者、障害者など、生活に困っている方々を支援するために設けられた貸付制度です。

この制度を利用することで、生活費や医療費、介護費用など、日常生活で必要なお金を借りることができます。

たとえば、急な出費で生活が厳しくなった場合や、仕事を探している時に生活費が不足している場合に利用でき、無利子や低利子での貸付が特徴です。

具体的には、総合支援資金や緊急小口資金といった種類があり、利用目的に応じて借入れが可能です。

また、返済期間も柔軟に設定されているため、無理なく返済ができるようになっています。

医療費でお金がない時は自立支援医療制度

自立支援医療制度とは、心身の障害を除去・軽減するための医療費の自己負担をおさえる公費負担医療制度です。

精神通院医療・更生医療・育成医療を要する18歳以上が対象となります。

制度が適用されると、該当する医療費の自己負担額が上限0~20,000円になり、医療費の負担を大きく抑えることができます。

お住まいの市区町村役場で自立支援医療制度の受給者書を発行してもらえますので、まずは役場に相談に行きましょう。

どうしても働けない場合は生活保護制度

貸付制度を利用しても返済が難しい場合や、給付金だけでは生活状況の改善が見込めない方は、生活保護制度の受給が必要になるかもしれません。

まずは、お住まいの自治体の福祉事務所で相談してみましょう。

生活保護を受給できるかどうかは、個々の状況によって異なりますが、以下の項目に多く該当する方は、生活保護の受給対象となる可能性が高いと考えられます。

- 障害や病気、けがなどにより働けない

- 高齢により十分な収入や支援を受けられない

- 家族や親族などからの支援を受けられない

- そのほか、やむを得ない事情で生活に困窮している

生活保護の審査には、およそ2週間~1ヶ月ほどかかります。

収入を証明する書類や賃貸住宅である証明書などの書類を提出してから審査に進みますので、少しでも早く受給したい時は書類を速やかに提出してください。

なお、受給金額はお住まいの地域や世帯構成、年齢によっても異なります。福祉事務所で計算してもらいましょう。

お金に困っている場合は金融庁の相談窓口を利用するのも1つの方法

お金に関する悩みを抱えている時は、「誰にも相談できない」「どうしたらいいかわからない」と不安や孤独を感じてしまうこともあるかもしれません。

しかし、そんな時こそ、一人で抱え込まずに公的な相談窓口を活用することが大切です。

金融庁や法テラスなど、無料で相談できる機関がありますので、ぜひ検討してみてください。

- 金融庁|金融サービス利用者相談室:0570-016811(IP電話からは 03-5251-6811)

金融機関との取引に関するトラブルや、不安に感じる対応などについて相談できます - 法テラス(日本司法支援センター):0570-078374

借金の返済が難しい、債務整理を検討したいなど、法律に関わるお金の問題について無料相談を受けられます

どんなに小さな悩みでも、誰かに話すことで心が軽くなり、解決への道が見えてくることもあります。

「相談する」という行動が、再スタートのきっかけになるかもしれません。気になる窓口があれば、まずは一度連絡してみることをおすすめします。

お金がない時にしてはいけないこと

消費者金融カードローンや銀行カードローンからお金を借りる時は、以下のポイントに注意しましょう。

- 審査なしを謳う闇金を利用しない

- ネットの掲示板などの個人融資は違法

- FXや仮想通貨など短期取引で一発逆転を狙わない

- クレジットカードやキャリア決済を現金化しない

- お金がない状況の解決を先延ばしにしない

審査なしを謳う闇金を利用しない

「審査なし」や「無職でもOK」といった条件を掲げるカードローンは、闇金である可能性が高く、経済的に困難な状況に追い込まれる危険があります。

正規の消費者金融であれば、必ず審査がおこなわれます。「無職でもOK」といった条件を明記することはありません。

闇金業者は、利息制限法を無視した高額な金利を請求したり、債務整理などの法的手段を拒否するなど、さまざまなトラブルに巻き込まれるリスクがあります。

また、ネット上の掲示板やSNSで個人間融資をおこなっている場合も多くが闇金や詐欺の温床となっています。

お金を借りる際は、必ず正規の貸金業者であることを確認し、慎重に申込みましょう。

ネットの掲示板などの個人融資は違法

ネット掲示板やSNSでおこなわれている個人間融資は、違法行為に該当します。

日本では、貸金業を営むためには、貸金業法に基づく登録が必要です。無登録で他人にお金を貸すことは違法であり、法に定められたルールに従わずにお金を貸付けたり、高金利を要求する行為は、特に危険です。

個人間融資を装った違法業者や闇金は、利息制限法に違反して高金利を設定したり、返済できない場合に強引な取り立てや暴力的な手段に訴えることが多く、債務者を深刻なトラブルに巻き込むリスクが高いです。

また、個人間融資には明確な契約や法律の保護がないため、詐欺や金銭トラブルに発展しやすく、取り返しのつかない状況になる可能性もあります。法的に保護されるためには、正規の貸金業者から借入れをおこなってください。

万が一、違法な個人融資に巻き込まれた場合、すぐに消費生活センターや弁護士に相談することをおすすめします。

FXや仮想通貨など短期取引で一発逆転を狙わない

FXや仮想通貨などの短期取引で一発逆転を狙うことは非常にリスクが高く、慎重な判断が必要です。

これらの投資手段は、短期間で大きな利益を得る可能性がある一方で、同じくらいのスピードで大きな損失を被るリスクも伴います。

短期的な取引で一攫千金を狙うという考え方は、ギャンブル性が強く、計画性や資産管理が欠けることが多いため、最終的には経済的に困窮するリスクが高まります。

また、短期取引を繰り返すことで精神的な負担やストレスも増大し、冷静な判断ができなくなることも少なくありません。

一発逆転を狙うよりも、投資は長期的な視点で計画的におこない、リスクを分散しながら安定した運用を目指すことが重要です。

しっかりと市場の知識を身につけ、冷静な判断を下せる環境を整えた上で、少しずつ利益を積み重ねることが、堅実な資産形成への近道となります。

クレジットカードやキャリア決済を現金化しない

クレジットカードやキャリア決済を現金化とは、クレジットカードで購入した商品やサービスを換金し、現金を得ることを指しますが、これはカード会社の規約に違反する行為です。

最悪の場合、カードの利用停止や強制解約、さらには法的措置を取られる可能性があります。

キャリア決済を利用した現金化も同様に問題があり、違法行為として取り締まりの対象になる可能性があります。利用停止や契約解除などのペナルティを受けるリスクがあるため、注意してください。

クレジットカードやキャリア決済の現金化は、短期的には現金を得られるように見えますが、長期的には大きなリスクを伴い、経済的に困窮する可能性が非常に高いので、絶対に避けましょう。

お金がない状況の解決を先延ばしにしない

お金がない状況を解決せずに先延ばしにすることは、問題をさらに悪化させる原因となります。

経済的な困難を放置すると、支払期限が過ぎて利息や延滞料が発生し、返済額が膨らむことで、状況は一層厳しくなります。

また、生活費や重要な支払いを怠ると、生活の質が下がり、精神的なストレスも増大してしまいます。

お金の問題に直面した際は、まず冷静に現状を把握し、適切な対応を早めにおこなうことが重要です。

家計を見直して無駄な支出を減らす、収入を増やすためにアルバイトや副業を検討する、または公的な支援制度や正規の金融機関での借入を検討するなど、できるだけ早く手を打つことで、深刻な事態を避けることができます。

今すぐどうしてもお金が必要な方は、消費者金融カードローンの利用をおすすめします。

下記の消費者金融カードローンは、即日融資に対応している上に、初回利用の方に向けて無利息期間を設けています。ぜひ、検討してみてください。

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 |

お金がない時に滞納すると困る支払いの対処法

お金がない時、滞納をすると生活に困るものが以下の3点です。

- 家賃の支払い

- クレジットカードの支払い

- 借金の返済

これらの支払いを滞納すると、生活に支障をきたすだけでなくブラック入りするなど金融トラブルの原因になります。ここでは、上記3点を解決する対処法を解説します。

家賃の支払い

家賃を滞納すると連帯保証人に連絡がいくほか、信用情報に金融事故として登録され、強制退去を命じられる可能性があるので注意してください。

万が一、何かしらの理由で家賃の支払いが遅れる場合は、事前に管理会社や大家さんに連絡をしてください。その際、いつなら支払いが可能なのかを明確にしておく必要があります。

家族などの身内にお金を借りる、消費者金融カードローンなどで融資を受けるなど、お金を作る方法を考えましょう。

また、事情があり仕事ができず融資を受けることが難しい場合は、住居確保給付金の利用をおすすめします。

住居確保給付金とは、離職や廃業などによって収入が減少した際に受けられる家賃の補助制度です。この制度の利用条件は下記の内容です。

主たる生計維持者が離職・廃業後2年以内である場合、もしくは個人の責任・都合によらず給与等を得る機会が、離職・廃業と同程度まで減少している場合において、一定の要件を満たした場合、市区町村ごとに定める額(※)を上限に実際の家賃額を原則3か月間(延長は2回まで最大9か月間)支給します。(※)生活保護制度の住宅扶助額

支給された給付金は賃貸住宅の賃貸人や不動産媒介事業者等へ、自治体から直接支払われます。

主たる生計維持者が離職・廃業後2年以内であること。また、会社の休業等により収入が減少している場合にのみ適用されます。

住居確保給付金についてのより詳しい説明は、こちらを参考にしてください。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

なし

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 | 公式サイト参照 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年2.50〜18.00% | 年3.00〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 |

クレジットカードの支払い

クレジットカードの支払いに遅れると、遅延損害金が発生するほかカード会社から連絡がきます。もし連絡に応じなかった場合、督促状が届きクレジットカードの利用ができなくなります。

金融トラブルとして信用情報に記録され、ブラックリスト入りするので要注意です。

クレジットカードの支払いができない場合、支払い方法の見直しをおこないましょう。分割払いやリボ払いの手続きをとり、一時的に支払いにおける負担を減らすことをおすすめします。

またそれでも支払いが難しい場合は、事前にクレジットカード会社に連絡を入れて支払いの意思があることを伝えてください。

記事内で紹介している「お金がない時の乗り切り方」を実践するほか、即日でお金が必要であれば、消費者金融カードローンの利用を検討するのも1つの解決方法です。

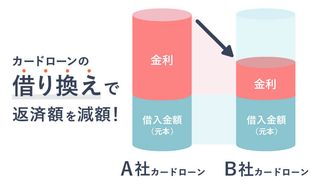

借金の返済

借金の返済が困難な方は、債務を減らす方法を考えてください。消費者金融カードローンのおまとめローンや借り換えなどを利用し金利を下げることも可能です。

どうしても返済が困難な場合は、債務整理という解決策もあります。

債務整理には、任意整理、個人再生、自己破産の3つがあります。どれも借金の悩みを解決できる手続きです。

しかし、債務整理をおこなうとブラックリスト入りするデメリットもあるので、慎重に検討してください。

カードローンの借り換えについてより詳しく知りたい方は、下記の記事を参考にしてください。

お金がなくてやばい時に関するよくある質問

ここでは、お金がない時に関するよくある質問に回答をしていきます。

無職でも10万円借りられますか?

しかし、まったく借りられないわけではなく、利用できる手段や条件に制限はあるものの、検討可能な方法はいくつかあります。

以下に、無職の方でも利用しやすい代表的な選択肢をまとめました:

・公的融資制度の利用

緊急小口資金など、生活支援を目的とした制度で、自治体を通じて申し込むことができます。無利子または低金利で利用できるのが特徴です。

・クレジットカードのキャッシング枠の利用

すでにキャッシング枠が設定されているカードを持っていれば、その範囲内で現金を引き出すことが可能です。ただし、新たな枠の申請には審査があります。

・生命保険の契約者貸付制度

積立型の生命保険に加入している場合、解約返戻金を担保にしてお金を借りることができます。審査不要で、比較的低金利で利用できる点が魅力です。

働けない状態でどうしてもお金に困っている方は、こちらをチェックしてください。

お金がない時はどう過ごすべきですか?

以下に、お金がない時にどう過ごすべきかを段階的にまとめました

1. 【現状把握】支出と手持ちの把握をする

まずは、手元にいくら残っているか、今後いつ・いくら必要かを紙やメモアプリで書き出しましょう。

それと同時に、毎月の固定費(家賃・光熱費・通信費など)と、今すぐ削れる支出を確認します。

2. 【即効対策】今日・明日を乗り切る方法を探す

・日払い・単発のアルバイトを探す

・不用品を売る(フリマアプリやリサイクルショップで現金化)

・クレジットカードのキャッシング枠や消費者金融カードローンの利用

・親や信頼できる人に相談

3. 【短期〜中長期】生活を立て直す方法を考える

・支出の見直し:不要なサブスクや無駄遣いをカット

・収入を増やす:副業・在宅ワーク・転職を検討

・公的支援制度の利用:生活福祉資金・生活保護など、制度の活用も視野に入れる

お金の不安は、心の余裕を奪います。自分を責めすぎず、今できることを一つずつ整理しながら状況を前に進めていきましょう。

金欠な人の特徴は?

• 収入に見合わない生活をしている

見栄や習慣で高級志向のライフスタイルを続けてしまうと、すぐに家計が圧迫されてしまいます。

• 衝動買いが多い

その場の気分で買い物をすることが多い人は、無意識のうちにお金を使いすぎてしまう傾向があります。

• 支払いを後回しにしがち

請求や返済をつい後回しにしてしまうタイプは、気づいた時には金欠が深刻化していることもあります。

こうした傾向に心当たりがある場合は、まず自分のお金の使い方を見直すことが大切です。

日々の支出を記録してみたり、必要なものと欲しいものを明確に分けて考えるようにすると、無駄遣いに気づけるようになります。

急にお金が必要になったらどうすればいい?

しかし、どれもお金を用意するまでに準備が必要です。

どうしても今すぐにお金が必要な方は、下記のような消費者金融カードローンの利用をおすすめします。

審査が非常に速く、即日でお金を借りられるため緊急時に非常に便利です。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

なし

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 | 公式サイト参照 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年2.50〜18.00% | 年3.00〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 |

お金がなさすぎる時はどうしたらいい?

家賃や光熱費、保険料などの固定費が高すぎないか、食費や日用品に無駄がないかを確認します。衝動買いや使っていないサブスクも、この機会に見直すと節約につながります。

次に、すぐに収入を得る方法を考えましょう。

不要なものをフリマアプリで売ったり、短期バイトを探すのも効果的です。スキマ時間を使って、アンケートモニターやレシートアプリでお小遣いを稼ぐのも一つの手です。

どうしても厳しい場合は、お金を借りることも検討しましょう。

消費者金融やカードローンのほか、会社の制度や自治体の支援などもあります。ただし、借りたお金は返済が必要なので、無理のない計画を立てることが大切です。

お金がない状態になることを避ける方法は?

・お金をあるだけ使う方は貯蓄預金

・食費やお小遣いを1週間単位にする

・副業や転職で入ってくるお金を増やす

・借金返済が生活を圧迫している時は債務整理を検討する

記事内では「お金がない時に今すぐお金を用意する方法」について詳しく解説しています。万が一に備えて、金欠が心配な方はぜひ参考にしてみてください。

お金がない状態を作ってしまう悪習慣は?

・気軽にキャッシングをする癖

・返済を遅らせる癖

・身の丈に合わないものを欲しがる癖

・お金がかかる小さな習慣

・ギャンブルをする習慣

・お金があったらあるだけ使う癖

・お金を増やそうとしない癖

そのほか、記事内では「お金がない時に注意すべきこと」を詳しく解説しています。

お金がない時の対策方法を心得ておこう

お金がない状況に直面した時、慌てず冷静に行動するためには、事前に対策方法を知っておくことが大切です。

まずは支出の見直しや、不用品の販売、短期バイトなどで収入を確保する工夫が有効です。それでも資金が足りない場合は、消費者金融を活用するという選択肢もあります。

下記のような消費者金融は、スマホで簡単に申込めて即日融資に対応しており、急な出費への対処として頼りになります。

ただし、無理のない返済計画を立てることが前提です。いざという時に備えて、利用できる手段を把握しておくと安心です。

専門家からの一言

誰でもお金がなくて困ることはあります。

その時は、安易にお金を借りるのではなく、ほかに方法はないかじっくり考えてみてください。

その際に、ここに掲載されている記事を、もう一度読み返してみるとよいでしょう。

そして、どうしても借りる必要がある場合には、借入金利が一番低いもので借りるようにしてください。

お金がなくなる悪習慣に身に覚えのある人は、ただちにその悪習慣を改善してください。悪習慣を改めない限り、いつまでたっても安定した幸せな生活は望めませんよ。

投資信託・株式の運用歴20年以上。相続問題が発生したことを機に、ファイナンシャルプランナー2級とAFPの資格を取得。 大学や省庁で研究活動をおこないながら、2014年度からはマネーやファイナンス、医学関係の執筆活動を開始。 ライフマネープランニングやIPO投資、金融詐欺の見分け方、ローン・クレジットカードの使い方などを得意テーマとしている。 現在メインで利用しているカードはアメリカンエクスプレスのプラチナ。招待制から申込制に変わって、ちょっと残念に思う毎日。

<参考>

・アコム株式会社「DATABOOK 2022年3月期 第1四半期決算」

・アイフル株式会社「アイフル月次推移2020/4〜2021/3」

・SMBCコンシューマーファイナンス「SMBCコンシューマーファイナンス月次営業指標2021年3月期」

・SBI新生銀行「2021年度第1四半期決算・ビジネスハイライト」

・お金がない状況を解決する方法20選!|ドットマネー