PR

PR

学生向けカードローンおすすめ14選!審査や親バレの不安を解消【2025年最新】

学生でもカードローンは利用できます。

カードローンが設けている申込み条件を満たしていれば、在学中でも融資を受けることは可能です。

日本学生支援機構の調査では、令和4年度の大学生におけるアルバイトの年間収入は平均約37.5万円(※)でした。この金額は、1ヶ月あたり約3万円です。

アルバイトをしていても、急な出費でお金が必要になることがあると思います。

そこで本記事では、学生がカードローンを利用するための条件や親バレしないコツ、おすすめのカードローンについて紹介しています。

カードローンを利用するときに知っておきたいことをまとめていますので、ぜひ記事の内容を参考にして、充実した学生生活を送ってください。

また、現在急ぎでお金を借りたい学生は、以下のカードローンがおすすめです。

即日融資可能な上にはじめての利用に限り、無利息期間を設けています。利息を抑えてお金を借りられます。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回契約翌日から365日(※)

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 申込み後最短15秒 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% | 年4.50〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 | 1万円〜800万円 |

officeFITPlus代表ファイナンシャルプランナー。10年のシステムエンジニア職から転身したFPのため、副業や起業に必要なお金とITの相談をまとめて引き受けられるのが強み。サイト制作やSNS運用から働き方の悩みまで丸ごとご相談ください。横浜在住の中高生の母でもあり、教育費や子育ての悩みも実体験とデータの両面から解決の糸口を見つけます。稼ぐ力とお金を使う力のバランスを整えながら、これからの激動の世の中を一緒に乗り越えていきましょう。

- カードローンが設けている条件を満たせば、学生でも融資を受けられる

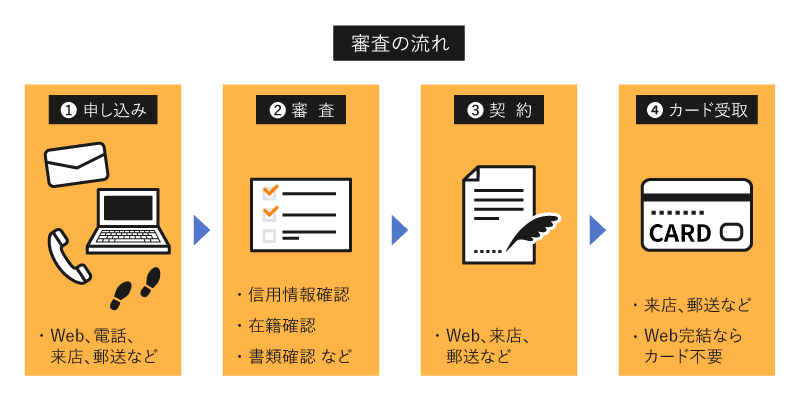

- 親バレを防ぐには、Web完結を設けているカードローンを選ぶ

- カードローンを利用したからといって、就職活動で不利になることはない

- プロミスは安定した収入を得ていれば、18歳・19歳にも借入れをおこなっている

生がお金を借りる主な方法は4つ!あなたに合うのはどれ?

学生がお金を借りる方法は、主に「消費者金融」「学生ローン」「クレジットカードのキャッシング」「奨学金」の4つがあります。

- 消費者金融系カードローン

- 銀行系カードローン

- 学生カードローン

- 奨学金

消費者金融カードローン

消費者金融カードローンは、安定した収入があれば学生でも申込みが可能です。

安定した収入とは、雇用形態に関わらずアルバイトやパートでも収入を得ていれば、条件を満たすことになります。

また、消費者金融カードローンは、Web完結での申込みや在籍確認の電話をなしにできるなど、利用者のプライバシーに配慮したサービスが充実しています。

家族や友人などにバレたくない学生にもおすすめです。

さらに、下記のような消費者金融カードローンでは、初回利用に限り無利息サービスを設けています。

融資を受けたい理由が給料日前の金欠など、返済が長期化しないようであれば、無利息サービスのある消費者金融がおすすめです。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回契約翌日から365日(※)

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 申込み後最短15秒 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% | 年4.50〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 | 1万円〜800万円 |

銀行カードローン

銀行が提供するカードローンは、低金利で利用できるのが強みです。

実際の金利は個別に設定される限度額で異なりますが、一般的に消費者金融カードローンよりも低めの金利が設定されます。

しかし、消費者金融よりも審査が慎重に行われる傾向があり、銀行によっては、成人であっても学生の申込みを受け付けていないところもあります。

また、消費者金融カードローンと比較をすると、銀行カードローンは融資までに時間がかかります。

そのため、急ぎでお金が必要な学生は消費者金融カードローンの方がおすすめです。

学生カードローン

学生ローンとは、学生を対象にしたカードローンです。

18歳から借入れ可能としている学生ローンが多く、社会人になってから支払いをおこなえるなど自由返済を取り入れているところもあります。

借りたお金は、学費、教科書代、生活費、交通費、留学費用など、目的は比較的自由に設定できます。

デメリットとしては、消費者金融カードローンと比較をすると借入れ限度額が低いことや無利息期間を設けられていない学生ローンが多いことなどが挙げられます。

専門家からのコメント

学生でもカードローンを利用できますが、最終手段にしたいところです。簡単に借りられるのが魅力でも、便利な分だけ金利が高く設定されているからです。

学費に困った時には、最初に大学の窓口に相談しましょう。授業料の免除・給付型奨学金・延納など多くの救済措置が用意されています。

生活費のためなら、公的な貸付から検討すべき。保証人も必要ありませんし、利息もありません。

成人していたら保護者の同意も求められません。緊急小口資金等の特例貸付なら、居住地域の社会福祉協議会や郵送でも申込みができます。

奨学金

学生がお金を借りる方法のひとつが「奨学金」です。

奨学金は、学費や生活費に使える学生向けの支援制度で、アルバイトだけでは足りないときに役立ちます。

奨学金には2種類あります。返済が不要な「給付型奨学金」と、卒業後に返済する「貸与型奨学金」です。

貸与型でも在学中は返済がなく、金利が低いのが特徴です。

学生でも利用しやすい制度ですが、貸与型は将来返す必要があるため、必要な金額だけ借りるようにしましょう。

学生が消費者金融を利用するメリットとデメリット

消費者金融には以下のメリットとデメリットがあります。

- 最短即日融資が可能で、急な出費に対応できる

- Web完結やカードレスで、親やバイト先にバレにくい

- 無利息期間を活用すれば、利息を抑えて借りられる

- 銀行ローンなどに比べて金利が高め

- 手軽に借りられる分、計画的に利用しないと借りすぎるリスクがある

メリットは、最短即日融資に対応しており、急な出費に対応しやすいことです。Web完結やカードレス契約なら、親やバイト先に知られにくい点も安心材料といえます。

また、以下の消費者金融のように無利息期間を設けているサービスを利用すれば、利息の負担を抑えて借りることが可能です。

一方、デメリットとして、銀行ローンより金利が高めな点が挙げられます。手軽に借りられる分、返済計画を立てずに利用すると借りすぎるリスクがあるため注意が必要です。

必要な金額だけを借り、無理のない返済を心がけましょう。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回借入翌日から30日

|

初回契約翌日から365日(※)

|

| 審査時間 | 最短18分 | 最短20分 | 最短3分 | 申込み後最短15秒 |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% | 年2.50〜18.00% | 年4.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 |

【即日融資も可能】学生に最初におすすめの消費者金融カードローン5選

消費者金融カードローンは、審査のスピードが早く最短即日で融資を受けられることがメリットです。

また、郵送物や在籍確認の電話をなしにできるなど、利用者のニーズに沿ったサービスが魅力です。

学生におすすめの消費者金融カードローン5社を紹介します。

アイフル

- 審査は最短18分!融資も最短即日で可能

- 誰にも知られずWeb完結!電話での在籍確認、郵送物も原則なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

- 最短18分で融資可能

- 30日間の無利息期間あり

- 提携ATMでの借入れ・返済は土日でも利用できる

急いでお金を借りたい学生の方は、融資まで最短18分という抜群のスピードを誇るアイフルがおすすめです。

アイフルの申込み条件は、満20歳以上69歳までの定期的な収入がある方と定められています。

そして、当日中にお金を借りる「即日融資」が可能なだけでなく、初回契約日の翌日から30日間の無利息サービスが用意されているので、無利息期間中に完済すれば利息0円で借入れることもできます。

また、アイフルは大手消費者金融カードローンのなかで唯一銀行傘下に入っていません。そのため、独自審査を設けているとされており、他社の審査にとおらなかった方でも契約できる可能性があります。

さらに、アイフルの提携ATMは、土日でも借入れ・返済が可能です。

「急いでお金を調達したい」、「手数料を節約したい」、「審査に自信がない」という方は、アイフルを検討してみるとよいでしょう。

アコム

- 申込から借入まで最短20分!(※)

- WEB完結が可能で、勤務先へ電話での在籍確認、郵送物も原則なし

- 初回30日間利息0円サービス。はじめてでも安心!

- 実質年率

- 年2.40〜17.90%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

- 三菱UFJフィナンシャル・グループに属する消費者金融

- 最短20分の即日融資

- 30日間の無利息期間あり

アコムは、三菱UFJフィナンシャルグループに属するカードローンです。

申込みからカードの受取りまで最短20分という、スピーディにおこなえる利便性の高さが特徴です。

そして、アコムの申込み条件は、20歳以上の安定した収入と返済能力を有する方で、アコムの基準を満たす方としています。

さらに、アコムは初回利用の方を対象に「30日間利息0円サービス」を提供しています。

契約日の翌日から30日間は利息が発生せず、総返済額を抑えられます。期間内で借入れと返済をおこなうことで、実質、利息は発生しません。

また、アコムでは、カードローン機能付きのクレジットカード「ACマスターカード」が作れるのも特徴です。

ローンカードとクレジットカードが1つになることで、利用額の0.25%のキャッシュバックを受けることもできます。

プロミス

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年2.50〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

- 最短3分の即日融資

- 30日間の無利息期間あり

- 安定した収入があれば18歳から利用可能

プロミスは即日融資にも対応しており、本審査を含めて最短3分での借入れが可能です。

また、プロミスの申込み条件は、18〜74歳で安定した収入を得ている方と定めています。

多くの消費者金融カードローンは、申込み条件の年齢を20歳と定めているなかで、プロミスは唯一18歳、19歳の方にも融資をおこなっています。

一点注意が必要なのは、高校生や高等専門学生は申込みできませんので注意してください。

さらに、プロミスでは30日間無利息サービスも提供しており、初回出金日の翌日から30日間が無利息になります。

はじめて借入れてから無利息のカウントが始まるため、契約から借入れまで時間がかかる人でも30日間の無利息期間をフルに利用できます。

「今すぐに借りる予定はないけど、とりあえず契約しておきたい」と考えている学生におすすめです。

SMBCモビット

- 最短15分で融資が可能!(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

- WEB完結可能で、電話での在籍確認、郵送物も原則なし

- 借入上限額は最大800万円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- -

- 三井住友カードが提供するカードローン

- 最短15分の即日融資

- 勤務先への在籍確認電話が原則なし

SMBCモビットは、三井住友カードが提供するカードローンブランドです。

SMBCモビットの申込み条件は、満20歳~74歳の安定した収入のあることです。

そして、SMBCモビットでは即日融資にも対応。最短15分で融資が受けられるため、すぐにお金が必要な方にもおすすめです。

また、SMBCモビットには無利息サービスはありませんが、スマホで申込みから振込み融資の手続きまでおこなえるWeb完結などの独自サービスがあり、使い勝手のよい点が魅力です。

Web完結での申込みは、自宅への郵送物をなしにできるほか、職場への在籍確認を原則として書類で実施するため、電話確認がありません。

家族や友人など周りの人にバレたくない方には、おすすめです。

レイク

- 初回契約者はWeb申込みで365日間無利息(※)

- WEBで24時間お申込み可能で、最短15分で融資可能

- 電話の在籍確認、郵送物がなし

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短15分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

- Webなら最短15分の即日融資

- 365日間の無利息サービスがある

- セブン銀行ATMであればカードレス取引が可能

レイクは、2023年1月4日にレイクALSAから名前を変更した消費者金融で、親会社は株式会社SBI新生銀行です。

レイクの申込み条件は、満20歳以上70歳以下の方で、安定した収入のある方です。

申込みから最短15分で即日融資可能で、Web完結にも対応しているほか、電話での在籍確認はなし、郵送物もありません(※)。

さらに、レイクの専用アプリを使えばカードレスでの借入れもできます。

また、レイクは他社にはないサービスとして365日間の無利息サービスがある点も特徴のひとつです。

| 無利息期間 | 無利息になる条件 | 適用上限額 |

|---|---|---|

| 60日間 |

・レイクとの契約が初めてであること ・Webで申込み、契約額が50万円未満であること |

50万円未満 |

| 365日間 |

・レイクとの契約が初めてであること ・Webで申込み、契約額が50万円以上であること ・有効な収入証明書の提出とレイクでの登録を完了させること |

上限なし |

レイクをはじめて利用する方は365日間無利息のサービスが適用されます。

ただし、レイクの無利息サービスは無利息になる期間が異なるだけでなく、適用条件や無利息になる上限額が異なる点にご注意ください。

学生におすすめの銀行カードローン

銀行カードローンを利用するメリットは、金利が低いことです。

ここからは、おすすめの銀行カードローンをご紹介します。

多くの人が利用している定番の銀行だけでなく、ネット銀行などの利便性が高いカードローンもご紹介するので、ぜひ参考にしてみてください。

三菱UFJ銀行カードローン(バンクイック)

- 金利年1.4%~年14.6%!

- 最高800万円までご融資可能!

- 借入可能かお試し診断あり!

- 実質年率

- 年1.40〜14.60%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短即日

- 融資時間

- 最短翌日

- コンビニ

-

- 収入証明書

- 公式サイト参照

- 最短翌日営業日に融資可能

- 三菱UFJ銀行や提携ATMでの借入れ・返済時の手数料が0円

三菱UFJ銀行カードローン(バンクイック)は、インターネット(パソコン・スマートフォン・アプリ)から24時間申込みを受け付けています。

来店不要で融資を受けられるため、忙しい学生にはおすすめです。

契約をしたあとは、全国に設置されている三菱UFJ銀行ATMやセブン銀行ATM、ローソン銀行ATMやイーネットATMを利用して借入れができます。

これらのATMが設置されているコンビニが近くにあれば、急な出費が発生したときも安心です。

そして、三菱UFJ銀行カードローン(バンクイック)は、最短で翌営業日に融資が可能です。

さらに、本人名義の普通預金口座をお持ちの方は、その口座に希望の金額を振り込んでもらえる「振り込みでの借入れ」を利用できるため大変便利です。

みずほ銀行カードローン

- 金利年2.0%~14.0%と納得の金利!

- 最高ご利用限度額800万円

- 住宅ローンをご利用の方はさらに金利を年0.5%引き下げ

- 実質年率

- 年2.00〜14.00%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短当日

- 融資時間

- 最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

- 24時間Web完結で申込みができる

- 銀行カードローンのなかでも上限金利が低い

みずほ銀行カードローンは、信頼感のある大手メガバンクが提供するカードローンということもあり、借入れに不安がある方でも利用しやすい点が魅力です。

そして、みずほ銀行の普通預金のキャッシュカードをお持ちの方は、そのままカードローンを利用できます。

なお、みずほ銀行の普通預金口座を持っていない場合は、審査後に口座を開設する必要があるので注意してください。

また、みずほ銀行カードローン契約者は、みずほ銀行とイオン銀行ATMの時間外手数料やみずほダイレクト利用時の振込手数料が無料になるといったサービスを受けられます。

カードレス対応はありませんが、Web完結にも対応しているほか、審査結果が最短当日にわかるので、急ぎでお金が必要な学生におすすめです。

三井住友銀行 カードローン

- 上限金利が年14.5%、最短当日融資

- WEB完結可能で、郵送物も原則なし(※)

- 三井住友銀行の普通預金口座も不要

- 実質年率

- 年1.50〜14.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 申込完了後最短当日

- 融資時間

- 申込完了後最短当日

- コンビニ

-

- 収入証明書

- 公式サイト参照

- 口座保有者であればキャッシュカードで借入れ可能

- 契約後、取引明細が自宅に郵送されない

三井住友銀行 カードローンは、三井住友銀行の普通預金口座をお持ちの方におすすめです。

みずほ銀行カードローンと同様に手元にあるキャッシュカードを使って借入れができるので、ローンカードを管理する手間がかかりません。

また、三井住友銀行 カードローンは、三井住友銀行のATMだけでなく、全国の提携コンビニATMの利用手数料、時間外手数料が無料な点も大きなメリットです。

そして、返済日は、5日・15日・25日・月末のなかから選ぶことができます。

自身の余裕があるタイミングに合わせて返済日を設定することで、より計画的に利用できるでしょう。

さらに、毎月の最低返済額は2,000円と少額なため、返済の負担が気になる方でも安心です。

auじぶん銀行カードローン

- 年会費&提携ATM手数料0円

- 全国の銀行/コンビニATMで原則24時間365日ご利用OK

- au IDをお持ちの方なら最大年0.5%の金利優遇

- 実質年率

- 年1.48〜17.50%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 公式サイト参照

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 公式サイト参照

- auユーザーにはお得な特典あり

- 提携ATMを手数料無料で利用できる

auじぶん銀行カードローンは、Web完結で手続きが可能。来店不要で申込みができます。

さらに、auじぶん銀行カードローンは、auのサービスを利用している方に向けた特典が多いサービスとなっています。

通常は金利が1.48〜17.5%とされていますが、au利用者は「au限定割」によって金利を1.38〜17.4%まで引き下げることができます。

また、既存のローンを借り換える場合は、最大で年間0.5%の金利が削減されるというメリットもあるため、既存のローンを別のローンに移行しようと考えている方にもおすすめです。

ほかにも、auじぶん銀行カードローンは特典サービス「じぶんプラス」を提供しており、借入れ残高に応じてPontaポイントがもらえるキャンペーンなどもおこなわれています。

学生におすすめの学生ローン

学生ローンのなかでも、特に知名度が高いおすすめのローンをまとめてご紹介します。

ローン会社によっては申込み可能な地域が限定されていることがありますので、ご自身が利用可能かどうかチェックしてから申込みの手続きをおこなってください。

アミーゴ

- 即日融資を希望している人

- 10万円以下の借入れを希望している人

- 親にバレずに利用したい人

| 申込条件 |

・20~29歳までの学生(高校生不可) ・安定した収入のある人 |

|---|---|

| 必要書類 |

・学生証 ・キャッシュカード ・免許証 ・保険証 |

| 限度額 | 50万円 |

| 金利(年) | 14.4~16.8% |

| 即日融資 | 可能 |

| 在籍確認の電話 | 無 |

| 保証人 | 無 |

アミーゴは開業30年以上の歴史を誇る老舗の学生ローンです。

家族やアルバイト先への連絡がないため、電話による家族バレや会社バレを気にしている方も申込みやすいです。最短で即日融資が可能な点もうれしいですね。

また、学生のときだけでなく卒業後の借入れにも対応してくれるという特長があります。

社会人になっても最初のうちはスーツや研修旅行等で支出がかさみがちですから、長く付き合えるローン会社を検討している方にもおすすめです。

アミーゴを利用したい方はこちら

イー・キャンパス

- 即日融資を希望している人

- 低金利で借入れをしたい人

- 親にバレずに利用したい人

| 申込条件 |

・18歳以上30歳以下の学生・社会人 ・安定した収入のある人 |

|---|---|

| 必要書類 |

・学生証 ・免許証 ・保険証 ・キャッシュカード ・給与明細 |

| 限度額 | 50万円 |

| 金利(年) | 14.5~16.5% |

| 即日融資 | 可能 |

| 在籍確認 | 無 |

| 保証人 | 無 |

社会人になると学生のときより限度額の上限が30万円高くなり、さらに使い勝手がよくなります。

カレッヂ

- 未成年だけどお金を借りたい人

- 即日融資を希望している人

- 10万円以下の借入れを希望している人

| 申込み条件 |

・18歳以上の学生(高校生不可) ・安定した収入のある人 |

|---|---|

| 必要書類 |

・学生証 ・免許証 ・保険証 ・キャッシュカード ・公共料金の領収書 |

| 限度額 | 50万円 |

| 金利(年) | 17.0% |

| 即日融資 | 可能 |

| 在籍確認の電話 | 無 |

| 保証人 | 無 |

カレッヂの最大のメリットは、セブン銀行のATMから借入れや返済ができる点にあります。

「カレッヂカード」と呼ばれる専用カードを使えば、全国どこの都道府県に住んでいる学生の方でも、セブン銀行ATMからお金を借りることができるのです。

学生ローンに関しては、銀行振込か店頭での手渡しによるフリーローン形式の融資が多いなか、セブン銀行のATMが利用できるのはかなり利便性が高いといえるでしょう。

フレンド田

- 未成年だけどお金を借りたい人

- 返済期間が長いローン会社を利用したい人

- 即日融資を希望している人

| 申込み条件 |

・18歳以上の学生(高校生不可) ・安定した収入のある人 |

|---|---|

| 必要書類 |

・学生証 ・免許証 ・保険証 ・キャッシュカード ・住民票または公共料金の請求書・受領書 |

| 限度額 | 50万円 |

| 金利(年) | 17.0% |

| 即日融資 | 可能 |

| 在籍確認の電話 | 無 |

| 保証人 |

無 (ただし、未成年は原則保証人が必要) |

学生の街・高田馬場には学生ローンがたくさんありますが、そのなかでも特に有名なのがフレンド田(デン)です。1976年に設立されて以来、40年以上にわたって学生たちに利用されてきた老舗の学生ローンです。

フレンド田は、高校を卒業していれば未成年でも利用できます。

また、返済期間の上限が5年間と長いのも特徴的です。月々少額しか返済できない場合にも検討してみたいローンです。

フレンド田を利用したい方はこちら

キャンパス

- 女性で学生ローンの利用を考えている人

- 即日融資を希望している人

- 親にバレずに利用したい人

| 申込条件 |

・20〜34歳までの学生 ・安定した収入がある人 |

|---|---|

| 必要書類 |

・学生証 ・免許証 ・保険証 |

| 限度額 | 50万円 |

| 金利(年) | 16.8%(女性は15.6%) |

| 即日融資 | 可能 |

| 在籍確認の電話 | 無 |

| 保証人 | 無 |

キャンパスの学生ローンには「学生レディースローン」という女性専用のものもあり、金利も15.6%と通常のキャンパスローンより若干低めに設定されています。

女性で学生ローンの利用を検討している方は、キャンパスも候補の1つとして入れておくとよいでしょう。

もちろん、男子学生も借入れ可能な商品も用意されています。

(※)キャンバスは2021年8月31日をもって貸付業務を終了しています。

20歳未満の学生でも借りられるカードローンはある

ほとんどのカードローンは、申込み条件を満20歳以上と定めています。

しかし、消費者金融のプロミスであれば、18歳、19歳の学生を対象に融資をおこなっています。

安定した収入があれば、学生・アルバイトの方でも申込みできますが、高校生や高等専門学生は申込みできませんので注意してください。

Q. 年齢制限はありますか?

A. 18~74歳までのご本人に安定した収入のある方であればお申込いただけます。

また、プロミスは即日融資にも対応しており、本審査を含めて最短3分での借入れが可能です。

さらに、プロミスの無利息期間には特徴があり、初回利用日の翌日から30日間は、借りたお金に対して利息を支払う必要がありません。

他社のカードローンでは、初回の「契約日」からの無利息期間が一般的ですが、プロミスは初回利用日の翌日から無利息期間が適用される点が大きなメリットです。

20歳以下の学生で融資先をお探しの方は、プロミスがおすすめです。

- 審査が最短3分で、融資までのスピードも早い!

- 初回の方なら最大30日間利息が0円

- 無利息期間が契約日ではなく借入日からカウントされるので使いやすい!

- 実質年率

- 年2.50〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

学生ローンのメリット・デメリット

学生ローンのほうが便利に使えることもありますし、反対に通常のカードローンのほうが使いやすいということもあるのです。

どちらに申込むべきか迷ったときは、学生ローンのメリットとデメリットから判断してみましょう。

- 学生であることが審査にマイナスの影響を与えない

- バイト先に電話をかけないなどの配慮をしてくれることがある

- 未成年でも利用できるものもある

- 返済期限が長く就職後に一部を返済できるものもある

学生は学校に行きながらアルバイトをするので、収入が不安定になりがちです。その点は審査に影響する可能性は否めません。

しかし、学生ローンは学生専用のカードローンのため、学生であるということが審査にマイナスに響きません。

また、返済に関しても自由返済を採用している学生ローンもあり、返済期間を長く設定できる、社会人になってから支払いをおこなえるなど、柔軟に対応してくれます。

- 提出書類が多く、本人確認書類以外に学生証を要求されることが一般的

- 借入れ限度額が低い

- フリーローン形式であることが多く、追加融資の際には再度審査が必要

一方で、学生ローンのデメリットは、借入れ可能な金額も少なく、たいていは50万円以下しか借りられません。

カードローン形式ではなく、フリーローン形式であることもデメリットといえるでしょう。

カードローンなら融資限度額まで何度でも借入れ・返済を繰り返せますが、フリーローンでは契約時にまとめてお金を借りるため、追加融資が必要なときは再度、申込みや契約をおこなわなくてはなりません。

さらに提出書類が多いことも学生ローンならではのデメリットです。

一般的なカードローンは50万円以下を借りるときは運転免許証などの本人確認書類だけでOKというケースが多いのですが、学生ローンでは本人確認書類に加えて学生証やアルバイトの給与明細書なども要求されることがあります。

また、消費者金融カードローンとは異なり、学生ローンのほとんどは無利息期間などのサービスが付帯していません。

そのため利息を抑えての借入れが難しい点がデメリットです。なるべく利息を抑えて借入れをおこないたい方は、下記のような消費者金融カードローンがおすすめです。

はじめての利用に限り、無利息期間を設けています。さらに、即日で融資可能なため急ぎでお金が必要な方にもおすすめです。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回契約翌日から365日(※)

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 申込み後最短15秒 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% | 年4.50〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 | 1万円〜800万円 |

専門家からのコメント

未成年でも利用できる学生ローンはあります。ただし、安定した収入のある学生に限っていたり、親の同意が必要だったりします。

金利は銀行カードローンよりも高くなります。返済期限が長めに設定されてますが、長い期間借りるということは、それだけ多くの利息を払うことになってしまいます。

借りる前によく考えてほしいのです。高い利息を払ってまで必要なものですか。お金が貯まるまで待つことはできませんか。他に方法は残っていませんか。返済計画は現実的でしょうか。

学生ローンと奨学金の違い

学生ローンと奨学金の大きな違いは貸与方法です。

学生ローンは返済義務が必ず発生しますが、奨学金は返済義務がない「給付型奨学金」があります。

「給付型奨学金」は「審査基準が厳しい」、「成績上位者のみ」などの厳しい条件がありますが、学費に困っているなら検討してみても良いでしょう。

また、奨学金のなかには無利子で借りられるものもあります。

無利子の奨学金は日本学生支援機構という機関が提供しています。

親の収入や家族の人数によっても条件が異なり、利子のつく奨学金に比べて条件が厳しいことや、奨学金の金額が一定あるという特徴があります。

学生が消費者金融の審査に通るための3つのポイント

学生が審査に通過するためには、「安定収入」「書類」「正確な入力」の3つが重要です。

- 収入を安定させる

- 事前に書類を揃えておく

- 情報を正確に記入する

学生ローンを選ぶときは上記3つのポイントを意識することでスムーズに利用できます。

収入を安定させる

消費者金融の審査では、「今後も継続して返済できるかどうか」が見られます。

そのため、学生であっても毎月安定した収入があることが重要です。

アルバイトでも問題ありませんが、勤務期間が短い場合や収入の変動が大きいと不利になることがあります。

できるだけ同じ職場で一定期間働き、毎月の収入が安定している状態を作ってから申し込むと、審査に通りやすくなります。

事前に書類を揃えておく

申込みの際には、本人確認書類に加えて、収入を確認できる書類の提出を求められることがあります。

あらかじめ必要書類を揃えておくことで、審査がスムーズに進み、確認のやり取りによる時間ロスを防げます。

収入証明書は、2ヶ月分提出する必要があるため、最低3ヶ月間はアルバイトを継続した状態で申込むことをおすすめします。

特に即日融資を希望する場合は、書類不備があるとその日のうちに借りられないこともあるため、事前準備が重要です。

情報を正確に記入する

申込みフォームに入力する内容は、審査結果に大きく影響します。

勤務先名や勤務形態、収入額、住所などに誤りや不一致があると、虚偽申告と判断される可能性もあります。

悪意がなくても審査が厳しくなることがあるため、給与明細などを見ながら正確に入力し、送信前に必ず確認しましょう。

|

|

|

|

|

| 無利息 期間 |

初回契約翌日から30日

|

初回契約翌日から30日

|

初回契約翌日から365日(※)

|

初回借入翌日から30日

|

| 審査時間 | 最短18分 | 最短20分 | 申込み後最短15秒 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年2.40〜17.90% | 年4.50〜18.00% | 年2.50〜18.00% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 最小1万円〜最大500万円 | 1万円〜800万円 |

【対策法】消費者金融の利用が親やバイト先にバレるのを防ぐには?

- 親バレ対策:Web完結で郵送物をなしにする

- バイト先バレ対策:原則電話連絡なしの会社を選ぶ

親バレ対策:Web完結で郵送物をなしにする

消費者金融の利用が親に知られる原因の多くは、自宅に届く郵送物です。

申込みから契約までをWeb完結でおこない、カードレス契約を選べば、契約書やローンカードなどの郵送物をなくすことができます。

自宅に書類が届かなければ、親に気づかれるリスクを大きく減らせるため、親と同居している学生は特にWeb完結対応の消費者金融を選ぶと安心です。

バイト先バレ対策:原則電話連絡なしの会社を選ぶ

消費者金融の審査では、勤務先への在籍確認がおこなわれることがありますが、最近では原則として電話連絡を実施しない会社も増えています。

書類で在籍確認をおこなうカードローンを選べば、バイト先に電話がかかってくる心配はほとんどありません。

バイト先に知られたくない場合は、「原則電話連絡なし」や「書類で在籍確認」に対応している消費者金融を選ぶことが大切です。

学生がカードローンの審査で有利・不利になる利用目的

カードローンの申込みの際に聞かれる利用目的が、審査に影響を与える可能性があるのをご存知でしょうか。

利用目的の内容次第では、ローン会社から返済の可能性が低いと判断され、審査に落とされてしまうこともあるようです。

審査に不利になる利用目的と、反対に審査に有利になる利用目的を紹介しますので、ぜひ参考にしてください。

審査に不利になる利用目的

- ギャンブル

- 株やFXなどの投資資金

- 借金の返済

ローン会社では、返済できない恐れがある要素を極力排除する方針で審査をおこないます。

たとえばギャンブルや投資は、投入した資金が戻ってくる可能性が高いとはいえません。そのため、返済期日までに返済されない恐れがあり、貸し渋りをすることがあります。

競馬やパチンコ、株式投資、FXなどは、借りたお金ではなく余剰資金でおこなうようにしましょう。

さらに、借りたお金で他社の借金を返済したいという場合も、貸し倒れの可能性が高まるため、審査落ちの原因となることが多いです。

また、利用目的の上位を占める生活費も、意外とカードローン審査では印象が悪いといわれています。

なぜなら、生活に困っている状態がいつまで続くかが分からないため、返済期日に遅れることが容易に予想されるからです。

なお、生活費の補填を利用目的に挙げても、絶対に審査にとおらないというわけではありません。もちろん、十分な返済能力があると認められれば、生活費のためにカードローンを利用することは可能です。

下記の口コミの方は、学生で利用目的を生活費にしていたそうですが、無事に審査通過してお金を借りることに成功しています。

在学中に色々とトラブルがあり引きこもり生活をしていましたが、一人暮らしでの引きこもりであったため生活費に仕送りだけでは足りなくなりました。

親に相談するにも引きこもりであることをばれたくなかったため、お金を密かに素早く用立てる必要があり、消費者金融よりも早く融資が可能であること、メインで使用していた銀行であることから選択しました。

ギャンブルや投資目的、生活費を補填するための借入れが審査で不利になる可能性があるのは事実です。

しかし、利用目的がどうあれ、年収が安定していたり、きちんと返済した実績があったりする場合は、返済能力が認められてカードローン審査にとおる可能性があります。

そのため、審査に不利な利用目的であっても、安易に嘘をつくのではなく、正直に申告するようにしましょう。

審査に有利になる利用目的

反対に、審査に有利になる利用目的があります。旅行や資格取得などが挙げられますが、共通点として「一時的な支出であること」を指摘できます。

たとえば旅行のためにお金が必要なら、旅行が終われば支出も減ります。生活費のように恒常的にお金が足りない状態が続くわけではありませんので、ローン会社側も「落ち着いたらきちんと返済できるだろう」と不安が少なくなり、融資を実行しやすくなるのです。

- レジャー、旅行

- 資格習得、習い事

- その他、一時的な出費

実際に、上記のような利用目的でカードローンに申込み、審査通過して方の口コミを紹介します。

まずは、勉強のためにカードローン審査に申込んだ方の口コミを見てみましょう。

学生で、アルバイトをしていたが、ネットビジネスの勉強がしたくて、親に反対されたが、どうしてもやりたくて、コミュニティに入るためのお金を借りました。

アルバイトの収入も月5万ほどだったので、まったくお金がなく、仕方なく借りました。親にお願いして支払ってもらうか今は迷っている状態です。今年中に払い終わりたいと思います。

このように向学心のある方なら、きちんと返済できそうだと判断されやすいのかもしれません。コミュニティの入会金ということなので、そのときだけ発生する出費であることも評価された可能性があります。

返済も計画的におこなっているようですので、銀行側にとっても貸し倒れになる不安は少ないでしょう。

次の口コミの方は、留学費用を借りるためにカードローンを利用したそうです。

留学費用が少しだけ足りなかったので、お金を借りた。

バイト代でためたものの航空券の代金は貯められなかったので、借りた。親から借りればよかったのだが、親が留学に反対していたので自分でなんとかするしかなかった。

留学に際して発生する航空費という一時的な出費を、カードローンで補填したようですね。

このように、一時的に出費が生じる場合には、翌月からは支出が減って返済資金を工面しやすいので、カードローン審査で有利になりやすいといえます。

学生の消費者金融利用に関するよくある質問

最後に、学生向けのカードローンに関するよくある質問に回答します。

収入がない学生はカードローンで借入れできる?

融資をしたとしても返済の見込みがないからです。親から仕送りがあったとしても収入には含まれず、無職として判断される可能性が高いです。毎月の収入に差がある単発のアルバイトでも同様です。

そのため、学生でカードローンを利用したい方は、できるだけアルバイトをしておいたほうが有利です。

どうしてもアルバイトができない場合は、クレジットカードのキャッシング枠やゆうちょ銀行の担保自動貸付を利用してみましょう。

学生がカードローンを利用すると就職活動は不利になる?

たしかにカードローンへの申込み情報や返済履歴、金融事故の情報は一定期間記録され、審査に利用されています。

たとえばカードローンを展開している会社は、申込み時には信用情報機関に申込み者の信用情報を照会しています。

しかし、就職活動において企業が信用情報機関に問い合わせをおこなったり、個人の信用情報を採用基準に用いたりすることはありません。

つまり、就職活動においてカードローンの利用が影響することはないのです。

学生は何歳からカードローンでお金を借りられる?

なかでも消費者金融カードローンのプロミスは、安定した収入を得ている学生であれば18歳から融資をおこなっています。

最短3分での即日融資可能です。

ただし、高校生や高等専門学生は、申込みできませんので注意してください。

学生が親バレせずに借りるためにはどうすれば良い?

ただし、郵便物や電話をきっかけにカードローンの利用を疑われる可能性はあります。親バレを防ぐには、郵送物や電話が自宅に来ないように利用することが大切です。

具体的に親バレを防ぐ方法については、こちらで解説しています。

学生がカードローンの審査に通過するには?

・安定した収入を得ていること

・短期間で複数のカードローンに申込まない

・借入れ限度額を低く設定する

・申込み情報に不備がないようにする

・クレジットカードや携帯料金を滞納しない

それぞれのコツ・ポイントの詳細については、こちらで解説しています。

学生カードローンはやめた方がいい?

ただし、貸金業法に基づく登録を受けずに貸金業を営む「ヤミ金」を利用してしまう可能性があることから「学生ローンはやめたほうがいい」といわれることがあります。

消費者金融は財務局や都道府県に貸金業者として登録しているので、かならず登録番号を確認し、正規の業者であることがわかってからお金を借入れるようにしましょう。

金融庁の「登録貸金業者情報検索サービス」を使えば、利用しようとしている業者が正規の業者かどうかを確認できます。

まとめ:学生でも計画的な利用で消費者金融は便利な手段になる

学生でも利用できるカードローンについて解説してきました。

商品によっては、学生の方でもカードローンを利用することができます。審査スピードの速い消費者金融や、金利が低めの銀行カードローンなど、自分に合った商品を選んで申込みに進むとよいでしょう。

実際にカードローンに申込む際には、事前に返済計画を立てるようにしましょう。返済に遅れると、学生であっても信用情報に傷がついてしまいます。

この記事を読んでくれた方が、十分な調査と事前準備をしたうえで、カードローンを活用して資金需要を乗り切り、学生生活を謳歌してくれることを願っています。

専門家からの一言

カードローンも学生ローンも、一時的に必要に迫られた時に限って利用してほしいのがFPとしての本音です。

どうしても必要に迫られた時に、次の2点は覚えておいてください。1つめは、絶対に闇金からは借りないこと。金融庁のHPで正規の貸金業者であるかチェックしてください。

2つ目は、返済方法にリボ払い(残高スライドリボルビング返済)を選ばないこと。月々の返済額が一定額となるため楽に感じてしまい、返済額が利息だけになってしまうまで借金を重ねてしまう危険性を持っているからです。

この2つは地獄への入り口と思っていてください。

officeFITPlus代表ファイナンシャルプランナー。10年のシステムエンジニア職から転身したFPのため、副業や起業に必要なお金とITの相談をまとめて引き受けられるのが強み。サイト制作やSNS運用から働き方の悩みまで丸ごとご相談ください。横浜在住の中高生の母でもあり、教育費や子育ての悩みも実体験とデータの両面から解決の糸口を見つけます。稼ぐ力とお金を使う力のバランスを整えながら、これからの激動の世の中を一緒に乗り越えていきましょう。

投資信託・株式の運用歴20年以上。相続問題が発生したことを機に、ファイナンシャルプランナー2級とAFPの資格を取得。 大学や省庁で研究活動をおこないながら、2014年度からはマネーやファイナンス、医学関係の執筆活動を開始。 ライフマネープランニングやIPO投資、金融詐欺の見分け方、ローン・クレジットカードの使い方などを得意テーマとしている。 現在メインで利用しているカードはアメリカンエクスプレスのプラチナ。招待制から申込制に変わって、ちょっと残念に思う毎日。