PR

PR

学生向けクレジットカードおすすめ15選!大学生や収入なしでも作れるカード、審査についても解説

大学生活のスタートに合わせて、そろそろ自分専用のクレジットカードを持ちたいと考えている方は多いはずです。

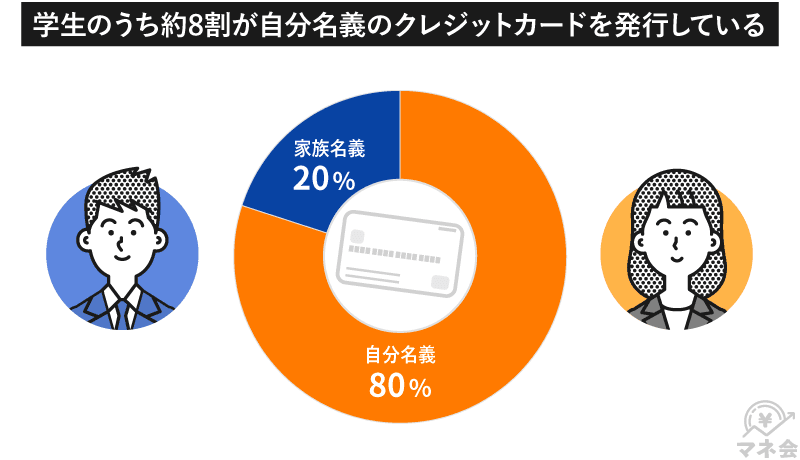

実際、現在の大学生の約80%が自分名義のクレジットカードを所有しており、キャッシュレス決済はもはや学生生活に不可欠なインフラとなっています。

「アルバイトをしていないから収入なしだけど審査に通る?」と不安になるかもしれませんが、結論からいえば、学生なら本人の収入が0円でも自分名義のカードは問題なく発行可能です。

かつては審査の壁が高かった学生向けカードも、民法改正による成年年齢の引き下げとオンライン本人確認の普及により、親の同意なし・スマホ完結・最短数分発行がスタンダートとなりました。

本記事では、100種類以上のクレジットカードからポイント還元率・審査の柔軟性・学生限定特典の3軸で厳選した、学生が本当に作るべき最強のクレジットカード15枚をご紹介。

読めば、あなたの学生生活を支える最適な1枚が見つかります。

- 三井住友カード(NL):学割あり!学生向け最強クレカ

- JCB CARD W:若年層限定でいつでもポイント2倍!高還元

- 学生専用ライフカード:留学・旅行がお得!海外で4%キャッシュバック

三井住友カード(NL)

|

JCB CARD W

|

学生専用ライフカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 0.5 〜 1.5% |

| ETC年会費 | 550円(税込) | 無料 | 無料 |

| 発行期間 | 最短10秒(※) | モバ即入会で最短5分(※) | 最短2営業日 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

| 国際ブランド |

|

|

|

社会保険労務士として、主に助成金に関する手続きやコンサルタント業務を行いながら、FPとしてお金に関するwebライター(主に、カードローン・生命保険・税金など)として、お金に関する情報の発信を行っています。資産運用・保険の見直し・家計の見直しなどの個人単位の相談や最近では、個人事業主や中小企業の事業主などの経営者からも同様の相談を受けることが増えてきました。現在は、名古屋市千種区で開業をしており、You Tubeなどで動画で情報発信を行う事業なども行っています。

マイホームを購入しようと考えた時に、お金の増やし方などに興味を持ち、ファイナンシャルプランナーという資格がある事を知って、FP資格を取得。知らなければ損をしてしまう事が多くある事知り、多くの方に安心できる人生設計をアドバイスできるようにFP事務所MoneySmithを設立。設立以降、セミナーやコラムの執筆、個別相談など幅広く活動を続け、多くの方にお金の本質やライフプランの重要性を伝えています。趣味は音楽鑑賞やギターで洋楽のロックを良く聞いています。

- 学生向けクレジットカードと一般カードの違いは?

- 学生向けクレジットカードの選び方

-

学生向けクレジットカードおすすめ15選

- 三井住友カード(NL)|コンビニ・チェーンでのスマホタッチで最大7%還元!学割も◎

- JCB CARD W|いつでも還元率2倍!Amazon・スタバでポイントアップ

- JCB CARD W plus L|学生向けの可愛いデザイン◎女性限定特典プラス

- 学生専用ライフカード|海外旅行や留学がお得&便利になる特典あり

- PayPayカード|PayPay利用で還元率1.5%!安全性にも定評あり

- VIASOカード|選べるデザインが豊富&自動キャッシュバック

- 三菱UFJカード|コンビニ・チェーン店利用で最大20%還元

- 楽天カード|学生支持率No.1の高還元カード

- イオンカードセレクト|条件付きで高校生でも申し込み可能

- エポスカード|即日発行・受け取り可能!マルイのセールで10%オフ

- セゾンパール・アメックス|QUICPay利用で2%還元!

- リクルートカード|関連サービス利用で還元率最大4.2%アップ

- dカード|ドコモユーザーの学生向け特典が多数

- JALカード navi(学生専用)|JAL利用が多い学生向け

- ANAカード|ANA利用が多い学生向け

- 学生がクレジットカードを作るメリット5つ

- 学生はクレジットカードを平均何枚持っている?多いのは2枚持ち

- 学生向けクレジットカードの作り方|おすすめはスマホ完結

- 社会人になったとき学生専用クレジットカードの切り替えはどうする?

- 学生でもクレジットカードの審査に通る仕組みとは?

- 学生がクレジットカードの審査に通るコツ4つ

- 学生がクレジットカードの審査に落ちる理由・原因

- 学生がクレジットカードの審査に通らないときの対処法

- 学生がクレジットカードを作るのは危険?やめとけ?注意と対策を解説

-

学生向けクレジットカードに関するよくある質問

- クレジットカードを作る際にお金はかかる?

- クレジットカードのショッピング枠とキャッシング枠とは?

- クレジットカードと家族カードの違いは?

- クレジットカードを持つ学生はどれくらいいる?

- 学生がクレジットカードを作るのに必要な書類やものは?

- 学生が持つクレジットカードの限度額はいくらが適切?

- 中学生・高校生はクレジットカードを作れる?

- 収入0円の学生でもクレジットカードは作れる?

- 大学生におすすめのクレジットカードは?

- デザイン重視の学生におすすめのクレジットカードは?<br>

- 定期券の支払いにおすすめのクレジットカードは?

- 海外旅行や留学におすすめのクレジットカードは?

- ゆうちょ銀行で作れる学生向けクレジットカードは?

- PayPayカードを学生が申し込む際、年収欄は0円(収入なし)と書いても審査に通る?

- 奨学金を借りていてもクレジットカードは作れる?

- 奨学金の支払いにクレジットカードは使える?

- 男子学生と女子学生でおすすめのカードは異なる?

- 学生でもゴールドカードを作れる?

- 学生がクレジットカード代を支払えないときはどうする?

- 学生最強のクレジットカードを選ぼう

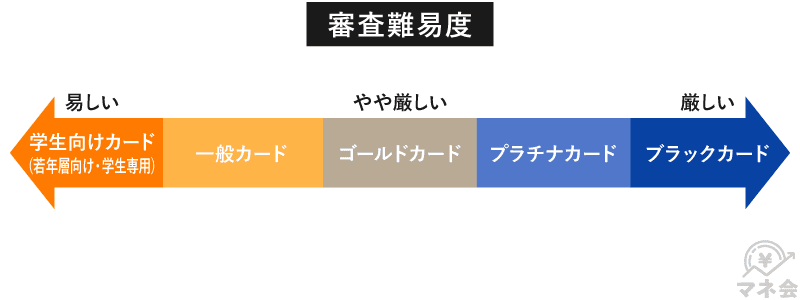

学生向けクレジットカードと一般カードの違いは?

学生向けクレジットカードは、一般的なカードと比べて次の点が優遇されています。

- 年会費:無料が多く維持費を気にせず持てる

- 審査:比較的やさしくアルバイトをしていなくても作りやすい

- 利用限度額:上限が低めで使い過ぎを防げる

- 特典:学割や旅行保険の自動付帯など独自サービスがある

なぜならクレジットカード会社は、将来のメインユーザーとなる学生層を早期に囲い込みたいと考えているためです。

ここでは学生向けカードと一般カードの違いを解説します。

年会費無料が多く維持費を気にせず持てる

学生向けクレジットカードは、在学中だけでなく卒業後も永年無料で持てるカードが大半を占めます。

なぜなら若年層にコスト負担を感じさせず、長く利用してもらいたいという意図のもとで発行されているためです。

実際に三井住友カード(NL)やJCB CARD W、学生専用ライフカードなどは条件なしで年会費が一切かかりません。

維持費を気にせず、まずは1枚発行して損はないでしょう。

\年会費無料で高還元!詳細こちら/

比較的審査がやさしくアルバイトをしていなくても作りやすい

学生向けクレジットカードは、学生本人に収入がなくても審査に通りやすいのが一般カードとの大きな違いです。

学生の場合、カードの審査においては本人ではなく親の信用情報に基づいて返済能力を判断されます。

したがって、年収0円の学生でも過去に支払いの滞納がなければ問題なくカードを発行可能です。

アルバイトをしていないからと諦める必要はありません。

利用限度額の上限が低めで使い過ぎを防げる|50万上限は稀

学生向けクレジットカードの限度額は原則10万円〜30万円程度に設定されており、初めてカードを作る学生でも使いすぎを恐れずに利用できます。

日本クレジット協会でも年収のない学生の上限は低く抑えられる傾向があるとしており、50万のような高額枠は極めて稀です。

本人の支払能力を超えた利用を物理的に防ぐ仕組みが整っていることから、学生でも安心してカードを発行できます。

専門家からのコメント

割賦販売法という法律により、利用限度額が30万円以下のクレジットカードは、過剰な債務(借金)や延滞の有無などを確認する簡単な審査で発行できると定められています。

学生が利用できるクレジットカードの利用限度額は一般的に10〜30万円程度なので、これまでに携帯電話の端末代の支払いの延滞などがなければ、審査にとおる可能性は高いでしょう。

学割や旅行保険の自動付帯など独自の特典がある

一般カードと異なり、学生専用カードには特定のサブスク代や携帯料金の還元率が上がるなどの「学割」のような独自特典が用意されています。

学生のライフスタイルに合わせた還元設計にすることで、一般カードより効率よくポイントが貯まるようになっている点が魅力です。

たとえば学生専用ライフカードの海外旅行傷害保険の自動付帯は、一般カードでは上位ランクにしかない貴重な機能です。

学生のうちは、こうした特権を使い倒すのが最もお得な選択となります。

\今だけお得なキャンペーン中!詳細こちら/

学生向けクレジットカードの選び方

学生が自分にとって最適なクレジットカードを見極めることは、日々の支払いで効率よくポイントを貯めるだけでなく、将来のローン審査などで有利になる信用実績(クレジットヒストリー)を積むための重要な第一歩でもあります。

自分にぴったりの1枚を失敗せずに選ぶために、以下の8つのチェックポイントを基準にして、各カードのスペックを比較してみましょう。

- 申し込み条件に「学生」と記載のあるカードを選ぶ

- 年会費無料で通常のポイント還元率が1.0%以上を選ぶ

- よく行くお店・使うサービスでポイントアップするカードを選ぶ

- 学割・学生向け特典の有無で選ぶ

- 旅行や留学に行くなら海外旅行保険の付帯条件を確認する

- 急ぎなら審査スピード・即日発行対応で選ぶ

- 利便性と安全性重視ならタッチ決済・ナンバーレス対応を選ぶ

- 高速道路に乗るならETCカード発行対応のカードを選ぶ

ここでは学生向けクレジットカードの選び方を解説します。

申し込み条件に「学生」と記載のあるカードを選ぶ

審査落ちを防ぐため、公式サイトの入会条件に「学生」の文言があるカードを選びましょう。

学生を明確なターゲットにしているカードは、本人の年収を重視しない審査基準を設けているためです。

たとえば三井住友カード(NL)や楽天カードは、申し込み条件が「高校生を除く18歳以上」とシンプルで、職業選択欄に「学生」の選択肢が用意されています。

まずは自分が申し込み対象に含まれているかを第一に確認し、確実に発行できる1枚を見極めましょう。

\今だけお得なキャンペーン中!詳細こちら/

年会費無料で通常のポイント還元率が1.0%以上を選ぶ

学生がクレジットカードの維持費を気にせず、効率よくポイントを貯めるためには、年会費永年無料かつ還元率1.0%以上のカードを選んでください。

年会費がかかるとポイントで元を取るのが難しくなり、還元率が低いと得をした実感が持てないからです。

たとえば、JCB CARD Wや楽天カードはこの2つの条件を満たしています。

無駄な支出を削り、着実にポイントを積み上げられる環境を整えましょう。

\今だけお得なキャンペーン中!詳細こちら/

よく行くお店・使うサービスでポイントアップするカードを選ぶ

特定の店舗で還元率が跳ね上がるクレジットカードを選ぶのが、ポイ活成功の近道です。

通常0.5%の還元率でも、対象店なら5%〜20%にアップするケースが多々あります。

たとえば三井住友カード(NL)や三菱UFJカードはセブン-イレブンやローソン、ガストなどのコンビニ・チェーン店でポイントアップするカードです。

JCB CARD Wはスターバックス利用で還元率が最大20倍にもなります。

自分の財布からお金が出る頻度が高い場所で、最も有利なカードを1枚決めてください。

\今だけお得なキャンペーン中!詳細こちら/

三井住友カード(NL)

|

三菱UFJカード

|

JCB CARD W

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 20% | 1 〜 10.5% |

| ETC年会費 | 550円(税込) | 無料 | 無料 |

| 発行期間 | 最短10秒(※) | 最短翌営業日(※)Mastercard®とVisaのみ | モバ即入会で最短5分(※) |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

| 国際ブランド |

|

|

|

学割・学生向け特典の有無で選ぶ

学生がクレジットカードを選ぶ際は、一般カードにはない学生ポイントや学割などの特典を確認しましょう。

たとえば三井住友カード(NL)はサブスク利用がお得になったり、学生専用ライフカードは海外利用で4%のキャッシュバックが受けられたりします。

これらは大学生向けクレジットカードならではの強みであり、一般カードにはない特典です。

同じスペックなら学生専用特典が厚いカードを選びましょう。

\今だけお得なキャンペーン中!詳細こちら/

旅行や留学に行くなら海外旅行保険の付帯条件を確認する

海外に行く予定がある学生は、クレジットカードの海外旅行傷害保険の付帯条件を必ずチェックしてください。

カードを持っているだけで保険が適用される「自動付帯」と、旅費を決済しないと適用されない「利用付帯」では、保険のかけ忘れがない自動付帯がおすすめ。

学生専用ライフカードは海外旅行傷害保険が自動付帯で、短期旅行から長期留学まで心強い味方になります。

旅先での万が一に備え、保険の質でカードを選び抜きましょう。

\海外利用で4%キャッシュバックも!詳細こちら/

専門家からのコメント

利用付帯は、基本的にツアー代金や交通費等に使った場合に適用されるので、利用には注意が必要です。

さらに交通費は自家用車で空港などに行った時のガソリン代は対象外となります。

また出国前までの交通費のカード利用に限定しているカード会社もあり、渡航先までクレジットカードを利用されなかった場合は、海外旅行傷害保険が適用になりませんので、事前に条件を確認しておく必要があります。

なお、事前に手続きが必要なカード会社もありますので、海外旅行の予定がある方は条件を確認しておきましょう。

急ぎなら審査スピード・即日発行対応で選ぶ

クレジットカードの発行を急いでいる学生は、審査スピードが早いカードや即日発行に対応するカードを選びましょう。

たとえば三井住友カード(NL)は最短10秒で、JCB CARD Wは最短5分で審査が完了し、アプリ上にデジタルカードが発行されます。

カード番号はすぐにネットショッピングに使えるほか、Apple PayやGoogle Payに紐づけることでコンビニやスーパーといった街のお店でもすぐに使えます。

またエポスカードやイオンカードセレクトなら、Web申し込み後に店頭カウンターでカード本体を即日発行可能です。

三井住友カード(NL)

|

JCB CARD W

|

エポスカード

|

イオンカードセレクト

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 0.5% | 0.5 〜 1% |

| ETC年会費 | 550円(税込) | 無料 | 無料 | 無料 |

| 発行期間 | 最短10秒(※) | モバ即入会で最短5分(※) | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短5分 |

| 付帯 サービス |

||||

| 電子 マネー |

|

|

|

|

| 国際ブランド |

|

|

|

|

▼学生向けの即日発行カードについてもっと詳しく!

学生が即日発行できるクレジットカードを紹介! 注意点も

利便性と安全性重視ならタッチ決済・ナンバーレス対応を選ぶ

初めての1枚には、支払いスピードとセキュリティを両立できるタッチ決済・ナンバーレス対応カードが最適です。

スマホをかざすだけで決済が完了する利便性に加え、券面にカード番号の記載がないことでタッチ決済時のカード番号の盗み見を物理的に排除できるメリットがあります。

たとえば三井住友カード(NL)はApple PayやGoogle Payとの連携によるスマホ決済に対応。

さらにカードの両面から番号や名前といった情報を記載しない「完全ナンバーレスデザイン」を採用しており、タッチ決済時のスキミングのリスクを抑えた設計が魅力です。

\今だけお得なキャンペーン中!詳細こちら/

高速道路に乗るならETCカード発行対応のカードを選ぶ

高速道路を走行する予定があるなら、ETCカードを同時に申し込めるクレジットカードを選んでください。

ETCカードは利用規約によって第三者への貸与や使いまわしが厳禁とされており、親や友人のカードを借りてドライブすることはできないためです。

例えば、JCB CARD Wなどはカード本体だけでなくETCカードの年会費も無料で提供しており、学生でも維持費を気にせず手元に置けます。

免許を取りたての18歳から自分名義のカードでスマートに高速道路を利用できるよう、発行手数料がかからない1枚を見極めましょう。

▼免許を取ったらドライブへ!ETCカードの選び方はこちら

学生向けETCカードおすすめ8選!18歳や高校生は作れる?

学生向けクレジットカードおすすめ15選

数あるクレジットカードの中でも、ポイント還元率や発行スピード、そしてセキュリティにおいて、学生が選んで間違いのない15枚を厳選しました。

- 三井住友カード(NL):学割ありの学生向け最強高還元カード

- JCB CARD W:いつでも還元率2倍!スタバでポイントアップ

- JCB CARD W plus L:可愛いデザインに女性限定特典をプラス

- 学生専用ライフカード:学生の海外旅行や留学がお得に

- PayPayカード:PayPay利用で還元率1.5%

- VIASOカード:選べるデザイン&自動キャッシュバック

- 三菱UFJカード:コンビニ・チェーン店で最大20%還元

- 楽天カード:学生支持率No.1の高還元カード

- イオンカードセレクト:条件付きで高校生でも申し込み可◎

- エポスカード:最短即日発行◎マルイのセールで10%オフ

- セゾンパール・アメックス:QUICPay利用で2%還元!

- リクルートカード:関連サービス利用で還元率最大4.2%アップ

- dカード:ドコモユーザーの学生向け特典が多数

- JALカード navi(学生専用):JAL利用が多い学生向け

- ANAカード:ANA利用が多い学生向け

三井住友カード(NL)

|

JCB CARD W

|

JCB CARD W plus L

|

学生専用ライフカード

|

PayPayカード

|

VIASOカード

|

三菱UFJカード

|

楽天カード

|

イオンカードセレクト

|

エポスカード

|

セゾンパール・アメリカン・エキスプレス(R)・カード

|

リクルートカード

|

dカード

|

JALカード navi(学生専用)

|

ANA VISAカード<学生用>

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 1,100円(税込)

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 1 〜 10.5% | 0.5 〜 1.5% | 1 〜 5% | 0.5% | 0.5 〜 20% | 1 〜 3% | 0.5 〜 1% | 0.5% | 0.5 〜 2% | 1.2 〜 3.2% | 1% | 1 〜 2% | 0.5 〜 10% |

| ETC年会費 | 550円(税込) | 無料 | 無料 | 無料 | 550円(税込) | 無料 | 無料 | 550円(税込) | 無料 | 無料 | 無料 | 無料 | 無料 | - | 550円(税込) |

| 発行期間 | 最短10秒(※) | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | 最短2営業日 | 最短7分(申込み5分・審査2分)で手続き完了 | 最短翌営業日 | 最短翌営業日(※)Mastercard®とVisaのみ | 7営業日程度 | 最短5分 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 3営業日 | 最短即日 | 2週間 | 約2~3週間 | 最短3営業日 |

| 付帯 サービス |

|||||||||||||||

| 電子 マネー |

|

|

|

|

- |

|

|

|

|

|

|

|

|

- |

|

| 国際ブランド |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ここからは各カードの特徴や学生ならではのメリットについて紹介します。

三井住友カード(NL)|コンビニ・チェーンでのスマホタッチで最大7%還元!学割も◎

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレスで安心安全!

|

申し込み条件 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5%~7%(※) |

|

たまるポイントの種類 |

Vポイント |

|

国際ブランド |

Visa、Mastercard |

|

利用可能枠(限度額) |

~100万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

× |

|

電子マネー/電子決済サービス |

PiTaPa、WAON、iD(専用)、Apple Pay、Google Pay、Samsung Pay |

三井住友カード(NL)は年会費無料で、高校生を除く18歳なら誰でも申し込み可能なクレジットカードです。

セブン-イレブンやガスト、すき家といった対象コンビニ・チェーン店でのスマホタッチ決済やモバイルオーダーを利用で還元率が最大7%にアップするのが魅力(※)。

タッチ決済にも対応し、完全ナンバーレスデザインを採用しているため、決済の際にカード番号を盗み見られることはありません。

申し込み時に職業欄で「学生」を選択すると、次のような学割が適用されるのが「学生最強カード」と呼ばれる所以です。

- 対象のサブスク料金の支払いで最大10%還元:U-NEXT・hulu・LINE MUSICなど

- 対象の携帯料金の支払いで最大2%還元:docomo・SoftBank・UQ mobile・ahamo・Ymobileなど

申し込みから最短10秒でデジタルカードが発行され、その日のうちから利用開始できるスピード感も三井住友カード(NL)の強みです。

学生ならではの特典が欲しい方、即日発行を希望する方におすすめします。

三井住友カード(NL)の口コミ・評価

実際に三井住友カード(NL)を利用している方の口コミです。

三井住友カード(NL)のおトクなキャンペーン情報

三井住友カード(NL)は、学生なら新規入会と条件達成で最大10,000円相当のVポイントPayギフトをプレゼントするキャンペーンを実施中です。

詳細を以下にまとめました。

| 特典 | キャンペーン期間 | 利用期間 |

|---|---|---|

| 新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント | 2026年3月2日~2026年4月30日 | 入会月+1ヶ月後末 |

| 新規入会&支払い方法を対象カードに設定した「PayPay」の決済利用額の18%相当ポイント還元 (最大4,000円相当) | ||

|

新規入会で1,000円分のVポイントPayギフトプレゼント (学生限定) |

\おトクなキャンペーンをチェック/

JCB CARD W|いつでも還元率2倍!Amazon・スタバでポイントアップ

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

|

申し込み条件 |

・18歳以上39歳以下で、本人または配偶者に安定継続収入のある方 ・高校生を除く18歳以上39歳以下で学生の方 |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~10.5%(※) |

|

たまるポイントの種類 |

J-POINT(※2026年1月にOki DokiポイントはJ-POINTへ変更します) |

|

国際ブランド |

JCB |

|

利用可能枠(限度額) |

- |

|

海外・国内旅行損害保険 |

海外:最高2,000円万円(利用付帯) |

|

ショッピング保険 |

海外:年間最高100万円 |

|

電子マネー/電子決済サービス |

QUICPay、Apple Pay、Google Pay |

JCB CARD Wは、18歳以上39歳以下が限定で発行できる年会費無料のクレジットカードです。

申し込み対象には学生も含まれており、通常のJCBカードに比べていつでもポイント2倍と、還元率の高さで知られています。

さらにはJ-POINTパートナー(優待店)での利用でポイントが最大21倍にアップするのが強み。

- スターバックス

- マクドナルド

- セブン-イレブン

- Amazon

- UberEats

ショッピング1回払いで買い物をしたあと、支払いを最大6ヶ月先に先延ばしができる「スキップ払い」があるのも学生から人気の理由です。

申し込みから最短5分でデジタルカードが発行され、後日郵送されるカードはナンバーレスデザイン採用のため、安全性が高い点も魅力。

JCBならではの有名テーマパーク優待も見逃せません。

JCB CARD Wの口コミ・評価

実際にJCB CARD Wを使っている方の口コミを見てみましょう。

JCB CARD Wのおトクなキャンペーン情報

JCB CARD Wでは、現在おトクなキャンペーンを複数実施しています。

キャンペーンの詳細と申込み期間は次のとおりです。

|

キャンペーン |

申し込み期間 |

詳細 |

|---|---|---|

|

スマホ決済で20%還元(12,000円相当) |

2026年1月13日~2026年3月31日 |

新規入会&MyJCBアプリにログイン後、Apple Pay・Google Pay・Samsung Wallet・MyJCB Payいずれかを利用 |

|

優待店利用で最大20.5%還元 |

J-POINT優待店利用で10%還元(最大8,000円相当)、事前ポイントアップ登録で最大20.5%還元 |

|

| 3万円(税込)利用でもれなく1,000円キャッシュバック |

対象のカードで3万円(税込)以上利用する |

|

| 家族カードへ同時入会・新規入会 |

キャンペーン参加登録すると家族1名様につき2,000円(最大4,000円)キャッシュバック |

|

| 友達紹介で最大5,000ポイントプレゼント | 紹介用URLを送る |

\おトクなキャンペーン中に申し込む/

JCB CARD W plus L|学生向けの可愛いデザイン◎女性限定特典プラス

- 総合評価

- 口コミ件数 : 3件

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

|

申し込み条件 |

・18歳以上39歳以下で、本人または配偶者に安定継続収入のある方 ・高校生を除く18歳以上39歳以下で学生の方 |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~10.5%(※) |

|

たまるポイントの種類 |

J-POINT(※2026年1月にOki DokiポイントはJ-POINTへ変更します) |

|

国際ブランド |

JCB |

|

利用可能枠(限度額) |

- |

|

海外・国内旅行損害保険 |

海外:最高2,000円万円(利用付帯) |

|

ショッピング保険 |

海外:年間最高100万円 |

|

電子マネー/電子決済サービス |

QUICPay、Apple Pay、Google Pay |

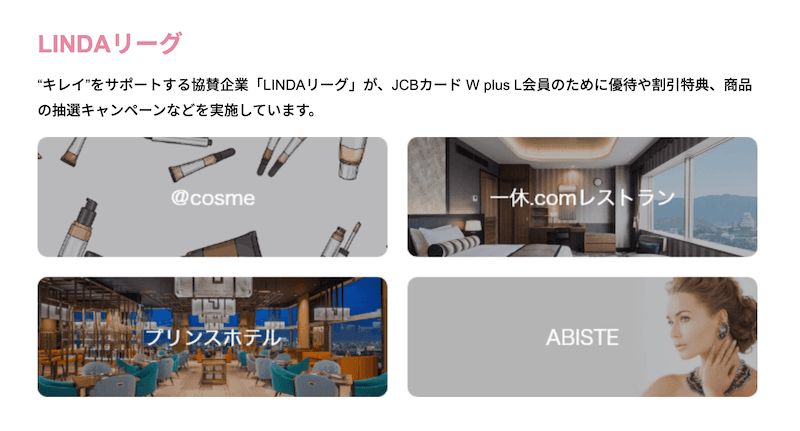

JCB CARD W plus Lは、JCB CARD Wに女性向け特典をプラスした年会費無料のクレジットカードです。

基本的なスペックはそのまま、ネイルの20%割引クーポンや化粧品の割引クーポンなど、毎月異なるプレゼントがもらえます。

さらに嬉しいのが、JCBトラベルの旅行代金1万円分やペア映画鑑賞券など、豪華なプレゼントの抽選が毎月ある点です。

プリンスホテルや箱根小涌園の宿泊も優待価格になるため、旅行やおしゃれを思う存分楽しみたい方はぜひ活用してください。

さらに、JCB CARD W plus L会員は女性特有疾病保険にも格安で加入可能。月々の保険料は年齢によって異なりますが、18~24歳の方は月額290円で利用できます。

さらに、選べるデザインが豊富な点も魅力。

女学生ならではの特典が豊富なクレジットカードを選びたい方にとっては間違いのない1枚です。

出典:【公式】JCB カード W plus Lなら年会費永年無料!高還元率! | クレジットカードなら、JCBカードJCB CARD W plus Lの口コミ・評価

JCB CARD W plus Lのおトクなキャンペーン情報

JCB CARD W plus Lは現在次のキャンペーンを実施中です。

| キャンペーン | 申し込み期間 |

条件・詳細 |

|---|---|---|

| スマホ決済で20%還元(12,000円相当) | 2026年1月13日~2026年3月31日 |

新規入会&MyJCBアプリにログイン後、Apple Pay・Google Pay・Samsung Wallet・MyJCB Payいずれかを利用 |

| 優待店利用で最大20.5%還元 |

J-POINT優待店利用で10%還元(最大8,000円相当)、事前ポイントアップ登録で最大20.5%還元 |

|

| 3万円(税込)利用でもれなく1,000円キャッシュバック |

対象のカードで3万円(税込)以上利用するとキャッシュバック |

|

| 家族カードへ同時入会・新規入会 |

キャンペーン参加登録すると家族1名様につき2,000円(最大4,000円)キャッシュバック |

|

| 友達紹介で最大5,000ポイントプレゼント |

紹介用URLを送る |

\今だけのお得なキャンペーンをチェック/

学生専用ライフカード|海外旅行や留学がお得&便利になる特典あり

- 総合評価

- 口コミ件数 : 件

- 卒業後も年会費無料!

- 海外旅行傷害保険が自動付帯!

- 海外ご利用総額の4%をキャッシュバック!

|

申し込み条件 |

満18~25歳(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5%~1.5% |

|

たまるポイントの種類 |

LIFEサンクスポイント |

|

国際ブランド |

Visa、Mastercard、JCB |

|

利用可能枠(限度額) |

~30万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(自動付帯) |

|

ショッピング保険 |

× |

|

電子マネー/電子決済サービス |

Apple Pay、Google Pay、楽天Edy、iD、nanaco、モバイルSuica |

学生専用ライフカードは年会費が在学中ずっと無料で、18歳以上の学生であれば海外利用に特化した恩恵を受けられるのが最大の特徴です。

海外でのショッピング利用分に対して4%がキャッシュバックされる仕組みがあり、留学や卒業旅行での大きな出費を賢く抑えることができます。

さらに最高2,000万円の海外旅行傷害保険が自動付帯しているため、事前の手続きなしで万が一の病気やケガに備えられる点も、親御様を含めた安心材料となります。

次のようなポイントアッププログラムが用意されているのも魅力です。

- 入会初年度ポイント1.5倍

- 誕生日月はポイント3倍

- 年間の利用額に応じてポイント最大2倍

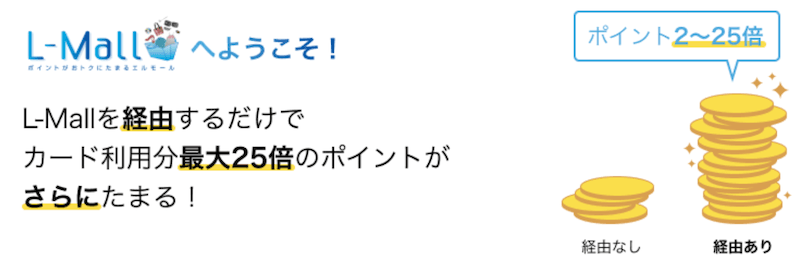

- ショッピングサイト「L-mall」利用でポイント最大25倍

オンラインからの申し込みで最短2営業日のスピード発行が可能なのも強み。

長期留学を控えている方や、海外での支払いを最もお得に済ませたい学生におすすめします。

学生専用ライフカードの口コミ・評価

学生専用ライフカードは、特に海外旅行や留学を経験した学生から「持っていないと損」と言われるほど圧倒的な信頼を集めています。

海外でのショッピング利用分が自動的に4%キャッシュバックされる特典は、他の一般カードにはない学生だけの特権として高く評価されているためです。

実際の利用者からは、実体験に基づいた具体的なメリットが語られています。

- 卒業旅行でヨーロッパに行った際、5万円近くキャッシュバックされて帰国後の生活が助かった

- 自動付帯の保険があるので、面倒な手続きなしで海外へ行ける安心感が大きかった

デザインがシンプルすぎるとの声もありますが、「実利の高さ」で選ぶ学生にとっては、在学中に必ず作っておくべき必須カードとしての地位を確立しています。

学生専用ライフカードのおトクなキャンペーン情報

学生専用ライフカードでは、現在次のキャンペーンを開催しています。

| 特典 | 条件 |

期間 |

|---|---|---|

| 2,000円キャッシュバック | アプリログイン | 入会〜3ヶ月後 |

| 8,000円キャッシュバック | ショッピング利用 | 入会〜3ヶ月後 |

| 3,000円キャッシュバック |

Apple Pay/ Google Pay™ の利用 |

4ヶ月後〜6ヶ月後 |

| 2,000円キャッシュバック | FODやAppleサービスなどのサブスク利用 | 4ヶ月後〜6ヶ月後 |

詳しくは公式サイトをチェックしてください。

\おトクなキャンペーン中に申し込む/

PayPayカード|PayPay利用で還元率1.5%!安全性にも定評あり

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

| 申し込み条件 | 満18歳以上(高校生を除く) |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%〜5.0% |

| たまるポイントの種類 | PayPayポイント |

| 国際ブランド | Visa、Mastercard、JCB |

| 利用可能枠(限度額) | ~100万円 |

| 海外・国内旅行損害保険 | × |

| 海外・国内旅行損害保険 | × |

| 電子マネー/電子決済サービス | PayPay、Apple Pay、Google Pay(QUICPay対応) |

PayPayカードは年会費永年無料で、キャッシュレス決済アプリ「PayPay」を日常的に利用する学生にとって欠かせない1枚です。

PayPayアプリに登録して利用することで、還元率が最大1.5%〜2.0%にアップ(※)し、日々のランチやコンビニ利用で効率よくポイントが貯まります。

カード本体は縦型のナンバーレスデザインを採用しており、支払いの際に周囲に番号を見られる心配がないため、セキュリティ面でも優秀です。

PayPay経済圏を利用する学生には、次のようなポイントアップ特典が用意されています。

- PayPayポイントが直接貯まる

- Yahoo!ショッピングで最大5.0%還元

- PayPayステップの条件達成で還元率アップ

申し込みから最短5分でバーチャルカードが発行され、その場ですぐにPayPayでの決済に利用できる即時性も強みです。

スマホ決済をメインに使い、ポイントの管理をシンプルにしたい学生におすすめします。

出典:申し込み条件はありますか - ご利用ガイド|PayPayカード

PayPayカードの口コミ・評価

PayPayカードは、日常的にスマホ決済を利用する学生から「ポイ活の効率が劇的に上がった」と極めて高い評価を得ています。

PayPayアプリと完全に一体化しているため、チャージの手間が省けるだけでなく、利用明細をアプリ上で即座に確認できる「家計管理のしやすさ」が支持されているためです。

実際に利用している学生からは、次のようなポジティブな声が多く聞かれます。

- 審査が驚くほど早く、申し込んだ当日からPayPayで買い物に使えた

- ナンバーレスなので、友達との食事でカードを出しても番号を見られる心配がなく安心

- Yahoo!ショッピングでの還元率が高く、文房具や日用品を安く揃えられた

一方で、旅行保険が付帯していない点については「旅行用には別のカードをサブで持っている」という賢い使い分けをしている学生が目立ちます。

スピード発行と日常の使い勝手を最優先する学生にとって、最も満足度の高い1枚といえるでしょう。

PayPayカードのおトクなキャンペーン情報

PayPayカードは現在、以下を含めた複数のキャンペーンを実施中です。

- 本人確認で100ポイント付与(2026/2/5〜5/31)

- 対象店舗でのカルテHD商品購入で最大10%戻る(2026/1/25〜3/31)

- PayPayを使ってギガ増量キャンペーン(2025/1/1〜)

詳しくは公式サイトをチェックしてください。

\キャンペーン中に申し込む/

VIASOカード|選べるデザインが豊富&自動キャッシュバック

- 総合評価

- 口コミ件数 : 7件

- 年会費無料!

- たまったポイントはオートキャッシュバック(※)!

- 海外旅行傷害保険が利用付帯

|

申し込み条件 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

無料 |

|

ポイント還元率 |

0.5% |

|

たまるポイントの種類 |

VIASOポイント |

|

国際ブランド |

Mastercard® |

|

利用可能枠(限度額) |

一般:10~100万円 学生:10~30万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

年間100万円 |

|

電子マネー/電子決済サービス |

モバイルSuica、楽天Edy、QUICPay、Apple Pay |

三菱UFJニコスが発行するVIASOカードは年会費が永年無料で、ポイント管理が苦手な学生でも確実に得ができるオートキャッシュバック機能が魅力です。

貯まったポイントが1ポイント=1円として自動的に口座へ振り込まれるため、ポイントの失効や交換の手間を一切気にする必要がありません。

また、サンリオや人気アニメ、スポーツチームなどの多彩なキャラクターデザインから自分の好きな1枚を選べる点も、学生から高い支持を得ている理由です。

また、VIASOカードには学生のライフスタイルに合わせた独自の還元システムがあります。

- 特定加盟店でポイント2倍:ETCや携帯料金、ネットプロバイダーが対象

- VIASO eショップ経由で最大10%還元:有名ECサイトでの買い物がお得に

オンライン申し込みから最短翌営業日に発行されるため、手元に届くまでの期間も短縮されています。

ポイント交換の手続きが面倒だと感じる方や、デザインにこだわりたい学生におすすめします。

VIASOカードの口コミ・評判

VIASOカードのおトクなキャンペーン情報

VIASOカードは以下の2点を満たすと8,000円をキャッシュバックするキャンペーンを実施中です。

- 会員専用WEBサービス「My Digital Connect」のID登録

- 15万円以上ショッピング利用

さらに、上記の条件を満たした方は登録型リボ「楽Pay」登録でさらに2,000円のキャッシュバックを受けられます。

\キャンペーン中に申し込む/

VIASOカード

|

VIASOカード(マイメロディデザイン)

|

VIASOカード(くまモンデザイン)

|

VIASOカード(ぐでたま デザイン)

|

VIASOカード(ラブライブ!デザイン)

|

VIASOカード(浦和レッズデザイン)

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% |

| 発行期間 | 最短翌営業日 | 最短翌営業日 | 最短翌営業日 | 最短翌営業日 | 最短翌営業日 | 最短翌営業日 |

三菱UFJカード|コンビニ・チェーン店利用で最大20%還元

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料!

- 口座設定・MDCアプリ登録・対象店舗での利用等条件達成で還元率アップ!

- 24時間365日不正利用をモニタリング

| 申し込み条件 | 18歳以上(高校生を除く) |

|---|---|

| 年会費 | 初年度無料、年1回の利用で翌年無料(学生は在学中無料) |

| ポイント還元率 | 0.5%~15% (※) |

| たまるポイントの種類 | グローバルポイント |

| 国際ブランド | Visa、Mastercard、JCB、American Express |

| 利用可能枠(限度額) | 10~100万円 |

| 海外・国内旅行損害保険 | 海外:最高2,000万円(利用付帯) |

| ショッピング保険 | 年間最高100万円(海外利用および国内での分割・リボ払いのみ) |

| 電子マネー/電子決済サービス | Apple Pay、Google Pay、QUICPay、各種タッチ決済 |

三菱UFJカードは年会費無料で、特定のコンビニや飲食店を頻繁に利用する学生にとって最高クラスの還元率を誇ります。

セブン-イレブン、ローソン、松屋などの対象店舗でスマホのタッチ決済を利用すると、合計最大15%〜20%相当の還元(※)が受けられる点が強み。

国際ブランドとしてAmerican Expressを選択可能な点も特徴で、学生のうちからステータス性の高いブランドを所有する喜びも得られます。

入会から3ヶ月間はポイント3倍になるため、新生活のまとめ買いをすればお得さを実感しやすいです。

カードは最短翌営業日の発行に対応するため、お急ぎの方にもおすすめします。

三菱UFJカードの口コミ・評判

三菱UFJカードは、コンビニやファストフード店を頻繁に利用する学生から「ポイントの貯まり方が異常に早い」と驚きの声が上がっています。

セブン-イレブンやローソン、松屋などの対象店舗で最大15%〜20%という異次元の還元率を叩き出すため、毎日のランチ代を実質的に大幅節約できる点が評価されているようです。

学生ユーザーのリアルな口コミには、次のような傾向があります。

- メガバンク系のカードなので、初めての1枚として親からも信頼されて作りやすかった

- 銀行のキャッシュカードと1枚にまとめられたので、財布がスッキリして助かっている

グローバルポイントの交換先を把握するのに少し慣れが必要という意見もありますが、特定の店舗を通学路の拠点にしている学生にとって、最強の節約カードとして機能しています。

三菱UFJカードのおトクなキャンペーン情報

三菱UFJカードは2026年3月31日(火)までの期間限定で、総額最大43,000円相当が還元される大型キャンペーンを開催中。

また新しくカードを作る方向けに、グローバルポイント3,000ポイント(最大15,000円相当)のプレゼントを用意しています。

詳しくは公式サイトで確認して下さい。

\おトクなキャンペーン中に申し込む/

楽天カード|学生支持率No.1の高還元カード

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

|

申し込み条件 |

満18歳以上(高校生を除く)(※) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~16.0% |

|

たまるポイントの種類 |

楽天ポイント |

|

国際ブランド |

Visa、Mastercard、JCB、American Express |

|

利用可能枠(限度額) |

~100万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

× |

|

電子マネー/電子決済サービス |

楽天Edy、Apple Pay、Google Pay、QUICPay |

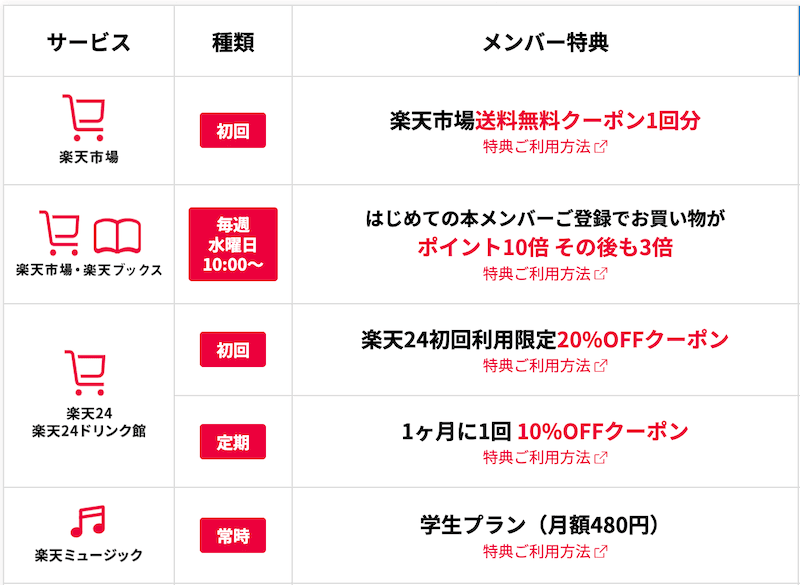

楽天カードは年会費永年無料で、18歳以上の学生であれば誰でも申し込みやすい、学生の定番といえるクレジットカードです。

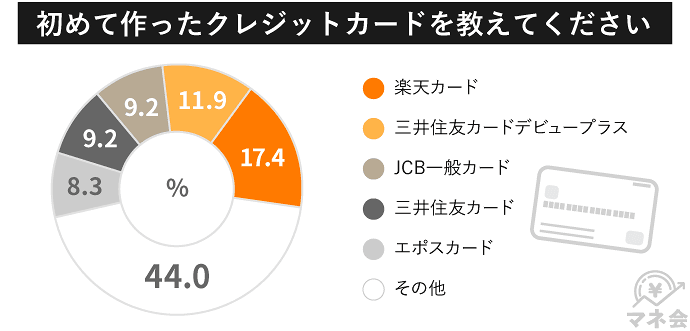

当サイトの独自アンケート「学生がはじめて作ったクレジットカード」ランキングでは堂々の1位を獲得しています。

基本のポイント還元率がどこで使っても1.0%と高く、楽天市場での買い物ならいつでもポイント3倍以上になるため、生活に必要なものをネットで揃える学生におすすめ。

貯まった楽天ポイントは1ポイント=1円として街のコンビニやマクドナルド等で使えるため、実用性が極めて高いのが強みです。

学生専用の優待プログラム「楽天学割」を併用することで、さらに特典が加速します。

- 楽天市場の送料ポイント還元:学生なら送料分もポイントでカバー(※条件あり)

- 楽天トラベルの予約でポイント2倍:ゼミ合宿や友達との旅行がお得

- 楽天Booksでの購入がポイント10倍:教科書や参考書の購入で大量還元

Web申し込みから最短1週間程度で発行され、審査の進捗も専用サイトからリアルタイムで確認できます。

メインカード選びに迷っている方や、楽天サービスを少しでも利用する学生におすすめします。

出典:【不安解消】クレジットカードの審査条件とは?確認項目や落ちる理由を解説!|みんなでつくる!暮らしのマネーメディア みんなのマネ活

楽天カードの口コミ・評価

こちらの方は学生時代に楽天カードを作ってますが、ポイントのたまりやすさに惹かれて選んだようです。

楽天市場などの楽天関連サービスではポイント還元率がアップするため、カードの利用額が少ない学生でもポイントをしっかりためることができます。

楽天カードのおトクなキャンペーン情報

楽天カードは、現在次のキャンペーンを実施しています。

|

キャンペーン |

対象期間 |

内容 |

|---|---|---|

|

新規入会&利用で5,000ポイント |

常時開催 口座振替設定期間:カード申込み日の翌々月25日まで |

・新規入会特典…2,000ポイント (通常ポイント) ・ カード利用特典…3,000ポイント (期間限定ポイント) |

|

申込み時に自動でリボ払いに登録&利用で最大5,000ポイント |

申込み対象期間:常時開催 カード利用期間:カード申込み月の翌月末まで |

自動でリボ払いに登録:最大2,000ポイント(抽選で100・500・2,000ポイントのいずれかを進呈) 30,000円以上のカード利用:3,000ポイント |

|

キャッシング枠の希望で最大1,000ポイント |

常時開催 |

30万円以上希望の中から抽選で500名:1,000ポイント 30万円未満希望の中から抽選で500名:100ポイント 抽選で外れたすべての会員:5ポイント |

詳しくは公式サイトをチェックしてください。

\おトクなキャンペーン中に申し込む/

イオンカードセレクト|条件付きで高校生でも申し込み可能

- 総合評価

- 口コミ件数 : 21件

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

|

申し込み条件 |

満18歳以上 (高校生は卒業年の1月1日~3月31日までの期間であれば申し込み可能) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5%〜1.0% |

|

たまるポイントの種類 |

WAON POINT、電子マネーWAONポイント |

|

国際ブランド |

Visa、Mastercard®、JCB |

|

利用可能枠(限度額) |

~100万円 |

|

海外・国内旅行損害保険 |

× |

|

ショッピング保険 |

年間50万円 |

|

電子マネー/電子決済サービス |

イオンiD、電子マネーWAON、AEON Pay、Apple Pay |

イオンカードセレクトは年会費永年無料で、クレジットカード・銀行キャッシュカード・電子マネーWAONの3機能が1枚に集約されています。

最大のメリットは、卒業年度の1月1日以降であれば18歳の高校生でも申し込めるという例外措置です(※)。

イオングループでの利用はいつでもポイント2倍、さらに毎月20日・30日の「お客さま感謝デー」では買い物が5%OFFになるため、実家暮らしの学生や、自炊のためにイオンを利用する一人暮らしの学生に重宝されます。

そのほか次のような特典も見逃せません。

- イオンシネマが割引、学生価格よりさらにお得に

- WAONオートチャージでポイント付与

- 所定の条件を満たすと年会費無料のゴールドカードを発行

Web申し込み後、カードの到着を待たずに最短5分でアプリから利用可能になる即時発行も魅力。

イオンを頻繁に利用する方や、大学入学前にカードを準備したい高校生におすすめします。

出典:イオンカードセレクトの入会お手続き | イオンカード 暮らしのマネーサイト

イオンカードセレクトの口コミ・評判

イオンカードセレクトのおトクなキャンペーン情報

イオンカードセレクトは現在以下のキャンペーンを実施中です。

- Webからの新規入会&条件達成で最大5,000WAON POINT進呈

- 家族や友人を紹介するといつでも1,000ポイント付与

詳しくは公式サイトをチェックしてください。

\おトクなキャンペーン中に申し込む/

エポスカード|即日発行・受け取り可能!マルイのセールで10%オフ

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高3,000万円

|

申し込み条件 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5% |

|

たまるポイントの種類 |

エポスポイント |

|

国際ブランド |

Visa |

|

利用可能枠(限度額) |

10~50万円 |

|

海外・国内旅行損害保険 |

海外:最高500万円(自動付帯) |

|

ショッピング保険 |

年間50万円 (年間1,000円のサービス料が必要) |

|

電子マネー/電子決済サービス |

Apple Pay(※)、EPOS PAY、PayPay、d払い、QUICPay、楽天Edy、モバイルSuica |

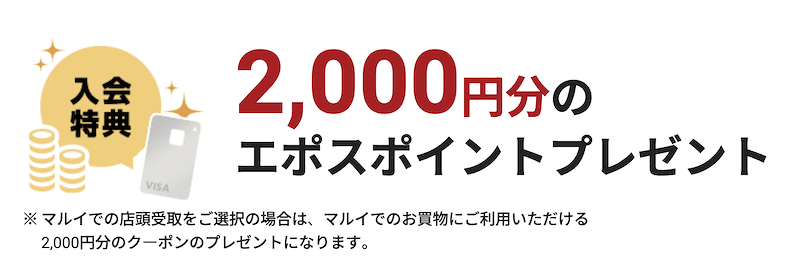

エポスカードは年会費永年無料で、Web申し込み後マルイの店舗にある「エポスカードセンター」で、その日のうちにカードを受け取れるのが最大の強みです。

年に4回開催される「マルコとマルオの7日間」の期間中は、マルイでの買い物が10%OFFになり、ファッションやコスメを安く手に入れるチャンスとなります。

また、全国10,000店以上の飲食店、遊園地、カラオケ、美容院などで割引や優待を受けられるため、放課後のプライベートを充実させたい学生に最適です。

今すぐカードが欲しい方や、休日の遊びを少しでも安く済ませたい学生におすすめします。

出典:クレジットカードは入会金・年会費永年無料のエポスカードエポスカードの口コミ・評判

エポスカードのおトクなキャンペーン情報

エポスカードに新規申込みすると、2,000円相当のプレゼントがもらえます。

申込み方法によってどの形で特典が付与されるか変わるため、自身にとって使い勝手のよいものを選びましょう。

申込み方法ごとのプレゼント詳細は次のとおりです。

| 申し込み方法 |

2,000円プレゼントの受取り方 |

|---|---|

| Web |

郵送での受取り:エポスポイント マルイ店舗での受取り:マルイ店舗で利用できるクーポン |

| マルイ店舗 |

マルイ店舗で利用できるクーポン |

| マルイ通販 |

WEBクーポン |

特典をマルイ以外で利用したい場合やすぐに買い物をする予定がない場合は、エポスポイントでの受取りをおすすめします。

エポスポイントはマルイでの利用以外に、プリベイトカードへの移行や他社ポイントへの移行、商品券やギフト券との交換が可能です。

ポイントの有効期限も2年間と長く、焦って利用する必要がありません。

一方クーポンは入会月の翌月末で有効期限が切れるため、すぐに買い物で利用する方向けです。

\おトクなキャンペーン中に申し込む/

セゾンパール・アメックス|QUICPay利用で2%還元!

- 総合評価

- 口コミ件数 : 6件

- 初年度年会費無料

- キャッシュレス決済でお得にポイント還元

- 安心してショッピングが楽しめるオンライン・プロテクション

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

1,100円(税込) (初年度は無料、年1回の利用で翌年度も無料) |

|

ポイント還元率 |

0.5%〜2.0% |

|

たまるポイントの種類 |

永久不滅ポイント |

|

国際ブランド |

American Express |

|

利用可能枠(限度額) |

未公表 |

|

海外・国内旅行損害保険 |

× |

|

ショッピング保険 |

× |

|

電子マネー/電子決済サービス |

楽天Edy、nanaco、iD、QUICPay |

セゾンパール・アメリカン・エキスプレス・カードは、年1回の利用で翌年無料(学生なら実質無料)で持てる、スマホ決済特化型のカードです。

電子マネー「QUICPay」での支払い分がいつでも2.0%還元(※年間上限あり)されるため、コンビニや自販機、ドラッグストア等での少額決済をすべて高還元に変えられます。

カード番号が表面にないナンバーレスデザインに加え、物理カードを発行しない「デジタルカード」を選択すれば、スマホ上ですべての管理が完結します。

貯まるのは有効期限のない永久不滅ポイントで、セゾンポイントモールでの利用ではポイントが最大30倍にアップ。

申し込みから最短5分でデジタルカードが発行され、すぐにQUICPay対応店舗で利用可能です。

物理カードを持ち歩きたくないキャッシュレス派の学生や、高い還元率を重視する方におすすめします。

出典:クレジットカードの審査基準とは?行うタイミングや流れ、必要書類を紹介【クレジットカードのことならCredictionary】

セゾンパール・アメックスの口コミ・評判

セゾンパール・アメックスのおトクなキャンペーン情報

セゾンパール・アメリカン・エキスプレス(R)・カードでは、現在新規入会&利用で最大8,000円相当の永久不滅ポイントがもらえます。

キャンペーンの詳細は次のとおりです。

|

特典 |

条件 |

|---|---|

|

WEB申込みで1,000ポイント(5,000円相当) |

入会月の翌々月末までに50,000円以上のショッピング利用 |

|

300ポイント(1,500円相当) |

1,000ポイント特典の条件を満たした上で、1回以上のキャッシング利用 |

|

300ポイント(1,500円相当) |

1,000ポイント特典の条件を満たした上で、家族カード発行 |

ポイント進呈時期は入会月の4ヶ月後の下旬です。

学生の方は自身が本会員の場合、家族カードの発行は難しいですが、6,500円分のポイントは受取れる可能性が十分あります。

特典を受取る条件もあまり厳しくないため、ぜひ活用してください。

\おトクなキャンペーン中に申し込む/

リクルートカード|関連サービス利用で還元率最大4.2%アップ

- 総合評価

- 口コミ件数 : 件

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ホットペッパービューティー」などのリクルートサービスご利用分が最大3.2%

|

申し込み条件 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.2%~4.2% |

|

たまるポイントの種類 |

リクルートポイント |

|

国際ブランド |

Visa、Mastercard、JCB |

|

利用可能枠(限度額) |

10~100万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円 国内:最高1,000万円 (ともに利用付帯) |

|

ショッピング保険 |

年間200万円 |

|

電子マネー/電子決済サービス |

QUICPay、Apple Pay、Google Pay、楽天Edy、モバイルSuica、SMART ICOCA、nanaco |

リクルートカードは年会費が永年無料で、基本のポイント還元率が1.2%という驚異的な高水準を誇る、還元率特化型のカードです。

どこで支払っても1.2%還元のため、家賃や公共料金、学費などの大きな出費を効率よくポイント化できます。

リクルート系列のサービスと相性が抜群で、「ホットペッパービューティー」での予約なら3.2%、「じゃらん」での宿泊予約なら最大4.2%ものポイントが還元されます。

貯まったポイントはPontaやdポイントに1P=1Pで等価交換でき、学生の節約生活を強力にバックアップ。

年会費無料のカードとしては珍しく、国内・海外旅行傷害保険が利用付帯する点も魅力です。

カードはWeb申し込みから最短1週間程度で自宅へ郵送されます。

細かいポイント計算をせずに、どんな支払いでも最高水準のポイントを貯めたい学生におすすめします。

dカード|ドコモユーザーの学生向け特典が多数

- 総合評価

- 口コミ件数 : 16件

- いつものお買物で100円(税込)ごとに1%ポイントたまる!

- 年会費 永年無料!

- dポイント(期間・用途限定)最大4,000ポイント進呈!

|

申し込み条件 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~4.0% |

|

たまるポイントの種類 |

dポイント |

|

国際ブランド |

Visa、Mastercard |

|

利用可能枠(限度額) |

~100万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円 国内:最高1,000万円 (ともに利用付帯、29歳以下の方限定) |

|

ショッピング保険 |

年間最高100万円 |

|

電子マネー/電子決済サービス |

iD、Apple Pay、Google Pay |

dカードは年会費が永年無料で、ドコモのスマホを利用している学生にとって、携帯料金の支払いから日常の買い物までをトータルでサポートしてくれます。

基本還元率は1.0%と高めですが、「dカード ポイントUPモール」を経由してネットショッピングをすれば、最大10.5倍のポイントを獲得可能です。

万が一のケータイ補償(最大1万円/1年間)も付帯しており、スマホの紛失や全損といった学生が直面しやすいトラブルにも備えることができます。

ドコモユーザーの学生には、次のような特化したメリットが適用されます。

- d払いの支払い先に設定で還元率UP:街での買い物もポイント2重取り

- 特約店(スターバックス、マツモトキヨシ等)で還元率最大4%

申し込みから最短5分で審査が完了し、iD設定を行うことで即座に決済に利用できる利便性も魅力です。

ドコモ回線を契約している学生や、dポイントを日頃から活用している方におすすめします。

dカードの口コミ・評判

dカードは、クレジットの利用をしなくてもポイントがたまるので、気づいたらたくさんポイントがたまっていた!という口コミが多数見受けられました。

JALカード navi(学生専用)|JAL利用が多い学生向け

- 総合評価

- 口コミ件数 : 1件

- 在学期間中は年会費が無料!

- 旅行保険が自動付帯!

- ツアープレミアム 区間マイルが100%たまる

| 申し込み条件 |

高校生を除く18歳以上30歳未満の学生 |

|---|---|

| 年会費 |

在学期間中は無料 |

| ポイント還元率 |

1.0%~2.0% |

| たまるポイントの種類 |

JALマイレージ |

| 国際ブランド |

Visa/Mastercard/JCB |

| 利用可能枠(限度額) | 10〜30万円 |

| 海外・国内旅行損害保険 | 国内・海外ともに最高1,000万円(自動付帯) |

| ショッピング保険 |

100万円 |

| 電子マネー/電子決済サービス |

楽天Edy、WAON(オートチャージ可) |

JALカード naviは在学中の年会費が永年無料で、旅行や帰省でJALグループ便を利用する学生にとって、マイル還元率・特典ともに最高峰のスペックを誇る航空会社系クレジットカードです。

最大の魅力は、通常のJALカードでは有料(4,950円)の「ショッピングマイル・プレミアム」と同等の特典が無料で付帯している点です。

これにより、100円の利用につき1マイル(還元率1.0%)が貯まるため、日々の生活費を支払うだけで驚くほど効率的にマイルを積み上げることが可能です。

また学生は以下のような圧倒的なマイル特典を享受できます。

- 減額マイルキャンペーン:通常の約半分のマイル数で特典航空券(無料航空券)と交換可能

- 語学検定ボーナス:英検1級やTOEICのスコアに応じてマイルが付与される

- 卒業祝いで2,000マイル進呈:社会人への門出をボーナスマイルでサポート

オンラインからの申し込みで約2〜3週間で発行されます。

貯めたマイルで無料の国内・海外旅行を在学中に実現したい方や、将来のJALマイラーを目指す学生にとって、これ以上の選択肢はないといえるでしょう。

JALカード navi(学生専用)の口コミ・評判

以下がJALカード navi(学生専用)の口コミです。

一番の魅力は国内線であれば往復6000マイルで飛べてしまうということ。

親が仕事の関係で海外出張が多く、家族プログラムには入っているのでマイルは私も使えるようになっており、帰省のときはいつも減額マイルの特典航空券を利用している。

国内線、国際線ともにnaviカード限定の特典航空券を購入することができ、かなり少ないマイルでいろんな所へ行けるのがメリット。

またJALの公式ツアーで国際線に搭乗すると、通常だと半分しかマイルがつかないがnaviカードの場合はボーナスマイルとしてすべてついてくるのがメリット。

JALカード navi(学生専用)は、やはり特典航空券が購入できる点が高評価を得ています。旅行もちろんのこと、帰省の際も利用できるため、実家が遠い学生の方におすすめしたいクレジットカードです。

ANAカード|ANA利用が多い学生向け

- 総合評価

- 口コミ件数 : 件

- 入会時・毎年のカード継続時にボーナスマイルをプレゼント

- 国内旅行海外旅行ショッピング保険など充実!

- 便利な電子マネー「iD」も標準搭載

|

申し込み条件 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

在学期間中は無料 |

|

ポイント還元率 |

1.0% |

|

たまるポイントの種類 |

Visa、Mastercard:Vポイント JCB:J-POINT(※2026年1月にOki DokiポイントはJ-POINTへ変更します) |

|

国際ブランド |

Visa、Mastercard、JCB |

|

利用可能枠(限度額) |

10~30万円 |

|

海外・国内旅行損害保険 |

海外:最高1,000万円(自動付帯) |

|

ショッピング保険 |

年間100万円 (JCBは海外のみ) |

|

電子マネー/電子決済サービス |

Visa、Mastercard:iD、PiTaPa、楽天Edy、Apple Pay、Google Pay JCB:PiTaPa、楽天Edy、QUICPay+nanaco、Apple Pay、Google Pay、QUICPay |

| 限度額 | 100万円程度 |

ANAカード(学生用)は在学中の年会費が無料で、帰省や部活動の遠征、卒業旅行などで飛行機を利用する機会がある学生にとって最強の航空会社系クレジットカードです。

学生専用特典として、入会時や毎年の継続時に1,000マイルのボーナスがもらえるほか、ANA便に搭乗するたびに通常の積算マイルに加えて10%のボーナスマイルが加算されます。

さらに、卒業時に社会人用のANAカードへ切り替えると、「卒業祝マイル」として2,000マイルが進呈されるなど、長期的なメリットが豊富です。

「マイルが貯まる」だけでなく、学生向けの旅をサポートする優待も充実しています。

- スカイメイト予約でマイルが100%積算:学生の割引運賃でもマイルが満額貯まる

- 機内販売や空港売店で10%OFF:お土産代や食事代を節約可能

- 海外旅行傷害保険が自動付帯:学生向け航空系カードならではの手厚い補償

申し込みから発行までは約2〜3週間を要するため、旅行の予定がある場合は早めの申請が必要です。

遠方の実家へ帰省する機会が多い方や、将来的にマイレージを賢く活用したい学生におすすめします。

学生がクレジットカードを作るメリット5つ

学生のうちに自分名義のクレジットカードを持つことは、単なる決済手段以上の大きな価値をもたらします。

学生がカードを作るメリットは主に次の5つです。

- クレジットヒストリーを早めに築ける

- ポイント還元を受けられて節約につながる

- お金の流れが把握しやすく使い過ぎを防げる

- キャッシュレス対応で支払いがスムーズになる

- 各種保険や補償がつくため万が一に備えられる

それぞれ解説します。

クレジットヒストリーを早めに築ける

学生のうちからクレジットカードを利用し、遅延なく支払うことで「クレジットヒストリー(クレヒス)」という個人の信用情報を積み上げられます。

これは住宅ローンや車のローン、さらには将来の上位カード(ゴールド・プラチナ)の審査において極めて重要な指標です。

若いころから良好な利用実績を積み上げることは、未来の資産を築くための第一歩といえます。

ポイント還元を受けられて節約につながる

すべての支出をクレジットカードに集約することで、1.0%〜5.0%以上のポイント還元を受け、実質的な支出を抑えられます。

現金払いでは1円の得もありませんが、カード決済なら生活費(食費、通信費、光熱費)がそのまま「節約」に直結する点がメリット。

学生でも年間50万円利用すれば、還元率1%でも5,000円、対象店なら数万円分のポイントが返ってくる計算です。

専門家からのコメント

仕送りやバイト代などで収入があまり多くない学生さんには少しでもポイント還元などで節約できるというメリットがあります。

お金の流れが把握しやすく使い過ぎを防げる

クレジットカード専用の管理アプリを利用することで、「いつ・どこで・いくら使ったか」がリアルタイムで見える化されます。

家計簿をつけなくても自動で支出が記録されるため、現金よりもむしろ無駄遣いを抑制しやすい点が学生にとって大きなメリットです。

最近では決済のたびにアプリやメールに利用通知が届く設定にすることで財布の減り具合を肌身で感じ、無駄遣いを防いでいるという学生も増えています。

通帳記帳まで履歴がわからない現金よりも、デジタルの力で支出を制御する方が現代の学生には適しているのです。

専門家からのコメント

クレジットカード払いは使い過ぎが怖いと思われる方もおられますが、社会人になる前から使い方を管理できるようにしておくのも良いでしょうね。

キャッシュレス対応で支払いがスムーズになる

クレジットカードをスマホのタッチ決済やApple Payと連携させることで、レジでの会計を数秒で完結させられます。

財布を取り出して小銭を数えるという非効率な時間をゼロすることでタイパを最大化できる点が強みです。

現在はモバイルオーダーや無人店舗など、カード決済を前提とした便利なサービスが日常のインフラとなっており、カードなしでは機会損失すら発生します。

支払いのストレスを解消できることはクレジットカードを発行するうえで見逃せないベネフィットといえるでしょう。

専門家からのコメント

ネットショッピングやオンラインサービスの利用など、クレジットカードによる決済しか利用できないサービスを利用する機会も増えてきていますので、学生でもクレジットカードを1枚は持っていたいものです。

クレジットカードは、1回払いで確実に返済するようにすれば手数料がかかりませんし、年会費無料のカードでもポイントがもらえるため、「現金決済よりもお得!」となることも珍しくありません。

各種保険や補償がつくため万が一に備えられる

多くのクレジットカードに付帯する海外旅行傷害保険や、購入品が壊れた際に使えるショッピング補償は、学生の強い味方です。

旅先での急な病気や、買ったばかりのスマホを落としてしまった際の修理費をカード会社がカバーしてくれます。

これらの保険を自費で契約すれば数千円かかることもあり、カードを持つだけで得られる安心感は絶大でしょう。

学生はクレジットカードを平均何枚持っている?多いのは2枚持ち

日本クレジット協会の調査によれば、日本の大学生におけるクレジットカードの平均保有枚数は約1.8枚です(※)。

また、当サイトが独自に実施したアンケート調査では、初めての1枚を大切に使う「1枚持ち」が53%と過半数を占める一方で、全体の47%(約2人に1人)が用途に合わせて2枚以上のカードを使い分けているという実態が明らかになりました。

このことから、1枚目をポイント還元の高いメインカードとして、2枚目を特定の店舗や海外旅行傷害保険に強いサブカードとして使い分けるのが、現代の学生にとって賢い選択といえるでしょう。

▼おすすめの組み合わせはこちらも参考に

クレジットカード最強の2枚はこれ!選び方や3枚持ちにおすすめの組み合わせも解説

学生向けクレジットカードの作り方|おすすめはスマホ完結

クレジットカードの申し込みは、以前のような郵送や店頭での手続きは不要になり、現在はスマホ一台で完結させるのが最も効率的です。

申し込みから利用開始までの具体的な流れを、以下の5ステップで解説します。

- 国際ブランドを選ぶ|VisaかMastercadが無難

- 申し込みフォームに必要事項を記入し、本人確認をおこなう

- 審査結果を待つ|最短数分〜即日

- 審査に通ったらクレジットカードの郵送を待つ

- カードが届く前にデジタルカード・スマホタッチ決済を利用する

1.国際ブランドを選ぶ|VisaかMastercadが無難

学生が初めてクレジットカードを作る際は、決済できる店舗数が世界一多い、VisaまたはMastercardを選びましょう。

JCBは国内では使いやすいものの、海外旅行やオンラインサイトでの汎用性を考えると、1枚目は世界シェアの高いブランドを持っておくのが無難です。

すでに1枚持っている場合は、それとは異なるブランドでカードを発行すると、使える店舗やサービスが増えます。

\Visa・Mastercardを選べる/

▼国際ブランド選びで迷ったらこちら

JCB・VISA・Mastercard®はどれがいい?違いを比較し選び方まで解説

2.申し込みフォームに必要事項を記入し、本人確認をおこなう

次に、公式サイトの申し込みフォーム上に氏名、住所、学校名、そして「年収」を入力しましょう。

このとき、年収欄はアルバイトでの収入を正直に記載しましょう。

ただし、バイトをしておらず年収が0円であっても「学生」という属性を選んでいれば審査落ちの直接的な原因にはならないため安心してください。

本人確認は、スマホで免許証やマイナンバーカードを撮影する「eKYC(電子本人確認)」を利用すれば、その場で完了します。

3.審査結果を待つ|最短10秒〜即日

申し込み完了後はクレジットカード会社による審査がおこなわれます。

多重申し込み(一度に何枚ものカードへ申し込むこと)をしていない限り、学生の審査はスムーズに進みます。

最近のカードは審査スピードが早く、最短10秒〜即日で結果のメールが届くことも珍しくありません。

4.審査に通ったらクレジットカードの郵送を待つ

審査通過後は、通常3日〜10日程度でプラスチック製のカードが自宅に郵送されます。

カードは「本人限定受取郵便」や「簡易書留」で届くため、受け取りには本人または家族の立ち会いが必要です。

届いたカードの裏面に署名欄がある場合は、速やかに油性ペンで署名をしましょう。

5.カードが届く前にデジタルカード・スマホタッチ決済を利用する

デジタルカードの即日発行に対応するカードの場合、物理カードの郵送を待たずに専用アプリ内でカード番号が発行されます。

その番号をApple PayやGoogle Pay、またはAmazonなどのECサイトに登録すれば、審査通過の直後からショッピングを開始できます。

カードが手元に届くまでのタイムラグをゼロにする、最新のスタンダードな利用法です。

三井住友カード(NL)

|

JCB CARD W

|

PayPayカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 1 〜 5% |

| ETC年会費 | 550円(税込) | 無料 | 550円(税込) |

| 発行期間 | 最短10秒(※) | モバ即入会で最短5分(※) | 最短7分(申込み5分・審査2分)で手続き完了 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

- |

| 申し込み資格 | 満18歳以上の方(高校生は除く) | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。※一部お申込みになれない学校があります。 | - |

社会人になったとき学生専用クレジットカードの切り替えはどうする?

学生のうちに発行した学生専用クレジットカードは、大学卒業後、特別な手続きなしで自動的に一般カードへと切り替わるのが一般的です。

カードの切り替えタイミングは、多くの場合は卒業年度の3月末から4月にかけて順次行われます。

このとき、学生限定の超高還元などの特典は消失するため、社会人になるタイミングであらためて自分にとって最強の1枚を再検討すべきです。

ライフステージの変化に合わせて、メインカードを見直す習慣をつけましょう。

▼作りたいカードをあらかじめチェックしておく

クレジットカードおすすめランキング2026!676種から選んだ人気の33枚を徹底比較

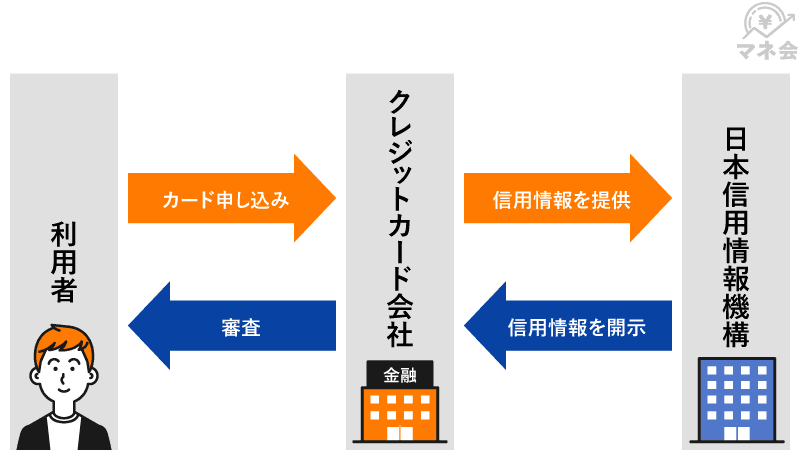

学生でもクレジットカードの審査に通る仕組みとは?

「収入がない、もしくは少ない学生が、なぜクレジットカードの審査に通るのか?」という疑問の答えは、カード会社が学生を将来のメインユーザーになる優良顧客の卵と位置づけ、特別な評価軸を設けているからです。

ここでは以下の2点に分けて、学生でもクレジットカードの審査に通る理由を解説します。

- 学生は収入がなくても親の信用情報をもとに審査される

- 18歳以上なら保護者の同意なしでクレジットカードに申し込める

学生は収入がなくても親の信用情報をもとに審査される

学生向けクレジットカードの審査において、メインの判断材料となるのは本人の稼ぎではなく、世帯全体の経済状況です。

学生が年収欄に0円と記載しても審査に通る可能性が高い理由は、申込者本人ではなく親の支払い能力や社会的な属性が評価の対象となるため。

さらに割賦販売法上、利用限度額が30万円以下のカード発行については、詳細な年収調査である「支払可能見込額の調査」の義務が免除されています。

もちろん審査そのものがなくなるわけではなく、カード会社は本人の年収を確認する代わりに、親の収入といった世帯全体の支払い能力を基準に合否を判断する仕組みです。

これにより学生は本人の収入が不安定もしくは0円でも、クレジットカードを発行できる可能性が十分あります。

専門家からのコメント

学生の場合、親権者の情報を重視しますし、社会人より使えるカードの金額が小さいので、社会人に比べ審査のチェック項目が少なくなり審査は通りやすくなっています。

18歳以上なら保護者の同意なしでクレジットカードに申し込める

18歳以上であれば、親など保護者の同意なしで自分名義のクレジットカード契約を単独で結ぶことが可能です。

これは2022年の成人年齢引き下げにより、18歳から成人として扱われ、自らの意思だけで法的効力のある契約ができるようになったため。

現在はアルバイトを始めたばかりの大学生なども、保護者の署名や確認を待たずに迅速なキャッシュレス生活をスタートできる環境が整いました。

ただし、18歳であっても「高校生」の場合は、ほとんどのカードが申し込み対象外となる点に注意が必要です。

なかにはイオンカードセレクトなどのように高校生でも申し込める例外はありますが、「高校卒業年の1月1日から3月31日までの期間」といった厳しい条件が設けられています。

18歳という節目を迎え、保護者の同意不要で発行できるようになったからこそ、規約を正しく理解した上で自分に最適な1枚を選び抜きましょう。

専門家からのコメント

「クレジットカード」は信用取引と言われる金融商品で「クレジット(credit)」とは、「信用」という意味です。

「販売会社」と「消費者」、「クレジット会社」の3者間での契約になります。

未成年の場合、法的には制限行為能力者の扱いで親権者の同意が必要です。

▼18歳で審査に通るコツやよくあるトラブルについてはこちら

18歳向けクレジットカードおすすめ20選!高校生でも作れる?審査や選び方を専門家が解説

学生がクレジットカードの審査に通るコツ4つ

学生がクレジットカードの審査に通るためには、申し込み内容の正確性と謙虚さが重要です。

そのためには嘘をつかずに現状を正しく伝え、カード会社に「この学生は貸し倒れリスクの低い顧客だ」と思わせる工夫が必要になります。

学生がカード審査を確実にパスするための、具体的な4つのテクニックは以下のとおり。

- 申し込み情報は正しく記入する|嘘は厳禁

- 1枚に絞って申し込む(多重申し込みを避ける)

- キャッシング枠は0円にする

- 審査結果を待つ

- 過去に支払い遅延をしている場合は信用情報を確認する

それぞれ解説します。

申し込み情報は正しく記入する|嘘は厳禁

クレジットカードの申し込みフォームには、氏名、住所、電話番号、そして学校名などの情報を一文字のミスもなく正確に入力してください。

とくに年収を多めに盛るなどの虚偽申告は、指定信用情報機関のデータと照らし合わされれば即座に露呈し、審査落ちの原因となります。

学生がクレジットカードの審査に通るために重要なのは金額の多さではなく、正しい申告による信頼性と心得ましょう。

▼学生は年収いくらあればいい?疑問はこちらで解決

学生がクレジットカードに申込む際に「年収」はどう書けばいい?収入なしでも審査にとおる方法も解説

1枚に絞って申し込む(多重申し込みは避ける)

一度に何枚ものクレジットカードへ同時に申し込む「多重申し込み」は絶対に避けてください。

短期間に複数のカードを欲しがる様子は、カード会社から「お金に困っている」「不正利用の疑い」と警戒され、審査落ちの直接的な原因となるためです。

これを「申し込みブラック」と呼び、半年間はどのカードも作れなくなります。

審査に通るためには、本命の1枚を決め、合否が出るまでは他には手を出さないのが鉄則です。

キャッシング枠は0円にする

クレジットカードの申し込みフォームにある「キャッシング枠(現金借り入れ)」の希望額は、必ず0円(または最低額)に設定しましょう。

キャッシング枠を希望すると、ショッピング枠とは別の厳しい審査が追加され、学生の場合はそれだけで審査落ちの確率が跳ね上がるためです。

カードを買い物(ショッピング)目的だけで使うなら、キャッシング枠は不要です。

過去に支払い遅延をしている場合は信用情報を確認する

スマホ代の分割払いを滞納した経験があるなど、自分のクレヒス(信用情報)に不安がある場合は注意が必要です。

たとえ学生であっても、過去の未払いはブラックリストとして記録されており、審査に深刻な影響を及ぼします。

心当たりがあるなら、CICなどの信用情報機関で自分の情報を開示し、問題がないことを確認してから申し込むのが賢明です。

▼開示請求のやり方はこちら

ブラックリストに載る5つの条件や確認方法を徹底解説!期間中作れるクレジットカードも

学生がクレジットカードの審査に落ちる理由・原因

学生向けのクレジットカードは通常のカードと比べて審査難易度が低いとはいえ、当然のことながら最低限のルールを守らない学生には発行されません。

具体的には、以下に当てはまる学生は審査に落ちる可能性が高いです。

- 申し込み条件を満たしていない

- 申し込みに内容に嘘や誤りがあった

- 1度に3枚以上のカードに申し込んだ

- 過去の支払い遅延をして信用情報に問題があった

申し込み条件を満たしていない

クレジットカードにはそれぞれ申し込み条件があるため、「高校生不可(卒業年度を除く)」「20歳以上限定」など、カード独自の年齢制限や資格を満たさずに申し込んだ場合は審査に落ちる可能性が高いです。

特にランクの高いゴールドカードなどを学生が申し込むと、年齢や職業の条件で自動的に弾かれます。

必ず「学生向け」であることを確認した上で、自分が申し込み資格を満たせるカードを選びましょう。

申し込みに内容に嘘や誤りがあった

申し込み内容に嘘や誤りがあると、カード会社からの信頼を失い、審査落ちの直接的な原因になります。

審査では申告された情報を本人確認書類や公的なデータと厳格に照合しており、わずかな不一致でも不審な申し込みとみなされるリスクがあるためです。

たとえば、少しでも審査を有利にしようと実際のアルバイト代を多めに書いたり、在籍している大学名や学部名を間違えて入力したりするケースが挙げられます。

故意の嘘はもちろん、住所や電話番号の単純な入力ミスで発行の機会を逃さないよう、送信前には必ず全ての項目を見直してください。

1度に3枚以上のカードに申し込んだ

短期間に複数のクレジットカードへ申し込むと、審査通過の可能性が極めて低くなります。

カード会社が加盟する「指定信用情報機関」には、カードの申し込み履歴が6ヶ月もの間記録されており、短期間の連続申し込みは「入会特典だけが目的のユーザー」だと自動的に判別されるためです。

具体的には、1ヶ月以内に3枚以上のカードを申し込むと「申し込みブラック」と呼ばれる状態になり、審査の土俵にすら乗れないケースがあります。

「ポイントが欲しいから」と安易に同時並行で申し込まず、一度審査に落ちたら履歴が消える半年後まで再挑戦を控えるのが、審査通過の最短ルートです。

過去に支払い遅延をして信用情報に問題があった

過去に支払いの遅延がある場合、クレジットカードの審査通過は極めて困難になります。

カード会社は「指定信用情報機関」を通じて、他社での支払い実績をすべて把握できる仕組みになっているためです。

特に学生が注意すべきは、スマホ本体代金の分割払い(割賦)の滞納です。

単なる通信料の支払い遅れだと思っていても、端末代が含まれている場合はローンの返済遅れとして信用情報に傷がつきます。

一度「異動(ブラック)」の記録が残ると、完済から5年間は情報の消去を待つしかなく、その間は新たなカード作成やローン契約が絶望的になると考えてください。

専門家からのコメント

信用情報は、完済した実績や返済が遅れたことなどの情報を記録したものです。

簡単にいうと、人にお金を貸す場合において、「返済した実績がある人なのか?」それとも「返済実績が無い人なのか?」を判断するための情報が「信用情報」です。

若いころから、少額であっても確実に返済し続けることが出来る人であれば、返済実績があると判断されるため、利用枠が多く設定されることがあります。

逆に、若いうちに信用情報を作っておかなければ、返済実績が無いと金融機関は判断するため、返済実績がある人に比べると、利用枠が少額となる可能性が大きいと考えられます。

学生がクレジットカードの審査に通らないときの対処法

もし学生がクレジットカードの審査に落ちてしまったとしても、代替手段は残されています。

今すぐキャッシュレス決済をおこないたい学生が取るべき、3つの解決策は以下のとおりです。

- 親のカードで家族カードを発行してもらう

- デビットカードやプリペイドカードで代用する

- 審査落ちから半年間空けて再申し込みする

それぞれ解説します。

親のカードで家族カードを発行してもらう

クレジットカードの審査に落ちた際、対処法として最も便利な方法は親が持っているクレジットカードで家族カードを追加発行してもらうことです。

家族カードは親(本会員)の信用で審査がおこなわれるわれるため、学生本人が無職・無収入であってもほぼ100%発行されます。

利用分は親の口座から引き落とされる仕組みで、明細が見られるなどのデメリットはありますが、カード自体の機能やポイント還元は本会員カードとほぼ同等です。

デビットカードやプリペイドカードで代用する

審査なしで今すぐ自分専用のカードが欲しいなら、銀行口座と紐づくデビットカードを選びましょう。

決済の瞬間に口座から残高が引き落とされる仕組みのため、15歳以上(中学生除く)なら誰でも無審査で作ることが可能です。

また事前チャージ式のプリペイドカードも審査なしで発行できます。

どちらもネットショッピングやサブスクの支払いなど、機能面ではクレジットカードと遜色なく使える点が魅力です。

▼おすすめのデビットカードはこちら

デビットカードのメリット・デメリットは?おすすめカード3選も

審査落ちから半年間空けて再申し込みする

一度クレジットカードの審査に落ちた場合は、焦って他社に申し込まず、半年間以上の期間を空けてから再挑戦してください。

信用情報機関に記録された申し込み履歴が消えるのが半年後だからです。

その間にアルバイトを始めて収入を得たり、スマホ代の支払いを完璧にこなしたりすることで、次回の審査通過率を高めることができます。

学生がクレジットカードを作るのは危険?やめとけ?注意と対策を解説

学生がクレジットカードを作る際に「危険」「やめとけ」といわれることはつきものです。

しかし、カードに対する危ないイメージは正しい知識と自己管理があれば完全に払拭できます。

なぜならトラブルのほとんどはリボ払いや無計画な利用といった、自身の行動によって引き起こされるものだからです。

学生がクレジットカードを作る際の注意点は以下のとおり。

- リボ払いや分割払いは利息や手数料がかかる

- 未払い・滞納は将来のカード・ローン審査に悪影響を及ぼす

- 親や友達といった第三者にカードを貸してはいけない

- 利用明細をこまめに確認し使い過ぎを防ぐ

- 紛失・盗難リスクに備える

ここからは対処法と合わせて解説します。

リボ払いや分割払いは利息や手数料がかかる

リボ払いや3回以上の分割払いには、年率15.0%前後の高い利息(手数料)が発生するため、学生は原則「1回払い」のみを使ってください。

月々の支払額が一定になるリボ払いは一見便利ですが、残高が減らずに手数料だけを払い続ける「リボ地獄」に陥る危険があります。

カード設定で「自動リボ」になっていないか、申し込み時に必ず確認しましょう。

専門家からのコメント

クレジットカードは、お金を生んでくれるものではありません。

クレジットカードで支払った分は、将来入ってくるお金を使っているということを忘れないようにしましょう。

特に学生のうちは、社会人と違って定期的な収入がないので、リボ払いなどで長期に支払い続ける方式は避けてください。

毎月の支払が滞ると、クレヒスにも傷がつき、将来住宅ローンを組みたいと思っても、組めなくなることもあるので、注意しましょう。

未払い・滞納は将来のカード・ローン審査に悪影響を及ぼす

支払日までに口座へ入金するのを忘れるなどして支払いの滞納が続くと、将来的に住宅ローンや車のローンが組めなくなる深刻なリスクがあります。

たった数千円の未払いでも「約束を守れない人」としてブラックリストに載り、その記録は5年間消えません。

給料日や仕送りの日の直後に引き落とし日を設定するなど、残高不足にならない工夫が必要です。

専門家からのコメント

延滞を放置すると、カード会社の督促以外にもカードで支払えなかった会社からの督促状も家にあふれ始め、遅延損害金で債務額はあっという間に(最初は10万円程度の債務額でも)数十万円以上に膨らんでいくこともあります。

アルバイト先にも督促がいき、仕事に支障をきたして結局働けなくなり、ますます支払いは困難に。

困り果て闇金融に手を出してしまい、自己破産への道を一直線に転がっていくことになります。これが最悪のシナリオです。

親や友達といった第三者にカードを貸してはいけない

クレジットカードは規約により、本人以外の使用が厳格に禁止されています。

たとえ親しい友人や家族であっても、カードを貸してトラブル(返済拒否や紛失)が起きた場合、すべての責任は名義人であるあなたに降りかかります。

さらに、他人へカードを貸したことがバレると強制解約になり、今後一切のカード発行ができなくなる可能性があるため、絶対に貸与はしないでください。

利用明細をこまめに確認し使い過ぎを防ぐ

クレジットカードの使い過ぎを防ぐには、週に一度はカード専用アプリを開き、現在の利用累計額を確認する習慣をつけましょう。

現金と違ってクレジットカードは決済しても財布からお札が減らないため、感覚が麻痺するためです。

利用通知メールを設定し、自分が「今、いくら使っているか」を常に意識することで、予算内での賢い運用が可能になります。

紛失・盗難リスクに備える

カード会社が提供する盗難保険の仕組みを正しく理解し、万が一の際の対応動線を確保しておくことが、紛失・盗難リスクに対する最大の備えです。

クレジットカードには現金にはない「補償」というセーフティネットがあり、規約に沿って速やかに届け出ることで、不正利用された金額を実質ゼロにできます。

具体的には、カードが届いた直後に専用アプリで「決済通知」をオンにし、紛失を疑った瞬間にスマホから「一時停止」ができる設定を確認しておきましょう。

アプリによる即時管理を事前にセットしておくことが、不測の事態における被害を最小限に抑え、現金を紛失するよりも高い安全性を保つための鉄則です。

学生向けクレジットカードに関するよくある質問

学生向けクレジットカードに関する、次の疑問への回答をまとめました。

- クレジットカードを作る際にお金はかかる?

- クレジットカードのショッピング枠とキャッシング枠とは?

- クレジットカードと家族カードの違いは?

- クレジットカードを持つ学生はどれくらいいる?

- 学生がクレジットカードを作るのに必要な書類やものは?

- 学生が持つクレジットカードの限度額はいくらが適切?

- 中学生・高校生はクレジットカードを作れる?

- 収入0円の学生でもクレジットカードは作れる?

- 大学生におすすめのクレジットカードは?

- デザイン重視の学生におすすめのクレジットカードは?

- 定期券の支払いにおすすめのクレジットカードは?

- 海外旅行や留学におすすめのクレジットカードは?

- ゆうちょ銀行で作れる学生向けクレジットカードは?

- PayPayカードを学生が申し込む際、年収欄は0円(収入なし)と書いても審査に通る?

- 奨学金を借りていてもクレジットカードは作れる?

- 奨学金の支払いにクレジットカードは使える?

- 男子学生と女子学生でおすすめのカードは異なる?

- 学生でもゴールドカードを作れる?

- 学生がクレジットカード代を支払えないときはどうする?

それぞれ詳しく解説します。

クレジットカードを作る際にお金はかかる?

年会費無料のカードを選べば、発行手数料、郵送費、維持費などは一切かからず、完全無料で持つことが可能です。

「入会金」などの名目で費用を請求されることは正規のカード会社ではあり得ないため、安心して申し込んでください。

クレジットカードのショッピング枠とキャッシング枠とは?

ショッピング枠は買い物やサービスの支払いに使う「立替枠」であり、キャッシング枠はATMから現金を借りる「借金枠」です。

学生の場合は、金利負担による多重債務のリスクを避けるため、キャッシング枠は「0円(希望しない)」で設定することをおすすめします。

ショッピング枠だけであれば、ポイント還元を享受しながら安全に家計管理ができます。

クレジットカードと家族カードの違いは?

本会員カードは学生本人の信用で発行するもの、一方で家族カードは「親」などの名義人の信用を借りて発行するものです。

最大の違いはクレジットヒストリー(信用実績)にあり、家族カードをいくら使っても学生本人の信用は積み上がりません。

将来のローン審査や上位カードへの切り替えを見据えるなら、自分名義の本会員カードを持つべきといえます。

クレジットカードを持つ学生はどれくらいいる?

一般社団法人クレジット協会による調査では、大学生のクレジットカード所持率は61.1%にのぼっており、2人に1人がカードを持っている計算です。

現在ではキャッシュレス決済が普及したことで、現金よりもカードのタッチ決済やポイント還元を優先する学生が増え、多くの学生が大学入学と同時に初めての1枚を手にするのが一般的です。

学生がクレジットカードを作るのに必要な書類やものは?

本人確認書類(マイナンバーカードや免許証)と引き落とし用の銀行口座、連絡可能な電話番号の3点があれば完結します。

2022年の法改正により、18歳以上であれば親の同意書は原則として不要となり、スマホ一つでオンライン完結の申し込みが可能です。

ただし、高校生の場合は卒業年度の1月以降といった特別な条件がつく点に注意してください。

学生が持つクレジットカードの限度額はいくらが適切?

一般的には10万円〜30万円の範囲で設定されることが多く、使いすぎを防ぐなら10万円が最も適切です。

生活費や交通費の決済であれば10万円あれば十分であり、万が一の不正利用時のリスクも最小限に抑えられます。

学生は大きな買い物や海外旅行の予定がある時だけ、一時的に限度額を引き上げるのが賢い運用方法です。

中学生・高校生はクレジットカードを作れる?

中学生は不可ですが、高校生は18歳以上の「卒業年度(1月1日以降)」であれば、イオンカードセレクトなどの一部のカードで作成が可能です。

それ以外の期間の高校生や15歳以上の方は、審査不要のデビットカードやプリペイドカードで代用しましょう。

18歳になり、高校の卒業が確定したタイミングが自分名義のカードを作る最速のチャンスです。

▼中学生でも作れるプリペイドカードはこちら

クレジットカードは中学生でも作れる?おすすめのプリペイドカード2選

収入0円の学生でもクレジットカードは作れる?

はい、無収入の学生であってもクレジットカードは問題なく作れます。

学生の審査では本人のアルバイト年収よりも、親の経済力(世帯収入)や、卒業後の将来的な成長性が重視されるためです。

年収欄に「0円」と正直に記載しても、学生という属性自体が強力な社会的信用として評価されます。

大学生におすすめのクレジットカードは?

コンビニや飲食店をよく利用するなら、ポイント最大7%還元の三井住友カード(NL)、Amazonやスタバ利用者ならポイント最大20倍のJCB CARD Wが鉄板です。

また、楽天経済圏で買い物をするなら楽天カードも外せません。

自分のライフスタイルで最もお金を使っている場所に、高い還元率を誇るカードを1枚選ぶのが正解です。

三井住友カード(NL)

|

JCB CARD W

|

楽天カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 1 〜 3% |

| ETC年会費 | 550円(税込) | 無料 | 550円(税込) |

| 発行期間 | 最短10秒(※) | モバ即入会で最短5分(※) | 7営業日程度 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

| 国際ブランド |

|

|

|

デザイン重視の学生におすすめのクレジットカードは?

蜷川実花コラボデザインが選べるJCB CARD W plus Lやアニメやゲームのコラボが豊富なエポスカードや、サンリオ等のキャラが選べるVIASOカードが根強い人気を誇ります。

最近では、三井住友カード(NL)の「オーロラデザイン」のように、シンプルかつ高級感のあるナンバーレスデザインもトレンドです。

財布を開くたびに気分が上がる、自分だけのお気に入りデザインを基準に選ぶのも良いでしょう。

JCB CARD W plus L

|

エポスカード

|

VIASOカード

|

三井住友カード(NL)

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5% | 0.5% | 0.5 〜 7% |

| ETC年会費 | 無料 | 無料 | 無料 | 550円(税込) |

| 発行期間 | モバ即入会で最短5分(※) | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短翌営業日 | 最短10秒(※) |

| 付帯 サービス |

||||

| 電子 マネー |

|

|

|

|

| 国際ブランド |

|

|

|

|

定期券の支払いにおすすめのクレジットカードは?

JR東日本を利用するならオートチャージが可能なビューカード、私鉄なら各社提携のカード(JALカード OPクレジット等)が還元率で有利です。

定期券代は高額になるため、専用カードで決済するだけで年間数千円分のポイント差が生まれます。

自分の通学経路の「鉄道会社名+クレジットカード」で検索し、最もお得な1枚を見極めてください。

海外旅行や留学におすすめのクレジットカードは?

海外旅行傷害保険が自動付帯する学生専用ライフカードや、マイルが貯まりやすいJALカード naviが特におすすめです。

国際ブランドは世界シェアの高いVisaかMastercardを選ぶと世界中どこでも使えます。

留学期間中の病気や怪我に備え、手厚い補償があるカードを選んで万全の体制を整えましょう。

▼学生の留学におすすめのカードはこちら

海外留学におすすめのクレジットカード5選!長期留学向けや保険付帯、手数料についても解説

▼海外旅行向けクレカはこちら

学生の海外旅行におすすめのクレジットカードはこれ!カードを持っていくべき理由も解説

ゆうちょ銀行で作れる学生向けクレジットカードは?

ゆうちょ銀行の口座を持っているなら、学生専用のJP BANK カード ALente(アレンテ)が選択肢に入ります。

携帯電話料金の支払いでポイントが3倍になるなど、学生の支出に特化した特典が用意されているのが特徴です。

キャッシュカードとクレジットカードを1枚にまとめられるため、財布をスリムにしたい学生にも適しています。

PayPayカードを学生が申し込む際、年収欄は0円(収入なし)と書いても審査に通る?

はい、年収0円で申告しても、PayPayカードの審査に通る可能性は十分にあります。

PayPayカードは若年層のユーザー獲得に積極的であり、本人の年収がなくても世帯年収を考慮した審査を行ってくれるためです。

見栄を張って嘘の年収を書くよりも、学生として正しく申告する方が、カード会社からの信頼を得やすくスムーズに発行されます。

奨学金を借りていてもクレジットカードは作れる?

はい、奨学金の利用がクレジットカードの審査に直接的な悪影響を及ぼすことはないため作れます。

奨学金は将来の返済義務がある貸与であっても、一般的な消費者金融からの借金とは区別して扱われるためです。

ただし、すでに返済が始まっており、その支払いを滞納している場合は信用情報に傷がつき、審査に落ちる原因となるので注意してください。

奨学金の支払いにクレジットカードは使える?

原則として、日本学生支援機構(JASSO)などの月々の返済にクレジットカード決済を直接利用することはできません。

ただし、特定の自治体や機関の奨学金では、支払い方法としてカードを選択できるケースが稀に存在します。

また、カードでチャージした電子マネーを経由して支払うなどの裏技もありますが、手数料負けするリスクも高いため慎重な判断が必要です。

男子学生と女子学生でおすすめのカードは異なる?

カードの基本スペックに性別差はありませんが、女子学生からは女性特有のサービスが付帯したカードが人気です。

たとえばJCB CARD W plus Lや楽天PINKカードは、乳がんなどの女性疾患に対する保険に低価格で加入できる等の特典が魅力。

性別に縛られる必要はありませんが、ライフプランに合わせた付帯サービスを比較すると、より自分に合った1枚が見つかります。

▼女性向けクレジットカードはこちらで詳しく

女性におすすめのクレジットカード!20代から50代の年代別でクレカを紹介

学生でもゴールドカードを作れる?

三井住友カード ゴールド(NL)などの一部のゴールドカードは、学生であっても一定の条件を満たせば発行可能です。

ただし、一般カードに比べて審査基準が厳格であり、年会費や維持条件(年間100万円利用で翌年以降無料など)も異なります。

ステータス性や空港ラウンジ利用などのメリットを求めるなら、挑戦する価値は十分にあります。

専門家からのコメント

かつて学生には縁のなかったゴールドカードですが、「肩書」「出身校」などではなく、「実績」で評価される時代になってきた今は、学生と社会人の垣根も実質的には低くなっています。

チャンスに恵まれれば、比較的自分の時間を自由に使うことのできる学生時代だからこそできる海外滞在経験を多く積むことは将来への糧になるでしょう。

そういった高い意識をもっていれば、学生でも海外で力強い味方になってくれるゴールドカードを保有することは有意義です。

学生がクレジットカード代を支払えないときはどうする?

万が一、引き落とし日に残高が足りないことが分かったら、すぐにカード会社のコールセンターへ自分から電話をしてください。

「放置」が最も危険であり、1日でも延滞すれば遅延損害金が発生し、最悪の場合は信用情報がブラックになり将来のローンも組めなくなります。

電話で事情を話せば、支払日の再設定や、月々の支払額を抑える「分割払い」への切り替えなど、現実的な解決策を提示してもらえます。

誠実に対応することで、カードの強制解約という最悪の事態を防ぎ、大切な信用を守ることが重要です。

専門家からのコメント

カードでブラックリストに入ったとしても、「5年程度カード利用を我慢したらいいだけだ」などと甘く考えてはいけません。

カードだけではなく、就職の際の身元調査や住宅購入の際の住宅ローン、自分が起業することになった場合の融資など、後々の人生にも少なからず影響を与えることになることをよく認識する必要があります。

支払いが困難になりそうとわかったらすぐにご家族や専門家に相談し、転落への悪循環を阻止して下さい。

学生最強のクレジットカードを選ぼう

自分に最適なクレジットカードを選ぶことは、日々の生活費を賢く節約するだけでなく、将来のローン審査などで有利になる信用実績(クレヒス)を積むための最も簡単な方法といえます。

数あるカードの中でも、学生が最初に検討すべき最強の2枚は三井住友カード(NL)とJCB CARD Wです。

自分のライフスタイルがどちらに近いか、以下の基準で選んでみてください。

- コンビニ・飲食店での利用が多いなら三井住友カード(NL)

- Amazon・スタバをよく使うならJCB CARD W

\今だけおトクなキャンペーン中!詳細こちら/

専門家からのコメント

学生のうちから、クレジットカードを作っておくことは、社会的にも重要なステータスになります。

クレジットカードは利便性が高いため、無計画に利用して返済が出来なくなる(いわゆる「カード破産」)といったことが学生であっても起こる可能性があります。

そのため、利用する前に返済計画をしっかりと立てることが重要で、この流れを若いころからおこなうことで、車や住宅といったローンの利用にもつながっていくところあります。

どのクレジットカードを発行すればよいかについては、利用目的や特典等に応じて複数枚持つことも可能です。

しかし、1つのカード会社の返済が延滞してしまうと、他のすべてのカード会社についても利用枠が減額されるなどのデメリットがあるため、本当に利用頻度の高さなどを包括的に考えたうえで、カードを作る必要があります。

「ご利用は計画的に。」まさにこの一言です。

証券会社、生損保代理店での勤務を経て、ファイナンシャルプランナーとして独立。お金に関する相談や執筆を通じ、より多くの人が自身のお金の問題について自ら考え、行動できるようになってもらうための活動を行う。ミニマリストでもあり、ミニマリズムとマネープランニングを融合したシンプルで豊かな暮らしを提案している。趣味はサウナ。RAPPORT Consulting Office 代表。1級ファイナンシャルプランニング技能士、CFP®、サウナ・スパ健康アドバイザー。

FP事務所マネセラ代表。「ひとつひとつの家庭にとっての最善策」を探すことを大切に、保険や金融商品を一切販売せずに個別相談を行う。大学で心理学を学んだ後、国内損害保険会社に勤務。夫の海外赴任と退職したことを機に独立を決意し、日本帰国後の2017年に開業。専門分野は海外赴任・資産運用・教育費・住宅購入・老後資金・保険・ママのキャリアなど。多くの人に賢いお金の使い方や考え方を知ってもらうため、コラム執筆や監修、取材協力、オンラインマネー講座にも力を入れて活動中。2児(保育園児・小学生)の母でもある。

FP事務所ASAI代表 独立系FP、NPO法人市民公益活動サポートセンターに所属し銀行、証券、保険、不動産会社とは独立しています。中立な立場で、ライフプランをはじめ悩み解決にむけてのサポートや相談活動をしています。お客様の利益最優先、独立系FPの視点で提案、社会貢献をしており、メール・Skype相談、セカンドオピニオンとしてご利用ください。人の行動に焦点をあてた行動経済学に基づき判断し、不安・不満・不便(不快・不利)・不知の解消に努めています。

証券会社で債券・デリバティブなどの運用業務に携わった後、2012年に独立。 現在は、ファイナンシャルプランナー・行政書士として、家計管理やローン・クレジットカードなど、個人の金融選択に関する幅広い相談に対応。 日本FP協会の相談員・広報スタッフを務めた経験もあり、初心者にもわかりやすく金融を伝えることを重視している。

上場企業に人事として就職して若くして管理職に就任。その後、正論を振りかざして上司を論破しまくったため、組織で孤立という挫折を経験し閑職に。阪神淡路大震災での被災を機に、日本古来の哲学・仏教等に関心を持ち、人は理屈だけで動くのでないことを学ぶ。自然哲学を活かした経営理論を多くの師匠から伝授され、成果を上げて、取締役に抜擢される。現在は、会社経営のみならず人生経営にも理論を発展させ、地域の皆様のお悩みを解決する面談とセミナーを展開中。「人生とお金に関わる課題を家庭教師のように一緒に解決していく手法が実践的」と好評を得ている。

大学卒業後、日本の生命保険会社で保険営業と保全業務に就いたのち渡米。米国でMBA(ファイナンス)を修得し帰国。外資系証券会社・投資顧問会社にてセクターアナリスト・ファンドマネジャーに従事したのち出産・育児・親の介護から独立。以降、フリーでファイナンシャルプランナーとして、資産運用(不動産投資を含)、老後資金・教育資金・住宅購入、介護、終活に関して相談業務のほか執筆、講師業を行う。三人の子育て、運用経験、介護施設選び、成年後見制度など自身の経験を交えたリアルな説明を心がけている。

作曲・編曲などの仕事を経て、専業ライターに。音楽系の記事が得意と思われがちですが、金融・ビジネスに関するテーマが一番得意です。自身が経済的に苦労した経験を活かし、誰よりも分かりやすくお金の知識をお届けします。他にもプログラミング、webデザイン、VODなど様々なジャンルの記事を執筆しています。趣味はプログラミング・アニメ・旅行・ギターの演奏・ミルクティーの飲み比べ。投資にも興味があり、お金の上手な使い方を勉強中です。