PR

PR

VisaとJCBの違いは?どっちがいい?比較と選び方、おすすめカードまで徹底解説

クレジットカードを作るにあたり、VisaとJCBのどちらを選べばよいか迷っていませんか?

この記事では、クレジットカード専門家の岩田昭男さん監修のもと、VisaとJCBの違いを比較し、それぞれの特徴やメリット・デメリットを徹底解説。

自分にあった国際ブランドがわかる初心者向けチャートや迷ったときの選び方、VisaとJCBのおすすめカードもご紹介するので、ブランド選びの参考にしてください。

月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動するが、メインはクレジットカード&デビットカード、電子マネーなど。年に4回ほどクレジット&電子マネーのムックを出版しており、70冊以上を監修。30年間に渡って業界の定点観測をしており、最新情報にも詳しい。とくにSuicaは2001年のサービス・スタート以来の愛好者で、通勤から買い物まで活用している。NPO法人「ICカードとカード教育を考える会」 の理事長も兼ねており、毎月全国各地の商店街を対象にキャッシュレス導入や促進に関する講演会を行なっている。主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)など。ウェブは「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。早稲田大学第一文学部卒業。同大学院修士課程修了。

- VisaとJCBはどっちがおすすめ?初心者向け診断チャート

- VisaとJCBの違いは?徹底比較

- Visaのおすすめクレジットカード7選

- JCBのおすすめクレジットカード7選

- Visaの特徴やメリット・デメリット

- JCBの特徴やメリット・デメリット

- VisaとJCBの選び方

- VisaとJCBで迷ったら2枚持ちがおすすめ

-

VisaとJCBの違いに関するよくある質問

- 国際ブランドとは何ですか?

- クレジットカードのプロパーカードとは?

- VisaとJCBは何が違う?

- JCBとVisaはどっちがおすすめ?

- VisaとJCBは使える場所に差がある?

- JCBが使えないお店はどんなところですか?

- 国内ではVisaとJCBどっちが使いやすい?

- 海外ではVisaとJCBどっちが使いやすい?

- VisaとJCBは審査難易度に違いはある?

- VisaとJCBのタッチ決済に違いはありますか?

- スマホ決済や電子マネーで違いはありますか?

- 初めてのクレジットカードはVisaとJCBどちらがおすすめ?

- JCBとVisaを2枚持ちするメリットはありますか?

- Visa・JCB・Mastercardはどれがいい?違いは?

- JCBとVisaの比較まとめ

VisaとJCBはどっちがおすすめ?初心者向け診断チャート

3つの質問にYes/Noで答えるだけで、VisaとJCBどちらがおすすめか簡単に診断できます。

さっそくチェックしてみましょう。

- Yes:Visaがおすすめ!誰でも1枚持っておけば安心の人気ブランドです

- No:次の質問へ

- Yes:Visaがおすすめ!世界シェア率No.1で海外でも使えるお店が多く旅行先でも安心です

- No:次の質問へ

初めてカードを作る、1枚で十分ならVisa

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

- セブン-イレブンやガストなど対象店舗でのスマホタッチ決済で還元率最大7%、その他プログラムと組み合わせて最大20%(※1)

- 最短10秒でアプリ上にデジタルカード番号発行(※2)

- ユニバーサル・スタジオ・ジャパンでのタッチ決済は最大7%還元

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

年会費無料でポイントアッププログラムが豊富。

Visaブランドで1枚持つなら、安心・高還元・使いやすさのバランスが取れた定番カードです。

⇒迷っている方はこちら!申し込み前に特徴や評判をチェック

⇒その他のおすすめVisaカードを見にいく!

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%

・Vポイントアッププログラム最大+8%

(※2)即時発行とならない場合があります

国内利用がメイン、ポイント還元重視ならJCB

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

- 最短5分(※)でデジタルカード発行

- 通常時もポイント還元率が1.0%と高い

- Amazon利用でポイント還元率4倍

- スターバックスカードへのオンラインチャージ、eGift購入で還元率最大21倍

ポイント還元を重視する方にとって「間違いない1枚」。

年会費無料で国内特典が手厚く、初めてのJCBカードとしてもおすすめです。

⇒迷っている方はこちら!申し込み前に特徴や評判をチェック

⇒その他のおすすめJCBカードを見にいく!

【1】 9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

VisaとJCBの違いは?徹底比較

VisaとJCBはクレジットカードの国際ブランドです。

それぞれの違いを違いを比較してみましょう。

| ロゴ |

|

|

| 設立年 | 1961年 | 1958年 |

| 発祥 | 日本 | アメリカ |

| 特徴・サービス |

・国内の加盟店舗数が多く、優待店が豊富 ・ハワイやアジアで加盟店が増えている |

・シェア率No.1で世界中どこでも使える ・旅行や出張がお得かつ便利になる優待特典が多い ・オリンピックのチケット購入、会場利用が可能 |

| 世界加盟店舗数 | 約5,300万店(2024年9月時点) | 約1億5,500万店(※1) |

| 会員数(カード発行枚数) | 16,400万人以上(※2) | 46億枚(※3) |

| 国内シェア率 | 30.0%(※4) | 55.0%(※4) |

| 海外シェア率 | 4.0%以下(※5) | 40.0%(※5) |

| プロパーカード | ◯ | ✕ |

| スマホ決済・タッチ決済 | ◯ | ◯ |

| 海外キャッシング | ◯ | ◯ |

| 本人認証サービス(3Dセキュア) | J/Secure | Visa Secure |

| おすすめな人 |

・国内利用がメイン ・ポイントアップ特典を重視する |

・初めてカードを作る ・カードを1枚に絞りたい ・海外へ行く ・オリンピック観戦をする |

(※2)2024年9月現在。参考:会社概要 | JCB グローバルサイト

(※3)2024年9月現在。Visa「Visa Fact Sheet」

(※4)参考:Add Proposal Title Here (Initial Caps, Arial, 28pt)

(※5)参考:カードおよびモバイル決済業界の統計|チャートとグラフのニルソンレポートアーカイブ

日本国内での使い勝手に大きな差はありませんが、JCBはVisaに比べて加盟店舗数や会員数、シェア率が劣るため、海外では使えない場合があります。

その反面、JCBは日本発の国際ブランドであるため、国内加盟店でのポイントアップ特典や優待サービスが豊富です。

ここからはVisaとJCBの違いを以下の項目に分けて解説します。

- 発祥国・シェア率・加盟店舗数

- プロパーカードの有無

- タッチ決済

- 海外キャッシング

- 特典・サービス

- 安全面・セキュリティ

- 審査難易度

それぞれの違いを理解したうえで自分に合った国際ブランドを選びましょう。

発祥国・シェア率・加盟店舗数の違い

Visaはアメリカ発祥、JCBは日本発祥の国際ブランドです。

VisaとJCBの大きな違いは会員数(カード発行枚数)とシェア率、加盟店舗数にあります。

VISAは会員数が46億人以上にのぼる世界シェア率1位の国際ブランドで、世界加盟店舗数がおよそ1億5,500万店あるため(※)、日本国内だけでなく海外でもほとんどの店舗・サービスで利用可能です。

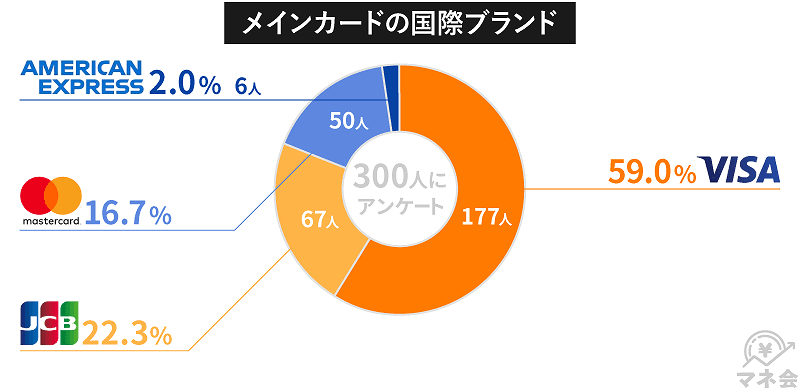

当サイトがおこなった「あなたのメインカードの国際ブランドは何ですか?」アンケートではVisaが半数以上を占める結果となり、圧倒的な人気を示しました。

専門家からのコメント

まず、VisaとJCBの違いは、Visaが世界最大規模のカード会社で、とにかくVisaの存在がでかいことです。

Visaブランドを持ち歩き利用している会員は世界で46億人以上にのぼります。世界シェア率と日本シェア率が共にNO.1ですし、加盟店舗数もおおよそ1億5500万店あるため、日本だけでなく、海外でもほとんどの店・サービスを利用できます。

まるでスーパースターのような国際ブランドといえます。

また彼らが熱心に取り組むのがカード犯罪の撲滅、つまりカード業界の浄化です。こちらも画期的といえます。

一方のJCBは、日本国内での使い勝手はVisaと変わりませんが、加盟店舗数や会員数、シェア率が劣るため、海外ではJCBカードが使えない場合があります。

そういうわけで、海外への出張や旅行をするビジネスマンにはJCBよりはVisaの方がおすすめでしょう。

▶︎▶︎VISAならではの特徴やメリット・デメリットについてもっと詳しく!

JCBはVisaと比べると会員数(カード発行枚数)や加盟店舗数が少ないため、一部の店舗やサービスでは使えないことがあります。

しかし国内で使う分には不便がなく、実際に国内のシェア率はVISAに次ぐ2位です。

とはいえ海外へ旅行や出張へ行く場合や海外のオンラインショップを利用したい場合、JCBは不向きといえます。

近年、JCBはハワイやアジアで加盟店舗数を増やしていますが、それでもVISAには及びません。

クレジットカードを初めて作る方や、クレジットカードを1枚に絞りたい方には世界中どこに行ってもだいたい使えるVisaをおすすめします。

専門家からのコメント

Visaに対して、JCBも頑張ってはいます。JCBは日本発の国際ブランドであるため有力な国内加盟店が数多く参加しています。

そのためポイント特典や優待サービスが豊富に用意されているところが優れています。

また有力なテーマパークと提携しているので、家族連れで楽しむことができるのも見逃せません。

国内だけで普段使いのカードとして十分使えるでしょう。

プロパーカードの有無の違い

クレジットカードにはプロパーカードと提携カードが存在します。

プロパーカードとは国際ブランドが直接発行するクレジットカードのことで、提携カードとは国際ブランドが他企業と提携して発行するクレジットカードのことです。

JCBには自社で発行するプロパーカードがありますが、Visaには自社発行のカードは存在せず、すべて提携カードになります。

たとえば三井住友カード(NL)は、Visaと三井住友カード株式会社が提携して発行している代表的な提携カードのひとつです。

プロパーカードと提携カードの違いを比較しましょう。

| カードの種類 | プロパーカード | 提携カード |

| カードの例 |

JCB CARD W JCBカード S JCBゴールド |

三井住友カード(NL) エポスカード 楽天カード |

| ステータス性 | 高め |

普通〜やや低め(ゴールドやプラチナなら高い場合も) |

| 提供されるサービスの例 | 一般的な補償中心(ショッピング・盗難補償など) | 一般的なサービス+提携企業独自の特典 |

| メリット |

・自社発行で信頼性が高い ・ゴールドやプラチナへのアップグレード可能 ・海外での信頼性が高いケースも |

・提携会社独自の特典が得られる ・提携先によっては審査に通過しやすい可能性がある |

| デメリット |

・提携カードと比べて特典が少ない傾向にある ・申し込みに年齢制限があることが多い |

・提携先との契約切れでサービスが停止になるリスクがある ・海外でステータスがやや低く見られることも |

プロパーカードと提携カードは、決済機能に違いはありません。

しかしステータス性の面やサービスなどからプロパーカードを希望する方はJCBを選びましょう。

▶︎▶︎JCBならではの特徴やメリット・デメリットについてもっと詳しく!

タッチ決済の違い

VisaとJCBはどちらもスマホ決済(Apple Pay・Google Pay)とタッチ決済に対応するため、ブランド間で大差はありません。

- VISA:Visaのタッチ決済

- JCB:JCBコンタクトレス

ただし、タッチ決済が使えるお店の数や対応エリアには違いがあります。

Visaは世界中で普及しているNFC(Type-A/B)方式を採用しており、国内外問わず使える店舗数はJCBよりも多めです。

一方、JCBも主要チェーンやターミナル駅周辺などでは十分に対応していますが、特に海外では使えるお店が限られる点には注意が必要です。

また、カード会社によってはスマホ決済・タッチ決済利用時にポイントアップ特典を設けている場合があります。

たとえばVisaブランドを選択できる三井住友カード(NL)はセブン-イレブンやガストなど対象のコンビニやチェーン店でスマホのタッチ決済をすると7%還元、その他のポイントアッププログラムと組み合わせると最大20%還元です。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

- セブン-イレブンやガストなど対象店舗でのスマホタッチ決済で還元率最大7%、その他プログラムと組み合わせて最大20%(※1)

- 最短10秒でアプリ上にデジタルカード番号発行(※2)

- ユニバーサル・スタジオ・ジャパンでのタッチ決済は最大7%還元

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

⇒三井住友カード(NL)の評判やメリットについてもっと詳しく!

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%

・Vポイントアッププログラム最大+8%

(※2)即時発行とならない場合があります

海外キャッシングの違い

VisaとJCBはどちらも海外キャッシングに対応し、機能に大きな違いはありません。

ただし国際ブランドによって使えるATMが異なり、台数にも差があります。

Visaは世界シェアNo.1の国際ブランドで、対応ATM数がJCBより圧倒的に多いため、海外ではVisaの方が探しやすく、利用できる場面が多いのが特徴です。

- VISA:「VISA」か「Plus」マーク付き

- JCB:「JCB」か「Cirrus」マーク付き

特典・サービスの違い

国際ブランドはそれぞれ独自の特典やサービスを用意しているため、自身のニーズによって選ぶのもよいでしょう。

たとえばVisaには旅行や出張に役立つチケット・ホテル予約サービスや割引特典があります。

またオリンピックと唯一スポンサーシップ契約を結んでいるため、チケット購入や会場での決済利用が可能です。

専門家からのコメント

Visaは有名ホテルやレストランなどと提携して旅行者向けのサービスも独自に行っているので、旅行、出張ではこれを利用することもできます。

とにかく、海外に行く機会がある人にはVisaがおすすめです。

▶︎▶︎VISAならではの特徴やメリット・デメリットについてもっと詳しく!

JCBは国内唯一の国際ブランドということもあり、国内の水族館や映画館などの施設、グルメデリバリーなどのエンタメ・グルメに関連する優待特典が豊富です。

有名テーマパークのオフィシャルスポンサーでもあるため、独自のキャンペーンが用意されていたり貯めたポイントをパークチケットへ交換できたりします。

▶︎▶︎JCBならではの特徴やメリット・デメリットについてもっと詳しく!

安全面・セキュリティの違い

VisaとJCBは、どちらも安全性の高いクレジットカードブランドです。

それぞれ本人認証サービス(3Dセキュア)を導入しており、オンライン決済時の不正使用のリスクを軽減する仕組みが整っています。

- VISA:Visa Secure

- JCB:J/Secure

名称は異なりますが、いずれも決済時に本人確認を行うことで第三者の不正利用を防ぐためで、セキュリティの面で大きな差はありません。

また、万が一不正利用の被害にあった場合に備えた損害補償制度(盗難補償)は、国際ブランドではなく、カード発行会社によって提供されます。

そのため、セキュリティ対策の観点で国際ブランドを選ぶ必要はあまりなく、Visa・JCBどちらを選んでも安心して使えます。

専門家からのコメント

加盟店の整備やレジの簡素化などはVisaの功績ですが、一番大きかったのはカード犯罪への対策でしょう。

いくらキャッシュレス化が進んだとしてもカード犯罪がのさばっていては何にもなりません。そこでVisaは創業初期からスキミングや本人確認の徹底に大きな投資をしてきました。

今、電車、バスに乗りやすくなったタッチ決済もVisaが先頭に立って整備してきたものです。またNL(ナンバーレス)もカード番号をカード券面から追放して盗み見を防ぐことに成功した新しい技術ですが、こうした技術を駆使して不正利用と戦ってきました。

その努力を他のどの国際ブランドより一生懸命にやってきたのがVisaだったといえます。

Visaがカード犯罪を重視してきたのは、それが自分たちのビジネスを妨げる原因になっているからです。そしてVisaは今も新しい技術を取り込もうと努力しています。

審査難易度の違い

VisaとJCBの審査難易度に大きな違いはありません。

というのも、クレジットカードの審査は国際ブランドではなく、三井住友カードやJCB、楽天などカード発行会社をが行うためです。

そのため、同じVisaブランドでも発行会社によって審査基準は異なります。

たとえば、エポスカードや楽天カードなどに代表される流通系カードは比較的審査に通りやすいとされ、初心者にも人気です。

また、一般的にプロパーカードよりも提携カードのほうが審査難易度は低い傾向にあります。

同じJCBブランドでも、JCBが自社で発行するJCB CARD Wなどのプロパーカードに比べて、楽天カード(JCBブランド選択可)のような提携カードのほうが審査に通りやすいといわれています。

Visaのおすすめクレジットカード7選

Visaブランドを選択できるクレジットカードのおすすめは次の7選です。

- 三井住友カード (NL):セブン-イレブンやガストなどで最大20%還元

- イオンカードセレクト:イオングループでポイント2倍

- エポスカード:マルイ・モディでお買い物がお得

- ライフカード:誕生月はポイント3倍

- PayPayカード:PayPayに直接チャージできる唯一のカード

- セゾンカードインターナショナル:ETCカードを即日発行可能

- 三菱UFJカード:セブン-イレブンやスシローなどで最大15.0%還元

三井住友カード(NL)

|

イオンカードセレクト

|

エポスカード

|

ライフカード

|

PayPayカード

|

セゾンカードインターナショナル

|

三菱UFJカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 1% | 0.5% | 0.5 〜 1.5% | 1 〜 5% | 0.1 〜 3% | 0.5 〜 20% |

| 発行期間 | 最短10秒(※) | 最短5分 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短2営業日 | 最短7分(申込み5分・審査2分)で手続き完了 | 最短即日発行~3営業日 | 最短翌営業日(Mastercard®・Visaのみ) |

| 付帯 サービス |

|||||||

| 国際ブランド |

|

|

|

|

|

|

|

それぞれのカードについて、特徴やおすすめの理由、実際の利用者の口コミを紹介します。

三井住友カード (NL)|セブン-イレブンやガストなどで最大20%還元

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

- セブン-イレブンやガストなど対象店舗でのスマホタッチ決済で還元率最大7%、その他プログラムと組み合わせて最大20%(※1)

- 最短10秒でアプリ上にデジタルカード番号発行(※2)

- ユニバーサル・スタジオ・ジャパンでのタッチ決済は最大7%還元

- 完全ナンバーレスカード

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%

・Vポイントアッププログラム最大+8%

(※2)即時発行とならない場合があります

三井住友カード (NL)は、カードの表と裏にカード情報が記載されない完全ナンバーレスカードです。

番号の盗み見を防ぎ、不正利用のリスクを抑えます。

最短10秒でのデジタルカード発行に対応するため、申し込んだその日のうちにスマホ決済やオンラインショッピングを利用可能です(※1)。

通常の還元率は0.5%ですが、対象のコンビニやチェーン店などでスマホのタッチ決済を利用すれば、ポイント還元率が最大7%に、組み合わせ次第では最大20%にまでアップするのが強み(※2)。

対象店舗の一例は次のとおりです。

- セブン-イレブン

- ローソン

- マクドナルド

- すき家

- ガスト

- サイゼリヤ

- ドトール

- エクセルシオール

- はま寿司

(※2)対象のコンビニ・飲食店でのご利用の際、通常のポイントに加え下記を3点を組み合わせると最大20%ポイント還元

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%

・Vポイントアッププログラム最大+8%

実際に三井住友カード(NL)を使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

イオンカードセレクト|イオングループでポイント2倍

- 総合評価

- 口コミ件数 : 21件

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

- イオングループでの利用でポイント2倍

- イオンやマックスバリューの「お客様感謝デー」で5%割引

- イオン銀行のATM利用料金が24時間365日無料

- イオンシネマを割引料金で楽しめる

イオンカードセレクトはクレジット機能とイオン銀行キャッシュカード、電子マネーWAONの機能が一体となったクレジットカードです。

イオングループの対象店舗ではポイントがいつでも2倍で、毎月20日・30日に開催される「お客様感謝デー」では買い物代金が5%割引されるメリットがあります。

イオン銀行のATM利用料金が24時間365日無料、振込手数料も同行宛が無料、他行宛でも最大月5回までの無料なのもイオンカードセレクトの強みです。

イオングループをよく利用する方におすすめします。

実際にイオンカードセレクトを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

エポスカード|マルイ・モディでのお買い物がお得

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

- 最短即日発行・即日受取可能

- 全国1万店舗以上のエンタメ・グルメ店舗で割引・優待特典が使える

- マルイ・モディ・マルイ通販での買い物が割引される

エポスカードはマルイとマルイ通販、モディでのお買い物がお得になるクレジットカードです。

「マルコとマルオの7日間」期間中は、対象の店舗でカード払いをおこなうととで、会計から10%割引されます。

そのほか居酒屋やカラオケ、映画館や水族館、遊園地など全国のおよそ10,000店舗で割引や優待サービスが受けられるのも魅力です。

エポスカードは最短5分でのデジタルカード発行に対応するほか、最短即日発行・受け取りにも対応します。

Web申し込み後、審査が当日中に完了すれば全国のマルイ・モディ店舗などに設置されているエポスカードセンターにてカードの現物を受け取り可能です。

実際にエポスカードを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

ライフカード|誕生月はポイント3倍

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

- 誕生日月はポイント3倍、入会後1年間は1.5倍

- 年間利用金額に応じてポイント1.5倍、1.8倍、2倍となるステージ制プログラムを用意

- 「L-Mall(エルモール)」経由のネットショッピングでポイント最大25倍

- 海外旅行をサポートする「海外アシスタンスサービス」付き

ライフカードは当記事で紹介しているカードの中でも審査難易度が低めとされる消費者金融系カードです。

入会初年度のポイント還元率が1.5倍で、さらに誕生月は毎年3倍になるため、引っ越しや高額な買い物を控える方はこのタイミングを狙うことで効率よくポイントを貯められます。

年間利用金額に応じて還元率が通常の1倍から1.5倍、1.8倍、2倍となるステージ制プログラムが用意されているため、カード利用額が高額になればなるほどお得です。

会員専用サイト「L-Mall」を経由したオンラインショッピングではポイントが最大25倍になるため、ネットショッピングの頻度が高い方にもおすすめします。

- 楽天市場

- Yahoo!ショッピング

- エクスペディア

- 一休.com

実際にライフカードを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

PayPayカード|PayPayに直接チャージできる唯一のカード

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

- PayPayへチャージができる唯一のカード

- ソフトバンクやワイモバイルの利用者は、Yahoo!ショッピングやPayPayモールでポイント10倍

- SoftBankとY!mobileの通信料の支払いでポイントが貯まる

- 「PayPayステップ」特典でポイント還元率が最大2.5%アップ

- ブラック・ラベンダー・ブルー・ピンクの4つのカラーから選べる

PayPayカードはポイント還元率がいつでも1.0%と高く、PayPayへのチャージができる唯一のカードです。

ソフトバンクやワイモバイルの利用者は通信料の支払いでポイントが貯まるだけでなく、Yahoo!ショッピングやPayPayモールで決済すると最大10%還元となります。

カードデザインをブラック・ラベンダー・ブルー・ピンクの4つから選べるようになったのもPayPayカードの魅力です。

国際ブランドはVisa・JCBのほかにMastercardも選択できますが、PayPayアプリ経由での入会においてプラスチック製のカードへ同時申し込みをしなかった場合、国際ブランドは自動的にJCBになる点に注意が必要です。

実際にPayPayカードを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

セゾンカードインターナショナル|ETCカードの即日発行が可能

- 総合評価

- 口コミ件数 : 14件

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

- 毎月第一・第三土曜日は西友・LIVIN・サニーでの買い物が5%オフ

- 最短5分でのデジタルカード発行&リアルカードの即日発行・受け取りが可能

- ETCカードの即日発行にも対応

セゾンカードインターナショナルは、毎月第一・第三土曜日に西友・LIVIN・サニーでの買い物が5%オフになるカードです。

貯まる永久不滅ポイントには有効期限がないので、ポイントをコツコツと長期間ためて好きなアイテムと交換したい方などにおすすめ。

最短5分でのデジタルカードの発行と店頭での即日発行・受け取りが可能で、クレジットカードのなかでは珍しくETCカードの即日発行にも対応します。

カードの現物を最短即日で受け取りたい場合はWEBから申し込み、審査通過後に最寄りの「セゾンカウンター」に行ってカードを受け取りましょう。

実際にセゾンカードインターナショナルを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

三菱UFJカード|ローソンやスシローで最大15.0%還元

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料!

- 使うほどにポイント還元率アップ!

- 不正被害を全額補償

- メガバンクが発行しているからこその安心感

- 対象のコンビニやスーパーなどで15.0%相当のポイント還元

- 「楽Pay」への登録で5.0%相当還元

- そのほかPOINT名人.com経由でのネットショッピングで最大12.5%還元

三菱UFJカードは、ポイントアッププログラムが豊富なカードです。

登録型リボ「楽Pay」への登録で5.0%相当が還元されたり、対象店舗での利用で15.0%相当のポイント還元が受けられたりします。

- セブン-イレブン

- ローソン

- スシロー

- くら寿司

- 松屋・マイカリー食堂

- オーケー

- オオゼキ

- 肉のハナマサ

- ピザハット

そのほかPOINT名人.com経由でのネットショッピングでは最大12.5%のポイント還元が受けられます。

また発行元が三菱UFJ銀行というメガバンクならではの安心感も魅力のひとつです。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

JCBのおすすめクレジットカード7選

JCBブランドを選択できるクレジットカードのおすすめは次の7選です。

- JCB CARD W|対象店舗で還元率最大21倍(※)

- JCBカード S|エンタメ・グルメ施設優待あり

- JCB CARD W plus L|女性向け特典が豊富

- 楽天カード|楽天市場でポイント3倍

- リクルートカード|ホットペッパー利用がお得

- JCBゴールド|空港ラウンジサービス付き

- JCBプラチナ|プライオリティ・パスが無料

JCB CARD W

|

JCBカード S

|

JCB CARD W plus L

|

楽天カード

|

リクルートカード

|

JCBゴールド

|

JCBプラチナ

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 11,000円(税込)

|

27,500円(税込)

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 10% | 1 〜 10.5% | 1 〜 3% | 1.2 〜 3.2% | 0.5 〜 10% | 0.5 〜 10% |

| 発行期間 | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | 7営業日程度 | 最短即日 | 1週間 | 1週間程度 |

| 付帯 サービス |

|||||||

| 国際ブランド |

|

|

|

|

|

|

|

それぞれのカードについて、特徴やおすすめの理由、実際の利用者の口コミを紹介します。

(※)事前のポイントアップ登録が必要。Starbucks eGiftの購入で21倍、スターバックス カードへのオンライン入金・オートチャージで11倍JCB CARD W|対象店舗で還元率最大21倍

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

- 通常時もポイント還元率が1.0%と高い

- Amazon利用でポイント還元率4倍(※1)

- スターバックスカードへのオンラインチャージ、eGift購入で還元率最大21倍(※2)

- 最短5分(※3)でデジタルカード発行

- 完全ナンバーレスカードを選択できる

JCB CARD Wは還元率がいつでも1.0%と高く、普段使いするだけでもポイントが貯まりやすいJCBのプロパーカードです。

「JCB original seriesパートナー」加盟店での利用ではさらにポイント還元率がアップします(※)。

- スターバックス:21倍(※2)

- Amazon:4倍

- セブン-イレブン:4倍

- 楽天市場:2倍

- ビックカメラ:2倍

スターバックスはスターバックスへのオンライン入金・オートチャージ限定ですが、通常の倍率が10倍のところJCB CARD W限定特典で21倍にアップします(※1)。

申し込み後、審査に通ると最短5分でデジタルカード番号が発行されます。

後日郵送されるカードの現物は完全ナンバーレスタイプを選択できるためカード情報の盗み見や不正利用を防げるのもJCB CARD Wの強みです。

ただし、JCB CARD Wは申し込み対象が高校生を除く18~39歳の方に限定されます。

対象年齢外の方は次に紹介するJCBカードSを検討してみてください。

(※2)事前のポイントアップ登録が必要。Starbucks eGiftの購入は21倍、スターバックス カードへのオンライン入金・オートチャージは11倍

(※3)最短5分のモバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

実際にJCB CARD Wを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

JCBカード S|エンタメ・グルメ優待あり

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料

- 国内外で使える!充実の割引・サービス

- パートナー店で利用するとポイント最大20倍アップ

- JCBスマートフォン保険が付帯

- 限定の優待サービス「クラブオフ」で国内20万ヶ所以上のグルメ・エンタメ施設が最大80%割引

- セブン-イレブンやAmazon利用がポイント3倍(※1)

- スターバックスギフトカードへのチャージ、eGift購入でポイント20倍(※2)

(※2)事前のポイントアップ登録が必要。Starbucks eGiftの購入は20倍、スターバックス カードへのオンライン入金・オートチャージは10倍

JCB CARD Wの対象年齢外の方や、ステータスが高いゴールドカード・プラチナカードの発行を目指している方にはJCBカード Sがおすすめです。

JCB CARD Wと比べると基本のポイント還元率は高くありませんが、限定の優待サービス「クラブオフ」が利用できたりスマートフォン保険が付帯したりするメリットがあります。

主な違いは次のとおりです。

| カード名 | JCB カード S |

JCB CARD W |

| 年会費 | 永年無料 | 永年無料 |

| 申し込み条件 | 18歳以上 |

18歳〜39歳 |

| ポイント還元率 | 0.5%〜10.0% | 1.0%〜10.5% |

| ポイントアップ特典 |

Amazonやスターバックスなど優待店利用で最大20倍 ポイント還元率は最大10%(※1) |

Amazonやスターバックスなど優待店利用で最大21倍 ポイント還元率は最大10.5%(※2) |

| 優待サービス | JCBカード S 優待 クラブオフ | - |

| ショッピングガード保険 | 年間最高100万円 | 年間最高100万円 |

| 旅行傷害保険 |

最高2,000万円(利用付帯) |

最高2,000万円(利用付帯) |

| その他の保険 | JCBスマートフォン保険(※) | - |

「クラブオフ」は国内外20万ヶ所の店舗やサービスで利用金額が最大80%オフになる、JCBカード S限定の優待サービスです。

- 上島珈琲店

- ビックエコー

- ビックカメラ

- JINS

- コスモ石油

- オリックスレンタカー

- TOHOシネマズ

- 横浜・八景島シーパラダイス

▼▼今だけキャッシュバック実施中!詳細はこちら▼▼

JCB CARD W plus L|女性向け特典が豊富

- 総合評価

- 口コミ件数 : 3件

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

- JCB CARD Wに女性向け特典・保険がプラス

- いつでも還元率1.0%で毎日の買い物だけでもポイントが貯まりやすい

- Amazonやセブン-イレブンなどの加盟店利用でポイント最大21倍(※)

- 選べるデザイン3種類

JCB CARD Wの女性向けカードがJCB CARD W plus Lです。

基本のスペックやポイント還元率は同じで、独自特典として次のような内容が用意されています。

- 女性特有の疾病にかかる入院・手術費用などを格安な保険料でサポート

- 「LINDAリーグ」でビューティー関連の特別な優待・割引特典が得られる

- デザインを「ピンク」「ホワイト」「M / mikaninagawaコラボ」から選べる

またJCBブランド独自のメリットとして、JCBトラベルで使える目録やペア映画鑑賞券が当たるプレゼント企画が実施されたり、有名テーマパーク関連の特典が用意されていたりもします。

年会費無料でありながら高還元かつここまで特典・サービスが充実しているカードはめったにありません。

実際にJCB CARD W plus Lを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

楽天カード|楽天市場でポイント3倍

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

- ポイント還元率がいつでも1.0%と高め

- 楽天市場ではポイント3倍

- 楽天ペイでチャージ払い(楽天キャッシュ払い)をすると還元率最大1.5%

楽天カードは年会費無料ながら基本還元率が1.0%と高いクレジットカードです。

コンビニやドラッグストア、飲食店など、日々の生活でクレジットカード決済を利用するだけで、ポイントがどんどん貯まります。

メリットは、楽天市場で利用すると還元率が常に3倍以上になること、楽天モバイルや楽天証券といった関連サービスを利用している場合、最大16倍になることです。

国際ブランドはVisaとJCBのほかに、MastercardやAmerican Expressも選べます。

実際に楽天カードを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

リクルートカード|ホットペッパー利用がお得

- 総合評価

- 口コミ件数 : 件

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ホットペッパービューティー」などのリクルートサービスご利用分が最大3.2%

- ポイント還元率がいつでも1.2%と高水準

- ホットペッパービューティーとじゃらんnet利用で還元率3.2%にアップ

- ポンパレモール経由のオンラインショッピングは還元率最大4.2%

リクルートカードは基本の還元率が1.2%と高く、ホットペッパービューティとじゃらんnetの予約とカード決済では3.2%還元にアップします。

ポンパレモール経由のネットショッピングで最大4.2%還元に、ホットペッパーグルメ利用では通常のポイント還元に加え、人数×50ポイントが付与されるのも魅力です。

国際ブランドはVisaやJCBのほかにMastercardも選択できますが、JCBを選択した場合の限定特典として新規入会時に6,000円相当分のポイントがもらえたり、スマリボ登録&利用で20,000円相当のキャッシュバックが適用されたりします。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

JCBゴールド|空港ラウンジサービス付き

- 総合評価

- 口コミ件数 : 11件

- ゴールドカードならではの充実した海外旅行傷害保険 最高1億円!(利用付帯)

- 空港ラウンジサービス(国内・海外)等、サービスが充実!

- ワンランク上のゴールドカード「JCBゴールド ザ・プレミア」へご招待のチャンス!

- ゴールドランクながら年会費が初年度無料

- JCBカード Sの特典・サービスや保険の内容がグレードアップ

- 空港ラウンジサービス付帯

- 条件達成でJCBゴールド ザ・プレミアへの招待が届く

JCBゴールドはJCBのプロパーゴールドカードです。

初年度の年会費は無料で、2年目以降は11,000円(税込)かかりますが、空港ラウンジサービスやゴルフサービスなど、ゴールドカードならではの特典が付帯します。

JCBカード Sと同様、Amazonやスターバックスなど優待店利用で最大20倍、ポイント還元率は最大10%にアップするのがJCBゴールドの魅(※1)。

また、ゴールドカードとしては珍しく最短5分(※2)でのデジタルカード発行に対応し、リアルカードはセキュリティ性の高い完全ナンバーレスカードも選択可能です。

プライオリティ・パスが付帯し、JCBプレミアムステイプランなどを利用できる「JCBゴールド ザ・プレミア」への招待も可能なので、ハイステータスカードをお求めの方におすすめします(※3)。

(※2)モバ即入会条件

【1】9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い)

【2】顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

(※3)JCBゴールド ザ・プレミアの招待条件

・2年間連続で100万円(税込)以上ご利用の方

集計期間:2022年12月16日(金)~2023年12月15日(金)、2023年12月16日(土)~2024年12月15日(日)

または(2)1年間で200万円(税込)以上ご利用の方集計期間:2023年12月16日(土)~2024年12月15日(日)

実際にJCBゴールドを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

JCBプラチナ|プライオリティ・パスが無料

- 総合評価

- 口コミ件数 : 5件

- 24時間・365日利用可能な「プラチナ・コンシェルジュデスク」

- 国内の厳選したレストランで1名様が無料に「グルメ・ベネフィット」

- 世界の空港ラウンジが利用可能「プライオリティ・パス」

- JCBゴールドの特典やサービス、保険内容をグレードアップ

- グルメ・ベネフィットやJCBスター・ダイニングby OMAKASEなど高級グルメ好きに向けたサービスが充実

- JCBプレミアムステイ・プランなど旅行や出張に役立つサービス付き

- プラチナ・コンシェルジュデスク、デジタルコンシェルジュを利用可能

JCBプラチナはJCBのプロパープラチナカードです。

JCBゴールドの特典・保険がさらにグレードアップし、「グルメ・ベネフィット」や「海外ラグジュアリー・ホテル・プラン」などが使えます。

ユニバーサル・スタジオ・ジャパンのJCBラウンジやパートナーラウンジが利用できるのもJCBプラチナ独自のサービスです。

もちろんコンシェルジュサービスやプライオリティ・パスなど、プラチナカードならではの特典も目白押し。

プラチナカードとしては珍しく最短5分でのデジタルカード発行に対応し、カードの現物は完全ナンバーレスデザインを選択可能でセキュリティ面でも安心です。

実際にJCBプラチナを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

Visaの特徴やメリット・デメリット

Visaブランドならではの特徴やメリット・デメリットは次のとおり。

- 世界シェア率No.1で国内外問わず使いやすい

- 旅行や出張がお得・便利になる優待特典が多い

- オリンピックチケットの決済や会場利用ができる

- プロパーカードがない

- Apple Payに一部非対応のカードがある

それぞれ解説します。

専門家からのコメント

Visaは世界最大規模のカード会社(国際ブランド)で、会員数は46億人以上、加盟店舗数もおおよそ1億5500万店もあります。

その結果、世界シェア率と日本シェア率ともにNO.1を誇るまでになっています。

そんなVisaですから海外旅行でも使えるし、1枚に絞りたい時でも最後まで候補として残る人気の高いカードといえます。

デメリットとしてはプロパーカードがないことでしょう。

★★当サイト人気No.1のVISAカードはコレ★★

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

世界シェア率No.1で国内外問わず使いやすい

Visaは会員数(カード発行枚数)・世界シェア率・日本シェア率がそれぞれ1位の最もポピュラーな国際ブランドとして世界中どこでも大体の店舗・サービスで決済利用可能です。

アメリカ発祥のため、海外では特にアメリカでの利用に強いとされていますが、国際ブランドの中でもトップクラス加盟店舗数を誇るため、ヨーロッパやアジアなど地域を問わず使えます。

したがって、海外へ行く機会が多い方にはもちろん、初めてクレジットカードを作る方に最適なのがVisaです。

また「クレジットカードを複数持っていて1枚に絞りたい」という方にもVisaブランドのカードを残すことをおすすめします。

旅行や出張がお得・便利になる優待特典が多い

旅行や出張の際に利用できる便利な特典が多く、トータルの旅費が安く済む点もVisaカードのメリットといえます。

ホテル予約特典の例を挙げると、次のとおり。

| ホテル予約特典例 | 内容 |

|---|---|

| アゴダ特別優待 |

VISAカード決済で最大8%OFF |

| IHG® ホテルズ&リゾーツ特別優待 |

・東南アジア、韓国、日本、オーストラリア、ニュージーランド、南太平洋諸島での滞在が15%OFF ・東南アジアと韓国のIHG® ホテルズ&リゾーツでの食事代20%OFF |

| エクスペディア特別優待 |

・国内外ホテル宿泊料金が8%OFF ・国内外航空券+ホテル料金が2,500円OFF(※1) |

| Booking.com特別優待 |

Booking.comの利用で宿泊予約最大10%ポイントバック |

| ホテルズドットコム特別優待 |

・国内外ホテル予約で4%OFF&リワードスタンプが貯まる ・リワードスタンプを貯めない場合は8%OFF |

(※2)VISAカードでの予約が必要

(※3)リワードスタンプ:10泊貯めると1泊ボーナス

上記に加え、次のような空港宅配サービスや海外Wi-Fiレンタルの特典も受けられます。

- JALABC空港宅配サービス特別優待:15%OFF

- 海外Wi-Fiレンタル優待:全プラン3%OFF(特別キャンペーン期間中は5%OFF)

またゴールドランク以上のカードをお持ちの場合は、VISAの空港ラウンジを無料で利用可能です。

- セブン-イレブンやガストなど対象店舗でのスマホタッチ決済で還元率最大7%、その他プログラムと組み合わせて最大20%(※1)

- 最短10秒でアプリ上にデジタルカード番号発行(※2)

- ユニバーサル・スタジオ・ジャパンでのタッチ決済は最大7%還元

- 完全ナンバーレスカード

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

⇒三井住友カード(NL)の特徴やメリットについてもっと詳しく!

(※1)対象のコンビニ・飲食店でのご利用の際、通常のポイントに加え下記を3点を組み合わせると最大20%ポイント還元・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うと、利用金額200円(税込)につき通常ポイントを含め7%

・家族ポイント最大+5%

・Vポイントアッププログラム最大+8%

(※2)即時発行とならない場合があります

オリンピックチケットの決済や会場利用ができる

VISAは1986年以来オリンピックで唯一の国際ブランドとして決済サービスを提供している国際ブランドです。

チケットの取得や会場での支払いなど、オリンピック関連のクレジットカード決済ができるのはVISAだけなので、観戦予定がある方はVISAカードを作っておくとよいでしょう。

プロパーカードがない

VISAカードにはプロパーカードがありません。

ただし提携カードが多く、自分にあったクレジットカードを選ぶことができます。

専門家からのコメント

1958年に誕生して、たちまちのうちに国際ブランドのリーダーにまで駆け上がったVisaですが、そのVisaにもひとつだけデメリットがありました。それはプロパーカードがないことです。

Visaの場合は、どのカードも、三井住友カード、三菱UFJカードなど他のカード会社が発行した提携カードとなっています。

Visaが自社で発行するVisaゴールド、Visaプラチナ、Visaブラックといった高級カードはみたことがありません(現在は少しずつ出ているようですが今でも主流ではありません)。

しかし、逆に考えると、こうした中立的な立場にあったからこそ、世界で急速に提携カードを広めることができたといえるでしょう。

一方で、JCBにはプロパーカードがいくつもあります。JCBゴールド、JCBプラチナ、JCBザクラスとステータスに応じてランク付けする方法をとって積極的に展開していますが、これはJCBだからできることで、Visa自らこれをやると、ラインナップにばかり気が行って他社との提携に支障が出ると考えている様子です。

プロパーカードというのは、カード会社の背骨のようなもので、関わっているうちに提携他社への思いやり(柔軟性)が薄くなってしまうのかもしれません。

だから、Visaは提携作りの邪魔になるプロパーカードには関心を示さないのだと思います(あくまで私見ですが)。この辺にVisaの矜持があるように見えます。それが同時に業績の急成長の秘密でもあるように思えます。

Apple Payに一部非対応のカードがある

Apple Payに一部対応していないカードがある点がVISAカードのデメリットです。

- KIPS VISAカード

- KIPSコモンズVISAカード

- ツーリストKIPSカード

Apple Payに完全対応していなVISAカードでは、Suicaへの直接チャージやオンライン・アプリでの支払いなど一部の機能が利用できないため、カード発行前に確認しておくとよいでしょう。

ただし、上記のとおりApple Payに一部非対応のVISAカードはマイナーなものが多いです。

当記事で紹介しているVISAブランドのカードはいずれもApple Pay完全対応なのでご安心ください。

JCBの特徴やメリット・デメリット

JCBブランドならではの特徴やメリット・デメリットは次のとおり。

- 国内での加盟店舗数が多くポイント優待や割引サービスが豊富

- 加盟店でのネットショッピングでポイントアップ

- 海外ではハワイやアジアで加盟店が増えている

- カードによって有名テーマパークの特典が受けられる

- ステータス性の高いプロパーカードが存在する

- 加盟店舗数がVisaの半数以下で海外利用に弱い

それぞれ解説します。

★★当サイト人気No.1のJCBカードはコレ★★

専門家からのコメント

日本国内での使い勝手はVisaと変わりませんが、加盟店舗数や会員数、シェア率が劣るため、海外ではJCBカードが使えない場合があります。

しかし、JCBが日本発の国際ブランドであるため有力な店舗が加盟店に数多く集まり、多彩なポイント優待や割引サービスを展開しています。

代表的なのが国内の多くの店舗とサービスが加盟する「JCBオリジナルSeriesパートナー」。対象店舗でJCBブランドのクレジットカードを使うとポイントアップになり、その倍率はスターバックス10〜21倍と大きなものなので、皆がこの優待には強い関心を寄せています。

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

国内での加盟店舗数が多くポイント優待や割引サービスが豊富

JCBは日本国内で唯一の国際ブランドです。

国内多くの店舗・サービスが「JCB original seriesパートナー」に加盟しており、対象店舗でJCBブランドのクレジットカードを使うとポイントアップします(※1)。

- スターバックス:10〜21倍(※2)

- タクシーアプリ『GO』、『S.RIDE』:10倍

- ポプラ:5倍

- 高島屋:3倍

- セブン-イレブン:3〜4倍(※3)

(※2)スターバックス カードへのオンライン入金・オートチャージのみ。プレミアム会員は20倍。非会員は10倍。JCB CARD W、JCB CARD W plus L、JCB CARD ONE会員は21倍

(※3)通常3倍。4倍はJCB CARD W、JCB CARD W plus L、JCB CARD ONE限定

そのほかにも次のようなサービスが用意されているのがJCBブランドのメリットです。

- 旅行の手配や現地サポートに役立つトラベルサービス

- イベント・コンサートなどのチケットを会員価格で購入できる「チケットJCB」

JCBカード S限定の優待サービス「クラブオフ」では、国内外20万ヶ所で利用金額が最大80%オフになります。

- 上島珈琲店

- ビックエコー

- ビックカメラ

- JINS

- コスモ石油

- オリックスレンタカー

- TOHOシネマズ

- 横浜・八景島シーパラダイス

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料

- 国内外で使える!充実の割引・サービス

- パートナー店で利用するとポイント最大20倍アップ

- 年会費永年無料でスマートフォン保険付帯

- 限定の優待サービス「クラブオフ」を利用できる

- Amazon利用でポイント3倍(※1)

- スターバックスカードへのチャージ、eGift購入でポイント最大20倍(※2)

(※2)事前のポイントアップ登録が必要。Starbucks eGiftの購入は20倍、スターバックス カードへのオンライン入金・オートチャージは10倍

加盟店でのネットショッピングでポイントアップ

「JCB original seriesパートナー」にはオンラインショップも加盟しており、「OkiDokiランド」経由のネットショッピングでポイントアップ特典が受けられるのもJCBブランドのメリットです(※1)。

- Amazon:2〜4倍(※2)

- Amazonふるさと納税:2倍

- メルカリ:2倍

- 成城石井オンラインショップ:2倍

(※2)JCB CARD W、JCB CARD W plus L、JCB CARD ONE限定

海外ではハワイやアジアで加盟店が増えている

JCBはVISAやに比べると会員数(カード発行枚数)やシェア率、加盟店舗数が劣りますが、アジア圏やハワイなど、日本人から人気の高い国での加盟店舗数が増えています。

また、こうした国での旅行特典が豊富なのもJCBの強みです。

たとえば、ハワイ旅行でトロリーバスを利用する際、JCBカードを見せるだけで乗車賃が無料になります。

グアム・台湾・香港などでもさまざまな優待特典が受けられるため、お得に海外旅行を楽しみたい人にはおすすめです。

なお、海外旅行の際にはサービス窓口「JCB PLAZA」にて日本語でのサポートを受けられるのもJCBならではの魅力です。

一部主要都市には、JCB会員専用の「JCBプラザラウンジ」が設置されているため、対象のJCBカードを持っていれば無料で利用できます。

ステータス性の高いプロパーカードが存在する

Visaと異なり、JCBにはゴールドやプラチナなど、ステータスの高いプロパーカードが存在するため、カードのランクやサービスの内容・質にこだわる人におすすめです。

一般的にクレジットカードはランクが高ければ高いほど付帯保険やサービスの内容がグレードアップします。

JCBの場合、プロパーカードを年間で一定額以上利用すると「JCB STAR MEMBERS」に自動で入会でき、ポイントアップやキャンペーン時の抽選口数アップなどの特典を得られるのもメリットです。

ランクアップするごとにポイントが貯まりやすくなるため、ポイントを重視する人は活用するとよいでしょう。

加盟店舗数がVisaの半数以下で海外利用に弱い

JCBのデメリットとしてはVisaに比べると世界加盟店舗数が少なく、海外利用や海外サイトでの決済利用がしづらい点が挙げられます。

ただし、JCBはアメリカの国際ブランドであるDiscoverと提携しているため、利用できる店舗は増えつつあります。

実際に当サイトへ寄せられた口コミでも、「意外と海外でも使える」との評価でした。

海外ではVISAの方が使いやすいイメージがあったが、旅行先のニューヨークではJCBゴールドカードは意外と使える店が多く、どこでも使いやすく、海外でもポイントが貯まりやすいクレジットカードであると感じた。

またJCBは前述のとおり、アジア圏やハワイなど日本人に人気の海外旅行先では加盟店舗数が多く、独自の特典が用意されているメリットもあります。

専門家からのコメント

JCBとVisaを比較していると、数字的にはVisaにやられっぱなしで、負けてばかりという気持ちになりますが、よくよく考えると日本のカードシーンは、JCBという日本生まれの国際ブランドがいて、奮闘してくれたから今のような面白い展開になっているのだと思います。

とくに最近のインバウンド主流の中で、日本的な情緒をどう生かすかといった時に京都駅に観光ラウンジを作って多くの人を受け入れるといったことがすぐにできるのはJCBの長い経験があるからです。

JCBがいなかったら、Visaののっぺらとした世界標準のサービスばかりがのさばって窮屈なカード社会になったと思います。

ある意味、JCBが抑止力になっているといえるのです。

VisaとJCBの選び方

クレジットカードを作る際にVisaかJCBのどちらを選ぶか悩む際は次の基準で判断をしましょう。

- 初めてクレジットカードを作るならVisaを選ぶ

- メインで利用する場所が国内ならJCBを選ぶ

- 特典・サービスの違いで選ぶ

それぞれ解説します。

初めてクレジットカードを作るならVisaを選ぶ

おすすめの国際ブランドは、クレジットカードをすでに所持している場合と、新規発行する場合で異なります。

初めてカードを作る場合は、国内外ともに加盟店舗数の多いVisaがよいでしょう。

Visaブランドであればほとんどのお店・サービスで利用できるため、どこに行っても不便に感じることが少ないからです。

すでにVisaを持っている人は、2枚目以降にJCBブランドを選んでもよいでしょう。

JCBはVisaとに比べると海外利用において不便な場合がありますが、国内ではポイントアップしたり割引優待が使える加盟店が多く、Visaで決済するよりお得になる場合があるためです。

メインで利用する場所が国内ならJCBを選ぶ

国際ブランドを選ぶ際は、利用する主な場所が国内か海外かによって比較するのも重要です。

国内での利用がメイン方には、国内加盟店舗数が多くポイントアップ特典や優待サービスが豊富なJCBがおすすめ。

一方、海外サイトでのオンラインショッピングの頻度が高い方や、海外旅行・出張での利用がメインになる方の場合は、海外でも加盟店が多いVisaを選ぶと便利です。

特典・サービスの違いで選ぶ

国際ブランドを選ぶ際は、特典・サービスが自分に合うものかチェックしておきましょう。

せっかくお得・便利な特典やサービスが付帯していても、活用できないなら無駄になるためです。

以下に、VisaとJCBの独自サービス・特典の一例を挙げました。

| 国際ブランド | Visa | JCB |

| 独自サービス・特典の例 |

・オリンピックチケット購入ができる ・国内外ホテルの宿泊料金割引 ・海外Wi-Fiレンタル優待 |

・ポイントアップする国内加盟店が多い ・ハワイのトロリーバス無料 ・有名テーマパーク関連サービスあり |

自分にとって魅力的なサービス・特典がある国際ブランドを選びましょう。

VisaとJCBで迷ったら2枚持ちがおすすめ

VisaとJCBでどちらにするか迷った場合は、2枚持ちするのがおすすめです。

それぞれのブランドを持っておくことで、次のようなメリットがあります。

- 使えるお店の幅が広がる

→海外旅行先などでJCBが使えない場合でも、Visaがあれば安心。国内特典はJCB、決済汎用性はVisaで補完できる - キャンペーンやポイントの取りこぼしが減る

→ブランドごとに異なる優待やキャンペーンに参加できるため、お得度アップ

またクレジットカードの複数枚持ちは、カードの紛失や磁気不良などの際にも役立ちます。

一般社団法人日本クレジット協会の調査では、クレジットカードの平均保有枚数が3枚、平均携帯枚数が2枚であると発表されているため、VisaとJCBの併せ持ちも検討してみてください。

当サイトがおすすめする最強の組み合わせはJCB CARD Wと三井住友カード(NL)の2枚持ちです。

| カード名 | JCB CARD W | 三井住友カード(NL) |

| 国際ブランド | JCB | Visa |

| 年会費 | 永年無料 | 永年無料 |

| ポイント還元率 | 1 〜 10.5%(※1) | 0.5〜7%(※2) |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) | 海外:最高2,000万円(利用付帯) |

| ショッピング保険 | ショッピングガード保険(海外のみ、最高100万円) | - |

| その他の保険 | - |

「選べる無料保険」にてスマホ安心プラン(動産総合保険)や弁護士安心プラン(弁護士保険)などへ切り替え可能 |

- 加盟店舗数の少ないJCBブランドの難点を世界シェア率No.1のVISAブランドがカバーする

- コンビニや飲食チェーン、大手通販サイトなど普段使いしやすいお店でのポイントアップ特典が多い

- いずれも年会費永年無料でETCカード・家族カードの発行手数料・年会費も無料

- 海外旅行傷害保険と海外ショッピングガード保険が付帯、さらに無料保険が選べる

よりおすすめなのは、三井住友カード(NL)をゴールドカードにアップグレードすること。

三井住友カード ゴールド(NL)には最高2,000万円の国内旅行傷害保険が利用付帯し、空港ラウンジサービスを利用できます。

さらに国内・海外利用を問わず最高300万円のショッピング保険も付帯し、万が一に備えられます。

年会費は初年度無料、翌年度以降の年会費は年間100万円の利用で永年無料です。

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレス、即時発行(※)

そのほかにおすすめのクレジットカードの組み合わせについては以下の記事を参考にしてください。

VisaとJCBの違いに関するよくある質問

JCBとVisaの違いに関するよくある質問にお答えします。

- 国際ブランドとは何ですか?

- クレジットカードのプロパーカードとは?

- VisaとJCBは何が違う?

- JCBとVisaはどっちがおすすめ?

- VisaとJCBは使える場所に差がある?

- JCBが使えないお店はどんなところですか?

- 国内ではVisaとJCBどっちが使いやすい?

- 海外ではVisaとJCBどっちが使いやすい?

- VisaとJCBは審査難易度に違いはある?

- VisaとJCBのタッチ決済に違いはありますか?

- スマホ決済や電子マネーで違いはありますか?

- 初めてのクレジットカードはVisaとJCBどちらがおすすめ?

- JCBとVisaを2枚持ちするメリットはありますか?

- Visa・JCB・Mastercardはどれがいい?違いは?

似たような疑問をお持ちの方は参考にしてください。

国際ブランドとは何ですか?

クレジットカードの国際ブランドとは、VisaやJCBのように、決済ネットワークの提供や加盟店との接続を担っている企業のことです。

クレジットカードでの支払いがスムーズに行われるのは、この国際ブランドがお店・カード会社・銀行などの間をつなぐ「決済の仕組み」を提供しているため。

また、世界中で使える店舗の数や対応している地域の広さも国際ブランドごとに異なります。

よくある勘違いとして、VisaやJCBがカードを発行していると思われがちですが、実際の審査や発行はクレジットカードの発行会社(例:楽天カード、三井住友カードなど)がおこなっています。

専門家からのコメント

国際ブランドというのは決済ネットワークの提供や加盟店との接続を担っている特別なカード会社のことで、クレジットカードでの支払いがスムーズに行われるのは、この国際ブランドが店舗、カード会社、銀行などの間をつなぐ「決済の仕組み」を提供しているためです。

また、世界で使える店舗の数や対応している地域の広さも地域の広さも国際ブランドごとに異なります。

よくある勘違いとして、VisaやJCBがカードを発行していると思われがちですが、実際の審査や発行はクレジットカードの発行会社(これをイシュアーと呼び、楽天カード、三井住友カードなどが含まれます)がおこなっています。

国際ブランドには、Visa、JCBをはじめ、Mastercard、アメリカンエキスプレス、ダイナースクラブ、銀聯カードなどがあります。

クレジットカードのプロパーカードとは?

プロパーカードとは、国際ブランド自身が直接発行するクレジットカードのことです。

JCBには自社発行のプロパーカード(JCB CARD Wなど)がありますが、Visaは三井住友カードなどの提携会社が発行しており、自社での発行はしていません。

VisaとJCBは何が違う?

主な違いは「使える店舗の数」と「提供している特典の内容」です。

Visaは世界シェアNo.1で、国内外問わず利便性が高いのがメリット。

JCBは日本国内でのポイントアップ特典や優待・サービスが豊富で、有名テーマパーク特典などがあるのが特徴です。

⇒おすすめのVisaカードを比較する!

⇒おすすめのJCBカードを比較する!

より詳しい比較はこちら▶︎▶︎VisaとJCBの違いを徹底比較

JCBとVisaはどっちがおすすめ?

国内中心の利用や特典・優待を重視するならJCB、海外旅行や海外通販を頻繁に利用するならVisaがおすすめ。

用途によって選ぶのがポイントです。

⇒おすすめのVisaカードを比較する!

⇒おすすめのJCBカードを比較する!

VisaとJCBは使える場所に差がある?

はい、あります。

Visaは世界シェアNo.1で加盟店数が非常に多く、ほとんどの国や地域で使えます。

一方、JCBは日本国内では使える場所が多いものの、海外では一部地域を除き使えないお店もあります。

JCBが使えないお店はどんなところですか?

主に海外の小規模店舗やローカルなショップでは、JCBが使えないことがあります。

北米やヨーロッパではVisaやMastercardに対応している店舗が多く、JCBは使えない場合があるため注意が必要です。

国内ではVisaとJCBどっちが使いやすい?

日本国内での利用であれば、JCBもVisaもほとんどの場所で問題なく使えます。

ただし一部の地方店舗や新興決済システムではVisaの方が対応範囲が広いケースもあります。

海外ではVisaとJCBどっちが使いやすい?

海外ではVisaの方が圧倒的に使いやすいです。

Visaはほぼ全世界で利用できるのに対し、JCBはハワイやアジアの一部地域を除いて利用できる店舗が限られます。

⇒おすすめのVisaカードを比較する!

VisaとJCBは審査難易度に違いはある?

国際ブランドによる審査は行われないため、VisaとJCBに直接的な審査難易度の差はありません。

審査はカードを発行する会社によって異なります。

VisaとJCBのタッチ決済に違いはありますか?

どちらも非接触IC(NFC)に対応しており、大きな違いはありません。

ただし、Visaの方が国内外でタッチ決済に対応している店舗数が多く、使える場所が広い傾向があります。

スマホ決済や電子マネーで違いはありますか?

どちらのブランドもApple PayやGoogle Payに対応していますが、発行会社やカードの種類によっては一部非対応の場合もあります。

Visaの方が汎用性はやや高い傾向です。

初めてのクレジットカードはVisaとJCBどちらがおすすめ?

海外でも使いやすく、対応店舗数が多いVisaがおすすめです。

ただし、国内利用メインでポイントや特典を重視したい方はJCBも選択肢になります。

⇒おすすめのVisaカードを比較する!

⇒おすすめのJCBカードを比較する!

JCBとVisaを2枚持ちするメリットはありますか?

はい、あります。

2枚持ちすることで、利用できる店舗が広がり、ブランドごとの優待やポイント制度を最大限活用できます。特に海外旅行や出張がある方にはおすすめです。

Visa・JCB・Mastercardはどれがいい?違いは?

Visaは海外対応力、JCBは国内特典、Mastercardはその中間といった特徴があります。

頻繁に海外に行くならVisa、国内でポイントや優待を重視するならJCB、どちらもバランスよく使いたいならMastercardがおすすめです。

JCBとVisaの比較まとめ

本記事ではJCBとVisaの違いを始め、それぞれのおすすめクレジットカードについて紹介しました。

JCBとVisaはどちらも優れた国際ブランドですが、国内外での加盟店数の数や、サービスの充実度など、さまざまな面で違いがあり、一長一短であるといえます。

改めて下記にそれぞれの特徴をまとめてみました。

| 国際ブランド | メリット | デメリット |

|---|---|---|

| JCB |

・ポイントサービスが優秀 ・カードによって割引優待あり ・有名テーマパーク特典あり |

・海外普及率がイマイチ |

| Visa |

・加盟店数が世界トップクラス ・世界シェアNo.1 |

・プロパーカードがない |

海外旅行や出張によく行くのか、行先は海外の主要都市なのか、国内ではどのようなサービスを利用することが多いかといった要素によって、VisaかJCBが決定されるかと思います。

さらに、おすすめのクレジットカードはポイント還元率を重視するのか、上位カードを目指したいのか、発行会社の関連サービスに着目するのかによって変わってきます。

ゆえに、どのクレジットカードが合うかは人それぞれですので、ここまでで紹介したクレジットカードのなかから、自分の生活スタイルに合った1枚を選ぶのがよいでしょう。

【JCBのおすすめクレジットカード】

JCB CARD W

|

JCB CARD W plus L

|

JCBカード S

|

JCBゴールド

|

|

| 年会費 |

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 11,000円(税込)

|

| ポイント還元率 | 1 〜 10.5% | 1 〜 10.5% | 0.5 〜 10% | 0.5 〜 10% |

| 発行期間 | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | 1週間 |

【Visaのおすすめクレジットカード】

三井住友カード(NL)

|

イオンカードセレクト

|

三菱UFJカード

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 1% | 0.5 〜 20% | 0.5% |

| 発行期間 | 最短10秒(※) | 最短5分 | 最短翌営業日(Mastercard®・Visaのみ) | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

皆さんにとってベストなクレジットカードが見つかることを祈っております。

他の国際ブランドやおすすめカードも気になる方はこちら!

▶︎▶︎クレジットカードの選び方・おすすめ一覧

食品や雑貨商品などを扱うライター・編集を経て、マネ会を担当。クレジットカードのポイント還元や特典だけでなく、各カード会社の戦略やマーケティングにも興味あり。普段使っているクレジットカードはJALカードで、実家への帰省の際には、貯めたマイルを特典航空券に交換している。ヤフオクやヤフーショッピングで買い物をする際には、ヤフーカードも使用。体を動かすことが好きで、定期的にジムで筋トレ。機会あれば、山へハイキングに出かけ、帰りの温泉を楽しむ。