PR

PR

【比較】VisaとMastercard®はどっちがいい?違いやメリット、おすすめカードも紹介【2025年最新】

- VisaとMastercard®の大きな違いは日本でのシェア率

→Visaが圧倒的人気!しかし使い勝手には大差なし - Visaはアメリカ圏での利用に強く、旅行がお得になる特典・サービスが豊富

- Mastercard®はヨーロッパ圏での利用に強く、エンタメ・グルメ系サービスに特化

- どっちかで迷ったら2枚持ちがおすすめ

「VisaとMastercard®の違いは?結局どっちを選べばいいの?」

はじめてクレジットカードを作る方や、2枚目を検討している方にとって、よくある悩みのひとつです。

結論からいえば、VisaとMastercard®は国際ブランドの中でもトップのシェア率・加盟店舗数を誇るため、使い勝手に大きな差はありません。

この記事では、クレジットカード専門家の岩田昭男さん監修のもと、VisaとMastercard®の違いや選び方、おすすめのクレジットカードを解説。

2枚持ちするメリットや、国内利用がより便利・お得になるJCBブランドとの併用までご紹介します。

月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動するが、メインはクレジットカード&デビットカード、電子マネーなど。年に4回ほどクレジット&電子マネーのムックを出版しており、70冊以上を監修。30年間に渡って業界の定点観測をしており、最新情報にも詳しい。とくにSuicaは2001年のサービス・スタート以来の愛好者で、通勤から買い物まで活用している。主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)など。ウェブは「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。早稲田大学第一文学部卒業。同大学院修士課程修了。

【VisaとMastercard®どっちも選べる!当サイト人気No.1カード】

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレスで安心安全!

- セブン-イレブンやガストなど対象店舗でのスマホタッチ決済やモバイルオーダーで還元率7.0%(※)

- 最短10秒で審査通過後デジタルカード番号発行(※)

- 完全ナンバーレスカードで情報漏洩リスクを抑える

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

⇒その他のVisa・Mastercard®が選べるおすすめカードを今すぐチェック!

- VisaとMastercard®はどっちがいい?30秒でわかる初心者向けチャート

- VisaとMastercard®の違いを比較表でチェック

-

【2025年最新】VisaとMastercard®のおすすめクレジットカード11選と口コミ

- 三井住友カード(NL)|セブン-イレブンやガストなどで最大20%還元

- 【Visaのみ】エポスカード|即日発行・即日受け取り可能

- イオンカードセレクト|イオングループ利用で割引・ポイントアップ

- 【Mastercard®のみ】VIASOカード|携帯・ネット代、ETC料金の支払いでポイント2倍

- 【Visaのみ】Oliveフレキシブルペイ|選べる無料特典が魅力

- 楽天カードは楽天市場で常に還元率3.0%

- 【Mastercard®のみ】ACマスターカード|他社カードの審査に落ちた人でも発行できる可能性あり

- 三菱UFJカード|各種条件達成でおトクにポイントが還元される

- ライフカード|誕生月にポイント3倍

- リクルートカード|いつでもポイント還元率1.2%

- PayPayカード|PayPay・ソフトバンクユーザー向けの高還元カード

- Visaブランドならではの特徴やメリット・デメリット

- Mastercard®ブランドならでは特徴やメリット・デメリット

- VisaとMastercard®の選び方|どっちを選ぶか迷った時の判断基準は?

- VisaとMastercard®で迷ったら2枚持ちがおすすめ

- 国内利用ならJCBブランドとの併せ持ちでよりお得に!

- JCBブランドならではの特徴やメリット・デメリット

-

VisaとMastercard®の違いに関するよくある質問

- クレジットカードの国際ブランドって?

- プロパーカードと提携カードの違いは?

- 決済カードブランドとT&Eカードブランドの違いは?

- VisaとMastercard®の違いを一言でいうと?

- VisaとMastercardはどっちが使える?

- 海外ではVisaとMastercard®どっちが便利ですか?

- タッチ決済はVISAとMastercard®のどっちがいい?違いは?

- VisaとMastercard®の還元率の違いは?

- VisaとMastercard®のセキュリティの違いは?

- VisaとMastercard®を両方持つのは?2枚持ちのメリットは?

- JCB・Visa・Mastercard®はどれがいい?

- VisaとMastercard®の違い比較まとめ

VisaとMastercard®はどっちがいい?30秒でわかる初心者向けチャート

3つの質問にYes/Noで答えるだけで、VisaとMastercard®どちらがあなたにおすすめかが簡単にわかります。

さっそくチェックしてみましょう。

- Yes:Visaがおすすめ!

→世界で最も使われているシェアNo.1ブランド。迷ったらこれでOK - No:次の質問へ

- Yes:Mastercard®がおすすめ!

→コストコで使えるのはマスターだけ - No:次の質問へ

⇒Mastercard®が選べるおすすめクレジットカードを今すぐチェック!

- Yes:Mastercard®がおすすめ!

→高級レストランのコース1名分無料などマスター限定の特典あり - No:Visaがおすすめ!

→シンプルに幅広いお店・海外でも安心して使いたいならVisaが無難

⇒Visa・Mastercard®が選べるおすすめのクレジットカードを今すぐチェック!

専門家からのコメント

初めてクレジットカードを持つならVisaがおすすめです。Visaは世界で最も使われていますから、世界中どこに行っても大体使うことができて安心します。

一方、グルメやエンタメ系の特典に魅力を感じるなら、Mastercard®がおすすめです。高級レストランのコース1名分無料になる特典もあって、リッチな気分に浸れます。

VisaとMastercard®の違いを比較表でチェック

- VisaとMastercard®には大きな違いはない

- どちらかというとVisaのほうが使える国・店・サービスが多い

- アンケート結果によると、人気が高いのはVisa

- Visaはアメリカ圏、Mastercard®はヨーロッパ圏での利用に強い

「VisaとMastercard®はどっちがいいの?」と悩む方に向け、スペックの違いを一覧表にまとめました。

| ロゴ |

|

|

| 国際ブランド名 | Visa(ビザ) | Mastercard®(マスターカード) |

| 世界加盟店舗数 | 約1億5,500万店(※1) | 約1億5,500万店(※1) |

| 世界シェア率 |

世界1位(約40%)(※2) |

世界2位(約24%)(※2) |

| 国内シェア率 | 日本1位(55.0%)(※3) |

日本3位(12.0%)(※3) |

| 発祥国 | アメリカ | アメリカ |

| シェアの多いエリア | アメリカ圏 | ヨーロッパ圏 |

| プロパーカード | ✕ | ✕ |

| タッチ決済 | VISAタッチ決済 | Mastercard®コンタクトレス |

| 本人認証サービス(3Dセキュア) | Visa Secure |

Mastercard® ID Check |

|

海外キャッシング対応 |

○ | ○ |

| 特徴・サービス |

・世界シェア率No.1 ・旅行や出張がお得かつ便利になる優待特典が多い ・オリンピックのチケット購入、会場利用が可能 |

・VISAに次ぐシェア率 ・グルメやエンタメ関連の特典が豊富 ・コストコで使える唯一の国際ブランド |

| 主な特典・優待 |

・エクスペディア特別優待 ・アゴダ特別優待 ・Booking.com特別優待 ・eラーニング特別優待 |

・Priceless Cities(プライスレス・シティ) ・MastercardTaste of Premium®ダイニング by 招待日和 |

| こんな人におすすめ |

クレジットカードをはじめて作る アメリカへの旅行・出張が多い |

コストコユーザー 外食・エンタメが好き ヨーロッパへの旅行・出張が多い |

(※2)2024年9月現在。Visa「Visa Fact Sheet」

(※3)参考:Add Proposal Title Here (Initial Caps, Arial, 28pt)

VisaとMastercard®はどちらもシェア率・加盟店舗数が多い国際ブランドです。

世界シェア・加盟店数・会員数などはVisaが優位ですが、どちらも約1億5,500万店舗以上で利用可能とされており、使える場所自体には大きな差はありません。

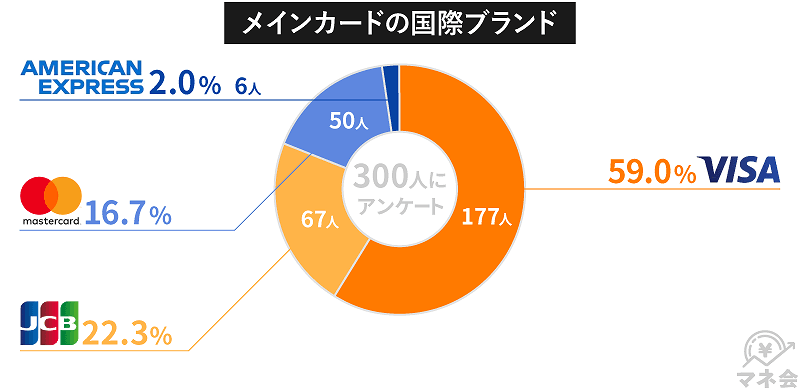

ただし国内人気はVisaが圧倒的で、当サイトで実施したアンケートは、Visaを選んだ人が59.0%と半数以上にのぼります。

VisaとMastercard®は、どちらもカードブランドとして独自の特典や優待サービスを提供していますが、内容には違いがあります。

たとえばVisa会員限定の空港サービスや、オリンピックチケットの先行購入など、グローバルなイベントや移動に関する特典が多く用意されています。

一方、Mastercard®は、グルメ・エンタメ関連の特典が豊富です。

高級レストランで1名分無料になる「Taste of Premium」や、「Priceless Cities」といった体験型のサービスは、Mastercard®ならではの強みといえます。

「どちらが優れている」というより、自分のライフスタイルに合わせて選ぶのがポイント。

旅行やビジネス用途ならVisa、グルメやレジャー重視ならMastercard®といった選び方がおすすめです。

⇒Visa・Mastercard®が選べるすすめのクレカを今すぐチェック!

専門家からのコメント

VisaとMastercard®の二つは、常にトップを競い合っています。

加盟店舗数ではお互いに1億5500万店と言い張っていましたが結局Visaが1位、Mastercard®が2位となりました。国内外のシェア率でも、Visaが1位でMastercard®が2位でした。両者の差はそれほど大きくはありません。

ただ、人気の加盟店を調べるとVisaが全産業を満遍なくカバーするのに対して、Mastercard®はエンタメ系とグルメに偏っているのが分かりました。

優等生のVisaと個性派のMastercard®という所です。

【2025年最新】VisaとMastercard®のおすすめクレジットカード11選と口コミ

VisaとMastercard®を選択できるクレジットカードのおすすめは次の7選です。

- 三井住友カード(NL):セブン-イレブンやガストなどで最大20%還元

- エポスカード:【Visaのみ】最短即日発行・受け取り可能

- イオンカードセレクト:イオングループ利用で割引・ポイントアップ

- VIASOカード:【Mastercard®のみ】携帯・ネット代、ETC料金の支払いでポイント2倍

- Oliveフレキシブルペイ:【Visaのみ】選べる無料特典付き

- 楽天カード:楽天市場で常に還元率3.0%

- ACマスターカード:【Mastercard®のみ】柔軟審査◎最短即日発行・受け取り可能

- 三菱UFJカード:各種条件達成でにポイントが還元される

- ライフカード:誕生月にポイント3倍

- リクルートカード:いつでもポイント還元率1.2%

- PayPayカード:PayPay・ソフトバンクユーザー向けの高還元カード

三井住友カード(NL)

|

エポスカード

|

イオンカードセレクト

|

VIASOカード

|

Oliveフレキシブルペイ

|

楽天カード

|

ACマスターカード

|

三菱UFJカード

|

ライフカード

|

リクルートカード

|

PayPayカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5% | 0.5 〜 1% | 0.5% | 0.5 〜 20% | 1 〜 3% | 0% | 0.5 〜 20% | 0.5 〜 1.5% | 1.2 〜 3.2% | 1 〜 5% |

| ETC年会費 | 550円(税込) | 無料 | 無料 | 無料 | 550円(税込) | 550円(税込) | - | 無料 | 1,100円(税込) | 無料 | 550円(税込) |

| 発行期間 | 最短10秒(※) | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短5分 | 最短翌営業日 | デビットモード:最短3営業日/クレジットモード:最短3営業日 | 7営業日程度 | 最短即日 | 最短翌営業日(※)Mastercard®とVisaのみ | 最短2営業日 | 最短即日 | 最短7分(申込み5分・審査2分)で手続き完了 |

| 付帯 サービス |

|||||||||||

| 電子 マネー |

|

|

|

|

|

|

|

|

|

|

- |

| 国際ブランド |

|

|

|

|

|

|

|

|

|

|

|

それぞれのカードについて、特徴やおすすめの理由、実際の利用者の口コミを紹介します。

三井住友カード(NL)|セブン-イレブンやガストなどで最大20%還元

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレスで安心安全!

- セブン-イレブンやガストなど対象店舗でのスマホタッチ決済やモバイルオーダーで還元率7.0%(※)

- 最短10秒で審査通過後デジタルカード番号発行(※1)

- 完全ナンバーレスカードで情報漏洩リスクを抑える

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

三井住友カード (NL)は年会費無料、最短10秒でのデジタルカード発行に対応するため、申し込んだその日のうちにスマホ決済やオンラインショッピングを利用可能です(※1)。

通常の還元率は0.5%ですが、対象のコンビニやチェーン店などでスマホのタッチ決済やモバイルオーダーを利用すれば、ポイント還元率が7.0にアップするのが強み(※)。

対象店舗の一例は次のとおりです。

| コンビニ |

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン |

|---|---|

| 飲食チェーン店 |

マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※かっぱ寿司 |

| カフェチェーン店 |

ドトールコーヒーショップ、エクセルシオール カフェ |

また、カードの表と裏にカード情報が記載されない完全ナンバーレスカード仕様で盗難・紛失時も情報漏洩のリスクを抑えます。

三井住友カード(NL)はVisaとMastercard®どっちがいい?2枚持ちはあり?

- どちらを選んでも機能や特典・サービスに違いはない

- Visaがおすすめの人:初めてクレカを作る、アメリカへ行く

- Mastercard®がおすすめの人:すでにVisaを持っている、コストコユーザー・ヨーロッパへ行く

三井住友カード(NL)はVisa・Mastercard®どちらを選んでも機能や特典に差がないため、自分に合ったブランドを選ぶのがおすすめです。

一部のカードでは、ブランドによって年会費やETCカードの発行手数料に違いがありますが、三井住友カード(NL)の場合はどちらを選んでも条件は同じ。

使い勝手や決済対応先の好みに応じて決めるとよいでしょう。

また三井住友カード(NL)は「デュアル発行」に対応しており、VisaとMastercard®の2枚持ちも可能です。

コストコ用にMastercard®を、その他の場面ではVisaを使うなど、シーンに応じた使い分けができます。

⇒三井住友カード(NL)の二枚持ち・デュアル発行のメリットについて詳しくはこちら

実際に三井住友カード(NL)を使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

【Visaのみ】エポスカード|即日発行・即日受け取り可能

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高3,000万円

- 即日発行&当日受け取りが可能

- 年4回開催されるマルイの「マルコとマルオの7日間」で10%割引

- 居酒屋やカラオケ、遊園地など全国10,000店で割引やポイントアップの特典が受けられる

- 観劇チケット優待あり

エポスカードは年会費無料。通常の還元率は0.5%と一般的な水準ですが、「マルイ」が年4回開催する「マルコとマルオの7日間」では期間中の買い物が何度でも10%割引になります。

ビッグエコーやカラオケ館では室料が30%オフ、イオンシネマ(※)やHUMAXシネマで500円割引など、全国10,000店以上の加盟店でポイントアップや割引の特典を受けられます。

またミュージカルや宝塚、歌舞伎などのチケット優待もあるため、エンタメ好きにおすすめです。

エポスカードは最短5分でのデジタルカード発行に対応するほか、カード現物の即日発行にも対応するため、WEB申し込み後にエポスカードセンターにて最短当日中にカードを受け取れます。

申し込んだその日の買い物からポイントをためたい、割引を受けたい場合には特におすすめします。

実際にエポスカードを使っている人の口コミ

イオンカードセレクト|イオングループ利用で割引・ポイントアップ

- 総合評価

- 口コミ件数 : 21件

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

- イオングループでの利用でポイント2倍

- イオンやマックスバリューの「お客様感謝デー」で5%割引

- イオン銀行のATM利用料金が24時間365日無料

イオンカードセレクトはクレジット機能のほかに「イオン銀行キャッシュカード」と「電子マネーWAON」の機能が1枚に集約されている年会費無料のカードです。

イオングループの対象店舗ではポイントがいつでも2倍になり、さらに毎月20日・30日に開催する「お客様感謝デー」では買い物代金が5%割引されます。

ただしイオン銀行口座を持っていなければ発行できない点にご注意ください。

「イオン銀行口座を持っていないけれど、イオンカードセレクトに魅力を感じる」という方には、イオンカード(WAON一体型)がおすすめ。

- 総合評価

- 口コミ件数 : 32件

- イオングループの対象店舗なら、WAON POINTがいつでも2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引(※)

- 基本的なスペックやポイントアッププログラムはイオンカードセレクトと同じ

- 「カード店頭受取りサービス」で申し込み当日に仮カードを受け取れる(※)

イオンカード(WAON一体型)は、クレジットカードと電子マネーWAONが一体となったカードです。

イオンカードセレクトと異なりイオン銀行口座なしで発行できるほか、「店頭受取りサービス」を利用することでオンライン申し込み後、最短30分で審査が完了し、当日中に仮カードを受け取れます。

仮カードがあれば、その日からイオングループでの支払いに利用できるため、「今日の買い物でポイントをためたい」「すぐに割引特典を使いたい」という方にとっては大きなメリットです。

イオンカードはVisaとMastercard®どっちがいい?

- どちらを選んでも機能や特典・サービスに違いはない

- Visaがおすすめの人:初めてクレカを作る、アメリカへ行く

- Mastercard®がおすすめの人:すでにVisaを持っている、コストコユーザー、ヨーロッパへ行く

イオンカードでは、VisaとMastercard®のどちらを選んでも基本的な特典やサービス内容に差はありません。

イオングループの優待内容やポイント還元、電子マネーWAONとの連携などは、国際ブランドにかかわらず共通して提供されているためです。

どちらのブランドでも、毎月20日・30日の「お客さま感謝デー」割引や、イオンシネマでの優待などは同じように受けられます。

日常利用においてブランドの違いによる不便さは特にありません。

迷った場合は、タッチ決済の対応状況や海外利用時の利便性(例:Mastercard®はコストコ対応、Visaはオリンピック関連決済)など、他ブランドとの2枚持ちを前提に選ぶのもおすすめです。

実際にイオンカードセレクトを使っている人の口コミ

【Mastercard®のみ】VIASOカード|携帯・ネット代、ETC料金の支払いでポイント2倍

- 総合評価

- 口コミ件数 : 7件

- 年会費無料!

- たまったポイントはオートキャッシュバック(※)!

- 海外旅行傷害保険が利用付帯

- 最短翌営業日発行

- 対象の携帯代やインターネット、ETC料金の支払いでポイント2倍(※1)

- たまったポイントは自動でキャッシュバック(※2)

VIASOカードは年会費無料で、たまったポイントが自動でキャッシュバックされるカードです(※2)。

基本の還元率は0.5%ですが、特定の携帯キャリアの料金やインターネット料金、ETCの利用料金の支払いで2倍にアップします(※1)。

「POINT名人.com」を経由した買い物でポイント最大+24倍になるのもVIASOカードの魅力。

カードは最短で翌営業日に発行されるため、急ぎの方にもおすすめです。

(※2)1,000円ごとに5ポイントで計算。たまったポイントは1ポイント1円でオートキャッシュバック(還元月にショッピング請求がある場合は自動的に差し引きされます)

実際にVIASOカードを使っている人の口コミ

【Visaのみ】Oliveフレキシブルペイ|選べる無料特典が魅力

- 総合評価

- 口コミ件数 : 件

- 年会費無料!(※永年無料は一般ランクのみ)

- 銀行口座、クレジット、保険・証券まで1つのアプリで管理可能!

- ナンバーレスデザインで安心!

- 「銀行×クレカ×決済」が1枚に集約されたオールインワン型金融サービス

- 三井住友銀行口座を持っていれば最短5分でデジタルカード発行

- セブン-イレブンやローソン、すき家など対象店舗でのスマホタッチ決済でポイント最大20%

- 毎月選べる無料特典あり

Oliveフレキシブルペイは次の機能が一体化した金融サービス「Olive」のクレジットカード機能です。

- 三井住友銀行キャッシュカード

- 三井住友クレジットカード(Oliveフレキシブルペイ)

- 三井住友銀行デビットカード

- Vポイントによるポイント払い

申し込むと、審査通過後に「Oliveフレキシブルペイ」カードが発行されます。

リアルカードの到着までには約1週間かかりますが、三井住友銀行口座を持っている方なら最短5分でデジタルカードが発行されるため(※)、申し込みの当日からスマホ決済やオンラインショッピングに使えます。

三井住友銀行ATMと三菱UFJ銀行の店舗外ATMの手数料が無料になるのがOliveのメリット。

そのほか選べる特典が用意されており、毎月次の4つからお好みのサービスを選択できます。

- 給与や年金の受け取り特典として200ポイントを付与

- コンビニATM手数料が1回無料になる

- Vポイントアッププログラムの還元率が+1.0%

- 銀行口座残高が10,000円以上の場合に100ポイントを付与

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

楽天カードは楽天市場で常に還元率3.0%

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

- 通常の還元率が1.0%でポイントがたまりやすい

- 楽天市場では常に3.0%還元、関連サービス利用でさらにポイントアップ

- 新規入会で10,000ポイント付与など豪華なキャンペーンを随時開催

- 楽天ペイでチャージ払い(楽天キャッシュ払い)をすると還元率最大1.5%

楽天カードは年会費無料で基本の還元率が1.0%と高く、コンビニやドラッグストア、飲食店でなど日々の決済利用でポイントがどんどんたまります。

さらに楽天市場は還元率がいつでも3倍以上になること、楽天モバイルや楽天証券といった関連サービスを利用している場合は最大16倍にアップ。

また、楽天カードを使って楽天キャッシュにチャージし、楽天ペイで「チャージ払い(楽天キャッシュ払い)」をおこなうと最大1.5%のポイントが還元されるなど、還元率の高さを重視する方におすすめです。

楽天カードはVisaとMastercard®どっちがいい?2枚持ちはあり?

- どちらを選んでも機能や特典・サービスに違いはない

- Visaがおすすめの人:初めてクレカを作る、アメリカへ行く

- Mastercard®がおすすめの人:すでにVisaを持っている、コストコユーザー、ヨーロッパへ行く

楽天カードは、VisaとMastercard®のどちらを選んでも基本的なサービスや特典に違いはありません。

一部のクレジットカードでは、ブランドごとに年会費やETCカード発行手数料が変わることもありますが、楽天カードは国際ブランドによる条件差がないためです。

Visa・Mastercard®のいずれを選んでも、年会費無料・楽天ポイント還元・楽天市場での優遇などのサービスは共通です。

そのため、カードの使い道やキャンペーンの相性、サブカードとの組み合わせなどを考慮して、好みのブランドを選ぶのがおすすめです。

また楽天カードは「楽天カードと楽天PINKカード」「楽天カードと楽天ゴールドカード」といった異なるカードとの2枚持ちができるため、VisaとMastercard®の組み合わせもできます。

⇒楽天カードの2枚持ちのメリットについて詳しくはこちら

実際に楽天カードを使っている人の口コミ

【Mastercard®のみ】ACマスターカード|他社カードの審査に落ちた人でも発行できる可能性あり

- 総合評価

- 口コミ件数 : 9件

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 毎月の利用金額から0.25%のキャッシュバックが自動で適用!

- 最短即日発行・即日受け取りが可能

- クレジット機能とローン機能が一体化

- その他のカードより審査難易度が低め

ACマスターカードは年会費無料。アコムならではの独自の審査基準を設けていることで、審査に不安がある方でも比較的申し込みがしやすいカードです。

Web申し込み後、自動契約機「むじんくん」で即日受け取りが可能なのでお急ぎの方にもおすすめ。

クレジット機能のほか、あらかじめローン機能が付帯しているため、カードを作ったその日にキャッシングしたい方にも向いています。

実際にACマスターカードを使っている人の口コミ

三菱UFJカード|各種条件達成でおトクにポイントが還元される

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料!

- 口座設定・MDCアプリ登録・対象店舗での利用等条件達成で還元率アップ!

- 24時間365日不正利用をモニタリング

- 「POINT名人.com」を経由した買い物でポイント最大+24倍

- 携帯代・電話料金など一部固定費の支払いでポイントアップ

- 高額キャッシュバック・ポイント付与など豪華なキャンペーンを定期開催

三菱UFJカードは年会費永年無料。

そのほか「POINT名人.com」経由のオンラインショッピングでは還元率が最大+24.0倍に。

さらに電気サービス「グローバルポイントでんき」に加入し、三菱UFJカードで支払うと電気料金の3.0%相当のポイントが還元されます。

また、新規入会特典としてショッピング利用金額合計額に応じたグローバルポイントがプレゼントされます。

最大10,000円相当の新規入会特典を受け取るためには、入会日から2ヶ月後末日までにショッピングで10万円以上利用し、MDCアプリにログインする必要があります(※)。

使い方次第でポイントをザクザクためられるカードです。

三菱UFJカードはVisaとMastercard®どっちがいい?

- どちらを選んでも機能や特典・サービスに違いはない

- Visaがおすすめの人:初めてクレカを作る、アメリカへ行く

- Mastercard®がおすすめの人:すでにVisaを持っている、コストコユーザー、ヨーロッパへ行く

三菱UFJカードの場合、VisaとMastercard®どちらを選んでも年会費やポイント還元などにブランド差はありません。

VisaとMastercard®の違いを比較した上で、より自分に合ったブランドを選択しましょう。

▼▼新規入会特典はこちら▼▼

ライフカード|誕生月にポイント3倍

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

- カード入会後1年間はポイント1.5倍、誕生月は3倍

- 年間の利用額に応じて還元率アップ

- 国内・海外旅行チケット割引、レンタカー割引あり

ライフカードは年会費無料で通常の還元率は0.5%ですが、入会初年度はポイント1.5倍、さらに誕生月は毎年ポイントが3倍になるお得なカードです。

ポイントアップする時期を狙って引っ越しや大型家具の購入など、高額な決済をすれば効率よくポイントをためられます。

「L-Mall(エルモール)」を経由したネットショッピングではポイントが最大25倍になるため、通販利用が多い方ならよりお得に感じられるでしょう。

さらに利用金額に応じてポイントのステージが上がるので、使えば使うほどに高還元を受けられます。

「リロの旅デスク」で国内・海外ツアー8%オフ、国内のレンタカー6社で割引が受けられるなどの得点もあるため、旅行好きの方にもおすすめです。

ライフカードはVisaとMastercard®どっちがいい?

- どちらを選んでも機能や特典・サービスに違いはない

- Visaがおすすめの人:初めてクレカを作る、アメリカへ行く

- Mastercard®がおすすめの人:すでにVisaを持っている、コストコユーザー、ヨーロッパへ行く

ライフカードの場合、VisaとMastercard®どちらのブランドを選んでも年会費やポイント還元などに違いはありません。

VisaとMastercard®の特徴を比較した上で、より自分に合ったブランドを選択しましょう。

実際にライフカードを使っている人の口コミ

リクルートカード|いつでもポイント還元率1.2%

- 総合評価

- 口コミ件数 : 件

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ホットペッパービューティー」などのリクルートサービスご利用分が最大3.2%

- いつでも還元率が1.2%と高水準

- ホットペッパーやじゃらんnetなど関連サービス利用で還元率最大4.2%

- 新規入会&条件達成でポイント付与・キャッシュバックなど魅力的なキャンペーン多数

リクルートカードは年会費無料で基本の還元率が1.2%と高いカードです。

さらにホットペッパービューティの予約と決済やじゃらんnetの利用で還元率が3.2%にアップ。

ホットペッパーグルメの利用と予約では通常のポイント還元に加え、人数×50ポイントが付与されます。

リクルートサービスをよく利用する方や、基本の還元率が高いカードをお探しの方におすすめです。

リクルートカードはVisaとMastercard®どっちがいい?

- 楽天Edyを使う人にはMastercard®がおすすめ

- 楽天Edyを使わない、1枚目のカードを作るならVisaがおすすめ

リクルートカードの場合、VisaとMastercard®で使い勝手に大きな差はありませんが、楽天Edyなど電子マネーへのチャージを重視する方はブランドの違いに注意が必要です。

Visaブランドでは楽天Edyへのチャージでポイントがつかない一方、Mastercard®では付与対象になる場合があります(※2025年6月時点)。

電子マネーやQRコード決済との併用を前提にする場合は、チャージ先の対応状況も確認して選ぶとよいでしょう。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

PayPayカード|PayPay・ソフトバンクユーザー向けの高還元カード

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

- いつでも還元率1.0%

- PayPayにチャージして決済すると還元率1.5%

- ソフトバンクやワイモバイルの利用者はYahoo!ショッピング利用でポイント還元率最大10.0%

PayPayカードは年会費無料で還元率がいつでも1.0%のカードです。

カードを使ってPayPayにチャージし、決済利用をすることで還元率は1.5%にアップします。

さらにソフトバンクやワイモバイルの利用者ならYahoo!ショッピング利用で還元率が最大10%にアップするのも魅力。

たまるポイントには有効期限がないため、使わずに失効してしまう恐れがないのもPayPayカードの強みです。

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

PayPayカードはVisaとMastercard®どっちがいい?

- 残高チャージ機能を使いたいならMastercard®がおすすめ

- 残高チャージ機能を使わない、1枚目のカードを作るならVisaがおすすめ

PayPayカードを選ぶなら、残高チャージ対応のあるMastercard®ブランドが便利です。

VisaとMastercard®でポイント還元や年会費の条件は変わりませんが、PayPay残高へのチャージはMastercard®ブランドに限定されているためです。

VisaではPayPay残高チャージができませんが、Mastercard®ならチャージ可能。PayPayを日常的に使っている方には、Mastercard®がおすすめです。

タッチ決済やApple Payなどの使い勝手にも大きな差はないため、PayPay経済圏での連携を重視して選ぶのがポイントです。

Visaブランドならではの特徴やメリット・デメリット

VISAカードならではの特徴やメリット、デメリットは以下のとおり。

- シェア率が高く特にアメリカでの利用に強い

- 旅行や出張がお得・便利になる優待特典が多い

- 国際ブランドのなかで唯一オリンピックチケットの決済や会場利用ができる

- プロパーカードがない

- 一部のカードはApple Payに非対応

専門家からのコメント

Visaブランドを持ち歩き利用している会員は世界で46億人以上にのぼります。世界シェア率と日本シェア率が共にNO.1ですし、加盟店舗数もおおよそ1億5500万店あるため、日本だけでなく、海外でもほとんどの店・サービスを利用できます。

まるでスーパースターのような国際ブランドといえます。

ここからはVISAカードの特徴・メリット、デメリットについて解説します。

シェア率が高く特にアメリカでの利用に強い

Visaは会員数(カード発行枚数)・世界シェア率・日本シェア率がそれぞれ1位の最もポピュラーな国際ブランドです。

アメリカ発祥のブランドのため、これまで海外では特にアメリカでの利用に強いとされてきました。

しかし現在では国際ブランドの中でもトップクラス加盟店舗数を誇るため、ヨーロッパやアジアなど世界中どこでも大体の店舗・サービスで使えます。

したがって、海外へ行く機会が多い方にはもちろん、初めてクレジットカードを作る方にも最適なのがVisaブランドです。

また「今クレジットカードを複数持っていて、1枚に絞りたい」という方にもVisaカードを残すことをおすすめします。

旅行や出張がお得・便利になる優待特典が多い

旅行や出張がお得・便利になる優待特典が多いのもVisaカードの強みです。

たとえば国内・海外の宿泊が8%OFFになる「エクスペディア特別優待」や「アゴダ特別優待」など、国内外問わず宿泊する機会が多い人にとってお得に感じられるサービスが充実しています。

以下の表に特典の内容をまとめました。

| 特典名 | 内容 |

|---|---|

| エクスペディア特別優待 |

・海外/国内ホテルの宿泊料金が8%OFF ・海外/国内航空券+ホテルの料金が2,500円OFF (※)5万円以上(税・手数料等抜)の利用の場合 |

| アゴダ特別優待 | ・Visaカード決済で国内/海外での宿泊が最大8%OFF |

| IHG®ホテルズ&リゾーツ特別優待 |

・東南アジア、韓国、日本、ミクロネシア、オーストリア、ニュージーランド、南太平洋諸島での宿泊が20%OFF ・東南アジアと韓国のIHG® ホテルズ&リゾーツでの食事が20%OFF |

| Klook旅行手配割引 |

・Visaのクレジットカードで海外レンタカーが10%OFF ・ ツアーも10%OFF |

| Booking.com特別優待 |

・Booking.comの利用で宿泊予約最大10%ポイントバック ・Visaカードで予約すると、宿泊後にポイントバックの特典を受け取れる |

| ホテルズドットコム特別優待 | ・国内/海外ホテル予約が8%OFF |

| JALABC空港宅配サービス 特別優待 | ・JALエービーシーの空港宅配サービス公示料金から15%OFF |

さらには次のような空港宅配サービスや海外Wi-Fiレンタルの特典も受けられるのもVisaブランドのメリットです。

- JALABC空港宅配サービス特別優待:15%OFF

- 海外Wi-Fiレンタル優待:全プラン3%OFF(特別キャンペーン期間中は5%OFF)

このように、旅行や出張の際に利用できる特典が多いため、トータルの旅費が安く済む点はVISAカードの大きなメリットといえるでしょう。

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレスで安心安全!

- セブン-イレブンやガストなど対象店舗でのスマホタッチ決済やモバイルオーダーで還元率7.0%(※)

- 最短10秒で審査通過後デジタルカード番号発行(※)

- 完全ナンバーレスカードで不正利用のリスクを抑える

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

オリンピックチケットの決済や会場利用ができる

Visaは、さまざまなイベントのスポンサー企業としての顔も持っていますが、特に有名なのが、1986年以来努めているオリンピックの公式スポンサー。

1986年以来ずっと、オリンピックで唯一の国際ブランドとして決済サービスを提供しています。

チケットの取得や会場での支払いなど、オリンピック関連のクレジットカード決済ができるのはVISAだけです。

プロパーカードがない

VISAカードにはプロパーカードがありません。

しかし提携カードの種類が多いため、自分にあったクレジットカードを選ぶことができます。

⇒プロパーカードと提携カードの違いはこちらで解説しています

一部のカードはApple Payに非対応

一部、Apple Payに対応していないカードがある点がVISAカードのデメリットです。

- KIPS VISAカード

- KIPSコモンズVISAカード

- ツーリストKIPSカード

Apple Payに完全対応していなVISAカードでは、Suicaへの直接チャージや、オンライン、アプリでの支払いなど一部の機能が利用できないため、カード発行前に確認しておきましょう。

ただし、上記のとおりApple Payに一部非対応のVISAカードはマイナーなものが多いです。

当記事で紹介しているVisaカードはいずれもApple Pay完全対応なので、ご安心ください。

Mastercard®ブランドならでは特徴やメリット・デメリット

Mastercard®の特徴やメリット、デメリットは以下のとおり。

- Visaに次ぐシェア率で特にヨーロッパでの利用に強い

- その他の国際ブランドに比べ為替レートがお得

- グルメやエンタメ関連の体験・割引などの特典プログラムが豊富

- コストコで使える唯一の国際ブランドである

- プロパーカードはない

専門家からのコメント

シェアの多いエリアを見るとVisaがアメリカ圏が中心なのに対して、Mastercard®はヨーロッパ圏が中心になっています。

また、コストコで使える唯一の国際ブランドがMastercard®であるというこの点だけが(Visaに対して)Mastercard®が勝っている部分だといえます。

ここからはマスターカードの特徴やメリット、デメリットについて解説します。

Visaに次ぐシェア率で特にヨーロッパでの利用に強い

Mastercard®は、Visaと同様にトップクラスの加盟店舗数を誇る国際ブランドです。

これまでマスターカードはヨーロッパでの利用に強いとされていましたが、近年ではVisaとの差が縮まってきているため国内外のほとんどの店舗・サービスで利用できます。

その他の国際ブランドに比べ為替レートがお得

ほかの国際ブランドと比べて為替レートがお得な傾向にあるのもMastercard®のメリットです。

Visaとマスターカードでは適用レートが若干異なり、過去の傾向ではMastercard®の方が円換算レートが有利(円安になりにくい)と言われています。

ただしその差は数十銭程度です。また為替レートは常に変動するため、一概にはいえません。

マスターカードは、その日の為替レートを元にした基準レートを公表しているので、公式サイトにて都度確認するとよいでしょう。

グルメやエンタメ関連の体験・割引などの特典プログラムが豊富

国内外で利用可能な特典プログラムが多数ある点も、Mastercard®の強みです。

「Priceless Cities(プライスレス・シティ)」では優待サービスが受けられたり、海外の主要都市でのイベントに参加できたりします。

- ニューヨーク

- ロンドン

- ホノルル

- 北京

- 香港

- シドニー

2015年からはプライスレス・ジャパンもスタートしており、日本国内でもスパや酒蔵ツアーの体験特典など、グルメやエンタメ関連のサービスが豊富に用意されています。

さらに、外食をお得に楽しみたい方向けには「One Diners Free Program」の利用がおすすめ。

マスターカードで支払いを済ませることで、1名分のコース料金が無料になるお得な特典です。

利用可能人数は2~6名で、日本・香港・マレーシア・シンガポールなど、さまざまな国で利用できます。

現時点でのプログラム参加国は、以下の通りです。

- 日本

- シンガポール

- 香港

- ベトナム:ダナン、ハノイ、ホーチミン

- タイ:バンコク、プーケット

- マレーシア:クアラルンプール

- インドネシア:ジャカルタ、バリ

- インド:バンガロール、ムンバイ、ニューデリー

- フィリピン:マニラ

- 台湾:台北

- オーストラリア:シドニーおよびメルボルン

- ニュージーランド:オークランドおよびクライストチャーチ

- 総合評価

- 口コミ件数 : 7件

- 年会費無料!

- たまったポイントはオートキャッシュバック(※)!

- 海外旅行傷害保険が利用付帯

- 最短翌営業日発行

- 対象の携帯代やインターネット、ETC料金の支払いでポイント2倍

- たまったポイントは自動でキャッシュバック

コストコで使える唯一の国際ブランドである

VISAとMastercard®は日本で使える店舗数がほぼ同じですが、国内のコストコで使えるクレジットカードはMastercard®のみです。

合計金額が高くなりがちなコストコでカード払いをすればポイントを効率よくためられます。

コストコで使えるマスターカードについてはこちらも参考にしてください。

プロパーカードはない

Visaと同様、Mastercard®にプロパーカードは存在しません。

しかし提携しているクレジットカード会社が多いため、自分の希望や目的に合う特典が付帯するカードを選べます。

⇒プロパーカードと提携カードの違いはこちらで解説しています

VisaとMastercard®の選び方|どっちを選ぶか迷った時の判断基準は?

クレジットカードを作る際にVisaかMastercard®のどちらを選ぶか悩む際は次の基準で判断をしましょう。

- 初めてクレジットカードを作るならVisaを選ぶ

- コストコユーザーならMastercard®を選ぶ

- もとめる特典・サービスがあるかで選ぶ

それぞれ解説します。

初めてクレジットカードを作るならVisaを選ぶ

VISAは世界で最もシェア率が高く、国内外で使えるお店・サービスが多いため、1枚持ってさえいれば支払いで困ることはほとんどありません。

初めてクレジットカードを持つ方や、旅行・出張でアメリカ方面へよく行く方が安心して使えるのはもちろん、カードはかさばるから1枚あればいいという方にもおすすめです。

コストコユーザーならMastercardを選ぶ

Mastercardはコストコで唯一使えるクレジットカードです。

VisaやJCBといったその他の国際ブランドのカードはコストコでの決済に使えないため、コストコユーザーはMastercardを選ぶのがおすすめです。

もとめる特典・サービスがあるかで選ぶ

国際ブランドを選ぶ際は、特典・サービスが自分に合うものかチェックしておきましょう。

せっかくお得・便利な特典やサービスが付帯していても、活用できないなら無駄になるためです。

以下に、VisaとMastercardの独自サービス・特典の一例を挙げました。

| 国際ブランド | Visa | Mastercard |

| 独自サービス・特典の例 |

・オリンピックチケット購入・会場利用ができる ・国内外ホテルの宿泊料金割引 ・海外Wi-Fiレンタル優待 |

・コストコで使える ・Priceless Cities(プライスレス・シティ) ・MastercardTaste of Premium®ダイニング by 招待日和 |

VisaとMastercard®で迷ったら2枚持ちがおすすめ

結論から言うと、VisaかMastercard®のどちらか一方に決めきれないなら、2枚持ちして使い分けるのがいちばんおすすめ。

というのも、利用シーンによって使いやすい国際ブランドは異なるためです。

たとえば旅行や出張をお得にしたいならVisaを使うとメリットが大きい一方、Mastercardはエンタメ・グルメ系の特典が多いなど、それぞれ強みが違います。

- Visaの三井住友カード(NL)とMastercard®の楽天カード

⇒実店舗でのタッチ決済と、楽天市場での高還元を両立できる鉄板セット - VisaのイオンカードセレクトとMastercard®のリクルートカード

⇒日常の買い物と、常時1.2%の高還元を組み合わせた「節約派向け」セット

三井住友カード(NL)

|

楽天カード

|

イオンカードセレクト

|

リクルートカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 3% | 0.5 〜 1% | 1.2 〜 3.2% |

| ETC年会費 | 550円(税込) | 550円(税込) | 無料 | 無料 |

| 発行期間 | 最短10秒(※) | 7営業日程度 | 最短5分 | 最短即日 |

| 付帯 サービス |

||||

| 電子 マネー |

|

|

|

|

| 国際ブランド |

|

|

|

|

専門家からのコメント

VisaとMastercard®でどちらを使おうか迷っているなら、思い切って2枚持ちをおすすめします。

VisaとMastercard®をそれぞれ使い分けるのですが、Visaは旅行や出張に強いし、一方のMastercard®はコストコで使える唯一の国際ブランドですから、コストコ利用者には欠かせません。

その中身をよく知っておけば、2枚を上手に使い分けできるでしょう。

クレジットカードの2枚持ちについて、おすすめの組み合わせはこちらも参考にしてください。

また、最近では1枚のカードでVisaとMastercard®の2ブランドを発行できるサービスも登場。

1つの管理アプリで両ブランドを使い分けできるので、ポイントや明細の一元管理もしやすく実用的です。

ここからはVisaかMastercard®の2枚持ちに適したおすすめカードとして、三井住友カード(NL)と楽天カードの活用法を紹介します。

三井住友カード(NL)は「デュアル発行」に対応

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレスで安心安全!

- セブン-イレブンやガストなど対象店舗でのスマホタッチ決済やモバイルオーダーで還元率7.0%(※)

- 最短10秒で審査通過後デジタルカード番号発行(※)

- 完全ナンバーレスカードで情報漏洩リスクを抑える

- 「選べる無料保険」でスマホ安心プランや旅行安心プランなど自分に合った保険を選択可

三井住友カード(NL)は、同じ名義でVisaとMastercard®の2枚を発行できる「デュアル発行」に対応しています。

1枚目でVisaブランドを選んでいた場合でも、2枚目としてMastercard®を追加で申し込むことが可能です。

そのためVisaは日常使い用に、MastercardはコストコやMastercard®優待特典のある店舗用に使い分けるといった活用ができます。

特に便利なのは、Vpassアプリ上で2枚分の利用履歴や明細をまとめて管理できる点。

さらに、それぞれのカードでVポイントが個別にたまるため、キャンペーンの活用や利用先の最適化もおこないやすくなります。

三井住友カード(NL)は完全ナンバーレス仕様かつ年会費無料。紛失・盗難リスクを下げつつ、スマートに管理できる1枚です。

日常用と旅行用、還元重視と優待重視など、目的に応じてブランドを戦略的に使い分けたい方にとって合理的なカードといえるでしょう。

楽天カードも複数カード発行が可能

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

- 通常の還元率が1.0%でポイントがたまりやすい

- 楽天市場では常に3.0%還元、関連サービス利用でさらにポイントアップ

- 新規入会で10,000ポイント付与など豪華なキャンペーンを随時開催

- 楽天ペイでチャージ払い(楽天キャッシュ払い)をすると還元率最大1.5%

楽天カードは、ブランド違いでクレジットカードを2枚持ちできる数少ないカードのひとつです。

たとえば、「Visaの楽天カード」と「Mastercard®の楽天PINKカード」をそれぞれ申し込み、同一名義で同時に保有することが可能です。

それぞれのカードで異なるキャンペーンや特典が適用されることもあるため、楽天市場や楽天ペイなど、楽天経済圏での生活を最大化したい方には有効な戦略といえます。

また、利用明細やポイント情報は楽天e-NAVIで一元管理できるため、複数枚持ちでも混乱の心配はありません。

カードのデザインや色も複数から選べるため、「仕事用」「プライベート用」などシーン別に持ち分ける楽しさもあります。

国内利用ならJCBブランドとの併せ持ちでよりお得に!

国内利用が中心なら、VISAまたはMastercard®に加えてJCBブランドのカードを組み合わせると利便性と特典の両方でお得です。

JCBは日本発の国際ブランドとして、日本人に特化したサービスが豊富。

海外対応ではVISAやMastercard®に比べてシェアが劣りますが、日本人にとっての使い勝手の良さや安心感では高評価を得ています。

JCBの会員特典としては、世界60都市以上に展開する「JCBプラザ」や「JCBプラザ ラウンジ」が有名。

観光案内、レストラン予約、トラブル対応など、日本語で安心して相談できます。

さらに、ハワイでは「ワイキキ・トロリー」に無料で乗れる特典や、24時間対応の「JCBプラザコールセンター」など、国内外でのサポート体制が手厚い点も魅力です。

VISA・MastercardにJCBカードを組み合わせることで、旅行・出張・レジャーまでカバーするバランスの良いカード保有が実現します。

ここからは特におすすめのJCB CARD WとJCBカード Sをご紹介するので、2枚目選びの参考にしてください。

- JCB CARD W:いつでもポイント2倍、対象店舗で還元率最大21倍

- JCBカード S:エンタメ・グルメ施設利用が最大80%オフ

JCB CARD W|いつでもポイント2倍、対象店舗で還元率最大21倍

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

- 通常時もポイント還元率が1.0%と高い

- スターバックスカードへのオンラインチャージ、eGift購入で還元率最大21倍(※2)

- Amazon・セブン-イレブン利用で還元率4倍(※1)

- 最短5分でデジタルカード発行

JCB CARD Wは年会費無料で通常の還元率がいつでも1.0%と、JCBカード Sの2倍を誇ります。

「JCB original seriesパートナー」加盟店での利用ではさらにポイント還元率がアップし、最大21倍に(※)。

- スターバックス:21倍(※2)

- Amazon:4倍

- セブン-イレブン:4倍

- 楽天市場:2倍

- ビックカメラ:2倍

申し込み後、審査に通ると最短5分でデジタルカード番号が発行されるため、即日でスマホ決済やオンラインショッピングが利用可能です。

ただし、JCB CARD Wは申し込み対象が高校生を除く18~39歳の方に限定されます。

対象年齢外の方は次に紹介するJCBカードSを検討してみてください。

(※2)事前のポイントアップ登録が必要。Starbucks eGiftの購入は21倍、スターバックス カードへのオンライン入金・オートチャージは11倍

実際にJCB CARD Wを使っている人の口コミ

▼▼今ならお得なキャンペーン中!詳細はこちら▼▼

JCBカード S|エンタメ・グルメ施設利用が最大80%オフ

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料

- 国内外で使える!充実の割引・サービス

- パートナー店で利用するとポイント最大20倍アップ

- 限定の優待サービス「クラブオフ」で国内20万ヶ所以上のグルメ・エンタメ施設が最大80%割引

- セブン-イレブンやAmazon利用がポイント3倍(※1)

- スターバックスギフトカードへのチャージ、eGift購入でポイント20倍(※2)

- JCBスマートフォン保険が付帯

- ディズニーデザインが選べる

(※2)事前のポイントアップ登録が必要。Starbucks eGiftの購入は20倍、スターバックス カードへのオンライン入金・オートチャージは10倍

JCB CARD Wの対象年齢外の方や、将来的にゴールドカードやプラチナカードへのランクアップを目指している方にはJCBカード Sがおすすめです。

JCB CARD Wと比べると基本のポイント還元率は高くありませんが、限定の優待サービス「クラブオフ」が利用できたりスマートフォン保険が付帯したりするメリットがあります。

主な違いは次のとおりです。

| カード名 | JCB カード S | JCB CARD W |

| 券面 |

|

|

| 年会費 | 永年無料 | 永年無料 |

| 申し込み条件 |

18歳以上 |

18歳〜39歳 |

| ポイント還元率 | 0.5%〜10.0% |

1.0%〜10.5% |

| ポイントアップ特典 |

Amazonやスターバックスなど優待店利用で最大20倍 ポイント還元率は最大10%(※1) |

Amazonやスターバックスなど優待店利用で最大21倍 ポイント還元率は最大10.5%(※2) |

| 優待サービス | JCBカード S 優待 クラブオフ | - |

| ショッピングガード保険 | 年間最高100万円 | 年間最高100万円 |

| 旅行傷害保険 |

最高2,000万円(利用付帯) |

最高2,000万円(利用付帯) |

| その他の保険 | JCBスマートフォン保険(※) | - |

| 選べるデザイン |

ディズニー バイオマス |

- |

「クラブオフ」は国内外20万ヶ所の店舗やサービスで利用金額が最大80%オフになる、JCBカード S限定の優待サービスです。

- ビックエコー

- 上島珈琲店

- ビックカメラ

- JINS

- コスモ石油

- オリックスレンタカー

- TOHOシネマズ

- 横浜・八景島シーパラダイス

またJCBカード SはJCB CARD Wと異なりディズニーデザインも選べるため、ディズニー好きもにおすすめします。

JCBブランドならではの特徴やメリット・デメリット

Visaカードやマスターカードにはない、JCBカードならではの特徴やメリット、デメリットはこちら。

- 国内での加盟店舗数が多くポイント優待や割引サービスが豊富

- 加盟店でのネットショッピングでポイントアップ

- 海外ではハワイやアジアで加盟店が増えている

- カードによってディズニー関連の特典が受けられる

- ステータスの高いプロパーカードが存在する

- 加盟店舗数がVisaやMastercard®の半数以下で海外利用に弱い

詳しくは以下を参考にしてください。

VisaとMastercard®の違いに関するよくある質問

VISAとMastercard®に関するよくある質問にお答えします。

- クレジットカードの国際ブランドって?

- プロパーカードと提携カードの違いは?

- 決済カードブランドとT&Eカードブランドの違いは?

- VisaとMastercard®の違いを一言でいうと?

- VisaとMastercard®はどっちが使える?

- 海外ではVisaとMastercard®どっちが便利ですか?

- タッチ決済はVISAとMastercard®のどっちがいい?違いは?

- VisaとMastercard®の還元率の違いは?

- VisaとMastercard®のセキュリティの違いは?

- VisaとMastercard®を両方持つのは?2枚持ちのメリットは?

- JCB・Visa・Mastercard®はどれがいい?

似たような疑問をお持ちの方は参考にしてください。

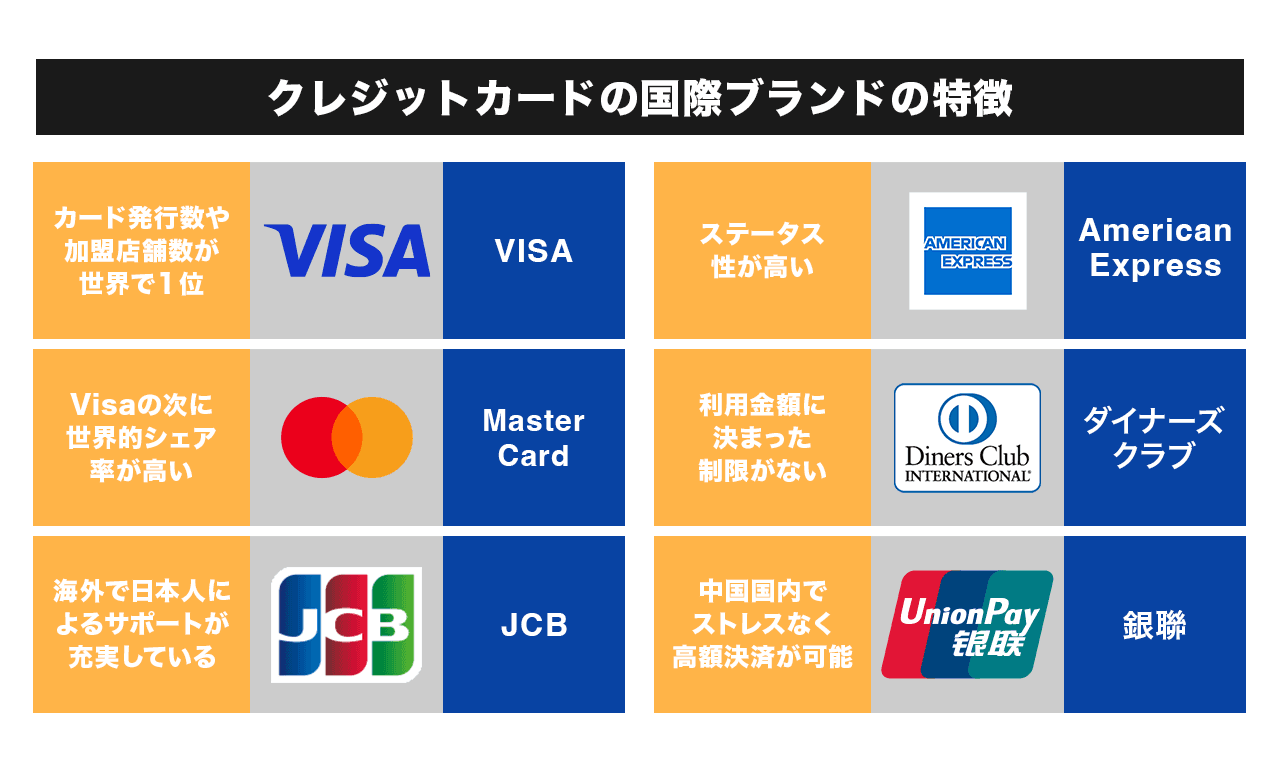

クレジットカードの国際ブランドって?

国際ブランドとは、VisaやMastercard®など、クレジットカードの決済ネットワークを提供する組織のことです。

カードを実際に発行しているのは、三井住友カードや楽天カードなどの「カード会社」です。

国際ブランドごとに、対応している国・店舗・サービス内容などに違いがあります。

下の図と表に各ブランドの特徴と世界・日本でのシェアをまとめました。

| 国際ブランド名 | 世界市場シェア率(※1) |

日本市場シェア率(※2) |

|---|---|---|

| Visa | 40.0% |

55.0% |

| Union Pay(銀聯) | 32.0% |

1.0%未満 |

| Mastercard® | 24.0% |

12.0% |

| JCB | その他4%に含まれる |

24.0% |

| American Express(アメリカン・エキスプレス) | その他4%に含まれる |

2.0% |

| Diners Club(ダイナースクラブ) | その他4%に含まれる |

1.0% |

(※2)参考:Add Proposal Title Here (Initial Caps, Arial, 28pt)

専門家からのコメント

国際ブランドというのは決済ネットワークの提供や加盟店との接続を担っている特別なカード会社のことで、クレジットカードでの支払いがスムーズに行われるのは、この国際ブランドが店舗、カード会社、銀行などの間をつなぐ「決済の仕組み」を提供しているためです。

また、世界で使える店舗の数や対応している地域の広さも地域の広さも国際ブランドごとに異なります。

よくある勘違いとして、VisaやJCBがカードを発行していると思われがちですが、実際の審査や発行はクレジットカードの発行会社(これをイシュアーと呼び、楽天カード、三井住友カードなどが含まれます)がおこなっています。

国際ブランドには、Visa、JCBをはじめ、Mastercard®、アメリカンエキスプレス、ダイナースクラブ、銀聯カードなどがあります。

プロパーカードと提携カードの違いは?

プロパーカードは国際ブランドが自社で発行するカードで、提携カードはカード会社と企業が共同で発行するものです。

プロパーカードは、ブランドのポリシーに基づいた一貫したサービス設計が特徴。

ゴールドやプラチナなどの上位ランクが充実しており、ステータス性や付帯特典の質が高い傾向があります。

一方、提携カードは割引・ポイントアップなど提携先独自の優待が魅力です。

なお、VisaとMastercard®はカード自体を発行しておらず、すべて提携カードのみとなっています。

| カードの種類 | プロパーカード | 提携カード |

| カードの例 |

JCB CARD W JCBカード S JCBゴールド |

三井住友カード(NL) イオンカードセレクト 楽天カード |

| ステータス性 | 普通〜高い | やや低い〜普通(種類のよっては高いものもあり) |

| 提供されるサービスの例 | ショッピング補償や盗難補償など、一般的なクレジットカードのサービス |

一般的なクレジットカードのサービスに加え、提携会社独自のサービス |

| メリット |

・特典やサービスの内容に一貫性がある ゴールドやプラチナなどランクの高いカードがある ・サービス停止のリスクが低い ・海外旅行の際に身分証明書代わりとして使えることも |

・提携会社独自の特典が得られる ・提携先によっては審査に通過しやすい可能性がある |

| デメリット |

・提携カードと比べて特典が少ない傾向にある ・申し込みに年齢制限があることが多い |

・提携先との契約切れでサービスが停止になるリスクがある ・海外ではステータスが低く見られがち |

決済カードブランドとT&Eカードブランドの違いは?

決済カードブランドは日常使いを重視したネットワーク型、T&Eブランドは旅行・接待など上級サービスを重視したカードです。

VisaやMastercard®は決済カードブランド、アメックスやダイナースはT&Eカードブランドとして知られています。

決済カードブランドは加盟店数や使いやすさ、T&Eブランド

はコンシェルジュやラウンジなどの付帯サービスで差別化されています。

VisaとMastercard®の違いを一言でいうと?

VisaとMastercard®の違いを一言でいうと、海外での使い勝手やサービスの方向性が異なります。

- Visa:アメリカ圏での利用に強く、旅行に役立つ特典が豊富

- Mastercard®:ヨーロッパ圏での利用に強く、エンタメ・グルメ系特典が豊富

国内利用なら使い勝手はほとんど変わりません。

VisaとMastercardはどっちが使える?

VisaとMastercard®は、どちらも世界中のほとんどの店舗で利用可能です。

両ブランドとも加盟店数が約1億5,500万店以上で、日常の買い物や旅行でも大きな使い勝手の差はありません。

かつては「アメリカはVisa、ヨーロッパはMastercard®」といった使い分けが推奨されていましたが、現在ではその差も縮まりつつあります。

ただし、一部例外も存在します。

たとえば、オリンピック関連のチケット購入や会場内決済にはVisaしか使えません。

一方でコストコではMastercard®しか使えないという制限があります。

また、Mastercard®は為替レートがやや有利な傾向があり、海外利用でお得になることも。

日常利用で困ることはほぼありませんが、特定の用途や利用シーンがある場合は、対応ブランドを事前に確認すると安心です。

海外ではVisaとMastercard®どっちが便利ですか?

どちらも高い利便性を持ちますが、為替レート面でMastercard®がやや有利な傾向にあります。

Mastercard®はVisaよりも為替レートが有利な日が多く、少額でも積み重ねると大きな差になることがあります。

アジア・ヨーロッパではどちらのブランドも広く使えますが、Mastercard®はATMの利用手数料でも一部有利なケースがあります。

サポート体制や緊急再発行サービスなども考慮し、自分の使い方に合ったブランドを選びましょう。

タッチ決済はVISAとMastercard®のどっちがいい?違いは?

VisaとMastercard®はどちらもスマホ決済・タッチ決済に対応していますが、一部の仕様に違いがあります。

Mastercard®の方がApple PayやGoogle Payとスムーズに連携しやすく、QUICPayやiD経由のスマホ決済がそのまま使えるカードが多いです。

Visaの場合、カードによってはApple Payに登録できても、iDやQUICPayなどのスマホ決済が利用できないケースがあります。

実際に「Visaは読み取れなかったがMastercard®なら使えた」という事例も報告されています。

これは端末メーカーや設定の違いに由来することが多いです。

スマホ決済や非接触決済を重視するなら、発行会社ごとの対応状況を事前にチェックしておきましょう。

専門家からのコメント

(VisaとMastercard®は)タッチ決済も同じものを作っていますが、VisaがVisaタッチ決済と呼ぶのに対し、Mastercard®はMastercard®コンタクトレスと呼んでいます。

本人認証サービスもVisaがVisaSecureと呼ぶのに対し、Mastercard®はMastercard® ID CHECKと呼び、(Mastercard®は)常にニ番手でVisaを追いかけている状況です。

VisaとMastercard®の還元率の違いは?

VisaとMastercard®の還元率に違いはありません。

実際の還元率は、どのブランドかよりも「どのカード会社が発行しているか」で決まるためです。

VisaやMastercard®は、あくまで決済ネットワークを提供する国際ブランド。

ポイントの付与ルールや還元率は、三井住友カード・楽天カード・イオンカードなど、発行元のカード会社が設定します。

たとえば、三井住友カード(NL)はVisaでもMastercard®でも基本の還元率は0.5%、楽天カードの場合はどちらも1.0%です。

還元率を重視するなら、「VisaかMastercard®か」よりも、「どのカードを選ぶか」が重要です。

VisaとMastercard®のセキュリティの違いは?

VisaとMastercard®はどちらも高いセキュリティ対策を提供しており、ブランド間で大きな差はありません。

不正利用検知システムや、3Dセキュア(本人認証サービス)などの安全機能は両ブランドに標準搭載されています。

Visaは「Visa Secure」、Mastercard®は「Mastercard® ID Check」と呼ばれる認証システムを採用。

どちらも、ネットショッピング時の本人確認を強化することで不正利用を防ぐ仕組みです。

また最近では、カード番号やセキュリティコードが印字されていない「ナンバーレス」仕様のカードも登場し、盗み見やスキミング対策として注目されています。

安全性を重視するなら、国際ブランドよりも「カードそのものの仕様」や「発行会社の対策」まで確認するのが効果的です。

VisaとMastercard®を両方持つのは?2枚持ちのメリットは?

VisaとMastercard®の両方を持つことで、利用可能店舗の幅が広がるメリットがあります。

またそれぞれの特典やキャンペーンを活用できるため、さらにお得です。

JCB・Visa・Mastercard®はどれがいい?

初めてクレジットカードを作るなら、世界中で使えるVisaを選ぶのが安心です。

補完的にJCBやMastercard®を持つことで、利用シーンがさらに広がります。

VisaとMastercard®は加盟店数が多く、国内外での使い勝手が非常に高い国際ブランドです。特にVisaは日本でも海外でも高いシェアを誇ります。

一方、JCBは日本人向けの特典が充実しており、旅行時などに活躍します。

- Visa:シェア・人気No.1で多くの国や地域で利用可能、オリンピック公式決済ブランド

- Mastercard®:コストコで唯一使えるブランド。為替レートがやや有利なケースも

- JCB:ハワイのワイキキ・トロリー無料乗車や、JCBプラザによる日本語サポートなど、国内外での独自特典が魅力

はじめの1枚にはVisaを、サブカードとしてMastercard®またはJCBを併せ持つと、利用範囲・特典の両面でバランスがとれます。

組み合わせることで、シーンごとの最適な使い分けが可能です。

VisaとMastercard®の違い比較まとめ

国際ブランドの2トップとして世界中で利用されているVISAとMastercard®。

信頼性の高さや先端技術による決済サービスの提供など共通する特徴が多く、どちらを選んでも失敗することはないでしょう。

特典などの特徴を比較して自分のライフスタイルに合ったものカードを作り、アメリカ圏ではVISA、ヨーロッパ圏ではMastercard®と使い分けるのもおすすめです。

また、複数枚のカードを所有するなら、VISAやMastercard®とは異なる特徴を持つJCBのカードを組み合わせるのいいですね。

クレジットカードの利用価値をさらに高めたいなら、発行会社だけではなく、国際ブランドにも注目して選ぶといいでしょう。

専門家からの一言

1960年から70年代になると、カードビジネスが世界規模で急拡大を始めました。1958年に誕生したVisaも急速に業績を伸ばしています。米国西海岸で産声を上げたVisaでしたが、その頃になると、全米を席巻する勢いになっていたのです。

これを見た米国政府は「放っておいたら、Visaの一人勝ちになり、独占禁止法に引っかかる」と慌てて、ニューヨークのある東海岸で、対抗できるカード会社を立ち上げることにしました。それが今のMastercard®で、金融事業の先進地区で作れば、放っておいてもVisaのライバルに育つだろうとの計算がありました。

そして、東部の叡知を集めてMastercard®が誕生しました。西にVisa、東にMasterCardという配置にしておけばいずれすべてうまく行くはずと政府は考えていたのです。

Visaが自らのアイデアで、事業をゼロから立ち上げ拡大させたのと違い、Mastercard®はあくまで政府にいわれて作られた外発的な会社でしたから、独自性には欠けており、最初からVisaの真似をして、その後をついて行くことが多くなりました。

というのもカード事業そのものが、まったく新しい未知のものだったために、すべて自前で考えねばならず、独創的で、これはなかなか真似できるものではなかったのです。

そのため今もMastercard®はVisaの後追いを続けるという形になっています。それは数字に表れています。

例えば、世界シェア率は1位がVisaで40%に対して、Mastercard®は2位で20%、国内シェアはVisaが日本1位55.0%に対して、Mastercard®は日本3位で12.0%となっています。

「やっぱり他のカードも検討してみたい」という方は、マネ会クレジットカードTOPページから人気カード一覧をチェック!

2008年青山学院大学国際政治経済学部卒。在学時にファイナンシャル・プランナー(FP)の資格を取得。 2012年に株式会社サイバーエージェントに入社し、Ameba事業部にて編集に従事。 2018年8月にCyberOwlへ異動し、マネ会の編集長就任。FPの知識を活かして、クレジットカード、カードローン、キャッシュレスの記事作成に携わる。難しいことをわかりやすく伝えるがモットー。 ラグジュアリーカード<Titanium Card>とセゾンゴールド・アメリカン・エキスプレス・カードをメインに、アメックスゴールドやJCBゴールド、楽天カードなど10枚以上のクレジットカードを保有。