PR

PR

おすすめの三井住友カードは8種類!各券種の比較と発行するメリット・デメリット

「クレジットカードを作ろう」と考えたとき、知名度と信頼性の高さから選択肢として検討すべき「三井住友カード」。

しかし、三井住友カードには多様な種類のカードが用意されていて、最適なカード選びに苦労する方も多いです。

そこで今回は、三井住友カードの基本情報、メリット・デメリット、ポイント還元率や審査難易度まで解説、当サイトが本当におすすめできる三井住友カードを比較・紹介していきます。

カード選びに迷っている方は、ぜひ参考にしてください。

三井住友カードとは?

三井住友カードは、三井住友カード株式会社(以下、「三井住友カード」と表記)が、国際ブランドのVisaと提携し、発行するクレジットカードです。

「国際ブランド」とは、世界各国で決済システムを提供するブランドのことです。支払いの認証・精算処理をおこない、加盟店とカード発行会社をつなぎます。

具体例としては、Visaをはじめ、Mastercard、American Express、Diners Club、JCBなどが国際ブランドになります。

2015年のニルソンレポートのデータによると、その中でもVisaは世界シェアNo.1。いまや世界200ヶ国以上に加盟店を設け、最も認知されているブランドです。

そして三井住友カードは、そのVisaからライセンスを得て発行されています。従って、「Visa」のマークがある加盟店なら、国内外どこでもクレジットカード決済ができます。

1980年2月に国内初の「Visaカード」として「住友Visaカード」が発行されました。その後、2001年に後継カードとして誕生したのが三井住友カードです。

そのため、国内におけるVisaカードの草分け的存在として、三井住友カードはその信頼を獲得してきました。

しかも、公式サイトによると、三井住友カードは、日本の金融業界で初めてプライバシーマークを取得したことでも知られています。

以上の内容から現在、三井住友カードは多くの方に信用される安心・安全なクレジットカードとして、継続的にシェアを伸ばし続けています。

三井住友カードの種類と特徴

三井住友カードには、様々な種類のカードがあり、ポイント還元率や特典等が異なります。

カードの利用用途やステータスによって選ぶべきカードが変わってくるため、各種カードの特徴を理解し、一番使いやすいカードを選ぶことがポイントです。

| カード名 | 特徴 |

|---|---|

| 三井住友カード(NL) | 日常使いにぴったり!ベーシックなカード |

| 三井住友カード ゴールド(NL) | ゴールドカードをより身近に!若い方にもおすすめの一枚 |

|

三井住友カード プラチナプリファード |

利用額が多く、その分ポイント還元を受けたい方に! |

|

三井住友カード プラチナ |

三井住友カード最上級の一枚!一流を極めたい方に |

日常的な利用に便利な「三井住友カード(NL)」と「三井住友カード ゴールド(NL)」

「三井住友カード(NL)」と「三井住友カード ゴールド(NL)」は他のカードと比べると、日常的なクレジットカードの利用をする方に適しているといえます。

ポイント還元率が高い上、年会費も「三井住友カード(NL)」は永年無料、「三井住友カード ゴールド(NL)」も一定額の利用で翌年度以降の年会費が永年無料になります(※)。そのためコストをかけずに、日常のお買い物がお得に利用できます。

他社を含め、他の種類のカードを検討している方にも、「三井住友カード(NL)」と「三井住友カード ゴールド(NL)」は自信を持っておすすめできます。

プレミアムなサービスを受けられる「三井住友カード プラチナプリファード」と「三井住友カード プラチナ」

「三井住友カード プラチナプリファード」と「三井住友カード プラチナ」は三井住友カードの中でもステータスの高いカードで、より充実した優遇があるのが特徴です。

カードの審査基準も高く、収入面を加味された上で発行できるカードであるため、より誇れる一枚だといえます。

一方、同じプラチナカードでも、ポイント還元率や特典等は異なります。この後で解説するそれぞれのカードの説明を理解した上で、適切なカードを選びましょう。

三井住友カードの6つのメリット

ステータス性が高いことで知られる三井住友カード。しかし、三井住友カードの魅力はそれだけではありません。

安全性だけでなく、ポイント還元率や具体的なサービス内容に至るまで、各メリットを確認しておきましょう。

①大手の安心感・ステータスがある

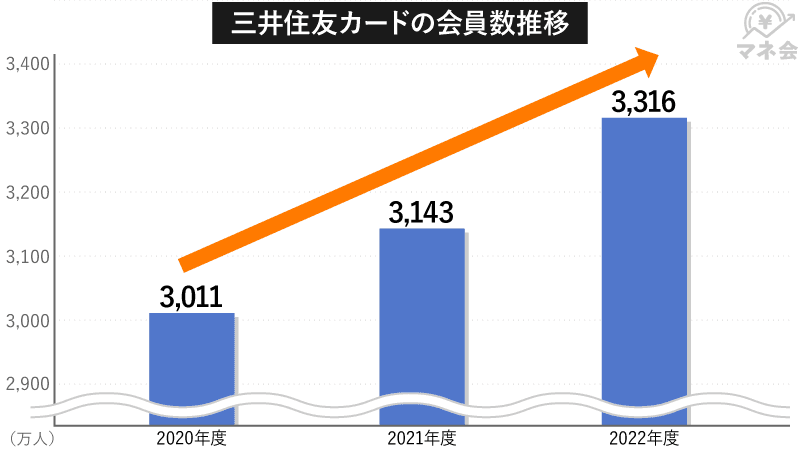

公式サイトのデータによると、三井住友カードの会員数は増え続けています(以下グラフ参照)。

2022年度で、三井住友カードの会員数は3,316万人。日本の人口が約1億3,000万人ですから、単純計算で4人に1人は三井住友カードのクレジットカードを持っていることになります。

高いレベルのサービスを提供、利用者の信頼を獲得してきた三井住友カード。会員数を伸ばし続けている背景には、他のカードでは得られない安心感があります。

「大手銀行発行の安心・安全なクレジットカード」。三井住友カードは名実ともに優秀であることに間違いありません。

初めてのクレジットカードからステータスの高いカードまで、どんな方にも自信を持っておすすめできるカードです。

②安全性の高いナンバーレス(NL)カードも展開

セキュリティ強化が求められる昨今、券面に番号が印字されない「ナンバーレス(NL)カード」が普及しています。

三井住友カードでも2021年2月より、ナンバーレス(NL)カードの提供が開始されました。券面に番号やセキュリティーコード等の情報が記載されておらず、通常のカードと比べメリットが多いのが特徴です。

- カード番号を知られるリスクが減る

- 番号の管理が楽

番号やセキュリティーコードがカードに印字されていないため、万が一紛失した場合やお店での決済時など、他人に番号を知られるリスクがなく安全です。

またスマホアプリから番号をコピペすることが可能なため、オンラインショッピング時、番号を入力する手間が省けます。

安全かつよりスマートに。大手の三井住友カードだからこそ、安全性・利便性を兼ね備えたサービス提供が可能となっています。

③その他セキュリティ、補償制度、不正利用対策も万全

ナンバーレスでカード情報の悪用を防ぐだけでなく、大手ならではの万全なセキュリティー対策がいくつも施されています。

その中の一つとして、業界最高水準の不正利用検知システムが挙げられます。24時間365日利用者のカードをモニタリング、不正利用を検出すると、利用の保留措置等が取られます。

また万が一、カードが盗難・不正使用された場合でも、「会員保障制度」で不正使用を補償してくれます。

また、紛失・盗難にあった際は、「三井住友カード紛失・盗難受付デスク」に電話すると、オペレーターが24時間・年中無休で対応してくれます。国内外で利用可能なので、万一の時の頼もしい存在です。

さらに「お買物安心保険(動産総合保険)」は、クレジットカードで購入した商品が壊れたり盗まれた際の補償サービスです。本会員とその家族、さらには、クレジットカードで購入した商品を受け取った相手もサービスの対象です。

お買物安心保険の補償額は以下の通りです。

| 補償額 | カード名 |

|---|---|

| 100万円 |

・三井住友カード ・三井住友カード バーチャルカード |

| 300万円 | ・三井住友カード ゴールド(NL) |

| 500万円 |

・三井住友カード プラチナプリファード ・三井住友カード プラチナ |

④対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)!

三井住友カードは、対象のコンビニ・飲食店で効率よくVポイントを貯めることが可能です。

通常のポイント還元率は0.5%ですが、対象のコンビニやファミレスなどでスマホのタッチ決済またはモバイルオーダーでを利用すると、ポイント還元率は7.0%にまでアップします(※)。

また対象の店舗も馴染みの深い店舗ばかりです。

- セブン-イレブン

- ローソン

- マクドナルド

- サイゼリヤ

- ドトールコーヒーショップ

上記は一例です。その他、日常的に利用する店舗が多いため、毎日の生活の中でポイントをどんどん貯めることが可能です。

またこの還元率は、スマホのタッチ決済またはモバイルオーダーでを利用した際に適用となります。スマホのタッチ決済またはモバイルオーダーでより便利に、より賢くおトクに三井住友カードの魅力を最大限に活用できます。

⑤三井住友カード(NL)は最短10秒でカード番号発行可能(※)!

三井住友カードは、即時カード番号発行(最短10秒)も可能です(※)。

クレジットカードは、申し込みから実際に使えるようになるまで、通常7〜10日ほどかかるのが普通です。一方、三井住友カード(NL)なら、最短10秒でカード決済が可能になります(※)。

スピーディーな審査後、電話認証をするだけで認証完了、その後Vpassアプリをダウンロードすることで、決済が可能になります。

手元にカードが届くのを待つ必要はありません。番号を取得後、すぐに決済が可能なので、オンライン決済を今すぐ行いたい方にも大きなメリットになります。

また三井住友カード ゴールド(NL)も同様に最短10秒でカード決済が可能です(※)。ゴールドカードでありながら、スピーディーに審査〜決済まで進むことができるのがポイントです。

⑥三井住友カードはApple Pay対応!ETCカード、銀聯カードも追加できる

クレジットカード以外にも追加でカードを発行することができます。たとえば、ETCカード、三井住友iDカード、三井住友カードWAON、PiTaPaカード、家族カードなどを作ることが可能です。

ETCカードは初年度の年会費が無料ですし、次年度以降も年1回以上利用すれば年会費は無料のままです。よく高速道路を利用する方には、うれしいサービスですね。また、対応機器にタッチするだけで簡単にお支払いできるiDも、年会費無料で利用できます。

また、中国での買い物、飲食店を支払うときにあると便利なのが「銀聯カード(Union Pay)」です。中国に旅行する予定のある方はもちろん、中国に出張したり、長期滞在する方には強い味方になりそうです。

とくに知っておいて欲しいのが、家族カードです。家族カードは、本会員と同様の機能を持つカード。ナンバーレスカードの場合、無料で家族用のクレジットカードを作ることができます。

またポイントも本会員のものと合算されるため、通常よりポイントが貯めやすいメリットもあります。

さらに、iPhoneのApple Pay(アップルペイ)にも対応しており、登録すると電子マネー「iD(アイディー)」として決済ができます。もちろんポイントも通常通り貯めることができます。

三井住友カードの2つのデメリット

ここまでは、三井住友カードのメリットについて見てきましたが、当然、デメリットもあります。

ここでは、主に三井住友カードの「ポイント還元率」、「マイ・ペイすリボ」を中心に三井住友カードのデメリットについて解説します。

とくにマイ・ペイすリボについては、理解不足で損をする可能性もあるので、しっかりと確認しておきましょう。

①基本のポイント還元率はあまり高くない

三井住友カードでお支払いすると、200円(税込)の利用につき1ポイントのVポイントが貯まります。1ポイントの価値は1円相当なので、基本のポイント還元率は0.5%です。

三井住友カードは、提携店でのポイント還元率がかなり高いのが特徴です。実際、どれほどのポイント還元があるのか具体例を紹介します。

- セブン-イレブンなどの対象店の支払いをスマホのタッチ決済またはモバイルオーダーで7.0%還元(※)

- 「ポイントUPモール!」経由でAmazon.co.jpを利用し4.0%還元(※)

このように、スマホのタッチ決済またはモバイルオーダーでの支払いでポイント還元率が大幅アップするため、Vポイントの通常還元率は一概にデメリットとは言えません。こちらの詳細についてはこの下で解説していきます。

(※)2026年1月現在(※)ポイント還元率は予告なく変更となる場合がございます。

②「マイ・ペイすリボ」は注意して使わないと損することもある

「マイ・ペイすリボ」はいわゆる「リボ払い」です。利用額に関わらず、毎月の支払額が一定になります。

また、「マイ・ペイすリボ」に登録すると、年1回以上カード利用で、年会費が無料になるカードもあります。

一見、メリットがありそうな「マイ・ペイすリボ」ですが、登録前に1つだけ注意点があります。

マイ・ペイすリボは、あくまでもリボ払いです。利用金額が設定金額を上回った場合、その超過分にリボ払い手数料が発生します。

そして、支払いが引き延ばしになると、その分にリボ払い手数料がかかり、「手数料が高額になっていた…」という状況に陥る可能性があります。

これを防ぐためには、あらかじめ月々の設定金額を高めに設定し、支払額がこれを超過しないよう工夫する必要があります。そうすることで、超過分にかかるリボ払い手数料を抑えられます。

マイ・ペイすリボを利用する際は、月々の設定金額をよく考えて決めましょう。

三井住友カード(NL)では新規入会キャンペーンを開催中

三井住友カード(NL)では、2025年7月1日から新規入会キャンペーンを実施中です。(2026年1月時点)

詳細は下記にまとめました。

- 新規入会&条件達成で最大9,000円分のVポイントPayギフトプレゼント

- 新規入会で1,000円分のVポイントPayギフトプレゼント(学生限定)

現在、三井住友カード(NL)では新規入会キャンペーンを開催中。スマホのVisaのタッチ決済・Mastercard®タッチ決済を1回以上利用すると、5,000円分のVポイントPayギフトが付与されます。

また、2026年3月1日まではスマホのタッチ決済の利用金額を集計し、20%を乗じた分のVポイントPayギフト(最大4,000円分)がもらえるキャンペーンも同時開催しています。ただし、特典は1,000円単位となり、100円単位は切り捨てとなります。

どちらも条件は、入会月+1ヵ月後末までを対象期間として、スマホのタッチ決済を利用するだけ。大変お得なキャンペーンです。

さらに、上記に加えて学生限定で新規入会するだけで1,000円分のVポイントPayギフトプレゼントも開催中。学生の方は3つ合わせると最大10,000円分相当になります。

VポイントPayギフトとは、VポイントPayアプリにチャージして利用するデジタルギフトです。

専用のスマートフォンアプリを使い、店頭やネットショッピングの支払いに活用できます。

入会を検討されている方は、ぜひこの機会に申込みをしてみてはいかがでしょうか。

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレスで安心安全!

おすすめの三井住友カード7選

三井住友カードの基本情報についての理解が深まったところで、ここからは同社が発行する各クレジットカードを紹介します。

提携カードを含めると、実はかなりの種類がありますが、ここでは当サイトが自信を持っておすすめする厳選7選を紹介します。

初心者〜上級者まで、ステータスごとに多様な種類の選択肢が用意されている三井住友カード。内容を理解した上で、あなたに最適な一枚を見つけてください。

三井住友カード(NL)

|

三井住友カード ゴールド(NL)

|

三井住友カード プラチナプリファード

|

三井住友カード プラチナ

|

三井住友ビジネスカード(クラシック)

|

三井住友VISAバーチャルカード

|

|

| 年会費 |

無料

|

5,500円(税込)

|

33,000円(税込)

|

55,000円(税込)

|

1,375円(税込)

|

初年度 : 無料

次年度 : 330円(税込)

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 7% | 1 〜 10% | 1 〜 7% | 0.1% | 0.5 〜 10% |

| 発行期間 | 最短10秒(※) | 最短10秒(※) | 最短10秒(※) | 最短3営業日 | 10営業日~1ヵ月程度 | 最短3営業日 |

①年会費永年無料!三井住友カード(NL)

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレスで安心安全!

2021年2月に登場した新しいカード、三井住友カード(NL)。

通常の三井住友カードと内容はほぼ同様であるにも関わらず、無条件で年会費が永年無料になります。

名前の通り、券面にカード番号が記載されていないため、盗み見のリスクがなく、安全性が高いのもポイントです。

通常のポイント還元率は0.5%ですが、対象のコンビニや飲食店などのお支払いでスマホのタッチ決済またはモバイルオーダーでを利用することで、還元率は7.0%にもなります(※)。

普段対象のコンビニなどをよく利用する方であれば、ポイントがどんどん貯まるので、大変おすすめです。

- 年会費をかけずにNL(ナンバーレス)カードを持ちたい方

- コンビニ・ファミレスなどを日常的に利用する方

②確かなステータス性をより身近に!三井住友カード ゴールド(NL)

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレス、即時カード番号発行(※)

三井住友カード ゴールド(NL)は、満18歳以上で、ご本人に安定継続収入のある方(高校生は除く)を対象としたカードです。

三井住友カード ゴールド(NL)のメリットは、通常のカードにはないステータス性と、豊富な特典が利用できることです。

国内外をカバーする最大2,000万円の旅行傷害保険(利用付帯)、空港ラウンジサービス、年間300万円までのお買い物安心保険、またサイン・暗証番号入力不要のタッチ決済機能付きです。

また何と言っても大きなポイントは、年間100万円以上の利用で次年度以降の年会費が「永年無料」になる点です(※)。

したがって、年間を通じてある程度の利用を見込んでいる方は、お得にゴールドカードを保持できます。

デメリットは、ポイント還元率が0.5%と平均的である点でしょうか。

また、三井住友カード(NL)等と同様、対象店でのスマホのタッチ決済またはモバイルオーダーでの利用で還元率が7.0%まで上がるため、日常的に対象店で決済をする方は、高いポイント還元を受けられるでしょう(※)。

- 年齢は若いけれど、ステータス性のあるカードを持ちたい方

- ある程度の利用を見込んでいる一方、年会費は最大限抑えたい方

③高いポイント還元率!三井住友カード プラチナプリファード

- 総合評価

- 口コミ件数 : 件

- 通常ポイント還元率1.0%(1ポイント=1円相当)

- プリファードストア(特約店)利用でポイント通常還元率+1~9%

- 継続特典最大+40,000ポイントプレゼント

三井住友カード プラチナプリファードはポイント還元に特化したカードです。

特約店でのポイント還元率は最大10.0%で、特に宿泊予約サイト(ExpediaやHotels.com等)でこうした高いVポイント還元を受けられます。

その他にも、コンビニをはじめ、カフェやファストフード、タクシーやふるさと納税に至るまで、ポイント高還元を受けられる特約店が多数あることも魅力です。

特約店以外の通常ポイント還元率は1%ですが、前年の利用額に応じてポイントが付与される「継続特典」もあります。最大40,000ポイントを毎年受け取ることも可能なので、利用額が多い方はメリットの大きいカードです。

デメリットは、年会費が33,000円(税込)かかり、利用額に関係なく毎年発生する点です。一方、活用方法によっては、こうした費用を上回るポイント還元を期待できることが三井住友カード プラチナプリファードの魅力です。

上記のボタンから公式サイトに移動すると、ポイント還元のシミュレーションが可能です。あなたの実際の利用額に沿った還元ポイントが確認できるため、一度試してみるとその高さが実感できるはずです。

もちろん、国内主要空港のラウンジ利用や無料付帯保険、お買い物安心保険等、プレミアムなサービスも充実しています。

- 日常的な決済利用で、高いポイント還元を受けたい方

- 利用額が多く、その額に応じてポイント還元を受けたい方

④最上級のステータスと機能!三井住友カード プラチナ

- 総合評価

- 口コミ件数 : 件

- 国内外を問わず、航空券やホテルの手配、話題のレストラン予約もお任せください。

- 美食の名店でのお得なプランや、提携先のホテルでの優待特典

- 海外空港のラウンジをご利用いただける「プライオリティ・パス」

三井住友カード プラチナは、三井住友カードのなかで最上級のクレジットカードです。

年会費は55,000円(税込)ですが、高額な年会費を支払うだけの充実したサービスが用意されています。

メリットはさまざまですが、まず、海外旅行傷害保険・国内旅行傷害保険の補償額が最高1億円であることです。非常に高く設定されています。

家族特約も大変充実しており、最高1億円まで利用付帯で補償を受けることができます。これだけの補償額であれば、かなり安心です。

さらに一流レストランの料理が1名分無料になる「プラチナグルメクーポン」、国内約30のホテルと約10の旅館を優待料金で利用できる「プラチナホテルズ」、趣味嗜好に合わせた旅行案内を24時間365日受けられる「コンシェルジュサービス」などの特典も付帯しています。

また、家族カードは年会費無料で発行が可能で、本会員と同様のサービスを受けられることもうれしい点になっています。

デメリットはやはり55,000円(税込)の年会費ですが、サービスを上手く活用すれば、それ以上のサービスを得られることもあるでしょう。

審査は厳しく、年齢は30歳以上で、最低でも年収500万円以上は必要になるでしょう。

- 三井住友カードの最上級クレジットカードを持ちたい方

- 一流レストランの料理が1名分無料になるサービスなど、さまざまな特典を利用したい方

⑤スタートアップ企業も保有可能!「三井住友ビジネスカード for Owners クラシック」

三井住友ビジネスカード for Owners クラシックは、法人代表、個人事業主の方向けのビジネスカードで、年会費はインターネット申込みで初年度が無料、2年目以降は1,375円(税込)となっています。

三井住友ビジネスカード for Owners クラシックの申込み条件は、「満20歳以上の法人代表もしくは、個人事業主のスタートアップ企業にも」となっているので、開業間もない方でも保有できる可能性が高いという特徴があります。

ビジネスカードは、一般的に開業後3年以上でなければ審査に通過できないといわれているので、開業間もない方にとっては魅力があるのではないでしょうか。

基本となるポイント還元率は一般向けカード同様に0.5%となりますが、一般向けカードとは違った経費管理や出張などで便利な特典が付帯しています。

三井住友ビジネスカード for Owners クラシックの主な特徴や付帯サービスには下記のようなものがあるので覚えておきましょう。

- 利用明細には利用日や利用店舗などの詳細が書かれているので経費の管理が楽

- 最高2,000万円の海外旅行傷害保険が付帯

- ANA、JALの国内航空券をチケットレス予約・発券可能な「航空券チケットレス発券サービス」が利用可能

- 世界最大のネットワークを誇るハーツレンタカーを10%OFFの優待料金で利用可能

- 全国の人気レストランが優待特典付きで利用できる「Visa ビジネスグルメオファー(VISA法人カード会員限定)」

⑥経営管理や資産運用の効率化に便利なビジネスカード「三井住友ビジネスカード(クラシック)」

- 総合評価

- 口コミ件数 : 件

- 経費精算事務を合理化

- 個人の立替が不要

- 国内外の出張とETC(複数枚発行可能)などで交通面をサポート

三井住友ビジネスカード(クラシック)は、経営管理や資産運用の効率化に便利な中小企業の方向けビジネスカードです。年会費は1,375円(税込)です。

三井住友ビジネスカード(クラシック)は、三井住友ビジネスカード for Owners クラシックとは違い法人のみを対象としたビジネスカードなので、個人事業主の方は申込みができません。

出張で便利なサービスや業務の効率化をサポートするサービスを利用できる点は、三井住友ビジネスカード for Owners クラシックと同じですが、主に下記のような違いがあるので覚えておきましょう。

| カード名 | 三井住友ビジネスカード(クラシック) | for Ownersクラシック |

| 年会費(税込) | 1,375円 | 1,375円(インターネット申込みで初年度無料) |

| 申込み条件 | 法人のみ | 満20歳以上の法人代表者、個人事業主の方 |

| キャッシングリボ | なし | 0~50万円 |

| 支払い方法 | 一括払いのみ | 1回払い、リボ払い、分割払い、2回払い、ボーナス一括払い |

| ETCカードの発行枚数 | ビジネスカード1枚につき複数枚発行可能(一括型) | ビジネスカード1枚につき1枚(個別型) |

| ポイント交換先 | 景品交換 | 景品交換、キャッシュバック・チャージ、マイレージ・ポイント移行 |

⑦インターネット決済を利用する方におすすめ!「三井住友バーチャルカード」

- 総合評価

- 口コミ件数 : 件

- インターネット入会で初年度年会費無料!

- 悪用された額を補償

- オンライン決済が可能

三井住友バーチャルカードは、インターネット決済専用のクレジットカードです。

インターネット決済専用なので、一般の店舗では利用できませんが、年会費は初年度無料、2年目以降も330円(税込)と費用を抑えることが可能です。

申込み条件は下記の通りです。

- 満18歳以上の方(高校生は除く)

- インターネットに接続可能でメールアドレスをお持ちの方(携帯電話のメールは対象外)

一般の店舗では利用できないというデメリットがあるものの、年間100万円までのショッピング補償や不正利用に対する補償が付帯しているので、安心してネットショッピングなどを楽しむことができます。

また、マイ・ペイすリボに登録し年1回以上利用すると、年会費が無料になります。リボ払いは手数料がかかるので注意が必要ですが、利用する方はメリットとなります。

日常の買い物などでクレジットカードを使いたいという方には向いていませんが、主にネットショッピングや通販サイトを利用する方にはおすすめのカードになっています。

三井住友カードの年会費について

三井住友カードの各券種の特徴を確認したところで、各カードの年会費をまとめておきます。また、年会費の割引を受けるための方法も確認しておきましょう。

年会費無料も!三井住友カードの年会費一覧

三井住友カードは、カードごとに年会費が異なり、年会費無料のカードから50,000円以上かかるカードまで幅広いラインナップを揃えています。

また、無条件または条件付きで年会費が永年無料になるものも多数あります。ランニングコストを抑えたい方には嬉しいポイントです。

| カード名 | 年会費(税込) |

|---|---|

| 三井住友カード(NL) |

永年無料 |

| 三井住友カード ゴールド(NL) | 5,500円 (年間100万円以上の利用で翌年以降永年無料)(※) |

| 三井住友カード プラチナプリファード | 33,000円 |

| 三井住友カード プラチナ | 55,000円 |

無条件で年会費が無料になるのは三井住友カード(NL)です。三井住友 ゴールド(NL)もある程度の利用(年間100万円)がある場合は、それ以降の年会費を永年無料(※)にすることが可能です。

最大1,100円得する!三井住友カードの「WEB明細書サービス」

通常、クレジットカードの利用代金明細書は紙で郵送されてきます。しかし、WEB明細書サービスでは、Eメールで支払い金額の明細が送られてきます。

このサービスを利用すると、三井住友カード プラチナは1,100円が年会費から割引になります。

またこの割引サービスは、三井住友カード ゴールド(NL)や三井住友カード プラチナプリファードには適応されないため注意が必要です。

- 三井住友カード ゴールド(NL)は年間100万円の利用で次年度以降年会費無料

- 三井住友カード プラチナプリファードはポイント還元率がかなり高い(※)

上記の2カードについては、それぞれが持つ特性を上手に活用することで、魅力を最大限に引き出しましょう。

三井住友カード「ポイントUPモール」ならポイント+0.5~9.5%!

三井住友カードでは、「Vポイント」というポイントを貯めることができます。貯まったポイントは景品やギフト券に交換するなど、様々な場面で利用可能です。

しかし、三井住友カードはポイント還元率が0.5%なので、普通に利用しているだけではなかなかポイントは貯まっていきません。

そこで、ポイントを稼ぐ手段として知っておいてほしいのが、「ポイントUPモール」です。

このポイントUPモールを経由して、Amazonや楽天市場の商品を購入すると、普通に買うよりも+0.5~9.5%のポイントをゲットできるのです。

三井住友カードを作ったら、ポイントUPモールを活用して賢くポイントを貯めましょう。

(※)ポイント還元率は予告なく変更となる場合がございます。

三井住友カードの締め日・支払い日

三井住友カードの締め日・支払い日は2種類あります。「15日締め、翌月10日払い」か「月末締め、翌月26日払い」のどちらかを申込みの時点で選択できます。

20日や25日など、毎月26日よりも早く給料日がくる方は、「月末締め、翌月26日払い」がおすすめ。

一方、月末が給料日の方は、「15日締め、翌月10日払い」がおすすめです。このように、給料日に合わせて選ぶと、余裕を持って支払うことができます。

また、締め日・支払い日については、変更も可能です。一度変更すると、2ヶ月間は変更できないので、その点は考慮しておきましょう。

三井住友カードの便利な「ボーナス一括払い」

「すぐには払えないけど、ボーナスが入ったら支払える」といったケースで便利なのが、「ボーナス一括払い」という支払い方法です。

通常の1回払いや2回払いでは、翌月に利用金額を支払うことになります。

一方、会計時にボーナス一括払いを選択すると、夏や冬などボーナスが入る時期まで支払いを延長することが可能です。

三井住友カードのボーナス一括払いでは、ボーナス時期の8月または1月にまとめてお支払いすることができます。

これなら、翌月にはお金が準備できないという場合でも、高額なお買物が可能になります。

利用期間と支払いの時期については、以下の表をご確認ください。

| 利用期間 | 支払い日 |

|---|---|

| 12月16日~6月15日(夏) | 8月10日または26日 |

| 7月16日~11月15日(冬) | 翌年1月10日または26日 |

支払い日は、月々の支払い日に準じて決められます。つまり、カード利用の支払い日を毎月10日に設定している方なら、ボーナス一括払いの場合も8月10日や1月10日に支払うことになるわけです。

また、ボーナス一括払いでは、手数料が発生しません。

高額なお買物の場合、分割払いやリボ払いを使って、何回かに分けて支払いする方もいるでしょう。

ただし、こうした支払い方法だと手数料がかかってしまうため、「ボーナスが入り次第すぐに支払える」とお考えであれば、ボーナス一括払いを利用したほうがコストを抑えられるのでおすすめです。

このように、高額な買い物で役立つボーナス一括払いですが、1点だけ注意していただきたい点があります。

ボーナス一括払いの支払い額も、カードの利用可能枠に含まれることを認識しておいてください。

たとえば、利用可能枠50万円のカードで、40万円の支払いをボーナス一括払いでおこなった場合、支払いが完了する夏か冬まで、カード利用できるのは残りの10万円までということになります。

計画的に利用しないと、すぐに利用可能枠の上限に達してしまう可能性があります。きちんと利用可能枠を意識しながら、ボーナス一括払いを使うように心がけましょう。

利用可能枠がいっぱいになった際は、増枠申請することで、利用可能枠を引き上げることは可能です。増枠の方法は後述しますので、そちらをご覧ください。

三井住友カードの利用可能枠と増枠する方法

三井住友カードの利用可能枠は以下の通りです。

| 利用可能枠 | カード名 |

|---|---|

| 10万円 | ・三井住友バーチャルカード |

| 10~80万円 |

・三井住友カード ・三井住友カードVISA(SMBC) |

| 10~100万円 | 三井住友カード(NL) |

| 50~200万円 |

・三井住友カード ゴールド ・三井住友カードゴールドVISA(SMBC) ・三井住友カード ゴールド(NL) |

| 原則300万円~ |

・三井住友カード プラチナ ・三井住友カード プラチナプリファード |

あくまでも上記の表は目安となります。

というのも、利用可能枠は利用者の情報をもとに審査した結果、個々に設定されるものとなるため、表に記載した金額が変わることがあります。

そのため、「想定していたより、クレジットカードの利用可能枠が低く設定されてしまった…」ということもあります。

その点は考慮の上で、上記の表を参考にしてみてください。

クレジットカードの利用可能枠を増枠する方法

「利用可能枠が設定されたら、ずっとそのままなの?」と疑問を持つ方もいるかもしれませんね。

あるいは、「利用可能枠以上の大金が必要な時に困るよ…」という方もいるでしょう。

そこで知っておいて欲しいのが、カードの利用可能枠を引き上げる方法です。実は、三井住友カードの利用可能枠は、途中で増やすことができます。

「一時的な引き上げ」か「継続的な引き上げ」のどちらかを選択して、利用可能枠を変更できるのです。

一時的な引き上げは、短期的に利用可能枠を増やしたいときに便利です。「いつもは上限が30万円だけれど、海外旅行に行く来月だけは、利用枠を60万円まで増やしたい」というような希望を叶えることができます。

利用開始日の1ヶ月前~1週間前までに、インターネットから利用者本人が申込み、審査に通れば、1万円単位で利用可能枠を引き上げることができます。

継続的な引き上げは、長期的に利用可能枠を増やしたいときに役立ちます。利用者本人がインターネットから申込み、審査を通過すれば、10万円単位で利用可能枠を増やせます。ライフステージの変化に応じて、利用可能枠を調整しましょう。

会員サイトVpassを使って、三井住友カードをもっと便利に!

「今月いくら使ったかな…」と、クレジットカードの利用状況を確認したいときに便利なのが「Vpass」です。Vpassとは、三井住友カード会員や三井住友マスターカード会員が利用できる会員サイトのことです。

無料で様々な情報の確認や各種の受付、変更を自由におこなうことができます。いままで面倒だった手続きも、このVpassがあれば、簡単に済ませることができるのです。

Vpassを使うと、こんなことができる!

それでは、会員サイトVpassにログインすると、どんなことができるのかについて見ていきましょう。

まず、クレジットカードの利用明細の確認がおこなえます。

WEB明細書サービスの利用を申込んでおけば、WEB上で次回の支払い金額や過去の明細を確認することが可能です。

問い合わせなくても、手軽に明細を確認できるのは便利ですよね。

また、Vpassではポイントの残高照会、ポイントの景品交換などもおこなえます。ポイントを自分の目で確かめられますから、ポイントを貯めている実感を持ちながら、クレジットカードを利用できるようになります。

さらに、Vpassから支払い方法や利用可能枠の変更をおこなうこともできます。「今月は使いすぎたから、一括払いじゃなくてリボ払いに変更したい」というときでも、Vpassから手軽に変更可能。

利用可能枠を増枠したいときも、Vpassからすぐに申込むことができます。さらに、スマホユーザーでも使いやすいよう、Vpassアプリも配信されています。利用明細の確認や支払い方法の変更はもちろん、ゲームなどのコンテンツも豊富です。

まとめると、Vpassでできることは主に以下の3つです。

- 利用明細書を閲覧することができる

- ポイントの残高照会と、ポイントの景品交換ができる

- 支払い方法や利用可能枠の変更ができる

スマホやパソコンから好きなときにアクセスできるVpassを使えば、より快適なカードライフを送ることができるでしょう。

Vpassにログインする方法

このように便利なVpass。しかし、ログイン方法がわからず困っている方もいるかもしれません。

以下に紹介するVpassのログイン方法を参考にして、実際にログインしてみてください。

まず、Vpassのログインページに飛びます。ログインページで、IDとパスワードを入力してください。その後、パズル認証のパズルを完成させて、ログインを押せばログイン完了です。

もし、ログインできないようであれば、「ログインできない方」をクリック。「お申し込みはこちら」のボタンを押し、Vpassの再登録を申請してください。これで、ログインできるようになるはずです。

三井住友カードの引き落とし口座

三井住友カードも通常のクレジットカードと同様、カード利用料金の引き落としのための銀行口座の登録が必要です。

- 都市銀行(みずほ銀行・三菱UFJ銀行・りそな銀行等)

- 信託銀行

- 地方銀行

- 信用金庫

- 信用組合

- 農協

- 労働金庫

- ゆうちょ銀行

- インターネット専業銀行

基本的にクレジットカードと銀行口座の名義は同一である必要があります。そのため、保護者名義の口座しかない主婦や学生の方は注意が必要です。

一方、三井住友カードに登録できる口座は幅広いので、多くの場合で問題なく登録できるでしょう。

三井住友カードにおすすめの登録銀行口座

すでに紹介した銀行口座であれば、三井住友カードの引き落とし口座として設定できます。一方でおすすめは、残高不足による支払い遅延が起こりにくい口座を選ぶことです。

カードの引き落とし日に口座の残高がなかった場合、支払い遅延が発生してしまいます。支払いが遅れると、信用情報に傷がつくリスクがあります。

そのため引き落とし口座は、給与・賞与などが振り込まれる口座を選ぶのがおすすめです。常に一定額がある口座であれば、思わぬ残高不足に陥るリスクを減らすことにつながるからです。

引き落とし登録口座を変更する場合

引き落とし口座の変更をする場合、多くの方がVpassアプリから行うことになります。都市銀行・地方銀行など、ほとんどのケースでアプリからの変更が可能です。

一方、それ以外の場合については、自動音声応答サービス「スマートダイヤル24」(0120-919-324)に電話で資料請求することで、書面での変更手続きが可能です。

三井住友カードの問い合わせ窓口

カードの解約、各種契約内容の変更、紛失・盗難時の連絡など、さまざまなケースで三井住友カードに問い合わせる機会があると思います。

三井住友カードの問い合わせ先は下記のお客様サポートになります。

HPから問い合わせ内容に沿って手続きを進めてください。

三井住友カードのまとめ

ここでは、三井住友カードの基本情報や特長について紹介しました。最後に、三井住友カードのメリットについて振り返っておきましょう。

三井住友カードには主に以下のメリットがあります。

- 初年度年会費無料(2年目以降も割引制度で無料or半額)

- 多くの方が利用している安心感

- 高セキュリティ

- 「会員保障制度」でカードの盗難や紛失にも対応できる

- 24時間365日モニタリングし、カードの不正使用を防止

- 年間100万円以上の「お買物安心保険」で購入商品の紛失や破損に対応できる

- ETCカードやiD、WAONなど追加カードを無料or安く発行できる

また、初心者が安心して発行できる点も三井住友カードのよいところ。まずは、三井住友カードや三井住友カード(NL)から初めてみて、ゴールドへ少しずつランクを上げていくのもよいでしょう。

三井住友カードには、ライフスタイルや年齢に合わせて、ピッタリのカードが用意されています。この機会に三井住友カードの利用を検討してみてくださいね。

1982年北海道生まれ。相続×Fintechプラットフォーム「レタプラ」開発・運営。WEB執筆、書籍など多数の執筆のほか、Fintech関連のセミナー講師実績を有する現役の独立型ファイナンシャルプランナー(FP)として活動中。現在はスタートアップとしての活動にも重きをおき、2018年サービスをリリース。相続×Technologyの担い手として活動を続ける。

大学卒業後、ライターとして活動を開始。主に「金融」「アニメ」のジャンルで記事を執筆。マネ会では、クレジットカードや電子マネー等の記事を担当。ほかにも、ダ・ヴィンチニュースにて「『君の名は。』新海誠監督の6作品を時系列で振り返る! 新海作品のテーマは「喪失」と「距離」!?」など、アニメ関連の記事も執筆している。ライターとしての活動以外にも、脚本や小説などの創作活動をおこない、『第33回シナリオS1グランプリ』では奨励賞を受賞。