JCBデビットカード23種を徹底比較!海外にも加盟店多数のJCBデビットのメリットは?

お財布から1円玉を出すのに苦労した経験はありませんか?キャッシュレスを実現すれば、こうした手間はなくなります。

とはいえ「クレジットカードは使いすぎてしまいそうで不安…」という方もいますよね。そんな皆さんに、ピッタリなのがデビットカードです。

デビットカードなら、預金口座から即時引落しする形なので、銀行の預金残高以上にカードを使ってしまう心配がありません。

手軽なだけでなく安心して使えるデビットカード。そんなデビットカードのなかでも、JCBデビットカードは国際ブランドと提携していることもあり、機能が充実しています。

ここでは、JCBデビットカードとほかのデビットカードとの違いやメリット、カードごとの特長まで幅広く紹介していきます。

JCBデビットカードの魅力を理解して、JCBデビットカード全23種のなかから自分に最適なカードを見つけだしましょう。

- そもそもデビットカードとは何か?

- 「JCBデビットカード」とは?「VISAデビット」「J-Debit」との違いを比較

- JCBデビットカードのメリットを紹介!

-

JCBデビットカード全23種を徹底比較!

- 【イオン銀行】イオン銀行CASH+DEBIT

- 【楽天銀行】楽天銀行デビットカード(JCB)

- 【セブン銀行】セブン銀行デビット付きキャッシュカード

- 【みずほ銀行】みずほJCBデビット

- 【三菱UFJ銀行】三菱UFJ-JCBデビット

- 【北洋銀行】北洋 - JCBデビット

- 【秋田銀行】OnlyOneデビット<JCB>

- 【七十七銀行】77JCBデビット

- 【北陸銀行】ほくぎんJCBデビット

- 【東邦銀行】東邦Alwaysデビットカード<JCB>

- 【千葉銀行】ちばぎんスーパーカード<デビット>

- 【大垣共立銀行】OKBデビット(JCB)

- 【十六銀行】じゅうろくJCBデビット

- 【名古屋銀行】めいぎんJCBデビットカード

- 【京都銀行】京銀JCBデビット

- 【池田泉州銀行】池田泉州デビット(JCB)

- 【紀陽銀行】紀陽JCBデビットカード

- 【中国銀行】ドリーミーデビットカード

- 【愛媛銀行】ひめぎんJCBデビット

- 【西日本シティ銀行】NCBデビット-JCB

- 【山口銀行/北九州銀行/もみじ銀行】ワイエムデビットJCBカード

- 【福岡銀行/親和銀行/熊本銀行】Debit+

- 【沖縄銀行】おきぎんJCBデビットカード

- JCBデビットカードを利用するうえで知っておきたい4つの注意点

- JCBデビットカード まとめ

そもそもデビットカードとは何か?

JCBデビットカードの話に入る前に、まずはデビットカードが何かについて簡単に解説します。「そんなの知ってるよ」という方は、JCBデビットカードのメリットまで飛ばしてもらってOKです。

まだデビットカード初心者の皆さんは、デビットカードの基礎知識をここで確認しておきましょう。

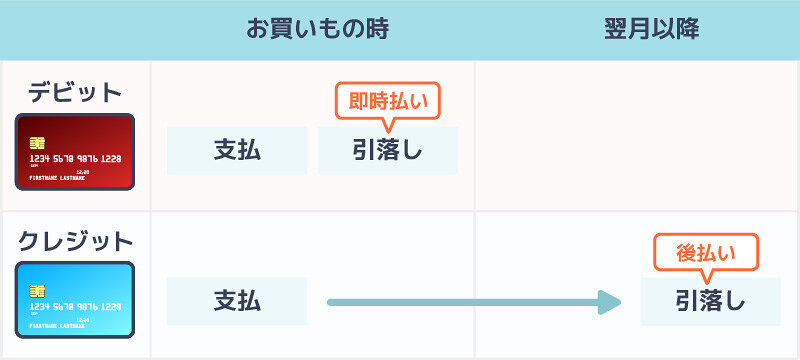

デビットカードとは、お買物の支払に利用できるカードのことです。この点はクレジットカードと変わりませんよね。しかし、引落しのタイミングについて、両者には大きな違いがあるのです。

まず、デビットカードは、お買物で利用すると、自分の預金口座からすぐにお金が引落されます。これは即時決済と呼ばれるシステムです。

一方、クレジットカードの場合は、お買物で利用すると、その代金は翌月や翌々月に支払うことになります。このように、クレジットカードは後払いで決済する仕組みです。

要するに、「すぐに払うデビットカード」、「後で払うクレジットカード」と考えるとわかりやすいかもしれませんね。

クレジットカードは後払いなので、お買物の時点で預金口座にお金がなくても商品を購入することができます。例えば、預金口座に10万円しかなかったとしても、20万円のバッグを買うことができるわけです。

ただし、クレジットカードの場合、このように預金残高以上のお買物が可能なので、きちんと支払日までにお金を用意できないと、払えない分の借金を負う可能性があります。

反対に、デビットカードの場合は、即時決済なので預金口座にお金がないとそもそも商品を購入することができません。上の例で言えば、預金残高が10万円しかないのに、20万円のバッグを買うことはできないということです。

デビットカードは、自分の預金残高までしか利用できないので、使いすぎて借金を負う心配がないのです。

引落しのタイミングについて理解は深まりましたか?

では、もう少しデビットカードの特長をつかむために、クレジットカードとの違いをまとめた以下の表を見てみましょう。

| クレジットカード | デビットカード | |

| 引落しのタイミング | 後払い(翌月・翌々月) | 即時決済(買い物した瞬間) |

| 発行会社 | クレジットカード発行会社 | 銀行 |

| 支払方法 | 一回払い・分割払い・リボ払いなど | 一回払いだけ |

| 利用限度額 | カードごと、利用者ごとに設定 | 預金口座の残高が利用限度額 |

| 年齢 | 18歳以上(高校生を除く) | 15歳以上(中学生を除く) |

| 審査 | あり | なし |

最初に注目したいのが、支払方法の違いです。上記の表でわかる通り、クレジットカードは、一回払いをはじめ、分割払いやリボ払いなど多様な支払方法に対応しています。

そのため、例えば、高額な買い物でも分割払いにして、支払に余裕を持たせることが可能です。

しかし、デビットカードの場合、支払方法は一回払いのみ。どんな高額なお買物でも預金口座から一回でお金が引落されます。使いすぎない点では優れていますが、支払方法が1つなのはデメリットと言えるかもしれませんね。

また、両者の違いにおいて、とくに注目したいのが年齢や審査の項目です。クレジットカードが18歳以上であるのに対し、デビットカードは15歳以上となっており、高校生でも持つことができます。

さらに、デビットカードにはほとんどの場合、審査がありません。クレジットカードを発行する際、審査に通過できず困ることもあると思いますが、そんなときでもデビットカードなら大丈夫です。

金融事故情報が付いている場合でも、審査に落ちる心配はありません。口座を開設したら、もれなく誰でも利用できるのがデビットカードの大きなメリットです。

年齢においても審査においても、デビットカードは、クレジットカードに比べて、手に入れやすいカードとなっているのです。

簡単な手続きで発行できる!デビットカードの作り方とは?

デビットカードの作り方は、いたってシンプル。まず、デビットカードを発行するためには、デビットカード発行会社の預金口座を持つ必要があります。

すでに預金口座を持っている方は、その銀行でデビットカードを扱っているのか調べてみましょう。そのうえで、WEBか店頭で申込めば、すぐにデビットカードを発行することができます。

もし、「まだ預金口座を持っていない」、「デビットカードを扱っている銀行の口座を持っていない」のであれば、新しい口座の開設とデビットカードの発行の両方を申込んでください。

WEB上で専用のフォームから申込むことができます。必要事項を入力して送信すれば、あとはカードの到着を待つだけです。ちなみに、店頭へ行く必要のある銀行もありますので、その点は確認しておきましょう。

まとめると、デビットカードを発行する手順は以下の通りです。

- デビットカードを扱っている銀行の預金口座を開設する

- WEB上か店頭でデビットカードの発行を申込む

- 郵送されたカードを受け取る

店頭とネットの両方で利用可能!デビットカードの使い方とは?

ほとんどのデビットカードには、デビットカードとキャッシュカードの機能の両方が付いています。カード1枚で、お買物をすることも、お金を下ろすこともできるわけです。

ここでは、こうしたキャッシュカード一体型デビットカードの使い方を紹介します。

まず、キャッシュカードとして使う場合と、デビットカードとして使う場合で、カードを差し込む方向が異なります。

カードを見てもらえれば一目瞭然ですが、カードの隅に「JCBカードのご利用」や「キャッシュカードのご利用」などの言葉と矢印が記されています。

この表記を見ながら、用途によって差し込む向きを変えれば、キャッシュカードとしてもデビットカードとしても、問題なく利用することができます。

店頭でデビットカードを使うときは、まず店員さんに「一回払いで」と伝えましょう。くれぐれも「デビットで」とは言わないようにしてください。

この言い方だと「J-Debit」と勘違いされ、JCBデビットカードやVISAデビットカードが利用できないこともありますので気を付けてくださいね。お支払の際は必ず「一回払いで」と伝えるようにしましょう。

その後、入力端末に暗証番号4桁を入力すれば、デビットカードでの決済が完了します。

では、インターネットでの使い方はどうでしょう?インターネットでデビットカードを利用する際の手順はクレジットカードと同じです。

支払情報入力画面にてカード番号、氏名、セキュリティコードなど必要情報を入力すれば、デビットカードで決済を済ませることができます。

クレジットカードと同じように、簡単に決済できるのがデビットカードの利点の1つです。しかも、後払いではなく即時引落しなので、「インターネットショッピングしすぎて借金が…」なんて心配もなく安心です。

「JCBデビットカード」とは?「VISAデビット」「J-Debit」との違いを比較

デビットカードには、JCBデビットカード、VISAデビットカード、j-Debitの3種類があります。

JCBデビットカードやVISAデビットカードには国際ブランドが搭載されているので、加盟店なら世界中どこでも、支払が可能です。

そのため、旅行や出張、学生なら留学の際に、JCBデビットカードなどの国際ブランド付きのデビットカードを持っておくと、海外に行っても支払に困らずに済むのでおすすめです。

一方、J-Debitには国際ブランドが搭載されていません。そのため、J-Debitは国内での利用に限られます。海外で使えない点は、デメリットと言えるでしょう。利用可能な店舗数もJCBデビットカードなどに比べて、少なめです。

ただ、ゆうちょ銀行のキャッシュカードをデビットカードとして利用できる点は便利です。さらに、J-Debitでは年齢制限がありませんし、年会費もかかりません。

まずはJ-Debitを利用してみて、「もっと加盟店の多いカードを使いたい」と思ったら、JCBデビットカードやVISAデビットカードに切り替えてみるのも1つの手です。

ほかにも、これらのデビットカードには違いがあります。以下に3種類のデビットカードの違いをまとめましたので、参考までにご覧ください。

| JCBデビットカード | VISAデビットカード | J-Debit | |

| 利用可能店舗数 | 約3,000万店舗 | 約4,000万店舗 | 約2万4,000店舗 |

| 年会費 | 基本的には無料だが、カードによって発生することもある | 基本的には無料だが、カードによって発生することもある | 無料 |

| 年齢制限 | 15歳以上(中学生を除く) | 15歳以上(中学生を除く) | なし |

| 利用可能時間帯 | 原則24時間365日 | 原則24時間365日 |

以下の時間帯は原則利用可能 ・平日:8:00~21:00 ・土日祝:9:00~19:00 |

J-Debitは利用可能店舗数が約2万4,000店舗と少なく、利用時間にも制限があります。国内外問わず多くのお店で、いつでも利用できるのは、やはり国際ブランドのあるJCBデビットカードかVISAデビットカードです。

利用可能店舗数ではVISAデビットカードに劣るものの、JCBデビットカードにはほかにも複数のメリットがあります。まずは、JCBデビットカードの魅力を知ってから、VISAデビットカードと比較してみることをおすすめします。

JCBデビットカードのメリットを紹介!

2018年9月時点で、取扱銀行数No.1のJCBデビットカード。預金口座があれば誰でもすぐに発行することができます。しかし、手軽に作れるとなると、セキュリティや保険などは大丈夫なのか、気になるところですよね。

JCBデビットカードにはセキュリティや保険はもちろん、安心・便利に利用するためにたくさんの機能があります。JCBデビットカードのメリットについて1つずつ見ていきましょう。

世界中の約3,000万店舗で利用できる

JCBデビットカードは、国際ブランドのJCBと提携しているデビットカード。だから、世界中どこにいっても約3,000万の加盟店でカードを利用することができます。

ショッピングはもちろん、レジャーや病院、公共交通機関の支払にもJCBデビットカードは対応しています。口座から直接引落される形なので、預金残高さえあれば、事前にチャージするなどの面倒な作業は必要ありません。

現金を持ち歩かなくても、キャッシュレスでスムーズに支払を済ませることができます。

とはいえ、海外旅行中に突然現金が必要になることもあるでしょう。すべてのお店が必ずしもJCB加盟店とは限りませんから、現地通貨を手に入れる手段は持っておくべきです。

そこで、JCBデビットカードには、海外のATMから現地通貨を下ろす機能も付いています。もちろん、自分のお金を下ろしているだけなので、金利が発生することはありません。現金が必要な緊急事態にも、これで対応できますね。

普段はデビットカードで決済し、お金が必要なときだけATMから下ろす。このようにして、JCBデビットカードがあれば、国内でも海外でも状況に応じて柔軟に対応できるのです。

利用状況のメールが届くから、出費管理がしやすい

JCBデビットカードは、カードが利用されると、すぐに登録したメールアドレスへ通知が届くようになっています。この機能があれば、もし第三者にカードを不正利用されても、早めに気づいて対処することができます。

さらに、会員専用WEBサービスの「MyJCB」にログインすれば、いつでもカードの利用履歴を確認することができます。どれだけ利用しているかが一目でわかるので、出費が管理しやすくなるはずです。

さまざまな支払をデビットカードに限定しておけば、毎月何にどのくらいお金を使っているのか、家計簿のようにまとめて把握することもできるでしょう。

充実したセキュリティで不正利用を防止できる

JCBデビットカードには、主に「不正検知システム」と「J/Secure」という2つのセキュリティシステムが設けられています。

不正検知システムは、カードの利用状況を監視し、第三者による利用が疑われる場合に、カードの機能を一時的に停止するものです。

J/Secureは、インターネットショッピングにおける本人認証サービスのこと。

J/Secure参加加盟店で商品を購入する際、パスワードの入力を求めたり、会員情報による本人認証をおこなったりすることによって、第三者による不正利用を防止しています。

デビットカードだからといって、セキュリティが甘いわけではなく、JCBデビットカードには不正利用を防ぐシステムがきちんと用意されているのです。

ATMに並ぶ時間や、ATMの手数料を節約できる

「ATMでお金を下ろそうと思ったら、目の前には長蛇の列…」

このように、急いでいるときに、ATMの前で時間を無駄にしたくないですよね?

JCBデビットカードを持っていれば、わざわざATMに並ぶ必要がなくなります。カードさえ持っていれば支払が済むのですから、現金を下ろす手間も時間も削減できるわけです。

さらに、JCBデビットカードを持てば、時間外手数料も取られなくなります。時間外手数料は、通常1回につき108円~216円ほどかかります。

塵も積もれば山となる。108円~216円でも、10回以上使えば手数料だけで1,000円を超えてしまいます。こうしたもったいない手数料もJCBデビットカードを持っていれば、払う必要なしです。

時間とお金の両方が節約できるというだけでも、JCBデビットカードを持っておくメリットはあるでしょう。

海外サービス窓口「JCBプラザ」で安心して海外旅行を楽しめる

「海外でも日本語のサポートを受けたい」そんなときは、JCBデビットカードの「JCBプラザ」をご利用ください。

JCBプラザとは、JCB会員が利用できる海外サービス窓口のことです。観光情報の提供や、ホテル、レストランの予約など充実したサポートを受けることができます。

もちろん、日本語で対応してもらえますから、これなら見知らぬ異国の地でも安心です。JCBプラザで利用できるサービスは以下の4つになります。

- 案内……JCB加盟店の情報、観光情報

- 予約……ホテル、レストラン、ツアー、チケットなどの予約

- 緊急サービス……カードの紛失・盗難対応

- Wi-Fi無料サービス

世界各国の都市で、こうした豊富なサービスが受けられるのです。しかも、一部の都市には「JCBプラザ ラウンジ」というJCB会員がくつろげるラウンジまで用意されています。

マッサージ機や、ドリンクサービスなど、旅行先でゆっくりしたいときにうれしいサービスが各種設けられています。

このように、海外でのサポートが充実しているため、海外旅行を楽しみたい皆さんにも、JCBデビットカードはおすすめです。

お買物の度にポイントが貯まるから、現金払いよりお得

クレジットカードと同じように、JCBデビットカードを利用することでポイントが貯まります。

ポイントプログラムの内容や還元率は、各種カードによって異なります。

例えば、楽天銀行デビットカードの場合、還元率がなんと1.0%です。デビットカードはポイント還元率が低いと思われがちですが、これならクレジットカードのポイント還元率と変わりません。

カードによっては、キャッシュバックに対応している場合もあります。デビットカードでありながらも、こうしたポイントサービスが充実している点は、JCBデビットカードの優れているところです。

ショッピング保険や旅行傷害保険も付帯している

JCBデビットカードの大きなメリットの1つに、充実した保険があります。

もちろん、カードによって保険の有無は異なりますが、JCBデビットカードには主に「ショッピング保険」、「旅行傷害保険(国内・海外)」、「不正利用補償」などが用意されています。

ショッピング保険は、JCBデビットカードで購入した商品が破損した場合でも一定の金額まで補償してもらえるものです。これなら、現金でお買物するよりも、はるかに安心できますよね。

旅行傷害保険は、旅行中のケガや病気に対して補償を受けられるものです。カードによっては、国内旅行傷害保険と海外旅行傷害保険の両方が付いていることもあります。旅行好きなら、JCBデビットカードは必携の1枚と言えるでしょう。

不正利用補償は、第三者による不正利用によって発生した損害額を補償してもらえるものです。JCBデビットカードには頼れるセキュリティシステムだけでなく、被害後の補償まで完備されているのです。

手軽に使えるデビットカードであっても、これだけ保険がしっかりしていれば、国内でも海外でも安心して利用することができます。JCBデビットカードは、便利と安心を両方実現したデビットカードなのです。

JCBデビットカード全23種を徹底比較!

JCBデビットカードを持つことのメリットはご理解いただけたかと思います。それでは、ここからは具体的に、カードあるいは銀行ごとの特長について紹介していきます。

JCBデビットカード全23種の基本情報を、一覧表にしてまとめましたので、まずはそちらに目を通してみてください。発行銀行、年齢、年会費、付帯保険など、気になるところをチェックしてみましょう。

| カード名 | 発行銀行 | 年齢 | 年会費 | 付帯保険 |

|---|---|---|---|---|

| イオン銀行CASH+DEBIT | イオン銀行 | 15歳以上 | 無料 | ・不正利用補償 |

| 楽天銀行デビットカード(JCB) | 楽天銀行 | 16歳以上 | 無料 |

・不正利用補償 |

| セブン銀行デビット付きキャッシュカード | セブン銀行 | 16歳以上 | 無料 |

・不正利用補償 |

| みずほJCBデビット | みずほ銀行 | 15歳以上 |

1,100円(税込) ※満23歳以下、または年1回以上の利用で無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| 三菱UFJ-JCBデビット | 三菱UFJ銀行 | 15歳以上 |

1,100円(税込) ※初年度年会費無料 ※満23歳以下、または年間10万円以上の利用で2年目以降無料 ※カード有効期限月の翌月1日時点で23歳以下 ※ただし、2019年7月1日~2020年6月30日までの新規入会者は年会費無料(カード有効期間6年間)。 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| 北洋 - JCBデビット | 北洋銀行 | 15歳以上 |

550円(税込) ※初年度年会費無料 ※満23歳以下の方、または年間10万円以上の利用で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・不正利用補償 |

| OnlyOneデビット | 秋田銀行 | 15歳以上 |

1,100円(税込) ※初年度年会費無料 ※満22歳以下、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| 77JCBデビット | 七十七銀行 | 15歳以上 |

1,375円(税込) ※初年度年会費無料 ※満23歳未満、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・不正利用補償 |

| ほくぎんJCBデビット | 北陸銀行 | 15歳以上 |

550円(税込) ※初年度年会費無料 ※満23歳以下の方、または年1回以上の利用で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

|

東邦Alwaysデビットカード |

東邦銀行 | 15歳以上 |

1,375円(税込) ※初年度年会費無料 ※満22歳以下、または年間12万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・不正利用補償 |

| ちばぎんスーパーカード<デビット> | 千葉銀行 | 15歳以上 |

1,375円(税込) ※初年度年会費無料 ※満20歳未満の方、または年間12万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| OKBデビット(JCB) | 大垣共立銀行 | 15歳以上 |

1,100円(税込) ※初年度年会費無料 ※満22歳以下、または年間10万円以上の利用で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・不正利用補償 |

|

じゅうろくJCBデビット |

十六銀行 | 15歳以上 |

1,100円(税込) ※初年度年会費無料 ※満22歳以下、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| めいぎんJCBデビットカード | 名古屋銀行 | 15歳以上 |

1,100円(税込) ※初年度年会費無料 ※満22歳以下、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| 京銀JCBデビット | 京都銀行 | 15歳以上 |

1,375円(税込) ※初年度年会費無料 ※満22歳以下、または年間12万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

|

池田泉州デビット(JCB) |

池田泉州銀行 | 15歳以上 |

1,100円(税込) ※初年度年会費無料 ※満23歳以下、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| 紀陽JCBデビットカード | 紀陽銀行 | 15歳以上 |

1,100円(税込) ※初年度年会費無料 ※満22歳以下、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| ドリーミーデビットカード | 中国銀行 | 15歳以上 |

1,375円(税込) ※初年度年会費無料 ※満22歳以下、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| ひめぎんJCBデビット | 愛媛銀行 | 15歳以上 |

1,375円(税込) ※初年度年会費無料 ※満22歳以下、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・不正利用補償 |

| NCBデビット-JCB | 西日本シティ銀行 | 15歳以上 |

1,100円(税込) ※初年度年会費無料 ※満18歳以下、または年間10万円以上の利用で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| ワイエムデビットJCBカード | 山口銀行/北九州銀行/もみじ銀行 | 15歳以上 |

1,375円(税込) ※初年度年会費無料 ※満22歳以下、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・不正利用補償 |

| Debit+ | 福岡銀行/親和銀行/熊本銀行 | 15歳以上 |

1,375円(税込) ※初年度年会費無料 ※満23歳未満、または年間10万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

| おきぎんJCBデビットカード | 沖縄銀行 | 15歳以上 |

550円(税込) ※初年度年会費無料 ※満22歳以下、または年間5万円以上の利用、または携帯電話料金の決済で2年目以降無料 |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険(海外) ・不正利用補償 |

こうして見比べてみると、やはりどのカードにも一長一短はあります。先ほどポイント還元率が1.0%と紹介した楽天銀行デビットカード(JCB)も、付帯保険については、ほかのカードのほうが優れています。

年齢については、ほとんど15歳以上で共通していますが、楽天銀行デビットカード(JCB)とセブン銀行デビット付きキャッシュカードは、16歳以上でないと発行できません。高校生の皆さんは、注意してくださいね。

また、上記で取り上げたカードはあくまでも一般カードです。銀行によっては、年会費が少し高めなゴールドカードを扱っていることもあります。ゴールドカードになると機能がより充実します。

ゴールドカードにご興味のある方は、以下にカードごとの詳細を説明しますので、そちらをご覧ください。

それでは、それぞれのカードについて詳細を確認していきましょう。

【イオン銀行】イオン銀行CASH+DEBIT

イオン銀行CASH+DEBIT(JCB)は、イオン銀行の口座をお持ちの方はもちろん、イオンでよくお買物する皆さんにぜひ使っていただきたい1枚です。

というのも、イオン銀行CASH+DEBIT(JCB)は、イオンでお買物する方にとっては、非常にポイントの貯まりやすいカードだからです。

イオン銀行CASH+DEBIT(JCB)でお買物すると、「ときめきポイント」というポイントが付与されます。通常は200円の利用で1ポイント貯まるようになっています。

還元率で言えば0.5%です。普通のデビットカードの場合、ポイント還元率が0.2%と低いこともしばしばあります。そこから比べれば、イオン銀行CASH+DEBIT(JCB)は、高還元率なカードと言えます。

また、イオングループの対象店舗でのショッピングなら、毎回ポイントが2倍も貯まります。さらに、毎月10日は「ありが10デー」で、ときめきポイントや電子マネーのWAONポイントが5倍も多く貯まるのです。

ほかにも、毎月20日・30日が5%オフだったり、イオンシネマがいつでも300円割引だったり、イオンを利用することの多い方にとってうれしい特典が満載です。

特典で優れているだけでなく、不正利用補償をはじめ、カードで購入した商品が破損した際、年間50万円まで補償してもらえるショッピング保険などの付帯保険も魅力的。

イオン銀行CASH+DEBIT(JCB)を持っていれば、毎日のショッピングに安心とお得な特典がプラスされるのです。イオンを愛用している皆さんは、すぐにでも手に入れておくべきかもしれませんよ。

【楽天銀行】楽天銀行デビットカード(JCB)

「ポイントがたくさんほしい!」という皆さんに、楽天銀行デビットカード(JCB)は最適な1枚です。

楽天銀行デビットカード(JCB)は、100円の利用で1ポイントの「楽天ポイント」が付与されます。

1ポイント=1円なので、還元率は1.0%。

つまり、100円のお買物で、1円貯まるのです。

そのため、デビットカードのなかでは、高還元率なカードとして知られています。

しかも、さまざまな商品がそろっている楽天市場でお買物すれば、毎回ポイントが2倍多く付与されます。

100円につき2円ずつ貯まっていくわけですから、楽天市場の利用者に、楽天銀行デビットカード(JCB)はピッタリなカードなのです。

【セブン銀行】セブン銀行デビット付きキャッシュカード

ご自宅の近くにセブンイレブンはありませんか?

セブンイレブンや7&iグループを利用している皆さんにおすすめなのが、セブン銀行デビット付きキャッシュカードです。

セブン銀行デビット付きキャッシュカードでお買物すると、1ポイント=1円の「nanacoポイント」が貯まります。

カード利用で貯まるポイントの還元率は、店舗によって変化します。

まず、JCB加盟店やイトーヨーカドーなどでお買物すると、1,000円=5ポイントというように0.5%の還元率でポイントが付与されます。

セブンネットや西武・そごう、Denny's、ポッポなど7&iグループでデビットカードを利用した場合は、1,000円=10ポイントで、ポイント還元率が1.0%に上がります。

さらに、セブンイレブンでデビットカードを利用した場合は、1,000円=15ポイントが貯まるので、1.5%のポイント還元率となります。デビットカードでありながら、高還元率でポイントをゲットできるのです。

また、nanacoポイントの残高や預金残高をまとめて確認できる「セブン銀行 通帳アプリ」を使えば、デビットカードで支払した店舗までわかり、カードの利用状況や家計の管理に役立ちます。

nanacoポイントを効率よく貯めるだけでなく、カードの利用履歴をアプリで管理したい方は、セブン銀行デビット付きキャッシュカードの購入を検討してみてくださいね。

【みずほ銀行】みずほJCBデビット

ポイントの還元率よりも、安心して使えるデビットカードがほしい場合は、みずほJCBデビットがおすすめです。

みずほJCBデビットの魅力は、デビットカードでありながらも保険が充実している点です。

まず、デビットカードで購入した商品が破損したり盗難されたりした場合でも、年間最高100万円まで補償してくれるショッピング保険(海外)が付帯しています。

さらにうれしいのは、旅行傷害保険が付いているところ。しかも、国内旅行傷害保険と海外旅行傷害保険の両方が付帯しており、どちらも最高3,000万円まで補償されます。

これなら、国内でも海外でも安心して旅行を楽しんでいただけるでしょう。

ただし、旅行傷害保険は利用付帯です。

旅行費用などを、みずほJCBデビットで支払った場合に、補償されるものですので注意してくださいね。

加えて、毎月中旬に、利用額に応じたキャッシュバックを受けられるのも、うれしいポイントです。

みずほJCBデビット月間利用金額の0.2%がキャッシュバックされます。

みずほJCBデビットを持てば、大手銀行ならではの安心感と、ちょっとお得なキャッシュバックを受けることができるのです。

【三菱UFJ銀行】三菱UFJ-JCBデビット

三菱UFJ-JCBデビットは、ポイントプログラムや保険が充実しているデビットカードです。

三菱UFJ-JCBデビットを利用すると、1,000円=1ポイントの「Oki Dokiポイント」が付与されます。

商品によって異なりますが、ポイントの還元率は0.3~0.5%相当。こうして貯まったポイントはいろいろなものに交換可能です。

1ポイント=3円のレートでキャッシュバックしてもらったり、マイルや提携ポイントに移行したり、あるいは、東京ディズニーリゾート・パークチケット(ペア)に交換したり、多様な交換先が設けられています。

ショッピング保険(海外)(※1)や旅行傷害保険(国内・海外)(※2)も付帯しており、保険も完備されているので、安心してカードを利用していただけます。

年会費は1,100円(税込)かかりますが、満23歳以下の方や、前年度の利用額が10万円を超えている場合は、年会費は無料となります。

さまざまな支払を三菱UFJ-JCBデビットでおこなえば、年間10万円はあっという間です。

そのため、とくに苦労することなく、三菱UFJ-JCBデビットの年会費を無料にすることができるでしょう。

(※2)海外旅行保険・国内旅行保険ともに最大3,000万円

【北洋銀行】北洋 - JCBデビット

北洋-JCBデビットは、初年度の年会費が無料なだけでなく、2年目以降も条件付きで無料になりますし、無料にならなくても550円(税込)という比較的安い年会費で利用することができます。

年会費が安い分、あまりサービスは充実していませんが、カード利用に応じた「Oki Dokiポイント」の付与や、最高3,000万円の旅行傷害保険(国内・海外)が付いています。

ショッピング保険が付いていないのと、家族カードも発行できないので、その点は注意してくださいね。

北洋-JCBデビットは、ある程度のサービスと年会費の安さを求める皆さんにおすすめのカードと言えるでしょう。

【秋田銀行】OnlyOneデビット

OnlyOneデビットは、秋田銀行から発行されているデビットカードです。

魅力は充実した保険と、年会費の割引特典です。

年間最高100万円のショッピング保険(海外)をはじめとして、最高3,000万円の旅行傷害保険(国内・海外)や、カードが不正利用された際の不正利用補償など、さまざまな保険が付いています。

ここまで保険が豊富に備わっていて、本会員の年会費は1,100円(税込)、家族会員の年会費も440円(税込)と比較的安い値段で利用することができます。

しかも、年会費の割引特典によって、条件を満たせば、年会費を無料にすることも可能です。

年会費無料の対象となるのは、満22歳以下の方、年間10万円以上カードを利用した方、携帯電話料金の支払をデビットカードでおこなった方です。

以上の3タイプのどれかに該当すれば、年会費は無料になります。

もちろんJCBの提供する各種のサービスを受けることもできますし、利用金額に応じた「Oki Dokiポイント」をもらうこともできます。

カードを利用するうえで便利や安心を重視する皆さんに、OnlyOneデビットは、ピッタリなカードと言えるでしょう。

【七十七銀行】77JCBデビット

77JCBデビットは、七十七銀行が発行しているデビットカードです。

JCB加盟店でお買物できたり、15歳以上なら審査不要で発行できたり、カードの利用で「Oki Dokiポイント」を貯めたりできる、普通の機能を持ったデビットカードです。

条件付きで年会費1,375円(税込)は無料になります。家族カードは年会費440円(税込)で利用可能です。

また、特長としては、パートナー店でカードを利用するとポイントが2倍になる「地域優待サービス」が付いている点があげられます。

仙台国際空港、藤崎百貨店、仙台泉プレミアム・アウトレットなど、さまざまな店舗でポイントが貯まりやすくなります。

77JCBデビットは、こうしたパートナー店をよく利用する皆さんに、おすすめの1枚です。

【北陸銀行】ほくぎんJCBデビット

ほくぎんJCBデビットは、年会費が550円(税込)と割安ですが、特典や保険が充実しているカードです。

「Oki Dokiポイント」の付与はもちろん、最高3,000万円の旅行傷害保険(国内・海外)や年間最高100万円のショッピング保険(海外)、さらには年会費の割引特典や入会特典まで付いています。

初年度の年会費は無料ですし、23歳以下の場合、あるいは年1回以上の利用で年会費は無料になります。

1回使うだけで年会費が無料なのですから、これはお得ですよね。

ほかにも、入会時に500円のキャッシュバック、携帯電話料金の支払で2,000円のキャッシュバックなど、さまざまな特典が用意されています。

ほくぎんJCBデビットは、簡単に年会費を無料にできるだけでなく、各種の保険や豊富な特典が付いているカードなのです。

【東邦銀行】東邦Alwaysデビットカード

東邦Alwaysデビットカード<JCB>には、一般カードに加えて、ゴールドカードを選ぶこともできます。

一般カードでも最高3,000万円の旅行傷害保険(国内・海外)が付いていますし、条件をクリアすれば年会費無料でデビットサービスをご利用いただけます。

カードの利用によって、JCBの「Oki Dokiポイント」を貯めることも可能です。

券面のデザインも4種類から選べるので、きっと自分の趣向に合ったカードが見つかるでしょう。

東邦Alwaysデビットカード

しかし、この年会費の高さはサービスの豊富さを物語っています。

例えば、ゴールドカードは旅行傷害保険が、一般カードよりも充実しています。

一般カードの場合は旅行傷害保険は利用付帯です。

しかし、ゴールドカードでは、海外旅行傷害保険が最高5,000万円まで自動付帯です。

条件なしで、高額な補償が受けられるので安心です。

しかも利用付帯を合わせれば、最高1億円まで補償額が上がります。

これだけでも、年間11,000円(税込)の年会費を払う価値はあるはず。

さらにゴールドカードには、19歳未満のお子様を対象とした家族特約も付帯しています。

東邦Alwaysデビットカード

そのため、東邦Alwaysデビットカード

デビットカードの利便性と、充実した保険による安心感の両方を求めている場合は、ぜひ購入を検討してみてください。

【千葉銀行】ちばぎんスーパーカード<デビット>

ちばぎんスーパーカード<デビット>には、一般カードとゴールドカードの2種類が用意されています。

一般カードもゴールドカードも、特典が充実しています。

1,000円=1ポイントの「Oki Dokiポイント」が付与されるだけでなく、ちばぎんパートナーの店舗でお買物すると、ポイントが通常の2倍以上貯まりやすくなるのです。

ほかにも、カラオケの料金が30%オフになったり、レジャー施設が優待割引価格で楽しめたり、お得なサービスを受けることができます。

さらに、年間の利用額に応じて、ポイントの還元率が変化します。

例えば、年間50万円以上の利用でポイントの還元率が通常の1.2倍になり、年間100万円以上利用すれば1.5倍までアップします。

優れているのはポイントプログラムだけではありません。

一般カードには、最高3,000万円の旅行傷害保険(国内・海外)が付帯していますし、海外での利用のみですがショッピング保険も付いています。

ゴールドカードは、20歳以上でないと申込みできませんし、年会費は11,000円(税込)と少し割高です。

しかし、特典や保険などカードの機能については非常に充実しています。

ゴールドカードを持っていれば、千葉銀行のATMだけでなく、コンビニなどのATMでも利用手数料が常に無料となります。

これなら、現金が必要な場合でも安心です。さらに、空港ラウンジを利用できるようにもなります。

ゴールドカードならではの保険も用意されています。

国内旅行傷害保険は最高5,000万円まで、海外旅行傷害保険は最高1億円まで付帯しています。

ショッピング保険についても、国内や海外でのお買物に対して最高500万円まで補償してもらえます。

家族カードも1人目は無料ですし、2人目以降も1,100円(税込)でご利用いただけます。

千葉にお住いの方や、千葉銀行の口座をお持ちの皆さんは、ちばぎんスーパーカード<デビット>の利用を検討してみてくださいね。

【大垣共立銀行】OKBデビット(JCB)

OKBデビット(JCB)は、基本的な機能を備えたデビットカードです。

利用金額に応じた「Oki Dokiポイント」、最高3,000万円の旅行傷害保険(国内・海外)、利用状況の通知など、ベーシックな機能が付いています。

あえて取り上げるほどのサービスは用意されていませんが、セキュリティシステムなども含めて、デビットカードとして必要な機能はそろっています。

大垣共立銀行の口座がある皆さんは、支払を便利にするためにOKBデビット(JCB)の発行を検討してみるとよいでしょう。

【十六銀行】じゅうろくJCBデビット

じゅうろくJCBデビットは、十六銀行が発行しているデビットカードです。バランスよく各種の機能が付いているカードになります。

まず、年間最高100万円のショッピング保険(海外)、最高3,000万円の旅行傷害保険(国内・海外)の保険が付帯しています。お買物のたびに「Oki Dokiポイント」を貯めることも可能です。

年会費1,100円(税込)は条件付きで無料にできますし、家族カードも440円(税込)の年会費で利用していただけます。

券面のデザインはレッド、ベージュ、ブラックの3種類からお好みのものを選択できます。

デビットカードの基本的な機能と、バランスのとれたサービスを求めている場合は、じゅうろくJCBデビットの購入を検討してみてください。

【名古屋銀行】めいぎんJCBデビットカード

めいぎんJCBデビットカードは、ベーシックな機能に加えて、保険が充実しているデビットカードです。

年間最高100万円のショッピング保険(海外)、最高3,000万円の旅行傷害保険(国内・海外)などの保険が付帯しています。

もちろん保険以外にも、カードの利用で「Oki Dokiポイント」を貯めることも可能です。

これらの機能が付いている家族カードは年会費550円(税込)で利用できますし、本会員の年会費1,100円(税込)も条件付きで無料にすることができます。

券面のデザインも3種類あり、好みのものが選択可能です。

また、キャッシュバックがもらえるなど、入会キャンペーンを実施していることもあります。

名古屋にお住いの方や、名古屋銀行の口座をお持ちの皆さんは、めいぎんJCBデビットカードの申込みを検討してみてください。

【京都銀行】京銀JCBデビット

京銀JCBデビットは、少し年会費が高いものの、保険については充実しているデビットカードです。

京銀JCBデビットの本会員の年会費は1,375円(税込)で、家族会員の年会費は440円(税込)です。

すでに紹介してきたように、年会費550円(税込)や1,100円(税込)のデビットカードもありますので、それらのカードと比較すると、京銀JCBデビットの年会費は若干割高です。

しかし、条件を満たせば年会費は無料になりますし、保険も充実しています。

年間最高100万円のショッピング保険(海外)、最高3,000万円の旅行傷害保険(国内・海外)などが付帯しています。

また、お買物のたびに「Oki Dokiポイント」を貯めることもできます。

京都銀行の口座をお持ちの皆さんや、デビットカードの利便性と保険による安心感を重視する方は、京銀JCBデビットの購入をご検討ください。

【池田泉州銀行】池田泉州デビット(JCB)

池田泉州デビット(JCB)は、池田泉州銀行が発行しているデビットカードです。

年会費は1,100円(税込)とお手頃な価格。

しかも、満23歳以下の方、年間10万円以上カードを利用した方、携帯電話料金をデビットカードで支払った方は、年会費が無料になります。

加えて、池田泉州デビット(JCB)には、年間最高100万円のショッピング保険(海外)や、最高3,000万円の旅行傷害保険(国内・海外)などの保険も付いています。

券面に描かれているのは、ラブラドールレトリバーのラン&ラブというかわいらしいキャラクターたち。

デビットカードのスマートな支払と、かわいいデザイン、それから充実の保険が、池田泉州デビット(JCB)の魅力と言えるでしょう。

【紀陽銀行】紀陽JCBデビットカード

紀陽JCBデビットカードは、年会費の割引特典や保険が充実しています。

本会員の年会費は1,100円(税込)ですが、年齢が満22歳以下や年間の利用金額が10万円以上の場合は無料となります。

また、携帯電話料金の支払をデビットカードでおこなった場合も無料です。

さらに、この割引特典は本会員だけでなく、家族会員にも適用されます。

家族会員の年会費は550円(税込)です。

これが本会員と同じ条件で無料になるのです。

本会員と同じ機能を備えたカードを家族にも利用させたいときには、うれしいサービスですよね。

最高3,000万円の旅行傷害保険(国内・海外)、そして年間最高100万円のショッピング保険(海外)などの保険も付帯しています。

もちろん、お買物すれば、その度に「Oki Dokiポイント」を貯めることもできます。

年会費の安さと、充実した保険をお求めの方は、紀陽JCBデビットカードを選択肢の1つに入れておきましょう。

【中国銀行】ドリーミーデビットカード

ドリーミーデビットカードは、中国銀行が発行しているデビットカードです。

主に、ドリーミーデビットシングルとドリーミーデビットダブルの2種類のカードが用意されています。

ドリーミーデビットシングルはデビット機能のみのカード。

一方、ドリーミーデビットダブルは、デビット機能とキャッシュカードの機能の両方が付いているカードです。

どちらにも、一般カードとゴールドカードがあります。

ゴールドカードになると機能が充実しますが、一般カードにもしっかりした機能が付いています。

例えば、一般カードには、ショッピング保険(海外)や最高3,000万円の旅行傷害保険(国内・海外)が付帯しています。

また、カードを利用した際に「Oki Dokiポイント」をもらうこともできます。

さらに、優待店でカードを利用すると、通常よりも多くポイントを貯めることができます。

ホームセンタータイム、ペットワールドアミーゴ、ホームファッションMi.カーサなどの店舗ではポイントが通常の3倍!

海都やダイヤクリーニングでは通常の2倍ポイントが多く付与されます。

ドリーミーデビットカードのゴールドカードは、年会費11,000円(税込)と割高ですが、それだけ充実した機能が付いています。

まず、ゴールドカードの場合、海外だけでなく国内でのお買物もショッピング保険の補償範囲に含まれます。

それだけでなく、最高5,000万円の国内旅行傷害保険や、最高1億円の海外旅行傷害保険も付いています。

これだけ高い補償額が設定されていれば、旅行の際も安心できますよね。

ほかにも、中国銀行の時間外手数料が無料になったり、家族カードが1人目まで年会費が無料だったり、お得なサービスが用意されています。

そのため、サービスの充実を求めるのであれば、ゴールドカードを選ぶほうがよいでしょう。

【愛媛銀行】ひめぎんJCBデビット

四国にお住いの方には、ひめぎんJCBデビットがおすすめです。

年会費は1,375円(税込)と、ほかのデビットカードと比べると決して安くはありません。

しかし、本会員が満22歳以下の場合、あるいは年間10万円以上利用したときには年会費が無料になります。

「10万円も使わないよ……」と思われるかもしれませんが、1ヶ月8,300円くらい利用すれば、年間10万円の利用金額に達します。

多くの方は、月に8,300円以上お金を使っていると思います。

毎日のお買物をデビットカードで済ませれば、10万円以上利用することはそんなに難しくないはずです。

携帯電話料金の支払でも年会費は無料になりますから、自分に合った方法でひめぎんJCBデビットをお得に利用していきましょう。

ちなみに、家族会員も同じ条件で年会費440円(税込)が無料になります。

ほかにも、支払のたびに貯まる「Oki Dokiポイント」や最高3,000万円の旅行傷害保険(国内・海外)などもひめぎんJCBデビットには付帯しています。

【西日本シティ銀行】NCBデビット-JCB

NCBデビット-JCBは、西日本シティ銀行が発行しているデビットカードです。

保険や、ポイントプログラムが魅力的なカードです。

まず、保険については、ショッピング保険(海外)や、最高3,000万円の旅行傷害保険(国内・海外)が付帯しています。

次に、ポイントプログラムに関しては、カード利用のたびに「Oki Dokiポイント」が付与されるようになっています。

貯めたポイントは商品と交換したり、キャッシュバックしてもらったりすることが可能です。

さらに、NCBデビット-JCBには「NCBポイントサービス」という独自のサービスがあります。

デビットカードの利用のみならず、西日本シティ銀行との取引で、ポイントをゲットすることができます。

例えば、デビットカードを保有しているだけで10ポイント、給与の受取に西日本シティ銀行の口座を利用することで30ポイントなど、さまざまな場面でポイントが貯まっていきます。

「NCB家族割」を申込めば、本会員のポイントと家族のポイントを合算することもでき、ポイントが貯まりやすくなります。

こうして貯められた毎月のポイントに応じて、コンビニATMが無料になったり、ゆうちょ銀行ATMの利用がいつでも無料になったり、投資信託申込手数料の10%~30%キャッシュバックしてもらったり、お好みの特典と交換することができるのです。

このように、NCBデビット-JCBはポイントプログラムにおいて優れているカードと言えるでしょう。

【山口銀行/北九州銀行/もみじ銀行】ワイエムデビットJCBカード

ワイエムデビットJCBカードは、山口銀行、北九州銀行、もみじ銀行から発行されているデビットカードです。

特筆すべき点があまりないカードですが、デビットカードの基本的な機能は備わっています。

利用金額に応じて付与される「Oki Dokiポイント」、海外での現地通貨引出しサービス、利用状況の通知メールなど基本的な機能が付いています。

年会費1,375円(税込)は条件付きで無料になりますし、年会費440円(税込)で家族カードを発行することもできます。

ベーシックな機能だけで問題ない方は、ワイエムデビットJCBカードの申込みを検討してみてください。

【福岡銀行/親和銀行/熊本銀行】Debit+

Debit+は、福岡銀行、親和銀行、熊本銀行から発行されているデビットカードです。

Debit+には、主に一般カードとゴールドカードの2種類があります。

どちらにも共通しているのが、スマートフォンアプリ「Wallet+」を利用できる点です。

「Wallet+」は、デビットカードの利用状況や口座残高の確認ができるアプリ。利用状況が一目でわかるので、お金の管理がしやすくなります。

しかも、この「Wallet+」を使うと、利用金額に応じて「myCoin」というポイントを貯めることができるようになるのです。

一般カードでは、200円の利用で1ポイント貯まります。

1ポイント=1円のレートでキャッシュバックできるので、実質0.5%のポイント還元率となっています。

「Wallet+」内で、貯まったポイントをキャッシュバックして口座に移すことができますし、ほかのポイントと交換することも可能です。

さて、共通点を紹介したところで、今度はカードごとの特長を見ていきましょう。

まず、一般カードは、本会員の年会費が1,375円(税込)ですが、満23歳未満の場合や年間の利用金額が10万円以上の場合、あるいは、携帯電話料金の支払に利用した場合で年会費は無料になります。

さらに、Debit+の引落し口座を「Wallet+」のメイン口座に登録するだけで、年会費が無料になります。

これは、「Wallet+」でポイントを貯める際にも必要になる作業です。

簡単な作業で終わりますから、Debit+を購入した際はぜひ登録しておいてくださいね。

また、一般カードの保険には、ショッピング保険(海外)や、条件付きですが最高3,000万円の海外旅行傷害保険が付いています。

簡単に年会費を無料にでき、便利なアプリやお得なポイント、そして各種の保険まで、Debit+には幅広い機能が備わっているのです。

Debit+のゴールドカードは、年会費が11,000円(税込)と割高。年会費の割引特典もありません。

しかし、一般カードに比べて、ポイント還元率や保険が非常に充実しています。

まず、ポイント還元率ですが、ゴールドカードだと、100円の利用で1ポイント貯まります。

1ポイント=1円でキャッシュバックできますので、実質1.0%のポイント還元率となります。

一般カードが0.5%ですから、およそ2倍ポイントが貯まりやすくなるのです。

保険についても、ショッピング保険は海外だけでなく国内でのお買物にも対応しており、年間最高500万円まで補償を受けることができます。

また、海外旅行傷害保険の補償額は最高1億円です。

しかも、条件付きではなく、自動付帯でも最高5,000万円の補償が受けられます。

これだけ充実していながら、家族カードは1人目まで無料です。

ワンランク上のサービスや保険を求めている皆さんは、ゴールドカードを選ぶようにしましょう。

【沖縄銀行】おきぎんJCBデビットカード

おきぎんJCBデビットカードは、保険やポイントプログラムが充実しているカードです。

おきぎんJCBデビットカードは大きく分けて、デビット機能のみのカードと、キャッシュカード一体型のデビットカードの2種類あります。

券面のデザインは4種類もあるので、皆さんのお好みのカラーが見つかるはずです。

では、今度はカードの機能についても見ていきましょう。

保険については、ショッピング保険(海外)や最高3,000万円の旅行傷害保険(国内・海外)などが付いています。

また、カード払いすると「Oki Dokiポイント」がもらえるので、現金払いよりもお得にお買物ができます。

さらに、おきぎんJCBデビットカードのパートナー店でカードを使えば、通常より2倍ポイントが多くもらえます。

ザ・グレース、ビッグワン、メガネ一番、マックスプラス、トゥデイ・オーケーなどがポイント2倍の対象となる店舗です。

これらのお店をよく利用する皆さんには、おきぎんJCBデビットカードの申込みをおすすめします。

このように保険やポイントプログラムにおいて、おきぎんJCBデビットカードは優れています。

しかも、本会員の年会費は550円(税込)、家族会員の年会費は275円(税込)と、かなり割安で利用することができるのです。

年会費の割引特典もあり、22歳以下の場合、年間5万円以上カードを利用した場合、携帯電話料金の支払をデビットカードでおこなった場合は、年会費が無料です。

年間5万円であれば、月々約4,200円の利用で到達できます。

これならとくに負担に感じることなく、年会費を無料にすることができるはずです。

機能の充実と年会費の安さを実現させた点が、おきぎんJCBデビットカードの大きな魅力なのです。

JCBデビットカードを利用するうえで知っておきたい4つの注意点

自分に合うデビットカードは見つかりましたか?使いたいカードが決まったら、最後にJCBデビットカードを利用するうえで知っておくべき注意点について確認しておきましょう。

申込みしてから「思っていたのと違った……」とガッカリしないように、以下に紹介する4つの注意点に目を通しておいてくださいね。

① JCBデビットカードが利用できないケースもある

JCB加盟店なら世界中どこでも利用できるJCBデビットカード。

しかし、加盟店の業種によって利用できないケースもあるので注意が必要です。

例えば、高速道路、ガソリンスタンド、機内販売、一部の公共料金の支払などには対応できないことが多いです。

ちなみに、ETCカードは後払い方式なので、追加カードとして発行すること自体ができませんので、その点は認識しておいてくださいね。

② リボ払いや分割払いができない

JCBデビットカードに限らず、デビットカードの支払は一回払いのみです。

クレジットカードのように、分割払いやリボ払いで、キャッシュフローに余裕を持たせることはできません。

預金口座から即時引落されるのがデビットカードです。

口座残高以上のお買物はできないため、借金を負わずに済みます。

とはいえ、高額のお買物の場合、数回に支払を分けたほうが余裕を持てることもありますよね。

デビットカードの場合、大きなお買物をした際は、預金口座から一気にお金が減ることになりますから、口座残高を確認しながらカードを利用するようにしましょう。

③ 利用できない時間帯を設けているカードもある

JCBデビットカードは、原則24時間365日利用できますが、カードによっては利用できない時間帯を設定していることもあるので注意が必要です。

例えば、みずほJCBデビットは、土曜日の22時~日曜日8時の時間帯、第1・第4土曜日の3時~5時の時間帯に利用することができません。

カードを購入する前に、利用できない時間帯が設定されているかどうか確認することを忘れないでくださいね。

④ クレジットヒストリーが作れない

クレジットヒストリーとは、クレジットカードの使用やローンの返済等の履歴を意味します。

これは、新しくクレジットカードを作る際や、住宅ローンを組む際に確認される情報です。

クレジットヒストリーがよい場合、信用を獲得できるため、ランクの高いカードを発行したり、ローンを組んだりする際に審査に通りやすくなります。

しかし、デビットカードの場合、このクレジットヒストリーはつきません。

今後のことを考えて、クレジットヒストリーを積み上げておきたい場合は、デビットカードではなくクレジットカードの利用をご検討くださいませ。

JCBデビットカード まとめ

現金感覚で利用できるデビットカード。

ここでは、そのなかでも世界中で利用できるJCBデビットカードについて解説しました。

JCBデビットカードには、こうした国際ブランドの決済力はもちろん、各種の豊富なサービスが設けられています。

クレジットカードに負けず劣らずの機能を備えているのが、JCBデビットカードなのです。

では最後に、この魅力的なJCBデビットカードのメリットについて、もう一度確認しておきましょう。

- 世界中の約3,000万のJCB加盟店で利用できる

- 利用状況の通知がメールで届くので、出費の管理がしやすい

- 「不正検知システム」や「J/Secure」など各種のセキュリティシステムで不正利用を防止できる

- ATMでお金を下ろす手間や時間を節約できる

- 海外サービス窓口「JCBプラザ」で日本語サポートが受けられる

- 利用金額に応じてポイントが貯まるので、現金払いよりもお得

- 「ショッピング保険」や「旅行傷害保険」などの保険が付帯している

上記を見ていただければ、JCBデビットカードを利用することで、現金を持ち歩くよりも格段に便利で安全だということがわかると思います。

同時に、クレジットカードの場合に心配な借金も、デビットカードであれば回避することができます。

保険やポイント、年会費などさまざまな要素を見ながら、自分に合うカードを手に入れましょう。

そうすれば、いつものお買物がもっと快適になるはずです。

大学卒業後、ライターとして活動を開始。主に「金融」「アニメ」のジャンルで記事を執筆。マネ会では、クレジットカードや電子マネー等の記事を担当。ほかにも、ダ・ヴィンチニュースにて「『君の名は。』新海誠監督の6作品を時系列で振り返る! 新海作品のテーマは「喪失」と「距離」!?」など、アニメ関連の記事も執筆している。ライターとしての活動以外にも、脚本や小説などの創作活動をおこない、『第33回シナリオS1グランプリ』では奨励賞を受賞。