PR

PR

おすすめゴールドカード2025年最新ランキング!高還元率のカードや優待特典を比較

2025年最新のおすすめゴールドカードをご紹介します。

ゴールドカードは充実した付帯サービスが特徴で、年会費はかかるものの、高いステータスを得られるのが魅力です。

かつては審査が厳しいというイメージがありましたが、近年では基準が緩和され、高収入でなくてもゴールドカードを持つことが可能になっています。

年代別に人気のゴールドカードをまとめると、以下のようになります。

| 年代 | カード名 | 特徴 |

|---|---|---|

| 20代におすすめ |

三井住友カード ゴールド(NL) |

・条件付きで年会費永年無料 ・年間100万円以上の利用で10,000ポイント進呈 |

|

JCB GOLD EXTAGE |

・20代専用ゴールドカード ・ポイントが貯まりやすい |

|

| 30代におすすめ |

アメリカン・エキスプレス®・ゴールド・カード |

・多彩な特典、付帯サービス ・カード継続でホテルクーポン |

|

三井住友カード ゴールド |

・充実した旅行傷害保険 ・年間利用金額に応じたボーナスポイント |

|

| 40代におすすめ |

ANA VISAワイドゴールドカード |

・海外旅行傷害保険に家族特約付帯 ・マイルがたまりやすい |

|

dカード GOLD |

・最高1億円の海外旅行傷害保険 ・ドコモユーザーにうれしい特典が充実 |

|

| 50代におすすめ |

JCBゴールド |

・最高1億円の海外旅行傷害保険(利用付帯) ・お取り寄せサービスなど特典が豊富 |

|

イオンゴールドカード |

・イオンラウンジサービス ・年会費無料で利用できる |

本記事では、クレカ専門家に聞いたおすすめのゴールドカードやゴールドカードおすすめランキング、選び方などを解説します。

-

ゴールドカードおすすめランキング|人気のカードの口コミ・優待特典を比較

- 第1位:JCBゴールド

- 第2位:イオンゴールドカード

- 第3位:ANA VISAワイドゴールドカード

- 第4位:楽天プレミアムカード

- 第5位:オリコカード THE POINT PREMIUM GOLD

- 第6位:三井住友カード ゴールド

- 第7位:au PAYゴールドカード

- 第8位:PayPayカード ゴールド

- 第9位:三井住友カード ゴールド(NL)

- 第10位:TRUST CLUB プラチナマスターカード

- 第11位:JCB GOLD EXTAGE

- 第12位:セゾンゴールド・アメリカン・エキスプレス(R)・カード

- 第13位:アメリカン・エキスプレス®・ゴールド・カード

- 第14位:エポスゴールドカード

- 第15位:ライフカードゴールド

- 第16位:dカード GOLD

- ゴールドカードを優待特典で比較

- 年収や職業などのゴールドカードの審査条件

- ゴールドカードの選び方!20代〜50代におすすめカードを紹介

- そもそもゴールドカードとはどういうカード?

- ゴールドカードに申し込む3つの方法

- 審査に通りやすくする6つのコツ

- ゴールドカードに関するよくある質問

- ゴールドカードまとめ

ゴールドカードおすすめランキング|人気のカードの口コミ・優待特典を比較

利用者に高評価だったゴールドカードは、以下の16種類です。

JCBゴールド

|

イオンゴールドカード

|

ANA ワイドゴールドカード

|

楽天プレミアムカード

|

オリコカード THE POINT PREMIUM GOLD

|

三井住友カード ゴールド

|

au PAYゴールドカード

|

TOKYU CARD ClubQ JMB (PASMO一体型)

|

TRUST CLUB プラチナマスターカード

|

JCB GOLD EXTAGE

|

セゾンゴールド・アメリカン・エキスプレス(R)・カード

|

アメリカン・エキスプレス®・ゴールド・プリファード・カード

|

エポスゴールドカード

|

dカード GOLD

|

|

| 年会費 |

初年度 : 無料

次年度 : 11,000円(税込)

|

無料

|

15,400円(税込)

|

11,000円(税込)

|

1,986円(税込)

|

11,000円(税込)

|

11,000円(税込)

|

初年度 : 無料

次年度 : 1,100円(税込)

|

3,300円(税込)

|

初年度 : 無料

次年度 : 3,300円(税込)

|

初年度 : 無料

次年度 : 11,000円(税込)

|

39,600円(税込)

|

5,000円(税込)

|

11,000円(税込)

|

| ポイント還元率 | 0.5 〜 10% | 0.5 〜 1% | 0.5 〜 10% | 1 〜 3% | 1 〜 2% | 0.5 〜 7% | 1 〜 10% | 0.5 〜 1% | 2 〜 3% | 0.75 〜 10.25% | 0.5 〜 1% | 0.5 〜 1% | 0.5 〜 1.5% | 1 〜 10% |

| 発行期間 | 1週間 | 約2~3週間 | 3営業日程度 | 約一週間 | 最短8日程度 | 最短3営業日 | 7営業日程度 | 最短10日(WEB入会の場合) | 2~3週間程度 | 通常1週間程度 | 最短3営業日 | 2週間~3週間ほど | 最短即日 | 2週間 |

| 付帯 サービス |

||||||||||||||

ゴールドカードは年収200万円の方でも持てたという口コミがあり、カード会社にもよりますが年収の基準はそこまで厳しくない傾向になってきています。

人気のゴールドカードを以下でランキング順にご紹介します。

第1位:JCBゴールド

- 総合評価

- 口コミ件数 : 11件

- ゴールドカードならではの充実した海外旅行傷害保険 最高1億円!(利用付帯)

- 空港ラウンジサービス(国内・海外)等、サービスが充実!

- ワンランク上のゴールドカード「JCBゴールド ザ・プレミア」へご招待のチャンス!

JCBゴールドは、日本唯一の国際ブランド「JCB」が発行しているカードです。

プロパーカードのステータスとゴールドカード特有の豊富な優待サービスを受けられます。

JCBゴールドの申込条件は、20歳以上で安定した収入のある方です。年会費は11,000円(税込)ですが、ゴールドカードのステータスを得られます。

インターネット入会する方は早めに審査結果を知りたい方や、すぐにカードを発行したいと思っている方におすすめです。

- 申込条件:20歳以上で安定継続収入のある方

- 海外旅行保険:最高1億円

- 国内旅行保険:最高5,000万円

- 空港ラウンジ:国内47箇所、ハワイ

- 最短当日発行できる(※)

- 映画や飲食店、各種レジャー施設の割引が充実

確かなステータスと付帯保険の充実をお求めなら「JCBゴールド」がおすすめ!

JCBゴールドは、付帯保険や優待などのサービス内容を重視する方におすすめです。

JCBゴールドは、最高1億円の海外旅行傷害保険や最高5,000万円の国内旅行傷害保険が利用付帯しています。また、最高500万円のショッピングガード保険も付いています。

「国内・海外航空機遅延保険」が利用付帯しているので、航空機の遅延や寄託手荷物の紛失などのトラブルによって発生した損害にも補償を受けられます。

JCBゴールドは、「お取り寄せサービス」や「JCB GOLD Service Club Off」などのお得なサービスを利用できます。

JCB GOLD Service Club Off」は、全国70,000ヶ所以上の施設で割引等の優待が受けられます。

JCB GOLD Service Club Offには、映画チケットの割引、飲食店の割引、各種レジャー施設の割引など、そのほかにも幅広いジャンルの優待サービスが用意されています。

JCBゴールドなら、付帯保険による安心感と優待サービスによるお得感の両方を感じていただけるはずです。

JCBゴールドの口コミ・評価

- 総合評価

- 口コミ件数 : 11件

海外旅行傷害保険と航空機遅延保険やラウンジあるから海外旅行も安心といった内容や、優待店舗での割引が充実しているといった口コミが目立ちました。

JCBゴールドの入会キャンペーン

JCBゴールドでは、下記の入会キャンペーンを実施しています(2025年7月時点)。

- 新規入会&ご利用で20%(最大23,000円)キャッシュバック【2025年7月1日~9月30日】

- 初年度年会費無料キャンペーン【2025年7月1日~9月30日】

- 家族カード同時入会・追加で最大4,000円キャッシュバック【2025年7月1日~9月30日】

JCBゴールドでは、Amazon.co.jp利用やスマホ決済でのキャッシュバックキャンペーンが実施されています。

JCBゴールドのより詳細な特典やサービスを知りたい方は、こちらの記事もご参照ください。

第2位:イオンゴールドカード

- 総合評価

- 口コミ件数 : 12件

- 海外旅行傷害保険最高5,000万円

- イオンラウンジが利用可能(※)!

- ショッピングセーフティ保険年間300万円まで補償

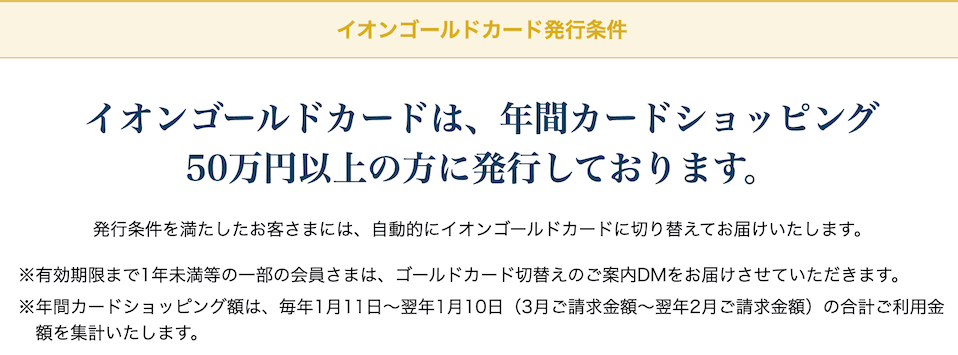

イオンゴールドカードは、招待制(インビテーション)のクレジットカードです。インビテーションが届くことで申込みできます。

イオンゴールドカードは年会費無料。インビテーションが届けば年会費無料でゴールドカードを所有できるので、ステータスとランニングコストを重視する方にもおすすめです。

イオンゴールドカードの案内を受けるためには、イオンカードかイオンカードセレクトを使って、一定の金額までカード決済する必要があります。

公式のホームページには、発行条件について「直近年間カードショッピング50万円以上の方に発行しております」と記載されているため、単純計算で毎月4.2万円を使う必要があります。

イオンゴールドカードに切り替えた後も、それまで利用していたイオンカードの特典は引き続き利用できます。

お得なポイント制度はそのまま引き継げるため、これまでと同じようにイオンのお買い物でポイントを貯められます。

年会費無料のゴールドカードがほしいなら「イオンゴールドカード」がおすすめ!

イオンカードゴールドは年会費無料だけでなく、付帯保険などのサービスも充実しています。

最高5,000万円の海外旅行傷害保険や最高3,000万円の国内旅行傷害保険、そして、年間300万円まで補償が受けられるショッピングセーフティ保険が付いています。

イオンが近くにあるときに便利なのが「イオンラウンジサービス」です。

イオンラウンジサービスは、全国のイオン店舗内にあるラウンジを1日1回30分まで無料で利用できます。

ラウンジには、飲み物や新聞・雑誌などが用意されています。買い物の合間に休憩したいときや待ち時間に利用すると便利です。また、イオンゴールドカードを所有しておけば、国内の空港ラウンジも無料で利用できます。

- 申込条件:招待制

- 海外旅行保険:最高5,000万円

- 国内旅行保険:最高3,000万円

- 空港ラウンジ:国内12箇所

- インビテーションで年会費無料

- イオンラウンジサービスが無料

- 年間300万円までショッピング保険がつく

イオンゴールドカードの口コミ・評価

- 総合評価

- 口コミ件数 : 12件

買い物途中に専用ラウンジで休憩できる特典は、子供がいる主婦にとって便利です。

イオンラウンジでは30分程度無料でドリンクとお菓子をもらって喫食することが可能となっていて、買い物中にちょっと休憩したい時には便利です。特に子どもたちはジュースとお菓子がもらえるということもあり、イオンに行くたびにイオンラウンジを探していて行けば買い物でぐずった時でもいっぺんに機嫌がよくなります。

また、100万円以上の利用で年会費の負担ゼロでゴールドカードを持っているという口コミも見つかりました。

一般カードよりも上位のカードであれば、通常は年会費や入会金が発生するのが当たり前だと思いますが、このカードはその心配がなく重宝しています。通常であれば少なくとも1万円以上の年会費が必要になりますが、気にするのは1年間で100万円の利用があるかどうかですので、頻繁にクレジットカードで買い物をする方には向いていると思います。

イオンゴールドカードの入会キャンペーン

イオンゴールドカードは対象のイオンカードで年間カードショッピング50万円以上利用した方に自動的に届く、招待(インビテーション)制のゴールドカードとなります。

そのため、インターネットなどからの申し込みは受け付けておらず、入会キャンペーンは実施されていません。

イオンゴールドカードに興味のある方は、下記の記事もチェックしてみてください。

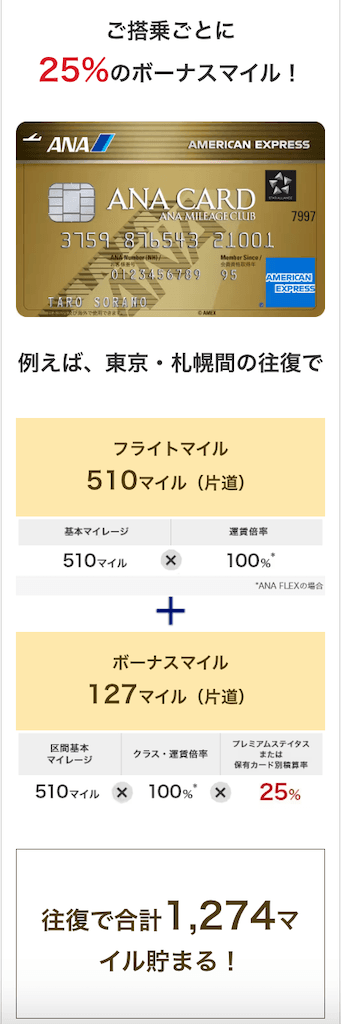

第3位:ANA VISAワイドゴールドカード

- 総合評価

- 口コミ件数 : 4件

- 入会時・毎年のカード継続時にボーナスマイルをプレゼント

- 国内旅行海外旅行ショッピング保険など充実!

- 便利な電子マネー「iD」も標準搭載

ANA VISAワイドゴールドカードは、付帯保険とマイル特典が充実しているクレジットカードです。

三井住友カードとANAが提携しているカードであり、安心・安全な旅行をサポートする各種サービスが充実しています。

ANA VISAワイドゴールドカードには、最高5,000万円の旅行傷害保険(国内・海外)や国内航空便遅延保険が付帯しています。

海外旅行傷害保険の家族特約まで受けられるのも特徴。家族特約とは、本会員と生計をともにする家族も補償の対象となるサービスです。条件を満たせば家族で最高1,000万円の補償を受けられるので、家族旅行をする方にもおすすめです。

ANAをよく利用する方は、ANA VISAワイドゴールドカードでマイルをお得に貯められます。

一般的には、マイルは飛行機を利用するたびに貯まりますが、ANA VISAワイドゴールドカードは飛行機に乗らなくてもマイルを貯められるのがメリットです。

陸と空で効率よくマイルを稼ぎたいなら「ANA VISAワイドゴールドカード」がおすすめ!

ANA VISAワイドゴールドカードは、カードの入会・継続時に2,000マイルが付与されます。継続するだけで2,000マイルを獲得できるため、マイルを貯めたい方におすすめです。

通常のフライトマイルだけでなく、ボーナスマイルも付与されます。また、普段のカード利用で貯めたポイントをマイルに交換できます。

通常のショッピングなら、1,000円の利用で1ポイントのポイントが付与されます。このポイントを1ポイント=10マイルのレートで交換可能です。

空以外でもマイルを貯めたい場合、ANA VISAワイドゴールドカードは間違いなくおすすめのカードといえるでしょう。

- 申込条件:満20歳以上で安定継続収入のある方

- 海外旅行保険:最高5,000万円

- 国内旅行保険:最高5,000万円

- 空港ラウンジ:国内34箇所、ハワイ

- 継続するだけでマイルを獲得できる

- 家族も海外旅行傷害保険の対象となる

ANA VISAワイドゴールドカードの口コミ・評価

- 総合評価

- 口コミ件数 : 4件

入会・継続時の特典でお得にマイルを貯めることができると評判です。

ANAゴールドは、年会費も15400円で年間マイルも2000マイル入り、1000円の買い物で10マイルとマイル還元率もこれならば生活費およびカード使用で年間のマイルがたまるのも、全体を比較すると一番お得かと思います。

ANA VISAワイドゴールドカードの入会キャンペーン

ANA VISAワイドゴールドカードで実施されている入会キャンペーンは、下記のとおりです(2025年7月時点)。

- 新規入会で最大20,000マイル相当プレゼント(2025年7月15日まで)

ANA VISAワイドゴールドカードの詳細はこちらの記事をご覧ください。

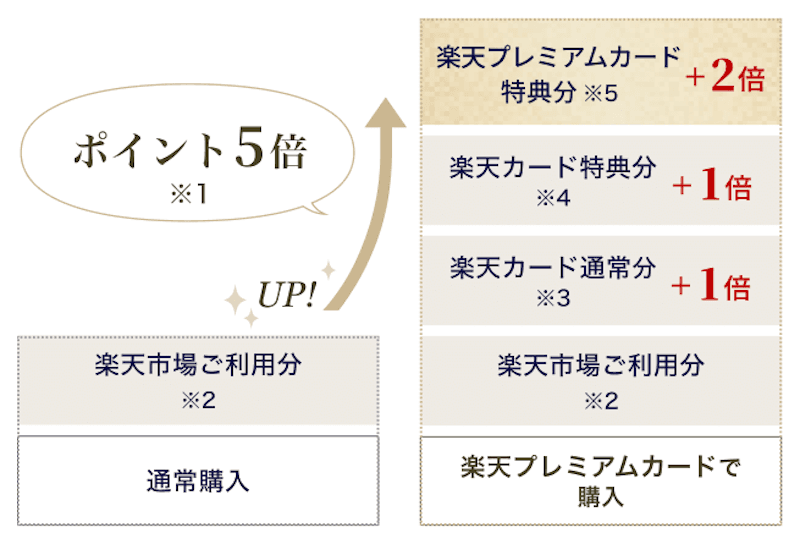

第4位:楽天プレミアムカード

- 総合評価

- 口コミ件数 : 4件

- 楽天市場でお買い物をするとポイント3倍!!

- 国内・海外旅行保険は最大5000万円!

- VIP空港ラウンジ プライオリティパスへの無料登録可能

楽天プレミアムカードは、旅行のときに実力を発揮するクレジットカードです。旅行で役立つ付帯保険や優待サービスが優れています。

まず、旅行の際に欠かせない旅行傷害保険(国内・海外)は最高5,000万円の補償額が設定されています。

最高300万円の動産総合保険も付帯しているため、楽天プレミアムカードで購入した商品が壊れたり盗まれたりした場合でも、しっかりと補償を受けることができます。

また、海外旅行のときに便利なのが「海外トラベルデスク」。海外旅行には何かと不安がつきものですよね。

しかし、海外トラベルデスクを利用すれば、現地の観光情報の提供や、カード紛失時の対応、レストランなどの予約や手配までさまざまなサポートが受けられます。

これなら、安心して旅行を楽しむことができるはずです。

海外旅行の機会が多いなら「楽天プレミアムカード」がおすすめ!

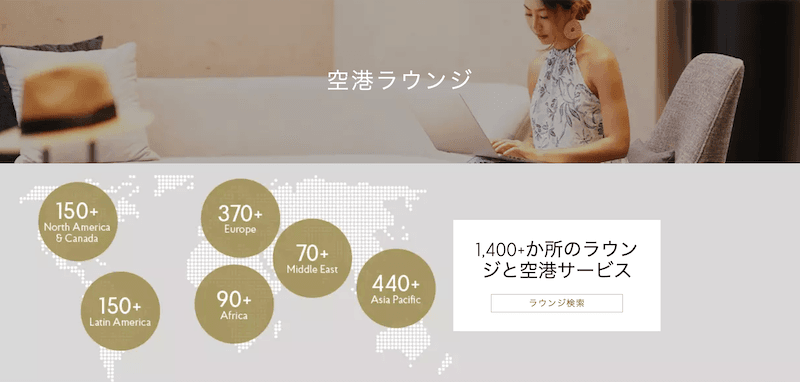

楽天プレミアムカードには、旅行好きのみなさんをサポートする魅力的なサービスが付いています。世界中の空港ラウンジで使える「プライオリティ・パス」会員カードを無料で発行可能です。

プライオリティ・パスがあれば、世界1,200ヶ所以上の空港ラウンジで、ドリンクサービスやインターネットサービスなどのサービスが利用できます。

楽天プレミアムカード会員なら、ランクの高いプレステージ会員と同等のサービスを受けられます。

通常、プレステージ会員のサービスを受けるには年会費US$469が必要ですが、楽天プレミアムカードなら年会費が無料です。

もちろん、国内・ハワイの主要空港のラウンジも無料で利用可能。世界中を飛び回りたいトラベラーに、楽天プレミアムカードはおすすめの1枚と言えるでしょう。

また、楽天カードの上位カードなので、楽天ポイントは楽天カード以上にどんどん貯まります。基本的な還元率は1.0%ですが、楽天市場でお買物すれば5.0%まで還元率を上げることができます。

このように、楽天プレミアムカードを取得すれば、お得なポイントプログラムと旅行で役立つ特典の一挙両得が叶うわけです。

- 申込条件:20歳以上の安定収入のある方

- 海外旅行保険:最高5,000万円

- 国内旅行保険:最高5,000万円

- 空港ラウンジ:国内47箇所、ハワイ

- 楽天市場でポイント還元率が5倍

- ETCカードが無料

楽天プレミアムカードの口コミ・評価

- 総合評価

- 口コミ件数 : 4件

「プライオリティ・パス」が自動付帯だから海外旅行のときにお得感を実感できたり、海外旅行傷害保険が付いているので保険に入る手間が省けます。

楽天プレミアムカードの入会キャンペーン

楽天プレミアムカードでは下記の入会キャンペーンを実施しています(2025年7月時点)。

- 新規入会と利用で5,000ポイントプレゼント

楽天プレミアムカードでは、条件達成で最大5,000ポイントが受け取れます。

また、キャンペーン内容は時期により変化するので、公式サイトをこまめにチェックするとよりお得となる場合があります。

楽天プレミアムカードのくわしい内容はこちらの記事でもご紹介しています。

第5位:オリコカード THE POINT PREMIUM GOLD

- 総合評価

- 口コミ件数 : 6件

- 還元率は常に1.0%以上!100円で1オリコポイントがたまる!

- 入会後6ヵ月間は還元率が2.0%にアップ!

- 国内外の宿泊施設、飲食店等の各種施設が優待価格で利用可!

オリコカード THE POINT PREMIUM GOLDの通常の還元率は1.0%ですが、入会後6ヶ月間は2倍となるため、常に還元率2.0%で利用することが可能です。

また、オリコカード THE POINT PREMIUM GOLDでは「iD」と「QUICPay」という2つの電子マネーが利用できますが、この電子マネーで決済すると、さらに0.5%のポイントが加算されます。

つまり、入会後6ヶ月間は「1.0%+1.0%+0.5%」の2.5%の高還元率でポイントを貯めることができるのです。

さらに、オリコモールを利用すれば、ショップにより異なりますが、特別加算が最低でも1.0%以上つくため、入会後6ヶ月間は3.5%以上の還元率までアップします。

ポイント還元率を重視している方は、ポイントがどんどん貯まる仕組みが用意されているオリコカード THE POINT PREMIUM GOLDがとてもおすすめです。

- 申込条件:満18歳以上で安定した収入がある方

- 海外旅行保険:最高2,000万円

- 国内旅行保険:最高1,000万円

- 空港ラウンジ:国内47箇所、ハワイ

- 入会後6ヶ月間はポイント2倍

- 電子マネー決済で0.5%のポイント加算

- ETCカード、家族カードの年会費が無料

オリコカード THE POINT PREMIUM GOLDの口コミ・評価

- 総合評価

- 口コミ件数 : 6件

入会して6ヵ月間は還元率が2%になったりと、ポイントの貯まりやすさに魅力を感じている方が多いようです。

オリコカード THE POINT PREMIUM GOLDの入会キャンペーン

オリコカード THE POINT PREMIUM GOLDでは下記の入会キャンペーンを実施しています(2025年7月時点)。

- キャンペーンにエントリー後にeオリコアプリにログインし条件を達成すると7,000ポイントプレゼント

- 入会後6ヶ月間はオリコポイントの還元率が2倍

新規入会し、アプリへのログインやカード利用などの条件(ウェルカムキャンペーン)をクリアすると、最大7,000ポイントが受け取れます。

第6位:三井住友カード ゴールド

- 総合評価

- 口コミ件数 : 11件

- 最高5,000万円の海外・国内旅行傷害保険

- 年間300万円までのお買物安心保険

- 空港ラウンジサービスあり

日本で最初にVISAカードを発行した伝統ある「三井住友カード」のゴールドカードが三井住友カード ゴールドです。

200円(税込)につき1ポイントたまり、1ポイントは約1円の価値があるため、基本的な還元率は0.5%です。

さらに、年間利用金額50万円(税込)ごとに2,500ポイント、最大で年会費(税抜)相当のポイントがもらえます。

ポイントの有効期限も3年なので安心して貯めることができるのも人気の秘密です。

三井住友カード ゴールドの年会費は、通常11,000円(税込)かかりますが、WEB明細のご利用で翌年度年会費最大1,100円(税込)割引となります。

最高5,000万円の旅行傷害保険(国内・海外)はもちろん、最高2,000万円の家族特約など、充実した付帯保険が完備されています。

- 申込条件:満30歳以上で安定継続収入のある方

- 海外旅行保険:最高1億円

- 国内旅行保険:最高1億円

- 空港ラウンジ:国内34空港、ハワイ

- 最短3営業日

三井住友カード ゴールドの口コミ・評価

- 総合評価

- 口コミ件数 : 11件

無料で医師に相談できるのはゴールドカードならではの特別なサービスといえます。

三井住友カード ゴールドの入会キャンペーン

三井住友カード ゴールドでは、下記の入会キャンペーンを実施しています(2025年7月時点)。

- 新規入会&条件達成で最大23,600円相当プレゼント(2025年9月30日まで)

三井住友カード ゴールドをもっと知りたい方は、こちらの記事もご覧になってください。

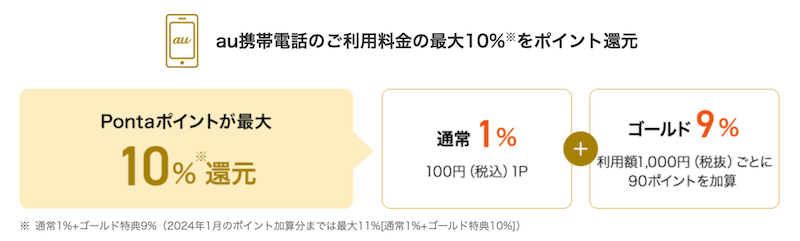

第7位:au PAYゴールドカード

- 総合評価

- 口コミ件数 : 件

- au携帯電話ご利用料金の最大11%をPontaポイント還元

- au PAYへチャージ+コード支払いで2.5%Pontaポイント還元

- auでんき・都市ガス for au ご利用額の3%をPontaポイント還元

au PAYゴールドカードは、au携帯電話の利用料金の最大11%をPontaポイントで還元と、auユーザーにはとてもお得なゴールドカードです。

また、au PAYへチャージ+コード支払いで2.5%Pontaポイント還元と、auユーザー以外でも高還元のメリットを受けることができます。

さらに、au PAY マーケットでau PAYゴールドカードを利用すると、最大9%のPontaポイントが還元されます。

au PAY マーケットは食料品から家電、生活用品まで揃ったECサイトです。日頃からAmazonなどのネット通販を利用する方は、au PAY マーケットで買い物をすれば効率よくポイントが貯められるでしょう。

新規入会・利用で最大20,000ポイントが付与されるので、年会費以上にお得に利用を開始できます。

- 申込条件:満20歳以上で本人または配偶者に定期収入のある方

- 海外旅行保険:最高1億円

- 国内旅行保険:最高5,000万円

- 空港ラウンジ:国内33空港、ハワイ

- au携帯利用料金の最大11%をPontaポイントで還元

au PAYゴールドカードの入会キャンペーン

au PAYゴールドカードでは、下記の入会キャンペーンを実施しています(2025年7月時点)

- 条件を満たすと合計最大20,000Pontaポイントプレゼント

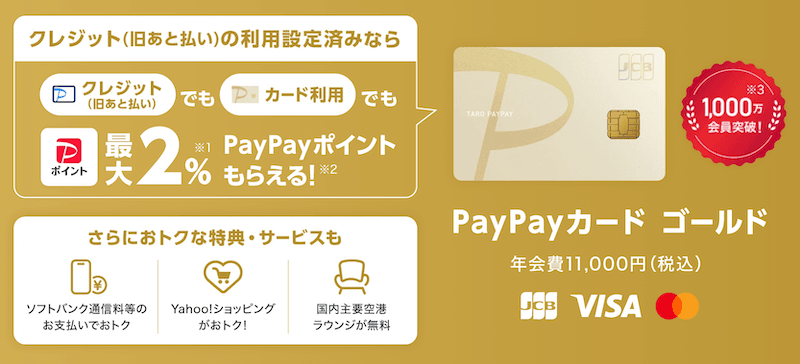

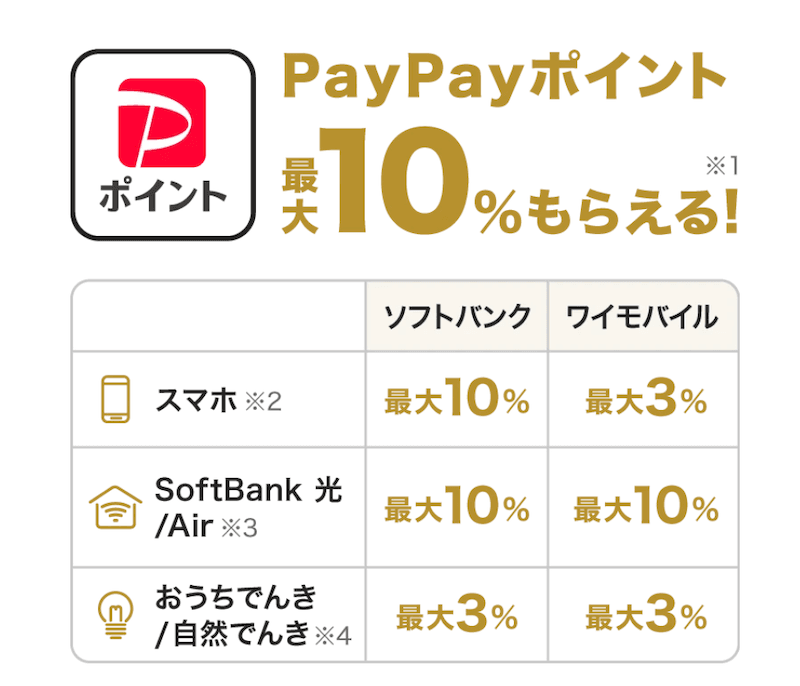

第8位:PayPayカード ゴールド

PayPayカード ゴールドは2022年11月に登場した新しいカードです。年会費11,000円(税込)で利用できます。

PayPayポイントが最大1.5%還元されるため、PayPayを利用することが多い方はお得にポイントを貯めることができます。

さらに、ソフトバンクとワイモバイルのユーザーであれば、携帯料金やソフトバンクでんきの支払いをPayPayカード ゴールドにすることで、最大10%のPayPayポイントがもらえます。

SoftBank 光/Airでも利用料金の最大10%、おうちでんき/自然電気でも利用料金の最大3%のポイントが付与されるため、ソフトバンクグループのサービスとのお得度が高いカードです。

そのほか、最高1億円の海外旅行傷害保険や最高5,000万円の国内旅行傷害保険、国内主要空港ラウンジの無料利用など、ゴールドカードならではの特典が付帯します。

PayPayやソフトバンクのユーザーの方で、特典が充実したゴールドカードを持ちたい方にとって、大きな選択肢となるクレジットカードです。

- PayPayポイントが最大1.5%還元

- ソフトバンクの携帯料金支払いで最大10%のPayPayポイント

- 国内主要空港ラウンジや充実の旅行傷害保険つき

PayPayカード ゴールドの公式HPはこちら。

第9位:三井住友カード ゴールド(NL)

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレス、即時発行(※)

三井住友カード ゴールド(NL)は年会費5,500円(税込)がかかりますが、年間100万円を利用することで翌年以降の年会費が永年無料になります(※)。

100万円程度なら月に9万円ほど利用すれば超えるので、家賃や生活費をカードで支払えば達成できます。

また、年間100万円の利用で10,000ポイントがプレゼントされる点もメリット。もらえるポイントは他社ポイントやマイルに移行できます。

通常のポイント還元率は0.5%ですが、対象のコンビニ、ファーストフード、ファミリーレストランなどでスマホのタッチ決済を利用すると、さらに2.0%が加算され、ポイント還元率は最大7.0%に達します。

コンビニでの買い物が多い方にもおすすめです。

そのほか、三井住友カード ゴールド(NL)には最高2,000万円の海外・国内旅行傷害保険、最高300万円のショッピング補償が付帯します。

ポイントが貯まりやすく、旅行傷害保険やショッピング補償も付帯する三井住友カード ゴールド(NL)。年会費を抑えつつ、ゴールドカードを利用したい方に適したゴールドカードです。

- 申込条件:満18歳以上で安定継続収入のある方(高校生を除く)

- 海外旅行保険:最高2,000万円

- 国内旅行保険:最高2,000万円

- 空港ラウンジ:国内34空港、ハワイ

- 年間100万円の利用で翌年以降の年会費が無料

- コンビニや飲食店で最大7.0%のポイント還元(※)

三井住友カード ゴールド(NL)の入会キャンペーン

三井住友カード ゴールド(NL)では、下記の入会キャンペーンを実施しています(2025年7月時点)。

- 新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

- SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

第10位:TRUST CLUB プラチナマスターカード

- 総合評価

- 口コミ件数 : 件

- 全国約250店舗の有名レストランで2名様以上のご利用で1名様が無料になります。

- 国際線手荷物宅配優待サービス

- 国内高級ホテル・高級旅館予約サービス

ゴールドカードではありませんが、2019年7月にはじめて1万円を切る格安プラチナカードが登場したので、合わせてご紹介します。

このTRUST CLUB プラチナマスターカードは、年会費3,300円(税込)と格安にも関わらず、Mastercardの上位ランクカード向けサービス「Mastercard Taste of Premium」を利用することができます。

Mastercard Taste of Premiumには、日本全国の有名レストランのディナーの所定のコースを2名以上で頼むと、1名の料金が無料となるサービスがあります。

指定されたコースのほとんどが1万円以上となっており、年に1度利用するだけで年会費のもとがとれるため非常にお得です。

入会条件は、22歳以上で年収200万円以上となっているので、入会条件をクリアしているなら、迷わず選んでほしいおすすめのステータスカードです。

- 申込条件:22歳以上で年収200万円以上

- 海外旅行保険:最高3,000万円

- 国内旅行保険:最高3,000万円

- 空港ラウンジ:国内34箇所、ハワイ

- ゴールドカードの中でも年会費が安い

- 全国約250店の有名レストランで2名以上の利用で1名無料

TRUST CLUB プラチナマスターカードの入会キャンペーン

TRUST CLUB プラチナマスターカードでは、では下記の入会キャンペーンを実施しています(2025年7月時点)。

- 利用条件達成で13,200円(年会費相当額)キャッシュバック(2025年7月31日まで)

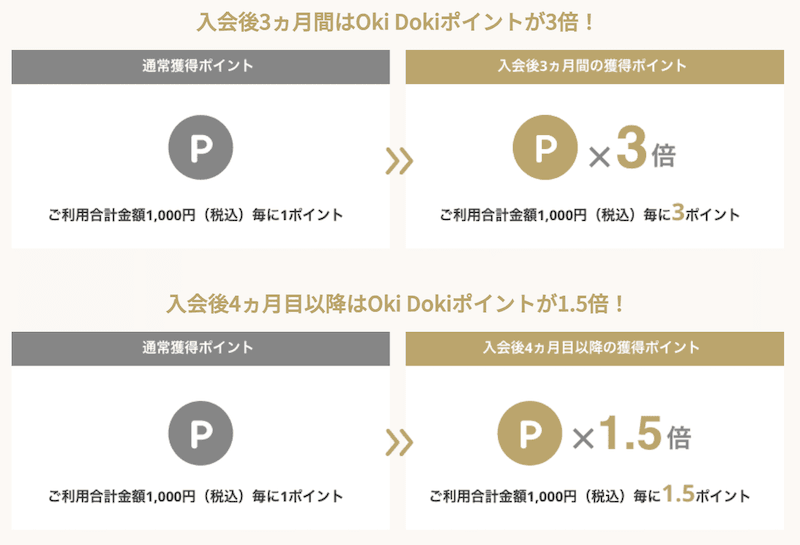

第11位:JCB GOLD EXTAGE

- 総合評価

- 口コミ件数 : 3件

- Oki Dokiポイントが入会後3ヵ月間は3倍!入会後4ヵ月目以降は1.5倍!

- ポイント還元率は0.75%~10.25%(条件あり)

- 空港ラウンジサービス(国内/海外)等、ゴールドサービスが充実!

JCB GOLD EXTAGEは20代限定のゴールドカードとなっており、年会費は初年度が無料、2年目以降も3,300円(税込)で保有することが可能です。

JCB GOLD EXTAGEの特長は、その高いスペックです。JCB GOLD EXTAGEには、JCBゴールドカードと同等の充実した特典が付いています。

例えば、最高5,000万円という高額に設定された旅行傷害保険(国内・海外)などが利用付帯しています。

また、ポイントが貯まりやすい点もJCB GOLD EXTAGEの魅力のひとつです。

入会後3ヶ月間は新規入会ボーナスがあり、JCBゴールドカードと比較してポイント還元率が3倍となりますし、それ以降も1.5倍となります。

JCB GOLD EXTAGEは入会から5年後の初回更新時にJCBゴールドにほぼ自動的に格上げされます。

- 申込条件:20歳以上29歳以下で本人に安定継続収入のある方

- 海外旅行保険:最高5,000円

- 国内旅行保険:最高5,000円

- 空港ラウンジ:国内28空港、ハワイ

- 入会後3ヶ月間はポイント3倍

- 年会費が格安

- JCBゴールドに更新できる

JCB GOLD EXTAGEの口コミ・評価

- 総合評価

- 口コミ件数 : 3件

全国各地の空港ラウンジの利用が無料になることはもちろん、Amazon.co.jpをよく使う方にとって魅力が多いカードのようです。

入会したのちに最も利用したのは空港のラウンジです。本カードと家族カードの計2枚を所有していた為旅行に行く際や、実家に帰省する際にフライト時間を待つために利用していました。

全国各地の空港ラウンジは雰囲気や、各ラウンジで提供される飲食物の違いなどを楽しんでいました。

Amazon.co.jpでお得にポイントが貯まる!

アマゾンで購入することが多いのでポイントがたまるのはうれしいです。また、JCBが運営するポイント優待サイトのOKIDOKIランド経由で利用するとポイントが1,5倍になったり3倍になったりしてお得だと感じます。

JCB GOLD EXTAGEの入会キャンペーン

JCB GOLD EXTAGEでは、下記の入会キャンペーンを実施しています(2025年7月時点)。

- 入会後3ヶ月間はOki Dokiポイントが3倍、入会後4ヶ月目以降は1.5倍!

第12位:セゾンゴールド・アメリカン・エキスプレス(R)・カード

- 総合評価

- 口コミ件数 : 7件

- プライオリティ・パス(通常年会費429米ドル/プレステージ会員)に優遇年会費(11,000円/税込)※別途登録必要

- 新規ご入会・ご利用で永久不滅ポイント最大8,000円相当をプレゼント

- ショッピング安心保険年間最高200万円

セゾンから発行されているセゾンゴールド・アメリカン・エキスプレス(R)・カード(アメックスゴールド)は年会費が11,000円(税込)かかるゴールドカードです。

海外では永久不滅ポイントが2倍になるので、ポイントを貯めやすいのが特徴。また、国内と海外ともに最高5,000万円の旅行傷害保険補償を受けられます。

セゾンアメックスゴールドは、国内の主要空港ラウンジが無料で利用できるほか、プライオリティ・パスの優待があり、11,000円(税込)で会員となることができます。

年会費と合わせると、22,000円(税込)がかかりますが、プライオリティ・パスが付帯するクレジットカードと比較すると、これでも年会費は安い分類のカードになるのでおすすめです。

初年度の年会費は無料。試しに利用してみるのも選択肢の一つです。

- 申込条件:安定した収入があり社会的信用を有する連絡可能な方

- 海外旅行保険:最高5,000万円

- 国内旅行保険:最高5,000万円

- 空港ラウンジ:国内37空港、ハワイ

- プライオリティ・パスを優待価格で付帯できる

- 初年度の年会費が無料

セゾンゴールド・アメリカン・エキスプレス(R)・カードの口コミ・評価

- 総合評価

- 口コミ件数 : 7件

海外旅行傷害保険やハワイや国内の空港ラウンジの利用など、旅行時に利用できるサービスについての口コミが多く見つかりました。

セゾンゴールド・アメリカン・エキスプレス(R)・カードの入会キャンペーン

セゾンゴールド・アメリカン・エキスプレス(R)・カードでは、下記の入会キャンペーンを実施しています(2025年7月時点)。

- 入会後条件達成でAmazonギフトカード最大8,000円をプレゼント

第13位:アメリカン・エキスプレス®・ゴールド・カード

- 総合評価

- 口コミ件数 : 16件

- 旅行・グルメ・テーマパーク/施設などで利用できる優待が多彩

- 年間200万円以上利用で国内対象ホテルの1泊2名分の無料宿泊券プレゼント

- 継続特典で1万円分のトラベルクレジットを進呈

誰もが認めるアメックスのゴールドカードがアメリカン・エキスプレス・ゴールド・カード(アメックスゴールド)。

年会費は31,900円(税込)と高額の部類に入りますが、特典もそれに見合ったものが用意されています。

付帯保険の補償内容は最高1億円とクレジットカードのなかでもトップクラス。空港ラウンジは同伴者1名まで無料で利用できます。

また、プライオリティ・パスの会員権も付帯。1回32ドルのラウンジ利用料が年に2回まで無料となります。

さらに海外旅行の際、スーツケース等を1個無料で配送してくれる手荷物無料宅配サービスや、キャンセル・プロテクションなど、そのステータスを実感できる手厚いサービスを受けることができます。

- 申込条件:20歳以上で安定収入のある方

- 海外旅行保険:最高1億円

- 国内旅行保険:最高5,000万円

- 空港ラウンジ:国内28箇所、ハワイ

- 国内外1,200ヶ所以上の空港VIPラウンジが利用可能

- ポイントをマイルへ交換できる

アメリカン・エキスプレス®・ゴールド・カードの口コミ・評価

- 総合評価

- 口コミ件数 : 16件

アメリカン・エキスプレス®・ゴールド・カードも空港ラウンジや、現地レストランやホテルの予約までしてもらえる点に魅力を感じている口コミが見つかりました。

アメリカン・エキスプレス®・ゴールド・カードの入会キャンペーン

アメリカン・エキスプレス®・ゴールド・カードでは、下記の入会キャンペーンを実施しています(2025年7月時点)。

- 入会及びカードご利用条件達成で合計110,000ポイント獲得可能(2025年7月21日まで)

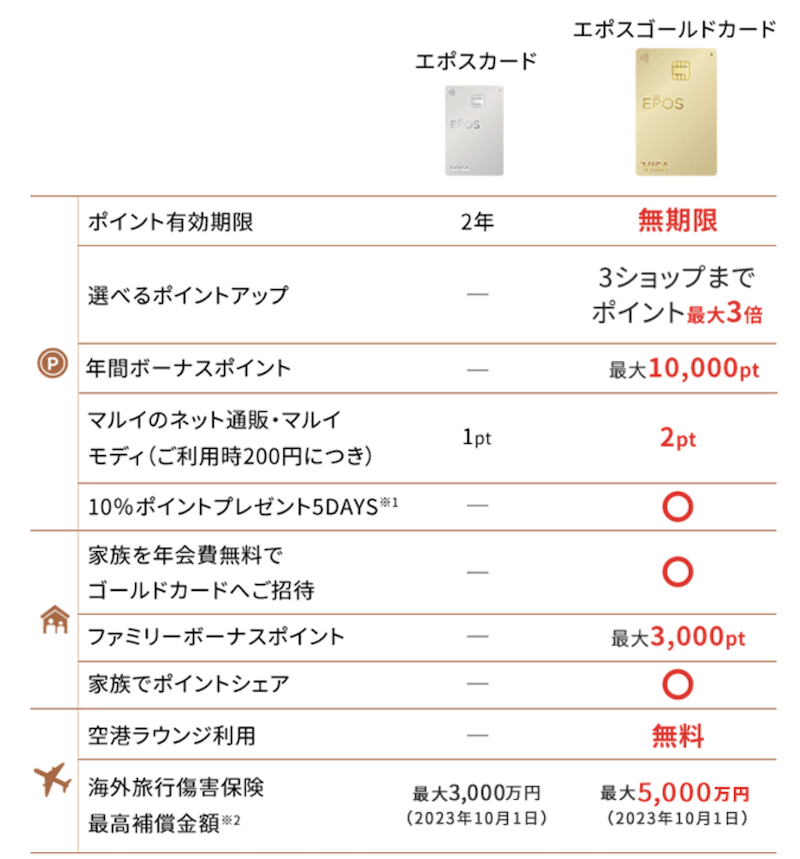

第14位:エポスゴールドカード

- 総合評価

- 口コミ件数 : 11件

- 年間ご利用金額50万以上で翌年以降無料!

- ずっと使えて貯められる永久ポイントが貯まる!

- ラウンジや各種保険等、旅行がもっと安心で便利に!

エポスゴールドカードはマルイが発行しているクレジットカード。年会費は5,000円(税込)ですが、インビテーションを受けた場合は永年無料となります。

自分から申込んだ場合でも、年間50万円以上利用すれば翌年以降年会費が無料になります。

エポスカードとの違いは、ポイントの有効期限がなくなること、年間利用金額に応じて最大1万円分のボーナスポイントが付与されること、海外旅行傷害保険の補償額がアップすることなどがあげられます。

年4回の「マルコとマルオの7日間」期間中はマルイでの買物が10%オフになるなどのエポスカードの特典はもちろんそのままです。

- 申込条件:満18歳以上

- 海外旅行保険:最高5,000万円

- 国内旅行保険:なし

- 空港ラウンジ:国内19空港、ハワイ、ホノルル

- インビテーションで年会費が永年無料

- 全国10,000店舗で優待を受けられる

エポスゴールドカードの口コミ・評価

- 総合評価

- 口コミ件数 : 11件

エポスゴールドカードはとにかくポイントの貯まりやすいという口コミが目立ちました。

エポスゴールドカードの入会キャンペーン

エポスゴールドカードでは2025年7月時点で入会キャンペーンを実施していません。

一方、エポスカードでは新規入会で2,000円相当のエポスポイントや2,000円分のクーポンを受け取れる入会キャンペーンを実施しています(2025年7月時点)。

そのため、まずはエポスカードから始めてゴールドカードのインビテーションを待ち、年会費永年無料のエポスゴールドカードにステップアップする方法もおすすめです。

- 総合評価

- 口コミ件数 : 51件

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

第15位:ライフカードゴールド

- 総合評価

- 口コミ件数 : 件

- 最高1億円の旅行保険付き!

- GOLD会員専用サービスが利用可能!

- ロードサービス付き!

ライフカードゴールドは、最高1億円の旅行保険や無料ロードサービスの付帯など保証が充実しています。

ロードサービスは20km以内の場所ならレッカーサービスも無料、最高200万円のシートベルト傷害保険も付帯するので、日常的に車を使う方にとって安心です。

また、全国主要空港のラウンジを無料で利用できるうえ、提携弁護士無料相談サービスなど、車を頻繁に利用しない方でもメリットがあります。

会員限定のショッピングモール「L-Mall」経由での買い物でポイントが最大で25倍

ライフカードゴールドを使ってL-Mall経由で買い物をすると、ポイントが最大25倍になるメリットがあります。

L-Mallはライフカード会員専用のショッピングモールで、楽天市場やYahoo!ショッピング、一休.comなどの有名ネットショップが500店舗も提携されています。

LIFE-Web Deskに登録して、IDとパスワードが発行できればL-Mallを利用できます。登録料などはかかりません。

ボーナスポイントは利用から2〜4ヶ月後に還元されるので、付与のタイミングだけ注意しましょう。

- 申込条件:23歳以上で安定した継続収入のある方

- 海外旅行保険:最高1億円

- 国内旅行保険:最高1億円

- 空港ラウンジ:国内37箇所、ハワイ

- L-Mallでポイントが最大25倍

- 車両関係の保険やサービスが充実

- 誕生日月は基本ポイント3倍

第16位:dカード GOLD

- 総合評価

- 口コミ件数 : 47件

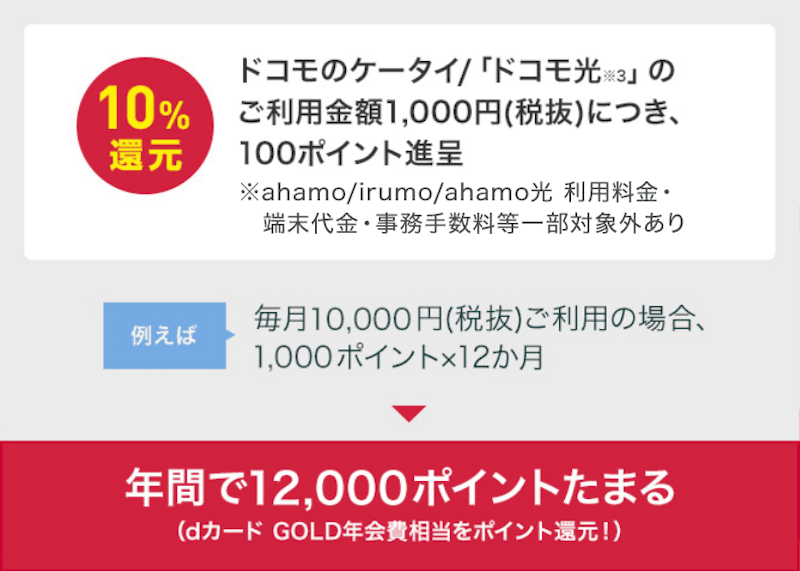

- 毎月のドコモのケータイ/「ドコモ光」ご利用料金1,100円(税込)ごとに金額の10%ポイント還元

- ケータイ補償3年間で最大10万円

- 国内・ハワイの主要空港ラウンジ利用無料

ランキング第16位のdカード GOLDは、ドコモユーザーにおすすめです。

dカード GOLDは、ゴールドカードの基本性能だけでなく、ドコモユーザーに嬉しい特典がついています。

dカード GOLDは、最高1億円の海外旅行傷害保険や最高5,000万円の国内旅行傷害保険、年間300万円のお買物安心保険が付帯しています。

dカード GOLDがあれば、国内・ハワイの主要空港のラウンジを無料で利用可能です。

また、ドコモ携帯・ドコモ光の利用で10%のポイント還元や、ケータイ補償サービスなどの独自特典も得られます。

dカードゴールドは専門家の岩田さんもおすすめしているゴールドカードです。

専門家からのコメント

dカードGOLDの通常還元率は1.0%ですが、dカード特約店でカード決済すると、さらに1.0%以上のポイントが加算されます。

通常ポイント還元率とあわせると、利用金額の2.0%以上のdポイントを獲得できます。

dカードGOLDは、毎月のドコモ携帯・ドコモ光の利用料金の10%がポイント還元される限定特典を利用できます。

限定特典では、毎月の利用金額1,000円(税抜)ごとに100ポイントのdポイントが貯まるので、ドコモユーザーはお得に利用可能です。

dカードGOLDの通常還元率は1.0%ですが、dカード特約店でカード決済すると、さらに1.0%以上のポイントが加算されます。

通常ポイント還元率とあわせると、利用金額の2.0%以上のdポイントを獲得できます。

dカードGOLDは、毎月のドコモ携帯・ドコモ光の利用料金の10%がポイント還元される限定特典を利用できます。

限定特典では、毎月の利用金額1,000円(税抜)ごとに100ポイントのdポイントが貯まるので、ドコモユーザーはお得に利用可能です。

- 申込条件:満18歳以上で安定した継続収入があること

- 海外旅行保険:最高1億円

- 国内旅行保険:最高5,000万円

- 空港ラウンジ:国内43箇所、ハワイ

- ドコモのケータイ/「ドコモ光」利用料金1,100円(税込)ごとに金額の10%ポイント還元

- dカード特約店なら2.0%以上のポイント還元率になる

dカード GOLDの口コミ・評価

- 総合評価

- 口コミ件数 : 47件

特にドコモユーザーはゴールドカードの特典を十分利用できます。

dカード GOLDの入会キャンペーン

dカード GOLDでは下記の入会キャンペーンが実施されています(2025年7月時点)。

- 入会・条件達成で最大11,000ポイントプレゼント

ゴールドカードを優待特典で比較

ゴールドカードはカードにより、付帯保険や空港ラウンジサービスなどたくさんの特典が付帯し、多くのメリットがあります。

- 付帯保険が豊富

- 空港ラウンジサービスが利用できる

- グルメや旅行などの優待が受けられる

- ポイント・マイル還元率が高い

- ステータス性が高い

- 利用限度額が高い

先に紹介したゴールドカードの優待特典を一覧で比較します。

| クレジットカード | JCBゴールド | イオンゴールドカード |

ANA ワイドゴールドカード |

楽天プレミアムカード |

オリコカード THE POINT PREMIUM GOLD |

三井住友カード ゴールド |

au PAYゴールドカード |

PayPayカード ゴールド |

三井住友カード ゴールド(NL) |

TRUST CLUB プラチナマスターカード |

JCB GOLD EXTAGE |

セゾンゴールド・アメリカン・エキスプレス(R)・カード |

アメリカン・エキスプレス®・ゴールド・カード |

エポスゴールドカード |

ライフカードゴールド |

dカード GOLD |

| 空港ラウンジサービス |

国内47箇所、ハワイ |

国内12箇所 |

国内34箇所、ハワイ |

国内47箇所、ハワイ |

国内47箇所、ハワイ |

国内34空港、ハワイ |

国内33空港、ハワイ |

国内33空港、ハワイ |

国内34空港、ハワイ |

国内34箇所、ハワイ |

国内28空港、ハワイ |

国内37空港、ハワイ |

国内28箇所、ハワイ |

国内19空港、ハワイ、ホノルル | ライフカードゴールド |

国内43箇所、ハワイ |

| グルメ優待 | 高級料理や日本各地のグルメを優待価格でお取り寄せ | 全国の対象レストランで使うと割引やプレゼントがある | - | - | Orico Club Off利用で対象のホテルグルメや飲食店が最大50%OFF | - | - | - | - | 全国約250店の有名レストランで2名以上の利用で1名無料 | - | 対象レストランの飲食代金の20%オフやボトルワインのサービス | 2名様以上の予約で1名無料のダイニング特典 | 全国の提携飲食店で割引やドリンクサービス | - | - |

| ホテル優待 | JCBトラベルで予約するとポイント付与 | Relux利用で初回5,000円、2回目以降7%OFF | 対象ホテルの公式Webサイトもしくは電話にて予約すると、ベストフレキシブル料金より5%割引 | 楽天トラベルの決済をするとポイント最大3倍 | Orico Club Off利用で対象の高級ホテルが最大50%OFF | Reluxの利用で初回7%、2回目以降5%割引 | Reluxの利用で初回最大10,000円、2回目以降10%割引 | - | Reluxの利用で初回7%、2回目以降5%割引 | Taste of Premium専用ウェブサイトからの宿泊施設の予約で最大10%キャッシュバック | JCBトラベルの「国内宿泊オンライン予約」を予約し旅行代金を支払うと、Oki Dokiポイントが5倍 |

一休プレミアサービスのステージ特典を体験できる |

ザ・ホテル・コレクションで部屋のアップグレード | - | 対象ホテルの割引 | エクスペディア利用でポイントを4%付与 |

| ゴルフ特典 |

有名コースをはじめ全国約1,200カ所のゴルフ場手配 |

全国の対象ゴルフ場で割引 | 対象のゴルフ場での支払いでマイルが貯まる | 楽天GORAなどを利用して予約をすると楽天ポイント付与 | Orico Club Off利用で対象のゴルフ場で割引や特典がつく | 「VJ ゴルフコンペ」に参加できる | - | - | 「VJ ゴルフコンペ」に参加できる | 全国約1,400の国内ゴルフ場を優待価格で予約できる | - | 世界中のゴルフ場が最大15%割引で利用できる | 約800の提携ゴルフ場から希望のコースを無料で予約・手配 | 対象ゴルフ場でエポスポイント3倍 | - | - |

| その他の独自優待 | 全国70,000ヵ所以上の映画館やジムなど最大80%引きの優待サービス | 全国のイオン店舗内にあるラウンジを1日1回30分まで無料利用できる | カードの入会・継続時に2,000マイルが付与 | 楽天市場でポイント還元率が5倍 | オリコモールで特別加算ポイントがつく |

「GILT」利用で最大70%オフでブランド商品が手に入る |

au PAY マーケット利用で最大9%のPontaポイント還元 |

ソフトバンクの携帯料金支払いで最大10%のPayPayポイント | 「GILT」利用で最大70%オフでブランド商品が手に入る | Mastercardの上位ランクカード向けサービス「Mastercard Taste of Premium」を利用できる | 有名テーマパークのオフィシャルスポンサーならではのうれしい特典 | プライオリティ・パスの優待 | プライオリティ・パスの会員権が付帯 | インビテーションで年会費が永年無料 | L-Mall経由で買い物をするとポイントが最大25倍 | 毎月のドコモ携帯・ドコモ光の利用料金の10%がポイント還元 |

それぞれ具体的にどんな優待特典なのか解説するので、カード選びの決め手として自分にはどんな優待が合っているか選んだみてください。

付帯保険が豊富

| ステータス | 一般カード | ゴールドカード |

| 海外旅行傷害保険 | 補償額が低い | 補償額が高い |

| 国内旅行傷害保険 | ない | ある |

| ショッピング保険 |

・補償額が低い ・海外利用のみ |

・補償額が高い ・国内利用も補償 |

| 航空機遅延補償 | ない | ある |

| ロストバゲージ保険 | ない | ある |

上記の通り、ゴールドカードの付帯保険は一般カードより手厚くなっているのが特長です。各保険の詳細を解説していきます。

国内旅行傷害保険

こちらは国内旅行時の怪我などに対応する保険。一般カードにはあまり付帯していません。

大抵の方は海外旅行より国内旅行へ行く機会の方が多いかと思いますので、国内旅行での怪我等にも補償があると嬉しいですよね。

国内旅行傷害保険を比較する際は、入院・通院費の補償額や家族特約の有無をしっかり確認してください。

ショッピング保険

ショッピング保険は、カードで買った品物が事故で破損した場合などに補償を受けられるというもの。

ゴールドカード付帯のショッピング保険は、国内利用や一括払いの場合にも対応しているものがほとんど。

補償額も一般カードで50万~100万円程度、ゴールドカードは100万~300万円が相場とより手厚くなっています。

航空機遅延保険

航空機遅延補償は、飛行機が大幅に遅れた場合に宿泊代金や食事代を補償してくれるものです。こちらは基本的にゴールド以上のカードにしか付帯していません。

航空機遅延補償を比較する際は補償の限度額だけでなく、利用付帯か自動付帯か、国際線のみの補償か国内線も対象となるのかという点を確認しましょう。

空港ラウンジサービスが利用できる

空港に早く着きすぎてしまった時や、乗り換えの待ち時間が長い時、暇を持て余していませんか。

混雑する時期などは休憩する場所を探すのにも一苦労ですよね。そんな時に助かるのが空港ラウンジです。

カードラウンジ

国内の主要な空港にはカード発行会社が共同で運営するラウンジ(カードラウンジ)という待合室があります。カードラウンジにはソフトドリンクや軽食が用意され、無料Wi-Fiなどのサービスを利用することができます。

カードラウンジの利用料金は通常1,000円前後ですが、ゴールド以上のカード所有者は、このラウンジを無料で利用することができます。

カードラウンジを重視して選ぶなら、利用できるラウンジの数、その中に自分の利用したい空港が入っているかどうか、また同伴者の利用料金はどうなるのかという点を確認しておきましょう。

プライオリティ・パス

一部の空港には、カードラウンジより更に豪華な航空会社のラウンジが存在します。こちらは航空会社の上級会員やビジネスクラス以上の搭乗者、有料の「プライオリティ・パス」会員のためのもので、ゴールドカードでは入場できません。

しかし、一部のクレジットカードには、プライオリティ・パスの会員権が付帯しています。

プライオリティ・パス付帯ともなると主にプラチナカード以上の特典となりますが、楽天プレミアムカード、JCBゴールドザ・プレミア、アメリカン・エキスプレス・ゴールド・カードならプライオリティ・パスの会員権が付帯しています。

プライオリティ・パスには「スタンダード」、「スタンダード・プラス」、「プレステージ」の3種のプランがあり、通常料金は以下の通りです。

| プラン | 年会費 | ラウンジ利用料 | 同伴者 |

|---|---|---|---|

| スタンダード | US$99 | US$32 | US$32 |

| スタンダード・プラス | US$299 |

・10回まで無料 ・11回〜US$32 |

US$32 |

| プレステージ | US$429 | 無料 | US$32 |

例えば「プレステージ」の会員権が付帯しているカードなら、本来US429$かかるはずの年会費は無料。さらにラウンジの利用料金も無料ということになります。

プライオリティ・パスが使えるラウンジの数は世界140ヶ国、1,200ヶ所以上。海外旅行によく行く方、空港での待ち時間を優雅に過ごしたい方はプレステージの会員権が付帯したゴールドカードを狙ってみてはいかがでしょうか。

グルメや旅行などの優待が受けられる

ゴールドカードはグルメや旅行、ライフスタイルやファッションなどの優待が付帯している点も特長です。

ゴールドカードに付帯する優待には、たとえば下記のようなものがあります。

- レストランや料亭などグルメに関する優待

- スーパーや百貨店などショッピングに関する優待

- ホテルや旅館など宿泊に関する優待

- スポーツジムやヨガなどヘルスケアに関する優待

- コスメや美容室などファッションに関する優待

- レンタカーなどトラベルに関する優待

上記の優待はあくまで一例で、ゴールドカードによりさまざまな店舗やサービスでの優待が用意されています。

優待を活用すれば、一流レストランや高級料亭での食事をお得な価格で利用できる場合もあります。

自分が行きたい店舗やサービスで優待のあるカードを選択するのも、ゴールドカードを選ぶ楽しみのひとつです。

ポイント・マイル還元率が高い

ポイントやマイルが高還元で、一般カードよりも貯めやすくなっているゴールドカードもあります。

主に還元率がアップするもの、利用額に応じてボーナスポイントがもらえるものなどがあり、使い方によっては年会費のもとが取れてしまうことも。

たとえば、下記のカードでは一般カードとゴールドカードでポイント還元率に違いがあります。

| カード名 | ポイント還元率(一般カード) | ポイント還元率(ゴールドカード) |

|---|---|---|

| dカード GOLD | 1% | 1〜10.5% |

| セゾンゴールド・アメリカン・エキスプレス(R)・カード | 0.5% | 0.75~1% |

ポイント還元率の高いゴールドカードを利用すれば、日々の生活での買い物や支払いで効率的にポイントを貯められます。

貯めたポイントはアイテムに交換できたり、カード利用分の支払いに充当できたりできるため、とてもお得です。

お得さを重視したい方は、ポイント・マイルの還元率にも注目して選んでみましょう。

ステータス性が高い

ゴールドカードは一般カードと比較するとステータス性が高い点もメリットです。

ゴールドカードは一般カードに比べ年会費が高く、審査も厳しい傾向にあります。ゴールドカードを持っていると、そのカードを保有するだけの経済的な余裕や社会的な信頼性があると相手に示せるわけです。

取引先との会食や結婚予定の方の親族との食事など、フォーマルな場面ではTPOに合わせた行動が必要な場合もあるでしょう。とくに海外では、クレジットカードが身分証明書の代わりとなるシーンもあります。

ゴールドカードのステータス性は相手からの信用が必要な場面で役立つメリットがあります。

利用限度額が高い

ゴールドカードは、一般カードに比べ利用限度額の上限が高い傾向にあります。

たとえば、下記のカードでは一般カードとゴールドカードの利用限度額の上限に差があります。

| カード名 | 利用限度額の上限(一般カード) | 利用限度額の上限(ゴールドカード) |

|---|---|---|

| 三井住友カード ゴールド | 100万円 | 200万円 |

| 楽天プレミアムカード | 100万円 | 300万円 |

クレジットカードの利用限度額は個人ごとに設定されるのでゴールドカードにすれば利用限度額が必ずしも増額するわけではありませんが、上限が高いほど、設定可能な利用限度額の幅は広がります。

利用限度額が高いと、まとまった買い物をしたいとき、家賃や公共料金など多くの支払いをカードに集約したいときなどに便利です。

これからクレジットカードの利用が多くなりそうな方にとって、ゴールドカードは利便性の高いカードとなっています。

年収や職業などのゴールドカードの審査条件

最近では必要年収の基準は下がり、目安として年収200万円以上という基準を公表するカードもあるほど、高収入でなくてもゴールドカードを持つことができるようになりました。

気になる年収、年齢、職業の条件を確認していきましょう。

ゴールドカードを入手するために必要な年収は?

近年、ゴールドカードの必要年収の基準は下がっており、特別高収入でなくてもゴールドカードを持てるようになりました。

たとえば、三井住友トラスト・グループの発行するTRUST CLUB エリートカードは、入会の目安として年収200万円以上という基準を公表しています。

また、2023年11月にNTT ドコモが発表した「全世代のゴールドカード保有・利用に関する調査」によると、ゴールドカード保有者の約6割が個人年収「400万円未満」となっていることが明らかになりました。

個人年収を聞いた質問では、1位が「200万円未満(39.6%)」、次いで「200万円~400万円未満(23.2%)」、「400万円~600万円未満(17.2%)」と、審査のハードルも下がっていることが分かります。

10代でも持てる?ゴールドカードの年齢制限

ゴールドカードの申込み年齢については各社規定がさまざまですが、やはり昔に比べて条件が緩和される傾向にあります。

セゾンゴールド・アメリカン・エキスプレス(R)・カードでは入会資格に年齢に関する記載はなく(学生や未成年は除く)、dカード GOLDは20歳以上というように、今や10代20代でもゴールドカードを申込むことができます。

一方でUCSゴールドカードのように「勤続5年以上で30歳以上」という条件のカード、反対にJCB GOLD EXTAGEのように20歳~29歳限定のゴールドカードもあり、各カードごとにターゲットにしている年齢層が異なります。

ゴールドカードの審査に有利な職業・不利な職業

ゴールドカードの審査も一般のクレジットカードと同様、安定した職業であるほど返済能力が高いと判断される傾向があります。

しかし、収入のない専業主婦や年収が低い学生がクレジットカードを所有できないわけではありません。年収が高くなくてもゴールドカードを発行できる可能性はあります。

専業主婦でもゴールドカードが持てる!配偶者の収入で判断される

ゴールドカードのなかには、配偶者の収入で審査を実施する会社もあります。

配偶者の方に安定した収入があれば、ゴールドカードを発行してもらえる可能性があります。

学生がゴールドカードを持つのは難しい!ただし例外もある

次に学生ですが、そもそも募集要項で学生は除外されているケースが多いのが現状です。

たとえ明記されていなくても、ゴールドカードユーザーに求められるであろう「安定・継続した収入」という条件を満たさないため、学生がゴールドカードを持つのは難しいでしょう。

ただ、例外としてセディナゴールドカードなどは申込みの際の職業選択欄に「学生」という選択肢があるため、学生は絶対お断りというわけではないようです。

アルバイト、派遣社員もゴールドカードを持てる可能性がある

アルバイトや派遣社員の方でもゴールドカードの審査に通る可能性はあります。

申込みの際には、審査が緩やかな低年会費カードの中から、職業選択欄にアルバイトや派遣社員の項目があるカードを選びましょう。

ただ、雇用形態が不安定なだけに、勤続年数や年収など、他の要素にも懸念点があると審査に通るのは難しいかもしれません。

ゴールドカードの選び方!20代〜50代におすすめカードを紹介

ゴールドカードは、クレジットカード会社ごとに優待サービスやポイント還元率などが異なります。

そのため、ライフスタイルや用途に合わせて選ぶことが大切です。ゴールドカードを選ぶときは、以下の項目をチェックしておきましょう。

- 安心型(保証や特典)かお得型(ポイント還元率)で選ぶ

- 特典やサービス内容で選ぶ | 40〜50代におすすめ

- ポイント還元率で選ぶ| 20〜30代におすすめ

- 年会費の安さで選ぶ| 20代におすすめ

- ステータスの高さで選ぶ| 30代におすすめ

- 実際に使っている人の口コミから選ぶ

各項目の詳しい内容を以下でご紹介します。

安心型(保証やサービス)かお得型(ポイント還元率)で選ぶ

ゴールドカードは保険やラウンジサービスを受けられる「安心型」か、ポイントを貯めることができる「お得型」かで選びましょう。

年代が上の方は「安心型」、若い方は「お得型」のほうがおすすめできます。

それぞれの特徴を以下にまとめました。

- 旅行傷害保険に家族特約が付帯する

- グルメ優待や空港ラウンジサービスが充実

- 年会費が1万円〜数万円

- 還元率が高い

- 安心型ほどではないが、旅行傷害保険やラウンジサービスが付帯することも

- 年会費が無料〜1万円

30〜50代で家族ができたり、高級レストランの特典を受け取りたい方は、「安心型」のカードがおすすめです。

一方で、20〜30代で家族特約がまだ利用する機会がなかったり、とにかくポイントを貯めたいという方は「お得型」のゴールドカードを選びましょう。

特典やサービス内容で選ぶ | 40〜50代におすすめ

ゴールドカードは、付帯する優待やサービスが異なるので、あらかじめ各カードの特徴を確認しておきましょう。

たとえば、40~50代の方で配偶者の方やお子さまがいる方は、家族に関する特典のあるカードがおすすめです。

| カード名 | 主な特典内容 |

|---|---|

| ANA VISAワイドゴールドカード | 海外旅行傷害保険に家族特約が付帯 |

|

JCBゴールド |

海外旅行傷害保険に家族特約が付帯 |

| 三井住友カード ゴールド (NL) | 家族カードの年会費が無料 |

上記のように、海外旅行傷害保険に家族特約が付帯するカードや家族カードの年会費が無料のカードがあります。

海外旅行傷害保険に家族特約が付帯するカードでは、条件を満たすことによりご家族の方も補償が受けれられます。家族旅行の多い方におすすめの特典です。

また、旅行傷害保険の補償金額もカードにより異なります。

| カード名 | 海外旅行傷害保険 | 国内旅行傷害保険 |

|---|---|---|

|

アメリカン・エキスプレス・ゴールド・カード |

最高1億円 | 最高5,000万円 |

| JCBゴールド | 最高1億円 | 最高5,000万円 |

| ANA VISAワイドゴールドカード | 最高5,000万円 | 最高5,000万円 |

|

三井住友カード ゴールド |

最高5,000万円 | 最高5,000万円 |

| セゾンゴールド・アメリカン・エキスプレス(R)・カード | 最高5,000万円 | 最高5,000万円 |

40~50代の方の場合、世帯の収入の多くを自分が担っている場合もあるでしょう。

旅行や出張での万が一に備えたいときは、補償金額や補償内容の手厚い旅行傷害保険が付帯するゴールドカードが重要な選択肢となります。

なお、ゴールドカードで家族カードを発行すると、本カードと同等のサービスが受けられます。家族カードを発行するメリットなどは、こちらの記事を参考にしてください。

ポイント還元率で選ぶ| 20〜30代におすすめ

日々のゴールドカード利用でポイントを効率的に貯めたいなら、ポイント還元率が高いゴールドカードを選びましょう。

「入会後期間限定で還元率アップ」や「特定のお店やサービスでポイント2倍」などのキャンペーンや特典を利用すると、年会費と同等のポイント還元を得られる場合もあります。

ゴールドカードのなかでも、ポイント還元率の高いカード、お得なポイント特典が付帯するカードには下記のカードがあります。

| カード名 | ポイント還元率 | ポイント特典 |

|---|---|---|

| オリコカード THE POINT PREMIUM GOLD | 1.0〜2.0% |

・入会後6ヵ月間は還元率が2%にアップ ・オリコモールの利用など3つのポイント特別加算 |

| 三井住友カード ゴールド(NL) | 0.5〜7.0% |

・年間100万円のカード利用で10,000ポイントプレゼント ・対象のコンビニなどで最大7.0%のポイント還元 |

| dカード GOLD | 1.0〜10.5% |

・毎月のドコモのケータイ/「ドコモ光」の利用料金で10%ポイント還元 ・ドコモでんき Greenの利用料金で10%ポイント還元 |

| au PAYゴールドカード | 1.0% |

・au携帯電話の利用料金で最大11%ポイント還元 ・auでんき・都市ガスfor auの利用額で合計最大3%ポイント還元 |

|

PayPayカード ゴールド |

1.5% |

・ソフトバンクのスマホなどの利用料金で最大10%ポイント還元 ・おうちでんきなどの利用料金で最大3%ポイント還元 |

20~30代の方で、日々の買い物やサブスクサービスの支払い、ネットショッピングの利用などの多い方は、ポイントがどんどん貯まるカードがおすすめです。

また、スマホや電気料金の支払いで還元されるポイントがアップするゴールドカードもあるので、ご利用中のスマホなどを基準に選んでみるのも良いでしょう。

年会費の安さで選ぶ| 20代におすすめ

ゴールドカードの年会費をおさえたい方は、年会費無料~数千円程度のカードがおすすめです。

たとえば、20代でゴールドカードを保有したいけれど、年収がまだそれほどあるわけではないのでコストは抑えたい方は、年会費が安いゴールドカードが適している場合があります。

年会費が無料または低く抑えられているゴールドカードには、下記のようなカードがあります。

| カード名 | 年会費(税込) |

|---|---|

| イオンゴールドカード |

・無料 ・対象カードで年間50万円以上の方が招待される |

| エポスゴールドカード |

・5,000円 ・年間50万円以上の利用で翌年以降無料 ・招待を受けた場合無料 ・プラチナ・ゴールド会員の家族から紹介された場合無料 |

| 楽天ゴールドカード | 2,200円 |

| 三井住友カード ゴールド(NL) | 5,500円 |

年会費が安いからといって、優待サービスや特典が付帯しないわけではありません。

イオンゴールドカードには海外・国内旅行傷害保険やショッピングセーフティ保険が付帯しますし、三井住友カード ゴールド(NL)には国内主要空港ラウンジの無料利用が付帯します。

年会費とサービスを比較して、よりコストパフォーマンスが高いカードを選んでみましょう。

なお、「年会費をとにかく抑えたい」方には、イオンゴールドカードやエポスゴールドカードがおすすめです。ただし、無料で利用するためには条件がある点に注意しましょう。

「ゴールドカードをすぐに保有したい」方は、楽天ゴールドカードや三井住友カード ゴールド(NL)を検討してみてはいかがでしょうか。招待制ではないため、公式サイトよりすぐに申し込むことができます。

ステータスの高さで選ぶ| 30代におすすめ

クレジットカードを選ぶとき、「ステータス」は1つの基準となります。

得意先との会食や気になる異性とのデートなど、「相手からどう見られるか」を意識する場面でも、ステータスのあるカードなら恥ずかしさを感じることも少なくなります。

とくに30代となり、責任ある役職についたり、重要な商談が増えたりした方の場合は、ステータスを重要視する方も多いのではないでしょうか。

上記のような方には、下記のゴールドカードがおすすめです。

| カード名 | 年会費(税込) | 主な特典 |

|---|---|---|

| 三井住友カード ゴールド | 11,000円 |

・一流ホテルなどの宿泊予約サービス優待 ・最高5,000万円の海外・国内旅行傷害保険 |

| JCBゴールド | 11,000円 |

・最高1億円の海外旅行傷害保険(利用付帯) ・最高5,000万円の国内旅行傷害保険 |

| セゾンゴールド・アメリカン・エキスプレス®・カード | 11,000円 |

・プライオリティ・パスの年会費優遇 ・最高5,000万円の海外・国内旅行傷害保険 |

| アメリカン・エキスプレス®・ゴールド・カード | 31,900円 |

・国内外約250店舗のコースメニュー1名分が無料(2名以上の予約の場合) ・最高1億円の海外旅行傷害保険 ・最高5,000万円の国内旅行傷害保険 |

| ANAアメリカン・エキスプレス®・ゴールド・カード | 34,100円 |

・ポイントやマイルの優遇 ・最高1億円の海外旅行傷害保険 |

ステータスカードは社会的な信用性を示すだけでなく、多くのカードに充実した特典が付帯します。

一定の年会費が発生しますが、維持するのにそれなりの金額がかかるからこそ、高いステータスを示せるカードとなっています。

実際に使っている人の口コミから選ぶ

ゴールドカードを選ぶ際は、実際に使用している方の口コミもチェックしてみましょう。

各カードの公式サイトではそのカードの機能や特典、優待サービスなどが説明されていますが、実際の使用感はカタログのスペックだけではわからない部分があります。

マネ会に寄せられた口コミで高い評価を受けているのは、下記のようなゴールドカードです。

- オリコカード THE POINT PREMIUM GOLD

- 楽天プレミアムカード

- JCB GOLD EXTAGE

実際に利用している方の口コミや評価をみていくと、ポイント還元率や優待サービス、年会費など、カードごとになにが強みなのか知ることもできます。

そもそもゴールドカードとはどういうカード?

ゴールドカードとは、クレジットカードをステータス別に分類した時に、いわゆる一般のクレジットカードの上位にランクするカードです。

もちろん見た目の豪華さだけでなく、一般のクレジットカードよりも優れた特典が用意されています。

ゴールドカードの年会費はどれくらい?

「ゴールドカードって、年会費が何万円もかかって大変なんじゃないの?」そんなイメージを持っている方も多いのではないでしょうか。

しかし近年、ゴールドカードの年会費は消費者のニーズに合わせて多様化しています。

従来のように数万円かかるもののほか、年会費無料~数千円程度のゴールドカードも登場しています。

ゴールドカードの年会費は、大きく3つに分類することができます。

- 無料

- 1万円未満

- 1万円以上

年会費無料のゴールドカードはかなり少数派。

特に年会費完全無料のものは数えるほどしかなく、どれもカード発行会社からの招待を受けないと手に入れることができません。

ステータスはあまり高くないものの、優良顧客のためのサービスの一環という側面があるためか、その内容は意外に侮れないものとなっています。

年会費1万円未満のゴールドカードは、主に信販系や流通系の会社から発行されています。

ステータスというよりもポイント優待など実用性に重点を置いたカードが多く、コストパフォーマンスが良く作りやすいのがこの価格帯のゴールドカードです。

年会費1万円以上のゴールドカードは銀行系の会社から発行されているものや航空会社と提携しているものが多く、審査が厳しい分特典も豪華です。

ゴールドカードの利用限度額は?

ゴールドカードの利用限度額のボリュームゾーンは200万~300万円となっています。

一般のクレジットカードの限度額は100万円程度が相場ですから、それに比べるとゴールドカードの利用限度額は高めに設定されています。

ただ、クレジットカードの利用限度額は、各利用者の年収、カードの利用状況などを考慮した上でカード発行会社が個別に決めるもの。

ゴールドカードであっても、一概に利用限度額が高額とはいい切れないようです。

ゴールドカードは必ずしも券面がゴールドのものだけではない

ゴールドカードと聞くと、券面がゴールドで輝いているものを想像する方が多いかと思います。

しかし、券面がゴールドでなくても、特典や優待、ステータスなどがゴールドカード級のカードは存在しています。

「ダイナースクラブカード」はそのようなカードにあたります。

ダイナースクラブカードは、年会費が24,200円(税込)と他社に比べて高額となりますが、海外旅行保険、ラウンジ利用など、多くのメリットを兼ね備えています。

カードの特典であるダイナースクラブ・エグゼクティブ ダイニングは、選りすぐりの高級レストランにて、2名以上でコース料理の利用をすると、1名分が無料になるお得なサービスです。

ゴールドカードよりステータスが高いカードもある

- 総合評価

- 口コミ件数 : 12件

- 利用限度額に一律の制限なし!

- 国内外1,300ヶ所以上の空港ラウンジが無料!

- 最高1億円の旅行保険が付いているから安心!

クレジットカードの中にはゴールドカードよりもステータスの高いクレジットカードがあります。

一般的に、ゴールドカード、プラチナカード、ブラックカードの順にステータス性が高く、ステータスが高くなるほど発行の際の審査も厳しくなります。

ステータスの高いクレジットカードは、専用のコンシェルジュサービス、家族カードが無料、高額な買い物にも便利な利用限度額アップなどさまざまな特典があります。

ブラックカードは通常申込では手に入らず、インビテーションといって招待を受けた人しか手に入らないものが多いです。

しかし、ラグジュアリーカードのブラックカードである、Mastercard Black Cardなら、通常申込で審査を通過すれば持つことができます。

気になる方はぜひ申し込んでみてはいかがでしょうか。

- 総合評価

- 口コミ件数 : 件

- 1.25%のキャッシュバック高還元率

- 対象レストランまでハイヤー片道無料送迎

- 24時間365日電話やメール、LINEでも利用可能なコンシェルジュサービス

ゴールドカードに申し込む3つの方法

ゴールドカードは前述の通り、低年会費ゴールドカードの台頭に伴って、昔に比べると入手しやすくなっています。

ゴールドカードを入手するための方法は以下の3つです。

- 一般募集に申込む

- インビテーションを受けて申込む

- 一般カードからステップアップする

①一般募集に申込む

ゴールドカードの中には、一般募集を受け付けているものがあります。

この場合は、自分が募集要項をクリアしていると思ったら申込んで審査を待てばOK。一般のクレジットカードと同じ流れになります。

②インビテーションを受けて申込む

カード発行会社の方から優良顧客に声をかけて申込みを促すことを「インビテーション」といいます。

ゴールドカードには、インビテーションを受けた人しか申込めないものと、一般募集とインビテーションを併用しているものがあります。

インビテーションでしか入手できないゴールドカードは以下のものがあります。

- イオンゴールドカード

- セブンカード・プラス(ゴールド)

- JCBゴールド ザ・プレミア

ゴールドカードのインビテーションを受けるためには、一般カードの利用歴、職業、年収などの要素が大事になってきます。

しかし、その基準はカードごとに異なり、一概にこれをしたらインビテーションがもらえる、といい切れるものではありません。

ただし、例外的にイオンゴールドカードはインビテーションの条件を公開しています。

③一般カードからステップアップする

一般クレジットカードの中には、利用し始めてから一定期間経過後にゴールドカードにステップアップできるものがあります。

将来的にゴールドカードを手に入れたいという方にはこのようなカードがおすすめです。

審査に通りやすくする6つのコツ

審査を通過するために知っておきたいコツは以下の6つです。

- 申込資格をきちんと確認する

- 20代なら年会費の安いヤングゴールドカードもおすすめ

- 勤続年数・収入額はできるだけ増やす

- 収入が安定している職業に就くほうが有利

- 利用と返済実績を積み重ねる

- 同じゴールドカードは審査に落ちてから半年後がおすすめ

①各ゴールドカードの申込資格をきちんと確認する

基本的なことですが申込む前に、自分が申込資格を満たしているかどうかは、きちんと確認しておきましょう。

各カードのホームページにアクセスし、「申込資格」や「申込対象」の項目をチェックしてください。

確認する際のポイントは「年齢」、「収入」、「属性」の主に3つ。

まずは「20歳以上」なのか「30歳以上」なのか、あるいは「18歳以上」なのか、きちんと見ておきましょう。どんなに収入が安定していても、年齢の基準を満たしていなければ、原則としてカードが発行されることはありません。

また「収入」も大事なチェックポイントです。記載されていないことも多いですが、「安定継続収入のある方」と書かれているときは、アルバイトや派遣社員など、収入が安定しづらい方の場合、審査に通る可能性が低いと考えられます。

「属性」についても目を通しておいてください。「学生・未成年を除く」、「ご連絡可能な方」など、年齢や収入以外の条件が書かれているケースもあります。

意外と見落としがちな部分ですから、属性に関しても注意深く確認するようにしましょう。

②20代なら年会費の安いヤングゴールドカードもおすすめ

ダイナースクラブカードの入会目安は「ダイナース所定の基準を満たす方」となっているため、20代の方でも条件さえ満たせば取得することは可能です。

しかし、ダイナースクラブカードのようなステータス性の高いカードの場合、審査が厳しく取得することが難しいかもしれません。

また年会費が高額なことも多く、実際に持つとなると負担も大きいでしょう。

いちはやくゴールドカードを手に入れたいとお考えでしたら、まずは20代のみを対象に発行されているヤングゴールドカードに申込みましょう。

しかも、ヤングゴールドカードで代表的なJCB GOLD EXTAGEの上には、通常のゴールドカードをはじめ、プラチナカードなど上位ランクのカードが存在します。

ヤングゴールドカードを取得し、クレヒスを積んでおけば、いずれは上記のような、よりランクの高いカードを申込んだときに、審査に通りやすくなるはずです。

③勤続年数・収入額はできるだけ増やす

カード会社は、あらゆる観点から申込者の信用性を確認しています。勤続年数、収入、職業などの要素をスコアリングシステムを使って数値化し、返済の安定性を判断しています。

そこで、カード会社から信用を得るために、まず注意してほしいのが「勤続年数」と「収入」です。基本的に勤続年数は長い方が有利だと言われています。

というのも、勤続年数が長いと、転職の可能性が少なく、収入が安定していると判断してもらえるからです。

最低でも1年以上は同じ会社に勤めるようにしてください。1年未満だと、収入の安定性をアピールすることが難しくなります。

ゴールドカードの申込資格には「安定継続収入のある方」と記載されていることがよくあります。勤続年数の長さは、この安定継続収入ということを証明するためにも重要な役割を果たすわけです。

なお間違える方もいるようですが、申込みの際に収入額を記載するときは、税が引かれる前の金額ではなく、税込年収を入力しましょう。

④収入が安定している職業に就くほうが有利

「職業」もカード会社がチェックするポイントの1つです。

医師、弁護士、公務員、大企業の会社員などは、収入が安定しているため、返済の安定性があると判断してもらえるでしょう。

しかし、一方で、派遣社員、アルバイト、契約社員といった正社員以外の方は、安定継続収入を証明することが難しく、審査に通過できないこともあります。

アルバイトや派遣社員の場合、仕事を辞める人の割合が、正社員に比べて高くなるため、上記で記載した「勤続年数」という点でも、マイナス評価を受けやすいです。

⑤ゴールドカードはクレヒスも重要!利用と返済実績を積み重ねよう

カード会社は信用情報機関から、申込者のクレヒスの調査を依頼しています。信用情報機関には、これまでの利用実績や返済状況などが登録されています。

このクレヒスが良質なものであれば、当然ながら審査に通りやすくなるでしょう。逆に、クレヒスに傷が付いていると、審査に落ちる可能性が高くなってしまいます。

例えば、カードローンや教育ローンなど、各種のローン残高がたくさん残っている場合は、返済能力を疑われることがあります。クレジットカードのキャッシング枠を使いすぎている場合も、金銭の管理ができない印象を与えてしまいます。

携帯電話料金の支払い状況に関しても信用情報機関に残っているので、クレジットカードはもちろん、そのほかの支払いについても延滞しないよう注意する必要があります。

⑥同じゴールドカードへ再挑戦するなら!審査に落ちてから半年後がおすすめ

「審査に落ちたけど、すぐに再挑戦しよう」と考えている方、ちょっと待ってください。一度審査に落ちたのなら、半年間は申込を控えたほうがよいでしょう。

「審査に落ちた」という情報は、信用情報機関で半年間保存されます。

審査に落ちたということは、過去に支払いの遅延があったり、多額の負債を抱えていたり、審査に通過できない何かしらのマイナス要因を持っている人だということを表しています。

カード会社は通常の申込者よりも、こうした審査落ちの情報がある申込者を厳しく審査することになります。

そのため、再びゴールドカードを申込む際は、信用情報機関から審査落ちの記録が抹消される半年後まで待つようにしてください。

勤続年数、収入、職業、年齢などをチェックし、とくに以前と変わっていないのであれば、再挑戦しても審査通過は難しいので、ほかのゴールドカードの取得を検討してみたほうがよいでしょう。

ゴールドカードの審査についてはこちらの記事でもまとめているので、ぜひ参考にしてください。

クレジットカードの利用限度額は個人ごとに設定されるのでゴールドカードにすれば利用限度額が必ずしも増額するわけではありませんが、上限が高いほど、設定可能な利用限度額の幅は広がります。

利用限度額が高いと、まとまった買い物をしたいとき、家賃や公共料金など多くの支払いをカードに集約したいときなどに便利です。

これからクレジットカードの利用が多くなりそうな方にとって、ゴールドカードは利便性の高いカードとなっています。

ゴールドカードに関するよくある質問

ゴールドカードに関するよくある質問にお答えします。

ゴールドカードは一般カードとなにが違う?

かなり少数派ではありますが、中には年会費無料のゴールドカードも存在します。

ゴールドカードの年収条件は厳しい?

審査の職業選択欄にアルバイトや派遣社員という選択肢があるカードもあり、カードによっては審査に通る可能性もあります。

ゴールドカードにメリットはある?

しかし、年会費が3万円を超えるカードもあるため、使い方により損をする可能性もあります。

ゴールドカードにデメリットはある?

また、ゴールドカードは一般カードと比較すると審査難易度が高い傾向にあります。ゴールドカードを申し込む場合は、審査に落ちる可能性も考えておくと良いでしょう。

即日発行できるゴールドカードはある?

実物のカードがほしい方は、エポスゴールドカードを検討しましょう。受け取り店舗の営業時間内に審査が完了すれば、当日にカードを受け取れます。

ゴールドカードまとめ

ゴールドカードはどのカードにも独自の特典や優待が用意されていて、一般カードにはない特別な体験をすることができます。

ただし、ステータスの高いもの、年会費の安いものなど特長はカードによってさまざまです。

記事を読んで自分でも作れそうだな、なんて思った方はぜひゴールドカードの作成を検討してみてください。

月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動するが、メインはクレジットカード&デビットカード、電子マネーなど。年に4回ほどクレジット&電子マネーのムックを出版しており、70冊以上を監修。30年間に渡って業界の定点観測をしており、最新情報にも詳しい。とくにSuicaは2001年のサービス・スタート以来の愛好者で、通勤から買い物まで活用している。主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)など。ウェブは「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。早稲田大学第一文学部卒業。同大学院修士課程修了。