PR

PR

ポイント還元率の高いクレジットカードの人気を比較【2025年】

日常生活でクレジットカードを頻繁に使用する方は、ポイント還元率の高いクレジットカードがおすすめ。貯めたポイントを使ってコンビニやスーパーで支払いができます。

クレジットカードのポイント還元率はカードによって異なりますが、「ポイント還元率の高いクレジットカード」を狙うのであれば、1.0%以上のポイント還元率はほしいところでしょう。

本記事では、「還元率の鬼」と呼ばれるポイント還元率の高さと、還元率アップの機会が多いお得なクレジットカードを 19種類ピックアップ。自分にぴったりの1枚が見つかるはずです。

ポイント還元率の高いカード同士で迷ってしまった場合にクレジットカードを選ぶ基準や、ポイントを効率的に貯める方法も説明しているので、ぜひ参考にしてください。

- 還元率アップが期待できるのは三井住友カード(NL)

- ライフスタイルや支出の傾向に合わせたクレジットカードを選ぶ

- 事前に年会費やその他の手数料を確認する

- ゴールドカードで高還元率に期待するなら楽天プレミアムカード

- プラチナカードならSMCCのプラチナプリファードがおすすめ

-

ポイント還元率が高いおすすめクレジットカード19選!高還元率で人気なのは?

- ①三井住友カード(NL)はポイント最大7.0%還元!

- ②JCB CARD Wはいつでも還元率2倍!

- ③JCB CARD W plus Lはスターバックスで利用するとポイント還元率10倍!

- ④オリコカード THE POINTは入会半年間は還元率2%!

- ⑤楽天カードは楽天市場で還元率3%以上!

- ⑥Amazon MastercardクラシックはAmazon利用時にポイント還元率1.5%!

- ⑦リクルートカードはどこでも還元率1.2%!

- ⑧PayPayカードはPayPayにチャージできる!

- ⑨ビックカメラSuicaカードはビックカメラで還元率11.5%!

- ⑩セゾンパール・アメリカン・エキスプレス・カードは最大2.0%還元!

- ⑪ライフカードは誕生日月がポイント3倍!

- ⑫Oliveフレキシブルペイは対象のコンビニ・飲食店で最大15%還元

- ⑬dカードはローソンで還元率5%!

- ⑭au PAY カードはau PAY マーケット利用で最大16%還元

- ⑮三菱UFJカードは対象店舗の利用で還元率が5.5%

- ⑯三菱UFJカード VIASOカードは特定加盟店の利用でポイント2倍

- ⑰イオンカードセレクトはイオン対象店舗の利用でポイント2倍

- ⑱ローソン Ponta プラスはローソンの利用で最大6%の還元

- ⑲Visa LINE Payクレジットカード(P+)はLINE Pay加盟店で5%還元

- ポイントが高還元率のゴールド・プラチナカード6選!

- 【法人向け】高還元率のおすすめクレジットカード5選

- クレジットカードのポイント還元率とは?

- 高還元率なクレジットカードの選び方

- クレジットカードのポイントを効率的に貯める方法

- 高還元率なクレジットカードなのにポイントが貯まらない理由

- 高還元率のクレジットカードを選ぶときの4つの注意点

- 還元率の高いクレジットカードまとめ

ポイント還元率が高いおすすめクレジットカード19選!高還元率で人気なのは?

還元率が高いクレジットカードを19枚紹介します。

還元率アップの店舗で利用すると、さらにポイントを獲得できるクレジットカードもあります。

三井住友カード(NL)

|

JCB CARD W

|

JCB CARD W plus L

|

オリコカード THE POINT

|

楽天カード

|

Amazon Mastercard

|

リクルートカード

|

PayPayカード

|

ビックカメラSuicaカード

|

セゾンパール・アメリカン・エキスプレス(R)・カード

|

ライフカード

|

Oliveフレキシブルペイ

|

dカード

|

au PAY カード

|

三菱UFJカード

|

三菱UFJカード VIASOカード

|

イオンカードセレクト

|

ローソン Ponta プラス

|

Visa LINE Payクレジットカード(P+)

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 524円(税込)

|

初年度 : 無料

次年度 : 1,100円(税込)

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 1 〜 10.5% | 1 〜 2% | 1 〜 3% | 1 〜 2% | 1.2 〜 3.2% | 1 〜 5% | 0.5 〜 3.5% | 0.5 〜 2% | 0.5 〜 1.5% | 0.5 〜 20% | 1% | 1% | 0.5 〜 20% | 0.5 〜 1% | 0.5 〜 1% | 1 〜 6% | 1% |

| 発行期間 | 最短10秒(※) | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | 最短8営業日 | 7営業日程度 | ネットで最短3日発行 | 最短即日 | 最短7分(申込み5分・審査2分)で手続き完了 | 最短1週間 | 3営業日 | 最短2営業日 | デビットモード:最短3営業日/クレジットモード:最短3営業日 | 2週間 | 1~2週間 | 最短翌営業日(Mastercard®・Visaのみ) | 最短翌営業日 | 最短5分 | 3営業日程度 | 最短10秒(※) |

| 電子 マネー |

|

|

|

|

|

|

|

- |

|

|

|

|

|

- |

|

|

|

- | - |

提携店舗利用など条件クリアすることで、還元率が5%以上になるクレジットカードを以下の表にまとめました。

三井住友カード(NL)

|

JCB CARD W

|

JCB CARD W plus L

|

オリコカード THE POINT

|

楽天カード

|

ビックカメラSuicaカード

|

セゾンパール・アメリカン・エキスプレス(R)・カード

|

ライフカード

|

Oliveフレキシブルペイ

|

dカード

|

au PAY カード

|

三菱UFJカード

|

ローソン Ponta プラス

|

Visa LINE Payクレジットカード(P+)

|

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 1 〜 10.5% | 1 〜 2% | 1 〜 3% | 0.5 〜 3.5% | 0.5 〜 2% | 0.5 〜 1.5% | 0.5 〜 20% | 1% | 1% | 0.5 〜 20% | 1 〜 6% | 1% |

①三井住友カード(NL)はポイント最大7.0%還元!

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

対象のコンビニなどを利用する上で、もっともお得なクレジットカードは三井住友カード (NL)です。

年会費は永年無料。200円(税込)につき、1Vポイントが貯まります。還元率は0.5%です。

三井住友カード(NL)は、通常のポイント還元率は0.5%ですが、対象のコンビニ、ファーストフード、ファミリーレストランなどでスマホのタッチ決済を利用すると、さらに2.0%が加算され、ポイント還元率は最大7.0%になります。

| 通常決済 | 0.5% |

|---|---|

| 対象店舗でのスマホタッチ決済 | 7.0% |

電子マネーは、iD(専用)、PiTaPa、WAONが利用できます。

- 対象店舗でのスマホのタッチ決済で還元率7.0%

最大7.0%の高還元率で利用できる対象店舗は、以下のとおりです。詳しい店舗一覧は、こちらを参考にしてください。

- セイコーマート

- セブン-イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ガストやバーミヤンをはじめとしたすかいらーくグループ飲食店

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

以下は、三井住友カード(NL)を実際に利用している方の口コミです。この口コミから、対象店舗を利用することで還元ポイントをよりお得に貯められることがわかります。

また、「コンビニや飲食店をはじめとした対象店舗でのスマホ決済で還元率最大7.0%」以外にも、以下のようなポイントアッププログラムが設けられています。

- 学生ポイントの対象会員ならサブスクの支払いなどで最大10%還元

- スマートフォンアプリ「Vポイント」、Visaプリぺ、かぞくのおさいふへのチャージで最大0.5%還元

- ポイントUPモール経由での買い物でポイント+0.5%〜9.5%還元

新規入会&条件達成で5,000円分プレゼント

現在、三井住友カード(NL)では、新規入会&条件達成で5,000円分のVポイントPayギフトやVポイントがもらえます(2025年7月時点)。

| 特典 | 条件 | 期間 |

|---|---|---|

| 新規入会&条件達成で5,000円分のVポイントPayギフトプレゼント |

新規入会&スマホのタッチ決済1回 |

2025年7月1日~2025年9月30日 |

| 新規入会で1,000円分のVポイントPayギフトプレゼント(学生限定) |

新規入会 ※学生限定キャンペーン |

VポイントPayギフトをもらうには対象カードに新規入会し、スマホのVisaのタッチ決済、またはMastercard®タッチ決済を1回以上利用することが条件となってます。

上記に加え、学生の場合は新規入会で1,000円分のVポイントPayギフトももらえます。

VポイントPayギフトとは、VポイントPayアプリにチャージして利用するデジタルギフトです。

上記のキャンペーンを利用すると、VポイントPayギフトをお得に貯められます。

受け取り方は、20桁の数字を入力する「ギフトコード」と「QRコード」を読み取る2パターンあります。

専用のスマートフォンアプリを使い、店頭やネットショッピングの支払いに利用できます。

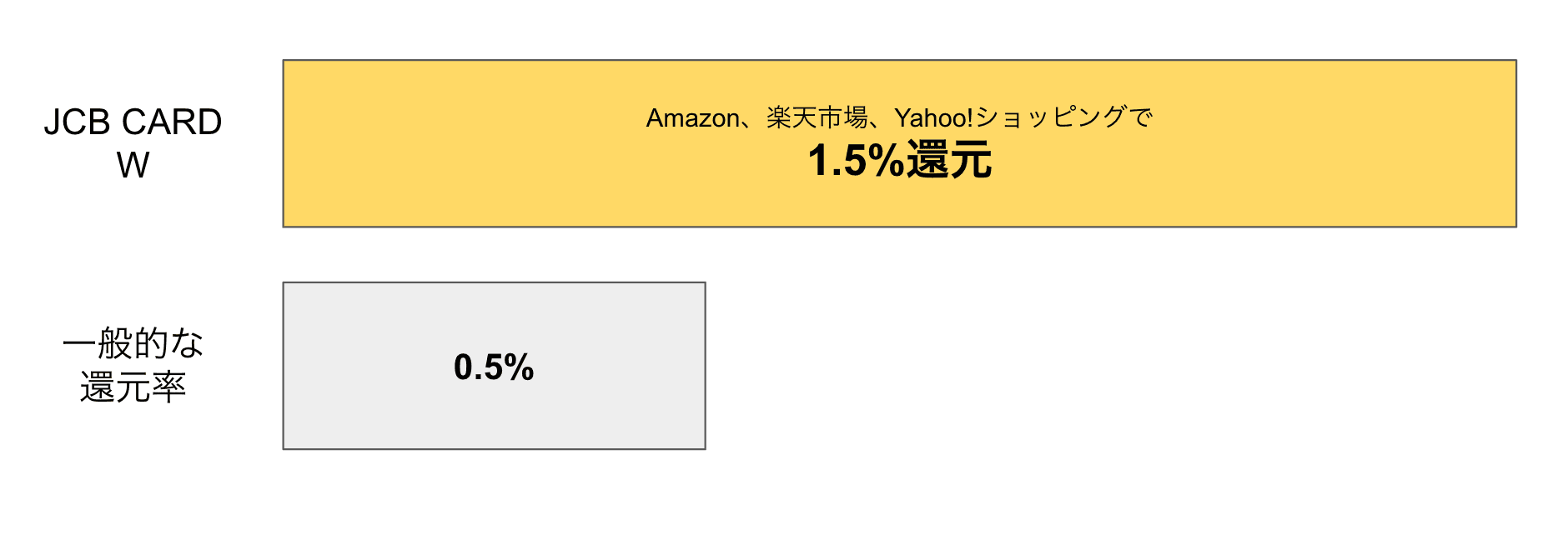

②JCB CARD Wはいつでも還元率2倍!

- 総合評価

- 口コミ件数 : 10件

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

JCB CARD Wは、2017年から発行されたクレジットカードです。39歳以下限定と年齢制限はあるものの、年会費無料や還元率がいつでも1.0%など、お得なサービスが充実しています。

ポイント優待サイトの「JCB ORIGINAL SERIESパートナー」や「OkiDokiランド」など、ネットショッピングでも還元率がアップします。

Amazon、楽天市場、Yahoo!ショッピングなどでは、合計1.5%が還元されます。

実店舗にも「JCB ORIGINAL SERIESパートナー」優待店はあります。スターバックスでは5.5%の還元率を得られるのも魅力です。

電子マネーは、QUICPayが利用できます。

- Amazon、楽天市場、Yahoo!ショッピングで還元率1.5%

- OkiDokiランドで還元率最大10.0%

- スターバックスで還元率5.5%

- ドミノ・ピザで還元率1.5%

- オリックスレンタカーで還元率3.5%

- キッザニア東京・キッザニア甲子園で還元率3.0% など

こちらの口コミの方も、「JCB ORIGINAL SERIESパートナー」と「OkiDokiランド」の両方をチェックしてお買い物をしています。

ポイントサイトOkiDokiを経由することによって、さらにポイントアップが可能になります。

JCBオリジナルシリーズパートナーを経由した方が倍率が良くなる場合もあります。JCBオリジナルパートナーとOkiDokiランドの両方に参加しているポイントショップがあるので、そこから買うとさらにお得になります。

対象サイトを経由すると、さらにポイントがよくなるので、買いたいものがあるときはまずそこを調べていました。

「JCB ORIGINAL SERIESパートナー」と「OkiDokiランド」のどちらか片方に出店しているショップもあります。どちらもチェックしておくと、ポイントを取りこぼすことなく買い物ができます。

最大19,000円のキャッシュバックキャンペーン中

JCB CARD Wでは、現在お得なキャンペーンを複数実施しています(2025年1月時点)。

キャンペーンの詳細と申込み期間は次のとおりです。

| キャンペーン | 詳細 | 申込み期間 |

|---|---|---|

| Amazon利用分20%キャッシュバック |

新規入会&MyJCBアプリにログイン後、Amazonを利用すると20%キャッシュバック(最大12,000円) ※カード入会月の翌々月15日までの利用分が対象 |

2024年10月1日~2025年3月31日 |

| スマホ決済で20%キャッシュバック |

新規入会&MyJCBアプリにログイン後、Apple Pay・Google Pay(TM)・MyJCB Payを利用すると20%キャッシュバック(最大3,000円) ※カード入会月の翌々月15日までの利用分が対象 |

|

|

家族カードキャンペーン |

家族カードと同時申し込み、または追加申し込みしたカードでMyJCBアプリにログインすると家族1名につき2,000円キャッシュバック ※MyJCB登録&ログイン要 ※2名まで(最大4,000円) |

Amazonをよく利用する方はかなりお得なため、ぜひ活用してください。

③JCB CARD W plus Lはスターバックスで利用するとポイント還元率10倍!

- 総合評価

- 口コミ件数 : 3件

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

JCB CARD W plus Lは、基本的な性能はJCB CARD Wと同じですが、女性に嬉しい特典が付帯しているのが特徴のクレジットクレジットカードです。

“キレイ”をサポートする協賛企業「LINDAリーグ」が、JCB カード W plus L会員のために優待や割引特典、商品の抽選キャンペーンなどを実施しています。

ポイント優待サイトの「JCB ORIGINAL SERIESパートナー」や「OkiDokiランド」など、ネットショッピングでも還元率がアップします。

Amazon、楽天市場、Yahoo!ショッピングなどでは、合計1.5%が還元されます。

以下は実際にJCB CARD W plus Lを利用している方の口コミです。

いろんなお店でポイントがたくさん貯まるのがいいですね。特に、個人的によく利用するアマゾンやセブンイレブンでたくさん貯まるのがうれしいです。貯まったポイントは「okidokiポイント」として、1ポイント=3円でアマゾンで利用できるのでとても重宝しています。

- Amazon、楽天市場、Yahoo!ショッピングで還元率1.5%

- OkiDokiランドで還元率最大10.0%

- スターバックスで還元率5.5%

- ドミノ・ピザで還元率1.5%

- オリックスレンタカーで還元率3.5%

- キッザニア東京・キッザニア甲子園で還元率3.0% など

普段利用する機会の多い店舗の中では、とくにスターバックスで5.5%という高い還元率で利用できるので、スターバックスを利用する機会の多い方にはおすすめのカードです。

電子マネーは、QUICPayが利用できます。

新規入会特典・家族カードキャンペーンを実施中

現在JCB CARD W plus Lでは、2024年10月1日~2025年3月31日まで新規入会者を対象にお得なキャンペーンを実施しています。

さらに家族カードと同時に申し込み、または家族カードを追加申し込みした場合、最大4,000円キャッシュバックされるキャンペーンも実施しています!

ただし、入会や利用条件を満たしただけではキャンペーンの対象にはなりませんので、MyJCBへの登録とログインも忘れないようにしましょう。

| キャンペーン | 詳細 |

|---|---|

| Amazon利用分20%キャッシュバック |

新規入会&MyJCBアプリにログイン後、Amazonを利用すると20%キャッシュバック(最大12,000円) ※カード入会月の翌々月15日までの利用分が対象 |

| スマホ決済で20%キャッシュバック |

新規入会&MyJCBアプリにログイン後、Apple Pay・Google Pay(TM)・MyJCB Payを利用すると20%キャッシュバック(最大3,000円) ※カード入会月の翌々月15日までの利用分が対象 |

| 家族カードキャンペーン |

家族カードと同時申し込み、または追加申し込みしたカードでMyJCBアプリにログインすると家族1名につき2,000円キャッシュバック ※MyJCB登録&ログイン要 ※2名まで(最大4,000円) |

新規入会特典としてAmazon.co.jpでのキャッシュバックがあります。最大12,000円がキャッシュバックされるお得なキャンペーンです。

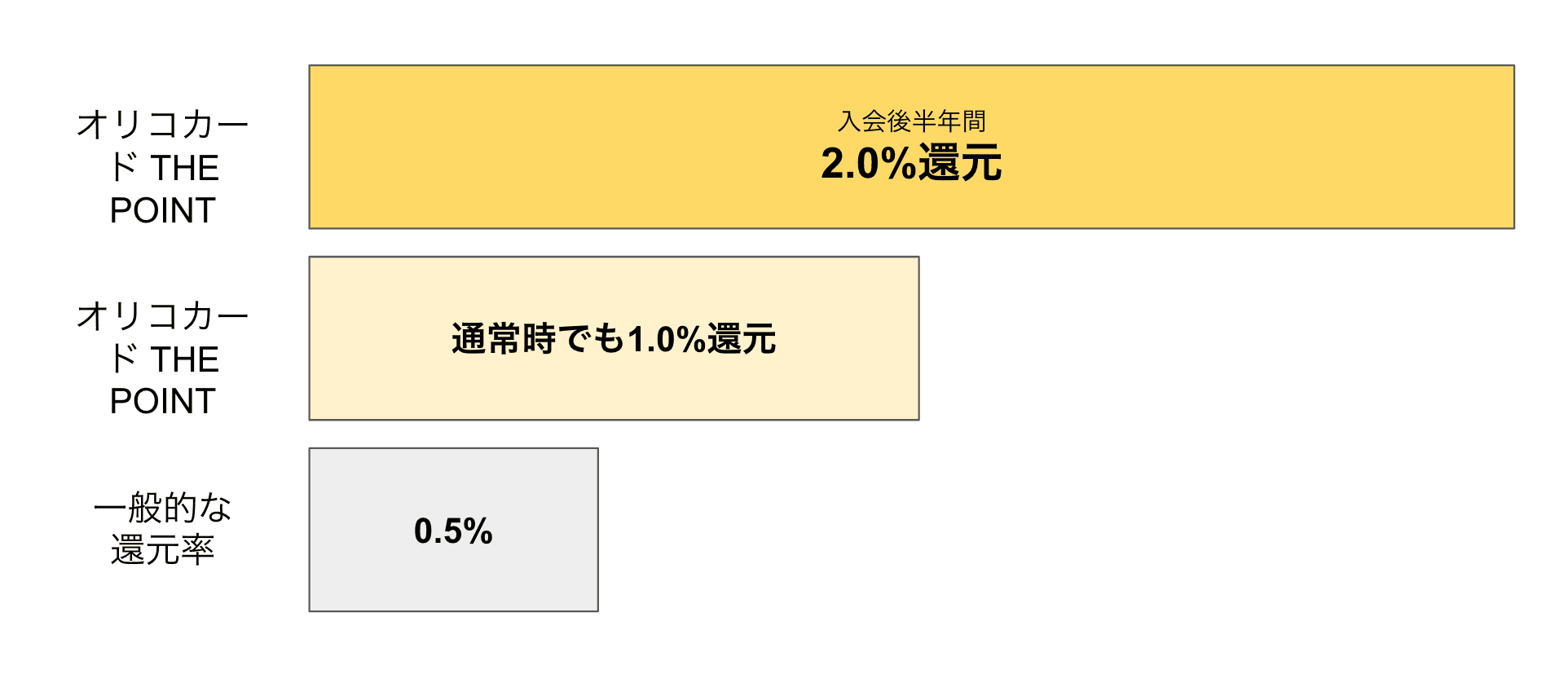

④オリコカード THE POINTは入会半年間は還元率2%!

- 総合評価

- 口コミ件数 : 14件

- 還元率は常に1.0%以上!100円で1オリコポイントがたまる!

- 入会後6ヵ月間は還元率が2.0%にアップ!

- 年会費は無料!

オリコカード THE POINTは、年会費無料かつ還元率1.0%以上のクレジットカードです。

入会から半年間は2.0%への還元率アップの特典もあり、お得にポイントを貯められます。

電子マネーは、iDとQUICPayが利用できます。

- 入会半年間は還元率2.0%

- オリコモールの利用でさらに+0.5%還元

- オリコモールのポイントアップ店舗で還元率最大16.5%

消費生活ジャーナリスト・岩田 昭男さんもオリコカード THE POINTのメリットとして上記ポイントを推しています。

専門家からのコメント

オリコカード THE POINTは一般の買い物で1%のポイントがつく、ポイント還元率が高いクレジットカードで、さらに入会後6ヶ月間は2%に還元率がアップします。

また、オリコカード会員専用サイトのオリコモールを利用すれば、AmazonやYahoo!ショッピング、楽天市場などのネット通販で追加ポイントが貰えるので、更にポイントが貯まりやすくなります。

貯めたポイントはアマゾンギフト券やiTunesギフトコードなどに交換が可能です。

オリコモールの利用でさらに還元率が+0.5%

オリコモール経由のショッピングなら、さらに+0.5%分のポイントが加算されます。

さらにショップによって0.5%~14.0%のポイントアップがあり、最大で16.5%の還元率でお買い物できます。

Amazon、楽天市場、Yahoo!ショッピングも対象なので、頻繁にオンラインショッピングをする方にもおすすめです。

Orico Card THE POINTは、オリコモールでのショッピング時にオリコポイントがつくので、おもにAmazonで書籍や日用雑貨などの買い物をする際に利用しています。

貯まったオリコポイントはAmazonギフト券などに交換することができるので、とても便利です。また、じゃらんでホテルを予約するときにもポイントが加算されます。

Amazonなどネットショッピングでもポイントを貯められます。普段使いしながらポイントを貯めたい方にもおすすめです。

「電子マネーiD」&「QUICPay」で便利にポイントを貯められる

オリコカード THE POINTは、「iD」と「QUICPay」の両方に対応しています。

「iD」と「QUICPay」は、いずれも専用の読み取り機にかざすだけで決済をおこなえる便利なサービスです。

「iD」と「QUICPay」は、コンビニやスーパーなど、多くの店舗に導入しているため、利便性に優れています。

以下では、「iD」や「QUICPay」の利便性について述べている口コミをピックアップしました。

電子マネーデビューにもオススメだと思います。クレジットで買い物すると、サインやら暗証番号やら入力する手間がありますが、オリコカードにはiDとQUICPayの2つの電子マネーがついているので、余計な手間を省いてかざすだけでオリコカードを利用できます。

結構キャンペーンもやってるので、普段のお買い物に利用すると、現金で払うよりかは抽選でポイントが当たったりするので、オリコカードを積極的に使うのがオススメです。

iDとQUICPayを普段使いすることで、日常的に買い物をしながらポイントを貯められます。

⑤楽天カードは楽天市場で還元率3%以上!

- 総合評価

- 口コミ件数 : 108件

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

楽天カードは、ポイント還元率の高さが魅力です。楽天市場や楽天モバイルなど、さまざまなサービスを展開しており、楽天経済圏を上手に活用することで、簡単にポイントを貯められます。

貯めたポイントを使ってスマートフォンの料金を払ったり、楽天市場で買い物をしたり、さまざまな用途で活用できます。

電子マネーは、楽天Edyが利用可能です。

注目ポイントは、還元率が最大20倍の「お買い物マラソン」と、還元率が最大16.5倍の「SPU(スーパーポイントアッププログラム)」です。

- 「お買い物マラソン」で還元率最大20倍

- SPUで還元率が最大で16倍にポイントアップ

- 楽天ペイと一緒に使えば1.5%還元

「お買い物マラソン」で還元率最大20倍

お買い物マラソンとは、ポイント還元率が最大で10倍になるキャンペーンです。キャンペーン期間中に複数の店舗を利用することで、1店舗ごとに加算されるポイントが倍増します。

最大でプラス9倍になるポイントアップする商品も存在。楽天カードの+1倍と合わせると、最大20倍のポイント(還元率20.0%)が獲得できます。

楽天を利用している方のなかには、「お買い物マラソン」を有効活用して買い物をしているとわかりました。

楽天市場で定期的(月一回程度の頻度)にスーパーセールや、お買い物マラソンと言った買い物をするほどにポイントが貯まりやすくなるイベントが開催されている。

その際に楽天カードで支払いをするとポイント還元率がアップするので、ここで一気に買い物をするようにしている。

「お買い物マラソン」をはじめとする楽天独自のセールを活用すれば、高還元率でお買い物ができます。

さらにSPU(スーパーポイントアッププログラム)を利用すると最大16倍のポイントが獲得できます。

SPUは楽天サービスを使うごとにポイントがアップするプログラムです。「楽天会員かつ楽天カードを持っている」時点でポイントは3倍。つまり、楽天カードを作るだけでポイントを獲得できます。

| サービス | 倍率 | 達成条件 |

|---|---|---|

| 楽天カード | +2 | 楽天カード |

| 楽天銀行+楽天カード | +1 | 楽天銀行の口座から楽天カード利用分を引き落とし |

| 楽天でんき | +0.5 | 加入&利用 |

| 楽天モバイル | +2 | 対象サービスの月額基本料を支払い |

| 楽天市場アプリ | +0.5 | 楽天市場アプリでお買い物 |

口コミを見ると、SPUを上手に利用すると効率よくポイントが貯められるとわかりました。

楽天市場でのポイント倍率を上げるために、楽天カード、楽天銀行での引き落とし、楽天証券でポイント投資、楽天ブックス、楽天KOBO、楽天モバイルは必ず利用している。

楽天のアプリ(楽天ウェブ検索、楽天インサイト、楽天ポイントスクリーン、楽天ポイントクラブ)では毎日の空き時間でポイントをコツコツとためている。

ネットショッピングやスマートフォン回線などを楽天サービスに統一することで、たくさんのポイントを獲得できます。

楽天ペイと一緒に使えばさらに1.5%還元

楽天ペイの決済手段として楽天カードを登録しておくことで、ポイントの二重取りが可能です。合計で1.5%のポイントが還元されます。

この点は、消費生活ジャーナリスト・岩田 昭男さんもポイントとして挙げています。

専門家からのコメント

楽天カードは楽天ペイを利用するときの決済カードにしたい1枚です。

楽天ペイのアプリ利用で0.5%のポイントが貯まるうえ、楽天カードを決済カードに紐付けると、さらに1%のポイントがついて合計1.5%のポイント還元率になります。

QRコード決済の使用を検討している方は、楽天ペイと楽天カードの併用がおすすめです。

また、楽天ペイや楽天カードを利用して貯まったポイントは、ほかの楽天サービスにも活用できます。

楽天カードの豊富なキャンペーン情報

楽天カードでは、現在次のキャンペーンを実施しています(2025年1月時点)。

| キャンペーン | 対象期間 | 内容 |

|---|---|---|

| 紹介での新規入会&利用で5,000ポイント |

紹介申込み対象期間:常時開催 カード利用期間:カード申込み日の翌月末まで 口座振替設定期間:カード申込み日の翌々月25日まで |

紹介での新規入会:3,000ポイント 新規入会&利用:5,000ポイント(1円以上のカード利用と口座振替設定が条件) |

| 申込み時に自動でリボ払いに登録&利用で最大5,000ポイント |

申込み対象期間:常時開催 カード利用期間:カード申込み月の翌月末まで |

自動でリボ払いに登録:最大2,000ポイント(抽選で100・500・2,000ポイントのいずれかを進呈) 30,000円以上のカード利用:3,000ポイント |

| キャッシング枠の希望で最大2,000ポイント | 常時開催 |

30万円以上希望の中から抽選で500名:2,000ポイント 30万円未満希望の中から抽選で500名:500ポイント 抽選で外れたすべての会員:10ポイント |

| 楽天カード申込み時にETCカード作成&利用で最大3,000ポイント |

申込み対象期間:常時開催 ETC利用対象期間:入会月の翌月末まで |

入会者の中から抽選で500名:1,000ポイント 上記500名の中でETCカードを200円以上利用した方:2,000ポイント |

新規入会&利用で5,000ポイントキャンペーンは、常時開催中です。

リボ払い・キャッシング枠・ETCカードと、ほかのキャンペーンも豊富なので必要な方は検討してみてください。

ただし、手数料や利息が割高なリボ払いは、学生の方にはあまりおすすめできません。

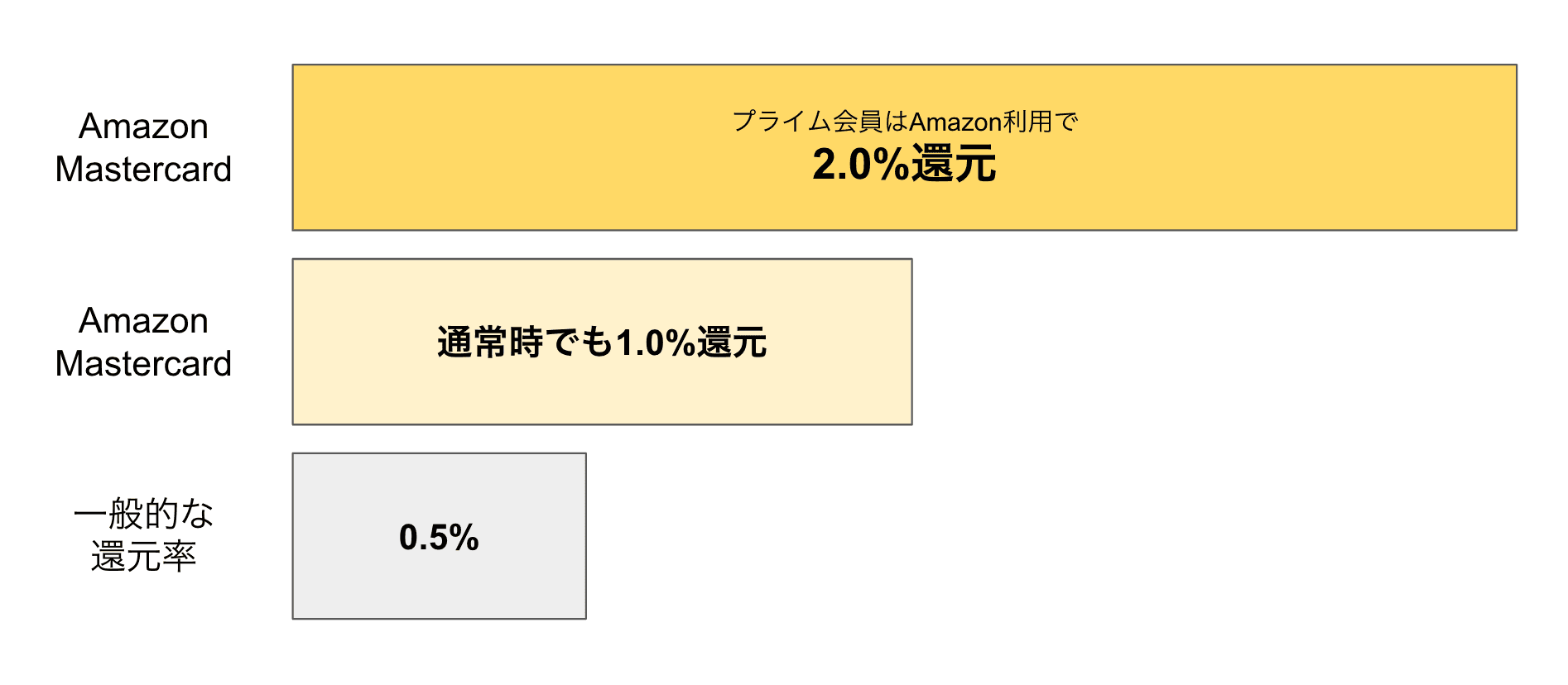

⑥Amazon MastercardクラシックはAmazon利用時にポイント還元率1.5%!

- 総合評価

- 口コミ件数 : 0件

- Amazon以外のご利用でも1%ポイント還元!マイ・ペイすリボのご登録なら1.5%ポイント還元

- アカウントにポイント自動加算で交換忘れがなく便利で安心

- すぐにAmazonでお買物できる!即時審査サービス

Amazon Mastercardクラシックは、初年度年会費無料のクレジットカードです。翌年以降も年1回の利用があれば年会費はかかりません。

Amazonポイントを獲得できるため、Amazonを頻繁に利用する方におすすめ。わざわざポイントを交換する必要がなく、使いやすさにも優れています。

利用できる電子マネーの種類も豊富で、iD、楽天Edy、ICOCA、nanaco、モバイルSuicaが利用できます。

- Amazon利用時はポイント還元率1.5%

- Amazonプライム会員ならポイント還元率は2.0%

- Amazon以外の利用でも還元率は常に1.0%

Amazon利用時はポイント還元率1.5%

Amazon Mastercardクラシックのポイント還元率は1%で、Amazon利用時はポイント還元率が1.5%に上がります。さらにAmazonプライム会員の場合は、Amazon利用時のポイント還元率が2.0%にアップ。年会費は年1回の利用があれば実質無料なので、Amazonを頻繁に利用する方におすすめです。

以下では、実際にAmazonポイントにメリットを感じている方の口コミをピックアップしました。

Amazon MasterCardクラシックの年会費は、税込みで1,375円となっていますが、私は年会費以上の価値があると感じています。

具体的な理由としては、Amazonで年間で8万円から10万円程度のショッピングをしていることから、年間で1600ポイントから2000ポイントの還元を得ることができています。

しかも、前年度に一度でもAmazon MasterCardクラシックを使用すれば、年会費は事実上永久に無料となるわけですから、利用価値は高いと判断しています。

また、Amazon Mastercardクラシックで貯まったポイントは、1ポイントからAmazonで使えます。

わざわざポイントを交換する手間が省けるので、ポイントを余らせることもありません。

⑦リクルートカードはどこでも還元率1.2%!

- 総合評価

- 口コミ件数 : 件

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ホットペッパービューティー」などのリクルートサービスご利用分が最大3.2%

リクルートカードの還元率は1.2%です。どこで使っても高還元率を得られるので、普段使いにも適しています。

じゃらんnetやポンパレモールなどのリクルートサービスを利用すると、1~3%分が加算されるので、還元率最大4.2%でお買い物ができます。

還元率アップの店舗は多くないものの、常に1.2%の還元率を得られるので、普段使いのクレジットカードとしても役立ちます。

獲得したリクルートポイントはPontaポイントに交換可能。全国のPonta提携店舗やオンラインサービスで利用できます。

- どこでも還元率1.2%

- ポンパレモールで還元率4.2%

- ホットペッパービューティーで還元率3.2%

- じゃらんnetで還元率3.2%

- ホットペッパーグルメで還元率1.2%+予約人数×50ポイント

- 電子マネーチャージでもポイント還元率1.2%

電子マネーのチャージでもポイントが貯まる

クレジットカードでは電子マネーへのチャージでは、ポイント加算なし、または還元率を下げるのが一般的です。

リクルートカードは月3万円までの上限はあるものの、ポイント還元率1.2%をキープしたまま電子マネーへにチャージができます。

発行ブランドにより、電子マネーチャージの対応状況は異なりますが、Mastercardを選べば、nanaco、モバイルSuica、楽天Edy、au WALLETなど主要な電子マネーに全て対応しています。

電子マネーチャージにお得に使えるクレジットカードを探しているなら、リクルートカードはぴったりのクレジットカードといえます。

新規入会と利用で最大6,000円分のポイント付与

リクルートカードでは現在、新規入会&利用で最大6,000円分のポイントプレゼントを実施しています(2025年1月時点)。

ただし、JCBの国際ブランドを選択した方のみが対象のため注意してください。キャンペーンの詳細は次のとおりです。

| 特典 | 内容 |

|---|---|

| 新規入会で1,000円分のポイント | カード発行後マイページからすぐに受取り可能 |

| 初めてのカード利用で1,000円分のポイント |

条件:カード発行日の翌日から60日以内のカード利用 ポイント加算時期:初回カード利用分支払い月の11日頃 |

|

携帯電話料金の支払いで4,000円分のポイント ※対象ブランド:docomo・au・softbank・Ymobile・ahamo・povo・LINEMO |

条件:カード発行日の翌月から60日以内に、携帯電話料金をリクルートカードの自動振替で支払い ポイント加算時期:携帯電話料金の初回カード支払い月の11日頃 |

プレゼントポイントの有効期限は付与された日の翌月末までで、他社ポイントへの交換は不可です。

注意点として、携帯電話料金の支払いでポイントを受取るには、携帯電話料金支払い分の利用日が60日以内でないといけません。

カード申込みフォームから自動振替の手続きをすると、時間がかかって特典の対象外になるおそれがあります。

ポイントを受取りたい方はカード発行から2週間以内に、携帯電話会社のサイトから支払い変更手続きを済ませてください。

さらにETCカードの発行も検討している方は、同時に家族カードの発行と利用で最大1,200ポイントプレゼントキャンペーンも実施中。

申込み期間など詳しい対象期間の最新情報は、こちらの公式HPを参考にしてください。

⑧PayPayカードはPayPayにチャージできる!

- 総合評価

- 口コミ件数 : 件

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

PayPayと合わせて使うクレジットカードを探しているなら、PayPayカード一択でしょう。

- Yahoo!ショッピングで還元率3.0%

- PayPayカード利用でPayPayポイント1.0%付与

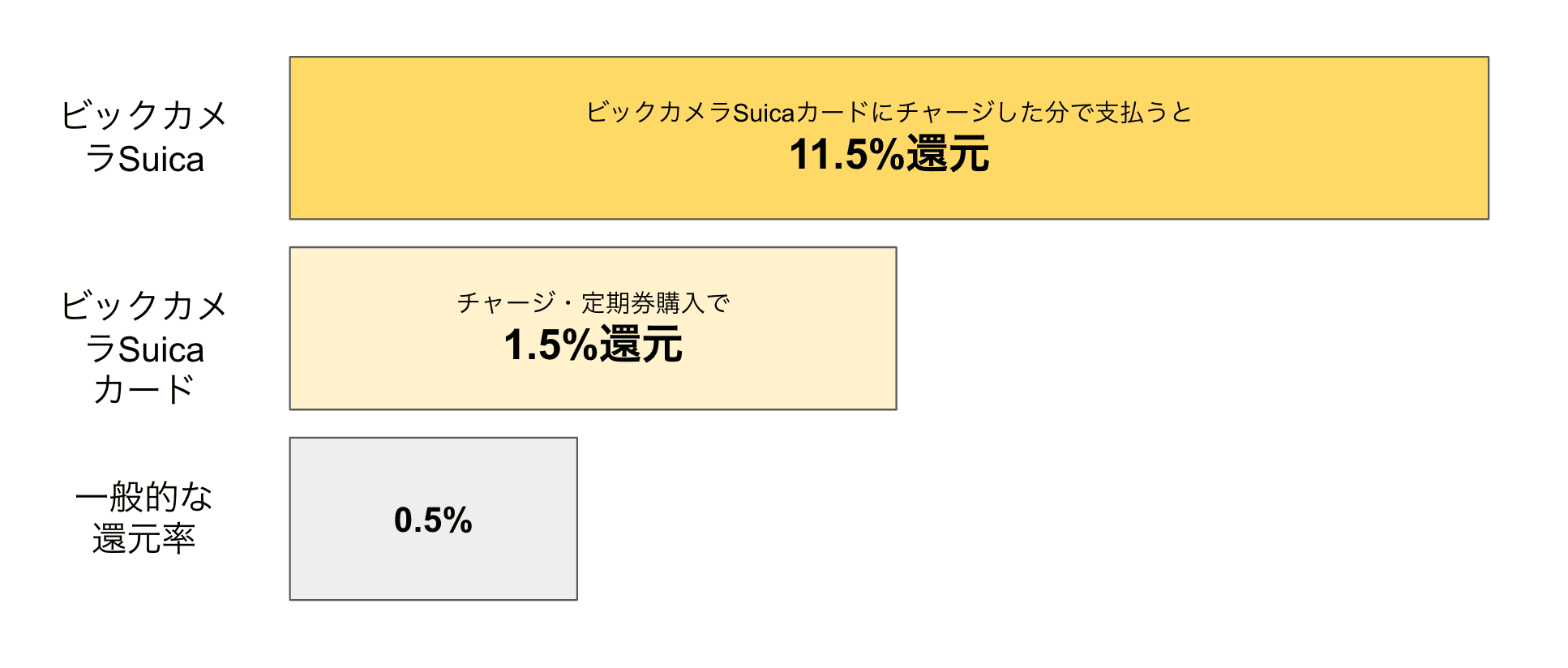

⑨ビックカメラSuicaカードはビックカメラで還元率11.5%!

- 総合評価

- 口コミ件数 : 3件

- 前年1回のクレジット利用で年会費無料

- ビックカメラでのお買い物が基本10%ビックポイントサービス!

- ビックカメラ・コジマ・ソフマップ以外のお買い物でも、実質1%相当のポイント還元!

ビックカメラで家電などを買うなら、ぜひ検討したいのがビックカメラSuicaカードです。

ビックカメラSuicaカードにチャージした分で支払いをすると、11.5%の超高還元率でお買い物できます。

たとえば、ビックカメラで10万円のお買い物をすると、1.5万円分のポイントが貯まります。

還元率1.0%のクレジットカードと比べると1万円以上もお得になる計算です。高額の買い物になるので、得られるポイントも大きくなります。

ビックカメラSuicaカードという名前のとおり、電子マネーもモバイルSuicaが利用可能です。

- Suicaにチャージするだけで還元率1.5%

- ビックカメラSuicaカードにチャージした分で支払うと還元率11.5%

- 定期券購入でもポイント3倍の還元率1.5%

こちらの方も、ビックカメラでの高額商品のお買い物で、ビックカメラSuicaカードを上手く活用しているようです。

ビックカメラグループの店舗で活用する時が一番恩恵が大きいと感じます。

ビックカメラのポイント+ボーナスポイントとしてクレジットカードでの支払いを行いますので高額な商品を家電量販店で購入する際には、ポイント付与額の恩恵が大きいのでありがたいです。

ビックカメラだけでなく、ふだんの支払いでもSuicaチャージして1.5%の高還元率で使える点もポイントです。

Suicaチャージで便利にポイントを使える点については、クレジットカード専門家の菊地 崇仁さんもイチオシです。

専門家からのコメント

貯まったJRE POINTの使い道はというと、JRE POINTサイトでSuicaにチャージできます。

Suicaにチャージすれば、鉄道乗車もコンビニ支払いもできるため、JR東日本以外を利用している人でも使えないことはありません。

もちろん、JR東日本の駅ビルを使っている人は1ポイント=1円としてそのまま利用する事も可能です。

筆者は現時点で80枚のクレジットカードを保有していますが、クレジットカードを整理したとしてもビックカメラSuicaカードは最後まで残るようなカードです。

ビックカメラでのお買い物だけでなく、ふだん使いのクレジットカードとしてもお得に使っていくことができるでしょう。

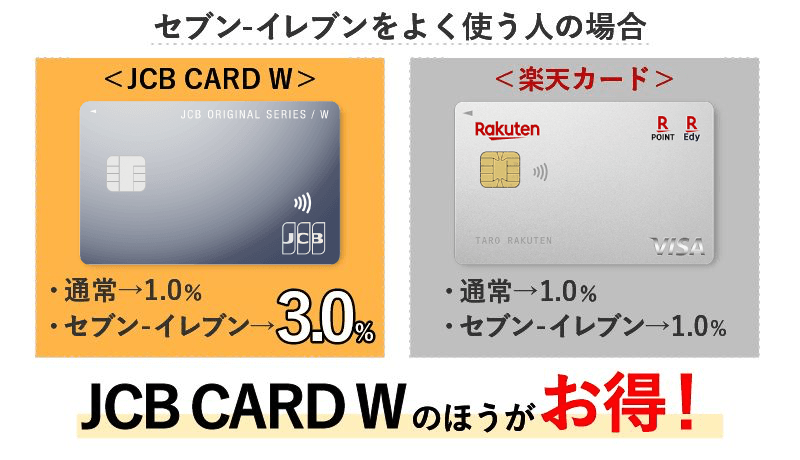

例えば、JCB CARD Wと楽天カードの通常のポイント還元率は1.0%ですが、「セブン-イレブン」を利用するときJCB CARD Wは還元率が3.0%になるので、頻繁に利用する方はJCB CARD Wが適しています。

コンビニなど身近な店舗以外に、ネットショッピングでは10倍以上の還元率となるケースも少なくありません。

クレジット自分の生活に合ったクレジットカードを選べば、通常の還元率がほかに劣る場合でも、結果的に多くのポイントを貯められます。

ビックカメラ以外でもお得にポイント・JRE POINTが貯まる!

またビックカメラSuicaカードは、ビックカメラの以外の買い物でもビックポイントとJRE POINTが貯まります。

国内外のVISA、JCB、Viewマークのあるお店、公共料金などのクレジット利用で、ビッグポイントとJRE POINTが0.5%ずつ還元。合計で1%のポイントキャッシュバックを受けられます。

さらにモバイルSuicaでのグリーン券、定期券購入、えきねっとでのJR券予約(予約時決済)利用で、3%JRE POINTが還元されるなど、あらゆるシーンでお得にポイントを獲得できます。

⑩セゾンパール・アメリカン・エキスプレス・カードは最大2.0%還元!

- 総合評価

- 口コミ件数 : 6件

- 初年度年会費無料

- キャッシュレス決済でお得にポイント還元

- 安心してショッピングが楽しめるオンライン・プロテクション

セゾンパール・アメリカン・エキスプレス・カードは、QUICPayの利用で還元率が2%相当になるのが魅力のクレジットカードです。

通常のポイント還元率は0.5%相当ですが、QUICPayを利用するだけでポイント還元率が4倍に跳ね上がります。

ただし、利用金額が年間合計30万円(税込)に達する引落月までが対象です。

以下は実際にセゾンパール・アメリカン・エキスプレス・カードを利用している方の口コミです。QUICPayを普段の買い物で活用し、お得に高還元率のキャッシュバックを受けています。

セゾンパール・アメリカン・エキスプレスカードは年会費無料なのですが、セゾンカードの特典が色々と充実しているのでとてもお得なカードになっています。 特にセブンイレブンでの利用に関しては、Netアンサーから事前に登録しておくと永久不滅ポイント0.5%に加えてnanacoポイントが1.0%貯まるので、合計1.5%の高還元率になります。

そのほか、QUICPayの利用以外にも、ポイント還元率がアップするプログラムが数多く用意されているクレジットカードです。

- QUICPayの利用で還元率が2%

- 「Netアンサー」からの事前登録でセブン-イレブンでの還元率1.5%

- セゾンポイントモール経由でのネットショッピングで還元率最大4.5%

- ボーナスポイント・パートナーズ(特約店)で還元率最大5%

デジタルカードは審査完了後、最短5分でアプリ上に発行されるので、すぐにクレジットカードを利用したいような場合にも便利です。

後日郵送で届けられるプラスチックカードは、表にも裏にも、カード番号/有効期限/セキュリティコードなどの情報が一切記載されていない完全ナンバーレスなので、安心して利用することができます。

国内や海外で割引などの優待が受けられる「アメリカン・エキスプレス・コネクト」や、映画チケットはいつでも1,300円、レンタカーは最大50%OFF、カラオケは最大30%OFFなど約140万件の特典が利用できる「トク買」など、魅力的な特典も数多く備えています。

電子マネーは、楽天Edy、nanaco、iD、QUICPayが利用可能です。

入会・利用で最大8,000円相当のポイントキャンペーンを実施中

セゾンパール・アメリカン・エキスプレス・カードでは下記のキャンペーンを実施しています(2025年1月時点)。

- 入会月の翌々月末までに5万円以上の利用で1,000ポイント(5,000円相当)プレゼント

- 1回以上のキャッシングの利用で永久不滅ポイント300ポイント(1,500円相当)プレゼント

- 家族カードの発行で永久不滅ポイント300ポイント(1,500円相当)プレゼント

セゾンパール・アメリカン・エキスプレス・カードに新規入会して上記の条件をすべて満たして、キャンペーンをエントリーすると、最大で8,000円相当)がプレゼントされます。

⑪ライフカードは誕生日月がポイント3倍!

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

ライフカードは、入会後1年間はポイント還元率1.5倍、誕生月はポイント還元率3倍になるのが大きな魅力のクレジットカードです。

とくに誕生月は、何の条件も満たさずともポイント還元率3倍で利用できるので、クレジットカードでまとめ買いをするのにおすすめです。

水道、ガス、電気、などの光熱費の他、通信費など毎月必ずかかってくる費用をLifeカード払いにしています。そうすると、必ず毎月かかってくる費用からポイントを貯める事が可能です。

自分が欲しい物や買いたい物、大きな買い物などがあれば、できるだけ誕生日月まで我慢します。誕生日月はポイントが3倍なので、誕生日月にドカッと買い物することにより、かなり多くのポイントを貯める事が可能です。

また、ライフカードではステージ制を設けており、1年間のショッピング利用金額に応じて、翌年度のステージとポイント還元率が決まります。

ショッピング利用金額が多いほどポイント還元率も高くなるので、積極的にクレジットカードを利用するとよいでしょう。

- レギュラーステージ(年間利用金額50万円未満、ポイント還元率1倍)

- スペシャルステージ(年間利用金額50万円以上100万円未満、ポイント還元率1.5倍)

- ロイヤルステージ(年間利用金額100万円以上200万円未満、ポイント還元率1.8倍)

- プレミアムステージ(年間利用金額200万円以上、ポイント還元率2倍)

年会費無料で利用できるので維持費を気にする必要はありませんし、最短2営業日で発行できるので、クレジットカードを急ぎで用意しなければならない方にもおすすめです。

電子マネーは、QUICPayが利用できます。

- 入会後1年間は還元率1.5倍

- お誕生月の利用は還元率3倍

- カードの利用金額に応じて翌年度の還元率最大2倍

- 会員限定ショッピングモールサイト「L-Mall」の利用で還元率最大25倍

高還元率な2つのキャッシュバックキャンペーンを実施中

ライフカード入会後、最大で15,000円キャッシュバックされるお得な2つのキャンペーンを設けています(2025年1月時点)。

それぞれ入会後の期間によって、キャンペーン内容が違うので注意してください。

ライフカードに新規入会から3ヶ月後には、以下の特典を設けています。

- アプリログインで1,000円キャッシュバック

- ショッピング利用で6,000円キャッシュバック

- 水道光熱費の支払いで最大3,000円キャッシュバック

さらに入会から4〜6ヶ月後には、以下の2つを達成することで最大5,000円のキャッシュバックを受け取れます。

- Apple Pay/ Google Pay™のご利用で3,000円キャッシュバック

- サブスクのご利用で2,000円キャッシュバック

⑫Oliveフレキシブルペイは対象のコンビニ・飲食店で最大15%還元

- 総合評価

- 口コミ件数 : 件

- 年会費無料!(※永年無料は一般ランクのみ)

- 銀行口座、クレジット、保険・証券まで1つのアプリで管理可能!

- ナンバーレスデザインで安心!

Oliveフレキシブルペイは三井住友カードが発行するクレジットカードで、ポイント還元率が最大15%になるお得なクレジットカードです。

通常還元率は0.5%ですが、対象のコンビニ・飲食店での支払いに使うと最大15.0%還元となります。

タッチ決済の利用や家族ポイント・Vポイントアッププログラムの適用で、ポイントが上乗せされる仕組みです。

また、クレジット・デビット・ポイント払いの3つの支払いがOliveフレキシブルペイ1枚で完結することも特徴です。

どの支払い方法にするのかスマホで簡単に切り替えができるのです。

すでに三井住友カードを持っている場合でも、新たに発行して2枚持ちすることも可能です。

- 通常還元率はクレジットモード:0.50%、デビットモード:0.50%、ポイント払いモード:0.25%

- Vポイントアッププログラムと既存のポイントアップサービスの組み合わせで還元率最大15%

一般カードなら年会費永年無料で利用できるので、維持費をかけずにポイントをゲットできます。

最大31,600円相当のVポイントがもらえるキャンペーン

現在、Oliveアカウントでは最大29,600円相当のVポイントがもらえるキャンペーンが実施中です(2025年1月時点)。

Oliveアカウントを作成すると、三井住友銀行の口座、クレジット、デビット、ポイント払い、証券、保険まで、1つのアプリでまとめて管理できます。

| キャンペーン内容 | もらえるポイント | 期間 |

|---|---|---|

| Oliveアカウントへの入会と入金(10,000円以上) | 1,000円相当ポイント | 2023年3月1日~恒常 |

| Oliveフレキシブルペイ(クレジットモード)にてスマホのタッチ決済1回以上 | 最大7,000円相当ポイント | 2024年7月1日~恒常 |

| Oliveフレキシブルペイ(クレジットモード)にてお買い物利用 | 最大5,000円相当ポイント | 2024年11月1日~2025年2月2日 |

| SBI証券口座開設+三井住友カードでの積立+積立継続+対象商品の証券取引など | 最大16,600円相当ポイント | 2024年7月1日~恒常 |

⑬dカードはローソンで還元率5%!

- 総合評価

- 口コミ件数 : 16件

- いつものお買物で100円(税込)ごとに1%ポイントたまる!

- 年会費 永年無料!

- dポイント(期間・用途限定)最大4,000ポイント進呈!

dカードは、「ローソンで還元率5%」など実店舗で利用できるため、普段使いしながらお得にポイントを貯められます。

年会費無料かつ基本還元率1.0%を実現しているので、お得に使い続けられるのも魅力です。

電子マネーは、iDが利用できます。

- 「ローソン」や「マツモトキヨシ」で還元率アップ

- 「dカードポイントUPモール」で還元率最大10.5%

- 「d払い」と合わせてポイント2重取りが可能

dカードを使ってローソンで買い物をすると、dカードの提示・決済での2%還元。さらに支払額から3%の割引があり、合計で5%の還元率を実現します。

そのほか、マツモトキヨシやノジマなどの「dカード特約店」でのお買い物では、特約店ポイントが追加され、合計4%分のポイントが貯まります。

- マツモトキヨシ

- ノジマ

- ENEOS

- スターバックス

- タワーレコード

自宅近くにローソンがあるから、お得にポイントを貯められると口コミが寄せられていました。

dカードは、普段使いしながらポイントを貯めたい方にもおすすめです。

やはりローソンでの買い物5%はかなり私にはお得です。自宅の近くにはローソンばかりなのでコンビニと言えばローソンって感じになってしまいます。

ですから自然とローソンでの買い物が多くなりdカードが使えて同じ商品でもローソンが安い、そんな良い意味で差別化区別化ができます。

「dカードポイントUPモール」で還元率最大10.5%

さらに「dカードポイントUPモール」経由でネットショッピングをすると還元率は最大10.5%です。

ポイントアップの対象には、Amazonや楽天市場などのネットショップも含まれています。普段からインターネットを使って買い物をする方にもおすすめです。

また、ドコモのスマホ決済サービス「d払い」と合わせて、ポイントの二重取りも可能。「d払い」の支払方法を「dカード」にすることで、合計1.5%分のポイントを獲得できます。

⑭au PAY カードはau PAY マーケット利用で最大16%還元

- 総合評価

- 口コミ件数 : 件

- ポイント還元率1%

- 海外旅行安心保険最高2000万円

- お買い物安あんしん保険(年間100万円まで)

電気通信事業者KDDIが発行するau PAY カードは、auユーザーはもちろんのこと、そうではない方もお得に利用できるクレジットカードです。

auユーザーではない方は、au IDに新規登録することで申込みが可能です。

au PAY カードは、100円(税込)ごとに1ポイントが付与され、還元率は1%と他社の高還元クレジットカードと同水準です。日々の生活での支払いを集約することで、ポイントをたくさん集められます。

auスマホやauひかりを利用中であれば「auでんき」へ加入し、au PAY カードで電気料金を支払うと最大5%のPontaポイントが貯まります。

またauが運営するインターネットショッピングモールau PAY マーケットを利用すると、最大で16%還元されるお得なプログラムも。

au PAY マーケットでは、日用品から家電、ブランド品など多くの商品を取り扱っています。支払い方法画面でau PAY カードを利用すると「au料金割引」もしくは「ポイント還元」の2つの特典から選択できるシステムです。

auユーザーではない方もお得にポイント還元が適用されます。

- auスマホやauひかり利用中「auでんき」加入で最大5%還元

- au PAY マーケットで使うと最大16%還元

- ポイントアップ店の利用でポイント加算1~2%

au PAY カードのポイントアップ店ならプラスでポイント加算!

au PAY カードを提携ポイントアップ店で使用すると、通常よりも多くのPontaポイントが獲得できます。

提携店によって還元率が違うので、最新の店舗情報はこちらを参考にしてください。

下記はポイントアップ店の一例です。ここで紹介したのはあくまでポイントアップ店の一部です。ポイントアップ店は変動しますので、利用前には必ず公式ホームページで最新情報を確認してください。

- 紀伊國屋書店

- ノジマ

- ココス

- かっぱ寿司

- TOHOシネマズ

- ビッグエコー

- 自遊空間

⑮三菱UFJカードは対象店舗の利用で還元率が5.5%

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料!

- 使うほどにポイント還元率アップ!

- 不正被害を全額補償

三菱UFJカードは三菱UFJフィナンシャル・グループの子会社、三菱UFJニコス株式会社が発行するクレジットカードで、最短翌営業日の発行可能。年会費は永年無料です。

三菱UFJカードは、さまざまなポイントアップ制度を設けておりセブン-イレブンやローソンなどの対象店舗の利用で5.5%相当のグローバルポイントが還元されます。

さらに、登録型リボ「楽Pay」に登録すると、追加で5%相当のポイントが還元。また、カード入会から3ヶ月間は最大1.6%相当のポイントが還元されるなど、お得なメリットがいっぱいです。

- セブン-イレブンやローソンなど対象店舗の利用で5.5%相当還元

- 登録型リボ「楽Pay」への登録で+5%相当還元

- 入会後3ヶ月は最大1.6%相当還元

POINT名人.comの利用で最大24倍のポイントを獲得

三菱UFJカードでグローバルポイントを貯めるのに、忘れてはいけないのが「POINT名人.com」です。

「POINT名人.com」は三菱UFJカード会員向けのポイントモールで、このサイトを経由してオンラインショッピングをすれば、最大24倍のポイントを獲得できます。

楽天市場や、Yahoo!ショッピングなどのサイトが利用可能なので、サイト内から買い物したい店舗を探しそのまま買い物をするだけでOKです。

日々のお買い物で賢くポイントがためられるでしょう。

⑯三菱UFJカード VIASOカードは特定加盟店の利用でポイント2倍

- 総合評価

- 口コミ件数 : 7件

- 年会費無料!

- ポイントは自動で現金還元!手続き不要で、用途の制限や無駄がなし!

- 海外旅行傷害保険サービスが利用付帯

三菱UFJカード VIASOカードは、三菱UFJカードニコスが発行する年会費無料のクレジットカードです。

三菱UFJカード VIASOカードのメリットは、ETCマークのある全国の高速道路や一般有料道路の通行料金、さらにdocomo、au、SoftBankなど携帯電話料金やインターネット料金の支払いでポイントが2倍になります。

また、オンラインショッピングモール「POINT名人.com」を経由し買い物をすれば、店舗ごとに設定されたボーナスポイントがたまります。

下記は実際に提携加盟店を利用して、お得にポイント還元率をアップできた方の口コミです。

さらに三菱UFJカード VIASOカードで貯めたポイントは1ポイント=1円で、年に1回自動でキャッシュバック。自動的に支払口座に現金で入金となるので、ポイント交換手続きの手間がかからない点もメリットです。

- ETC料金や通信料の支払いでポイント2倍

- POINT名人.comの利用でボーナスポイント付与

新規入会で最大10,000円キャッシュバック!

三菱UFJカード VIASOカードでは、最大10,000円キャッシュバックキャンペーンを開催しています(2025年1月時点)。

対象期間は入会日から3ヶ月後の末日までで、キャンペーンの詳細は下記のとおりです。

| キャッシュバック額 | 条件 |

|---|---|

| 8,000円 | 「会員専用WEBサービス」のIDを登録&15万円以上のショッピング利用 |

| 2,000円 | 8,000円キャッシュバックの条件を満たした上で、登録型リボ「楽Pay」に登録 |

キャッシュバック特典は、入会日から6ヶ月後の下旬に引落とし口座へ入金されます。

注意点として、キャッシュバック時期までに会員専用WEBサービスと、楽Payの登録を解除した場合は特典を受取れません。そのためサービスが不要になった場合でも、キャッシュバックが完了するまでは解除しないでください。

VIASOカード入会から口座に入金されるまでのスケジュールは以下を参考にしてください。

⑰イオンカードセレクトはイオン対象店舗の利用でポイント2倍

- 総合評価

- 口コミ件数 : 21件

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

イオンカードセレクトは、イオン銀行のキャッシュカードとクレジットカード、電子マネーWAONが1枚になったカードです。年会費無料で利用できます。

銀行でのお金の引き出しやカード決済、電子マネーWAONへのチャージなどがこの1枚でできるため、とても利便性の高いクレジットカードです。

イオンカードセレクトの年会費は0.5%ですが、イオングループの対象店舗の利用でいつでもポイントが2倍。

さらに毎月20日と30日の「お客様感謝デー」では、イオングループの対象店舗での買い物が5%OFF。さらに55歳以上の方は毎月15日に5%OFFになるなど、さまざまな割引き特典が付帯している日常使いにおすすめのクレジットカードです。

マネ会に寄せられた口コミを見てみると、毎月必ずおこなわれる20・30日のお客様感謝デーにメリットを感じている方が多いようでした。

イオンカードは、ポイントが貯まりやすいクレジットカードとして高評価を得ています。

- イオングループの対象店舗の利用でポイント2倍

- 毎月20・30日のお客様感謝デーで5%OFF

- 毎月15日は55歳以上の方に限り5%OFF

イオンカードセレクトは豊富なポイントアップ制度が魅力

イオンカードセレクトは、ほかにも下記のようなポイントアップ制度を設けています。

- 電子マネーWAONのオートチャージで200円ごとに1WAONポイントプレゼント

- 公共料金の支払いで1件ごとに毎月5WAONポイントプレゼント

- イオン銀行の給与口座登録で毎月10WAONポイントプレゼント

- 毎月10日の「AEONCARD Wポイントデー」のカード利用でWAON POINTが2倍

- イオンカードポイントモール経由のネットショッピングでポイントがダブルで貯まる

イオングループの利用ほか、公共料金の支払いなど日常でお得にポイントが貯まります。

⑱ローソン Ponta プラスはローソンの利用で最大6%の還元

- 総合評価

- 口コミ件数 : 件

- 新規入会・利用で、最大5,000ポイントプレゼント

- ローソンで最大6%ポイント還元

- ローソンでも映画や宿泊でも会員優待サービスたくさん

ローソン Ponta プラスは、ローソンを利用する機会の多い方におすすめのクレジットカードです。

基本還元率は1%ですが、ローソンでのお買い物が最大で6%の還元率になります。還元率は時間帯によって変化するので、詳細は下記の表を参考にしてください。

| 期間 | 0:00〜15:59 | 16:00〜23:59 |

|---|---|---|

| いつでも | 1%(200円2ポイント) | 2%(200円4ポイント) |

| 毎月10日・20日+ローソンアプリでエントリー | 3%(200円6ポイント) | 6%(200円12ポイント) |

またそのほか、ウチカフェスイーツをクレジットカードで支払うと、10%のポイントが還元(上限1,000ポイント/月)。

さらに会員優待特典として、毎月最終水曜日には会員限定のお試し引換券もプレゼントされるのもうれしいポイントです。

Pontaカードからローソン Ponta プラスへPontaポイントを移すこともできるので、Pontaカードを中心にポイントを貯めている方は、これを機にクレジットカードへの移行を検討されてみてはいかがでしょうか。

- 毎月10日・20日+ローソンアプリでエントリーで3%〜6%還元

- ウチカフェスイーツの購入で10%還元

新規入会と利用で最大5,000ポイントプレゼント

ローソン Ponta プラスでは、最大5,000ポイントプレゼントキャンペーンをおこなっています。キャンペーンの内容は下記です(2025年1月時点)。

- 新規入会&利用で最大4,000ポイントプレゼント

- 登録型リボ「楽Pay」への登録と支払い上限設定&利用で1,000ポイントプレゼント

対象期間は、入会から3ヶ月後の末日まで。

もちろん「楽Pay」に登録せず、新規入会&利用のみで4,000ポイントのみを獲得することも可能です。

⑲Visa LINE Payクレジットカード(P+)はLINE Pay加盟店で5%還元

- 総合評価

- 口コミ件数 : 件

- 年会費永年無料

- チャージ&ペイ利用で還元率5.0%!

- ETCカードは年1回以上利用で翌年度年会費無料

Visa LINE Payクレジットカード(P+)は、LINEポイントがお得に貯まる便利なクレジットカードです。

基本還元率は1%ですが、LINE Payアカウントとの連携で使えるチャージとペイの利用でLINEポイントの還元率が5%になります。

貯まったポイントは、1ポイント1円相当でLINE Payでの支払い利用ほか、LINEスタンプの購入やLINEマンガ、LINEストアなど、LINEの各種サービスで利用できます。

- LINE Payチャージ・ペイでLINEポイント還元率5%

- Visa加盟店の利用でLINEポイント0.5%還元

Visa LINE Payクレジットカード(P+)は利便性の高さが魅力

Visa LINE Payクレジットカード(P+)は、最短10秒で発行可能。さまざまなキャッシュレス決済に対応しています。

LINE PayアカウントにVisa Visa LINE Payクレジットカード(P+)を登録すれば、LINE Payのチャージ不要。LINE Pay加盟店やPayPay加盟店でも支払いができます。

さらにPayPayボーナスへのポイント交換可能。LINEポイント1ポイントにつきPayPayボーナス1円相当で交換でき、手数料はかかりません。

またLINEアプリと連携することで、LINEアカウントに利用通知が届くので使いすぎを懸念している方にはとても便利です。さらにポイント付与も通知されるので、貯めたポイントを管理できる点もメリットです。

ポイントが高還元率のゴールド・プラチナカード6選!

ゴールドカードやプラチナカードは、一般カードと比較して年会費が高いことが多いです。

この高い年会費によって、カード会社は高品質なサービスや特典を利用者に還元できるようになります。

ゴールドカード以上のクレジットカードは付帯サービスや特典が充実しているので、クレジットカードによって一般カードよりも還元率が高くなるものがあります。

そこで、おすすめのゴールドカードとプラチナカードをそれぞれ紹介します。

JCB GOLD EXTAGE

|

楽天ゴールドカード

|

楽天プレミアムカード

|

三井住友カード ゴールド(NL)

|

dカード GOLD

|

三井住友カード プラチナプリファード

|

|

| ポイント還元率 | 0.75 〜 10.25% | 1 〜 4% | 1 〜 3% | 0.5 〜 7% | 1 〜 10% | 1 〜 15% |

| 発行期間 | 通常1週間程度 | 7営業日程度 | 約一週間 | 最短10秒(※) | 2週間 | 最短10秒(※) |

| 年会費 |

初年度 : 無料

次年度 : 3,300円(税込)

|

2,200円(税込)

|

11,000円(税込)

|

5,500円(税込)

|

11,000円(税込)

|

33,000円(税込)

|

| 電子 マネー |

|

|

|

|

|

|

JCB GOLD EXTAGE

- 総合評価

- 口コミ件数 : 3件

- Oki Dokiポイントが入会後3ヵ月間は3倍!入会後4ヵ月目以降は1.5倍!

- ポイント還元率は0.75%~10.25%(条件あり)

- 空港ラウンジサービス(国内/海外)等、ゴールドサービスが充実!

JCB GOLD EXTAGEは、20代の社会人限定のクレジットカードです。初年度は年会費がかかりません。

入会後3ヶ月は新規入会ボーナスとしてポイントが3倍にアップします。

さらに、入会後4カ月目から1年間は、EXTAGEボーナスで付与されるポイントが1.5倍になります。還元率にすると0.75%です。

年間30万円以上の利用で、翌年のポイントが最大60%アップする点も見逃せません。

電子マネーは、QUICPayが利用できます。

またJCB GOLD EXTAGEは、入会後3ヶ月間はOki Dokiポイントが3倍、入会後4ヶ月目以降は1.5倍になることもメリット。

下記は実際に入会特典を利用できた方の口コミです。

お得と感じたのは自分自身買い物はAmazonでする事が多かったのでokidokiポイントが3か月の間3倍でたまっていくのはうれしいと感じました。

また、空港のラウンジも少ない場所ですが使用することが出来たので旅行するときに時間をつぶすのに有効活用できていると思います。

さらに、さらに海外ダブルポイントのサービスがあり、オンラインショッピングを含むJCB海外加盟店での利用分は自動的にポイントが2倍にアップします。

Oki Dokiポイントは航空マイルやAmazonポイントに交換できます。

楽天ゴールドカード

- 総合評価

- 口コミ件数 : 24件

- 国内空港ラウンジが年間2回無料

- ETCカードの年会費無料

- 海外トラベルデスクのご利用が無料

「楽天市場をかなり良く使う」人は、楽天カードの代わりに、楽天ゴールドカードを検討してみるのが良いでしょう。

楽天ゴールドカードなら、楽天市場でのポイント還元率がさらに2.0%上がり、合計5.0%の超高還元率でお買い物できます。

年会費は2,200円(税込)かかりますが、年間で12万円以上、楽天市場で買い物をする人なら元が取れる計算です。

もちろん通常の楽天カードと同様に、お買い物マラソンで還元率は最大20.0%まであがります。

口コミでも「ふだん買い物をなるべく楽天市場でするようにして、ポイントを効率よく貯めている」声があります。

今後、QR決済を使っていこうと考えている人も、楽天カードなら楽天ペイと合わせてお得に使っていけます。

楽天のネットで普段買い物をすることが多く、それまで楽天カードを使用していましたがポイントの倍率が上がるため、楽天ゴールドカードに変更しました。

ネットショッピングは楽天であるものは楽天で購入し、街の飲食店やショッピングでも楽天ゴールドカードを使用することでポイントだけでも年間に5万ポイントほどはたまっていたので楽天ゴールドカードのポイント率がいいと思い、メインのクレジットカードに適していると思い選びました。

楽天市場や楽天モバイルなど、楽天経済圏のサービスを活用することで、年会費を実質無料で利用できます。

クレジットカードの専門家・菊地さんも過去2019年におすすめのクレジットカード第1位に楽天ゴールドカードをあげていました。

専門家からのコメント

楽天ポイントは貯まりやすいポイントです。楽天ゴールドカード会員の場合は常時5倍のポイントを獲得できます(通常1倍+カードの2倍+ゴールド以上の+2倍)。

楽天銀行から楽天カードの引き落としを設定していると+1倍、楽天市場アプリを使うと+1倍。これだけで常時7倍のポイントです。

これに加えてスーパーセールやお買いものマラソン、0と5の付く日やサッカー・野球の試合結果などを考慮すると20倍も難しくありません。

楽天カードと楽天ゴールドカードの大きな違いが+2倍分のポイントです。

毎月1万円以上を楽天市場などで買い物している場合は楽天ゴールドカードの方がお得になる計算ですので、自分の利用条件を確認してみましょう。

楽天プレミアムカード

- 総合評価

- 口コミ件数 : 4件

- 楽天市場でお買い物をするとポイント3倍!!

- 国内・海外旅行保険は最大5000万円!

- VIP空港ラウンジ プライオリティパスへの無料登録可能

楽天プレミアムカードは、楽天ゴールドカードよりもランクが高いクレジットカードです。

通常の楽天カードや楽天ゴールドカードに比べて年間料金は高めですが、空港のラウンジ利用やさまざまな保険など、より豊富な特典が揃っています。

楽天市場での購入時には、5%のポイント還元があり、このため楽天ポイントを効率的に獲得することができます。

通常の楽天市場の購入では、100円ごとに1ポイントの楽天ポイントがたまります。

しかし、楽天プレミアムカードを利用して楽天市場での支払いをおこなうと、SPU(スーパーポイントアッププログラム)の効果でポイントが4倍加算されます。

つまり、100円の購入で5ポイントの楽天ポイントを獲得できることになります。

以下は、楽天プレミアムカードを実際に利用している方の口コミです。

年間で11,000円(税込)の年会費がかかりますが、それ以上にポイント還元率の高さにメリットを感じている口コミが多いようでした。

また、通常の楽天カードは海外旅行傷害保険が付帯していますが、それは「利用付帯」タイプなので、楽天カードで旅行の料金を支払わないと補償の対象にはなりません。

しかし、楽天プレミアムカードの場合、4,000万円の補償が自動的についており、さらに1,000万円の補償が「利用付帯」で付いているので、より安心して利用することができます。

三井住友カード ゴールド(NL)

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレス、即時発行(※)

三井住友カード ゴールド(NL)は、三井住友カード株式会社から発行されているクレジットカードです。年会費は通常5,500円(税込)ですが、年間100万円の利用で翌年以降年会費無料になります。

三井住友カード ゴールド(NL)の魅力は、高還元率のVポイントアッププログラムです。既存のサービスを組み合わせること最大で20%還元されます。

そして三井住友カード ゴールド(NL)が提携しているコンビニやファミレスなどの利用時、スマホのタッチ決済で支払えば7%のポイントが還元されるなど、ポイントが非常に貯まりやすいゴールドカードといえるでしょう。

また資産運用に活用しつつVポイントが貯まるのもメリットの1つ。

三井住友カード ゴールド(NL)は、カード申し込み時にSBI証券の口座開設ができるほか、投資信託をクレジットカードで積立が可能。さらに積立時に1.0%のVポイントが還元されるなど、株購入などの取引きにポイントを貯めることができます。

また、投資信託は100円から購入でき、さらにVポイントを100ポイント以上所有している方はお金を使わず手軽に投資を始められます。Vポイントを活用しながら投資ができるため、資産運用が初心者の方にも始めやすい投資環境が整っています。

クレジットカードで投資を検討される方は、同時にポイントが還元される三井住友カード ゴールド(NL)がおすすめです。

dカード GOLD

- 総合評価

- 口コミ件数 : 47件

- 毎月のドコモのケータイ/「ドコモ光」ご利用料金1,100円(税込)ごとに金額の10%ポイント還元

- ケータイ補償3年間で最大10万円

- 国内・ハワイの主要空港ラウンジ利用無料

ドコモでケータイの契約をしているなら、dカード GOLDがおすすめです。

ローソンでのお買い物で還元率5.0%、dカードポイントUPモールで還元率最大10.5%となる点はdカードと同じですが、それに加えてdカード GOLDでは、ドコモのケータイ料金の支払いで10%の還元が受けられます。

たとえば、ドコモのケータイとドコモ光の合計で、月々1万円の支払いをしている人なら、年間で12,000円分のポイントが獲得できます。

年会費11,000円(税込)の元が取れる計算です。

実際に年間で20,000ポイント以上獲得している口コミもあります。

年間1万円かかりますが、携帯とインターネットがすべてドコモなので月大体利用料金の10%2,000ポイント貯まります。

5ヶ月で元が取れ、1年間で24,000ポイント貯まるという点が素晴らしいです。

さらに入会特典で10,000ポイント頂いたので、ショッピングで主人のスーツや子供の洋服に換えました。

ドコモのケータイの支払いで10%還元になるのは、1回線までですが、家族カードを利用すれば、家族全員が10%還元を得られます。

家族カードは1枚目は無料、2枚目以降は年会費1,100円(税込)で発行できます。たとえば、「家族4人でドコモの料金が2万円」の場合、家族カードも利用して全てdカードGOLDで支払うと、年間で24,000円分のポイントが獲得できます。

家族カードを含めた年会費を支払いっても、1万円分以上お得になる計算です。家族でドコモを使っているなら、ぜひdカードGOLDを検討してみるとよいでしょう。

三井住友カード プラチナプリファード

- 総合評価

- 口コミ件数 : 件

- 通常ポイント還元率1.0%(1ポイント=1円相当)

- プリファードストア(特約店)利用でポイント通常還元率+1~9%

- 継続特典最大+40,000ポイントプレゼント

三井住友カード プラチナプリファードはポイント還元率特化型のプラチナカードです。

毎日の買い物や支払いで使用すると、ポイントをスムーズに蓄積できるカードです。

ただし、年間の会費は3万3,000円(税込)となっています。

三井住友カード プラチナプリファードは、加入月(もしくは切り替え月)から3ヶ月の間に40万円(税込)以上の使用で、初回の特典として40,000ポイントが獲得できます。

大きな購入の計画がある方や、定期的にカードを利用する方には、この特典で初年度の年会費を実質的に回収できる魅力的な特典となっています。

また三井住友カード プラチナプリファードでは、旅行時の傷害保険の他、個人の賠償責任保険や交通事故特有の入院保険など、選択できる補償オプションがあります。

旅行傷害保険をあまり活用しないと感じる方は、自分の生活スタイルに合わせて適切な保険サービスに変更することを検討しましょう。

【法人向け】高還元率のおすすめクレジットカード5選

法人クレジットカードはビジネスや仕事に関連した多くの費用を経費としてカバーできる利点があるため、個人用カードと比較して利用金額が大きくなることが一般的です。

そのためポイント還元率が僅かに異なるだけで、獲得できるポイント数に顕著な違いが生じることから、できるだけ多くのポイントを獲得できる法人カードを選択したいと考えるのが自然です。

そこでで、法人カードをポイント還元率に基づいて選ぶ際のポイントや注意点、さらにポイントが付与されやすい法人カードについて詳しく紹介していきます。

おすすめの法人カードは以下の通りです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

- 総合評価

- 口コミ件数 : 件

- 海外ラウンジが無料で利用できる、プライオリティ・パスが利用可能!

- 海外旅行保険最高1億円まで付帯されていて安心!

- 会員専用のコンシェルジュサービスが利用できる!

セゾンカードとアメリカン・エキスプレスが連携し、提供している法人向けのクレジットカードです。

このカードは、ビジネスシーンでの利用に限らず、プラチナカード会員特典として、日常生活においても有益な特典サービスがあります。

以下に、いくつかの特典サービスをご紹介します。

- 会員限定のコンシェルジュサービスを利用できる

- ホテルやレストランの優待特典が受けられる

- 充実した旅行保険が付帯されている

- ポイントプログラムで貯めたポイントが、さまざまな商品やサービスに交換できる

- 家族会員も無料で追加でき、一緒にポイントを貯めることが可能

- 国内外の空港ラウンジを利用できるなど、快適な旅行をサポート

これらの特典は、プラチナカード会員の方が、ビジネスだけでなくプライベートでも快適に過ごせるよう、充実したサービスとなっております。

セゾンカードとアメリカン・エキスプレスが提携して提供する法人カードは、ビジネスパーソンにとって、大変魅力的なクレジットカードと言えるでしょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード(以下、セゾンプラチナ・ビジネス・アメックス)を利用すると、永久不滅ポイントシステムにより、1,000円ごとに1ポイントが貯まります。

このセゾンプラチナ・ビジネス・アメックスには、海外ショッピング利用の際に永久不滅ポイントが通常の2倍(1,000円ごとに2ポイント)獲得できるという優遇サービスがあります。

このような特長により、海外出張やビジネスによるショッピング利用が多い方には、セゾンプラチナ・ビジネス・アメックスが大変魅力的なクレジットカードとなります。

高いポイント還元率を活用して、ビジネス利用をさらにお得にしましょう。

驚くべきことに、セゾンプラチナ・ビジネス・アメックスカードを利用することで獲得できる永久不滅ポイントは、有効期限が一切設定されていません。

そのため、ポイント交換の期限に追われることがなく、大切に集めたポイントが突然無効になるといった心配が全くありません。

この永久不滅ポイント制度は、すでに特定のアイテムと交換する予定がある方や、自分自身の好きなペースでじっくりとポイントを集めたいと考えている方に、非常に魅力的なオプションです。

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カード

- 総合評価

- 口コミ件数 : 件

- 海外旅行保険は最高1億円!

- プライオリティ・パスで国内外1300ヶ所以上の空港ラウンジの利用が可能

- 入会初年度は国内の利用でポイントが1.5倍、海外では2倍!

MUFGカード・プラチナ・ビジネス・アメリカン・エキスプレス・カード(以下:MUFG・プラチナ・ビジネス・アメックス)は、三菱UFJニコスがアメリカン・エキスプレスと提携し、法人向けに発行しているクレジットカードです。

このクレジットカードの最大の魅力は、なんといっても年会費が22,000円(税込)と、他のプラチナカードに比べて非常にリーズナブルな価格設定であることです。

MUFG・プラチナ・ビジネス・アメックスを利用することで、MUFGカードのポイントプログラムであるグローバルポイントを獲得することができます。

入会初年度は国内ショッピング利用でポイントが1.5倍入会初年度だけ、国内ショッピング利用に関しては1,000円ごとに基本ポイントが1ポイント獲得できるところに加えて、さらに0.5ポイントのボーナスポイントが加算されるため、合計で1.5倍のポイントが貯まる仕組みになっています。

海外でのショッピング利用では、通常1,000円ごとに1ポイントの基本ポイントが貯まりますが、さらに+1ポイントがボーナスポイントとして付与され、実質2倍のポイントが貯まります。

MUFGカード会員限定のオンラインショッピングサイト、ポイント名人.comを利用して対象のWebショップでショッピングをすると、最大25倍のポイントが加算されます。

ポイントの倍率や対象ショップは時期により変わるため、要チェックです。

オリコ EX Gold for Biz

- 総合評価

- 口コミ件数 : 件

- 初年度年会費無料

- 空港ラウンジでさまざまなサービスをご利用いただけます。

- 国内・海外旅行傷害保険

オリコEX Gold for Bizは、法人向けクレジットカードとしてオリコから提供されています。

このクレジットカードの大きな特徴は、利用額に応じたポイント還元率のアップがあり、特典を活用すれば、法人カードの中でも高いポイント還元率を実現することができます。

オリコEX Gold for Bizの基本ポイント還元率は0.6%となっています。

他のオリコ法人カードでは、0.5%のポイント還元率が一般的ですが、EX Gold for Biz会員にはポイントが20%加算される特典があるため、0.6%という還元率が実現されます。

この点からも、オリコEX Gold for Bizは他のオリコカードに比べて優れた性能を持っていることが伺えます。

オリコのポイントサービスである暮らしスマイルは、前年度の利用金額に応じて、翌年のポイント還元率がアップする特典が設定されています。

この特典により、ポイント還元率を最大1.1%に引き上げることが可能です。

オリコポイントへの交換をおこなうことで、利用できるポイントの種類が増え、さらに幅広い用途でポイントを活用できるようになります。

楽天ビジネスカード

- 総合評価

- 口コミ件数 : 件

- 楽天ETCカードが複数枚発行可能

- 楽天市場の商品がポイント最大5倍

- VISAビジネスオファー利用可能

楽天ビジネスカードは、楽天が提供する個人向けカードである「楽天プレミアムカード」を所有している会社経営者や個人事業主が追加で発行可能な法人向けカードです。

この楽天ビジネスカードの特徴として、利用金額100円毎に楽天ポイントが1ポイント貯まり、1ポイント=1円として利用可能であるため、ポイント還元率が1%となっています。

この1%というポイント還元率は法人カードの中でも非常に優れており、大変ポイントが貯めやすいクレジットカードとされています。

また、楽天ビジネスカードは常に1%の還元率を受けられるため、多くの支払いをおこなわない会社や個人事業主にも適しています。

JCB法人カード

- 総合評価

- 口コミ件数 : 件

- 中小企業・個人事業主向けのスタンダードな法人カード

- 従業員カードの付帯やETCカードの複数枚発行など、ビジネス拡大時に役立つサービスが充実

- 法人会員向けサービスの付帯で業務効率化、経費削減を実現

日本で生まれた国際ブランドとして有名なJCBより提供されているJCB法人カードには、ポイント型とキャッシュバック型の2種類が存在します。

どちらがよりお得かは、年間のクレジットカード利用金額に左右されます。

まず、ポイント型について詳しく見ていきましょう。

利用額1,000円(税込)ごとに、Oki Dokiポイントが1ポイント貯まる仕組みです。

1ポイントは1円分として使えるため、還元率は0.5%となります。

しかし、海外でカードを利用すると、ポイントが2倍になるJCB ORIGINAL SERIESパートナー店舗での買い物では、ポイントが2倍~3倍に上がります。

つまり、海外での利用やパートナー店舗での支払いを積極的におこなうことで、ポイント還元率を向上させることが可能です。

次に、キャッシュバック型についても解説します。

キャッシュバック型では、年間の利用額に応じて一定の割合で現金が還元される仕組みです。

具体的な還元率は、クレジットカード会社によって異なりますが、利用金額が多いほど還元率が高くなる傾向があります。

このように、JCB法人カードのポイント型とキャッシュバック型では、年間のクレジットカード利用金額や利用状況によって最適な選択肢が変わります。

自社の利用状況やニーズに合わせて、最適なカードを選択することが重要です。

クレジットカードのポイント還元率とは?

ポイント還元率とは、クレジットカードの利用金額に応じてどのくらいポイントがもらえるかを算出した割合です。

例えば、100円使うと1ポイント(1円相当)貰える場合、ポイント還元率は1.0%となります。

ここで気を付けておく必要があるのは、「ポイント還元率」とよく似た概念に「ポイント付与率」があり、両者は似て非なるものであるということです。

上述した例の場合、「100円使うと1ポイント」ということ自体は「ポイント付与率」が1.0%であることを表しています。

ただ、その1ポイントが1円相当であり、「100円使うと1ポイント(=1円相当)が還元される」ので、ポイント還元率も1.0%になっているのです。

もし、「100円使うと1ポイントが付与され、1ポイントは5円相当」だとしたら、「ポイント付与率」は「1÷100×100=1.0%」ですが、「ポイント還元率」は「5÷100×100=5.0%」となります。

ポイント還元率とポイント付与率の違いに注意したうえで、クレジットカードを選ぶことを心がけましょう。

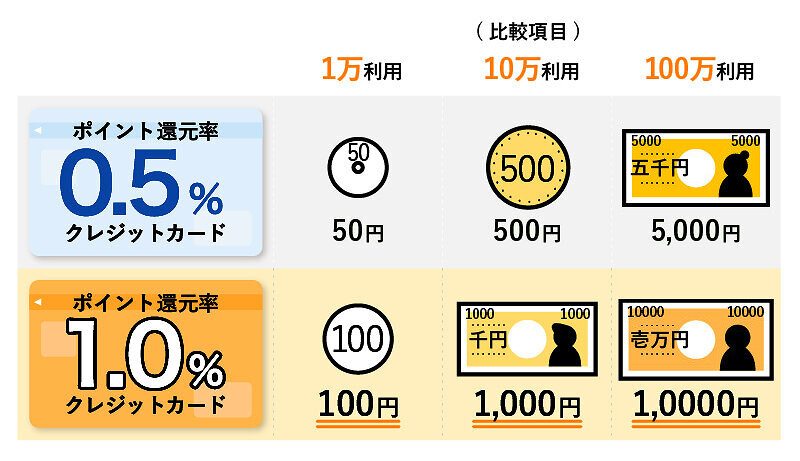

高還元率なクレジットカードの特徴

一般的にクレジットカードの還元率は0.5%のものが多く、1%を超えると高還元率クレジットカードと呼ばれています。

また、クレジットカードのなかには特定のサービスやサイトで利用する場合にのみ、通常よりも高い還元率で利用できるようになっているようなものもあります。

普段よく利用するサービスやサイトがあるのであれば、そこでお得に利用できるクレジットカードを選ぶのもおすすめです。

カードの特典にも着目する

高還元率クレジットカードの特徴として、「ポイント還元率」や「ポイント付与率」のほかにカードならではの特典にも着目してください。

クレジットカードの還元率は、通常還元率と利用先やキャンペーンでアップする最高還元率があります。

例えば、三井住友カード(NL)の通常還元率は0.5%ですが、対象の店舗でスマホのタッチ決済を利用すると、ポイント還元率が7.0%にアップします。

そのため、通常還元率が低くても、普段使う店舗で還元率が高くなれば、実質的にもらえるポイントが多くなると考えましょう。

- 総合評価

- 口コミ件数 : 2件

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

高還元率なクレジットカードの選び方

高還元率のクレジットカードの選び方について、効果的な方法を解説します。

自分に最適なカードを選択することで、賢くポイントを貯め、日々の支出をお得に変えることができます。

- ポイント還元率が1%以上のもの

- 年会費やその他の手数料の価格

- 還元率がアップする提携店舗が多い

- ポイントアッププログラムの有無

- ポイントの有効期限の長さ

- 支出の傾向に合ったもの

- カードの複数持ちを視野に入れる

ポイント還元率が1%以上のもの

一般的に「高還元率」と言われることが多いのは、「還元率1.0%以上」のカードです。

そのため、還元率が高いクレジットカードを選びたいと考えているなら、「還元率1.0%以上」を目安にクレジットカードを比較していくと良いでしょう。

還元率によるポイントの差を見てみると、実際にイメージがしやすいでしょう。

例えば10万円分のクレジットカードを利用したとき、還元率が0.5%のときは500円相当、1.0%のときは1,000円相当のポイントが付きます。利用金額が多いほど差が大きくなることがわかります。

還元率だけでなく、特典やサービスの充実度をチェックすることで、自分にあったクレジットカードを見つけられます。

また、クレジットカードを公共料金の支払いに利用する方もいると思いますが、公共料金の支払いでもクレジットカードのポイントを貯めることができます。

ただ、公共料金の支払い時には還元率が通常より低くなるクレジットカードも多いです。

公共料金の支払いに利用しても高還元率(1.0%以上)を維持するカードもあるので、公共料金の支払いにクレジットカードを利用しつつ、ポイントを効率的に貯めたいという方は、そのようなカードを選ぶのがおすすめです。

| クレジットカード | 公共料金支払い時のポイント還元率 |

|---|---|

| dカード GOLD | 1.0%〜10.0% |

| リクルートカード | 1.2% |

| au PAY カード | 1.0% |

| VIASOカード | 1.0% |

| Visa LINE Payクレジットカード | 1.0% |

クレジットカードの特典も比較する

ポイント還元率はクレジットカードを選ぶ際の重要な要素のひとつであることは間違いありませんが、ほかにも重視すべき要素はあります。

クレジットカードには特典や保険が付帯していますし、貯めたポイントの交換先もそれぞれ異なります。

特典や保険の充実度および、貯めたポイントの交換先のラインナップなども踏まえて、比較検討するのが良いでしょう。

とくにゴールドカードやプラチナカードなどのステータス性のあるクレジットカードは、充実した特典が用意されていることが多いので、活用する機会の多い特典が付帯しているクレジットカードを選ぶことで満足度も高まります。

年会費やその他の手数料の価格

クレジットカードの年会費やその他の手数料を確認し、それに見合った還元率が得られるかどうかを検討してください。

高い還元率を謳っていても、年会費が高額であれば実質的な還元率が低くなることもあります。

したがって、還元率だけでなく、クレジットカードの総合的なコストと利益をバランス良く考慮することが大切です。

年会費がかかる場合、その価格に見合うだけの還元が見込めるなら話は別ですが、そのあたりが「使ってみないと分からない」人は、年会費無料で還元率が高いカードを選ぶことをおすすめします。

実際、年会費無料のカードでも、有料のカードと同等以上の還元率・サービスが受けられる優れたクレジットカードがいくつかあります。

還元率がアップする提携店舗が多い

特定店舗で還元率があがるクレジットカードを選ぶのも重要なポイントです。

還元率があがる店舗がある場合は、ポイント2倍~5倍など、通常得られない還元率でポイントを獲得できます。

とくに、普段よく行くお店が還元率アップの対象となるクレジットカードがあるなら、そうしたクレジットカードをピンポイントで選んでいくのがお得です。

また、実店舗ではなくネットの通販サイトでの利用で還元率が高くなるクレジットカードもあります。

Amazon、楽天市場、Yahoo!ショッピングなどでお得に利用できるクレジットカードは多いので、ネットショッピングをする機会が多い方であれば、そういったカードを中心に検討するのがよいかもしれません。

| クレジットカード | ネットショッピングでのポイント還元率 |

|---|---|

| JCB CARD W(JCB CARD W plus L) | Amazon.co.jpでポイント還元率2.0% |

|

JCB CARD S |

Amazon.co.jpでポイント還元率1.5% |

| Amazon Mastercard | Amazon.co.jpでポイント還元率1.5% |

| 楽天カード | 楽天市場でポイント還元率3.0% |

| PayPayカード | Yahoo!ショッピングでポイント還元率3.0%(「5のつく日」なら+4.0%で7.0%) |

ポイントアッププログラムの有無

ポイントを効率的に貯めたいなら、ポイントアッププログラムがあるクレジットカードを選ぶことも重要です。

例えば、三井住友カード(NL)では対象のコンビニでは、スマホでのタッチ決済を利用すると、還元率が7.0%にアップします。

通常の還元率は0.5%なので、10倍もお得にポイントを貯めることが可能です。

三井住友カード(NL)の他にもポイントアッププログラムを実施しているカードはたくさんあるので、ぜひ比較してみてください。

ポイントの有効期限の長さ

クレジットカードのポイントには、有効期限があるものと無期限のものがあります。新しくカードを作る際は、必ずポイントの有効期限がどれくらいなのかを確認してください。

有効期限がある場合は、あらかじめ把握し貯めたポイントを失効しないようにしましょう。

| クレジットカード | ポイントの有効期限 |

|---|---|

|

セゾンカードインターナショナル |

無期限 |

|

セゾンゴールド・アメリカン・エキスプレス・カード |

無期限 |

|

セゾンパール・アメリカン・エキスプレス・カード |

無期限 |

|

ライフカード |

最長5年 |

| 楽天カード | 1年間(期限内に新たなポイントを獲得すれば有効期限は延長) |

楽天カードはポイントの有効期限自体は1年間と短いですが、期限内に新たにポイントを獲得すれば、そこからあらためて1年間が有効期限になります。

そのため、定期的にクレジットカードを利用していればほぼ有効期限のないようなポイントとして利用できるでしょう。

なお、貯めたポイントを交換する場合は、カードごとに最低交換ポイントが設けられています。

1ポイントごとに交換可能なカードを選んでおけば、貯めたポイントを無駄なく使い切ることができるのでおすすめです。

また、本記事で紹介したセゾンパール・アメリカン・エキスプレス・カードやセゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、ポイントに期限がない永久不滅ポイント制度を設けています。

ポイントが期限切れになることはないので安心です。

支出の傾向に合ったもの

特定のショッピングモールやスーパーマーケットの利用が多い方は、利用店舗と提携しているクレジットカードを使用すると、高い還元率が期待できます。

また、頻繁に飛行機を利用される方には、航空会社と提携しているクレジットカードがマイル還元の面で有利です。

このように、クレジットカードの利用タイミングや方法によってポイントの還元率は変わってきます。

自分のライフスタイルや用途に合ったクレジットカードを選ぶことで、最大限の利益を得ることができます。

カードの複数持ちを視野に入れる

ポイントをよりお得に貯めたいのであれば、クレジットカードの複数持ちを検討するのをおすすめします。

選び方としては、日常使いでポイント還元率が高いクレジットカードが1枚。もう1枚は、利用する頻度が高いお店に特化したクレジットカードがおすすめ。

本記事でも紹介しているイオンカードセレクトはイオングループの店舗、楽天カードは楽天市場での買い物がお得に叶います。

複数のクレジットカードを持つことを視野に入れて賢く利用しましょう。

クレジットカードのポイントを効率的に貯める方法

クレジットカードのポイントを効率的に貯めたいなら、以下に挙げる7つの点を意識すると良いでしょう。

- キャッシュレス決済アプリと組み合わせてポイントの2重取りをする

- 電子マネーと組み合わせて支払いに充てる

- 1ポイントごとに交換可能なクレジットカードを選ぶ

- 光熱費などをクレジットカード払いにする

- 食費などの変動費をクレジットカード払いにする

- ポイントアップの店舗や優待店でクレジットカードを使う

- ポイントモールを利用してショッピングをする

それぞれについて、詳しく説明します。

キャッシュレス決済アプリと組み合わせてポイントの2重取りをする

クレジットカードのポイントは、PayPayや楽天ペイなどキャッシュレス決済アプリと組み合わせることで、ポイントの2重取りができる場合があります。

例えば楽天カードと楽天ペイを組み合わせて利用する場合、「楽天カードで楽天キャッシュにチャージ」および「楽天ペイでの支払い」のどちらもで、ポイントを貯めることが可能です。

クレジットカードごとに相性の良いキャッシュレス決済は異なるので、普段よく利用しているキャッシュレス決済があるのであれば、それと相性の良いクレジットカードを選ぶようにしましょう。

| キャッシュレス決済 | 相性の良いクレジットカード | 組み合わせた場合のポイント還元率 |

|---|---|---|

| PayPay | PayPayカード | 最大5.0% |

| 楽天ペイ | 楽天カード | 1.5% |

| d払い | dカード | 最大3.0% |

| LINE Pay | Visa LINE Payクレジットカード | 5.0% |

| au PAY |

au PAY カード |

1.5% |

電子マネーと組み合わせて支払いに充てる

貯めたポイントを、電子マネーにチャージすることができるクレジットカードもあります。

また、そのようなクレジットカードのなかにはチャージすると還元率が上がるようなカードもあるので、電子マネーを利用しながらお得にポイントを貯めたい場合は、そういったクレジットカードを中心に検討すると良いでしょう。

iD、QUICPay、suica、PASMO、nanaco、楽天Edy、WAONのそれぞれにのチャージに使える代表的なクレジットカードは、以下のとおりです。

| 電子マネー | チャージに使えるクレジットカード |

|---|---|

| iD |

・dカード ・セゾンカードインターナショナル ・三井住友カード(NL) ・ライフカード |

| QUICPay |

・セゾンパール・アメリカン・エキスプレス(R)・カード ・au PAY カード ・エポスカード ・楽天カード ・JCB CARD W ・JCB CARD W plus L |

| suica |

・リクルートカード ・ライフカード |

| PASMO |

・TOKYU CARD ClubQ JMB PASMO ・OPクレジット ・ANA To Me CARD PASMO JCB ・SEIBU PRINCE CLUBカード |

| nanaco |

・セブンカード・プラス ・セブンカード・プラス(ゴールド) |

| 楽天Edy |

・楽天カード ・リクルートカード ・エポスカード ・apollostation card |

| WAON |

・WAONカードプラス ・イオンカード ・JMB WAONカード ・イオンJMBカード |

1ポイントごとに交換可能なクレジットカードを選ぶ

交換可能なポイントの単位は「10ポイント~」「500ポイント~」など、クレジットカードごとに異なります。

交換可能な単位以下のポイントは利用できないので、有効期限が切れるまでに使い切れない可能性もあるでしょう。

1ポイントから交換可能であれば、貯めたポイントを無駄なく使うことができます。

| クレジットカード | 最低キャッシュバックポイント数 | 電子マネー交換ポイント数 |

|---|---|---|

| 三井住友カード(NL) | 1ポイント~ | 1ポイント~ |

| JCB CARD W | 2ポイント~ | 2ポイント~ |

| 楽天カード | 1ポイント~ | 1ポイント~ |

| dカード | 1ポイント~ | 1ポイント~ |

| ライフカード | 1ポイント~ | 1ポイント~ |

光熱費などをクレジットカード払いにする

光熱費は毎月定期的な支払いが発生するため、継続してクレジットカードを払いにすることで、コツコツとポイントが貯まっていきます。

このように、クレジットカードを継続的な利用をすることで、長期的に光熱費の支払いにおいて高いポイントを獲得することができます。

食費などの変動費をクレジットカード払いにする

多くのクレジットカードがポイント還元やキャッシュバックの制度を持っているため、日常の支払いをカードでおこなうことで、貯まったポイントやキャッシュバックを利用して将来的な購入の際の割引や特典として利用できます。

さらに、クレジットカードを使用することで、一定期間の間、実質的な支払いを先延ばしにすることができるため、一時的なキャッシュフローの余裕ができるのも特徴です。

また、クレジットカードの利用明細をもとに、月々の支出を正確に把握しやすくなるというメリットもあります。

ポイントアップの店舗や優待店でクレジットカードを使う

一般的なクレジットカードは、特定の加盟店や提携先で使用すると、通常よりも高い還元率のポイントを獲得できるキャンペーンを実施しています。

これにより、同じ金額を支払う場面でも、ポイントアップ店でクレジットカードを利用することで、より多くのポイントを得られます。

さらに、特定の優待店では、クレジットカード会員限定の割引や特典を受けられる場合があり、購入した商品の価格を抑えることができる可能性があります。

このように、ポイントアップ店や優待店でクレジットカードを使用することは、ポイントを効率的に貯めることができます。

ポイントモールを利用してショッピングをする

ポイントモールは多くのオンラインショップと提携しており、モールを経由して該当のショップで商品を購入すると、ポイントが付与されます。

通常のショッピングで獲得するポイント以上に還元率が高く設定されていることが多く、結果として購入金額に対する実質的な割引を受けることができる傾向があります。

また、時期やキャンペーンに応じて、さらに還元率がアップする場合もあります。

これにより、同じ商品を購入する場合でも、ポイントモールを利用することでより多くのポイントを獲得することが可能となります。

高還元率なクレジットカードなのにポイントが貯まらない理由

クレジットカードのポイントが高還元率なのにポイントが貯まらない理由は以下の3つです。

- ポイント還元が条件付き

- ポイントの有効期限が早い

- ポイントの付与条件が改変されている

ポイント還元が条件付き

クレジットカードによっては、条件が満たさないと高還元率が適用されない場合があります。

例えば、公共料金の支払いや電子マネーへのチャージがポイント還元の対象とならないクレジットカードもあります。

これでは、定期的にクレジットカード支払いをしていると思っててもなかなかポイントが貯まりません。そのため、クレジットカードごとのポイント付与条件を必ず確認しておきましょう。

ポイントの有効期限が早い

クレジットカードにはポイントの有効期限があります。

有効期限はカード会社により異なるものの、進呈日から3ヶ月間など期限が設けられているので、期間内に使い切らなければポイントを失ってしまいます。

特に、キャンペーンや特約店でのポイントアップ対象で受け取ったポイントは有効期限が早いケースも。あらかじめ有効期限を確認をしておきましょう。

ポイントの付与条件が改変されている

ポイントが思ったように貯まらない場合、付与条件が改変されている場合があります。

例えば、楽天カードは公共料金や税金の支払いによるポイント還元率は100円につき1ポイントが進呈されていましたが、2021年6月1日以降は500円につき1ポイントに変更されています。

ポイントの付与条件はずっと同じではないので、定期的に確認をしましょう。

高還元率のクレジットカードを選ぶときの4つの注意点

最後に、高還元率クレジットカードの選ぶ基準と合わせてチェックしておきたい注意点を4つ紹介します。

還元率や年会費に魅力があっても、注意点を確認して自分に合わないと感じたらほかのカードを選んでおくのが安心です。

クレジットカード選びの失敗を避けるために、4つの注意点をチェックしていきましょう。

- ポイントの使いみちがあるか確認する

- ポイントの有効期限に注意する

- リボ払い専用クレジットカードに注意する

- 電子マネーへのチャージがポイント対象外のクレジットカードに注意する

①ポイントの使いみちがあるか確認する

ポイントの使いみちがあるかについては、必ずクレジットカードを発行する前に確認しておきましょう。

ポイントによっては、せっかく貯めても、自分のふだん使うお店やショッピングサイトで利用できないこともあります。

ポイントを貯めても使いみちがなければ、還元率のクレジットカードを選んでも意味がありません。

できれば「Amazonや楽天といった総合ショッピングサイトで使える」、「様々なポイントと交換できる」など使いみちが多いポイントが貯まるクレジットカードを選んでおくのが安心です。

②ポイントの有効期限に注意する

ポイントの有効期限もクレジットカードごとに違いがあるので、要注意です。

せっかく高還元率のクレジットカードを選んでも、ポイントを失効させては無駄になってしまいます。

有効期限を逐一把握して管理することは実際には難しいので、できるだけ有効期限が長いクレジットカードを選んでおくのが安心です。

実際、ポイントによって有効期限がかなり異なります。

主なポイントの有効期限は以下の通りです。

| ポイント名 | 有効期限 |

|---|---|

| 楽天ポイント | 最後にポイントを獲得した月を含めた1年間 |

| OkiDokiポイント | 獲得月より2年間 |

| dポイント | 獲得月より4年間 |

| オリコポイント | 獲得月より1年間 |

| Vポイント | 最終利用日から1年間 |

基本的には、有効期限が2年以上など長めのものか、クレジットカード利用に伴ってポイントの有効期限が延長されるものを選んでおくのがおすすめです。

楽天ポイントやVポイントは最後に利用した日(月)から1年間となっているため、実質無期限でポイントを貯めることが可能です。

ポイントの有効期限が1年など短めの場合には、「ポイントをしっかり使い切れるか」をクレジットカード発行前に、少し試算しておくと良いでしょう。

③リボ払い専用クレジットカードに注意する

還元率を気にしつつよりお得なクレジットカードを選びたい人は、基本的にはリボ払い専用カードは選ばずに、通常の翌月一括払いができるクレジットカードを選んでおくのがおすすめです。

リボ払いは、毎月一定額で支払いができる代わりに、支払い残高に15%ほどの高利率の手数料がかかる支払い方法です。

リボ払い専用クレジットカードのなかには、通常よりも還元率が高くなっているカードもありますが、リボ払いの手数料を差し引くとトータルマイナスになることが多いです。

リボ払いも家計管理がしやすいのはメリットですが、せっかくのポイントが月々の手数料で相殺されてしまうのはやはりデメリットです。

基本的にはリボ払い専用カードは選ばずに、通常の翌月一括払いができるクレジットカードを選んでおくのが良いでしょう。

④電子マネーへのチャージがポイント対象外のクレジットカードに注意する

Suicaやnanacoなどの電子マネーにチャージをした際、ポイントが付与されないクレジットカードには注意が必要です。気づかずに電子マネーでの買い物を繰り返していると、本来もらえたはずのポイントがもらえず、それだけで徐々に損をしてしまいます。

電子マネーのチャージと利用で、それぞれポイントの二重取りができるチャンスもあるので、必ず事前にポイント付与の対象範囲を確認しておきましょう。

還元率の高いクレジットカードまとめ

還元率の高いクレジットカードを一挙に紹介しました。

紹介したクレジットカードはいずれも、通常の還元率が1.0%以上の高還元率のカードになりますが、還元率アップのシーンを見比べていくと、特徴にかなり違いがあります。

「自分が良く使うお店でお得なクレジットカードを選ぶ」、「2枚以上のクレジットカードを使い分ける」など少し工夫すると、今よりもっとお得にお買い物をしていくことができるはずです。

ぜひ参考に自分が一番お得に使えるクレジットカードを選んでみて下さい。

キャッシュレス、クレジットカードなどの金融関係の記事を中心に、ガジェット、通信など様々なジャンルで執筆中。ポイントの貯め方などの込み入った話も分かりやすく、正直に発信していきます。クレジットカードは楽天カードを愛用中。ふだんは楽天ペイと合わせて利用しています。クーポンやキャンペーンを活用して、どうやったらお得に買い物できるかを考えるのが好きで買い物のまえに長考することもしばしば。趣味は貯金と節約。