PR

PR

ライフカードの評判は本当?やばいと言われる5つの理由とメリット・デメリットを口コミで徹底解説

ライフカードはアイフルの子会社が発行しているクレジットカードです。

「ライフカードを作りたいけど、審査に通りやすいって本当なの?」、「ポイント還元率が高いって聞いたけど本当?」といった疑問を抱えている方は多いでしょう。

そこでこの記事では、ライフカードの審査に関する情報を、マネ会に寄せられた口コミも参考にしてわかりやすく解説。「やばい」という噂の真相や、あなたに合うカードの選び方まで、この記事で全て解決できます。

カードの特長、ポイント・特典もご紹介するので、ライフカードに興味のある方はぜひ参考にしてみてください。

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

- ライフカードは年会費無料でさまざまな特典がついている

- ライフカードにはいくつかの種類が存在する

- ライフカードはポイント交換先が豊富でキャッシュバックも可能などメリットが多い

- ライフカードは「日本国内にお住いの高校生を除く18歳以上で、電話連絡が可能な方」であれば申込める

ライフカードは「やばい」は誤解!気になる評判と5つの真相

「ライフカードはやばい」という噂を耳にして不安に思っている方もいるかもしれません。しかし、その多くは誤解や過去の出来事に起因するものです。ここでは、ネガティブな評判の5つの真相を解説します。

ライフカードを騙るフィッシング詐欺が多発した

過去にライフカードを装ったフィッシングメールが多発しましたが、これはカード自体の問題ではありません。公式サイトでも注意喚起が行われています。

発行元がアイフルグループであることへの不安

ライフカードはアイフルグループですが、アイフルは金融庁に登録された正規の貸金業者であり、ライフカードも日本クレジット協会に加盟する信頼性の高い企業です。

意図せずリボ払いになるケースがあった

申込時やキャンペーン応募時に、設定をよく確認せずにリボ払いを選択してしまうケースがあります。利用明細やWeb設定で支払い方法を必ず確認しましょう。

基本のポイント還元率が0.5%と低い

基本還元率は0.5%と平均的ですが、誕生月の3倍特典やL-Mallの活用で、実質還元率を大きく高めることができます。

「AOYAMAライフマスターカード」の年会費問題

「年会費無料のはずが請求された」という声の一部は、提携カードである「AOYAMAライフマスターカード」(2年目以降有料)との混同によるものです。通常のライフカードは年会費永年無料です。

まずは確認!ライフカードの基本情報

ライフカードは年会費無料のクレジットカードです。

通常の還元率は0.5%ですが、カード発行から1年間は還元率が0.75%に、毎年の誕生月には1.5%にアップ。

また独自のステージ制プログラムによって年間利用額に応じて通常の還元率が翌年度から次のようにアップします。

- 年間利用金額50万円以下(レギュラー):0.5%

- 年間利用金額50万円以上(スペシャル):0.75%

- 年間利用金額100万円以上(ロイヤル):0.9%

- 年間利用金額200万円以上(プレミアム):1.0%

また、「L-Mall(エルモール)」経由のオンラインショッピングでポイント最大25倍になる点もライフカードの魅力。

2023年6月からは、番号レスでセキュリティに配慮した新デザインの券面も発行されており、カード情報の覗き見による不正利用にも配慮しています。

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

あなたに合うライフカードはどれ?4つのタイプ別選び方

ライフカードには複数の種類があります。あなたの目的に合わせて最適な1枚を選びましょう。

ライフカード|年会費無料で手軽に持ちたい人向け

- 総合評価

- 口コミ件数 : 12件

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

年会費無料でクレジットカードを持ちたい人には、スタンダードな「ライフカード(一般)」がおすすめです。

年会費永年無料で、誕生月ポイント3倍などの基本特典を網羅しています。

そのほかの特典を見てみましょう。

- 「リロの旅デスク」で国内・海外ツアー8%オフ

- 国内のレンタカー6社で割引

- 「タイムズカー」(カーシェアリング)の会員カード発行手数料無料

- 「カード会員保障制度」で、紛失・盗難による不正使用の損害をライフカードが負担(対象は届出日より60日前まで)

ライフカードは年会費無料だけど旅行保険は付かない、という話を聞いたことがある方もいるかもしれません。

それは事実ですが、代わりに旅行そのものの割引がある、レンタカーも割引があるなどの特典があります。また先ほど紹介した海外アシスタンスサービスもおこなわれています。

クレジットカードを複数枚持つ方はそのなかの1枚に旅行保険が付いている場合もあるでしょうし、海外旅行へ行く回数が少ない方はその都度、旅行保険をかければカードの年会費より安く済む場合もあります。

むしろ、保険は付かなくても年会費無料でさまざまなサービスがあるため、ライフカードのラインナップのなかでも一般のライフカードが特におすすめの1枚といえます。

学生専用ライフカード|海外旅行や留学の予定がある学生向け

- 総合評価

- 口コミ件数 : 件

- 卒業後も年会費無料!

- 海外旅行傷害保険が自動付帯!

- 海外ご利用総額の4%をキャッシュバック!

若い学生の方なら「学生専用ライフカード」一択です。海外利用の4%キャッシュバックや、海外旅行傷害保険が自動付帯するなど、学生限定の手厚い特典があります。

- 海外旅行傷害保険が最高2,000万円。国内旅行傷害保険が最高1,000万円

- シートベルト傷害保険が最高200万円

- 海外での利用総額の4%をキャッシュバック。年間最高10万円

一般のライフカードにはついていない旅行保険が年会費無料で付いています。しかも、海外旅行傷害保険は自動付帯です。

次に説明するライフカード Stellaと同様に、海外での利用でキャッシュバックがあるのは嬉しいところ。

限度額が30万円とかなり低い金額ですが、逆にいうと使い過ぎをある程度、防げます。

ライフカード Stella|女性向け

- 総合評価

- 口コミ件数 : 件

- JCB・ライフカードの優待サービス

- 海外・国内旅行傷害保険付帯

- 海外ショッピング利用で3%キャッシュバック!

ライフカード Stella(ステラ)は、女性向けに作られたクレジットカード。年会費は、初年度無料、2年目以降が1,375円(税込)です。こちらも特典・サービスをまず見てみましょう。

- 海外ショッピング利用が4%キャッシュバック

- 海外・国内旅行損害保険などが自動付帯

- JCB・ライフカードの優待サービス

- 業界トップクラスのポイントプログラム

海外で買い物をするとキャッシュバックがあるというのは、嬉しい特典です。ただし、キャッシュバックされるのは利用月の3ヶ月後なので注意してくださいね。

JCBの優待サービスとは、ハワイのワイキキ・トロリーが無料で乗れる、JCBのアプリが利用可能になるなどが挙げられます。

ライフカードゴールド|手厚いサービスを期待する方向け

- 総合評価

- 口コミ件数 : 件

- 最高1億円の旅行保険付き!

- GOLD会員専用サービスが利用可能!

- ロードサービス付き!

ライフカードゴールドは、年会費が11,000円(税込)。ゴールドカードと聞くと特典が気になりますが、ライフカードゴールドの場合は特に保険の部分が手厚くなっています。

- 海外旅行傷害保険が最大1億円

- 国内旅行傷害保険が最大1億円

- シートベルト傷害保険が最高200万円

- ショッピングガード保険が年間200万円

2年目以降の年会費がライフカードと同じ11,000円(税込)のJCBゴールドと比べてみましょう。海外旅行傷害保険はライフカードと同じ最高1億円ですが、国内旅行傷害保険はJCBゴールドの場合だと最高5,000万円です。

ライフカードゴールドの特典・サービスに話を戻すと、一般的なゴールドカードと同様に、空港ラウンジの利用が可能。また、ロードサービスや弁護士無料相談サービスなども用意されています。

デポジット型ライフカード|審査に不安がある、過去に延滞経験がある人向け

審査が不安な方、過去に支払いの延滞経験がある方は「デポジット型ライフカード」を検討してください。

支払った保証金(デポジット)の金額が限度額となる仕組みのため、審査は一般的なカードとは異なる基準でおこなわれます。審査や使い過ぎが気になる方にもおすすめ。

特典・サービスは以下のとおりです。

- 弁護士無料相談サービス

- 海外・国内旅行傷害保険、シートベルト傷害保険が付帯

デポジットを入金する以上、一般のクレジットカードより自然と限度額が下がってしまうこともありますが、にもかかわらず保険などのサービスがあります。

ポイントも一般のライフカードと同じ条件でもらえます。

ライフカードのメリットとデメリット

ここまでを読んでいただき、ライフカードの良い部分をご理解いただけたのではないでしょうか。

ライフカードのラインナップを全体的に見たときのメリット、そしてデメリットもきちんと解説します。

ライフカードのメリット

- 誕生月はポイント3倍でざくざく貯まる

- L-Mall経由でネットショッピングが最大25倍

- 年会費が永年無料でコストがかからない

- 審査に柔軟な傾向がある

- 優待サービスでレジャーがお得

最初に挙げたポイントの交換先の例は、以下のとおりです。

| 交換先の種類 | 交換先の名前 |

|---|---|

| ほかのポイント制度に交換できる先 |

・ANAマイレージクラブ ・楽天スーパーポイント ・auWALLETポイント ・dポイント |

| 商品券などの交換先 |

・図書カードNEXT ・全国共通すし券 ・JTB旅行券 ・Vプリカギフト |

すでに楽天カードやdカードを持っている方もいるかもしれませんが、そうしたカードと関連するポイントに移行できるということです。

また、年会費無料のクレジットカードにもかかわらず、ポイントをキャッシュバックできるのは珍しいケースです。

優待サービスは上記の飲食店、レストランのほか、引越し業者やアミューズメント施設などで割引が受けられます。

ライフカードのデメリット

- 誕生月以外のポイント還元率はそれほど高くない

⇒対策:誕生月に利用を集中させ、普段はL-Mallを活用する - 家族カードに誕生月特典はない

⇒家族もそれぞれ本会員としてカードを作る - 通常のライフカードでは海外旅行傷害保険がない

⇒対策:海外旅行保険が自動付帯のサブカードを併用する

誕生月こそポイント3倍になるものの、それ以外はポイントのステージがレギュラーだと還元率0.5%です。

また家族カードでは誕生月のポイント3倍はありません。

年会費無料の一般のライフカードでは海外旅行傷害保険が付きませんので、もし保険が必要な場合は旅行傷害保険付きライフカードやライフカードゴールドなどの申込みを検討しましょう。

ライフカードの審査は甘い?厳しい?基準や通過のコツを解説

ライフカードは審査にパスしやすいという話を聞いたことがある方もいるかもしれません。

審査に不安を感じる方にとって、通りやすいクレジットカードは魅力的ですが、本当にそうなのでしょうか?

ここまで何度か触れてきたとおり、ライフカードは消費者金融系のクレジットカードであるため、審査に通りやすい、といったイメージができているようです。

実際には審査基準が公表されていないので決して審査が甘いとはいえません。ただし、消費者金融系ということでほかのクレジットカードとは異なる審査基準となっている可能性はあります。

まず、マネ会に寄せられている口コミなども参考に、ライフカードは審査が簡単なのか、どのような方が通りやすいのかについて見ていきましょう。

申込資格は「高校生を除く18歳以上で、電話連絡が可能な方」

申込み基準は現在、「日本国内にお住いの高校生を除く18歳以上で、電話連絡が可能な方」となっています。

例えば、アメックスの申込み基準は、「年齢が20歳以上、国内に定住所を持っているか、日本国内で定職定収入があるか、他のクレジットやローンで延滞がないか」という基準になっているので、それに比べると申込み基準はゆるめです。

パートやアルバイトなど、少額でも定期的な収入があれば審査に通りやすいと考えられますが、申込基準に年収の条件がないため、無職や専業主婦の方にもチャンスはあります。

そして、ライフカードの重要な要素として、アイフルグループの子会社であることも挙げられます。

消費者金融で培ったノウハウをもとに審査可否を決定していると考えられるため、申込者の返済能力の有無を審査の判断に利用している可能性があります。

【口コミ分析】審査通過者のリアルな声からわかる難易度

ライフカードについて、マネ会には利用者からたくさんの口コミが寄せられています。そのなかから審査関連を中心に、内容を一部ご紹介します。

どのような方がライフカードを持てるのか、審査に通りやすいのか見ていきましょう。

ライフカードを利用している方の口コミを一部ご紹介しました。収入が高いとはいえない方、主婦でご本人に収入のない方、パートの方でもカードが発行されていることがわかります。

口コミからも、審査はそれほど厳しくないことがうかがえます。収入のない主婦の場合は、配偶者の年収をしっかりと記載することも審査を通りやすくする秘訣となります。

正社員・高収入・勤続年数が長いなどの条件に当てはまらなくても、ライフカードは発行してもらえる可能性があるといえます。

もちろん、必ず審査に通るということは決してありません。そして、カード会社が独自の審査基準を設けている以上、何らかの理由で審査に通らないこともあり得ますので、その点は覚えておいてくださいね。

審査通過の可能性を高める4つのポイント

ライフカードに限らずクレジットカードの審査に通るためには、申込書の必要事項をきちんと、漏れなく記入することが大切です。少しでも審査が通る確率を上げるための対策は、大きく分けて以下の4点です。

- 固定電話番号を記入する

- キャッシング枠を0円にする

- 他社の借入れを申込み時に減らしておく

- クレジットヒストリーをなるべく積んでおく

カード会社は審査をする際に、クレジットカードで使用したお金をきちんと返済できる人なのかを見極めています。

したがって、上記のポイントを実践することによって、カード会社からの信用が高まり、審査に通る確率が高まります。

例えば、なぜ固定電話番号を記入するのかというと、固定電話は1つの財産であり、その住所に長期的に住む可能性が高いと判断されるからです。

また、キャッシング枠をつけるとショッピング枠とは別にキャッシングの審査がおこなわれます。キャッシングの審査では、他社での借入などが加味されるため、ローンなどを利用している場合に審査に落ちてしまうことがあります。

そのため、キャッシング枠を利用しない場合は0円にすると審査通過の確率があがります。

そのほか、他社の借入れを申込み時に減らしておくことや、クレジットヒストリーをなるべく積むことでも、きちんと返済できる人であると判断されやすくなります。

ライフカードの審査については、下記の記事で更に詳しく書いていますので、あわせてお読みください。

もし以上に気をつけても審査に通らなかったときは、すでに説明したライフカード(Ch)への申込みを検討すると良いでしょう。ライフカード(Ch)については、こちらの記事をご覧ください。

ライフカードの申込方法と発行までの流れを4ステップで解説

ライフカードは最短2営業日で発行されます。早く発行してほしい場合は、午前中・週のはじめに申込む、申込み書の必要事項に漏れがない、などに注意しましょう。

申込みの流れは、以下の通りです。

- オンラインでお申込み内容を入力

- オンラインでお支払い口座の設定

- 審査結果メールの受信

- カード発行

この下にあるリンクから、オンラインでの申込みが可能です。入力が完了したら、次は審査となります。審査結果はメールで届きます。

審査に通過すると、自宅に簡易書類郵便でカードが郵送されます。

ライフカードのポイント解説|お得な貯め方と交換先

高還元率のポイントはライフカードの一番のメリットで、ライフカードでもらえるポイントのことをサンクスポイントといいます。

ライフカードをお得に利用するには、いかにこのポイントを効率的に貯めるかが大切。ポイント制度の基本的な情報を以下にまとめました。

- 1ポイント5円以上の価値

- 1,000円で1ポイントもらえる

- ポイント還元率:0.5%~1.5%

- ポイント有効期限は最大5年間

獲得したLIFEサンクスポイントは2年目までは自動で繰越されますが、それ以降は「繰越手続き」をしないと失効となってしまいます。

2年目以降はLIFE-Web Deskの「サンクスポイントの照会・特典交換」から繰越手続きがおこなうことができ、最大3年間の繰越が可能となります。

LIFEサンクスポイントについては、以下の記事で詳細を解説していますので、あわせてご覧ください。

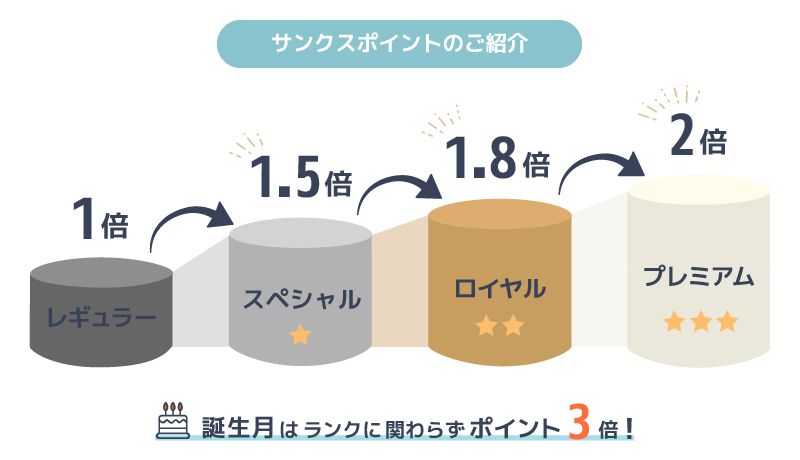

最大でポイント2倍に!ポイントステージについて

ポイントステージとは、ライフカードを使えば使うほどポイントがもらえるというお得な制度。1年間の利用金額に応じて翌年度のポイントが決まります。

2017年7月からロイヤルステージが追加され、4つの階級に分かれています。1番上位のプレミアムになれば、年間最大2倍になるという魅力的な制度です。

- レギュラーステージ…通常

- スペシャルステージ…年間利用額50万以上でポイント1.5倍

- ロイヤルステージ…年間利用額100万円以上でポイント1.8倍

- プレミアムステージ…年間利用額200万以上でポイント2.0倍

誕生月には絶対に使いたい!ポイント倍率が最高になる時期とは?

- 誕生月はポイント3倍!

- 入会1年間はポイント1.5倍!

- 年間利用ボーナスで300ポイント!

- 家族で使うとさらにお得!

- L-mallでポイントが最大25倍!

誕生月はポイント3倍!

誕生月にポイント3倍になるのは、驚異的なポイント倍率です。

この月だけライフカードで買いものをして、そのほかの期間は別のカードを使うという、サブカード的な使い方をしたとしても非常にお得です。

セブンイレブンやローソンなどのコンビニ、カラオケボックス、居酒屋、高島屋、大丸などの百貨店、楽天市場やAmazonなど、どこで使ったとしてもポイントは3倍になります。

やはりお得なのはポイント還元率につきます。特に誕生日月のポイント3倍特典がとにかく凄すぎますね。

誕生月以外でもプレミアムステージになればポイント還元率が2倍と充分すぎるほど還元率が高いのですが、誕生月にはお得過ぎてついつい余計な買い物をしてしまうほどです。

誕生月の高還元率を高く評価する口コミも見られます。高価な買い物をする機会も多いタイミングのため、いつもよりポイントが貯まりやすくなるとお得感が増しますね。

ライフカードのポイントプログラムについてもっと詳細を知りたい方は、以下の記事もご覧ください。

旅行保険や優待も!ライフカードの付帯サービスまとめ

ライフカードには、保障制度、旅行アシスタント特典、その他様々な特典があります!カードの種類で対象となるサービスも少し異なります。特に旅行のサービスは手厚いので、要チェックです。

自己負担0円も!手厚い保険が本当に助かる!

カード保障制度があるので、通販サイトからカード情報漏洩、海外の知らない国で悪用されても安心です。

また、紛失して盗難に遭い、10万円や100万円を不正利用されたとしても自己負担額は0円となります。

しかしながら、故障のために新しく代替のものを購入する場合は保険対象外となります。

| 保険名称 | 対象カード | 詳細 |

|---|---|---|

| カード会員保証制度 | ・全てのカード | |

| 海外旅行傷害保険 |

・旅行損害保険付きカード ・学生専用カード ・トッピングカード ・トッピングEdyカード ・龍馬カード ・ライフカード Stella ・ソードアート・オンラインカード ・petit milady CARD |

・傷害死亡:最高2,000万円 ・傷害治療費用:最高200万円 ・疾病治療費用:最高200万円 ・救援者費用等:最高200万円 ・個人賠償責任危険:最高2,000万円 ・携行品損害:最高20万円 |

| 国内旅行傷害保険 |

・旅行傷害保険付きカード ・トッピングカード ・トッピングEdyカード ・ライフカード Stella ・龍馬カード ・ソードアート・オンラインカード ・petit milady CARD |

・傷害死亡:最高1,000万円 ・傷害後遺障害:最高1,000万円 ・入院日額:最高5,000円 ・通院日額:最高3,000円 |

| シートベルト傷害保険 |

・旅行傷害保険付きカード ・トッピングカード ・トッピングEdyカード ・ライフカード Stella ・petit milady CARD |

・死亡:最高200万円 ・重度後遺障害:最高200万円 |

| ショッピングプロテクション(動産総合保険) |

・(家族会員を除く)トッピングカード ・トッピングEdyカード ・龍馬カード ・ソードアート・オンラインカード |

・1事故あたり最高5,000円 |

海外旅行も最大8%OFF!5つの旅行アシスタント特典

ライフカードは旅行のサポートが手厚く、旅行によく行く人にとっては非常に助かるものです。

しかし、クレジットカードの特典をフル活用している人って意外と少ないのではないのでしょうか?うまく活用できるように以下の表にまとめさせていただきました。

| サービス名称 | 詳細 |

|---|---|

| リロの旅デスク | 通常、割引の無い国内・海外50ブランド以上の旅行商品が最大8%の会員特別価格に!WEBか電話でご購入いただけます |

| Travel Gate |

・オンラインで、国内・海外の旅行検索や予約ができるサービスです ・多様なパッケージツアーや国内宿泊、さらにはカード会員限定3-5%OFFの割引サービスをご案内します |

| 海外アシスタンスサービス(LIFE DESK) | 海外旅行の情報収集、ホテル・レストランなどの予約、カードの紛失・盗難時の手続き案内、病気やケガをしたときの医師や病院の紹介・手配など、あなたのご旅行をサポートします |

| 国内レンタカー割引サービス | ライフカードの提示で、国内のレンタカーが割引になります |

| 海外おみやげ宅配サービス |

・出発前にカタログからご予約いただくと、帰国後のご希望日にお届けする便利なサービスです ・帰りの荷物が少なくなるだけでなく、買い忘れたときにも便利 |

「リロの旅デスク」に関しては、株式会社リロクラブが提供しているサービスです。

パッケージツアーを申込み、それをライフカードで支払うことで、最大8%割引になります。

旅行のツアーはだいたい高額なものが多いので、少しの割引でも大きな節約になるのでないでしょうか。

オススメのサービスは「国内レンタカー割引サービス」です。ライフカードの提示または利用で国内のレンタカーが割引になります。

ニッポンレンタカー、オリックスレンタカー、三菱レンタカー、ジャパレン、トヨタレンタカー、日産レンタカー、タイムズカーレンタルで割引は適用され、基本的に5%OFFとなります。三菱レンタカーのみ20%OFFなので、ぜひ使ってみてください。

会員のライフスタイルを支える3つの特典

旅行の特典以外にも優待サービスがあります。ホテル、アミューズメントスポットなどよく利用する方は多いのではないでしょうか?そんな人のための特典です。

| サービス名 | 詳細 |

|---|---|

| toto・BIGの購入 | totoや最高6億円くじ「BIG」がライフカードでオンライン購入できます。 |

| 優待サービス | 全国の飲食店、ホテルやアミューズメントスポットなどで割引が受けられる「優待割引サービス」 |

| カーシェアリングサービス | 全国主要都市の時間貸駐車場「タイムズ」で車が借りられるサービスです。 |

ライフカードなら、「BIG」、「100円BIG」、「BIG1000」、「mini BIG」が24時間インターネットで購入することができます。買いたい口数を選ぶだけで購入することができるので、簡単です。

優待サービスはMastercard、JCB、VISAの種類によって少々異なりますが、Mastercardの場合は、エクスペディアでホテルを予約することで客室料金が8%OFFになるなどのサービスが利用できます。

カーシェアリングサービスに関しては、タイムズカーシェアで会員カード発行手数料が通常1,650円(税込)かかりますが、これが無料になります。

サカイさんの引越しで理由しました。10~20%割くらいだったかと。ホテルでも利用しました。玄海ロイヤルホテルで20%引きでした。高額なのでどちらも有り難い割引きでしたよ。

マネ会にも、優待制度を活用している方の口コミが寄せられています。

ライフカードはポイント制度が特徴的ですが、優待制度もあわせて活用したいところですね。

ETCカードや家族カード、電子マネー対応について

ETCカードや電子マネーチャージなど、ライフカードの追加機能について解説します。

ライフカードのETCカードについて

ライフカードのETCカードについては、初年度年会費無料で発行できます。年1回の利用があれば翌年も無料になりますが、1年間利用がない場合は年会費が1,100円(税込)かかります。

請求もライフカードに届くため便利ですが、ETC利用分はポイント付与の対象となりません。

高速道路をよく利用する方で、ETCでも積極的にポイントを貯めようと思う方にはデメリットでしょう。

そのような場合は、ETCカードでもポイントが貯まるクレジットカードがおすすめです。

ETCカードについては、以下の記事で詳しく解説しているので、参考にしてください。

電子マネーのチャージについて

かんたん小銭いらずでお買いものができる、電子マネーチャージ。ライフカードiDの利用でもモバイルsuicaの利用でも、ライフカードなら後払いが可能です。ライフカードでは以下のサービスがご利用できます。

- iD利用

- 楽天Edy

- nanaco

- モバイルSuica

楽天Edyは電子マネーの代表的存在の1つ。コンビニやスーパーなど身近なさまざまなお店で利用できます。セブンイレブンやイトーヨーカドーをよく利用する方ならnanacoは便利な電子マネーです。

また、モバイルsuica、SMART ICOCAチャージの場合はポイントが付与されます。

家族カードについて

ライフカード無料会員の方は年会費無料で、高校生を除く18歳以上のご家族の方であれば利用可能です。

家族カードにすることで、ご家族でポイントを合算して貯めることが可能になります。

また、支払いは本会員様の口座からまとめて引き落とされるので、便利です。

ただし、家族の誕生月が違う場合は、家族カードではなく、別々にカードを申し込んだ方が良いでしょう。誕生月の3倍をそれぞれ利用することができるためです。

ライフカードの解約方法

クレジットカードの解約は面倒そうと心配な方もいるかもしれませんね。引き止めにあうのではないかと感じて、オペレーターと話したくない方も多いのではないでしょうか。

ライフカードも電話での解約ですが、自動応答で手続きできるのが大きなポイント。受付時間内に電話して、ガイダンスのとおりに操作すれば簡単に解約できます。

- 貯まっていたサンクスポイントは失効します

- 年会費が発生するカードの場合、返金はありません

- 公共料金などの支払いに設定している場合は、変更手続きが必要です

まとめ:ライフカードは目的を絞って賢く使えばお得な一枚

ライフカードは、誕生日月のポイントが他のカードと比較しても高還元率ということが一番のメリットです。年会費無料であり、コストをかけずに持っていられます。

誕生月以外の期間のポイント還元率はそこまで高くないので、誕生日月のみのサブカード利用でも良いでしょう。

審査も早い傾向にあるので、早くカードが欲しい人におすすめです。

- 誕生月に集中してポイントを貯めたい人

- 審査に不安があり、作りやすいカードを探している人

- 海外旅行に行く予定のある学生

これらに当てはまる方は、ぜひライフカードの申し込みを検討してみてください。

北海道札幌市出身。2006年、ポイント交換案内サービス・ポイ探の開発に携わり、2011年3月代表取締役に就任。約70枚のクレジットカードを保有し、約130万円の年会費を支払っている。 一般カードからプラチナカード等のプレミアムカードを実際に保有・利用し、信用できる情報提供を目指している。すべてのカードを利用し、おトクな使い方、おすすめの使い方を日々研究中だ。

2008年青山学院大学国際政治経済学部卒。在学時にファイナンシャル・プランナー(FP)の資格を取得。 2012年に株式会社サイバーエージェントに入社し、Ameba事業部にて編集に従事。 2018年8月にCyberOwlへ異動し、マネ会の編集長就任。FPの知識を活かして、クレジットカード、カードローン、キャッシュレスの記事作成に携わる。難しいことをわかりやすく伝えるがモットー。 ラグジュアリーカード<Titanium Card>とセゾンゴールド・アメリカン・エキスプレス・カードをメインに、アメックスゴールドやJCBゴールド、楽天カードなど10枚以上のクレジットカードを保有。