PR

PR

ゴールドカードは無駄?必要な理由・いらない理由をアンケートデータを踏まえて解説

ゴールドカードは一昔前まで高収入な人だけが持てるお金持ちの象徴といえるカードでした。

ちなみに、日本ではじめて発行されたゴールドカードは、アメリカン・エキスプレス・インターナショナル・インコーポレイテッドが発行するアメリカン・エキスプレス®・ゴールド・カードです。

「アメックス・ゴールド」といえば、「お金持ちが持つカード」というイメージを持っている方も多いのでは無いでしょうか?

実は最近はそんなことも無いのですが、やはり一昔前のイメージが未だに根付いているのでしょう。

そこから派生して、「ゴールドカード = お金持ち」、皮肉をいえば「見栄を張っている」というイメージが普及しているようです。

この記事では、アンケートデータを元にして、ゴールドカードが必要という人の理由と、いらないという人の理由をそれぞれ考察しました。

ゴールドカードは珍しいが、必ずしも「お金持ちのカード」ではない

近年ではさらに上のランクのプラチナカード・ブラックカードが生まれたことにより、ゴールドカードの審査が通りやすくなり、所有することのハードルは下がったといわれています。

とはいえ、クレジットカードを所有している人の80%〜90%が一般カードを使用しているため、ゴールドカードがめずらしいカードであることは変わりありません(※)。

しかし、反対に考えれば、5〜10人に1人がゴールドカードを持っているということです。

そう考えると、一般に「大金持ち」ではない人でもゴールドカードを持っている場合があると想定できます。

一方で、必要性を感じていない方のなかには、「ゴールドカード=お金に余裕のある人が見栄を張るためのもの」と考えている人もいます。

また、多少のメリットは感じているが、年会費がそれに見合わない、と感じている方もいます。

しかし、そのようなケースでも、ゴールドカードが必要になるタイミングが来れば、利用を検討されることと思います。

以下では、外部データ等に基づいて、ゴールドカードがどんな目的で所持されているのか、一体ゴールドカード所持者はその必要性をどこに感じているのか、を解説します。

アンケートデータから見えるゴールドカードへのニーズ

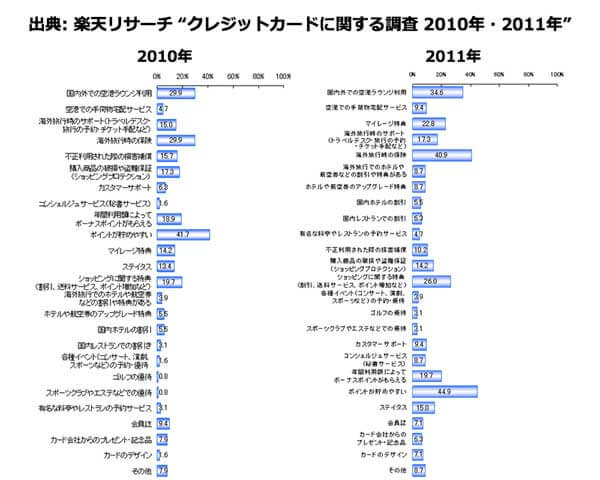

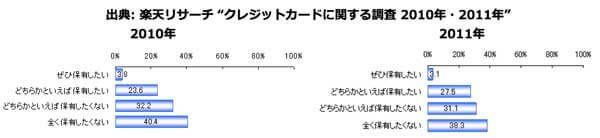

ここでは、先ほども言及した楽天リサーチの2010年・2011年のアンケート結果を参考にします。

こちらは、「ゴールドカード、プラチナカード、ブラックカードを利用しようと思ったきっかけ」という質問項目に対する回答をまとめたものです。(両年とも回答母数は127、複数選択式)

いずれの年にも目立つのは、「ポイントが貯めやすい」という項目が最も多いですが、予想と反する方のほうが多いのではないでしょうか。

これは憶測に過ぎませんが、楽天リサーチに登録しているモニターの方々は楽天カードをご利用の方の割合が多いのではないでしょうか。そのため、ここではノイズによるものとして無視することにします。

勿論、本当にポイントが貯まりやすいからゴールドカードにする・したいという方もいらっしゃると思います。そのような方におすすめなステータスカードは楽天ゴールドカード、もしくは楽天プレミアムカードです。

上述の「ポイントが貯めやすい」と同様に楽天カードに寄る影響と思われる項目は、この記事では除外し、ゴールドカードが選ばれる理由をまとめると以下となります。

- 海外旅行時の保険

- 国内外での空港ラウンジ利用

- 購入商品の破損や盗難補償

- 不正利用された際の損害補償

- マイレージ特典

- 海外旅行時のサポート(トラベルデスク・旅行の予約・チケット手配など)

- ステータス

それでは、ここからは上記の各項目について、具体的なゴールドカードの魅力が伝わるよう、もう少し詳しく解説します。

ゴールドカードの必要性1: ステータス・信用を表すこと

また、ゴールドカードを作る人のなかには、ステータスや信用を目的にする方もいます。

以下では、活用のシーンやアンケート調査の回答を紹介します。

実はみんな気になっている!カードが表すあなたのステータス

ゴールドカードのことでよく話題になるのはそのステータス性です。

上述した「アメックスのゴールド」というフレーズは、クレジットカードを利用したことが無い方でも聞いたことがあり、それが「凄いカード」であることを表していると知っているのではないでしょうか?

男性がデートの支払いでゴールドカードを使うと、好感度が上がるという話は今でもよく耳にします。スマートにお支払いをしてみたい方は、ゴールドカードの世界を一度体験してみるのも良いかもしれません。

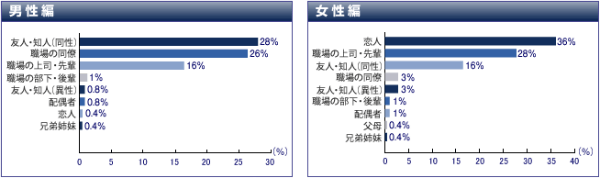

実はこのテーマでも、面白いデータが存在しています。クレディセゾンとトレンダーズが行なった調査のデータを見てみましょう。

これは、20〜49歳の有職者男女500名を対象に行なった、クレジットカードに関する意識調査の一部のデータです。「クレジットカードのランクが最も気になる相手は誰ですか?」という質問をした際、男女で大きく回答が割れています。

男性は「同性の友人・知人」や「職場の同僚」といった、比較的対等な立場の人のクレジットカードのランクが気になる一方、女性は「恋人」や「職場の上司・先輩」が上位に入っています。

男性は、「対等な立場の人が持っているクレジットカードに対して、自分のカードはどうか」。

女性は、「この人ならこういうカードを持っていて欲しい」というような考え方の違いが見えるようなデータですね。

ところで、このデータはいずれもパーセンテージを足し上げると100に足りません。恐らく「ランクは気にならない」という人が男女それぞれにいたのだと思われますが、実際にその割合を計算してみると、男性26.6%、女性11.2%となります。

つまり、「カードで他人のステータスを多少なりとも判断する人」は、男性でも4人に3人、女性の場合は10人に9人の割合でいるということです。

ステータスなんて気にすべきでない!という意見もありますが、実は皆さん気になるポイントのようです。

さらに、ゴールドカードを使い続け、良好なクレジットヒストリー(利用履歴)を積むとプラチナカードに招待されることもあるため、もっと上のカードを目指したい方にもゴールドカードが選ばれています。

ゴールド・プラチナカードにインビテーションされる可能性のあるカードを知りたい方は下記をご覧ください。

ゴールドカードの必要性2: 海外旅行時のサポートが充実!

ゴールドカードには、国内・国外の旅行保険、国内外での空港ラウンジ利用など便利な機能があります。

これから旅行をたくさんしたい!という方にもゴールドカードはおすすめです。

ゴールドカードには旅行保険が圧倒的に充実

一般カードと比べて旅行保険が高額なこともゴールドカードの特徴です。

特に海外旅行保険の差は大きく、多くの一般カードの最高補償額が2,000万円程度であるのに対し、ゴールドカードの場合は最高1億円まで補償があるカードも存在します。

また、一般ランクでは国内旅行保険までは付帯しないが、ゴールドになれば付帯する、というようなクレジットカードも存在します。

加えて、ゴールドカードはカードを持っているだけで保険が適用される自動付帯であることが多いです。一般カードは、カードを使って旅行代金を支払った場合のみ保険が適用される利用付帯であることが多いので、この違いも大きなポイントになります。

さらにゴールドカードでは家族特約を使うことができます。

家族特約とは、クレジットカードを持っていない家族にも保険が適用されるサービスです。自分が参加していない旅行でも、家族が病気やケガをした場合に保険を適用することができるサービスです。

一般カードで家族特約が使うことが出来るカードはほぼ無いので、こちらもゴールドカードならではのサービスということができます。

上記の通り、金額・付帯条件・付帯範囲において、旅行保険に関しては圧倒的にゴールドカードが優れているといえます。

旅行前やトランジットの合間にラウンジでくつろげるのも特権の一つ!

空港でゆったりとした時間を過ごすことができるラウンジ。

空港ラウンジには種類があり、各航空会社が提供している航空会社ラウンジと、クレジットカード会社が提供しているカードラウンジがあります。

空港ラウンジは、その利用者をファーストクラス利用者やプレミア会員などで限定しています。

カードラウンジはお金を出せば一般の人でも利用可能になりますが、ゴールドカード会員の場合は無料で利用できる場合が多く、カードの種類によっては同伴者まで無料になることもあります。

また、プライオリティパスに無料登録可能なゴールドカードもあります。

空港ラウンジは航空会社が自社の優良顧客に対し用意したラウンジで、カードラウンジに比べサービスが充実していて、シャワー・エステ・食事・ドリンクなどのサービスを受けることができます。(一部有料)

「プライオリティパス」に登録すると国内外900以上の空港ランジを利用することが出来るようになります。(JAL・ANAを除く)

プライオリティパスはサービスの内容によって99ドルから399ドルの年会費が必要になりますが、ゴールドカードの中にはプライオリティパスの年会費が無料になる特典を設けているカードもあります。

ゴールドカードの必要性3: マイルが貯まりやすい!

特に出張の多いビジネスパーソンの場合、飛行機代は自分のカードで決済して地道にマイルを貯めている、という方も多いでしょう。

ゴールドカードを使えばよりマイルが貯まりやすくなる、といえば、そんな皆さんにとってはかなりの魅力になるのでは無いでしょうか?

実は、ゴールドカードは一般カードと比較して、マイルに限らず様々なポイントに於いて優遇されていることが多いのです。

例えばANA一般カードであれば、所持し続けるだけで毎年1,000マイルが貰えますが、ANAゴールドカードの場合はそれが2,000マイルになります。

マイレージプログラムを良く利用される方はご存知の通り、1マイルの価値は使う時期や飛行距離によって大きく変わります。

時には1マイルあたり5円もの価値になることもあるので、上記の1,000マイルの差は5,000円分の可能性があります。

さらに、ANA一般カードの場合は、選択コースにもよりますが、クレジットポイントからマイルに換算する際に手数料が掛かります。

これが、ゴールドカードになると無料で換算することが出来るようになるなど、年会費の分、多くのメリットが用意されているのがゴールドカードの特徴です。

より飛行機を使う人であるほど、ゴールドカードにした方がお得になる割合も大きくなるように設計されているのです。

ゴールドカードが「いらない」という人はどんな人か

ここまで見てきたように、ゴールドカードには多くのメリットがあります。

しかし、一般カードを利用する方や、そもそもクレジットカードを利用されていない方の多くは「ゴールドカードは必要ない」という意見です。

その理由を分析してみましょう。

まず、ゴールドカードが「いらない」感じている人は大きく2通りに分けられます。

それは、ゴールドカードのメリットを知っている人と知らない人です。

メリットは知っているが、ゴールドカードは必要ない人

「メリットを知っているけれどゴールドカードはいらない」という方は、単純にそのメリットが自分の生活スタイルでは特に活かされない、もしくは費用面などのデメリットが大きいと考えているのでしょう。

- 旅行にはあまり行かない

- 旅行保険に加入しているので保険の必要性を感じない

- 飛行機での移動も少ない

- マイルを貯めていない

これらに当てはまる方であれば、ゴールドカードの魅力に気づきにくいかもしれません。

また、多少のメリットは感じていても、「年会費が高い」と感じる方もいます。

しかし、このような方でも必要性に気づくタイミングが来れば、ゴールド以上のカードの魅力に気づくでしょう。

メリットを知らない・よく理解していないのでゴールドカードはいらないという人

一方で、ゴールドカードを保有することで自分にとってどんなメリットがあるのかを知らないため、「ゴールドカード=お金に余裕のある人が見栄を張るためのもの」と考えている人もいます。

確かにクレジットカードの年会費や還元率、その他発行会社が用意する様々なサービスなどは複雑に見えます。時間の無い方にとってはそれを調べる労力すら無駄に感じてしまうかもしれません。

ですが、このようなカードがあったらいつもの生活がワンランクアップすると感じませんか?

- 海外旅行の補償が手厚くなる

- 空港やホテルでちょっとした贅沢を味わええる

- ポイントやマイルが貯まりやすくなる

少しでも興味がある方は、調べてみると、自分に合うゴールドカードが見つかるかもしれません。

おすすめのゴールドカード

これまで、ゴールドカードの必要性や、魅力のポイントを紹介しました。

「ゴールドカードの特徴はわかったけれど、どのゴールドカードを選べば良いのかわからない」という方に向けて、目的別におすすめのゴールドカードを紹介します。

アメリカン・エキスプレス・ゴールド・カード|信頼とステータスの証に

- 総合評価

- 口コミ件数 : 16件

- 旅行・グルメ・テーマパーク/施設などで利用できる優待が多彩

- 年間200万円以上利用で国内対象ホテルの1泊2名分の無料宿泊券プレゼント

- 継続特典で1万円分のトラベルクレジットを進呈

アメリカン・エキスプレスのゴールドカードの年会費は31,900円(税込)。一般的なゴールドカードよりも約3倍高く、ゴールドカードのなかでもハイステータスとされるカードです。

他社のゴールドカードと比較しても、その特典や補償も充実しており、大きな信頼とステータスの証となります。

旅行時には、1,300以上の空港にあるラウンジで、搭乗まで過ごせる「プライオリティ・パス」に登録できます。

カードを継続すると会員向け旅行予約サイト「ザ・ホテル・コレクション」から国内の一流ホテルの15,000円クーポンがプレゼントされます。また対象ホテルに2泊以上の予約すると、2名以上の利用でコース料理が1名分無料になる特典もあります。

保険の内容も充実しており、海外旅行傷害保険は最高で1億円です。乗り継ぎの遅延、手荷物が遅れたなどのトラブルが合った場合も、補償が受けられ、旅行損害保険も手厚いのが特徴です。

20代からでもお申込み可能ですので、検討してみてはいかがでしょうか。

ダイナースクラブカード|利用限度額の制限なしで使える!

- 総合評価

- 口コミ件数 : 12件

- 利用限度額に一律の制限なし!

- 国内外1,700ヶ所以上の空港ラウンジが無料!

- 国内外旅行傷害保険最高1億円の補償で安心!(利用条件付き)

ダイナースクラブカードの年会費は、24,200円(税込)。ダイナースクラブのなかでは一般ランクに位置づけられていますが、ゴールドカードに相当するランクのカードです。

ダイナースクラブカードの場合は、会員一人一人の利用状況、支払い実績により利用限度額は設定されますが、一定の制限を設けていないため、クレジットヒストリー(利用履歴)を積めば300万円以上使うことも可能といわれています。

またグルメ特典「エグゼクティブダイニング」から、2名以上でコース料理を利用すると1名分のコース料理が無料になります。クリスマスなど一部対象期間がありますが、家族のお祝いの場、歓迎会などでも活用できます。

その他、高級料亭や、神戸ビーフが楽しめるお店、空港のラウンジ利用の特典があります。

27歳以上の方からお申込みは可能となり、他のカードに比べると、レストランやホテルでの宿泊に魅力を感じて利用している方が多いようです。

三井住友カード ゴールド(NL)|条件達成で年会費永年無料(※)

- 総合評価

- 口コミ件数 : 件

- 年100万円利用で1万ポイント還元(※)

- 対象店舗でのスマホのタッチ決済またはモバイルオーダーでポイント7.0%還元(※)

- ナンバーレス、即時カード番号発行(※)

国内でVisaカードといえば、三井住友カードを思い浮かべる方が多いのではないでしょうか?

三井住友カード ゴールド(NL)の年会費は、通常5,500円(税込)ですが、年間100万円の利用で翌年以降の年会費が永年無料となります(※)。

このゴールドカードは、他のカードに比べて年会費が安く、バランスに優れています。

通常のポイント還元率は0.5%ですが、対象のコンビニやファーストフード、ファミレスなどでスマホのタッチ決済またはモバイルオーダーで7.0%還元されます(※)。

三井住友カード(NL)に比べると三井住友カード ゴールド(NL)は、海外旅行傷害保険が充実しています。死亡・後遺障害保険は海外・国内ともに最高2,000万円(利用付帯)など高額な手術などにも対応可能な内容です。

原則として満18歳以上で、ご本人に安定継続収入のある方(高校生は除く)が対象となるため、20代でも申し込みやすいゴールドカードです。

楽天プレミアムカード|空港VIPラウンジを堪能!プライオリティ・パスに無料登録!

- 総合評価

- 口コミ件数 : 4件

- 楽天市場でお買い物をするとポイント3倍!!

- 国内・海外旅行保険は最大5000万円!

- VIP空港ラウンジ プライオリティパスへの無料登録可能

楽天プレミアムカードの年会費は11,000円(税込)。プライオリティ・パスや、楽天ポイントの還元率の高さが特徴です。

楽天プレミアムカードに入会すると、1,300以上の海外空港ラウンジで使えるプライオリティ・パスを無料で発行できます。このサービスが目的で楽天プレミアムカードを選ぶ人も多いそうです。

また、楽天市場でのお買い物の際には、利用ポイントと合わせて、ポイントがプラス4倍となり還元率は5%となります。

20歳以上の方からお申込みでき、楽天でのお買い物が多い方や、旅行や仕事での移動が多く空港のラウンジでゆったり過ごしたいという方におすすめのカードです。

ANAアメリカン・エキスプレス®・ゴールド・カード|効率よくマイルが貯まる!

- 総合評価

- 口コミ件数 : 11件

- ご入会でもれなく2,000マイル、毎年のカードご継続毎に2,000マイルをプレゼント

- ANA航空券や旅行商品など、ANAグループでのカードご利用はポイント2倍

- ポイントの有効期間は無期限。1,000ポイント単位でANAのマイルへ移行可能

ANAに良く搭乗される方には、ANAアメリカン・エキスプレス®・ゴールド・カードがおすすめです。

こちらのカードは、年会費34,100円(税込)となります。

ANAアメリカン・エキスプレス®・ゴールド・カードは、ANAグループで航空券を買う際や、ANAグループ店舗で旅行携行品を購入またANAの機内販売を利用する際に、通常ポイントに加えて、100円または200円ごとに1ポイント貯まります。

1ポイントは1マイルに移行でき、「ポイント移行コース」に加入すると、有効期限を無期限にすることもできます。

ANAマイルを効率的に貯めたい方におすすめのカードです。

ゴールドカードの必要性に関するまとめ

下記では改めて、ゴールドカードが必要とされる理由をまとめます。

- ステータス・信用を表すツールとして使える

- 高額な利用限度額が付与される

- 海外・国内旅行時の保険補償金額が大きい

- 空港ラウンジが気軽に利用できる

- マイルが貯まりやすい

これまで「ゴールドカードなんていらない」と思っていた方も、上記のメリットのうち一つでも心動かされるものがあれば、ぜひ申し込みを検討してみてはいかがでしょうか?

ゴールドカードにもさまざまな種類があるので、自分に合ったカードを選んで、お買物や旅行をお楽しみください。