「給与明細の見方」を税理士が分かりやすく教えます 控除項目や計算方法も解説!

こんにちは、税理士の高橋浩之です。この春に社会人生活をスタートさせ、働きだした皆さま、おめでとうございます。ところで「初任給」はもうもらいましたか?

毎月のお給料と一緒にもらうのが、支給額や控除額などが明記された「給与明細」です。社会人歴が長い方々でも、給与明細をもらっても一番下の手取り額を見て終わり、こんな無関心派の方は多いかもしれませんね。

でも、あなたに直接手渡しされる、あるいはあなたの口座に振り込まれる給与は、支給額からさまざまな控除がされた後の金額です。控除されたということは、あなたが負担した(=支払った)ということ。無関心でいいはずありません。どんなものがどういう計算で控除されたのか? あなたが負担したお金はどこにいき、なんのために使われるのか? 探っていきましょう!

主な控除項目と、その概要を知ろう

一般的な給与明細のサンプルを作ってみたので、まずはどんな控除項目があるのか見てみましょう。

★(1)健康保険・介護保険・厚生年金

→あなたの標準的な報酬の月額×割合で計算されます。このうち、介護保険は40~64歳の健康保険の加入者のみ控除されます(以下、この記事では、この3つをあわせて「社会保険」と呼びます)

★(2)雇用保険

→その月の給与の総額×割合で計算されます

★(3)課税対象額

→所得税がかかる対象の金額で、給与から(1)社会保険、(2)雇用保険を差し引いた後の金額です。非課税通勤費は含まれません

★(4)所得税

→(3)の課税対象額をある表に当てはめて算出します。社会保険や雇用保険のように割合では計算されません。詳しくは後述

★(5)住民税

→前年の所得に応じて決まります。前年に所得のない人は控除されないほか、転職した人は別途手続きが必要です

それぞれの「割合」については次に解説します。

社会保険、雇用保険、所得税は“控除三兄弟” 住民税は“頑固おやじ”

標準的な報酬だの、その月の給与の総額だの、課税対象額だの、前年の所得だの、基準がいろいろあってややこしいですが、さまざまな控除項目は、それぞれ違った基準で計算されていることが分かりましたね。さらに詳しく解説していきましょう。

社会保険

社会保険は、あなたの標準的な報酬の月額によって決まるんでしたよね。この「標準報酬月額」とは、毎年4~6月の3カ月間の平均支給額を指します。

給与は毎月一定とは限りません。いや、むしろ残業があったりなかったりで、毎月変わるケースの方が多いでしょう。でも、社会保険の額が不変なのは、「標準報酬月額」によって決まるからなんです。あなたの新たな「標準報酬月額」が決まるまでは、原則として1年間同じ額が控除され続けます。ただし、昇給・降給で固定的な給与の額が大幅に変わったときは改定されます。

そして、気になる控除割合(=あなたの「標準報酬月額」に掛ける割合)は、次の通りです。

● 健康保険:4.95%● 介護保険:0.785%● 厚生年金:9.15%→合計:14.885%※東京都の場合

雇用保険

雇用保険は、その月の給与の総額(非課税通勤手当含む)に「雇用保険料率」を掛けて計算します。「雇用保険料率」は事業の種類により異なりますが、一般的な事業の場合は「0.3%」です。

先ほどの社会保険と違って“その月の給与”が基準ですので、給与の変動があれば変わるため、給与が多い月は多く、少ない月は少なくなります。どんな小さな変化も見逃さない。それが雇用保険です。

所得税

所得税を算出するための要素は、【社会保険・雇用保険控除後のその月の給与<サンプル(3)の課税対象額のこと>】と【扶養している人数】の2つです。この2つの要素をとりまとめた表を「源泉徴収税額表」といい、条件を当てはめて所得税を決めます。

サンプルに記載した所得税の割合は、課税対象額に対して2.2%ほどです(所得税=3,620円、課税対象額=168,350円)。でも、実は所得税の最低税率は5.105%((所得税の最低税率は5%だが、平成49年までは復興特別所得税が加算される))なんですね。んっ? 最低税率よりも低いぞ。そんなことあるの?

源泉徴収税額表に載っている所得税の計算では、給与所得控除(会社員専用の控除)を行います。でも、先ほど説明したように、課税対象額から給与所得控除額なんて差し引いていません。つまり実際は、給与所得控除の分だけ、課税対象額よりも少ない金額に税率を掛けて所得税を出しているというわけ。なので、表面的な割合だけだと最低税率より低く見えてしまうわけで、その裏には給与所得控除が隠れていたんですね。

以下は、課税対象額に対する所得税の一例です。

● 200,000円 → 4,770円(≒2.4%)● 300,000円 → 8,420円(≒2.8%)● 400,000円 → 16,510円(≒4.2%)※扶養親族がいない人の場合

その月の給与がベースになっているということは、所得税は給与に変動があればそれに応じて変わります。ここまでは先ほどの雇用保険と同じですが、所得税はその変わり具合が著しいのが特徴。例えば、分かりやすく給与が2倍(!)になったとしましょう。雇用保険は同じく2倍になります。でも所得税はそうじゃないんですね。給与が2倍になったら、なんと、2倍以上になってしまう。

また、所得税は“おおよその金額”が控除されます。その理由や、所得税に関するもっと詳しい情報は後述していますので、そちらをご覧ください。

住民税

概算の所得税に対して、住民税は確定額です。住民税は前年の所得に応じて計算され、その総額を12等分したものが差し引かれることになっています。決まった額の控除なので、その月の給与がどんなに増減しても変わりません。そして、住民税を計算するのは会社ではなく、あなたの住んでいる市区町村です。住民税を計算したら会社へ知らせ、知らせを受けた会社がそれに従い控除するというわけです。

所得税? 源泉税? 源泉所得税? 源泉? 住民税? 市県民税? 市都民税?

「源泉徴収」という言葉、聞いたことありますよね。「源泉徴収」とは給与から所得税を天引きすること。転じて、給与から控除される所得税のことを「源泉所得税」と言ったりします。縮めて源泉税なんて言い方をすることがありますし、もっと縮めて単に源泉なんていうことも。もちろん、これらは同じもの。呼び名は異なれど、同じものを指しています。同様に、住民税=市県民税=市都民税です。

所得税はなぜ“おおよそ”なのか?

先ほど所得税は、概算額だとお話ししました。「とりあえずの金額」といってもいいかもしれません。なぜそれでOKなのかというと、所得税は“年収にかかるから”なんですね。所得税は1~12月の1年間の収入から給与所得控除を差し引いて計算します。でも、年の途中では年収が分からないし、どんな所得控除があるのかも分からない。つまり、税金が決められないんです。

そこで、ひとまずおおよその金額で控除して年収が決まったら精算しよう、そんな仕組みになっているのです。その精算が「年末調整」。年収が決まった後に精算のための再計算(=年末調整)があるので、年の途中ではおおよその金額でかまわないというわけですね。

おおよその所得税はどうやって決まる?

おおよその金額といっても、もちろん基準が必要です。その月の給与、その月の社会保険・雇用保険、その月の扶養親族の数。これらが1年間ず~~~と同じだと仮定した場合の所得税を計算し、1/12したものが、その月の所得税として控除されるのです。

ちなみに、所得税の税率は、年収が多くなれば所得税の税率も上がる「累進制」です。この仕組みが、毎月の所得税にも反映されているんですね。例えば、独身の三兄弟。末っ子は20万円、次男は40万円、長男は60万円の給与だとします。収入は2倍、3倍でも所得税はそうとは限りません。なんと次男は末っ子と比べて3.5倍、さらに長男に至っては、末っ子に比べておよそ10倍(!)の所得税となります。おそるべし。累進税率。

社会保険・雇用保険は確定額

所得税に対して、社会保険・雇用保険は概算ではありません。先ほど説明した通り、社会保険は標準的な報酬、雇用保険はその月の給与が基準のため、所得税のように年末まで待たなくてもすでに決まっています。ですから、その月その月で、確定額で控除することができるんですね。当然、年末調整に相当する仕組みはありません。

控除されたお金はどこにいく?

さまざまな名目で行われる給与からの控除。これらはさまざまな方法で計算されることが分かりました。では、それらは何のために控除され、控除されたお金はどこにいくんでしょうか? それもまたさまざまのようです。

特定の目的のために使われる社会保険・雇用保険

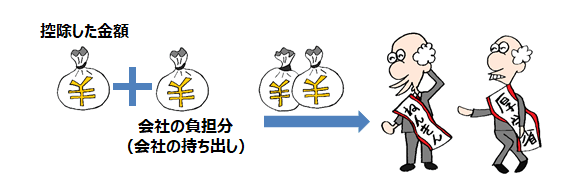

社会保険・雇用保険は、控除した金額に会社が自らの負担分を上乗せ。この合計額を会社が国に納めて、健康保険・介護保険や年金の支払い、失業したときの給付のために使われます。

いろいろな目的のために使われる税金

所得税は、そのまま会社が国に納め、国のいろいろなこと(ベストスリーは社会保障費、国債費、地方交付税交付金)に使われます。会社は単に預かったものを本人に代わり納付するだけ。損も得もしません。

住民税も、そのまま会社が地方自治体に納めます。地域の身近な行政サービス(福祉、消防・救急、ごみ処理など)のために使われます。

新入社員には特有の“処理”がある

さて、この記事をここまで読んだ新入社員が初めての給与明細を見てみたら……「社会保険引かれてないじゃん」「住民税引かれてないじゃん」「もしかして、会社が控除を忘れた!?」なんて思うかもしれませんが、いやいや、そんなことはありません。実は新入社員には特有の事情があるのです。

社会保険が控除されない理由

社会保険は、翌月控除が一般的です。つまり、4月分の社会保険は5月分の給与から控除されるというわけ。ですから、初任給では控除がなくてOK。次の給与から引かれるようになります。

住民税が控除されない理由

住民税は、前年分の所得に対するものが控除されるということでした。でも新入社員には、前年分の所得はありません。たとえアルバイト収入のようなものがあったとしても、それに対する住民税が新しい会社に引き継がれることはないんですね。従って、1年間は住民税の控除なしでOK。来年からは、入社した会社での収入が発生するので控除されるようになります。

***

給与明細書の見方や給与から控除される項目について、概要をお話ししました。とはいえ給与から控除されるいろいろは、ややこしいことを言いだせばキリがありませんので、まずは、この記事でざっくりとご理解いただければと思います。そして、今後は手取り額だけ見て終わり、なんて無関心派から脱却いただけるとうれしいです。